Как начислить дивиденды в 1с зуп

Учредители создают коммерческую организацию ради прибыли, а значит, дивиденды — обязательная часть жизни Общества. В статье мы рассмотрим нормативное регулирование дивидендов в 2021 году и как правильно оформить в 1С Бухгалтерия 3.0 начисление и выплату дивидендов.

Ответим на эти и другие вопросы:

- Может ли ООО выплачивать дивиденды?

- Как составить отчетность по дивидендам?

- Надо ли заполнять декларацию по налогу на прибыль, если участник Общества — физлицо?

- Какой счет использовать в проводках 1С по дивидендам (70 или 75), если учредитель — физическое лицо-сотрудник?

Отчетность по дивидендам в 2021 году

Что относится к дивидендам?

Понятие дивидендов закреплено в ст. 43 НК РФ. К ним относят любой доход, выплаченный учредителям за счет прибыли Общества (ООО) за исключением:

- выплат при ликвидации ООО, не превышающих взноса учредителя;

- передачи акций общества акционерам;

- выплат некоммерческой организации на ее уставную деятельность.

Порядок заполнения и сдачи отчетности зависит от состава учредителей Общества:

- только физические лица;

- только юридические лица;

- физические лица и юридические лица.

Разберемся, как сдавать отчетность по дивидендам в 2021 году в каждом из этих случаев.

Участники — только физлица

Сдается отчетность по НДФЛ (п. 2 ст. 230 НК РФ):

- за 2020 год:

- 6-НДФЛ — после фактической выплаты по итогам за квартал;

- 2-НДФЛ по итогам за год.

- 6-НДФЛ по итогам за квартал;

- Приложение 1 к Расчету 6-НДФЛ за год.

В декларации по налогу на прибыль дивиденды, выплаченные только физическим лицам не отражаются.

Участники — только юридические лица

Организация, выплачивающая дивиденды, подает декларацию по налогу на прибыль, независимо от системы налогообложения:

Смешанные участники (юрлица и физлица)

Если в ООО (АО) среди участников присутствуют как юридические, так и физические лица, то:

- подается отчетность по НДФЛ:

- аналогично перечня, указанного в части Участники только физлица.

- Лист 03 — помимо данных по юридическим лицам, справочно указывается информация по выплате дивидендов физлицам.

- Подраздел 1.3 Раздела 1 — данные только по юридическим лицам.

Схема начисления дивидендов в 1С 8.3

Начисление и выплата дивидендов

![]()

Учет для целей НДФЛ

![]()

Разберем на примере в 1С, как оформить хозяйственные операции по начислению и выплате дивидендов.

- Соловьев К. А. (не сотрудник — 90%) — 270 000 руб.

- ООО «УЮТНЫЙ ДОМ» (10%) — 30 000 руб.

Как начислить дивиденды в 1С

ООО обязано начислить дивиденды не позднее 60 дней после принятия решения об их начислении (п. 3 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ).

Дивиденды — это доход, а, следовательно, они облагаются либо НДФЛ, либо налогом на прибыль независимо от системы налогообложения общества, которое их выплачивает или получает. Общество является налоговым агентом и обязано уплатить налоги с дивидендов при их выплате.

Перейдите в раздел Зарплата и кадры и введите документ Начисление дивидендов на каждого участника ООО.

Участник ООО — физлицо (не сотрудник)

- является ли физическое лицо резидентом

- является — 13%;

- превысили ли доходы получателя от дивидендов 5 млн. руб. (Письма ФНС РФ от 22.06.2021 N БС-4-11/8724@, Минфина РФ от 07.06.2021 N 03-04-05/44556)

- не превысили — 13%;

- превысили — 15%;

![]()

Выберите учредителя, заполните период начисления дивидендов и их размер. НДФЛ рассчитается автоматически.

Как определяется статус физического лица — резидент или нерезидент в целях НДФЛ?

Статус физического лица устанавливается на дату события (выплаты дивидендов) пользователем вручную в зависимости от того, сколько дней физическое лицо фактически находится в России в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ): зайдите в карточку физического лица и перейдите по ссылке Налог на доходы .

![]()

Проводки

![]()

Участник ООО — юрлицо

- российская организация:

- 0% — доля владения в УК не менее 50% в течение 365 дней подряд;

- 13% — для иных организаций.

- 15% кроме организаций, по которым установлены прочие ставки, определенные п. 3 ст. 284 НК РФ.

Аналогично оформите документ для юридического лица.

![]()

Обратите внимание, что в отличие от НДФЛ, сумма рассчитанного налога на прибыль редактируется. Измените ее при необходимости: автоматически налог исчисляется исходя из ставки для организаций РФ – 13%.

Проводки

Выплата дивидендов

![]()

Здесь же оформите уплату налогов (НДФЛ или налога на прибыль).

Все Банковские выписки откройте из раздела Банк и касса .

Участник ООО – физлицо (не сотрудник)

![]()

Проводки

![]()

Участник ООО — юрлицо

Аналогично оформите документ для юридического лица.

![]()

Проводки

![]()

Исчисленный НДФЛ с суммы выплаченных дивидендов уплачивается не позднее следующего дня после их фактической выплаты.

Уплата НДФЛ

![]()

Проводки

![]()

Расчет 6-НДФЛ

С 2021 года вся отчетность по НДФЛ отражается в Расчете 6-НДФЛ (Приказ ФНС РФ от 15.10.2020 N ЕД-7-11/753@).

Раздел 1

В примере дивиденды выплачиваются 23 июля, поэтому в 6-НДФЛ эта операция отразится в отчете за 9 месяцев. Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражайте.

![]()

В разделе 1 НДФЛ по дивидендам отражается, если дивиденды фактически выплачены, а налог удержан в отчетном периоде.

Срок перечисления налога указывается, но не влияет на необходимость отражения в Разделе 1 именно в данном отчетном периоде.

Раздел 1 заполнится:

- стр. 020 — сумма налога, удержанная в III квартале;

- стр. 021 — срок перечисления НДФЛ в бюджет;

- стр. 022 — сумма к перечислению в указанную дату.

Раздел 2

![]()

В разделе 2 отражаются показатели по доходам, выплаченным налоговым агентом с начала налогового периода:

- стр. 100 — ставка, по которой исчислен НДФЛ на листе (для каждой ставки — отдельный лист);

- стр. 110 — сумма дохода, начисленная;

- стр. 111 — в т.ч. в виде дивидендов;

- стр. 141 — в т.ч. с дивидендов;

Приложение 1

По окончании года организация представляет в ИФНС Справку о доходах и суммах налога каждого физического лица, вместо 2-НДФЛ.

По нашему примеру в Приложении 1 заполняются Раздел 1, 2 и Приложение.

Налог на прибыль

Уплата налога на прибыль

![]()

Проводки

![]()

Декларация по налогу на прибыль

Если в составе участников ООО только физические лица, дивиденды в декларации не отражаются.

Лист 3 Раздел А декларации по налогу на прибыль заполняется автоматически на основании документа Начисление дивидендов . Здесь указываются данные по всем выплаченным дивидендам независимо от того, является учредитель юридическим лицом или нет. Если в отчетном периоде выплачивались дивиденды сотруднику, эти данные внесите в декларацию вручную.

![]()

В расшифровке сумм укажите данные только по юридическим лицам. Желтые поля заполните вручную.

![]()

Не забудьте про Подраздел 1.3 Раздела 1. Заполните его по сроку уплаты налога на прибыль с дивидендов.

![]()

В нашем примере — перенос с 24.07.2021 на 26.07.2021, т. к. следующий за выплатой день — выходной.

Если участник — сотрудник ООО

Начисление дивидендов

Если учредитель — сотрудник, то традиционно при расчетах с ним используется счет 70 (Инструкция к плану счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н).

Однако, руководствуясь принципом рациональности, и учитывая, что налогообложение дивидендов и отчетность для физлиц-сотрудников и не сотрудников не имеет особенностей, в учетной политике можно утвердить счет расчетов с сотрудником по начислению и выплате дивидендов — 75 «Расчеты с учредителями».

Бухгалтеры, придерживающиеся традиционного подхода, могут воспользоваться следующим алгоритмом отражения в 1С.

Перейдите в раздел Операции и заполните документ Операция, введенная вручную.

![]()

Выплата дивидендов

Фактическую выплату дивидендов зарегистрируйте документом Списание с расчетного счета. Для этого перейдите в Банковские выписки из раздела Банк и касса .

![]()

- Вид операции — Прочее списание;

- Получатель — не заполняйте несмотря на то, что поле подчеркивается красным: оно необязательно для заполнения и не влияет на данные;

- Сумма — сумма дивидендов, за вычетом НДФЛ;

- раздел Отражение в БУ — аналитика, аналогичная той, что указана при начислении дивидендов:

- Счет дебета — 70;

- Работники организации — учредитель-сотрудник.

Проводки

![]()

Учет НДФЛ

Так как начисление дивидендов в 1С 8.3 сотруднику оформляется ручными операциями, и автозаполнения регистров нет, для целей учета НДФЛ введите документ Операция учета НДФЛ. Перейдите в раздел Зарплата и кадры и создайте его по ссылке Все документы по НДФЛ .

![]()

На вкладке Доходы отразите дату выплаты дивидендов и их начисленный размер, а также исчисленный НДФЛ.

Для отражения НДФЛ в Приложении 1 к Расчету 6-НДФЛ не ставьте флажок Соотв. Ст. 226.1 НК РФ .

Также заполните вкладку Удержано по всем ставкам .

Вкладку Перечислено по всем ставкам заполнять не требуется, т.к. НДФЛ, уплаченный в бюджет, отразится в регистрах при оформлении документа Списание с расчетного счета на перечисление этого налога.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Выплата дивидендов собственникам организации происходит в соответствии с законодательно установленным.Рассмотрим пошагово, как выполняется расчет и выплата аванса в программе.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.Физлицу-резиденту 08.02.2021 выплатили дивиденды от долевого участия в российской организации.

Карточка публикации

(13 оценок, среднее: 5,00 из 5)

В 1С 8.3 ЗУП 3.1 для расчета НДФЛ и отражения данных по дивидендам в отчетности используется документ Дивиденды ( Зарплата – См.также – Дивиденды ):

![]()

Дивиденды могут учитываться как по сотруднику, так и по стороннему физическому лицу (например, учредителю).

Рассмотрим учет по дивидендам на примере.

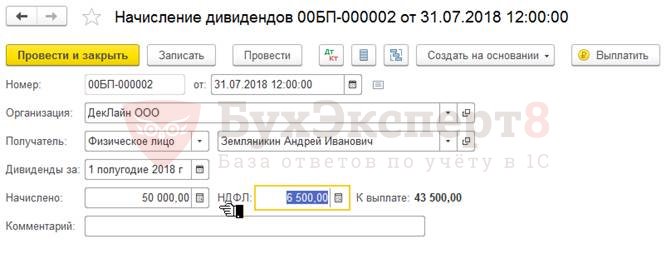

31 июля Организация начислила и выплатила дивиденды физическому лицу (учредителю) Земляникину А.И. в размере 50 000 руб. и сотруднику – Белоцветикову И.И. – 30 000 руб. Перечисление НДФЛ с дивидендов осуществили в тот же день по платежному поручению № 254.

Для этого в 1С: ЗУП 3.1 зарегистрировали документ Дивиденды , подобрав в табличную часть физическое лицо Земляникина А.И. и сотрудника Белоцветикова И.И. Указали по каждому из получателей дивидендов начисленною ему сумму – 50 000 руб. и 30 000 руб. соответственно. Автоматически рассчитался НДФЛ:

- по Земляникину А.И.: 50 000 (сумма дивидендов) * 13% = 6 500 руб.

- по Белоцветикову И.И.: 30 000 (сумма дивидендов) * 13% = 3 900 руб.

![]()

В 1С:ЗУП 3.1 выплата дивидендов не регистрируется. Эта операция проводится в 1С:Бухгалтерии 3.

![]()

![]()

Особеннести регистрации информации по дивидендам в 1С:Бухгалтерии 3

Разные виды операций в документе Отражение зарплаты в бухучете требуются для того, чтобы в 1С:Бухгалтерии 3 (далее 1С:БУХ) были сформированы проводки по разным счетам. После синхронизации документ Отражение зарплаты в бухучете попадает в 1С:Бухгалтерии 3 и после установки в нем флажка Отражено в учете и проведении документа появляются проводки:

- для сотрудника: Дт 70 Кт 68.01;

- для физического лица: Дт 75.02 Кт 68.01.

В текущих релизах 1С:Бухгалтерии 3 есть документ Начисление дивидендов ( Зарплата и кадры – Начисление дивидендов ):

![]()

Однако существуют особенности при использовании данного документа. В нем можно указать сумму дивидендов, автоматически рассчитается НДФЛ с них. При проведении будут сформированы проводки:

- Дт 84.01 Кт 75.02 – сумма начисленных дивидендов;

- Дт 75.0268.01 – сумма НДФЛ с дивидендов.

При этом для сотрудника и для физического лица проводка формируется только по счету 75.02.

Таким образом может получиться, что сумма по НДФЛ с дивидендов появится при проведении документа Отражение зарплаты в бухучете , который «приедет» из 1С:ЗУП 3 и при проведении документа Начисление дивидендов . То есть произойдет «задвоение» проводок по исчисленному НДФЛ.

Варианты решения проблемы «задвоения» проводок по НДФЛ с дивидендов

Чтобы этого избежать можно воспользоваться одним из трех нижеописанных вариантов решения.

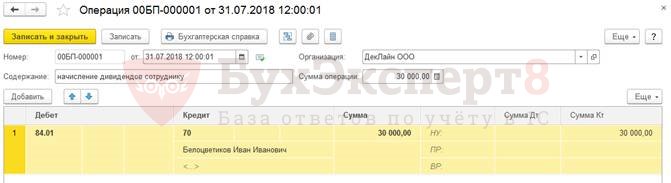

Начислить сумму дивидендов в 1С:БУХ вручную с помощью документа Операция ( Операции – Операции, введенные вручную – Операция ). Например, в нашем примере по сотруднику Белоцветикову И.И. следует внести проводки на сумму 30 000 руб.:

![]()

По физическому лицу Земляникину А.И. указать проводки на сумму 50 000 руб.:

По документу Отражение зарплаты в бухучете сформируются проводки по НДФЛ с дивидендов:

- Дт 75.02 Кт 68.01 – по физическому лицу Земляникину А.И. на сумму 6 500 руб.

- Дт 70 Кт 68.01 – по сотруднику Белоцветикову И.И. на сумму 3 900 руб.

При этом документ Начисление дивидендов не вносить.

В 1С:БУХ в документе Начисление дивидендов следует указать начисленную сумму дивидендов, но очистить в поле НДФЛ сумму.

Так в нашем примере по физическому лицу Земляникину А.И. необходимо в поле Начислено внести сумму дивидендов 50 000 руб., а НДФЛ очистить:

![]()

Будут сформированы следующие проводки:

![]()

Так как при проведении документа Начисление дивидендов проводки формируются только в корреспонденции со счетом 75.02, то для начисления суммы дивидендов по сотруднику можно внести документ Операция . В нашем примере проводку создаем по сотруднику Белоцветикову И.И. на 30 000 руб.:

![]()

По документу Отражение зарплаты в бухучете сформируются проводки по НДФЛ с дивидендов:

- Дт 75.02 Кт 68.01 – по физическому лицу Земляникину А.И. на сумму 6 500 руб.

- Дт 70 Кт 68.01 – по сотруднику Белоцветикову И.И. на сумму 3 900 руб.

В 1С:ЗУП 3.1 удалить строки из документа Отражение зарплаты в бухучете по НДФЛ с дивидендов по сотруднику и физическому лицу:

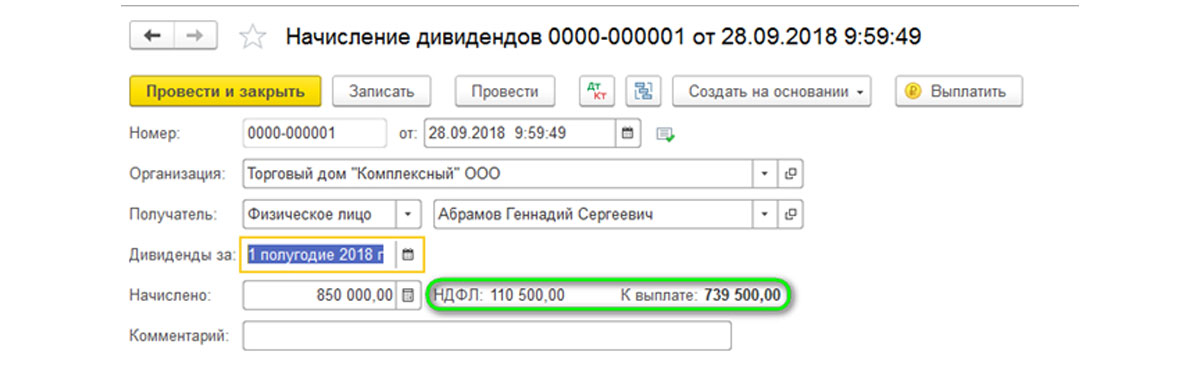

В 1С:БУХ заполнить документ Начисление дивидендов по физическому лицу Земляникину А.И., указав в нем сумму дивидендов и НДФЛ с них:

![]()

При проведении сформируются проводки:

- Дт 84.01 Кт 75.02 – на сумму дивидендов 50 000 руб.

- Дт 75.02 Кт 68.01 – на сумму НДФЛ с дивидендов 6 500 руб.

Также в 1С:БУХ создать документ Операция по начислению суммы дивидендов и НДФЛ с них по физическому лицу Белоцветикову И.И. со следующими проводками:

- Дт 84.01 Кт 70 – на сумму дивидендов 30 000 руб.

- Дт 70 Кт 68.01 – на сумму НДФЛ с дивидендов 3 900 руб.

Отражение дивидендов по ООО и АО в отчетности

Дивиденды по ООО в отчетности

Дивиденды по ООО – это выплаты доходов учредителям или доходов от участия. В отчетности по 6-НДФЛ и 2-НДФЛ отражаются.

Дивиденды по АО в отчетности

Дивиденды по АО – это доходы по акциям. В этом случае по дивидендам нужно отчитаться в составе Декларации по налогу на прибыль .

- в документе Дивиденды устанавливается флажок Включать в Декларацию по прибыли :

![]()

- вносится документ Справка по НДФЛ для расчета по налогу на прибыль ( Налоги и взносы – Все документы по НДФЛ – Справки по НДФЛ для Расчета по налогу на прибыль ) и заполняется по кнопке Заполнить :

![]()

![]()

2. В БУХ 3 после синхронизации:

- документ Справка по НДФЛ для расчета по налогу на прибыль «приезжает» из ЗУП 3.1;

- информация по документу автоматически попадает в Приложение N 2 к Декларации по налогу на прибыль .

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(10 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>![Наталья Голобурда]()

От простой для отдельных компаний до комплексной автоматизации крупных холдингов.

Поговорим о немаловажной теме – начисление дивидендов в 1С 8.3, рассмотрев в ее рамках, как отразить дивиденды в 1С двумя способами – путем операций, проведенных вручную и автоматически, – далее рассчитаем и сформируем 2-НДФЛ и 6-НДФЛ.

Расчет и выплата дивидендов в 1С 8.3

Программа 1С 8.3, разработанная на платформе 1С:Предприятие, содержит функциональный блок, который поможет нам осуществить наши операции. Попасть в него можно или через «Зарплата и кадры-Зарплата», или через «Операции-Бухучет».

Напомним, что Базовая версия программы 1С:Бухгалтерия позволяет вести учет, а значит и начислять дивиденды и уплачивать налоги по ним, только по одной организации. Если у вас несколько организаций и вы хотите вести учет в одной информационной базе по неограниченному числу организаций, вам необходима программа 1С:Бухгалтерия предприятия ПРОФ.

Нам надо создать новый документ. В открывшейся форме заполняем:

- Организацию;

- Указываем получателя;

- Время, за которое мы будем производить начисление.

Прописываем начисленную сумму и заполняем ее в «Начислено».

Для наглядности мы делаем начисление за первое полугодие 2018.

Сумма НДФЛ рассчитается автоматом, исходят из 13%, а также автоматически рассчитается итоговая сумма выплаты за вычетом налога на доходы физических лиц.

Рис.4 Сумма НДФЛ и итоговая сумма выплаты за вычетом налога на доходы физических лиц![Рис.4 Сумма НДФЛ и итоговая сумма выплаты за вычетом налога на доходы физических лиц]()

Не закрывая документ, мы можем автоматом создать платежные поручения на перечисление дивидендов и налогов.

Рис.5 Создание платежного поручения на перечисление дивидендов и налогов![Рис.5 Создание платежного поручения на перечисление дивидендов и налогов]()

Теперь сформируем вторую форму НДФЛ, для чего мы заходим в блок «Зарплата и кадры-НДФЛ».

В новом документе заполняем основные поля:

Табличная часть заполнится автоматически, нам с вами остается только записать и провести документ.

Теперь давайте сформируем отчет по шестой форме НДФЛ, для чего зайдем в тот же функциональный блок через «Зарплата и кадры».

В появившемся окне заполняем данные о фирме и период – 9 месяцев 2018 года, и нажимаем «Создать».

В сформированном отчете заходим в «Раздел 1» и видим, что данные заполнились верно, а что самое главное автоматически.

Ручное начисление и выплата дивидендов в программе

Чтобы произвести наши начисления в ручном режиме, заходим в блок «Операции»- «Бухгалтерский учет»- «Операции, введенные вручную».

Создаем новый документ, заполняем поле «Организация» и табличную часть.

В табличной части заполняем проводку 84.01 и 70, т.к. физическое лицо (учредитель-акционер) Абрамов Г.С. является сотрудником организации.

Хотелось бы обратить внимание на один немаловажный момент: учредитель-акционер не является сотрудником – счет 84.01 будет корреспондировать со счетом 75.02.

В качестве даты должно выступать время решения о перераспределении чистой прибыли на собрании партнеров-учредителей.

Добавляем проводки по удержанию НДФЛ, счет 70 с 68.01.

Записываем и заканчиваем работу с документом.

В одном документе мы можем начислить дивиденды и удержать налог сразу по нескольким работникам.

Отразим в формах 2НДФЛ и 6НДФЛ налог. Заходим «Зарплата и кадры-НДФЛ-Все документы по НДФЛ».

Нажимаем кнопку «Создать», в открывшемся списке делаем выбор – «Операции учета НДФЛ».

Заполняем информацию в «Организации», а в «Дате операции» указываем время выплаты дивидендов. Заносим данные в табличную часть закладки «Доходы» и «Удержано по всем ставкам».

Уделите особое внимание заполнению информации об удержанном налоге, т.к. по информации оттуда будет заполняться 2 раздел шестой формы НДФЛ. Без вычета НДФЛ указываем сумму выплаченного дохода.

К каждой вкладке есть колонка «Включать в декларацию по прибыли». Признак должен быть установлен, если дивиденды будут выплачены акционерным обществом. При этом данные о рассчитанных суммах и налоге не будут включены во вторую форму НДФЛ, а войдут в декларацию по налогу на прибыль.

Теперь нам нужно только провести и закрыть документ.

Мы увидели, что автоматизация бухгалтерского учета на базе 1С Бухгалтерия существенно упрощает все операции, минимизируя возможность ошибки и трудозатраты бухгалтера. Если у вас возникли вопросы по этому или любому другому участку учета, обратитесь к нашим специалистам. Мы с радостью поможем вам и предоставим необходимые консультации по 1С.

Рассмотрим, как зарегистрировать дивиденды на примере.

Организация ООО «Мастер Плюс» 20.02.2020 г выплачивает доходы от участия учредителям:

- учредителю-сотруднику Орлову О.О. в сумме 100 000 руб.;

- учредителю-физическому лицу, не являющемуся сотрудником, Сорокину С.С. в сумме 100 000 руб.

НДФЛ удержан при выплате и сразу же перечислен в бюджет по платежному поручению № 206 от 20.02.2020 г.

Шаг 1. Зарегистрируем доход в виде дивидендов

Создадим новый документ Дивиденды ( Зарплата – Дивиденды ). В шапке документа укажем Месяц начисления, Дату (под этой датой понимают обычно дату приказа), а также Дату выплаты :

![image001]()

Корректное указание Даты выплаты важно для учета НДФЛ.

Далее подберем в табличную часть получателей дохода. По кнопке Подбор открывается список физических лиц. По умолчанию, в нем отражаются только те, кто ранее получал доход в виде дивидендов или вручную был отмечен флажком Акционер… в настройках Физического лица по ссылке Работа :

![image003]()

Чтобы отразить полный список установим флажок Выбирать из полного списка физических лиц .

![image005]()

Теперь заполним суммы в колонке Начислено . Суммы НДФЛ и К выплате рассчитаются автоматически:

![image007]()

Выплата дивидендов НЕ регистрируется в ЗУП 3, ее следует оформлять сразу в базе 1С:Бухгалтерии 3.

Шаг 2. Зарегистрируем перечисление НДФЛ с дивидендов

Для регистрации перечисления НДФЛ с дивидендов установим в документе флажок Налог перечислен , укажем дату перечисления и реквизиты платежного поручения.

![image009]()

Шаг 3. Проверим как отразились дивиденды в отчетности по НДФЛ

Сформируем регламентированный отчет 6-НДФЛ за 1 квартал 2020 года.

В Разделе 1 6-НДФЛ суммы дохода в виде дивидендов отражаются по строке 025 , а суммы исчисленного налога на эти доходы по строке 045 :

![image011]()

В Раздел 2 6-НДФЛ блок строк по дивидендам заполнится следующим образом:

- Строка 100 – Дата получения дохода, которая в соответствии со ст. 223 НК РФ для доходов в виде дивидендов равна дате выплаты дохода;

- Строка 110 – Дата выплаты дохода;

- Строка 120 – Крайний срок перечисления, который для дивидендов учредителю приходится на следующий рабочий день после выплаты дохода, в соответствии с п. 6 ст. 226 НК РФ;

- Строка 130 – Сумма дохода;

- Строка 140 – Сумма удержанного НДФЛ.

Сроки уплаты НДФЛ с дивидендов:

- для ООО – не позднее дня их перечисления или получения в банке наличных для выплаты (п. 6 ст. 226 НК РФ);

- для акционерных обществ – не позднее одного месяца с даты выплаты денежных средств (п. 4 ст. 214, п. 9 ст. 226.1 НК РФ).

![image013]()

Также доходы в виде дивидендов по коду 1010 и НДФЛ с него отразятся в справках 2-НДФЛ :

Читайте также:

- превысили ли доходы получателя от дивидендов 5 млн. руб. (Письма ФНС РФ от 22.06.2021 N БС-4-11/8724@, Минфина РФ от 07.06.2021 N 03-04-05/44556)

- является — 13%;