Как вернуть страховку в хоум кредит через приложение

Только наивный может думать, что банки дают деньги в долг «просто так». Естественно, каждый кредитор, предоставляя займы, хочет максимально себя обезопасить и приблизить вероятность возврата долга к 100%. При этом форс-мажоры и несчастные случаи никто не отменял. Понимая это, банки вводят понятие страхования жизни и здоровья заемщика либо залогового имущества. Конечно, за его счет. Если наступит страховой случай, долг возместит СК. Каковы подводные камни, чем грозит отказ от оформления договора с СК и возможен ли он вообще, как вернуть уплаченные за страховку деньги, какие правовые основания для этого есть в связи с законодательными изменениями от 1 сентября 2020 года и другие вопросы разобрал в этой статье Выберу.ру.

Возможен ли отказ от страховки?

Закон «О защите прав потребителей» запрещает навязывать клиентам дополнительные услуги и продукты при оформлении кредита. В связи с этим страхование признается делом добровольным, и заемщик имеет все основания отказаться от него.

Для справки. Статья 935 Гражданского кодекса России гласит, что по закону на гражданина не может быть возложена обязанность страховать жизнь или здоровье. Таким образом, воспользоваться предложением банка или нет, каждый решает сам. С другой стороны, в договоре могут быть прописаны такие условия, при которых процентная ставка возрастает, если заемщик отказался от страхования жизни и здоровья. Этот вопрос лучше прояснить по телефону с менеджером кредитора еще до того, как вы возьмете кредит.- жизни и здоровья (трудоспособности) заемщика;

- кредитных рисков;

- залогового имущества (когда речь идет об ипотеке, другом целевом или потребительском займе с обеспечением).

В первых двух случаях страховка будет добровольной, от нее вы можете отказаться и вернуть деньги. В третьем – обязательной, а значит, аннулировать ее нельзя.

Как правило, банк предлагает заемщику заключить договор с той страховой компанией, с которой он сотрудничает (или дочерней организацией, как, к примеру, делает Альфа-Банк или Россельхозбанк). При этом важно учитывать и сроки, в течение которых можно отказаться от страховки по кредиту. Это так называемый период охлаждения. Он составляет 14 дней после заключения договора, и за это время не должен произойти страховой случай.

Что говорится в новой редакции закона

Поправки, вступившие в силу 01.09.2020, касаются не только закона о потребкредитовании, но не распространяются на ипотеку. В Гражданском кодексе нововведения вступили в силу еще 26 июня 2020 года. Теперь заемщик имеет право в случае досрочного погашения долга вернуть часть страховки пропорционально тому периоду, который остался до окончательного платежа по кредиту.

Важно! Изменения касаются только тех договоров потребкредитования, которые были заключены начиная с 1 сентября 2020 года. Если соглашение вступило в силу раньше, нововведения на такие займы не распространяются. Заемщику, который планирует вернуть часть выплат по страховке, нужно решать вопрос с банком и СК в индивидуальном порядке. В крайнем случае – через суд.Кроме того, согласно новым поправкам, банк имеет право поднять ставку по кредиту, только если клиент заключил соглашение с СК, но не полностью выплатил долг на момент расторжения договора.

Какую страховку можно вернуть

Вернуть деньги за полис клиент может только при добровольном страховании.

Обратите внимание! Заемщик, получивший компенсацию от СК, не имеет права претендовать на дополнительную сумму, т. к. договор прекращает действие. Если отказаться от страховки вы решили уже после того, как истек период охлаждения, получить сумму целиком не получится. Вам вернут только часть денег.Если вопрос решается в суде и истцу удается доказать, что размер страховой премии напрямую зависит от суммы кредитных обязательств, решение будет в пользу заемщика. Тогда СК должна будет компенсировать часть расходов, которые понес клиент. В ряде случаев – и моральный ущерб.

Важно! Доказать прямую связь между кредитным и страховым соглашениями удается не всегда. Зачастую банки составляют договоры с расплывчатыми формулировками. Это делается для того, чтобы заемщик не смог доказать тесной взаимосвязи между двумя соглашениями. Поэтому очень важно тщательно изучать весь текст кредитного договора. Если у вас не получается самостоятельно выявить взаимосвязь между соглашениями с банком и СК, чтобы подстраховаться, нелишним будет привлечь к этому вопросу юриста.Зависимость между кредитным и страховым договорами подтверждается тем, что сумма страховой премии уменьшается прямо пропорционально выплате займа. То есть в первые периоды страховка стоит максимально дорого, а потом ее цена постепенно снижается – чем меньше остаток долга, тем дешевле полис. Если это условие не соблюдается, доказать взаимосвязь будет трудно. Кроме того, период действия страхового договора должен совпадать со сроком погашения кредита. Либо соглашение с СК должно продлеваться вплоть до выплаты займа.

- с банком (кредитный договор);

- со страховой компанией (полис).

Порядок возврата страховки

Если в договоре стороной выступает страховая компания, вы можете аннулировать соглашение в течение 5−14 дней после его вступления в силу. Срок зависит от условий полиса.

- Прийти в офис страховой компании. С собой нужно взять паспорт, полис и кредитный договор, квитанцию об оплате страховки. Если вы обращаетесь не в дочернюю страховую компанию банка, также необходимо предоставить справку о досрочной (полной) выплате займа, реквизиты счета, на который поступят деньги.

- Заполнить бланк заявки об отказе от услуг СК. Необходимо указать в том числе реквизиты счета, на который должны поступить средства, выплаченные за страховку.

- Дождаться зачисления денег на счет.

Если требование клиента удовлетворено, деньги за страховку поступят на счет в течение 10−15 дней с момента подачи заявки.

Скажется ли возврат страховки на размере кредитной ставки

Повышенный процент нужен банку, чтобы компенсировать возможные финансовые потери, если клиент будет не в состоянии вернуть взятый кредит.

- Досрочно погасить кредит и вернуть деньги. Если заемщик выплатил «тело» займа и проценты и получил от банка справку о полном погашении долга, ему нужно подать заявление в СК, чтобы расторгнуть договор. Это станет основанием для возврата части ранее выплаченной суммы страховки. При этом банк не имеет права повысить процентную ставку, если кредит уже был выплачен.

- Аннулировать договор страхования в период выплаты кредита. Если клиент отказался от договора с СК еще до того, как погасил долг, ситуация будет обратной. В этом случае банк имеет право поднять процентную ставку в соответствии с условиями кредита.

При этом есть ряд нюансов, которые нужно учитывать. Все зависит от того, прописано ли в договоре займа условие соглашения с СК или он заключается без страхования риска невозврата. Этот пункт влияет и на изменение процентной ставки. Если напрямую оговаривается, что при отказе от страховки переплата возрастает, то банк при досрочном погашении займа поступит именно так, как ему выгодно. То есть обяжет клиента доплатить разницу, которая образуется при изменении процентной ставки.

Такое условие ставит заемщика и банк примерно в равные условия. Кредитор не сможет привязать величину процентной ставки к факту оформления страховки. А если в договоре кредитования содержится пункт, что переплата увеличится – точные значения должны быть указаны в процентах и цифрах. Если клиент отказывается от соглашения со страховой компанией или расторгает его до выплаты займа, условие вступает в силу.

Обратите внимание! Банк может прописать в договоре, что страховая премия не возвращается при расторжении договора с СК. Если вас не устраивает этот пункт, лучше взять кредит в другом учреждении.Особенности возврата страховки в популярных банках

Выберу.ру выяснил, когда можно вернуть деньги, если договор займа заключен в одном из топовых банков.

Сбербанк

Если вы берете кредит в этой организации, вам предложат оформить полис в дочерней компании – «Сбербанк Страхование жизни». Если вы изъявляете желание отказаться от услуги СК и вернуть выплаченные взносы, это необходимо сделать в течение 14 дней с того момента, когда соглашение вступило в силу. Средства зачисляются на счет заемщика не позже 7 дней после подачи заявки.

Обратите внимание! Заявку лучше подавать в том отделении банка, где вы оформляли кредит.Если получаете кредит в этом банке, вы можете оформить полис как в сторонней СК, так и в дочерней компании – ВТБ-Страхование. Подать заявление на возврат средств необходимо в течение 14 дней. Но только если за это время не произошел страховой случай. Заемщик может рассчитывать на сумму в полном объеме, но в ряде случаев СК может удержать неустойку. Средства переводятся в течение 15 дней.

Альфа-Банк

Если вы оформили кредит в этой организации, вам предложат приобрести полис в СК АльфаСтрахование-Жизнь. Период охлаждения составляет 14 дней. Если за это время не произошел страховой случай, вы можете вернуть деньги. Заявку подать можно не только в офисе Альфа-Банка, но и онлайн. Перевод средств занимает 14 дней.

Хоум Кредит

Оформить полис здесь можно в двух СК: Хоум Кредит Страхование и Ренессанс Жизнь. Период охлаждения – также 14 дней. Если за это время не было страхового случая, вы имеете право отказаться от полиса. Заявка рассматривается в течение 10 дней. После этого средства переводятся на счет заемщика.

Почта-Банк

При получении потребительского кредита полис можно оформить в трех СК: ВТБ-Страхование, КАРДИФ и АльфаСтрахование-Жизнь. Если в течение 14 дней с момента получения кредита не произошел страховой случай, вы можете вернуть деньги.

Россельхозбанк

При оформлении кредита вам предложат оформить полис в РСХБ-Страхование. Отказаться от него вы можете в течение 5 дней. За это время нужно определиться, нужна ли вам страховка. Средства возвращают на счет в течение 10 дней после рассмотрения заявки.

Заключение

Помните – навязывать страховку при оформлении потребительского кредита незаконно. Вы имеете право отказаться от дополнительного соглашения с СК, однако и банк, в свою очередь, вправе повысить процентную ставку, чтобы снизить риск невозврата денег. Если ваш долг погашен досрочно, согласно «свежим» поправкам, вы сможете вернуть часть потраченных на страховку денег, но желательно все же взвесить все за и против до подписания документов.

Хоум Кредит Банк – одна из крупных кредитных организаций, пользующаяся высоким спросом у населения. Одной из причин популярности является упрощённая система получения займов без лишних документов. Однако не обходится и без негативных моментов, часть которых связана с навязыванием «добровольной» страховки. Материал будет полезен людям, столкнувшимся с проблемой возврата страховой премии в ХКФ.

По мнению обывателей, основной статьёй доходов любого банка, действующего на территории Российской Федерации, является продажа кредитов и оформление вкладов. Но, углубившись в тему, выясняется, что не менее прибыльным выступает страховое направление. При грамотном «навязывании» одного или нескольких страховых продуктов сумма выплат по обычному потребительскому кредиту для заёмщика может вырасти до 30% и более, а львиная доля достанется именно банку, а не страховщику.

Данный факт полностью объясняет мотивацию каждого кредитного менеджера прикрепить к договору ряд дополнительных услуг. Ведь он за подобные манипуляции тоже получает определённый % в виде бонусов и премий. Единственной стороной, не извлекающей из финансовых хитросплетений никакой выгоды (за исключением людей, которые осознанно страхуют здоровье, жизнь и прочие ценности), является заёмщик. Но даже саму, хитро замаскированную схему можно победить, руководствуясь правильным алгоритмом действий.

Возврат страховки в ХКБ: организационные моменты

- заёмщик,

- банк-кредитор,

- страховщик.

При этом схема отводит финансовой организации лишь роль посредника (агента), имеющего право только рекомендовать, а не настаивать на покупке дополнительных продуктов (в соответствии с законом «О защите прав потребителей). Если клиент, не глядя, подписал бумаги, среди которых были относящиеся к страхованию, а спустя некоторое время обратился в банк с претензией, тот на законных основаниях, может отослать заёмщика разбираться со страховой. Ведь, по сути, кредит и страховка между собой никак не связаны.

ВЫВОД: любые манипуляции, связанные с возвратом денежных средств по страховке, должны осуществляться в разрезе взаимодействия со стразовой компанией, а не с банком.

Уловки и хитрости: как в Хоум Кредит Банк запугивают клиентов

Внимательно изучив договор кредитования, обязательно выдаваемый для подписания сотрудниками кредитного отдела ХКФ, а также ознакомившись с официальными ответами представителей организации на различные запросы обманутых клиентов, можно выделить один важный тезис:

Страхование при оформлении потребительского кредита является добровольной опцией для заёмщика и не играет никакой роли при принятии решения об одобрении или отклонении заявки (не касается ипотек и автокредитов).

Однако лишь небольшой процент менеджеров кредитных отделов в разговоре с потенциальным клиентом не упоминает о том, что без страхового полиса получить заветный заём практически невозможно. Это заведомо ложная манипуляция сознанием, на которую совершенно не стоит обращать внимание. И, уж тем более, не стоит поддаваться на подобные провокации, идя на поводу у прихотей сотрудника компании.

Второе распространённое заблуждение касается минимальной стоимости подобных услуг. После оформления всех документов, включая страховые, выясняется, что сумма кредита, в общей сложности, вырастает на 20% и более, что для большинства пользователей выливается в серьёзную прибавку к месячному платежу. Чтобы проверить данное утверждение, достаточно воспользоваться кредитным калькулятором на сайте Хоум Кредит, а затем сопоставить полученную цифру с тем, что предложат при оформлении договора непосредственно в отделении.

Благо, существуют полностью законные основания отказаться от переплаты, не рискуя получить отрицательный ответ при заявке на заём.

Возврат страховки, когда кредит уже оформлен

Последний потребует некоторых усилий, внимательности и быстроты действий с точным соблюдением рекомендаций, приведённых ниже.

Возврат страховки по онлайн кредиту в Хоум Кредит Банке

Отдельно следует рассмотреть порядок действий при онлайн кредитовании. У многих клиентов возникает вопрос и недопонимание, как нужно действовать, ведь ни каких документов на руках нет.

Для того, чтобы от чего-то отказаться, нужно понять что было приобретено в процессе оформления кредита. Сделать это проще всего по средствам формирования "расширенной выписки по кредитному счету", в данном документе можно увидеть все транзакции по оплате тех или иных услуг конкретных компаний. Получить подобную выписку можно в любом отделении Хоум Кредит Банка.

Также вы можете воспользоваться "чатом с банком", уточнив необходимую информацию и порядок действий для получения необходимых документов на бумажном носителе.

Многие клиенты отмечают, что сотрудники в отделениях ХКФ Банка, не охотно идут на контакт, отказываясь предоставлять какую-либо информацию по кредитному договору оформленному в онлайн режиме. Порой просто отвечают, что у нас нет доступа к данным заявкам, поэтому мы не можем вам ни чего распечатать. Иногда доходит до смешного, когда по телефону справочной службы говорят, что выписку по счету можно получить в любом отделении банка, а в отделении утверждают, что у них нет доступа к подобным данным. В таких ситуациях нужно проявить настойчивость и попросить сотрудников банка в письменной форме разъяснить причины отказа предоставлять выписку по счету и другие документы по оформленному онлайн-кредиту.

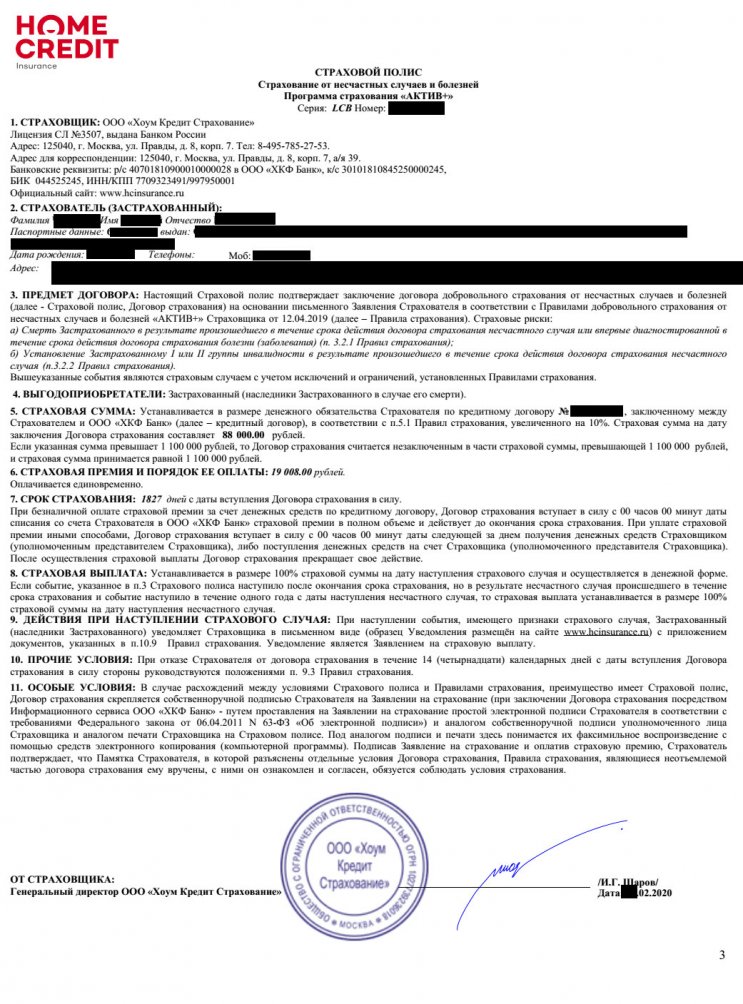

В итоге вы должны получить договор страхования, или любой иной документ содержащий сведения о Страховщике и № договора страхования (это может быть выписка по счету "расширенная"). Договор страхования с ООО Хоум Кредит Страхование выглядит следующим образом.

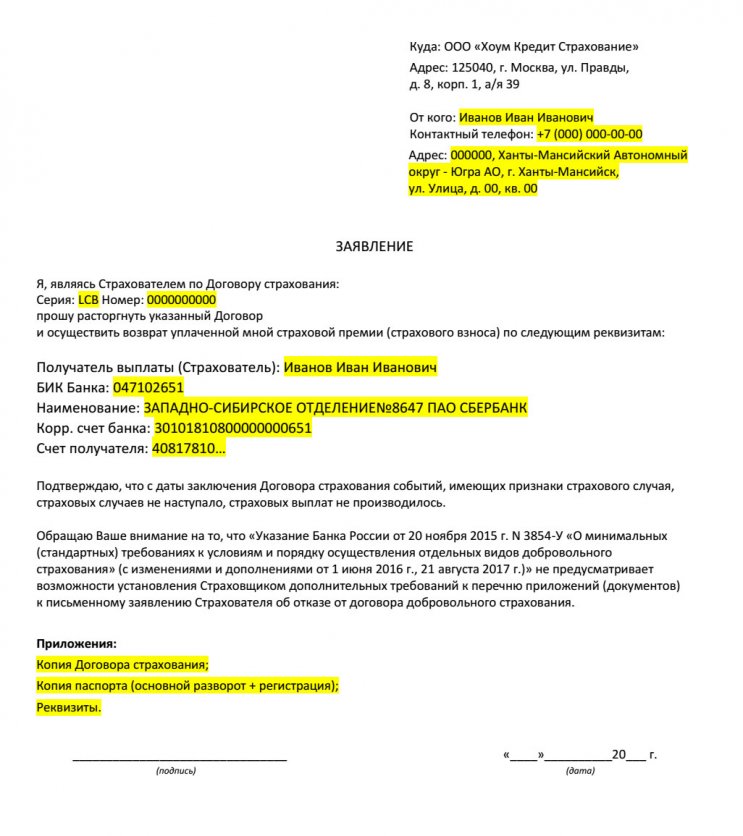

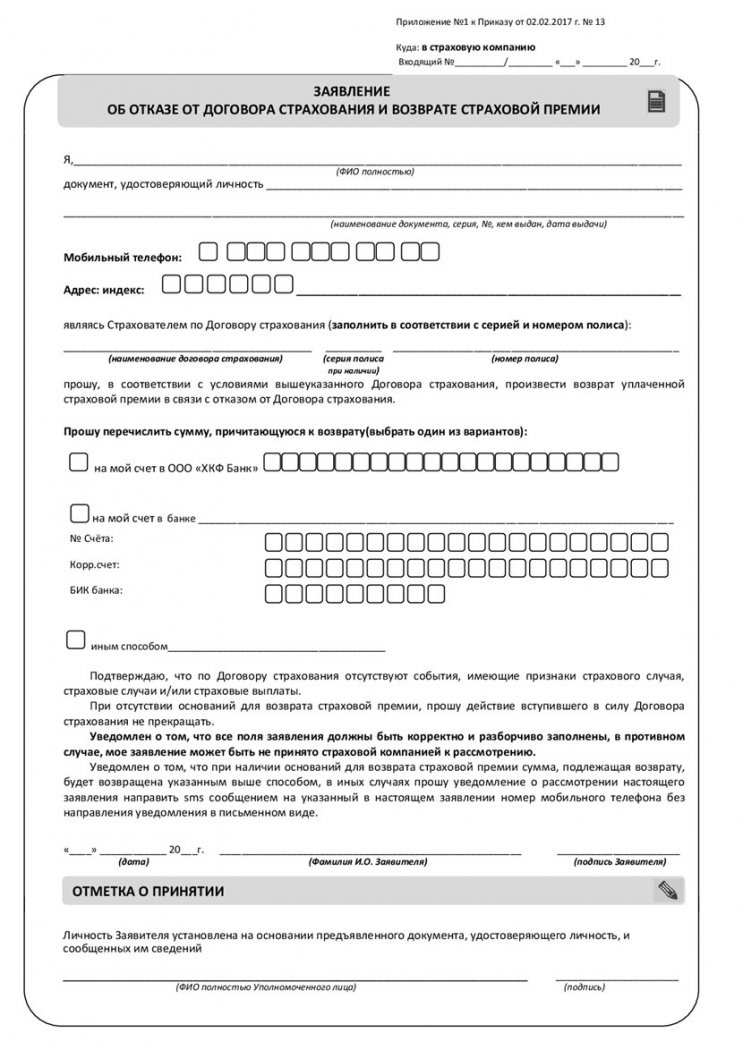

Из данного полиса видно, что договор страхования является индивидуальным, т.е. заключен между Страхователем (вами) и Страховщиком (страховая компания). В данной ситуации необходимо воспользоваться своим правом на "период охлаждения" и отказаться от страховки по средствам написания соответствующего заявления. Пример заявления на отказ от страховки в Хоум Кредит Страхование, представляем вашему вниманию.

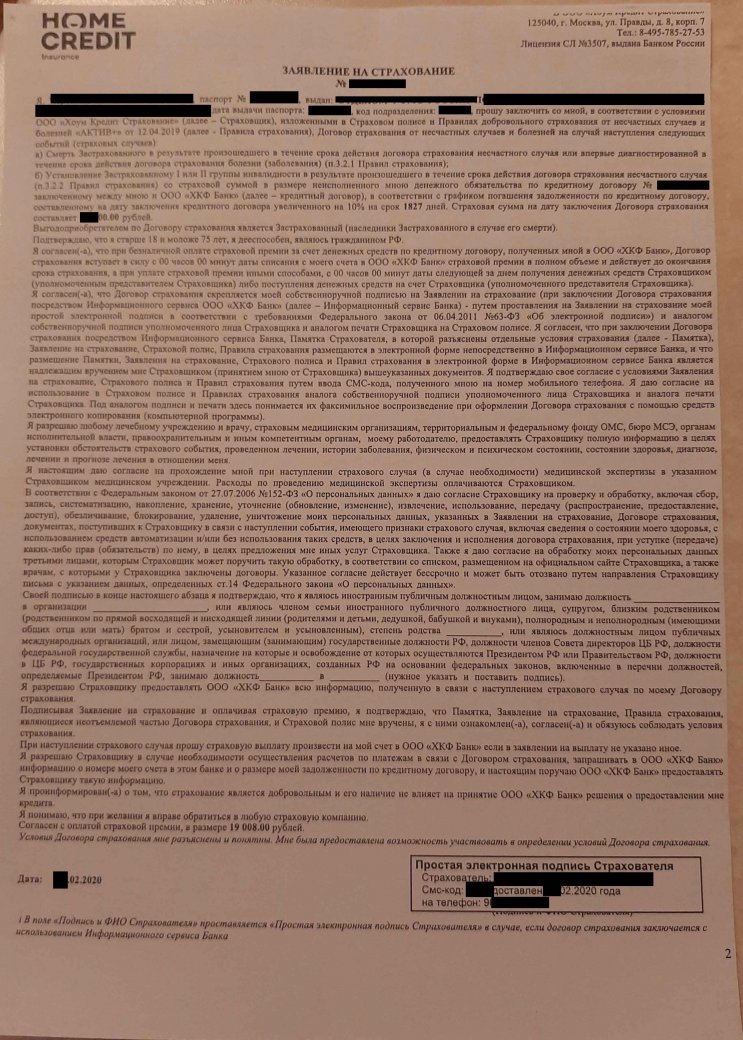

Помимо "полиса страхования" у вас может оказаться "заявление на страхование", данный документ тоже можно использовать при составлении заявления на отказ от страховки. Заявление на страхование выглядит следующим образом.

Может ли Хоум Кредит Банк увеличить % ставку по кредиту за отказ от страховки?

Для того, чтобы разобраться в возможных рисках отказа от страховки, которые могут выражаться в изменении уровня % ставки в большую сторону, нужно внимательно изучить Индивидуальные и Общие условия кредитования.

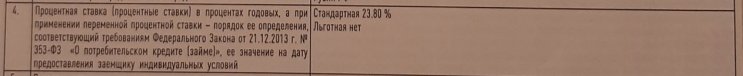

При изучении Индивидуальных условий обращаем внимание на п. 4 и п. 9

Как видим, в рассматриваемом нами примере, возможность увеличения процентной ставки у ХКФ Банка отсутствует. Но следует помнить, что Индивидуальные условия на то и называются "Индивидуальными", поэтому в вашем случае данные пункты следует перепроверять.

Если окажется так, что кредитный договор предусматривает возможность увеличения % ставки, вы всегда можете этого избежать - исполнив обязанность по страхованию в течении 30-и дней. Подробнее об этом рассказано тут.

Как вернуть страховку по кредиту в ХКФ - общая информация

Если страховой полис уже оформлен, а вы хотите получить свои деньги за него назад, можно воспользоваться Указанием ЦБ РФ «О минимальных требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» (№3854-У), являющимся базовым регулятором по данному вопросу. В нём говорится о том, что в течение 14 дней с момента оформления страховки каждый пользователь может отказаться от неё, направив страховщику соответствующее заявление. Как правило, подаётся оно в свободной форме, но этот вопрос следует рассмотреть более подробно.

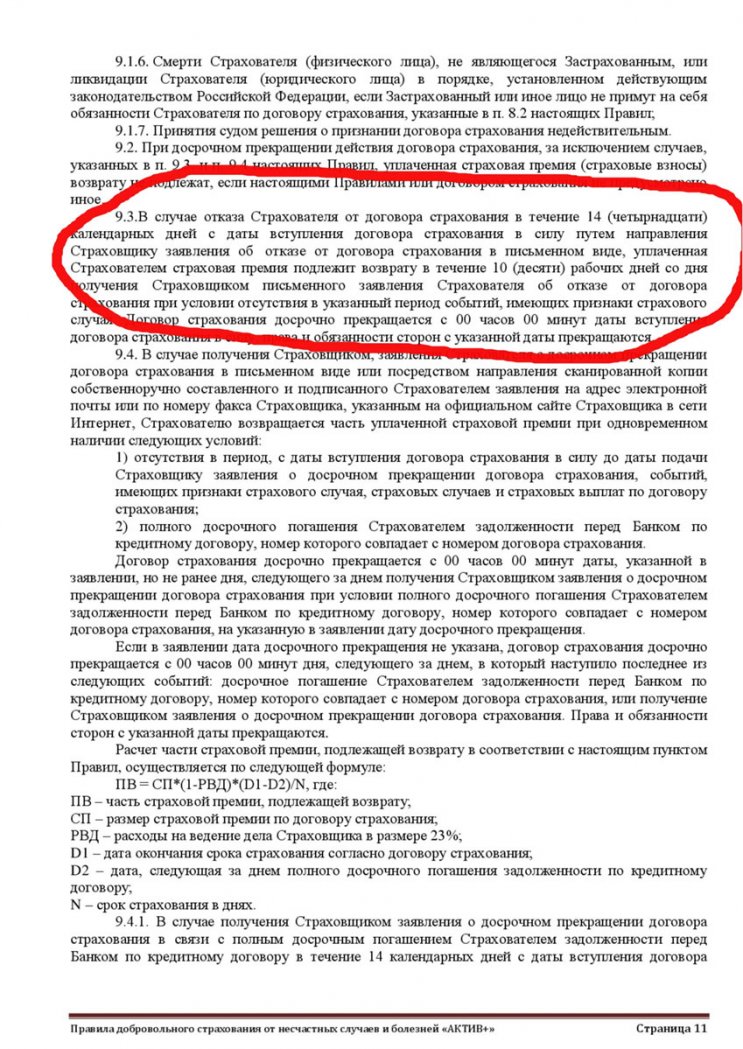

Примечательно, что информация о законном периоде отказа дублируется в «Правилах добровольного страхования», приложенных к каждому страховому продукту на сайте банка. К примеру, в «Актив+» это пункт 9.3.

- ООО «Хоум кредит страхование»;

- ООО ППФ «Страхование жизни»;

- СК «Ренессанс Жизнь».

Чтобы узнать о конкретных требованиях каждой организации по части оформления заявки, необходимо обратиться в отделение, либо посетить официальный сайт компании. К примеру, в собственной страховой от ХКФ бланк выглядит следующим образом:

Единственно верное решение – заказное письмо с описью того, что было отправлено и, при необходимости, с уведомлением о получении. В этом случае вы точно будете знать, что «посылка» дошла до адресата, а само извещение станет неоспоримым доказательством правомерных действий в суде (если до него дойдёт).

Далее в течение 10 рабочих дней страховщик обязан перечислить на указанные в заявлении реквизиты сумму страховой премии в полном объёме. Если же реквизиты не были указаны заранее, организация отправит деньги на счёт, открытый при оформлении кредита в Хоум Кредит Банк.

ВАЖНО: алгоритм действует лишь в том случае, если с момента заключения договора до отказа от полиса не имел места страховой случай.Для полного спокойствия стоит взять в СК справку или любой другой документ, подтверждающий разрыв договора. Тогда дальнейшие неправомерные манипуляции со стороны компании будут невозможны.

Как видим, вернуть страховку по кредиту в ХКФ или любом другом банке можно, приложив усилия, и потратив некоторое количество времени. Главное – знать свои права умело оперировать действующим законодательством. Если же вы не хотите или, в силу определённых обстоятельств, не можете выяснять отношения со страховой, воспользуйтесь услугами наших специалистов. Они возьмут на себя рутину и предоставят оптимальный результат. Но всё необходимо делать вовремя.

Нередко клиенты, которые уже погасили займы или только выплачивают их интересуются, как вернуть страховку по кредиту в Хоум Кредит Банке. Многие думают, что уплаченные деньги получить обратно они не могут. Однако это не так. Банк Хоум Кредит нередко возвращает страховку своим клиентам.

Но нужно знать, в каких случаях вы можете рассчитывать на выплату, а также как правильно подать заявку на возврат денег. Подробные ответы на эти вопросы вы найдете в этой статье.Можно ли вернуть страховку по кредиту в Хоум Кредит Банке?

Многие заемщики при оформлении потребительского кредитного договора покупают и страховой полис. Он помогает защитить их при возникновении различных форс-мажорных ситуаций. Рекомендуется его оформлять людям, трудовая деятельность которых связана с рисками. Полис поможет, если человек получит травму, из-за которой не сможет работать и выплачивать финансовой компании долг по кредиту.

Обратите внимание на то, что банк не имеет право требовать страховать свою жизнь и здоровье

В большинстве случаев покупается полис добровольно. Но есть и виды кредитов, которые обязывают человека приобрести страховку. Обязательно подлежат страхованию займы, полученные для:

- Покупки автомобиля.

- Приобретения недвижимости.

- Получения ссуды под залог дома, квартиры.

Но иногда, уже после оформления всех документов, приходит осознание, что страхование ему не к чему. Поэтому он начинает интересоваться, можно ли вернуть страховку по кредиту в Хоум Кредит Банке. И действительно, такая возможность есть.

Но важно помнить, что существуют правила, только при соблюдении которых деньги за страховку могут быть возвращены:

- Страховка должна быть куплена добровольно.

- Заявление должно быть подано не позже, чем через 14 дней после подписания договора.

- На момент подачи заявки клиент не получал от компании никаких страховых выплат.

Уплаченные за полис деньги можно получить обратно в таких случаях:

- Отказ от добровольной страховки.

- Досрочное погашение кредита.

- Закрытие займа в установленный в договоре срок.

В зависимости от того, на каком основании клиент требует возврат, зависит и порядок получения денег за полис.

Видео по теме:

Куда необходимо обращаться за возвратом страховки?

Сама кредитная организация не оформляет страховые полисы. Для этого она обращается к одной из партнерских фирм, с которой у нее есть договоренности.

Информация о сотрудничающих с банком страховых компаниях

Так, если кредит взят у банка Хоум Кредит, то страховку приобретают у одной из нижеуказанных страховых компаний. Ими выступают:

- ООО «Хоум Кредит Страхование».

- ООО ППФ «Страхование жизни».

- «Ренессанс Страхование».

- «АльфаСтрахование Жизнь».

- «Ренессанс Жизнь».

Возврат страховки

Чтобы быстро и без проблем получить возврат страховки от Хоум Кредит, необходимо правильно следовать нижеуказанным инструкциям. Процесс может сильно отличаться, в зависимости от того, в какой срок будет подано прошение о возмещении. Если соблюсти все рекомендации, то организация вернет средства максимально быстро.

После оформления договора

Самым простым способом вернуть деньги за страховку по кредиту является отказ от нее в период охлаждения. Так называют срок в две недели после покупки страхового полиса. Именно в этот период можно подать в кредитную организацию заявление с требованием о возврате средств.

И если с момента покупки страховки не прошло больше 14 суток, то человек гарантированно получит деньги обратно.Никаких проблем со страховой компанией в этом случае не возникает. Компания рассмотрит заявление, и укажет сроки, в которые обязуется вернуть уплаченные за страховку деньги.

При досрочном погашении кредита от Хоум Кредит

Чаще всего интересуются, как вернуть деньги за страховку люди, которые раньше указанного в договоре срока оплатили долги в банке. При досрочном погашении кредита, клиент может претендовать на возврат взноса.

Для этого ему необходимо:

Если ответа от организации не поступает, то возможно стоит привлечь юриста. Он проведет переговоры, поможет быстро вернуть уплаченные средства.После выплаты кредита

Стоит помнить и то, что клиенты банка Хоум Кредит, которые обращаются за выплатой страховки, не всегда получают положительное решение от страховой. У заемщика не всегда есть основания требовать возврат всей уплаченной суммы.

Ведь она зависит от срока кредитования и от того, когда было подано обращение:

- В первый месяц. Страховая компания с большой вероятностью вернет полную сумму.

- На пятый-шестой месяц. Организация может вернуть около 50%.

- После полной выплаты займа. Максимально возвращается от 20 до 30%.

Исходя из этого, клиенты, которые обращаются в компанию после выплаты полной суммы кредита, не могут получить всю сумму. Им выплатит организация не больше 30% от изначальной суммы, уплаченной за страховку.

Так, чтобы получить возврат после закрытия займа, человек должен:

- Составить заявление в страховую.

- Дождаться ответа от нее (не больше 14 дней).

- Получить ответ.

При положительном решении ему быстро вернут часть денег. При отрицательном ответе рекомендуется привлечь юриста, который поможет разрешить ситуацию. Если же мирным путем проблема не разрешается, то специалист:

- Подаст на компанию в суд.

- Будет отстаивать интересы клиента.

- Будет подавать на апелляцию.

Полезное видео:

Заявление о возврате страховки по кредиту от банка Хоум Кредит

Чтобы страховая компания не могла отказать в получении возврата, нужно правильно заполнить заявление о расторжении договора с ними. Как правильно оформить его, рассмотрим ниже. Бланк для OOO «Хоум Кредит Страхование» можно скачать на официальном сайте компании или по ссылке.

В нем необходимо указывать:

- ФИО полностью.

- Номер, серию паспорта, а также, кем и когда он выдан.

- Номер мобильного телефона.

- Адрес.

- Номер договора страхования.

- Предпочитаемый способ возврата денег.

Если же страховка была куплена у фирмы «Ренессанс Жизнь», то требования к заполнению сильно отличаются. Образец заявления также можно получить на сайте компании, а бланк для заполнения по ссылке.

Образец заявления

В нем необходимо указывать:

- Номер договора.

- ФИО, дату рождения.

- Серию, номер паспорта и кем выдан.

- Гражданство.

- Адрес места проживания и жительства.

- Мобильные телефон и электронный адрес почты.

- Расчетный счет.

- Полный список всех прилагаемых документов.

Также подтвердить нужно и то, что в клиент не получал никаких страховых выплат.

Рекомендуется составлять документы в двух экземплярах. Подать бумагу можно как лично, так и отправив почтой.Список документов

Перечень документов, которые стоит приложить к заявлению, может меняться. В случае, если клиент просит вернуть средства в период 14 дней со дня покупки полиса, то он может подать только:

- Копию полиса.

- Копию паспорта.

- Платежные документы о внесении денег на счет компании.

Если же человек требует возвратить ему деньги по кредиту, который уже был полностью закрыт в банке Хоум Кредит, то приложить к указанным выше документам нужно справки, подтверждающие:

- Отсутствие задолженности перед кредитной организацией.

- Снятие всех обременений с авто.

- Отсутствие обременений на недвижимость.

Получить эти бумаги можно в банке Хоум Кредит. Они оформляются максимально быстро.

Как определяется и от чего зависит сумма возврата?

Как мы уже упоминали выше, человек не всегда может рассчитываться на получение полной суммы, которую он уплатил за полис.

Если он успел подать все бумаги об отказе в течение 2-х недель, то он может получить полную сумму, которую оплатил при оформлении кредита.Но в остальных случаях сумма возврата рассчитывается по формуле ПВ = СП * (1-РВД) * (Д1-Д2) / Н.

| ПВ | Размер страховки, которую должны вернуть. |

| СП | Размер страховки, которая указана в договоре. |

| РВД | 23% - расходы, которые понесет компания при разбирательствах. |

| Д1 | Дата завершения страхового периода. |

| Д2 | Дата полного погашения займа клиентом. |

| Н | Итоговая длительность страхового периода. |

Отзывы о возврате страховки по кредиту в Хоум Кредит Банке

Ангелина, Тюмень: «Добрый день! Я думала, что вернуть деньги за страховку нельзя! Не верила друзьям, которые рассказывали, что в можно подать бумаги на возвращение средств. Думала, что издеваются надо мной. Но нет) Правда вернули. Не всю сумму, но тоже довольно значительную часть. Супер!»

Кирилл, г. Москва: «Все только и пишут отзывы о том, что если досрочно погасил кредит, то деньги возвращают. Но не могу понять, а при непогашенном займе возможно получить свои денежки обратно? Куда обращаться тогда?».

Алексей, г. Сочи: «Я брал кредит в Хоум Кредит Банке в 2018 году. Получилось, что выплатил до Нового года. Все бумаги с банка, как и написано в статье, собрал и подал. Расскажите, когда мне ждать ответа от страховой? Пока никаких подвижек по делу нет. Может стоит сразу нанять юриста?»

Но тут неожиданно вспомнила: год назад, когда я досрочно погасила потребительский кредит в другом банке, у меня так и осталась действующая проплаченная страховка. И я подумала, зачем мне дважды страховать мою жизнь, в индуизм и несколько жизней я, вроде, не верю. Смело пошла в банк, чтобы расторгнуть договор прежнего страхования.

- Бесполезно, - сразу предупредила меня девушка, работающая во фронт-зоне, - нет, вы конечно, можете написать заявление, но вам гарантированно откажут. Еще никому не удалось получить остаток страховки при досрочном погашении кредита.

Заявление я все-таки написала. В итоге пришел пространный ответ банка, коротко сводившийся к следующему. Во-первых, я добровольно застраховала свои здоровье и жизнь сроком на пять лет. Во-вторых, "была уведомлена, что при досрочном погашении задолженности по кредитному договору, возврат платы за присоединение к договору страхования не осуществляется". Далее следовал вердикт, что подобные споры в судах всегда разрешались исключительно в пользу банка. Последнее, видимо, чтобы окончательно охладить мой пыл, если надумаю идти в суд. Про него я и вправду было подумала. Ведь как же так? В случае с ОСАГО, например, давно доказано судебной практикой, что навязывать страховку, в которой человек не нуждается, противозаконно. А как же с банками?

- С банками все куда сложнее, - говорит адвокат Рафаэл Арутюнян. - Кредитные учреждения изобретательны, у них сильные юридические службы, все их уловки четко встроены в нормы законов, и потому переиграть их крайне сложно.

По словам эксперта, в конечном итоге, как правило, все решает лазейка, та самая строчка в договоре: "В случае досрочного погашения кредита, страховая премия клиенту не возвращается". Но (!) это только в том случае, если страховую сумму у клиента взяли сразу, при выдаче кредита. Стандартная схема такая: вы взяли кредит, предположим, на сто тысяч рублей, при этом вас просят сразу заплатить 10 тысяч за страхование ваших жизни и здоровья, обещая при этом, что процент по кредиту будет ниже. В результате банк дает вам 110 тысяч, но по факту десять сразу перечисляет страховой компании. Как правило, это дочерняя структура самого банка или тесно связанная с ним организация. Предположим, банк называется "Копилка", а компания "Копилка -страхование". То есть действуют они заодно.

Способ их перехитрить есть только один, поделился лайфхаком Рафаэл Арутюнян. Можно в течение пяти дней после того, как взяли кредит и заключили договор страхования, пойти расторгнуть последний и получить обратно свои деньги за страховку. Дело в том, что законодательно предусмотрена возможность отказаться без ущерба для себя от договоренностей, которые вы, тщательно все взвесив, посчитали для себя невыгодными. Но после того, как эти пять дней истекли, надеяться по сути уже не на что. Ведь вы сами приняли решение о кредите со страховкой, пусть и навязанное вам банком. Отсудить в этом случае вряд ли что-то удастся, хотя, по сути, вам и продали продукт, который вам не нужен.

Впрочем, банки уже изобрели "противоядие" против ушлых клиентов. Часто сегодня вносятся в договор пункт, из которого следует, что они оставляют за собой право поднять процент по кредиту, если клиент расторг договор страхования еще до срока выплаты долга. Так что покой клиентам и банкирам только снится, борьба продолжается.

Но есть другой случай, говорит Рафаэл Арутюнян, если страховая сумма разбита по месяцам, и вы решите вернуть остаток при досрочном погашении кредита, то вам обязаны вернуть все до копейки за оставшийся до конца срока кредита период. Все это касается только потребительских кредитов, в случае с ипотекой включаются другие правила.

При этом часть банков уже сделали своей рекламной фишкой установку, что они в отличие от других не навязывают никаких страховок.

Читайте также: