Как отключить плату за обслуживание в тинькофф в приложении

СМС уведомления повышают безопасность пользования картой. В случае действия злоумышленников с целью хищения средств держатель будет осведомлен и сможет сразу обратиться за помощью. Но если решено отключить СМС оповещение в Тинькофф, есть несколько простых способов.

Как отключить оповещения об операциях в Тинькофф

Целесообразно заблокировать опцию только при полной уверенности, что личные данные не окажутся в руках третьих лиц. Отключить мобильный банк Тинькофф можно любым удобным способом:

Даже при дезактивации банковской услуги Тинькофф бесплатно информирует о важных событиях. Это касается выписок по счету, пополнения, напоминания о предстоящем списании в счёт погашения долга, блокировки или активации карты, а также оповещения о безналичных расчетах.

Отключение услуги СМС информирования производится дистанционно, как и другие операции в Тинькофф банке. Если клиенту удобно это сделать через оператора, следует обратиться на бесплатную горячую линию 8 800 555-77-78 и сообщить о своем решении. Потребуется указать конфиденциальные данные, чтобы сотрудник убедился в личности звонящего. После этого услугу отключат. Аналогично действуют и при обращении в чат.

Любой вариант не представляет ничего сложного. При необходимости подключить услугу нужно действовать теми же способами.

Рекомендации по отключению услуги СМС информирования

Отказ от услуги объясняется разными причинами. Чаще всего это связано с нежеланием оплачивать сервис. Тинькофф установил тариф на услугу, каждый месяц с карты списывается установленная сумма. Размер платы небольшой, поэтому при активном пользовании платежным инструментом отключать оповещения неразумно.

Отказаться от услуги можно в следующих случаях:

- Если клиент не намерен больше пользоваться карточкой. Для дебетовых карт, по которым не предусмотрено годовое обслуживание, следует отключить все платные пакеты и убрать пластик подальше. Но для кредитных карт нужно оформить заявление на закрытие счета, поскольку отказ от дополнительных опций не избавит от обязанности платить годовое обслуживание.

- Если держатель использует карту редко, в самых крайних случаях. К примеру, оплачивает покупки 1 раз в месяц или реже.

- При отсутствии на карточке больших сумм.

Для кредитных карт услуга подключается обязательно. Чтобы всегда быть в курсе о всех движениях средств, отказываться от сервиса не рекомендуется. Ведь иначе в случае мошенничества держатель может не узнать о незаконном списании.

Как избежать мошенничества

Если по карте проведена мошенническая операция, необходимо быстро заблокировать платежное средство любым из способов:

Тинькофф плата за оповещение

Услуга SMS оповещения стоит недорого. Банки всегда устанавливают минимальные тарифы на нее, а иногда даже предоставляют ее бесплатно.

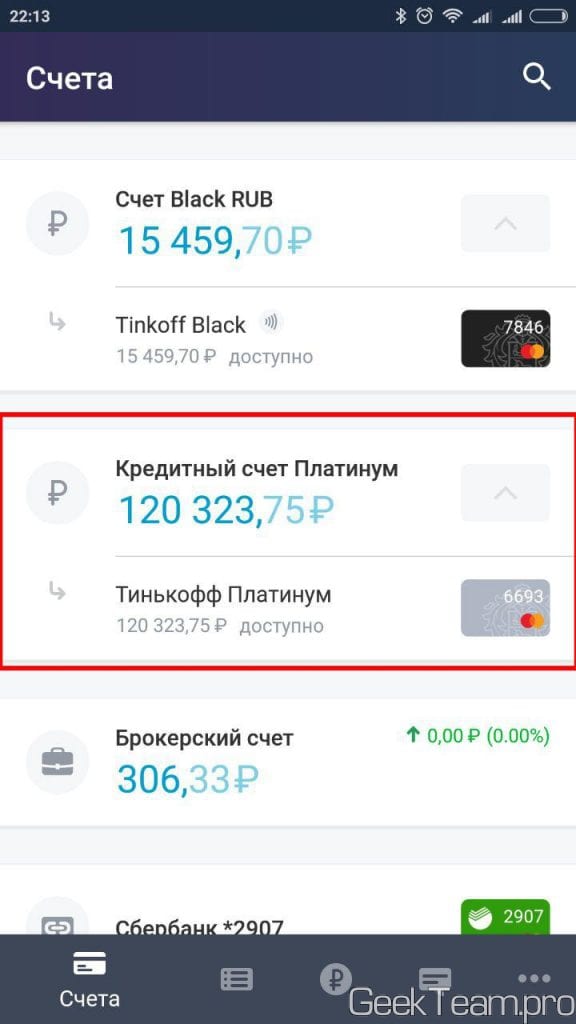

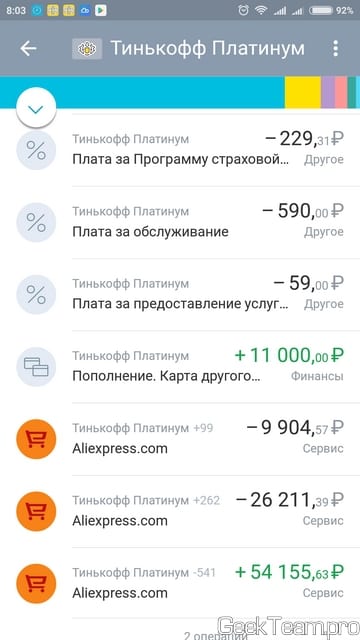

В Тинькофф банке стоимость за уведомления составляет 59 рублей в месяц. Это распространяется на дебетовые и кредитные продукты, включая карты Тинькофф Блэк и Платинум, если счёт ведётся в рублях. Для валютных карт ежемесячная плата составляет 1 $ или 1 евро.

Push уведомления Тинькофф

Если клиент пользуется компьютером для посещения личного кабинета, то в первый раз ему автоматически будет предложено подключить пуш-уведомления. Даже если дан отрицательный ответ, в дальнейшем его можно изменить.

В мобильном приложении push-уведомления настроены автоматически. Если их нет, проблема скорее всего заключается в настройках. Можно попробовать выйти из учётной записи, а затем снова войти.

Таким образом можно действовать в приложении, установленном в мобильных устройствах на платформе Андроид и Айфон.

Отсутствие push-уведомлений может быть связано:

Отключение услуги СМС оповещения позволит сэкономить, но незначительно. Поэтому отказываться от нее стоит, если картой пользуются очень редко. В других случаях такая экономия может навредить, поскольку держатель не сможет вовремя принять решение о блокировке карты.

Как отключить плату за обслуживание Тинькофф?

В приложении Тинькофф Мобайла: «Услуги» → выберите нужную услугу → «Отключить». В личном кабинете: «Подключенные услуги» → выберите нужную услугу → «Отключить».

Как отключить платное смс оповещение Тинькофф?

Сколько стоит обслуживание карты Тинькофф?

Как не платить за обслуживание карты Тинькофф?

Чтобы не платить за обслуживание, достаточно выполнить одно из следующих условий:

- ежедневно держать на карте, вкладах, накопительных и брокерских счетах в сумме не менее 50 000 Р;

- взять кредит наличными в Тинькофф.

Как отключить плату за обслуживание Сбербанк?

Как отключить услугу мобильного банка через смс?

Когда списывается годовое обслуживание карты Тинькофф?

9 апреля вступили в силу обновленные правила взимания платы за обычные кредитные карты Тинькофф. Теперь деньги за годовое обслуживание спишут, только если карта используется.

Как узнать расчетный период по карте Тинькофф?

Как расторгнуть кредитный договор с банком Тинькофф?

Порядок расторжения договора

Как отключить плату за оповещения Сбербанк?

Чтобы отключить платные уведомления, в блоке Операции по счетам нажмите Отключить. Ознакомьтесь с информацией об отключении уведомлений и нажмите Отключить. Подтвердите отключение с помощью полученного на ваш телефонный номер СМС-кода и нажмите подтверждение операции .

Как бесплатно пользоваться картой Тинькофф?

- При наличии любого вклада (от 50 тыр) или неснижаемого остатка на карте 30 тыр.

- При переходе на тариф 6.2.

- 3 месяца при открытии карты по рекомендации.

Сколько стоит годовое обслуживание кредитной карты Тинькофф?

Тинькофф Банк одобрит кредитную карту за 2 минуты по паспорту и доставит ее бесплатно на дом за 2 дня. Оплачивайте покупки, не платите проценты до 55 дней и получайте бонусы за каждую покупку по карте. Годовое обслуживание — от 590 ₽.

Что будет если не пользоваться картой Тинькофф?

Что будет если не платить за обслуживание банковской карты?

Что будет, если не платить за обслуживание дебетовой карты в Сбер банке? Обслуживание списывается автоматически. Если же у вас возникла задолженность, а денег там нет, то ее придется погасить, иначе они могут обратиться в суд.

Что такое плата за обслуживание?

Плата за ежегодное обслуживание карты – одна из основных комиссий, взимаемых банками с клиентов – держателей карт. В стоимость годового обслуживания входят разные расходы банка, это и цена самого пластика, его персонификация, доставка готовой карты до клиента.

Когда снимают деньги за обслуживание карты Сбербанка?

Банк списывает плату за годовое обслуживание ещё до того как выдал карту. Чтобы начать ей пользоваться просто пополните счёт карты.

Владельцы карты Tinkoff Black получают процент на остаток и кэшбэк за покупки. Но у карты есть и другие особенности, которые позволяют сделать её использование ещё более выгодным. Рассказываем о лайфхаках, которые помогут сэкономить.

1. Можно не платить за обслуживание

Обслуживание карты стоит 99 ₽ в месяц (1188 ₽ в год).

Бесплатно можно обслуживаться, если выполнять одно из этих условий:

иметь вклад или кредит в Тинькофф Банке на сумму от 50 тысяч ₽;

хранить на карте как минимум 50 тысяч ₽ в течение месяца.

Есть ещё один вариант, предусматривающий бесплатное обслуживание — переход на тариф 6.2. Для перехода на тариф 6.2 нужно обратиться в службу поддержки банка — через чат в приложении или по телефону.

Если тратить по карте от 3 тысяч ₽ в месяц, то по тарифу 6.2 банк будет начисляться процент на остаток при условии, что он составляет от 100 до 300 тысяч ₽ . По «классическому» плану 3.0 нет нижней границы для остатка — он начисляется на любую сумму до 300 тысяч ₽.

Найти карту другого банка

2. Каждый месяц можно выбирать категории повышенного кэшбэка

За обычные покупки банк возвращает 1% от потраченной суммы. Но каждый месяц можно выбрать три категории из пяти, по которым будет начисляться повышенный кэшбэк — 5%. Категории для каждого человека подбираются индивидуально. Это могут быть, например, аптеки, транспорт, супермаркеты, одежда и обувь, рестораны и так далее.

Найти их можно в приложении через раздел «Ещё» -> вкладка «Повышенный кэшбэк».

Повышенный кэшбэк начисляется при сумме покупок от 20 ₽. Если не выбрать категорию кэшбэка, то он начисляться не будет.

Возможность выбора новых категорий повышенного кэшбэка появляется в последний день каждого месяца. Например, 31 ноября можно выбрать категории на декабрь.

Чтобы получить максимум кэшбэка — выбирайте категории, в которых вы тратите больше всего денег.

Ещё Тинькофф начисляет бонусы за покупки у партнёров. Там кэшбэк может достигать 30%. Найти такие предложения можно через приложение банка в разделе «Ещё» (справа внизу экрана) -> раздел «Бонусы» -> вкладка «Спецпредложения».

Не забывайте, что кэшбэк из раздела «Спецпредложения» нужно активировать перед оплатой. Иначе она пройдёт как обычная покупка.

Кэшбэк начисляется рублями, а не бонусами или баллами. Деньги возвращаются на счёт по итогам месяца. Их можно снять через банкомат или потратить по карте.

3. Мелкие покупки лучше оплачивать другой картой

За обычные покупки банк начисляет 1% от потраченной по карте суммы. На практике это 1 ₽ с каждых 100 ₽ в чеке. Но стоит учитывать, что кэшбэк начисляется только с каждых полных 100 ₽. Если сумма меньше, то бонуса не будет. Например, банк не начислит кэшбэк за покупки на 10, 20, 50 и 99 ₽. Если сумма покупки будет 199 ₽, то кэшбэк составит 1 ₽.

В реальной жизни покупки редко будут равны сумме, кратной 100 ₽, и часть кэшбэка с потраченных за месяц денег вы не получите. Так что мелкие покупки с чеком до 100 ₽ лучше оплачивать другой картой, по которой есть бонусы за такие операции.

4. При крупных тратах нужно следить за лимитом кэшбэка

Максимальная сумма кэшбэка в обычной и повышенной категориях покупок ограничена 3000 ₽ в месяц. Чтобы получить эти деньги за обычные покупки, нужно потратить 300 тысяч ₽, а если тратить только в выбранных категориях с кэшбэком 5%, то потребуется всего 60 тысяч ₽. За большие траты кэшбэк начисляться не будет.

Максимальный размер бонусов за покупки у партнёров может составлять 6000 ₽ в месяц.

Итого каждый клиент может возвращать до 9000 ₽ кэшбэка каждый месяц. Как только у вас закончился лимит кэшбэка по карте Tinkoff Black, начинайте тратить деньги по другой карте с бонусами.

Кэшбэк по карте Tinkoff Black

За обычные покупки

До 3 тысяч ₽ в месяц

За покупки в выбранной категории

До 3 тысяч ₽ в месяц с учётом кэшбэка за обычные покупки

За покупки у партнёров

До 6 тысяч ₽ в месяц

5. Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Банк позволяет без комиссии снимать от 3 до 100 тысяч ₽ «в любых банкоматах по всему миру». Но это не всегда работает за границей, где нужно снять местную валюту. Иногда комиссию может взять иностранный банк, через банкомат которого снимаются наличные.

В разделе «Помощь» на сайте Тинькофф есть пояснение: «Иностранные банкоматы могут брать свою комиссию, к сожалению, с этим мы ничего поделать не можем».

Избежать комиссии помогут такие советы:

выбирайте банкоматы крупных и известных банков;

если банкомат предупреждает о комиссии, то попробуйте найти другой;

найти банкомат, который не берёт комиссию, можно на сайте Тинькофф Банка или через его приложение (на главном экране выбрать «Ещё», затем «Инфо» и опцию «Банкоматы»).

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

повышенный процент на остаток;

переводах на карты другого банка до 100 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц и иметь на счетах от 1 миллиона ₽ или просто хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Жмём по необходимой карте, привязанной к счету, на которой нужно отключить платный смс-банк.

Вроде всё. Надеюсь эта статья оказалась вам полезной, нажмите одну из кнопок ниже, чтобы рассказать о ней друзьям. Также подпишитесь на обновления сайта, введя свой e-mail в поле справа или подписавшись на группу во Вконтакте и канал YouTube.

Чтобы не платить за обслуживание, достаточно выполнить одно из следующих условий:

Отказаться от СМС-оповещений через банкомат

Как отключить плату за обслуживание Сбербанк?

Как отключить услугу мобильного банка через смс?

В приложении Тинькофф.

9 апреля вступили в силу обновленные правила взимания платы за обычные кредитные карты Тинькофф. Теперь деньги за годовое обслуживание спишут, только если карта используется.

После получения карты в банке, первые два месяца СМС поступают на наши телефоны на бесплатной основе. Но по истечению этого срока вы можете заметить, что с баланса снимается 60 рублей. Такой принцип оплаты SMS-банка. Изначально услуга подключена на всех типах карт по умолчанию.

Вам полезно будет узнать о том, что клиентам рассматриваемой банковской структуры доступно два типа рассматриваемых услуг:

Если вы приняли решение отключить услугу СМС-оповещений, чтобы не оплачивать ежемесячную абонентскую плату, то сделать это вы сможете при помощи одного из следующих методов:

Методы отключения СМС-оповещений

После подключения услуги СМС-оповещения вам станут доступны следующие возможности:

Отключить СМС-оповещение Тинькофф банка можно с помощью осуществления стандартного для данной ситуации алгоритма действий на сайте. Этого же результата можно достичь, обратившись к оператору по горячей линии. Если клиент желает отказаться от данной услуги, ему в этом не откажут. Однако следует учесть, что оплата за услугу перестанет взиматься только со следующего платежного периода.

Блокировка снимается так же по решению клиента. После того как человек понял, что проблема решена, а его счет больше не подвергается угрозам, разблокировать карту можно с помощью мобильного телефона, отправив СМС или позвонив оператору.

Для этого нужно освободить память телефона и проверить его исправность. Если проблема не в телефоне, то нужно связаться с оператором по горячей линии банка.

Стоимость услуги

Следует различать мобильный банк Тинькофф и SMS-банк. В первом случае информирование осуществляется через Интернет с помощью специального мобильного приложения. Мобильный банк в Тинькофф банке приравнивается к связи через компьютер, что осуществляется бесплатно.

Отключить СМС в Тинькофф банке можно и с помощью приложения в мобильном телефоне. В этом случае алгоритм действий будет аналогичен описанному выше.

Кроме того, нужно приготовиться к тому, что сотрудник банка будет вас уговаривать изменить свое решение.

Разумеется, что клиент имеет право удалить функцию оповещений в случае необходимости.

Тинькофф банк предоставляет своим клиентам специальную услугу, с помощью которой можно отслеживать текущую активность на действующих пластиковых продуктах, а также получить информацию о последних платежных операциях. Опция довольно проста и удобна в использовании.

Что такое Тинькофф оповещение?

Разумеется, что плата за опцию перестанет списываться со следующего расчетного периода. Возврат средств за те дни, в течение которых владелец карты не использовал услугу, не производится.

Отключить СМС в Тинькофф можно двумя основными способами: после звонка в call-центр или через интернет-банк.

Как отключить смс оповещение Тинькофф через приложение?

Отключение услуги через мобильный телефон осуществляется так же, как и на сайте: в графе «шаблоны» выбирается нужный автоплатеж и меняется положение кнопки на «выключение».

Если вы пользуетесь МТС, то для отказа от автоплатежа можно прибегнуть к одному из следующих вариантов:

С помощью службы поддержки

Важно: несколько лет назад Тинькофф банк запустил автоплатеж для абонентов Теле2. Порядок отключения и подключения услуги практически ничем не отличается от вышеперечисленных операторов.

Если услуга ранее не была подключена, то нужно:

Tinkoff предоставляет сервис автоплатеж с 2014 года. В указанный день или при определенной ситуации, с карты списываются деньги и переводятся на нужный счет. Таким образом можно оплачивать:

Приложение было создано программистами Тинькофф, и действительно удобное и простое в использовании. Загрузите бесплатный софт на AppStore или Плэй Маркет. После окончания скачивания, откройте продукт.

Банковская онлайн структура предлагает множество методов отключения функции автоплатежа. Вы можете выбрать любой удобный вариант:

Отключение автоплатежа Тинькофф – доступные решения

Следующий шаг для авторизованных пользователей – посещение вкладки «Мои Шаблоны». Вы увидите, что рядом с услугой «авто-платеж» значится буква «А» (автоматические). Перенесите ползунок на положение «Выкл» и вы отключите автоплатеж.

Вам необходимо будет авторизоваться при помощи активной учётной записи. Если ее нет, потребуется регистрация с указанием номера телефона (Тинькофф отправит вам на него код безопасности).

Обновите страничку: теперь буква «А» рядом с функцией должна перестать гореть. Если этого не произошло, опция по-прежнему действует.

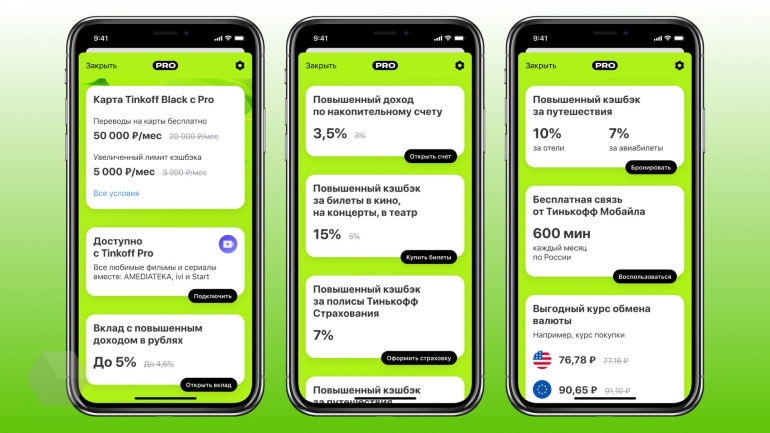

Для обладателей платной услуги действуют специальные условия по кешбэку и бонусным программам партнеров:

Второй минус. Если вы не храните на карте внушительные суммы, то при повышении процентной ставки услуга не будет выгодной. Максимальная выгода предоставляется для людей со значительными накоплениями на карте.

За эту сумму предоставляются следующие услуги:

Преимущества сервиса

После отключения опции с вас перестанут списываться средства и отключатся все дополнительные опции.

Третий минус. Некоторые предоставленные условия могут быть применены и в обычных случаях. К ним относятся увеличение лимита в других банках или бесплатные минуты на Тинькофф Мобайл.

Первый минус заключается в плате за подписку – 199 рублей ежемесячно.

Банк представляет повышенный кешбэк, бесплатное обслуживание и предоставление скидок при использовании мобильного оператора «Тинькофф Мобайл».

Информирование клиента о снятии наличных денежных средств или покупках – 59 рублей в месяц, а об операциях с карточкой (пополнение, блокировка и прочее) – бесплатно.

Подобные действия не запрещены, а значит – возможны. Рекомендуется дополнительно проверить и в случае необходимости сменить программу лояльности.

На сайте банка указана следующая общая информация по стоимости услуг, связанных с выпуском и сервисом дебетовых карточек:

Можно ли оформить несколько дебетовых карточек?

Поскольку информация по такому востребованному банковскому продукту постоянно обновляется, рекомендуется при заказе выпуска дополнительно ознакомиться с информацией по выбранному типу карточки.

Для бесплатного сервиса требуется наличие в течение расчетного месяца ежедневного баланса на счету карточки не ниже 30 тысяч рублей, или иметь в банке вклад более 50 тысяч рублей.

Востребованность в таком кредитном продукте неуклонно растет, а условия для клиентов из-за роста конкуренции между банками становятся все более комфортными и лояльными. Поэтому перед заказом карточки рекомендуется сверить все предложения по подобному пластику для выбора лучшего из возможных вариантов (чаще всего условия по кредитным продуктам одинаковы как для Москвы, так и в целом по стране).

Выпуск второй дебетовой карты – бесплатный, а вот плата за обслуживание карты Тинькофф при привязке к первоначальному счету (то есть, теперь две карты с одним счетом) производится по тарифам основной (первой) карты.

SMS-банк от Тинькофф – простой и удобный сервис, позволяющий контролировать состояние своего счета по смс и большинство клиентов оценили его функциональность, но бывают случаи, когда необходимо отказаться от этой услуги и пользователю нужно знать что тогда делать, поэтому рассмотрим подробнее особенности опции и узнаем как отключить смс информирование Тинькофф.

Банк Тинькофф каждому своему клиенту бесплатно подключает сервис SMS-инфо, с помощью которого можно узнать все данные по вкладу, однако информация об операциях по дебетовой карте доступна не в полном объеме.

SMS-банк от Тинькофф

Такой технический сбой может произойти по следующим причинам:

Если вы не обнаружили ни одну из перечисленных причин, и перенастройка телефона не помогла, свяжитесь с оператором и уточните, нет ли проблем со связью с их стороны.

Очень редко, но все же встречаются случаи, когда клиент оплатил смс информирование Тинькофф, а уведомления не приходят и на отправленные запросы банк не отвечает.

Во всех тарифных линейках продуктов Тинькофф банка предусмотрены такие услуги, как СМС информирование и СМС банкинг. СМС информирование позволяет клиенту быть в курсе такой информации, как выпуск пластиковой карты, ее активизация и блокирование, происходящие действия в онлайн кабинете. Услуга SMS банк Тинькофф предоставляет детальное состояние карточного счета клиента.

Лучше всего выполнять отключение в конце месяца, когда оплаченная услуга будет по большей части использована.

После отключения клиент в любое время может вернуть себе услугу СМС оповещение любым удобным для себя способом. Не стоит раздумывать, как подключить мобильный банк Тинькофф, ведь действия по обратной активизации услуги аналогичные тем, которые требовались для отключения.

Читайте также: