Ввод в эксплуатацию мбп проводки

Ввод в эксплуатацию мбп проводки

Письмо Минфина России от 02.03.2021 № 07-01-09/14384

Комментарий

С 1 января 2021 года вступил в действие Федеральный стандарт бухгалтерского учета 5/2019 "Запасы", утв. приказом Минфина России от 15.11.2019 № 180н.

Согласно п. 3 ФСБУ 5/2019 запасами считаются активы, потребляемые или продаваемые в рамках обычного операционного цикла организации, либо используемые в течение периода не более 12 месяцев.

В то же время согласно абз. 4 п. 4 ПБУ 6/01 активы со сроком использования более 12 месяцев и стоимостью в пределах лимита, установленного организацией (но не более 40 000 рублей за единицу), в отношении которых соблюдаются условия п. 4 ПБУ 6/01 для принятия их к учету в качестве основных средств, могут отражаться в бухгалтерском учете в составе материально-производственных запасов.

Минфин России в письме от 02.03.2021 № 07-01-09/14384 разрешил это противоречие. Ведомство отметило, что малоценные активы со сроком использования более 12 месяцев могут учитываться в составе запасов, как и прежде, то есть до вступления в действие ФСБУ 5/2019.

Напомним, что с 1 января 2022 года станет обязательным к применению ФСБУ 6/2020 "Основные средства", утв. приказом Минфина от 17.09.2020 № 204н. Согласно п. 5 ФСБУ 6/2020 затраты на приобретение активов, удовлетворяющих условиям для признания их в качестве основных средств, но стоимостью меньше лимита, установленного организацией, признаются расходами периода, в котором они понесены (если организация приняла такое решение). Таким образом, с 1 января 2022 года учитывать такие активы в составе запасов нельзя.

Те организации, которые приняли решение применять ФСБУ 6/2020 уже с 2021 года, воспользоваться предложенной Минфином России рекомендацией по учету рассматриваемых активов в составе МПЗ не смогут. Они должны в зависимости от принятого решения:

- учитывать такие активы в составе основных средств

- либо затраты на приобретение таких активов признавать в расходах того периода, в котором они понесены, т. е. в котором такие активы приобретены (п. 5 ФСБУ 6/2020).

Учет оборудования к установке

Обособленному учету подлежат основные средства, которые не могут использоваться по назначению сразу после их доставки на объект покупателя. Эта группа активов требует предэксплуатационной наладки, доработки, установки или оснащения дополнительными техническими элементами. В категорию таких основных средств могут включаться как единичные экземпляры оборудования, так и масштабные технические комплексы.

Понятие оборудования к установке в бухгалтерском учете

В бухгалтерском учете термин «оборудование к установке» объединяет комплекс амортизируемых материальных активов, которые до даты ввода в эксплуатацию должны подвергаться ряду подготовительных мероприятий. Эти объекты характеризуются такими свойствами:

- предполагается долгосрочное использование оборудования;

- высокая стоимость приобретения;

- после начала эксплуатации актив способен влиять на размер получаемой предприятием материальной выгоды;

- не могут быть запущены без первичного монтажа на специальной платформе, рабочем объекте, для некоторых видов оборудования требуется подвод коммуникаций, создание опор или подготовка фундамента;

- требуется сборка основных элементов;

- оборудованию может потребоваться настройка и программирование.

В группу основных средств, подлежащих установке, включают производственные, технологические активы, оборудование энергетического и лабораторного типа.

ВАЖНО! Нельзя отражать в составе оборудования к установке транспортные средства, машины сельскохозяйственного и строительного назначения, инструменты, используемые производственными рабочими, хозяйственный инвентарь и отдельно стоящие станки.

Особенности учета оборудования к установке

Основные средства, подлежащие предэксплуатационной сборке, настройке и установке приходуются предприятием на отдельный от других внеоборотных активов синтетический счет. По этим объектам обособленный учет на спецсчете ведется до приобретения оборудованием свойств работоспособного актива. После всего комплекса монтажных и наладочных работ производится запуск основного средства. В этот момент оформляется документация по вводу в эксплуатацию установленного оборудования, в учете составляется проводка перевода актива в состав ОС.

Техника отражается в учетных данных по суммарному объему понесенных затрат на ее покупку и предэксплуатационную подготовку:

- оплаченная поставщику стоимость оборудования;

- затраты, осуществленные на этапе доставки актива и его отгрузки на объект покупателя;

- расходы, связанные с пуско-наладочными и монтажными мероприятиями;

- величина ресурсов, затрачиваемых новым владельцем оборудования, на обеспечение необходимых условий хранения техники до ее запуска;

- возведение опор для оборудования, платформ, фундамента.

При одновременной закупке нескольких единиц активов, требующих сборки и последующей установки, накопленные по их подготовке общие затраты подлежат распределению между задействованными объектами. Монтаж может быть произведен своими силами или с привлечением специалистов сторонних организаций. Процесс монтажа подразумевает проведение таких работ, как:

- установка на площадке, отведенной для эксплуатации этого типа техники;

- сборка составных элементов;

- подсоединение измерительных и контрольных приборов, инженерных сетей;

- проверка правильности наладки;

- оценка работоспособности актива, исправности всех его деталей;

- изолирование проводки.

ЗАПОМНИТЕ! Оборудование, требующее монтажа, которое на отчетную дату не успели ввести в эксплуатацию, должно быть отражено в бухгалтерской отчетности.

В форме Баланса для него предусмотрена строка 1190, в которой стоимость таких активов суммируется с денежной оценкой прочих внеоборотных объектов.

Постановка на учет предприятия техники, подлежащей сборке и установке, осуществляется на основании документации, подтверждающей факт приема-передачи актива (например, подписанный акт ОС-14). Направление техники в монтаж отражается актом ОС-15. Это мероприятие сопровождается переводом стоимости устанавливаемого основного средства на счет вложений во внеоборотные средства.

Объем расходов, понесенных в связи с монтажными мероприятиями, зачисляется на стоимость актива на основании одного из двух документов:

- акт выполненных подрядной организацией работ;

- бухгалтерская справка.

Последний бланк используется в случаях, когда предэксплуатационные работы выполнялись сотрудниками владельца оборудования, сторонние организации для монтажа не привлекались. После окончания подготовительного этапа проверяется работоспособность техники, правильность ее подключения, безопасность нового рабочего места для персонала. Следующий шаг – ввод в эксплуатацию. С этого момента оборудование причисляется к категории основных средств.

Счет и типовые проводки

Обозначение принадлежности актива к основным средствам, которые не могут быть введены в эксплуатацию сразу после приобретения и требуют дополнительных монтажных и настроечных работ, осуществляется путем отнесения их стоимости на 07 счет. Этот счет является активным, его предназначение – обособленный учет технических средств, которые на дату приобретения не готовы к вводу в действие.

Получение оборудования фиксируется дебетовым оборотом по 07 счету, передача в сборку, монтаж или настройку – по кредиту счета.

ОБРАТИТЕ ВНИМАНИЕ! Дебетовое сальдо по 07 счету должно быть отражено в Балансе.

При помощи синтетического 07 счета повышается эффективность контроля сохранности устанавливаемого оборудования. Фирма, которой поручена сборка технических средств, приходует его составные части на забалансовом 005 счете дебетовым оборотом. При обратной передаче оборудования заказчику работ стоимость готового к эксплуатации основного средства снимается с 005 счета кредитовой записью.

Заказчик предэксплуатационного комплекса работ использует в своем учете такие типовые корреспонденции:

- Дебетование счета 07 с одновременным проведением кредитовых оборотов по счету 20 или 23 – запись свидетельствует об изготовлении хозяйственным способом технического оборудования для комплектования производственных линий.

- Д07 – К75 – подтверждение факта осуществления учредителем неденежного взноса в капитал компании в форме оборудования, требующего сборки.

- Д07 – К79 – оборудование было доставлено из филиала или обособленного подразделения предприятия.

- Д07 – К86 – приобретение техники является частью программы целевого финансирования;

- Д07 – К60 или 76 – основное средство, подлежащее монтажу, закуплено у поставщика.

После оприходования и постановки технических средств на баланс решается вопрос о том, кто будет заниматься сборкой, монтажом и отладкой. Процедура передачи объекта в монтаж отражается через проводку Д08 – К07. Все сопутствующие работам расходы будут причисляться к стоимости актива при помощи дебетовых оборотов по 08 счету в корреспонденции с 60 или 10 счетом. При подтверждении готовности объекта к вводу его в производственную деятельность составляется акт, осуществляется перевод техники по учетным данным в группу эксплуатируемых основных средств. Бухгалтер должен составить запись между Д01 и К08.

Если оборудование к установке вместо монтажных работ было продано третьим лицам, то в учете делаются записи выбытия такой техники и появления прочего дохода:

- Д62 – К91 – отражение размера дохода, полученного от сделки по продаже актива, без учета НДС;

- сумма налога показывается отдельной проводкой между Д91 и К68;

- все принятые ранее к учету затраты по приобретению основных средств, требующих проведения дополнительных работ по сборке, установке и настройке, должны быть списаны через кредитовый оборот по счету 07 и дебетование счета 91.

В ситуации, когда выбытие актива обусловлено не продажей, а его порчей, владелец оборудования инициирует служебное расследование. Итогом следственных мероприятий будет вывод о наличии или отсутствии преднамеренности в действиях причастных лиц. Комиссионный состав выявляет виновных лиц (если они имеются) и выясняет обстоятельства произошедшего. При порче объекта его стоимостная оценка списывается записью Д94 – К07.

Безвозмездное дарение оборудования сторонним организациям показывается в учете корреспонденцией Д91 – К07. Если актив предполагается использовать на территории филиала организации или обособленного подразделения, его передают на баланс этой структуры Д79 – К07.

Учет малоценного и быстроизнашивающегося имущества (МБП) на предприятии в 2021 году

- Что следует считать малоценным и быстроизнашиваемым имуществом

- Возможные способы оценки малоценных предметов

- Как правильно приходовать и списывать малоценку?

- Составление акта на списание малоценного имущества

- Забалансовый учет малоценного имущества

- Особенности использования счетов в бухучете МБП, амортизация и основные проводки

- Особенности учета малоценки при УСНО. Отличия от ОСНО

- Налогообложение малоценного имущества на предприятии

- Топ пять вопросов, которые задаются наиболее часто

На предприятии ведется учет капитала, оборотных и необоротных активов. Так же важно правильно регистрировать движение менее дорогого имущества, которое относится к малоценным и быстроизнашиваемым предметам. В статье расскажем про учет малоценки (МБП), дадим примеры проводок.

Что следует считать малоценным и быстроизнашиваемым имуществом

Длительное время малоценные и быстроизнашиваемые предметы учитывались на счете 13. Но сейчас он отсутствует, хотя сами МБП никуда не пропали. Этот материальный ресурс по всем критериям следовало бы отнести к основных средствам, но его стоимость слишком мала, чтобы числиться на соответствующем ОС счете (01). Поэтому, хотя термин МБП не используется в профессиональном бухгалтерском языке, малоценка присутствует.

К ней относят текущие активы, для которых:

- стоимость – за одну единицу не больше, чем 40 тыс. руб.;

- время эксплуатации – до года или двух;

- не предусматривается последующая перепродажа.

Для них также характерно:

- применение в изготовлении товаров непосредственно или с целью управления производственным процессом;

- способствование в получении дохода.

- полностью, при условии, что срок эксплуатации составляет год;

- по частям, когда тот – 2 года.

Хотя МБП и списываются, но продолжают отражаться в бухучете (в налоговом нет) в составе МПЗ. А на предприятии за их движением должен осуществляться постоянный контроль, чтобы обеспечить сохранность. Именно для сохранности физической малоценка даже с нулевой стоимостью учитывается в документации. И это происходит до наступления времени ее полного износа. В учетной политике следует закрепить максимальную стоимость малоценки.

МБП – это предметы, которые приобретаются предприятием, для того чтобы пользоваться ими длительное время. Но их стоимость сразу же, в полном объеме списывается на себестоимость выпускаемой продукции.

Пример №1. Организация купила шкаф для бумаг, заплатив за него 25 тыс. руб. (без НДС). Данное приобретение относится к мебели, то есть, к основным средствам. Но поскольку его стоимость меньше установленного лимита (40 тыс. руб.), стол относится к малоценке. 25 тыс. руб. списывается на расходы по управлению сразу же, при вводе в эксплуатацию.

Возможные способы оценки малоценных предметов

Положениями о ведении учета предусматривается несколько вариантов оценки МПЗ. Она может проводиться по себестоимости:

- каждой отдельной приобретенной единицы;

- средневзвешенной;

- первых по времени закупки материалов (метод ФИФО).

Малоценка – это особенная составная материальных запасов. Первоначальная стоимость МБП содержит все затраты, которые понесло предприятие во время закупки. Это отражается в соответствующей первичной документации.

Исходя из этого, в приказе об учетной политике необходимо записать, что МБП оценивается исходя из фактической себестоимости каждой отдельной единицы. При этом следует не забыть добавить сумму расходов на ее покупку. Здесь же закрепляется перечень первичной документации. С ее помощью будет прослеживаться движение МБП от оприходования до списания.

К МБП не относится спецодежда, поскольку согласно законодательству ее следует причислить к виду имущества, который учитывается особо.

Как правильно приходовать и списывать малоценку?

Дт 10 (1, 2, 6,…) Кт 60.

Далее стоимость МБП следует в полном объеме списать на производство. Она войдет в издержки по основному направлению деятельности предприятия. В зависимости от того, где используется конкретный вид малоценки, ее стоимость следует перенести в дебет сч. 20, 26, 44.

В бухучете малоценное имущество можно списать в тот же день, когда оно было оприходовано. Факт оплаты в данном случае не имеет значения. Количество малоценки следует регистрировать на забалансовом счете. Также можно на каждый отдельный объект завести унифицированную карточку.

Пример №2. Одно из направлений деятельности предприятия «Магнолия» – сдача в прокат велосипедов для взрослых. Учетной политикой предусмотрено включение в МПЗ основных средств, стоимостью до 38 тыс. руб. «Магнолия» обновила велосипедный парк, закупив пять новых образцов. Стоимость одного составила 12 тыс. руб. (1830 руб. – НДС). Общая стоимость закупки товара – 60 тыс. руб. (9 150 – НДС).

| Счета | Сумма, руб. | Описание | |

| Дебет | Кредит | ||

| 10 | 60 | 50 850 (60 000-9150) | затраты на закупку отмечены |

| 19 | 60 | 9150 | входной НДС учтен |

| 60 | 51 | 60 000 | перечисление денег продавцу |

| 68 | 19 | 9150 | НДС предъявлен к вычету |

| 20 | 10 | 50 850 | списана стоимость велосипедов при передаче их в пункт проката |

Составление акта на списание малоценного имущества

Для того чтобы списать МБП, срок службы которых до года, используется стандартная форма МБ-8. Его целесообразно составить, когда недорогое имущество полностью износилось и стало непригодным для того, чтобы использовать его по назначение и дальше.

Форма БМ-8 сегодня не является обязательной. Но ее можно взять за основу для разработки на предприятии своей формы акта.

Решение о списании малоценки принимает ликвидационная комиссия. Она назначается руководителем и сотрудничает с работниками бухгалтерии. Малоценное имущество нужно отражать при списании по фактической себестоимости. Документ подписывается каждым членом комиссии, утверждается руководителем и отправляется в бухгалтерию. На его основании учетный работник списывает малоценку с учета.

Забалансовый учет малоценного имущества

Такой способ ведения учета позволяет: (нажмите для раскрытия)- контролировать движение малоценки после того, как она уже списана со сч. 10;

- точно знать, какие сотрудники ответственны за эксплуатацию МБП;

- подтвердить, в случае необходимости, целесообразность проведения дополнительных расходов по малоценке (например, ремонт, заправка картриджа для принтера).

Все данные о движении малоценного имущества должны фиксироваться в специальном журнале. На его листах отмечается наименование, дата поступления и снятия с эксплуатации, инвентарный номер, лица, ответственные за сохранность имущества. Внесение МБП в строчку журнала происходит за данными:

- требования-накладной;

- какого-нибудь другого документа, подтверждающего ввод МБП в работу.

Особенности использования счетов в бухучете МБП, амортизация и основные проводки

Наиболее правильно на предприятии в области малоценки использовать такой подход:

- МБП, предполагаемый срок использования которых составит больше года, учитывать на сч. 01 (на соответствующем субсчете).

- МБП, которые будут находиться в эксплуатации до года – на сч. 10 (субсчет 9 или 10).

- Контрактивным счетом в первом случае послужит соответствующий субсчет сч. 02.

- Во втором: к сч. 10 (10) → сч. 10 (11).

- На сч. 10 (9) учитывается инвентарь и хозпринадлежности, поэтому он не нуждается в контрактиве.

Когда малоценка будет использоваться в производстве более чем 12 месяцев, бухгалтер делает такие пометки:

| Счета | Описание | |

| Дебет | Кредит | |

| 08 | 60 | Малоценка оприходована за фактом ее поступления |

| 19 (1) | 60 | Отражение НДС |

| 01 | 08 | Малоценка передана в эксплуатацию |

| 68 | 19 (1) | НДС зачтен |

| 20 или 23 | 02 | Начислена амортизация (можно сразу все 100% стоимости малоценки, или ее часть по первому кварталу или году) |

| 02 | 01 | Амортизационная сумма списана (но не раньше, чем объект будет полностью списан) |

При использовании МБП менее года проводки таковы:

| Счета | Описание | |

| Дебет | Кредит | |

| 10 (10) | 60 | МБП оприходованы согласно фактам их поступления |

| 19 (1) | 60 | НДС |

| 20 или 23 | 10 (11) | Малоценка передается в пользование |

| 68 | 19 | НДС зачтен |

| 10 (11) | 02 | Амортизация списана в 100% размере стоимости малоценки |

Оприходование инвентаря, хозпринадлежностей производится по сч. 10 (9). Они будут числиться, пока не перейдут в эксплуатацию. Одновременно с этим данный вид малоценки списывается весь. Стоимость включается в издержки по той статье, по которой они используются. Проводки следующие:

| Счета | Описание | |

| Дебет | Кредит | |

| 10 (9) | 60 | Инвентарь оприходован |

| 20, 23 | 10 (9) | Списание инвентаря |

При списании МБП (сроком службы до года) на соответствующие текущие расходы, их стоимость равняется нулю. Когда же амортизация начисляется частями, МБП некоторое время будут иметь определенную остаточную стоимость.

Таким образом, в зависимости от периода эксплуатации малоценки и соответствующего метода расчета амортизации получается баланс, в активной статье которого – полная стоимость МБП, а в контрактиве – аналогичная минусовая стоимость. В результате стоимость малоценки равна нулю.

Пример №3. Кассир-деловод купил за наличные бумагу для принтера на сумму 1500 руб. В бухгалтерию сдан авансовый отчет, подкрепленный кассовым чеком. В нем значится НДС – 228,75. Бумага передана для использования. Бухгалтерские записи:

| Дебет | Кредит | Сумма | Операция |

| 60 | 71 | 1500,00 | Получен авансовый отчет |

| 10 | 60 | 1271,25 | Бумага оприходована |

| 19 | 60 | 228,75 | НДС входной к вычету принят |

| 26 (44) | 10 | 1271,25 | Товар отправлен в работу |

Особенности учета малоценки при УСНО. Отличия от ОСНО

Поскольку малоценка не входит в состав основных средств, ее можно списывать на расходы по УСНО. Но это позволено сделать только после того, как МБП запущены в работу. Списанию подлежит стоимость только тех МБП, которые действительно участвуют в процессе производства продукции.

Например, при покупке холодильника для обеспечения хранения готовой продукции, его стоимость включается в расходы при УСНО. Когда же тот куплен для бытовой комнаты, то наличие его стоимости в расходах неоправданно. В таблице зафиксированы отличия учета малоценки по ОСНО и УСНО:

Упрощенцев законодательство не принуждает вести бухгалтерский учет. Но это не относится к ОС и нематериальным активам. Поэтому малоценка, например, канцтовары, ни на каких счетах не отражается.

Налогообложение малоценного имущества на предприятии

Их стоимость списывается сразу после фактической передачи в работу. В учете налоговом не предусматривается контроль за малоценкой, а именно, за ее физическим движением, как это делается в бухучете. Принимаются во внимание только стоимость, а в бухучете – и физические единицы измерения. Для налогообложения прибыли стоимость МБП учитывается в расходах прочих.

Важно! Списанная малоценка с нулевой стоимостью для налогового учета уже не существует.

Топ пять вопросов, которые задаются наиболее часто

Вопрос №1. ИП занимается сдачей в аренду площадей в административном корпусе. Они обставлены мебелью, купленной за счет ИП. Можно ли записать их в расходы и отразить в учете?

Подобные затраты можно включить в расходы. Они полностью экономически обоснованы, поскольку сдача в аренду площадей вместе с установленной на них мебелью, является источником дохода данного ИП.

Вопрос №2. Предприятие (ОСНО) ежеквартально приобретает около сотни наименований канцелярских товаров. Они сразу же раздаются сотрудникам для обеспечения их работы. Нужно ли отражать стоимость канцтоваров, в каких первичных документах?

Чтобы не было претензий от ревизоров и налоговиков следует поступить таким образом.

- Товары приходуются на сч. 10 такой записью: Дт 10 → Кт 71

- Заполняется приходный ордер.

- При раздаче канцтоваров сотрудникам оформляется требование-накладная. На ее основании стоимость малоценки списывается: Дт 26 → Кт 10

Вопрос №3. Как определиться с суммой малоценного имущества?

Сумма зависит от особенностей предприятия. К МБП не относятся ОС, чья стоимостью больше за 40 тыс. руб. Вот эти два фактора следует учесть и закрепить для целей бухучета (обязательно) в приказе об учетной политике.

Вопрос №4. Можно ли списать малоценное имущество в день его поступления, если оплата за него еще не отражена в учете?

Вопрос №5. ИП купило микроволновку для своих работников. Будет ли ее стоимость включена в расходы УСН?

Нет. В расходы можно включать только те из них, которые полностью обоснованы и используются в производстве. На каждом предприятии не следует недооценивать учет МБП, хотя это и недорогое имущество.

Учет поступления основных средств

Когда на предприятии начинают функционировать новые материальные активы, их поступление должно быть правильно оформлено, поскольку показатель стоимости введенных на баланс имущественных активов напрямую влияет на многие другие производственные факторы. Процедура оприходования основных средств должна соответствовать нормативным требованиям, подтверждаться документально и быть корректно проведена по бухгалтерским счетам.

Рассмотрим, какими путями могут попадать на предприятие основные имущественные фонды, как их правильно проводить по процедуре учета, в каких документах отображать.

Документальная регламентация поступления основных фондов

Для учета поступивших в организацию материальных активов следует руководствоваться официальными нормативными актами:

- Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01;

- Приказом об утверждении ПБУ Министерства финансов России от 30 марта 2001 г. N 26н;

- классификацией основных имущественных активов по амортизационным группам (утверждена постановлением Правительства РФ от 01.01.2002 г. № 1).

Первичные документы – основания для учета вводимых основных фондов

Никакой имущественный актив не может возникнуть на предприятии «из ниоткуда»: его введение обязательно сопровождается рядом документальных подтверждений. На основании первичной документации, соответствующей конкретной группе производственных активов, и происходит оформление каждого объекта или их группы на балансовый учет. В зависимости от принадлежности к группе объектов, введение актива может сопровождать следующая «первичка»:

- акт приема-передачи – для приемки различных объектов предусмотрена определенная его форма (ОС-1а – предусмотрена для сооружений и зданий; ОС-1 – для остальных одиночных объектов; ОС-1б – для групп основных средств, исключая сооружения и здания);

- накладная (акт) приема оборудования – для оборудования, которому не требуется предварительный монтаж (форма ОС-14);

- акт (накладная) приема-передачи оборудования с целью произвести монтажные работы – форма ОС-15.

На каждый новый объект из поступивших в эксплуатацию основных фондов необходимо завести специальную инвентарную карточку по установленному образцу:

- для одиночного объекта ОС – по форме ОС-6;

- для нескольких сгруппированных объектов – по форме ОС-6а.

В ней средству присваивается уникальный инвентарный номер, постоянный на все время эксплуатации актива (обычно это порядковый номер в определенной серии).

В этих карточках впоследствии будет отражена вся «жизнь» основного актива на предприятии:

- поступление;

- амортизация;

- переоценка;

- модернизация;

- консервация-расконсервация;

- восстановление;

- выбытие (списание).

Результаты сводятся в единую инвентарную книгу, где окончательно производится учет основных фондов, которую нужно оформлять по форме ОС-6б.

В конце каждого месяца по инвентарным карточкам составляется учетная ведомость динамики основных фондов.

Первичная стоимость ОС

В данные учетные документы в обязательном порядке заносится первичная стоимость основных производственных фондов, ее составляют затраты, которые по факту понесло предприятие на:

- приобретение;

- доставку;

- монтаж;

- сооружение;

- приобретение сырья для создания;

- уплату госпошлины на получение права и др.

ВАЖНО! В первичную стоимость поступивших основных фондов не входит сумма налога НДС и других сборов, подлежащих возмещению.

Аналитический и синтетический и учет ОС

Синтетический учет – это отображение первоначальной (в некоторых случаях, восстановительной) стоимости основного имущественного фонда на счете 01 «Основные средства».

Аналитический учет – отражение динамики каждого конкретного основного средства в любой момент времени (в результате данных этого учета всегда можно узнать, в каком состоянии находится каждый конкретный актив и какова его стоимость на текущий момент).

Каким путем могут поступать на предприятие основные активы

Основные фонды могут поступать в распоряжение предприятия различными способами. Самые распространенные из них следующие:

- покупка у поставщика за денежный эквивалент;

- создание собственными силами предприятия;

- получение в дар (безвозмездно) согласно договору;

- внесение в ООО уставного капитала или его доли;

- бартер;

- получение за вознаграждение в форме, отличной от денежной, по соответствующему договору.

Учет в зависимости от способов поступления ОС

Учет каждого объекта основных средств происходит по-разному, способ зависит от официального источника, откуда основной актив попал на предприятие. Разные пути обусловливают не только различную первоначальную стоимость, но и отличающиеся бухгалтерские нюансы.

- Покупка у поставщика. Нужно учесть полностью все расходы, включая транспортные и монтажные, при этом исключая НДС. По бухгалтерии это будет проведено таким образом:

- стоимость приобретенного актива без НДС (дебет 08, кредит 60);

- дополнительные траты на доставку, монтаж, наладку и т.п. (дебет 08, кредит 60 или 76);

- выделение НДС (дебет 19, кредит 60 или 76);

- введение основного актива в эксплуатацию (дебет 01, кредит 08).

- Принятие по договору дарения. Нужно принять во внимание рыночную цену объекта, актуальную на момент принесения в дар (сумму нужно документально обосновать).

ВНИМАНИЕ! Предприниматели и организации не могут делать друг другу «подарки» на суммы, превышающие 5 минимальных заработных плат.

- Д08 К98/2 — объект-основной актив получен безоплатно и принят к учету;

- Д01 К08 — данный материальный актив вводится в эксплуатацию;

- Д98/2 К91 – списание амортизации со счета 98 в «прочие доходы».

ОБРАТИТЕ ВНИМАНИЕ! Если вносится средство на значительную сумма, превышающая 200 минимальных оплат труда, то оно должно быть дополнительно оценено независимым специалистом.

Данные для бухгалтерского учета:

- имущественный актив вводится вкладом в уставной капитал (дебет 08, кредит 75);

- основной актив вводится в эксплуатацию (дебет 01, кредит 08).

- оплата труда подрядчиков (дебет 08, кредит 60 или 76);

- стоимость сырья, материалов (дебет 08, кредит 10);

- все остальные затраты, понесенные при создании ОС (дебет 08, кредит 60 или 23, 25, 26, 76);

- выделение НДС по всем типам расходов (дебет 19, кредит 60 или 23, 25, 26, 76);

- ввод нового актива в эксплуатацию (дебет 01, кредит 08).

- прием средства к учету (дебет 01, кредит 08);

- средство учтено и вводится в эксплуатацию (дебет 01, кредит 08).

Неучтенные основные средства

Периодически на всех предприятиях проводится инвентаризация – дополнительный, промежуточный учет всех имущественных активов. Иногда результатом проведенной инвентаризации может стать обнаружение одного или нескольких основных средств, не поставленных на учет ранее.

Такие фонды подлежат обязательному оприходованию.

Для этого нужно выяснить их рыночную стоимость, которая будет действительна на момент обнаружения (этот момент и определит дату внесения на баланс). Учет должен быть произведен на счете «Основные средства» (дебет 01, кредит 91).

Учет малоценного оборудования по ФСБУ 5/2019 «Запасы» в 1С: Бухгалтерии ред. 3.0

Cогласно новому стандарту ФСБУ 5/2019 «Запасы», все активы, отвечающие критериям малоценного оборудования, должны относиться сразу на затраты в том периоде, в котором они были понесены. Но критерии отнесения к малоценным у организаций будут разными. Почему?

Дело в том, что помимо нового стандарта «Запасы» появился новый ФСБУ «Основные средства». И часть организаций начала его применение с 2021 года, а остальные по-прежнему применяют ПБУ 6/01 «Учет основных средств».

Так вот, согласно ПБУ, к малоценным основным средствам относятся те, стоимость которых не превышает 40 000 рублей без НДС. А новый стандарт предусматривает установление лимита с учётом существенности.

Так, например, на производственном предприятии могут решить, что затраты, связанные с приобретением производственных мощностей, являются для них существенными, а затраты на приобретение офисной техники ими не являются, даже если их стоимость выше лимита в 40 000 рублей.

Конечно же, такие решения обязательно должны быть закреплены в учётной политике предприятия.

Напомним, ранее малоценное оборудование мы учитывали как инвентарь на счёте 10.09, или в составе основных средств с присвоением инвентарного номера, но при этом в налоговом учёте относили их стоимость на затраты предприятия.

Теперь же мы должны их отражать на счёте 10.21.1 «Приобретение малоценного оборудования и запасов», затем фиксировать их выбытие на счёте 10.21.2 «Выбытие малоценного оборудования и запасов» с последующим списанием на затратный счёт.

Рассмотрим данный пример в программном продукте 1С: Бухгалтерия предприятия 8, редакция 3.0.

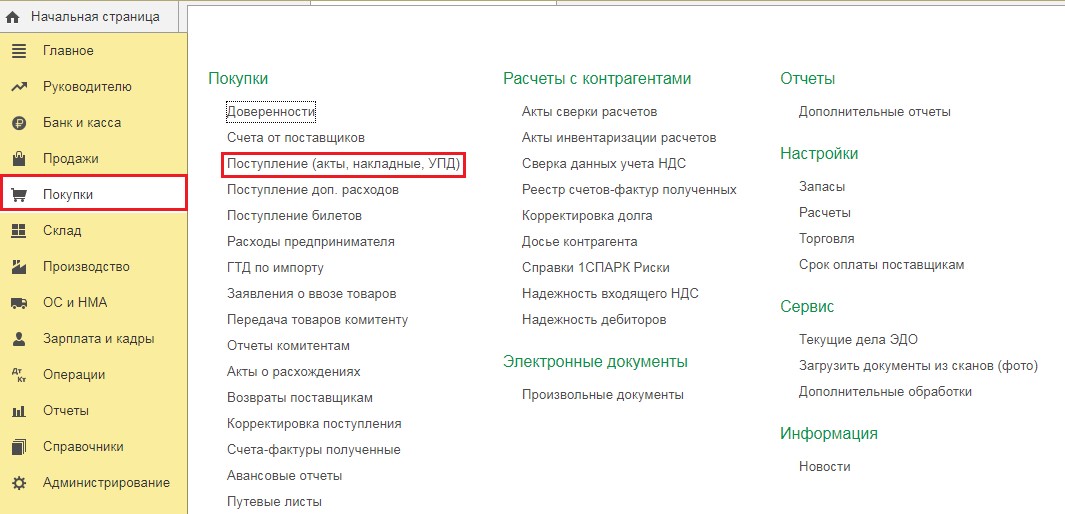

Предположим, нами был куплен компьютер за 39 000 рублей без НДС. Для отражения этого факта нам необходимо перейти в раздел «Покупки» и выбрать пункт «Поступление (акты, накладные, УПД)».

В открывшемся окне следует нажать на кнопку «Поступление» и из выпадающего меню выбрать «Товары (накладная, УПД)». Шапка документа заполняется в соответствии с приходными документами: дата, номер, контрагент, договор.

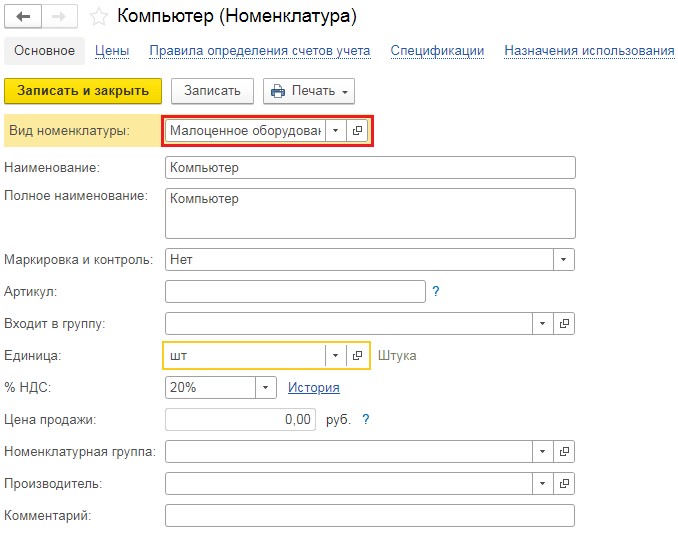

Переходим к заполнению табличной части документа и создаём новую номенклатурную позицию с видом номенклатуры «Малоценное оборудование и запасы». При выборе данной номенклатуры в программе автоматически будет указан затратный счёт учёта.

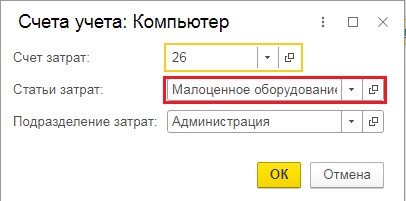

Затем указываем сумму и количество и переходим в колонку «Счета учёта», в ней при необходимости меняем счёт затрат на 20, 23, 26 или 44 и проверяем статью затрат.

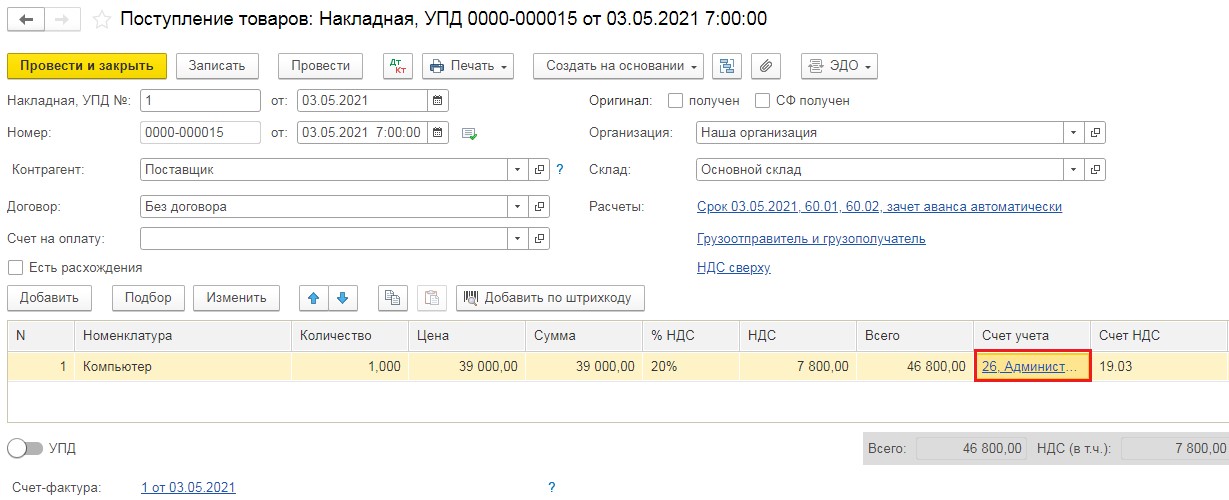

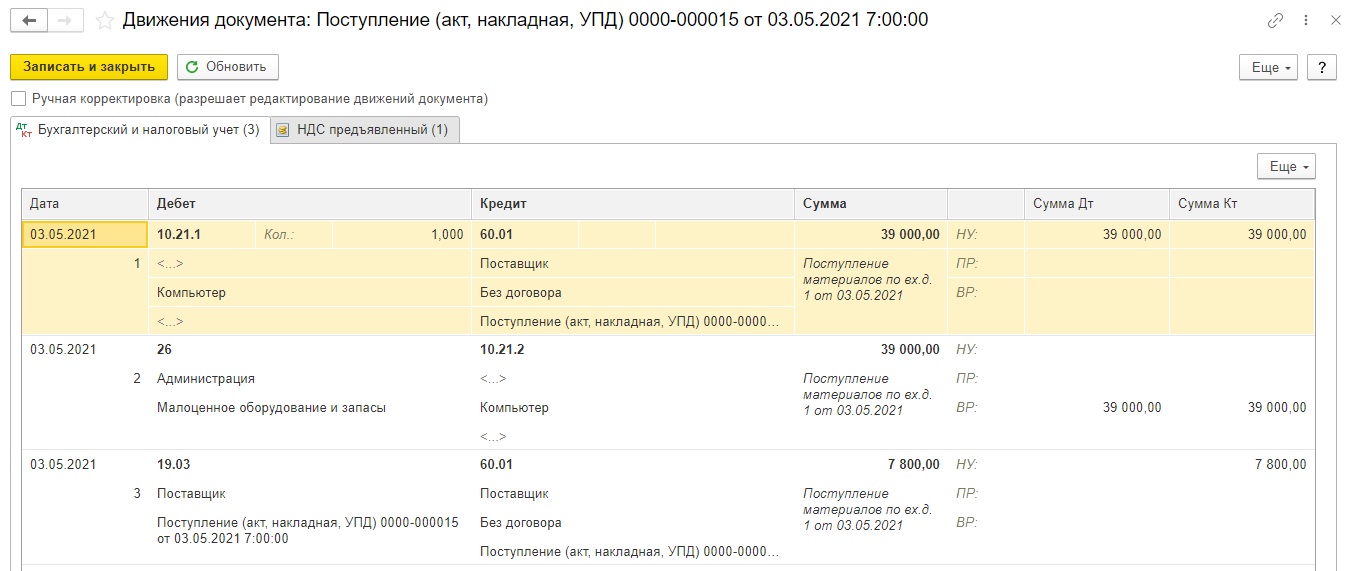

Заполненный документ выглядит следующим образом:

- Дт 10.21.1 Кт 60.01 на сумму 39000 рублей и в бухгалтерском и в налоговом учётах;

- Дт 26 Кт 10.21.2 на сумму 39000 рублей в бухгалтерском учёте и временная разница на эту же сумму в налоговом учёте;

- Дт 19.03 Кт 60.01 на сумму НДС.

Вторым этапом рассмотрения нашего примера будет передача нашего малоценного оборудования сотруднику Иванову И.И.

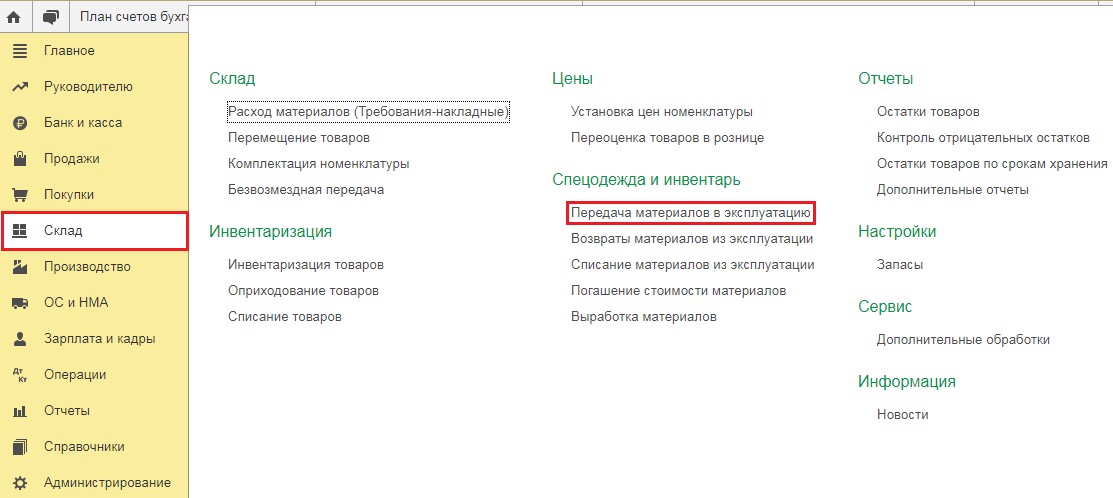

Для отражения этого факта, как и ранее, используется документ «Передача материалов в эксплуатацию». Его можно ввести как в разделе «Склад», так и путём ввода на основании документа покупки.

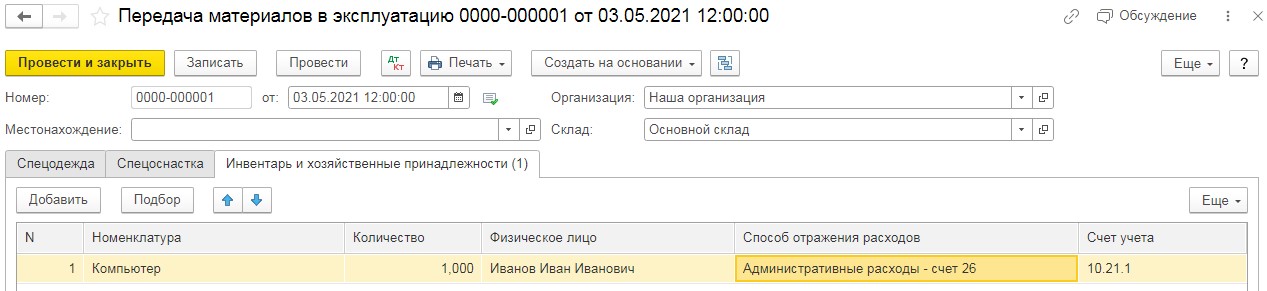

В данном документе необходимо перейти на вкладку «Инвентарь и хозяйственные принадлежности», добавить новую строку и указать ранее приобретённое малоценное имущество, а также кому оно передаётся и на каком счёте отражается.

При заполнении способа отражения расходов необходимо, чтобы была указана статья затрат «Малоценное оборудование и запасы».

Заполненный документ выглядит следующим образом:

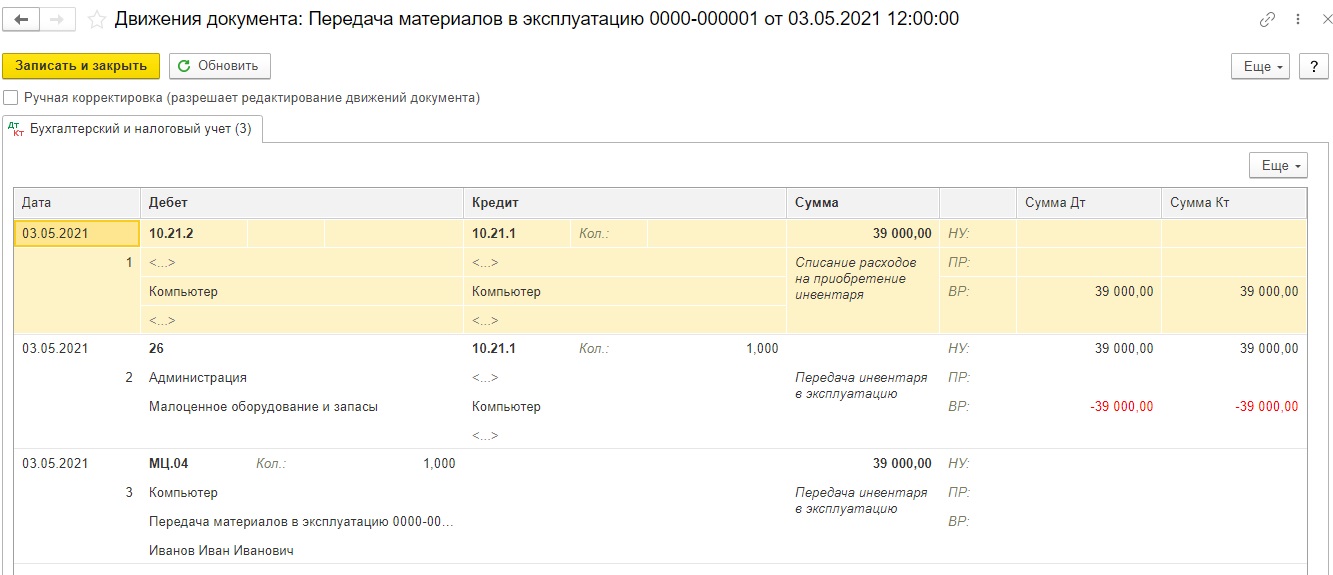

Проведённый документ сформирует следующие проводки:

- Дт 10.21.2 Кт 10.21.1 на сумму 39000 рублей в бухгалтерском учёте и временная разница на эту же сумму в налоговом учёте;

- Дт 26 Кт 10.21.1 на сумму 39000 рублей в налоговом учёте и отрицательная временная разница на ту же сумму;

- Дебет МЦ.04 на сумму 39000 рублей с указание материально ответственного сотрудника для забалансового учёта.

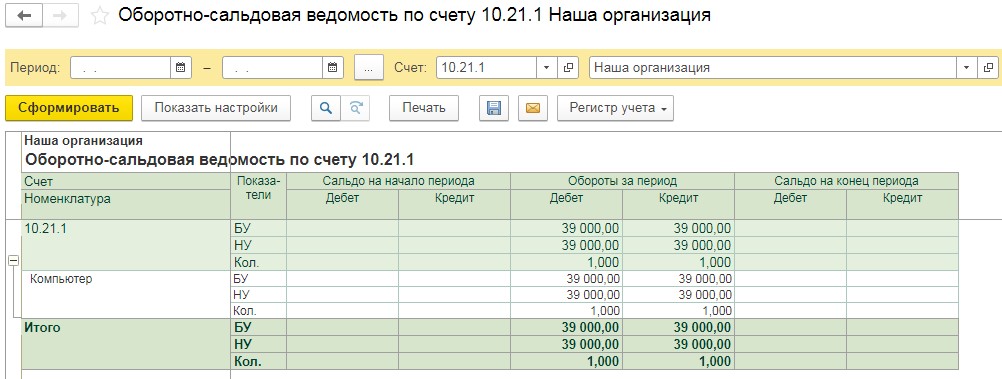

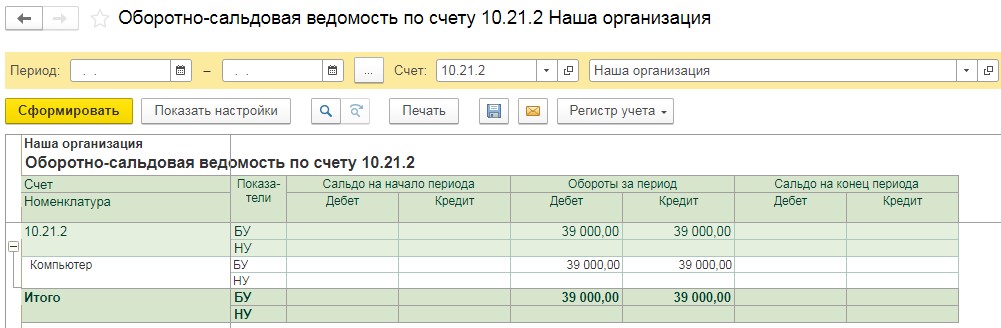

Для проверки всех произведённых действий сформируем оборотно-сальдовые ведомости по бухгалтерскому и налоговому учётам.

По счёту 10.21.1 будет отражена покупка малоценного оборудования по дебету и его выбытие по кредиту.

По счёту 10.21.2 суммы будут отражены лишь в бухгалтерском учёте.

И наконец, на счёте 26 и по бухгалтерскому, и по налоговому учётам будут отражены затраты по статье «Малоценное оборудование и запасы».

Ввод в эксплуатацию мбп проводки

Актуально с 01.01.2021

Бухгалтерский учет

Приказом Минфина России от 17.09.2020 № 204н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 6/2020 "Основные средства". Стандарт обязателен к применению с 1 января 2022 года, но организация вправе начать применение стандарта до этого срока.

Согласно п. 5 ФСБУ 6/2020 организация может принять решение не применять этот стандарт в отношении активов, характеризующихся признаками, установленными п. 4 стандарта, для учета этих активов в качестве основных средств, но имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. При этом затраты на приобретение, создание таких активов признаются расходами периода, в котором они понесены. Указанное решение раскрывается в бухгалтерской (финансовой) отчетности с указанием лимита стоимости, установленного организацией.

Для обеспечения контроля за наличием и движением малоценных активов со сроком использования более 12 месяцев может быть организован их учет на забалансовом счете (абз. 2 п. 5 ФСБУ 6/2020).

Если организация приняла решение не применять ФСБУ 6/2020 "Основные средства" в 2021 году, она столкнется с противоречиями между ФСБУ 5/2019 "Запасы" и ПБУ 6/01 "Учет основных средств" в части активов со сроком использования более 12 месяцев и стоимостью в пределах лимита, установленного организацией для учета таких активов в составе запасов. По ПБУ 6/01 такие активы могут учитываться в составе МПЗ (п. 5 ПБУ 6/01), по ФСБУ 5/2019 такие активы запасами не признаются (п. 3 ФСБУ 5/2019).

Один из вариантов учета малоценных основных средств в этом случае – это воспользоваться рекомендацией Фонда "НРБУ "БМЦ" Р-100/2019-КпР "Реализация требования рациональности" (принята 29.05.2019). Рекомендация основана на норме п. 7.4 ПБУ 1/2008, согласно которой организация вправе выбирать способ ведения бухгалтерского учета, руководствуясь исключительно требованием рациональности, если от наличия, отсутствия или способа отражения информации в бухгалтерской (финансовой) отчетности не зависят экономические решения пользователей этой отчетности.

Таким образом, по рекомендации Фонда "НРБУ "БМЦ" Р-100/2019-КпР вместо применения стоимостного лимита, предусмотренного последним абзацем пункта 5 ПБУ 6/01 для отдельных объектов основных средств, организация может выделить группы основных средств, информация о которых заведомо несущественна, исходя из особенностей деятельности организации и структуры ее активов. Тогда затраты на приобретение, создание, улучшение основных средств, относящихся к выделенным несущественным группам, вне зависимости от стоимости отдельных объектов списываются в расходы от обычной деятельности в тот момент, когда они были понесены, т. е. в момент приобретения таких основных средств. При этом необходимо организовать забалансовый учет таких активов. Основные средства, относящиеся к существенным группам, независимо от стоимости отдельных объектов учитываются в общем порядке учета основных средств.

Обратите внимание, что в отношении малоценных основных средств также можно воспользоваться мнением Минфина России. Ведомство в письме от 02.03.2021 № 07-01-09/14384 уточнило, что малоценные активы со сроком использования более 12 месяцев могут учитываться в составе запасов, как и прежде, то есть до вступления в действие ФСБУ 5/2019. Да, такие активы не являются запасами по ФСБУ 5/2019. Но, следуя норме абз. 4 п. 5 ПБУ 6/01, они являются основными средствами, которые по стоимостному критерию можно учитывать в составе запасов.

В примере этой статьи рассматривается только вариант учета малоценных основных средств при применении ФСБУ 6/2020 или при использовании рекомендации Фонда "НРБУ "БМЦ" Р-100/2019-КпР о выделении малоценных основных средств в несущественную группу активов при применении ПБУ 6/01.

Налоговый учет

В налоговом учете имущество со сроком полезного использования более 12 месяцев и стоимостью не более 100 000 руб. амортизируемым не признается (п. 1 ст. 256, п. 1 ст. 257 НК РФ).

Стоимость такого имущества определяется как цена его приобретения без учета НДС и может быть включена в состав материальных затрат в полной сумме по мере ввода его в эксплуатацию (п. 2 ст. 254, пп. 3 п. 1 ст. 254 НК РФ).

Сумма НДС при покупке такого имущества принимается к вычету в общеустановленном порядке при выполнении соответствующих условий (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

В программе "1С:Бухгалтерия 8"

Для учета малоценного имущества со сроком использования более 12 месяцев при применении ФСБУ 6/2020 или при использовании рекомендации Фонда "НРБУ "БМЦ" Р-100/2019-КпР о выделении малоценных основных средств в несущественную группу активов при применении ПБУ 6/02 используются документы:

- "Поступление (акты, накладные, УПД)" – для отражения поступления в БУ и НУ и списания стоимости в БУ в момент покупки (вид номенклатуры "Малоценное оборудование и запасы");

- "Расход материалов" (с видом операции "Передача сотруднику") или "Передача материалов в эксплуатацию" - для отражения передачи в использование и списания стоимости в НУ, а также отражения на забалансовом счете;

- "Списание материалов из эксплуатации" или "Списание товаров, материалов" - для отражения списания с забалансового учета по окончании срока использования.

Обратите внимание, что документы передачи в эксплуатацию и списания следует использовать в паре следующим образом:

1С:Бухгалтерия 8.

Новое в версии 3.0.91

Для основных средств и запасов, признанных организацией несущественными в целях бухгалтерского учета, добавлена возможность включения их стоимости в затраты в момент приобретения. Несущественными могут быть признаны материалы для управленческих нужд, малоценные основные средства, в том числе спецодежда и спецоснастка.

При этом в налоговом учете по налогу на прибыль стоимость этих материалов и малоценных основных средств учитывается в расходах по мере их использования в производстве, для управленческих нужд, передачи сотрудникам.

Для учета таких объектов добавлен вид номенклатуры "Малоценное оборудование и запасы" и счет 10.21 "Малоценное оборудование и запасы" с субсчетами:

10.21.1 - Приобретение малоценного оборудования и запасов,

10.21.2 - Выбытие малоценного оборудования и запасов.

Подробнее об учете малоценных объектов см. в Статье.

Простой интерфейс: меню "Товары - Основное".

Полный интерфейс: меню "Справочники - Товары и услуги - Номенклатура ".

Простой интерфейс: меню "Контрагенты - Поступление (акты, накладные, УПД)".

Полный интерфейс: меню "Покупки - Покупки - Поступление (акты, накладные,УПД)".

Аналогичным образом для малоценного оборудования и запасов реализовано указание счета и аналитики затрат в документах:

- Поступление доп. расходов,

- Авансовый отчет на закладке "Товары",

- Возврат поставщику,

- Корректировка поступления.

Для отражения в учете использования, передачи сотрудникам, перемещения, списания и реализации малоценного оборудования и запасов используются те же документы, что используются для обычных материалов. При этом автоматически будут формироваться необходимые проводки по субсчетам 10.21.1 и 10.21.2.

Простой интерфейс:

- меню "Товары - Документы по складу - Расход материалов";

- меню "Товары - Еще - Расход материалов".

Полный интерфейс:

- меню "Склад - Склад - Расход материалов (требования-накладные)";

- меню "Производство - Производство - Расход материалов (требования-накладные)".

Простой интерфейс: меню "Бухгалтерия - Отчеты - Анализ субконто".

Полный интерфейс: меню "Отчеты - Стандартные отчеты - Анализ субконто".

Если Вы не нашли интересующий Вас функционал по поддержке законодательства, то посмотрите наши планы, очень возможно, что он скоро будет!

Читайте также: