Обновить 6 ндфл в 1с 8

Если контрольные соотношения выполняются, программа оповестит об отсутствии ошибок. В случае необходимости можно открыть форму для просмотра результатов проверки. При этом можно увидеть либо ошибочные контрольные соотношения показателей, либо все контрольные соотношения показателей, которые проверены в отчете 6-НДФЛ (сняв флажок «Отобразить только ошибочные соотношения») (рис. 1). При нажатии на необходимое соотношение показателей выводится расшифровка: откуда взялись эти цифры, как они сложились и т.д. А вот при нажатии на определенный показатель в самой расшифровке программа автоматически указывает на этот показатель в форме расчета.

Кроме того, проверять контрольные соотношения можно при печати и выгрузке, если в настройке отчета (кнопка «Еще» – «Настройка» – закладка «Общее») установить флажок «Проверять соотношения показателей при печати и выгрузке».

Для формы 6-НДФЛ предусмотрено дополнительное контрольное соотношение для сравнения с данными расчета по страховым взносам (направлено письмом ФНС от 20.03.2019 № БС-4-11/4943@):

Строка 020 «Сумма начисленного дохода» раздела 1 расчета 6-НДФЛ - строка 025 «В том числе сумма начисленного дохода в виде дивидендов» >= строка 030 подраздела 1.1 приложения 1 к разделу 1 «Сумма выплат и иных вознаграждений, исчисленных в пользу физических лиц» расчета по страховым взносам (соотношение применяется к отчетному периоду по налоговому агенту в целом, с учетом обособленных подразделений). Это соотношение соблюдается не всегда, если в отчетном периоде были выплаты, подлежащие налогообложению НДФЛ, но не являющиеся базой для начисления страховых взносов. Например, «детские» пособия. В 6-НДФЛ суммы таких пособий не указываются, а в расчете по страховым взносам за полугодие включаются в общую сумму выплат. В этом случае ФНС может потребовать пояснения.

Печать расчета

Организациям, представляющим расчет по форме 6-НДФЛ в 2020 году в налоговый орган без использования телекоммуникационных каналов связи (или использующих для электронного обмена программы сторонних производителей), следует подготовить файлы для передачи в электронном виде. Организациям, представляющим расчет по форме 6-НДФЛ на бумажном носителе, следует подготовить к печати расчет.

Чтобы сформировать печатную форму расчета по форме 6-НДФЛ в «Зарплата и управление персоналом» с двухмерным штрихкодом PDF417, нажмите на кнопку «Печать», расположенную в верхней части формы отчета (рис. 2). Для печати машиночитаемых форм регламентированных отчетов с двухмерным штрихкодом PDF417 необходимо, чтобы на компьютере был установлен единый модуль печати машиночитаемых бланков и шаблоны машиночитаемых бланков. Инсталляционный комплект модуля печати включен в состав конфигурации. Как только возникает необходимость использования модуля печати, он автоматически запускается для установки. Шаблоны машиночитаемых форм регламентированных отчетов включены в состав конфигурации и устанавливаются вместе с ней, поэтому нет необходимости устанавливать шаблоны отдельно.

Расчет по форме 6-НДФЛ можно распечатать и без штрихкода, если в настройке отчета (кнопка «Еще» – «Настройка» – закладка «Общее») установить флажок «Разрешить печать без штрихкода PDF417». После установки данной настройки по кнопке «Печать» будут доступны форма со штрихкодом PDF417 (рекомендуется) (рис. 2) или форма без штрихкода PDF417. При выборе второго варианта программа выводит форму отчета на экран для предварительного просмотра и дополнительного редактирования сформированных для печати листов (при необходимости) (рис. 3). Кроме того, из данной формы отчета (предварительный просмотр) можно сохранить отредактированный расчет по форме 6-НДФЛ в виде файлов в указанный каталог в формате PDF-документа (PDF), MicrosoftExcel (XLS) или в формате табличных документов (MXL) (нажав на кнопку «Сохранить»).

Выгрузка расчета 6- НДФЛ в электронном виде

Для выгрузки расчета 6-НДФЛ для последующей передачи через уполномоченного оператора необходимо нажать на кнопку «Выгрузить» и указать в появившемся окне каталог, куда следует сохранить файл расчета. Имя файлу программа присваивает автоматически.

Отправка расчета в налоговый орган

В программах 1С, содержащих подсистему регламентированной отчетности, реализован механизм, который позволяет непосредственно из программы (без промежуточной выгрузки в файл электронного представления и использования сторонних программ) произвести отправку расчета по форме 6-НДФЛ в налоговый орган в электронном виде с ЭЦП (если подключен сервис «1С-Отчетность 8.3»).

В статье рассмотрим основные отличия в заполнении новой формы 6-НДФЛ, применяемой с 01.01.2022 г., начиная с годовой отчетности за 2021 год. Разберем, как заполнить новые поля отчета, что изменилось в порядке заполнения и поговорим о сроках реализации новой формы 6-НДФЛ в 1С.

О новой форме 6-НДФЛ в 2022 году

Новая форма 6-НДФЛ утверждена Приказом ФНС от 28.09.2021 N ЕД-7-11/845@. Она будет действовать, начиная с отчетности за 2021 год. Сроки сдачи отчета не изменились, для годового 6-НДФЛ – не позднее 1 марта следующего года. Поэтому впервые отчитаемся по новой форме не позднее 1 марта 2022 года.

В ЗУП 3.1 новая форма пока не реализована. Сроки выпуска обновлений программ 1С с новой формой 6-НДФЛ можно посмотреть по ссылке>>

Пока новый отчет 6-НДФЛ нельзя посмотреть в 1С 8.3 ЗУП 3.1, скачать бланк 6-НДФЛ для ознакомления можно на Официальном интернет-портале правовой информации.

Основные отличия в новой форме связаны с появлением новых полей:

- для учета доходов и НДФЛ высококвалифицированных специалистов (ВКС)

- для учета налога на прибыль, зачтенного при расчете НДФЛ с дивидендов

Также был уточнен порядок заполнения 6-НДФЛ. Посмотрим подробнее, какие поля в отчете появились и какие новшества внесены в порядок заполнения.

Новые поля в Разделе 2 отчета 6-НДФЛ

В Раздел 2 были добавлены строки:

- стр. 115 – здесь потребуется указывать доходы сотрудников со статусом ВКС по трудовым и гражданско-правовым договорам (ГПХ), входящие в стр. 112 и 113 . Например, выплаты по дивидендам сюда попадать не должны.

- стр. 121 – число работников-ВКС, которым начислены доходы по трудовым и договорам ГПХ. Здесь будем учитывать только лиц со статусом ВКС, чьи доходы попали в стр. 115 . Если ВКС-нику выплачивали только прочие доходы (например, дивиденды), в стр. 121 его не включаем.

- стр. 142 – НДФЛ, исчисленный с выплат в пользу ВКС по трудовым и гражданско-правовым договорам. В стр. 142 также включаем только НДФЛ с доходов, учтенных в стр. 115 .

- стр. 155 – налог на прибыль, зачтенный при расчете НДФЛ с дивидендов в отчетном периоде.

Новые поля в Приложении 1 к форме 6-НДФЛ

В Разделе 2 Приложения 1 к расчету 6-НДФЛ добавили следующие поля:

- Код бюджетной классификации . Ранее Разделы 2 Приложения 1 разделялись только по ставкам налога.

- Сумма налога на прибыль организаций, подлежащая зачету – заполняется аналогично стр. 155 сводного Раздела 2 формы 6-НДФЛ. Этот показатель расшифровывает годовую сумму зачтенного налога на прибыль по физическим лицам.

В Сведения о доходах и соответствующих вычетах по месяцам налогового периода Приложения 1 также добавлено поле Код бюджетной классификации , чтобы разделить эту информацию не только по ставкам НДФЛ, но и по разным КБК.

Изменения в порядке заполнения 6-НДФЛ

Основные изменения затронули порядок заполнения Раздела 2 6-НДФЛ и Приложения 1 к отчету:

- В п. 4.1 Порядка заполнения 6-НДФЛ дополнили условием, что не выплаченные доходы в Разделе 2 6-НДФЛ показывать не нужно. Ранее этот нюанс был закреплен только в разъяснениях Минфина (Письмо ФНС от 13.09.2021 N БС-4-11/12938@).

- Прописали порядок заполнения новых строк Раздела 2 : стр. 115 , 121 , 142 и 155 .

- В Приложении 1 добавили новое значение статуса физического лица – код 7 теперь будем указывать для ВКС, являющихся налоговыми резидентами РФ.

- Прописали порядок заполнения новых полей Приложения 1 и Сведений о доходах и соответствующих вычетах… : Код бюджетной классификации и Сумма налога на прибыль организаций, подлежащая зачету .

Также для отчетных периодов на Титульном листе 6-НДФЛ добавили новые коды с 83 по 86 . Они будут использоваться при подаче 6-НДФЛ в случае снятия с учета ИП и глав КФХ. Точный номер тогда будет зависеть от периода, в котором снят с учета ИП (глава КФХ): 1 квартал, полугодие и т.д.

См. также

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую..

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Приказом ФНС от 15.10.2020 N ЕД-7-11/753@ утверждена новая форма 6-НДФЛ, применяемая с отчетности за 1-й квартал 2021 года. Рассмотрим 6-НДФЛ в 2021 году, какие изменения внесены и образец заполнения за 1 квартал.

Состав новой 6-НДФЛ

В состав нового отчета 6-НДФЛ в 2021 году входит:

- Титульныйлист

- Раздел 1 «Данные об обязательствах налогового агента» (похоже на данные, содержащиеся в Разделе 2 текущей версии 6-НДФЛ ). При этом при указании сумм удержанного налога более не указываются дата получения дохода и сумма дохода, с которого он был удержан. Для операции возврата налога указывается каждая сумма возврата и дата.

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» (похоже на данные, содержащиеся в Разделе 1 текущей версии 6-НДФЛ ).

- Приложение №1 . Справка о доходах и суммах налога физического лица (совпадает с текущей версией 2-НДФЛ ) – заполнять данное приложение необходимо будет только в годовом 6-НДФЛ .

Рассмотрим подробнее новые правила заполнения 6-НДФЛ .

Инструкция по заполнению 6-НДФЛ в 1С ЗУП 3 на примере

Новая форма 6-НДФЛ , применяемая с 2021 г., заполняется в ЗУП 3, начиная с релизов 3.1.14.369 и 3.1.16.108.

Для ее создания следует в 1С-Отчетности ( Отчетность, справки ) выбрать отчет 6-НДФЛ с 2021 г.

Начиная с ЗУП 3.1.14.433/3.1.17.94 в 6-НДФЛ (с 2021 года) появилась возможность формировать отчеты сразу по нескольким подразделениям.

Данные в Разделе 1 отчета 6-НДФЛ

Раздел 1 заполняется теперь в разрезе нового поля – КБК при возникновении 15%-го НДФЛ.

Рассмотрим заполнение некоторых полей.

В поле 020 – показывается обобщенная по всем физическим лицам сумма налога, удержанная за последние три месяца отчетного периода. Это суммы, удержанные В течение трех месяцев.

В поле 021 – указывается дата, не позднее которой должна быть перечислена удержанная сумма налога. Это срок, не позднее которого следует перечислить НДФЛ, т.е. не фактическая дата перечисления НДФЛ, а планируемая. Пример заполнения:

Срок перечисления определяется стандартно – не позднее следующего дня после выплаты. Исключение – больничные и отпускные, срок перечисления по которым – не позднее последнего дня месяца, в котором они выплачены.

В поле 022 – отражается обобщенная сумма удержанного налога, подлежащая перечислению в указанную в поле 021 дату.

В форме 6-НДФЛ , применяемой до 2021 г., возврат НДФЛ показывался только в Разделе 1 общей суммой, а в Разделе 2 – нет. В новой же 6-НДФЛ дается более детальная расшифровка по возврату. Так, в поле 030 показывается общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ, за последние три месяца отчетного периода.

В поле 031 – дата, в которую налоговым агентом произведен возврат налогоплательщикам налога в соответствии со ст. 231 НК РФ.

В поле 032 – сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ, в указанную в поле 031 дату.

Данные в Разделе 2 отчета 6-НДФЛ

Раздел 2 отчета 6-НДФЛ заполняется также, как и Раздел 1 в новом разрезе – по КБК .

Информация Раздела 2 новой редакции 6-НДФЛ похожа на данные, которые отражаются в Разделе 1 действующей версии отчета.

и по суммам доходов, начисленных по договорам ГПХ за выполнение работ (оказание услуг) ( строка 113 ).

Приложение №1 к годовому отчету 6-НДФЛ (замена 2-НДФЛ)

Приложение №1 подлежит заполнению при составлении 6-НДФЛ за календарный год или при реорганизации (ликвидации) организации/лишении полномочий (закрытии) обособленного подразделения. Приложение №1 почти полностью копирует применяющуюся сейчас 2-НДФЛ .

В Справке добавлен Раздел 4 , где выводится сумма дохода, с которой не удержан НДФЛ и сама сумма неудержанного налога.

Мы рассмотрели введенные изменения 6-НДФЛ в 2021 году.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Приказом ФНС от 15.10.2020 N ЕД-7-11/753@ утверждена новая форма 6-НДФЛ.Разработан проект новой формы 4-ФСС. Планировалось, что она будет применяться.Приказом ФНС от 15.10.2020 N ЕД-7-11/751@ утверждена новая форма РСВ.Приказ ФНС от 28.12.2018 N СА-7-3/853@ наконец-то опубликован, а это.

Карточка публикации

(11 оценок, среднее: 4,64 из 5)

Данную публикацию можно обсудить в комментариях ниже.Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Все комментарии (27)

Спасибо, будем готовиться морально!

Здравствуйте!

По видимому да, сумма, которая должна быть перечислена. Однако сейчас для 031 строки формулировка идет, что это дата, не позднее которой должна быть перечислена удержанная сумма налога, а для 032 строки говорится о перечисленной сумме, а не о той, которая должна быть перечислена. Поэтому будем ждать дополнительных разъяснений налоговой 🙂

Расчет по форме 6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц, содержащихся в регистрах налогового учета.

Если налоговый агент выплачивал физическим лицам в течение налогового периода (отчетного периода) доходы, облагаемые по разным ставкам, разделы 1 и 2 заполняются для каждой из ставок налога.

Приложение № 1 к расчету "Справка о доходах и суммах налога физического лица" заполняется только при составлении расчета за налоговый период - календарный год. В справке содержатся сведения о доходах физических лиц истекшего налогового периода, о суммах налога, исчисленных, удержанных и перечисленных в бюджет, и о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога. В программе приложение № 1 заполняется автоматически для следующих кодов отчетного периода: 34, 51, 52, 53, 90 (приложение № 1 к Порядку заполнения расчета).

Формирование 6-НДФЛ в программе "1С:Зарплата и управление персоналом" ред.3

Формирование расчета по форме 6-НДФЛ в программе производится в автоматическом режиме. Для корректного формирования расчета необходимо, чтобы в программе были:

- отражены все доходы, полученные физическими лицами за налоговый период;

- введены сведения о праве на налоговые вычеты (стандартные, профессиональные, имущественные, социальные, авансовые платежи по НДФЛ) и отражены фактически предоставленные вычеты;

- рассчитаны и учтены суммы исчисленного, удержанного налога.

Перед подготовкой отчетности обязательно надо проверить актуальность релиза программы (необходимо убедиться, что программа обновлена последним релизом).

При подготовке сведений можно воспользоваться для анализа отчетами: "Сводная" справка 2-НДФЛ, Регистр налогового учета по НДФЛ, Контроль сроков уплаты НДФЛ, Удержанный НДФЛ (раздел Налоги и взносы – Отчеты по налогам и взносам).

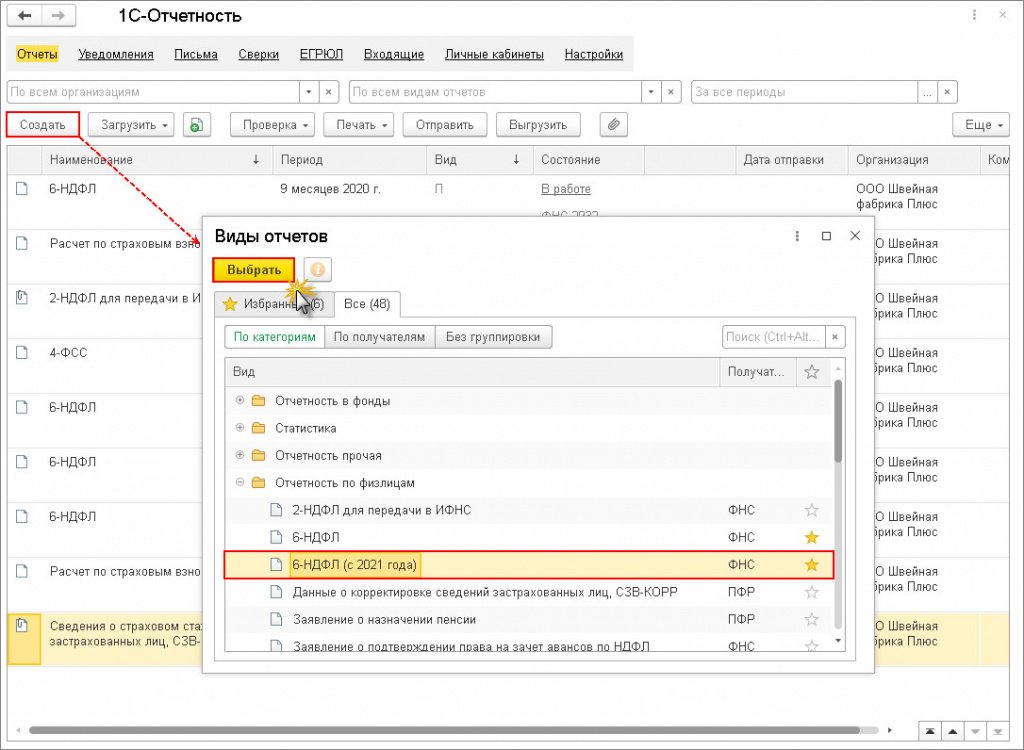

В программе для составления расчета по форме 6-НДФЛ предназначен регламентированный отчет 6-НДФЛ (с 2021 года) (раздел Отчетность, справки – 1С-Отчетность) (рис. 1).

Для составления отчета в рабочем месте 1С-Отчетность:

- введите команду для создания нового экземпляра отчета по кнопке Создать;

- выберите в форме Виды отчетов отчет с названием 6-НДФЛ (с 2021 года) и нажмите на кнопку Выбрать.

В стартовой форме укажите (рис. 2):

- организацию (если в программе ведется учет по нескольким организациям), для которой составляется отчет;

- период, за который составляется отчет;

- кнопка Создать.

Для формирования расчета сразу по всем регистрациям в ФНС установите флажок Создать для нескольких налоговых органов (рис. 2). Далее нажмите на ссылку Налоговые органы и выберите (установите флажок) налоговые органы, в которых организация и обособленные подразделения стоят на учете и куда предполагается представить отчетность. Нажмите на кнопку Выбрать, а далее на кнопку Создать. В результате будет сформирован и заполнен отдельно по каждой выбранной ФНС расчет по форме 6-НДФЛ. Необходимо открыть и проверить заполнение каждого из расчетов.

Если автоматическое формирование не используется, то для головной организации и каждого ее обособленного подразделения необходимо создать отдельный экземпляр расчета по форме 6-НДФЛ, в котором в поле Представляется в налоговый орган (код) выбрать соответствующую регистрацию в налоговом органе и сформировать расчет по кнопке Заполнить.

Читайте также: