Как в 1с сделать страховые взносы 0

11 мая 2020 г. Президентом РФ были предложены новые меры господдержки предпринимательства - списание страховых взносов за II квартал 2020 г. У бухгалтеров возник вопрос: как именно провести это в бухгалтерской программе 1С, поскольку страхвзносы за апрель 2020 г. были уже начислены?

На что нужно ориентироваться?

Согласно ст. 3 Федерального закона от 08.06.2020 № 172-ФЗ для компаний, относящихся к субъектам СМП, и ИП установлены следующие ставки страховых взносов за период с апреля по июнь 2020 г.:

- обязательное пенсионное страхование - 0%;

- обязательное медицинское страхование - 0%;

- обязательное социальное страхование (за исключением взносов "на травматизм") - 0%.

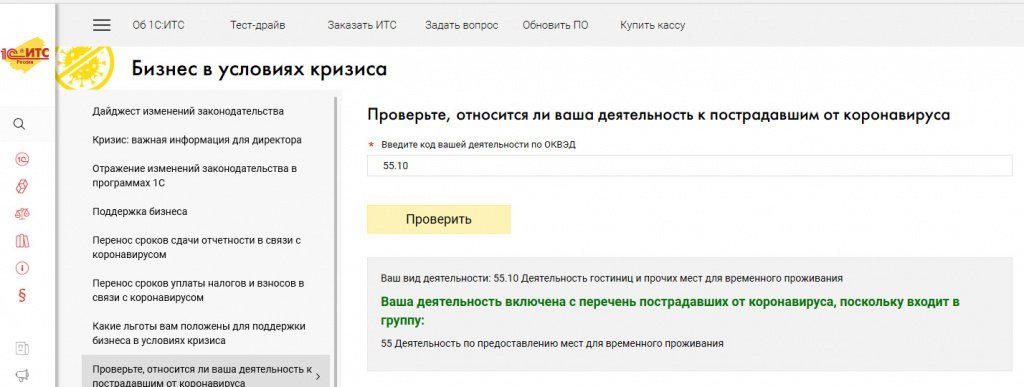

Важно! Чтобы воспользоваться данным видом господдержки, субъекты должны относиться к отраслям, наиболее пострадавшим от коронавирусной инфекции. Данный момент определяется по основному коду ОКВЭД по состоянию на 1 марта 2020 г.

Указанные тарифы страхвзносов применяются вне зависимости от того, есть ли превышение предельной базы по взносам или нет.

Новый тариф страховых взносов в 1С: ЗУП

В программе 1С: ЗУП ред. 3.1 (начиная с релиза 3.1.13.220) установлен новый тариф страхвзносов специально "Для отраслей, пострадавших от коронавирусной инфекции".

Как выбрать новый тариф

Для этого нужно:

- зайти в раздел "Настройки", затем в "Организации" (если программа используется для нескольких компаний) или "Реквизиты организации" (если программа используется для одной компании);

- далее нужно выбрать компанию и зайти во вкладку "Учетная политика и другие настройки" и нажать ссылку "Учетная политика";

- в новом окне пройти по ссылке "История изменений вида тарифа", чтобы указать использование нового тарифа. Применить этот тариф нужно с апреля 2020 г.;

- после этого нужно вернуться к предыдущим настройкам, для чего надо добавить строчку и тариф "Для субъектов СМП" и указать месяц - июль 2020.

Внимание! Если компания использует иной тариф пониженных страхвзносов, то его можно также указать с июля 2020 г. вместо тарифа для субъектов СМП.

Как пересчитать страховые взносы

Что касается уже рассчитанной заработной платы за апрель 2020 года, то перерасчёт начисленных страховых взносов по новому тарифу произойдёт автоматически при начислении заработной платы за май 2020 года.

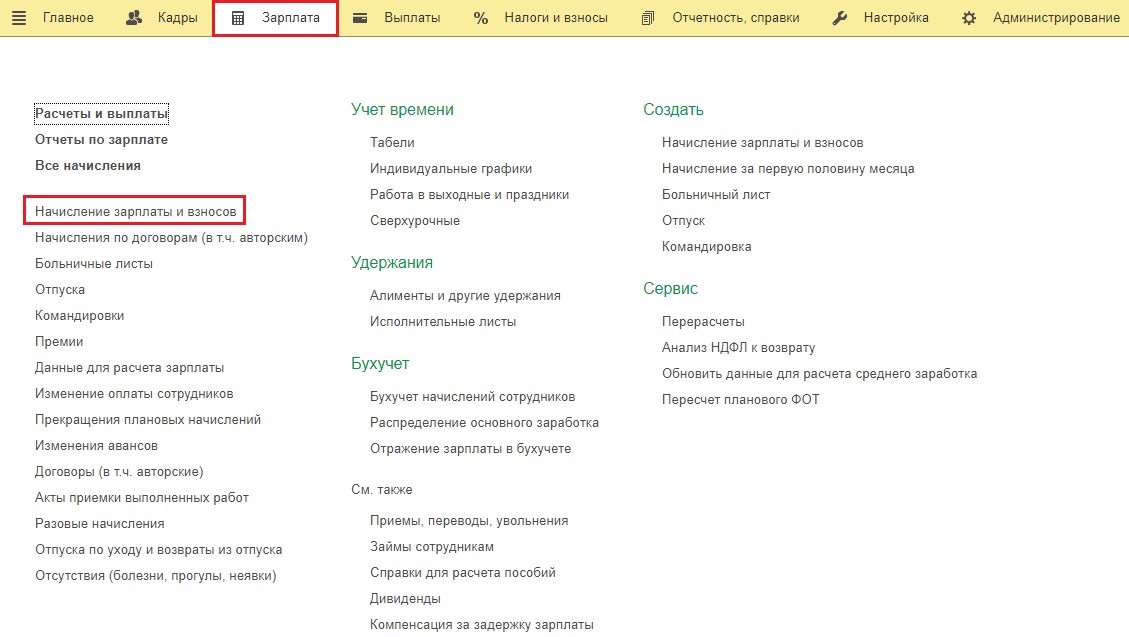

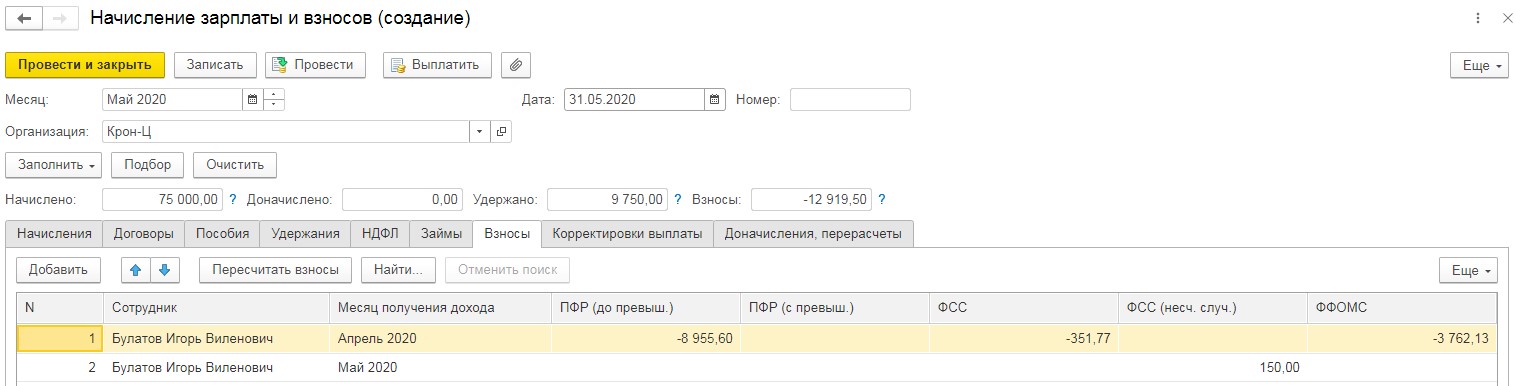

Для проверки правильности пересчета страхвзносов нужно зайти во вкладку "Зарплата" и выбрать ссылку "Начисление зарплаты и взносов".

Далее нужно создать новый документ "Начисление зарплаты и взносов" и поставить период начисления, например, май 2020. Нажать на кнопку "Заполнить", чтобы сведения попали в документ в автоматическом режиме.

На вкладе "Взносы" видно, что по взносам на ОПС, ОМС, ФСС (кроме взносов "на травматизм") за апрель 2020 г. появились отрицательные суммы. В мае начисления этих взносов нет, но есть начисление взносов по страхованию от несчастных случаев, поскольку на них не распространяется действие Федерального закона от 08.06.2020 № 172-ФЗ.

Новый тариф страховых взносов в 1С: Бухгалтерия

В программе 1С: Бухгалтерия предприятия ред. 3.0 (начиная с релиза 3.0.78) установлен новый тариф страхвзносов специально "Для отраслей, пострадавших от коронавирусной инфекции".

Как выбрать новый тариф

Для этого нужно:

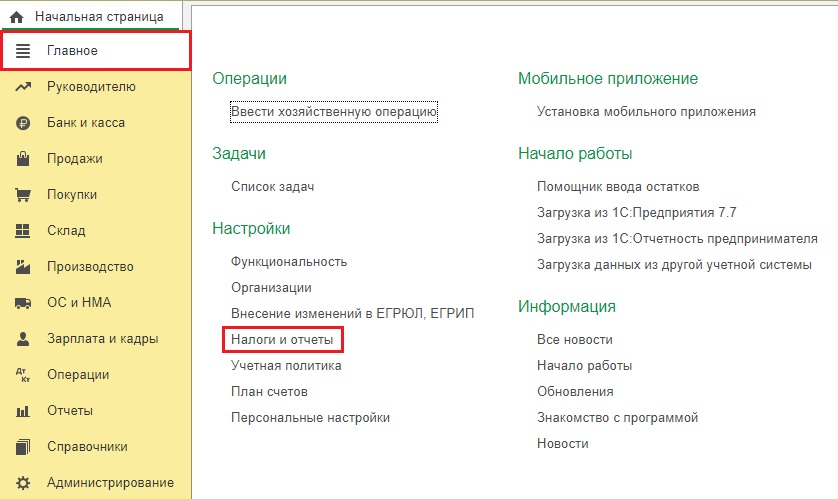

- зайти в раздел "Главное";

- выбрать вкладку "Налоги и отчеты";

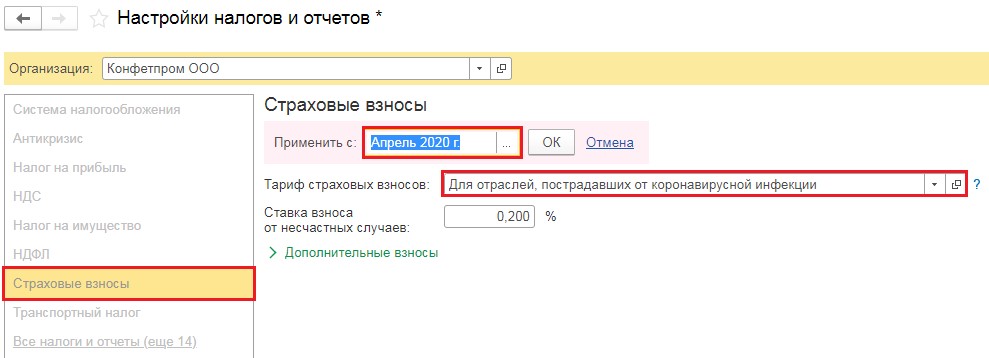

- в новом окне выбрать организацию и перейти в раздел "Страховые взносы";

- далее нужно выбрать в графе "Тариф страховых взносов" новый тариф - для отраслей, пострадавших от коронавируса;

- указать, что выбранный тариф применяется с апреля 2020 г.;

- затем нужно указать, что новый тариф имеет ограничение - действует только во II квартале. Для этого надо в графе "Тариф страховых взносов" выбрать тариф, который субъект будет применять с III квартала. К примеру, если компания относится к СМП, то нужно поставить, что с июля 2020 г. используется тариф "Для субъектов малого и среднего предпринимательства";

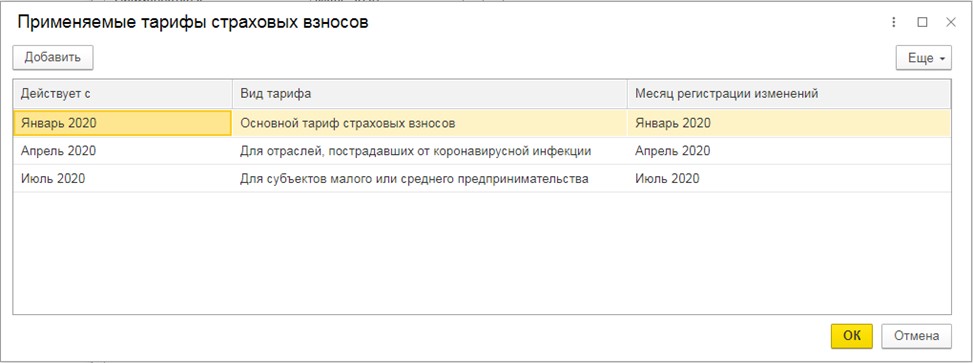

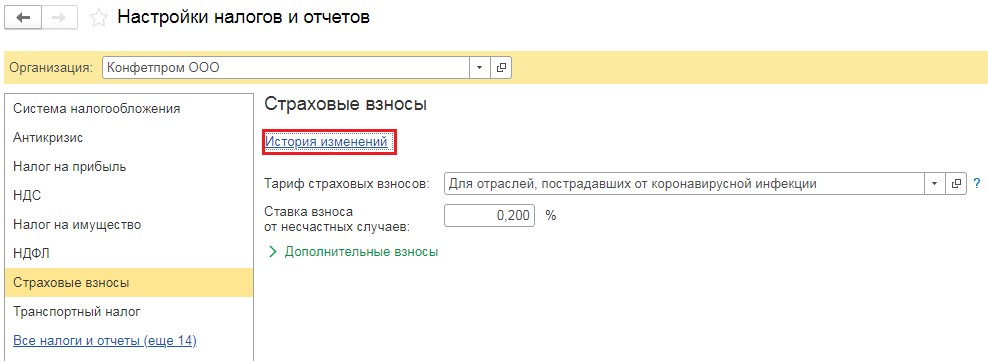

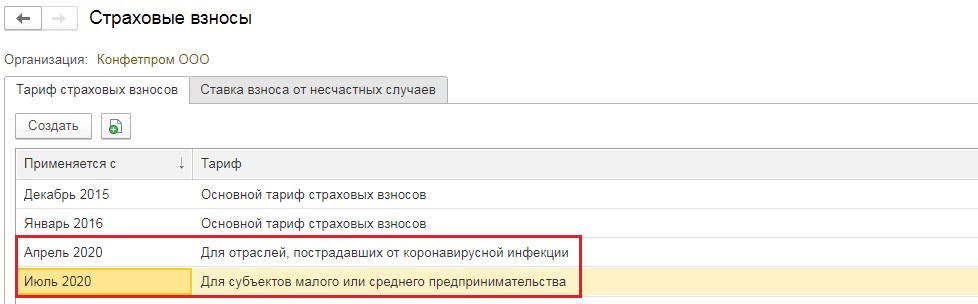

- следует проверить, правильно ли была внесена информация. Для этого нужно открыть "Историю изменений";

- в открывшемся окне можно увидеть все тарифы страхвзносов, применяемые компанией, и периоды их использования.

Как пересчитать страховые взносы

После того, как настройки программы по тарифу страхвзносов были изменены, нужно пересчитать зарплату за апрель и май (если изменения внесены в июне).

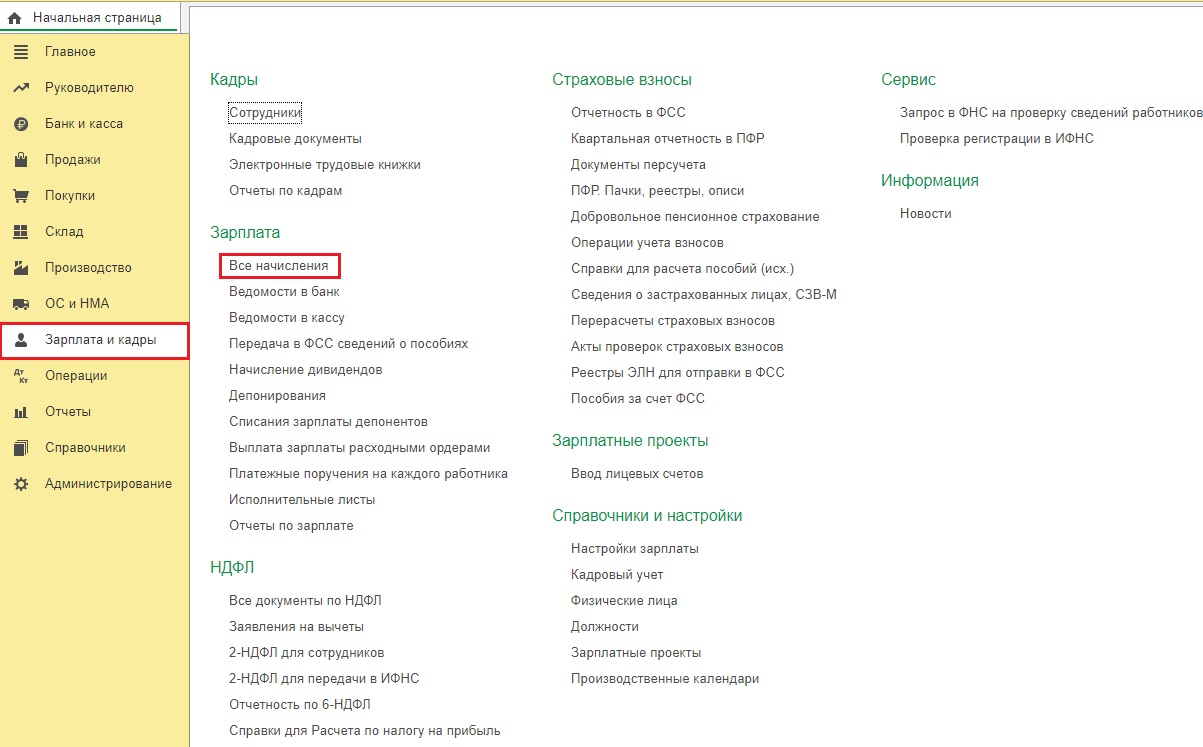

Для этого нужно зайти во вкладку "Зарплата и кадры" и выбрать раздел "Все начисления".

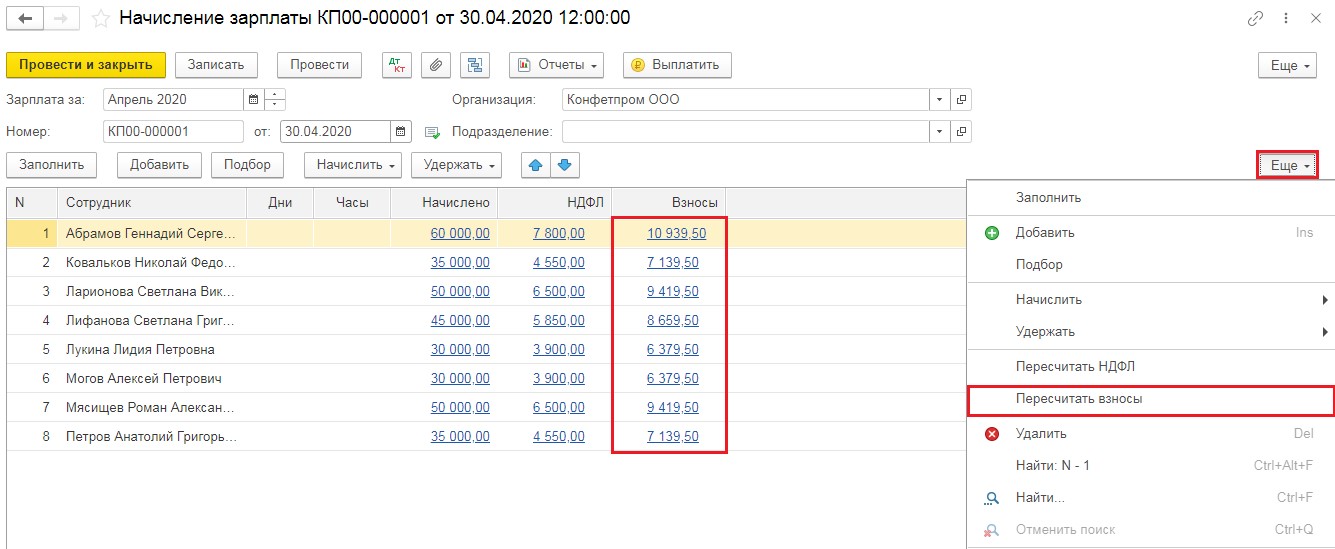

После этого из списка документов по начислению зарплаты выбрать те, которые относятся к апрелю и маю. Зайти в документ, нажать на нижнюю кнопку "Еще", открыть контекстное меню и нажать "Пересчитать взносы".

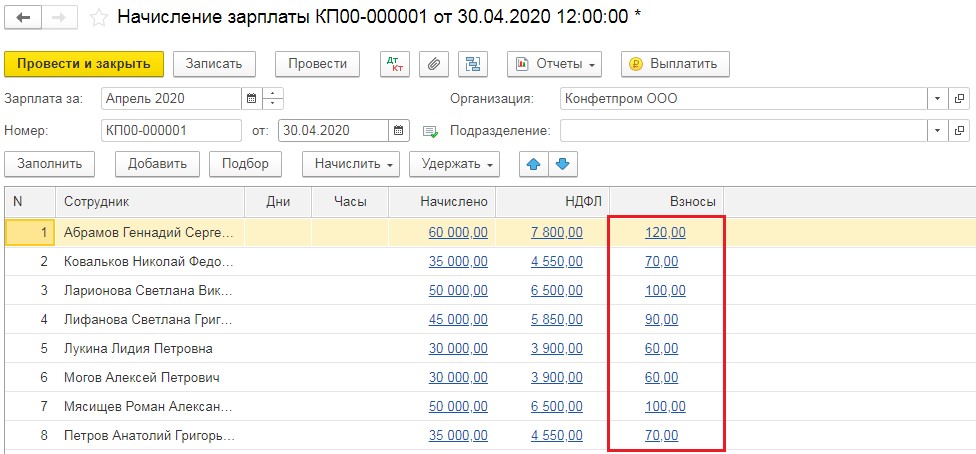

После совершенных действий страховые взносы будут пересчитаны. При этом сумма уменьшится, но все равно будет, поскольку страхвзносы "на травматизм" должны быть начислены.

Далее документ нужно провести и закрыть.

Важно! Данные действия нужно провести в отношении и апрельского, и майского начисления зарплаты.

Как учесть переплату по страхвзносам

Страховые взносы, начисленные до пересчета, скорее всего, компания уже оплатила. В связи с этим у нее возникнет переплата, которая будет засчитываться в будущих периодах.

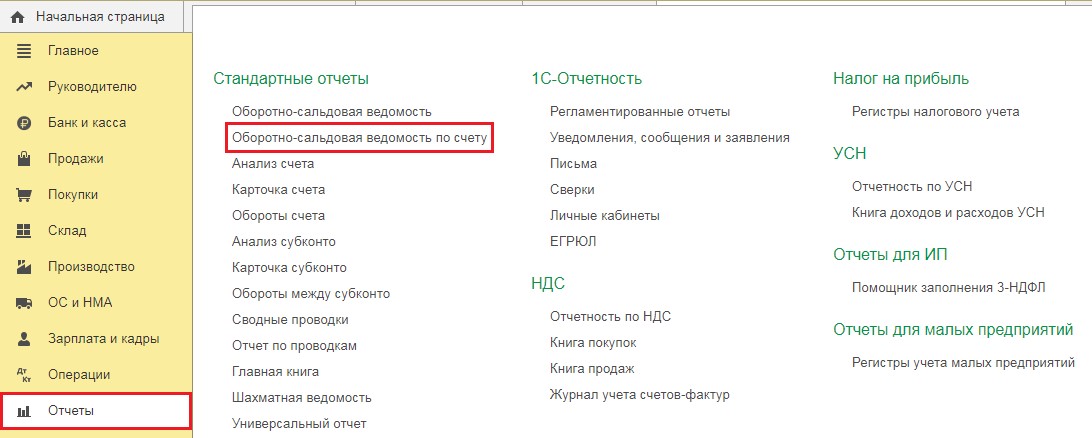

Чтобы проанализировать суммы переплаты, нужно сформировать оборотно-сальдовую ведомость по счету 69. Для этого надо зайти в раздел "Отчеты".

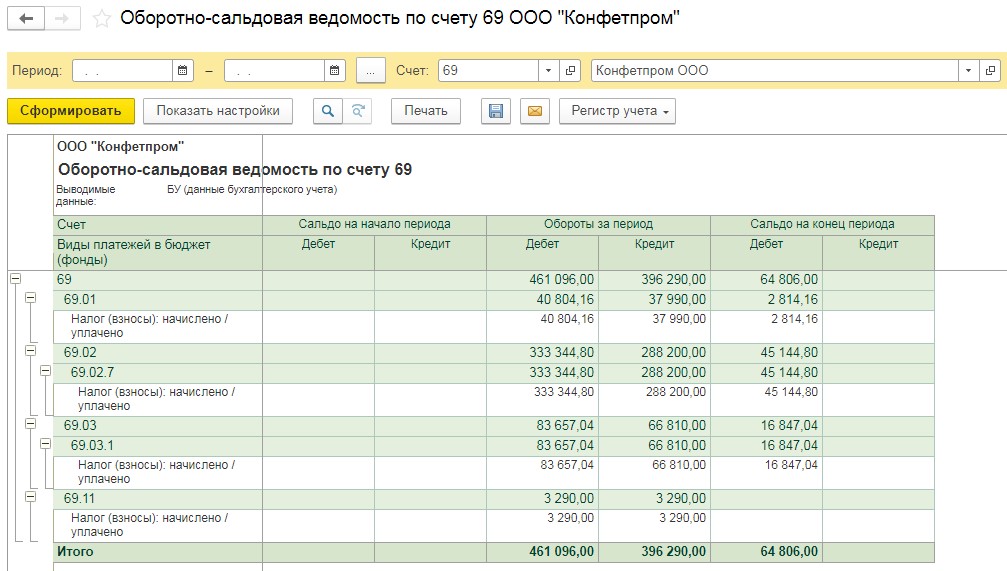

При формировании ОСВ по счету 69 лучше не указывать период и поставить флажок "По субсчетам". По дебету "Сальдо на конец периода" можно увидеть, какой размер переплаты имеется по тому или иному виду страховых взносов.

Внимание! Переплата по страхвзносам "на травматизм" будет только в том случае, если она возникала в более ранние периоды, т.е. до апреля 2020 г.

11 мая 2020 года Президент Российской Федерации Владимир Владимирович Путин предложил новую меру поддержки бизнеса, а именно: списание страховых взносов за 2 квартал 2020 года. Эта новость в считанные часы облетела все бухгалтерские паблики и чаты. И если сначала бухгалтеры находились в приятном удивлении от такой щедрой поддержки со стороны государства, то далее возник вполне логичный вопрос: каким образом отсторнировать уже начисленные страховые взносы за апрель? Расскажем вам сегодня, как это сделать автоматически в программах 1С, не прибегая к ручным проводкам.

Законопроектом № 959325-7, который сейчас находится на исполнении в Совете Федерации, внесены поправки в часть вторую налогового кодекса РФ в части мер налоговой поддержки в условиях распространения новой коронавирусной инфекции.

Согласно статьи 3 Законопроекта, предприятия и индивидуальные предприниматели, относящиеся к наиболее пострадавшим отраслям по основному коду видов экономической деятельности по состоянию на 01 марта 2020 года, а также включенные в реестр социально-ориентированные НКО, которые с 2017 года являются получателями различных грантов, за период с апреля по июнь 2020 года начисляют и уплачивают страховые взносы по следующим ставкам:

в ФСС на ОСС – 0 %.

При этом разницы нет, есть ли превышение предельной величины базы по страховым взносам. Данные ставки будут применяться и к суммам, превышающим предел, и в рамках предела.

Новый тариф страховых взносов в 1С: ЗУП ред. 3.1

В программном продукте 1С: Зарплата и управление персоналом, редакция 3.1, начиная с релиза 3.1.13.220, реализован новый тариф страховых взносов «Для отраслей, пострадавших от коронавирусной инфекции».

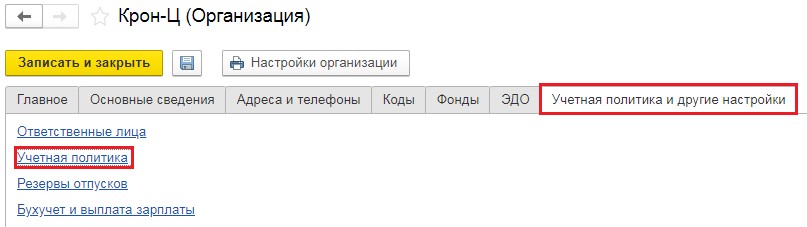

Выбрать новый тариф можно перейдя в раздел «Настройка» - «Организации» или «Реквизиты организации», если в базе заведено лишь одно предприятие.

Затем следует дважды щёлкнуть на необходимом предприятии и перейти на вкладку «Учётная политика и другие настройки» и перейти по ссылке «Учётная политика».

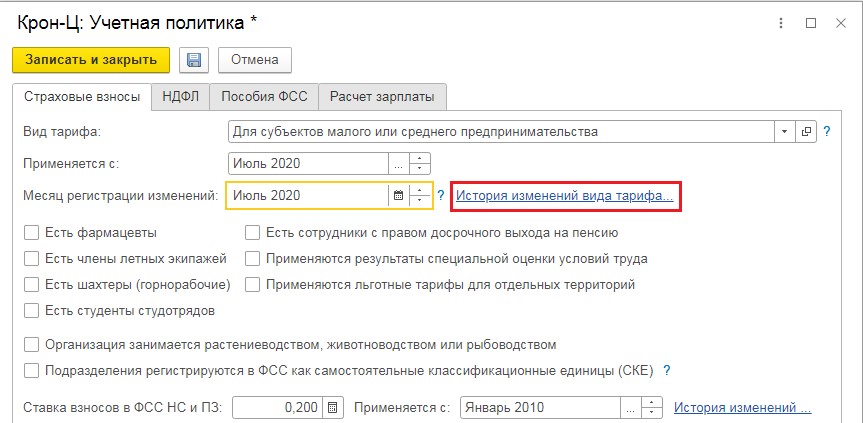

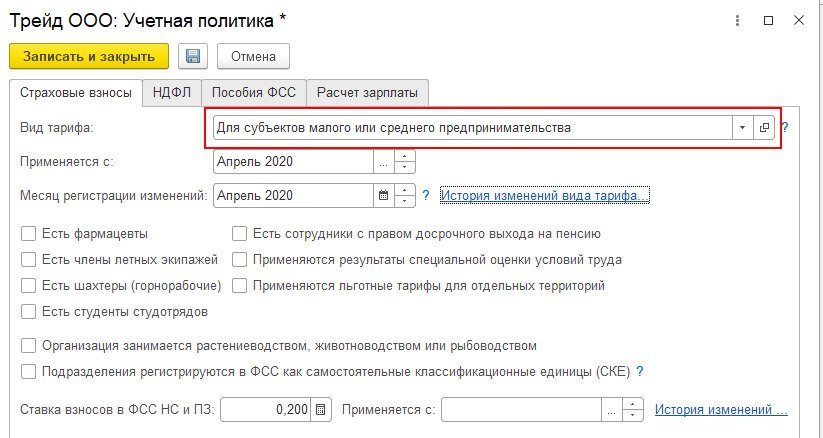

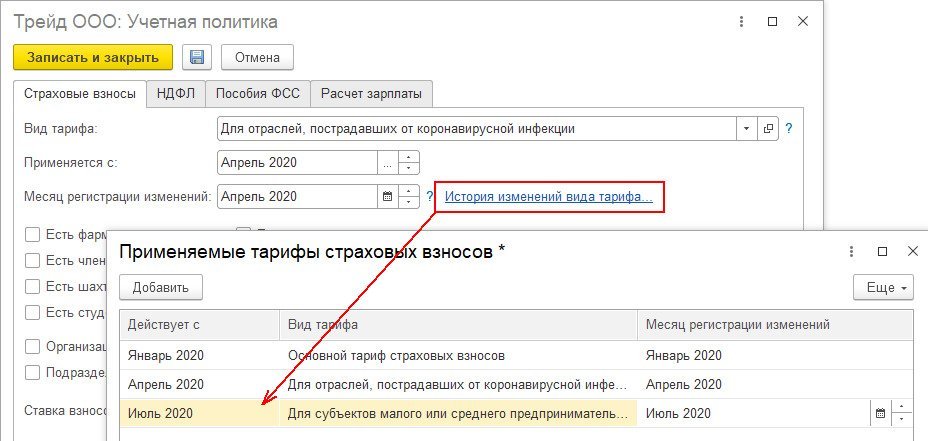

В открывшемся окне нажимаем на ссылку «История изменений вида тарифа» и указываем применение нового тарифа «Для отраслей, пострадавших от коронавирусной инфекции» с месяца «Апрель 2020».

Далее необходимо вернуться к старым настройкам. Поэтому добавляем еще одну строку и тариф «Для субъектов малого или среднего предпринимательства» с месяца «Июль 2020».

Если вы применяете иной тариф пониженных страховых взносов, например, как аккредитованная IT-компания, то можете указать его применение также с июля 2020 года, вместо того, который предусмотрен для субъектов малого и среднего бизнеса. О том, кто имеет право на применение пониженного тарифа, вы можете прочитать в нашей статье: Пониженные тарифы страховых взносов для малого бизнеса в 1С: ЗУП и 1С: Бухгалтерии.

Что касается уже рассчитанной заработной платы за апрель 2020 года, то перерасчёт начисленных страховых взносов по новому тарифу произойдёт автоматически при начислении заработной платы за май 2020 года.

Проверим расчёт заработной платы, для этого перейдём в раздел «Зарплата» и выберем пункт «Начисление зарплаты и взносов».

Создадим новый документ, укажем период начисления – «Май 2020» и заполним документ.

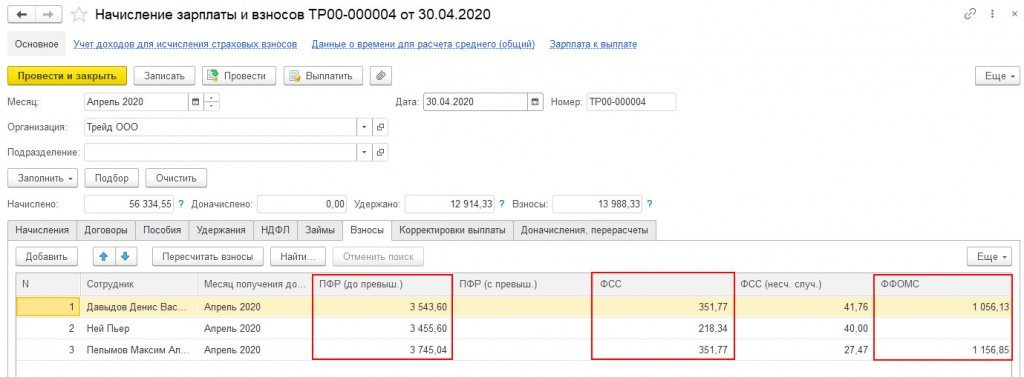

На вкладке «Взносы» увидим отрицательные суммы начислений по взносам на ОПС, ФФОМС и ФСС на ОСС за апрель 2020 года. Взносов от несчастных случаев данный перерасчёт не касается, поэтому в данной колонке нет отмены за апрель и есть начисление за май.

Новый тариф страховых взносов в 1С: Бухгалтерия предприятия ред. 3.0

В программном продукте 1С: Бухгалтерия предприятия, редакция 3.0, начиная с релиза 3.0.78, тоже реализован новый тариф страховых взносов «Для отраслей, пострадавших от коронавирусной инфекции».

Выбрать новый тариф можно перейдя в раздел «Главное», выбрав пункт «Налоги и отчёты».

В открывшемся окне следует выбрать необходимую организацию при многофирменном учёте, а затем перейти на вкладку «Страховые взносы».

В графе «Тариф страховых взносов» следует выбрать новый тариф «Для отраслей, пострадавших от коронавирусной инфекции», после чего установить месяц изменений – «Апрель 2020» и нажать «ОК».

Затем, следует ограничить его применение только лишь вторым кварталом, поэтому в графе «Тариф страховых взносов» нужно выбрать тариф, который вы будете применять с третьего квартала, например, «Для субъектов малого и среднего предпринимательства», в графе «Применять с» установить «Июль 2020» и снова нажать на «ОК». Проверить настройку можно нажав на ссылку «История изменений».

В открывшемся окне вы увидите все применяемые вами тарифы и периоды их использования.

После изменения настроек есть необходимость пересчитать заработную плату за апрель, и возможно уже май месяцы.

Для этого перейдём в раздел «Зарплата и кадры» и выберем пункт «Все начисления».

Из перечня начислений заработной платы выберем апрельскую и зайдём в неё двойным щелчком мыши.

По кнопке «Ещё» откроем контекстное меню и выберем пункт «Пересчитать взносы».

Обратите внимание, что в документе начисленной заработной платы есть две кнопки «Ещё», вам нужна нижняя, которая относится к табличной части начислений.

После пересчёта будут начислены только страховые взносы на травматизм.

Сохраним документ по кнопке «Провести и закрыть» и проделаем тоже самое с майской заработной платой, если она у вас была начислена до момента ввода новых настроек по тарифам.

Так как страховые взносы уже были выплачены, у организации возникает переплата, которая будет зачтена в будущих периодах.

Для анализа сумм переплат можно сформировать «Оборотно-сальдовую ведомость по счёту» в разделе «Отчёты».

Отчёт по счёту 69 лучше всего формировать без периода и с установленной галочкой «По субсчетам» в настройках отчёта. Колонка «Дебет – Сальдо на конец периода» покажет размер переплаты на сегодняшний день. Переплаты по взносам на травматизм быть не должно, только если она не возникла ранее.

С 01 апреля 2020 года организации и индивидуальные предприниматели, являющиеся субъектами малого и среднего предпринимательства, имеют право исчислять пониженные страховые взносы. Такой порядок был утверждён Федеральным законом №102-ФЗ от 01.04.2020г. «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». Рассмотрим, как эта антикризисная мера, направленная на снижение налоговой нагрузки, реализована разработчиками в привычных уже нам программах 1С: Бухгалтерия ред. 3.0 и 1С: Зарплата и управление персоналом ред. 3.1

Если ваше предприятие находится в данном реестре, то для вас утверждены следующие тарифы:

- на обязательное пенсионное страхование, в пределах и свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования – 10%;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0%;

- на обязательное медицинское страхование – 5%.

Таким образом, совокупная ставка страховых взносов для малого и среднего предпринимательства составляет 15%, вместо 30%.

Но применяются данные ставки лишь касаемо части заработной платы, превышающей федеральный минимальный размер оплаты труда. То есть, часть зарплаты облагается стандартными тарифами, а при превышении действуют пониженные тарифы.

Как уже говорилось ранее, применение льготного тарифа введено с 01 апреля 2020г. В то же время если, например, премия работникам за март начисляется в бухгалтерском учете в апреле и позднее, то такая премия попадает в базу по страховым взносам в апреле, то есть уже под действие пониженного тарифа.

Применение пониженных страховых взносов в 1С: ЗУП ред. 3.1

В программном продукте 1С: Зарплата и управление персоналом, редакция 3.1, начиная с релиза 3.1.13.151 реализован механизм применения данных изменений.

Так в справочнике «Организации» в разделе «Настройка» на вкладке «Учётная политика и другие настройки» по ссылке «Учётная политика» появился новый тариф страховых взносов «Для субъектов малого или среднего предпринимательства».

Так же следует указать начало применения данного тарифа с «Апрель 2020».

После смены тарифа, необходимо сохранить настройки, нажав на кнопку «Записать и закрыть».

При начислении заработной платы за апрель в разделе «Зарплата» - «Начисление зарплаты и взносов», страховые взносы будут рассчитаны автоматически.

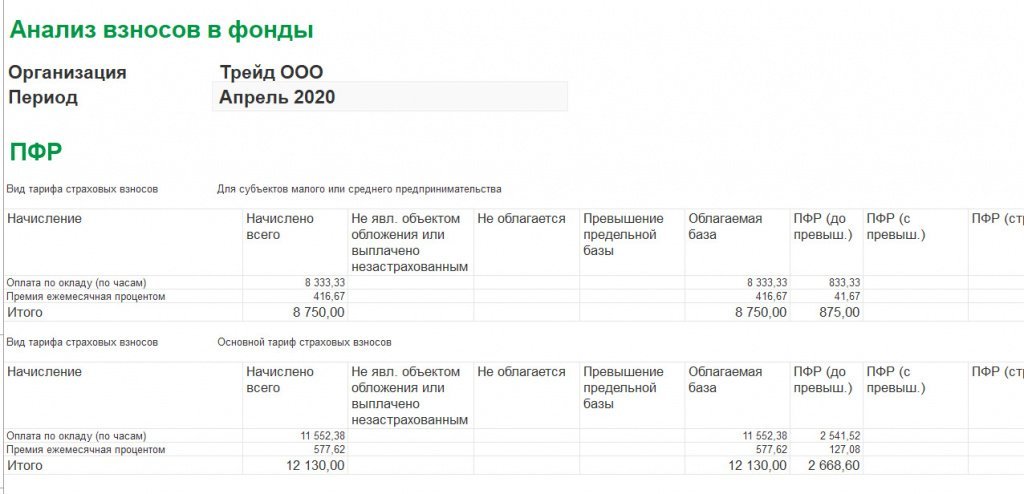

Исходя из нашего примера, заработная плата сотрудника за апрель составила 65 000 рублей, МРОТ на 01.01.2020 г. равен 12 130 рублей.

Считаем страховые взносы:

- на обязательное пенсионное страхование: 12130 * 22% + (65000-12130) * 10% = 7955,60 рублей;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством: 12130 * 2,9% = 351,77 рублей;

- обязательное медицинское страхование: 12130 * 5,1% + (65000-12130) * 5% = 3262,13 рублей.

Следует отметить, что взносы нужно считать по каждому сотруднику отдельно с базы за каждый месяц, а не нарастающим итогом с начала года.

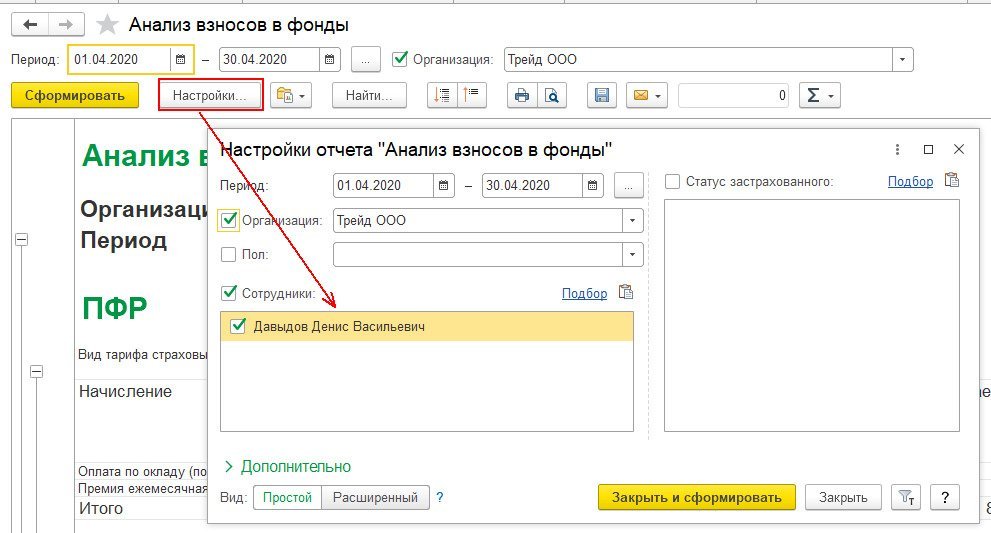

Проверить верность расчёта можно сформировав отчёт «Анализ взносов в фонды» в разделе «Налоги и взносы» - «Отчёты по налогам и взносам».

Следует учитывать, что существуют организации, уже применяющие пониженные страховые взносы, согласно статьи 427 НК РФ. Например, аккредитованные российские компании, работающие в сфере информационных технологий, как разработчики программ для ЭВМ и баз данных, имеют право применять совокупный тариф страховых взносов в размере 14%.

В таком случае, следует руководствоваться письмами Минфина №17-4/В-58 от 12.02.2016г. и №17-4/В-373 от 24.07.2015г., в которых специалисты Минтруда России поясняли следующее: если у плательщика есть право на применение пониженных тарифов взносов по нескольким основаниям, то он должен выбрать только одно из них.

Применение пониженных страховых взносов в 1С: Бухгалтерия 8 ред. 3.0

В данном программном продукте механизм расчёта пониженных страховых взносов реализован, начиная с релиза 3.0.77. Для его применения необходимо перейти в раздел «Главное» и выбрать пункт «Налоги и отчёты».

В открывшемся окне перейти на вкладку «Страховые взносы», изменить тариф на «Для субъектов малого или среднего предпринимательства» и установить период применения с «Апрель 2020» и нажать на «ОК».

При расчёте зарплаты за апрель в разделе «Зарплата и кадры» - «Все начисления», страховые взносы будут автоматически рассчитаны с учётом применения пониженного тарифа с зарплаты, превышающей МРОТ.

Посмотреть на начисленные суммы страховых взносов с разбивкой по фондам можно нажав на ссылку с общей суммой.

Проанализировать начисления по всем сотрудникам можно сформировав отчёт «Анализ взносов в фонды» в разделе «Зарплата и кадры» - «Отчёты по зарплате».

Он будет иметь такой же вид, как и в программе 1С: Зарплата и управление персоналом ред. 3.1.

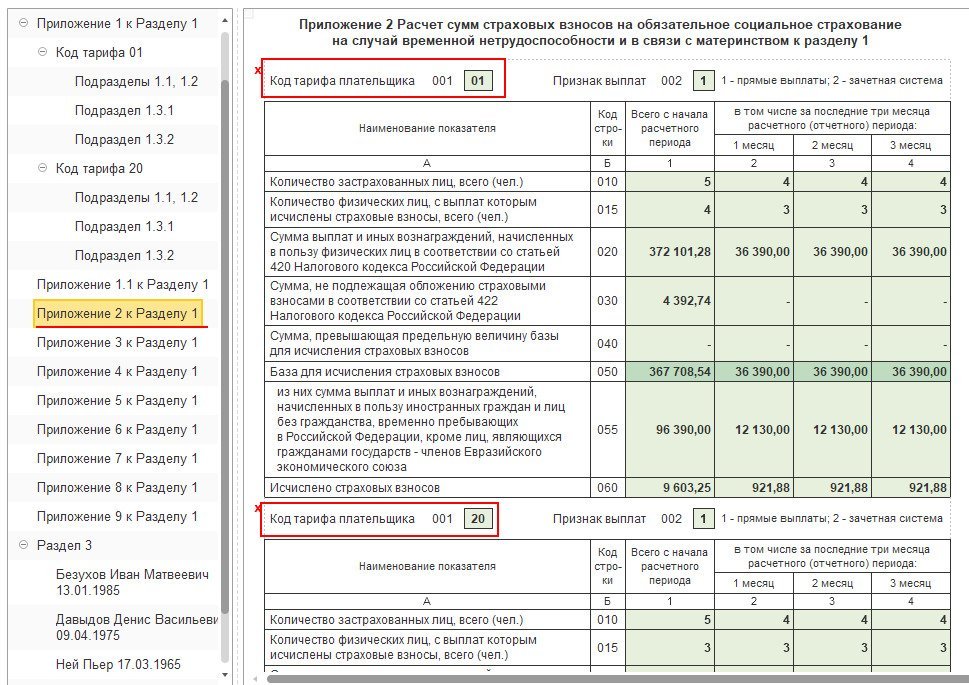

Изменения в отчёте «Расчёт по страховым взносам»

Начиная с релиза 3.0.77.78 в программном продукте 1С: Бухгалтерия предприятия, редакция 3.0 и с релиза 3.1.13.188 в программе 1С: Зарплата и управление персоналом, редакция 3.1 отражены изменения в отчёте «Расчёт по страховым взносам».

А именно: добавлен новый код тарифа: 20 – «Плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 27.07.2007г. №209-ФЗ, применяющие пониженные тарифы страховых взносов на обязательное пенсионное страхование в размере 10,0 процента, в отношении части выплат в пользу застрахованных лиц, определяемой по итогам каждого календарного месяца как превышение над величиной МРОТ, установленного федеральным законом на начало расчётного периода».

Для формирования отчёта необходимо перейти в раздел «Отчёты» в 1С: Бухгалтерия предприятия и выбрать пункт «Регламентированные отчёты». Или в раздел «Отчётность, справки» в 1С: ЗУП и выбрать пункт «1С-Отчётность».

Затем нажать на кнопку «Создать» и выбрать «Расчёт по страховым взносам». Для удобства в окне с видами отчётов есть строка поиска, в которой достаточно написать слово «расчет» и программа сделает отбор.

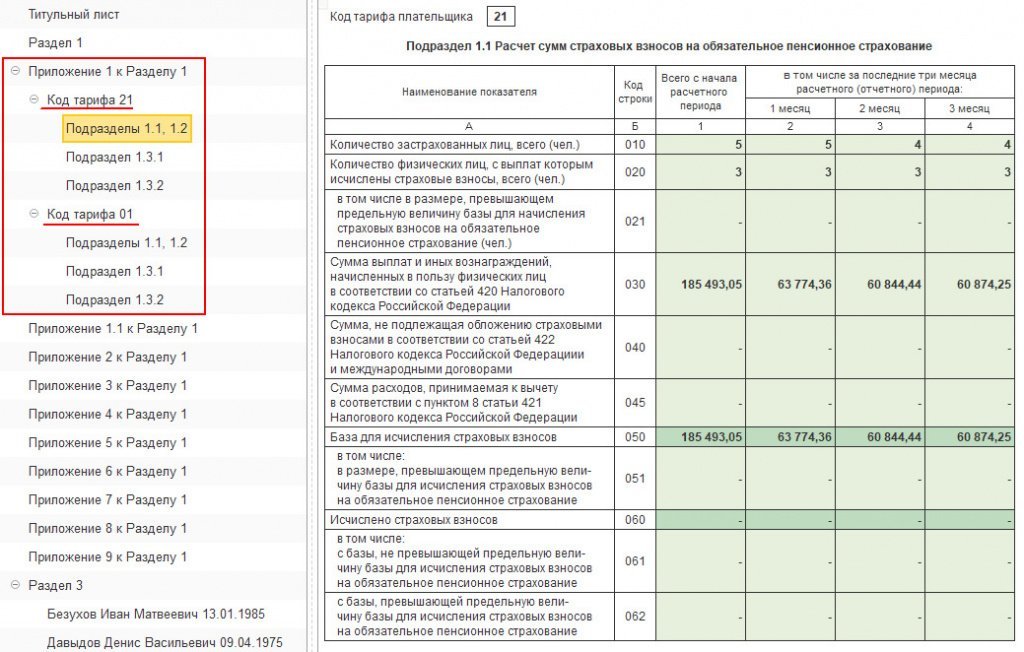

В открывшемся отчёте необходимо нажать на кнопку «Заполнить», а затем проверить, что в Приложении 1 к Разделу 1 стоит верный код тарифа плательщика.

В этой статье я расскажу Вам о том, как осуществляется начисление и уплата фиксированных страховых взносов ИП в ПФР и ФФОМС в программе 1С: Бухгалтерия предприятия 8. Также мы рассмотрим, каким образом данные суммы учитываются при расчете налога при применении УСН с объектом обложения "Доходы", и какие изменения произошли в последних релизах программы.

Итак, уплатить страховые взносы в фиксированном размере индивидуальный предприниматель должен до 31 декабря текущего года. Делать это можно с различной периодичностью: поквартально, по полугодиям, одной суммой в конце года и т.д. В 1С: Бухгалтерии 8 реализован помощник уплаты страховых взносов, который подскажет необходимые суммы платежей для заданного периода. Расположен данный помощник на вкладке "Операции".

В открывшейся форме выбираем период, за который хотим увидеть рассчитанные суммы взносов.

При нажатии на любую из сумм есть возможность увидеть её расчет (если какая-то часть страховых взносов уже была уплачена в текущем периоде, то программа сообщит эту информацию).

Также в данной форме выводится и сумма страховых взносов, которую нужно заплатить с превышения суммы доходов в 300 тыс. руб. (не позднее 1 апреля следующего года). Данную сумму тоже можно расшифровать.

В том случае, если вы формируете платежные поручения в программе, а потом выгружаете их в клиент-банк или отправляете в банк сразу из программы, то можно нажать на кнопку "Оплатить с банковского счета". Будут созданы платежные поручения на списания указанных сумм (но данные платежные поручения еще не формируют проводки).

Если же вы формируете все платежи в банк-клиенте, а потом уже загружаете в программу, то нажимать данную кнопку необходимости нет. Просто указываем в платежках необходимые суммы, отправляем и загружаем выписку в программу. Сам факт перечисления сумм страховых взносов со счета в программе отражается документом "Списание с расчетного счета".

В случае уплаты фиксированной части в ПФР в документе обязательно должен быть выбран вид операции "Уплата налога", налог - "Фиксированные взносы в ПФР", вид обязательства - "Взносы, постоянная часть". В данном случае корректный счет учета будет подставлен автоматически.

Документ формирует проводку Дт 69.06.5 Кт 51

В случае уплаты фиксированных взносов в ФФОМС документ "Списание с расчетного счета" будет выглядеть немного по-другому.

Документ формирует проводку Дт 69.06.3 Кт 51.

При уплате страховых взносов с суммы превышения доходов выбираем в списании с расчетного счета вид обязательства "Взносы с доходов свыше предела", счет учета остается 69.06.5, изменяется только субконто.

Начисление фиксированных страховых взносов выполняется программой автоматически в ходе процедуры закрытия месяца. Раньше данная операция выполнялась ежеквартально, а, начиная с релиза конфигурации 3.0.43.235, проводки формируются только при закрытии декабря. Причем интересный нюанс заключается в том, что суммы уплаченных в течение года страховых взносов ежеквартально учитываются при расчете авансовых платежей при УСН с объектом "Доходы" (уменьшают налог УСН).

А вот сами проводки по бухгалтерским счетам формируются только в конце года.

В проводках участвуют полные суммы фиксированных платежей за год, причитающиеся к уплате.

Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке .

Пандемия коронавируса и меры, принимаемые Правительством РФ, существенно повлияли не только на учет времени и расчет зарплаты, но и на расчет страховых взносов. В целях поддержки предпринимателей в условиях пандемии принят Федеральный закон от 01.04.2020 № 102-ФЗ с рядом поправок в нормативно-правовые акты, регулирующие уплату страховых взносов.

Льготные тарифы страховых взносов

Льготные тарифы страховых взносов установлены для организаций и ИП, включенных в реестр малого и среднего предпринимательства .

В период с 1 апреля до 31 декабря 2020 года для указанных плательщиков применяются следующие тарифы страховых взносов:

-

На выплаты в пользу физических лиц в части, не превышающей МРОТ (определяемой по итогам каждого месяца), взносы исчисляются по общим тарифам (ст. 425 НК РФ):

- на пенсионное страхование – 22 % (на выплаты, не превышающие предельный размер базы по взносам) и 10 % (на выплаты свыше предельного размера базы по взносам);

- на медицинское страхование – 5,1 %;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством – 2,9 % или 1,8 % (на выплаты отдельным категориям физлиц, например, временно пребывающим иностранцам).

- на пенсионное страхование – 10 % (на выплаты, не превышающие предельный размер базы по взносам) и 10 % (на выплаты свыше предельного размера базы по взносам);

- на медицинское страхование – 5 %;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0 %.

Федеральный МРОТ на 01.01.2020 составляет 12 130 руб. (Федеральный закон от 27.12.2019 № 463-ФЗ).

Указанные плательщики страховых взносов вправе применять тарифы страховых взносов с 1-го числа месяца, в котором сведения о них внесены в реестр МСП, но не ранее чем с 1 апреля 2020 года (письмо ФНС России от 29.04.2020 № БС-4-11/7300@).

Если плательщика страховых взносов исключают из реестра МСП, то он теряет право на применение пониженных тарифов с 1-го числа месяца, в котором произошло это событие (письмо ФНС России от 29.04.2020 № БС-4-11/7300@).

Расчет страховых взносов по льготному тарифу в «1С:Зарплате и управлении персоналом»

В программе «1С:Зарплата и управление персоналом» для расчета страховых взносов по льготному тарифу в учетной политике организации необходимо указать вид тарифа «Для субъектов малого и среднего предпринимательства» и месяц, с которого этот тариф применяется.

При расчете взносов в документах (Начисление зарплаты и взносов, Увольнение) никаких дополнительных колонок не возникает. В колонках отображаются общие суммы взносов.

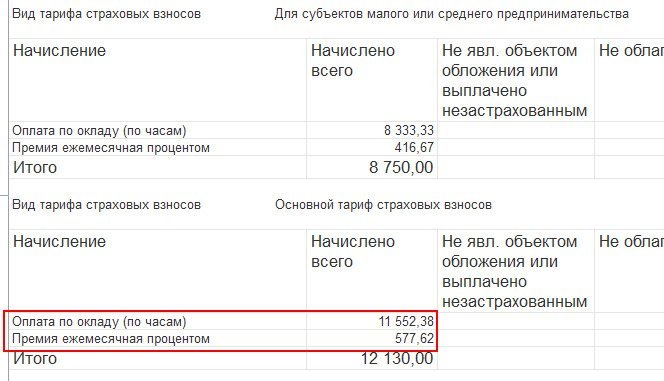

Проверить расчет удобно с помощью отчета «Анализ взносов в фонды» (раздел Налоги и взносы/Отчеты по налогам и взносам). В нем можно сделать, например, отбор по одному сотруднику.

И проанализировать расчет взносов.

В некоторых случаях существуют особенности расчета взносов по пониженным тарифам:

Если у сотрудника несколько видов начислений, то для расчета базы в пределах МРОТ сумма рассчитывается пропорционально с каждого вида начисления, облагаемого взносами.

Если сотрудник работает на неполную ставку, корректировка МРОТ на количество занимаемых ставок не предусмотрена. (п. 9 ст. 2, ст. 6 Федерального закона от 01.04.2020 №102-ФЗ).

Например, сотрудник работает на 0,5 ставки с окладом 20 000 руб., начислено за апрель – 10 000 руб., сумма начислений в пределах МРОТ (12 130 руб.) – 10 000 руб., сумма взносов в ПФР – 10 000 руб. * 22% (основной тариф) / 100 = 2200 руб.

Если сотрудник работает на нескольких должностях (например, 0,5 ставки по основному месту и еще 0,2 ставки по совместительству), база для расчета взносов суммируется по физическому лицу и сравнивается с МРОТ, т.е. пониженная ставка применяется в целом к сумме начислений по физическому лицу (ст. 6 Федерального закона №102-ФЗ).

Если в организации применяется районный коэффициент или северная надбавка, корректировка МРОТ на эти показатели не предусмотрена. Порядок расчета взносов для всех регионов одинаковый.

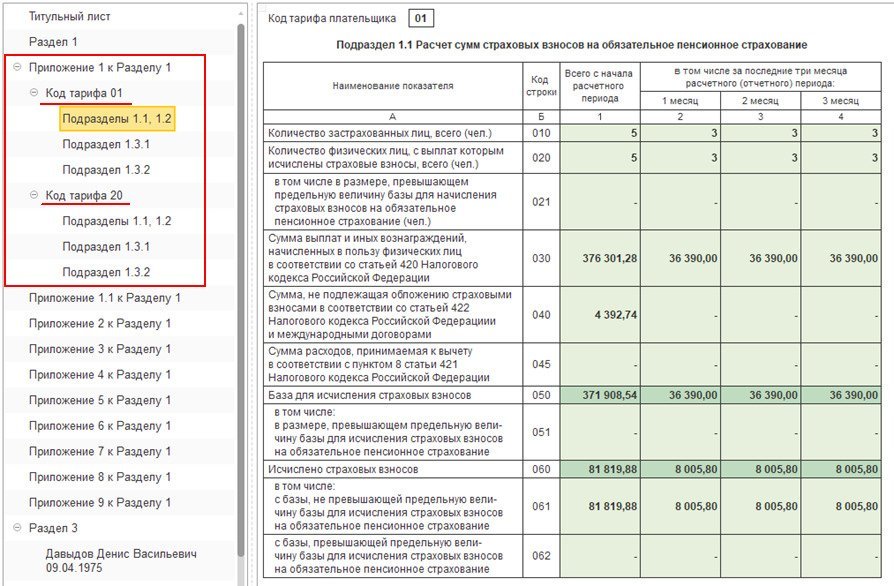

При формировании расчета по страховым взносам за 1 полугодие 2020 года плательщики, относящиеся к субъектам МСП, в отношении выплат, облагаемых по пониженным тарифам, должны использовать код тарифа «20» (письмо ФНС от 07.04.2020 № БС-4-11/5850@).

Этот код не назван в Приложении № 5, однако специалисты ФНС России рекомендуют указывать именно его, пока в Порядок заполнения расчета не внесены соответствующие изменения (письмо от 07.04.2020 № БС-4-11/5850@).

В случае если в течение расчетного (отчетного) периода применялось более одного тарифа, то в расчет включается столько приложений № 1 к разделу 1 (либо только отдельных подразделов приложения № 1 к разделу 1), сколько тарифов страховых взносов применялось в течение расчетного (отчетного) периода (п. 5.4 Порядка заполнения расчета).

Поэтому за 1 полугодие 2020 года будет сформировано два приложения № 1 к разделу 1. Одно приложение с кодом тарифа «01» и второе приложение с кодом тарифа «20».

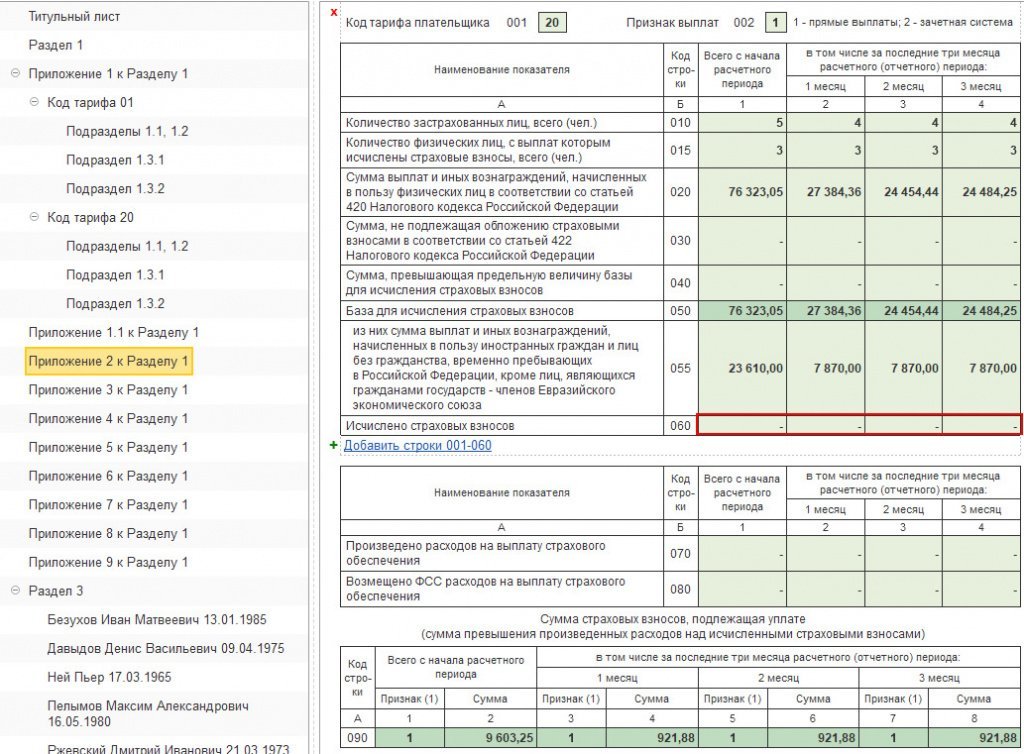

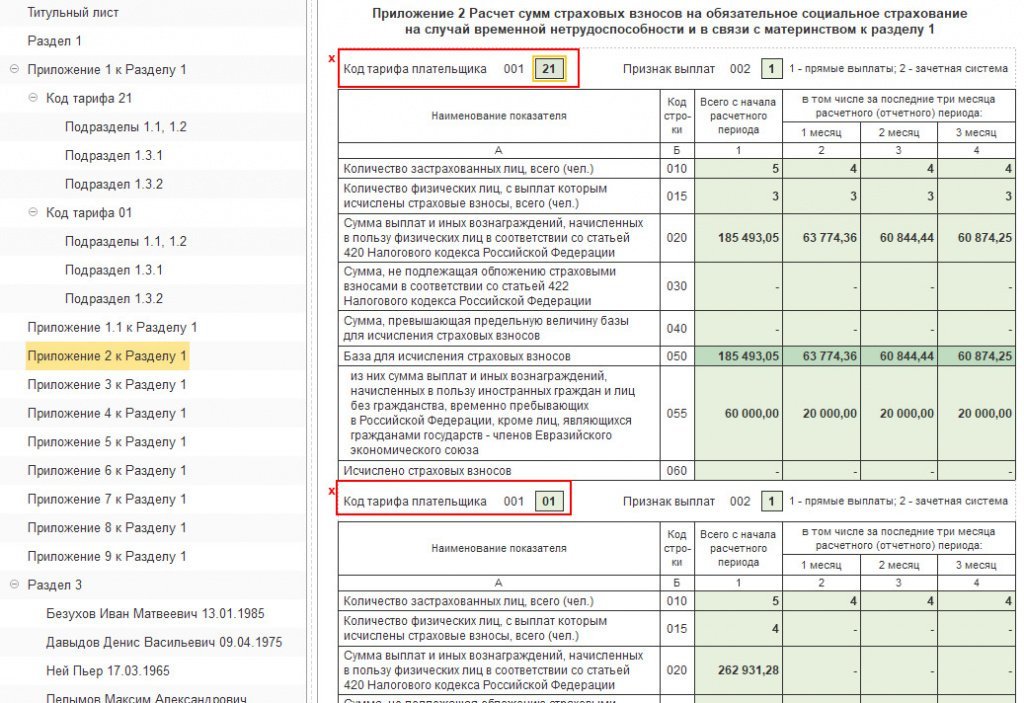

Также в расчете сформируются два приложения № 2 к разделу 1 (с кодом тарифа «01» и с кодом «20»), за исключением строк 070–090.

В строках 070-090 отражается информация в целом по плательщику страховых взносов.

В приложении 2 с кодом тарифа плательщика «01» отражается расчет страховых взносов на ОСС по общим тарифам. В приложении с кодом тарифа «20» отражается расчет страховых взносов на ОСС по пониженным тарифам. Но! Суммы начисленных взносов на обязательное социальное страхование будут равны нулю (в графах указаны прочерки), т.к. тариф равен 0%.

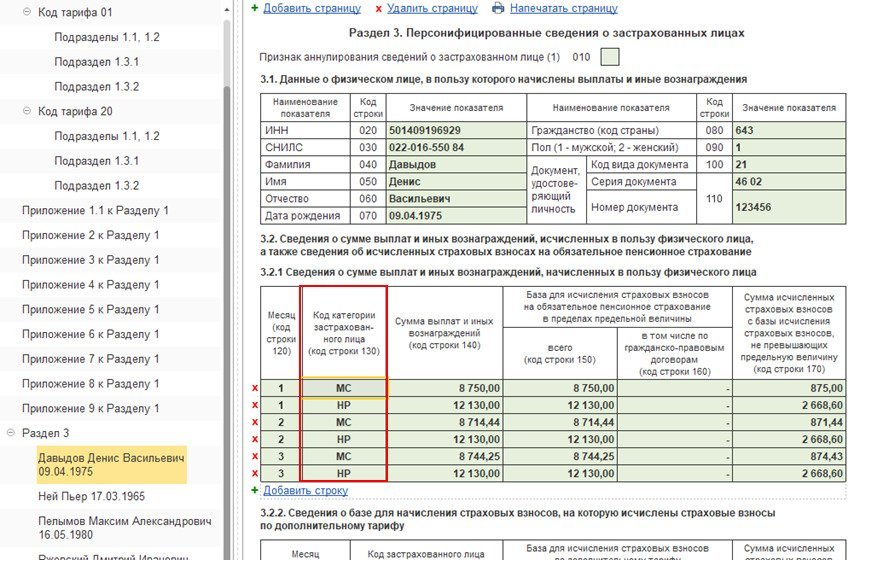

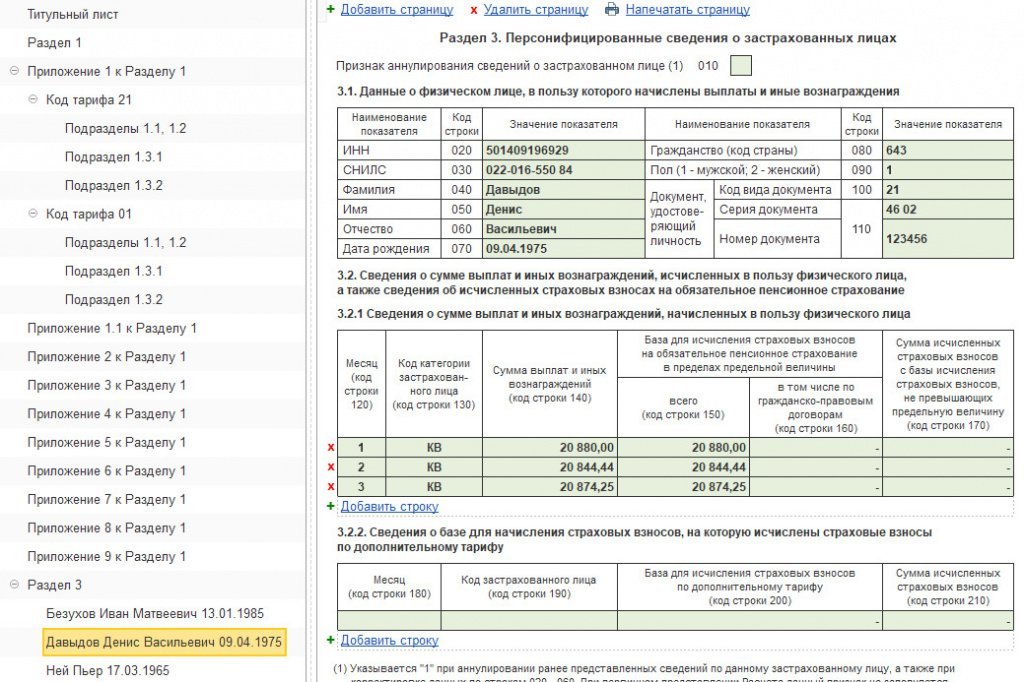

При заполнении подраздела 3.2.1 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица», раздела 3 «Расчета по страховым взносам» плательщики должны указать следующие коды категории застрахованного лица (Письмо ФНС от 07.04.2020 № БС-4-11/5850@):

МС – физические лица;

ВПМС - иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»), временно пребывающие на территории Российской Федерации».

При этом по каждому застрахованному лицу суммы выплат и исчисленных взносов отражаются двумя строками с разными категориями застрахованного лица.

С кодом категории «НР» отражаются начисления по общим тарифам. При этом по строке 150 подраздела 3.2.1 во II квартале 2020 г. должно быть указано значение не более 12 130 (т.е. МРОТ).

С кодом категории «МС» («ВЖМС», «ВПМС» для иностранцев) отражаются начисления по пониженному тарифу в части выше МРОТ.

Налоговые органы будут проверять наличие сведений о работодателе в «Едином реестре субъектов МСП« на начало каждого месяца, за который взносы рассчитаны с применением пониженных тарифов, для проверки правомерности применения такой льготы.

В письме от 18.05.2020 № БС-4-11/8821@ специалисты налоговой службы уточнили перечень контрольных соотношений для проверки расчета по взносам с кодом тарифа «20».

Нулевой тариф страховых взносов

Принятых правительством в апреле 2020 года мер по снижению тарифов страховых взносов оказалось недостаточно. Из-за сложной эпидемиологической ситуации в стране было продлено действие ограничительных мер. Большинство предприятий малого бизнеса были вынуждены временно прекратить деятельность, что привело к большим финансовым проблемам. Особенно пострадавшими оказались предприятия, работающие в сфере пассажирских перевозок, культуры и развлечений, туристического и гостиничного бизнеса, общественного питания и т.п.

В связи с этим 08.06.2020 г. принят Федеральный закон 172-ФЗ, который предусматривает нулевые ставки по страховым взносам на ОПСЮ ОМС и ОСС со всех выплат в пользу физических лиц. При этом не имеет значения, превышают начисления предельную величину базы по страховым взносам или нет.

Нулевой тариф распространяется на доходы, начисленные за II квартал 2020 года и применяется задним числом с 01.04.2020.

Право на применение нулевых тарифов получили организации и ИП, включенные в реестр малого и среднего предпринимательства и осуществляющие деятельность в отраслях наиболее пострадавших от коронавирусной инфекции, а также социально ориентированные НКО.

Проверить, относится ли осуществляемая деятельность к наиболее пострадавшим от коронавируса, можно с помощью специального сервиса на сайте 1С:ИТС .

Организациям, получившим право на применение нулевого тарифа, в учетной политике организации следует установить тариф «Для отраслей пострадавших от коронавирусной инфекции».

Так как нулевые ставки действуют только во втором квартале 2020 г., с июля 2020 года необходимо установить тариф, который применялся организацией до 01.04.2020. Для этого в учетной политике следует перейти по ссылке «История изменений вида тарифа» и внести необходимые сведения с июля 2020 года.

Поскольку нулевые тарифы применяются задним числом, то ранее начисленные взносы, возможно, потребуется пересчитать.

Например, в апреле были начислены взносы по пониженным тарифам, в мае после установления нового «нулевого» тарифа в документе «Начисление зарплаты и взносов» автоматически пересчитаются взносы за апрель. Для уволенных сотрудников перерасчет производится отдельным документом «Перерасчет страховых взносов» (раздел Налоги и взносы).

Заполнение расчета по страховым взносам

Плательщики, которые имеют право на нулевые тарифы страховых взносов за полугодие 2020 года, при заполнении приложения № 1 и приложения № 2 к разделу 1 расчета, в поле 001 «Код тарифа плательщика» указывают значение «21». Этот код пока не внесен в приложение № 5, однако специалисты ФНС России рекомендуют указывать именно его, пока в Порядок не внесены соответствующие изменения (письмо ФНС России от 09.06.2020 № БС-4-11/9528@).

В строках 070-090 отражается информация в целом по плательщику страховых взносов. Если в течение апреля-июня 2020 года организации и предприниматели, применяющие ставку 0 процентов по страховым взносам, производили оплату пособий, то зачесть эти суммы можно в следующих периодах (п. 9 ст. 431 НК РФ). Также за возвратом суммы превышения можно обратиться в орган ФСС России (ч. 2 ст. 4.6 Федерального закона от 29.12.2006 № 255-ФЗ).

В разделе 3 по сотрудникам за апрель-июнь 2020 указывается: всего сумма выплат (строка 140), база для исчисления страховых взносов на ОПС (строка 150), но при этом в строках исчисленных страховых взносов будут прочерки (строка 170). В строке 130 указывается код застрахованного лица - КВ (ВЖКВ, ВПКВ в отношении иностранцев).

ФНС России дополнила ранее утвержденные контрольные соотношения для проверки расчета по страховым взносам. Они приведены в приложении к письму налоговой службы от 10.06.2020 № БС-4-11/9607.

В соответствии с п. 2.11–2.13 контрольных соотношений при отражении в расчете по взносам кода «21» налоговые органы будут проверять обязательное соблюдение условий, закрепленных в ст. 3 Закона № 172-ФЗ, т.е. условий для применения тарифов в размере 0 процентов.

основной вид деятельности (по коду из ЕГРЮЛ или ЕГРИП) относился к наиболее пострадавшим от коронавируса отраслям .

Читайте также: