Как в 1с провести материальную помощь в связи со смертью родственника

К сожалению, болезнь не всегда заканчивается восстановлением трудоспособности работника. Поэтому у некоторых бухгалтеров возникают вопросы: как правильно все оформить, как произвести расчет и выплаты заработной платы в связи со смертью на больничном?

В данной статье мы рассмотрим, как в программе 1С:Зарплата и Управление персоналом 8, ред. 3.0 оформить больничный лист и единовременное пособие за счет ФСС.

1. Заполняем больничный лист, заявление и реестр прямых выплат ФСС

Раздел «Зарплата» – «Больничный лист» создаем больничный лист в обычном порядке, только в строке «Приступит к работе» ничего не указываем, в троке «Иное» указать код 34 «умер». Формируем заявление и реестр прямых выплат ФСС, проверяем персональные данные сотрудника, указываем банковские реквизиты сотрудника, родственники смогу получить деньги предоставим свидетельство о смерти и документы, подтверждающие родство с умершим.

Обращаем внимание, что такой больничный не будет облагаться НДФЛ.

2. Корректируем НДФЛ

Т.к. программа автоматически исчисляет НДФЛ, то скорректируем его вручную с помощью документа «Перерасчеты НДФЛ» и «Операции учета НДФЛ».

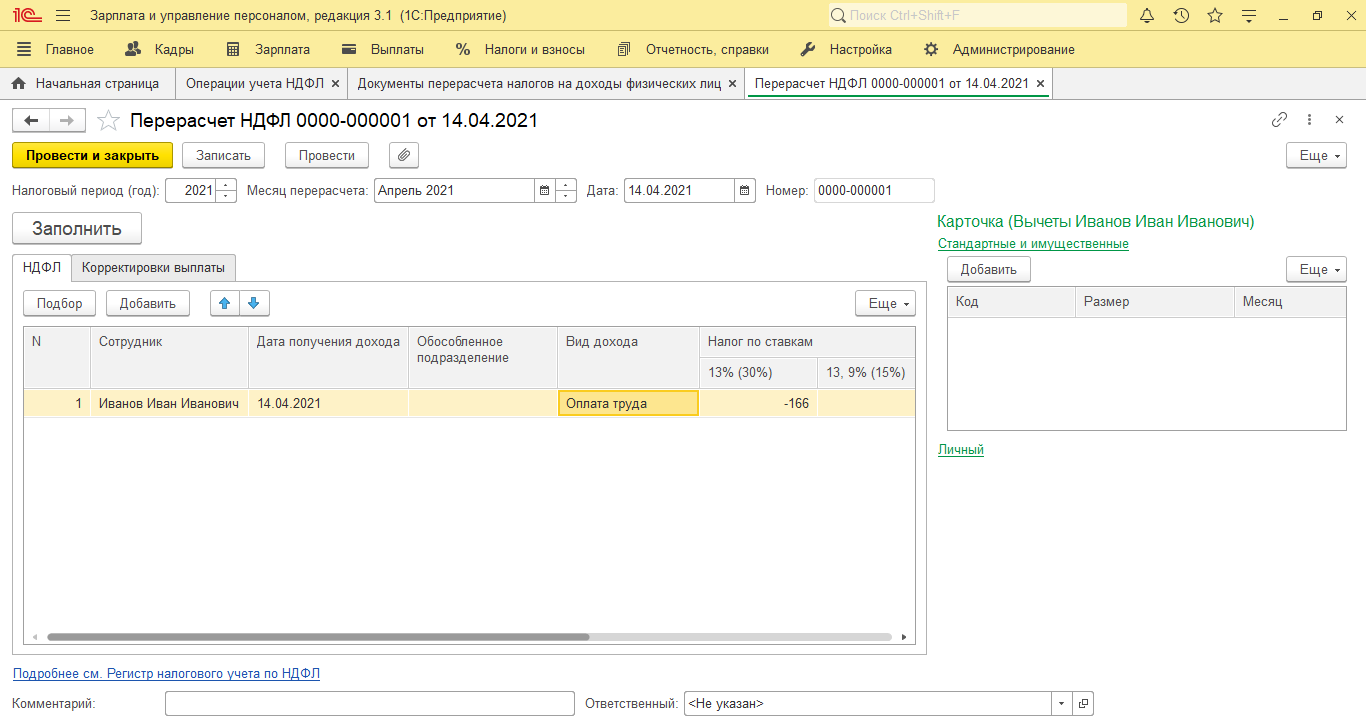

Раздел «Налоги и взносы» - «Перерасчеты НДФЛ» – на закладке НДФЛ добавить сотрудника, указать дату получения дохода, вид дохода, НДФЛ 13% указываем сумму с минусом – Провести и закрыть.

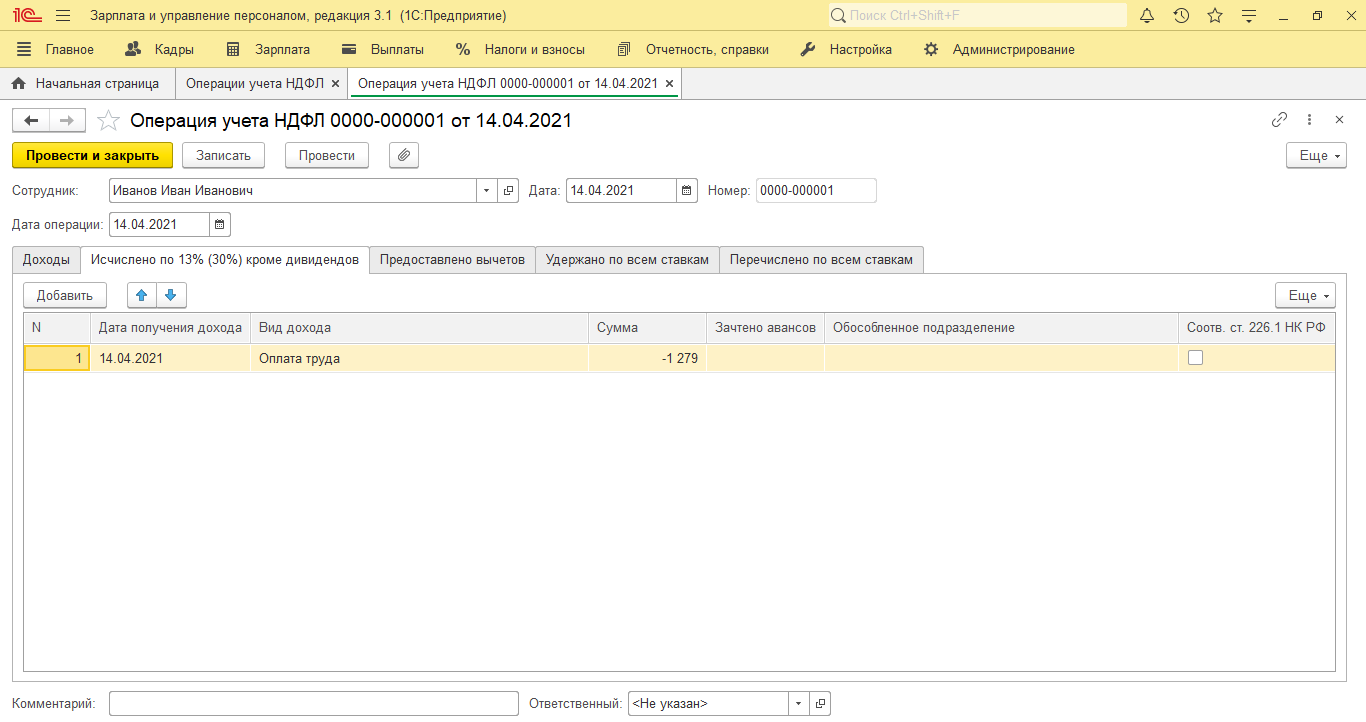

Раздел «Налоги и взносы» – «Операции учета НДФЛ» – заполняем закладки «Доход» и «Исчислено по ставке 13%» суммы ставим с минусом.

Таким образом, проводок по НДФЛ и отражения в отчетности не будет.

3. Пособие на погребение

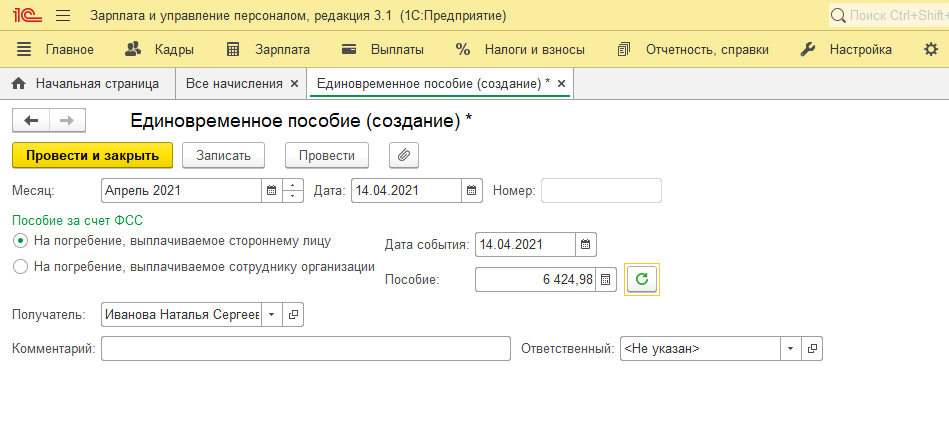

Раздел «Зарплата» – «Все начисления» - «Единовременное пособие за счет ФСС» - выбираем «На погребение, выплачиваемое стороннему лицу».

Единовременное пособие выплачивает работодатель, после выплаты предоставляем в ФСС подтверждающие документ (банковскую выписку) и заявление для возмещения денежных средств из ФСС.

Раздел «Отчетность, справки» – «Передача в ФСС сведений о пособиях» - закладка «Возмещение расходов организации».

Укажите, кто составил заявление и банковские реквизиты организации, на которые фонд должен перечислить возмещение расходов на выплату пособия на погребение.

4. Увольнение сотрудника

Трудовой договор прекращается в связи со смертью работника (п. 10 ч. 1 ст. 77, п. 6 ч. 1 ст. 83 ТК РФ). Заработная плата, не полученная к дню смерти работника, выдается родственникам. Раздел «Зарплата» - Все начисления – «Увольнение» - Основание увольнения: п.6 ч. 1 ст. 83.

При выплате родственникам умершего заработной платы, компенсации за неиспользованный отпуск и пр. страховые взносы не начисляются при условии, что выплаты начислены после смерти работника.

Также у организации не возникает обязанности налогового агента по НДФЛ при выплате родственникам сумм вознаграждения, начисленного работнику, который умер.

В данной статье мы рассмотрели основные вопросы по созданию и выплате больничного листа умершего сотрудника, а также выплату единовременного пособия на погребение за счет ФСС. По возникшим вопросам обращайтесь на нашу Линию консультаций 1С, где сможете получить квалифицированную поддержку наших специалистов. Первая консультация совершенно бесплатно!

Если работник имеет основания для дополнительных выплат в связи с трудным финансовым положением, рождением ребенка, чрезвычайными ситуациями, смертью членов семьи, компания может предоставить материальную помощь. Некоторые виды выплат предусматривают удержание НДФЛ и страховых взносов, в то время как другие обязательными платежами не облагаются. В статье рассмотрим, как оформить матпомощь в 1С 8.3 Бухгалтерия на трех примерах.

Оформление материальной помощи в 1С, не облагаемой налогом

Первый шаг – создание нового вида расчетов с сотрудниками. Обратитесь к разделу «Зарплата и кадры», перейдите на вкладку «Настройки зарплаты».

На новой странице откроется форма «Настройки зарплаты». Перейдите на вкладку «Расчет зарплаты» и выберите пункт «Начисления». В новом коне программы будет представлен перечень всех доступных начислений в организации.

Обратитесь к кнопке «Создать» (расположена в верхней панели страницы).

На новой вкладке будет доступна форма создания начисления. Приступите к настройке:

- Укажите наименование выплаты (в нашем случае – «Материальная помощь (не облагается налогом»).

- В подразделе НДФЛ» отметьте галочкой пункт «Не облагается».

- На вкладке страховые взносы выберите пункт «Доходы, целиком не облагаемые страховыми взносами…» из раскрывающегося списка.

- В подразделе «Налог на прибыль» отметьте пункт «Не включается в расходы по оплате труда».

- Укажите способ отражения начисления для сотрудников в бухгалтерском учете. Для этого откройте список и кликните на значок «+» (Добавить). В новом окне будет доступна форма для создания способов учета заработной платы. Вы можете как создать новый способ, так и выбрать его из каталога. В нашем случае используем «Начисления по администрации».

Если необходимо создать новый способ учета заработной платы сотрудника:

- В открывшейся форме укажите наименование (название) способа учета.

- Выберите счет из списка (будет открыт справочник). В данном случае используется счет «91.02» («Прочие расходы»).

- На вкладке «Прочие доходы и расходы» выберите из раскрывающегося списка пункт «Оплата труда, не учитываемая…».

- В разделе «Отражение в УСН» выберите вариант «Не принимаются».

Для того чтобы сохранить способ учета, внимательно проверьте указанные данные и обратитесь к кнопке «Записать и закрыть». Аналогичным способом запишите новое начисление («Материальная помощь (не облагается налогом»).

Как только новый вид начисления добавлен в справочник, его можно использовать для создания документов.

Проведем начисление материальной помощи сотруднику Иванову И.И. в связи с пожаром (чрезвычайной ситуацией). Программа 1С позволяет провести начисление как в отдельном документе, так и вместе с основной заработной платой сотрудника.

Для того чтобы начислить матпомощь работнику, используя отдельный документ, перейдите на вкладку «Зарплата и кадры», а затем кликните на вкладку «Все начисления».

Нажмите на кнопку «Создать» на верхней панели страницы, после чего выберите способ «Начисление зарплаты». В открывшейся форме необходимо указать следующие данные:

- Месяц, за который сотруднику начисляется денежное вознаграждение.

- Организацию (можно выбрать из раскрывающегося списка), подразделение (при необходимости).

- Укажите сотрудника при помощи кнопки «Добавить». Если начислить вознаграждение необходимо сразу по всем работникам выбранного подразделения, кликните на опцию «Заполнить» - данные будут подобраны автоматически.

- После того как данные о сотруднике будут перенесены в документ, нажмите кнопку «Начислить», выбрав из раскрывающегося списка пункт «Материальная помощь (не облагается налогом»).

- В открывшемся окне вручную введите сумму материальной помощи и подтвердите операцию нажатием кнопки «ОК».

Если все шаги выполнены верно, в созданном документе в разделе «Начислено» будет отображена сумма матпомощи. Обратите внимание: разделы «Взносы» и «НДФЛ» должны остаться незаполненными, так как на данную выплату удержания не распространяются.

Для того чтобы сохранить введенные данные, кликните на кнопку «Провести и закрыть». Проверить правильность формирования проводок можно, обратившись к окну проводок.

В правильно сформированном документе матпомощь учитывается по дебету счета «Прочие расходы». При этом сумму документа не идет на расходы по налогообложению.

Оформление матпомощи в связи с рождением ребенка

Для создания документа необходимо создать новый вид расчетов:

- Обратитесь к разделу «Зарплата и кадры», выберите пункт «Настройки зарплаты» - «Расчет заработной платы» - «Начисления».

- Приступите к вводу информации в открывшейся форме. Как и в предыдущем случае, пользователю необходимо ввести наименование расчета. На вкладке «НДФЛ» выберите пункт «Облагается». Введите вручную или выберите из справочника код дохода – 2762.

- Укажите вид дохода, выбрав «Материальная помощь при рождении ребенка…» из справочника.

- На вкладке «Налог на прибыль» выберите способ «Не включается в расходы…».

- Укажите способ отражения в бухучете. Как и в предыдущем случае, вы можете выбрать его из справочника или создать самостоятельно. Проведем создание нового способа отражения – в нашем случае это «Материальная помощь в связи с рождением ребенка».

Обратите внимание: в данном случае на вкладке «Счет» необходимо выбрать «Прочие доходы и расходы» - «Прочие внереализационные доходы…». При выборе счета рядом с ним должна отображаться галочка отражения в налоговом учете.

В разделе «Зарплата и кадры» - «Все начисления» - «Создать»:

- Выберите месяц начисления материальной помощи.

- Укажите организацию.

- Выберите сотрудника при помощи кнопки «Добавить».

- Кликните на кнопку «Начислить» и выберите «Материальная помощь в связи с рождением ребенка». Обратите внимание: максимальная сумма, не облагаемая налогом, составляет 50 000 рублей.

В новом окне укажите сумму начисления и подтвердите действие нажатием на кнопку «ОК». В нижней части формы будет представлена информация о сумме доступного для сотрудника вычета. Если она превышает сумму в 50 000 рублей, размер вычета будет равен 50 000 рублей.

В форме начисления будет представлена информация о размере материальной помощи. В ней также будет указан размер налогов (в случае, если сумма лимита в 50 000 рублей превышена).

Рассмотрим ситуацию на примере. ООО «Ромашка» необходимо начислить матпомощь сотруднику Михайловой А.Н. в размере 80 000 рублей. В нашем случае:

- Размер налоговой базы для расчета НДФЛ будет исчисляться как разница между планируемой суммой выплаты и доступным лимитом (80 000 рублей – 50 000 рублей = 30 000 рублей).

- Сумма НДФЛ будет равна = 30 000 * 13 % = 3 900 руб.

- Размер страховых взносов = 30 000 * 30,2 % = 9060 рублей.

Для того чтобы сохранить начисление, кликните на кнопку «Провести и закрыть». На основании данного документа можно создать выплату сотруднику из кассы или выплату с расчетного счета компании.

Оформление материальной помощи с лимитом 4 000 рублей

Матпомощь, сумму которой составляет менее 4 000 рублей, также не облагается налогом согласно положениям закона.

Обратите внимание: налоговым периодом на территории РФ признается один календарный год. В некоторых случаях один сотрудник может быть трудоустроен сразу в нескольких компаниях. Если в течение года работник уже получил вычет размером до 4 000 рублей у одного их работодателей (не облагается налогом), то при повторной выплате в другой компании финансовая поддержка облагается НДФЛ.

Создадим новый вид расчетов – «Материальная помощь в связи со смертью члена семьи, облагаемая страховыми взносами частично». Перейдите в раздел «Зарплата и кадры» - «Расчет зарплаты- «Начисления». Создайте новый документ, указав следующие данные:

- Наименование расчёта.

- На вкладке НДФЛ – «Облагается», выберите код дохода – 2760.

- В разделе «Вид дохода» укажите «Материальная помощь в связи со смертью члена семьи…».

- На вкладке «Налог не прибыль» - «Не включается в расходы…».

Создайте новый способ отражения, аналогично предыдущему примеру.

Приступите к начислению заработной платы (раздел – «Зарплата и кадры» - «Все начисления» – «Создать»). Укажите месяц, сотрудника (опция «Подобрать»), кликните на кнопку «Начислить» – «Материальная помощь в связи со смертью члена семьи».

На открывшейся вкладке для ввода суммы укажите значение. В нижней части окна будет представлена информация о размере вычета. Если размер финансовой помощи сотруднику более или равен 4 000 рублей, сумма вычета будет установлена в 4 000 рублей. Сохраните данные, нажав кнопку «ОК».

В нашем случае ООО «Ромашка» необходимо создать документ для начисления матпомощи сотруднику Анисимову К.Е суммой 8 000 рублей. Как и в предыдущем случае:

- Налоговая база будет равна разнице между фактической суммой финансовой помощи и доступным лимитом (8 000 рублей – 4 000 рублей = 4 000 рублей).

- Размер НДФЛ к уплате = 4 000 * 13 % = 520 рублей.

- Начисленные страховые взносы составят = 4 000 рублей * 30,2 % = 1 040 рублей.

Для того чтобы сохранить документ, нажмите на кнопку «Провести и закрыть».

Важно: в целях отражения матпомощи в отчетах по страховым взносам и НДФЛ, на основании созданных начислений создайте документы «Операция учета взносов» и «Операция учета НДФЛ».

Работодатель может оказывать материальную помощь своим работникам либо бывшим своим работникам в связи с различными жизненными обстоятельствами. Рассмотрим, как оформить начисление и выплату материальной помощи в программе 1С 8.3 ЗУП 3.1.

Начисление материальной помощи в 1С ЗУП 3.1

Для начисления в 1С ЗУП 3.1 материальной помощи работникам выполните настройку расчета зарплаты, при необходимости можно донастроить или создать виды расчета для начисления и зарегистрировать материальную помощь либо в документе Материальная помощь , либо документом Отпуск (если требуется начислить материальную помощь к отпуску).

Для начисления материальной помощи бывшим работникам используют документ Выплата бывшим сотрудникам .

Материальная помощь в общем случае (кроме материальной помощи к отпуску)

Настройка 1С ЗУП 3.1 для начисления материальной помощи

В настройках расчета зарплаты установите флажок Выплачивается материальная помощь сотрудникам ( Настройка – Расчет зарплаты – Настройка состава начислений и удержаний – вкладка Материальная помощь ):

В результате установки флажка будут добавлены три вида начисления с назначением Материальная помощь :

Каждый из этих видов начисления имеет свои особенности настройки налогообложения и используется для регистрации различных видов материальной помощи:

- Материальная помощь при рождении ребенка – не облагается страховыми взносами и НДФЛ, если начисленная материальная помощь не более 50 000 руб. на каждого ребенка в пользу каждого из родителей, выплачивается единовременно и в течение первого года после рождения ребенка (п. 8 ст. 217 НК РФ; п. 3 ст. 20.2 Федерального закона N 125-ФЗ). Для такой материальной помощи в настройках вида начисления используют специальный код дохода НДФЛ 2762 и вид дохода по страховым взносам Материальная помощь при рождении ребенка, облагаемая страховыми взносами частично ;

- Материальная помощь, не облагаемая налогами – используют для регистрации материальной помощи, которая не облагается НДФЛ и взносами в полном объеме. К такому виду материальной помощи относят материальную помощь в связи со смертью члена или членов семьи (п. 8 ст. 217 НК РФ). В настройках такого вида начисления установите флажок НДФЛ не облагается и вид дохода страховых взносов Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих .

- Материальная помощь – используют для регистрации материальной помощи по прочим (не льготным) обстоятельствам (например, по семейным, в связи с бракосочетанием), которая не облагается взносами и НДФЛ в сумме не более 4000 руб. за год. В настройках такого вида начисления укажите код дохода НДФЛ 2760 и вид дохода страховых взносов Материальная помощь, облагаемая страховыми взносами частично .

При необходимости копированием на основании этих видов расчета можно создать новые виды начисления, если, например, в организации принято разделять материальную помощь не только по способам налогообложения, но и по каким-то другим основаниям, например, по способу отражения в бухгалтерском учете. Главное, чтобы в настройках вида начисления было указано назначение Материальная помощь и выполняется По отдельному документу :

Использование документа «Материальная помощь»

Начисление материальной помощи в 1С ЗУП 8.3 в общем случае (кроме материальной помощи к отпуску) выполните в документе Материальная помощь , который становится доступным после установки флажка Выплачивается материальная помощь сотрудникам в настройках расчета зарплаты.

- в реквизите Вид матпомощи выберите вид начисления среди начислений с назначением Материальная помощь :

- в табличной части укажите сотрудника или список сотрудников, которым начисляется материальная помощь, и в реквизите Результат укажите сумму выплачиваемой помощи.

При регистрации материальной помощи по коду дохода НДФЛ 2760 (по умолчанию это вид начисления Материальная помощь ) происходит применение вычета 503 в максимальной сумме 4 000 руб. Поскольку 4 000 руб. – это сумма годового вычета по материальной помощи, то в программе 1С ЗУП 3.1 отслеживается, какая сумма по коду вычета 503 была применена по каждому из сотрудников в текущем календарном году.

Для Материальной помощи при рождении ребенка (код дохода НДФЛ 2762) в документе важно указать Количество детей , чтобы был применен вычет 508:

Выплата материальной помощи

В случае выплаты материальной помощи в межрасчетный период выплату в 1С ЗУП 3.1 можно зарегистрировать непосредственно из документа Материальная помощь по команде Выплатить .

В результате будет создан документ Ведомость… со способом выплаты Материальная помощь и с указанием на этот документ Материальная помощь .

Также ведомость можно создать и независимо, непосредственно из журнала ведомостей, указав способ выплаты Материальная помощь и выбрав документы, по которым выполняется выплата.

Материальная помощь к отпуску

Для начисления материальной помощи к отпуску в 1С ЗУП 3.1 в настройках расчета зарплаты установите флажок Материальная помощь при предоставлении отпуска ( Настройка – Расчет зарплаты – Настройка состава начислений и удержаний – вкладка Материальная помощь ):

В результате установки флажка появится вид начисления Материальная помощь к отпуску . По умолчанию для вида начисления определена формула расчета суммы кратной окладу (кратность задается при начальной настройке программы). При необходимости формулу можно отредактировать.

Начисление материальной помощи к отпуску в 1С ЗУП 3.1 отразите документом Отпуск . Для расчета такой материальной помощи на основной вкладке поставьте флажок Материальная помощь к отпуску :

В результате на вкладке Начислено (подробно) произойдет расчет по виду начисления Материальная помощь к отпуску :

Выплата материальной помощи к отпуску происходит вместе с отпускными. Ведомость можно ввести либо непосредственно из документа Отпуск по команде Выплатить , либо в журнале документов Ведомость… , указав способ выплаты Отпуск и сам документ, по которому происходит выплата.

Материальная помощь бывшим работникам

Работодатель также может выплачивать материальную помощь бывшим сотрудникам. Для регистрации такой материальной помощи в 1С ЗУП 3 в настройках расчета зарплаты установите флажок Выплачиваются доходы бывшим сотрудникам предприятия .

После этого в справочнике Виды выплат бывшим сотрудникам определите настройки выплачиваемой материальной помощи: код дохода НДФЛ и вид дохода страховых взносов. Можно описать несколько видов материальной помощи с различными настройками, если это требуется.

Необходимый вид выплаты укажите в документе Выплаты бывшим сотрудникам , выберите бывших сотрудников (из справочника Физические лица ) и укажите сумму выплачиваемой помощи.

Документ Выплата бывшим сотрудникам в 1С ЗУП используется для целей учета НДФЛ, взносов и формирования данных в документе Отражение зарплаты в бухучете . Документ Ведомость по начислению выплаты бывшим сотрудникам в ЗУП не вводится. Предполагается, что расчет с бывшим сотрудникам регистрируется в бухгалтерской программе.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

..У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую..

Карточка публикации

(5 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Все комментарии (13)

Здравствуйте! Как правильно настроить начисление материальной помощи в связи со смертью родственника? Правильно ли ,что такая материальная помощь не должна отражаться в отчете по страховым взносам по строке 020, или она попадает в эту строку, а потом в 030?

Спасибо! Мне кажется ситуация с умершим сотрудником и материальной помощи выданной живому сотруднику в связи со смертью его родственника-это разные ситуации. В первом случае более трудоемко.

Здравствуйте!

Извините, неверно поняла ваш первоначальный вопрос. Материальная помощь выплачивается в связи со смертью члена семьи (супруги, родителя, детей. Суды также относят часто сюда дедушку, бабушку, брата, сестру) или другого родственника?

Да, выплата сотруднику в связи со смертью родственника.

Ольга, а можно мне подкрепление того,что такая материальная помощь не облагается в сумме до 4000 руб.? Я думаю она полностью не должна облагаться, или я ошибаюсь?

Здравствуйте. Подскажите, пожалуйста, почему при начислении мат помощи, не облагаемой налогом, удерживается алименты по ИЛ? В настройках этой мат помощи не включены удержания по алиментам в расчетную базу. Может быть есть какая-то статья по поэтому поводу на сайте? Я не нашла.

Воспроизводится, когда ставишь выплату в межрасчетный период.

Извините, пожалуйста, нашла ошибку в настройке мат.помощи.

Благодарю за полезную информацию

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Материальная помощь — способ финансовой поддержки сотрудника. Работник пишет заявление на материальную помощь, прикладывает к нему копии документов, подтверждающих его жизненную ситуацию (свидетельство о рождении ребенка, о смерти члена семьи и др.). Работодатель издает приказ, на основании которого бухгалтерия формирует соответствующие проводки в программе 1С 8.3 Бухгалтерия.

В бухгалтерском учете выплата материальной помощи относится к прочим расходам, не связанным с основной деятельностью организации (п. 11 ПБУ 10/99).

В целях налога на прибыль расходы на материальную помощь не учитываются (п. 1 ст. 252, п. 23 ст. 270 НК РФ). Однако страховые взносы, начисленные на сумму материальной помощи, разрешается принять к налоговому учету в составе прочих расходов (пп. 1 п. 1 ст. 264 НК РФ, Письмо Минфина РФ от 21.05.2021 N 03-03-06/1/38954).

Если трудовым договором с сотрудником предусмотрена выплата перед началом отпуска, не следует называть ее материальной помощью. При начислении такой «отпускной» выплаты следует начислить НДФЛ, страховые взносы и принять ее в расходы в целях налога на прибыль.

Материальная помощь при рождении ребенка

28 февраля, в соответствии с коллективным договором, работнику начислена материальная помощь при рождении ребенка в размере 25 000 руб. на основании заявления, к которому приложено свидетельство о рождении.

Материальная помощь при рождении ребенка не облагается НДФЛ в пределах 50 000 руб., если она начислена в течение года после рождения ребенка (абз. 7 п. 8 ст. 217 НК РФ). Также она освобождена от страховых взносов (пп. 3 п. 1 ст. 422 НК РФ).

Последовательность действий при начислении материальной помощи.

Шаг 1. Материальная помощь в 1С 8.3 Бухгалтерия — создание начисления

Создайте начисление Материальная помощь к рождению ребенка ( Зарплата и кадры — Настройки зарплаты — Расчет зарплаты — Начисления ).

Строка раздела 2 Расчета 6-НДФЛ :

- Включать в строки 110 и 112 (по трудовым договорам, контрактам) — если матпомощь предусмотрена трудовым или коллективным договором (в нашем примере);

- Включать только в строку 110 — если не предусмотрена.

Страховые взносы :

- Вид дохода — Материальная помощь при рождении ребенка, облагаемая страховыми взносами частично.

Создайте Способ отражения в бухгалтерском учете.

Статья Прочие доходы и расходы

Важно создать соответствующий способ отражения, чтобы начисление было отнесено не на счета расходов по заработной плате, а на счет 91.02 «Прочие расходы», который используется во всех случаях начисления материальной помощи.

Шаг 2. Материальная помощь в 1С 8.3 Бухгалтерия — начисление

Создайте документ Начисление зарплаты ( Зарплата и кадры — Все начисления ).

По кнопке Начислить выберите из списка начисление Материальная помощь к рождению ребенка .

Размер помощи (25 тыс. руб.) не превышает предельную величину (50 тыс. руб.), после которой начисляются НДФЛ и взносы, поэтому вычет применяется в полном объеме (по коду 508).

Проводки

Шаг 3. Отражение в 6-НДФЛ

Начисленная сумма материальной помощи и вычет по ней отразятся в Разделе 2 Расчета 6-НДФЛ.

Материальная помощь в связи с тяжелым материальным положением

28 февраля работнице начислена материальная помощь в связи с тяжелым материальным положением в размере 40 000 руб. на основании заявления.

01 марта материальная помощь выплачена.

В данном случае от налогообложения освобождается лишь сумма в 4 000 руб. (код вычета 503). Все, что превышает эту величину, облагается НДФЛ и взносами в общем порядке.

Последовательность действий при начислении этого вида материальной помощи:

Шаг 1. Создание начисления

Создайте начисление Материальная помощь ( Зарплата и кадры — Настройки зарплаты — Расчет зарплаты — Начисления ).

Шаг 2. Начисление материальной помощи

Создайте Начисление зарплаты ( Зарплата и кадры – Все начисления ). По кнопке Добавить выберите из справочника Сотрудники работника, которому начисляете матпомощь, кнопка Начислить — Материальная помощь .

Несмотря на то, что материальная помощь не признается в расходах для целей исчисления налога на прибыль (п. 23 ст. 270 НК РФ), страховые взносы учитываются в составе прочих расходов.

Проводки

Шаг 3. Принятие страховых взносов к налоговому учету

Перейдите в раздел Операции — Операции, введенные вручную — кнопка Создать — Операция . Сформируйте следующие проводки.

Вся сумма начисленных страховых взносов учитывается в составе прочих расходов (НУ), поэтому для всех начислений, кроме взносов на травматизм, выберите статью затрат с видом Прочие расходы .

Взносы в ФСС от НС и ПЗ также относятся к прочим расходам, поэтому ее можно не менять.

Не забудьте заполнить содержание проводки в графе Сумма . Тогда в расшифровке строки стр. 040 Приложения 2 К листу 02 декларации по налогу на прибыль начисленные суммы страховых взносов по данной операции будут пояснены.

В отчетность по страховым взносам начисленные суммы попадают в общем порядке на основании документа Начисление зарплаты .

Шаг 4. Отражение в 6-НДФЛ

Начисленная сумма материальной помощи, вычет по ней и сумма налога отразятся в Расчете 6-НДФЛ:

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.Работодатель может оказывать материальную помощь своим работникам либо бывшим своим..

Карточка публикации

Данную публикацию можно обсудить в комментариях ниже.Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

Читайте также: