Как в 1с поставить код 94 в бухгалтерской отчетности

Если доходы сильно падают, долги растут и появляется убыток, то учредители часто решают закрыть свою компанию — ликвидировать ООО. Но сдать отчеты в налоговую и фонды все равно надо, а также надо подготовить ликвидационные балансы. Разберемся с составом отчетности и сроками для ее подготовки.

Что такое ликвидация ООО

Ликвидация — это процедура закрытия юрлица, при которой в ЕГРЮЛ вносят запись о том, что ООО прекращает свою работу и ликвидируется. После окончания процедуры правопреемники не получают активы и обязательства компании.

Ликвидация возможна в двух вариантах — добровольном и принудительном. Принудительная обычно проводится по судебному решению, вынесенному по инициативе одного из учредителей, налоговой или другого госоргана. Она может быть связана с нарушением закона, ошибками при регистрации, банкротством. Также налоговая может принудительно исключить ООО из ЕГРЮЛ без суда, если в реестре содержатся недостоверные сведения или компания по факту не ведет деятельность.

Добровольную учредители ООО проводят по своему решению — именно об этом виде процедуры мы поговорим подробнее.

Чтобы ликвидировать ООО в добровольном порядке, нужно:

- Провести общее собрание учредителей, принять решение о ликвидации.

- Назначить ответственных за процедуру — ликвидатора или комиссию.

- Сообщить в Федресурс, налоговую и кредиторам.

- Составить ликвидационные балансы.

- Подать сведения в ПФР.

- Рассчитаться по долгам ООО.

- Распределить между участниками ООО оставшееся имущество.

- Зарегистрировать ликвидацию в ИФНС.

Но в процессе выполнения этих пунктов ООО не должно забывать о своих стандартных обязанностях — платить зарплату и налоги, погашать долги перед контрагентами, а также сдавать отчетность. Подробнее про отчетность читайте дальше.

Сдавать ли отчеты при ликвидации ООО в 2020 году

Все отчеты, которые организация сдавала пока работала, нужно продолжать сдавать. Пока процесс идет, делайте все в стандартном порядке. А вот отчетность за последний период, в котором работала компания, представляется в особые сроки и с изменениями в порядке заполнения.

Во время процедуры ликвидации ООО надо сдавать отчеты в несколько контролирующих инстанций — ФНС, ФСС и ПФР. Они будут ждать бухотчетность, а также отчеты по налогам и сотрудникам.

Вот полный список отчетов, которые надо сдавать:

- Декларация по прибыли, УСН, ЕНВД или ЕСХН.

- 6-НДФЛ и 2-НДФЛ.

- Декларации и расчеты по другим налогам и сборам: налог на имущество, НДПИ, водный налог, НДС и пр.

- РСВ.

- Расчет 4-ФСС.

- Персотчетность за работников: СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД, ДСВ-3, информационные сведения.

- Ликвидационные балансы.

- Отчетность в Росстат.

Штрафы за несвоевременное представление отчетов не обойдут стороной и ликвидирующихся юрлиц. Например, за налоговые декларации и РСВ сумма штрафа составит 5 % от неуплаченного налога за каждый месяц просрочки, но не меньше 1 000 рублей и не больше 30 %. Все полученные в процессе ликвидации штрафы прибавятся к обязательствам ООО, которые нужно погасить до закрытия.

Далее разберем порядок подготовки всех отчетов и правила сдачи ликвидационной отчетности в 2020 и 2021 году.

Кто подписывает отчеты при ликвидации ООО

Когда участники ООО решают ликвидировать компанию, они также решают, кому поручить руководство процедурой — назначают ликвидатора или ликвидационную комиссию. С момента назначения они получают все права и обязанности, связанные с деятельностью ООО: могут представительствовать в суде, подписывать доверенности и совершать иные юридически значимые действия.

Подписывать отчетность тоже будут ликвидаторы. Среди требований к бухгалтерскому балансу — обязательное наличие подписи руководителя. Так как с момента назначения ликвидатора он получает все полномочия по управлению ООО, то и баланс должен подписывать он (ст. 62, 63 ГК РФ).

Как сдать последнюю бухгалтерскую отчетность

Бухгалтерская отчетность одинакова для ООО на всех режимах налогообложения. Пока ликвидация идет, составлять и сдавать бухотчетность за прошедший год нужно в стандартном порядке. В пояснениях можно указать, что принято решение о скорой ликвидации.

Кроме того, понадобится дважды составить ликвидационный баланс. Первый будет промежуточным, второй — окончательным.

Промежуточный ликвидационный баланс

ПЛБ составляют после того, как комиссия определила состав имущества ООО и вышел срок для предъявления требований кредиторов. Специальная форма для ПЛБ не предусмотрена, его составляют по стандартной или упрощенной форме бухбаланса, но с соответствующей пометкой «Промежуточный ликвидационный баланс» (Письмо ФНС России от 07.08.2012 № СА-4-7/13101). Рекомендованные формы даны в Письме ФНС России от 25.11.2019 № ВД-4-1/24013@.

В приложениях к ПЛБ должна быть раскрыта информация об имуществе организации, требованиях кредиторов, результатах рассмотрения и перечне требований, которые удовлетворены по решению суда.

Ликвидационная комиссия передает ПЛБ на утверждение учредителям ООО, а затем направляет в регистрирующий орган уведомление по форме Р15016. Сам баланс сдавать никуда не нужно.

Окончательный ликвидационный баланс

После расчетов с кредиторами ликвидационная комиссия составляет окончательный ликвидационный баланс (ОЛБ). В целом порядок его подготовки аналогичен подготовке ПЛБ, но в нем отражается имущество, которое осталось после удовлетворения требований кредиторов.

После утверждения направьте ОЛБ в налоговый орган вместе с заявлением о ликвидации, документом об уплате пошлины и документом, подтверждающим сдачу сведений в ПФР (пп. б п. 1 ст. 21 Закона о госрегистрации юрлиц и ИП).

Последняя бухгалтерская отчетность

На основе ОЛБ и данных, полученных с даты его утверждения до даты ликвидации, нужно подготовить последнюю бухотчетность (ч. 3 ст. 17 Закона о бухгалтерском учете). Она составляется за неполный отчетный год — с 1 января до даты внесения в ЕГРЮЛ записи.

Срок сдачи этой отчетности законодательством не предусмотрен. Обычно ее подают в налоговую вместе с документами на регистрацию ликвидации.

Информацию о ликвидации организации также нужно представлять в ИАС «Общероссийская база вакансий “Работа в России”» (Постановление Правительства РФ от 12.04.2020 № 486).

Как сдать налоговую отчетность при ликвидации ООО

Ликвидируемая фирма должна сдавать все отчетные формы по налогам, которые сдавала в период своей обычной работы. Меняются только правила заполнения некоторых полей, отчетный период и дата сдачи.

Последний день для сдачи деклараций — день, предшествующий внесению в реестр записи о прекращении работы компании. Налоговый период зависит от периодичности сдачи декларации. Так, декларацию по УСН надо составить за период с 1 января до дня ликвидации. Если запись о ликвидации добавлена в реестр 26 ноября, то отчетным периодом будет 1 января — 25 ноября. Для квартальных и ежемесячных отчетов порядок определения отчетного периода практически аналогичный — с начала квартала или месяца до дня ликвидации (п. п. 2–3.4 ст. 55 НК РФ).

Если организация ликвидируется в начале года, то некоторые отчеты за текущий год нужно сдавать вместе с отчетами за предыдущие годы.

Декларация по налогу на прибыль (УСН, ЕНВД и пр.) при ликвидации

Доходные декларации при ликвидации заполняются практически в стандартном порядке. Из особенностей можно выделить поле «Налоговый период», в котором указывается код «50», и поле «Отчетный год», в котором указывается год ликвидации. Код формы реорганизации (ликвидации) — «0».

Декларация по ЕНВД сдается ежеквартально, поэтому коды периодов отличаются: 1 квартал — «51»; 2 квартал — «54», 3 квартал — «55», 4 квартал — «56».

Информация в декларации указывается за те периоды, которые закончились до даты ликвидации, и за налоговый период в целом.

Сдавать ее рекомендуется после того, как закончатся все облагаемые операции: продажа имущества, расчеты с кредиторами и пр. Напоминаем, что это нужно сделать до внесения сведений о ликвидации в ЕГРЮЛ (п. 1 ст. 346.19 НК РФ, п. 9 ст. 63 ГК РФ, Письмо ФНС России от 03.08.2006 № 02-6-10/55@).

Расчет 6-НДФЛ и справки 2-НДФЛ

Эти отчеты нужно представить после окончательных расчетов с работниками, учредителями и остальными физлицами, но не позже окончания ликвидации (п. 3.5 ст. 55 НК РФ, п. 9 ст. 63 ГК РФ, Письмо ФНС России от 30.03.2016 № БС-3-11/1355@). Сведения в них попадают с начала года до момента прекращения деятельности.

При ликвидации в 6-НДФЛ указывается код периода, в котором завершена процедура, — «51» для I квартала, «52» для полугодия, «53» для 9 месяцев и «90» для года.

Декларация по налогу на имущество и другим налогам

Сдают декларацию после того, как закончатся все облагаемые операции или объекты налогообложения. Например, при составлении декларации по налогу на имущество лучше подождать момента, когда облагаемый объект будет продан или передан участникам.

При ликвидации в годовой декларации указывается код налогового периода «50». В квартальной — «51» для I квартала, «52» для полугодия, «53» для 9 месяцев и «90» для года.

Отчетность по страховым взносам

РСВ и 4-ФСС тоже нужно сдавать при ликвидации. Их составляют после окончательного расчета с работниками, но вот дата окончания отчетного периода отличается.

Расчет по страховым взносам

РСВ нужно подготовить и сдать до составления промежуточного баланса. Расчет составляется за период с начала года до даты подачи (п. 3.5 ст. 55, п. 1 ст. 423, п. 15 ст. 431 НК РФ).

При ликвидации в РСВ указывается код отчетного периода — «51» для I квартала, «52» для полугодия, «53» для 9 месяцев и «90» для года. В поле с кодом формы организации проставьте «0».

Разница между суммой страховых взносов, подлежащей уплате в соответствии с РСВ, и суммой взносов, уплаченной с начала расчетного периода, подлежит уплате в течение 15 дней со дня подачи расчета.

С 2021 года сведения о среднесписочной численности сотрудников тоже указываются в составе РСВ, поэтому они будут отражены в последнем расчете по взносам (п. 2 ст. 1, ч. 2, 3 ст. 2 Федерального закона от 28.01.2020 № 5-ФЗ).

4-ФСС нужно подать в фонд до дня подачи в налоговую заявления о госрегистрации ликвидации ООО (п. п. 1, 4, 15 ст. 22.1 Закона N 125-ФЗ). Расчет составляется за период с начала расчетного периода по день представления расчета.

Рассчитанную сумму взносов на травматизм ООО должно уплатить в течение 15 календарных дней с момента сдачи формы.

Отчетность по персонифицированному учету

После увольнения всех работников и окончательного расчета с ними, нужно сдать по ним последнюю персонифицированную отчетность. На ее подготовку отводится месяц. Отсчет начинается со дня утверждения ПЛБ на общем собрании и заканчивается в день подачи документов для регистрации факта ликвидации.

Подготовьте для ПФР следующие документы:

- СЗВ-М — с начала месяца подачи до дня составления.

- СЗВ-СТАЖ — с начала года до дня составления.

- ДСВ-З — за период с начала квартала, в котором она подается, до даты составления, если в этом квартале вы перечисляли дополнительные взносы на накопительную пенсию работников.

- СЗВ-ТД — на всех уволенных работников. В 2020 году форму нужно сдать не позднее рабочего дня, следующего за днем издания приказа об увольнении.

- Индивидуальные сведения о работниках — на каждого работника нужно передать данные, указанные в пп. 1-8 ст. 6 Закона о персучете. Их можно сдать по форме АДВ-1, дополнив СНИЛСом и фамилией из свидетельства о рождении.

В отчетность по сотрудникам включается ликвидатор и все члены комиссии, так как они тоже относятся к застрахованным.

Если не передать в ФНС документы, подтверждающие направление вышеуказанных сведений в ПФР, то в регистрации ликвидации не откажут. Но в таком случае налоговая запросит эти сведения из фонда самостоятельно, в порядке межведомственного взаимодействия.

Статистическая отчетность

Отчеты в Росстат подаются до самого прекращения существования организации в стандартном порядке. Никаких специальных форм или особенностей подготовки отчетности в процессе ликвидации и после ее окончания законом не предусмотрено.

Как сдать отчетность при ликвидации через Экстерн

Экстерн — сервис для сдачи отчетности через интернет. Через него можно отчитаться в ФНС, ПФР, ФСС, Росстат, РПН и ФСРАР. Кроме того, доступна отправка электронных заявлений и писем.

Для начала работы достаточно регистрации в сервисе и выпущенной электронной подписи. Все новые пользователи могут бесплатно пользоваться Экстерном в течение трех месяцев в рамках акции «Тест-драйв». Это поможет познакомиться со всеми возможностями сервиса:

- автоматическое и своевременное обновление всех форм отчетов, деклараций, расчетов и заявлений;

- выгрузка отчетов из 1С;

- автоматическая проверка отчетов перед отправкой по утвержденным контрольным соотношениям;

- неограниченное количество выписок из ЕГРИП и ЕГРЮЛ;

- переписка и сверка с контролирующими органами;

- подробный индивидуальный график отчетности;

- автоматическое формирование платежек по данным деклараций и требований об уплате налогов.

Ответные документы от ФНС придут напрямую в систему, в налоговую за ними можно будет не ходить. Скачайте файлы на страничке документооборота и распечатайте.

Нередки ситуации, когда организации принимают решении о ликвидации, либо прекращают свою деятельность по причине банкротства. Участники, решившие ликвидировать свою организацию, должны предпринять ряд действий, предусмотренных Гражданским кодексом (статьи 61-64) и Федеральным законом от 08.08.01 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (далее – Закон № 129-ФЗ), в том числе составить ликвидационный баланс. О том как это сделать средствами «1С:Бухгалтерии 8» читайте в материале экспертов «1С».

Этапы ликвидации компании

Первое, что должны сделать учредители – письменно сообщить в инспекцию о своем решении (Уведомление о ликвидации юридического лица по форме № P15001). На основании Уведомления налоговики внесут в ЕГРЮЛ запись о том, что компания находится в процессе ликвидации.

Второе – назначить ликвидационную комиссию, которая должна опубликовать в специальном печатном издании информацию о ликвидации фирмы и определить срок для предъявления требований кредиторами. После окончания этого срока, но не ранее двух месяцев с момента размещения объявления в СМИ ликвидационная комиссия составляет промежуточный ликвидационный баланс. куются данные о государственной регистрации юридического лица, публикации о ликвидации и о порядке и сроке заявления требований его кредиторами (ст.63 Гражданского кодекса),

После завершения расчетов с кредиторами, и при условии, что у компании нет долгов перед бюджетом, нужно сформировать окончательный ликвидационный баланс. Этот документ является одним из обязательных документов, на основании которых налоговики вносят в ЕГРЮЛ запись о ликвидации организации (п. 1 ст. 21 Закона № 129-ФЗ).

Формирование ликвидационного баланса в «1С:Бухгалтерии 8», ред. 3.0

Специальных форм промежуточного и окончательного ликвидационного балансов нет. Поэтому можно использовать стандартный бухгалтерский баланс (утв. приказом Минфина России от 02.07.10№ 66н). Это подтвердила и ФНС России в своем письме от 07.08.12 № СА-4-7/13101.

Промежуточный ликвидационный баланс – форма внутренней отчетности, и его можно составить на дату окончания срока для предъявления требований кредиторами. Согласно пункту 2 статьи 63 ГК РФ промежуточный ликвидационный баланс должен содержать сведения:

- о составе имущества ликвидируемой компании;

- о перечне предъявленных кредиторами требований;

- о результатах рассмотрения этих требований ликвидационной комиссией.

Имущество, оставшееся после удовлетворения предъявленных кредиторами требований, передается собственникам компании в соответствии с пунктами 5 и 7 статьи 63 ГК РФ.

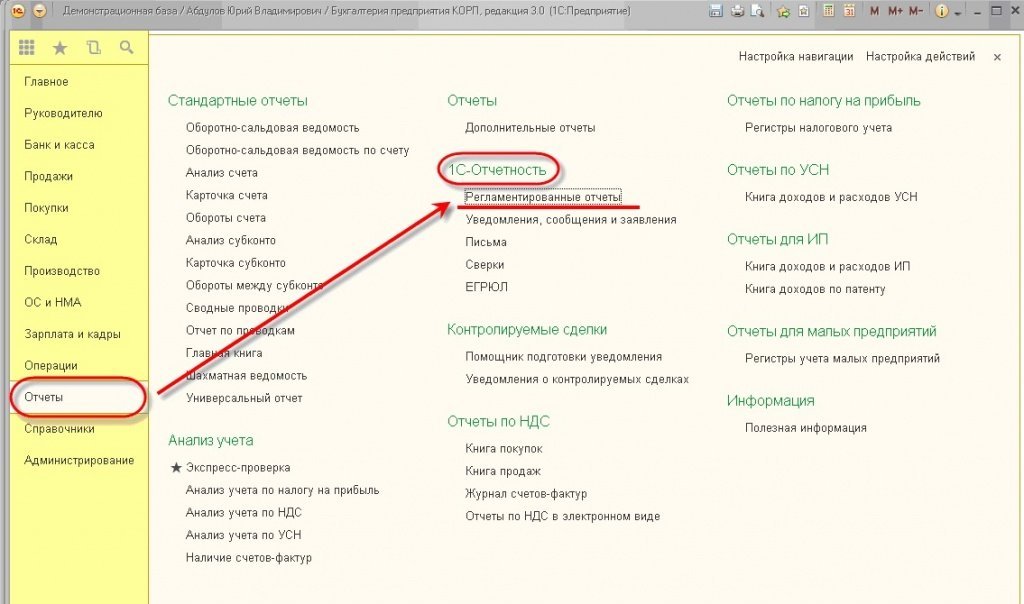

Формирование ликвидационного (промежуточного ликвидационного) баланса в «1С:Бухгалтерия 8», ред. 3.0, производится автоматически. Для формирования нужно зайти в раздел Отчеты меню программы, и в блоке 1С-Отчетность выбрать пункт Регламентированные отчеты (рис. 1).

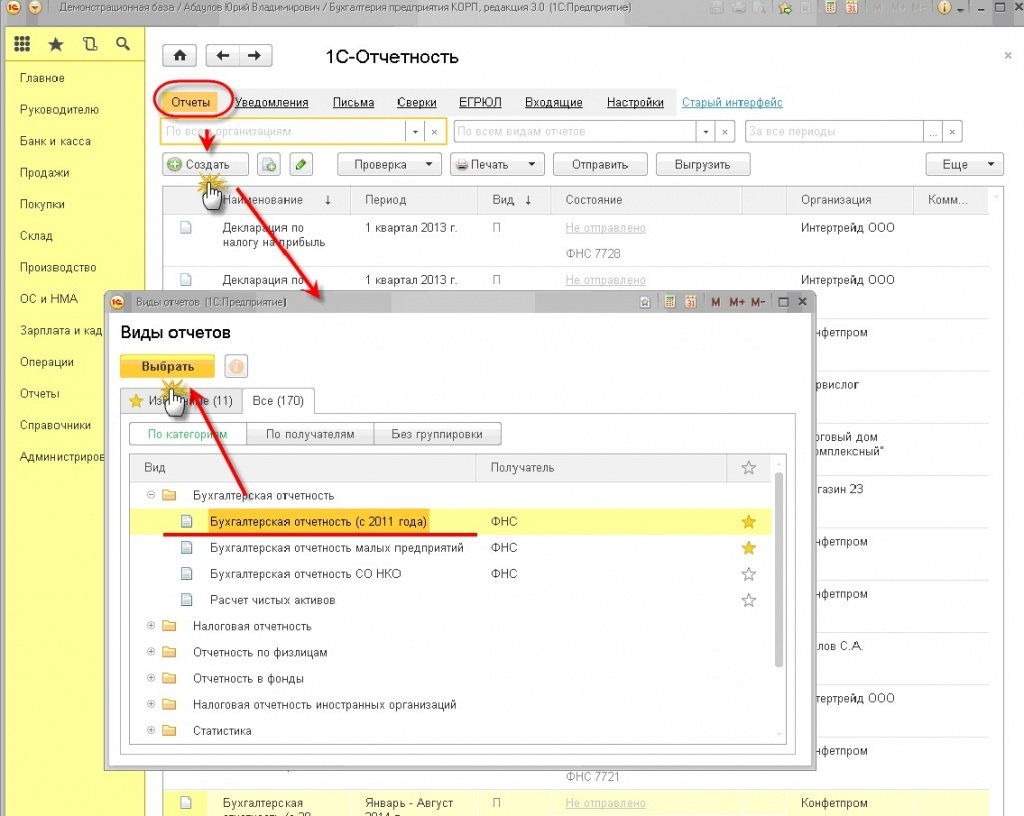

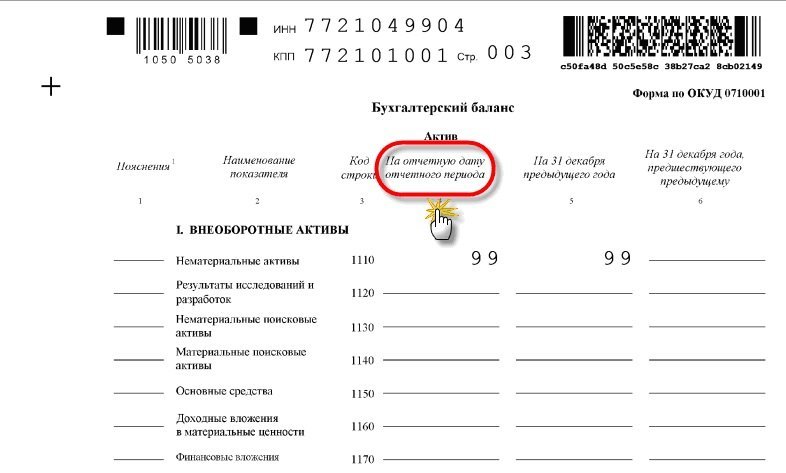

После этого открывается форма для работы с отчетностью. На вкладке Отчеты выбираем пункт Бухгалтерская отчетность (с 2011 года) – рис. 2.

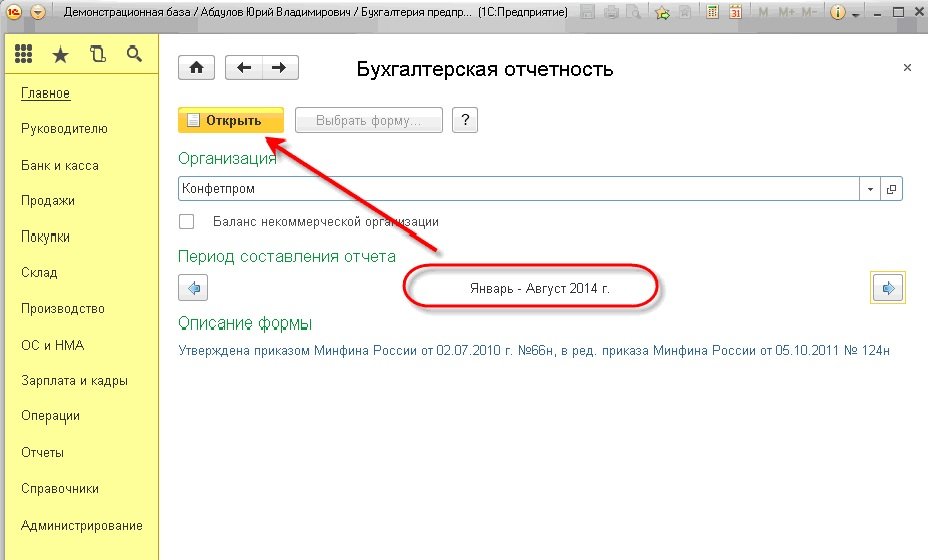

В стартовой форме бухгалтерской отчетности нужно выбрать период, за который нам нужен ликвидационный баланс. Например, январь – август 2014 года. Далее нажимаем на кнопку Oткрыть (рис. 3).

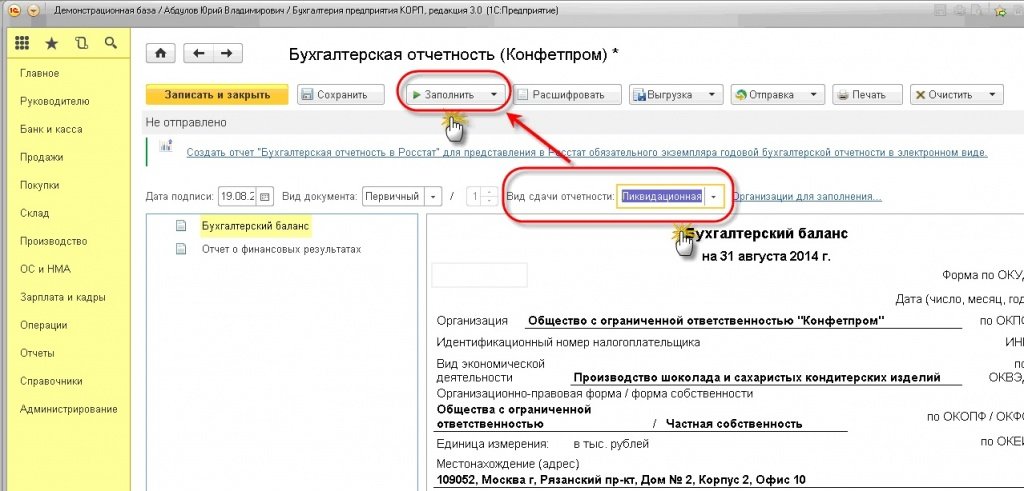

После этого создается и выводится на экран новая форма бухгалтерского баланса. Обратите внимание, что это пустой бланк. В верхнем меню необходимо указать Вид сдачи отчетности - промежуточная (при ликвидации\реорганизации) либо ликвидационная отчетность, а затем нажать кнопку Заполнить на верхней командной панели (рис. 4).

По умолчанию формирование баланса в «1С:Бухгалтерия 8», ред. 3.0 происходит в тысячах рублей. Однако, программа имеет возможность выбрать миллионы рублей или просто рубли.

Бухгалтерская отчетность считается составленной после подписания ее экземпляра на бумажном носителе руководителем, подпись главного бухгалтера не нужна (статья 13 Федерального закона № 402-ФЗ от 06.12.2011). Таким образом, отчетность может представляться как на бумажном носителе, так и в электронном виде при наличии бумажного экземпляра отчетности.

Для представления в электронном виде ФНС утвердила Приказ от 03.09.2013 N ММВ-7-6/313@ «Об утверждении формата представления бухгалтерской (финансовой) отчетности в электронной форме».

Форматом электронного представления не предусмотрено представление бухгалтерской (финансовой) отчетности за период, отличный от года, за исключением представления промежуточной отчетности при ликвидации\реорганизации и ликвидационного баланса.

Воспользовавшись электронным представлением, можно распечатать бланк с двухмерным штрихкодом PDF 417, который формируется из файла выгрузки.

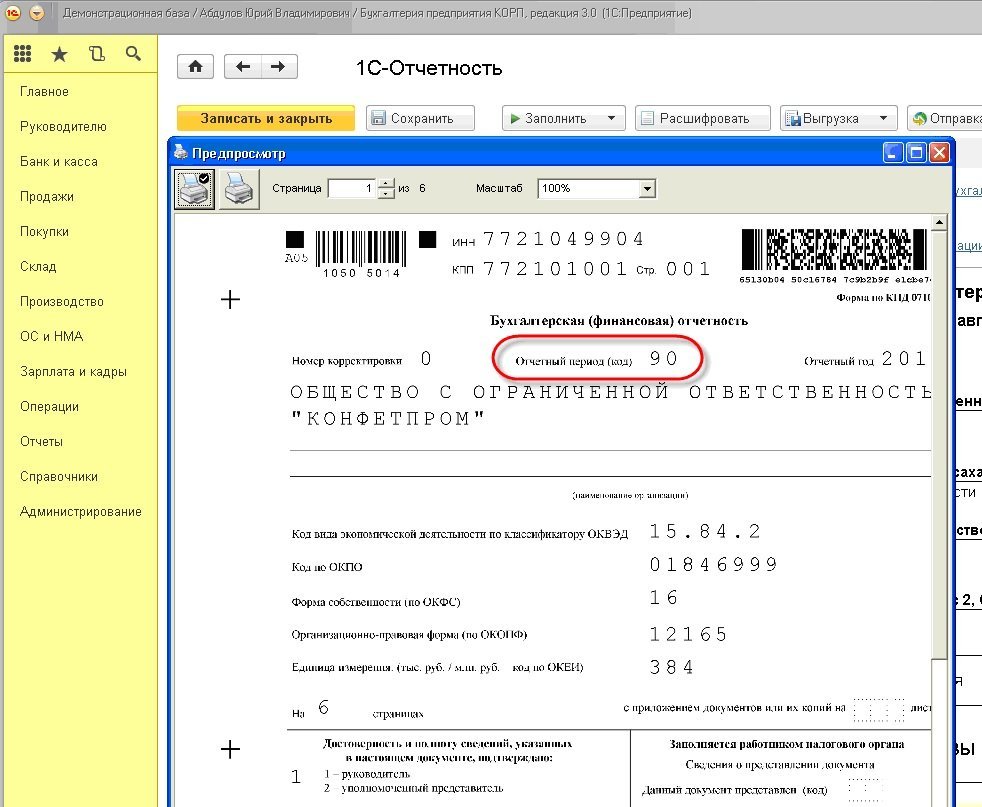

На таком бланке в поле Отчетный период (код) проставляется код 90 или 94 в зависимости от вида сформированной бухгалтерской (финансовой) отчетности (рис. 5).

Таким образом, на бланке ликвидационного баланса с двухмерным штрихкодом можно идентифицировать отчетность как «ликвидационную» или «промежуточную» (при ликвидации\реорганизации).

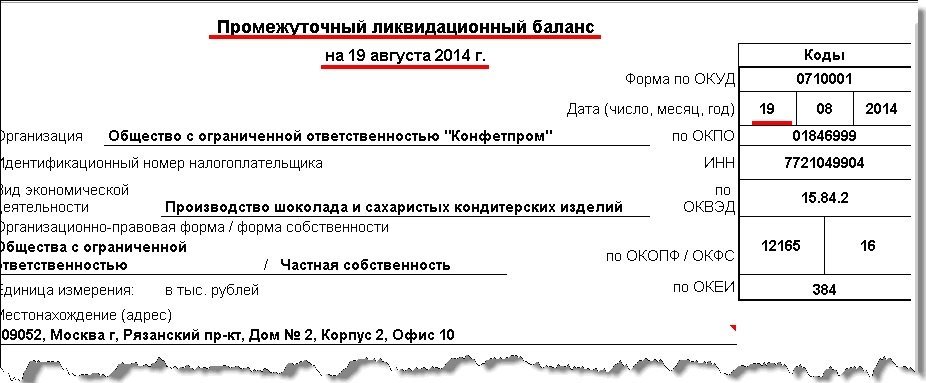

Дополнительно дату, на которую составляется ликвидационный баланс, на бланке с двухмерных штрихкодом PDF 417. проставлять нет необходимости. Дата автоматически устанавливается при выгрузке бухгалтерской отчетности. На самих же бланках баланса конкретная дата не проставляется (рис. 6).

Бумажный бланк по форме, утвержденной Приказом Минфина России от 02.07.2010 № 66н "О формах бухгалтерской отчетности организаций", не содержит полей для указания вида баланса – промежуточный или ликвидационный. Поэтому рекомендуем выполнить следующее:

- на бланке баланса вручную скорректировать наименование баланса;

- вручную проставить специальные отметки об утверждении ликвидационного баланса или приложить к ликвидационному балансу решение об его утверждении;

- необходимо вручную установить дату, на которую составляется ликвидационный баланс.

Пример на рис. 7.

Кроме этого, рекомендуем составить пояснительную записку в произвольной форме. В ней отразить этапы и тонкости процесса ликвидации организации.

И в заключение несколько слов о составлении последней бухгалтерской (финансовой) отчетности. Такая обязанность прописана в Федеральном законе № 402–ФЗ от 06.12.2011 (пункт 4 статьи 17). Также в законе уточнено, что состав последней бухгалтерской отчетности, порядок ее составления и денежного измерения объектов в ней должны устанавливать федеральные стандарты (подпункт 9 пункта 3 статьи 21).

На сегодняшний день такие федеральные стандарты отсутствуют. Таким образом, возможности составить "последнюю бухгалтерскую отчетность" нет.

При заполнении любой налоговой декларации нужно указать код отчетного или налогового периода. Ошибка в номере может привести к необоснованным налоговым доначислениям, блокировке счета и необходимости подать «уточненку». Разобраться с кодированием налоговых периодов в 2021 году поможет наша статья.

Виды налоговых периодов

Согласно пункту 1 статьи 55 НК РФ , налоговый период — это отрезок времени, по окончании которого определяется итоговая налоговая база и исчисляется окончательная сумма налога, которую надо перечислить в бюджет. Конкретный налоговый период по каждому налогу устанавливается в части 2 Налогового кодекса (в главе, посвященной соответствующему налогу). Этот период варьируется от месяца до года.

Промежуток времени, по окончании которого нужно рассчитать итоговую сумму торгового сбора называется период обложения, а страховых взносов — расчетный период.

Как определяется налоговый период

Данные о продолжительности периодов по всем налогам, а также по страховым взносам и торговому сбору мы свели в таблицу.

Продолжительность периода

Название налога

Статья НК РФ

Налог на игорный бизнес

Налог на прибыль

Налог на допдоход от добычи углеводородного сырья

ПСН (если патент выдан на меньший срок, налоговым периодом является срок, на который выдан патент)

Налог на имущество организаций

Налог на имущество физлиц

В чем разница между налоговым и отчетным периодами

В соответствии с пунктом 1 статьи 55 НК РФ налоговый период может состоять из одного или нескольких отчетных. Например, это могут быть месяц, два месяца, три месяца и т.д., первый квартал, второй квартал, третий квартал, полугодие, 9 месяцев. По итогам каждого отчетного периода налогоплательщик определяет промежуточную базу и вносит в бюджет сумму авансового платежа.

Как видно, налоговый и отчетный периоды отличаются основанием для расчета суммы, которую нужно перечислить по окончании соответствующего отрезка времени. Для отчетного периода — это некая «неокончательная» база. Она может рассчитываться на основании фактических данных о доходах, расходах или выплатах за промежуточный отрезок времени. А может быть условной, то есть определяться по данным за предыдущие периоды или расчетным методом. Что касается налогового периода, то тут платеж всегда рассчитывается на основе реального финансового результата за соответствующий промежуток времени.

СПРАВКА

Возможны ситуации, когда окончательный налог окажется меньше авансовых платежей, внесенных в течение года. В таком случае у налогоплательщика возникнет переплата, которую можно вернуть или зачесть ( ст. 78 НК РФ ).

Коды периодов налоговой отчетности в 2021 году

Сумма налога или авансового платежа, которую нужно перечислить в бюджет, отражается в налоговой декларации (если по данному налогу или «авансам» сдается отчетность). Формы соответствующих деклараций предусматривают обязательное указание периода, за который производится расчет налогового обязательства. При этом сведения о налоговом или отчетном периоде не вписываются словами, а закодированы в виде числа. Это необходимо для машинной обработки деклараций.

Коды налоговых периодов по НДС

В декларации по НДС используются следующие коды (прил. № 3 к Порядку заполнения декларации, утв. приказом ФНС от 29.10.14 № ММВ-7-3/558@):

I квартал при реорганизации (ликвидации) организации

II квартал при реорганизации (ликвидации) организации

III квартал при реорганизации (ликвидации) организации

IV квартал при реорганизации (ликвидации) организации

Коды налоговых периодов по УСН

В декларации по УСН используются следующие коды (прил. № 1 к Порядку заполнения декларации, утв. приказом ФНС от 25.12.20 № ЕД-7-3/958@:

Последний налоговый период при реорганизации (ликвидации) организации

Последний налоговый период при переходе на иной режим налогообложения

Последний налоговый период при прекращении предпринимательской деятельности

Коды налоговых периодов по налогу на прибыль

В декларации по налогу на прибыль используются следующие коды (прил. № 1 к Порядку заполнения декларации, утв. приказом ФНС от 23.09.19 № ММВ-7-3/475@):

последний налоговый период при реорганизации (ликвидации) организации

Налоговый период 34

Коду 34 в большинстве случаев соответствует налоговый период, равный календарному году. К примеру, именно этот шифр проставляется в декларациях по УСН, НДФЛ и налогу на имущество организаций.

При заполнении отчетности по налогу на прибыль нужно учесть следующий нюанс. В годовой декларации код 34 указывается теми налогоплательщиками, которые сдают декларации ежеквартально. Если же организация отчитывается по прибыли ежемесячно, то в итоговой декларации проставляется число 46, которое также обозначает год.

Налоговый период 31

С помощью кода 31 указывается отчетный период «полугодие». Данный шифр применяется в декларациях по налогу на прибыль и налогу на дополнительный доход от добычи углеводородного сырья.

Налоговый период 22

Код 22 проставляется в отчетности за налоговый период «2 квартал». Этот код используется в декларациях по ЕНВД, НДС и водному налогу.

Коды отчетного периода бухгалтерской отчетности в 2021 году

В бухгалтерском учете отчетным периодом признается период, за который организация должна составлять бухгалтерскую отчетность (п. 4 ПБУ 4/99). Для годовой бухгалтерской отчетности таким периодом является календарный год — с 1 января по 31 декабря включительно. Исключение касается случаев создания, реорганизации (кроме преобразования) и ликвидации юрлица (п. 1 ст. 15 Федерального закона от 06.12.11 № 402-ФЗ «О бухгалтерском учете»).

ВНИМАНИЕ

В бухгалтерской отчетности данные о периодах не кодируются, а указываются путем проставления числа, месяца и года.

Форма бухгалтерского баланса (утв. приказом Минфина от 02.07.10 № 66н) не предусматривает кодирования отчетного периода. На титульном листе и в таблице с показателями указываются конкретные отчетные даты, а не коды периодов. Аналогичным образом, то есть без применения кодов, заполняются данные о периодах в форме Отчета о финансовых результатах.

Способы представления налоговой декларации

Статья 80 НК РФ разрешает представить налоговую отчетность на бумажном носителе или в электронной форме.

ВАЖНО

По общему правилу, выбор способа принадлежит налогоплательщику. Но есть исключения. К примеру, декларации по НДС следует сдавать только в электронном виде (п. 5 ст. 174 НК РФ). Также строго в электронной форме отчитываются по всем налогам организации и ИП, у которых среднесписочная численность работников за предшествующий год превысила 100 человек. Это относится и ко вновь созданным (в том числе реорганизованным) компаниям с численностью работников более 100 человек (п. 3 ст. 80 НК РФ).

Декларации в электронном виде направляются в ИФНС по телекоммуникационным каналам связи через оператора электронного документооборота. Для этого налогоплательщик должен иметь усиленную квалифицированную электронную подпись.

В заключение еще раз напомним, что при заполнении налоговых деклараций и расчетов обязательно нужно указать период, за который сдается отчетность. Для целей машинной обработки отчетов каждому периоду присвоен соответствующий код. Правильное обозначение периодов в 2021 году позволит избежать конфликтов с налоговыми органами, блокировки счетов, лишних доначислений и необходимости подавать уточненную декларацию.

Ликвидация ООО представляет собой процедуру, которая приводит к такому прекращению деятельности юридического лица, когда активы и обязательства не переходят к правопреемнику. После того, как соответствующая запись внесена в ЕГРЮЛ, компания перестает существовать.

Какую отчетность нужно сдать компании при ликвидации ООО?

Напомним, чтобы ликвидировать ООО нужно пройти определенные этапы, которые включают в себя: уведомление налоговой инспекции и кредиторов ООО о начале ликвидации, составление и утверждение промежуточного ликвидационного баланса, представление в ПФР сведений о застрахованных лицах, составление и утверждение окончательного ликвидационного баланса.

Бухгалтерская отчетность при ликвидации ООО

В каком составе и в какие сроки должна составляться бухгалтерская отчетность при ликвидации ООО? Куда представляется бухгалтерская отчетность при ликвидации ООО?

Компания, которая ликвидируется, должна представить всю отчетность до момента своей ликвидации (п.3.5 ст.55 НК РФ).

Важно!

При ликвидации ООО представляется: бухгалтерский баланс, отчет о финансовых результатах и приложения к ним в общем порядке, установленном для сдачи годовой отчетности.

Основанием для составления ликвидационного баланса являются промежуточный ликвидационный баланс и данные о фактах финансово-хозяйственной деятельности, произошедшие за период с даты утверждения промежуточного баланса до даты внесения в ЕГРЮЛ соответствующей записи (п.9 ст.63 ГК РФ).

Когда сдавать бухгалтерскую отчетность при ликвидации ООО?

Это означает, что компании нужно сдать отчетность в течение трех месяцев с этой даты.

Куда представляется ликвидационный баланс?

Налоговая отчетность при ликвидации ООО

Как происходит сдача налоговой отчетности при ликвидации ООО?

Компания должна сдать отчеты по тем налогам и сборам, по которым она отчитывалась при ведении своей деятельности.

Вся налоговая отчетность компании должна быть сдана в срок не позднее даты внесения записи о ликвидации в ЕГРЮЛ.

Важно!

При формировании налоговых деклараций при ликвидации компании указывается специальный код. Например, в декларации по налогам на прибыль и имуществу указывается код «50».

Когда сдавать налоговую отчетность при ликвидации ООО?

Если организация была ликвидирована до конца календарного года последним налоговым периодом для нее признается период с начала календарного года и до дня ликвидации (п.3, п.7 ст.55 НК РФ).

Налоговые декларации можно сдать в налоговую инспекцию в момент представления ликвидационного баланса либо при подаче уведомления о начале ликвидации юридического лица.

В последнем случае возможны корректировки ранее представленной налоговой отчетности.

Отметим, что в налоговом законодательстве нет специальных сроков подачи налоговых деклараций за последний отчетный налоговый период деятельности ликвидируемых компаний.

Не стоит забывать, что компания как налоговый агент должна подать в налоговую инспекцию справки по форме 2-НДФЛ на всех работников за период с начала года и до момента прекращения деятельности компании.

Пенсионная отчетность при ликвидации ООО

Компания должна представить сведения об уволенных работниках при ликвидации компании:

-индивидуальные сведения по всем уволенным застрахованным людям (СЗВ-СТАЖ, ОДВ-1, СЗВ-ИСХ);

-сведения по форме СЗВ-М.

Отчетность в ПФР при ликвидации ООО должна быть подана в течение одного месяца с момента утверждения промежуточного баланса ликвидации.

«Пенсионные» формы (СЗВ-СТАЖ, CЗВ-М) можно сдать и до даты ликвидации, если день увольнения работников наступил раньше.

Какие отчетные периоды нужно указывать в «пенсионных» формах? Так, в форме СЗВ-СТАЖ указывается календарный год (т.е. год, в котором эта форма представляется), а в форме СЗВ-М — указывается месяц представления формы в ПФР РФ.

13 мая 2020 г. комиссия утвердила промежуточный ликвидационный баланс (2 месяца с момента уведомления). Форму СЗВ-СТАЖ сдали в ПФР 13 июня 2020 г. (1 месяц с момента утверждения промежуточного ликвидационного баланса).

Отчетность в ФСС РФ при ликвидации ООО

Квартальные отчеты по форме 4-ФСС РФ сдаются в общем порядке до момента ликвидации компании. Если отчетный год закончен, то подается годовая форма 4-ФСС РФ и отчетность за тот промежуток времени, который прошел в текущем с самого начала до решения о ликвидации.

Например, компания подала заявление о ликвидации 25 сентября 2020 года, форму 4-ФСС РФ должна сдать до 24 сентября 2020 года и отразить в ней информацию по страховым взносам с 1 января 2020 г. по 24 сентября 2020 г.

Статистическая отчетность при ликвидации ООО

Компания должна сдать статистическую отчетность по соответствующим формам, которые компания обязаны представлять в Росстат.

При ликвидации компании необходимо представить все формы отчетности, как и в обычной деятельности (с проставлением специальных кодов, означающих, что компания ликвидируется).

Читайте также: