Как убрать доход из книги учета доходов и расходов усн в 1с

Эта статья предназначена для тех, кто работает на упрощенной системе налогообложения с объектом обложения "Доходы". В соответствии с законодательством, такие организации и предприниматели при определенных условиях вправе уменьшить исчисленную сумму налога. Давайте разберемся, в каких ситуациях и на какую величину можно сократить свои налоговые затраты, а еще как отразить данную операцию в программе 1С: Бухгалтерия предприятия 8, чтобы данные автоматически попадали в КУДиР и декларацию по УСН.

В соответствии с п. 3.1. ст. 346.21, к числу расходов, уменьшающих сумму налога относятся:

1) суммы страховых взносов в ПФР, ФОМС и ФСС, уплаченные (в пределах исчисленных сумм) в данном периоде;

2) расходы на выплату пособий по временной нетрудоспособности (за исключением несчастных случае на производстве и профессиональных заболеваний) за дни, оплачиваемые за счет работодателя;

3) платежи по договорам добровольного личного страхования, заключенным со страховыми организациями, имеющими лицензии, в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний). Указанные платежи уменьшают налог (авансовые платежи), если сумма страховой выплаты по таким договорам не превышает размер пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за первые три дня болезни.

При этом сумма налога в общем случае не может быть уменьшена более чем на 50%.

Индивидуальные предприниматели, выбравшие в качестве объекта налогообложения доходы и не производящие выплаты физическим лицам (не имеющие сотрудников), уменьшают сумму налога на уплаченные страховые взносы в ПФР и ФОМС в фиксированном размере. Ограничение в 50% на них не распространяется.

Теперь давайте рассмотрим, как внести информацию о таких расходах в программу 1С: Бухгалтерия предприятия 8 редакции 3.0.

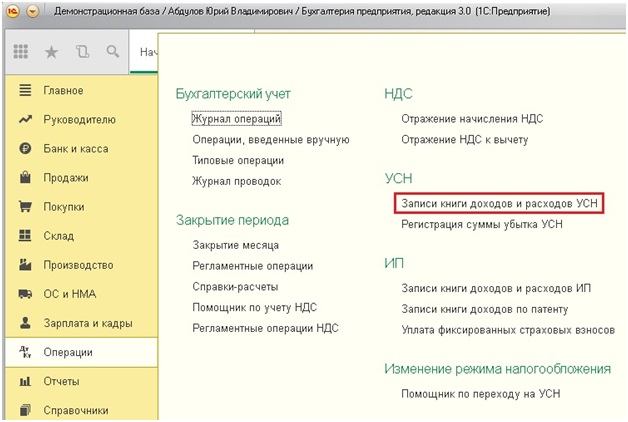

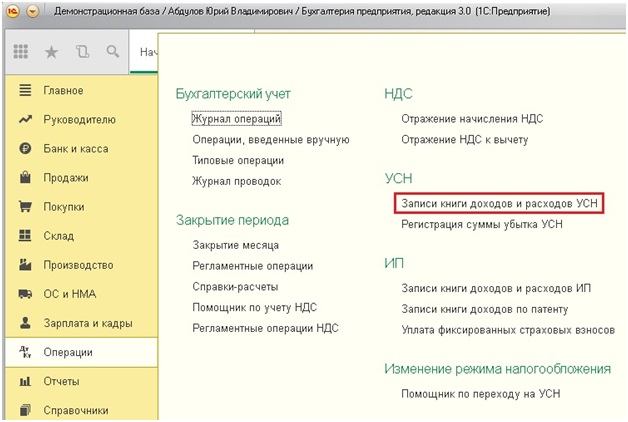

Переходим на вкладку рабочего стола "Операции" и выбираем пункт "Записи книги доходов и расходов УСН".

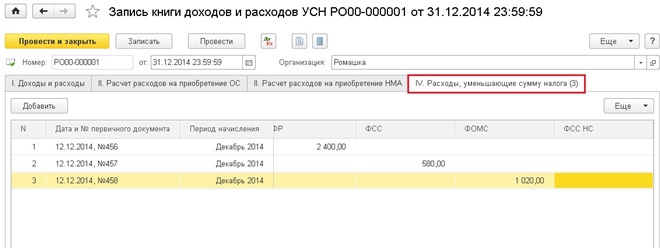

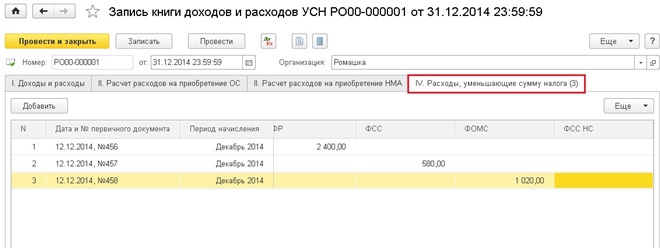

Создаем новый документ, указываем дату и организацию. Затем переходим на последнюю вкладку "IV. Расходы, уменьшающие сумму налога". В таблицу добавляем новые строки, в которых указываем дату и номер платежного поручения, период начисления и суммы взносов.

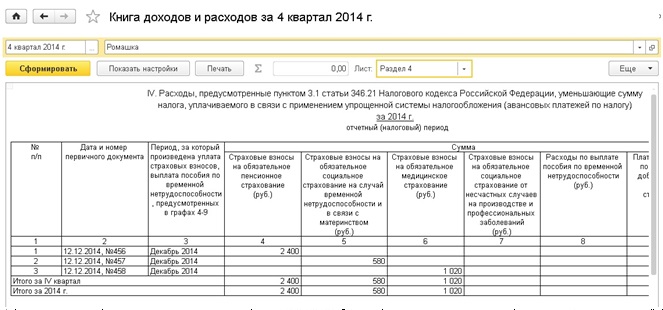

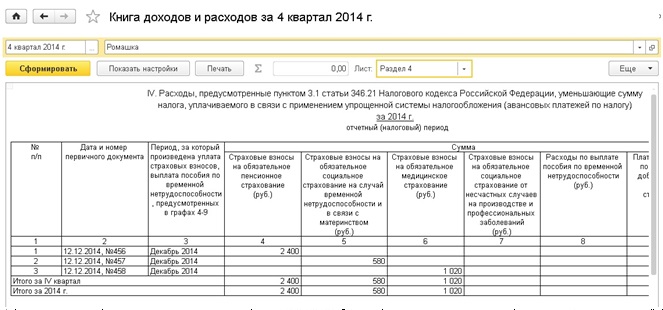

После проведения документа информация автоматически попадет в IV раздел Книги учета доходов и расходов.

При заполнении декларации по УСН эти данные также будут учтены программой. О том, как правильно сформировать декларацию в 1С: Бухгалтерии 8, я расскажу в своей следующей статье.

Если у Вас остались вопросы, то Вы можете их задать в комментариях к статье.

Налогоплательщики на УСН, выбравшие объект налогообложения «доходы минус расходы», вправе учитывать в расходах зарплату сотрудников. Суммы нужно отразить в Книге учета доходов и расходов.

Когда оплата труда отражается в КУДИР

В расходы на оплату труда налогоплательщики на УСН включают различные начисления сотрудникам, которые регламентированы ст. 255 НК. Поскольку при УСН применяется кассовый метод признания доходов и расходов, оплата труда учитывается только после ее выплаты (п. 2 ст. 346.17 НК).

Удержанный НДФЛ учитывается в расходах только после того, как зарплата будет выплачена, а также после уплаты в бюджет самого налога.

Что требуется настроить в 1С:Бухгалтерии 8

Работодатель может вести учет зарплаты в 1С:Бухгалтерии 8 ред. 3.0. Кроме того, он может загружать в нее информацию из другой программы.

Выбор варианта нужно указать в меню «Зарплата и кадры», далее пройти в «Настройки зарплаты», выбрать блок «Общие настройки» и поставить переключатель в соответствующее положение:

- «В этой программе» — при первом варианте;

- «Во внешней программе» — при втором варианте.

Ниже есть гиперссылка «Порядок учета зарплаты» — здесь пользователь выбирает способ отражения в бухгалтерском учете (по умолчанию или создать новый), а также указывает сроки выплаты аванса (и его %) и окончательной зарплаты.

В меню «Главное» в разделе «План счетов» нужно проверить в настройках, какой переключатель установлен в блоке «Учет расчетов с персоналом». При этом возможны два варианта:

- «По каждому работнику» — для отражения оплаты труда в КУДИР нужно использовать документы по начислению и выплате зарплаты;

- «Сводно по всем работникам» — для отражения оплаты труда в КУДИР нужно создать документ «Запись книги доходов и расходов УСН».

Как проводится аванс по зарплате

Для этого нужно создать документ «Ведомость в банк»/«Ведомость в кассу», а также документ «Списание с расчетного счета»/«Выдача наличных».

Для этого пользователь заходит в меню «Зарплата и кадры» и там оформляет ведомости в банк или кассу. При нажатии кнопки «Заполнить» автоматически заполняется таблица. Затем из этой ведомости можно создать документ на списание или выдачу наличных. По окончании заполнения документ нужно провести и закрыть.

На основании ведомости не формируются проводки, она нужна для генерации записей по регистрам УСН. А корреспонденция составляется через документы по списанию или по выдаче наличных.

Регистры УСН — это не КУДИР, это своего рода промежуточные документы. Затем 1С на основании этих регистров заполняет саму КУДИР.

При выплате аванса сумма попадает в КУДИР в качестве расхода УСН, но ее нужно принять к учету только после начисления зарплаты. Оплата труда и НДФЛ указываются в КУДИР в качестве расходов, которые учитываются в налоговой базе, но только после фактической оплаты.

Как закрыть месяц

Месяц закрывается последним календарным днем. Нужно создать и провести документ «Начисление заработной платы». Автоматически заполнить документ работниками, размерами зарплаты, НДФЛ и взносами можно через кнопку «Заполнить».

После проведения документа 1С формирует проводки по начисленной зарплате, удержанному налогу, начисленным страхвзносам. Кроме того, формируются записи в регистрах УСН и КУДИР.

Как окончательно рассчитать работников

По кнопке «Выплатить» в документе «Начисление заработной платы» формируются документы на выплату зарплаты и уплату НДФЛ. Когда откроется новая форма «Зарплата», пользователь входит в блок «Документы» и разворачивает одноименную гиперссылку.

Далее пользователь действует в зависимости от того, как выплачивается зарплата:

- если через банк — по гиперссылке «Реестр перечислений» открыть документ «Ведомость в банк», затем нажать кнопку «Оплатить». В результате будет автоматически сформирован документ «Списание с расчетного счета»;

- если через кассу — по гиперссылке «Платежная ведомость» открыть документ «Ведомость в кассу», затем нажать ссылку «Выдача наличных». В результате будет автоматически сформирован документ на выдачу зарплаты через кассу.

Как перевести агентский НДФЛ

Для оплаты удержанного НДФЛ в разделе «Зарплата» в блоке «Оплата НДФЛ» выбирается гиперссылка «Платежное поручение». При открытии документа внизу по гиперссылке «Ввести документ списания с расчетного счета» создается документ на списание.

Как сформировать КУДИР

Перед заполнением КУДИР нужно запустить операцию «Закрытие месяца».

Далее в разделе «Отчет» выбирается «Книга доходов и расходов УСН». В ее разделе «Доходы и расходы» в поле «Расходы, учитываемые при исчислении налоговой базы», указываются проведенные зарплаты.

Эта статья предназначена для тех, кто работает на упрощенной системе налогообложения с объектом обложения "Доходы". В соответствии с законодательством, такие организации и предприниматели при определенных условиях вправе уменьшить исчисленную сумму налога. Давайте разберемся, в каких ситуациях и на какую величину можно сократить свои налоговые затраты, а еще как отразить данную операцию в программе 1С: Бухгалтерия предприятия 8, чтобы данные автоматически попадали в КУДиР и декларацию по УСН.

В соответствии с п. 3.1. ст. 346.21, к числу расходов, уменьшающих сумму налога относятся:

1) суммы страховых взносов в ПФР, ФОМС и ФСС, уплаченные (в пределах исчисленных сумм) в данном периоде;

2) расходы на выплату пособий по временной нетрудоспособности (за исключением несчастных случае на производстве и профессиональных заболеваний) за дни, оплачиваемые за счет работодателя;

3) платежи по договорам добровольного личного страхования, заключенным со страховыми организациями, имеющими лицензии, в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний). Указанные платежи уменьшают налог (авансовые платежи), если сумма страховой выплаты по таким договорам не превышает размер пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за первые три дня болезни.

При этом сумма налога в общем случае не может быть уменьшена более чем на 50%.

Индивидуальные предприниматели, выбравшие в качестве объекта налогообложения доходы и не производящие выплаты физическим лицам (не имеющие сотрудников), уменьшают сумму налога на уплаченные страховые взносы в ПФР и ФОМС в фиксированном размере. Ограничение в 50% на них не распространяется.

Теперь давайте рассмотрим, как внести информацию о таких расходах в программу 1С: Бухгалтерия предприятия 8 редакции 3.0.

Переходим на вкладку рабочего стола "Операции" и выбираем пункт "Записи книги доходов и расходов УСН".

Создаем новый документ, указываем дату и организацию. Затем переходим на последнюю вкладку "IV. Расходы, уменьшающие сумму налога". В таблицу добавляем новые строки, в которых указываем дату и номер платежного поручения, период начисления и суммы взносов.

После проведения документа информация автоматически попадет в IV раздел Книги учета доходов и расходов.

При заполнении декларации по УСН эти данные также будут учтены программой. О том, как правильно сформировать декларацию в 1С: Бухгалтерии 8, я расскажу в своей следующей статье.

Если у Вас остались вопросы, то Вы можете их задать в комментариях к статье.

Все налогоплательщики, использующие упрощенную систему налогообложения (УСН) обязаны вести книгу учета доходов и расходов (КУДиР). Если этого не делать, либо заполнить ее не правильно, можно получить немалый штраф (ст. 120 налогового кодекса РФ). Данная книга распечатывается и передается в налоговую инспекцию по их требованию. Она должна быть сшита и пронумерована.

Настройка КУДиР в 1С 8.3

Перед тем, как вы начнете формировать данную книгу учета доходов и расходов в 1С 8.3, проверьте настройки программы. Если у вас возникают проблемы с формированием КУДиР и какие-то расходы не попадают в книгу, тщательно перепроверьте настройки. Большинство проблем кроется именно тут.

Где находится книга учета доходов и расходов 1С 8.3? В меню «Главное» выберите пункт «Учетная политика» раздела «Настройки».

Перед вами откроется список настроенных учетных политик в разрезе организаций. Откройте нужную вам позицию.

В форме настройке учетной политики в самом низу перейдите по гиперссылке «Настройка налогов и отчетов».

В нашем примере выбрана «Упрощенная (доходы минус расходы)» система налогообложения.

Получите понятные самоучители по 1С бесплатно:

С некоторых пунктов нельзя снять флаг, так как они являются обязательными для заполнения. Остальные флаги можно установить исходя из специфики работы вашей организации.

После настройки учетной политики перейдем к настройке печати самого КУДиР. Для этого в меню «Отчеты» выберите пункт «Книга доходов и расходов УСН» раздела «УСН».

Перед вами откроется форма отчета книги учета. Нажмите на кнопку «Показать настройки».

Если вам необходимо детализировать записи полученного отчета, поставьте соответствующий флаг. Остальные же настройки лучше уточнить в вашей налоговой инспекции, узнав требования к внешнему виду КУДиР. В разных инспекциях данные требования могут отличаться.

Заполнение КУДиР в 1С:Бухгалтерия 3.0

Кроме правильной настройки перед формированием КУДиР необходимо завершить все операции по закрытию месяца и проверить правильность последовательности документов. Все расходы попадают в данный отчет после их оплаты.

Книга учета ДиР формируется автоматически и поквартально. Для этого нужно нажать на кнопку «Сформировать» в форме, где мы только что производили настройку.

Книга доходов и расходов содержит 4 раздела:

- Раздел I. В данном разделе отражаются все доходы и расходы за отчетный период поквартально с учетом хронологической последовательности.

- РазделII. Данный раздел заполняется только при виде УСН «Доходы минус расходы». Тут содержатся все затраты на основные средства и НМА.

- РазделIII. Здесь содержатся убытки, которые уменьшают налоговую базу.

- РазделIV. В данном разделе отображаются суммы, уменьшающие налог, например, страховые взносы за сотрудников и т. п.

Если вы всё верно настроили, то и КУДиР сформируется корректно.

Ручная корректировка

Если все-таки КУДиР заполнился не совсем так, как вы того хотели, его записи можно откорректировать вручную. Для этого в меню «Операции выберите пункт «Записи книги доходов и расходов УСН».

В открывшейся форме списка создайте новый документ. В шапке нового документа заполните организацию (если в программе их несколько).

При необходимости внесите нужные записи в данный документ. После этого КУДиР сформируется с учетом этих данных.

Анализ состояния учета

Данный отчет может помочь вам в наглядном виде проверить правильность заполнения книги доходов и расходов. Чтобы его открыть, выберите пункт «Анализ учета по УСН» в меню «Отчеты».

Если в программе ведется учет по нескольким организациям, нужно выбрать в шапке отчета ту, по которой необходим отчет. Так же задайте период и нажмите на кнопку «Сформировать».

Отчет разбит на блоки. По каждому из них можно кликнуть, получив расшифровку суммы.

Читайте также: