Как списать удостоверения в 1с

Любой бухгалтер знает, что списание расходов – одна из основных функций любой учётной системы. Порой, начиная работать в 1С, бухгалтеры сталкиваются с проблемой закрытия месяца и устранением ошибок из-за некорректных настроек программы. Разберём основные моменты на примере программы 1С:Бухгалтерия предприятия ред. 3.0.

На примере данной статьи разберём вариант настроек, когда организация осуществляет выполнение работ, оказание услуг. При этом использует 20, 25 и 26 счета. Затраты с 26 учитывает как косвенные, остальные – прямые.

Начнём с заполнения учётной политики. Переходим в раздел «Главное» – «Настройки» – «Учётная политика». Основной счёт учёта затрат у нас 20.01. Ставим флаг напротив вида деятельности «Выполнение работ, оказание услуг заказчикам». В программе предусмотрено 3 варианта списания затрат по 20-му счёту:

1) Без учёта выручки: закрывается без проверки у организации выручки.

2) С учётом всей выручки: закрывается, только если есть документы реализации услуг. Именно услуг, в самой номенклатуре должна стоять галочка, что это услуга.

3) С учётом выручки только по производственным услугам. Здесь то же самое, что во втором варианте, только используется документ «Оказание производственных услуг» из раздела «Производство».

По общехозяйственным расходам указываем, что они включаются в себестоимость продаж (директ-костинг). При этой настройке 26 счёт будет автоматически закрываться на 90.08. Это уже будут косвенные расходы. Если укажем второй вариант – в себестоимость продукции, работ, услуг, то 26 счёт будет закрываться на 20.01 при указании базы распределения.

Что касается 25-го счёта, то он в нашем случае должен закрываться на 20. Для этого переходим по ссылке «Методы распределения косвенных расходов» и создаём запись по 25-му счёту. Статью затрат и подразделение прописываем, только если хотим закрыть определённые. Если полностью списываем 25 на 20, то их оставляем пустыми. Указываем базу распределения из предложенного перечня. Выбрать нужно вариант – пропорционально чему будет списываться 25 счёт на 20.

Важно помнить, что база распределения должна ежемесячно быть, иначе при закрытии месяца программа выдаст ошибку. Если нам нужно, чтобы определённая сумма осталась на сальдо по дебету 20-х счетов, то оформляем документ «Инвентаризация НЗП» из раздела «Производство».

Кроме того, для ровного списания на 90.02 как в БУ, так и в НУ необходимо сделать соответствующие записи. Переходим по пути: «Главное» – «Настройки и отчёты» – «Налог на прибыль» – «Перечень прямых расходов». Указываем 6 основных расходов налогового учёта:

3) налоги и сборы,

5) страховые взносы,

В случае, если компания использует другие виды расходов, их тоже прописываем в этом перечне. Что касается остальных строк, предлагаемых при открытии окна заполнения, то достаточно указать ещё счёт Дт 20.01. При указании более полной аналитики нужно будет дополнительно прописывать строки. Или по аналитике, которая не указана в данном перечне, суммы закроются в дебет 90.08 в НУ, вместо 90.02.

Если в процессе работы вы решите изменить какие-либо настройки, то это нужно делать через историю изменений с нужной даты.

В данной статье мы рассмотрели выполнение одного из основных и наиболее важных процессов в работе в 1С. Его корректное и безошибочное исполнение влияет на формирование достоверной отчётности предприятия. Обращайтесь в наш центр экспертной поддержки 1С компании «Что делать Консалт». Наши эксперты легко и быстро решат любой ваш вопрос. Работайте в программах 1С с удовольствием!

Форма акта о списании бланков строгой отчетности (0504816) — это первичный бухгалтерский документ, с помощью которого уменьшаются остатки БСО на счете учета. Обратите внимание: сейчас форма изменена!

Новая форма акта, утвержденная приказом Минфина № 103н от 15.06.2020, внесшим изменения в Приложения 1–5 к приказу Минфина № 52н от 30.03.2015, применяется с 27 сентября 2020 года.

Когда разрешено списывать БСО

В бухгалтерии учет БСО подчинен закрепленному законодательно порядку, обеспечивающему сохранность документации.

Формы строгой отчетности используются для разных целей: для осуществления повседневной работы (путевые листы, листки нетрудоспособности, путевки, дипломы и другие); при оформлении отношений с сотрудниками учреждения (трудовые книжки и вкладыши, удостоверения и прочие); во время расчетов с физическими лицами (квитанционные книжки, абонементы и билеты).

Предприятия, использующие в своей деятельности БСО, периодически обязаны списывать испорченные, выданные и утратившие актуальность документы.

В случае обнаружения порчи или выявленного брака такую документацию нельзя выбросить.

Главные причины снятия БСО с учета:

- окончание установленного срока хранения для использованных и испорченных во время заполнения документов;

- прочие чрезвычайные обстоятельства, которые приводят к необходимости списания документации со счетов учета (порча, потеря, хищение).

На документе у МОЛ, которое испортило бланк строгой отчетности, проставляется отметка о непригодности для использования, должны читаться реквизиты:

- наименование;

- серия и номер документа;

- информация об утверждении.

При изменении форм строгой отчетности на предприятии остаются документы старого образца, применение которых запрещено, они подлежат снятию с учета по акту формы 0504816 по истечении установленного срока хранения.

Как регулируется

Списание БСО регулируется постановлением правительства № 359 от 06.05.2008, в котором зафиксированы подробности процедуры. В приказе Минфина № 52н от 30.03.2015 отражены рекомендации по работе с БСО. Нормативными актами установлен порядок, как списать испорченные бланки строгой отчетности, в соответствии с которым они уничтожаются впоследствии.

Государственные и муниципальные предприятия используют для процедуры форму 0504816 по ОКУД, которая утверждена законом как единственно возможная. Коммерческие фирмы вправе самостоятельно разрабатывать и закрепить право применять иные формы акта списания, для чего потребуется внести его в учетную политику.

Организациями часто используется документ формы 0504816, принимаемый проверяющими органами. Акт удобен и имеет графы для внесения необходимой информации.

Процедура списания

Приказом по предприятию создается специальная комиссия, которая составляет акт для снятия с учета документов строгой отчетности. Периодичность списания устанавливается учетной политикой учреждения. Перед составлением документа комиссия обязана удостовериться в целевом использовании бланков, предоставляемых МОЛ для снятия с учета.

- корешки или копии квитанций;

- записи в книге учета формы 0504045 с подписями получателей;

- расписки сотрудников в получении пропуска или удостоверения;

- журналы выдачи путевых листов, трудовых книжек и прочие.

Как составить приказ

Приказ, регламентирующий процедуру снятия БСО с учета, утверждается руководителем предприятия.

В документе должна содержаться следующая информация:

- Решение администрации учреждения о назначении комиссии по списанию бланков строгой отчетности, из членов которой выбирается председатель.

- Перечень оснований для проведения процедуры, в которых может указываться инвентаризационная опись по БСО.

- Определение контрольных полномочий комиссии. Они могут возлагаться на главного бухгалтера или руководителя учреждения.

В документе фиксируется состав комиссии, данные приказа о ее создании и период, за который осуществляется списание.

БСО перечисляются в таблице с проставлением:

- серии;

- номера;

- причины снятия с учета;

- даты уничтожения.

Устаревшие и испорченные БСО после списания должны сжигаться в присутствии членов комиссии, которые подтверждают факт ликвидации подписями. Акт утверждается руководителем организации.

Помарки и исправления в документации не допускаются.

При составлении акта о списании бланков строгой отчетности (форма 0504816) требуется указывать:

- номер; дату составления;

- название организации;

- ИНН, КПП и код ОКПО предприятия;

- Ф. И. О. МОЛ;

- корреспонденцию бухгалтерских счетов.

Надо ли сразу списывать испорченные бланки

Бланки, которые заполнены с ошибками, уничтожить сразу не разрешается. Учреждение должно хранить документы до даты списания, которая наступает спустя месяц после инвентаризации.

Предприятие обязано регистрировать акты в журналах учета и хранить 5 лет, как и корешки действующих БСО.

С расходами будущих периодов бухгалтеры сталкиваются все чаще и чаще: страховка автомобиля, покупка программ, лицензий и сертификатов, ДМС. И если с поступлением таких расходов особых проблем нет, то вот прекратить автоматическое списание удается не каждому. В этой публикации мы расскажем, как это сделать на примере расторжения договора страхования автомобиля в случае его реализации в 1С: Бухгалтерии предприятия ред. 3.0.

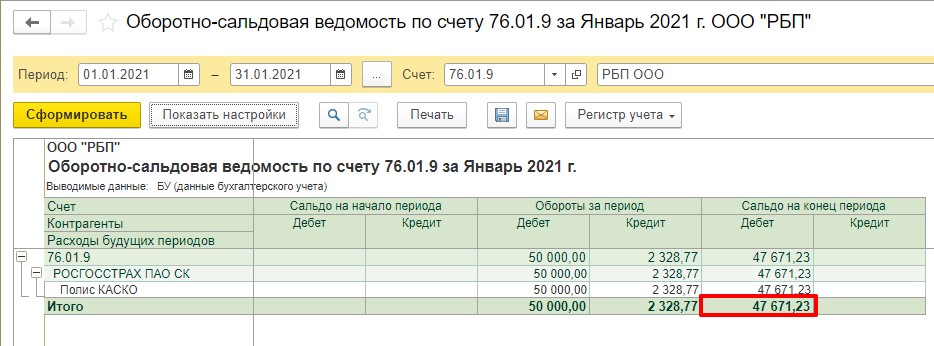

Для учета расходов будущих периодов по страховке автомобиля используется счет 76.01.9 «Платежи (взносы) по прочим видам страхования» с использованием справочника «Расходы будущих периодов».

Перейдем к конкретному примеру: в январе был приобретен автомобиль (далее по тексту — основное средство (ОС). Затраты по полису КАСКО составили 50000 руб. Перечисление страховой премии было выполнено одним платежом в месяце приобретения ОС. В феврале ОС внезапно продается, поэтому необходимо списать остаток страховой премии на прочие расходы, соответственно, прекратить списание РБП по полису КАСКО.

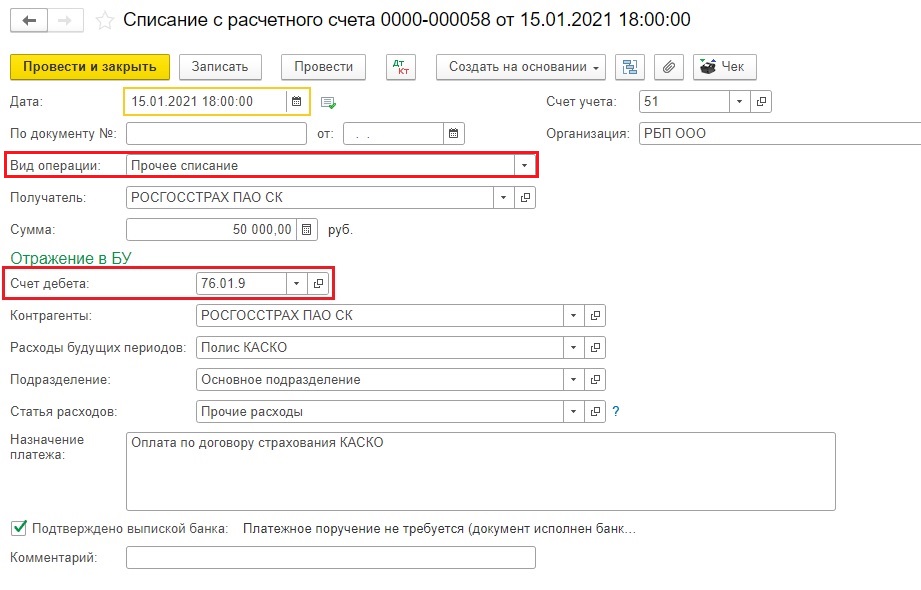

1. Итак, сначала страховка была оплачена.

Учет страховой премии должен быть учтен в составе расходов будущих периодов. Просим обратить внимание на счет дебета — 76.01.9. Да, именно он используется при учете страховых премий по договору добровольного страхования.

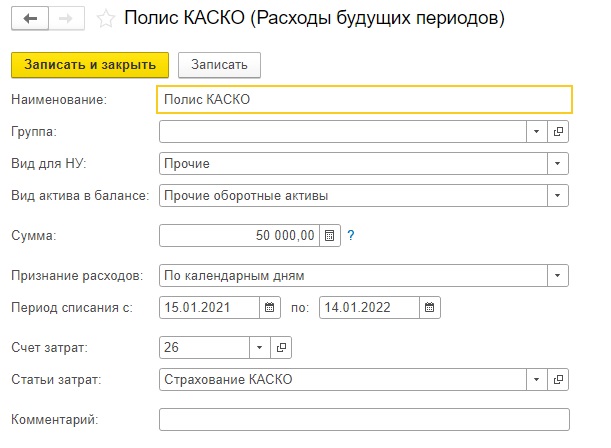

2. Выполним настройку элемента справочника «Расходы будущих периодов», укажем:

Примерно так должен выглядеть ваш элемент справочника «Расходы будущих периодов».

Однако не все параметры, указываемые в этом справочнике, напрямую влияют на результат расчета. К таким параметрам относится сумма. Она указывается справочно. Более того, сумму вовсе можно не указывать и результат расчета не изменится. Программа обращает внимание при списании РБП на остаток по счету 76.01.9 (в нашем случае, у вас это может быть, к примеру, счет 97.21).

Темный лес для бухгалтера — это федеральные стандарты бухучета. Пожалуй, разобраться во всех и применять в работе может только счастливчик. Поэтому ловите бесплатный вебинар «Клерка» об одном из ФСБУ — ФСБУ 6/2020! Все без воды, понятно и на практических примерах.

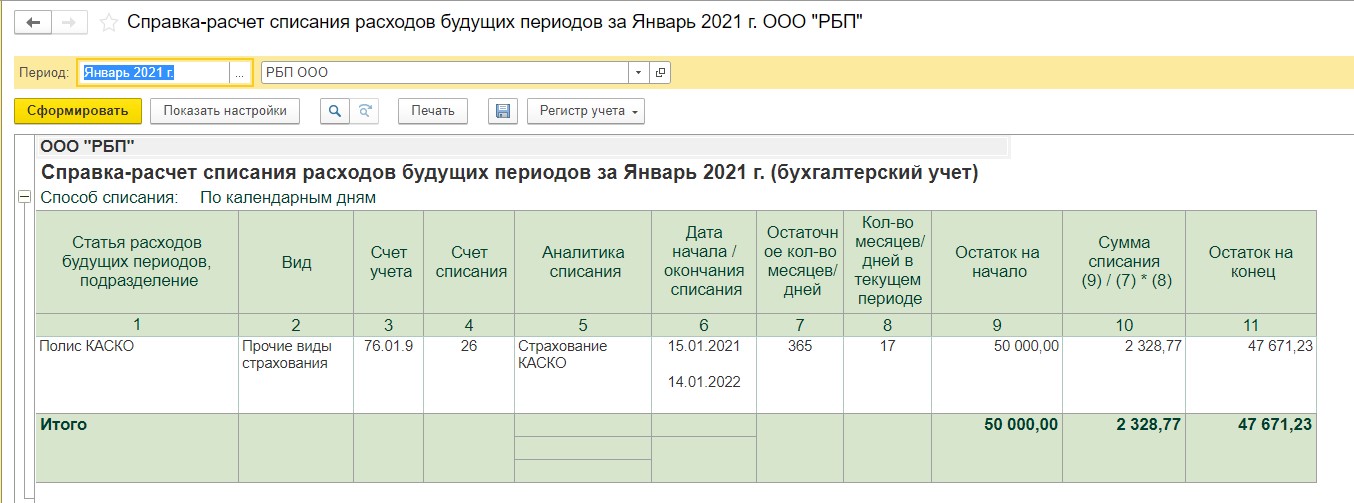

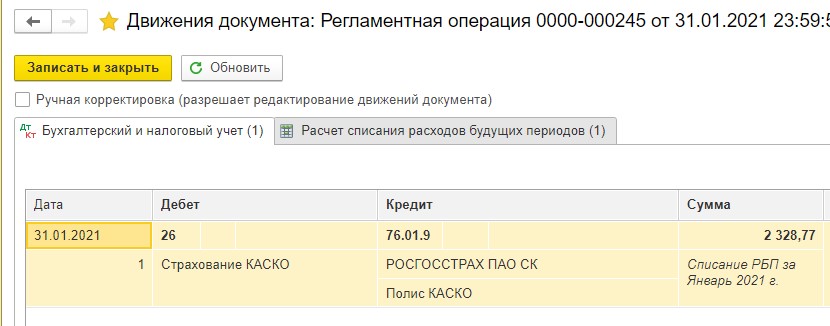

3. С текущими настройками в январе программа списала следующую сумму страховой премии на расходы:

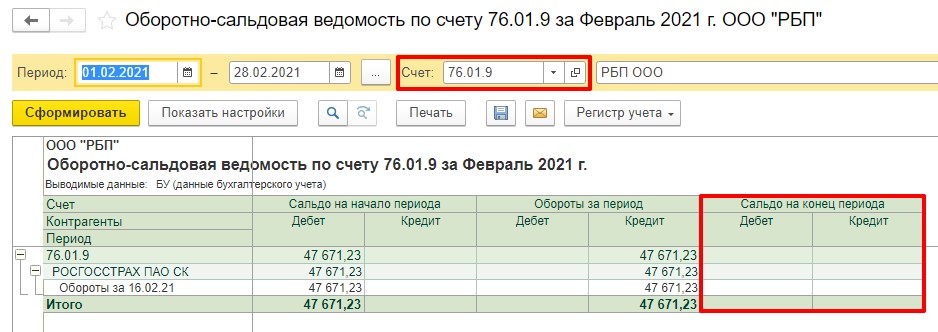

Так как расчет РБП у нас происходит по календарным дням, то программа высчитывает количество дней до окончания месяца и, разделив 50 000 руб./ 365 дней, получает 136,99 руб. ежедневно. Умножаем 136,99 руб. на 17 дней (с учетом дня учета страховой премии — 15 число), получаем 2 328,77 руб. На остаток приходится сумма, равная 47 671,23 руб.

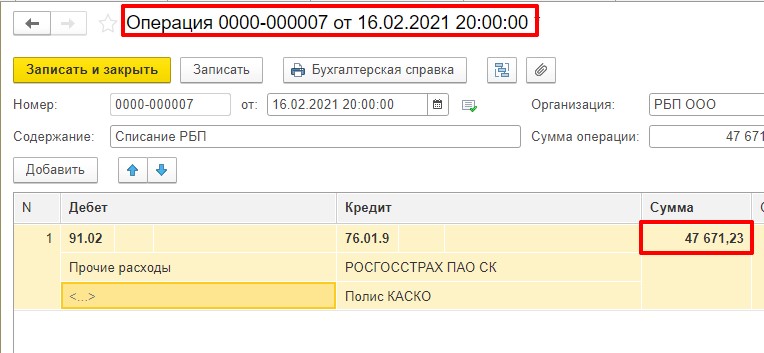

4. Так как ОС мы продаем в феврале, то февралем и должны списать РБП.

Для этого нам не нужно снова заходить в справочник «Расходы будущих периодов», менять дату окончания списания потому, что иначе сумма в январе при повторном закрытии месяца изменится!

Для списания РБП на прочие расходы нам потребуется остаток по счету 76.01.9.

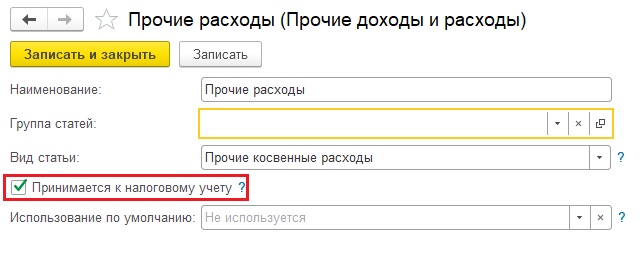

5. Нужно отнести остаток по счету 76.01.9 на прочие расходы, указав необходимую вам статью прочих затрат.

Делаем операцию вручную, как указано на скриншоте:

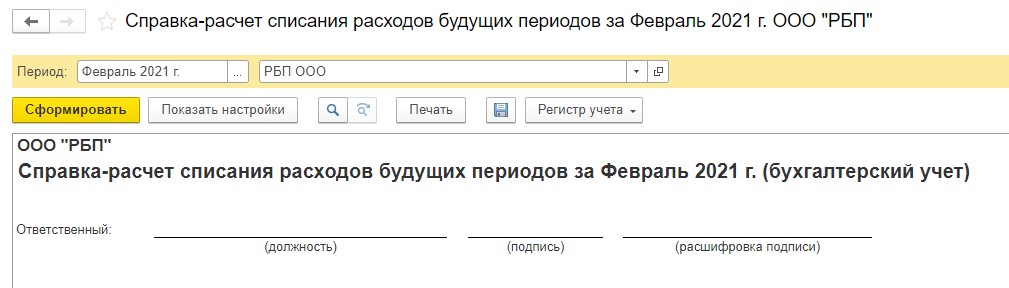

6. Проверяем справку-расчет за февраль.

Она пустая, так и должно быть.

Но! Если ОС часть месяца применялось в основной деятельности, то нужно высчитать сумму стоимости списания, которая все-таки будет закрыта на основной счет затрат в операции «Списание расходов будущих периодов». И тогда в предыдущей операции нужно указать не весь остаток по счету 76.01.9, а за вычетом той суммы, которая будет отнесена на основной счет затрат.

7. Проверяем ОСВ по счету 76.01.9. Остатка нет, все хорошо.

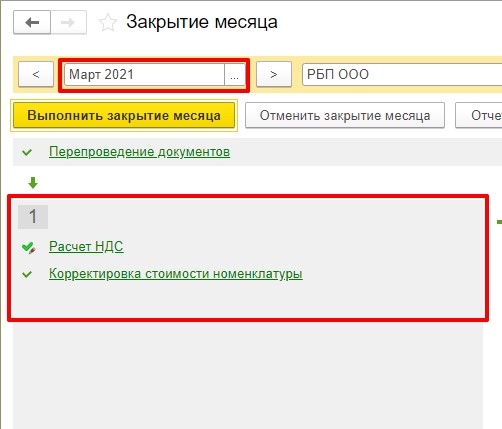

8. Проверяем, есть ли списание РБП в следующем месяце.

Видим, что операции нет. Значит, делаем выводы — все сделали верно!

В прошлые периоды не входили, справочник не меняли, соответственно, при перезакрытии месяцев у нас ничего «не слетит».

Дата публикации 26.09.2019

Использован релиз 3.0.72

В бухгалтерском учете фиксированный разовый платеж за предоставленное право использования результатов интеллектуальной деятельности согласно абз. 2 п. 39 ПБУ 14/2007 отражается как расходы будущих периодов и подлежит списанию в течение срока, установленного лицензионным договором.

В налоговом учете по налогу на прибыль расходы, связанные с приобретением права на использование программ для ЭВМ по лицензионным и сублицензионным договорам, включаются в состав прочих расходов, связанных с производством и реализацией (пп. 26 п. 1 ст. 264 НК РФ).

Если условиями лицензионного договора установлен срок использования программ для ЭВМ, расходы учитываются равномерно в течение данного срока (п. 1 ст. 272 НК РФ). Если срок лицензии не установлен, то организация может самостоятельно установить срок списания расходов на программу (письма Минфина РФ от 31.08.2012 № 03-03-06/2/95, от 18.03.2014 № 03-03-06/1/11743) или принять его равным 5 годам (письмо Минфина РФ от 23.04.2013 № 03-03-06/1/14039).

Передача прав на использование программ ЭВМ на основании лицензионных договоров не облагается НДС (пп. 26 п. 2 ст. 149 НК РФ).

- Отражение расходов на покупку программы на счете 97.21 "Прочие расходы будущих периодов" (рис. 1):

- Раздел: Покупки – Поступление (акты, накладные).

- По кнопке "Поступление" выберите вид операции документа "Услуги" и создайте новый документ.

- Заполните документ. В табличной части в колонке "Счет учета" по ссылке в открывшейся форме укажите счет затрат 97.21 "Прочие расходы будущих периодов" (поле "Счет затрат"), добавьте новый элемент в справочник "Расходы будущих периодов" (поле с одноименным наименованием) и заполните его:

- Вид для НУ – "Прочие";

- Вид актива в балансе – "Прочие оборотные активы" или "Прочие внеоборотные активы" (в зависимости от срока использования программы);

- Признание расходов – "По месяцам" или "По календарным дням" (в зависимости от учетной политики).

- Включение части стоимости программы в расходы текущего месяца (рис. 2):

С месяца, в котором стоимость программы была отражена на счете 97.21 "Прочие расходы будущих периодов", при выполнении регламентной операции "Списание расходов будущих периодов" в составе обработки "Закрытие месяца" часть стоимости программы будет отнесена на счет учета расходов, указанный в справочнике "Расходы будущих периодов" для данного элемента справочника. Если программа приобретена не 1-го числа месяца, то в расходы за этот месяц будет списана часть стоимости программы, приходящаяся на этот месяц, пропорционально сроку ее использования в этом месяце.

Неисключительное право на использование программы для ЭВМ дополнительно может отражаться на забалансовом счете (например, 012 "Нематериальные активы, полученные в пользование по лицензионному договору").

Читайте также: