Как исправить транспортный налог за прошлый год в 1с

Часто бухгалтеры задают вопрос, каким образом отразить в бухгалтерском и налоговом учете налоги, пени и штрафы, начисленные по итогам проверки. В этой статье мы рассказали о корректировках, которые необходимо сделать компаниям, применяющим общую систему налогообложения.

Пени и штрафы

Штрафы и пени (вне зависимости от налога и периода, за который они начислены) нужно отражать по дебету счета 99 «Прибыли и убытки» и кредиту счета 68. Дата проводки будет совпадать с датой решения по проверке.

В налоговом учете такие суммы нельзя принять к расходам — об этом прямо говорится в подпункте 2 статьи 270 НК РФ. Соответственно, разница между налоговым и бухгалтерским учетом не возникает.

Пример 1

В июле 2011 года инспекторы приняли решение по проверке, в соответствии с которым оштрафовали предприятие по статье 122 НК РФ за неуплату НДС в 2009 году. Размер штрафа составил 5 000 руб. Кроме того, ревизоры начислили пени в сумме 1 250 руб.

По итогам проверки бухгалтер сделал проводки в июле 2011 года:ДЕБЕТ 99 «пени и санкции» КРЕДИТ 68

– 5 000 руб. — начислен штраф за неуплату НДС;

ДЕБЕТ 99 «пени и санкции» КРЕДИТ 68

– 1 250 руб. — начислены пени.

Доначисленные налоги

Налоги, начисленные инспекторами при проверке, это, по сути, обнаруженные ошибки. Исправлять их в бухгалтерском учете нужно в зависимости от периода, к которому они относятся.

Если это налоги за текущий год, то их нужно начислить на дату решения по проверке.

Если налоги относятся к прошлому году, а годовой баланс еще не утвержден, то доначисление нужно показать декабрем прошлого года.

Если доначисления относятся к прошлым периодам, отчетность за которые уже утверждена, то бухгалтеру предстоит разобраться, является ли сумма существенной.

Для несущественных ошибок установлено правило: их показывают на дату обнаружения (в данном случае на дату решения по проверке). Отражать несущественные ошибки следует как убытки прошлых лет, выявленные в отчетном периоде, по дебету счета 91 (в случае налога на прибыль — по дебету счета 99).

Что касается существенных ошибок, то их следует показать по дебету счета 84 и пересчитать сравнительные показатели прошлых лет в отчетности за текущий период. Таково требование ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности».

Кроме того, для разных налогов существуют свои тонкости учета. Рассмотрим в отдельности каждый из них.

Налог на прибыль

При корректировке расходов надо иметь в виду следующее. Поскольку затраты занижены в прошлом налоговом периоде, то никаких исправлений в налоговом учете текущего года делать не нужно. Подавать уточненную декларацию также не требуется, ведь инспекторы и без того начислили дополнительную сумму налога и отразили ее в карточке расчетов с бюджетом.

Иногда расходы, не принятые в налоговом учете, нужно аннулировать и в бухгалтерском учете (например, при неверном начислении амортизации основных средств). Тогда в бухучете текущего периода необходимо показать прибыль прошлых лет. Из-за этого образуется постоянная отрицательная разница, которая порождает постоянный налоговый актив (ПНА).

Чаще затраты, аннулированные в налоговом учете, можно сохранить в бухгалтерском учете. В частности, это относится к суммам, перечисленным на счета сомнительных контрагентов, которых ревизоры посчитали «однодневками». В этом случае в бухучете текущего периода корректировок не будет.

Пример 2

В 2011 году в организации прошла выездная проверка. В решении по ее итогам говорится, что в 2010 году организация перевела на счета сомнительных поставщиков 300 000 руб. Данная сумма исключена из состава расходов, а доначисленный налог на прибыль составил 60 000 руб.(300 000 руб. х 20%). Кроме того, в 2009 году и в налоговом и в бухгалтерском учете компания завысила амортизацию основных средств на 70 000 руб. В связи с этим инспекторы доначислили налог на прибыль в размере 14 000 руб.(70 000 руб. х 20%).

Бухгалтер установил, что данные суммы являются несущественными.

В регистрах за 2011 год появились проводки:ДЕБЕТ 99 субсчет «убытки прошлых лет» КРЕДИТ 68

– 60 000 руб. — доначислен налог на прибыль за 2010 год по итогам проверки;

ДЕБЕТ 02 КРЕДИТ 91

– 70 000 руб. — отражена прибыль прошлых лет, выявленная в отчетном году;

ДЕБЕТ 99 субсчет «условный расход по налогу на прибыль» КРЕДИТ 68

– 14 000 руб. (70 000 руб. х 20%) — отражен условный расход по налогу на прибыль;

ДЕБЕТ 68 КРЕДИТ 99 субсчет «ПНА»

– 14 000 руб. (70 000 руб. х 20%) — отражен постоянный налоговый актив;

ДЕБЕТ 99 субсчет «убытки прошлых лет» КРЕДИТ 68

– 14 000 руб. — доначислен налог на прибыль за 2009 год по итогам проверки;

Корректировать доходы прошлых периодов следует по тем же правилам, что и расходы. Так, в налоговом учете текущего периода никаких исправлений делать не надо (равно как и подавать «уточненку»).

Если в бухгалтерском учете доходы тоже занижены, то в текущем периоде необходимо отразить прибыль прошлых лет и показать постоянный налоговый актив. Если в бухучете доходы сформированы правильно, то в текущем периоде корректировок не будет (см. таблицу).

Расчет и начисление транспортного налога в 1С 8.3 Бухгалтерия

25 января организация зарегистрировала приобретенное транспортное средство (ТС) Renault SANDERO Stepway в ГИБДД по месту нахождения обособленного подразделения в г. Мытищи.

Изменений в регистрации ТС в ГИБДД в течение года не происходило.

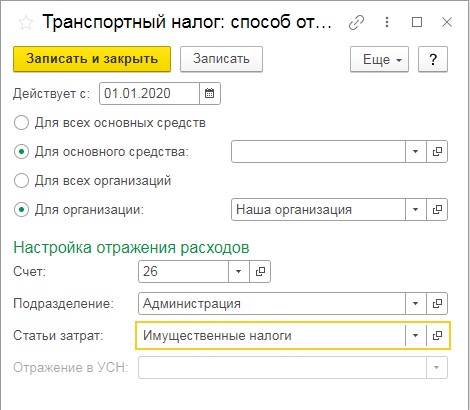

Настройки транспортного налога в 1С

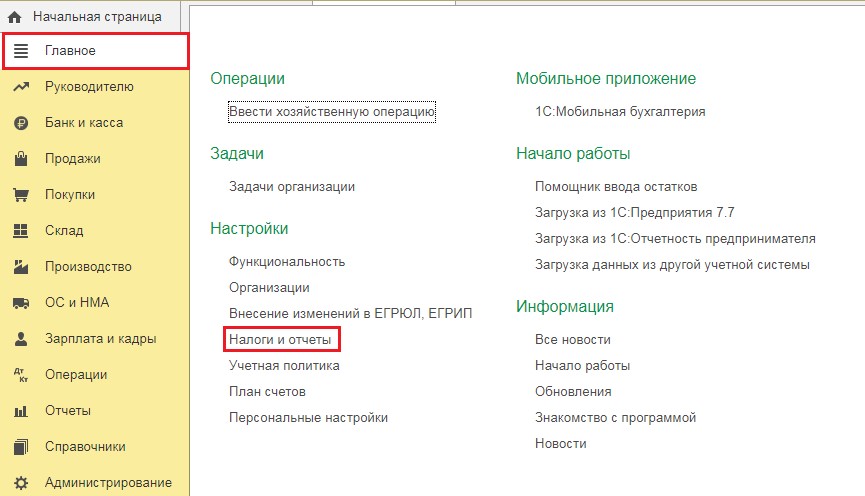

Для начала занесите настройки для расчета и уплаты транспортного налога в 1С: раздел Главное — Налоги и отчеты — ссылка Транспортный налог .

Ставки налога

Проверьте, заданы ли ставки транспортного налога в 1С.

- Действует с — год начала действия указанной ставки налога.

- Регион — субъект РФ, по которому устанавливается ставка.

- Объект — категория ТС.

- Мощность двигателя, от до — интервал мощности для определения ставки. В поле до указывается включительно.

- Налоговая ставка — ставка на одну лошадиную силу.

Авансовые платежи

Если флажок Уплачиваются авансы установлен, то при выполнении процедуры Закрытие месяца автоматически ежеквартально рассчитывается транспортный налог.

- налога — до 1 марта года, следующего за налоговым периодом;

- авансовых платежей — до последнего числа месяца, следующего за отчетным кварталом.

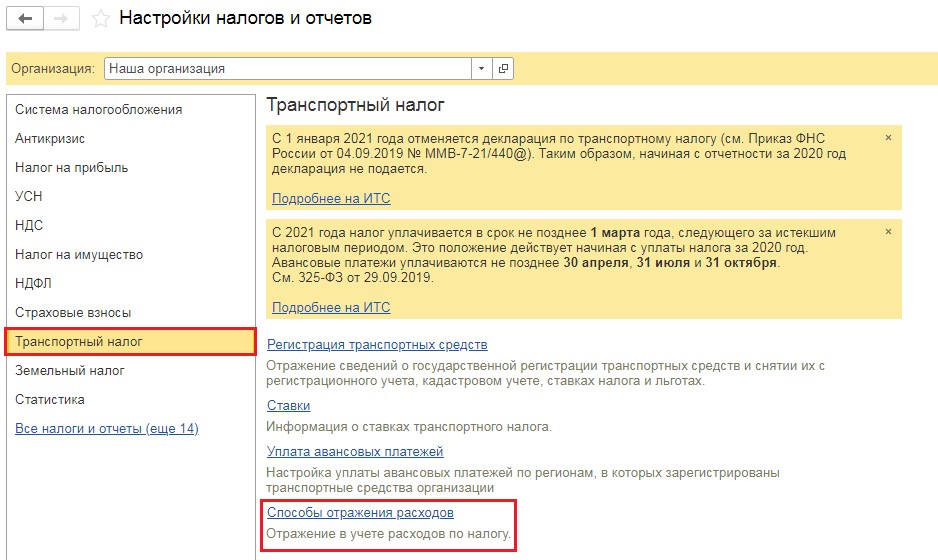

Способы отражения расходов

Для создания новой записи нажмите на кнопку Создать и укажите в поле Действует с дату начала действия нового способа.

Укажите счет учета затрат, по дебету которого начисляется налог, и его аналитику.

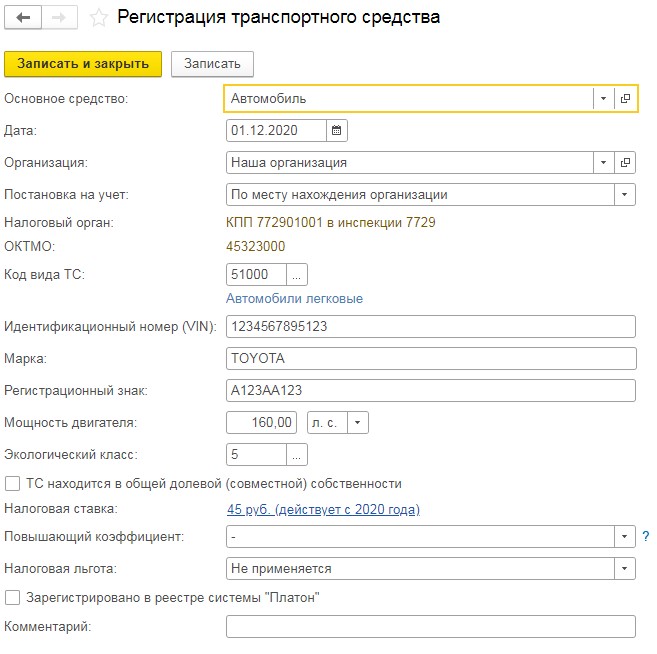

Заполните основные данные из Свидетельства о регистрации ТС или Паспорта транспортного средства (ПТС):

- Основное средство — ТС;

- Дата — дата постановки или изменения данных в ГИБДД;

- Налоговая ставка — определится автоматически.

Расчет транспортного налога в 1С

В 1С расчет транспортного налога осуществляется:

- ежеквартально — в настройках установлена уплата авансов;

- по итогам года — в настройках не установлена уплата авансов.

Расчет налога, в т. ч. и авансовых платежей, осуществляется через процедуру Закрытие месяца – операция Расчет транспортного налога.

За отчетный период

По итогам года

Сверка с ИФНС по транспортному налогу

- пояснения в свободной форме с Приложением:

-

(форма, утв. Письмом ФНС РФ от 18.03.2020 N БС-4-21/4722) — при ликвидации объекта налогообложения; (форма, утв. Приказом ФНС РФ от 25.07.2019 N ММВ-7-21/377@) — при наличии льгот; (форма, утв. Приказом ФНС РФ от 25.02.2020 N ЕД-7-21/124@) — при наличии транспортных средств, не учтенных ИФНС при расчете налога.

- подтверждающих документов (по желанию).

Даже если 10-тидневный срок нарушен, налоговые органы рассмотрят пояснения и при наличии оснований пересчитают налог (Письмо ФНС РФ от 13.08.2019 N АС-4-21/16019@).

Если не смотря на пояснения и реально существующие основания для уменьшения налога, организация получила из налогового органа Требование на уплату недоимки по налогу, исчисленному по версии ИФНС, у нее есть возможность урегулировать вопрос, направив жалобу в вышестоящий орган — УФНС.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.При приобретении автомобиля организация обязана зарегистрировать его в ГИБДД или.

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

Мы продолжаем серию «Самое новое в «1С:Бухгалтерии 8», в которой регулярно рассказываем об изменениях в новых версиях решения, о том, что в них появилось интересного, важного и полезного для бухгалтера.

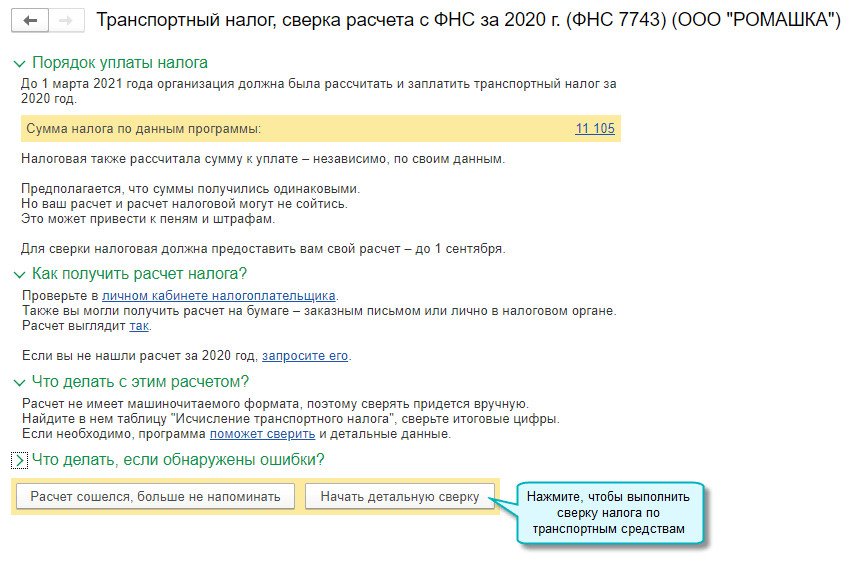

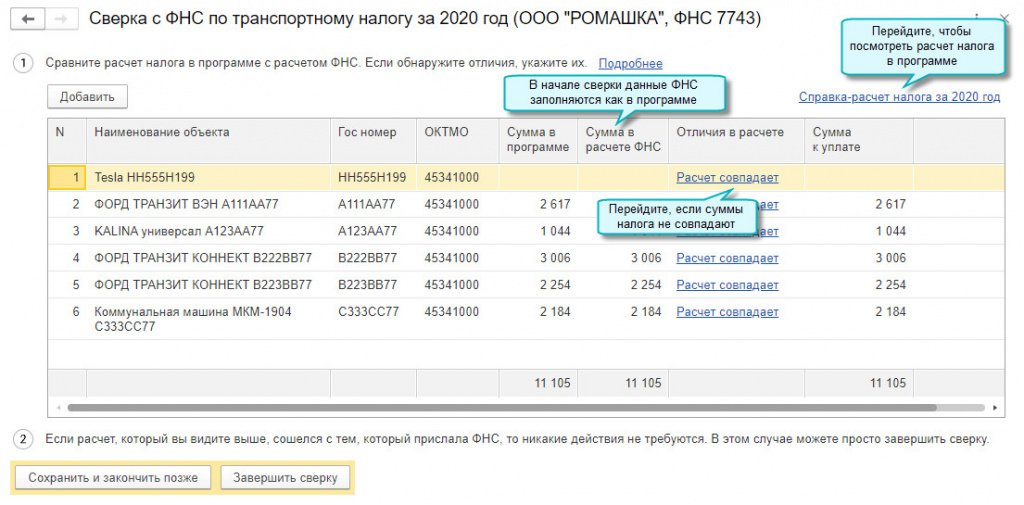

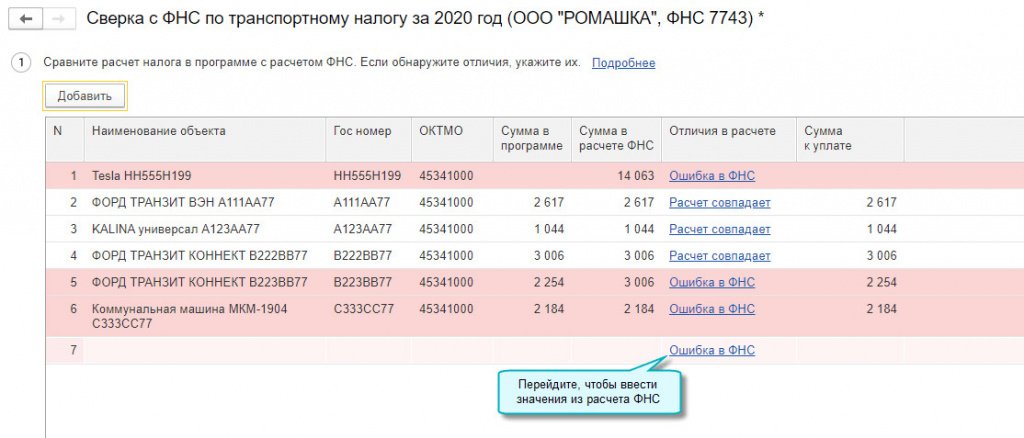

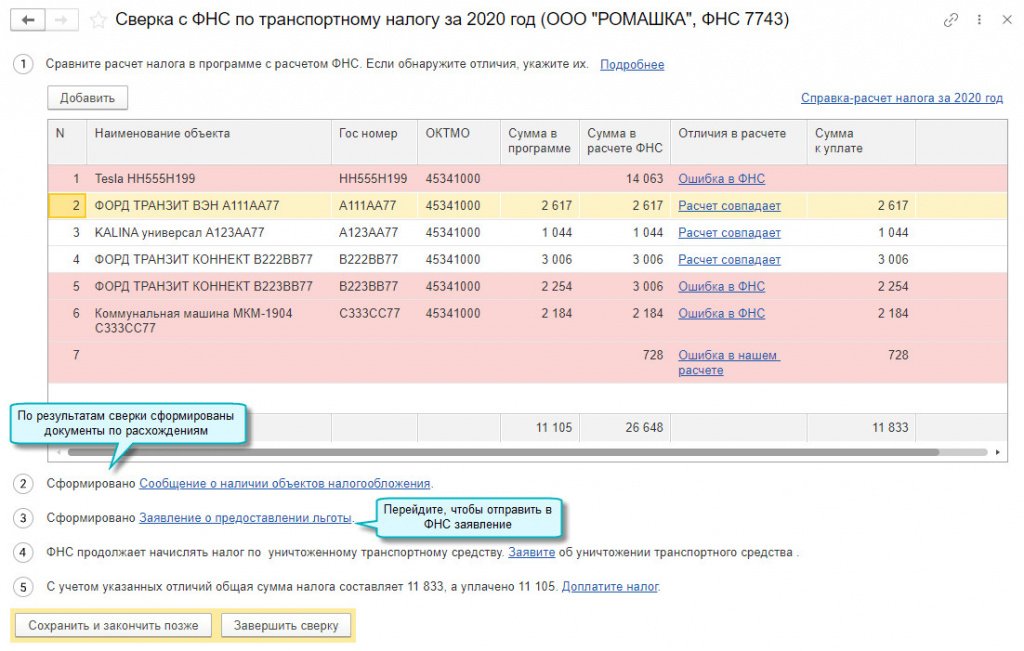

В программе «1С:Бухгалтерия 8» начиная с версии 3.0.104 добавлена возможность сверки с ФНС расчета транспортного и земельного налогов. По расхождениям заполняются документы для направления их в ФНС.

Простой интерфейс: меню "Начальная страница - Задачи организации - Все задачи организации".

Полный интерфейс: меню "Главное - Задачи - Задачи организации".

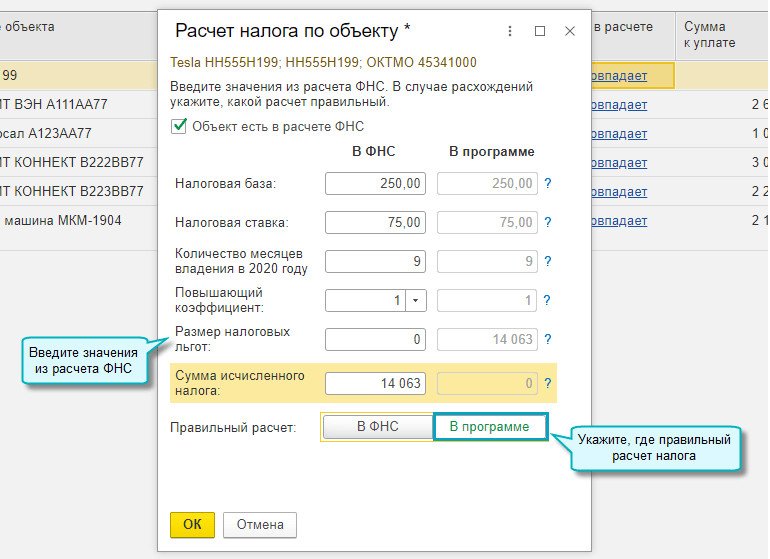

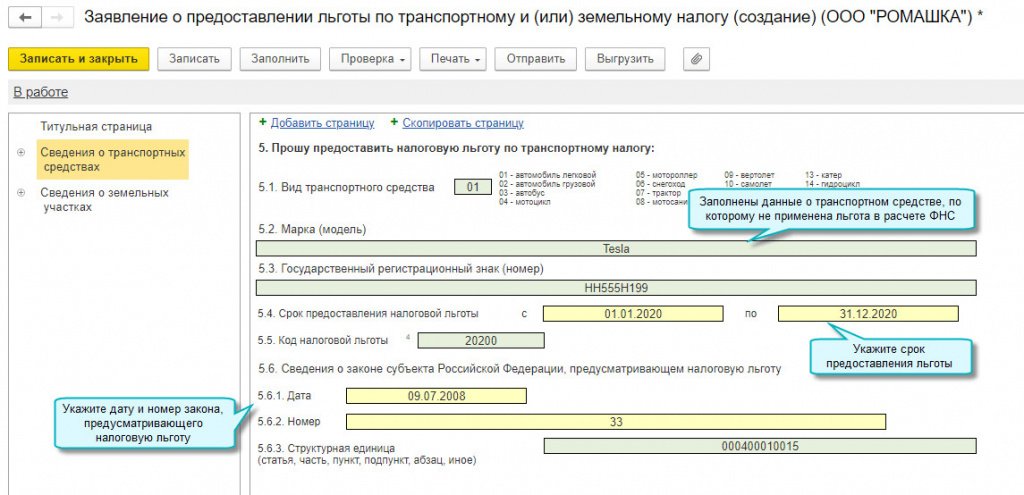

В расчете ФНС не применена льгота

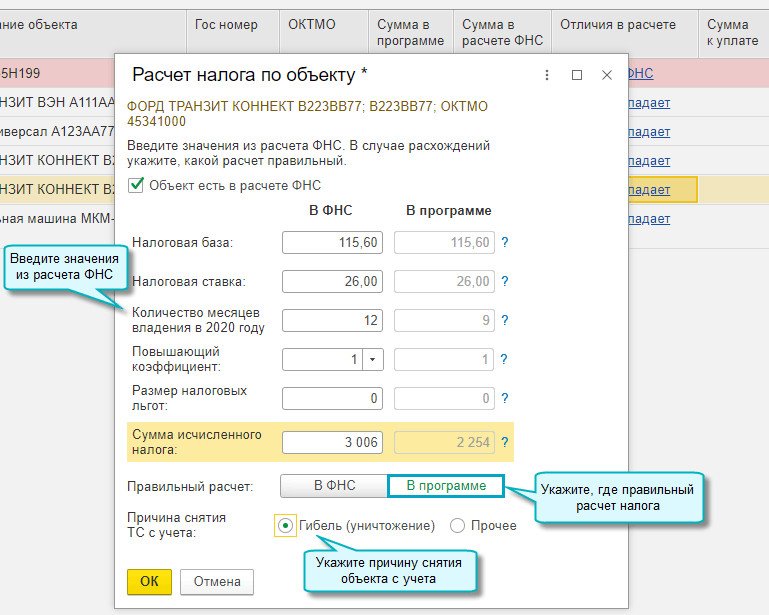

В расчете ФНС не учтено снятие с учета транспортного средства

В расчете ФНС отсутствует транспортное средство

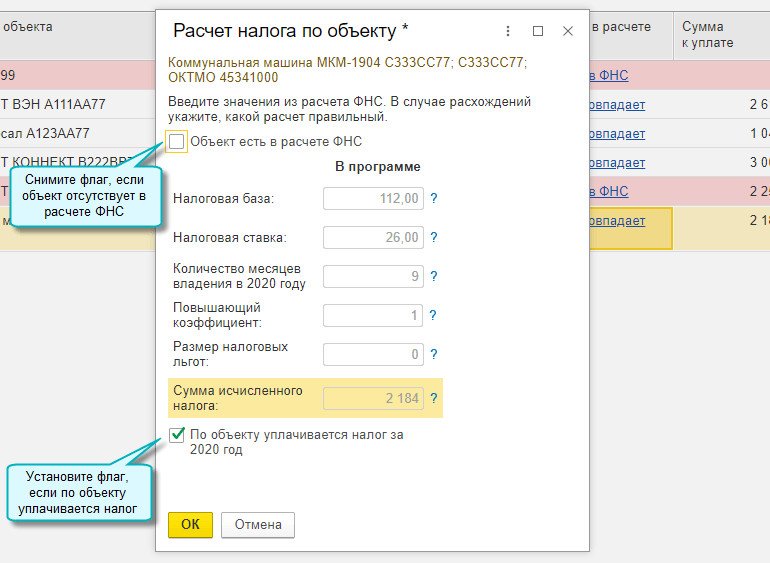

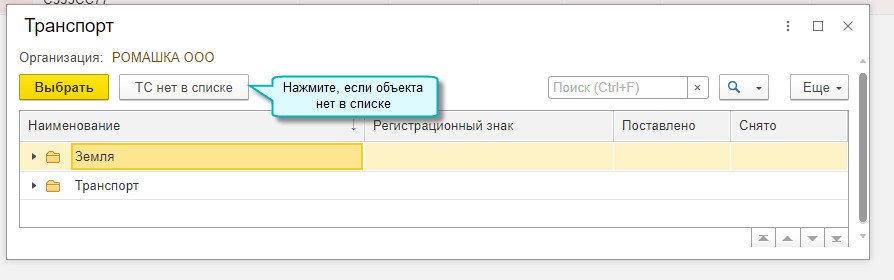

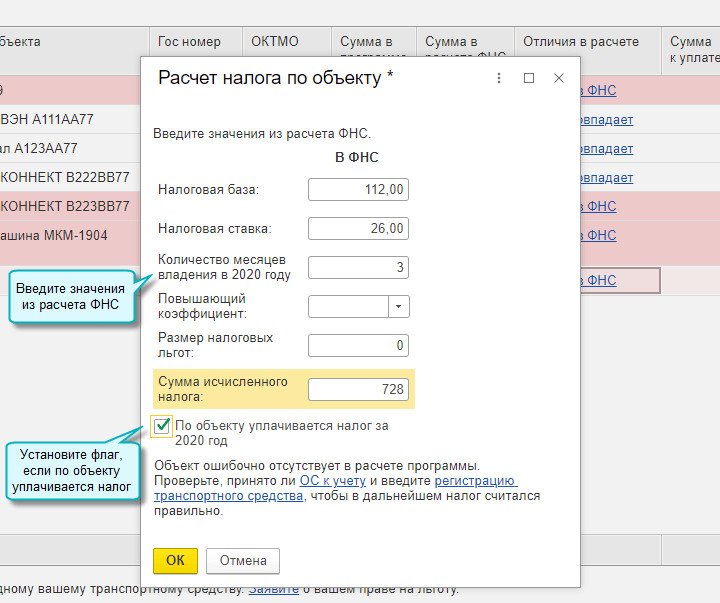

В программе не рассчитан налог по транспортному средству

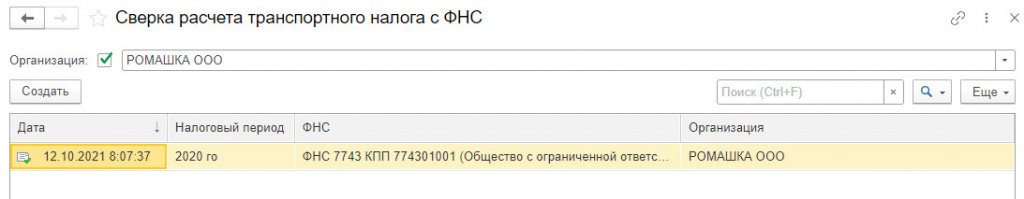

Результат сверки с ФНС по транспортному налогу

Сверки расчетов с ФНС по транспортному налогу сохраняются.

Простой интерфейс: меню "Налоги - Еще - Сверка расчета транспортного налога".

Полный интерфейс: меню "Отчеты - Сверки с ФНС - Сверка расчета транспортного налога".

Аналогично выполняется сверка расчета земельного налога.

Простой интерфейс: меню "Налоги - Еще - Сверка расчета земельного налога".

Полный интерфейс: меню "Отчеты - Сверки с ФНС - Сверка расчета земельного налога".

В этом материале расскажем, как организован весь этот процесс изнутри в программе 1С: Бухгалтерия предприятия ред. 3.0 и дадим полезные советы, которые помогут вам вовремя избежать недопонимания с проверяющими органами.

Итак, если расчёт налоговой службы не совпадёт с вашим, например, по причине отсутствия данных о приобретённом вами автомобиле, у вас будет 10 дней на то, чтобы представить пояснения с подтверждающими документами.

Рассылка уведомлений с начислениями будет производиться налоговыми органами в течение 6 месяцев с даты крайнего срока уплаты налога за предшествующий год, то есть до конца августа 2021 года.

Чтобы избежать подобных сюрпризов, ФНС рекомендовала провести заблаговременную сверку (Письмо ФНС России от 16.01.2020 г. №БС-4-21/452@ «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»).

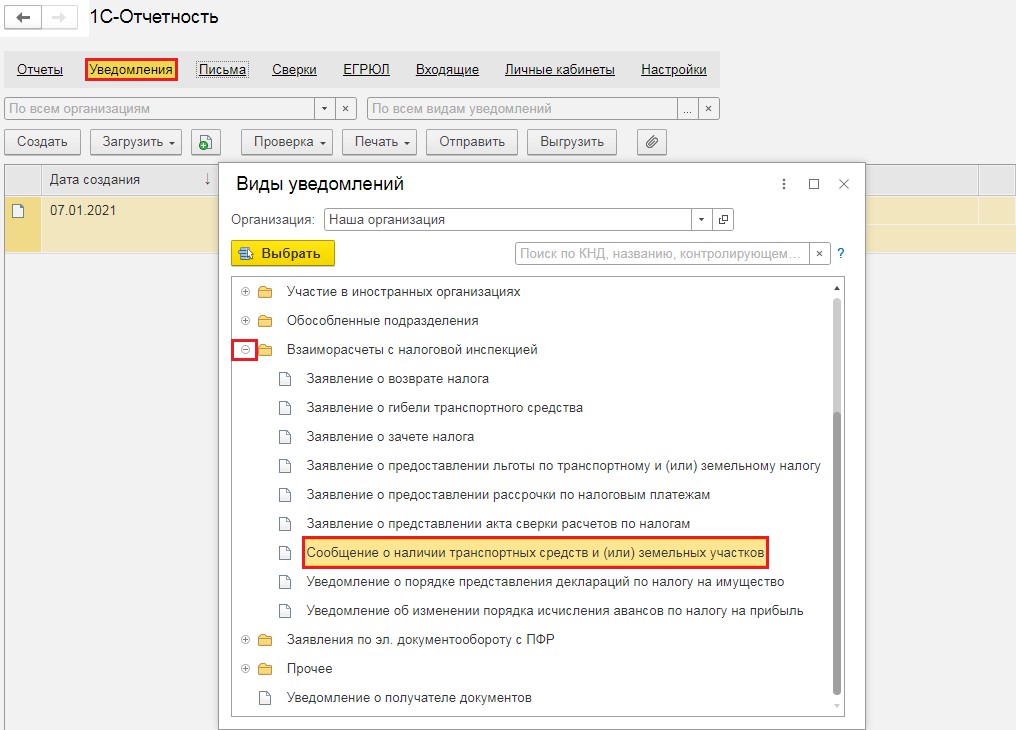

В открывшемся окне перейти по ссылке «Уведомления» и выбрать необходимый пункт.

После чего будет открыта форма уведомления, которую необходимо заполнить вручную.

Расчёт транспортного налога в 1С: Бухгалтерии предприятия ред. 3.0

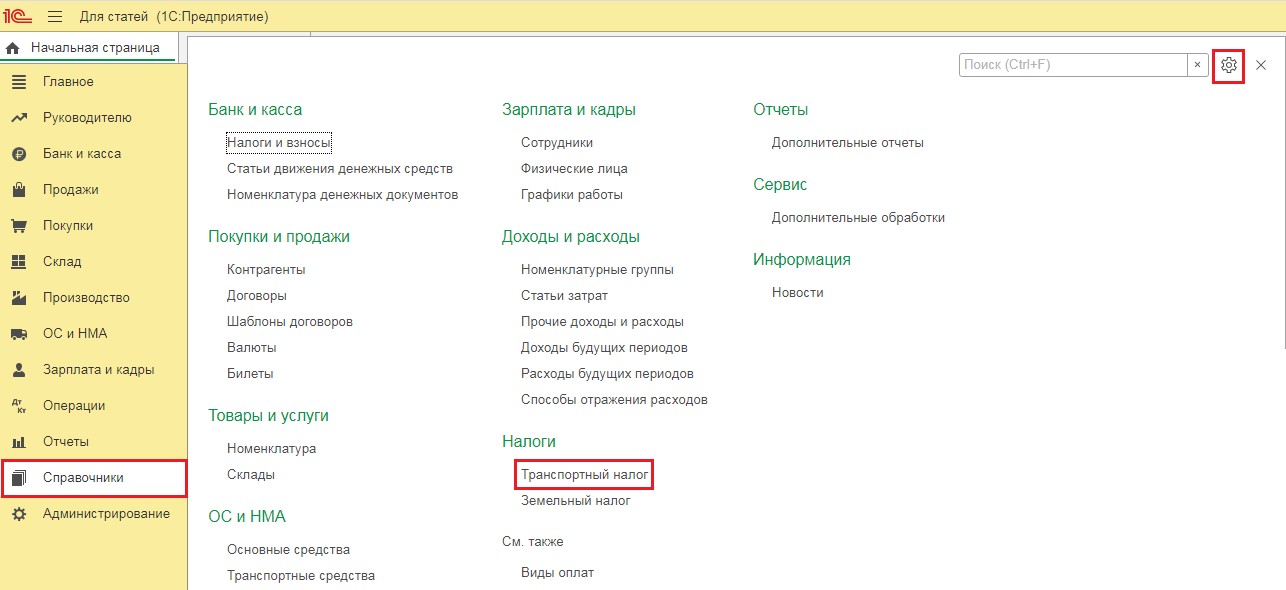

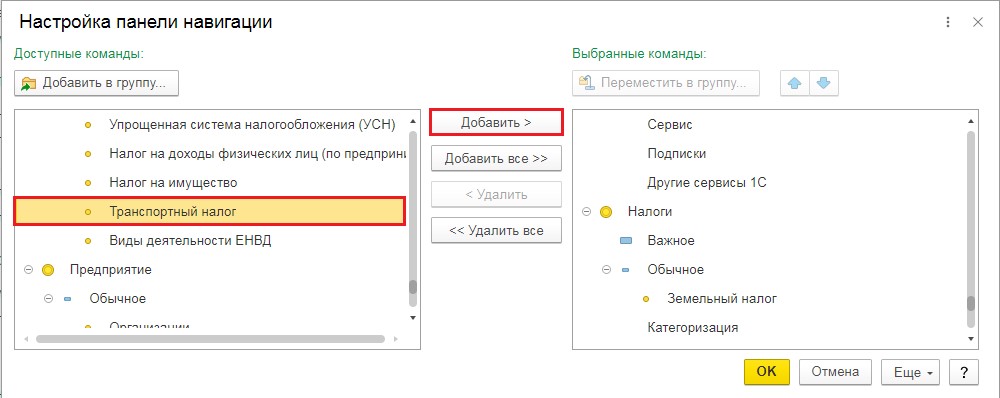

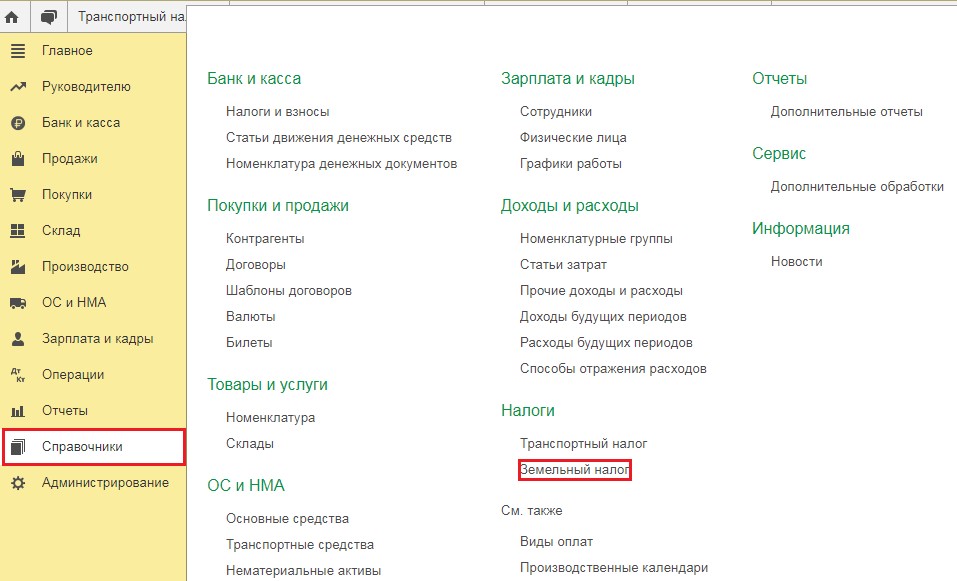

Расположен он в разделе «Справочники» — «Транспортный налог».

Если в разделе «Справочники» у вас нет такого пункта, то тогда вам нужно перейти в настройки раздела — иконка шестерёнки в правом верхнем углу окна, из выпадающего меню выбрать пункт «Настройка навигации» и в открывшемся окне найти необходимый пункт в левом столбце. Двойным щелчком мыши по нему, или при помощи кнопки «Добавить», его нужно перенести в правую часть окошка, а затем нажать «ОК».

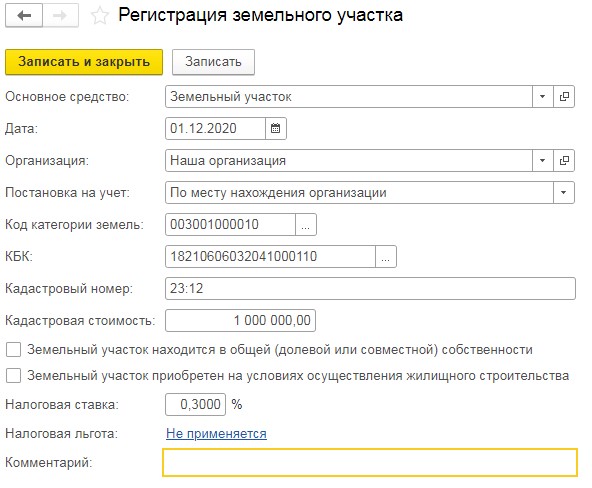

Важно верно заполнить все данные, так как практически от каждого из них зависит расчёт налога.

Например, поле «Дата» — это дата постановки на учёт транспортного средства. Если вы зарегистрировали автомобиль после 15го числа месяца, то этот месяц не будет включён в коэффициент владения, и наоборот. Например, если постановка на учёт автомобиля была произведена 15 ноября или позднее в этом же месяце, то налог будет считаться только за декабрь месяц. А вот если, например, 14 ноября или ранее в этом месяце, то налог будет рассчитан за 2 месяца.

От графы «Постановка на учёт» будут зависеть налоговые ставки. Если машина поставлена на учёт в другом регионе, то это необходимо учитывать.

От кода вида транспортного средства тоже будет зависеть размер ставки, так как для легковых и грузовых машин действуют разные тарифы.

Показатель «Мощность двигателя» напрямую будет влиять на расчёт, так как формула, по которой рассчитывается транспортный налог, выглядит так:

мощность двигателя * налоговая ставка *количество месяцев владения/ 12 * повышающий коэффициент

Повышающий коэффициент применяется к дорогостоящим автомобилям дороже 3 миллионов рублей. В графе «Налоговая льгота» необходимо выбрать подходящий для вас пункт.

Важный нюанс! Если ваша организация планирует применять льготу, то она обязательно должна подать заявление в налоговый орган и получить либо уведомление о применении льготного режима, либо отказ.

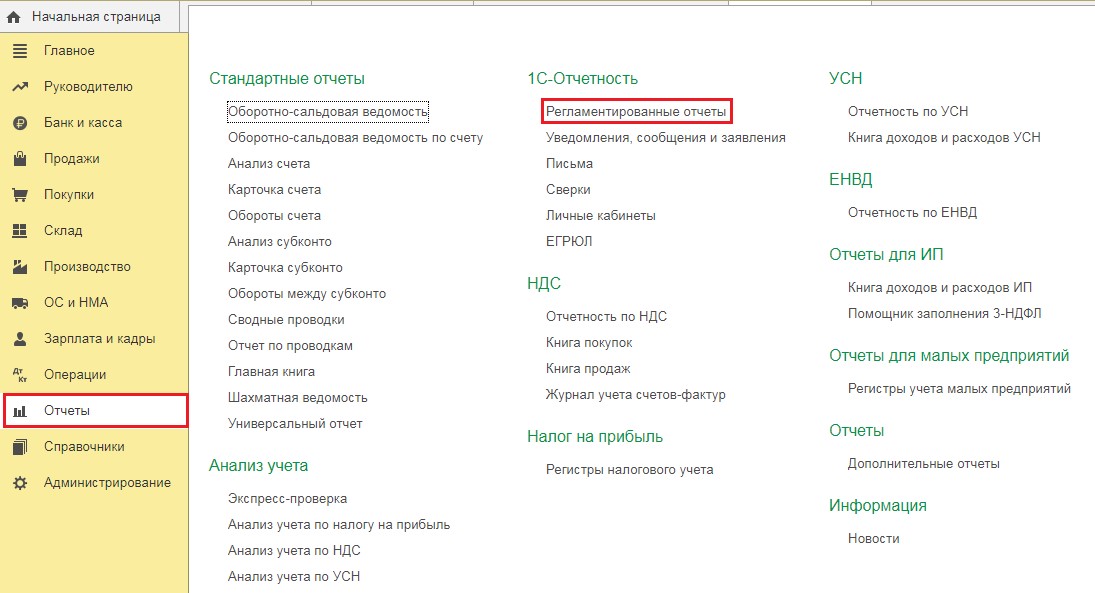

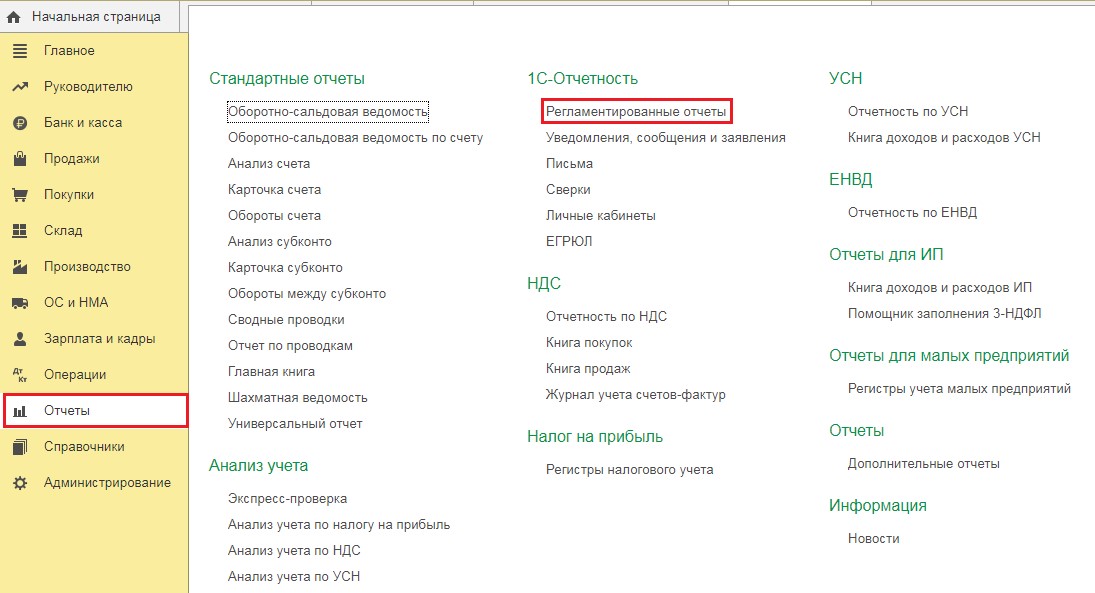

Для подачи заявления на льготу необходимо перейти в раздел «Отчёты» и выбрать пункт «Регламентированные отчёты».

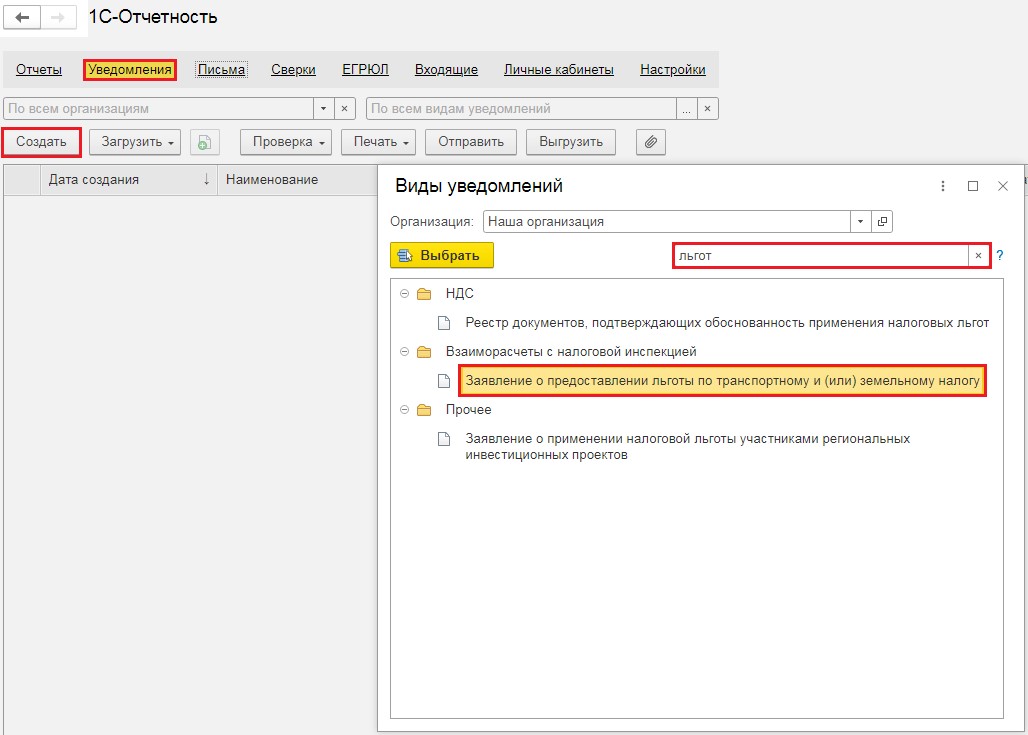

В открывшемся окне следует перейти по ссылке «Уведомления», нажать на кнопку «Создать» и из списка возможных заявлений выбрать «Заявление о предоставлении льготы по транспортному и (или) земельному налогу». Быстро найти нужное заявление можно при помощи строки поиска.

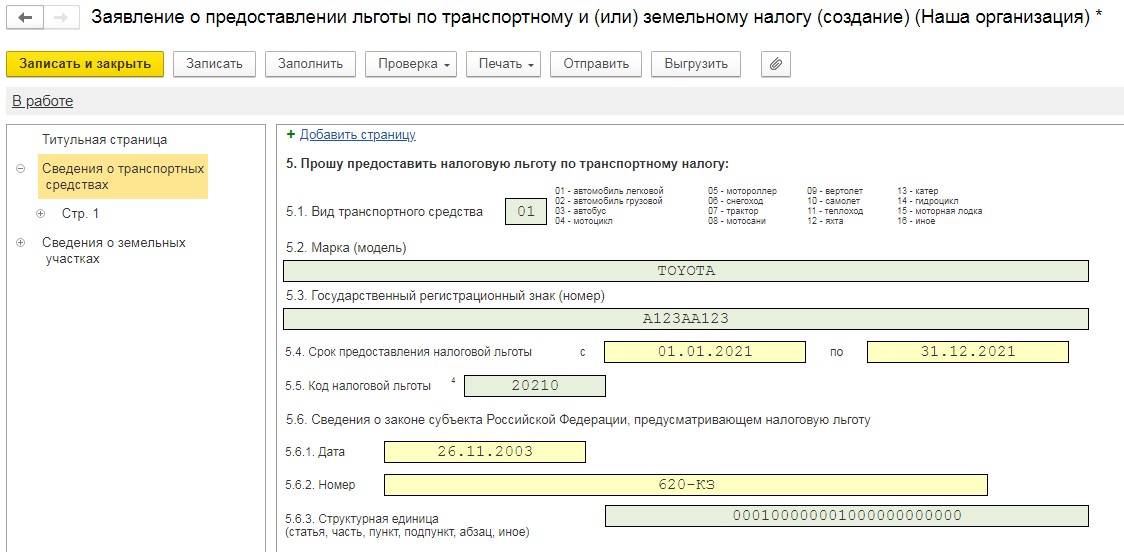

Открывшуюся форму заявления необходимо заполнить вручную, указав данные автомобиля, срок предоставляемой льготы и на основании какого пункта и какого закона вы на неё претендуете.

Вернёмся к расчёту налога.

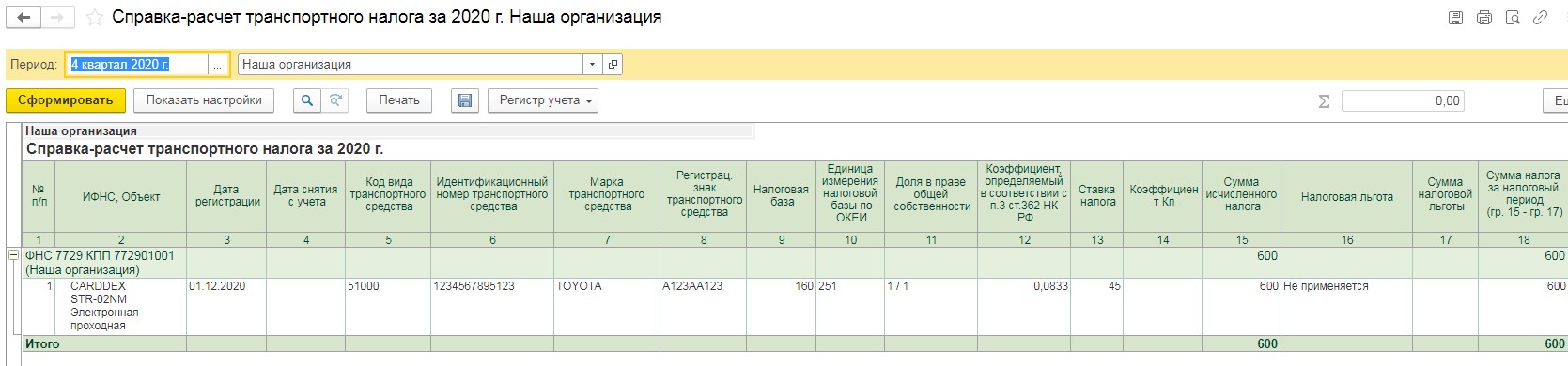

Рассчитаем налог: 160 * 45 / 12 * 1 = 600 рублей.

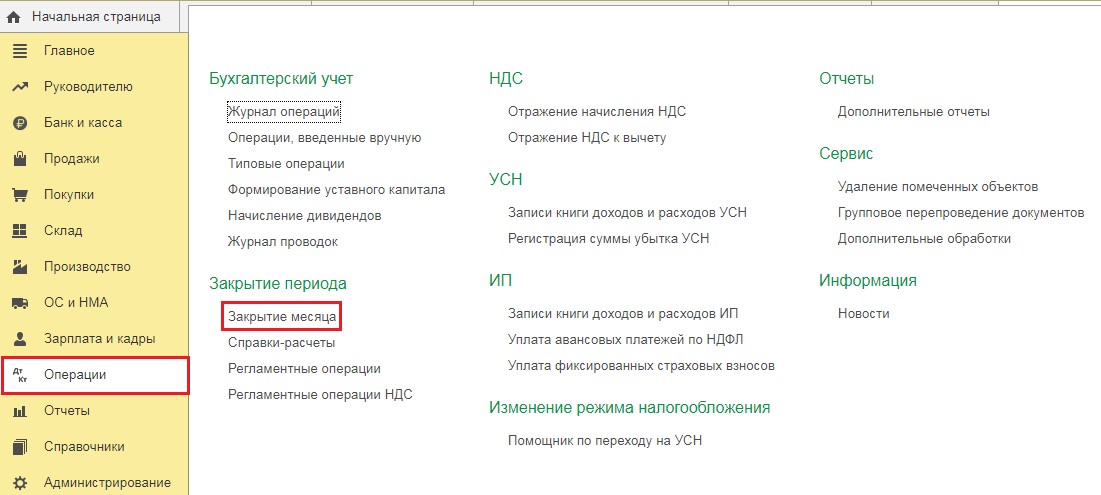

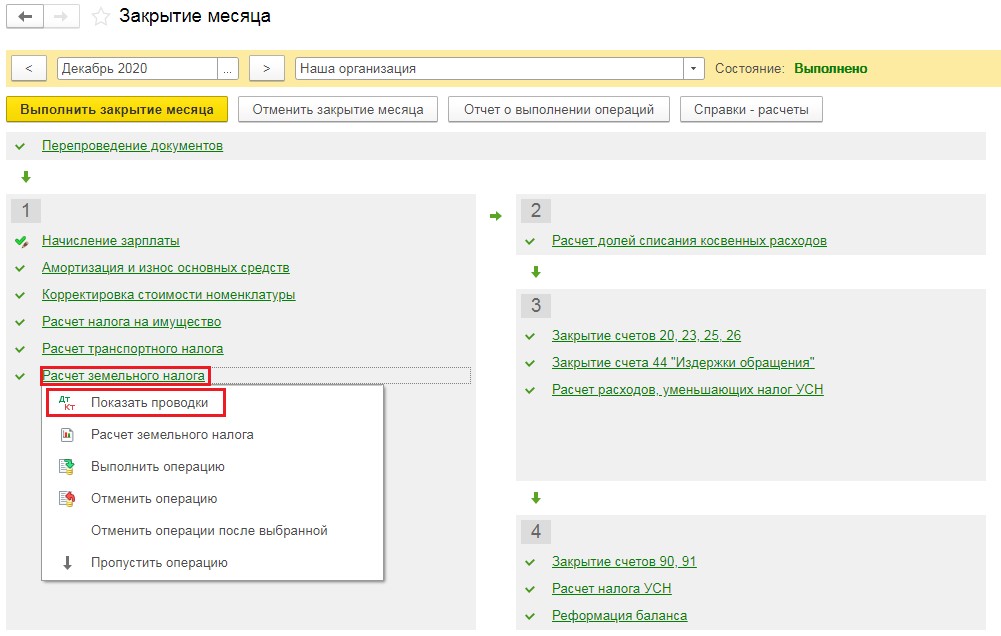

Но чтобы не считать налог вручную, мы можем обратиться к обработке «Закрытие месяца» в разделе «Операции».

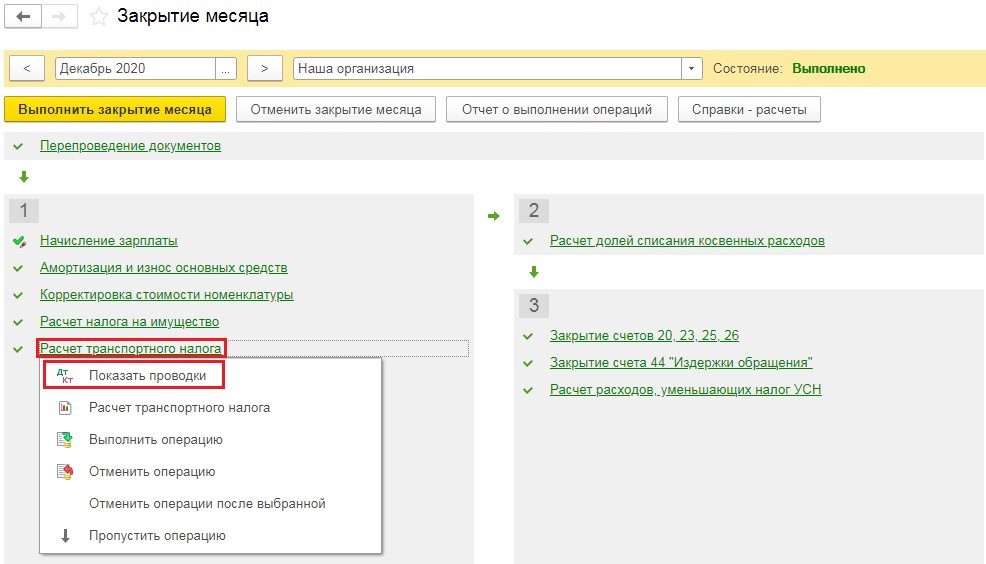

Когда регламентные операции месяца выполнены, нам нужно нажать на пункт «Расчёт транспортного налога» и выбрать пункт «Показать проводки».

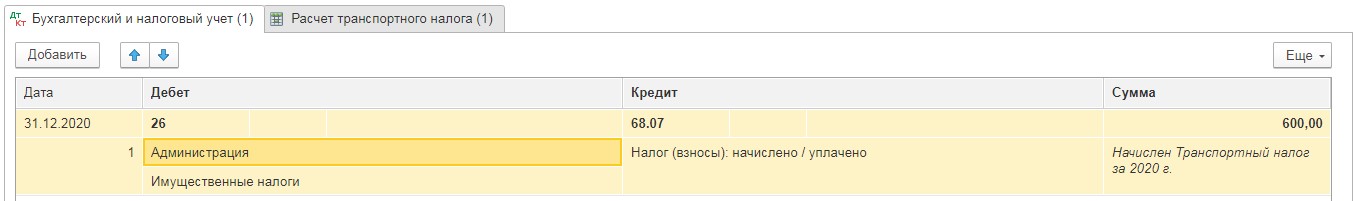

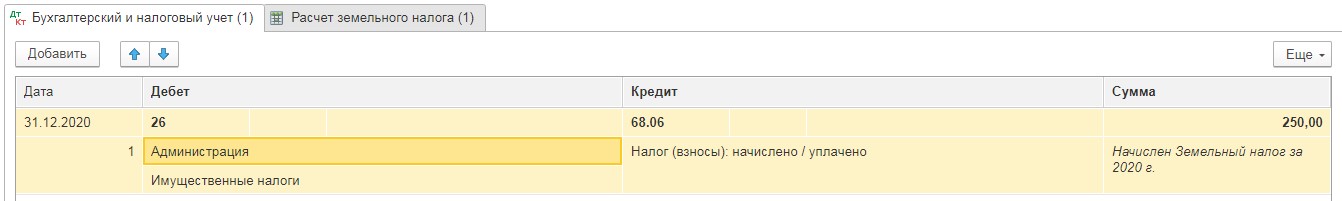

В сумме проводки вы увидите рассчитанный программой налог.

Также, ещё раз нажав на пункт «Транспортный налог», можно выбрать справку-расчёт «Расчёт транспортного налога» и проанализировать расчёт.

На что в справке следует обратить внимание? Первое — это по каким транспортным средствам был рассчитан налог, ведь может выйти так, что на учёте у вас стоит 2 автомобиля, а налог считается лишь по одному из них. Второй момент — это технические характеристики и наличие льгот.

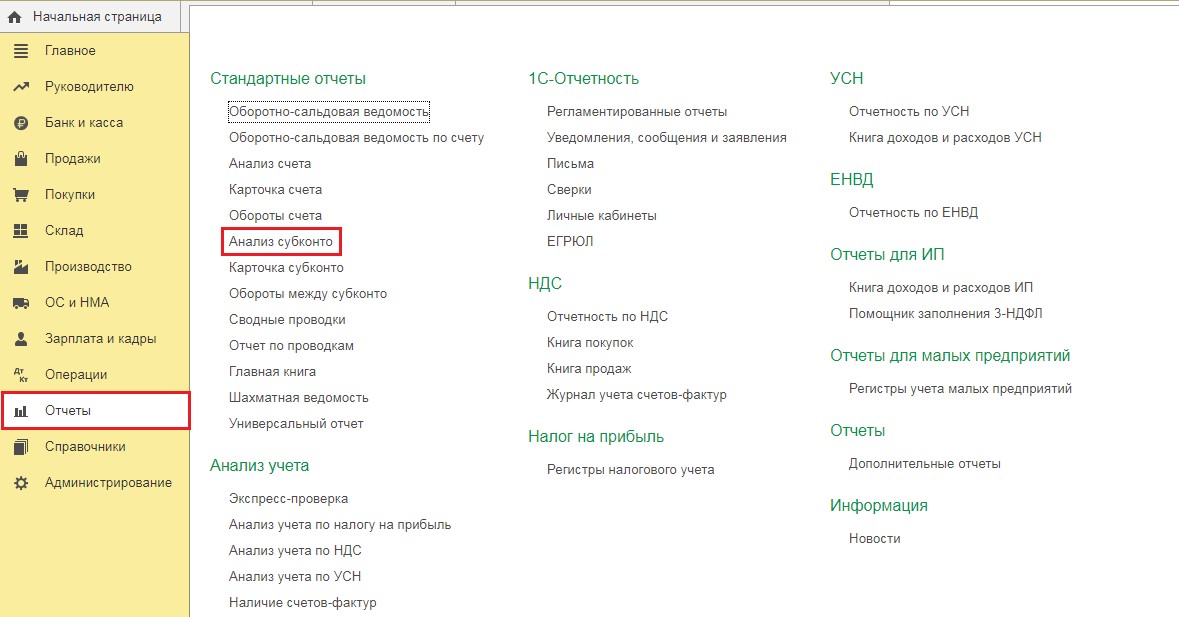

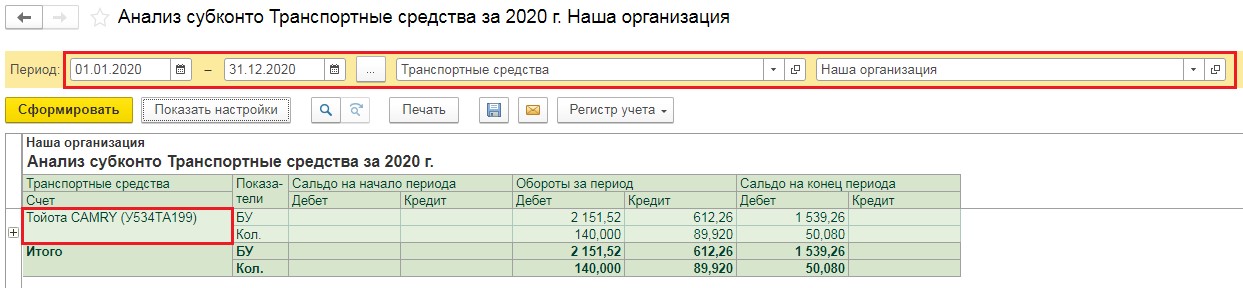

Узнать, сколько транспортных средств принадлежит вашей организации по данным программы, можно при помощи отчёта «Анализ субконто», расположенного в разделе «Отчёты».

В открывшемся окне следует указать период — год, в графе субконто — «Транспортные средства» и в поле «Организации» необходимую вам, после чего нажать на кнопку «Сформировать».

Важный нюанс! Если ваша организация в течение года уплачивала авансовые платежи по транспортному налогу, то их размер следует вычесть из начисленной суммы налога за год и уплатить в налоговый орган лишь разницу.

Касаемо проводки по начислению транспортного налога, она может быть отражена по дебету любого из затратных счетов.

Обычно, если автомобиль используется работниками администрации, то выбирают счёт 26. Торговые предприятия, использующие машину для доставок, включают расходы на уплату налога в 44 счёт. Если же автомобиль сдаётся в аренду и доход от сдачи автомобиля не относится к вашим основным видам деятельности, то налог отражается на счёте 91.02. Настроить это можно в разделе «Главное» пункте «Налоги и отчёты».

В открывшемся окне перейдём на вкладку «Транспортный налог» и далее по ссылке «Способы отражения расходов».

Здесь у вас будет возможность указать налог по какому транспортному средству будет отражаться на том или ином счёте, или задать общие настройки для организации.

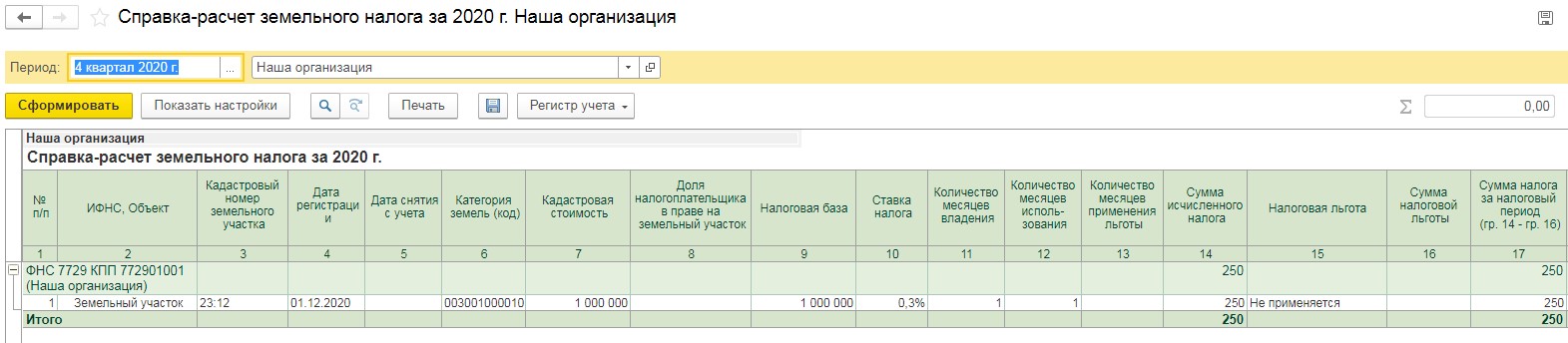

Расчёт земельного налога в 1С: Бухгалтерии предприятия ред. 3.0

Расчёт земельного налога в программе 1С: Бухгалтерия предприятия очень схож с алгоритмом расчёта транспортного налога.

Перейдём непосредственно к расчёту налога.

По нашему примеру, кадастровая стоимость земельного участка составляет 1 миллион рублей, ставка налога 0,3% и владеем мы им ровно месяц.

Получаем: 1000000 * 0,3% / 12 * 1 = 250 рублей.

Проверим, что нам посчитала программа.

Для этого перейдём в раздел «Операции» и выберем пункт «Расчёт земельного налога».

В выпадающем списке нажмём на кнопку «Показать проводки» и убедимся в верности расчёта.

Также, ещё раз нажав на пункт «Земельный налог», можно выбрать справку-расчёт «Расчёт земельного налога» и проанализировать исчисленные суммы.

Обязательно убедитесь, что исходная информация для расчёта налога верна, и что налог рассчитан по всем земельным участкам, находящимся у вас в собственности.

Читайте также: