Система быстрых платежей ак барс как подключить в мобильном приложении

Это сервис переводов по номеру телефона, созданный Центральным банком РФ (Банком России).

Как подключиться к «Системе быстрых платежей»

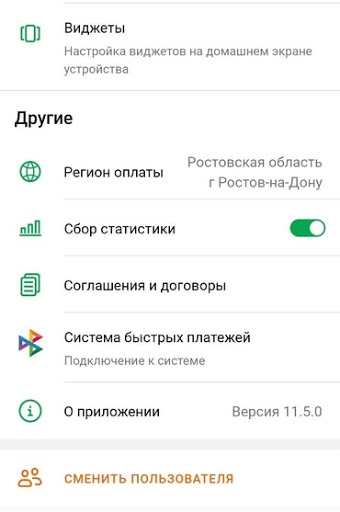

Для этого зайдите в приложение Сбербанк Онлайн → «Профиль» → «Настройки» → «Система быстрых платежей».

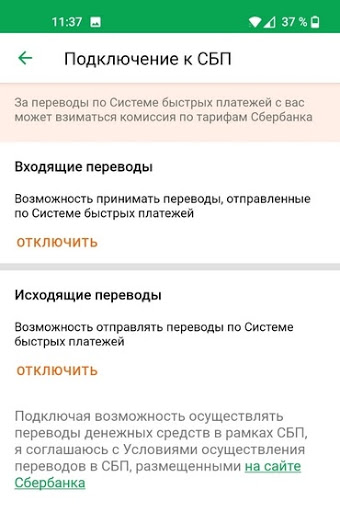

Для безопасности вы можете подключить как входящие, так и исходящие переводы по отдельности.

Как подключиться к «Системе быстрых платежей»

Для этого зайдите в приложение Сбербанк Онлайн → «Профиль» → «Настройки» → «Система быстрых платежей».

Для безопасности вы можете подключить как входящие, так и исходящие переводы по отдельности.

Как подключиться к «Системе быстрых платежей»

Для этого зайдите в приложение Сбербанк Онлайн → «Профиль» → «Настройки» → «Система быстрых платежей».

Для безопасности вы можете подключить как входящие, так и исходящие переводы по отдельности.

Как подключиться к «Системе быстрых платежей»

Для этого зайдите в приложение Сбербанк Онлайн → «Профиль» → «Настройки» → «Система быстрых платежей».

Для безопасности вы можете подключить как входящие, так и исходящие переводы по отдельности.

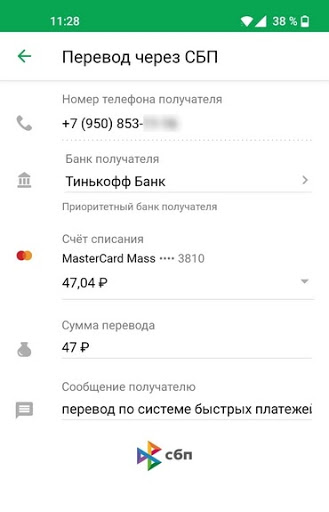

Откройте приложение Сбербанк Онлайн → «Платежи» → «Другие сервисы» → «Перевод по Системе быстрых платежей».

Откройте приложение Сбербанк Онлайн → «Платежи» → «Другие сервисы» → «Перевод по Системе быстрых платежей».

Откройте приложение Сбербанк Онлайн → «Платежи» → «Другие сервисы» → «Перевод по Системе быстрых платежей».

Откройте приложение Сбербанк Онлайн → «Платежи» → «Другие сервисы» → «Перевод по Системе быстрых платежей».

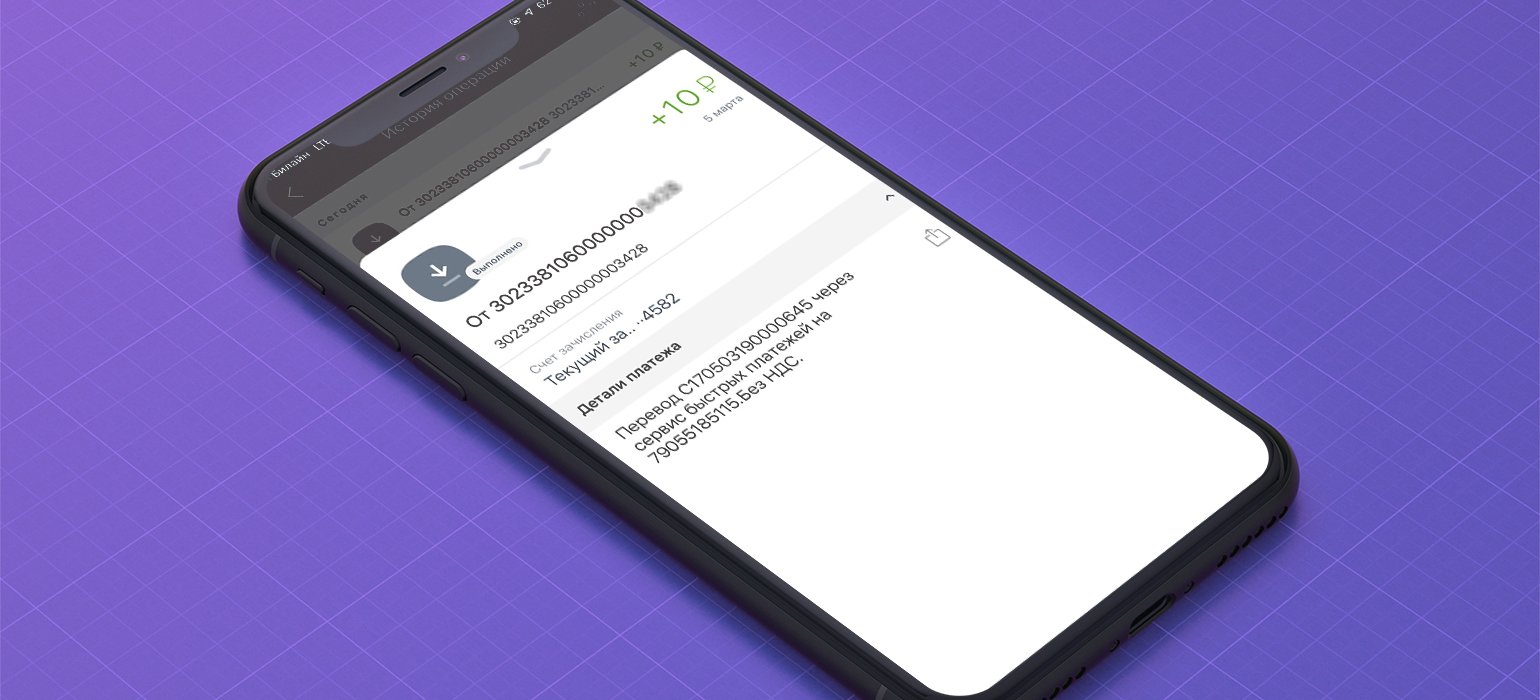

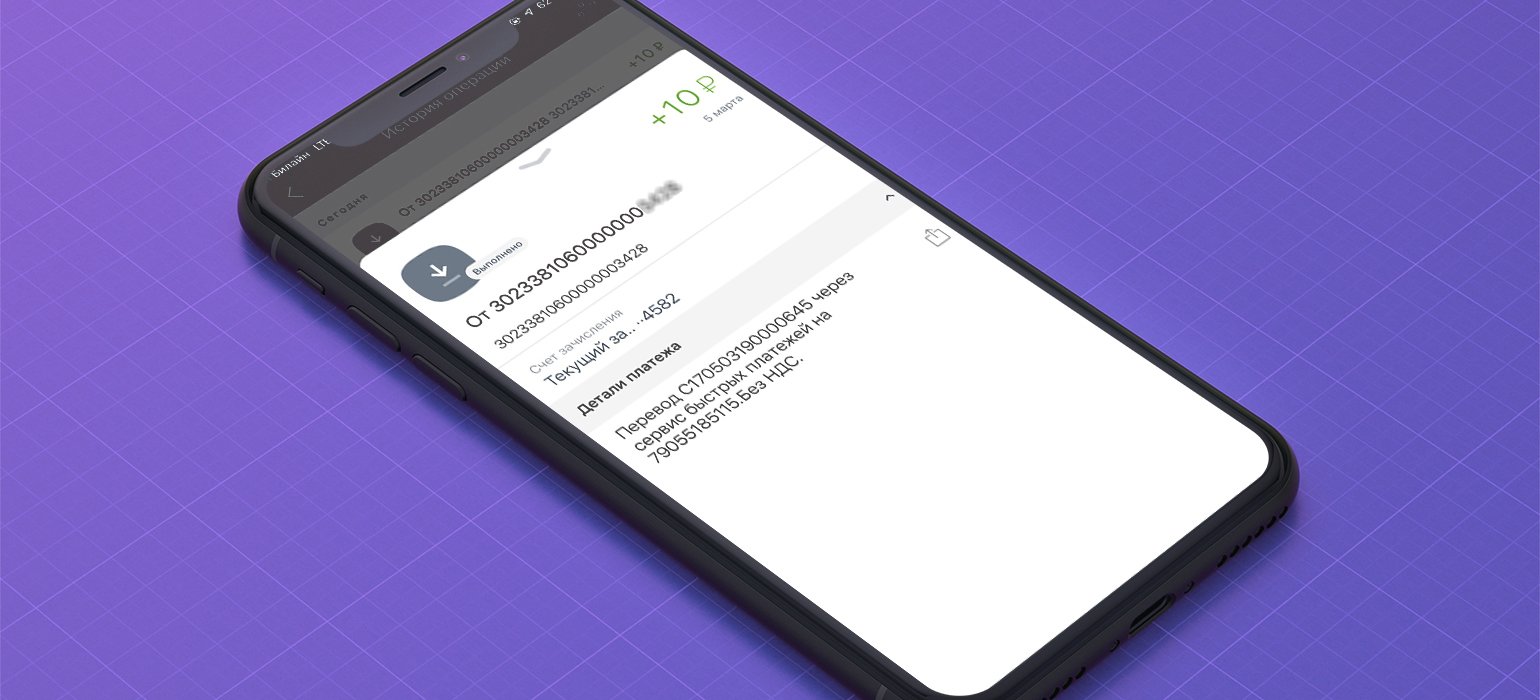

Переводы по номеру телефона

Перевод клиенту банка-партнёра

Удобный способ перевести деньги по номеру телефона клиенту Тинькофф Банка, Совкомбанка или СДМ-банка.

Перевод клиенту Сбербанка

Чтобы перевести деньги на карту клиента Сбербанка по номеру телефона, воспользуйтесь сервисом мгновенных переводов.

Согласие на обработку и передачу персональных данных в ПАО «Сбербанк»

Условия осуществления переводов в рамках Сервиса быстрых платежей

Лимиты

На одну операцию

Лимит обновляется спустя 24 часа после перевода. Например, если 1 февраля в 12:00 вы перевели 70 000 ₽, то до полудня 2 февраля сможете перевести ещё 80 000 ₽. Потом лимит обновится — вы снова сможете перевести 150 000 ₽.Комиссия

До 100 тыс. руб. в месяц – бесплатно

Свыше 100 тыс. руб. в месяц – 0,5%

Как подключиться к системе быстрых платежей?

Откройте мобильное приложение Сбербанк Онлайн (ссылка на вход) → «Профиль» → «Настройки» → «Система быстрых платежей (подключение к системе)» → дайте согласие на обработку персональных данных и нажмите «Подключить».

После этого вы сможете переводить деньги через систему быстрых платежей.

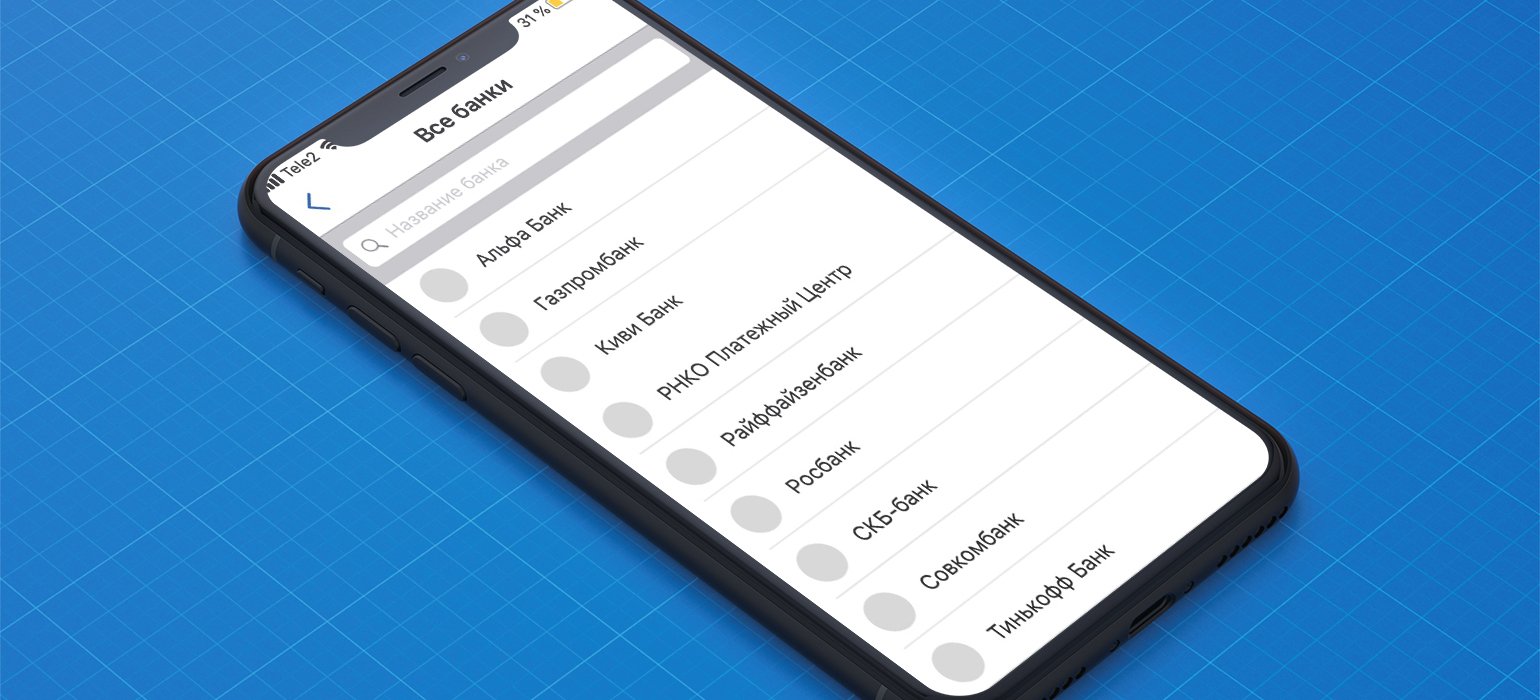

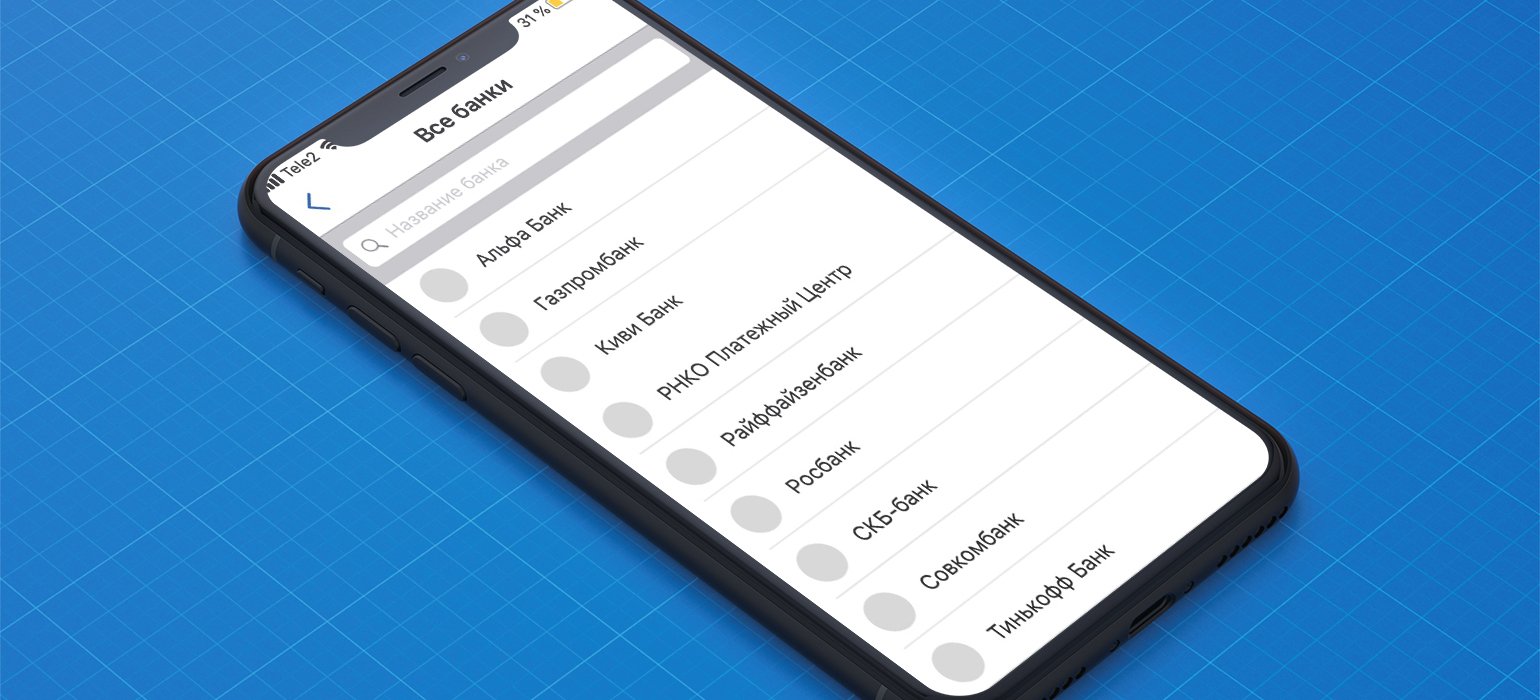

В какие банки можно перевести деньги по системе быстрых платежей?

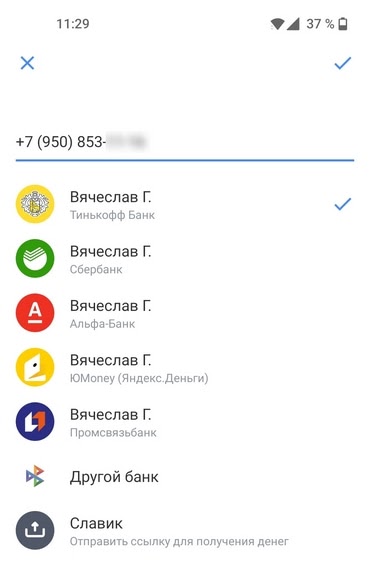

Вы сможете перевести деньги в банки, которые подключились к системе быстрых платежей.

Раньше перевод денежных средств с одного счета на другой занимал немало времени, а иногда для отправки небольшой суммы приходилось ждать несколько дней. И для решения такой проблемы Банк России принял решение создать специальную систему, позволяющую мгновенно пересылать деньги. Активировать её можно даже без личного посещения отделения банка, достаточно всего лишь воспользоваться официальным приложением для android или iOS устройства. Мы расскажем, для чего нужна система быстрых платежей , какие существуют ограничения и как подключить её на телефоне.

Зачем создавали Систему быстрых платежей

Ключевая цель СБП — предоставить людям возможность быстро, удобно и недорого перевести деньги на счет в другом банке по простому идентификатору, говорит представитель НСПК: «Система также направлена на повышение качества платежных услуг, расширение финансовой доступности, снижение стоимости платежей для населения и содействие конкуренции на российском платежном рынке».

Плюсы и минусы системы быстрых платежей

СБП дает пользователям Android и iOS устройств множество преимуществ:

- Удобство. Единственный идентификатор, которой нужно указывать при переводе по системе быстрых платежей — номер телефона получателя платежа.

- Выгода. За переводы, сумма которых не превышает 100 тысяч рублей в месяц, комиссия не взимается. Если сумма перевода превысит 100 тысяч рублей в месяц, банк вправе брать комиссию 0,5% от суммы перевода, но ее размер не должен превышать 1,5 тысяч рублей за перевод.

- Услуга доступна в любое время. Сервис работает круглый год, даже в праздники, в режиме 24/7.

- Скорость. В системе быстрых платежей списание денежной суммы со счета и зачисление на другой счет выполняется мгновенно.

- Можно обойтись без карты. Перевод возможен даже при отсутствии пластиковой карты — для получения или отправки денег можно использовать обычный счет в банке. Переводы выполняются по любым счетам, за исключением кредитных. Если у пользователя имеется несколько счетов, он может указать, на какой из них следует получать переводы.

- Простота использования. Для работы с СБП не нужно устанавливать какое-то специальное программное обеспечение — операция выполняется с помощью обычного мобильного приложения вашего банка.

Как видите, плюсов у системы быстрых платежей очень много, однако не обходится без некоторых ограничений:

Как подключиться к системе быстрых платежей?

Инструкция по подключению к системе быстрых платежей на Andoid и iOS гаджетах может незначительно отличаться в зависимости от банка. Обычно принцип действий одинаковый — нужно зайти в мобильное приложение банка, а затем последовательно выполнить следующие шаги:

- В приложении банка нужно выбрать пункт «Профиль»/»Аккаунт», затем «Настройки» и «Система быстрых платежей».

- Чтобы подключить систему, дайте согласие на обработку данных и выберите, какие переводы будут включены (входящие, исходящие или все сразу).

Система будет подключена мгновенно, и клиент сможет сразу осуществить быстрый платеж. Выполнить перевод по СБП просто:

- Зайти в мобильное приложение банка.

- Открыть раздел «Платежи» или «Переводы».

- Выбрать «Перевод через СПБ».

- Ввести номер телефона получателя.

- Выбрать банк, клиентом которого является получатель.

- Ввести сумму перевода и перевести деньги.

Будущее Системы быстрых платежей

Сейчас ЦБ и НСПК работают над еще двумя сценариями операций, которые могут появиться в Системе быстрых платежей на айфоне и на андроиде в 2022–23 годах:

- c2g (customer-to-government) — платежи физических лиц в пользу государства. Могут использоваться для оплаты налогов, штрафов, сборов, пошлин и т. п.

- g2c (government-to-customer) — платежи от государства в адрес физических лиц. Могут использоваться для выплат из государственного бюджета, например, пенсий, зарплат и т. п.

Также в следующем году продолжат развиваться существующие и появятся новые сервисы — как в части c2c-, так и c2b-платежей, сказал представитель НСПК. Например, в c2c будет развиваться функция pull, которая пока доступна для переводов между своими счетами в разных банках и позволяет перевести деньги со своих счетов в нескольких банках внутри только одного мобильного приложения банка.

По мере развития Системы быстрых платежей также могут сблизиться комиссии в разных сервисах переводов, считает Попов из TalkBank: «Комиссии платежных систем снизятся, а комиссия СБП вырастет так, чтобы банки, которые все это обслуживают, зарабатывали свою норму прибыли и могли обеспечивать и безопасность, и стабильность сервисов, и внедрение инноваций».

Вывод

Итак, теперь вы знаете, для чего нужна система быстрых платежей и как её подключить на Андроид или айфоне. Всё, что потребуется использовать, – официальное мобильное приложение банка.

С 28 февраля для клиентов ряда банков стала доступна Система быстрых платежей. С помощью этого сервиса можно мгновенно по номеру телефона переводить деньги из банка в банк. Оператором и расчетным центром СБП является Банк России, операционным платежным и клиринговым центром — НСПК. В настоящее время к системе подключены 12 организаций. По данным Банки.ру, в течение 2019 года как минимум половина из 50 крупнейших российских банков будут подключены к СБП.

Потому что у него есть своя система. В настоящее время самым популярным сервисом, где клиенты могут переводить деньги удаленно, является «Сбербанк Онлайн». Активная аудитория пользователей мобильного приложения «Сбербанк Онлайн» в 2018 году превысила 40 млн человек. В среднем пользователи мобильного приложения «Сбербанк Онлайн» совершают более 15,3 млн операций в день. Самые востребованные операции — p2p-переводы, на которые приходится 47% от общего количества ежедневных операций в «Сбербанк Онлайн». Переводить деньги внутри одного региона через Сбербанк можно бесплатно, но при отправке денег на карту клиенту банка в другом регионе придется заплатить комиссию в размере 1% от суммы перевода.

Глава ЦБ Эльвира Набиуллина в октябре прошлого года заявила, что Система быстрых платежей, наряду с системой удаленной идентификации и цифровым профилем (платформой для обмена информацией между госорганами, гражданами и коммерческими организациями), относится к национальной критической инфраструктуре, которая уравняет условия игры для различных участников финансового рынка. Регулятор считает, что подключение к Системе быстрых платежей должно быть обязательным для системно значимых банков, и рассчитывает, что они присоединятся к СБП до конца текущего года.

Система быстрых платежей позволяет переводить деньги друг другу по номеру телефона (для этого банк-отправитель и банк-получатель должны быть подключены к системе). Переводы производятся в режиме 24/7 365 дней в году, без выходных и праздников. Время на проведение одного перевода не превышает 15 секунд. Максимальная сумма одной операции — 600 тыс. рублей. Пользователю достаточно зайти в банковское мобильное приложение, выбрать нужный раздел, выбрать номер телефона, к которому привязан счет для перевода (а при необходимости еще и банк), ввести сумму и подтвердить перевод. Дополнительно регистрироваться в СБП не нужно, идентификатором клиента служит номер его мобильного. Важная особенность: чтобы совершить перевод в СБП, банк-отправитель и банк-получатель должны быть подключены к системе. Переводы осуществляются по любым счетам, кроме кредитных (так как это, по сути, ссудный счет самого банка). Счет может быть как карточный (при этом неважно, какая у вас платежная система), так и текущий или депозитный. Если деньги были списаны со счета, но не поступили получателю, необходимо обратиться к последнему. Если платеж был списан со счета, значит, он ушел через корсчет в ЦБ в адрес банка назначения. По поводу технических затруднений с получением нужно обращаться в поддержку банка-получателя.

В первый год работы системы ЦБ установил нулевые комиссии для банков, а с начала 2020 года комиссии будут установлены в размере 0,5—3 рублей за операцию. Эта комиссия будет взиматься как с банка-отправителя, так и с банка-получателя. Опрошенные банки сообщают, что пока они не взимают с клиентов комиссии за переводы, но продлится это недолго, от одного до трех месяцев. Затем за отправку денег придется платить. Регулятор уже заявил, что будет следить за тем, чтобы банки не завышали комиссии.

Сервис дает возможность узнать, в каком банке (из тех, что подключены к системе) есть счет у того или иного пользователя. Эту информацию можно получить, перебирая банки, указанные в списке. Эксперты не видят в этом новых дополнительных рисков для банков и их клиентов. Тем не менее, при желании можно запретить получать деньги через СБП. Для этого достаточно просто обратиться в банк по любому из клиентских каналов коммуникации.

С 28 февраля для клиентов ряда банков стала доступна Система быстрых платежей. С помощью этого сервиса можно мгновенно по номеру телефона переводить деньги из банка в банк. Оператором и расчетным центром СБП является Банк России, операционным платежным и клиринговым центром — НСПК. В настоящее время к системе подключены 12 организаций. По данным Банки.ру, в течение 2019 года как минимум половина из 50 крупнейших российских банков будут подключены к СБП.

Потому что у него есть своя система. В настоящее время самым популярным сервисом, где клиенты могут переводить деньги удаленно, является «Сбербанк Онлайн». Активная аудитория пользователей мобильного приложения «Сбербанк Онлайн» в 2018 году превысила 40 млн человек. В среднем пользователи мобильного приложения «Сбербанк Онлайн» совершают более 15,3 млн операций в день. Самые востребованные операции — p2p-переводы, на которые приходится 47% от общего количества ежедневных операций в «Сбербанк Онлайн». Переводить деньги внутри одного региона через Сбербанк можно бесплатно, но при отправке денег на карту клиенту банка в другом регионе придется заплатить комиссию в размере 1% от суммы перевода.

Глава ЦБ Эльвира Набиуллина в октябре прошлого года заявила, что Система быстрых платежей, наряду с системой удаленной идентификации и цифровым профилем (платформой для обмена информацией между госорганами, гражданами и коммерческими организациями), относится к национальной критической инфраструктуре, которая уравняет условия игры для различных участников финансового рынка. Регулятор считает, что подключение к Системе быстрых платежей должно быть обязательным для системно значимых банков, и рассчитывает, что они присоединятся к СБП до конца текущего года.

Система быстрых платежей позволяет переводить деньги друг другу по номеру телефона (для этого банк-отправитель и банк-получатель должны быть подключены к системе). Переводы производятся в режиме 24/7 365 дней в году, без выходных и праздников. Время на проведение одного перевода не превышает 15 секунд. Максимальная сумма одной операции — 600 тыс. рублей. Пользователю достаточно зайти в банковское мобильное приложение, выбрать нужный раздел, выбрать номер телефона, к которому привязан счет для перевода (а при необходимости еще и банк), ввести сумму и подтвердить перевод. Дополнительно регистрироваться в СБП не нужно, идентификатором клиента служит номер его мобильного. Важная особенность: чтобы совершить перевод в СБП, банк-отправитель и банк-получатель должны быть подключены к системе. Переводы осуществляются по любым счетам, кроме кредитных (так как это, по сути, ссудный счет самого банка). Счет может быть как карточный (при этом неважно, какая у вас платежная система), так и текущий или депозитный. Если деньги были списаны со счета, но не поступили получателю, необходимо обратиться к последнему. Если платеж был списан со счета, значит, он ушел через корсчет в ЦБ в адрес банка назначения. По поводу технических затруднений с получением нужно обращаться в поддержку банка-получателя.

В первый год работы системы ЦБ установил нулевые комиссии для банков, а с начала 2020 года комиссии будут установлены в размере 0,5—3 рублей за операцию. Эта комиссия будет взиматься как с банка-отправителя, так и с банка-получателя. Опрошенные банки сообщают, что пока они не взимают с клиентов комиссии за переводы, но продлится это недолго, от одного до трех месяцев. Затем за отправку денег придется платить. Регулятор уже заявил, что будет следить за тем, чтобы банки не завышали комиссии.

Сервис дает возможность узнать, в каком банке (из тех, что подключены к системе) есть счет у того или иного пользователя. Эту информацию можно получить, перебирая банки, указанные в списке. Эксперты не видят в этом новых дополнительных рисков для банков и их клиентов. Тем не менее, при желании можно запретить получать деньги через СБП. Для этого достаточно просто обратиться в банк по любому из клиентских каналов коммуникации.

Читайте также: