Как выглядит ипотека в приложении втб

В конце 2020 года на волне пандемии банки снизили ставки до рекордных значений. А мне как раз нужно было рефинансировать ипотеку.

Я долго тянула: думала, что процесс будет долгий, сложный и дорогой. В итоге все-таки рискнула. Ставку удалось снизить на 2,1%, переплату — на 506 тысяч, ежемесячный платеж — на 1098 Р , а срок — почти на полтора года. Я вовремя успела: в апреле 2021 ставки вновь начали расти.

В процессе рефинансирования я все время общалась с менеджером через мессенджер, в новый банк пришла только на сделку. Однако в старый банк мне пришлось сходить дважды.

Ниже я подробно расскажу, как и что я делала, какие документы подавала и сколько денег потратила.

Рефинансирование: как посчитать выгоду и выбрать момент

В феврале 2018 года я купила квартиру в Новосибирске — в строящемся доме в закрытом ЖК в 10 минутах от метро. Я выбрала однокомнатную квартиру без отделки площадью 39,4 м², она стоила 2 830 000 Р . В качестве первоначального взноса заплатила 800 000 Р , а 2 030 000 взяла в кредит на 15 лет и 2 месяца под 9,7%. Ежемесячно отдавала банку 21 443 Р . До сдачи дома на тот момент оставалось полтора года.

Затем ставки по ипотеке начали снижаться. Сразу рефинансировать ипотеку нельзя: по правилам первые полгода заемщик не может уходить в другой банк. Потом я все никак не могла решиться: для рефинансирования нужно собраться и потратить деньги и время. Ставки тем временем продолжали падать. В конце 2020 года я поняла, что дальше откладывать некуда.

Рефинансирование — это оформление нового кредита под более низкий процент в другом банке. Новый банк погашает кредит заемщика в старом банке, а дальше заемщик платит уже новому банку. Если рефинансировать кредит на ранних сроках, можно сэкономить на переплате по процентам.

Выгоду от рефинансирования можно посчитать с помощью онлайн-калькулятора Т—Ж :

К декабрю 2020 года я погасила меньше 200 000 Р из основного долга, а выплатить мне нужно было еще 1 841 523,31 Р , поэтому рефинансироваться было выгодно. Хотя разница в процентах была небольшая — около 2%.

Но были и другие причины рефинансировать кредит именно в этот момент.

Страхование. Для ипотеки я по требованию банка каждый год страховала жизнь и имущество. Без страхования ставка увеличивалась на 0,5%. В феврале 2021 года мне нужно было бы продлевать страховку и платить 8500 Р : 7000 Р за страхование жизни и здоровья и 1250 Р за имущество. А при рефинансировании в новом банке тоже нужно оформлять страховки: старые не подойдут, потому что по ним страховые выплаты получает другой банк.

Вычеты. Если рефинансироваться в декабре, то с января уже можно платить новому банку. Я получаю налоговый вычет за покупку квартиры, поэтому рефинансироваться в конце года мне было очень удобно. Можно взять из старого банка справки для оформления налогового вычета — возврата части стоимости квартиры и уплаченных процентов по ипотеке за 2020 год. А в следующем году уже надо будет брать эти справки только в новом банке.

Минимальное количество личных визитов. Из-за пандемии все перешли на удаленный формат работы, поэтому можно было выслать документы в банки почтой и через «Вотсап». А в новый банк прийти только один раз — в день сделки. Правда, в старый банк мне пришлось все-таки сходить несколько раз.

Клиенты ВТБ с 1-м и последующим ребенком, рожденным в период с 01.01.2018 по 31.12.2022, либо с ребенком — инвалидом, рожденным не позднее 31.12.2022 (даже если он единственный ребенок) могут снизить ставку кредитования до 5% через заключение дополнительного соглашения к кредитному договору 1 :

- Если ранее оформили ипотеку по программе Ипотека с господдержкой, но на «старых» условиях, либо получили ипотеку по программам Готовое жилье, Строящееся жилье и Рефинансирование.

- Соответствуют требованиям госпрограммы.

- Оформили личное и имущественное страхование.

Обязательные документы:

- заграничный паспорт ребенка — гражданина РФ

- паспорт гражданина РФ родителя, в том числе заграничный, в который внесены сведения о ребенке

- свидетельство о рождении ребенка, в которое внесены сведения:

а) о гражданстве РФ обоих родителей или единственного родителя (независимо от места рождения ребенка);

б) о гражданстве РФ одного из родителей, если другой родитель является лицом без гражданства или признан безвестно отсутствующим либо если место его нахождения неизвестно (независимо от места рождения ребенка);

в) о гражданстве РФ одного из родителей и гражданстве иностранного государства другого родителя (если свидетельство о рождении выдано на территории РФ); - отметка на переводе на русский язык документа, выданного компетентным органом иностранного государства в удостоверение акта регистрации рождения ребенка, проставленной миграционной службой, консульством

- отметка на свидетельстве о рождении, выданном уполномоченным органом РФ, миграционной службой, консульством

- вкладыш к документу, выданному компетентным органом иностранного государства в удостоверение акта регистрации рождения ребенка, либо к свидетельству о рождении, подтверждающий наличие гражданства РФ, выданным в установленном порядке до 6 февраля 2007 г.

- справка, подтверждающая факт установления ребенку категории «ребенок-инвалид», выданная федеральным государственным учреждением медико-социальной экспертизы по форме, утвержденной уполномоченным федеральным органом исполнительной власти (для подтверждения категории «ребенок-инвалид»).

Срок рассмотрения заявления — 30 календарных дней при предоставлении указанного пакета документов.

Для сокращения срока рассмотрения заявления до 7 календарных дней необходимо предоставить:

- Кредитный договор,

- Документы-основания возникновения права собственности/права требования на предмет залога (Договор Долевого Участия/Договор Уступки Прав Требования/Договор Купли-Продажи) со всеми изменениями и дополнениями.

Для городов входящих в:

Если понадобятся дополнительные сведения или время для принятия решения по заявлению, то с вами свяжется сотрудник банка и проинформирует об этом.

Банк направит вам СМС о принятом решении. При положительном решении Вам нужно будет прийти в офис банка для подписания дополнительного соглашения к кредитному договору.

Обращаем внимание, что при подписании дополнительных соглашений к кредитному договору необходимо предоставить оригиналы указанного списка документов.

После полного погашения ипотечного кредита необходимо снять обременение с предмета ипотеки, чтобы вы могли свободно распоряжаться своей собственностью.

1. Банк самостоятельно снимает обременение с предмета ипотеки:

Адресат выбирается в зависимости от принадлежности вашего города к федеральному округу:

-

| Южный и Северо-западный федеральные округа | Центральный федеральный округ | Сибирский и Дальневосточный федеральные округа | Приволжский и Уральский федеральные округа

Правила оформления письма:

- сканированные копии/электронные образы документов должны быть хорошего качества (документ содержит страницу в полном объеме, текст хорошо читаем)

- тему письма необходимо указывать в формате: Город выдачи кредита_ФИО заемщика_Дата рождения

- не принимаются к рассмотрению архивы файлов или ссылки на файлообменные ресурсы

- максимальный объем вложения одного письма не превышает 20 Мб либо ограниченная установленные вашим электронным почтовым ящиком

- при необходимости отправления нескольких писем каждое из них нумеруется посредством указания порядкового номера в теме письма: Город выдачи кредита_ФИО заемщика_Дата рождения_Номер письма

О факте приема документов вы будете уведомлены посредством электронной почты.

Срок снятия обременения — 30 календарных дней с момента получения банком всех указанных выше документов. По факту снятия обременения банк направит вам СМС.

2. Если ипотечный кредит оформлен на приобретение готового жилья, необходимо заказать в банке закладную обратившись:

- на горячую линию по телефону: (звонок по России бесплатный)

- в отдел по сопровождению ипотечных кредитов, в регионе, где был получен кредит

В течение 30 календарных дней с момента обращения банком будет подготовлен необходимый пакет документов для целей погашения регистрационной записи об ипотеке:

- закладная с отметкой о полном погашении ипотечного кредита

- копия доверенности на лицо, подписавшее отметку на закладной.

О факте подготовки пакета документов вы будете проинформированы посредством СМС-уведомления.

Для снятия обременения с предмета ипотеки вам необходимо обратиться в МФЦ Адрес и режим работы можно уточнить на официальном сайте МФЦ с полученным в банке пакетом документов. Прекращение регистрационной записи об ипотеке происходит в течение 3 рабочих дней с момента обращения.

Пожалуйста, учитывайте указанные выше сроки по снятию обременения при планировании сделок с недвижимостью, находящейся в залоге у банка.

Проверить наличие обременения на предмете ипотеки вы можете:

- бесплатно на сайте Росреестра по кадастровому номеру или адресу объекта.

При проверке обращайте внимание на дату обновления информации. После снятия обременения обновление информации на сайте происходит примерно в течение недели. - заказав выписку ЕГРН на сайте Росреестра.

Услуга платная, стоимость зависит от типа выписки, которая вам необходима.

По условиям кредитного договора заемщик, который купил жилье на этапе строительства в ипотеку, должен составить закладную на этапе регистрации права собственности после завершения строительства объекта.

Оформление права собственности и закладной:

Для подписания акта обратитесь к застройщику, у которого был приобретен объект на этапе строительства.

Подготовьте и подпишите заявление, которое нужно предоставить в банк.

Перечень документов, которые должны предоставить заемщик и член семьи, на которого оформляется собственность:

- паспорт Документ предоставляется в полном объеме

- свидетельство о рождении Для членов семьи заемщика, не достигших 14 лет

- СНИЛС или документ, подтверждающий регистрацию в системе индивидуального (персонифицированного) учета

- кредитный договор со всеми дополнительными соглашениями

- документы-основания возникновения права собственности:

- если объект приобретался по договору долевого участия или договору уступки права требования:

- договор со всеми приложениями и дополнительными соглашениями и акт приема-передачи объекта недвижимости - по предварительному договору купли-продажи:

- подписанный договор купли-продажи

- акт приема-передачи

- документ, подтверждающий завершение взаиморасчетов по сделке - по договору об участии в ЖСК/договору перенакопления:

- справка о полной выплате пая

- если право собственности оформлено — выписка из ЕГРН, которая подтверждает факт регистрации права собственности на завершенный строительством объект и право залога в пользу банка

- если право собственности не оформлено — выписка из ЕГРН или скриншот из Росреестра, которые подтверждают факт постановки объекта на кадастровый учет

Чтобы не предоставлять копию документа, закажите оценку в компаниях, которые рекомендует ВТБ.

Если вы обратились в другую оценочную компанию, предоставьте документ в полном объеме. Его проверка может занять до 30 календарных дней.

Заключите и оплатите договор страхования риска утраты и повреждения завершенного строительством объекта недвижимости Включая страхование риска прекращения или ограничения права собственности владельца объекта недвижимости при наличии такого требования в кредитном договоре в рекомендованных ВТБ страховых компаниях.

Срок подготовки закладной не превысит 15 рабочих дней с даты направления полного пакета документов.

При необходимости сотрудник банка свяжется с вами для уточнения дополнительной информации.Требования к формату документов:

Адресат выбирается в зависимости от принадлежности вашего города к федеральному округу:

Чтобы заявка на ипотеку была подана, нужно заполнить специальную анкету. Без нее ни одна финансовая компания заявку не примет. Разберем, как выглядит такая анкета, какие данные в ней заполняются и какие нюансы заполнения ее касаются.

Как выглядит анкета?

Беря жилье в ипотечный заем, клиент должен уметь правильно оформить анкету на ипотеку. Заявка оформляется на листе А4 и имеет свою структуру и правила оформления.

Образец

Ниже приложен образец, как выглядит заполненная анкета.

Полный список бумаг, в том числе и анкету для займа ВТБ24, можно просмотреть и загрузить по ссылке.

Как оформить?

Для того, чтобы заполнить анкету, нужно подготовить определенный список документов. Именно из них и будет браться большинство информации.

Какие данные потребуются?

Чтобы заполнить анкету, положите рядом с собой документы и запаситесь терпением, ведь банку нужно собрать о вас как можно больше информации, чтобы понять, можно ли вам доверять как плательщику.

На первом листе вам нужно будет заполнить следующую информацию:

- ФИО полностью.

- Дату рождения.

- Место рождения (по паспорту).

Когда эта информация указана, переходим к заполнению следующего раздела.

Следующий раздел – это целевой кредит. Здесь нужно указать, какой именно тип займа вы хотите (для этого нужно поставить галочку в нужном разделе). Здесь же следует прописать, какой именно объект вы собираетесь приобрести на средства банка. Так же не забудьте указать, регион, в котором вы хотите купить объект.

Если же берется нецелевой ипотечный кредит, то следует указать, на что именно вы хотите потратить средства.

В этом же разделе следует указать, что именно передается в залог при взятии ипотечного кредита:

- Квартира, которая приобретается под ипотечный заем.

- Иная недвижимость.

Во втором разделе указываем, от куда именно вы получили информацию об ипотеке в банке:

- Рекламный ролик.

- Рекламные щиты по городу.

- Отзыв от друзей.

- Печатное издание.

- Вы уже клиент банка.

- Что-то иное.

Если говорить о третьем разделе, то здесь указываем свои личные данные:

- Адрес, где вы на данный момент проживаете (причем крайне желательно, чтобы это был адрес именно фактического проживания).

- Вся информация, касающаяся контактных данных. Все телефоны и другие способы связи с Вами.

- Семейное положение.

- Наличие в семье иждивенцев – в том числе инвалидов и детей.

В последнем разделе указывается количество человек, которое на данный момент находится на иждивении и их:

- Инициалы.

- Даты рождения.

- Раздельно ли или совместно они проживают с заемщиком.

- Работают либо нет.

После того, как эти разделы будут заполнены, нужно поставить подпись в разделе «заемщик». Здесь же следует указать информацию о полученном образовании.

Далее заполняется раздел, касающийся деятельности заемщика:

- Точное место, где он осуществляет свою деятельность – в том числе название компании и ее точный адрес.

- Есть ли дополнительное место работы.

Информация об активах и сбережениях:

- Наличные сбережения: их объем и валюты.

- Вклады в банках: наименование организации и текущая сумма.

- Банковские карты, в случае, если существенные сбережения хранятся на них.

В последнем разделе указываются другие виды средств и где они размещаются.

После того, как этот раздел заполнен, вновь ставится подпись в графе «заемщик». Так же если у клиента имеется автомобиль, то эту информацию так же нужно указать. То же самое касается и любого другого движимого и недвижимого имушества. Это так же следует указать в договоре.

Далее заполняется информация о нынешних кредитных обязательствах. Для того, чтобы верно заполнить данный подраздел, нужно внести следующую информацию:

- в какой финансовой организации взят кредит;

- срок, на который взят заем;

- какая сумма была взята в кредит и сколько уже выплачено;

- сколько еще нужно внести средств;

- были и есть ли просроченные платежи.

Далее желательно заполнить графу с дополнительными данными.

После того, как все эти данные заполнены, нужно выполнить следующие действия:

- проставить подпись, подтвердив тем самым, что все указанные вами данные верны;

- подписать кредитный договор, который предоставит вам специалист банка;

- получить информацию из банка о том, какие будут ваши платежи и по какому тарифному плану;

На последнем этапе остается лишь подписать заявление, согласившись с тем, что вы действительно берете заемные средства на приобретение жилья и обязуетесь погашать долг согласно графику.

Нюансы заполнения

При заполнении бумаги нужно учитывать следующие нюансы:

Заявление будет принято лишь в том случае, если будут предоставлены оба приложения в анкете.

Возможные ошибки

Так как анкета является одним из самых важных документов, то и ошибок в ней быть не должно.

Чаще всего люди, заполняющие такой документ, специально или случайно «завышают» себе доход. Этого делать не нужно, так как банк в первую очередь проверяет информацию именно о доходах.

Какие еще документы потребуется предоставить?

Как правило, помимо анкетных данных банк просит предоставить следующие документы:

- Бумаги по недвижимости.

- Кадастровый паспорт недвижимости.

- Выписка из домовой книги, которая содержит имена тех людей, которые прописаны по адресу недвижимости.

- Характеристика жилого помещения.

- Оценка недвижимости.

В том случае, если среди продавцов имеются несовершеннолетние собственники, потребуется дополнительный список документов – в том числе одобрение от социальной опеки.

О том, как правильно заполнить анкету для банка, можно просмотреть в видеоролике.

![Ипотека ВТБ с господдержкой]()

Макс. сумма 12 000 000 Р Ставка От 4,3% Срок кредита До 30 лет Первонач. взнос От 15% Возраст 21-75 лет Решение 3-5 дней ![Ипотека ВТБ на новое жилье]()

Макс. сумма 60 000 000 Р Ставка От 7.4% Срок кредита До 30 лет Первонач. взнос От 10% Возраст 21-75 лет Решение 3-5 дней ![Ипотека ВТБ на вторичное жилье]()

Макс. сумма 60 000 000 Р Ставка От 7.4% Срок кредита До 30 лет Первонач. взнос От 10% Возраст 21-75 лет Решение 3-5 дней ![Рефинансирование ипотеки ВТБ]()

Макс. сумма 30 000 000 Р Ставка От 7.8% Срок кредита До 30 лет Первонач. взнос Отсутствует Возраст 21-75 лет Решение 3-5 дней ![Военная ипотека ВТБ]()

Макс. сумма 3 565 000 Р Ставка 6.9% Срок кредита До 25 лет Первонач. взнос От 15% Возраст От 21 года Решение 1-3 дня ![Дальневосточная ипотека ВТБ]()

Макс. сумма 6 000 000 Р Ставка 1% Срок кредита До 20 лет Первонач. взнос От 15% Возраст 21-35 Решение 30 мин. - Требования к заемщикам и документам

- Ипотека ВТБ по двум документам

- Покупка вторичного жилья

- Покупка новостройки

- Как оформить ипотеку в ВТБ

- Специальные предложения и госпрограммы

Что нужно для получения ипотеки в ВТБ

Банк крупный и требовательный. Он готов предложить хорошие условия заключения договора, выгодные условия и даже льготные программы с упрощенным пакетом документов. Но заемщик должен иметь хорошую репутацию, положительную кредитную историю.

Что нужно для оформления ипотеки в ВТБ:

- соответствовать его требованиям к заемщику и пакету документов;

- первоначальный взнос, составляющий не менее 10-15% от стоимости жилья;

- достаточный уровень платежеспособности для гашения ипотечного кредита.

Чтобы понять, сможете ли вы выплачивать крупную ссуду от ВТБ, сделайте предварительный расчет. Специальный калькулятор поможет рассчитать ипотеку, чтобы вы поняли, какая сумма и какой срок вам по силам.

Например, вы можете воспользоваться калькулятором ипотеки на нашем сайте. Вносите суммы, играйте со сроками, смотрите размеры ежемесячных платежей. Таким образом вы поймете, на что можете рассчитывать при своем уровне дохода.

Обычно банки следят за тем, чтобы на погашение ипотеки у заемщика уходило не более 50% от заявленного официального дохода.

Требования к заемщикам и документам

Какие документы нужны для подачи заявки на ипотеку:

- паспорт гражданина РФ или лица другого государства;

- СНИЛС или ИНН;

- справка 2-НДФЛ или налоговая декларация за последний год;

- копия трудовой книжки или электронная выписка из ПФР;

- если речь об иностранце, основания для пребывания.

При оформлении ипотеки ВТБ допускает привлечение поручителя, документально доказанный доход которого учтется при рассмотрении. То есть повысится лояльность банка, увеличится возможная сумма выдачи. Поручитель должен соответствовать требованиям к заемщику и предоставить аналогичный пакет документов.

Если ипотека оформляется в браке, то оба супруга становятся созаемщиками. Если у второго участника сделки есть доход, его нужно подтвердить документально, он учтется при рассмотрении.

Ипотека ВТБ по двум документам

Это один из немногих российских банков, который предлагает оформить ипотеку без справок. Для этого создана специальная программа “Победа над формальностями”. По ее условиям для оформления жилищной ссуды заемщику достаточно предоставить только паспорт и СНИЛС.

Без подтверждения дохода ВТБ банк выдает ипотеку по всем стандартным жилищным программам. То есть вы можете приобрести в упрощенном режиме недвижимость вторичного или первичного рынка, оформить рефинансирование ипотеки.

Важно понимать, что отсутствие справок не говорит о том, что у заемщика может не быть дохода. Банк все равно спросит о доходе и его источнике, просто информация не подтверждается документами. Трудоустройство все равно обязательно.

Покупка вторичного жилья

Вы можете приобрести квартиру в любом регионе, в любом населенном пункте РФ. Главное, чтобы недвижимость соответствовала требованиям банка. Они касаются состояния объекта, его юридической чистоты, года постройки дома и пр.

В целом, для банка важно, чтобы объект не был аварийным, имел двери и окна, все положенные коммуникации. После предварительного одобрения ВТБ ознакомит заемщика с требованиями и отправит на поиск подходящего объекта.

Тарификация программы:

Подать заявку на ипотеку ВТБ лучше онлайн, так как ставка за это снижается. После получения одобрения заемщик выбирает жилье и собирает по нему документы. Перед заключением договора банк проверит юридическую чистоту квартиры.

Покупка новостройки

Так как банк крупный, то и аккредитованных объектов по всей России предостаточно. На сайте ВТБ можете найти перечень подходящих новостроек по каждому региону. Или можете сначала выбрать дом, посмотреть список аккредитовавших его банков, и если там есть ВТБ, подать заявку.

Параметры ссуды точно такие же, как и в случае оформления ипотеки на покупку жилья на вторичном рынке. Но если успеть воспользоваться программой господдержки, которая актуальна до июля 2020 года, договор заключается по ставке от 4,3%.

Как оформить ипотеку в ВТБ

Можно подать запрос через офис, можно сделать все онлайн. Второй вариант предпочтительнее, так как за него банк снижает процентную ставку на 0,3%. В масштабе ипотеки это существенная скидка.

Как взять ипотеку от банка ВТБ:

- Заполнить онлайн-анкету, после ждите звонка представителя банка, который даст консультацию и пригласит в ипотечный центр.

- Перед встречей нужно собрать требуемые документы, которые в итоге передаются на рассмотрение. Анализ длится 1-5 дней. При оформлении без справок анализ занимает не больше 24 часов.

- При одобрении заемщику дают время на выбор недвижимости для покупки и сбор документов на нее. Если речь о новостройке, пакет поможет собрать застройщик-партнер. Плюс вне зависимости от программы всегда проводится экспертная оценка объекта.

- Банк изучает документы на объект, анализирует юридическую чистоту и выносит решение. После стороны заключают кредитный договор.

Обязательно проводится страхование ипотеки, покупается полис на закладываемый объект. Страховку заемщик обязан продлевать каждый год, пока действует ссуда. Без этого вида страхования ипотека не выдается.

Дополнительно ВТБ предложит приобрести комплексное страхование, в которого входит страховка заемщика и титульное страхование защиты имущественных прав. Заемщик может отказаться от этих допуслуг, но тогда банк поднимет ставку на 1%.

В процессе оформления заемщик получит доступ в личный кабинет ВТБ, где будет отслеживать статусы заявки и после управлять ипотекой, платежами.

Специальные предложения и госпрограммы

ВТБ работает со всеми государственными и региональными программами субсидирования. Если для вас актуальное какое-то предложение, вы можете без проблем его реализовать в этом банке. Это может быть:

Если в вашем регионе действуют какие-то особые программы, например, для многодетных, врачей, учителей, вы можете реализовать свое право на субсидию через ВТБ.

Ипотека![]()

Ведущий юрист. Член Комитета Государственной думы РФ по небанковским кредитным организациям. Занимается процедурой банкротства с 2015 года.![Фасахова Елена]()

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 200-46-92 (Бесплатная горячая линия).

Это быстро и бесплатно!

За ипотекой обращаются не только в Сбербанк, но и в ВТБ. Причем погашать ипотеку здесь можно и не выходя из дома, то есть, используя сервис ВТБ Онлайн. Где лучше и безопаснее платить ипотеку в ВТБ и что нужно делать после полного погашения ипотечного кредита, рассказано ниже в статье.

Как оплачивать ипотеку в ВТБ

Для погашения ипотечного кредита в ВТБ сначала необходимо обеспечить наличие нужной суммы средств на своей карте или на банковском счете. Причем выплачивать ипотеку можно:

- В ВТБ-Онлайн.

- Через сеть банкоматов ВТБ по всей стране.

- Через кассу в местном офисе банка.

- Переводом из Сбербанка или иного банка.

- На почте.

Погашать ипотеку можно и досрочно. Причем сделать это можно и без посещения офиса банка (так, через ВТБ-Онлайн). Для удобства оплаты ипотеки на заемщика заводится дебетовая карта.

Как подключить ВТБ-Онлайн

Чтобы получить полный доступ к системе ВТБ-Онлайн, необходимо выполнить одно из двух действий. Это:

- Визит в отделение ВТБ, где была выдана ипотека. С собой нужно взять паспорт.

- Применение банкомата ВТБ – через меню «Настройки».

А также можно подключиться к ВТБ онлайн и не выходя из дома. Для этого надо:

Если же у заемщика нет подтвержденной учетной записи на Госуслугах и не сдана биометрия, то ему надо взять паспорт и обратиться в банковский офис, где была выдана ипотека.

После подключения ВТБ-онлайн следует скачать приложение на свой смартфон (если он поддерживает iOS, Андроид или Windows Phone).

Если же при себе нет современного смартфона, войти в ВТБ-Онлайн можно и со своего ноутбука, ПК. Для этого надо зайти в интернет-банк ВТБ.

Погашение ипотеки через ВТБ Онлайн на ПК

- номер своего телефона;

- логин;

- номер своей карты ВТБ.

Свой УНК можно найти в личном заявлении на ДКО ВТБ. И также, его можно узнать, позвонив в банк по номеру 8 (800) 100–24–24.

Пароль для входа должен прийти по смс. Для безопасности необходимо сменить его при первом входе.

Далее для оплаты ипотеки нужно открыть разделы «Мои продукты» -> «Кредиты». Затем, следует кликнуть на «Пополнить» и деньги будут списаны автоматически в дату платежа.

Досрочное погашение через личный кабинет

Для оплаты ипотеки необходимо зайти в свой ЛК на ВТБ Онлайн. Для это нужно:

- Зайти в интернет-банк ВТБ.

- Ввести номер своей карты, телефона или логин.

- Получить пароль по СМС и ввести код.

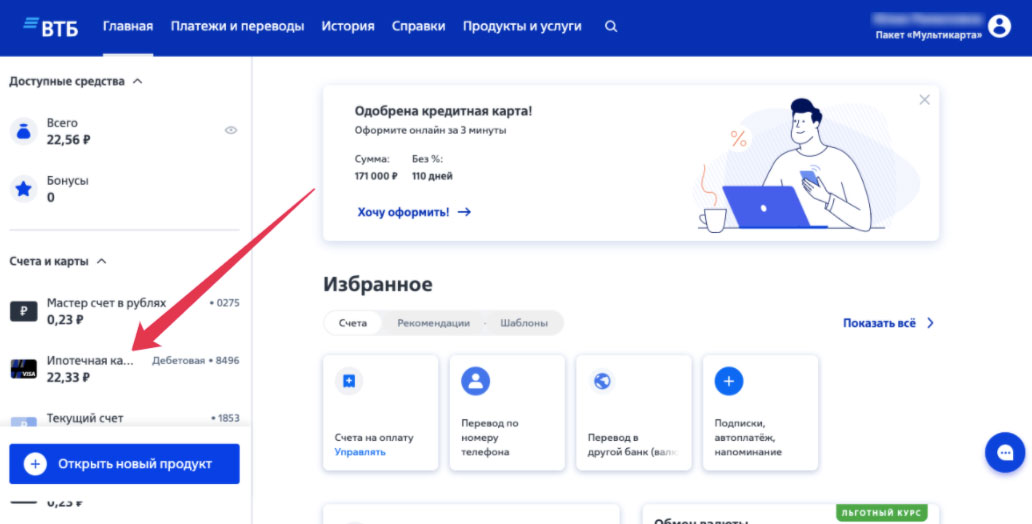

![Как оплачивать ипотеку через ВТБ-Онлайн]()

![Как оплачивать ипотеку через ВТБ-Онлайн]()

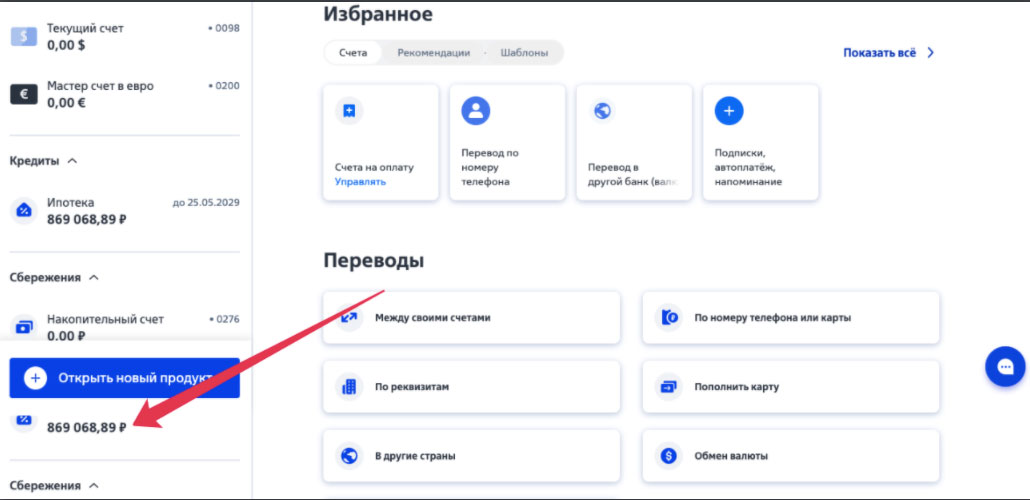

- Откроется сумма задолженности. Нажимаем на нее.

![Как оплачивать ипотеку через ВТБ-Онлайн]()

![Как оплачивать ипотеку через ВТБ-Онлайн]()

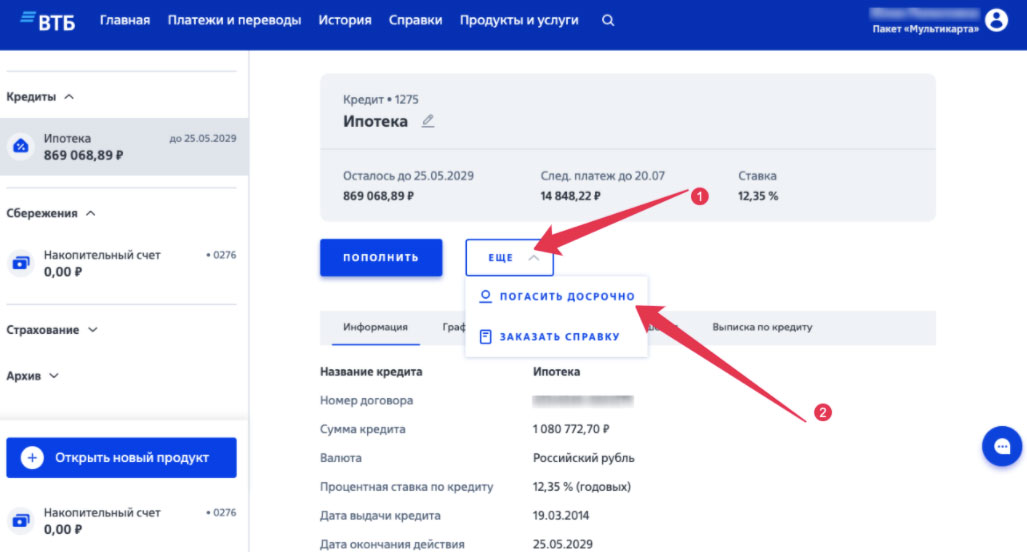

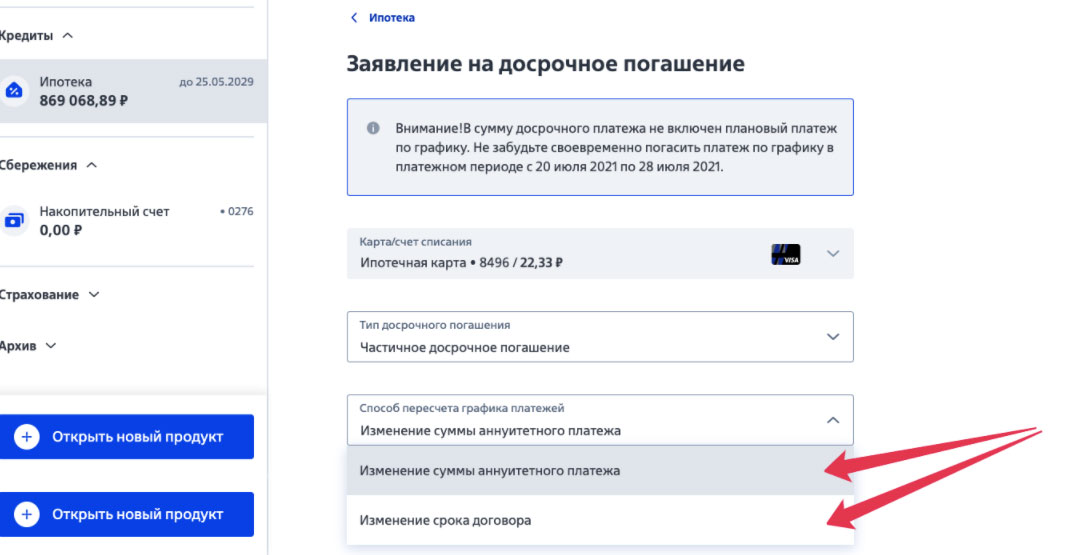

- В открывшемся окне можно выбрать частичное досрочное погашение или полное.

![Как оплачивать ипотеку через ВТБ-Онлайн]()

- Если вы выбираете частичное досрочное погашение, то вам предложат изменить сумму платежа или срок договора. Выбирайте, что вам подходит.

![Как оплачивать ипотеку через ВТБ-Онлайн]()

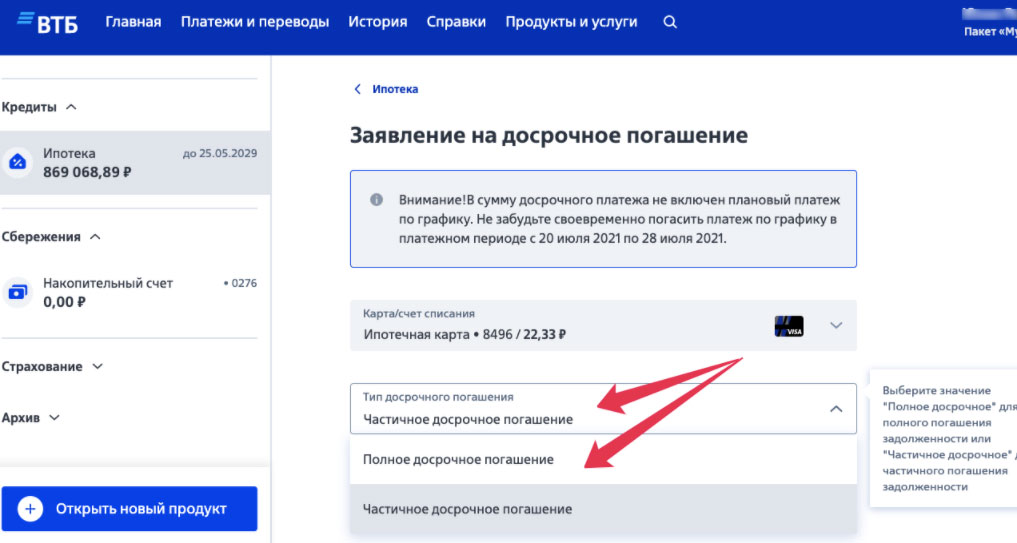

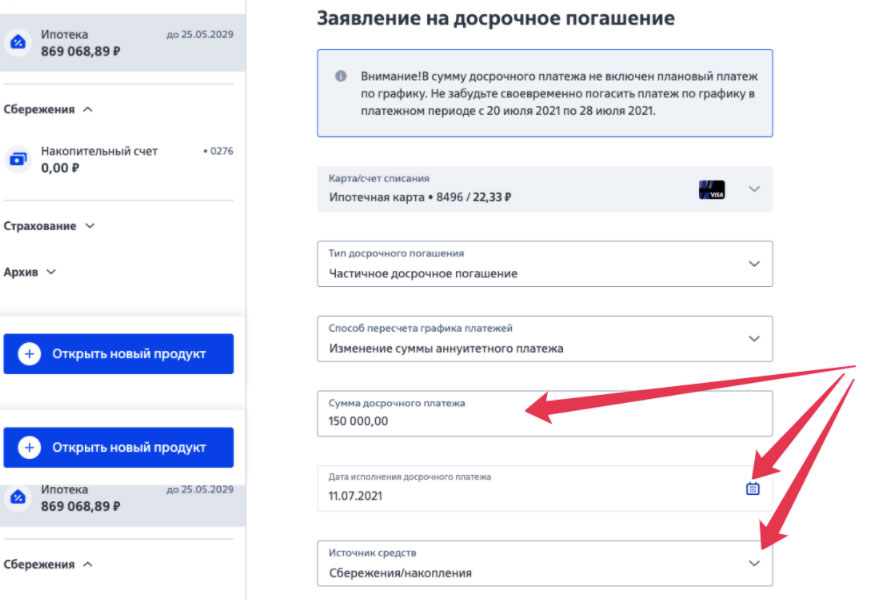

- Вводите сумму, которую собираетесь внести досрочно, выбираете дату списания денег и обязательно указываете источник средств.

В эту сумму плановый платеж не будет включен. Так что не забудьте его погасить, когда придет время.

![Как оплачивать ипотеку через ВТБ-Онлайн]()

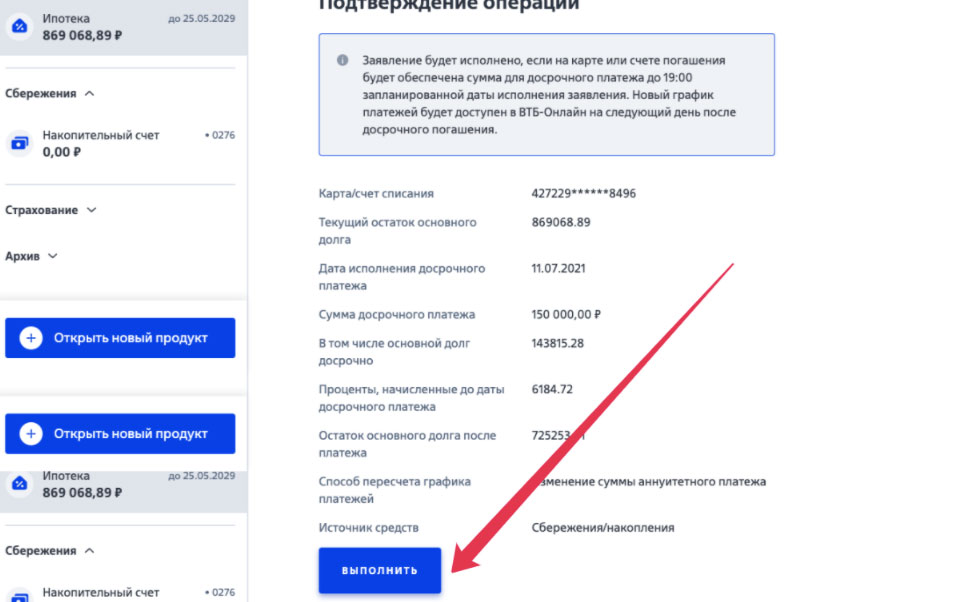

- Проверяйте, все ли вы верно указали и нажимайте «ВЫПОЛНИТЬ».

![Как оплачивать ипотеку через ВТБ-Онлайн]()

Досрочное погашение ипотеки через мобильный ВТБ Онлайн

После регистрации в ВТБ онлайн погашать ипотеку можно и на своем смартфоне. Для этого надо зайти в магазин Play Market App Store, ввести в поиск слово «ВТБ» и загрузить приложение на смартфон. Далее для оплаты ипотеки необходимо:

- Войти в приложение ВТБ Онлайн.

- Найти и открыть раздел «Кредиты» и нажать на сумму ипотеки.

- Далее в нижней части экрана нажимаем на стрелочку «Погасить».

В открывшемся окне нужно выбрать:

- частичное досрочное погашение или полное;

- дату исполнения платежа;

- прописать сумму досрочного платежа;

- вам предложат изменить сумму платежа или срок договора. Выбирайте, что вам подходит.

- выберите источник средств;

- нажмите далее.

- Получите SMS или Push-код и подтвердите платеж.

Как высчитать сумму досрочной выплаты по кредиту

Для получения сведений по ипотеке на странице «Мои продукты» необходимо перейти в раздел «Кредиты» и выбрать кредит из списка. Здесь можно просмотреть историю операций, параметры ипотечного кредита или график ежемесячных платежей.

Однако, сервис ВТБ-Онлайн не показывает сумму досрочной выплаты по кредиту. Ее можно узнать:

- В банке — и при сокращении срока кредитования, и при уменьшении ежемесячного платежа.

- Самостоятельно в exel-калькуляторе от ВТБ — только при уменьшении срока ипотеки.

Пример! Ипотека взята на двушку. Сумма кредита всего 2 500 000 р. Первоначальный взнос — 250 000 р.

Ежемесячный платеж – 18591, 78 р.

Допустим, на 12 месяце заемщик дополнительно внес по ипотеке 200 000 р. После вставки в таблицу получится следующее:

То есть, сумма процентов станет меньше, а размер уплачиваемого долга — больше. В итоге ипотеку можно будет заплатить раньше срока.

Однако, здесь не учитывается второй вариант – когда можно сократить не срок, а сумму платежа. За этой информацией необходимо обратиться в местное отделение ВТБ, где была оформлена ипотека.

Правила безопасности при оплате ипотеки

С помощью применения современных технологий защиты информации команда ВТБ разработала надежное приложение для смартфона и открыла Интернет-банк для ПК. Однако, многое по-прежнему зависит и от действий самого клиента.

Чтобы безопасно оплачивать ипотеку, необходимо учитывать основные правила безопасности ВТБ. Так, банк не использует Skype для консультирования своих клиентов. Профессиональную консультацию по оплате ипотеки можно получить только:

-

;

- если объект приобретался по договору долевого участия или договору уступки права требования:

- через ВТБ Онлайн;

- по номеру 8 (800) 100-24-24;

- через бот (группу) банка в Viber;

- через бот в Телеграм и WhatsApp.

Причем боты Телеграм, Вайбер и Ватсап — это боты для онлайн-консультации по банковским продуктам. В приведенных каналах не запрашиваются пароли (коды подтверждения) из СМС или реквизиты карты.

Кроме того, при оплате ипотеки необходимо иметь в виду, что настоящие банкиры никогда не звонят заемщику с требованием предоставления кодов из СМС или платежных реквизитов карты для отмены «операций мошенников». И также, ВТБ никогда не переводит деньги заемщика на «спец. счета» для якобы обеспечения сохранности или не просит установить отдельные программы.

А также, для обеспечения безопасности оплаты ипотеки заемщик должен:

Если же на email пришло подозрительное электронное письмо, или поступил странный звонок или была проведена операция по оплате ипотеки, которой на самом деле не было, а также после взлома своего телефона или ПК нужно срочно обратиться в ВТБ по номерам:

- 8 (800) 100-24-24;

- 1000 (с мобильника); (для москвичей и жителей Подмосковья).

Также, заемщику следует составить личное заявление и подать его своему оператору связи (Билайн, МТС, Мегафон, Теле 2 и др.) о запрете принимать заявление представителя заемщика на замену симки заемщика, блокировку и иные действия с ней.

Оплата страховки по ипотеке ВТБ

При оформлении ипотеки в ВТБ обязательно оформляется страховки утраты и повреждения имущества. По желанию клиента дополнительно выдается страховка:

- утраты трудоспособности и жизни заемщика при болезни или после несчастного случая;

- ограничения (прекращения) права собственности на протяжении первых 3 лет после приобретения ипотечной квартиры — при покупке вторички.

Ипотечная страховка, выданная при оформлении ипотеки, действует 1 год. Потом ее нужно будет оплачивать заново.

Для оплаты страховки по ипотеке ВТБ нужно (на выбор):

- Зайти на ВТБ-страхование и ввести свой номер страхового полиса (договора страхования).

- Выполнить электронный перевод через систему ВТБ-Онлайн.

- Оплатить страховку наличкой по извещению — в кассе банка. В извещении указывается Ф. И. О. и прописка плательщика, номер договора страхования, дата и размер платежа, и личная подпись заемщика.

- Оплатить в ближайшем офисе ООО СК «ВТБ Страхование».

По итогам оплаты на email заемщика будет направлено письмо с подтверждением уплаты страховки.

Как погасить ипотеку материнским капиталом

Как выплатить ипотеку досрочно и выгодно

Как получить справку о выплаченных процентах по ипотеке в ВТБ

Помимо суммы основного долга можно узнать и размер выплаченных по ипотеке процентов. Для этого нужно:

- Зайти в личный кабинет интернет-банка ВТБ.

- Перейти в раздел «Кредиты» и нажать на сумму ипотеки.

Далее «Заказать справку».

Справка об уплаченных процентах по ипотеке придет на указанный email. И также ее можно получить и в банковском отделении, где был выдан ипотечный кредит.

Выплатил ипотеку в ВТБ, что делать дальше

После погашения всей ипотеки нужно еще и снять обременение с ипотечного жилья. Это нужно для того, чтобы потом можно было свободно распоряжаться своим имуществом.

Причем обременение снимается банком, если:

- Ипотечный кредит оформлен на покупку жилья в строящемся доме, и дом еще не построен.

- Ипотечный дом уже возведен, но закладная на него еще не оформлена.

Ипотека ВТБ выдается на всей территории РФ. В итоге, в зависимости от города выдачи ипотека, сканы ксерокопий документов направляются на:

Обременение со строящегося жилья или без закладной снимается за 30 дней с момента поступления в банк всей необходимой документации. Заемщик узнает об этом по СМС.

Если же ипотека была выдана на покупку готового жилья, заемщику нужно обратиться в банк и заказать здесь закладную. Это можно сделать:

- по телефону 8 (800) 100-24-24;

- при визите в местное отделение ВТБ, где был оформлен кредит.

На протяжении 30 дней кредитным учреждением будет подготовлены следующие справки:

- Закладная с указанием пункта о полном погашении ипотеки.

- Ксерокопия доверенности на лицо, которое подписало отметку на закладной.

О факте готовности закладной заемщик узнает через СМС.

После получения в отделении ВТБ закладной и ксерокопии доверенности заемщику нужно обратиться в МФЦ. Снятие обременения происходит на протяжении 3 рабочих дней со дня обращения в МФЦ.

Проверить, есть ли обременение, можно:

- На сайте Росеестра (бесплатно) — по кадастровому номеру жилья или по его адресу. При проверке нужно обратить внимание на день обновления страницы сайта. Обновление происходит 1 раз в 7 дней.

- Получить выписку ЕГРН (платно).

В итоге ипотеку от ВТБ можно оплачивать и не выходя из дома. Для этого нужно зарегистрироваться в ВТБ Онлайн. Причем по приведенной выше инструкции оплата ипотеки ВТБ проводится и через приложение для смартфона.

Погасить ипотеку можно и досрочно. Суммы выплат можно узнать через excel-документ от ВТБ или в самом банке. После полного погашения ипотеки нужно обязательно снять обременение с жилья и, таким образом, стать его полноправным владельцем.

Читайте также: