Как в приложении сбербанк инвестор посмотреть дивиденды

Как завести счет или ИИС в Sberbank online и работать со Сбербанк Инвестор? Реально ли заработать на этом? Достойно ли внимания сотрудничество со Sberbank брокером или лучше остановиться на другом варианте? В данной статье мы рассмотрим личный опыт Киры Юхтенко, практикующий инвестор, который покупал облигации и ETF на Мосбирже через софт Сбербанк Инвестор. Параллельно сравним программу с Тинькофф Инвестиции.

Алгоритм открытия счета

Существует три варианта:

- Отделение Сбербанка. Учтите, что если это не специальное отделение, которых по стране мало, вам будет предоставлена возможность открыть счет в управляющей компании, что считается невыгодной историей для клиента. Поскольку этот брокерский счет с заведомо навешанным ДУ, этот счет нужно будет пополнить на сумму около 90 тыс. рублей, и соответственно вы переплатите за комиссию. Помните, что вы не обязаны пополнять брокерский или индивидуальный счет при открытии, эта услуга навязана сотрудниками Сбербанка.

- ПриложениеСбербанк Инвестор. Здесь есть свои нюансы, например, через софт по умолчанию присваивают тариф инвестиционный и придется ждать несколько дней, чтобы его сменить. Через приложение если вы пополняете брокерский счет, деньги идут дольше, чем через аккаунт на сайте.

- Персональный кабинет Сбербанк online. Самый удобный вариант.

Кнопка для открытия счета на сайте спрятана. Рассмотрим алгоритм действий:

- Находим вкладку «Прочее».

- Далее находим «Брокерское обслуживание».

- Где расположена кнопка «Открыть брокерский счет».

Обратите внимание, что компания предоставляет на выбор тип рынка:

- фондовый − приобретение различных активов;

- валютный − для приобретения/ продажи валюты, такой как: евро, долларов;

- срочный − для работы с инструментами, которые отличаются повышенным риском. Галочку можно поставить, за обслуживание на срочном рынке платить не нужно, но эта история сопряжена с повышенными рисками и новичкам не всегда будет легко работать.

Сбербанк Инвестор: тарифы

Сбербанк предлагает определиться с тарифом:

- инвестиционный − этот тариф дороже в обслуживании;

- самостоятельный.

Лучше остановиться на втором тип, комиссии нормальные, особенно после сентября 2019 года, когда была отменена комиссионная издержка за депозитарное обслуживание. На этом тарифе на фондовом рынке, комиссия на сумму до 1 млн. рублей за день 0,6%, на валютном Мосбиржи комиссия при объеме сделок до 100 млн рублей 0,2%. На срочном платим 50 копеек за контракт и 10 за принудительное завершение сделки.

Далее потребуется решить, готовы ли вы давать ценные бумаги в долг, для того чтобы Сбербанк использовал овернайт. Пользователь получает за предоставление активов дополнительный доход, около 2% годовых, но таким образом ваши ценные бумаги пребывают в более рискованном положении. Если Сбербанк обанкротиться, назад их можно не получить, каждый выбирает для себя. И далее потребуется решить, будете ли вы использовать заемные средства. Если вы хотите себя оградить от лишних соблазнов при наличии торгового плеча, галочку можно снять.

Sberbank сразу моментально открывать ИИС. Помним что один пользователь − один счет. Если счет имеется, но у другой организации, нужно галочку убрать, чтобы избежать штрафов.

Далее вам высылают код договора − это логин для вхождения в персональный кабинет брокерского сервиса Сбербанк.

Нужно понимать, что инвестировать можно с нескольких инструментов: классический QUIK или веб-версия/мобильная, приложение Сбербанк инвестор. Рассматриваем как раз мобильное приложение.

Особенности пополнения счета

Пополнение депозита возможно:

- через офис;

- Sberbank online;

- мобильный софт.

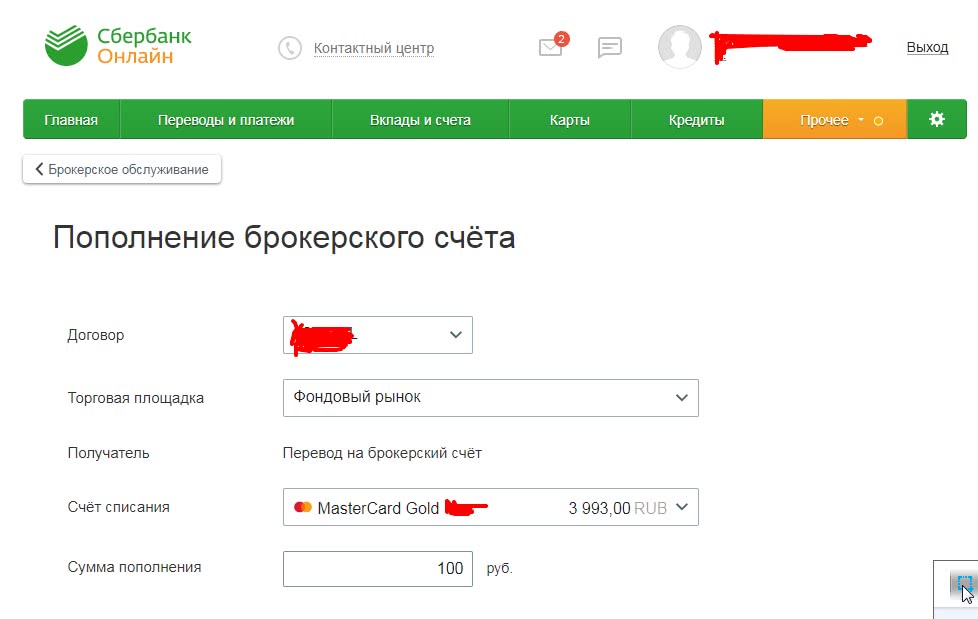

Через софт деньги шли сутки, через Сбербанк online деньги поступают практически мгновенно. Если оформляете после закрытия рынка, деньги приходят на открытие следующего рабочего дня. Здесь лучше заходить в раздел «Прочее брокерское обслуживание», где ранее регистрировали депозит и там отыскиваем способ «Пополнить», затем оставляем заявку.

Сбербанк Инвестор: анализа софта

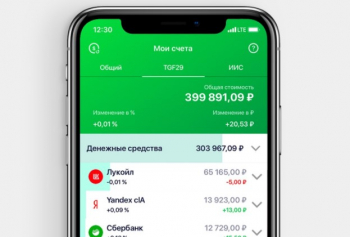

- «Мои счета» - это обзор инвестиционного портфеля на момент открытия вкладки, можно посмотреть, сколько денежных средств, бумаг, можно изменить валюту.

- «Рынок» − котировки по всем базовым активам от облигаций до внебиржевого рынка. Можно при необходимости сортировать инструменты. Есть лупа для поиска нужного инструмента.

- Вкладка «Идеи аналитиков Сбербанк». Обратите внимание, что все идеи сортируются по степени риска.

- «Заявки и сделки».

- «Прочее» вкладка с различными настройками. Именно здесь можно открыть чат, чтобы задать вопрос.

Обратите внимание, если кликнуть на определенный актив, перед вами откроется отдельный обзор, в котором есть график, но по сути информации полезной нет. Отсутствует возможность переключиться на свечной график, стаканы здесь отсутствуют. И вообще информация по активу скромная.

Если кликнуть на «Купить», по умолчанию брокер резервирует на счете плюс 2% от текущей цены, покупая по текущему курсу, но делает резерв на случай, если произойдет резкое волатильное движение.

На валютном рынке, если вы нацелены купить через Сбербанк Инвестор брокер будет резервировать 3,10% от суммы сделки, минусы такой работы − минимальный размер лота тысяча условных единиц, меньше купить нельзя. В Тинькоффе можно покупать от 1 доллара/евро.

Стоит ли пользоваться приложением?

Из преимуществ приложения, можно выделить комиссии более адекватные, благодаря отмене депозитарного вычета. Хороший момент по ИИС, что можно сделать, так что купоны, дивиденды начисляются на отдельный банковский счет, тогда можно перебрасывать деньги, что является новым пополнением.

Касательно минусов, здесь их больше.

- Софт работает нестабильно. Часто вылетает, обнуляет информацию по счетам.

- Поддержка работает нестабильно, даже комментарии пользователей подтверждение того, что нереально дозвониться и в приложении ситуация идентичная.

- Отсутствие стакана в приложении. Особенно если речь идет об облигациях, и не очень ликвидных инструментах. Стакан можно смотреть на КВИКе.

- Навязывание пользователям открытие ИИС с обязательным пополнением 90 тыс. рублей и ДУ.

- ИОС от Сбербанка преподноситься как надежный инструмент. Это не совсем так.

- В момент совершения сделки нет информации о комиссии. В Тинькоффе видна комиссия, и можно планировать операции.

- Приобретение ценных бумаг иностранных фирм не предусмотрено. Если у некоторых брокеров нельзя купить этот актив на СПБ на ИИС, здесь нет доступа к ним.

Если резюмировать, приложение Сбербанк Инвестор неудобное, плюсов меньше, чем минусов. Если верить слухам, банк разрабатывает новое приложение, возможно, будет более современная версия. Если будет обновление, работа улучшится. Ведь как к брокеру особых претензий нет, поскольку комиссии вполне лояльные, проблема именно в софте.

Сбербанк — крупнейший брокер России, профессиональный участник рынка. Позволяет своим клиентам совершать операции с ценными бумагами. Брокерский счет становится агрегатором ваших активов. Именно там находятся акции, облигации, фонды, валюта и другое. Рассмотрим, что нужно знать о налогах с дивидендов и какова здесь роль брокера.

Налог с дивидендов от российских организаций

Если владелец какого-либо актива, то по закрытию реестра вы попадаете под дивидендную отсечку. Это значит, что вы имеете право на дивидендную выплату от компании владельца актива.

Чтобы получить дивиденды, нужно купить акции минимум за два бизнес-дня (Т+2). Например, начисление дивидендов происходит в понедельник, поэтому купить акции компании надо минимум в среду прошлой недели, так как суббота и воскресенье не являются бизнес днями.

Затем Сбербанк присылает электронное письмо с ориентировочной датой выплаты дивидендов, с суммой дивидендов на одну акцию. Далее стоит ожидать самой выплаты.

В Сбербанк брокер есть возможность получить дивиденды:

- на сам брокерский счет или на Индивидуальный инвестиционный счет (ИИС),

- на банковскую карту, привязанную к данному брокерскому счету, с которой выводятся деньги, и делаются пополнения.

Ставка налога на дивиденды в 2021 году составляет:

- 13% для физических лиц-резидентов;

- 15% для физических лиц-нерезидентов.

Сбербанк является налоговым агентом, и дивиденды перечисляет за вычетом 13%. Это очищенные от налога деньги, которыми можно распоряжаться по своему усмотрению. Никакую декларацию по налогам с дивидендов подавать не нужно.

Налог с дивидендов от иностранных акций в Сбербанке

Если вы инвестируете в акции иностранных компаний или другой актив и получаете доходы, то возникает необходимость уплаты налога на дивиденды.

Вы всегда можете сменить брокера, переместив инвестиционный портфель на новую платформу. Мы рекомендуем ознакомиться с условиями инвестирования в Тинькофф. Для вас доступно: бесплатное обучение, акции в подарок за пройденные уроки, а также программа рост акций за 3 месяца! Инвестируйте выгодно, перейдя по ссылке здесь👈Для резидентов России применяется Соглашение об избежании двойного налогообложения.

В иностранном государстве вы платите налог по ставке, установленной местным законодательством.

В России доплачиваете до 13%, если с вас в другой стране взяли меньше. Или не платите ничего, если уплатили другой стране больше.

В США с вас удержали налог на дивиденды по американским акциям компании McDonald’s 10%. В России придется доплатить 3% и самостоятельно заполнить декларацию 3 НДФЛ по итогам года и отчитаться перед налоговой.При получении дохода от зарубежного источника вы обязаны подать налоговую декларацию. В случае когда налог уплачен больше, чем 13%, подавать декларацию все равно нужно.

Брокер Сбербанк дает возможность с 2020 года покупать американские акции на Московской бирже. Акции доступны к покупке только в российских рублях. Сбербанк до сих пор не дает доступ к Санкт-Петербургской бирже, где американские акции торгуются за доллары.

Необходимо отметить, что список ценных бумаг очень маленький, в районе 55 американских акций. К примеру, на Санкт-Петербургской бирже их количество переваливает за тысячу.

Чтобы платить по американским акциям с дивидендов не 30%, а 13% нужно заполнить форму w-8ben. Сделать это можно в личном кабинете на сайте Сбербанк онлайн. Процесс подтверждения и принятия банком формы занимает одни сутки, но требует контроля.

Если форма w-8ben банком вовремя не будет одобрена и подписана, а также по другим причинам с вас могут в США взять налог по ставке 30%. В таком случае доплачивать в России ничего не нужно. Заполнить декларацию можно дистанционно через личный кабинет на сайте налоговой. При заполнении вносите сумму фактически уплаченного налога и к выплате у вас должен получиться ноль.

Где отследить списание налогов с дивидендов

Мобильное приложение Сбербанк Инвестор в карточке конкретной акции не дает информацию по дивидендам, которые компании выплачивают. Поэтому вы не найдете информацию по полученным дивидендам, что очень неудобно.

Для этого придется загрузить веб-версию Сбербанк Онлайн. В верхнем меню выбрать вкладку «Прочее», затем «Брокерское обслуживание». После выбора номера договора нужно кликнуть по ссылке «Операции». Указываете нужный период и на вкладке «Зачисления/Списания» можно посмотреть дивидендные выплаты, а также информацию от кого поступили дивиденды, в какой сумме и когда.

Видеообзор

Вложение средств в ценные бумаги, игры на фондовой бирже, брокерские сделки – действия, которые простому обывателю кажутся слишком сложными. Чтобы привлечь и опытных, и начинающих инвесторов, Сбер запустил приложение «Сбербанк Инвестор» с интуитивно понятным интерфейсом, отсутствием кучи настроек и возможностью получения более высокого дохода, чем на классических вкладах. Неоспоримым достоинством сервиса является демо-режим – перед инвестированием капитала можно зайти и посмотреть, как все устроено, по какому принципу работает (пройти бесплатное базовое обучение).

Содержание:

Сбербанк Инвестор – что это такое? Обзор возможностей

Приложение для инвестиций от Сбер стало заменой некогда популярного, но сложного в управлении терминала QUIK. Сервис работает со смартфона (требуется установка программы), является аналогом других продуктов, позволяющих торговать на биржах ценными бумагами, получая доход с дивидендов и разницы котировок. В «Сбербанк Инвестор» можно:

- торговать акциями, облигациями, валютой – продавать и покупать активы;

- просматривать отчет о вложенном капитале, включая наглядные графики;

- узнавать точные курсы валют и ценных бумаг в режиме реального времени;

- советоваться с опытными брокерами, следовать их стратегиям или создавать собственные модели.

Базовые инвестиционные решения доступны и в Сбер Онлайн (личный кабинет для физических лиц), но в отдельном приложении возможности шире, проще управлять активами, контролировать доходы и получать советы от специалистов в сфере брокерского дела.

Условия инвестирования в приложении в 2020 году – комиссии, лимиты, тарифы

Установка программы, работа в сервисе и открытие инвестиционного счета полностью бесплатны. Однако операции в системе проводятся платно на следующих условиях:

- комиссия по сделкам с ценными бумагами – от 0,001% до 1,5% в зависимости от вида актива, суммы, даты выпуска облигаций;

- подача поручения по телефону – 150 руб. за одну заявку (не взимается по первым 20 сделкам в месяц);

- услуги депозитария – 149 руб./в месяц, плата начисляется, если клиент в течение расчетного периода продавал либо покупал ценные бумаги;

- минимальная сумма для начала торговли – не установлена;

- лимит покупки валюты – от 1000 долларов;

- зачисление и вывод средств с брокерского счета – без комиссии.

Как зарегистрироваться в Сбербанк Инвестор?

Начать работу в приложении можно, открыв инвестиционный счет – сделать это удастся в отделении, обратившись с паспортом и заключив договор, а также дистанционно через Сбербанк Онлайн по инструкции:

Также запросить пароль можно в службе поддержки клиентов, назвав номер счета и код из таблицы инвестора (присваивается автоматически). Доступна авторизация по Сбер ID, тогда дополнительную регистрацию проходить не нужно.

Как работать в приложении, покупать и продавать активы?

Сбербанк разработал подробную инструкцию для пользователей сервиса – мануал для каждой операционной системы занимает свыше 30 стр. В главном меню предусмотрены вкладки «Мои счета», «Рынок», «Идеи», «Заявки», «Прочее». Чтобы совершить сделку с активом:

- Перейдите в раздел «Рынок».

- Выберите нужную категорию – «Акции», «Акции США», «Облигации», «Фонды», «Валюта».

- Ознакомьтесь с предложениями, ценой и изменением котировок (положительное либо отрицательное значение).

- Нажмите по интересующей позиции и кликните «Купить» или «Продать».

- Задайте количество активов и подтвердите сделку.

Если заявка еще не исполнена, а пользователь передумал, можно зайти в раздел «Заявки», коснуться и удерживать пару секунд название операции, а затем нажать «Удалить». По всем операциям доступна аналитика, можно настроить автоматические уведомления при изменении котировок валюты или ценной бумаги.

Преимущества и недостатки

Сервис от Сбер ориентирован на начинающих инвесторов – людей, которые хотят попробовать свои силы на фондовой бирже, ищут альтернативу банковским депозитам, не располагают крупными суммами. К числу плюсов «Сбербанк Инвестор» относятся:

- бесплатное открытие счета;

- надежный и проверенный брокер;

- простое управление с понятным интерфейсом;

- пополнение и снятие средств без комиссии;

- доступен ИИС;

- представлены уникальные обучающие и аналитические материалы.

Недостатки тоже есть – комиссии по операциям довольно высокие, предоставлен доступ не ко всем биржам, поэтому инвестор ограничен при проведении сделок, нет возможности оценить объем спроса и предложения из-за отсутствия стакана котировок.

Приложение «Сбербанк Инвестор» – достойная программа, позволяющая получать высокий доход при умелом подходе. Однако вкладчик должен понять, что работа на фондовых биржах – не азартная игра, а кропотливый труд с необходимостью повышения финансовой грамотности и умением держать «руку на пульсе». Конечно, инвестиции могут быть и пассивными по схеме «вложил и забыл», но такой подход нерационален, а результаты зачастую разочаровывают – вместо ожидаемого дохода получается убыток, так как никаких гарантий не предусмотрено.

Для того, чтобы открыть брокерский счёт в Сбербанке нужно посетить страницу Сбербанк Инвестиции и открыть дистанционного счёт для инвестирования. Либо посетить ближайшее отделение банка, оказывающее инвестиционные услуги. Подробно о процедуре открытия не буду писать, здесь все довольно стандартно. Также можно скачать мобильное приложение Сбербанк Инвестор и прямо через интерфейс программы открыть счет. При условии, что вы уже являетесь клиентом Сбера по банковскому обслуживанию.

P.S. Даже не знаю ни одного человека, у которого бы не было расчетного счета в банке Sberbank.

Как пополнить брокерский счёт в Сбербанке?

Способ 1. Пополнить через веб версию сайта, для этого потребуется войти в личный кабинет Онлайн, как пользователь по банковскому обслуживанию. На вкладке Прочее > Брокерское обслуживание будет вот такой примитивный, но понятный интерфейс, где можно пополнить свой счет с расчетного счета / банковской карты Сбера.

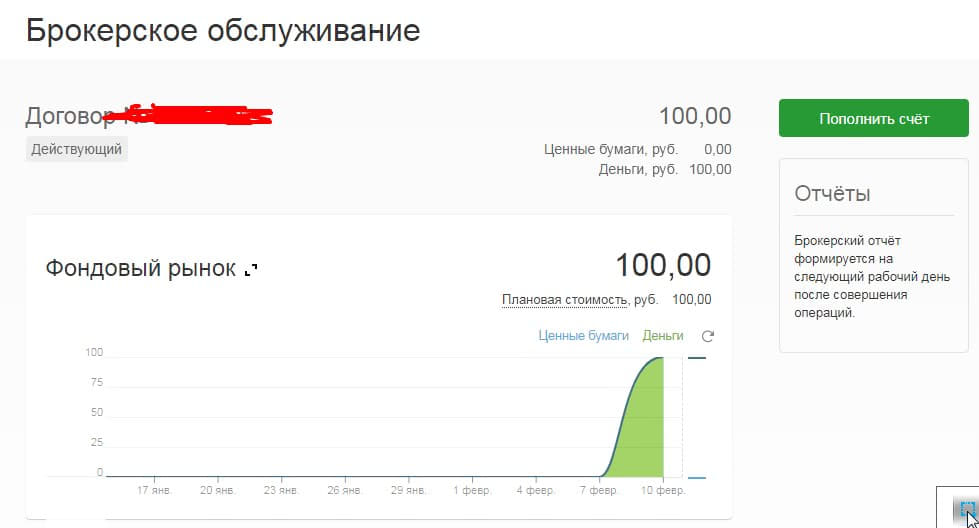

Интерфейс личного кабинете брокера на сайте Sberbank

Способ 2. Можно пополнить через мобильное приложение Сбербанк Инвестор. Но здесь есть одно но — у вас должно быть установлено приложение Сбербанк Онлайн. После нажатия на кнопку Пополнить Брокерский счет система вас отправит на Сбер Онлайн.

Тарифы и условия брокерского обслуживания в Сбербанке

С пополнение разобрались. Самое время посмотреть все комиссионные вознаграждения у банка №1 в России по количеству клиентов и размеру активов. Здесь всё предельно просто. Тарифа всего два:

- Инвестиционный — предлагающий аналитику и ежедневные обзоры рынка в обмен на повышенную комиссию при совершении сделок.

- Самостоятельный — тариф с самой низкой комиссией в рамках обслуживания Сбербанка. Никаких торговых идей брокер не даёт.

| Название тарифа | Депозитарка | % за сделку Фондовый рынок | Поручения по телефону | Аналитика |

| Инвестиционный | 0 рублей | 0,3% | 150 рублей | есть |

| Самостоятельный | о рублей | 0,018% — 0,06% | 150 рублей | нету |

Все цифры расписывать не буду, так со временем они будут меняться, а статья нет. Например, на валютном рынке процент комиссии отличается от сделок с акциями и облигациями. Более точные цифры вы всегда сможете найти на сайте самого банка.

Важное — заключать сделки с голосовых поручений НЕВЫГОДНО

Как совершать сделки на бирже в приложении Сбербанк Инвестор или на сайте

После того, как мы пополнили счёт и выяснили какие комиссии нас ждут. Самое время понять как можно купить валюту или акцию того же Сбербанка и носить пафосное клеймо — «я акционер Сбербанка».

Ниже показан скриншот из интерфейса сайта — личного кабинета инвестора. Краткий обзор портфеля и несколько вкладок для совершения сделок и просмотра истории пополнения/вывода денежных средств. Функционала может и немного пока, но дружелюбный интерфейс лучше, чем у брокера Финама.

Интерфейс личного кабинете брокера

Как видно это два экрана, внизу панель, где отображаются ваши брокерские счета и бесплатные идеи по рынку. Есть история заявок и сделок. Дизайн ,честно немного старомодный, из стиля а-ля Windows XP. Все функциональные кнопки «»купить и «продать» есть. Для этого достаточно нажать на название ценной бумаги (на примере акция Мосбиржи). Скриншот делался в субботу, потому кнопки неактивные, но Московская биржа закрыта на выходные.

Бесплатные торговые идеи и аналитика от брокера Сбербанк

В приложении есть отдельная вкладка под это дело. Качество данных идей не учитывают сиюминутную ситуацию на фондовых рынках. Во-первых, клиенту сразу предлагает выбрать один из уровней риска торговой идеи и затем открывается детальное описание.

В данном примере популярный фонд ETF от Finex на немецкий индекс. Конкретный пример носит скорее долгосрочный характер вложений в экономику Германии, чем обоснование почему именно сегодня. ЦБ России понизил ключевую ставку до 6,00%, а в Китае будушет коронавирус — нужно покупать акции фармакологических компаний. Или «шортить» китайский индекс. Но данная аналитика, как раз для новичков. На тарифном плане, который не обязывает вам предоставлять качественную аналитику.

Онлайн консультант-брокер в чате в приложении Сбербанк Инвестор

На отдельной вкладке есть возможность задать вопрос по обслуживанию своего брокерского счета. Можно узнать какой у вас тариф или как его изменить, что я и сделал. Ниже скриншоты диалога с оператором.

Узнать торговые идеи не получится и это запрещено законом 397-ФЗ: О внесении изменений в Федеральный закон «О рынке ценных бумаг . Попробую это сделать и посмотрим, что ответит оператор. И вам показываю. Но как видим, на 10 февраля оператор так и не ответил!

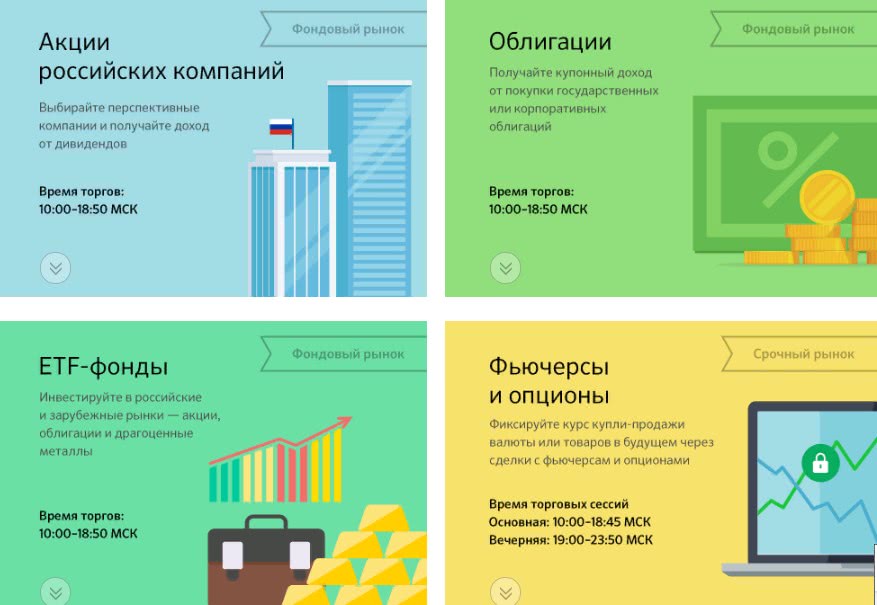

Список ценных бумаг, доступных для покупки через инвестиционное приложение

Список опубликован на официальном сайте и довольно большой. С наглядными категориями финансовых инструментов. Любой бабуле будет понятно из этой инфографики ,что такое ETF и что такое Облигация.

Резюме: простой брокер с понятными тарифами, нет лишней информации. Она не «замусорит» мозг новичкам на фондовом рынке. Возможности для профессионалов имеют ограниченный набор инструментов (прямой доступ на биржу DMA или Fix Plaza). Мало информации по внебиржевому рынку американских ценных бумаг. Вполне достойный брокер с простым приложением и стандартными комиссиями за брокерское обслуживание. Стоит отметить, что отсутствие депозитарной комиссии могут себе позволить только большие гиганты и здесь ее как раз нет — для новичков-инвесторов это большой плюс.

Читайте также: