Как разрешить снятие наличных в тинькофф банке мобильном приложении

Я сразу позвонила в банк со своего моб. телефона с просьбой заблокировать мою карту, банк уверил меня, что

моя карта заблокирована. Через некоторое время того же дня пришло СМС от банка о восстановлении доступа к операциям в личном кабинете, хотя я лично в банк с такой просьбой не обращалась. В л/к я увидела, что с моей карты были сняты все деньги двумя крупными суммами в Новочеркасске и оформлен кредит. У меня подключена услуга СМС- информирования, по которой банк списывает 59-00 руб. ежемесячно. Оповещение о снятии наличных в банкомате на мой мобильный телефон в виде СМС не поступало.

Я позвонила в банк и попросила объяснений ,которых не последовало. В 16-30 я уже была в офисе банка Тинькофф по адресу г. Москва,ул. Хуторская 2-я, д.38А , стр.26 с письменным заявлением о списании денежных средств, которые я не совершала и просьбой вернуть мои деньги. (По телефону сотрудники долго не хотели давать мне адрес, рассказывая, что офиса никакого нет – только интернет). Прождав 2,5 часа в 19-00 я смогла, наконец, подать письменное заявление о краже денежных средств с моей банковской карты.

После 20-ти дневного расследование я получила такой ответ от банка:

"08.09.2021,19:52 Не получиться вернуть деньги, потому что операция была сделана устройством, к которому была привязана карта. Доступ к устройству должен быть только у вас, поэтому такие операции считаются совершенными с вашего согласия. Такими вопросами занимается полиция. Обратитесь к ним, чтобы вернуть деньги. Поможем сотрудникам полиции в расследовании. "

Невероятно возмутительное отношение к клиентам! Деньги не вернули – вместо этого чудовищная отписка, игнорирующая все факты! Банк не предпринял никаких действий по моей защите, несмотря ни на какие мои обращения, слив деньги после блокировки карты. Даже несмотря на то, что мошенниками были совершены нетипичные для меня действия - превышены установленные мной лимиты на снятие наличных и само снятие денег – я не снимаю наличные в банкоматах.

НИКОГДА не пользуйтесь никакими услугами этого банка. Он не хочет защищать ваши деньги, счета, карты .

Это уже совсем не тот банк, что был несколько лет назад (являюсь клиентом банка более четырех лет).

Владельцы карты Tinkoff Black получают процент на остаток и кэшбэк за покупки. Но у карты есть и другие особенности, которые позволяют сделать её использование ещё более выгодным. Рассказываем о лайфхаках, которые помогут сэкономить.

1. Можно не платить за обслуживание

Обслуживание карты стоит 99 ₽ в месяц (1188 ₽ в год).

Бесплатно можно обслуживаться, если выполнять одно из этих условий:

иметь вклад или кредит в Тинькофф Банке на сумму от 50 тысяч ₽;

хранить на карте как минимум 50 тысяч ₽ в течение месяца.

Есть ещё один вариант, предусматривающий бесплатное обслуживание — переход на тариф 6.2. Для перехода на тариф 6.2 нужно обратиться в службу поддержки банка — через чат в приложении или по телефону.

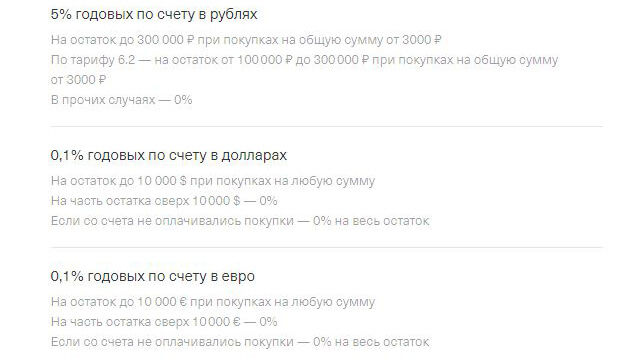

Если тратить по карте от 3 тысяч ₽ в месяц, то по тарифу 6.2 банк будет начисляться процент на остаток при условии, что он составляет от 100 до 300 тысяч ₽ . По «классическому» плану 3.0 нет нижней границы для остатка — он начисляется на любую сумму до 300 тысяч ₽.

Найти карту другого банка

2. Каждый месяц можно выбирать категории повышенного кэшбэка

За обычные покупки банк возвращает 1% от потраченной суммы. Но каждый месяц можно выбрать три категории из пяти, по которым будет начисляться повышенный кэшбэк — 5%. Категории для каждого человека подбираются индивидуально. Это могут быть, например, аптеки, транспорт, супермаркеты, одежда и обувь, рестораны и так далее.

Найти их можно в приложении через раздел «Ещё» -> вкладка «Повышенный кэшбэк».

Повышенный кэшбэк начисляется при сумме покупок от 20 ₽. Если не выбрать категорию кэшбэка, то он начисляться не будет.

Возможность выбора новых категорий повышенного кэшбэка появляется в последний день каждого месяца. Например, 31 ноября можно выбрать категории на декабрь.

Чтобы получить максимум кэшбэка — выбирайте категории, в которых вы тратите больше всего денег.

Ещё Тинькофф начисляет бонусы за покупки у партнёров. Там кэшбэк может достигать 30%. Найти такие предложения можно через приложение банка в разделе «Ещё» (справа внизу экрана) -> раздел «Бонусы» -> вкладка «Спецпредложения».

Не забывайте, что кэшбэк из раздела «Спецпредложения» нужно активировать перед оплатой. Иначе она пройдёт как обычная покупка.

Кэшбэк начисляется рублями, а не бонусами или баллами. Деньги возвращаются на счёт по итогам месяца. Их можно снять через банкомат или потратить по карте.

3. Мелкие покупки лучше оплачивать другой картой

За обычные покупки банк начисляет 1% от потраченной по карте суммы. На практике это 1 ₽ с каждых 100 ₽ в чеке. Но стоит учитывать, что кэшбэк начисляется только с каждых полных 100 ₽. Если сумма меньше, то бонуса не будет. Например, банк не начислит кэшбэк за покупки на 10, 20, 50 и 99 ₽. Если сумма покупки будет 199 ₽, то кэшбэк составит 1 ₽.

В реальной жизни покупки редко будут равны сумме, кратной 100 ₽, и часть кэшбэка с потраченных за месяц денег вы не получите. Так что мелкие покупки с чеком до 100 ₽ лучше оплачивать другой картой, по которой есть бонусы за такие операции.

4. При крупных тратах нужно следить за лимитом кэшбэка

Максимальная сумма кэшбэка в обычной и повышенной категориях покупок ограничена 3000 ₽ в месяц. Чтобы получить эти деньги за обычные покупки, нужно потратить 300 тысяч ₽, а если тратить только в выбранных категориях с кэшбэком 5%, то потребуется всего 60 тысяч ₽. За большие траты кэшбэк начисляться не будет.

Максимальный размер бонусов за покупки у партнёров может составлять 6000 ₽ в месяц.

Итого каждый клиент может возвращать до 9000 ₽ кэшбэка каждый месяц. Как только у вас закончился лимит кэшбэка по карте Tinkoff Black, начинайте тратить деньги по другой карте с бонусами.

Кэшбэк по карте Tinkoff Black

За обычные покупки

До 3 тысяч ₽ в месяц

За покупки в выбранной категории

До 3 тысяч ₽ в месяц с учётом кэшбэка за обычные покупки

За покупки у партнёров

До 6 тысяч ₽ в месяц

5. Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Банк позволяет без комиссии снимать от 3 до 100 тысяч ₽ «в любых банкоматах по всему миру». Но это не всегда работает за границей, где нужно снять местную валюту. Иногда комиссию может взять иностранный банк, через банкомат которого снимаются наличные.

В разделе «Помощь» на сайте Тинькофф есть пояснение: «Иностранные банкоматы могут брать свою комиссию, к сожалению, с этим мы ничего поделать не можем».

Избежать комиссии помогут такие советы:

выбирайте банкоматы крупных и известных банков;

если банкомат предупреждает о комиссии, то попробуйте найти другой;

найти банкомат, который не берёт комиссию, можно на сайте Тинькофф Банка или через его приложение (на главном экране выбрать «Ещё», затем «Инфо» и опцию «Банкоматы»).

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

повышенный процент на остаток;

переводах на карты другого банка до 100 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц и иметь на счетах от 1 миллиона ₽ или просто хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Финансовый эксперт с высшим экономическим образованием по специальности "Экономист-менеджер". Имею опыт работы в Сбербанке России. Более 7 лет консультирую читателей по финансовым вопросам.

Наиболее популярной карточкой для дебетовых операций в ТКС-банке является Тинькофф Блэк. Сегодня мы предлагаем вам узнать немного об условиях её использования, а также о возможности снятие наличных – сопровождается ли оно комиссией, и как её можно избежать.

Описание и тарифы

Карта Тинькофф Блэк является дебетовой, т.е. она предназначена исключительно для того, чтобы вы использовали собственные денежные средства. Если вы хотите совершать покупки в кредит, то вам нужна кредитка Платинум, о ней мы подробно рассказываем в этой статье.

Чем привлекателен именно дебетовый продукт? Он отлично подходит для повседневных задач – оплатить покупки в магазине, сделать заказ на онлайн-площадке, оплатить услуги ЖКХ, пополнить мобильный, сделать перевод близкому человеку и т.д.

Использовать карточку удобнее, чем наличные. Вам не нужно носить с собой банкноты в кошельке, который занимает место, ждать в очереди сдачу, вести самостоятельно учет бюджета. А если подключите услугу бесконтактных платежей, то можно и вовсе расплачиваться одним прикосновением карты к терминалу, либо платить телефоном с чипом NFC.

В чем основное преимущество? Данная карточка является доходной, т.е. на остаток ваших денежных средств будет начисляться процент в размере 5% годовых. Для того, чтобы получать прибыль, нужно соблюдать несложные правила:

- Сумма остатка должна быть в пределах 300.000 рублей,

- Нужно совершать ежемесячно покупки не менее 3000р.

Этого достаточно для того, чтобы вы ежемесячно получали стабильный доход просто за то, что ваши деньги хранятся на счету. Если хранить больше 300 тысяч, то на превышение остатка % не начисляют.

Но и это не все – вам также будет доступна опция cash back. Это возврат части денежных средств за безналичные покупки. То есть вы тратите, а банк возвращает вам часть суммы обратно на счет в следующих размерах:

- За покупки по специальным предложениям от партнеров банка – до 30%.

- За расходы в любимых категориях – до 15%.

- За все остальные безналичные покупки – 1%.

Как видите, использование карточки приносит прямую выгоду своему владельцу при активных покупках. А что на счет получения бумажных банкнот в банкомате? Оно не сопровождается ни возвратом, ни начислением %, рассмотрим эту процедуру подробнее.

Какая комиссия за снятие наличных с карты Тинькофф Блэк

Если внимательно изучить тарифы, размещенные на официальном сайте ТКС-банка, то вы можете увидеть, что обналичиванию карточки посвящен целый раздел. Будет у вас комиссия за эту процедуру или нет, будет зависеть от размера запрашиваемой вами суммы, а также от того, где именно вы хотите её получить.

Если хотите снять наличные с карты Тинькофф Блэк без комиссии, то вам нужно помнить о следующих правилах:

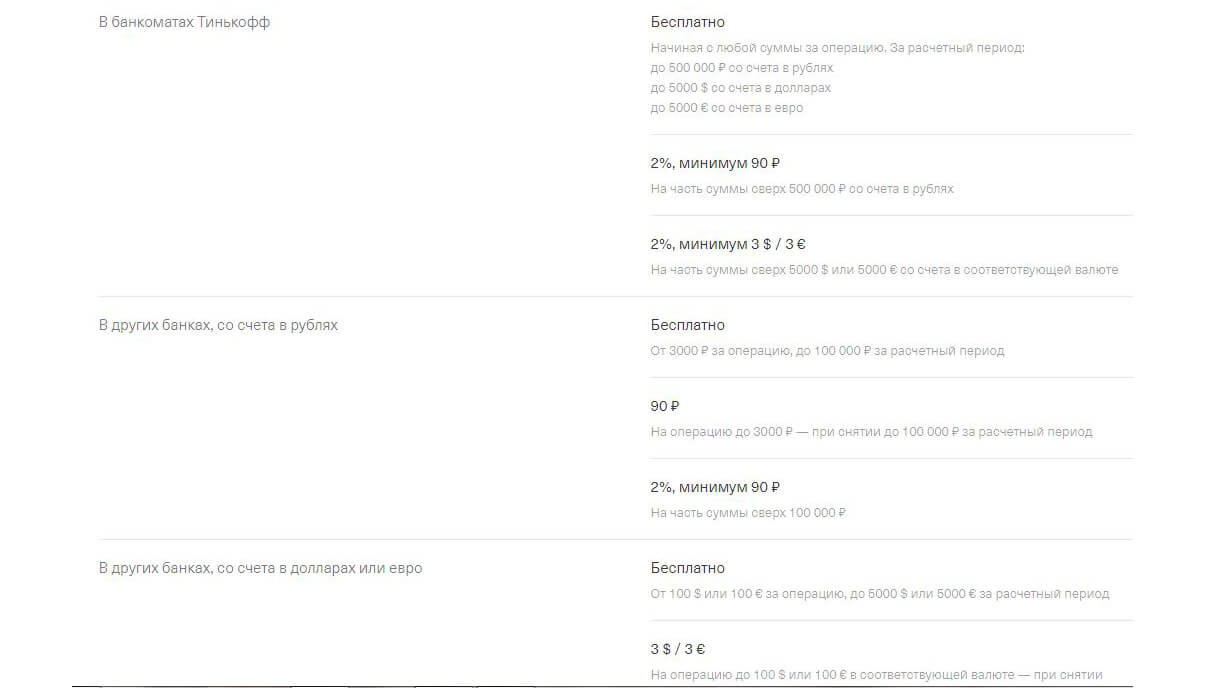

- Снимать можно до 500.000 рублей в банкоматах Тинькофф,

- От 3.000 до 100.000 рублей в других банках, в том числе и за рубежом.

Соответственно, если вы превышаете это значение, то у вас будет комиссия за обналичивания. К примеру, если вы в банкомате ТКС запросили свыше 500.000 рублей, то на эту разницу начислят комиссию в 2%, но не менее 90 рубл.

Если же вы воспользовались банкоматами других банковских организаций, то при запросе меньше 3000 рублей снимут фиксированную комиссию в размере 90 руб. А если вам понадобилось более 100 тысяч, то на часть суммы свыше этого предела начислят сбор 2%, но не менее 90 рублей.

Лимит на снятие наличных в Тинькофф Блэк

Помните о том, что по всем карточкам в Тинькофф банке существуют определенные лимиты денежных средств, которые можно получить на руки. Чем выше статус вашей карты, тем на большую наличность можно рассчитывать.

Если говорить именно о Тинькофф Блэк, то здесь ограничения будут следующими:

- До 500 000 ₽ со счета в рублях.

- До 5000 $ со счета в долларах.

- До 5000 € со счета в евро.

Как снять доллары с карты Тинькофф Блэк

Если вы хотите получить иностранную валюту, вам необходимо открыть счет в ней или же перевести ваш рублевый счет в другую валюту. Это делается в мобильном приложении, вам просто нужно «захватить» ваш счет и перетащить иконку в нужное место.

Снятие наличных возможно только в банкоматах с выдачей валюты. Их расположение можно посмотреть на карте на официальном сайте Тинькофф банка в разделе «Банкоматы», либо в личном кабинете, либо в мобильном приложении.

Какие действуют тарифы:

- в банкоматах Тинькофф – можно снимать до 5000 долларов США\евро бесплатно, на сумму свыше начисляют комиссию в размере 2%, минимально от 3 долларов или евро,

- в устройствах другой сети – вы можете снять от 100 до 5000 долларов США\евро без комиссии. Если снимаете меньше, платите комиссию в размере 3 $ / 3 €, если больше – сбор равен 2% от суммы, но не менее 3 долларов\евро.

Важно знать, что если вы снимаете деньги в других странах, то другой банк может брать за это свою собственную, дополнительную комиссию. Если такая тарификация действительно есть, устройство вас заранее об этом предупредит.

Если вы приехали в зарубежную поездку, у вас рублевый счет, и вы не хотите переплачивать, то просто смените в мобильном приложении валюту счета. Если вы выбираете доллары США, евро или фунты стерлингов, то банк не будет брать комиссию при запросе от 100 у.е.

Открыть такую карту в банке Тинькофф может любой желающий. Но нужно быть уже клиентом банка, т.е. иметь дебетовку Тинькофф.

Дебетовая карта Тинькофф

- Бесплатное снятие во всех банкоматах

- Доход 4% на остаток ежемесячно

- Бесплатная доставка по всей России

- Удобный интернет банк

- Кэшбек на разные покупки

Далее нужно получить доступ к Интернет банку и мобильным приложениям. В приложении вам становится доступна возможность открыть одну или несколько виртуальных карт Тинькофф различных платежных систем: Виза, МастерКард, МИР.

3 главных причины чтоб открыть виртуалку Тинькофф.

Причина 1. Вы получаете повышенную защиту своих средств при платежах, в том числе через Интернет. Карту практически не возможно украсть, т.к. она виртуальная. Никто не сможет подсмотреть реквизиты карты при оплате на кассе. Карта есть только у вас в вашем телефоне. При необходимости ее можно быстро заблокировать и перевыпустить

Причина 2. Вы получаете защиту от потери средств при ошибочном подключении рекурентных платежей.

Если к примеру, вы подписались на определенный сервис микрозаймов. Вместо получения займов вам навязали подписку на платные услуги. Отписаться от таких сервисов не всегда получается. Или же получается, но еще могут снять 1-2 платежа. В этом случае, если вы использовали виртуальную карту, то просто нужно обнулить баланс и закрыть карту. И никаких больше подписок и списаний средств.

Причина 3: Разнообразие валют и способов использования. Вы можете открыть карту как в долларах, так и в рублях. Особенно это важно при покупках в долларах в иностранной валюте, где есть курс конвертации.

Читайте также: