Как посмотреть кэшбэк на тинькофф в мобильном приложении

Как посмотреть, сколько я получил кэшбэка? В мобильном приложении: «Еще» → «Спецпредложения» → «Получено бонусов». В личном кабинете: «Бонусы» → «История начислений».

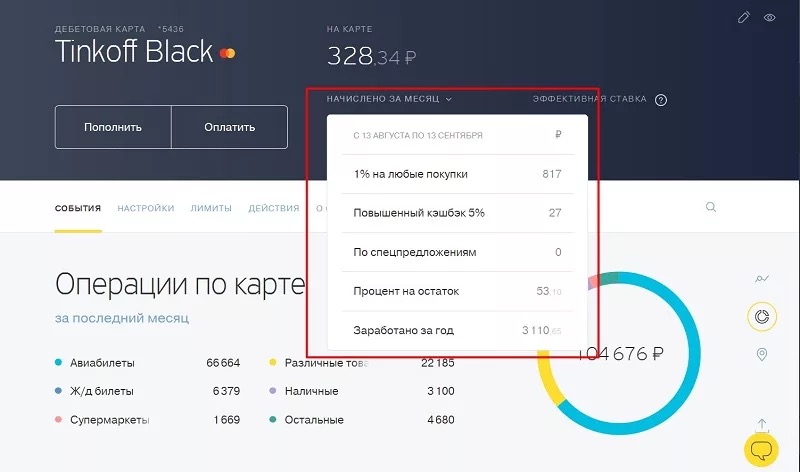

Как посмотреть кэшбэк за месяц Тинькофф?

Где раздел События в Тинькофф?

Раздел «События» содержит две вкладки — «Финансы» и «Звонки». Во вкладке «Финансы» отображаются все приобретенные платные услуги, стоимость и дата совершения операции. Также здесь можно получить информацию о минутах и SMS, потраченных сверх купленных пакетов.

Как узнать сколько у тебя баллов на карте Тинькофф?

Проверьте количество бонусов в личном кабинете или приложении. В личном кабинете в меню слева выберите карту → «Баллы». В приложении нажмите на счет — сумма бонусов будет указана рядом с суммой баланса.

Как посмотреть пополнения в Тинькофф?

Как потратить кэшбэк на Тинькофф?

В приложении Тинькофф на нижней панели выберите раздел «Еще» → «Бонусы» → «Баллы Tinkoff Drive» → «Использовать баллы». После этого перед вами появится список операций, которые можно компенсировать бонусами. Выберите нужную и нажмите «Компенсировать баллами». Бонусы спишутся, а деньги поступят на счет.

Когда начисляются проценты по карте Тинькофф?

Каждый день банк фиксирует остаток денег на карте и рассчитывает проценты от этой суммы, которые начислит на счет в конце месяца — в дату выписки. Чтобы получать процент на остаток, храните деньги на карте и оплачивайте покупки хотя бы на 3000 ₽ в месяц — тогда банк будет начислять проценты годовых ежемесячно.

Где использовать баллы Тинькофф?

Накопленными баллами клиенты компенсируют траты в ресторанах и кафе или покупку билетов на поезд. Один балл равен одному рублю. Потратить баллы можно только на компенсацию полной суммы покупки в течение 90 дней после ее оплаты. В момент компенсации у клиента не должно быть просроченной задолженности по кредиту.

Где можно использовать баллы Браво в Тинькофф?

Потратить «Браво» можно следующим способом: нужно зайти в личный кабинет своего интернет-банка и выбрать опцию «возместить стоимость покупки за баллы». После этого выбранное количество баллов будет списано, а на счёт поступит аналогичная сумма в рублях.

Что дают за приглашение в Тинькофф?

Бонусы за друзей

Если по вашему совету кто-то станет клиентом Тинькофф, вы оба получите бонус. Эти бонусы у всех разные и зависят от оформленных продуктов: например, 3 месяца бесплатного обслуживания или 500 ₽ на счет. Посмотреть размер бонусов за приглашение можно в личном кабинете или мобильном приложении.

Как списать баллы в Тинькофф?

Как перевести баллы в рубли на Тинькофф?

Как можно потратить баллы?

- На «Главной» выберите счет и перейдите в ленту событий.

- Выберите покупку → «Компенсация баллами».

- Нажмите «Компенсировать» — банк спишет баллы и сразу зачислит вместо них рубли на детскую карту.

Как начисляются баллы Тинькофф?

Оплачивайте покупки картой и получайте за них баллы. Чтобы получать больше 1% баллов, тратьте на покупки по карте не менее 10 000 Р за расчетный период. Покупать игры.

Владельцы карты Tinkoff Black получают процент на остаток и кэшбэк за покупки. Но у карты есть и другие особенности, которые позволяют сделать её использование ещё более выгодным. Рассказываем о лайфхаках, которые помогут сэкономить.

1. Можно не платить за обслуживание

Обслуживание карты стоит 99 ₽ в месяц (1188 ₽ в год).

Бесплатно можно обслуживаться, если выполнять одно из этих условий:

иметь вклад или кредит в Тинькофф Банке на сумму от 50 тысяч ₽;

хранить на карте как минимум 50 тысяч ₽ в течение месяца.

Есть ещё один вариант, предусматривающий бесплатное обслуживание — переход на тариф 6.2. Для перехода на тариф 6.2 нужно обратиться в службу поддержки банка — через чат в приложении или по телефону.

Если тратить по карте от 3 тысяч ₽ в месяц, то по тарифу 6.2 банк будет начисляться процент на остаток при условии, что он составляет от 100 до 300 тысяч ₽ . По «классическому» плану 3.0 нет нижней границы для остатка — он начисляется на любую сумму до 300 тысяч ₽.

Найти карту другого банка

2. Каждый месяц можно выбирать категории повышенного кэшбэка

За обычные покупки банк возвращает 1% от потраченной суммы. Но каждый месяц можно выбрать три категории из пяти, по которым будет начисляться повышенный кэшбэк — 5%. Категории для каждого человека подбираются индивидуально. Это могут быть, например, аптеки, транспорт, супермаркеты, одежда и обувь, рестораны и так далее.

Найти их можно в приложении через раздел «Ещё» -> вкладка «Повышенный кэшбэк».

Повышенный кэшбэк начисляется при сумме покупок от 20 ₽. Если не выбрать категорию кэшбэка, то он начисляться не будет.

Возможность выбора новых категорий повышенного кэшбэка появляется в последний день каждого месяца. Например, 31 ноября можно выбрать категории на декабрь.

Чтобы получить максимум кэшбэка — выбирайте категории, в которых вы тратите больше всего денег.

Ещё Тинькофф начисляет бонусы за покупки у партнёров. Там кэшбэк может достигать 30%. Найти такие предложения можно через приложение банка в разделе «Ещё» (справа внизу экрана) -> раздел «Бонусы» -> вкладка «Спецпредложения».

Не забывайте, что кэшбэк из раздела «Спецпредложения» нужно активировать перед оплатой. Иначе она пройдёт как обычная покупка.

Кэшбэк начисляется рублями, а не бонусами или баллами. Деньги возвращаются на счёт по итогам месяца. Их можно снять через банкомат или потратить по карте.

3. Мелкие покупки лучше оплачивать другой картой

За обычные покупки банк начисляет 1% от потраченной по карте суммы. На практике это 1 ₽ с каждых 100 ₽ в чеке. Но стоит учитывать, что кэшбэк начисляется только с каждых полных 100 ₽. Если сумма меньше, то бонуса не будет. Например, банк не начислит кэшбэк за покупки на 10, 20, 50 и 99 ₽. Если сумма покупки будет 199 ₽, то кэшбэк составит 1 ₽.

В реальной жизни покупки редко будут равны сумме, кратной 100 ₽, и часть кэшбэка с потраченных за месяц денег вы не получите. Так что мелкие покупки с чеком до 100 ₽ лучше оплачивать другой картой, по которой есть бонусы за такие операции.

4. При крупных тратах нужно следить за лимитом кэшбэка

Максимальная сумма кэшбэка в обычной и повышенной категориях покупок ограничена 3000 ₽ в месяц. Чтобы получить эти деньги за обычные покупки, нужно потратить 300 тысяч ₽, а если тратить только в выбранных категориях с кэшбэком 5%, то потребуется всего 60 тысяч ₽. За большие траты кэшбэк начисляться не будет.

Максимальный размер бонусов за покупки у партнёров может составлять 6000 ₽ в месяц.

Итого каждый клиент может возвращать до 9000 ₽ кэшбэка каждый месяц. Как только у вас закончился лимит кэшбэка по карте Tinkoff Black, начинайте тратить деньги по другой карте с бонусами.

Кэшбэк по карте Tinkoff Black

За обычные покупки

До 3 тысяч ₽ в месяц

За покупки в выбранной категории

До 3 тысяч ₽ в месяц с учётом кэшбэка за обычные покупки

За покупки у партнёров

До 6 тысяч ₽ в месяц

5. Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Банк позволяет без комиссии снимать от 3 до 100 тысяч ₽ «в любых банкоматах по всему миру». Но это не всегда работает за границей, где нужно снять местную валюту. Иногда комиссию может взять иностранный банк, через банкомат которого снимаются наличные.

В разделе «Помощь» на сайте Тинькофф есть пояснение: «Иностранные банкоматы могут брать свою комиссию, к сожалению, с этим мы ничего поделать не можем».

Избежать комиссии помогут такие советы:

выбирайте банкоматы крупных и известных банков;

если банкомат предупреждает о комиссии, то попробуйте найти другой;

найти банкомат, который не берёт комиссию, можно на сайте Тинькофф Банка или через его приложение (на главном экране выбрать «Ещё», затем «Инфо» и опцию «Банкоматы»).

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

повышенный процент на остаток;

переводах на карты другого банка до 100 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц и иметь на счетах от 1 миллиона ₽ или просто хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Tinkoff предлагает уникальную карту, выплачивающую кэшбэк реальными деньгами. Рассмотрим подробнее условия его получения.

Условия кэшбэка и проценты

Существует два вида кэшбэка:

Лучший мобильный банк в мире по версии журнала Global Finance в премии Best Digital Bank Award 2018

Лицензия ЦБ РФ №2673

Когда приходит Кэшбэк

Начисление происходит моментально, но выплата поступит на счет не сразу.

Когда начисляется кэшбэк Тинькофф Блэк? Какого числа?

Выплата вознаграждения происходит по окончанию расчетного периода (он составляет 30 дней). У каждого человека расчетный период индивидуален. К примеру, если банк формирует выписку 10 числа, то кэшбэк также будет приходить 10 числа.

Максимальный кэшбэк в месяц

Категории кэшбэка карты Tinkoff Black

Тинькофф предоставляет 24 категории кэшбэка. Чаще всего встречаются:

- Авто-услуги (Заправка топлива на АЗС и прочее);

- Аптеки;

- Ремонт;

- Одежда;

- Ж/д билеты;

- Такси;

- Супермаркеты.

Как вывести кэшбэк с Тинькофф Блэк на карту

Кэшбэк приходит на карту каждый месяц реальными деньгами. После этого владелец карты самостоятельно распоряжается вознаграждением, в том числе может перевести его на другую карту.

Как тратить кэшбэк по карте Тинькофф Блэк

Вознаграждение начисляется в реальных деньгах. Поэтому тратить кэшбэк вы можете точно так же, как и остальные средства.

Кэшбэк карта Тинькофф Блэк: Отзывы

Большинство отзывов о дебетовой карте положительные . Владельцы Tinkoff Black отмечают выгодные тарифы (цена обслуживания 99 рублей, а во многих случаях и вовсе бесплатно), гарантированное начисление процента на остаток, предсказуемый кэшбэк, постоянное появление в приложении акций, скидок, бесплатное снятие средств в любых банкоматах, качественную работу техподдержки.

Однако существуют и негативные отзывы . В них акцентируется внимание на том, что процент на остаток начисляется лишь на баланс до 300 000 рублей и иногда попадаются невыгодные для конкретного человека категории повышенного кэшбэка.

Заказать карту Тинькофф Блэк с Кэшбэком

Для оформления карты нужно оставить заявку на сайте банка. Вам позвонит сотрудник банка для уточнения нюансов: согласования времени и места встречи с курьером. В качестве адреса доставки можно выбрать не только дом, но и офис, а также любое другое место.

Представитель банка приезжает на заранее оговоренный адрес, проверяет паспорт, отдает карту и набор документов.

Комплект документов содержит:

- Пластиковую карту.

- Сведения об условиях обслуживания карты (тарифный план).

- Договор в двух экземплярах, который нужно будет подписать.

Так как выдача карты происходит дистанционно, представитель банка фотографирует клиента и его паспорт на телефон, затем передает информацию в офис. Эта процедура необходима для предотвращения мошенничества со стороны клиентов. Выдача карты занимает около 10 минут.

Лучший мобильный банк в мире по версии журнала Global Finance в премии Best Digital Bank Award 2018

Лицензия ЦБ РФ №2673

Чтобы узнать, сколько кэшбэка вам было начислено, в мобильном приложении нажмите на счет карты. Когда вознаграждение будет получено, вам придет выписка по СМС и на адрес электронной почты с указанием суммы кэшбэка. Эта информация появится и в истории трат. Рядом с каждым платежом отдельно выделена сумма, которая вернется в качестве вознаграждения.

Тинькофф Блэк Кэшбэк: Список Партнеров

Список партнеров банка обновляется каждый день и содержит сотни наименований. Основные из них:

Начисляется ли кэшбэк при оплате коммунальных услуг по карте Тинькофф Блэк?

Вознаграждение по карте не начисляется лишь в некоторых случаях, таких как: снятие наличных, перевод средств с карты на карту, оплата услуг интернета или ЖКХ .

У такого сервиса есть недостаток. Улыбаясь, курьер тут же предложит вам оформить кредит или застраховать свою жизнь. В течение всего сотрудничества с банком вы будете получать подобные предложения неоднократно. Это связано с тем, что Tinkoff Black – лишь отдельное предложение большой платформы. Мобильная связь, брокерские услуги, страхование и кредитование будут вам периодически предлагаться всеми возможными способами (по телефону, через электронную почту и лично). Кстати, служба поддержки, если вы решите связаться с менеджером банка, отвечает оперативно и достаточно компетентно.

В общих чертах о главных преимуществах…

Вы сможете использовать карту пять лет, а не три года, как большинство банковского пластика. При желании вы также бесплатно и быстро получите дополнительные карты. Дебетовая карта Тинькофф предоставляет возможность:

- бесплатно переводить средства на счета других банков;

- снимать наличные без комиссии;

- бесплатно пополнять свой счёт с карт других банков.

Стоимость обслуживания

Существует система тарифов, которую сложно освоить новичкам. Чтобы облегчить себе задачу, просто запомните, что стоимость обслуживания пластика составляет 99 рублей в месяц. За год придётся заплатить 1 188 рублей. Это, конечно, не самый дешёвый вариант на рынке банковских услуг. Но Тинькофф Банк предлагает пользоваться картой бесплатно, если вы выполните на выбор одно из требований:

- откроете счёт в банке и пополните его на сумму не менее 50 тысяч рублей;

- возьмёте кредит в одном из офисов Тинькофф Банка;

- в заявке на получение карты укажете имя друга, по приглашению которого вы решили пользоваться Tinkoff Black (предоставляется три месяца бесплатного обслуживания);

- будете соблюдать правило неснимаемого остатка в размере 30 тысяч рублей.

О последнем из вариантов стоит рассказать отдельно. В конце каждого банковского дня фиксируется сумма, которая остаётся на карте. Чтобы условие соблюдалось, в течение месяца использования пластика ежедневный остаток не должен опускаться ниже 30 тысяч рублей. Расчётным периодом считается не календарный месяц, а именно месяц использования средства.

Уведомления о транзакциях бесплатно приходят на телефон. Для этого нужно закачать мобильное приложение. Если вас не устраивает такой способ получения информации, можете заказать платную услугу оповещения обо всех событиях по СМС. За эту услугу с вас будут взымать 59 рублей в месяц.

Снятие наличных средств

Есть отличная новость. В мае 2019-го банк увеличил лимит для снятия наличных средств для держателей Tinkoff Black. Если раньше сумма ограничивалась размером 150 тысяч рублей, то сегодня вы можете бесплатно снять до 500 тысяч рублей в течение месяца.

Есть подводные камни, о которых нужно знать, если вы планируете снимать деньги в банкоматах других банковских учреждений:

Фактически, бесплатно вы можете снять только сумму более 3-х тысяч рублей. Это не особо пугает современных пользователей. Ведь осталось совсем мало мест, где можно расплатиться только наличными деньгами.

Переводы с карты

Большинство банков начисляют комиссию за такие переводы. Тинькофф Банк предлагает держателям дебетовой карты платить по счетам, не заботясь о том, что будет снято больше средств. Но и здесь есть подвох. Бесплатно осуществляются переводы, размер которых не превышает 20 тысяч рублей. Большие суммы облагаются комиссией в 1,5% (не менее 30 рублей).

Также вы можете бесплатно пополнять свой счёт, переводя средства со счёта другого банка. Но было бы странным, если бы Тинькофф и здесь не «зарыл» некоторые ограничения. Комиссия на переводы на карту не взымается, если используются сервисы Тинькофф Банка или его партнёров (сетей «Связной», «Евросеть»). Даже таким образом вы сможете перевести не более 150 тысяч за месяц использования карты. Вам придётся заплатить 2% за всё, что выйдет за пределы указанного лимита.

Tinkoff Black – лучшая дебетовая карта с процентом на остаток

Это является самым противоречивым утверждением среди всех, которые вы можете услышать.

Tinkoff Black – лучшая дебетовая карта с процентом на остаток

Размер базового кэшбэка составляет 1%. Он начисляется на все покупки, кроме тех, список которых вы найдёте на сайте. В нём:

- пополнение кошельков в системе электронных денег;

- оплата услуг мобильной связи;

- оплата жилищно-коммунальных услуг;

- платежи с использованием возможностей интернет-банкинга.

Процент возврата можно повысить. Вам предлагается на своё усмотрение выбрать из списка три услуги, кэшбэк по оплате которых будет составлять 5%. Говорят, что в нём редко попадаются позиции, которые могут заинтересовать среднестатистического держателя карты.

Кроме этого, вы будете регулярно получать предложения в мобильном приложении. Вас будут соблазнять повышением размера кэшбэка до 30%. Эти заманчивые предложения делают партнёры банка. Однако, в реальность пользователи жалуются на то, что такие обязательства не выполняются.

Как бы вы не ухищрялись, вам не удастся вернуть на карту более 3 тысяч рублей в месяц по кэшбэку 1% или 5%. Согласившись на спецпредложение, вы не сможете получить больше 6 тысяч рублей. Именно такие ограничения установил банк для дебетовой карты с кэшбэком.

Кешбэк от Tinkoff Black – это реальные деньги

Нельзя отрицать, что Тинькофф Банк предлагает одни из самых заманчивых условий. Кешбэк от Tinkoff Black – это реальные деньги, которые приходят к вам на счёт в конце расчётного периода. Это не баллы или бонусы, которые вы никогда не сможете использовать. Деньги перечисляются параллельно со снятием денег за обслуживание. Чтобы не платить за обслуживание, нужно сделать покупок на 9 900 рублей. Система оповещения достаточно прозрачна и наглядна. О получении кэшбэка вас уведомят через удобное мобильное приложение.

Депозит

И наконец, о получении доходов со своих средств. Оно тоже имеет ряд условий. Если остаток на конец каждого операционного дня будет составлять 300 тысяч рублей, вы получаете 6% годовых. Процент значительно снижается с понижением суммы остатка. Держа на карте 30-40 тысяч рублей, вы не ощутите приятных эмоций от перечисления процентов за депозит.

Бывают и улучшенные предложения. В 2019 году новые пользователи, впервые заказавшие Tinkoff Black, получают 10% от суммы средств. Именно поэтому сегодня её могут называть «лучшая дебетовая карта».

Использование пластика за границей

Многие пользователи сходятся во мнении, что Tinkoff Black действительно удобно использовать за границей. И этому есть несколько причин.

Мультивалютная карта позволяет осуществлять операции в валюте той страны, в которой вы находитесь, без перевода в доллары. Двойная конвертация сначала в доллары, а затем в нужную валюту (например турецкую лиру) – это лишние траты и задержка по времени. Особенно заметно это преимущество в моменты курсовых скачков. Держатели других карт вынуждены ожидать и терять больше средств, чем счастливые обладатели карты от Тинькофф. Это очень удобно, если вы подолгу пребываете за границей, а не выезжаете на несколько дней. Есть обзоры, которые утверждают, что это лучшая карта для путешествия и фриланса.

На каждый валютный счёт будет начисляться свой кэшбэк. По каждой из валют есть свои лимиты. Расчёт ведётся по счёту каждой валюты. Да, разобраться с этим достаточно сложно, если вы путешествует по миру. Но если вы посещаете одну и ту же страну, вполне реально получать возвраты за покупки, сделанные в определённой валюте.

Для заядлых путешественников работает горячая линия. Это удобный сервис для бесплатной связи из-за границы.

Выводы

Обобщив информацию, которая изложена выше, можно сделать логичные выводы. Пользоваться Tinkoff Black удобно не всем. Впрочем, это нормально. Заказывайте карту, если вы:

- живёте в большом городе и большинство трат вы осуществляете с помощью карты;

- можете переводить на этот пластик свою заработную плату;

- не пользуетесь банкоматами для снятия наличных средств;

- не имеете огромного числа кредитов и сможете оставлять на остатке не менее 30 тысяч рублей ежедневно.

Удобно пользоваться Tinkoff Black активным людям, которые отслеживают акции и любят пользоваться специальными предложениями.

Больше всего карта понравится путешественникам, которые помимо возвратов смогут экономить, отказавшись от многоразовой конвертации валюты.

Если у вас хороший уровень стабильного дохода, не раздумывая заказывайте Tinkoff Black. Помните, что вам понадобится некоторое время, чтобы разобраться с тарифами и лимитами. Но, разобравшись, вы сможете использовать все возможности, которые вам предоставляет Тинькофф Банк.

Если же от зарплаты до зарплаты вы с трудом «дотягиваете», лучше поискать более «спокойный» вариант пластика.

Читайте также: