Как подключить фондовый рынок в сбербанк онлайн на телефоне

Сейчас я нахожусь в приложении СберБанк Онлайн, через которое, как мне кажется, открыть счёт удобнее и проще всего.

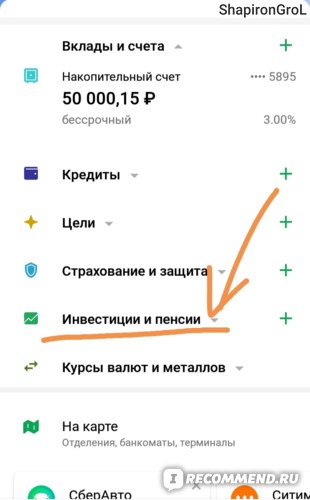

Вкладка «Инвестиции и пенсии»

Здесь у нас есть вкладочка «Инвестиции и пенсии». У меня уже открыт брокерский счёт. Здесь отображается информация по моему обязательному пенсионному страхованию. Сумма здесь небольшая.

Это та причина, по которой я активно занимаюсь инвестированием. Я собираюсь позаботиться о своей пенсии самостоятельно, ни на кого не надеясь.

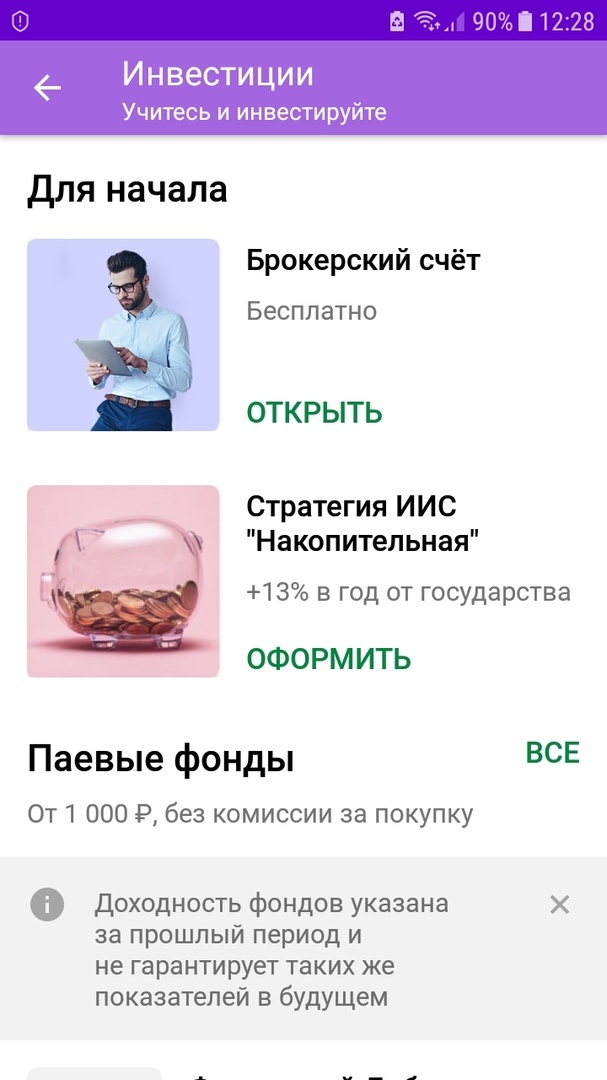

Если я нажму на «плюсик», то откроется вся витрина инвестиционных возможностей Сбера. Здесь предлагают бесплатно открыть брокерский счёт. Также сразу же нам предлагают стратегию ИИС «Накопительная» — +13% от государства в год. Это так привлекательно звучит! Здесь нам предлагают ИИС с доверительным управлением. Это абсолютно ненужная вещь для начинающего инвестора.

ИИС — это хорошая штука. ИИС может быть открыт только один на одного человека. А ИИС с доверительным управлением — это абсолютное зло, потому что с вас будут брать огромные комиссии за якобы успешное управление вашими деньгами, которое вам никто не гарантирует.

На вкладке «Инвестиции» нам предлагают ознакомиться с информацией о паевых инвестиционных фондах. Здесь пишут:

«Доходность фондов указана за прошлый период и не гарантирует таких же показателей в будущем».

- пенсионный план

- доверительное управление

- индивидуальный инвестиционный счёт

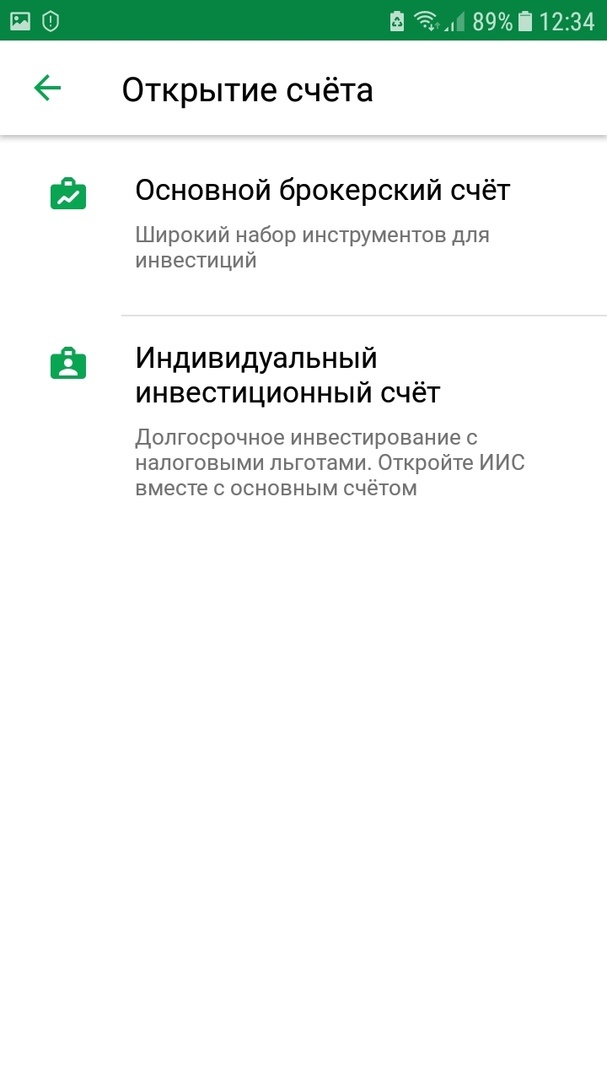

Здесь можно открыть просто индивидуальный инвестиционный счёт без всяких довесков в виде доверительного управления. Вот сюда и нужно нажимать, если вам нужен ИИС.

Накопления с защитой и страхование жизни — очень опасные продукты, которые новичкам абсолютно не нужны. ЦБ в скором времени собирается жёстко ограничить их продажу.

В самом низу мы можем узнать свой инвестиционный профиль.

Это довольно интересный инструмент. Вы можете пройти тест, ответив на 10 вопросов, которые вам задаст харизматичный бот. Он даже шуточки немножко шутит.

Тесты — это хорошо, но за эти 10 вопросов никто вам не сможет точно сказать, какие риски вы готовы на себя принять, и какие инструменты вам подходят. Эта анкета — неполная.

Когда вы пройдёте этот тест, Сбер определит ваш инвестпрофиль. Дальше, когда вы будете пользоваться его брокерским приложением, на основании этого инвестпрофиля он будет вам рекомендовать определённые активы. Пожалуйста, поймите, что рекомендация абсолютно не обещает вам быть точной! Всего про вас за несколько вопросов бот не узнает. Он не сможет оценить, как конкретно вы будете себя вести при разнообразных рыночных ситуациях.

Пройти тест можно, но без фанатизма.

Открытие счёта

При открытии брокерского счёта подчёркиваются риски инвестирования. Сбер напоминает:

ЦБ заставляет брокеров быть более ответственными перед клиентами. И это хорошо!

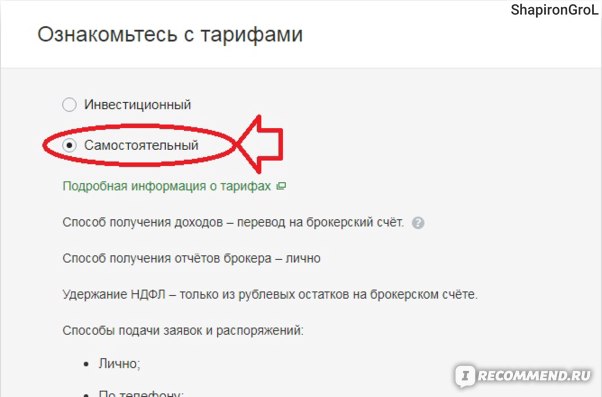

Нажимаем на кнопочку «Открыть счёт». Здесь нас поджидает первая ловушка — выбор тарифа. Нам по умолчанию ставят тариф «Инвестиционный». Данный тариф у Сбера довольно невыгодный. Поэтому меняем здесь тариф на «Самостоятельный».

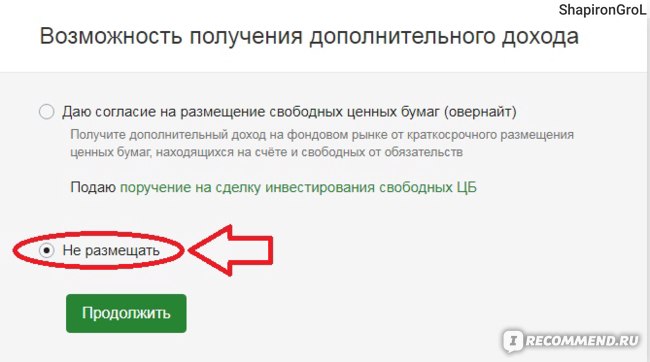

При регистрации брокерского счёта вам предложат запретить или разрешить Сберу использовать ваши ценные бумаги для сделок РЕПО. От этого желательно бы отказаться. Тогда вы не будете давать брокеру в долг ваши ценные бумаги. Это увеличивает их сохранность. Да, вы можете заработать на этом несколько процентов доходности в год, но риски существенно увеличиваются, если у брокера будут проблемы.

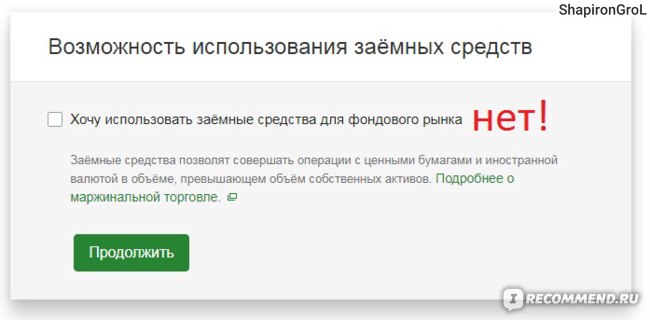

Ещё на одном из следующих шагов вы сможете разрешить или запретить использование заёмных средств уже себе. Если вы — начинающий инвестор, запрещайте. Вам не нужна маржинальная торговля.

ЦБ скоро должен зарегулировать и запретить для начинающих маржинальную торговлю.

СберБанк Инвестор

Вы открыли брокерский счёт, установили отдельное приложение СберБанк Инвестор. Теперь вы можете переходить непосредственно к работе на фондовом и других рынках.

Вкладка «Прочее»

Сразу после открытия счёта я рекомендую зайти на вкладочку «Прочее» в приложении.

Здесь у нас есть самые часто задаваемые вопросы. Рекомендую с ними ознакомиться, прежде чем вы начнёте работу. Здесь некоторые вещи расписаны довольно неплохо.

Сейчас пополнение счёта в Сбере происходит за несколько секунд. Спасибо системе быстрых платежей!

Сбер — крупнейший брокер в России. Брокер Сбера — второй по клиентам в России. У них больше миллиона активных клиентов. Ну почему нельзя сделать реально классное и удобное приложение? Ну неужели это так сложно?

Я, как потенциальный клиент, очень расстраиваюсь. Для многих людей Сбер — это оплот надёжности. Ему доверяют. Давайте сделаем хороший сервис для людей, которые и так уже готовы к вам идти и становиться вашими клиентами просто потому, что у вас уже априори хорошая, крепкая репутация. Так сложилось исторически. Однако этого не происходит.

Люди до сих пор жалуются, что приложение очень часто вылетает и зависает.

Вкладка «Мои счета»

Изначально мы находимся на вкладке «Мои счета». Здесь можно переключать валюту:

«Вопросик» — это справка, в которой нам рассказывают, как изменяется стоимость портфеля, как она рассчитывается.

Можно посмотреть изменения за выбранный период – за сегодняшний день или за год.

Вкладка «Рынок»

Перехожу на вкладочку «Рынок». Здесь мне показывают все инструменты, которые я могу купить. Они сейчас неярко подсвечены, потому что рынок уже закрыт.

Можно их отсортировать по следующим параметрам:

- название

- оборот

- лидеры роста и падения за день

Можно выбрать свои любимые бумаги, пометив их «звёздочкой». Через лупу можно искать конкретный инструмент.

Акции без наименования — это российские акции. Хорошо, что прописано время торгов.

Также здесь есть американские акции. Для Сбера это большой шаг вперёд, который был сделан в 2020 году. Они доступны к покупке только в российских рублях. Сбер так и не даёт доступ к Санкт-Петербургской бирже, где американские акции торгуются за доллары. Зато банк даёт доступ к Московской бирже, которая в 2020 году запустила торги американскими акциями. Здесь очень маленький список бумаг. Для начинающих инвесторов что-то отыскать можно.

Сейчас на Мосбирже доступно всего только 55 американских бумаг. В то время как на Санкт-Петербургской бирже это количество составляет более 1000. Особенно не разгуляешься.

Здесь можно посмотреть облигации:

Облигации можно искать по названию. Например, пишем в строке поиска «ОФЗ» — и нам покажут список всех ОФЗ. Но сортировать не очень удобно.

Также мы можем выбирать еврооблигации и фонды — это список ETF и биржевых ПИФов, доступных к покупке через СберБанк Онлайн. Все они тоже котируются только в российских рублях.

Здесь есть покупка валюты. Проблема в том, что Сбер даёт возможность покупать валюту только полным лотом — 1000 у.е. Это не очень удобно, особенно если у вас есть свои потребности. Хотя покупать валюту для покупки иностранных акций через Сбер нам всё равно не нужно, потому что мы этого за доллары здесь не сделаем.

На вкладке «Рынок» я могу выбрать любую компанию и посмотреть, какая информация о компании доступна в приложении. У нас есть обычный линейный график. Можно выбрать 10 лет или последний день. Это неплохо.

Нет возможности переключиться на свечной график, использовать даже минимальные методы технического анализа.

Это вся информация, которая есть на вкладке «Обзор».

Есть информация об эмитенте. Но здесь нет информации по дивидендам, которые компания выплачивает. Нет никаких финансовых и операционных показателей. Здесь также нет никаких мультипликаторов. Только голая информация, первая строчка скопирована из Википедии.

Есть вкладочка «Идеи». По компании Газпром здесь 2 идеи. Это хорошо.

На вкладочке «Торговля» находится информация о том, какие акции Газпрома есть у меня на счёте.

Таким же образом можно посмотреть информацию по фондам.

Здесь всё достаточно грустненько и неинформативно.

Вкладка «Идеи аналитиков банка»

Есть вкладка «Идеи». Здесь идеи ранжированы по уровням риска. Это хорошая реализация, хороший подход.

Инвестиционные облигации Сбера (ИОС) имеют низкий уровень риска. Хотя на самом деле этот продукт имеет очень мало общего с облигациями. Это опционные конструкции сродни структурным продуктам. Сбер нам гарантирует, что через 2 года он вернёт все начальные вложения, погасив по номиналу. Но при этом доходность здесь абсолютно не является гарантированной.

По всем продуктам у нас есть барьер. Например, по ИОС на IT-сектор есть условие для выплаты купона. Цена каждой из акций на дату оценки — выше 90% от цены акций. Если цена каждой из акций будет ниже или равна 90% от начального значения, дополнительный доход не выплачивается, но запоминается и выплачивается в следующем позитивном периоде.

Получается, что у нас все 4 акции должны находиться в указанном диапазоне и иметь колебания меньше 10%. Но у нас с вами такой волатильный рынок, что колебания в 10% могут произойти за один день! Вылететь из этого диапазона достаточно просто.

Здесь нам предлагают 10,5% годовых по облигациям. Кажется, что это так здорово! Но не заплатить инвестору предполагаемый доход очень просто.

Не смотрите на этот инструмент. Лучше купить облигации федерального займа или облигации Сбера (5,5% годовых) и жить спокойнее. Там у вас доход будет иметь гораздо большую вероятность быть выплаченным.

Здесь есть также и другие инструменты, в частности, народные ОФЗ.

У нас есть ещё инструменты с умеренным уровнем риска, куда относятся ETF.

Есть инструменты с высоким уровнем риска. Среди них — платформа СберКредо. Я слышал, что её закрывают, потому что не полетел этот продукт у Сбера. Но здесь она нам пока предлагается. Потенциальная доходность — 17% годовых. Сюда входят акции:

- Alibaba Group

- Совкомфлот

- Cisco

Это интересно! Аналитики Сбера подбирают идеи и рекомендуют нам что-нибудь купить.

Вкладка «Заявки и сделки»

Во вкладке «Заявки» можно посмотреть информацию о своих последних действиях.

Во вкладке «Прочее» есть «Выводы и переводы». Они осуществляются именно здесь. Сейчас они недоступны.

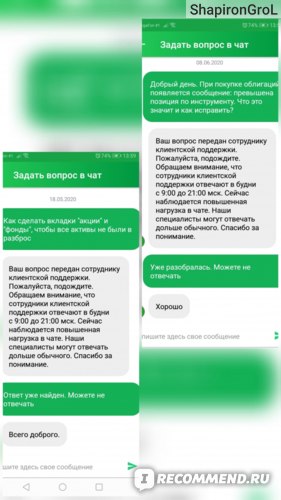

Можно задать вопрос в чат.

Чтобы посмотреть историю начисления дивидендов и купонов, а также скачать брокерский отчёт, нужно идти в десктопную версию сайта Сбера. Заходим в личный кабинет — и там уже всю информацию пытаемся найти.

Тарифы Сбера

Поменять тариф через приложение нельзя. Мне это не очень приятно. Изначально при открытии счёта нам навязывают тариф «Инвестиционный». Чтобы сменить тариф на более выгодный, нужно совершать длинный клиентский путь, идти в личный кабинет и разбираться уже там. Это усложняет принятие решения, которое выгодно для клиента.

У Сбера всего 2 тарифа, но это даже хорошо.

Тариф «Инвестиционный»

Комиссия здесь — 0,3% от оборота. Тариф включает в себя:

- дополнительную информационную поддержку

- аналитику

Доступ к порталу Sberbank Investment Research, где содержится аналитическая работа довольно сильной команды Сбера, работает только для квалифицированных инвесторов. Поэтому, если вы — неквал, то, на мой взгляд, выгода от использования данного тарифа очень сомнительная. Я не вижу необходимости переплачивать. Если даже вы квал, то вряд ли вы будете сидеть в Сбере и работать через приложение.

Тариф «Самостоятельный»

Здесь комиссия уже гораздо более симпатичная — 0,06% при объёме ежедневных операций до 1 миллиона рублей. Сбер больше года назад убрал депозитарную комиссию. Если вдруг вы крупняк, то комиссия составляет 0,035% при объёме от 1 до 50 миллионов рублей в день на фондовом рынке Московской биржи.

Есть хорошая новость. На валютном рынке Сбер понизил тарифы. Раньше было 0,3% за покупку долларов и евро, а сейчас — только лишь 0,2%. За это СберБанк Инвестору можно поставить «плюсик».

Отсутствие единого счёта

У Сбера нет единого счёта для всех секций Московской биржи. Если вы собираетесь покупать валюту и акции, то вам нужно будет завести деньги на 2 разных счёта. Здесь очень важно не перепутать, чтобы потом не ждать, когда деньги доберутся до счёта вашего назначения, если вы по ошибке завели средства не на тот счёт. Обращайте на это внимание!

Преимущества приложения

- СберБанк Инвестор — это достаточно интуитивно понятное приложение. Здесь мало функционала. Для начинающих инвесторов не так сложно в нём разобраться. Можно в несколько кнопок купить акции, облигации или инвестиционные облигации Сбера

- Есть риск-профилирование — определение склонности к риску. Можно пройти тест, пообщаться с ботом и немножко поразвлекаться

- Форму W-8BEN можно заполнить в личном кабинете на сайте СберБанк Онлайн. Это позволит платить с дивидендов по американским акциям только 13% налогов. Процесс подтверждения и принятия банком формы занимает одни сутки

- У Сбера есть возможность с индивидуального инвестиционного счёта переводить дивиденды и купоны на банковский счёт. Тогда вы можете с банка снова заводить их на ИИС. Это будет считаться новым пополнением

- У Сбера довольно большая сеть филиалов по всей стране. Это удобно с точки зрения того, что можно:

- пополнить счёт в любой момент, если вам хочется сделать это вживую

- вывести деньги

- найти нужный банкомат

Недостатки приложения

- Нет выхода на Санкт-Петербургскую биржу

- Очень упрощённые графики — никаких японских свечей вы не найдёте

- Новостей по компаниям очень часто не бывает, даже если это крупные компании

- Приложение периодически подвисает, из него выкидывает, обнуляются все данные по брокерским счетам

- Поддержка работает неоперативно, а иногда не работает вообще

- Нет никаких данных по дивидендам и купонам — ни по полученным, ни по компании вообще. Это всё вообще не покрывается

- Отсутствие единого счёта для всех секций Московской биржи

- Нет возможности покупать валюту дробными лотами

Выводы

Брокер Сбера не сумел меня очаровать. Мне кажется, что для большинства людей это не очень удобный сервис.

У Сбера есть не только приложение, но ещё и терминал QUIK. QUIK — это достаточно сложный терминал. Для новичков он точно будет выглядеть пугающе.

Я думаю, что Сбер как брокер может быть интересен людям, которые очень ратуют за надёжность и сохранность капитала, а также людям, которых не очень интересуют вложения в американский фондовый рынок. Если вы такой клиент, то почему бы и нет?

Для удобства клиентов Сбер разработал многофункциональное мобильное приложение – Сбербанк Онлайн. Через него можно совершать разные операции: открывать ИИС, выводить деньги, просматривать актуальную информацию о своих брокерских счетах, покупать акции и т.д. В настоящем обзоре подробно написано о базовых функциях приложения Сбербанк инвестиции, как пользоваться ими, каким образом приобрести акции и вывести заработанные деньги.

Для того, чтобы открыть ИИС через мобильное приложение Сбербанка прежде всего его необходимо скачать на свой телефон. После этого нужно зарегистрироваться в системе:

- Открыть приложение в телефоне и кликнуть на кнопку « Войти в Сбербанк Онлайн ».

- При отсутствии логина нужно перейти по ссылке « Нет логина или идентификатора… ».

- Ввести номер банковской карты, полученной в Сбере.

После входа в личный кабинет у многих начинающих инвесторов возникает вопрос – как открыть и пользоваться инвестициями в сбербанк онлайн?

Открытие индивидуального инвестиционного счета предполагает выполнение следующих шагов:

- После запуска приложения Сбербанк Онлайн, страницу следует прокрутить вниз, выбрать раздел « Инвестиции и пенсии » и нажать на значок « + ».

- На экране отобразятся различные предложения и стратегии по инвестированию. Необходимо спуститься чуть ниже и кликнуть на кнопку « Открыть » в разделе « Индивидуальный инвестиционный счет ».

- На следующей странице нужно изучить справочную информацию, задать нужные параметры и в самом конце выбрать « Открытие брокерского счета ».

Доступ к брокерскому счету будет открыт в течение одного рабочего дня. После создания ИИС сведения о заключенном договоре будут отображаться в кабинете при нажатии вкладки « Инвестиции и пенсии ».

Как купить первую акцию в Сбербанке новичку

Для продажи и покупки акций в Сбере создано специальное приложение – Сбербанк Инвестор. Здесь также можно совершать такие операции: просматривать состояние своих счетов, получать актуальную информацию о текущих котировках на рынке, брать инвестиционные идеи и т.д.

Вы всегда можете сменить брокера, переместив инвестиционный портфель на новую платформу. Мы рекомендуем ознакомиться с условиями инвестирования в Тинькофф. Для вас доступно: бесплатное обучение, акции в подарок за пройденные уроки, а также программа рост акций за 3 месяца! Инвестируйте выгодно, перейдя по ссылке здесь👈Для того, чтобы купить акцию через Сбербанк Инвестор, необходимо выполнить следующие шаги:

Каким образом вывести деньги с брокерского счета

Прежде чем вывести деньги с ИИС нужно детально изучить условия проведения такой операции.

Во-первых, при выводе финансов индивидуальный инвестиционный счет автоматически закрывается.

Во-вторых, если операция по выводу совершена до истечения 3 лет (с момента открытия счета), то инвестор не сможет воспользоваться налоговыми льготами. Если он их уже получил – придется вернуть. Итак, процедура вывода денег с ИИС в приложении Сбербанка имеет следующий вид:

Развитие в инвестировании в Сбербанке

Инвестор из Сбербанка может выбрать разные варианты действий. Можно самостоятельно продумывать стратегию дальнейшего развития или же воспользоваться уже готовыми решениями.

Так, в настоящее время в Сбере на выбор инвесторов представлены два вида стратегий:

- «Накопительная» – рассчитана на получение дохода в пределах 6-9% (в год) при минимальном уровне риска.

- «Российские акции» – предполагает покупку акций крупнейших компаний России. Для такого варианта характерен большой доход и высокий уровень риска.

Кроме того, в разделе « Идеи » приложения Сбербанк Инвестор аналитики банка сформировали несколько групп ценных бумаг, представленных на рынке. Они сгруппированы по степени риска. Клиент может выбрать отдельную ценную бумагу или же собрать свой собственный инвестиционный портфель.

В целом, разобраться с сервисом и понять, каким образом открывать ИИС в Сбер Инвестиции, как пользоваться приложением и проводить основные операции (покупка/продажа акций, вывод денег и т.д.), поможет демо-версия этой программы. Сбер разработал ее специально в помощь новичкам.

Видеообзор

В мае 2021 года брокер Сбер обновил прежнее инвестиционное приложение Сбербанк Инвестор, запустив абсолютно новый сервис для вложения капитала «СберИнвестор». Программа отличается простым и удобным управлением, учетная запись привязана к Сбер ID, а для старта достаточно минимальной суммы – всего 1 000 руб. Платформа работает со смартфонами на Android и iOS, за открытие брокерского счета комиссия не взимается.

Содержание:

«СберИнвестор» – особенности и функционал приложения

Сервис для инвестиций от СберБанка работает на платформе QUIK и предоставляет пользователю доступ к брокерскому счету с возможностью самостоятельного формирования портфеля активов. Приложение обладает рядом функциональных возможностей:

- простой и понятный интерфейс – смогут разобраться даже новички;

- наличие готовых инвестиционных решений – идеи с учетом ожидаемого уровня риска;

- профессиональная аналитика, облегчающая работу с инструментами;

- обучающий курс – базовый учебник с подсказками;

- возможность торговли с любыми акциями на Московской бирже;

- покупка и продажа валюты (евро и доллары США) по выгодному курсу;

- вложения в бумаги со 100% возвратом средств, а также в государственные и корпоративные облигации;

- доступ к российским и зарубежным акциям, рынку драгоценных металлов;

- наличие производных финансовых инструментов.

Приложение позволяет инвестировать сбережения в активы с более высокой доходностью, чем предусмотрено по вкладам. Программа подходит и для начинающих, и для опытных игроков рынка.

Как зарегистрироваться и войти в личный кабинет инвестора?

Работать с брокерским счетом можно со смартфона в любой точке мира – регистрация бесплатная, но за торговые операции и иные виды сделок взимается комиссия в соответствии с тарифами компании. Чтобы зарегистрироваться, следуйте руководству:

- Установите приложение на телефон, скачав его через маркетплейс.

- На странице авторизации нажмите кнопку «Открыть брокерский счет».

- Заполните онлайн заявку – все поля в анкете.

- Запишите номер договора, заключенного с брокером.

- Повторно войдите в программу и кликните «Получить пароль».

- Пройдите дополнительную аутентификацию, введя код из СМС (поступит на привязанный номер телефона).

Также открытие брокерского счета доступно в интернет-банк Сбера (не приложение). После регистрации вход осуществляется по номеру договора и паролю, для оценки возможностей системы предусмотрена демонстрационная авторизация без заполнения заявки.

Как работать в программе «СберИнвестор»?

Перед началом торговли инвестору рекомендуется изучить мануал (инструкция) и пройти курс обучения – торопиться с вложением капитала не стоит. Для совершения сделок на бирже через «СберИнвестор» выполните ряд шагов:

Пополнение, вывод средств и контроль финансов представлены во вкладке «Мои счета» (раздел «Денежные средства»). Внести деньги для инвестиций можно и через «Сбер Онлайн», перейдя к пункту меню «Прочее» и нажав «Брокерское обслуживание».

Сравнение «СберИнвестор» с другими брокерами

Сбер не является лидером инвестиционного рынка мобильных приложений – ведущие позиции здесь пока занимают брокеры ВТБ и Тинькофф, хотя компания и стремится стать лучше. В сравнении с конкурентами «СберИнвестор» по отдельным пунктам проигрывает, по другим, напротив, демонстрирует преимущества:

- комиссия по торговым сделкам в СберБанке выше, чем у Тинькофф, БКС, Финам, Открытие, ВТБ;

- плата за ведение счета отсутствует, в то время как у БКС, Финам, IT Capital обслуживание облагается комиссией;

- Сбер не предоставляет доступа на Санкт-Петербургскую биржу, что заметно ограничивает возможности;

- набор финансовых инструментов меньше, чем у конкурентов – ВТБ и Тинькофф;

- если программа от Тинькофф ориентирована на новичков, от ВТБ – на профи, то сервис от Сбера подойдет всем участникам рынка.

Приложение «СберИнвестор» – удобная платформа для работы с брокерскими счетами, валютой, ценными бумагами. Понятный интерфейс, простое управление, готовые решения и пакеты, наличие аналитики и обучающего курса – ключевые особенности программы. При этом и открытие счета, и дальнейшие инвестиции осуществляются на 100% дистанционно, визит в офис не требуется.

Почти 2 млн человек выбрали Сбербанк в качестве посредника на бирже. Причины такие же, по каким люди несут свои деньги в этот банк даже при условии минимальных процентов, – надежность. Этот критерий имеет большое значение, потому что никакой страховки от банкротства или отзыва лицензии брокерской компании в России нет.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторамНо прежде чем подписать договор, изучите подводные камни. Не всем инвесторам подойдет Сбербанк в качестве брокера, и лучше об этом узнать до того, как переведете ему деньги. В статье я постараюсь показать все достоинства и недостатки. Ориентироваться буду на собственный опыт – в моей семье один из счетов открыт именно в Сбербанке и я регулярно покупаю на нем ценные бумаги.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера. Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм.

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

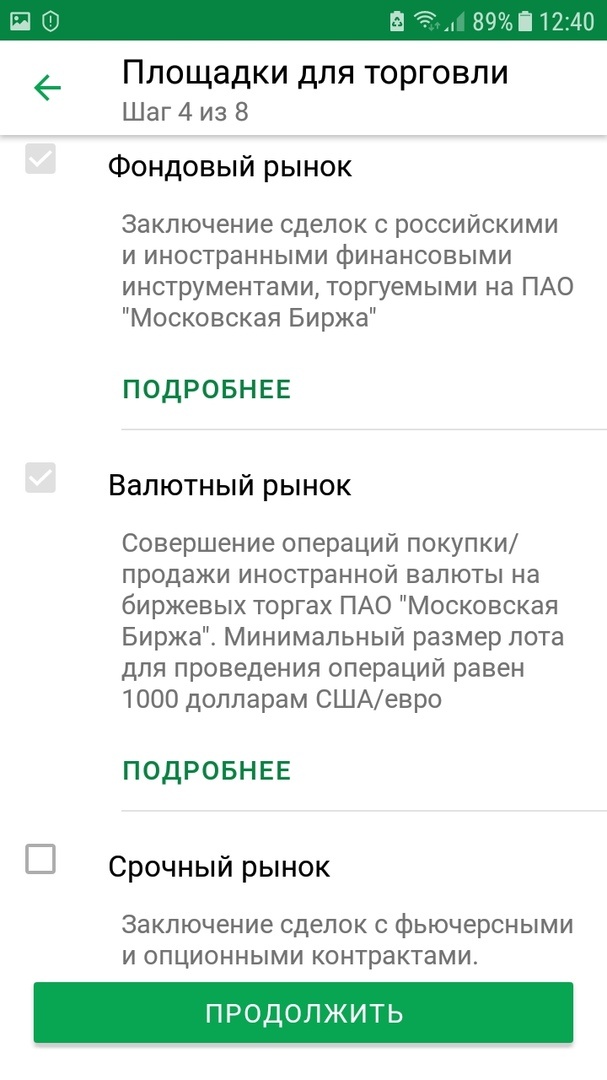

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

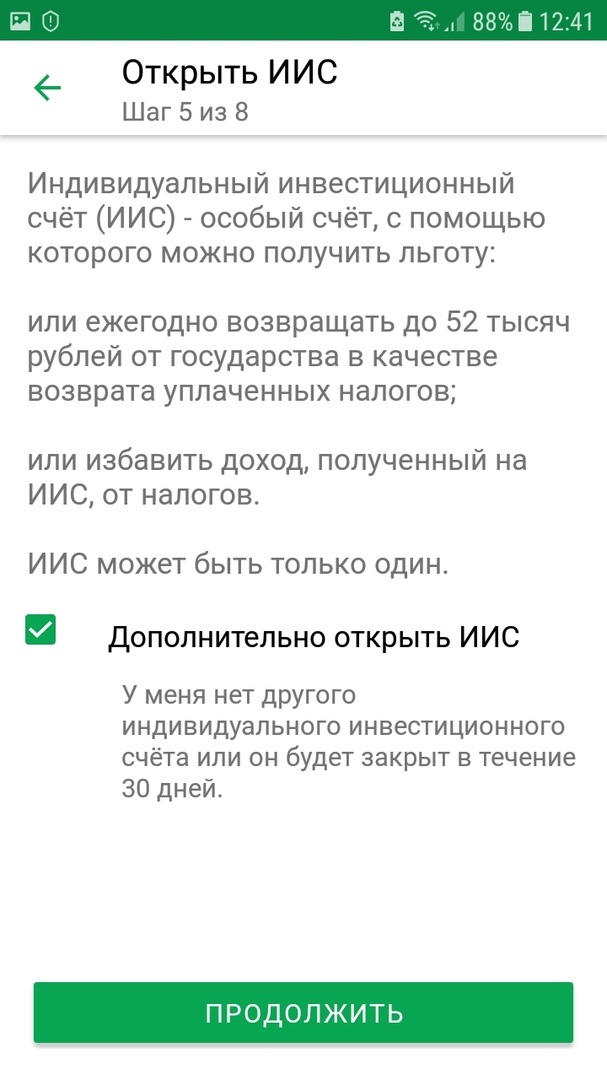

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле. Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней).

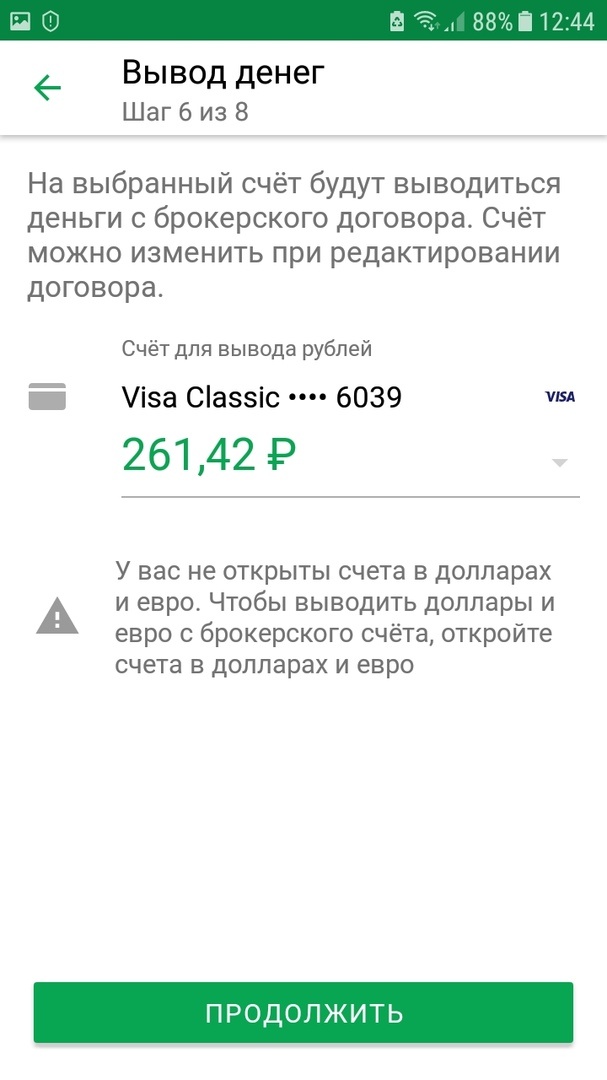

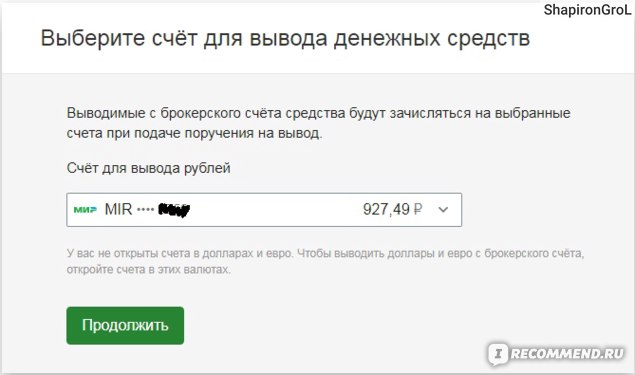

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

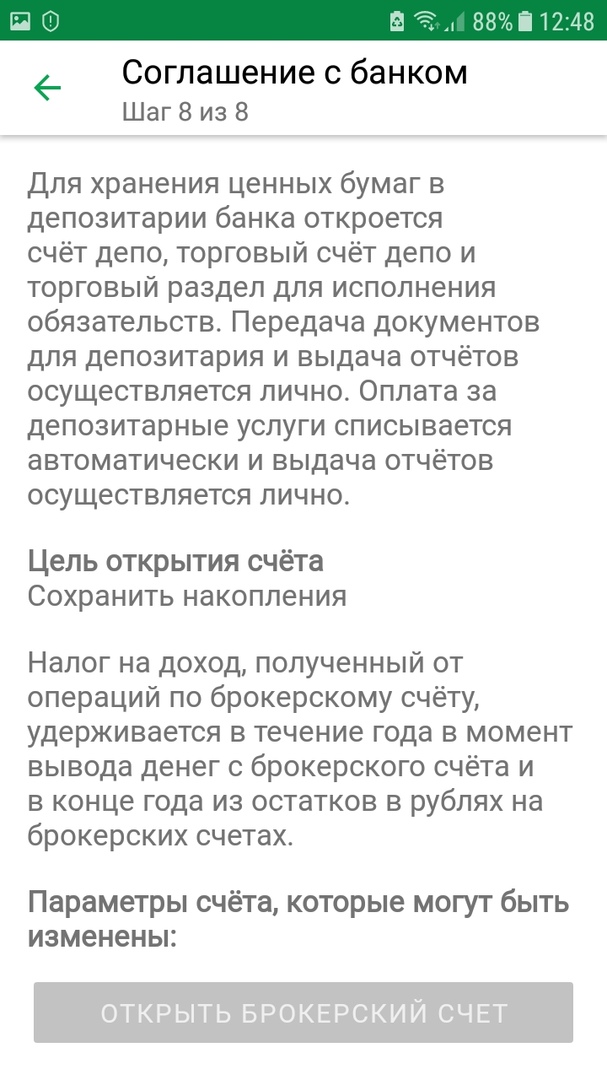

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

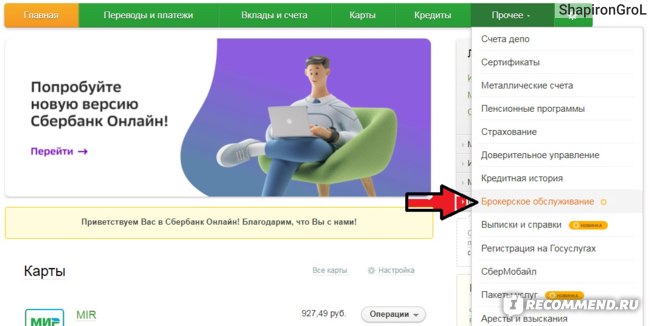

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

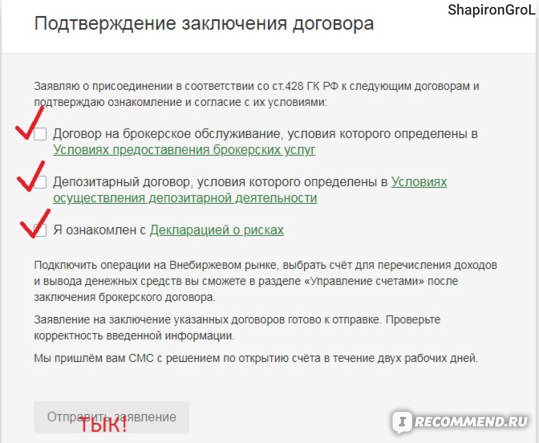

Более 100 крутых уроков, тестов и тренажеров для развития мозгаШаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Условия пользования

Далее рассмотрим особенности двух тарифов, условия внесения денег, процедуру купли-продажи ценных бумаг.

Новенькое от 05.07.21. Открываем ПРАВИЛЬНЫЙ бесплатный брокерский счет, разбираемся в налогах с дивидендов на российские и американские компании. И много другой информации, которая нужна на первых шагах инвестирования с полнейшего "нуля"

Тему инвестиций я изучаю уже 2 года, по крупинкам собирая информацию из видео на ютубе, статей на дзене и тематических форумов в интернете. Я не покупала обучающие курсы инстаграмных инвестиционных гуру, коих сейчас развелось огромное множество. Всему училась сама и на практике вкладываю деньги в активы с января 2020 года. Оказывается, когда разберешься, ничего сложного в этом увлекательном процессе нет. Конечно, в одном отзыве не получится объять необъятное, поэтому мне бы хотелось поделиться той информацией, которая очень была нужна мне на моих первых шагах инвестирования с полнейшего "нуля".

Итак: в этом отзыве я расскажу о:

1. Как открыть ПРАВИЛЬНЫЙ бесплатный брокерский счет в Сбербанке

2. Особенности работы с брокером Сбербанк.

3. О налогах на дивиденды от российский и американских компаний

4. Что не так в приложении "Сбербанк. Инвестор

5. Общие впечатления от моего инвестирования

Сбербанк - надежный брокер, имеющий достаточно рейтинга и репутации для того, чтобы доверить ему свои деньги, конечно, со своими заморочками,тем не менее. Комиссии по сделкам вполне конкурентные и не высокие, хотя у Тинтькофа есть еще ниже, всё зависит от инвестируемой суммы.

***Как открыть ПРАВИЛЬНЫЙ брокерский счет в Сбербанке***

Открывать счет нужно именно через личный кабинет Сбербанк-онлайн. Если будите открывать напрямую через приложение "Сбербанк Инвестор" или через сторонние ресурсы, вам на автомате подключат тип "Инвестиционный" (там комиссия больше). А в офисе Сбербанка негласно подключат к сервису "Сбербанк Управление Активами", где также предусмотрены дополнительные комиссии и обязательным условием является пополнение счета на 90 тысяч при открытии.

Запомните: чтобы открыть "правильный" брокерский счет не нужно ничего платить дополнительно. Это бесплатно! И пополнять его сразу же вовсе не обязательно, вы можете его просто открыть и несколько лет вообще не пополнять. Никаких комиссий при пустом счете списываться не должно.

План действий: заходим в личный кабинет Сбербанк-Онлайн, переходим во вкладку Прочее, далее - Брокерское обслуживание, там нажимаем на кнопку "Открыть брокерский счет"

Рекомендую делать себе сразу ИИС (индивидуальный инвестиционный счет), даже если сейчас не планируете им пользоваться (штука отличная, кормить не надо и вы можете в любой момент передумать и взять с него хорошую выгоду, но это уже тема совсем другого отзыва).

Вероятно, в первый раз вам предложат только фондовый и валютный рынки, но этого будет более, чем достаточно. На фондовом вы будите покупать акции, облигации, ETF, а на валютном, если захотите, купите доллары-евро. Смысла открывать срочный рынок нет на начальном этапе. Захотите, откроете потом.

И вот тут-то самое интересное: по умолчанию галочка стоит на тарифе "Инвестиционный". Мы выбираем "Самостоятельный". В принципе, тарифы можно сменить, если брокерский счет уже открыт, это не сложно. Делается в этой же вкладке Брокерское обслуживание.

Теперь выбираем счет, куда будут поступать деньги, если их выводить. Это может быть даже ваша зарплатная карта (если вы зарплатный клиент банка) или любой другой накопительный счет в банке, кроме кредитного.

Еще один важный момент: не давайте разрешение на овернайт. Суть в том, что банк может давать ваши ценные бумаги в долг третьим лицам или размещать их где-то самостоятельно на короткий промежуток времени. Вам может и перепадет от этого какая-то крошечная копеечка, но лучше не рисковать. Дохода кот наплакал, а риски большие.

Следующий шаг - это использование заемных средств, опытные трейдеры называют это действие "шортить". Это как брать кредит у брокера на покупку акций, только берете вы чужие деньги, а отдавать нужно свои. Без понимания специфики шорта я не не советовала вообще сюда соваться. Не ставим "галочку".

Потом у вас спросят о цели открытия счета. Тут можно ответить честно. Этим интересуются, чтобы знать, какую стратегию ведения счета вам рекламировать. Если вы хотите сохранить накопления, вам будут предлагать низкие и умеренные стратегии инвестирования, если хотите получить больше дохода - агрессивные стратегии. В принципе, ваш ответ ни на что в дальнейшем не повлияет.

Теперь проверяем личные данные: страну рождения, паспортные данные, резидентство (если вы проживаете более 180 дней в году в РФ, то вы резидент), почту, телефон и. ура! Отправляем заявление.

Счет откроют в течение 2-х рабочих дней, вам пришлют СМС, а на электронную почту - договор, который надо бережно хранить. В СМС будет номер договора, который будет вашим логином для входа в приложение "Сбербанк. Инвестор" и временный пароль.

Все, ваш брокерский счет открыт. Начинаем инвестировать!

***Особенности работы с брокером Сбербанк***

Брокерские счёта Сбербанка в настоящий момент не требуют никакой абонентской платы, вы будите платить только комиссии по факту сделки 0,06% от суммы: купили актив - заплатили, продали - заплатили. Приложение теперь отображает сумму комиссии при сделке. На следующий день эта сумма будет добавлена к стоимости купленных вами акций или облигаций и их цена покупки на несколько копеек увеличится.

Брокер вам будет присылать брокерские отчеты на электр.почту еженедельно или ежемесячно (это можно отредактировать после открытия счета в том же личном онлайн-кабинете во вкладке Брокерское обслуживание). За год инвестирования пока ни один из ежемесячных отчетов мне не пригодился.

Деньги на счет зачисляются без комиссий, их можно перечислить через приложение "Сбербанк Онлайн" во вкладке Инвестиции и пенсии.

Нажимаете на вкладку, выбираете счет, который хотите пополнить и с какой карты. Также можно пополнить счет с самого приложения "Инвестор", но оно все равно перекинет вас на Сбербанк.Онлайн. В обычный рабочий день биржи деньги зачисляются в течение 5-10 минут. А если биржа не работает (например, выходной день), то деньги придут на следующий рабочий день к часу открытия срочного и валютного рынков на Мосбирже - к 07:00. Комиссий никаких нет! Пополнение бесплатное.

Выводить деньги с простого брокерского счета можно тоже без комиссии в течение 2-х дней если вы продали акции или облигации; в день заявки если деньги лежали у вас в кеше. А еще если вы сегодня продали акции одной компании и хотите купить акции другой, то в один день сделать этого нельзя. Только на следующий день. И учтите, что если у вас есть прибыль от продажи активов, при выводе всех денег сразу, брокер минусует налог на эту прибыль и денег на счет вам поступит меньше. При выводе части денег тоже вычтется налог в зависимости от суммы вывода.

С ИИС просто так вывести деньги нельзя, его нужно только закрывать весь и сразу, а для этого полностью продавать всё, что накупили и: внимание! Онлайн это сделать нельзя, нужно лично явиться в отдел брокерского обслуживания, которого может не быть в вашем районном городке или поселке, нужно ехать в областной центр. Именно этим ИИС может быть неудобен, но выгод с него больше.

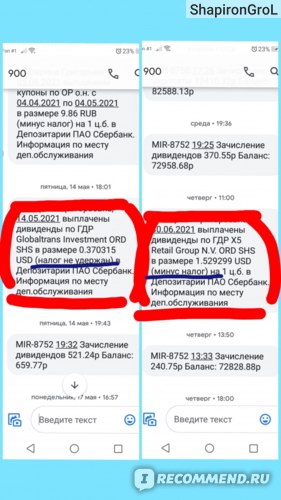

Сбербанк позволяет выводить купоны или дивиденды на обычный расчётный счет, например, на который вы получаете зарплату. В том числе с ИИС (не каждый брокер это делает!) Простыми словами: дивиденды будут капать вам на карту, а будете ли вы их тратить или обратно закидывать на счет - ваше дело).

Совершать сделки можно либо через приложение Сбербанк. Инвестор, либо через специальную программу Квик (Quik), которую нужно дополнительно скачивать и устанавливать на планшет или компьютер. Есть Квик для смартфона. Квик сложна для понимания новичков, в ней нужно долго разбираться.

Купить 1 доллар или 1 евро, 10 долларов или 10 евро брокер вам не даст. Валюту Сбербанк продает только лотами по 1000 штук. Меньше никак. Кстати, покупать валюту на бирже через брокера дешевле всего. Выгоднее не бывает, комиссии и расхождения с реальным курсом минимальны. Покупаете валюту на брокерском счете, выводите и храните на обычном валютном.

***О налогах на дивиденды от российский и американских компаний***

Если у вас нет валютного счета, а все дивиденды и купоны вы выводите, допустим, на свою зарплатую карту, то все долларовые дивиденды конвертируются в рубли на момент зачисления и поступают вам на счёт в рублях. Однако, отчитываться вы по ним будите как по долларам. При конвертации теряется часть прибыли, немного, конечно, около 20-30 рублей от 500, но тоже неприятно.

Валюта согласно российским законам считается недвижимостью, поэтому покупая её дешевле, продавая дороже, нужно декларировать и платить налог с полученной прибыли самостоятельно. Брокер этого не сделает.

Налоги на прибыль от продажи акций и облигаций брокером списываются с вашего счета в конце года, если вы не выводили деньги со счета. С дивидендов и купонов - сразу же. В ситуации с ИИС - при закрытии счета, если вы выбрали тип А.

***Что не так в приложении "Сбербанк. Инвестор"***

Приложение для смартфона от Сбербанка далеко от идеала и не обладает многими полезными функциями, которые бы помогали начинающим. Явных преимуществ у этого приложения нет, оно отражает лишь общую информацию. В понимании и освоении очень простое. Список акций и облигаций во вкладке "Мои счета" далеко не полный, нужные вам активы ищите через поиск.

То, что приложение часто глючит, это чистая правда. Иногда не пускает, пишет, что введён неверный пароль, тогда я пробую войти повторно, на третий-четвёртый раз пускает. Иногда при входе приложение может "удивить" несуществующими цифрами прибыли или убытка, приходится еще раз перезаходить, и то иногда не помогает.

Еще один момент: на следующий день после покупки активов их цена немного (на несколько копеек или рублей) поднимается, так как в эту цену включается комиссия брокера. Все зависит от суммы купленных активов.

В приложении отсутствует "биржевой стакан", на первых порах новичков это не волнует, но начав разбираться в этом процессе, понимаешь, что функция крайне необходима.

Нет графиков доходности, прибыли, состава портфеля. Только голый список.

Единственное, что нужно инвестору - это вкладки "мои счета" и "рынок". Вкладка с идеями - это по сути реклама сбербанковских ИОСов, которые зарекомендовали себя как русская рулетка: один удачный шанс на миллион в остальных случаях теряешь деньги, если не выполняются условия. Мрак, даже не пыталась разобраться, сужу по чужим отзывам.

Вкладка с заявками отражает ваши сегодняшние заявки на продажу или покупку активов. Например, хотите купить акцию за 100 рублей а не за 105, как она в данный момент продается, выставляете заявку, и если цена упадет до 100, брокер ее для вас купит.

Во вкладке "Прочее" можно задать вопрос в чат, в котором специалисты вечно заняты и могут ответить на вопрос только лишь на следующий день. Я несколько раз задавала вопросы службе поддержки и зачастую не выдерживала ожидания и шла гуглить свой вопрос самостоятельно.

***Общие впечатления от моего инвестирования***

Для меня это крайне увлекательное занятие, позволяющее не только повышать свою финансовую грамотность, но и приумножать свои деньги. По некоторым активам я уже получила купоны и дивиденды, пусть они пока небольшие, но ведь я только начала! И самое главное, что с началом инвестирования у меня появились условно свободные деньги, которые придают мне некоторое чувство защищенности.

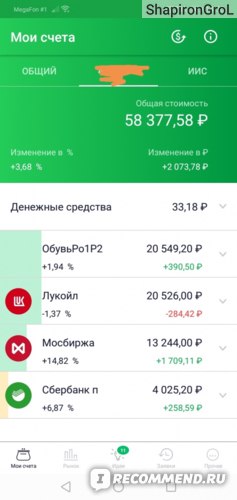

Я завожу деньги как на обычный брокерский счет, так и на ИИС. На ИИС коплю на долгосрок, откладывая туда небольшие суммы, начинала с 2500 рублей - купила акции Газпрома . А вот на обычный счет завела деньги только в начале июля с целью припарковать деньги на лето, чтобы не лежали без дела. Меня греет тот факт, что я в любой момент могу продать все активы и получить свои деньги обратно с прибылью. На этом счете я уже успела получить 1100 с купонов по облигациям и дивиденды с Лукойла (закинула их обратно, докупив Мосбиржу). Своих денег завела ровно 55 тысяч.

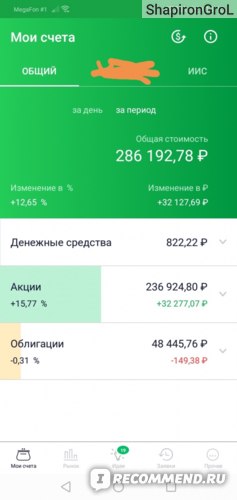

А это мой результат уже через год 👇. Несколько раз фиксировала прибыль по отдельным акциям, иначе прибыль была бы более 40 тысяч. Получила 7300 рублей налогового вычета с ИИС, и 10700 рублей купонами и дивидендами. Еще около 6 тысяч дивидендов на настоящий момент жду к зачислению (реестры компаний закрылись пару-тройку дней назад).

Конечно я понимаю, что в любой момент вся моя прибыль на счету может стать таким же минусом, тем не менее, то, что я уже получила на свою зарплатную карту у меня уже никто не отберет!

Эти цифры показывают, что деньги могут делать деньги, если грамотно и удачно их инвестировать. Продавай хоть сейчас и получишь прибыль. И для этого не надо иметь специальное образование и никому ничего дополнительно платить. В интернете море информации, изучай - не ленись. Поэтому я однозначно рекомендую инвестировать, начать можно с 1000 рублей и постепенно дорасти до внушительной суммы.

И каким бы плохим не было приложение "Сбербанк.Инвестор", оно не мешает разбираться в активах, совершать с ними сделки и потихонечку копить деньги и богатеть. Рекомендую к использованию! А начать можно уже сегодня. сейчас!

P.S. Что я еще писала на тему финансов:

"Самый богатый человек в Вавилоне" Джордж Клейсон - книга о том, как разбогатеть, читать невероятно интересно.

Сбербанк России - как я копила здесь на мечту и сколько денег получила по процентам с 0 до 85 тысяч.

Читайте также: