Как открыть счет в тинькофф в приложении

Банк Тинькофф предлагает клиентам открыть счет для физических лиц с целью хранения и накопления средств с начислением процентов на остаток. В отличие от дебетовой карты, где установлены лимиты для выгодного хранения средств, для накопительного счета ограничения минимальны. В отличие от классических депозитов, нет риска потери процентов при досрочном снятии.

Как открыть новый счет в Тинькофф без карты

Чтобы открыть счет в Тинькофф Банке, нужно быть действующим клиентом, имея доступ к онлайн-банку и приложению.

Перед открытием банк предлагает оформить любую дебетовую карту, заполнив заявку на сайте. Доставка готового пластика занимает не более 2 дней.

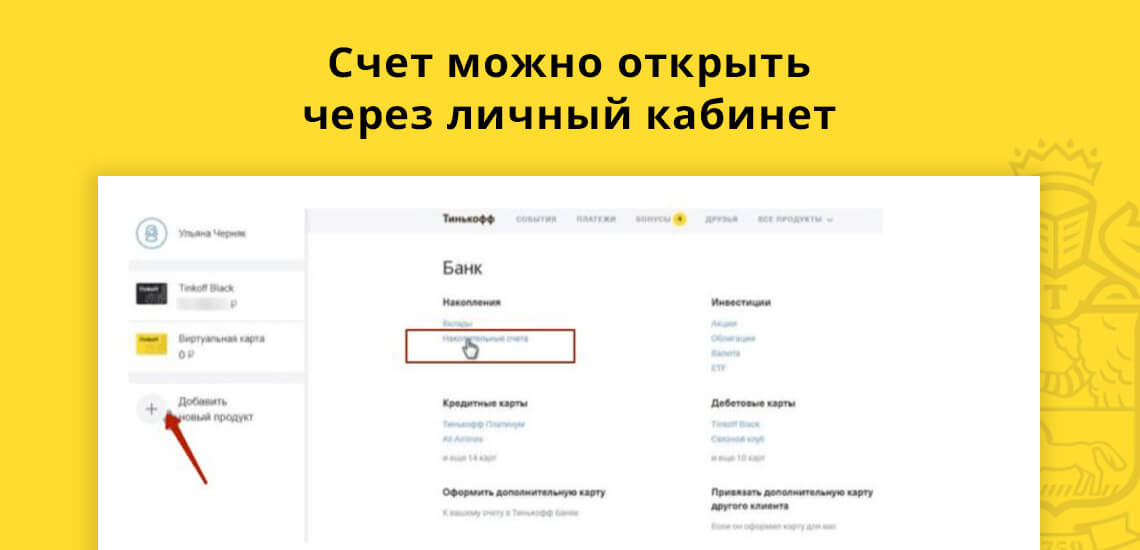

После получения доступа к личному кабинету или мобильному приложению, владелец карточки самостоятельно открывает реквизиты для накоплений.

Открытие счета для действующих клиентов

Алгоритм действий зависит от места открытия.

Через мобильное приложение: на главной странице находят ссылку на новый продукт и выбирают открытие накопительного счета с выбором валюты накопления и цели.

Через личный кабинет: находят ссылку «Открыть новый продукт».

Чтобы визуализировать цель накопления, клиенту предлагают назвать продукт – например, «На путешествие» или «Покупка дома».

Тарифы и условия обслуживания

Накопления можно делать в рублях, долларах или евро.

- Доходность в рублях – от 3,5%, в долларах США – 0,1% и евро – 0,01%. При необходимости банк вправе изменить процент в одностороннем порядке.

- Сумма на счете – от 0 до 10 млн рублей, 3 млн долларов или евро.

- Клиент вправе оформить до 12 счетов в разных валютах, однако застрахованная сумма не превышает 1,4 млн рублей.

Преимуществом накопительного продукта является сохранение процентных начислений с правом вывода средств в любой момент.

Пополнение и снятие

Для пополнения и снятия наличными используют банкоматы и терминалы Tinkoff и его партнеров. Через сторонние ресурсы накопления пополняют по реквизитам, взятым из личного кабинета.

Безналичные способы пополнения:

- внутрибанковским переводом из личного кабинета или приложения банка;

- межбанковским перечислением;

- через сторонние платежные сервисы.

При пополнении через устройства самообслуживания партнеров взимают дополнительно по 2% от суммы выше 150 тысяч рублей. Исключение составляют пункты Евросети и Связного, где размер комиссии 59 рублей до 150 тысяч рублей и 2% при пополнениях выше лимита.

Для снятия без комиссии деньги переводят через операцию пополнения карты «с моего счета», указав на реквизиты накопительного продукта. После попадания средств на карточку Tinkoff клиент может их снять через банкоматы банка и его партнеров.

Расчетный счет – основа ведения бизнеса. С его помощью фирмы и предприятия переводят средства, делают платежи и взносы без больших комиссий, платят налоги и используют эквайринг. Востребованность р/с привела к конкуренции: каждый банк заинтересован в том, чтобы обслуживать счет юрлица. Разберемся, чем выгоден расчетный счет в Тинькофф Банке и по каким пунктам он превосходит конкурентов.

Преимущества ведения счета в Тинькофф Банке

От остальных учреждений на рынке Тинькофф Банк отличается принципом работы. Это полностью дистанционный банк, который готов оказывать услуги на новом уровне. Что же особенного предлагает Тинькофф держателям р/с?

- Клиенты выбирают пакет услуг из трех предложенных тарифов. Это позволяет более точно ответить на их потребности и не переплачивать за ненужный функционал;

- Банк активно поощряет сотрудничество. Новые клиенты награждаются несколькими месяцами бесплатной работы с р/с, а также массой бонусов;

- Клиенты Тинькофф управляют счетами с помощью современных приложений, доступных на большинстве мобильных и стационарных платформ;

- Банк отличает высокий уровень клиентской поддержки. Помимо call-центра и онлайн-чата, с каждым владельцем счета работает персональный менеджер.

Если раньше Тинькофф был ориентирован на обслуживание частных лиц, то сейчас картина такова: в банке обслуживается свыше 360 тыс. предпринимателей.

Обзор тарифов РКО в Тинькофф банке

Учреждение предлагает клиентам три тарифа, отличающихся степенью наполнения. Так, два первых пакета – «Простой» и «Продвинутый» – подойдут начинающим ИП и пока небольшим компаниям. К тарифу «Профессиональный» стоит присмотреться более опытным бизнесменам, уже получившим опыт раскрутки своего дела.

Условия тарифов представлены в таблице:

Стоимость обслуживания (мес.)

Обслуживание р/с в иностранной валюте

от 1,5% + 99 руб. за операцию

0 руб. за первые 10, далее по 29 рублей

от 0,5% за операцию

0,15% от суммы (минимум 99 рубл.)

300 000 руб.. без комиссии, далее 0,1% (минимум 79 руб.)

1 000 000 руб.. без комиссии, далее 0.1% (минимум 59 руб.)

от 1,5% от операции плюс 99 рублей

400 000 без комиссии, далее от 1% от операции + 79 руб., безлимит – 2 990 руб.

1% от суммы плюс 59 рублей, безлимит – 4 990 руб.

Процент на остаток счета

Преимущества открытия РКО в Тинькофф банке

Какой бы тарифный план не выбрал клиент, он получит от банка массу преференций:

Сколько стоит и как открыть счет в Тинькофф банке

- Предварительно выберите пакет услуг и подайте заявку вместе с ИНН (идентификационным номером налогоплательщика). В ответ банк пришлет реквизиты р/с, ссылку на личный кабинет и sms с логином и паролем;

- Загрузите в «Тинькофф Бизнес» свои документы/документы организации;

- Дождавшись звонка или отклика в онлайн-чате, договоритесь о визите представителя банка;

- По итогам визита Тинькофф проверит документы. Если вопросов не возникнет, вам предложат подписать анкету. Сделать это нужно в онлайн-сервисе посредством нескольких кликов;

- Подписав анкету, вы активируете р/с. Дождитесь звонка персонального менеджера, который ответит на интересующие вас вопросы и поможет с выбором услуг.

Существенный плюс сотрудничества – то, сколько стоит открыть расчетный счет в Тинькофф Банке, не зависит от тарифа. Абсолютно все р/с учреждение заводит бесплатно.

Как открыть расчетный счет юридическим лицам

По закону открытый р/с – это обязательное условие для организаций, ведущих бизнес в России. Для ИП правила мягче: они могут не заводить счет, но как показывает практика, открывают его из-за массы удобств. Юрлицам стоит учитывать:

- Количество действующих р/с не ограничено;

- Банки не имеют права отказать в открытии счета;

- Единственная причина отказа – ведение нелегальной деятельности.

В остальном препятствий к оформлению р/с нет. Итак, чтобы открыть расчетный счет для ООО в Тинькофф банке, понадобится представить:

- Устав организации;

- Приказ об утверждении руководителя на его должность;

- Карточки с образцами печатей и подписей лиц, которые будут иметь доступ к счету. Заверяются нотариально;

- Паспортные данные руководителя, бухгалтера и прочих работников, которые будут управлять счетом. Также заверяются нотариально;

- Выписка из налоговой инспекции и Фонда соцстрахования об отсутствии задолженностей;

- Свидетельство о госрегистрации и постановке на учет в налоговую инспекцию.

Схожий пакет бумаг нужно собрать, чтобы открыть расчетный счет ИП в Тинькофф Банке. Однако финальный перечень документов зависит только от юрлица. Например, предприниматели, начавшие дело более трех месяцев назад, представляют в банк бухгалтерскую отчетность. А для отдельных направлений бизнеса требуются разрешения – лицензии и патенты. Точный список бумаг сообщает менеджер, обработав заявку юридического лица.

Сервисы для отслеживания расчетного счета

Несмотря на отсутствие отделений, банкоматов и терминалов, отзывы о ведении счета в банке сплошь положительные. Причина тому – современные онлайн-сервисы «Тинькофф Бизнес», которые позволяют эффективно управлять капиталом:

- Интернет-банкинг. Через браузер позволяет делать платежи и переводы, отслеживать движение финансов по р/с, составлять и направлять платежные поручения, оперативно обращаться к менеджерам банка, а также подключать дополнительные услуги;

- Мобильное приложение. Дублирует функционал онлайн-банка, но позволяет распоряжаться счетом повсюду: в дороге, в ходе переговоров или рабочего процесса, на отдыхе.

Консервативно настроенные бизнесмены часто не доверяют электронным сервисам доступ к своему банковскому счету. Однако с Тинькофф Банком волноваться не стоит: в онлайн-сервиса встроена система безопасности, фиксирующая все транзакции. Вероятность незаконного вывода средств с р/с минимальна.

Как закрыть расчетный счет в Тинькофф Банке

Причины, по которым предприниматели и бизнесмены заинтересованы в сотрудничестве с Тинькофф Банком, мы озвучили выше: это удобство, доступный ценник и высокий стандарт обслуживания. А вот разрыв отношений с организацией – мало освещаемая тема. Если вы по каким-то причинам остались недовольны Тинькофф Банком, закрыть р/с можно, обратившись в call-центр. Менеджер сделает всё сам в течение дня, без подписания дополнительных бумаг.

Если вы пока не планируете пользоваться счетом, Тинькофф Банк советует не закрывать р/с, а перейти на пакет услуг «Простой». Оплатив головой абонемент, бизнесмен сэкономит и сможет возобновить работу с банком в любой момент. Если ведение счета невозможно в будущем, Тинькофф готов оставить р/с за клиентом бесплатно. Когда возникнет необходимость, счет будет «разморожен». Для этого не понадобится заново собирать документы – достаточно обратиться к менеджеру банка.

Бробанк.ру изучил эту интересную услугу и разобрался, на каких условиях обслуживает Тинькофф накопительный счет, как его открыть. Вся полезная информация, которая поможет вам получить доход, просто пользуясь счетом и привязанной к нему банковской карте.

Условия обслуживания накопительного счета в Тинькофф

Для обслуживания накопительного счета банк разработал тариф, с которым важно ознакомиться каждому гражданину, желающему воспользоваться этой услугой:

Как открыть накопительный счет в банке Тинькофф

Как в итоге открыть в Тинькофф сберегательный счет, если карты Tinkoff Black у вас еще нет:

- Изучить условия пользования этим продуктом и подать онлайн-заявку на его выпуск. Этот банк все свои услуги и продукты предоставляет клиентам дистанционно. В заявке клиент указывает стандартные сведения о себе и указывает адрес доставки.

- Через 1-2 рабочих дня после оставления онлайн-заявки клиенту доставляют карточку курьерской доставкой (время визита предварительно согласовывается). В отдаленные и небольшие населенные пункты доставка совершается почтой. В этом случае процесс будет несколько дольше.

- Получив Tinkoff Black, нужно активировать платежное средство. Пока активации нет, пользоваться им и подключать дополнительные услуги нельзя. Активация проводится на сайте банка Тинькофф или по телефону его горячей линии.

- После активации клиент получает доступ к интернет-банку, через который и можно подключить нужную вам услугу. Это же действие можно выполнить в скаченном и установленном на смартфон мобильном приложении.

В личном кабинете вам нужно зайти в раздел «Добавить новый продукт». Там выбрать Банк-Накопления и далее Накопительные счета. Выбираете тип счета и открываете его. Пополнения можно совершать также через онлайн-банк, просто переводя деньги со счета дебетовой карты на накопительный.

Целевые и нецелевые счета

Если цель достигнута, проценты все равно будут начисляться, клиент может копить деньги и дальше.

Можно открыть и простой накопительный счет без всяких целей. Тогда вы просто пополняете его с карты и все. Если возникнет необходимость, можно перевести деньги с накопительного счета на карточный в полном или частичном объеме. Никаких ограничений в этом плане Тинькофф не предусматривает.

Важные особенности накопительных счетов в Тинькофф

Изучите полные условия накопительного счета в Тинькофф, прежде чем его открыть.

Вот важные особенности, которые должны знать и действующие, и потенциальные клиенты:

- если пополнять накопительный счет со своей дебетовой карты, комиссии не будет;

- можно настроить автоплатеж. Например, чтобы каждый месяц 10 числа с вашей дебетовой карты система переводила на накопительный счет 10000 рублей. Настройка проводится в онлайн-банке;

- можно открыть несколько накопительных счетов, например, на разные цели. Переводы между ними всегда бесплатные;

- в онлайн-банке можно увидеть реквизиты сберегательного счета и передать их третьим лицам для пополнения;

- чтобы снять деньги, достаточно просто перевести их на дебетовую карту, а после снять с нее стандартным образом;

- проценты начисляются ежемесячно на сам счет. Информацию о сумме дохода можно посмотреть в общей информации по услуге в онлайн-банке или, заказав выписку.

Открыть нецелевой или целевой счет в Тинькофф можно только после получения дебетовой карты Tinkoff Black, соответственно, нужно знать и основные моменты ее обслуживания. Ее обслуживание стоит 99 рублей ежемесячно, но оно может быть бесплатным при выполнении некоторых условий.

Чем накопительный счет отличается от вклада

Чем накопительный счет Тинькофф лучше вклада, открытого в нем же:

- можно открыть при любой сумме, тогда как вклад открывается при сумме минимум 50000 рублей;

- можно в любой момент закрыть его без потери процентов. Вклад открывается на срок 3-24 месяца, при досрочном закрытии проценты сгорают;

- фиксированная ставка в 5-6% годовых. По вкладу она может находиться в диапазоне 5,5-6,5% годовых в зависимости от срока открытия депозита;

- нет ограничений по снятию средств. По вкладу тоже предусмотрены расходные операции, но снять можно минимум 15000 рублей, а на счету должно остаться больше 50000.

| Стоимость от | 0 Р |

| Кэшбек | 1-30% |

| % на остаток | 4-6% |

| Снятие без % | От 3 000 руб. |

| Овердрафт | Есть |

| Доставка | 1-2 дня |

Комментарии: 4

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Какой процент поступает в месяц с накопительного счета?

Почему у меня на накопительной счёте остался старый процент, когда он повысить я?

Уважаемый Владимир, обратитесь на горячую линию по номеру 8 800 555-777-8 или позвоните из приложения — для этого необходимо скачать приложение Тинькофф и авторизоваться.

Валюта счета

Для большинства российских карт валютой будет российский рубль. Редко встречаются валютные счета в долларах или евро.

Валюта биллинга — валюта, в которой ваш банк, расчитывается с платежной (VISA или Master Card).

Для VISA валютой биллинга всегда доллар, а вот для MasterCard в Европе это евро, но в других странах это может быть как доллар, так и евро (зависит от банка).

Конвертация происходит по курсу платежной системы, а это + 2%-4% от биржевого. Плюс процесс может длиться до 5 дней и банк в праве выбрать любой курс, который был в один из этих пяти дней. Это не сказки и не шутки, когда рубль прыгал на 10%-20% в день во время кризиса, лично знаем истории когда люди покупали авиабилеты на иностранных сайтах в валюте и теряли десятки тысяч рублей на таких списаниях. Причем не всегда это просто заметить. Сначала списывается вроде верная сумма. Но на деле висит значок обработки операции, а через 5 дней банк выбрав самый выгодный для него курс производил досписание и нигде кроме как в выписке по счету этого не видно, никакого оповещения вам не придет, просто сумма счета уменьшится.

Покупка, например, в тайском бате сначала будет пересчитана в доллар США, а потом уже доллар пересчитан в рубль, на каждом шаге с вас не забудут взять и комиссии + невыгодный курс. Это касается не только покупок, но и операций снятия в банкомате. Конечно можно сразу открыть счет в долларах, тогда конвертация будет не двойной, а одинарной. Но в Тинькофф банке можно сразу открыть счет в нужной вам валюте и вообще не попадать на конвертации!

Поэтому мы рекомендуем всем оформить дебетовую карту Тинькофф для путешествий!

Как открыть счет в другой валюте Тинькофф

Сейчас доступны 30 популярных валют:

После выбора валюты у вас появится новый счет. Все счета бесплатны, можно открывать столько валют, сколько вам нужно. Перед поездкой можно бесплатно в приложении поменять счет карты и все расчеты уже будут в нужной вам валюте.

Выберите нужную валюту:

Обмен валют можно производить в приложении по выгодному курсу. Доллары и евро можно так же покупать на бирже через Тинькофф Инвестиции от 1 доллара, без абонентской платы.

Сейчас проходит акция и Tinkoff Black выдают с вечно бесплатным обслуживанием. Помимо валютных счетов у карты еще множество других преимуществ, которые мы детально рассмотрели в статье. Если еще не пользуетесь, глупо сейчас не оформить карту!

Читайте также: