Как отключить страховку по кредитной карте альфа банка в мобильном приложении

Альфа-Банк предлагает держателям своих кредитных карт программу страхования жизни и здоровья. Рассмотрим особенности страховки и как ее отключить.

Кредитная карта 100 дней без % Обслуживание 0 ₽/год при оформлении до 31 декабря. Дебетовая карта Альфа-Карта Обслуживание 0 ₽, кэшбэк до 2%, до 5% на остаток. Кредит наличными От 6,5%, до 5 000 000 ₽, от 1 до 5 лет.Зачем нужна программа коллективного страхования

Страховка по кредитной карте предназначена для снижения рисков заемщиков и банка. Она позволяет полностью закрыть задолженность в случае инвалидности или смерти держателя кредитки, и частично погасить долг при временной утрате трудоспособности. Застраховаться по этой программе может любой держатель кредитной карты Альфа-Банка в возрасте от 18 до 60 лет.

Сколько стоит страховка

Подключение страхования бесплатно. Размер комиссии за организацию страхования составляет 1,034% от суммы долга по кредитной карте. НДС не включен в эту цифру. Комиссия рассчитывается и списывается ежемесячно.

Если задолженности по кредитке нет, плата за страхование не списывается, а клиент не считается застрахованным.

Сколько заплатят при наступлении страхового случая

Страховая выплата рассчитывается исходя из страховой суммы. В случае инвалидности I-й группы или смерти заемщика страховка покроет 100% долга. При временной утрате трудоспособности выплата составит 0,3 % от Страховой суммы за каждый день когда держатель банковской карты не работал, считая с 21-го. При этом общая продолжительность такого периода не должна быть больше 60 дней.

Страховая сумма равна задолженности по кредитке, и рассчитывается в дату очередного минимального платежа. Максимальный возможный размер страховой суммы – 500 000 ₽.

Как подключить

Подключение к программе страхования для держателей кредитных карт происходит на добровольной основе. Чтобы оформить страховку, обратитесь в отделение или позвоните в телефонный центр Альфа-Банка.

Внимание. Некоторые держатели кредитных карт невнимательно относятся к процедуре оформления кредитки. В итоге они не замечают, что при согласии на различные условия пользования кредиткой, заодно дают согласие на подключение к страхованию жизни и здоровья заемщика. Обратитесь к сотрудникам банка, чтобы убедиться что у вас не подключена такая услуга, если она вам не нужна.

Как отключить комиссию за организацию страхования

Чтобы отменить дополнительные расходы по кредитной карте, нужно отказаться от услуг страхования. Процент комиссии за услуги страховки будет отключен при расторжении соответствующего договора.

Согласно «Правилам страхования заемщиков» отказ оформляется либо в виде письменного заявления в отделении банка, либо по соглашению сторон. Фактически такое соглашение о расторжении договора можно заключить обратившись в Альфа-Банк по горячей линии или в чате поддержки через мобильное приложение.

В пункте 8.3 тех же правил указано, что комиссии, которые вы уже выплатили за услуги страхования, возврату не подлежат.

Что делать при наступлении страхового случая

Если наступил страховой случай, выполните следующие шаги:

Куда обращаться

Для заключения или расторжения договора страхования обращайтесь в ваше отделение Альфа-Банка или по следующим контактам.

Получение кредита нередко сопровождается требованием со стороны банка оформить ту или иную страховку. Альфа-Банк не является исключением из этого правила, активно предлагая услуги дочерней структуры – компании «АльфаСтрахование», входящей в число лидеров отечественного страхового рынка.

- Можно ли отказаться от страховки Альфа-Банка?

- Когда возможен отказ от страховки по кредиту в Альфа-Банке?

- В каких случаях отказаться от страховки не получится?

- Последствия отказа от страхового полиса

Часто заемщик принимает решение об отказе от оформленной страховки. Действующее законодательство предусматривает такую возможность, если данный вид страхования относится к добровольным.

Можно ли отказаться от страховки Альфа-Банка?

Ответ на вопрос, вынесенный в заголовок подраздела, зависит от двух факторов. Первый – это вид оформляемого кредита, а второй – тип полученной страховки. Правила, регламентирующие банковскую деятельность, четко определяют ситуации, когда страхование является обязательным, а когда получения полиса происходит только по желанию заемщика. Во втором случае последнему предоставляется законная возможность отказаться от навязанной страховки при соблюдении нескольких условий.

Когда возможен отказ от страховки по кредиту в Альфа-Банке?

Действующие в России правила кредитования предусматривают несколько ситуаций, когда заемщик имеет право в течение 14 дней после оформления страховки отказаться от нее:

- при потребительском кредитовании и получении полиса любого типа;

- при получении автокредита, если речь идет о страховании здоровья и жизни заемщика;

- при залоговом или ипотечном кредите при оформлении титульной или персональной страховки получателя средств.

Процедура отказа от страховки предельно проста. Она заключается в информировании страховой компании о желании расторгнуть договор, что лучше всего сделать путем оформления и подачи соответствующего заявления. Средства возвращаются в течение 10 днем с момента обращения.

В каких случаях отказаться от страховки не получится?

Заемщик не имеет возможности отказаться от страхования недвижимости, передаваемой в залог, а также от полиса ОСАГО и КАСКО при автокредитовании. Важно помнить, что оформление страховки возможно не только в СК «АльфаСтрахование», но и в нескольких других компаниях, перечень которых определяется видом кредитования и правилами Альфа-Банка.

Кроме того, не удастся отказаться от страховки в полном объеме, если просрочен так называемый период охлаждения. Его продолжительность составляет две недели – ровно столько времени дается физлицу для того, чтобы оформить отказ и вернуть уплаченную страховую премию. По истечении указанного срока допускается возврат только части денежных средств, пропорциональной прошедшему с момента подписания страхового договора времени.

Последствия отказа от страхового полиса

Необходимо помнить, что отказ от страховки снижает защиту заемщику от указанных в страховом полисе рисков. Вместе с тем данные действия никак не влияют на кредитный рейтинг клиента банковской организации, хотя могут привести к увеличению процентной ставки по кредиту, если такое условие указано в договоре.

Каждый, кто оформлял кредит в банке, сталкивался с предложением застраховать свою жизнь и здоровье. Причем банковские служащие говорят, в какую именно страховую компанию обратиться, фактически навязывая услуги страховщиков. Альфа-Банк не является исключением. Его сотрудники предлагают оформлять договор страхования в компании «АльфаСтрахование». Любая страховка – это дополнительные затраты для заемщика, поэтому нужно знать, стоит ли ее покупать, какие преимущества можно получить от нее, в каких случаях ее можно отключить. И главный вопрос, как отключить страховку в Альфа-Банке уже после подписания договора.

Что собой представляет страховка в Альфа-Банке

Страхование может стать своего рода спасением для заемщика. Ведь мы не знаем, что с нами может случиться завтра. «Упал, потерял сознание, очнулся, гипс». Такая ситуация обернется долгосрочным больничным, а как платить кредит? Сократили на работе, а чтобы найти новое место, потребуется немало времени. Именно от таких случаев Альфа-Банк хочет защитить себя, снизить риск невозврата заемных средств. Итак, получить страховую выплату по полисам «Страхование жизни и здоровья», «Страхование владельца кредитной карты» можно в следующих случаях:

- Вас уволили с работы по инициативе работодателя. Увольнение по собственному желанию не является страховым случаем. Вы можете рассчитывать на три ежемесячные выплаты по кредиту.

- В случае временной нетрудоспособности, наступившей из-за несчастного случая или болезни. Страховые компании предложат свою помощь только, если ваш больничный продлился более 20 дней.

- Смерть клиента и установление инвалидности 1 группы. В этом случае страховка полностью покроет ваш кредит. Не более 500 тысяч выплатят по программе «Страхование владельца кредитной карты». Суицид не является страховым случаем.

Взяв ипотеку в Альфа-Банке или любом другом, лучше застраховать свою жизнь и здоровье, чтобы не переживать, что вашим наследникам придется выплачивать кредит, и они смогут спокойно вступить в наследство. Даже если вам навязывают купить такого рода полис, помните, что вы не обязаны это делать, но страховка может поспособствовать в одобрении и получении более выгодных условий кредитования.

Обязательным условием кредитного договора в Альфа-Банке является страхование имущества, на которое вы оформляете ипотеку или кредит. Например, при покупке автомобиля в кредит вы обязаны купить полис каско, а если вы берете жилье в ипотеку, то вам необходимо застраховать недвижимость от риска утраты или порчи. В остальных случаях вы должны сами определиться, выгодно ли вам приобрести страховку. Внимательно изучите договор страхования, и подумайте, насколько это выгодно вам, обратите внимание на все плюсы и минусы.

Если смотреть на картину в целом, можно сказать, что страхование имеет больше плюсов, чем минусов. Ведь вы покупаете не просто бумаги, а свое спокойствие. Главным минусом при приобретении полиса является его стоимость. Эти дополнительные траты ухудшают и без того непростое финансовое положение. Если вы узнали о том, что приобретение страховки было не обязательным, после подписания договора, то вы можете ее отключить.

Как отключить страховку в Альфа-Банке

Отключить страховку после подписания договора вы можете в так называемый период охлаждения. Это понятие означает промежуток времени, в течение которого вы имеете право расторгнуть договор без объяснения причины. Это правило работает для всех банков, в том числе и для Альфа-Банка.

С 2018 года период охлаждения для покупателей страховых полисов составляет 2 недели, если иное не прописано в договоре. То есть, чтобы отключить страховку в Альфа-Банке, вы должны подать заявление об отказе в течение этого времени. Датой заключения договора является дата, в которую вы оплатили страховую премию. Перед оформлением заявления проверьте, не истек ли срок его подачи.

Отключить страховку вы имеете право, если она не была обязательным условием договора кредитования. То есть ее действие должно распространяться не на имущество заемщика, а только на него самого.

Таким образом, вы сможете отключить навязанную вам страховку в Альфа-Банке по любому из видов добровольного страхования в течение 14 дней. Но не допустите возникновения страхового случая в этот период. Это послужит причиной для отказа отключить ее и вернуть вам страховую премию.

Расчет возврата страховой премии будет производиться с учетом тех дней, в течение которых действовал договор. Например, если договор был подписан 10 дней назад, то из общей суммы, оплаченной за полис, будет удержана стоимость этих 10 дней. Соответственно, чем раньше вы решите отключить страховку, тем больше средств вам вернут.

Итак, для того чтобы отключить страховку в Альфа-Банке, нужно собрать следующий пакет документов:

- заявление об отказе. Оно может быть заполнено как вручную, так и на компьютере;

- копия паспорта;

- копия договора страхования;

- квитанция, подтверждающая оплату премии.

Заявление обязательно должно включать:

- реквизиты страхового соглашения, то есть адрес офиса, куда вы направляете заявление;

- сумму страховой премии;

- банковские реквизиты счета, на которые должны вернуть средства;

- данные страхователя. Кроме паспортных реквизитов, укажите свой телефон и фактический адрес проживания;

- дату подписания договора;

- список приложений;

- дату составления заявления и подпись заявителя.

На сайте компании «АльфаСтрахование» есть образец заявления, который можно заполнить и распечатать. Это значительно упростит задачу и сэкономит вам время.

Как отключить страховку в Альфа-банке по кредитке или по любой другой программе добровольного страхования? У вас три варианта действий:

Для обращения в офис к специалисту вам следует сделать два экземпляра заявления. На каждом из них специалист должен поставить отметку о принятии. Один экземпляр хранится у вас, другой – в офисе компании. Также сотрудник страховой компании должен проверить подлинность ксерокопий ваших документов, сравнив их с оригиналом. Копии он прилагает к заявлению, оригиналы всегда хранятся у вас. Официальный ответ на ваше заявление должен прийти в течение 5 дней. Это может быть как возврат средств, так и отказ.

Зная, как отключить страховку по карте, можно сохранить денежные средства. Чаще всего Альфа-Банк включает сумму страховки в сумму кредита, поэтому отключить ее – значит существенно сэкономить.

Как правило, страховые компании, неохотно делают возврат средств. Если этого не произошло в течение 5 дней, то вам нужно обратиться к страховому агенту и добиться официального ответа. Отрицательный ответ можно попробовать опротестовать потом в суде. Затем отправьте жалобу в Роспотребнадзор и уведомите «АльфаСтрахование» о том, что вы это сделали. Этого порой достаточно для того, чтобы отключить страховку.

Если же компания продолжает игнорировать ваше заявление, то остается только оформлять иск в суд с требованием отключить страховку по кредиту. К иску нужно приложить все документы, которые имеются у вас, в том числе уведомление о вручении, если вы отправляли документы по почте, либо заявление с отметкой компании о его приеме.

Когда отключить страховку в Альфа-Банке не получится

Преимущественно покупка страхового полиса расценивается отрицательно, но это помогает снизить риск при пользовании заемными средствами как для банка, так и для заемщика.

Альфа-Банк предлагает вам застраховать свою жизнь и здоровье, потерю источника дохода, имущество, приобрести полис каско при оформлении:

- целевой ссуды;

- покупки автомобиля;

- ипотеки;

- кредитной карты.

Альфа-Банк имеет право требовать приобрести только полис, страхующий имущество, как движимое, так и недвижимое. Остальные виды страхования являются добровольными.

А значит, не получится отключить страховку тогда, когда покупка полиса является обязательной, когда страхуется непосредственно сам объект покупки либо залоговое имущество. Это происходит при автокредитовании и оформлении ипотеки.

По действующему законодательству в России отказ от оформления страхового договора не может повлиять на получение одобрения банка в выдаче кредита и предоставление условий кредитования. Но коммерческие банки имеют право отказать в ссуде без объяснения обстоятельств. Как показывает практика, Альфа-Банк снижает процентные ставки именно тем людям, которые приобретают полисы, так как это уменьшает риск в случае невыплаты кредита.

Сотрудники Альфа-Банка могут предложить вам более лояльные программы страхования, но принудить вас к заключению договора не имеют права. Не принимайте поспешных решений, возможно, страховка выгодна не только им, но и вам. Изучите все нюансы договора, проконсультируйтесь с сотрудником Альфа-Банка при возникновении вопросов. И помните, что вы можете отключить страховку в течение двух недель.

Как вернуть страховку после досрочного погашения кредита в Альфа-Банке

В соответствии со статьей 958 Гражданского кодекса РФ отключить страховку досрочно можно, если угроза наступления страхового случая отпала. Соответственно, после досрочного погашения кредита в Альфа-Банке, так как его наличие было основной частью договора, пропал смысл страхования, ведь существование страхового риска прекратилось, исчез риск невыполнения обязательств по кредитному договору, вы имеете право отключить страховку досрочно.

Чтобы отключить страховку после досрочного погашения кредита в Альфа-Банке, нужно придерживаться того же алгоритма действий, как и для того, чтобы отключить ее в период охлаждения. Только в заявлении нужно будет указать другую причину возврата средств. Вернут деньги вам также за минусом того времени, когда договор работал. Дополнительно к документам нужно будет приложить справку от Альфа-Банка о том, что кредит погашен и у него больше нет претензий к вам. Ожидайте официальный ответ в течение 5 рабочих дней.

В остальных случаях у вас не получится отключить страховку, если иное не прописано в договоре. Поэтому внимательно изучите его перед тем, как подписать. В нем могут содержаться различные нюансы, например комиссия при досрочном расторжении договора.

Российские финансовые организации стали чаще выдавать кредитные карты. В первом квартале показатель вырос на 50% (по сравнению с аналогичным периодом прошлого года), до 6,9 миллионов штук, говорится в материалах Объединенного кредитного бюро.

Лимит по кредиткам с января по июнь превысил 480 миллиардов рублей. Это на 59% больше, чем год назад. А средний кредитный лимит составил почти 70 тысяч рублей.

Зачем страховать кредитку?

При страховании любого финансового продукта, будь то обычная дебетовая карта или та же кредитка, гражданин обеспечивает безопасность своих денег, а также подстраховывается на случай утраты платежеспособности (например, при потере работы или трудоспособности). Финансовая организация, собственно, тоже страхуется от несчастных случаев с должником.

«Обычный кредит может обернуться большими проблемами, если заемщик потерял работу, заболел или ушел из жизни. Обязательства перед банком не прекращаются даже после смерти — долги перейдут наследникам. Именно в таких обстоятельствах страховка и помогает. В случае неблагоприятного исхода наследники заемщика при помощи страхового возмещения смогут погасить задолженность перед банком. К тому же без страховки и проценты по кредиту могут быть выше», — поясняет юрист Андрей Лисов.

Но можно ли отказаться от страховки?

По закону заемщик должен страховать предмет залога, квартиру, например. Это обязательно. Остальные страховки кредитов сугубо добровольны.

По словам адвоката Светланы Бурцевой, банк не имеет права навязывать клиентам страхование жизни, утрату трудоспособности и прочих рисков при заключении кредитного договора. «Запрет на навязывание дополнительных услуг прямо установлен ст.16 „Закона о защите прав потребителей“. Заключение договора страхования при оформлении кредитки не является обязательным, и отсутствие страхового полиса не должно влиять на условия кредитного договора. Отказаться от него можно на любом этапе, в том числе и после получения кредита», — подчеркивает эксперт.

Как отказаться от страховки?

Чаще всего, как говорит адвокат Владимир Постанюк, страховые случаи не наступают. А стоимость страховки достаточно высока. Если полис вам не нужен, отказаться от него можно на этапе оформления кредитки.

Если заявку на карточку вы подаете в мобильном банке, то и попробовать отказаться от страховки можно в режиме онлайн. Если в личном кабинете такой функции не предусмотрено, следует позвонить на горячую линию финансового учреждения, подсказывает Светлана Бурцева.

«Банковские мобильные приложения не всегда могут быть удобны, и отключить там функцию защиты страхования бывает проблематично. В таком случае крайне желательно письменное обращение в банк и в страховую компанию. В банк, поскольку он работает со страховой компанией по агентскому договору, а в страховую, поскольку финансовая организация может переложить на нее ответственность.

В свою очередь Постанюк предлагает более простой способ: если отказаться от страховки по кредитке не получается, согласитесь на нее, получите карточку, а потом откажитесь от полиса. Дело в том, что существует т. н. «период охлаждения», когда в течение 14 дней с момента заключения страхового договора, клиент вправе передумать.

Чтобы возврат денежных средств не затягивался, на сайте страховой компании лучше уточнить, какие документы следует приложить к заявлению. Это могут быть, например, копия паспорта, копии договоров о кредитовании и страховании и документы, подтверждающие оплату страховой премии», — советует адвокат.

Бывает, подпишешься на какой-нибудь сервис, пользуешься им месяц-другой, а потом забиваешь. Но деньги всё продолжают списываться, а руки никак не доходят отменить подписку. Рассказываем, как это сделать, а ещё как отвязать свою карту от магазина приложений. И заодно объясняем, что произойдёт, если не хватает денег для оплаты.

Как отписаться от сервисов в Google Play и App Store

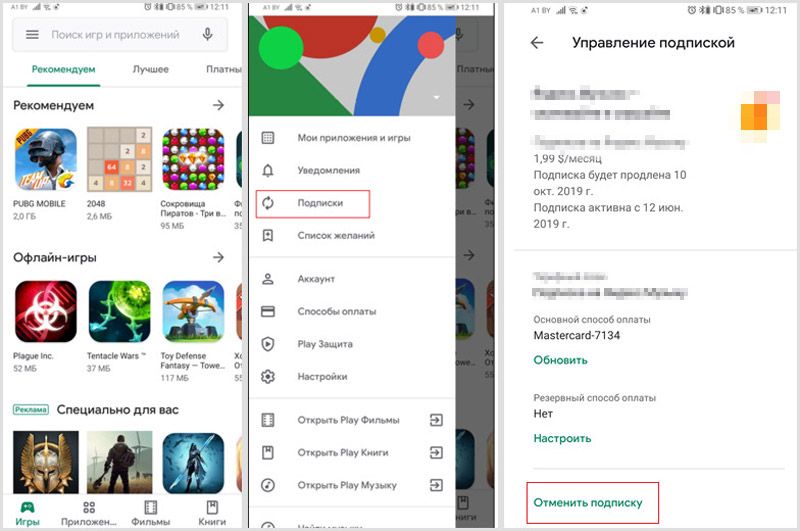

Чтобы не тратить деньги на приложения, которыми вы не пользуетесь, советуем пересмотреть подписки и оптимизировать их. Начнём с Google Play:

- Заходим в приложение и открываем боковое меню (три горизонтальные полоски);

- Выбираем раздел «Подписки»;

- В списке кликаем на сервис, от которого пришла пора отписаться, и находим кнопку «Отменить подписку».

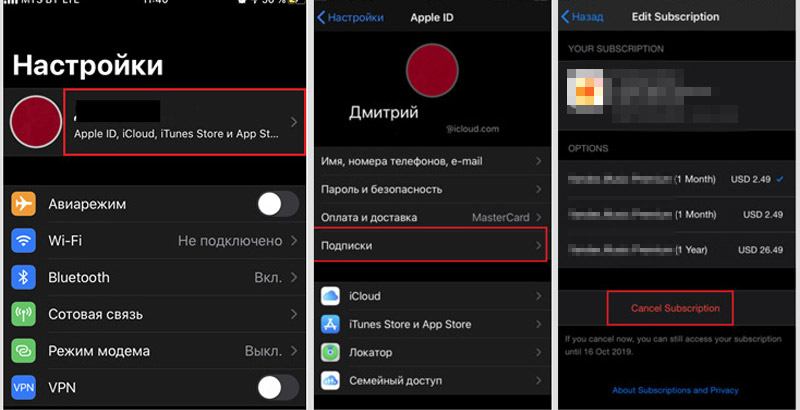

- Заходим в настройки и нажимаем Apple ID;

- Выбираем «Подписки»;

- Кликаем по сервису и ищем красную кнопку внизу для отключения подписки.

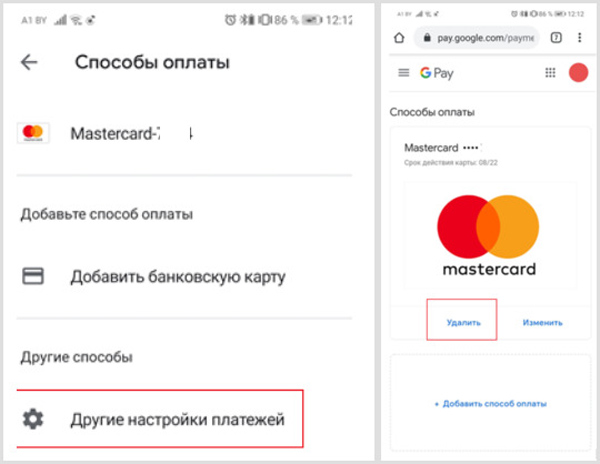

Как отвязать карту от платных сервисов

Допустим, отменять подписку вы не намерены, но на карте нет денег или она уже недействующая. Если нет возможности пополнить счет, надо привязать к сервису другую карточку. Итак, открываем Google Play и боковое меню в нём:

- Выбираем «Способы оплаты» —> «Другие настройки платежей»;

- В браузере откроется страница Google Pay с привязанными способами оплаты (нужно войти в аккаунт Google, к которому оформлены подписки);

- Удаляем карту из аккаунта.

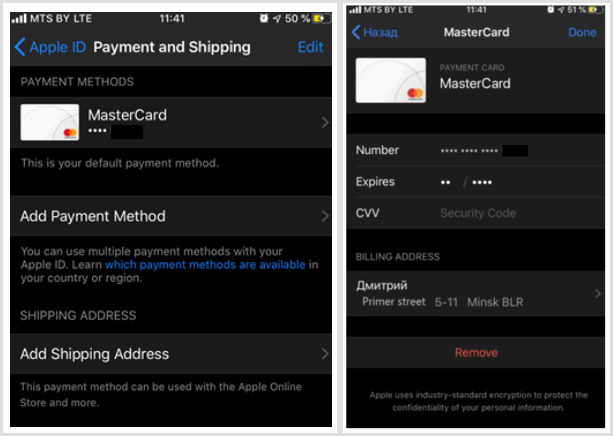

- Заходим в настройки и нажать Apple ID;

- Выбираем «Подписки»;

- Открываем привязанную карту и отвязываем её.

Что будет, если на карте нет денег для списания

Тут есть два сценария в зависимости от того, какая комиссия должна списаться. Первый — это для таких случаев: выпуск (в том числе срочный), перевыпуск и обслуживание карт, индивидуальный дизайн и справка в посольство. Если денег для оплаты нет, то на шестой день комиссия спишется с другого вашего счёта — сначала в BYN, а потом в иностранной валюте. Если и там не получится, то финансы спишутся со счетов в BYN с овердрафтом. То есть вы уйдёте в минус, но после пополнения счёта нужная сумма тут же автоматически спишется.

Второй сценарий — это сервисы. Например, музыкальные. Приложение регулярно (обычно раз в день) будет пытаться списать деньги со счёта, но не сможет это сделать, пока там нет нужной суммы. Некоторые сервисы дадут вам время на пополнение, прежде чем закрыть доступ, другие станут недоступны сразу же. Как только закинете деньги на карту, советуем зайти в приложение и вручную оплатить комиссию. Иначе придётся ждать, пока сервис сам попробует снять сумму.

Читайте также: