New york stock exchange nyse как торговать

Наша электронная площадка создана и работает для тех, кто ищет выгодные направления для инвестиций и преумножения капитала. Пользователи могут свободно делиться своим мнением, опытом, оценивать ситуацию в стране и в различных областях российской и мировой экономики. Мы ожидаем, что все обсуждения будут проводиться в уважительной форме, это поможет узнать мнение других инвесторов по различным вопросам и найти инвестиции в любой интересный проект. Продолжить читать

- Теория современных инвестиций

- Опыт инвестирования

- Поиск и предложения финансовых инвестиций

- Активное управление капиталом и компаниями

- Доверительное управление

- Прямые инвестиции

- Инвестиционный фон

- Свой бизнес

- Заработок в интернете

Инвестиции – это размещение капитала, цель которого получить в будущем прибыли. Они являются важнейшим элементом современной экономической деятельности. Существует принципиальная разница между инвестированием и кредитами. Первые позволяют получить доход и возвращаются к своему владельцу только в том случае, если проект окажется прибыльным. Кредит предполагает фиксированную процентную ставку, которая оплачивается через определенные сроки. Также устанавливается дата возврата займа. Инвестирование позволяет получить намного больший доход, чем представление кредита.

- Реальные. Предполагают приобретение реального капитала в разных формах. Это может быть покупка земли, расходы на строительную деятельность, приобретение готового бизнеса, расходы на получение права пользования, товарный знак, лицензию, патент и другие нематериальные активы, а также капремонт основных фондов.

- Финансовые. Капитал приобретается через финансовые активы. К таким инвестициям относятся покупка ценных бумаг, предоставление оборудования в лизинг либо кредитная деятельность.

- Спекулятивные. Предполагают приобретение активов с тем, чтобы при повышении их стоимости продать. Такие вложения делают в драгметаллы, валюты, акции и другие ценные бумаги.

Вкладами называют денежные суммы, которые вносятся в банк на хранение с начислением на него процентов. На форумах профессиональных инвесторов часто обсуждается целесообразность таких инвестирований, поскольку процентная ставка по ним чрезвычайно мала, нередко она даже не перекрывает реальную инфляцию. Это значит, что деньги на депозите даже с учетом начисления процентов со временем снижают свою ценность.

- высокая надежность – банки считаются одними из самых надежных организаций, особенно государственные. Следует отдавать предпочтение тем, которые имеют лицензию от АСВ. Даже если они обанкротятся, Агентство по страхованию вкладов возвратит сделанный депозит размером до 1.4 миллиона рублей;

- доступность – минимальный размер вклада обычно небольшой, он может составлять даже 1000 рублей;

- ликвидность – если деньги потребуются срочно, можно разорвать договор и уже через пару рабочих дней получить всю сумму (нередко по этой причине бизнесмены кладут свободные средства на депозит), вывести их из бизнеса без больших потерь очень сложно;

- возможность планирования – клиент банка знает, когда и какую сумму он получит;

- гарантированная доходность – доходность по депозиту не зависит от финансовых показателей деятельности банковской организации.

Львиная доля заработка банков приходится на выдачу кредитов за счет привлеченных депозитов. По сути, такие компании выступают в роли финансовых посредников. А если обойтись без них? Некоторые построили выгодный бизнес на выдаче кредитов. Процентная ставка по ним многократно превышает ставку по депозитам, однако и риски здесь необычайно высоки.

Риски можно существенно снизить, если предоставлять кредиты под залог с нотариальным оформлением сделки. Например, можно составить договор, в котором будет сказано, что в случае невозвращения средств заемщик отдает свой бизнес, автомобиль, квартиру или другое имущество. Здесь существует множество черных схем, при которых кредитор в будущем не видит ни своих денег, ни имущества заемщика. Бывали случаи, когда последний в качестве залога оставлял взятый в лизинг автомобиль, который, по сути, ему не принадлежал. Также при заключении брака может составляться контракт, по нему определенная часть квартиры закрепляется за одним из супругов. Бизнесмен может отдать деньги в кредит под залог недвижимости, а на следующий день супруги разводятся (реально или фиктивно), и одна из сторон отчуждает свою часть через суд (она может быть больше 50%). В результате в залоге остается совсем небольшая доля.

Конечно, мошенничество случается не всегда. Наш форум инвесторов предоставляет возможность познакомиться с различными его видами, чтобы не попасть в ловушку талантливых мастеров махинаций.

Трейдинг как способ заработка

Под трейдингом понимают торговлю валютами, ценными бумагами, опционами, фьючерсами и иными финансовыми инструментами. Трейдер зарабатывает на том, что покупает по более низкой стоимости, а продает по более высокой. Новичку может показаться, что здесь все кроется в удаче – угадал или не угадал. Однако профессионалы знают, насколько важно соблюдать риск менеджмент, грамотно выбрать стратегию и придерживаться ее.

На нашем инвестиционном российском форуме проходят жаркие обсуждения различных стратегий торговли, их сильных и слабых сторон. Пользователи делятся своими предположениями о том, как изменятся котировки рубля, подорожает или подешевеет нефть, сколько будет стоить золото и т.д.

Биржевые комментарии помогают посмотреть на ситуацию с разных сторон и постараться непредвзято оценить ее. Благодаря им некоторые выбрали подходящий момент для открытия сделки, другие же отказались от своих планов и избежали финансовых потерь.

Существует множество видов инвестиций. Каждый из них характеризуется своим уровнем риска, возможностью заработка, сроками и другими параметрами. На нашем форуме российских и иностранных инвесторов вы сможете найти подходящую ветку обсуждения, задать в ней интересующий вопрос и узнать, что по этому поводу думают посетители ресурса. Редакторы нашего сайта и форума пристально наблюдает за событиями в мире и России, это позволяет поднимать актуальные и интересующие многих темы для обсуждения. На форуме собрано много интересной и полезной для инвесторов информации. Вы здесь всегда найдете пищу для размышлений!

New york stock exchange nyse как торговать

Многие думают что работать трейдером на Нью Йоркской фондовой бирже (NYSE) очень сложно и дорого. Такое мнение обычно формируется за счет минимального присутствия полной информации об Американской бирже NYSE на просторах интернета, а так же некоторых мифах которые я сейчас развенча ю . Сразу скажу, данная статья рассчитана на новичков рынка, либо для тех кто хочет перейти с какого либо рынка на Nyse, и пока не имеет достаточно информации для принятия решения.

И так:

1. Для работы нужен крупный депозит от 10000$. Это миф. Можно работать например и от 2000$, но работа с таким минимальным депозитом возможна только через проп трейдинговые компании. Таких компаний в России не мало, и вы можете подобрать для себя ту компанию у которой хотите открыть счет.

2. Нет кредитного плеча, торговля ведется только за счет собственных средств. И это миф. Многие проп компании предоставляют кредитное плечо внутри дня от 1:10 до 1: 3 0 Как правило кредитное плечо не предоставляется только для тех позиций которые остаются открытыми по окончании торговой сессии. Поэтому даже имея 2000$ на депозите, и плечо 1:10 вы вполне комфортно можете вести торговлю внутри дня акциями даже стоимостью в 50$.

4. Для торговли на Американском фондовом рынке требуется знать фундаментальный анализ а так же следить за всеми данными той или иной компании акции которой вы хотите торговать. Еще один миф. При торговле акциями достаточно знать технический анализ. Не забывайте что технический анализ пришел на рынок Forex а так же на рынок фьючерсов именно из фондового рынка акций. Да, технический анализ акций отличается от анализа других рынков, но именно этот анализ и есть прародитель всех остальных модификаций и торговых систем. Имейте в виду что я имею ввиду профессиональную торговлю, которая содержит в себе минимальные риски и стабильную квартальную прибыль.

5. Очень сложные торговые платформы для работы. Очередной миф. Торговых платформ для работы на Американском рынке множество. И среди них есть как сложные так и вполне комфортные. Надо учесть тот факт что работа с акциями это работа не только с котировками как например на форекс, а также поток данных о реальных объемах, исполненных сделок, открытого интереса, детальной статистике по каждой сделке, и многое другое. И поэтому платформы для фондового рынка включают в себя богатый интерфейс и большое количество опций. Однако если вы хотите использовать только график и кнопочки «buy — sell» как на том же форекс, вы можете это сделать без особого труда. Освоение же полных функций профессиональной платформы занимает не более 3-х часов.

6. Среди большого количества акций трудно отобрать те которые стоит торговать. Снова миф. Отбор акций для торговли является неотъемлемой составляющей работы на NYSE. Другое дело что нужно уметь их отбирать и делать это с пониманием того что ты делаешь и для чего. В интернете есть не мало статей и роликов о том как трейдеры Американского рынка отбирают акции.

7. Дорогие комиссии за сделки и платная торговая платформа. По поводу дорогих комиссий — это миф. Комиссии за сделки брокера и самой биржи на Американском фондовом рынке акций полностью окупаются максимум в 2 тика движения цены. А вот то что платформа платная это факт. И этот факт оправдан, ведь вы работаете на реальном рынке и вас обслуживают много гос организаций начиная от самой биржи и поставщика платформы и заканчивая клиринговыми компаниями и маршрутизаторами ECN. Но, как бы не было, стоимость платформы не является дорогой даже для счета в 2000$ и торговли внутри дня. К тому же многие компании предлагают разные платформы в разной ценовой категории.

1. Огромный выбор инструментов для работы. Более 4.500 акций. Всегда есть что поторговать даже с учетом специального отбора акций.

2. Реальный рынок который двигают реальные трейдеры. Отсюда и высокая техничность движения бумаг и соответственно возможность заработка.

3. Стабильность заработка и высокие карьерные возможности. Стабильность заработка вытекает из первых двух пунктов и конечно правильной торговой системы и дисциплины. Карьерный рост успешного трейдера вытекает из того факта что все хедж фонды и профессиональные компании по управлению капиталом используют для работы биржу NYSE. Поэтому освоив торговлю на данном рынке, для вас не составит труда продвигаться в сфере профессионального трейдинга.

4. Высокая степень не зависимости акций друг от друга, валютного рынка, и отдельных секторов экономики. Этот факт позволяет трейдерам ориентироваться именно на техническое движение той или иной акции что безусловно повышает качество и комфортность торговли.

торговля на NYSE

Гуру американского рынка акций рекомендуют начинать торговать с минимально необходимой суммы в $1200-1500, торговать по 100 акций, чтобы выработать необходимые для прибыльной торговли навыки.

Способы торговли на NYSE:

Важнейшие критерии акции для торговли — ликвидность и волатильность.

- Сезон отчетностей. Квартальные отчеты компаний. (risk reward в сделке может составлять до $0,10/$3) (в основном для спекулятивных фарм-компаний) начинает расследование в отношении компании (Такие лучше вообще не торговать — очень рискованно).

- Включение компании в фондовый индекс (бумагу покупают).

- Сильные Upgrade/Downgrade акций серьезными инвестиционными домами (Goldman Sachs, JPMorgan, UBS и т.п.)

Скальпинг на NYSE

Торговля на основе анализа стакана level2 + ленты time&sales (анализ цены заявок, объемов заявок и сделок).

Упрощенно, суть скальпинга на акциях можно описать следующим образом: вы обнаружили, что по акции стоит огромный объем на продажу, например 200 тыс акций по цене $50. Отсюда вывод — эту бумагу можно пытаться продавать от $50 с минимальным риском. Скальпер берет несколько центов откат вниз и уходит. Может повторить это несколько раз. Цель может составлять и $0,05 и $0,10.

Скальпировать хорошо там, где есть ликвидность и крупные покупатели или продавцы, которые гонят рынок в определенную сторону. Если крупных участников нет, а есть одни скальперы и спекулянты, то заработать в такой акции будет существенно сложнее из-за высокой конкуренции между краткосрочными игроками, а также торговыми роботами.

Скальпинг на инфраструктуре — ловля минимальных движений $0,01, заработок на «рибейтах», торговаля через даркпулы (на скрытой ликвидности).

Дэйтрейдинг на NYSE .

Наиболее распространенный вид трейдинга американскими акциями — спекуляции внутри дня. Основное преимущество американского рынка заключается в огромном числе торгуемых ликвидных акций, — каждый день можно найти именно те бумаги, которые находятся в состоянии тренда, и дают возможность зайти с наилучшим соотношением прибыль/риск. Такие акции называются акции в игре.

Для того, чтобы ускорить процесс передачи заявок в торговую систему (терминал), трейдеры используют горячие клавиши.

Устройство американских бирж

Как устроены амеркианские биржи и в чем их отличие от российских можно увидеть в статье с чем едят ECN дейтрейдеры?

Как инвестору выйти на биржу NYSE

Первое, что нужно сделать – определиться с брокером, который имеет допуск к торгам на NYSE. Брокер подключает инвестора к своему терминалу. Затем уже самостоятельно или с помощью советника можно совершать сделки на бирже удаленно. Самый популярный вариант – американский IB (Interactive Brokers). В отличие от большинства конкурентов, он продолжает обслуживать россиян и располагает русскоязычной поддержкой. Он имеет аккредитацию на бирже NYSE. Даже если предпочтете европейскую юрисдикцию и откроете счет, например, в немецком CapTrader или датском Saxobank, он все равно будет лишь субброкером и станет вести ваши сделки через американскую компанию. Кроме того, IB предлагает сравнительно низкие комиссии (от $0.35 за ордер) и страховку до $500к.

Иностранные брокеры – их плюсы и минусы

Инвестирую через иностранного брокера: за и против

Российские брокеры тоже могут вывести вас на NYSE. При этом они станут вашими налоговыми агентами. Однако комиссии будут уже совсем другими, а капитал не застрахован. Но самое важное препятствие – для прямого выхода нужен статус квалифицированного инвестора. Третий вариант – европейский дочерний брокер Финама, БКС, Кит-Финанса и др. Но здесь меньше страховка (до €20к), выше риски её не получить и больше комиссия, чем при выходе через американского брокера.

Плюсы выхода на биржу NYSE:

- Крупнейшая биржа мира с максимально широким выбором инструментов;

- Ликвидность ценных бумаг, благодаря большим объемам и высоким требованиям к эмитентам;

- Наличие доступных (в том числе для россиян) акций и биржевых фондов с небольшим спредом;

- Высокая скорость операций в терминале;

- Надежность участников, прозрачность сделок, отлаженная система контроля за рисками;

- Страховка депозита и инвестированных средств.

Из минусов я бы отметил то, что сайта на русском нет, разобраться в его интерфейсе с первого раза сложно. Также придется иметь дело с самостоятельной уплатой налогов, если вы воспользуетесь услугами зарубежного брокера.

Итак, мы познакомились с самой крупной и знаменитой площадкой на мировом фондовом рынке. Если кто-то из читателей имеет опыт работы на NYSE, пожалуйста, поделитесь своими отзывами в комментариях.

Что такое биржа NYSE и как она появилась

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Биржа NYSE – это крупнейший игрок на фондовом рынке в мире, с большим отрывом от ближайших конкурентов (Nasdaq, London Stock Exchange, Токийская биржа). Именно здесь зарождались все взлеты мирового фондового рынка, равно как и глобальные кризисы последнего столетия. На её индексы и котировки ценных бумаг ориентируются инвесторы, трейдеры и финансовые власти всех стран мира. Самый авторитетный журнал для финансистов Wall Street Journal – изначально (с 1889) был реестром котировок на этой бирже.

Капитализация торгуемых на NYSE акций приближается к космическим $30 трлн. Это почти треть всех активов и более половины сделок с ценными бумагами в мире. На бирже формируются индексы Доу-Джонса (Dow Jones Industrial Average, с 1907), NYSE Composite (с 1965), и еще много важных для глобального рынка бенчмарков. Индекс S&P 500, хоть и не принадлежит бирже (выпускается агентством Standard & Poor’s), включает в себя большинство эмитентов NYSE.

Количество эмитентов – более 4000, 75% из них американские. Среди брендов – те, кто не нуждается в представлении: Boeing (стикер BA), Coca-Cola (KO), Microsoft (MSFT), Apple (AAPL), American Express (AXP), Caterpillar (CAT), At&T (T), Pfizer (PFE), Visa (V), Nike (NKE), Procter&Gamble (PG), Goldman Sachs (GS), Exxon Mobil (XOM), McDonalds (MCD) и еще много других. Здесь котируются почти все крупные компании США, за исключением нескольких технологических, предпочитающих основного конкурента NASDAQ (например, Fb). Помимо американских, в торгах участвуют акции из 53 стран мира.

Эмитенты из РФ немногочисленны и представлены, в основном, депозитарными расписками (ADR). Первым на биржу вышел Вымпелком (1996), за ним подтянулись МТС, Мечел и Вимм-Билль-Данн. Чтобы попасть в листинг, компания должна иметь капитализацию от $19 млн и прибыль за последние 2 года не менее $3 млн. Несмотря на жесткие требования, очередь на листинг только растет, ведь это открывает огромные возможности для получения финансирования.

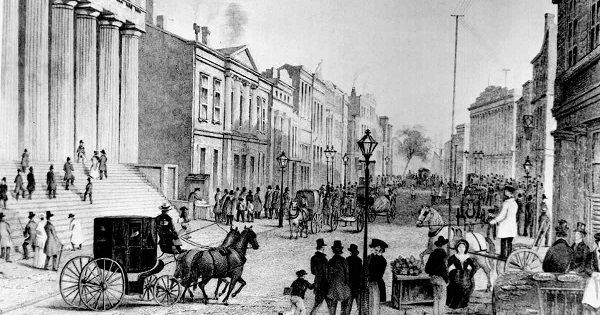

В отличие от электронной площадки NASDAQ, это классическая биржа – с торговым залом, брокерами и трейдерами, одетыми в знаменитые синие спецовки. Свое сегодняшнее название биржа получила в 1863 году. Но сама торговая площадка возникла в 1792-м, в результате соглашения 24 брокеров, которые собирались обсудить сделки в нью-йоркской кофейне. Первым активом на бирже стали акции The Bank of New York. Сделки поначалу заключались на бартерной основе, комиссия за обмен бумаг составляла 0.25%. Позже участники торгов договорились об аренде скромной комнаты по адресу Wall Street, 40 (сегодня изменился только № дома – 11).

Перспективы инвестиций в акции Новатэк

Акции Новатэка: независимый анализ

В XIX веке на бирже были установлены правила, которые являлись самыми передовыми для того времени: упрощенный листинг компаний, защита прав акционеров, использование телеграфа для заключения сделок. В 1867-м была внедрена система биржевых тикеров для обозначения ценной бумаги. Спустя 10 лет на бирже установили только что изобретенный телефон, что дало инвесторам прямой доступ к своим брокерам. Прогрессивные нововведения сделали NYSE престижной площадкой для торговли. Пришлось даже ограничить число трейдеров и взимать плату за место. За два с лишним столетия биржа пережила как славу оплота финансового мира, так и катастрофу Великой депрессии 1930-х, когда Dow Jones упал почти в 10 раз, а брокеры выбрасывались из окон.

Сегодняшняя NYSE – это не одна биржа, а целый конгломерат торговых площадок. В 2007 году NYSE Group поглотила европейский холдинг Euronext, что сделало её трансконтинентальной корпорацией. Правда, этот союз продлился всего 4 года. У NYSE были планы на поглощение других крупных игроков, например, NASDAQ OMX Group, Deutsche Borse. Но европейское антимонопольное законодательство и жесткая позиция Комиссии по ценным бумагам и биржам SEC не позволили этого сделать. В 2013 году NYSE сама стала объектом поглощения со стороны финансового гиганта Intercontinental Exchange (ICE). Биржа распространила свое влияние на рынки Европы и Канады. Сегодня в холдинг входит также Чикагская биржа Nyse Arca (Archipelago Exchange, ArcaEx), которая интересна, в первую очередь, своими ETF. У этой биржи есть собственное семейство индексов, самым известным из которых является технологический NYSE Arca Tech 100.

Биржа NYSE: что нужно знать инвестору для торговли акциями

Говоря о фондовых биржах, невозможно не обратить внимания на крупнейшую из них. New York Stock Exchange (NYSE) давно стала настоящим символом Wall Street и синонимом финансового могущества. Что в ней может быть интересным для российского инвестора? В этом обзоре расскажу, как возникла биржа NYSE. Познакомимся с её сайтом, режимом торгов, условиями и финансовыми инструментами.

Режим торгов на NYSE

Индекс Russell 2000 – альтернатива голубым фишкам

Стоит ли инвестировать в малые компании из индекса Russell 2000

-

(связь трейдеров с менеджментом компаний);

- картельных сговоров между эмитентами;

- недобросовестных пампов (накачек) и дампов (обрушения) котировок;

- превышения лимитов на выпуск ценных бумаг одним эмитентом.

Любой желающий может установить себе специальные приложения LEVEL-2, Arcabook или Nyse Openbook и отслеживать все совершаемые трейдерами сделки. Алгоритм платформы с 1988 года настроен на автоматический стоп-лосс в случае обвальных гэпов. Система временно прекращает торги во избежание лавинообразного падения котировок. Если S&P 500 вдруг снижается на 20%, торговля закрывается до конца сессии. «Выключатель» торгов срабатывал несколько раз всю историю и предотвращал панику. Кроме того, средства, доверенные клиентами брокерам, застрахованы по американским стандартам до $500 тыс. Автоматизированная система обеспечивает проведение операций в терминале за доли секунды.

Допущенными к торговле трейдерами могут быть только физические лица, которые напрямую ведут торг между собой. Такое правило действует изначально, и оно позволяет избежать засилья компаний-посредников. Эти же участники считались номинальными владельцами биржи, пока NYSE в 2006 году не выпустила собственные акции и не стала публичной. До этого события они могли купить себе место или арендовать его. Теперь продаются не места, а лицензии на 1 год, которая стоит более $3 млн. Участники могут выполнять функции специалиста, биржевого брокера, маркетмейкера или дополнительного поставщика ликвидности.

Сводный индекс NYSE Composite, по сравнению с традиционным Dow Jones, состоящим всего из 30 крупнейших эмитентов, представляет более детальную картину рынка. Он включает акции свыше 2 тыс. американских и иностранных компаний из разных отраслей. Общая капитализация ценных бумаг в индексе превышает $20 трлн. Измеряется индекс не в пунктах, а в долларах, по средневзвешенной стоимости акций.

Читайте также: