Как сделать общий бюджет в сбербанке онлайн

Система быстрых переводов была введена Банком России с целью улучшения качества платежных услуг, повышения их доступности и снижения стоимости. В отличие от других сервисов в СБП деньги списываются со счета и сразу поступают получателю. При этом необязательно, чтобы к счету были привязаны карты. Помимо денежных переводов СБП позволяет оплачивать покупки в магазинах с помощью QR-кода.

Что такое система быстрых платежей?

Наличие комиссии за межбанковские переводы и необходимость ждать несколько рабочих дней для зачисления средств являются наиболее значимыми недостатками безналичных расчетов. СБП или система быстрых платежей – это платежная платформа, которая позволяет в режиме реального времени переводить деньги на счета в банки, присоединившиеся к СБП. Указывать реквизиты карты или расчетного счета получателя необязательно, нужен только номер мобильного телефона. Средства зачисляются на счет мгновенно, независимо от времени суток и дня недели. В Сбербанке переводить средства можно только с дебетовых карт.

Как работает?

Получить доступ к сервису можно через приложения банков-участников со своего персонального компьютера, планшета или смартфона. Чтобы отправлять деньги другим пользователям через систему быстрых переводов, необходимо подключить сервис в личном кабинете. При этом банк получателя перевода так же должен быть подключен к этой системе. Убедитесь в этом перед отправкой денег. Для совершения платежа вам достаточно указать сумму перечисления и номер телефона получателя. Отправленные через СБП денежные средства зачисляются на счет получателя моментально, даже если перевод сделан в нерабочий день. Узнать, дошел ли перевод, вы можете у получателя.

Тарифы

Сумма быстрого перевода ограничена российским законодательством и не может быть более 600 000 рублей. При этом банки вправе самостоятельно устанавливать собственные лимиты в соответствии со своей внутренней политикой. В Сбербанке на переводы в СБП установлены следующие ограничения:

- одна операция – от 10 до 50 000 рублей

- в сутки – 50 000 рублей

Комиссии за переводы через СБП в Сбербанке:

- не более 100 000 рублей в месяц – бесплатно

- более 100 000 рублей – 0,5% от суммы платежа, но не более 1 500 рублей

В случае указания отправителем неправильных реквизитов получателя, который обслуживается в другом банке, полученная Сбербанком комиссия не возвращается.

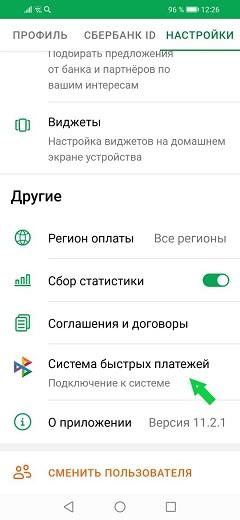

Как включить систему быстрых платежей в Сбербанке?

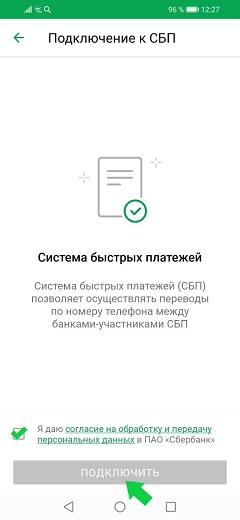

Подключить СБП вы можете самостоятельно через Сбербанк Онлайн на смартфоне.

С телефона

- Подтвердите согласие на обработку ваших персональных данных.

Для лучшей безопасности пользователю предоставляется возможность выбирать, какие именно переводы подключить к сервису, – исходящие, входящие либо оба вида.

Через компьютер

Подключить сервис можно только через мобильное приложение на телефоне, с компьютера это сделать не получится.

Как переводить деньги?

Чтобы сделать платеж через СБП, вам необходимо:

Перед совершением платежа:

- посмотрите, есть ли в списке банк получателя платежа;

- проверьте правильность написания его названия;

- убедитесь, что написали номер телефона без ошибок.

Если средства были отправлены, но на банковский счет получателя не зачислились, плательщику необходимо обратиться в свой банк для решения проблемы.

Как отключить?

Отключить сервис быстрых платежей вы можете в личном кабинете Сбербанк Онлайн:

В чем подвох системы быстрых платежей?

При совершении переводов через систему быстрых платежей обратите внимание на следующие моменты:

- вы не можете отменить перевод и самостоятельно проверить, дошли ли деньги до получателя;

- переводы доступны только резидентам РФ;

- вам необходимо знать название банка получателя средств, чтобы убедиться в возможности перевода.

При использовании системы быстрых платежей помните, что ваши персональные данные могут быть использованы мошенниками. Зная личную информацию о человеке, в том числе его имя и банк, в котором у него открыт счет, злоумышленниками может быть сымитирован звонок из банка с просьбой сообщить верификационный код или пин-код, чтобы затем похитить с карты денежные средства. Однако случаи кражи денег с карты были и до введения СБП, поэтому необходимо всегда проявлять осторожность при использовании карты:

- никогда не сообщать свои персональные данные по телефону неизвестным лицам, даже если вам представились сотрудником банка.

- не сообщать коды подтверждения и пин-коды третьим лицам.

- при появлении малейших подозрений самостоятельно обратиться в банк по официальному номеру телефона.

Все эти меры помогут вам защитить свои деньги и не стать жертвой мошенников.

101

12

4

18

26

Правда, это идеальный способ лишь для накопления, а не преумножения средств – проценты здесь не начисляются.

Услуга доступна постоянным клиентам Сбербанка, которые пользуются картами банка. Подключиться к Копилке можно в своем личном кабинете, задав нужные параметры. После этого программа сама будет переводить туда деньги с главного счета. По всем совершаемым операциям приходят СМС-уведомления на прикрепленный к личному кабинету номер телефона.

Историю по совершенным операциям и набежавшую сумму легко просмотреть в своем аккаунте.

Инструкция по подключению

К каждой карте разрешается подключить сразу несколько Копилок, тогда для каждой открывается свой счет. На сегодняшний день существует несколько способов подключить сервис:

- через Сбербанк Онлайн с компьютера или в приложении;

- в отделении банка;

- в терминалах Сбербанка.

Как отключить услугу

Если клиент по какой-то причине передумал так копить деньги, отключить запрограммированное списание денег с карточного счета достаточно просто. Достаточно лишь:

Как забрать накопленную сумму

По аналогичной схеме можно вывести накопления через банкомат или терминал Сбербанка, а еще можно это сделать при личном визите в отделение Сбербанка. В этом случае в кассе после предъявления паспорта выдадут деньги, которые оставались на счете Копилки.

Основные условия услуги

Таким образом, главная задача данного продукта – помощь в накоплении личных средств на определенные цели, без ущерба для общего бюджета. Таким способом можно почти незаметно собрать требуемую сумму в комфортном режиме, и без необходимости залезать в долги.

После рождения детей семейная математика усложняется: нужны карманные деньги, появляются расходы на транспорт, на репетиторов, на детские хобби… А ведь есть еще родители, которым нужно помогать, и другие родственники, с которыми тоже могут быть общие финансовые дела и цели. Иногда структура семейного бюджета становится настолько сложной, что для планирования расходов приходится созывать родственников на общий совет.

Сможет ли банк упростить нам семейную жизнь хотя бы в этой сфере?

Время, деньги и семейные ценности

В России пока совместные счета заводить не принято. Максимум, что делает глава семьи, — выпускает дополнительную карту для домочадцев, чтобы они имели доступ к его средствам.

Если кто-то из близких не является клиентом Альфа-банка, то держатель счета может заказать для него карту через мобильное приложение. С совладельцем свяжется менеджер банка, договорится о встрече и приедет со всем пакетом документов в любое удобное время.

В число владельцев счета могут входить не только члены семьи, но и друзья, с которыми, например, предполагается накопить на что-то денег или, наоборот, помочь ими попавшему в неприятную ситуацию другу.

К счету можно привязать и карты детей (от семи лет) и подростков (от 14 лет).

Похожий продукт имеется у Райффайзенбанка, запуск семейных счетов анонсировал и Сбербанк.

Вижу семейную цель

Кстати, владельцы карт гораздо более дисциплинированы: по данным исследования Visa, 49% российских держателей карт этой платежной системы учитывают свои доходы и расходы, а 54% активных пользователей пластика используют их именно потому, что они позволяют вести учет трат фактически автоматически.

Еще один плюс семейного счета в том, что он помогает обучать финансовой грамотности детей.

О несамовоспроизводящемся интернете для самых маленьких

Банки активно развивают детские и подростковые продукты, ведь даже в России пластиком часто пользуются не только взрослые члены семьи, но и дети. А по данным аналитиков, каждый четвертый держатель детского сберегательного счета или карты продолжает отношения с банком и во взрослом возрасте (исследование uSwitch).

К тому же, подключая ребенка к семейному счету, гораздо проще контролировать его расходы, а если не хватило выделенного лимита, быстро проанализировать, стоит ли его повышать, и если стоит, сделать это быстро.

Прайвеси и финансы

Корпоративные клиенты Сбербанка имеют возможность пользоваться удобными дистанционными услугами финансового учреждения, значительно экономя время. Если раньше для уплаты налогов ИП требовалось подавать отчетность в ФНС и ехать в отделение для оплаты, то теперь процедура значительно упрощена. С Налоговой инспекцией взаимодействие осуществляется удаленно, а оплатить взносы и другие отчислениям можно через Сбербанк Бизнес Онлайн, потратив пару минут.

Содержание:

Какие платежи в бюджет можно совершать в Сбербанк Бизнес Онлайн?

Индивидуальные предприниматели обязаны уплачивать налоги и сборы в бюджет – сделать это удастся традиционными способами, например, в отделении банка, а также дистанционно в Сбербанк Бизнес Онлайн. Система позволяет платить:

- налог за деятельность ИП, его вид зависит от режима налогообложения;

- взносы за себя и сотрудников в ОМС, ФСС, ПФР;

- взносы в СРО, если тип деятельности требует лицензирования.

Через личный кабинет ИП в Сбербанке можно оплачивать налоги, сборы, государственную пошлину, штрафы, недоимки, другие отчисления в бюджет.

Как через Сбербанк Бизнес оплатить налоги и взносы?

Чтобы оплачивать налоги и сборы в системе, необходимо подключиться к ней – можно установить любой тариф, главное, иметь доступ к ЛК банка. Для совершения платежей в бюджет в Сбербанк Бизнес Онлайн необходимо:

Оплачивать налоги и взносы во внебюджетные фонды через Сбербанк Бизнес Онлайн удобно и быстро. Кроме того, исполненные документы всегда будут находиться рядом – в истории платежей, при необходимости в любой момент можно распечатать квитанцию, чтобы подтвердить перевод средств. Деньги будут доставлены получателю в течение нескольких рабочих дней, после чего государственный орган сможет обработать платеж предпринимателя.

Читайте также: