Взаиморасчеты с сотрудниками в 1с 8 3 бухгалтерия

Добрый день, подскажите, пожалуйста! Расчетный листок в ЗуП долг за организацией на конец месяца правильный, а в графе к выплате на руки не правильная цифра и рвет очень на много. И еще успел заметить, что не который ведомости делаю движения в регистры по НДФЛ а не которые нет. С чем может быть это связанно и не из- за этого ли проблема?

(1) Dragga, я бы на вашем месте не стала снимать галочку "Взаиморасчёты ведутся в разрезе месяцев начисления". Сняв ее, вы, во-первых, разбалуете бухгалтеров (они начнут выплачивать зарплату как хотят), во-вторых, потеряете возможность определить точно сколько и за какой период вы должны сотруднику (в отчете структура задолженности у вас не будет разреза "месяц").

Относительно вашего начального вопроса, что цифры разные - это НОРМАЛЬНО! По методике фирмы 1С - то что вы видите в поле "На руки" - это задолженность организации за период, за который формируется расчетный лист (если сотрудник нам должен, то там будет 0). Данные суммы должны совпадать с итогом по отчету Расчетная ведомость Т-51, Лицевой счет Т-54. Цифры внизу (задолженность за организацией/задолженность за работником) - это общая задолженность на дату окончания периода, указанного в расчетном листке (т.е. за весь период работы данного сотрудника). Если зарплату выплачиваете с задержкой, то цифры вверху и внизу могут и должны у вас могут расходится.

если вы создаете документ выплата зп, а дальше не создаете документы - выплата в кассу или в банк, или расходно-кассовый тогда выплата не будет фиксироваться

У нас упрощенный учет взаиморасчетов стоит при проведении ведомости..

Попробуйте посмотреть регистр Взаиморасчеты с сотрудниками организации. Может там сумма эта выплывет. А еще можно зайти в регистр НДФЛ к зачету. Если там записи есть, то порой сальдо переклинивает.

Вам нужно сравнить данные по этому сотруднику в регистрах накопления Взаиморасчеты по сотрудникам организаций и Зарплата за месяц организаций.

Да я тоже бы сравнила бы по сотруднику сальдо на начало и наконец определилась бы с суммой на которую не идет, посмотрела бы расчетную ведомость подробную может там что не так, заново заполнила ведомость к выплате.

Скорее всего у вас установлена галочка в Настройка параметров учёта-Выплата зарплаты- Взаиморасчёты ведутся в разрезе месяцев начисления. Соответственно и выплачивать нужно за соответствующий месяц.

Да проблема в галке снял все пошло. Странно все таки если была пере плата в предыдущем месяце почему 1С так реагирует.

При работе с программой 1С любой пользователь сталкивается с таким понятием, как регистры. Регистры представлены в виде таблиц, в которых хранится информация в виде записей регистров, состав которых зависит от свойств регистра. Они предназначены для получения сводной информации, на основании которой формируются отчеты.

Записи в регистр пользователь не может пометить на удаление, т.к. они заносятся в него с помощью документа-регистратора при проведении документа, но имеется возможность корректировать записи того или иного регистра.

Регистры расчетов в 1С – это таблицы, записи в которые формируются на основании планов видов расчетов и используются при расчете заработной платы. Данный регистр напоминает «Регистр накопления», но в его свойствах задействован параметр «План вида расчета», а его особенность заключается в том, что он периодический. Его периодичность определяет промежуток времени, к которому относится запись определенного регистра расчета и может принимать одно из значений:

Например, начисление заработной платы осуществляется ежемесячно, и учет взаиморасчетов с сотрудниками ведется в рамках месяца начисления. Для учета НДФЛ также важен период получения и выплаты дохода. Соответственно, регистрация записи происходит с указанием вида расчета и периода его регистрации.

Рассмотрим «Регистры расчета» на примере конфигурации «1С:Бухгалтерия 3.0».

Как посмотреть регистры расчета

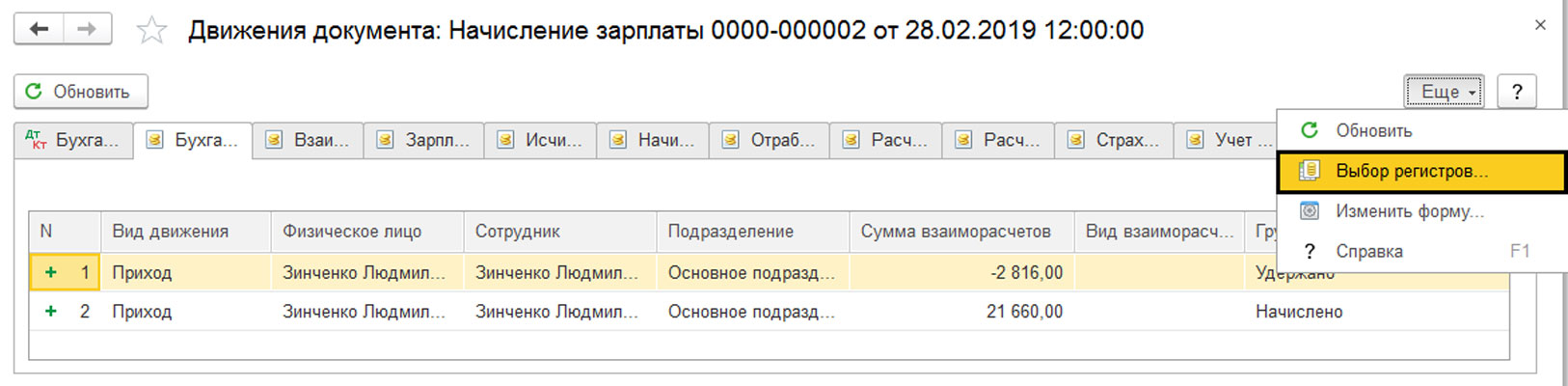

Откроем документ «Начисление зарплаты» (раздел меню «Зарплата и кадры» - «Зарплата», журнал документов «Все начисления»). В строке документа смотрим запись о начисленной заработной плате и удержанном НДФЛ. Чтобы посмотреть какие записи в «Регистры расчета» были произведены, нажмем кнопку «Показать проводки и другие движения документа».

На закладках открывшегося окна отобразятся записи регистров расчета. Нажав кнопку «Еще», мы можем настроить, какие регистры отображать или скрыть.

Для этого необходимо снять или установить галочку напротив соответствующего регистра.

Отключим некоторые регистры, чтобы в заголовках закладок название отображалось полностью, и можно было прочесть название регистра. Рассмотрим некоторые регистры, касающиеся начислений и удержаний по сотрудникам.

Перейдем к закладке регистра расчета «Зарплата к выплате». За февраль по сотруднику документом «Начисление зарплаты» в этом регистре сделано две записи – строка «Приход на сумму начисленной зарплаты» и сумма НДФЛ со знаком минус.

При записи данных из документа-регистратора в регистр записывается дата начала периода, в котором проводится документ. Так, документ «Начисление зарплаты» производится датой конца месяца, и в нем указан период действия месяц (в нашем случае – февраль). Поэтому в записи поля «Период взаиморасчетов», в регистре расчета «Зарплата к выплате», будет стоять первое число месяца, в нашем примере – 01.02.2019. В том случае, когда периодичность регистра будет год, то значение периода регистрации в регистре расчета будет стоять начало года, например, 01.01.2019. В регистре «Взаиморасчеты с сотрудниками» мы видим также записи регистрации суммы начисления и удержания по сотруднику.

В регистре «Начисления удержания по сотрудникам» в регистрах сделаны записи отдельно по каждому виду расчета.

Сформируем документ «Ведомость в банк» и выплатим сотруднику аванс. После проведения документа в регистре «Зарплата к выплате» фиксируется запись – строка «Расход» на сумму выплаченного аванса. Т.е. сумма долга перед работником уменьшается.

Рассчитаем окончательную выплату. Сформируем документ «Ведомость в банк», нажмем кнопку «Заполнить», и программа автоматически на основании данных регистров укажет сумму к выплате.

К выплате по сотруднику получилось 10180,00 руб. (начислено 21660, НДФЛ -2816, аванс -8664). В регистрах «Зарплата к выплате» и «Взаиморасчеты с сотрудниками» мы видим данные по выплате задолженности перед сотрудником.

При выплате зарплаты необходимо правильно указывать месяц выплаты. Если пользователь не следит за месяцем выплаты зарплаты и вручную вносит исправления в суммы сформированные программой, то программа в дальнейшем может неверно определять сумму к выплате. При корректном заполнении сумма к выплате должна определиться автоматически, и в текущем периоде не должно быть записей о выплате долга за предыдущие периоды. Столкнувшись с такой ситуацией, пользователь вместо того, чтобы разобраться в ситуации, исправляет суммы вручную, что недопустимо, тем самым накапливая ошибки еще больше.

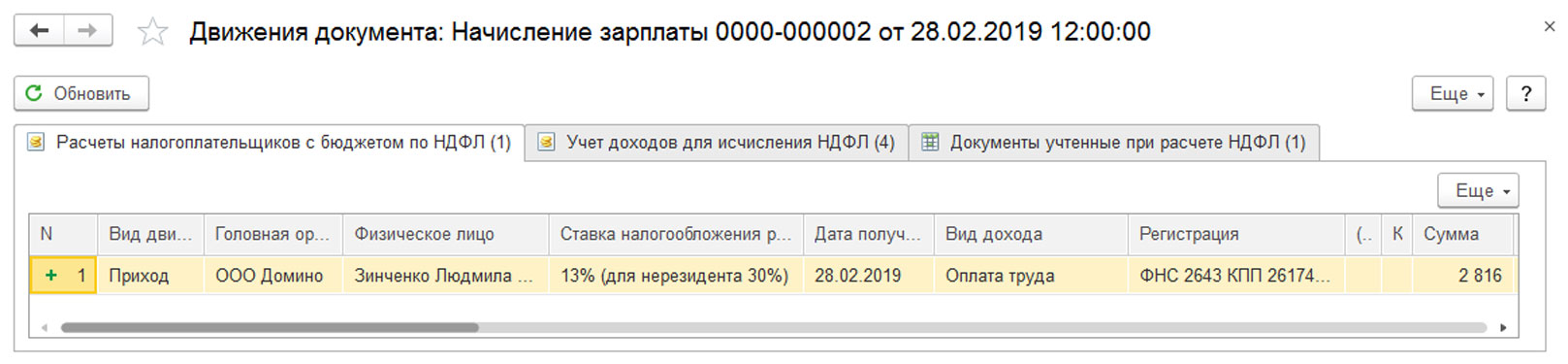

Рассмотрим регистры расчета по НДФЛ. В документе «Начисление зарплаты» регистры «Расчеты налогоплательщиков с бюджетом по НДФЛ» и «Учет доходов для исчисления НДФЛ» отражают записи по доходу для исчисления НДФЛ и суммам начисленного НДФЛ, отражают всю информацию – коды доходов, налоговой ставке, предоставленных вычетах и т.д.

На основании данных этих регистров формируются налоговые отчеты и справки.

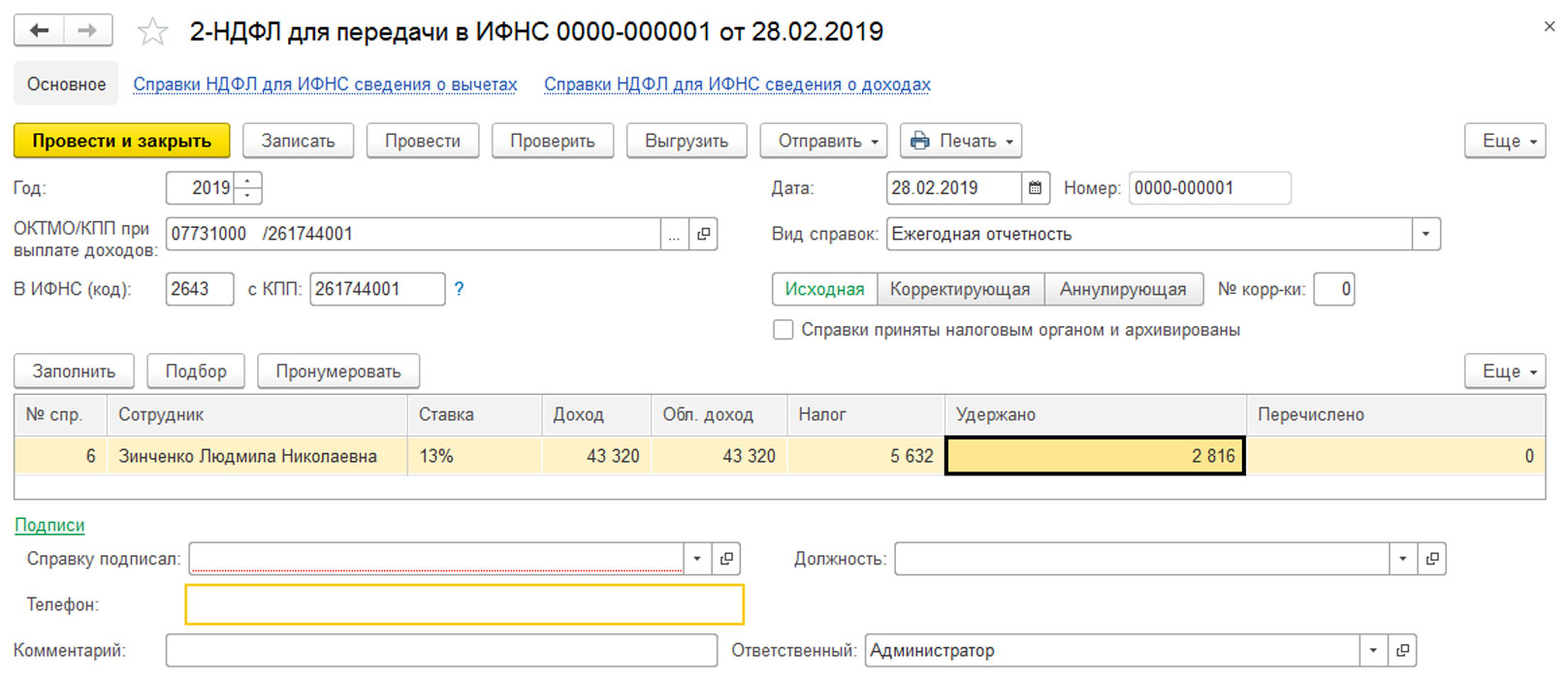

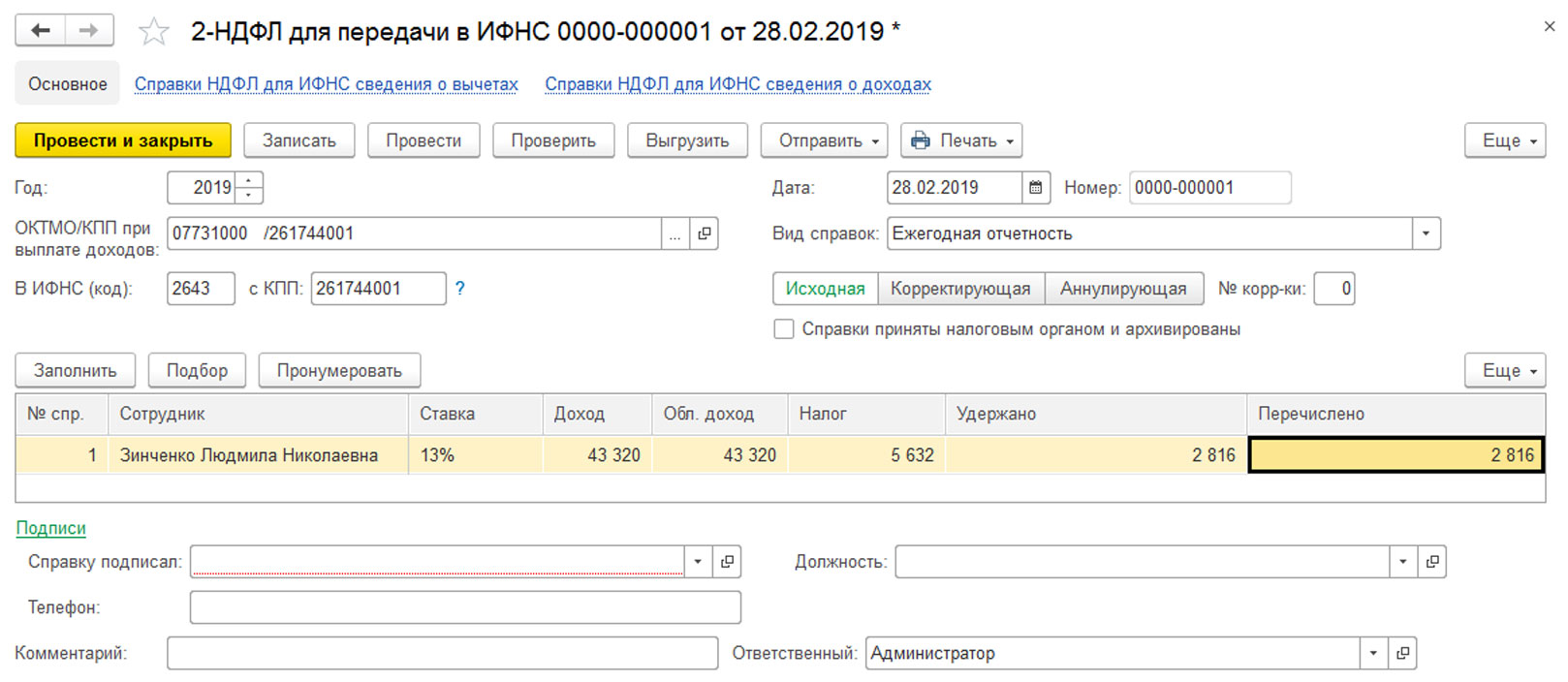

Сформируем справку «2-НДФЛ для передачи в налоговый орган» (в разделе меню «Отчеты» - «1С-Отчетность» - «Регламентированная отчетность» или раздел меню «Зарплата и кадры» - «НДФЛ»). Мы видим в отчете по сотруднику знакомые цифры – доход начислен в сумме 21660 руб. и НДФЛ – 2816 руб. Но мы видим, что НДФЛ удержано и перечислено, но у нас не зафиксировано.

Это означает, что эти данные задействованы в других регистрах и формируются другими документами. Документ «Ведомость в банк» движений по регистрам связанных с НДФЛ не формирует. Обратите внимание на кнопку «Оплатить ведомость».

Оплата ведомости в программе «1С:Бухгалтерия 3.0» формируется документом «Списание с расчетного счета».

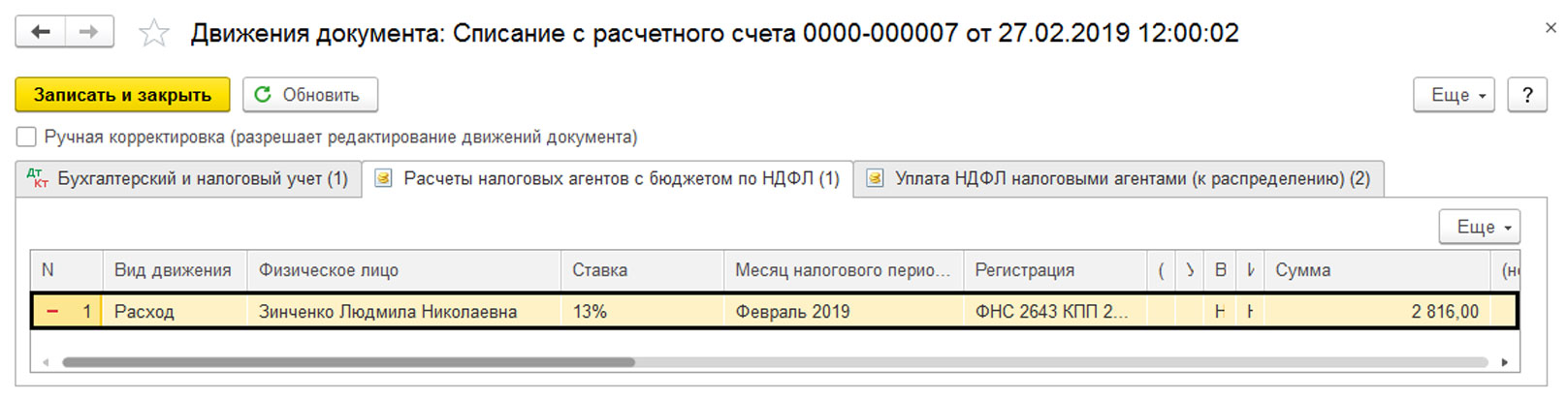

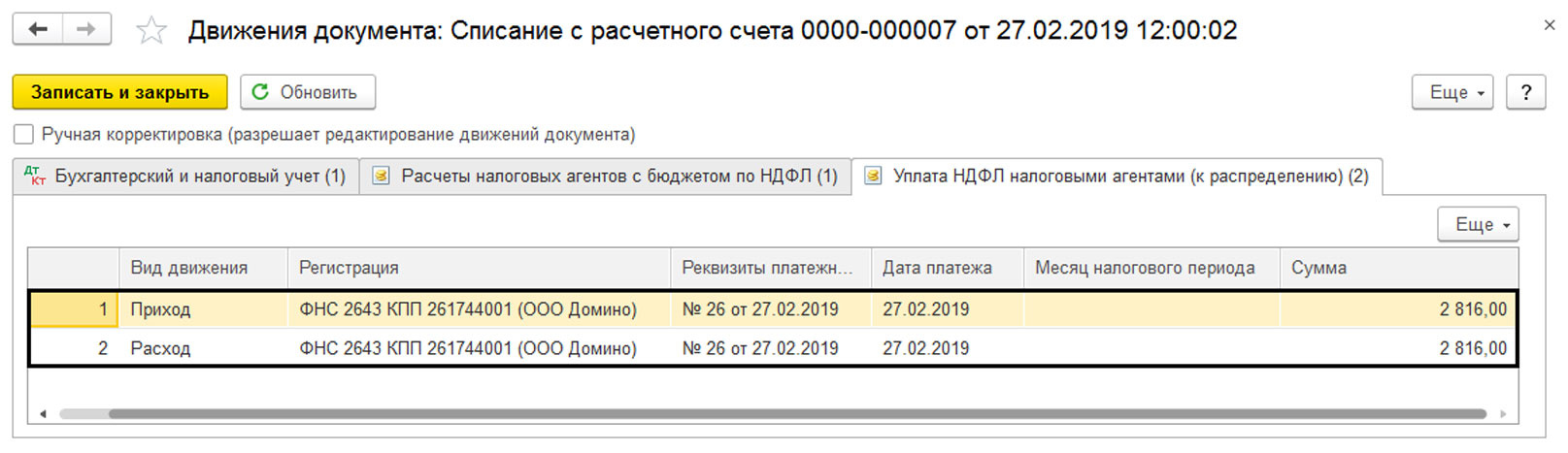

И если мы посмотрим движения регистров, сформированных этим документом, мы увидим, что сумма НДФЛ удерживается именно при проведении этого документа – запись в регистр накопления «Расчеты налогоплательщиков с бюджетом по НДФЛ» - строка «Расход».

Сформируем повторно «Справку 2-НДФЛ для передачи в ИФНС». Мы видим, что сумма «НДФЛ удержанный» появилась в строке сотрудника.

Перечисление НДФЛ в бюджет отражается документом «Списание с расчетного счета», вид операции «Уплата налога», и именно этот документ формирует записи в регистры накопления – «Расчеты налоговых агентов с бюджетом по НДФЛ» и «Уплата НДФЛ налоговыми агентами (к распределению)», на основании которых и формируются данные налоговых отчетов.

Сформировав «Справку 2-НДФЛ для передачи в ИФНС» мы видим, что сумма перечисленного НДФЛ заняла свое место в отчете.

Раскрыв строку по сотруднику, в отчете мы видим подробные записи по месяцам и общие суммы начисленного, удержанного и перечисленного НДФЛ

Анализ регистров

Используя универсальный отчет, можно просмотреть данные по тому или иному регистру. Об «Универсальном отчете» дополнительно можно почитать в статье «Универсальный отчет в 1С 8.3».

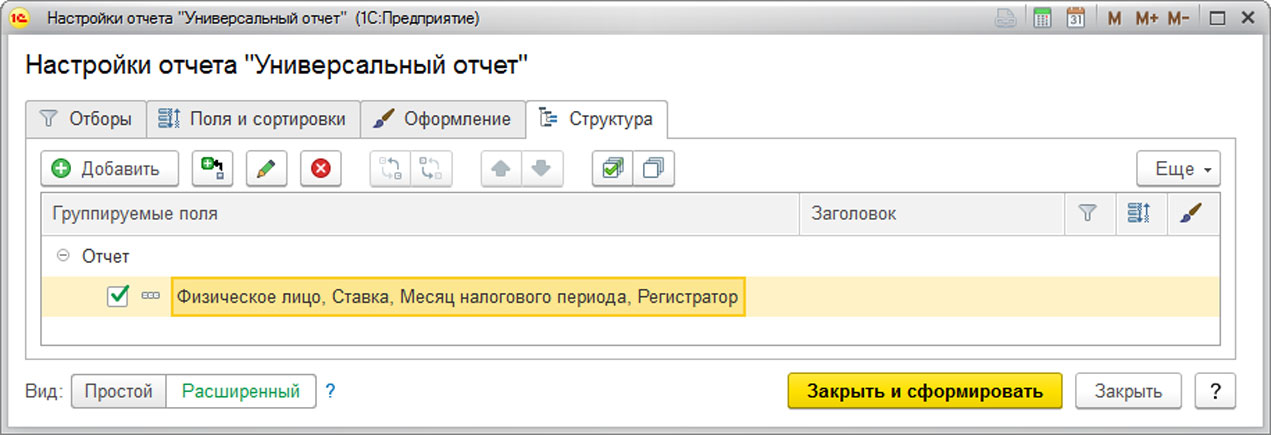

«Универсальный отчет» находится в разделе меню «Отчеты» - «Стандартные». Указав, что отчет будет формироваться по «Регистрам накопления». Выбираем регистр, который хотим посмотреть. С помощью кнопки «Настройки» настраиваем данные, которые хотим вывести в отчет.

Например, на закладке «Отбор» мы можем установить отбор по любому доступному элементу, например «Физическое лицо» - кнопка «Добавить отбор».

На закладке «Структура» задать поля для отображения в отчете.

Раскрыв детализацию можно добавить или удалить поля, снимая и устанавливая галочки. Если нужного поля нет в предложенном списке, его можно добавить с помощью кнопки «Добавить». Чтобы узнать, каким документом сформирована запись регистра, необходимо отметить поле «Регистратор».

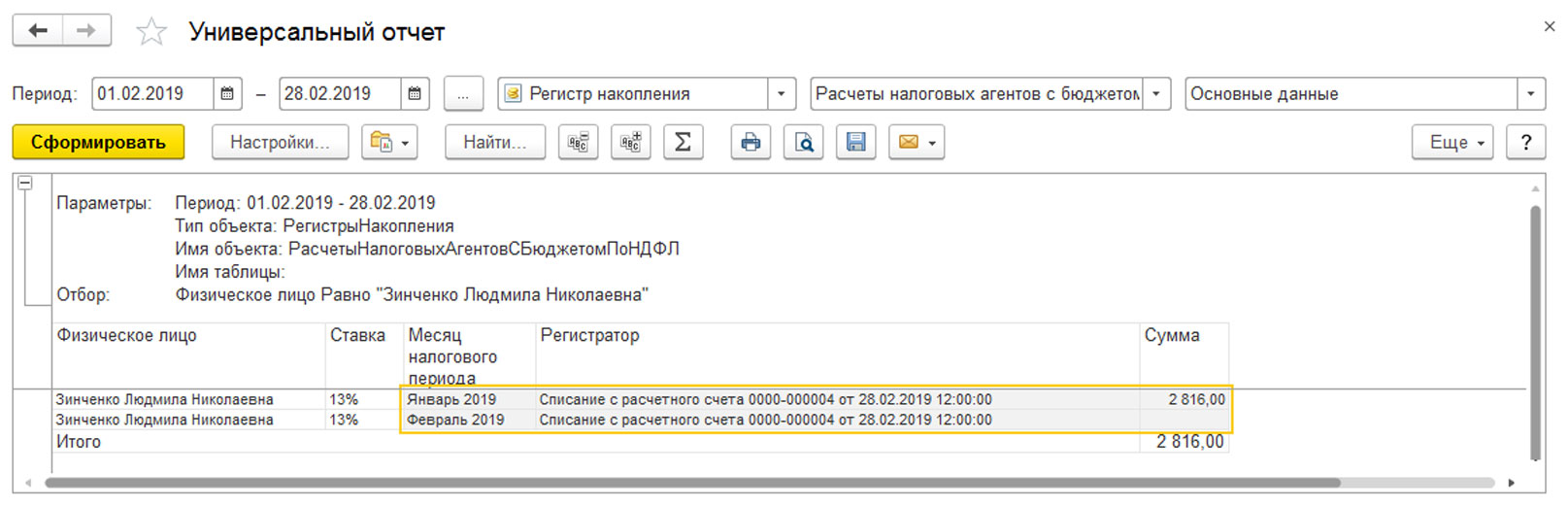

Сформировав отчет по регистру «Расчеты налоговых агентов с бюджетом по НДФЛ», мы видим, что документом «Списание с расчетного счета» в феврале производилась запись по перечисленном НДФЛ за январь, хотя данным документом производилась уплата НДФЛ за февраль. Поэтому надо проанализировать данные, выяснив, почему не отражен НДФЛ за январь.

Так, научившись видеть регистры и понимать их влияние на те или иные данные при заполнении документов или отчетов, пользователь сможет избежать большинства возникающих в ходе работы ошибок. В случае крайней необходимости, если возникли недочеты в прошлых периодах или при переносе данных из других программ, можно произвести корректировку регистров. Об этом подробнее можно почитать в статье «Корректировка записей регистров в 1С 8.3».

Профессиональный инструмент для отдела кадров, расчетного отдела и HR-службы.

Автоматизация бухгалтерского и налогового учета, включая подготовку обязательной отчетности.

Протестируйте качество нашей работы - получите первую консультацию в подарок.

Система не только для расчета зарплаты: анализ ФОТ, расчет KPI, исчисления налогов и взносов, сдача регламентированной отчетности.

В программе «1С:Бухгалтерия» имеется возможность отображения простейшей схемы расчета зарплаты и ведения минимального кадрового учета для небольшого количества сотрудников. Программа позволяет отражать проводки в бухгалтерском и налоговом учете по всем аналитическим разрезам (Субконто), согласно правилам применения плана счетов РСБУ (94Н) и НК.

Также возможна интеграция с внешними программами по учету зарплаты, поэтому имеется выбор:

- Весту учет в этой программе;

- Или во внешней (интеграция с внешними учетными системами и загрузка проводок, например, из 1С:ЗУП).

Выбор ведения учета (в этой или во внешней программе) в 1С:Бухгалтерия осуществляется в разделе «Зарплата и Кадры» меню «Справочники и настройки» - «Настройка зарплаты».

Если учет расчетов по ЗП и кадровому учету осуществляется в самой 1С:Бухгалтерии, применяются такие объекты программы, как:

- Начисление зарплаты (документ) используется для расчета и отражения зарплаты в учете;

- Ведомость на выплату зарплаты через банк/через кассу (документ) используется для расчета сумм к выплате на банковские счета или через кассу соответственно;

- Депонирование (документ) для регистрации депонирования неполученных сумм зарплаты;

- Списание депонированных сумм (документ) используется для учета списания таких сумм, т.е. невостребованных в течение установленного срока;

- Расчетный листок/Расчетная ведомость (отчеты) для формирования отчетов о начисленной и удержанной зарплате;

- Свод начислений и удержаний (отчет) для получения информации о начисленной и удержанной зарплате в разрезе видов расчетов;

- Начисления (планы видов расчетов) используется для сохранения зачислений, порядка их расчета, налогообложения и порядка формирования бухгалтерских проводок;

- Удержания (план видов расчетов) используется для хранения удержаний;

- Лицевые счета работников (регистр сведений) используется для хранения информации о номерах счетов в банках для перечисления зарплаты сотрудникам;

- Взаиморасчеты с сотрудниками (регистр накопления) для хранения информации о взаиморасчетах сотрудников и организации, определения задолженности при взаиморасчетах между сотрудниками и организацией;

- Больничный/Отпуск/Исполнительный лист – документы «Отклонения по учету ЗП».

Если учет расчетов по ЗП и кадровому учету осуществляется во внешней программе, применяются такие объекты программы, как:

- Способы отображения зарплаты - справочник предназначен для отражения начисления ЗП в бухгалтерском и налоговом учетах с необходимой аналитикой по статьям расходов;

- Статьи затрат по зарплате - справочник предназначен для настройки отражения начисления взносов с ЗП, взносов в ФСС по НС и т.д.

Способ «Учет во внешней программе»

При интеграции с внешними программами существует возможность загрузки проводок по счету 70 «Расчеты с персоналом по оплате труда» в разрезе по каждому сотруднику или сводно по всем сотрудникам.

Настройки ведения аналитического учета по счету 70 устанавливают непосредственно в плане счетов в меню «Настройки плана счетов», подменю «Учет расчетов с персоналом».

Если выбрать учет по зарплате сводными проводками, то на счете 70 плана счетов программы 1С:Бухгалтерия будет убрано субконто «Сотрудники».

ВНИМАНИЕ. Применив эту настройку на базе с заполненными данными по сотрудникам, сведения о зарплате в разрезе сотрудников будут потеряны.

Если включить обратно ведение учета расчетов по каждому сотруднику, то без перепроведения ранее введенных документов по расчету зарплаты информацию не восстановить.

Если выбрать учет по зарплате сводными проводками, то на счете 70 плана счетов программы 1С:Бухгалтерия будет отключен признак аналитического учета (субконто) «Сотрудники». Если эту манипуляцию проделать на базе с заполненными данными, то сведения о зарплате в разрезе сотрудников будут потеряны; если включить обратно ведение учета расчетов по каждому сотруднику, то без перепроведения ранее введенных документов по расчету зарплаты информация восстановлена не будет.

При интеграции с внешними программами, например, «1С:Зарплата и управление персоналом 3» будут передаваться следующие данные: Начисление ЗП, Начисление налогов, взносов.

Для формирования проводок при обмене с ЗУП используется документ «Отражение зарплаты в бухучете». В данном документе есть основной реквизит «Способ отражения», на основании которого происходит формирование проводок.

Реквизит заполняется автоматически при обмене значениями элементов справочника «Способы учета зарплаты» (элементы справочника создаются и настраиваются в 1С:Бухгалтерии и дальше выгружаются в 1С:ЗУП).

Справочник «Способы учета зарплаты» доступен для настройки в меню «Зарплата и кадры», подменю «Справочники и настройки» - «Настройки зарплаты».

Для создания нового способа учета зарплаты необходимо:

- В справочнике нажать на кнопку «Создать», появится окно ввода нового элемента справочника;

- Ввести наименование элемента справочника (наименование должно быть уникальным). По этому наименованию будет происходить синхронизация при загрузке данных из ЗУП;

- В группе реквизитов «Основная система налогообложения» выбрать счета учета (счет дебета проводки по начислению зарплаты) и значения всех субконто счета дебета;

- Указать признак отражения затрат при ведении УСН (принимаются/не принимаются, устанавливается только для УСН);

- Ввести информацию о порядке отражения страховых взносов в НУ (если не совпадает с БУ).

Для установки субконто для страховых взносов применяется справочник «Статьи затрат по страховым взносам» доступный в том же разделе, где доступен выше рассмотренный справочник.

В документ «Отражение зарплаты в бухучете» загружается следующая информация:

- Номер, дата – типовые реквизиты всех документов в 1С:Бухгалтерия;

- Месяц – календарный месяц отчетного периода, за который начислена зарплата;

- Флажок «Отражено в учете» и ссылка на справочник «Пользователи», который отразил документ в учете;

- В «Начисленная зарплата и взносы» содержатся сведения о сумме зарплаты, взносах на социальное страхование в разрезе работников (или сводно), отделов/подразделений и способов отображения зарплаты в учете;

- В «Начисленный НДФЛ» содержится информация о размере начисленного налога на доходы физических лиц в разрезе сотрудников (или сводно), видов операций, регистраций в налоговом органе;

- На закладке «Удержанная зарплата» содержится информация о суммах удержаний с сотрудников в разрезе сотрудников, подразделений, видов операций и получателей.

Чтобы посмотреть сформированные проводки следует нажать на кнопку «Дт Кт» в форме этого документа или в форме списка документов этого вида.

Настройка синхронизации с ЗУП

Хочется обратить внимание, что указанная задача в немалой степени может быть решена путем настройки необходимых справочников без внесения изменений на уровне «Конфигуратора» при одновременном использовании программы 1С:ЗУП.

Чтобы настроить одновременное использование программ, в функциональной панели «Администрирование» надо выбрать ссылку «Синхронизация данных». Далее в одноименном окне включить нужный флажок и выбрать ссылку «Настройки синхронизации данных».

Появится окно «Синхронизация данных». Здесь установить префикс этой информационной базы (буквенное значение, которое будет автоматом установлено перед кодом объекта при синхронизации), далее – «Настроить синхронизацию данных». После появления списка выбрать «ЗУП 3.1». Здесь же также можно выбрать либо ручную настройку, либо загрузить файл с настройками, сделанными в другой программе.

При выборе ручного способа программа запросит вариант подключения к другой программе, параметры подключения к другой программе и информацию об аутентификации. После нажатия на кнопку «Далее» произойдет попытка подключения к программе, и в случае успеха – появится возможность дальнейших настроек.

Из программы по расчету зарплаты в программу 1С:Бухгалтерия передается документ, который отвечает за построение проводок, но возможен также обратный режим – когда в «Бухгалтерии» пользователь включил флажок «Отражено в учете», после чего изменять документ, который строит проводки, невозможно.

В результате взаиморасчетов с сотрудниками может возникнуть как задолженность организации перед сотрудником, так и наоборот, сотрудник может оказаться должником организации. Причинами возникновения долгов в программе может быть и ручное исправление сумм к выплате (обычно к ручному исправлению сумм расчетчик может прибегать в тех случаях, когда не может получить нужные суммы расчетным путем), и частичная выплата – для этого в документе «Зарплата к выплате организаций» можно указать процент выплат (особенно актуально на текущее время, когда руководство организации может принять решение выплатить часть зарплаты).

«1С:Зарплата и управление персоналом 8», ред. 2.5

В форме «Настройка параметров учета» на закладке «Выплата зарплаты» есть флаг «Взаиморасчеты по зарплате ведутся в разрезе месяцев ее начисления». Взаиморасчеты — это начисления разных видов расчетов заработной платы. Они ведутся в разрезе месяцев. В этом легко убедиться, проанализировав следующие регистры накопления:

- Регистр накопления «Взаиморасчеты с сотрудниками организаций».

- Регистр накопления «Зарплата за месяц организаций».

В них каждая запись привязывается к определенному месяцу начисления. То есть независимо от состояния флага программа всегда ведет взаиморасчеты в разрезе месяцев начисления зарплаты.

Состояние флага определяет способ погашения долгов организации и сотрудников.

Если флаг установлен, то для удержания долгов сотрудника перед организацией необходимо документом «Перенос задолженности» перенести все или часть ранее образовавшихся долгов сотрудника на тот месяц, в котором планируется погасить этот долг. Для заполнения табличной части документа удобнее всего воспользоваться кнопкой «Заполнить\По задолженности». В этом случае программа автоматически найдет всех сотрудников, у которых имеются непогашенные долги. Чтобы при выплате зарплаты удержать задолженность у сотрудника, необходимо начислить зарплату за месяц. Затем необходимо сформировать документ «Зарплата к выплате организации», который погасит задолженность сотрудника перед организацией.

Чтобы погасить задолженность организации перед сотрудником необходимо в текущем месяце оформить документ «Зарплата к выплате организаций», указав в нем месяц начисления, за который погашается долг (месяц образования долга).

Если флаг снят, то в текущем месяце погасить долг сотрудника перед организацией можно только в том случае, если за этот месяц ему начислена заработная плата. Если начислена зарплата за текущий месяц, то документ «Зарплата к выплате организации» с установленным в реквизите «Выплачивать» значением «Зарплата» погашает оба типа задолженности: долг организации и долг сотрудника. Если же установить значение «Задолженность», то независимо от наличия начисления зарплаты за данный период документ погасит только задолженность организации перед сотрудником.

«1С:Зарплата и управление персоналом 8», ред. 3.0

Для ввода остатков по взаиморасчетам с сотрудниками необходимо в разделе «Выплаты» выбрать пункт «Начальные задолженности по зарплате». Остатки следует вводить на конец месяца, предшествующего началу эксплуатации программы. Например, если расчет зарплаты в «1С:Зарплата и управление персоналом 8», ред. 3, ведется с января 2016 г., то в реквизите «Месяц» выбираем декабрь 2015 г. Для ввода строк в документ предназначена кнопка «Добавить». В строке выбираем сотрудника. В графе «Сумма» указываем сумму задолженности на начало месяца. Если на начало месяца имеется задолженность сотрудника перед организацией, то в графе «Сумма» задолженность указывается с минусом. В документе эта сумма будет отображаться красным цветом.

Выравнивание взаиморасчетов

Чтобы выровнять взаиморасчеты с сотрудниками в программах «1С:Зарплата и управление персоналом 8», ред. 2.5 и 3.0, нужно проанализировать данные в регистрах накопления. «Взаиморасчеты с сотрудниками организации» и «Зарплата за месяц организаций», где строки со значением «Приход+» – это суммы, которые организация должна сотруднику, строки со значением «Расход–» – это суммы, которые сотрудник должен организации;

Для изменения этих регистров в «1С:Зарплата и управление персоналом 8», ред. 3.0, нужно сделать документ «Перенос данных» («Главное меню – Все функции – Документы»), а в ред. 2.5 нужно сделать документ «Корректировка записей регистров накопления» («Сервис – Служебные»).

Возьмите за правило после каждой выплаты зарплаты самостоятельно контролировать возникающие задолженности. Для этого можно воспользоваться соответствующими отчетами и обработками. Например, отчетом «Структура задолженности организаций», обработкой «Перерасчет зарплаты организации».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.Читайте также: