Почему в 6 ндфл не попадает сумма удержанного налога в 1с

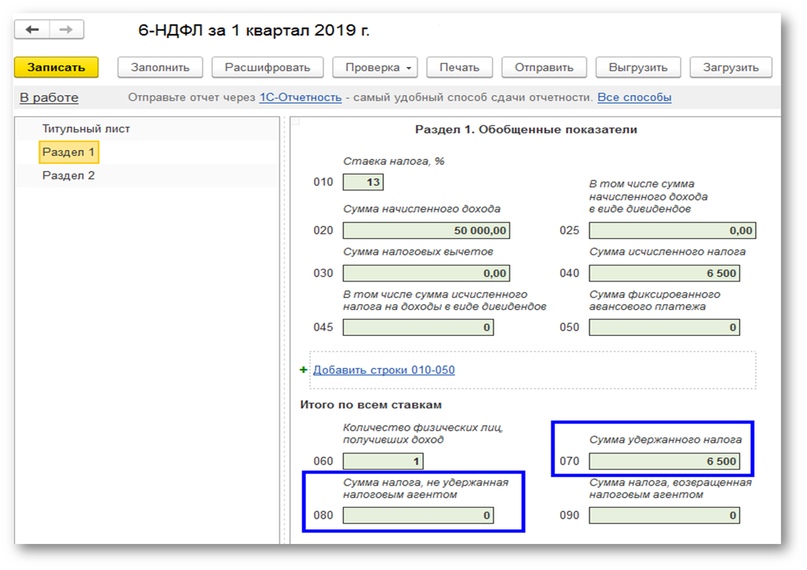

По строке 080, в соответствии с ее названием, отражается Сумма налога не удержанная налоговым агентом. Вроде все ясно и понятно. Но дебаты вокруг заполнения этой строки подогревают некоторые бухгалтерские издания, рекомендующие в строке 080 отражать исчисленный НДФЛ, который невозможно будет удержать до конца года.

При этом никто из них не берет на себя ответственность уточнить, какая же статья НК РФ поддерживает предсказателей. Что можно вложить в слова «невозможно будет удержать до конца года»? В Налоговом кодексе нет предложений погадать о том, что произойдет к концу года.

Пункт 4 статьи 226 НК РФ предписывает налоговым агентам удерживать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Буквально из этого пункта следует: если доход не выплачен, то и налог не мог быть удержан. Следовательно, в соответствии с названием поля, величину этого налога нужно отразить в строке 080.

6-НДФЛ: как проверить правильность расчета за полугодие 2018

Необходимо уточнить, что непосредственно в НК РФ и в приказе ФНС России от 14.10.2015 N ММВ-7-11/450@, которым утверждены форма 6-НДФЛ и порядок ее заполнения, не содержится конкретных указаний о том, какие именно суммы налога необходимо отразить в строке 080 первого раздела. Есть только название строки.

Письма Минфина или ФНС в данном контексте могут расцениваться как документы разъяснительного и рекомендательного характера, а не регулирующие нормативно-правовые акты.

Часто приверженцы решений о возможности удержания налога ссылаются на следующие письма:

1. письмо ФНС России от 01.08.2016 № БС-4-11/13984@ (далее - письмо 1), рекомендующее указывать в этой строке «общую сумму налога, не удержанную налоговым агентом с полученных физическими лицами доходов в натуральной форме и в виде материальной выгоды при отсутствии выплаты иных доходов в денежной форме»

2. письмо ФНС России от 1.11.2017 № ГД-4-11/22216@ (далее - письмо 2) «О направлении обзора нарушений в части заполнения и представления расчета по форме 6-НДФЛ».

Но в письме 2 в числе допускаемых ошибок при заполнении формы 6-НДФЛ лишь указано несоблюдение рекомендаций п.5 письма 1. А в письме 1 не указано исключительное требование отражать в графе 080 только сумму налога, не удержанную налоговым агентом с полученных физическими лицами доходов в натуральной форме и в виде материальной выгоды при отсутствии выплаты иных доходов в денежной форме, а сказано, что эти суммы надо отразить в строке 080.

Возникает вопрос, как быть с суммами налога исчисленного с зарплаты (и ее составляющих), когда зарплата не выплачена.

Предполагается, что предусмотренный срок представления отчета 6-НДФЛ – месяц после окончания отчетного квартала - обеспечивает достаточное время на выплату зарплаты и удержание НДФЛ в соответствии с законодательством.

В частности, в соответствии с ч. 6 ст. 136 ТК РФ сроки выплаты зарплаты должны быть установлены таким образом, чтобы сотрудники получали заработную плату не реже, чем каждые полмесяца. А налоговое ведомство, как известно, не рассылает рекомендаций обхода нарушений законодательства и подготовки отчета при условии, что нарушаются сроки выплаты зарплаты.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 заполнение строки 080 опирается на достоверную информацию об исчисленном и фактически удержанном налоге на момент составления отчета.

Хотим напомнить бухгалтерам, каким неблагодарным может оказаться исправление значения в этой графе на основании гипотетических ожиданий, что налог будет наверняка удержан, потому что зарплата будет обязательно выплачена.

Не обязательно. Не заплатили контрагенты и денег в фирме нет, директор купил домик в Майями и на зарплату сотрудникам не хватило. В конце концов, какой-нибудь сотрудник сам может все бросить, уехать куда глаза глядят и не предоставить работодателю возможности выплатить ему зарплату.

Подводя итог, хочется порекомендовать при заполнении строки 080 формы не додумывать варианты, а указывать ровно ту сумму, которая отображена в названии - Сумма налога не удержанную налоговым агентом. Именно так и работает программа «1С:Зарплата и управление персоналом 8» редакции 3.

Почему в раздел 1 отчета 6-НДФЛ (с 2021 года) не попадает НДФЛ с зарплаты за март?

В новой форме 6-НДФЛ в Разделе 1 «Данные об обязательствах налогового агента» указываются сроки перечисления налога и суммы удержанного налога за последние три месяца отчетного периода. В Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» строки 110-150 заполняются по дате получения дохода, а строки 160, 190 – по дате удержания/возврата налога.

Таким образом, если зарплата за март 2021 была выплачена, к примеру, 5 апреля, тогда в 6-НДФЛ за 1 квартал 2021 года эта сумма попадет только в строки 110 (Сумма дохода, начисленная физическим лицам) и 140 (Сумма налога исчисленная) Раздела 2.

В таком случае срок перечисления дохода в 1 Разделе и строка 160 во 2 Разделе заполнялся в 6-НДФЛ за полугодие.

Если зарплата за март была уплачена 31 марта, тогда в Раздел 1 попадет сумма со сроком перечисления (следующий день после выплаты – 1 апреля), а в Разделе 2 суммы попадут в строки 110, 140 и 160.

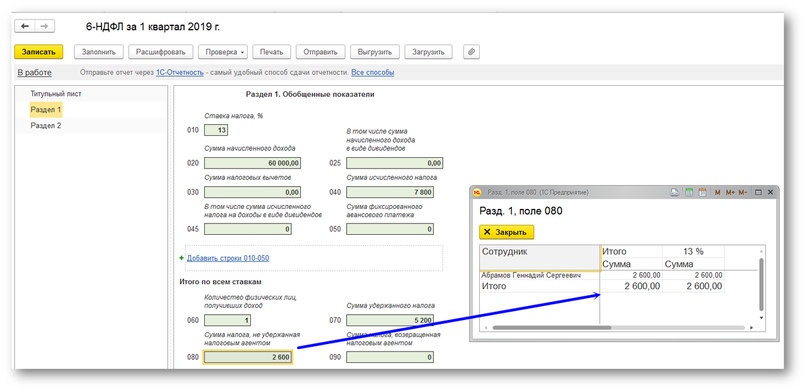

Посмотреть подробно суммы можно по кнопке «Расшифровать», предварительно нажав на поле с интересующей суммой.

Таким образом, если в раздел 1 отчета 6-НДФЛ (с 2021 года) не попадает НДФЛ с зарплаты за март, проверьте дату выплаты этой зарплаты. Скорее всего, она была выплачена в апреле, а значит попадет в 6-НДФЛ за полугодие.

Статью подготовила Федорова Мария, специалист линии консультации компании ИнфоСофт.

Подскажите, пожалуйста, почему в 1С базовая версия в отчете 6ндфл не показывает сумму удержанного налога по строке 070. Эта сумма попадает в строку 080 сумма налога, не удержанная налоговым агентом. Начисление и выплата зарплаты проведены. Уточню: программа 8.3 базовая версия.

Ответ специалиста линии консультаций:

В данном случае, можно сделать следующее:

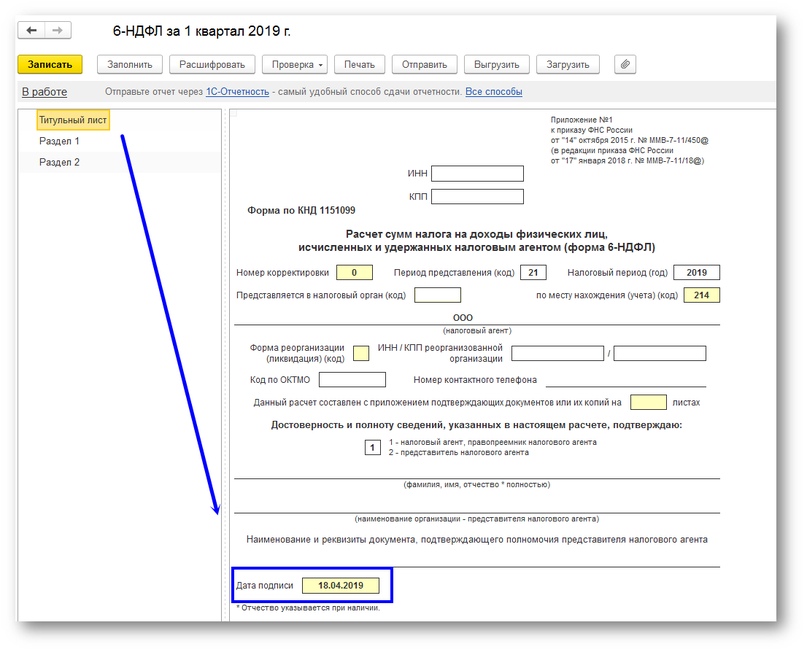

1. Проверить дату на титульном листе отчета 6-НДФЛ. Она должна быть больше даты выплаты зарплаты.

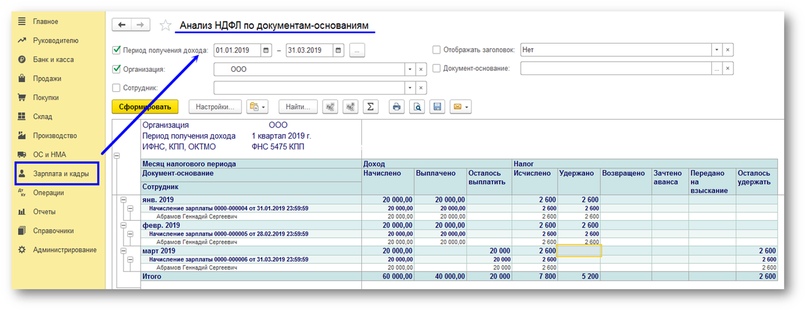

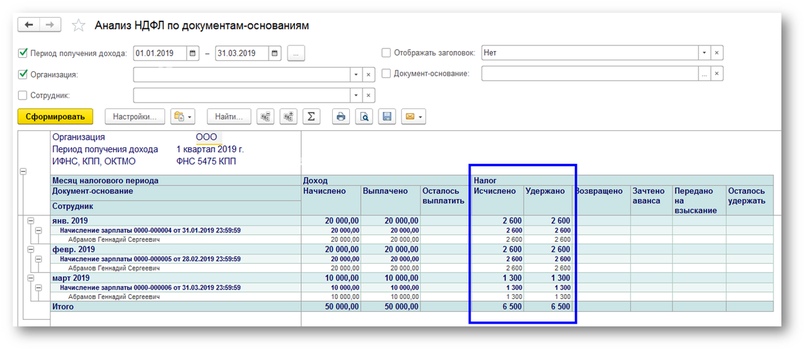

2. Воспользоваться стандартным отчетом «Анализ НДФЛ по документам основаниям» (Раздел «Зарплата и кадры» - «Отчеты по зарплате»). В нем Вы увидите по каким документам не произошла выплата.

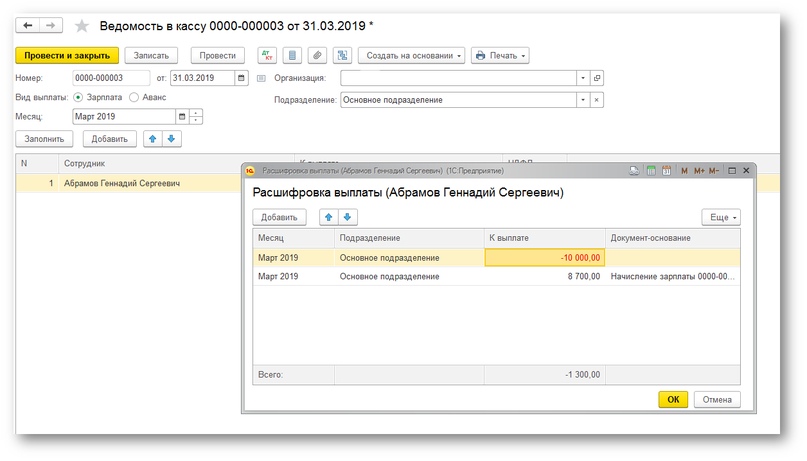

Например, если это зарплата за март, то нужно зайти в Ведомость выплаты зарплаты за март и перезаполнить ее.

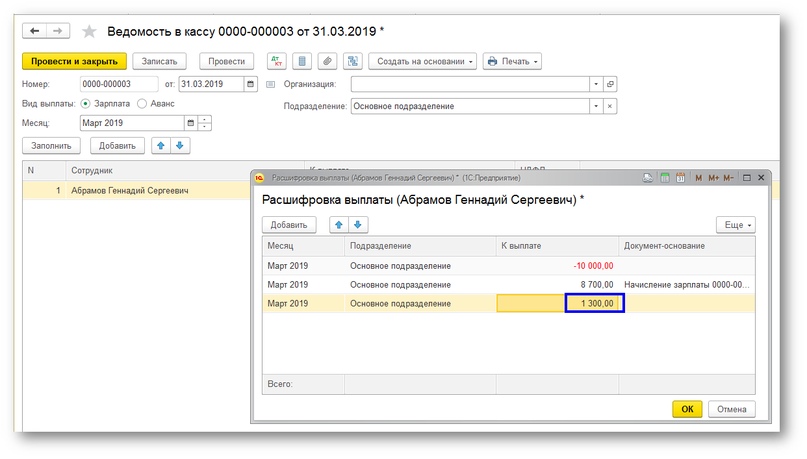

Бывают случаи, когда сумма аванса сотруднику была больше, чем сумма положенной ему заработной платы, соответственно, программа не подбирает его в Ведомость и не удерживает НДФЛ. В этом случае нужно добавить данного сотрудника в Ведомость, программа подберет его с отрицательной суммой выплаты, далее кликнуть по расшифровке и скорректировать сумму аванса так, чтобы к выплате было 0.

В примере сумму нужно скорректировать на 1300 руб., для этого добавляем новую строчку и записываем сумму без документа-основания.

В примере сумму нужно скорректировать на 1300 руб., для этого добавляем новую строчку и записываем сумму без документа-основания.

ОБРАТИТЕ ВНИМАНИЕ: В Ведомости на выплату должно быть указано больше 1 сотрудника (чтобы ведомость к выплате составляла не 0 руб.), иначе оплатить такую ведомость будет невозможно.

Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версии 3.1.15.139.

Сегодня речь идет об ошибке заполнения поля Месяц документа Отпуск. В результате этой ошибки в отдельных регистрах искажается период исчисленного НДФЛ, и сумма налога не попадает в ведомость на выплату отпуска.

Отражение ошибки в 6-НДФЛ

Указанная ошибка проявляется в обоих разделах 6-НДФЛ. В разделе 1 это искажение строк 070 и 080: сумма НДФЛ по отпуску отражается как неудержанная.

В разделе 2 это искажение строки 140: сумма удержанного НДФЛ по отпуску равна 0.

Отражение ошибки в документах ЗУП 3.1

В нашем примере ошибка возникла из-за некорректного выбора значения поля Месяц в документе Отпуск. Далее она попала в ведомость на выплату отпуска и через нее повлияла на заполнение расчета 6-НДФЛ.

Рассмотрим, как сделать правильно. Методика работы в программе «1С:Зарплата и управление персоналом 8» предусматривает, что в документе Отпуск в поле Месяц необходимо указать месяц, в котором был рассчитан средний заработок и начислены отпускные.

Методические особенности исправления ошибки

На что обратить внимание при выборе порядка исправления упомянутой ошибки:

оплачена ли ведомость на выплату отпуска;

отпускные рассчитаны и выплачены в одном квартале или в двух смежных;

сдан ли налоговый расчет 6-НДФЛ за квартал, в котором рассчитан отпуск.

Эти обстоятельства определят доступные возможности исправления ошибки. Комбинации этих обстоятельств формируют сценарии исправления ошибки.

Сценарии исправления ошибки

Мы выделяем два сценария исправления ошибки по наиболее важному фактору. Это факт сдачи налогового расчета. Такая градация удобна и тем, что позволит дать рекомендации в зависимости от сроков обнаружения ошибки.

В каждом сценарии мы выделили отдельные варианты, чтобы разобрать все возможные ситуации по порядку. В каждом видео этого цикла уроков мы рассмотрим один вариант одного сценария.

Сценарий 1. Налоговый расчет за квартал не сдан

Это означает, что мы сможем внести исправления в оригинальном расчете.

Вариант 2. Отпуск оплачен, зарплата еще не выплачена

В прошлом материале мы рассмотрели вариант 1 первого сценария. Перейдем к варианту 2. Во втором варианте ошибка была обнаружена уже после выплаты отпускных. При этом исправление ошибки производится до срока сдачи 6-НДФЛ за квартал, в котором был рассчитан отпуск.

Перейдем к документу Отпуск.

Перейдем к документу Ведомость в банк на выплату отпуска. Обратим внимание: сумма отпускных к выплате уже уменьшена на сумму НДФЛ. Почему это произошло, при том что НДФЛ к перечислению не заполнен?

Нас выручила программа «1С:Зарплата и управление персоналом 8» ред. 3.1 благодаря заложенным правилам учета НДФЛ по отпускам. Порядок исчисления и удержания НДФЛ с отпускных выплат не зависит от того, какие варианты исчисления и удержания НДФЛ с межрасчетного начисления зарплаты в настройках учетной политики вы выбрали. Эта настройка учетной политики применяется только в отношении доходов, являющихся оплатой труда, и не применяется в отношении других доходов. При выплате отпускных в межрасчетный период сумма к выплате будет уменьшена на сумму налога по общим правилам независимо от значения поля Месяц выплаты.

При этом сумма НДФЛ не появилась в ведомости, поскольку она подтягивается в нее, если дата фактического получения дохода попадет в выбранный в ней Месяц выплаты. А дата фактического получения дохода по нашему отпуску относится не к декабрю, а к ноябрю.

Таким образом де-факто в ведомости налог уже удержан, но в регистрах учета НДФЛ это не отражено. Для исправления 6-НДФЛ нам надо отразить сумму налога в этих регистрах. Как мы это сделаем: поскольку наши исправления не затронут сумму к выплате, мы можем указать сумму удержанного налога в этой же ведомости. При этом мы не исказим отражение фактов хозяйственной деятельности. Более того, после исправлений эти факты будут отражены, как этого требует законодательство о бухгалтерском учете в РФ.

Для этого отменим проведение документа, исправим значение поля Месяц выплаты и нажмем на кнопку Заполнить. Однако этого недостаточно. Важно помнить: в учете расчетов с сотрудниками все взаимосвязано.

После этих действий обязательно пересчитайте страховые взносы за месяц, в который вы перенесли документ Отпуск. В нашем случае это удобно сделать в документе Перерасчет страховых взносов, выбрав в нем месяц, в котором был рассчитан отпуск.

Также необходимо перезаполнить документ Отражение зарплаты в бухучете за месяц расчета отпуска, если вы начисляете резервы по отпускам или используете синхронизацию с другими базами данных на платформе «1С:Предприятие».

Вернемся к расчету 6-НДФЛ. Нажмем на кнопку Заполнить и посмотрим на изменения. Легко видеть, что в разделе 1 автоматически заполнены исправления строк 070 и 080. А в разделе 2 – строки 140 блока по отпуску.

Мы исправили ошибку так, чтобы оба раздела 6-НДФЛ заполнились верно автоматически, и мы учли влияние исправлений на все остальные операции учета.

Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версия 3.1.14.183. Об ошибках в 6-НДФЛ рассказывает эксперт по работе в 1С:ЗУП 8 Дмитрий Ивлев.

Для проверки ошибок в налоговых расчетах необходимы расшифровки их строк. Расшифровка строк, встроенная в форму налогового расчета 6-НДФЛ, позволяет получить данные в разрезе сотрудников в целом за период отчета.

В случае, когда при заполнении отчета 6-НДФЛ возникают ошибки, не всегда этой информации достаточно для поиска причин ошибок. И встроенная расшифровка отчета не позволяет применять фильтры и анализировать данные по другим разрезам, прежде всего, по документам-регистраторам.

В такой ситуации удобно использовать аналитические отчеты, подготовленные разработчиками в типовой поставке 1С:ЗУП 3.1. Ценность этих отчетов - в гибкости их настройки и возможности получить расшифровку по документам-регистраторам, движения по которым формируют строки налогового расчета.

Проверка раздела 1 расчета 6-НДФЛ

Для проверки данных раздела 1 расчета 6-НДФЛ удобно использовать отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками».

Путь к отчету: раздел «Налоги и взносы» – «Отчеты по налогам и взносам».

Этот отчет позволяет получить обобщенные данные по расчету 6-НДФЛ по месяцам взаиморасчетов с сотрудниками и месяцам налогового периода.

Дважды кликнув на строку отчета, вы получите окно выбора расшифровки. Выбрав в нем поле «Регистратор», увидите расшифровку по документам, сформировавшим движения по исчислению, удержанию и перечислению НДФЛ за выбранные периоды.

Проверка раздела 2 расчета 6-НДФЛ

Для проверки данных раздела 2 расчета 6-НДФЛ удобно использовать отчет «Проверка разд. 2 6-НДФЛ».

Путь к отчету: раздел «Налоги и взносы» – «Отчеты по налогам и взносам».

В этом отчете раздел 2 представлен в единой таблице за выбранный период. Отчет позволяет выбрать период и ИФНС, по которым необходимо показать данные, а также необходимость расшифровки по физическим лицам.

Дважды кликнув на строку отчета, вы, как и в предыдущем отчете, получите окно выбора расшифровки. Выбрав в нем поле «Регистратор», увидите расшифровку по документам, сформировавшим данные в разделе 2 расчета 6-НДФЛ.

На практике анализ 6-НДФЛ в разрезе документов зачастую позволяет найти ошибки быстрее всего.

Читайте также: