Отчет рсв в 1с

Рассмотрим, как компьютерная программа 1С Бухгалтерия 8.3 помогает бухгалтеру делать ежеквартальные отчеты в ПФР.

Если в систему 1С своевременно и корректно вводились необходимые документы, то формирование «пенсионной» отчетности не представляет трудностей, так как выполняется автоматически. Чтобы все данные попали на нужные места в отчетах, в 1С должны быть занесены следующие операции.

- Прежде всего, ежемесячное начисление взносов на ОПС и ОМС. Оно производится программой одновременно с начислением зарплаты сотрудникам документом 1С «Начисление зарплаты». Тариф взносов предварительно устанавливается в настройках учета зарплаты (см. пункт «Справочники и настройки» в разделе «Зарплата и кадры»).

- Уплата взносов тоже должна попасть в отчет в ПФР. Ее следует отражать в 1С банковской выпиской «Списание с расчетного счета» с видом операции «Уплата налога» (налог «Страховые взносы в ПФР» или «в ФФОМС», вид «Взносы»).

Формирование отчетности РСВ-1

Когда документы по начислению и уплате взносов успешно занесены в программу, можно начинать формирование отчетности в Пенсионный фонд. В 1С для этой цели служит рабочее место:

Зарплата и кадры/ Страховые взносы/ Квартальная отчетность в ПФР

Чтобы создать новый комплект пачек отчетности, достаточно установить текущий период и нажать «Создать комплект» (период на этой кнопке будет указан автоматически).

Получите понятные самоучители по 1С бесплатно:

По нажатию кнопки «Создать комплект» программа создает и автоматически заполняет форму РСВ-1. В открывшемся окне отображены общие сведения об облагаемой базе и начисленных взносах за требуемый период. Статус формы — «В работе».

Если в верхней части нажать ссылку «Разделы 1-5», то откроется непосредственно отчет РСВ-1 «Расчет по начисленным и уплаченным взносам». Слева расположена панель разделов. По нажатию на раздел он открывается в правой части.

В раздел 1 попадают суммы взносов в ПФР и ФФОМС, которые в течение периода были начислены и уплачены, а также задолженность (если таковая есть).

В разделе 2 отражен расчет взносов на основании облагаемой базы и применяемого тарифа. Если в течение периода в программе вводились документы «Больничный лист», по которым начислялись пособия, то сумма пособий автоматически отразится в разделе 2 в строках 201 и 211 «Суммы, не подлежащие обложению страховыми взносами».

Как в 1С 8.3 изменить данные в отчетности РСВ-1

Если мы вернемся в форму работы с РСВ-1 и выделим здесь строку «Пачка разделов 6 РСВ-1», то увидим, что внизу появился список сотрудников с суммами заработка и начисленных взносов. Это те данные, которые попадают в «Индивидуальные сведения» (раздел 6).

Двойным щелчком по строке с сотрудником открывается форма редактирования раздела 6 РСВ-1 для данного сотрудника. В случае необходимости все сведения здесь можно отредактировать вручную: изменить суммы, добавить новые строки.

На вкладке «Раздел 6.8 (стаж)» этой же формы отражены сведения о стаже работника. Если на него вводился больничный лист, то период болезни автоматически отображается здесь с кодом ВРНЕТРУД. Этот раздел также доступен для ручного редактирования. Например, если работнику по договоренности с руководством предоставлялся отпуск «без содержания», следует добавить сюда строки и указать требуемый период отпуска, выбрав в разделе «Исчисляемый стаж» нужный код.

При необходимости заполняются и такие данные, как периоды работы в особых условиях или по льготной позиции. В случае работы в условиях «вредности» заполняется раздел 6.7.

Еще одна возможность, позволяющая редактировать стаж сотрудников, ссылка «Стаж» в форме работы с РСВ-1:

По нажатию этой ссылки открывается форма редактирования стажа в виде списка сотрудников. Эта форма содержит в том числе и графы для сведений о назначении досрочной пенсии. Изменения, внесенные в стаж, следует сохранить с помощью соответствующей кнопки.

Как выгрузить РСВ-1 и другая отчетность в пенсионный фонд

Готовый отчет РСВ-1 можно распечатать на бумаге или выгрузить его из 1С в виде файла в формате ПФР. Существует возможность проверить правильность заполнения отчета как с помощью встроенной в 1С проверки, так и сторонними программами.

Рабочее место «Квартальная отчетность в ПФР» позволяет также создавать корректирующую форму РСВ-1 и загружать комплекты форм в программу из файлов отчетности.

Начиная с версии 3.0.43 и выше программа «1С:Бухгалтерия 8.3» формирует и ежемесячный отчет СЗВ-М (он доступен в подразделе «Справочники и настройки» раздела программы «Зарплата и кадры»).

Данные о налогах во внеоборотные фонды, например, пенсионный, медицинский, социальный или страхование, отражаются в отчете “Расчеты по страховым взносам”.

Данный отчет необходимо подавать за 1 квартал, за 9 месяцев и за год. В отчете будет формироваться информация о работниках организации за период.

С 2017 года была утверждена новая единая форма - отчет, который отображает уплату страховых взносов в налоговые органы и предоставляется в территориальные налоговые инспекции.

Для организаций, в которых численность сотрудников превышает 25 человек, отчет необходимо подавать в электронном виде.

Тарифы в программе 1С Бухгалтерия предприятия 3.0

В программе тарифа по страховым взносам можно посмотреть через пункт меню “Зарплата и кадры” - “Настройка зарплаты” и выбрать раскрывающийся список “Классификаторы”. Далее, нажав на гиперссылку “Страховые взносы”, пользователь сможет просмотреть все тарифы.

Также данный функционал можно открыть, используя пункт меню “Администрирование”: выбрать “Параметры учета” и нажать на гиперссылку “Настройка зарплаты”.

Формирование расчетов

При начислении зарплаты сотрудникам или оформления больничного листа программа формирует начисление по страховым взносам автоматически.

В документе “Начисление заработной платы” начисление страховых взносов можно посмотреть в колонке “Взносы”, и при нажатии на гиперссылку суммы откроется форма, в которой будет указана сумма начисления.

При оформлении больничного листа будут отражаться расходы за счет ФСС. Данные расходы будут отображаться в Приложении 3 раздел 1.

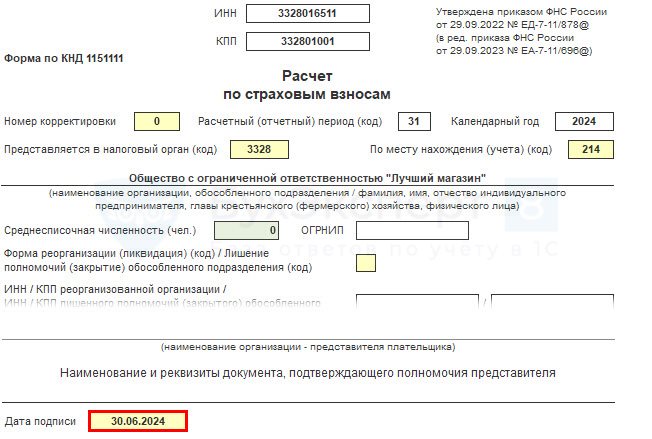

Формирование отчета РСВ

Чтобы сформировать отчет, необходимо перейти в пункт меню “Отчеты” и выбрать “Регламентированные отчеты”.

В окне 1С - отчетности необходимо нажать на кнопку “Создать”, после чего выбрать отчет из справочника.

Форма выбора отчета состоит из двух вкладок. На первой вкладке отображаются избранные отчеты, а на второй - весь список отчетов. На второй вкладке можно выбрать необходимые отчеты и напротив названия отчета установить звездочку, после чего данный отчет будет доступен на первой вкладке.

Отчет “Расчет по страховым взносам находится в группе “Налоговая отчетность”.

После нажатия на кнопку “Выбрать” программа предложит выбрать, за какой период сформировать отчет и по какой организации, если в программе ведется учет по нескольким организациям.

Создается чистый бланк, который заполняется после нажатия на кнопку “Заполнить”.

Так как отчет состоит из нескольких разделов, рассмотрим некоторые из них.

Раздел 1 - будут отображаться суммы к уплате, таких как:

- страховые взносы,

- взносы на медстраховку,

- страховые взносы на социальное страхование.

Приложение 2 к Разделу 1 - указываются расходы за счет ФСС, суммы взносов и налоговая база на обязательное соцстрахование.

Приложение 3 к Разделу 1 - будут отображаться суммы расходов на обязательное социальное страхование.

Раздел 3 - заполняется общая информация по каждому сотруднику.

После того как отчет будет заполнен, в программе можно сделать проверку. Для этого необходимо воспользоваться кнопкой “Проверка” .

Также в программе можно сформировать отдельный отчет “Проверка расчетов страховых взносов”, который позволит пользователю дельно просмотреть информацию о начислениях.

Чтобы открыть отчет, необходимо перейти в пункт меню “Зарплата и кадры”, выбрать “Отчеты по зарплате”.

Из списка необходимо выбрать отчет “Проверка расчетов взносов”.

В отчете указать, за какой период необходимо сформировать данные, выбрать организацию и нажать на кнопку “Сформировать”.

Настроим 1С:ЗУП для корректного формирования РСВ. Предоставляем гарантию на услуги!

«1С:Зарплата и Управление персоналом» (далее будем использовать краткое название 1С 8.3 ЗУП) позволяет готовить и формировать в рамках автоматизации управления зарплатой форму расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в ПФ РФ и на обязательное медицинское страхование в ФОМС плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам (форма РСВ или отчет РСВ в 1С). Из этой статьи можно узнать, как это сделать.

Чтобы сформировать РСВ, необходимо правильно выполнить четко определенную последовательность действий. Процесс формирования отчета РСВ в 1С 8.3 ЗУП условно можно разбить на три шага

- Подготовить информацию для отчета РСВ в 1С 8.3 ЗУП: выполнить настройки и ввод необходимых данных;

- Сформировать отчет РСВ в 1С ЗУП в автоматическом режиме;

- Представить отчет в ПФР.

А сейчас немного более подробно про каждый из этих шагов:

Шаг 1: Подготовить информацию для отчета РСВ в 1С 8.3 ЗУП

Чтобы отчет РСВ был корректно сформирован, в 1С 8.3 ЗУП требуется ввести корректную информацию. Источником информации для формирования РСВ в 1С 8.3 ЗУП являются:

- Сведения об организации: требуется правильно указать полное наименование организации, ИНН, КПП, регистрационные данные ПФР и фонда социального страхования, ФИО руководителя организации, коды ОКВЭД (в отчет попадает ОКВЭД из поля ОКВЭД ред. 2). Информацию вводят в справочнике «Организации»: раздел «Настройка», группа «Организация», команда «Реквизиты организации» (если в информационной базе ведется учет только по одной организации) или «Организации» (если в информационной базе ведется учет по нескольким организациям);

- Территориальные условия организации или обособленного подразделения организации. Если организация находится в особых территориальных условиях, (например, в районе крайнего сервера или приравненных к ним) тогда на закладке «Основные сведения» справочника «Организации» указывается значение территориальных условий. Если в районе с особыми территориальными условиями находится обособленное подразделение организации, тогда значение территориальных условий указывается в справочнике «Подразделения»;

- Данные работников организации: ФИО, страховой номер индивидуального страхового счета и статус застрахованного лиц;

- Тариф страховых взносов. Информацию о тарифе страховых взносов указывают в реквизите «Вид тарифа». Реквизит «Вид тарифа» доступен в форме ввода «Учетная политика» справочника «Организации»: раздел «Настройка», группа «Организация», команда «Реквизиты организации» или «Организации», ссылка «Учетная политика»;

- Вид дохода для целей обложения страховыми взносами. Информация о виде дохода задается для начислений. Вид дохода для целей обложения взносами задается на закладке «Налоги, взносы, бухучет» каждого вида начисления в разделе «Настройка», команда «Начисления»;

- Документы «Начисление зарплаты и взносов», документы «Договор (работы, услуги)», «Договор авторского заказа» и «Акт приемки выполненных работ» (если по договорам установлен порядок оплаты по актам выполненных работ). Ввод документов доступен в разделе «Зарплата»;

- Сформировать отчет «Проверка расчета взносов» (раздел «Налоги и взносы», «Отчеты по налогам и взносам»). Взносы, не соответствующие расчетной базе, будут выделены красным. Как правило, такие ошибки возникают вследствие ввода разовых начислений после введения документа «Начисление зарплаты и взносов». В таком случае необходимо в документе за месяц, где имеется расхождение, пересчитать взносы путем нажатия на соответствующую кнопку.

Шаг 2: Сформировать отчет РСВ в 1С 8.3 ЗУП

Формирование отчета РСВ в 1С 8.3 ЗУП производится в режиме работы «1С-Отчетность» (Рис.1). Режим «1С-Отчетность» запускается из раздела «Отчетность, справки», команда «1С-Отчетность». Подключение к сервису «1С-Отчетность» осуществляется в рамках сопровождения программных продуктов 1С базовых версий, в рамках договора 1С:ИТС для ПРОФ и КОРП, а также по собственным тарифам.

Чтобы сформировать РСВ в режиме «1С-Отчетность», необходимо (Рис.2):

- Выбрать организацию, по которой производится заполнение РСВ (если в информационной базе ведется учет по нескольким организациям);

- Выбрать текущий отчетный период, за который формируется РСВ;

- Выбираем организацию, по которой хотим сформировать отчет (если учет ведется не по одной организации), устанавливаем нужный нам отчетный период, в примере – «1 кв. 2019 г.», нажимаем кнопку «Создать» и в папке «Налоговая отчетность» выбираем «Расчет по страховым взносам».

После нажатия на кнопку «Выбрать» на экране появится форма создания нового экземпляра отчета «Расчет по страховым взносам».

Далее нажмем «Создать» и на экран выводится его форма.

Для автоматического заполнения отчета по данным информационной базы нужно нажать на кнопку «Заполнить».

- Настроить состав заполнения РСВ;

- Проверить расчет заполнения РСВ;

- Распечатать или выгрузить отчет РСВ в электронном виде для направления расчета по электронным каналам связи. Под настройкой состава заполнения РСВ понимается исключение из состава расчета необязательных разделов, которые не заполняются и не предоставляются, если отсутствуют соответствующие показатели. Чтобы настроить состав заполнения РСВ необходимо войти в режим просмотра всех разделов РСВ, нажать на кнопку «Еще», выбрать команду «Настройка» и на закладке «Свойства разделов» (рис.5) убрать флажки в колонках «Показывать» и «Печатать» для исключаемых разделов РСВ.

Чтобы проверить расчет РСВ на наличие ошибок нужно нажать на кнопку «Проверка» (рис. 6). Отчет может быть проверен как алгоритмами, предусмотренными в 1С 8.3 ЗУП, так и внешними программами, установленными на компьютере пользователя.

Кнопка «Проверить контрольные соотношения» проверяет следующие данные:

- Сумма взносов на обязательное пенсионное страхование по каждому сотруднику из раздела 3 отчета должна быть равна общей сумме взносов на обязательное пенсионное страхование из Подраздела 1.1. по всей организации. Также данная сумма должна совпадать со сданной в отчете за предыдущий период. Если предыдущий период был перерасчитан и не сдана корректирующая форма, то отчет за текущий период тоже не будет принят;

- Соответствие ФИО и СНИЛС работника данным в ИНФС. В случае смены работницей фамилии без замены СНИЛСа отчет проверку не пройдет;

- Сверка с отчетом 6-НДФЛ. В данном случае проверяется следующее контрольное соотношение: разница суммы начисленных доходов (стр.020 Раздела 1) и суммы начисленных доходов в виде дивидендов (стр.025 Раздела 1) должна быть больше или равна сумме выплат в стр.030 Приложения 1 к Разделу 1 Расчета по страховым взносам (соотношение применяется к отчетному периоду по налоговому агенту в целом, с учетом всех обособленных подразделений).

Чтобы распечатать сформированную РСВ, нужно нажать на кнопку «Печать», расположенную в форме сведений РСВ, или нажать на кнопку «Печать» в режиме просмотра разделов отчета РСВ.

Для выгрузки отчета РСВ в 1С для отправки по электронным каналам связи нужно нажать на кнопку «Выгрузить» и выбрать папку сохранения сформированных файлов. Имена файлам будут присвоены автоматически.

Как сделать корректировку РСВ в 1С 8.3 ЗУП

Обязанности сдать корректирующий отчет РСВ возникает у налогоплательщика если сумма начисленных взносов занижена либо сведения не указаны или указаны не полностью.

Корректирующая РСВ формируется в программе так же, как и исходная форма. В ней необходимо указать период отчета, номер корректировки, включить разделы аналогичные разделам исходной декларации, внести верные данные и исключить неверно поданные данные.

Сопровождение формирования отчета РСВ в 1С:ЗУП

Поддержка работы в 1С, регулярные консультации, помощь в подготовке отчета РСВ и устранении ошибок

Интеграция 1С:ЗУП с 1С:Бухгалтерия

Настроим обмен для простой сдачи регламентированной отчетности. Первая консультация бесплатно!

Рассмотрим особенности исправлений по разделу 3. Если возникла необходимость добавить ранее непредставленные сведения, следует заполнить нужные данные в подразделах 3.1 и 3.2 уточненного расчета без указания корректировки. При необходимости исключить из расчета ошибочные сведения – раздел следует отметить как корректировочный, в подразделе 3.1 указать лицо, чьи данные подлежат корректировке. В подразделе 3.2 строки 190–300 заполняются нулевыми значениями. Если нужно изменить сведения о сотруднике или о суммах взносов, необходимо исключить ошибочные сведения способом, указанным в пункте 2, и добавить измененные данные путем внесения их в раздел 3 без указаний на корректировку.

Расчет по страховым взносам (РСВ) включает сводные данные и начисления по каждому сотруднику за отчетный период. Рассмотрим, где найти и как заполнить Расчет по страховым взносам в 1С 8.3, а также ответим на вопросы:

- как настройки начислений влияют на заполнение РСВ;

- какие разделы отчета обязательны, а какие нет;

- какой код указать в разделе 1, если начислений по сотрудникам за последние 3 месяца отчетного периода нет.

Настройки начислений, влияющие на заполнение РСВ

В 1С 8.3 от значения Вида дохода по страховым взносам, установленного в настройках начисления, зависит отражение начисленных сумм по этому доходу в РСВ .

Если нужно, чтобы начисление вообще не попадало в РСВ в качестве Вида дохода по страховым взносам установите Доходы, не являющиеся объектом обложения страховыми взносами (например, Аренда транспорта (без экипажа) ).

Начисления с Видом дохода – Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих в РСВ отражаются вначале в строке с общей суммой дохода.

Затем попадают в строку с суммами, не подлежащими обложению страховыми взносами.

В итоге такие начисления уменьшают базу для исчисления страховых взносов:

- 39 076 (общая сумма выплат) – 700 (сумма, не подлежащая обложению страховыми взносами) = 38 376 руб.

Например, такие настройки установлены для Суточных в пределах норм .

РСВ в 1С 8.3 — где найти

По команде Создать

откроется форма Видов отчетов , в ней установите режим По получателям .

В папке ФНС найдите и выберите отчет Расчет по страховым взносам .

Укажите период формирования отчета.

И заполните РСВ по кнопке Заполнить .

Состав РСВ

Форма Расчета по страховым взносам и порядок ее заполнения утверждены Приказом ФНС России от 15.10.2020 N ЕД-7-11/751@.

В состав РСВ входят:

- Титульный лист — выводятся регистрационные данные по организации, информация о среднесписочной численности;

- Раздел 1 — содержит сводные данные. Существует несколько Приложений к Разделу 1 ;

- Раздел 2 — заполняется главами крестьянских (фермерских) хозяйств и содержит данные по их суммам страховых взносов;

- Раздел 3 — содержит персонифицированные сведения по сотрудникам за последние 3 месяца отчетного периода.

Обязательными для заполнения в отчете, даже при отсутствии доходов у сотрудников, являются:

При отсутствии начислений по сотрудникам за последние три месяца отчетного периода в Разделе 1 в качестве Типа плательщика укажите код 2 .

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Читайте также: