Отчет о достижении целевых показателей 1с бгу

Расчет и признание доходов от реализации текущего периода

В соответствии с пунктом 11 федерального стандарта бухгалтерского учета для организаций государственного сектора «Долгосрочные договоры», утв. приказом Минфина России от 29.06.2018 № 145н, доходы по долгосрочному договору признаются в составе доходов от реализации текущего периода, обособляемых на соответствующих счетах Рабочего плана счетов субъекта учета, равномерно (ежемесячно) до истечения срока действия долгосрочного договора с одновременным уменьшением сумм предстоящих доходов. Если выполнение работ (оказание услуг) по долгосрочному договору осуществляется неравномерно, субъект учета вправе применить иной порядок расчета доходов от реализации, предусмотренный учетной политикой субъекта учета.

Признание доходов в составе доходов от реализации текущего периода отражается записью:

Дебет КДБ 2 401 40 131 Кредит КДБ 2 401 10 131.

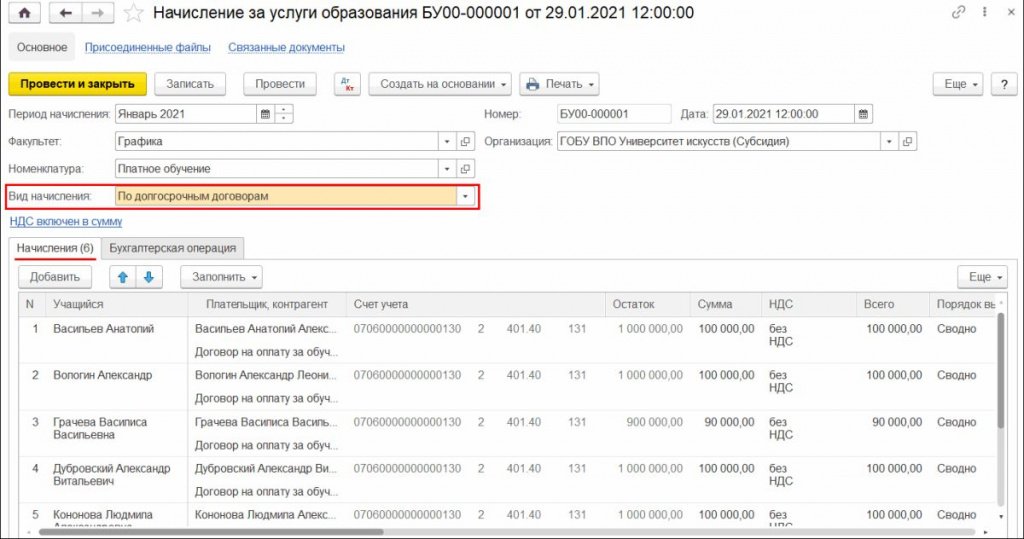

В редакции 2 программы «1С:Бухгалтерия государственного учреждения 8» признание доходов от реализации текущего периода по долгосрочным договорам об образовании отражается документом Начисление за услуги образования.

Документ вводится согласно установленному порядку учета доходов, указанному на одноименной закладке документа Начисление доходов будущих периодов (образование): ежемесячно, согласно графику реализации услуг или в особом порядке.

В шапке документа Начисление за услуги образования указываются следующие данные (рис. 1):

- Период начисления - месяц, за который производится расчет и признание доходов текущего периода;

- Факультет - наименование факультета (выбирается из справочника Подразделения);

- Номенклатура - наименование образовательной услуги (выбирается из фрагмента справочника Номенклатура, ограниченного перечнем услуг;

- Вид начисления - выбирается По долгосрочным договорам.

По кнопке Заполнить табличная часть на закладке Начисления будет заполнена списком учащихся с договорами, по которым есть остатки на счетах 401.40 «Доходы будущих периодов».

В качестве Счета учета заполняется счет учета доходов будущих периодов группы 401.40.

В графе Остаток выводится остаток на счетах группы 401.40 по каждому учащемуся и договору.

В графе Сумма указывается сумма начисления, сумма доходов от реализации текущего периода. При заполнении документа сумма доходов от реализации текущего периода рассчитывается автоматически на основании остатков доходов будущих периодов по счету 401.40 и установленного для договора способа признания доходов - По месяцам, По календарным дням, По графику или В особом порядке.

В качестве Счета доходов, Субконто доходов указываются счет и аналитика бухгалтерского учета доходов текущего периода. Они заполняются автоматически на основании параметров, установленных документом Начисление доходов будущих периодов (образование).

В графе Параметры расчета справочно приводятся способ и параметры признания доходов текущего периода по договору, установленные документом Начисление доходов будущих периодов (образование).

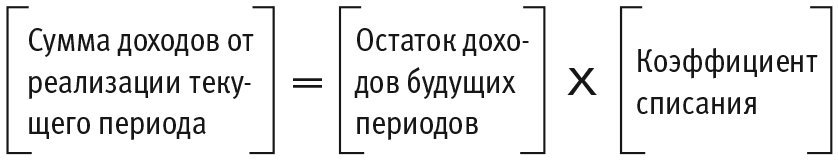

В графе Коэффициент списания справочно приводится формула расчета и значение коэффициента списания. Коэффициент списания определяет долю доходов будущих периодов, перенесенных в данном месяце на доходы текущего периода, таким образом:

Согласно рассматриваемому Примеру датой признания доходов в составе доходов от реализации текущего периода является конец каждого семестра, т. е. списание доходов будущих периодов за 1 семестр обучения (с 01.09.2020 по 31.01.2021) должно быть произведено последним рабочим днем января 2021 года. Так как списание происходит в январе, в качестве периода начисления должен быть указан «Январь 2021» (см. рис. 1).

На закладке Бухгалтерская операция в поле Типовая операция для вида начисления По долгосрочным договорам по умолчанию установлена типовая операция Начисление по долгосрочным договорам на платное обучение (401.40-401.10), рис. 2. При проведении документа по каждому начислению (каждой строке табличной части Начисления) будут сформированы бухгалтерские записи:

Дебет 2 401 40 131 Кредит 2 401 10 131

- признание доходов в составе доходов от реализации текущего периода.

Из документа Начисление за услуги образования можно вывести на печать Акт об оказании услуг (кнопка Печать) на каждого учащегося табличной части закладки Начисления.

Поступление оплаты

Поступление оплаты по договорам образования осуществляется в обычном порядке, как и поступление других доходов по счету 205.00 «Расчеты по доходам». Для отражения оплаты в БГУ2 оформляются документы:

- Кассовое поступление с типовой операцией Поступление доходов (205 00, 209 00) - безналичное поступление;

- Приходный кассовый ордер с типовой операцией Поступление наличных д/с от контрагентов - поступление наличных денег в кассу;

- Эквайринговая операция с типовой операцией Отражение эквайринговой операции (205.00, 209.00) - безналичное поступление с использованием платежных карт через электронный терминал.

Если в программе ведется контроль исполнения графиков по договорам (в Настройках параметров учета установлен флаг Вести и контролировать исполнение графиков по договорам с контрагентами), при поступлении оплаты от плательщика можно подобрать (кнопка Подобрать) конкретный платеж, согласно введенному графику платежей на закладке Общий порядок оплаты или Особый порядок оплаты документа Начисление доходов будущих периодов (образование).

Распределение оплаты

После отражения поступления оплаты следует ввести документ Распределение оплат (образование), который распределит поступившую оплату от плательщиков по учащимся. Так как по счету 205.31 «Расчеты по доходам от оказания платных услуг (работ)» расчеты ведутся по плательщикам за образовательные услуги, а отчеты формируются по учащимся, для корректного отображения начислений и оплат в отчетах следует распределить поступившую оплату от плательщиков по учащимся, за которых данный плательщик заплатил.

Для ввода документов Распределение оплаты (образование) удобно использовать Помощник распределения оплат (образование) (далее - Помощник), доступный из раздела Платное обучение, группа команд Расчеты (рис. 3).

В открывшейся форме Помощника указывается Период, за который требуется распределить оплату по учащимся.

Далее по кнопке Обновить список выводится информация о документах вида Распределение оплаты (образование), если такие уже существуют в данном периоде, а также необходимые действия по созданию новых документов, которые требуется выполнить. Если документы Распределение оплаты (образование) еще не вводились, то в качестве выполняемого действия будет написано: «Создать документ». В поле Период выводится дата документов - документов оплаты или документов Распределение оплаты (образование).

В правой части формы Помощника представлена информация о документе оплаты, на основании которого будет сформирован (либо уже сформирован) документ Распределение оплаты (образование), с указанием контрагента-плательщика, а также поступившей суммы. При этом если суммы распределения в уже созданном документе Распределение оплаты (образование) и в документе оплаты различаются, то в колонке Сумма (распределено) будет указана сумма, которую требуется распределить.

Далее необходимо проанализировать обе табличные части, при необходимости установить/снять флаги у выполняемых действий и после этого нажать кнопку Выполнить действия в нижней части формы. Все действия, отмеченные флагами, будут выполнены автоматически, после чего список в табличной части будет обновлен.

Если в заданном периоде документы Распределение оплаты (образование) не создавались, то по кнопке Выполнить действия по каждому периоду оплаты будут созданы такие документы.

В левой части Помощника для каждого периода будут указаны документы распределения. Для просмотра документа следует нажать на гиперссылку, расположенную в графе Документ распределения.

Корректировка доходов будущих периодов

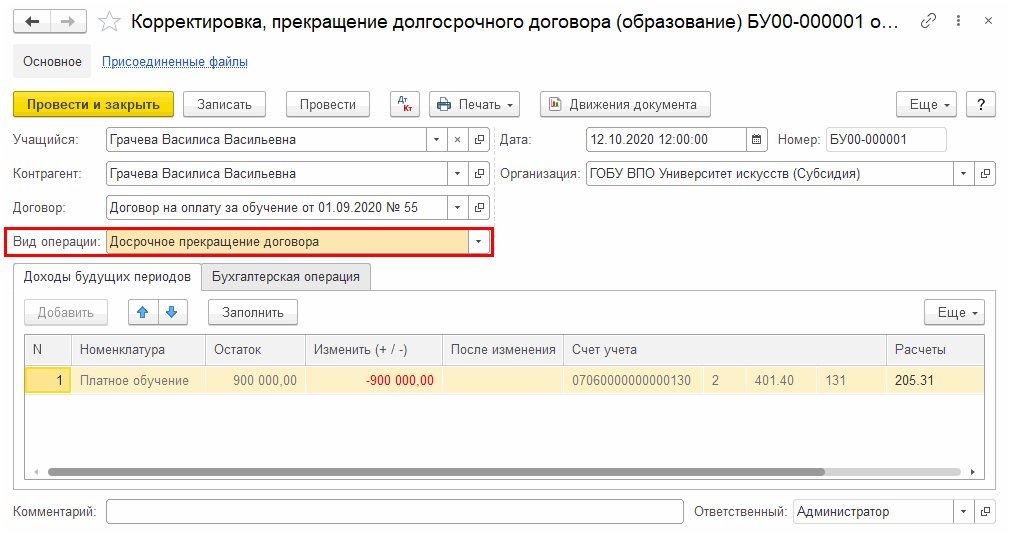

Для изменения данных, учтенных на счетах 205 31 «Расчеты по доходам от оказания платных услуг (работ)» и 401 40 «Доходы будущих периодов», в случае изменения условий договора или его досрочного расторжения применяется документ Корректировка, прекращение долгосрочного договора (образование).

В документе следует выбрать соответствующую операцию:

- Корректировка доходов будущих периодов, порядка оплаты - в случае изменения условий договора (предоставление скидки, льготы, изменение порядка учета доходов);

- Досрочное прекращение договора - для корректировки доходов будущих периодов в случае досрочного расторжения договора.

1С:ИТС

Пример корректировки доходов будущих периодов в случае изменения условий договора приведен в статье «Предоставление скидки по долгосрочным договорам об оказании платных образовательных услуг» .

Документ вводится на конкретного учащегося и договор. Для групповой корректировки долгосрочных договоров об образовании, в том числе при ежегодной индексации стоимости образования (увеличении стоимости образовательных услуг с учетом уровня инфляции, п. 3 ст. 54 Закона от 29.12.2012 № 273-ФЗ «Об образовании»), в связи с переводом на онлайн- и дистанционное обучение с уменьшением стоимости по договору и в других случаях можно использовать документ Групповая корректировка долгосрочных договоров (образование) (раздел Платное обучение - Образовательные услуги - Долгосрочные договоры).

При выборе учащегося (поле Учащийся) программа предложит заполнить документ по остаткам на счетах бухгалтерского учета. При ответе «Да» табличная часть закладки Доходы будущих периодов (рис. 4) будет заполнена остатками счета 401.40 «Доходы будущих периодов». При виде операции Досрочное прекращение договора в поле Изменить (+/-) будет указана сумма остатка на счете 401.40 по договору с учащимся с минусом (рис. 4).

На закладке Бухгалтерская операция по умолчанию установлена типовая операция Корректировка доходов будущих периодов (205). При проведении документа будут сформированы обратные проводки по корректировке доходов будущих периодов на сумму остатка на счете 401.40 по договору с учащимся:

Дата публикации 09.04.2019

Доходы учреждения в виде субсидии на выполнение государственного (муниципального) задания отражаются по статье 130 аналитической группы подвида доходов бюджетов, подстатье 131 КОСГУ. Операции с субсидиями на выполнение задания учитываются по коду финансового обеспечения 4.

Доходы учреждения в виде субсидии на выполнение задания, утвержденные Планом ФХД на очередной финансовый год, отражаются по дебету счета 4 507 20 131 и кредиту счета 4 504 20 131. Показатели по санкционированию очередного финансового года подлежат переносу на счета санкционирования текущего финансового года в первый рабочий день текущего года.

В 2019 году вступил в силу федеральный стандарт "Доходы", утв. приказом Минфина России от 27.02.2018 № 32н (далее - СГС "Доходы"). Доходы от безвозмездных поступлений денежных средств (включая субсидии и гранты), предоставленных на условиях, которые определены при передаче актива, признаются в бухгалтерском учете в момент возникновения права на их получение в составе доходов будущих периодов (п. 40 СГС "Доходы"). По мере реализации условий при передаче активов в части, относящейся к отчетному периоду, доходы будущих периодов от безвозмездных поступлений признаются в бухгалтерском учете в составе доходов текущего отчетного периода от безвозмездных поступлений.

Для учета сумм доходов по соглашениям о предоставлении субсидий предназначен счет 4 401 40 131 "Доходы будущих периодов от оказания платных услуг". При заключении соглашения о предоставлении субсидии на выполнение задания доходы в виде субсидии отражаются в качестве доходов будущих периодов. Доходы будущих периодов списываются в состав доходов текущего финансового года (в кредит счета 4 401 10 131) в соответствии с отчетом о выполнении задания (отчетом о достижении целевых показателей).

Таким образом, с 2019 г. отражение доходов в виде субсидии на выполнение задания в составе доходов текущего периода зависит не от момента заключения соглашения, а от выполнения задания. Оно фиксируется утвержденным отчетом о выполнении задания. Следовательно, в 2019 г. бюджетное (автономное) учреждение обязано начислить субсидию на выполнение задания на счете 4 401 40 131 (вне зависимости от даты заключения соглашения). Разъяснения даны в письме Минфина России от 21.12.2018 № 02-06-10/93719.

В обновленных практических статьях справочника хозяйственных операций по "1С:БГУ 8" для бюджетных и автономных учреждений показано, как в программе отразить начисление и поступление субсидии на выполнение задания в случае, когда соглашение заключено на очередной год.

В письме приведен перечень типовых корреспонденций для отражения бюджетным (автономным) учреждением целевой субсидии текущего характера в соответствии с СГС "Доходы", утв. приказом Минфина России от 27.02.2018 № 32н.

Получение субсидии

В соответствии с абз. 2 п. 1 ст. 78.1 БК РФ из бюджетов могут предоставляться субсидии бюджетным и автономным учреждениям на иные цели (далее – целевые субсидии). Порядок определения объема и условия предоставления целевых субсидий из бюджетов устанавливаются в зависимости от уровня бюджета:

- Правительством РФ;

- высшим исполнительным органом государственной власти субъекта РФ;

- местной администрацией;

- уполномоченными ими органами государственной власти (государственными органами), органами местного самоуправления.

Такие субсидии предоставляются на различные цели, не связанные с выполнением государственного (муниципального) задания. Порядок определения объема и условия предоставления целевых субсидий устанавливаются (абз. 4 п. 1 ст. 78.1 БК РФ):

- из федерального бюджета и бюджетов государственных внебюджетных фондов – Правительством РФ или уполномоченными органами государственной власти (государственными органами);

- из бюджетов субъектов РФ, бюджетов территориальных государственных внебюджетных фондов – высшим исполнительным органом государственной власти субъекта РФ или уполномоченными органами государственной власти (государственными органами);

- из местных бюджетов – местной администрацией или уполномоченными органами местного самоуправления.

Основанием для предоставления субсидии служит соглашение между учредителем и бюджетным (автономным) учреждением. Этот документ определяет права, обязанности и ответственность сторон (в т.ч. объем и периодичность перечисления субсидии в течение финансового года, порядок и сроки возврата неиспользованных или использованных не по назначению сумм).

Целевая субсидия может быть текущего или капитального характера. Если она в полном объеме предназначена для увеличения стоимости основных средств, нематериальных активов, непроизведенных активов, то субсидия носит капитальный характер (п. 7 порядка, утв. приказом Минфина России от 29.11.2017 № 209н, далее – Порядок № 209н). Если за счет субсидии предусмотрены расходы как капитального, так и некапитального характера, то субсидия носит текущий характер.

Доходы учреждения в виде целевой субсидии текущего характера отражаются по статье 150 аналитической группы подвида доходов бюджетов и подстатье 152 КОСГУ. Это установлено п. 12.1.3 порядка, утв. приказом Минфина России от 06.06.2019 № 85н (далее – Порядок № 85н), п. 9.5.2 Порядка № 209н.

Бухгалтерский учет в бюджетных учреждениях ведется в соответствии с инструкцией, утв. приказом Минфина России от 16.12.2010 № 174н (далее – Инструкция № 174н), в автономных учреждениях – по инструкции, утв. приказом Минфина России от 23.12.2010 № 183н (далее – Инструкция № 183н). Операции с целевыми субсидиями текущего характера учитываются по коду финансового обеспечения 5.

Доходы от безвозмездных поступлений (включая субсидии и гранты), предоставленных на условиях при передаче актива, признаются в бухгалтерском учете в момент возникновения права на их получение в составе доходов будущих периодов (п. 40 федерального стандарта "Доходы", утв. приказом Минфина России от 27.02.2018 № 32н, далее – СГС "Доходы"). Целевые субсидии, как правило, предоставляются с условием. Основанием для начисления доходов будущих периодов служит соглашение (п. 93 инструкции № 174н, п. 96 Инструкции № 183н).

Исключение – целевая субсидия на возмещение затрат. В порядке возмещения затрат предоставляются целевые субсидии автономным учреждениям, которым открыты расчетные счета в банках (ч. 3, 3.7 ст. 2 Федерального закона от 03.11.2006 № 174-ФЗ, далее – Закон № 174-ФЗ). Сначала учреждение тратит свои собственные средства для достижения целей, на которые будет предоставлена субсидия. Учредитель перечисляет субсидию после проверки представленных на возмещение расходов документов. Никаких дополнительных условий учреждению в будущем выполнять не надо. Поэтому на основании соглашения начисление субсидии на возмещение затрат можно сразу отразить по кредиту счета 5 401 10 152.

Признание доходов текущего года, корректировка показателей

Доходы будущих периодов признаются доходами текущего года по мере реализации условий предоставления субсидии в соответствии с отчетом о достижении целевых показателей (о выполнении условия при передаче актива) (п. 40 СГС "Доходы", п. 158 Инструкции № 174н, п. 186 Инструкции № 183н).

Если отчет представляется в срок, который не позволяет отразить показатели доходов (расходов) текущего финансового года, незавершенных расчетов по субсидии в качестве событий после отчетной даты, результаты использования субсидий учитываются на основании извещения (ф. 0504805). Его составляет учреждение – получатель субсидии (не менее двух экземпляров) и направляет учредителю в сроки, обеспечивающие сопоставимость показателей в бухгалтерской отчетности учреждения и бюджетной отчетности учредителя, допускается представлять извещения (ф. 0504805) в виде скан-копий по электронной почте. Сведения в копии должны соответствовать оригиналу документа.

Шаблон извещения (ф. 0504805), порядок отражения расчетов по субсидиям с заполненными примерами извещения (ф. 0504805) размещены на сайте Минфина России в разделе "Бухгалтерский учет и бухгалтерская (финансовая) отчетность государственного сектора", подразделе "Методический кабинет".

Если учредитель решил формировать расчеты по субсидиям по итогам отчетного года на основании извещения (ф. 0504805), бухгалтерская служба учредителя подтверждает отражение в бюджетном учете соответствующих корреспонденций и направляет второй экземпляр извещения (ф. 0504805) (его скан-копию) учреждению.

Формирование извещения (ф. 0504805) не отменяет обязанность представления отчета о достижении целевых показателей, в т.ч. после представления годовой отчетности. В результате рассмотрения отчета о достижении целевых показателей показатели, сформированные ранее на основании извещения (ф. 0504805), могут корректироваться. Учредитель направляет учреждению извещение (ф. 0504805) с корректирующими бухгалтерскими записями. Такие записи не считаются исправлением ошибки и отражаются в том году, в котором принято решение о корректировке расчетов по субсидии.

Возврат субсидии

Остаток целевой субсидии, который не был использован в текущем финансовом году, бюджетные и автономные учреждения должны перечислить в бюджет (ч. 18 ст. 30 Федерального закона от 08.05.2010 № 83-ФЗ, ч. 3.17 ст. 2 Закона № 174-ФЗ). По решению учредителя этот остаток средств учреждение может использовать в очередном финансовом году при наличии потребности в направлении средств на те же цели.

После представления отчетности учреждению может быть предъявлено требование о возврате субсидии (вследствие рассмотрения отчета о выполнении условий предоставления субсидии, выявления нецелевого использования субсидии, невыполнения условий предоставления субсидии). Бухгалтерские записи по начислению требования возврата субсидии не являются исправлением ошибки и отражаются в финансовом году их предъявления в качестве новых расчетов.

Возврат целевой субсидии прошлых лет в бюджет отражается по статье 610 аналитической группы вида источников финансирования дефицитов бюджетов в увязке со статьей 610 КОСГУ (п. 62.5.1 Порядка № 85н, п. 14.1 Порядок № 209н).

Типовые корреспонденции по учету целевых субсидий текущего характера

Структура номера счета для отражения операций в бухгалтерском учете определена п. 21.2 инструкции, утв. приказом Минфина России от 01.12.2010 № 157н (далее – Инструкция № 157н), п. 2.1 Инструкции № 174н, п. 3 Инструкции № 183н.

Номера счетов 205 52, 401 10, 401 40, 504 00, 507 00, 508 00 формируются так:

- в разрядах 1 – 4 – раздел, подраздел классификации расходов бюджетов;

- в разрядах 5 – 14 – нули, если иное не установлено учетной политикой субъекта учета (коды ЦСР должны здесь отражаться, в частности, при отражении операций по субсидиям на реализацию национальных проектов (программ));

- в разрядах 15 – 17 – код видов доходов 150.

Номер счета 303 05 формируется так:

- в разрядах 1 – 4 – раздел, подраздел классификации расходов бюджетов;

- в разрядах 5 – 14 – нули, если иное не установлено учетной политикой учреждения;

- в разрядах 15 – 17 – КИФ 610 (если на счете отражается задолженность перед бюджетом по возврату субсидии прошлых лет), код видов доходов 150 (если планируется подтверждение потребности в средствах без возврата в бюджет).

По счетам аналитического учета счета 201 00 "Денежные средства учреждения" в разрядах 1 – 17 номера счета ставятся нули.

В этом году вступили в действие новые нормативные документы по учету в государственных (муниципальных) учреждениях. Порядок учета доходов в виде безвозмездных поступлений и пожертвований существенно изменился. Об изменениях и о том, как отражать в программе «1С:Бухгалтерия государственного учреждения 8» денежные пожертвования, рассказывают эксперты 1С.

Нормативное регулирование благотворительной деятельности

Согласно статье 582 Гражданского кодекса РФ и статье 1 Федерального закона от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и добровольчестве (волонтерстве)», добровольная деятельность граждан и юридических лиц по бескорыстной (безвозмездной или на льготных условиях) передаче гражданам или юридическим лицам имущества, в том числе денежных средств, бескорыстному выполнению работ, предоставлению услуг, оказанию иной поддержки является благотворительной деятельностью.

В соответствии со статьей 5 Закона о благотворительной деятельности благотворители вправе определять цели и порядок использования своих пожертвований.

С 01.01.2019 применяется федеральный стандарт бухгалтерского учета для организаций государственного сектора «Доходы», утв. приказом Минфина России от 27.02.2018 № 32н.

Стандартом «Доходы» безвозмездные поступления в сектор государственного управления отнесены к группе «Прочие доходы от необменных операций». К необменным операциям относятся операции по передаче (получению) активов безвозмездно (без взимания платы) или по незначимым ценам по отношению к рыночной цене обменной операции с подобными активами.

Порядок учета доходов зависит от наличия условия при передаче активов. Условия при передаче активов - это условия, устанавливаемые передающей стороной, согласно которым будущие экономические выгоды или полезный потенциал, заложенные в передаваемых активах, должны быть использованы получателем активов по целевому назначению, включая достижение установленных результатов, при невыполнении которых передаваемые активы должны быть возвращены полностью или частично передающей стороне (п. 6 Стандарта «Доходы»).

В соответствии с пунктами 37, 39, 40 Стандарта «Доходы»:

Выдержка из документа

«Объектом бухгалтерского учета прочих доходов от необменных операций являются отдельные виды поступлений от необменных операций с учетом их целевого назначения (условий при передаче активов), исходя из экономического содержания необменных операций согласно бюджетной классификации Российской Федерации.

. Безвозмездные поступления денежных средств (включая субсидии и гранты), полученные без условий при передаче активов, признаются в бухгалтерском учете в качестве прочих доходов от необменных операций текущего отчетного периода по факту возникновения права на их получение от передающей стороны в части, относящейся к отчетному периоду.

. Доходы от безвозмездных поступлений денежных средств (включая субсидии и гранты) или доходы от безвозмездно полученных иных активов, предоставленных на условиях при передаче актива, признаются в бухгалтерском учете в момент возникновения права на их получение в составе доходов будущих периодов от безвозмездных поступлений. По мере реализации условий при передаче активов в части, относящейся к отчетному периоду, доходы будущих периодов от безвозмездных поступлений признаются в бухгалтерском учете в составе доходов текущего отчетного периода от безвозмездных поступлений.»

Соответствующие бухгалтерские записи предусмотрены в Инструкции по применению плана счетов бухгалтерского учета бюджетных учреждений, утвержденной приказом Минфина России от 16.12.2010 № 174н, и Инструкции по применению плана счетов бухгалтерского учета автономных учреждений, утв. приказом Минфина России от 23.12.2010 № 183н.

Начисление доходов по безвозмездным поступлениям, предоставленным без условий при передаче активов (п. 93 Инструкции № 174н, п. 96 Инструкции № 183н), отражается:

- в части, относящейся к текущему периоду, - по дебету соответствующих счетов аналитического учета счета 0 205 00 000 «Расчеты по доходам» и кредиту соответствующих счетов аналитического учета счета 0 401 10 100 «Доходы будущих периодов» (040110150, 040110160);

- в части, относящейся к будущим периодам, - по дебету соответствующих счетов аналитического учета счета 0 205 00 000 «Расчеты по доходам» и кредиту соответствующих счетов аналитического учета счета 0 401 40 100 «Доходы будущих периодов» (040140150, 040140160);

Порядок начисления доходов по безвозмездным поступлениям, предоставленным на условиях при передаче активов:

- начисление доходов будущих периодов отражается по дебету соответствующих счетов аналитического учета счета 0 205 00 000 «Расчеты по доходам» и кредиту соответствующих счетов аналитического учета счета 0 401 40 100 «Доходы будущих периодов» (040140150, 040140160) (п. 93 Инструкции № 174н, п. 96 Инструкции № 183н);

- начисление доходов текущего периода в соответствии с отчетом о достижении целевых показателей (о выполнении условия при передаче активов) отражается по дебету соответствующих счетов аналитического учета счета 0 401 40 100 «Доходы будущих периодов» (040140150, 040140160) и кредиту соответствующих счетов аналитического учета счета 0 401 10 100 «Доходы будущих периодов» (040110150, 040110160) (п. 150 Инструкции № 174н, п. 178 Инструкции № 183н).

Согласно пунктам 72 Инструкции № 174н и Инструкции № 183н поступление иных доходов в порядке, установленном законодательством Российской Федерации, отражается по дебету счета 2 201 11 510 «Поступления денежных средств учреждения на лицевые счета в органе казначейства» и кредиту соответствующих счетов аналитического учета счета 2 205 00 000 «Расчеты по доходам».

Одновременно производится запись по забалансовому счету 17 (п. 365 Инструкции по применению Единого плана счетов бухгалтерского учета, утв. приказом Минфина России от 01.12.2010 № 157н).

С 01.01.2019 вступил в действие Порядок формирования и применения кодов бюджетной классификации РФ, утв. приказом Минфина России от 08.06.2018 № 132н. Согласно пункту 12.1.5 Порядка № 132н безвозмездные денежные поступления, пожертвования от физических и юридических лиц относятся на статью 150 «Безвозмездные денежные поступления» аналитической группы подвида доходов (АГПД) бюджетов классификации доходов БК РФ (ранее применялась статья 180 АГПД).

Также с 01.01.2019 вступил в действие Порядок применения классификации операций сектора государственного управления, утв. приказом Минфина России от 29.11.2017 № 209н.

В соответствии с пунктом 7 Порядка № 209н введено разграничение безвозмездных поступлений в сектор государственного управления на поступления текущего и капитального характера (статьи 150 «Безвозмездные денежные поступления текущего характера», 160 «Безвозмездные денежные поступления капитального характера»):

Выдержка из документа

«Поступления, перечисления капитального характера направлены на осуществление получателями расходов капитального характера, формирующих (увеличивающих) основные фонды - недвижимое и (или) движимое имущество, признаваемых в целях бухгалтерского учета объектами основных средств, нематериальных активов, непроизведенных активов, в том числе расходы на осуществление капитальных вложений в объекты капитального строительства и (или) на приобретение объектов недвижимого имущества (на строительство, реконструкцию, в том числе с элементами реставрации, техническое перевооружение объектов капитального строительства, приобретение объектов недвижимого имущества, приобретение (создание) объектов непроизведенных активов), на осуществление капитальных вложений в объекты дочерних обществ государственных корпораций (компаний), публично-правовых компаний, на приобретение (создание) объектов, признаваемых для целей бухгалтерского учета основными средствами, приобретение (создание) программного обеспечения иных результатов интеллектуальной деятельности, признаваемых объектами нематериальных активов, в том числе в рамках научно-исследовательских и опытно-конструкторских работ.

К поступлениям, перечислениям текущего характера относятся безвозмездные поступления, безвозмездные перечисления, не отнесенные к поступлениям, перечислениям капитального характера.

Если условиями предоставления средств предусматривается осуществление получателем расходов как капитального характера, так и расходов не капитального характера, то указанные перечисления (поступления) признаются перечислениями (поступлениями) текущего характера. К таким поступлениям, перечислениям, например, могут быть отнесены субсидии государственным (муниципальным) бюджетным, автономным учреждениям на иные цели, предусматривающие осуществление расходов как не капитального характера, так и расходов на приобретение основных средств (оборудования, средств видеовизуализации, библиотечных фондов, иных объектов движимого имущества);»

Отметим, что в 2018 году безвозмездные поступления отражались по подстатье КОСГУ 189 «Иные доходы». Кроме того, Порядком № 209н введено разграничение поступлений по видам благотворителей, ссудодателей.

Денежные пожертвования в «1С:Бухгалтерии государственного учреждения 8»

Рассмотрим новый порядок отражения денежных пожертвований в программе «1С:Бухгалтерия государственного учреждения 8» редакции 1 (БГУ1) и редакции 2 (БГУ2) на примере.

Пример

Автономному учреждению ФГУП перечислило пожертвование на ремонт помещений. По окончании ремонта учреждение предоставило жертвователю отчет о выполнении ремонта.

Пожертвование на проведение капитального ремонта относится к поступлениям текущего характера, следовательно, отражается по КОСГУ из группы 150 «Безвозмездные денежные поступления текущего характера».

В целях применения КОСГУ согласно пункту 9.5 Порядка № 209н унитарные предприятия входят в группу «Организации государственного сектора».

Согласно пункту 9.5.4 Порядка № 209н, с 01.01.2019 безвозмездные поступления текущего характера - гранты, пожертвования, в том числе денежные пожертвования, и др. безвозмездные поступления от унитарных предприятий - относятся на подстатью 154 «Поступления текущего характера от организаций государственного сектора» КОСГУ.

В рассматриваемом случае пожертвование получено на конкретную цель - ремонт помещений, то есть с условием при передаче активов.

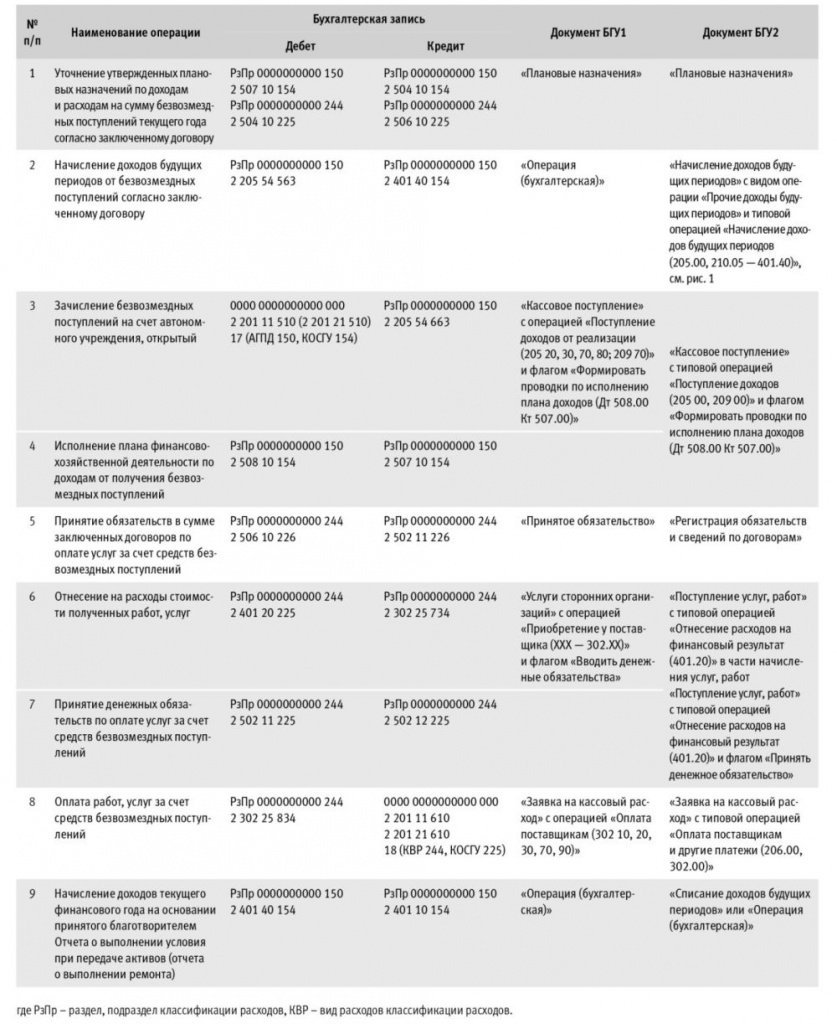

Бухгалтерские записи по отражению в 2019 году доходов от безвозмездных поступлений, предоставленных автономному (бюджетному) учреждению на условиях при передаче активов в соответствии с договором, и документы, которыми они формируются в программе «1С:Бухгалтерия государственного учреждения 8» редакции 1 и редакции 2, приведены в таблице.

На рисунке 1 приведен фрагмент документа БГУ2 «Начисление доходов будущих периодов».

Налог на прибыль

Пожертвования, признаваемые таковыми в соответствии с гражданским законодательством, доходы в виде безвозмездно полученных некоммерческими организациями работ (услуг), выполненных (оказанных) на основании соответствующих договоров, не учитываются при определении налоговой базы по налогу на прибыль (пп. 1 п. 2 ст. 251 НК РФ) при условии ведения раздельного учета таких доходов (расходов). Разъяснения приведены в письме Минфина России от 25.03.2019 № 03-03-06/3/20078.

Имущество (в т. ч. денежные средства), полученное некоммерческой организацией в рамках целевых поступлений и использованное не по целевому назначению, учитывается при определении налоговой базы по налогу на прибыль в составе внереализационных доходов (п. 14 ст. 250 НК РФ).

Для управления любым учреждением необходимо иметь полную и достоверную информацию о его финансовом состоянии. Идеально периодически проводить анализ финансово-хозяйственной деятельности (ФХД) и своевременно выявлять проблемные места. Стоит отметить, что это довольно трудоемкий процесс.

Разработчики «1С» позаботились о пользователях «1С:Бухгалтерии государственного учреждения» и включили в типовой функционал программы специальный отчет — «Консоль руководителя». Отчет давно доступен пользователям. Однако мы заметили, что многие наши клиенты не знают о нем вообще или не умеют им пользоваться. В данной статье мы решили познакомить вас с «Консолью руководителя» на примере работы государственного бюджетного учреждения.

Прочитав статью, вы узнаете:

Когда может понадобиться отчет «Консоль руководителя» в 1С:БГУ? (рис.1)

Рис.1.Когда может понадобиться отчет «Консоль руководителя» в 1С:БГУ

Какие данные можно получить с помощью отчета?

«Консоль руководителя» в «1С:БГУ» содержит набор аналитических отчетов. (рис.2) С их помощью вы можете оперативно и в наглядном виде получать данные о ключевых финансовых показателях деятельности учреждения:

- остатки денежных средств на счетах и в кассе учреждения;

- структура доходов и расходов учреждения;

- дебиторская и кредиторская задолженность;

- исполнение принятых обязательств;

- динамика изменения показателей.

Рис.2.Аналитические отчеты в 1С:Бухгалтерия государственного учреждения

Где располагается отчет «Консоль руководителя»?

Отчет располагается в программе «1С:БГУ» во вкладке «Бухгалтерский учет» — «Консоль руководителя». (рис.3)

Рис.3. Отчет «Консоль руководителя» в 1С:БГУ

Для чего нужна вкладка «Ключевые показатели» в 1С:БГУ?

На вкладке «Ключевые показатели» собрана основная информация о финансовом состоянии учреждения с расшифровкой по счетам в графическом представлении. (рис.4)

Данные основаны на бухгалтерских документах на определенную дату. Информация расположена на одной вкладке. Вы можете оценить текущее финансовое состояние учреждения в один клик и без утомительного формирования множества стандартных бухгалтерских отчетов. Интерфейс вкладки интуитивно понятен даже для человека, не разбирающегося в тонкостях бухгалтерского учета и финансового анализа!

Рис.4. Вкладка «Ключевые показатели» в 1С:БГУ

Какие отчеты содержит раздел по денежным средствам?

В разделе по денежным средствам в «1С:БГУ» доступны следующие отчеты:

- «Остатки»;

- «Динамика остатков»;

- «Структура доходов»;

- «Структура расходов».

Отчет «Остатки» отражает объем денежных средств на счетах и в кассе учреждения в разрезе лицевых счетов. Его можно создать в один клик, без необходимости формирования оборотных ведомостей по счетам. (рис.5)

Рис.5. Отчет «Остатки денежных средств»

Отчет «Динамика остатков» графически представляет движение денежных средств за выбранный период в разрезе по месяцам. (рис.6)

Рис.6 Отчет «Динамика остатков»

В отчетах доступна настройка отборов по ИФО, КФО и Учреждению. (рис.7)

Рис.7. Настройка отчетов

С помощью отчета «Структура доходов» можно быстро оценить динамику роста доходов в разрезе КЭК. Диаграмма отражает поступления на счета и в кассу учреждения по видам доходов. (рис. 8)

Так, на примере государственного бюджетного учреждения, мы можем определить, что основную долю доходов составляют доходы от оказания платных услуг, на втором месте – прочие.

Рис.8. Отчет «Структура доходов» в 1С:БГУ

Отчет формируется по кассовым поступлениям (с учетом возвратов), отраженных по счетам 17, в разрезе КЭК. (рис.9)

Рис.9.Формирование отчета «Структура доходов»

Отчет «Структура расходов» графически представляет выбытия денежных средств с расшифровкой по расходам. (рис.10) Данный отчет можно формировать с отбором по КФО, ИФО и Учреждению.

Благодаря отчету видно, что большая часть платежей учреждения приходится на перечисления по заработной плате, начисления и услуги. Также статьи расходов можно оценить в динамике за выбранный период.

Рис.10. Отчет «Структура расходов»

Отчет включают в себя кассовые выбытия, отраженные по счетам 18, в разрезе КЭК. (рис.11)

Рис.11. Формирование отчета «Структура расходов» в 1С:БГУ

Какие отчеты содержит раздел «Дебиторская и кредиторская задолженность»?

Согласно Федеральному закону от 08.05.2010 № 83-ФЗ, за руководителем закреплена персональная ответственность за превышение предельно допустимого значения кредиторской задолженности. Поэтому руководителю необходимо постоянно отслеживать финансовое состояние учреждения. Для этого важно иметь возможность оперативно получать достоверную информацию о текущей кредиторской и дебиторской задолженности.

В разделе по дебиторской и кредиторской задолженности в «1С:БГУ» доступны отчеты:

- «Задолженность со сроком исполнения»;

- «Задолженность по срокам возникновения»;

- «Динамика изменения задолженности».

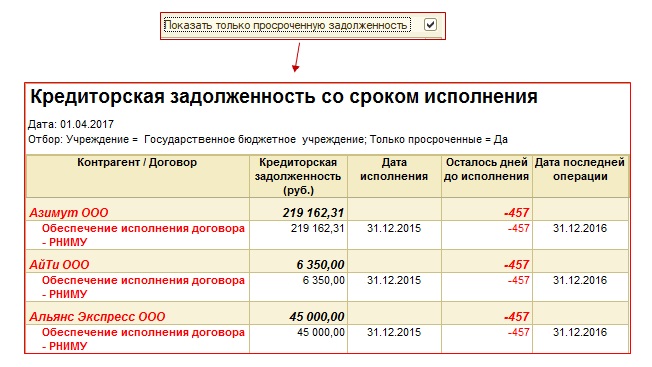

Отчет «Задолженность со сроком исполнения» выводит список кредиторов и их задолженность в разрезе договоров, по которым на дату формирования отчета имеется задолженность. (рис.12)

Рис.12. Отчет «Задолженность со сроком исполнения»

Помимо этого, в отчет выводится информация о дате исполнения согласно договору, остаток дней до даты исполнения и дата последней операции по расчетам. Есть возможность сформировать только просроченную задолженность. Кредиторы с просроченной задолженностью выделяются красным. (рис.13)

Рис.13. Кредиторская задолженность

Отчет «Задолженность по срокам возникновения» в «1С:БГУ» показывает список кредиторов с расшифровкой по договорам и сумму задолженности. Сумма задолженности разбивается по срокам ее возникновения, что позволяет ее классифицировать по срочности погашения и составить платежный календарь. (рис.14)

Рис.14. Отчет «Задолженность по срокам возникновения»

Диапазоны и количество сроков (интервалов) можно указать в форме настроек интервалов. (рис.15)

Рис.15. Настройка интервалов

Какие отчеты содержит раздел «Исполнение» в 1С:Бухгалтерии государственного учреждения?

Отследить и предупредить принятие обязательств сверх доведенных ЛБО, утвержденных плановых назначений можно в разделе «Исполнение». В него включены следующие отчеты:

- «Исполнение плановых назначений»;

- «Исполнение принятых обязательств»;

- «Динамика исполнения обязательств».

Согласно ст. 15.14 -15.15. КоАП РФ за принятие бюджетных обязательств в размерах, превышающих утвержденные бюджетные ассигнования и (или) лимиты бюджетных и нецелевое использование средств, влечет наложение административного штрафа на руководителя учреждения.

Отчет «Исполнение плановых назначений» в «1С:БГУ» показывает суммы, запланированные по бюджетной смете расходов получателей бюджетных средств (503.13, 501.13), по плану ФХД бюджетных и автономных учреждений (504.12), суммы принятых обязательств (502.11), а также их разницу, отражающую остаток для принятия обязательств. Отчет группируется по КПС и КЭК. (рис.16)

Рис.16. Отчет «Исполнение плановых назначений»

Группировку по КПС можно включить/отключить флажком «Группировать по КПС». (рис.17)

Рис.17.Группировка отчета

Отчет «Исполнение плановых назначений» в «1С:БГУ» отражает суммы принятых обязательств (502.11), суммы принятых денежных обязательств (502.12), суммы оплаченных денежных обязательств (исполнение денежных обязательств).

Также рассчитываются суммы денежных обязательств, которые необходимо принять в соответствии с принятыми обязательствами (разница принятых обязательств и денежных обязательств), и суммы, которые необходимо оплатить для закрытия принятых денежных обязательств (разница суммы принятых денежных обязательств и суммы исполнения). Отчет группируется по КПС и КЭК. (рис.18)

Рис.18. Отчет «Исполнение плановых назначений» в 1С:БГУ

Группировку по КПС можно включить/отключить флажком «Группировать по КПС». (рис.19)

Рис.19. Группировка отчета

Выводы

Достаточно всего один раз воспользоваться отчетом «Консоль руководителя», чтобы понять: быстрый и наиболее информативный срез данных о финансовом состоянии вашего учреждения возможен без утомительного формирования оборотных ведомостей, карточек счетов и других отчетов. При этом вся информация представлена в сжатом виде, но без потери аналитики.

Надеемся, наша статья помогла вам разобраться во всех возможностях отчета «Консоль руководителя», и теперь вы сможете получать полную и достоверную информацию о финансовом состоянии вашего учреждения в программе «1С:БГУ».

Если у вас остались вопросы или требуется дополнительная консультация – вы всегда можете обратиться к специалистам нашей компании.

Читайте также: