Не указана средняя численность наемных работников за отчетный период при закрытии месяца в 1с

С 2021 г. сведения о среднесписочной численности сотрудников требуется проставлять в Расчете по страховым взносам. Ранее они подавались в виде самостоятельного отчета.

Среднесписочная численность

С 2021 г. при формировании РСВ нужно не только сравнить показатели начисленного дохода с информацией в 6-НДФЛ, а показатели численности застрахованных лиц с информацией в СЗВ-М. Также требуется заполнить показатель среднесписочной численности работников, который содержится на титульном листе РСВ.

Его значение сводится к следующим моментам:

- показатель применяется для проверки соответствия зарплаты уровню оплаты труда в среднем по отрасли;

- показатель учитывается в качестве одного из критериев при применении специальных налоговых вычетов, некоторых пониженных тарифов страхвзносов и включения в реестр МСП.

Кроме того, от показателя зависит способ сдачи отчетности в ИФНС.

Также показатель среднесписочной численности иногда нужно определить для производственных целей, к примеру, в компаниях с обособленными подразделениями. Это нужно для того, чтобы определить долю распределения прибыли между головным офисом и обособленными подразделениями в целях расчета налога на прибыль. В этом случае показатель определяется отдельно по каждому подразделению.

Среднесписочная численность в 1С:ЗУП (ред. 3)

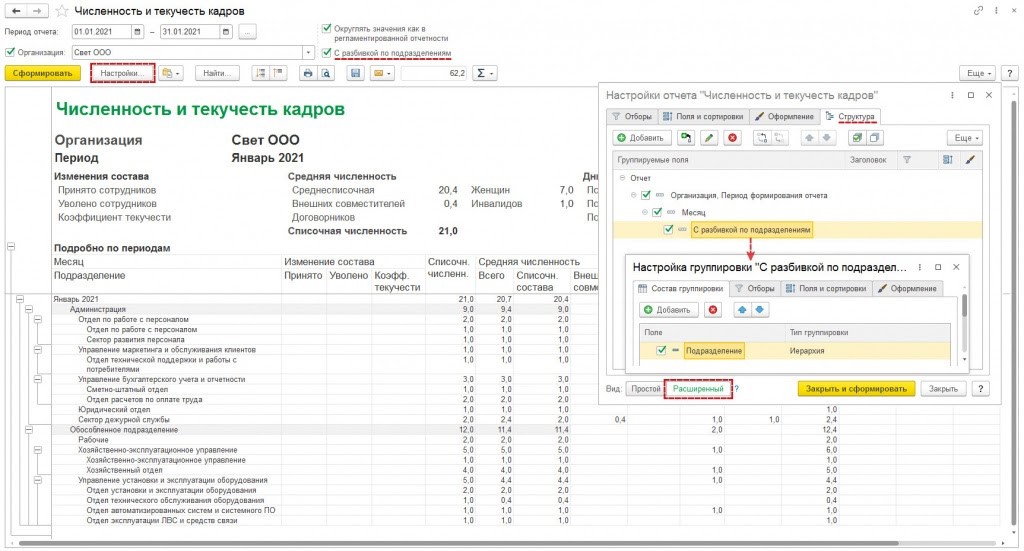

В конфигурации 1С:ЗУП (ред. 3) показатель среднесписочной численности по подразделениям указывается в документе «Численность и текучесть кадров» при установке настройки «С разбивкой по подразделениям». Чтобы его сформировать, нужно зайти в меню «Кадры» и выбрать «Кадровые отчеты».

В РСВ отражается общий показатель среднесписочной численности без разделения по обособленным подразделениям. Этот момент касается и ситуации, когда обособленное подразделение само рассчитывает и выплачивает зарплату сотрудникам, имеет расчетный счет в банке и самостоятельно подает РСВ в ИФНС по месту нахождения.

Среднесписочная численность сотрудников в РСВ заполняется в целом по компании. С отчетности за 1 кв. 2021 г. обособленные подразделения данный показатель не указывают. Этот момент налоговики отразили в Письме от 22.01.2021 г. № БС-4-11/663@.

В программе 1С:ЗУП 8 (ред. 3) показатель среднесписочной численности для расчетов РСВ, 4-ФСС, статистических отчетов рассчитывается в автоматическом режиме на основании правил статистики (п. 76-79.11 Указаний, регламентированных Приказом Росстата от 27.11.2019 г. № 711):

- если сотрудник уволен в пятницу, он не берется в расчет среднесписочной численности, начиная с субботы (п. 76);

- при расчете не учитываются внешние совместители и работники по договорам ГПХ (п. 78);

- при расчете не учитываются работники, находящиеся в отпуске по БиР, по уходу за ребенком и в учебном отпуске без оплаты (п. 79.1);

- работники на неполном рабочем времени согласно условиям трудового договора учитываются пропорционально отработанному времени (п. 79.3).

Важно! В 1С:ЗУП 8 (ред. 3) при исчислении среднесписочной численности применяется упрощенный способ расчета среднесписочной численности сотрудников на неполном рабочем времени.

В 1С:ЗУП 8 (ред. 3) доля неполного рабочего времени сотрудника устанавливается в зависимости от настроек графика работы и рассчитывается как отношение длительностей рабочих недель графика неполного времени и полного времени. Тогда в настройках графика нужно поставить галочки «Неполное рабочее время, Считать норму по другому графику» и указать график полного рабочего времени.

Если пользователь в настройках графика неполного времени не выбрал график полного времени или работнику установлен полный график, то он учитывается в среднесписочной численности по числу занимаемых им ставок.

В случае, когда в компании есть работники, трудившиеся в отчетном периоде неполное рабочее время по инициативе работодателя, и их нужно на основании п. 79.3 Указаний учитывать как целые единицы, то пользователь вручную корректирует среднесписочную численность.

Проверка корректности отражения среднесписочной численности

Пользователю нужно проверить корректность отражения среднесписочной численности в программе, для чего используется отчет «Численность и текучесть кадров». При этом проверить показатель можно одним из двух способов.

Через расшифровку показателя за каждый месяц отчетного периода

Расчет среднесписочной численности за отчетный период в программе 1С:ЗУП (ред. 3) производится на основании п. 79.5 Указаний. При этом рассчитывается величина значений среднесписочной численности за каждый месяц отчетного периода, а затем она делится на количество месяцев в отчетном периоде. Например, при расчете за полугодие определяется среднесписочная численность в каждом месяце с января по июнь, полученные значения суммируются, а затем делятся на 6.

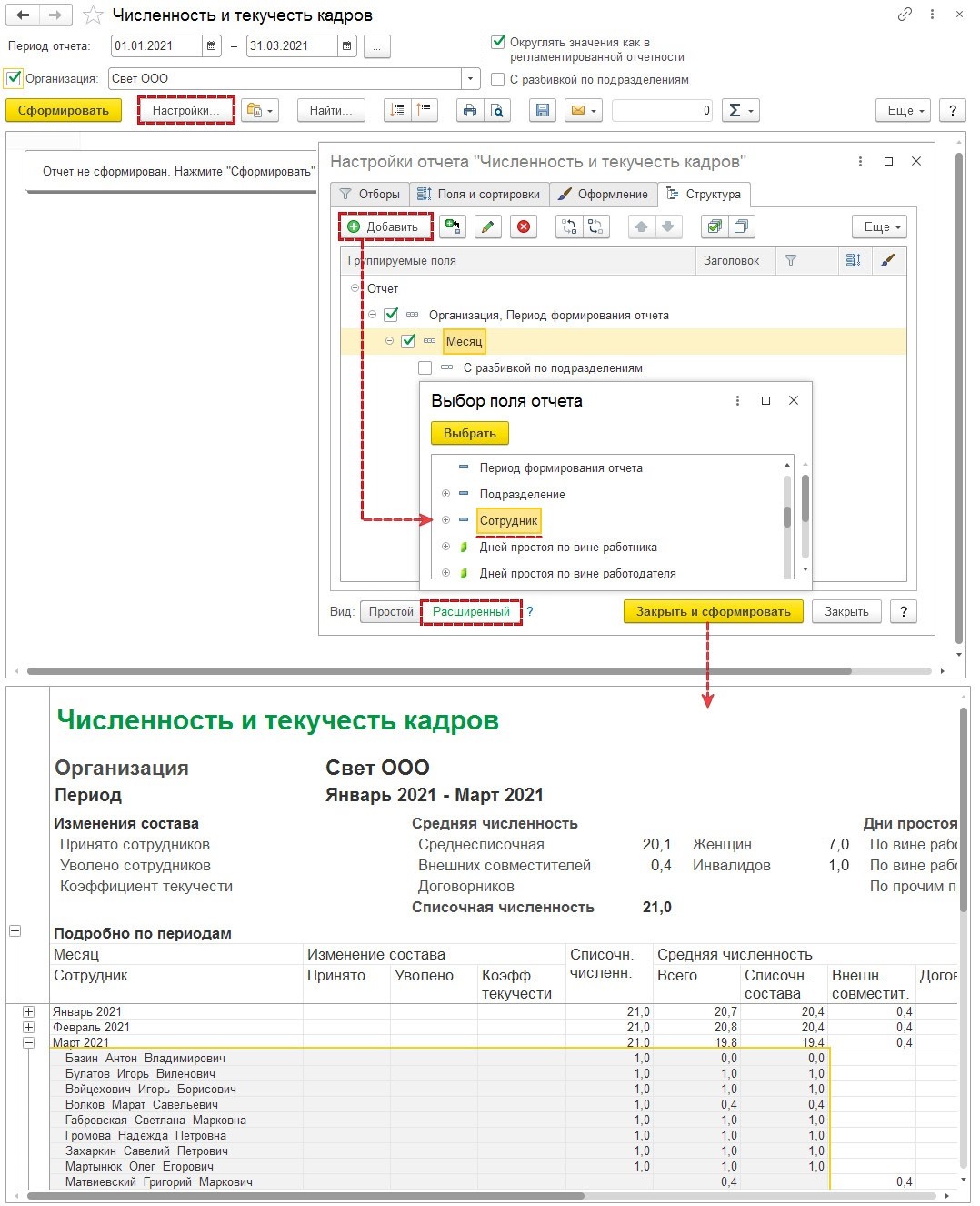

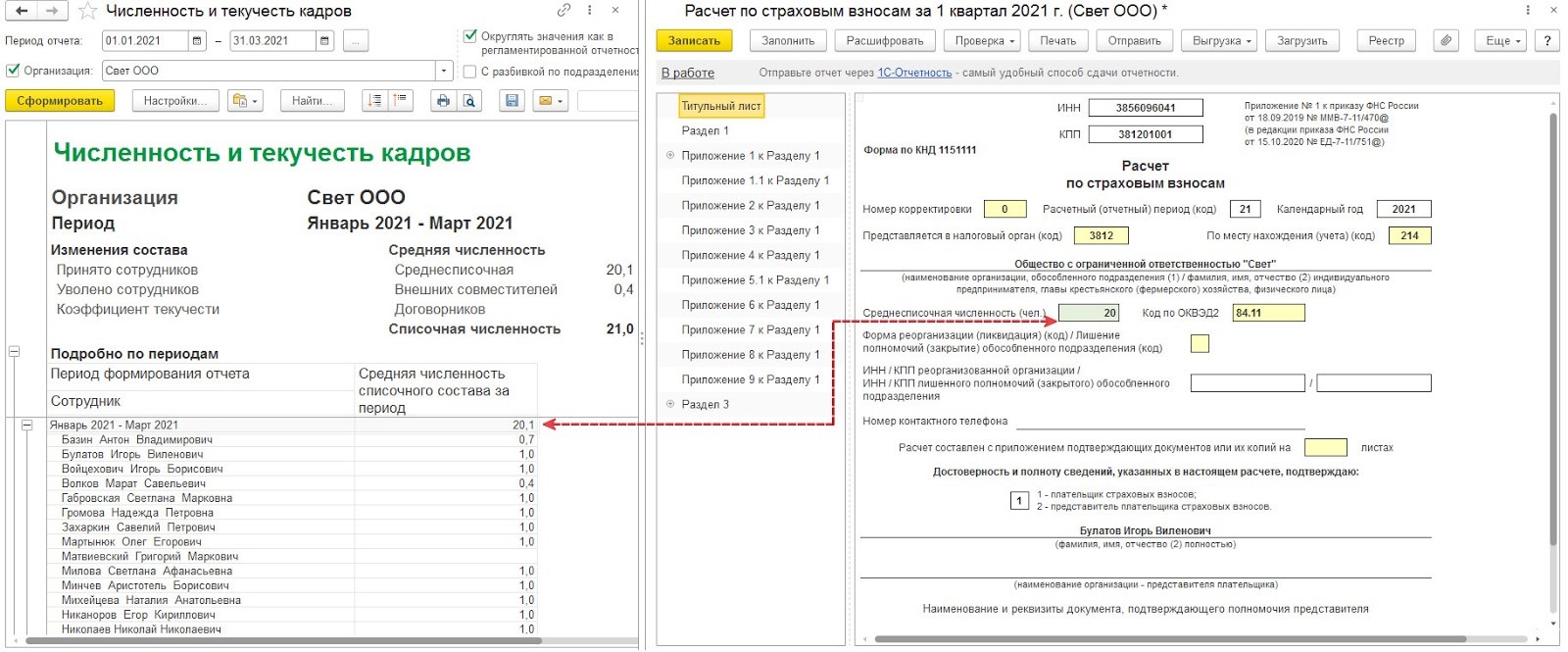

Чтобы проверить, правильно ли рассчитана среднесписочная численность, нужно создать отчет «Численность и текучесть кадров» за необходимый период. Затем требуется расшифровать по месяцам показатель «Средняя численность списочного состава», используя графу «Сотрудник». Также можно добавить группировку строк по графе «Сотрудник».

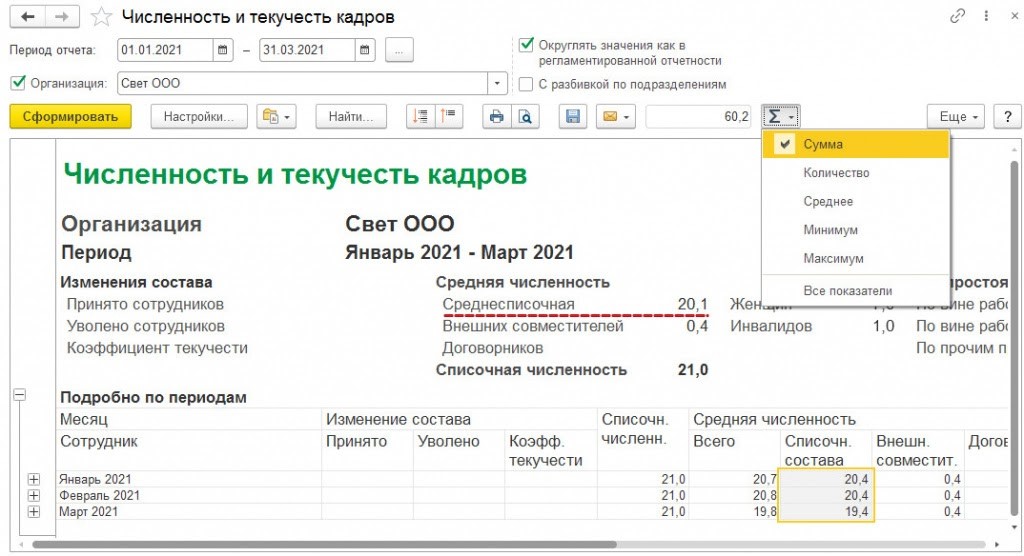

В данном отчете можно легко проверить, правильно ли рассчитался показатель среднесписочной численности за определенный период. Для этого нужно рассчитать величину среднесписочной численности в каждом месяце, а затем разделить на количество этих месяцев.

Расчет среднесписочной численности в примере производится так:

(20,4 + 20,4 + 19,4) / 3 = 20,1

Через расшифровку показателя за отчетный период

Чтобы сделать расшифровку среднесписочной численности из РСВ без ежемесячной разбивки, нужно провести настройку отчета «Численность и текучесть кадров».

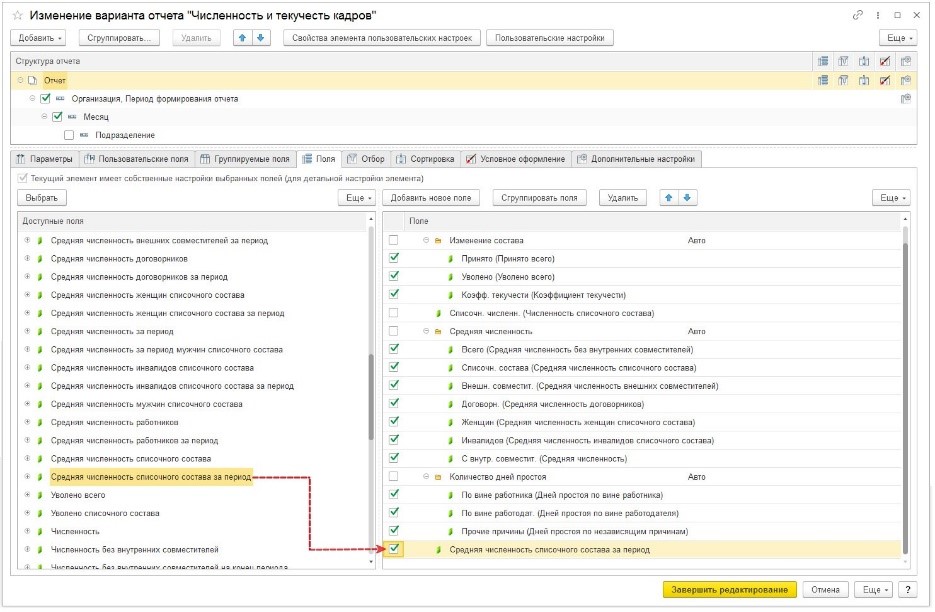

Для редактирования отчета в соответствии с этими целями требуется открыть форму изменения через кнопку «Еще» — выбрать команду «Прочее», далее перейти в «Изменить вариант отчета». В этой форме надо сделать такие действия:

- в перечень граф добавить в отчет ресурс «Средняя численность списочного состава за период». Он необходим для вывода значений среднесписочной численности за выбранный отчетный период. Другие ресурсы можно удалить;

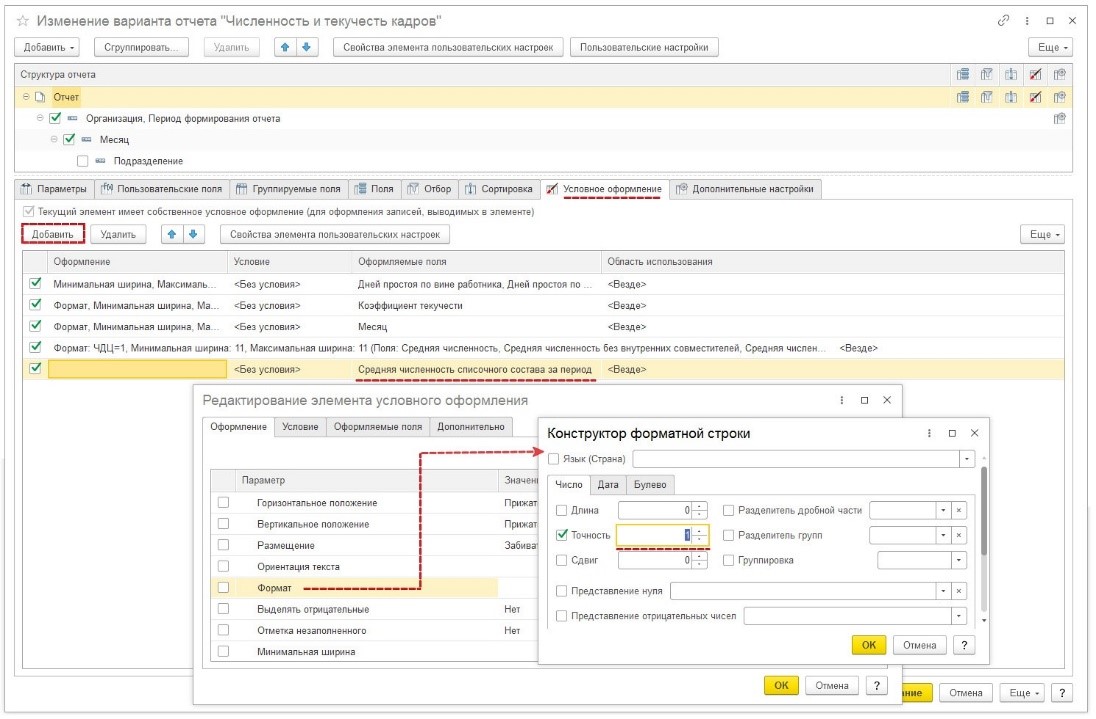

- поменять формат числа в графе «Средняя численность списочного состава за период». Для этого нужно указать для этого показателя требуемое округление — до сотых или десятых долей, а также до целого числа;

- изменить группировку — вместо «Месяц» выбрать «Период формирования отчета»;

- добавить группировку по сотрудникам.

При формировании за любой отчетный период варианта отчета РСВ, получившегося на основании таких настроек, можно без проблем проверить, правильно ли рассчитана и заполнена графа по среднесписочной численности.

Для повышения эффективности работы пользователей к программе «1С:Зарплата и управление персоналом 8» можно подключать удобные сервисы:

Федеральным законом от 31.07.2020 № 266-ФЗ в Налоговый кодекс внесены поправки, которые вводят прогрессивную шкалу налоговых ставок для упрощенцев и меняют условия утраты права на УСН.

В общем случае налоговая ставка для упрощенцев установлена в размере (п. 1, 2 ст. 346.20 НК РФ):

6 %, если объектом налогообложения являются доходы;

15 %, если объектом налогообложения являются доходы, уменьшенные на величину расходов.

При этом законами субъектов РФ могут быть установлены пониженные налоговые ставки.

До 2021 года применять УСН разрешалось тем организациям и индивидуальным предпринимателям (ИП), доходы которых не превысили 150 млн руб. в год, а среднесписочная численность работников не превысила 100 человек.

С 01.01.2021 года НК РФ предусматривает переходный период для тех плательщиков УСН, которые незначительно превысят вышеуказанные значения лимитов по доходам и численности работников. Компании, у которых максимальный размер выручки находится в пределах от 150 до 200 млн руб., а средняя численность работников - от 100 до 130 человек, сохранят право на применение УСН. При этом плательщики УСН станут уплачивать налог по повышенным налоговым ставкам:

при объекте "доходы" - по ставке 8 %;

при объекте "доходы минус расходы" - по ставке 20 %.

Причем повышенный налог будет рассчитываться не с начала года, а только с того квартала, в котором допущено превышение показателей по доходам или по количеству работников (п.п. 1.1 и 2.1 ст. 346.20 НК РФ в ред. Закона № 266-ФЗ).

С 2021 года налогоплательщик потеряет право на УСН, если доход за налоговый (отчетный) период превысит 200 млн руб. и (или) средняя численность сотрудников составит более 130 человек (п. 4 ст. 346.13 НК РФ в ред. Закона № 266-ФЗ).

В расчете налога УСН учитывается коэффициент-дефлятор. Его размер на 2021 год для целей применения УСН установлен в размере 1,032 (приказ Минэкономразвития России от 30.10.2020 № 720).

Таким образом, предельный размер дохода для применения основной ставки УСН в 2021 году составит 154,8 млн руб. (150 млн руб. х 1,032). Предельный размер дохода для применения УСН в 2021 году составит 206,4 млн руб. (200 млн руб. х 1,032).

Расчет налога при УСН в "1С:Бухгалтерии 8" с 2021 года

Начиная с версии 3.0.86 в "1С:Бухгалтерии 8" внесены изменения в расчет налога при УСН с 2021 года согласно Закону № 266-ФЗ:

внесены изменения в ставки налога при УСН с учетом прогрессивной шкалы;

предельные размеры доходов для применения УСН с учетом прогрессивной шкалы определяются с учетом коэффициента-дефлятора (см. выше);

внесены изменения в алгоритм работы и форму Помощника расчета налога УСН;

внесены изменения в справку-расчет по налогу при УСН;

при оценке риска налоговой проверки учитываются лимиты применения УСН - 200 млн руб. по доходам и 130 работников.

Настройка налогов для плательщиков УСН

В 2021 году для упрощенцев видоизменяется форма Упрощенная система налогообложения (УСН) регистра Настройки налогов и отчетов (раздел Главное - Налоги и отчеты).

В сворачиваемой группе Ставка налога теперь указывается:

основная ставка УСН (6 % или 15 %), которая действует с начала года до достижения предельного размера дохода для применения основной ставки и при средней численности наемных работников не более 100 человек;

повышенная ставка УСН (8 % или 20 %), которая действует с начала квартала, в котором доходы превысили предельный размер дохода для применения основной ставки УСН либо средняя численность наемных работников превысила 130 человек;

предельный размер дохода для применения основной ставки УСН с учетом коэффициента-дефлятора.

На рисунке 1 представлена форма Упрощенная система налогообложения (УСН) для УСН с объектом "доходы минус расходы".

Рис. 1. Ставки налога на 2021 год для УСН с объектом "доходы минус расходы"

Новый порядок расчета налога при УСН с 2021 года

Расчет налога (в т. ч. авансового платежа) по УСН рекомендуется выполнять с применением специализированного Помощника расчета налога УСН. Перейти к Помощнику можно из списка задач организации (раздел Главное - Задачи организации) либо из раздела Отчеты - УСН - Отчетность по УСН.

Рассмотрим применение Помощника на примере.

Пример

ООО "Ромашка" применяет УСН с объектом "доходы минус расходы". За I квартал 2021 года доходы составили 90 млн руб., а расходы - 60 млн руб. За II квартал 2021 года доходы составили 70 млн руб., расходов не было. Среднесписочная численность работников не превышает 100 человек.В форме Помощника за I квартал 2021 года выводятся показатели для расчета:

доходы - 90 млн руб.;

расходы - 60 млн руб.;

ставка налога в текущем квартале - 15 %.

Показатели расчета налогов можно проверить. Для этого достаточно кликнуть мышью по соответствующей гиперссылке, после чего открывается подробная расшифровка показателя.

Рекомендуется открыть расшифровку показателя Ставка налога, чтобы проконтролировать основания применения ставки налога в указанном размере.

Если учет заработной платы ведется во внешней программе, то в форме Ставка налога необходимо указать количество работников. Чтобы при расчете налога применить внесенные изменения, их следует сохранить по кнопке ОК.

Расчет налога в форме Помощника выполняется по кнопке Рассчитать налог. В результате обработки выводятся рассчитанные суммы:

налоговая база ООО "Ромашка": 90 млн руб. - 60 млн руб. = 30 млн руб.;

исчисленный компанией налог за I квартал 2021 года: 30 млн руб. х 15 % = 4,5 млн руб. Поскольку в данном отчетном периоде лимиты не превышены, то налог рассчитывается как произведение налоговой базы и основной ставки налога;

налог к уплате: 4,5 млн руб.

Непосредственно из формы Помощника можно перейти к оплате налога, а также запросить сверку с ИФНС через сервис 1С-Отчетность.

В марте 2021 года при проведении регламентной операции Расчет налога УСН, входящей в обработку Закрытие месяца (раздел Операции - Закрытие периода), налог начисляется проводкой:

Дебет 99.01.1 Кредит 68.12

- на сумму 4,5 млн руб.

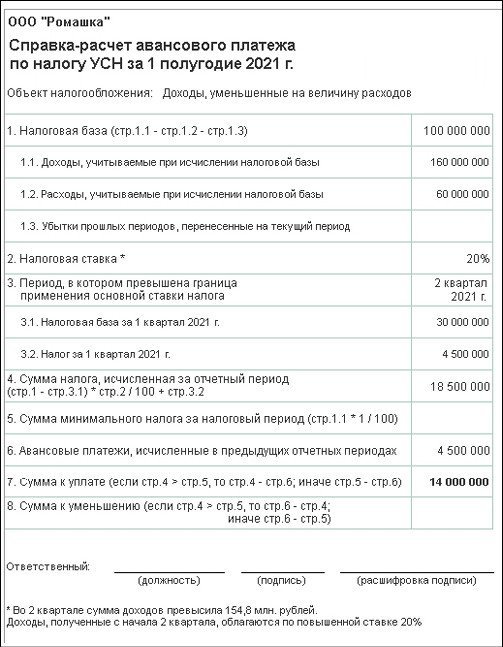

Детальный расчет налога за отчетный период приводится в Справке-расчете авансового платежа по налогу УСН, за год - в Справке-расчете налога УСН.

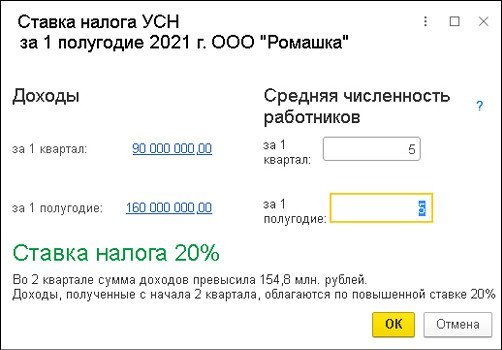

В форме Помощника за полугодие 2021 года выводятся показатели для расчета:

доходы - 160 млн руб.;

расходы - 60 млн руб.;

ставка налога в текущем квартале - 20 %;

уплаченный авансовый платеж за I квартал - 4,5 млн руб.

Поскольку в текущем отчетном периоде применяется повышенная ставка, то дополнительно выводятся данные за отчетный период, в котором лимиты не превышались, и применялась основная ставка налога, то есть за I квартал 2021 года:

налоговая база - 30 млн руб.;

исчисленный налог - 4,5 млн руб.

Чтобы проконтролировать основания применения повышенной ставки налога, нужно открыть расшифровку показателя Ставка налога (рис. 2).

Рис. 2. Расшифровка ставки налога УСН

По кнопке Рассчитать налог в форме Помощника выводится расчет налога за полугодие 2021 года.

Налоговая база составляет 100 млн руб. (160 млн руб. - 60 млн руб.).

Поскольку в данном отчетном периоде лимиты превышены, то налог рассчитывается как сумма величин (п. 1 ст. 346.21 НК РФ в ред. Закона № 266-ФЗ):

налога, исчисленного по основной ставке с налоговой базы до превышения лимитов. По условиям Примера - это налог за I квартал (30 млн руб. х 15 % = 4,5 млн руб.);

налога, исчисленного по повышенной ставке с разницы налоговых баз за период превышения лимитов и период, когда лимиты не превышены. По условиям Примера - это разница налоговых баз за полугодие и I квартал 2021 года ((100 млн руб. - 30 млн руб.) х 20 % = 14 млн руб.).

Таким образом, налог за полугодие 2021 года составляет 18,5 млн руб. (4,5 млн руб. + 14 млн руб.).

Налог к уплате за II квартал 2021 года рассчитывается как исчисленный налог за полугодие за вычетом уплаченных авансовых платежей за I квартал (18,5 млн руб. - 4,5 млн руб. = 14 млн руб.).

В июне 2021 года при проведении регламентной операции Расчет налога УСН формируется бухгалтерская проводка:

Дебет 99.01.1 Кредит 68.12

- на сумму 14 млн руб. Проводка формируется исходя из сравнения налога, рассчитанного на отчетную дату, и налога, рассчитанного в предыдущих отчетных периодах и учтенного на счете 68.12 (18,5 млн руб. - 4,5 млн руб.).

Детальный расчет налога за полугодие 2021 года приводится в Справке-расчете авансового платежа по налогу УСН (рис. 3).

Рис. 3. Справка-расчет авансового платежа по налогу УСН

Оценка риска налоговой проверки при УСН

При оценке риска налоговой проверки (раздел Отчеты - Анализ учета) с 2021 года применяются лимиты применения УСН с учетом поправок, внесенных в НК РФ Законом № 226-ФЗ. Это 200 млн руб. для доходов и 130 человек для среднесписочной численности работников.

Основанием для проверки может оказаться неоднократное приближение показателей, дающих право на применение спецрежимов налогообложения, к предельным значениям. Приближением считается достижение 95 % от предельного показателя (приказ ФНС России от 30.05.2007 № ММ-3-06/333@ "Об утверждении Концепции системы планирования выездных налоговых проверок").

Чтобы в ходе проверки приближения к предельным значениям по УСН не выявились, доходы организации в 2021 году с учетом коэффициента-дефлятора не должны превышать 196,08 млн руб. (200 млн руб. х 1 032 х 95 %), а среднесписочная численность не должна превышать 124 человека (130 х 95 %).

От редакции. Актуальную информацию о новых возможностях "1С:Бухгалтерии 8" редакции 3.0 и других программ 1С см. в справочнике "Информация об обновлениях программных продуктов 1С:Предприятие" раздела "Инструкции по учету в программах 1С" .

Порядок исчисления и уплаты налога при ликвидации обособленного подразделения

Если организация приняла решение о прекращении деятельности своего обособленного подразделения, и руководитель подписал приказ о его ликвидации, то о принятом решении необходимо уведомить налоговые органы в течение 3-х рабочих дней (пп. 3.1 п. 2 ст. 23, п. 6 ст. 6.1 НК РФ).

Заявление представляется по форме № С-09-3-2 (утв. приказом ФНС России от 09.06.2011 № ММВ-7-6/362@) в ту инспекцию ФНС, в которой организация состоит на учете по месту нахождения ликвидируемого подразделения. В «1С:Бухгалтерии 8 КОРП» (ред. 3.0) данная форма доступна в составе 1С-Отчетности (раздел Уведомления - Обособленные подразделения - Закрытие обособленных подразделений).

В течение 10 дней с момента подачи такого заявления (но не ранее окончания выездной налоговой проверки в случае ее проведения) инспекция обязана снять организацию с учета (п. 5 ст. 84 НК РФ). С этого момента обособленное подразделение считается ликвидированным.

Если ликвидируется ответственное обособленное подразделение (через которое осуществляется уплата налога на прибыль, и которое представляет декларацию по налогу на прибыль по группе обособленных подразделений, находящихся на территории одного субъекта РФ), то нужно выбрать новое ответственное подразделение и в течение 10 дней после окончания отчетного периода уведомить об этом налоговые органы (п. 2 ст. 288 НК РФ, письмо ФНС России от 30.12.2008 № ШС-6-3/986). Формы уведомлений приведены в Приложениях к указанному письму.

Особенности исчисления и уплаты налога на прибыль налогоплательщиком, имеющим обособленные подразделения, определены в статье 288 НК РФ. Напомним, что за отчетный (налоговый) период налоговая база по налогу на прибыль определяется нарастающим итогом в целом по организации, а затем распределяется между головной организацией и обособленными подразделениями пропорционально доле каждого подразделения, которая рассчитывается на основании 2-х показателей:

- удельного веса остаточной стоимости амортизируемого имущества данного подразделения в остаточной стоимости амортизируемого имущества по всей организации;

- удельного веса среднесписочной численности работников данного подразделения в среднесписочной численности работников всей организации, либо удельного веса расходов на оплату труда работников данного подразделения в общей сумме расходов на оплату труда работников всей организации (в «1С:Бухгалтерии 8 КОРП» поддерживается только этот вариант).

При этом правила исчисления и уплаты налога на прибыль при ликвидации обособленных подразделений в статье 288 НК РФ не разъясняются.

Обратимся к порядку заполнения налоговой декларации по налогу на прибыль организаций (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@, далее - Порядок). Согласно пунктам 10.2 и 10.11 Порядка, при закрытии обособленных подразделений в течение налогового периода:

- в последующих после закрытия отчетных и текущем налоговом периодах налоговая база, определенная по организации в целом, уменьшается на налоговую базу, приходящуюся на закрытые обособленные подразделения;

- доля налоговой базы, приходящаяся на закрытое обособленное подразделение, и ее размер определяются за отчетный период, предшествующий кварталу, в котором подразделение было закрыто.

Таким образом, последним отчетным периодом, когда определяется доля налоговой базы (доля прибыли) для ликвидированного подразделения является (письма ФНС России от 01.10.2009 № 3-2-10/23@, УФНС России по г. Москве от 12.07.2010 № 16-15/073317):

- для ежеквартально отчитывающихся налогоплательщиков - квартал, предшествующий кварталу, в котором обособленное подразделение было ликвидировано;

- для ежемесячно отчитывающихся налогоплательщиков - период с начала года по последнее число месяца, предшествующего месяцу ликвидации обособленного подразделения.

При закрытии обособленного подразделения уточненные декларации, а также декларации за последующие (после закрытия) отчетные периоды и текущий налоговый период по указанному обособленному подразделению представляются в налоговый орган по месту нахождения головной организации (п. 2.7 Порядка).

1С:ИТС

Подробнее о порядке исчисления и уплаты налога на прибыль при ликвидации обособленного подразделения см. в справочнике «Налог на прибыль организаций» в разделе «Налоги и взносы».

Расчет налога на прибыль в «1С Бухгалтерии 8 КОРП» (ред. 3.0)

Начиная с версии 3.0.52, в «1С:Бухгалтерии 8 КОРП» (ред. 3.0) поддержан автоматический расчет налога на прибыль при снятии обособленных подразделений с учета в связи с:

- переездом - сменой адреса, по которому ведется деятельность;

- прекращением деятельности подразделения.

Для отражения этих событий в программе следует использовать команды, доступные из формы элемента справочника Подразделения (из карточки обособленного подразделения или филиала) - см. рис. 1:

- Снять с учета;

- Поставить на учет по новому адресу.

Рис. 1. Карточка обособленного подразделения

При расчете налога на прибыль и заполнении декларации учтены требования пунктов 2.7, 10.2 и 10.11 Порядка.

Налоговая база увеличилась

Рассмотрим, каким образом в программе «1С:Бухгалтерия 8 КОРП» редакции 3.0 выполняется автоматический расчет долей прибыли и формирование налоговых деклараций, если одно из обособленных подразделений закрывается в течение года.

Пример 1

Налоговая база и исчисленный налог на прибыль по бюджетам и субъектам РФ за полугодие 2017 года

С 2021 г. сведения о среднесписочной численности сотрудников требуется проставлять в Расчете по страховым взносам. Ранее они подавались в виде самостоятельного отчета.

Среднесписочная численность

С 2021 г. при формировании РСВ нужно не только сравнить показатели начисленного дохода с информацией в 6-НДФЛ, а показатели численности застрахованных лиц с информацией в СЗВ-М. Также требуется заполнить показатель среднесписочной численности работников, который содержится на титульном листе РСВ.

Его значение сводится к следующим моментам:

- показатель применяется для проверки соответствия зарплаты уровню оплаты труда в среднем по отрасли;

- показатель учитывается в качестве одного из критериев при применении специальных налоговых вычетов, некоторых пониженных тарифов страхвзносов и включения в реестр МСП.

Кроме того, от показателя зависит способ сдачи отчетности в ИФНС.

Также показатель среднесписочной численности иногда нужно определить для производственных целей, к примеру, в компаниях с обособленными подразделениями. Это нужно для того, чтобы определить долю распределения прибыли между головным офисом и обособленными подразделениями в целях расчета налога на прибыль. В этом случае показатель определяется отдельно по каждому подразделению.

Среднесписочная численность в 1С:ЗУП (ред. 3)

В конфигурации 1С:ЗУП (ред. 3) показатель среднесписочной численности по подразделениям указывается в документе «Численность и текучесть кадров» при установке настройки «С разбивкой по подразделениям». Чтобы его сформировать, нужно зайти в меню «Кадры» и выбрать «Кадровые отчеты».

В РСВ отражается общий показатель среднесписочной численности без разделения по обособленным подразделениям. Этот момент касается и ситуации, когда обособленное подразделение само рассчитывает и выплачивает зарплату сотрудникам, имеет расчетный счет в банке и самостоятельно подает РСВ в ИФНС по месту нахождения.

Среднесписочная численность сотрудников в РСВ заполняется в целом по компании. С отчетности за 1 кв. 2021 г. обособленные подразделения данный показатель не указывают. Этот момент налоговики отразили в Письме от 22.01.2021 г. № БС-4-11/663@.

В программе 1С:ЗУП 8 (ред. 3) показатель среднесписочной численности для расчетов РСВ, 4-ФСС, статистических отчетов рассчитывается в автоматическом режиме на основании правил статистики (п. 76-79.11 Указаний, регламентированных Приказом Росстата от 27.11.2019 г. № 711):

- если сотрудник уволен в пятницу, он не берется в расчет среднесписочной численности, начиная с субботы (п. 76);

- при расчете не учитываются внешние совместители и работники по договорам ГПХ (п. 78);

- при расчете не учитываются работники, находящиеся в отпуске по БиР, по уходу за ребенком и в учебном отпуске без оплаты (п. 79.1);

- работники на неполном рабочем времени согласно условиям трудового договора учитываются пропорционально отработанному времени (п. 79.3).

Важно! В 1С:ЗУП 8 (ред. 3) при исчислении среднесписочной численности применяется упрощенный способ расчета среднесписочной численности сотрудников на неполном рабочем времени.

В 1С:ЗУП 8 (ред. 3) доля неполного рабочего времени сотрудника устанавливается в зависимости от настроек графика работы и рассчитывается как отношение длительностей рабочих недель графика неполного времени и полного времени. Тогда в настройках графика нужно поставить галочки «Неполное рабочее время, Считать норму по другому графику» и указать график полного рабочего времени.

Если пользователь в настройках графика неполного времени не выбрал график полного времени или работнику установлен полный график, то он учитывается в среднесписочной численности по числу занимаемых им ставок.

В случае, когда в компании есть работники, трудившиеся в отчетном периоде неполное рабочее время по инициативе работодателя, и их нужно на основании п. 79.3 Указаний учитывать как целые единицы, то пользователь вручную корректирует среднесписочную численность.

Проверка корректности отражения среднесписочной численности

Пользователю нужно проверить корректность отражения среднесписочной численности в программе, для чего используется отчет «Численность и текучесть кадров». При этом проверить показатель можно одним из двух способов.

Через расшифровку показателя за каждый месяц отчетного периода

Расчет среднесписочной численности за отчетный период в программе 1С:ЗУП (ред. 3) производится на основании п. 79.5 Указаний. При этом рассчитывается величина значений среднесписочной численности за каждый месяц отчетного периода, а затем она делится на количество месяцев в отчетном периоде. Например, при расчете за полугодие определяется среднесписочная численность в каждом месяце с января по июнь, полученные значения суммируются, а затем делятся на 6.

Чтобы проверить, правильно ли рассчитана среднесписочная численность, нужно создать отчет «Численность и текучесть кадров» за необходимый период. Затем требуется расшифровать по месяцам показатель «Средняя численность списочного состава», используя графу «Сотрудник». Также можно добавить группировку строк по графе «Сотрудник».

В данном отчете можно легко проверить, правильно ли рассчитался показатель среднесписочной численности за определенный период. Для этого нужно рассчитать величину среднесписочной численности в каждом месяце, а затем разделить на количество этих месяцев.

Расчет среднесписочной численности в примере производится так:

(20,4 + 20,4 + 19,4) / 3 = 20,1

Через расшифровку показателя за отчетный период

Чтобы сделать расшифровку среднесписочной численности из РСВ без ежемесячной разбивки, нужно провести настройку отчета «Численность и текучесть кадров».

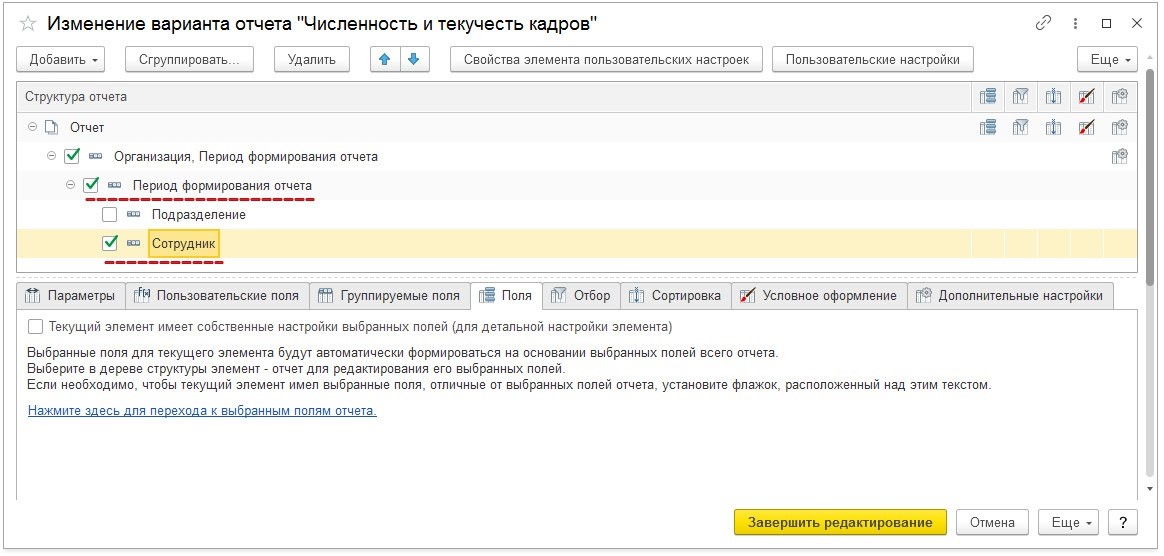

Для редактирования отчета в соответствии с этими целями требуется открыть форму изменения через кнопку «Еще» — выбрать команду «Прочее», далее перейти в «Изменить вариант отчета». В этой форме надо сделать такие действия:

- в перечень граф добавить в отчет ресурс «Средняя численность списочного состава за период». Он необходим для вывода значений среднесписочной численности за выбранный отчетный период. Другие ресурсы можно удалить;

- поменять формат числа в графе «Средняя численность списочного состава за период». Для этого нужно указать для этого показателя требуемое округление — до сотых или десятых долей, а также до целого числа;

- изменить группировку — вместо «Месяц» выбрать «Период формирования отчета»;

- добавить группировку по сотрудникам.

При формировании за любой отчетный период варианта отчета РСВ, получившегося на основании таких настроек, можно без проблем проверить, правильно ли рассчитана и заполнена графа по среднесписочной численности.

Для повышения эффективности работы пользователей к программе «1С:Зарплата и управление персоналом 8» можно подключать удобные сервисы:

Читайте также:

- Как узнать геолокацию по номеру телефона без его согласия через программу бесплатно

- Как сделать общую строку таблицы в excel

- Как отразить выручку в 1с

- Показывать буфер обмена и недавние загрузки во всплывающем окне при загрузке файлов опера

- Невозможно сохранить изменения из за конфликта доступа excel