Кнд 1150058 образец заполнения для ип в формате эксель по возврату страховых взносов ип

Аудитор-методолог, аттестованный аудитор и профбухгалтер

Как распорядиться переплатой по налогам

Пользуясь своим правом по ст. 78 НК РФ, физические лица или компании переплаченные в бюджет налоги (на доходы, прибыль, имущество, НДС и др.) могут зачесть в счет налогов, подлежащих уплате в будущем (или недоимки по другим платежам), или вернуть их из бюджета.

Когда и как заявить о возврате (зачете) излишне уплаченного налога

Обратиться за возвратом/зачетом переплаченного излишне сбора, налога, взноса или штрафа можно лично, по электронной или обычной почте или из своего личного кабинета. Важно сделать это не позднее 3-х лет после уплаты этой суммы.

Чаще на практике, получив обращение с просьбой засчитать или возвратить сумму переплаты по какому-нибудь платежу, ИФНС перед вынесением своего решения делает сверку расчетов.

Само решение «зачесть или вернуть» выносится налоговым органом в течение не более 10-тидневного срока с получения обращения или совместно подписанного акта по итогам сверки налогов, о котором письменно сообщается заявителю. При этом со стороны налоговой инспекции компании может поступить запрос о представлении подтверждающих документов о возникших лишних суммах уплаты налогов.

Принятое ФНС решение служит основанием, чтобы перечислить излишне уплаченную сумму налога: по НК РФ это их обязанность в течение 1-го месяца от получения указанного заявления о возврате.

НК РФ обязывает налоговую информировать вас обо всех случаях излишней уплаты налогов в 10-тидневный срок (п. 3 ст. 78 НК РФ)

Заполняем заявление о возврате из бюджета налога

Предположим, что ООО «Вымпел», оплачивая начисленный по декларации налог на прибыль организаций за 2018 год, совершило ошибку и налог был перечислен на 5 350 рублей больше. Компания подала в межрайонную ИФНС заявление с просьбой вернуть указанную сумму.

На этом примере мы попробуем заполнить необходимую форму документа (заявления) о возврате налога, состоящую из 3-х страниц, которую нужно сдать в налоговую.

ФНС России скорректировала применяемый бланк заявления о возврате/зачете переплаты налогов своим приказом от 30.11.2018 N ММВ-7-8/670@.

Процесс заполнения такого заявления сводится к последовательности следующих действий: оформляем титульный лист (лист 001 формы), лист 002 и лист 003 (при необходимости).

ОБЯЗАТЕЛЬНЫЙ АУДИТ — КОМПЛЕКСНЫЙ ПОДХОД Помимо стандартного обязательного аудита, направленного на подтверждение бухгалтерской (финансовой) отчетности, проверяем налоги, правильность расчета налогооблагаемой базы и корректное заполнение деклараций.Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

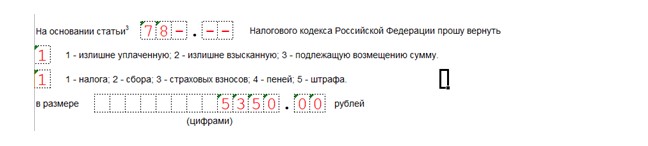

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

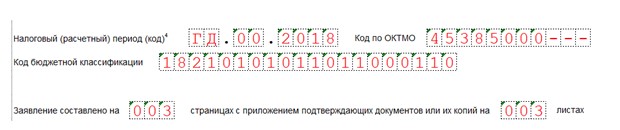

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«ПЛ» — если переплата за полугодие;

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.

Статья 78 НК РФ регулирует возврат или зачет избыточной суммы налогов и иных выплат в бюджет. Налогоплательщик, как физическое, так и юридическое лицо, вправе вернуть переплаченную сумму налога, сбора, штрафов и пеней или зачесть ее в счет будущих платежей. Для этого требуется подать специальное заявление в налоговую. Как правильно заполнить документ (бланк 2018 года) в случае, если организация хочет вернуть излишне уплаченный налог, разберемся в публикации.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Как узнать, что возникла переплата

К сведению! Эта же информация доступна в личном кабинете налогоплательщика на сайте ИФНС.

Переплата выявляется также при процедуре сверки расчетов с налоговой инспекцией либо самостоятельно компанией.

Сроки

Налогоплательщик вправе подать заявление на возврат или зачет переплаты в течение 3 лет с того дня, как он перевел в бюджет данную сумму.

Принять решение о возврате излишне уплаченных налогов и сборов сотрудники налоговой должны в течение 10 дней со дня получения заявления от налогоплательщика или с того дня, как был подписан акт сверки платежей между предприятием и ИФНС (если такая процедура проводилась).

Важно! Если у компании налоговиками была выявлена недоимка, то переплата в первую очередь пойдет на ее погашение. Недоимка может быть и не по тем налогам, по которым налогоплательщик хочет вернуть переплату.

Как заполнить бланк 2018 года

Лист 1

На этом листе должна содержаться такая информация:

Первый лист готов. Больше никакие данные вносить не нужно.

Лист 2

Заполнение этого листа снова начинается с ИНН и КПП компании. Строку с ФИО не заполняем, т.к. заявление подает организация.

Далее нужно внести реквизиты банковского расчетного счета и наименование компании-получателя.

Форма содержит третий лист, но организациям его заполнять не нужно.

Способы подачи заявления

С 2021 года ИП на патенте могут уменьшать стоимость патента на страховые взносы, уплаченные за себя и за сотрудников. Для этого надо подать в налоговую уведомление по форме КНД 1112021. Разбираем, как рассчитать налоговый вычет и подать уведомление.

Какие взносы можно вычесть из стоимости патента

ИП на патенте могут уменьшать размер налога на сумму взносов:

- страховые взносы за себя в фиксированном размере. В 2021 году это 32 448 ₽ на ОПС и 8426 ₽ — на ОМС;

- дополнительные страховые взносы — 1% от годового потенциального дохода свыше 300 000 ₽;

- обязательные страховые взносы за сотрудников;

- больничные за первые три дня болезни сотрудника.

Нельзя принять к вычету только страховые взносы на травматизм за сотрудников.

В каком периоде можно принять к вычету взносы

Налог можно уменьшить на сумму страховых взносов, если они уплачены в период действия этого патента.

ИП на патенте не доплатил взносы в 2020 году 7000 ₽, а уплатил их только в сентябре 2021 года. На эти 7000 ₽ можно уменьшить стоимость патента, который действует в сентябре 2021 года.

Если патент куплен на один месяц, его стоимость можно уменьшить только на взносы и больничные, оплаченные в том же месяце. Если на более долгий срок — патент уменьшается на все взносы, уплаченные в период его действия.

Если сумма страховых взносов больше, чем стоимость патента, — можно зачесть переплату в счет будущих патентов. Главное, чтобы соблюдалось условие о едином периоде уплаты взносов и налога на патенте.

Например, ИП купил первый патент на июнь, июль и август 2021 года за 10 000 ₽, а страховых взносов за этот период уплатил на 20 000 ₽. Сумму переплаты в 10 000 ₽ можно будет зачесть для уменьшения налога по следующему патенту, который действует в 2021 году.

Как рассчитать вычет по патенту

ИП с сотрудниками, занятыми в деятельности по патенту, вправе уменьшить налог не более чем на 50%. ИП без сотрудников — на 100%.

Допустим, стоимость патента — 43 500 ₽, уплаченные взносы — 50 000 ₽.

| ИП без сотрудников | ИП с сотрудниками |

|---|---|

| Предприниматель может обнулить стоимость патента и не платить ничего либо возместить уплаченные за патент 43 500 ₽ | Предприниматель может вычесть или возместить 50% стоимости патента: 43 500 × 50% = 21 750 ₽ |

Если ИП одновременно ведет один вид бизнеса на патенте, а другой — на УСН или ОСН, нужно вести раздельный учет пособий и взносов на каждом режиме.

Взносы ИП за себя можно принять к вычету как захочешь: хоть на патенте, хоть на УСН.

Взносы за сотрудников — только на том режиме, в котором заняты сотрудники.

Например, у ИП Петрова есть магазин на УСН «Доходы» и ремонт обуви на патенте. В магазине и ремонте обуви есть по одному сотруднику.

Петров должен уплатить 90 000 ₽ налога на УСН и 30 000 ₽ на патенте.

ИП платит страховые взносы за себя: 40 874 ₽. Их он может либо зачесть в налог на УСН, либо на патент, либо разделить как хочет. Например, 10 874 ₽ пойдут в зачет патента, а 30 000 ₽ — в зачет на УСН.

Взносы за сотрудников можно учитывать только в том налоговом режиме, где оформлены сотрудники. ИП уплатил такие взносы:

Как заполнить форму КНД 1112021

Для уменьшения налога на патенте ИП должен уведомить налоговую по форме КНД 1112021. Уведомление состоит из трех частей:

- титульный лист;

- лист А, где указываются сведения о патентах, по которым применяется вычет;

- лист Б, в котором указывается сумма страховых взносов и пособий, уменьшающая сумму патента.

Титульный лист. Здесь нужно указать код налогового органа, ИНН и ФИО предпринимателя, номер телефона, дату, календарный год периода действия патентов, по которым уменьшается налог. В конце — поставить подпись.

Если уведомление подает представитель ИП, нужно указать реквизиты его доверенности или другого документа, подтверждающего полномочия

Лист А. Здесь нужно указать номера патентов, дату начала действия патента и дату его окончания, их стоимость, которую хотите уменьшить. Если у вас больше двух патентов, заполните несколько листов А.

По каждому патенту нужно заполнить семь строк:

- Строка 010 — номер патента.

- Строка 020 — дата начала действия патента.

- Строка 025 — дата окончания действия патента.

- Строка 030 — признак налогоплательщика: указывает значение «1», а ИП без сотрудников — «2».

- Строка 040 — полная сумма налога к уплате по патенту, по которому ИП хочет уменьшить налог.

- Строка 050 — сумма страховых взносов и пособий, уменьшающая сумму патентного налога.

- Строка 060 — сумма страховых взносов и пособий, уменьшающая сумму патентного налога, которая была учтена при уменьшении суммы налога в ранее представленных уведомлениях.

Должны выполняться соотношения:

- если в строке 030 стоит признак «1», то строка 050 меньше или равна «строка 040 / 2 — строка 060»;

- если в строке 030 признак «2», то строка 050 меньше или равна «строка 040 — строка 060».

Лист Б нужен для отражения суммы страховых взносов и пособий, которые ИП или компания хотят принять к вычету. Тут заполняют четыре строки:

1. Строка 110 — стоимость всех патентов, на которые нужно получить вычет: сумма всех строк 030 с листа А.

2. Строка 120 — общая сумма взносов, на которые можно уменьшить патент.

Если ИП работает без сотрудников и сумма взносов больше стоимости патента, в строке 120 нужно указать полную стоимость патента. Если сумма взносов меньше стоимости патента — сумму уплаченных взносов.

Например, стоимость патента 20 543 ₽, предприниматель уплатил 33 774 ₽ страховых взносов за себя. В строке 120 он указывает 20 543 ₽.

3. Строка 130 — общая сумма взносов и пособий, уменьшающая налог, которая была учтена в предыдущих уведомлениях: сумма из строки 050 листа А;

4. Строка 140 — сумма взносов и пособий, оставшаяся после уменьшения налога: строка 140 = строка 110 − (строка 120 + строка 130).

Дальше приведем примеры, как заполнять форму в разных ситуациях.

Примеры заполнения формы КНД 1112021 для ИП с сотрудниками и без

ИП без сотрудников. ИП Ромашкин шьет одежду. Он оформил патент с 1 апреля по 30 июня, его стоимость 37 734 ₽. Ромашкин может уплатить эту сумму до конца срока действия патента — до 30 июня.

15 апреля ИП перечисляет страховые взносы за себя — 40 874 ₽ — и сразу подает уведомление на налоговый вычет.

На листе А предприниматель укажет:

- в строке 020 — 01.04.2021;

- в строке 025 — 30.06.2021;

- в строке 030 — 2;

- в строке 040 — 37 743 ₽;

- в строке 050 — 37 743 ₽, потому что взносы больше патента, значит к вычету — только сумма патента.

Лист Б заполнит так:

- В строке 110 — страховые взносы за себя — 40 874 ₽.

- В строке 120 — общую сумму взносов, которую Ромашкин вычитает из патентов — 37 743 ₽. Он заполняет уведомление только по одному патенту, поэтому просто переносит сумму из строки 050 листа патентов несколько — нужно сложить строки 050 из листа А.

- В строке 130 — общую сумму взносов, которую Ромашкин уже вычитал из патента. ИП эту строку не заполняет, потому что пользуется вычетом впервые.

- В строке 140 — остаток взносов, оставшихся после уменьшения налога. Он считается так: 110 − (120 + 130). Ромашкин укажет 40 874 − 37 734 = 3140 ₽.

Остаток 3140 ₽ Ромашкин сможет учесть при покупке следующего патента в этом году. Для этого после подачи заявки на патент ему нужно будет снова заполнить и подать уведомление КНД 1112021.

Пример заполнения листа Б ИП Ромашкиным

Теперь Ромашкин не должен платить за патент, так как его стоимость полностью покрылась за счет взносов. Получается, что в апреле Ромашкин уплатил 40 874 ₽ взносов и больше ничего не должен.

ИП с сотрудниками. ИП Потапенко занимается грузоперевозками. Годовой патент для него стоит 109 000 ₽. У предпринимателя есть один сотрудник. Предприниматель платит страховые взносы за себя и сотрудника на общую сумму 115 000 ₽ в год.

Перечисленные взносы за себя и сотрудников полностью перекрывают стоимость патента ИП Потапенко. Но предприниматели с работниками могут уменьшить стоимость патента не более чем на 50%, поэтому в уведомлении надо будет указать такие суммы.

В уведомлении на листе А:

- в строке 020 — 01.01.2021;

- в строке 025 — 31.12.2021;

- в строке 030 — 1;

- в строке 040 — 109 000 ₽;

- в строке 050 — 109 000 ₽ × 50% = 54 500 ₽.

Сумму для строки 050 рассчитали так: 54 500 ₽ — половина стоимости патента. Это максимальная сумма, которую можно принять к вычету. Взносы 115 000 ₽ больше, чем 50% от стоимости патента. Значит, к вычету нужно принять 54 500 ₽.

Пример заполнения ИП Потапенко листа А

Лист Б ИП Потапенко заполнит так:

- В строке 110 Потапенко указывает страховые взносы за себя и за сотрудников — 115 000 ₽.

- В строке 120 — сумму вычета: 109 000 ₽ × 50% = 54 500 ₽.

- В строке 130 — общую сумму взносов, которую Потапенко уже вычитал из патента. Потапенко эту строку не заполняет.

- В строке 140 — остаток взносов, оставшихся после уменьшения налога. Это «строка 110 − строка 120 − строка 130». Потапенко укажет 115 000 − 54 500 = 60 500 ₽.

Получается, что Потапенко уплатит только половину налога по патенту — 54 500 ₽.

Всего предприниматель уплатит за год налогов и взносов: 54 500 + 115 000 = 169 500 ₽.

Как подать уведомление в налоговую

Уведомление направляют в налоговую, где ИП получил патент, одним из следующих способов:

- лично;

- пересылают по почте с описью вложения;

- в электронном виде через систему ЭДО — электронного документооборота.

Электронный документ нужно подписать усиленной квалифицированной электронной подписью.

Датой отправки уведомления будет считаться:

- при отправке почтой — дата почтового штемпеля на описи, если ее нет — дата штемпеля на конверте;

- в электронном виде — дата, указанная в подтверждении отправки, полученном электронно.

Если налоговая не прислала отказ в течение 20 дней, считайте, что ваше заявление принято. Отдельного уведомления от налоговой, что «все хорошо», может и не прийти.

Почему налоговая может отказать в вычете

Налоговая может отказать, если вы указали в строке 120:

- сумму взносов и пособий, которые вы еще не перечислили в бюджет;

- сумму, которая больше, чем стоимость патента. В этом случае откажут в вычете на сумму, превышающую сумму взносов.

Как вернуть переплату, если вы уже оплатили патент

Переплату можно вернуть по действующему патенту и по патенту с истекшим сроком действия. Порядок возврата в обоих случаях будет одинаковым.

Вернуть деньги можно на расчетный счет или учесть их в стоимости будущих патентов.

Для возврата денег нужно написать в налоговую заявление на возврат по форме КНД 1150058.

Для зачета переплаты в счет будущих платежей нужно написать заявление по форме КНД 1150057.

Заявление на возврат денег или на зачет переплаты можно подать в течение 3 лет со дня уплаты налога.

Подать заявление можно на бумаге в налоговую, почтой, в электронном виде через личный кабинет на сайте ФНС или через оператора ЭДО. Деньги должны вернуть в течение месяца.

При оплате страховых взносов или налогов нередко бывает так, что организация переплачивает. Но эту переплату можно вернуть. Достаточно лишь правильно оформить соответствующее заявление по форме КНД 1150058.

Что это

Нужно понимать, даже те средства, которые были уплачены ошибочно, направляются в бюджет. Соответственно, нельзя просто так взять из него деньги, чтобы вернуть плательщику. Здесь понадобится написать соответствующее заявление, которым и является форма КНД 1150058, принятая ФНС еще в 2017 году. Однако позже в форму были внесены некоторые изменения. Поэтому с 2020 года следует использовать новый бланк.

Однако далеко не всегда излишне уплаченную сумму можно вернуть. Так, Налоговым кодексом предусматривается отказ в возврате денег, если имеется какая-то задолженность по другим счетам. Если налоговый инспектор выявляет, что организация не сделала в бюджет какой-то обязательный взнос, он должен оповестить об этом. Соответственно, переплаченная сумма пойдет в счет задолженности.

Если сумма задолженности меньше переплаченной суммы, ответственные лица ФНС производят соответствующие расчеты. Т.е., сначала погашается долг. Если имеется остаток, то его компания может забрать. Чтобы налоговая вернула этот остаток, от налогоплательщика нужно получить стандартное заявление по форме КНД 1150058. Кроме возврата, организация может попросить засчитать эти деньги в счет следующих платежей.

Когда нужно писать заявление по форме КНД 1150058

Логично предположить, чтобы вернуть деньги, о переплате должны знать обе стороны, как организация, так и налоговая служба. Только в этом случае данное заявление будет принято. Если факт переплаты был обнаружен налоговым инспектором, в течение десяти дней он должен сообщить об этом организации. Обычно в этом случае ФНС отправляет компании соответствующее письмо. Нередко ответственные сотрудники организации сами узнают об излишне уплаченной сумме. В таких ситуациях факт переплаты нужно будет доказать. Для этого рекомендуется заранее подготовить соответствующую документацию.

Законом определен срок, в течение которого рассматривается полученное заявление и возвращается лишне уплаченная сумма. Естественно, налоговые инспекторы обязаны об этом помнить. Также имеется такое понятие, как срок давности. Например, компания имеет право просить вернуть деньги в течение трех лет, если переплата была совершена по ее вине. Также бывают ситуации, когда налоговая служба ошибочно списала сумму налога больше, чем требовалось. В этом случае налоговый орган обязан сообщить о случившемся руководителю компании. После получения данного извещения организация должна подать заявление в течение месяца.

Касаемо исковых сроков, здесь нужно быть предельно внимательным. Если они нарушены, налоговая не вернет переплату. Конечно, можно попытаться в этом случае обратиться в суд, и доказать, что исковый срок еще не прошел. Но в суд стоит обращаться только в том случае, если он действительно не прошел. В ином случае судебные разбирательства можно будет назвать пустой тратой времени.

Отличия новой КНД 1150058 формы 2021 года от прежнего бланка

Если тщательно рассмотреть новый бланк КНД 1150058, который стали применять с 2020 года, можно заметить, что здесь имеется немало изменений. Для большей наглядности все отличия можно рассмотреть в таблице ниже:

Как заполнить заявление о возврате суммы излишне уплаченного налога в 2021 году

Каких-то особых правил заполнения этого документа не существует. Да они и не нужны, так как в самом бланке содержатся необходимые коды и подсказки. Так, заполнение начинается с титульного листа.

Здесь указываются следующие данные:

- Коды КПП и ИНН организации. Если заявление составляет ИП, то КПП не указывается.

- В бланке уже имеется полное название документа. Остается только в соответствующей графе проставить номер заявления. Рядом указывает код налоговой инспекции, в которую будет подаваться документ.

- Ниже прописывается название фирмы или ФИО частного лица.

- Далее указывается статус плательщика.

- Ниже находится поле «На основании статьи». Здесь нужно указать номер статьи Налогового кодекса. Нужную можно выбрать здесь:

- Далее отмечаются тип суммы и платежа.

- Необходимо вписать сумму, которую следует вернуть. Указываются не только рубли, но и копейки.

- Проставляется период, за который получилась переплата.

- Проставляются коды бюджетной компании и ОКТМО.

Далее идет разделение листа на две части. Левая предназначена для указания сведений о плательщике: его ФИО, контакты, подпись. Правая часть остается пустой, ее заполнит налоговый инспектор.

Вторая страница этой формы предназначена для отображения реквизитов банка, при помощи которого осуществлялся перевод. В соответствующих строках прописываются наименование получателя, вид и номер счета, другие сведения.

Третий лист бланка остается пустым, если заявление подает индивидуальный предприниматель или юридическое лицо. Этот лист необходимо заполнить, если заявителем является физическое лицо. Здесь нужно указать сведения о нем. Прописываются не только ФИО, но и паспортные данные.

Составлять документ можно на компьютере или от руки. Если выбран рукописный вариант, применять нужно шариковую ручку с черной пастой. Все символы необходимо вносить заглавными печатными буквами. Необходимо постараться обойтись без ошибок и исправлений. Применение корректора также недопустимо. Если и была допущена ошибка, необходимо приступить к заполнению нового бланка. Заполненный документ нужно подать в налоговую службу по месту нахождения.

Для этого можно использовать один из удобных способов:

Если выбран вариант передачи заявления при помощи почты, необходимо заказать услугу ценного письма. При этом обязательно нужно сделать опись содержимого конверта. При отправлении налогоплательщик получит на руки квитанцию, которая и станет документальным подтверждением отправки заявления.

Образец заполнения заявления о возврате суммы излишне уплаченного налога 2021 года

Чем отличается образец заполнения формы КНД 1150058 физическим лицом

Данное заявление могут подавать не только юридические лица, но и физические. Какой-то принципиальной разницы, кто желает вернуть излишне уплаченную сумму, не существует. Главное, на что нужно обратить внимание, это заполнение третьей страницы бланка. Ведь она предназначена именно для физических лиц.

Читайте также: