Как зачесть ндс по авансы выданные по лизингу проводки в 1с

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (17)

Еще рекомендую посмотреть похожий вопрос, там тоже рассматривается авансы

Лизинг у лизингополучателя, объект на балансе лизингодателя ОСНО

.

Добрый день!

Спасибо больше за ответ!

Я не корректно выразилась, внесу разъяснения.

Мы оплачиваем аванс в декабре 19, нам выставляют авансовую счет-фактуру я её провела и после восстановила НДС с выданного аванса.

В книге продаж эти суммы отразились код операции 21, в книге покупок код операции 02.

Получается сразу всю сумму по авансовому с/ф приняли к вычету и тут же восстановила.

Да нам выставляют счет-фактуру больше, чем мы оплачиваем. И этой разницей, как раз будет погашаться наш аванс уплаченный ранее.

Поясню программа восстановила НДС за 4 квартал 2019, а думала она должна так его восстанавливать каждый квартал на протяжении всего договора лизинга, а за 1 квартал 2020 это не произошло. И вот здесь не понятно должно это быть или нет?

Екатерина, на основании чего Вы после восстановили НДС с выданного аванса?

Восстанавливать НДС с аванса нужно было на каждый зачет аванса.

Программа не восстановила аванс за 1 квартал. т.к. Вы его восстановили в 4 кв. 2019.

Поясните пожалуйста как именно вы его восстановили. Какие документы оформляли. Сейчас проверила, автоматически восстанавливается только на сумму зачтенного аванса, значит у Вас должен быть зачет аванса.

Светлана, извините, я может быть не совсем понимаю, поэтому спрашиваю совета.

Нам выставили счет-фактуру на аванс, после оплаченной первоначальной стоимости машины. Я ее провела, как авансовую счет-фактуру и при расчете НДС за 4 кв 2019 в записи формирования записи книги продаж появились восстановление по авансам. Я читала, что НДС надо восстановить и подумала это верно.

Программа просто так восстановление аванса вам бы не заполнила: нужен зачет или возврат аванса. Вот я и хочу уточнить какие документы вы вводили. Почему программа посчитала, что нужно восстанавливать аванс.

Посмотрите Анализ субконто: Контрагенты и Договоры и проанализируйте были ли какие-то предпосылки для этого.

В 1 квартале 2020 у меня ничего уже не восстановилось, получается и не должно. Но не понятно правильно я сделала в 4 квартале 2019г.

Документы мы водили такие:

1. оплата поставщику первоначальный взнос (аванс) за машину декабрь 19

2. провела счет-фактуру с кодом 02 на аванс декабрь 19

3. провела счет-фактуру на выставленные услуги лизинга за декабрь 19

4. далее пр расчете НДС появилось восстановленные суммы НДС. Получается при проведении сч/ф на аванс, она принялась к зачету.

Все таки не правильно все сделали. Не знаете почему программа предложила так сделать? Получается за 4 квартал 2019 подать уточненную декларацию? Так оставить не правильно будет?

Спасибо за помощь. Буду переделывать. Может быть стоит перебросить аванс на 60.02 счет?

Ну это не совсем поставщик. Здесь скорее 76 счет все таки. Но можно подумать.

Здравствуйте! Если авансов по лизингу много и надолго, то имеет смысл их вести на 60.02

НДС с авансов выданных у лизингополучателя, все расчеты на счете 76

.

Лизинг в 1С 8.3 у лизингополучателя: пошаговая инструкция

Пошаговая инструкция оформления примера. PDF

Перечисление аванса лизингодателю

Перечисление аванса лизингодателю оформите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки — Списание с расчетного счета .

Проводки![]()

С аванса лизингодателю лизингополучатель может принять НДС к вычету при обязательном наличии:

- правильно оформленного СФ;

- договора, предусматривающего предоплату;

- документов на перечисление аванса.

Регистрацию счета-фактуры, выданного на аванс, можно провести из документа Списание с расчетного счета , нажав кнопку Создать на основании и выбрав Счет-фактура полученный .

Поступление ОС в лизинг в 1с 8.3 на балансе лизингополучателя

- лизингодатель выставляет счет-фактуру на лизинговые платежи;

- лизингодатель выставляет счет-фактуру на выкупную стоимость в момент выкупа имущества.

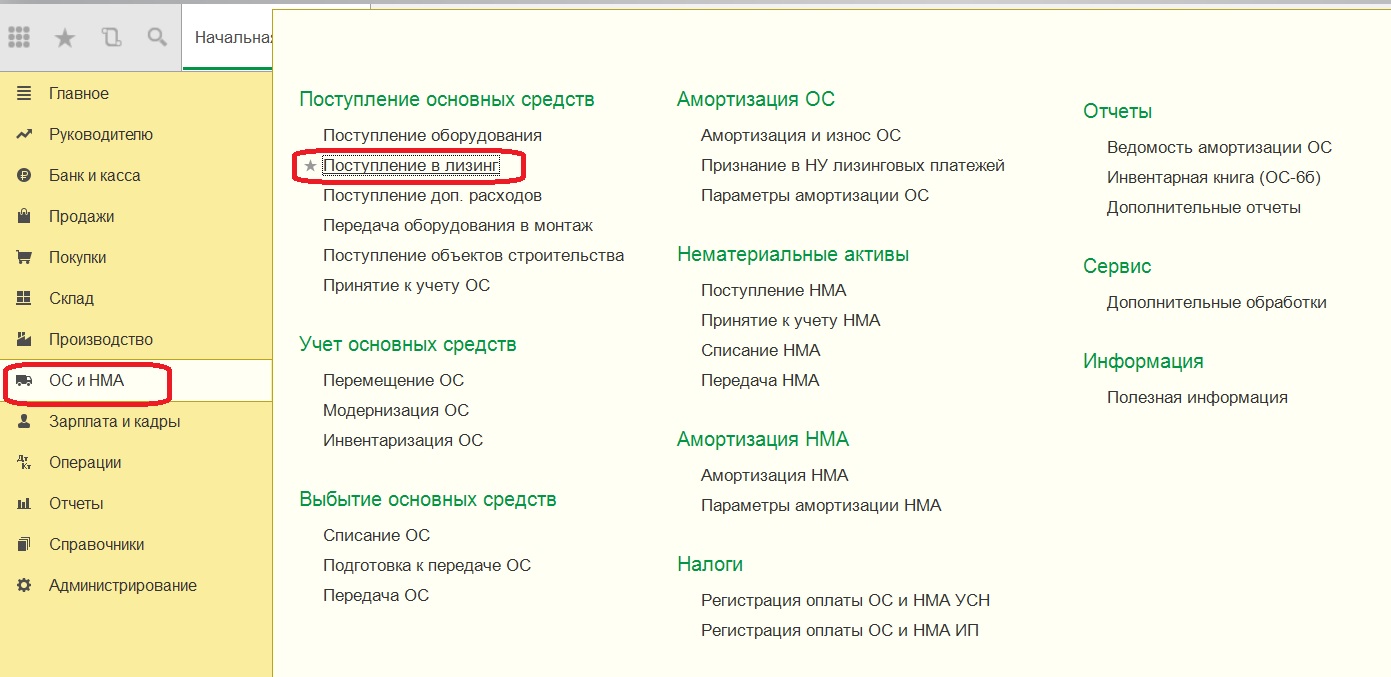

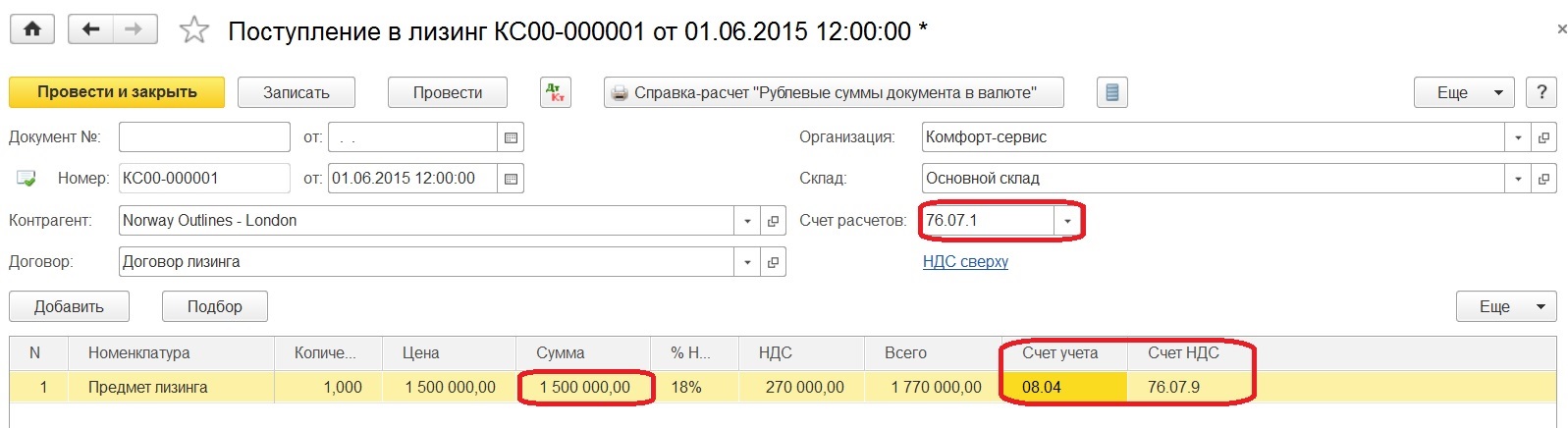

Поступление лизингового имущества на баланс лизингополучателя оформите документом Поступление в лизинг из раздела ОС и НМА – Поступление в лизинг .

- из суммы всех лизинговых платежей и выкупной цены, т. е. полной стоимости договора, включая НДС, — если договор один и включает в себя условия выкупа и выкупную стоимость;

- из суммы всех лизинговых платежей без выкупной цены, т. е. полной стоимости договора, включая НДС, — если имеется отдельный договор купли-продажи на выкупную стоимость предмета лизинга.

- Счет расчетов — 76.07.1 «Арендные обязательства»;

- Принятие к учету — переключатель

- Этим документом — актив одновременно будет принят к учету;

- Позднее — потребуется дополнительно ввести документ Принятие к учету ОС с видом операции Предметы аренды ;

- дополнительные расходы на предмет аренды;

- не линейный метод амортизации;

- специальный коэффициент амортизации.

- Дата окончания — дата окончания договора лизинга (в нашем примере 31.08.2022).

В табличной части укажите:

- Срок использования — ожидаемый срок эксплуатации предмета лизинга (п. 4, п. 20 ПБУ 6/01).

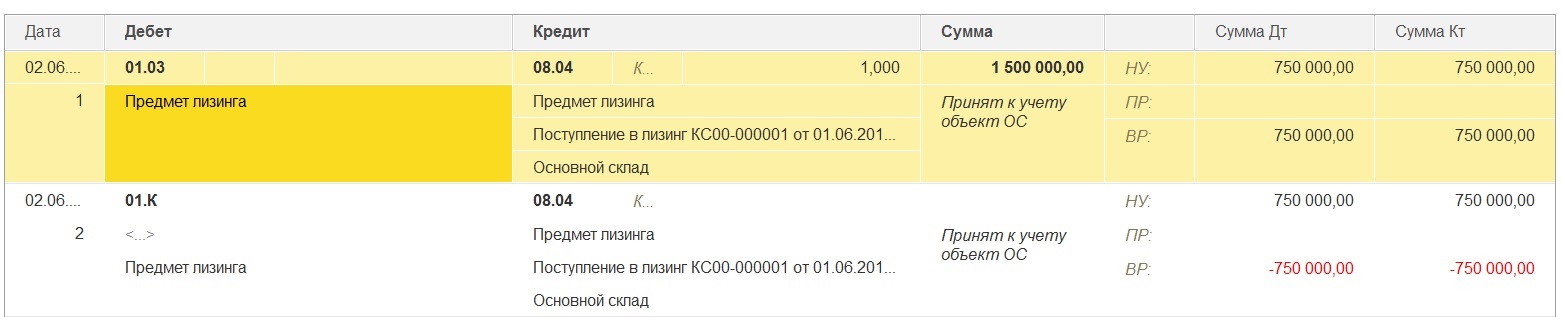

Проводки

![]()

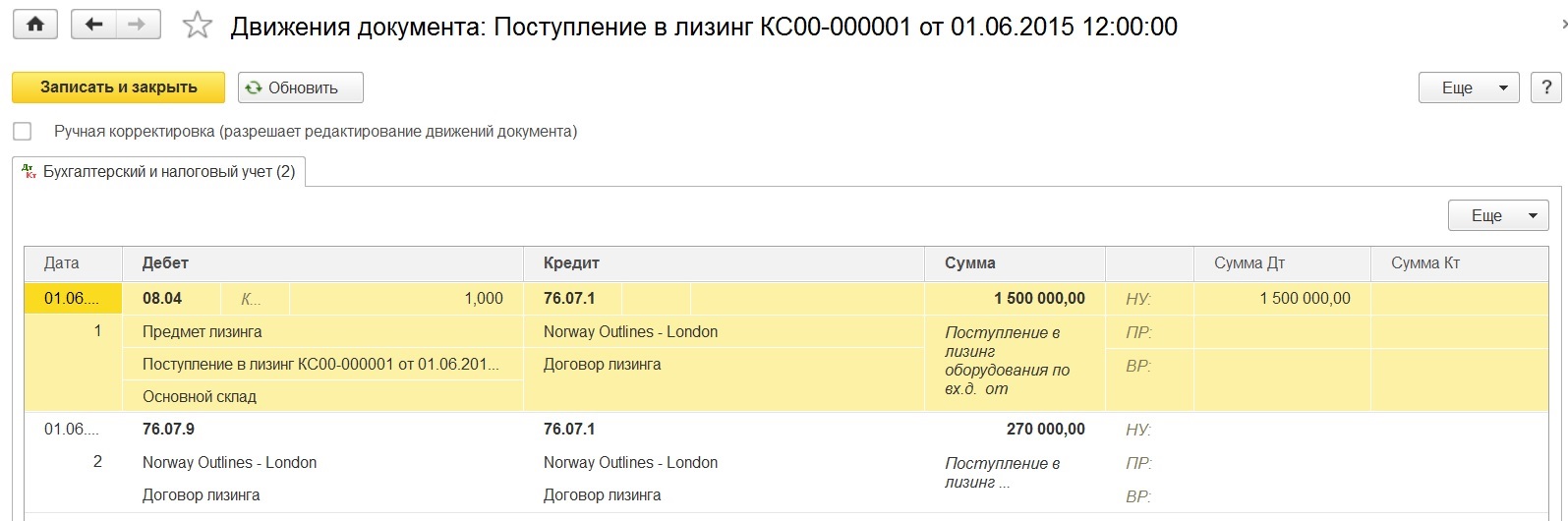

Документ формирует проводки:

- Дт 08.04.2 Кт 76.07.1 — арендные обязательства в сумме стоимости принимаемого на баланс актива;

- Дт 01.03 Кт 08.04.2 — принятие на учет актива;

- Дт 01.К Кт 08.04.2 — учет разницы между стоимостью ОС в БУ и НУ;

- Дт 76.07.9 Кт 76.07.1 — арендные обязательства в сумме НДС.

Назначение счета 01.К — учет неамортизируемой части стоимости ОС в НУ, т. е. разницы между стоимостью ОС в бухгалтерском и налоговом учете.

Страхование и постановка на учет в ГИБДД транспортного средства

- БУ — в расходах по обычным видам деятельности или прочих, в зависимости от использования авто (п. 5, п. 11 ПБУ 10/99);

- НУ — в составе прочих расходов (п. 1 ст. 264 НК РФ).

Оплата госпошлины за регистрацию ТС производится документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банковские выписки — Списание с расчетного счета .

В поле Налог укажите Госпошлина за регистрацию транспортных средств , выберите (при необходимости внесите) из справочника Налоги и взносы; PDF

В поле Вид обязательства — Налог;

Проводки

![]()

![]()

Учет затрат на госпошлину произведите документом Операция из раздела Операции — Операции, введенные вручную .

Страховая премия по программе ОСАГО — не является РБП, а признается в составе дебиторской задолженности. Ежемесячно списывается в расходы пропорционально количеству календарных дней.

ОСАГО является обязательным видом страхования, следовательно, расходы на страховую премию включаются в состав прочих расходов (п. 2 ст. 263 НК РФ). Расходы признаются равномерно при уплате страховой премии разовым платежом, если договор заключен на срок более одного отчетного периода (п. 6 ст. 272 НК РФ).

Оплату страховой премии ОСАГО отразите документом Списание с расчетного счета вид операции Прочее списание в разделе Банк и касса — Банковские выписки — Списание с расчетного счета :

![]()

- Счет дебета — 76.01.9 «Платежи (взносы) по прочим видам страхования»;

- Расходы будущих периодов — укажите соответствующее наименование из справочника Расходы будущих периодов. Для соответствующего значения РБП настройте форму Расходы будущих периодов .

Проводки

![]()

Начисление ежемесячного лизингового платежа

- зачет авансового платежа от 22.02.2021 — 60 000 руб.;

- зачет авансового платежа от 15 числа месяца — 48 000 руб.

![]()

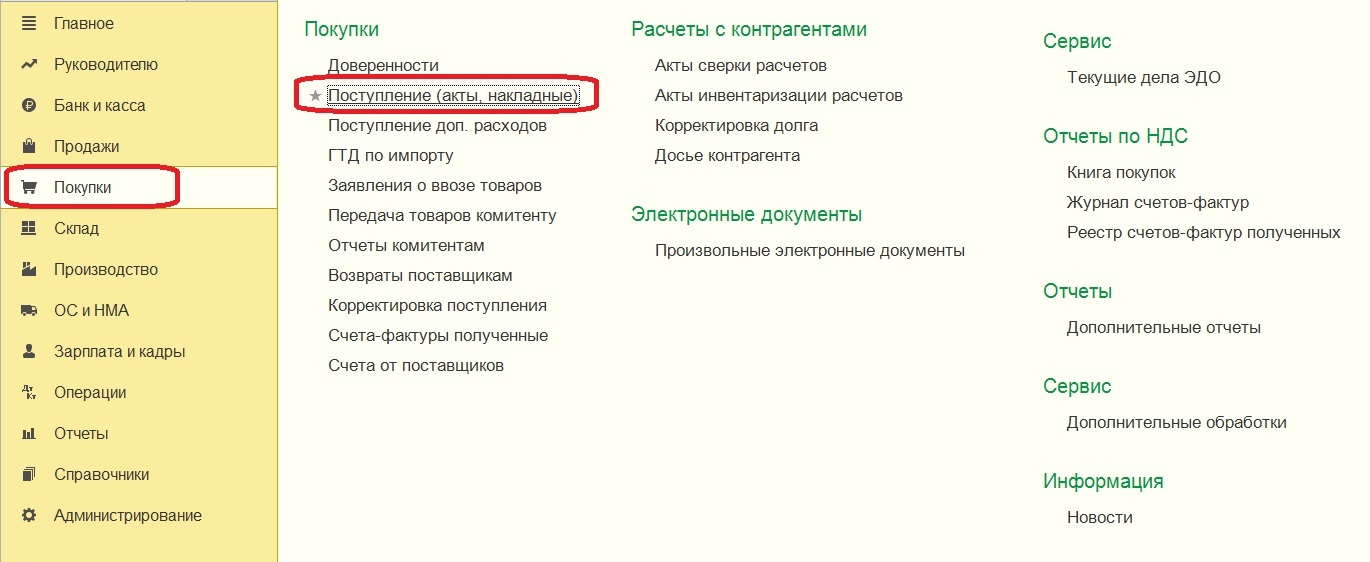

Начислите ежемесячный лизинговый платеж документом Поступление (акт, накладная, УПД) вид операции Услуги лизинга из раздела Покупки — Поступление (акты, накладные, УПД) — кнопка Поступление – Услуги лизинга .

Проводки

![]()

![]()

Для регистрации входящего счета-фактуры укажите его номер и дату внизу формы документа Поступление (акт, накладная, УПД) , нажмите кнопку Зарегистрировать .

Восстановление НДС при зачете аванса поставщику

Сумма НДС зачтенного авансового платежа подлежит восстановлению (пп. 3 п. 3 ст. 170 НК РФ).

Восстановление НДС при зачете аванса поставщику производится документом Формирование записей книги продаж в конце месяца или квартала. Документ доступен из раздела Операции — Регламентные операции НДС .

В нашем примере восстановлению подлежит с зачтенного аванса — 60 000 руб.

Проводки

![]()

Признание расходов в БУ и НУ

Признание расходов в БУ и НУ в конце месяца производится регламентными операциями в помощнике Закрытие месяца, раздел Операции — Закрытие месяца .

Начисление амортизации

Амортизационные отчисления производит сторона договора лизинга, на балансе которой находится предмет лизинга (п. 2 ст. 31 Закона N 164-ФЗ от 29.10.1998).

Амортизация начисляется в общеустановленном порядке (п. 17 ПБУ 6/01), при линейном способе — исходя из срока полезного использования ОС.

В целях налогового учета лизингополучатель начисляет амортизацию в общем порядке.

В НУ сумма ежемесячной амортизации относится на расходы, уменьшающие налогооблагаемую базу (п. 3 ст. 272 НК РФ).

Проводки

![]()

Признание в НУ лизинговых платежей

- амортизация;

- разница между лизинговыми платежами и амортизацией, которая включается в состав прочих расходов (пп. 10 п. 1 ст. 264 НК РФ) на последнее число месяца (пп. 3 п. 7 ст. 272 НК РФ).

![]()

Признание расходов по лизинговым платежам производится регламентной операцией Признание в НУ арендных платежей .

Проводки

![]()

Документ формирует проводку:

- Дт 44.02 Кт 01.К — списание в расходы НУ лизинговых платежей за счет неамортизируемой части стоимости лизингового имущества.

В последующие месяцы начисление и признание лизинговых платежей в расходах производится по той же схеме.

Признание отложенного налога

![]()

При ведении ПБУ 18/02 в конце месяца на отчетную дату формируется отложенный налог регламентной операцией Расчет отложенного налога по ПБУ 18 .

Проводки

![]()

- Балансоваястоимость — 1 632 000 – 27 200 = 1 604 800 руб.

- Налоговаястоимость — 1 200 000 + 362 000 – 20 000 = 1 542 000 руб.

- Временная разница — 1 604 800 – 1 542 000 = 62 800 руб. — налогооблагаемая временная разница.

- ОНО = 62 800 х 20% = 12 560 руб.

Расчет отложенного налога можно проконтролировать в справке-расчете Отложенный налог на прибыль PDF

Выкуп лизингового имущества

![]()

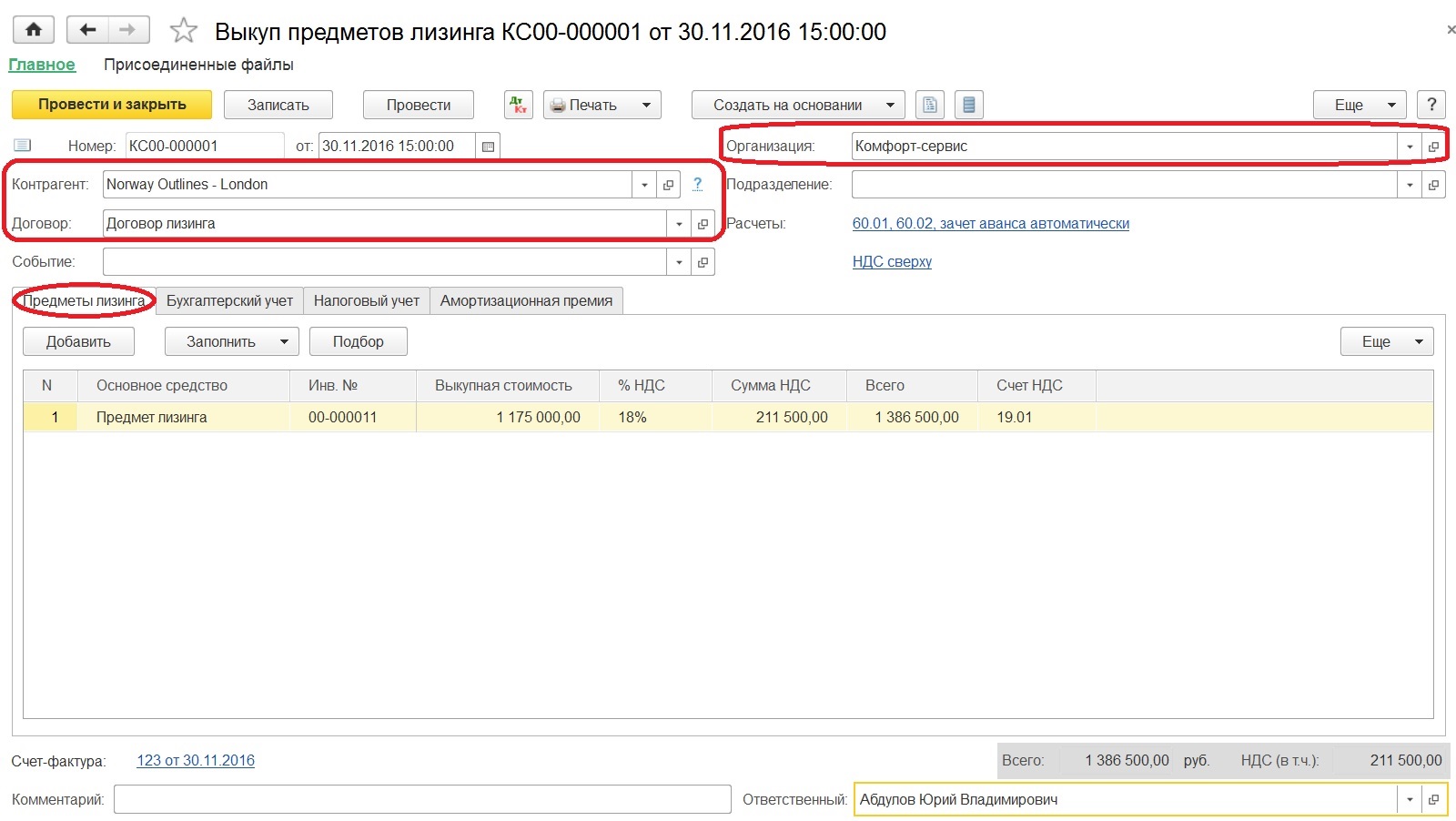

По окончании договора проведите выкуп имущества документом Выкуп предметов лизинга , из раздела ОС и НМА — Выкуп предметов лизинга — кнопка Создать .

Укажите в шапке:

![]()

На вкладке Предметы лизинга по кнопке Заполнить в документе отразите основные средства, полученные в лизинг по указанному договору.

![]()

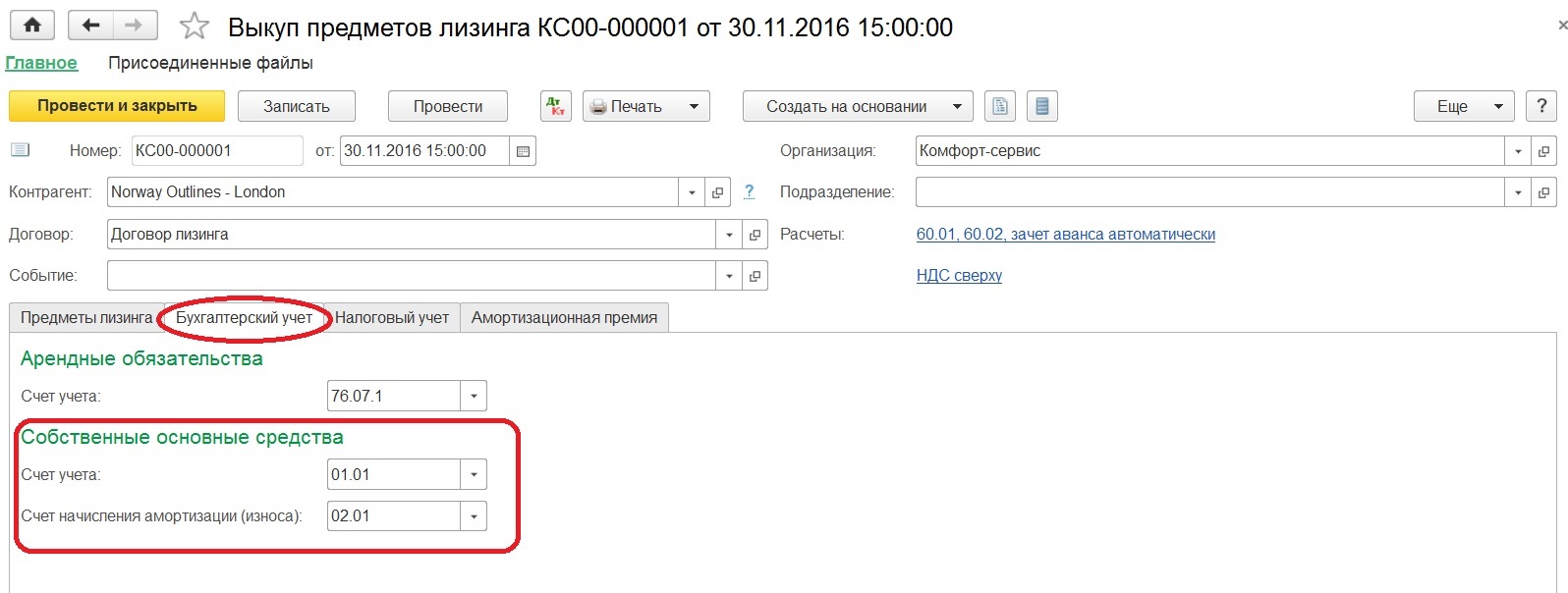

На вкладке Бухгалтерский учет счета учета будут заполнены автоматически.

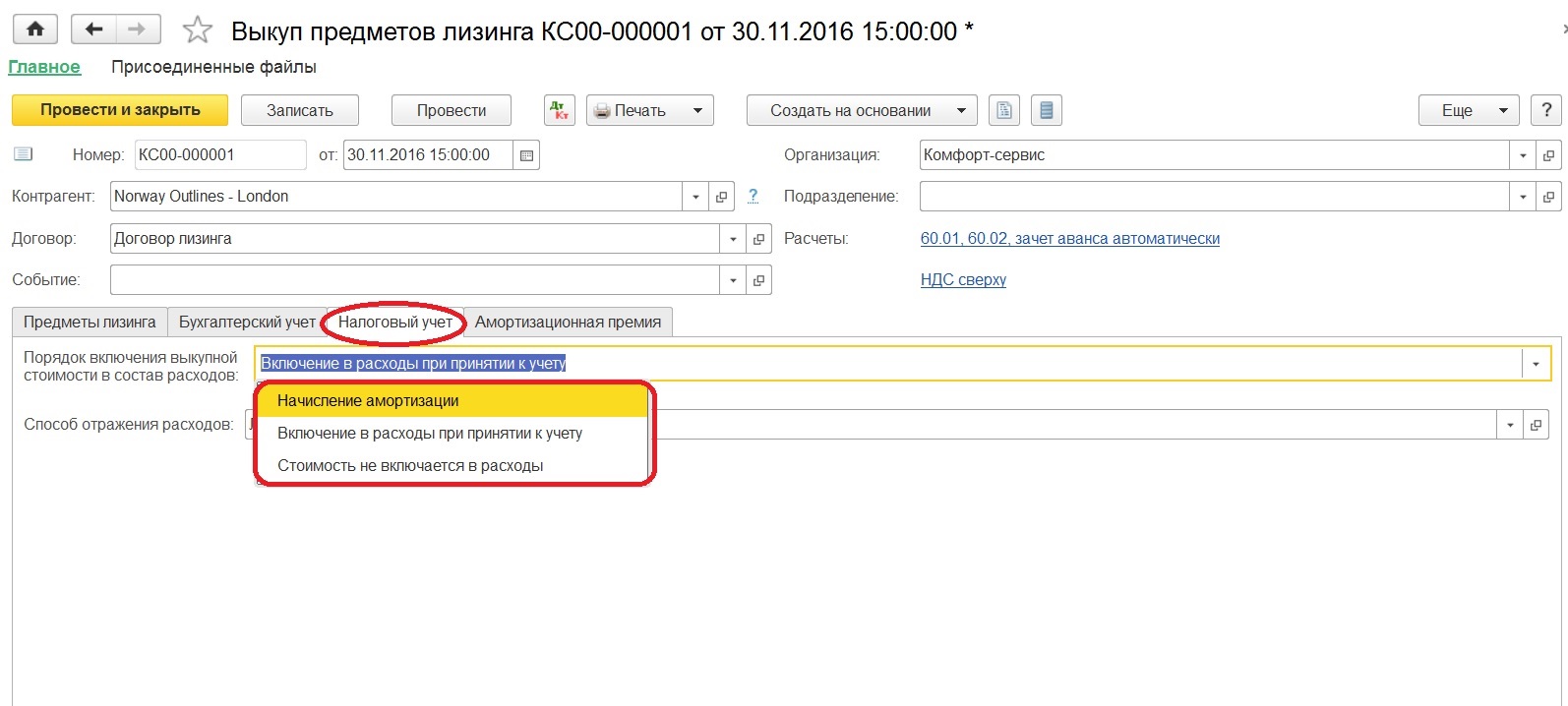

На вкладке Налоговый учет укажите:

- Порядок включения выкупной стоимости в состав расходов — можно выбрать из 3-х вариантов:

- Начисление амортизации — если выкупная стоимость ОС не менее 100 тыс. руб;

- Включение в расходы при принятии к учету — если выкупная стоимость ОС меньше 100 тыс. руб. — в нашем примере выбираем этот вариант;

- Стоимость не включается в расходы — если стоимость ОС нельзя учесть НУ.

Документ формирует проводки:

- Дт 60.01 Кт 60.02 — зачет аванса поставщику по выкупной стоимости;

- Дт 76.07.1 Кт 60.01 — выкуп лизингового имущества;

- Дт 19.01 Кт 60.01 — принятие к учету НДС;

- Дт 76.07.1 Кт 76.07.9 — списание арендного обязательства в части НДС;

- Дт 44.02 Кт 02.03 — начисление в последний раз амортизации по ОС в лизинге;

- Дт 44.02 Кт 01.К — признание в затратах лизинговых платежей;

- Дт 01.01 Кт 01.03 — перенесение ОС в состав собственных;

- Дт 02.03 Кт 02.01 — перенесение амортизации, начисленной в периоде лизингового договора;

- Дт 01.09 Кт 01.03 — формирование выкупной стоимости в НУ;

- Дт 02.03 Кт 01.09 — корректировка выкупной стоимости за счет амортизации в НУ;

- Дт 01.09 Кт 01.К — корректировка выкупной стоимости за счет неамортизируемой части в НУ;

- Дт 44.02 Кт 01.09 — признание в текущих затратах неамортизируемого имущества.

![]()

Для регистрации входящего счета-фактуры, укажите его номер и дату внизу формы документа Выкуп предметов лизинга , нажмите кнопку Зарегистрировать .

Документ Счет-фактура полученный автоматически заполняется данными документа Выкуп предметов лизинга .

Признание отложенного налога

В конце действия договора продолжается признание отложенного налога, так как разница между стоимостью ОС в БУ и НУ возрастает. ОНО признается регламентной операцией Расчет отложенного налога по ПБУ 18 .

Проводки

![]()

Погашение ОНО начнется со следующего месяца после выкупа в процессе амортизации ОС. Полное погашение произойдет с завершением амортизации.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Лизинг традиционно вызывает много вопросов, особенно у лизингополучателя: как показать.В программе 1С:Бухгалтерия 8.3 ПРОФ реализованы возможности по досрочному применению.В программе 1С:Бухгалтерия 8.3 КОРП реализованы возможности по досрочному применению.В программе 1С:Бухгалтерия 8.3 ПРОФ реализованы возможности по досрочному применению.

Карточка публикации

(18 оценок, среднее: 4,78 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

![]()

Взять в лизинг автомобиль в настоящее время могут как физические, так и юридические лица. Но вот обязанность фиксировать операции с таким автомобилем в бухгалтерском и налоговом учете возникает только у юридических лиц.

Одновременно юридические лица могут воспользоваться определенными преференциями, которых нет у физлиц, в частности уменьшить налоговую базу по прибыли на лизинговые платежи и принять к вычету НДС, уплаченный лизингодателю. Важно помнить, что данные преференции применимы при общей системе налогообложения. Использование юрлицами спецрежимов характеризуется своими нюансами, например:

- при применении УСН «доходы» расходы на лизинг нельзя списать в уменьшение налоговой базы так же, как и другие расходы на ведение деятельности;

- при применении ЕНВД расчет налога к уплате тоже выполняется по определенным принципам, не включающим вычет из налоговой базы затрат на платежи по договору лизинга.

ВАЖНО! С 2022 года всем организациям следует перейти на ФСБУ 25/2018. Начать применение стандарта можно и раньше, зафиксировав нововведения в учетной политике.

Как организации перейти на учет аренды (лизинга) по ФСБУ 25/2018, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Далее в материале пойдет речь о бухучете лизинга автомобиля у юрлиц, находящихся на ОСНО. Вопросов налогового учета касаться не будем, поскольку в профессиональной литературе и публикациях имеются некоторые разночтения, связанные с тем, что законодательно вопросы учета лизинга в РФ не отрегулированы в полном объеме.

В подробностях вопросы разграничения бухгалтерских и налоговых проводок представлены в статьях:

- «Амортизация лизингового имущества у лизингополучателя»;

- «Выкупная стоимость лизингового имущества — проводки»;

- «[НАЛОГ НА ПРИБЫЛЬ]: Лизинговые платежи — не всегда прочий расход».

Проводки у лизингополучателя, если автомобиль учитывается на его же балансе

В заключенном договоре на лизинг могут быть прописаны 2 варианта учета автомобиля: на балансе лизингодателя (далее для краткости будем называть его ЛД) и на балансе лизингополучателя (далее — ЛП). В отношении получаемого по лизингу авто действуют те же правила бухучета, что и для другого имущества в лизинге.

Любой договор лизинга содержит нюансы, относящиеся к возможности выкупа предмета договора и порядку формирования и уплаты его выкупной стоимости:

- автомобиль по окончании договора, как правило, переходит в собственность ЛП, но в некоторых случаях может и не переходить и возвращаться ЛД;

- стоимость выкупа может оплачиваться отдельно в установленный договором срок (обычно в конце договора лизинга), а может включаться в состав периодических платежей (ежемесячных или ежеквартальных).

Стандартные бухгалтерские проводки в случае, если ЛП принимает автомобиль на баланс, будут выглядеть так:

Положения договора

Дт

Кт

Содержание проводки

Примечание

Автомобиль переходит в собственность ЛП.

Стоимость выкупа включена в состав платежей

76/ Арендные обязательства

Принят на баланс автомобиль и отражена общая сумма долга перед ЛД

Проводка делается на суммарные платежи по договору, за весь период его действия, за вычетом НДС

76/ Арендные обязательства

Отражен входной НДС (со всей суммы, учтенной предыдущей проводкой)

01/ Имущество в лизинге

Автомобиль введен в эксплуатацию в составе ОС

76/ Арендные обязательства

76/ Расчеты по лизингу

Отражен периодический платеж по договору

Проводка выполняется за каждый период, за который предусмотрен платеж в договоре. Например, ежемесячно. Сумма проводки — вся сумма очередного платежа, с НДС

76/ Расчеты по лизингу

Оплачен периодический платеж

Принят к вычету НДС

В части «закрытого» лизингового платежа за истекший период по договору.

ВАЖНО! Перечисленный в составе платежа аванс по стоимости выкупа в вычет не берется до фактического выкупа авто. Поэтому в данном случае рекомендуется делать 2 счета-фактуры: на вычет по договорному платежу и на аванс по выкупу

Начислена амортизация автомобиля

С месяца, следующего за месяцем ввода в эксплуатацию.

Автомобиль переходит в собственность ЛП.

Выкупная стоимость не включена в состав лизинговых платежей и платится отдельно в конце договора

76/ Арендные обязательства

Принят на баланс автомобиль и отражен долг по договору перед ЛД

Проводка делается на общую сумму платежей по договору, включая стоимость выкупа, без НДС

76/ Арендные обязательства

Отражен входной НДС

01/ Имущество в лизинге

Автомобиль введен в эксплуатацию в составе ОС

76/ Арендные обязательства

76/ Расчеты по лизингу

Отражен периодический платеж

Проводка выполняется за каждый период, за который предусмотрен платеж в договоре. Например, ежемесячно. Сумма проводки — вся сумма очередного платежа, с НДС

76/ Расчеты по лизингу

Оплата ЛД периодического платежа

Принят к вычету НДС по периодическому платежу

02/ Амортизация имущества в лизинге

Начислена амортизация автомобиля

С месяца, следующего за месяцем ввода в эксплуатацию.

Проводки у лизингополучателя, если автомобиль учитывается на балансе лизингодателя

В данном случае учет у ЛП немного проще. Сам автомобиль приходуется на забалансовый счет, амортизация на него ЛП не начисляется и не учитывается.

Условия договора

Дт

Кт

Содержание проводки

Примечание

Автомобиль переходит в собственность ЛП.

Цена выкупа включена в состав лизинговых платежей

001 «Имущество в лизинге»

Принят за баланс автомобиль

Проводка делается на сумму (стоимость) автомобиля, за которую его приобрел ЛД. Например, ЛД приобретен автомобиль за 1,5 млн руб. — значит, ЛП приходует автомобиль за балансом по стоимости 1,5 млн руб.

76/ Лизинговые платежи

Начислен очередной платеж

76/ Лизинговые платежи

Отражен входной НДС

76/ Авансы выданные

76/ Лизинговые платежи

Отражен аванс по цене выкупа в составе лизингового платежа

Данная проводка формирует на Кт 76 окончательную сумму, подлежащую уплате за период ЛД

76/ Лизинговые платежи

Принят к вычету НДС

В части «закрытого» лизингового платежа за истекший период по договору.

Перечисленный в составе платежа аванс по выкупу в вычет не списывается до фактического выкупа объекта

Автомобиль переходит в собственность ЛП.

Цена выкупа не включена в состав лизинговых платежей и оплачивается отдельно

Лизинг - это всегда определенные трудности для бухгалтера. Особенно много вопросов возникает при учете предмета лизинга на балансе лизингополучателя. В этой статье попробуем разобраться, как работать с новыми возможностями программы 1С: Бухгалтерия предприятия 8 в данной ситуации. В настоящее время в программе автоматизированы такие операции, как поступление имущества в лизинг, принятие его к учету, начисление по нему амортизации, отражение текущих платежей по лизингу, в том числе списание НДС по этим платежам, а также выкуп имущества полученного в лизинг.

![]()

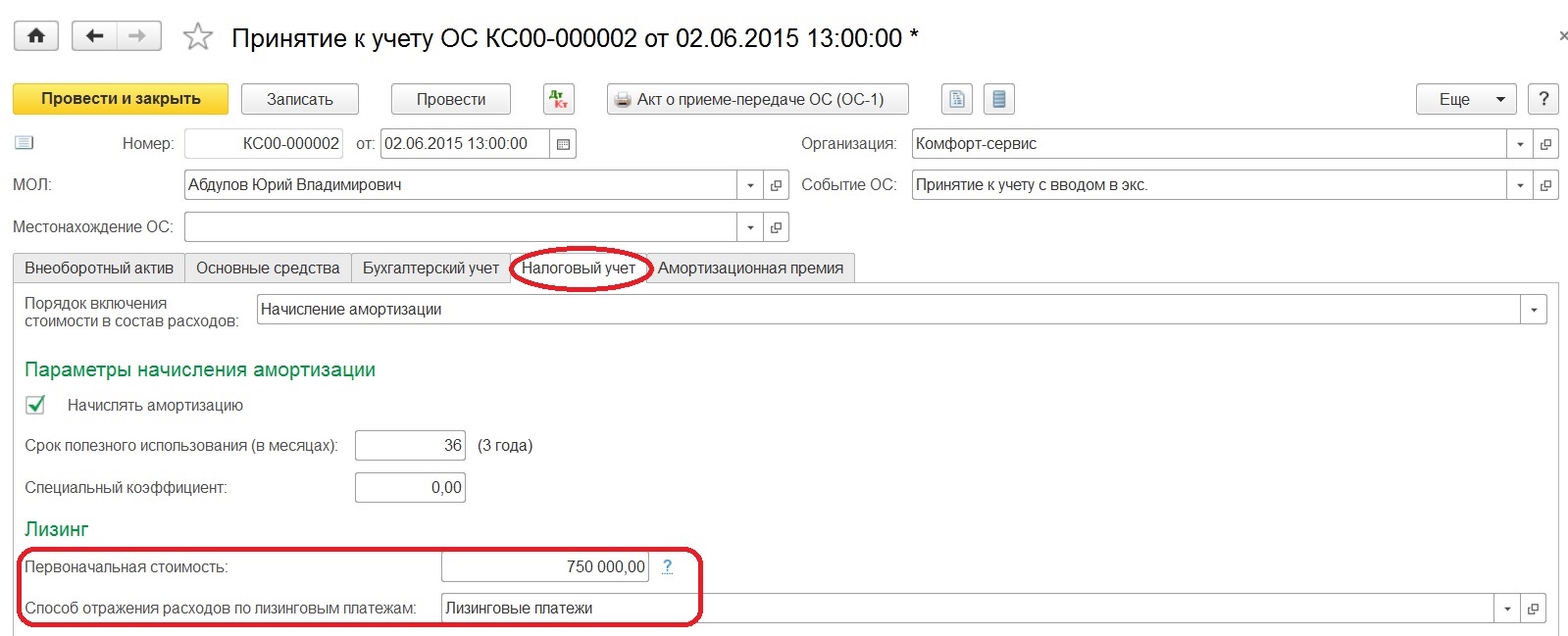

Первая операция отражается документом "Поступление в лизинг". Для перехода к документу выбираем раздел "ОС и НМА".

![]()

В выбранном документе нужно будет указать сумму всех платежей по договору лизинга, то есть полную стоимость вместе с выкупной.

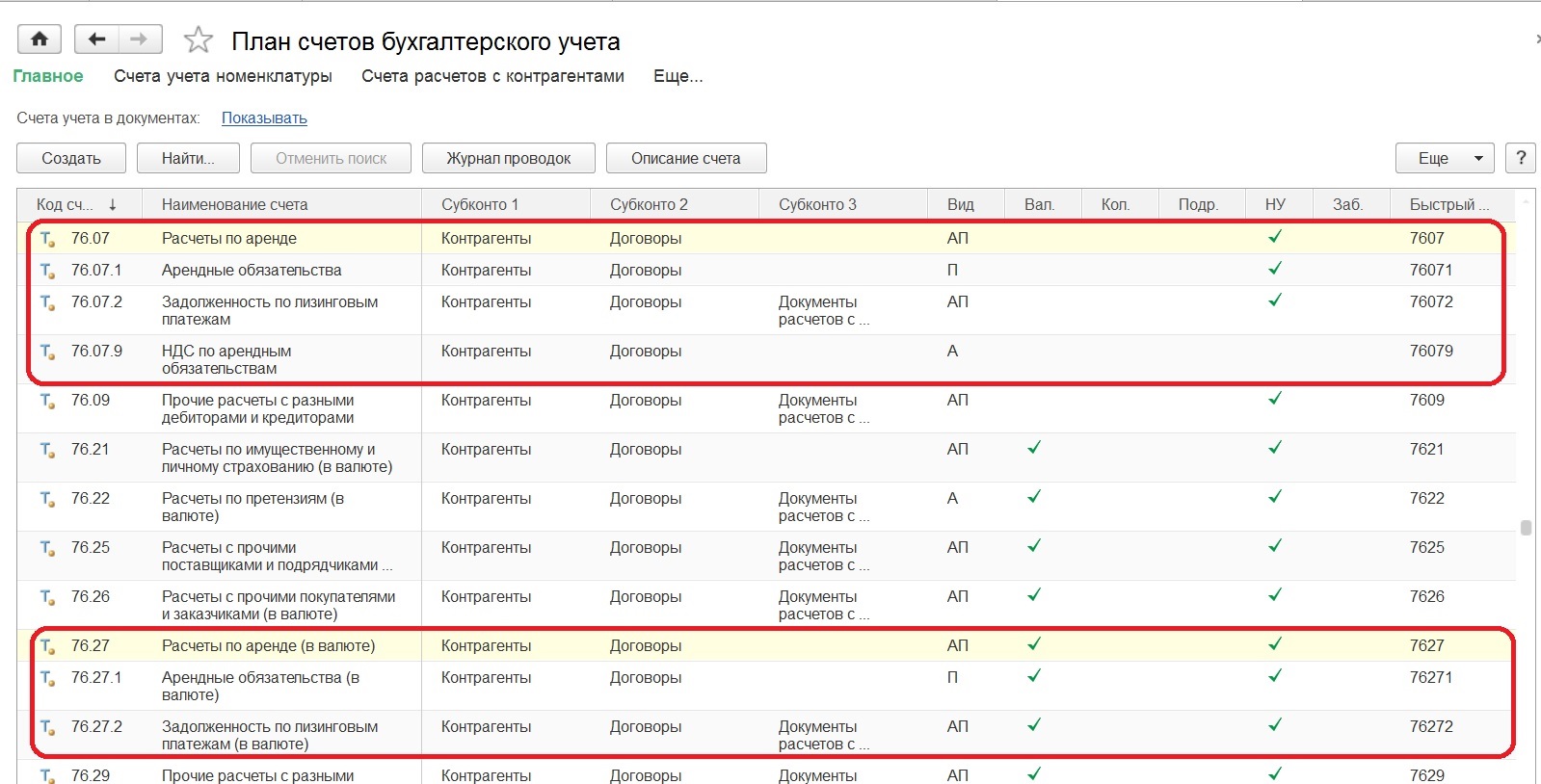

Еще потребуется отметить счета учета арендных обязательств и учета НДС по арендным обязательствам. Ведь если обратить внимание на план счетов, то можно заметить, что он пополнился субсчетами для учета операций с лизинговым имуществом, в том числе учтены операции в иностранной валюте и в условных единицах.

![]()

![]()

При проведении документа поступления будут сформированы проводки в дебет счета внеоборотных активов и сформирован отложенный НДС. Важно отметить, что право собственности на арендованное имущество не переходит. Счет-фактура по данной операции не выставляется.

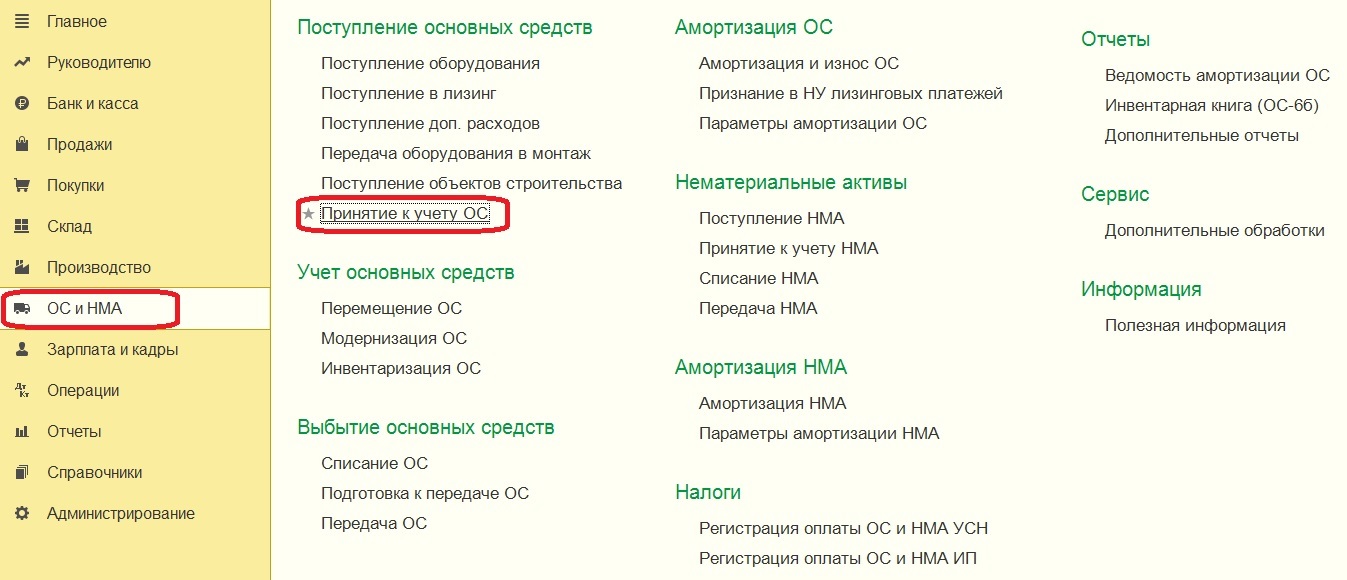

Чтобы ввести объект основных средств в эксплуатацию обращаемся к документу "Принятие к учету ОС", который расположен в том же разделе "ОС и НМА".

![]()

![]()

Чем отличается данное принятие, от обычного принятия к учету? Во-первых, способ поступления - "По договору лизинга". То есть на закладке «Внеоборотный актив» требуется в поле «Способ поступления» выбрать значение «По договору лизинга». На основании этого действия появятся реквизиты «Контрагент» и «Договор», которые также необходимо заполнить - это второе отличие документа. "Контрагент" в данном случае - это лизингодатель, а "Договор" - договор лизинга.

![]()

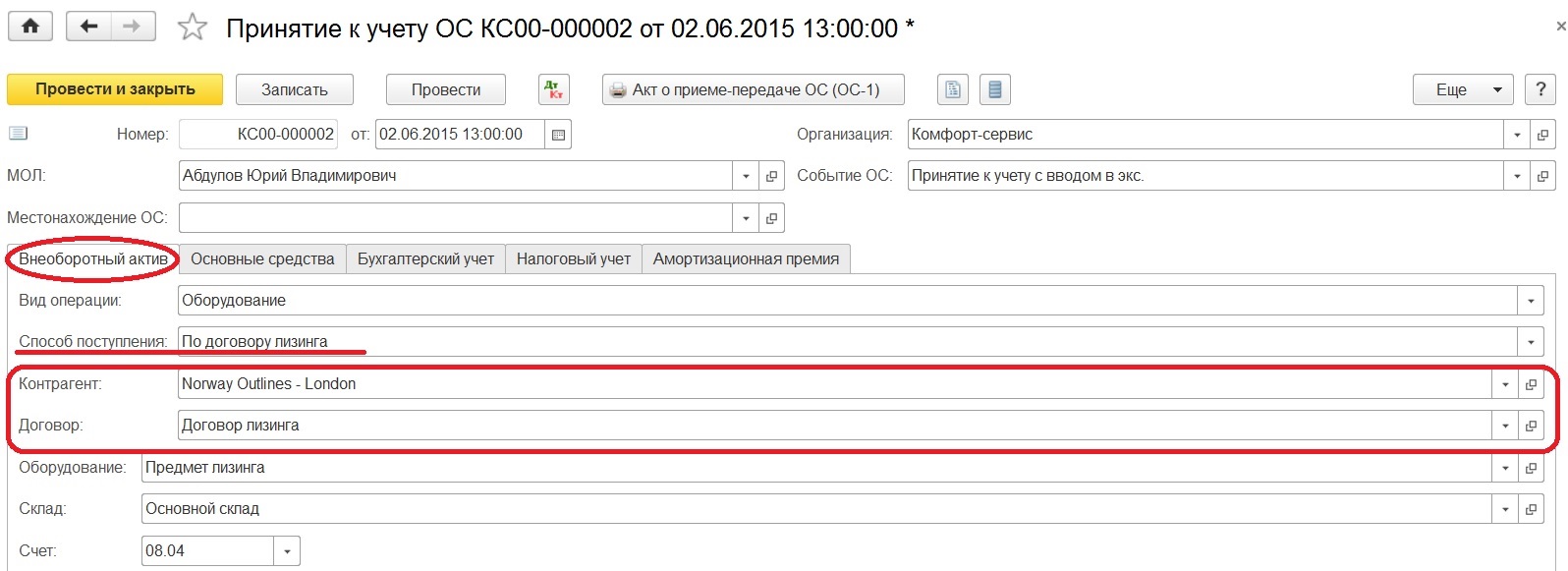

В-третьих, счета учета. На закладке "Бухгалтерский учет" указывается счет учета (01.03), а также параметры начисления и счет учета амортизации (02.03).

![]()

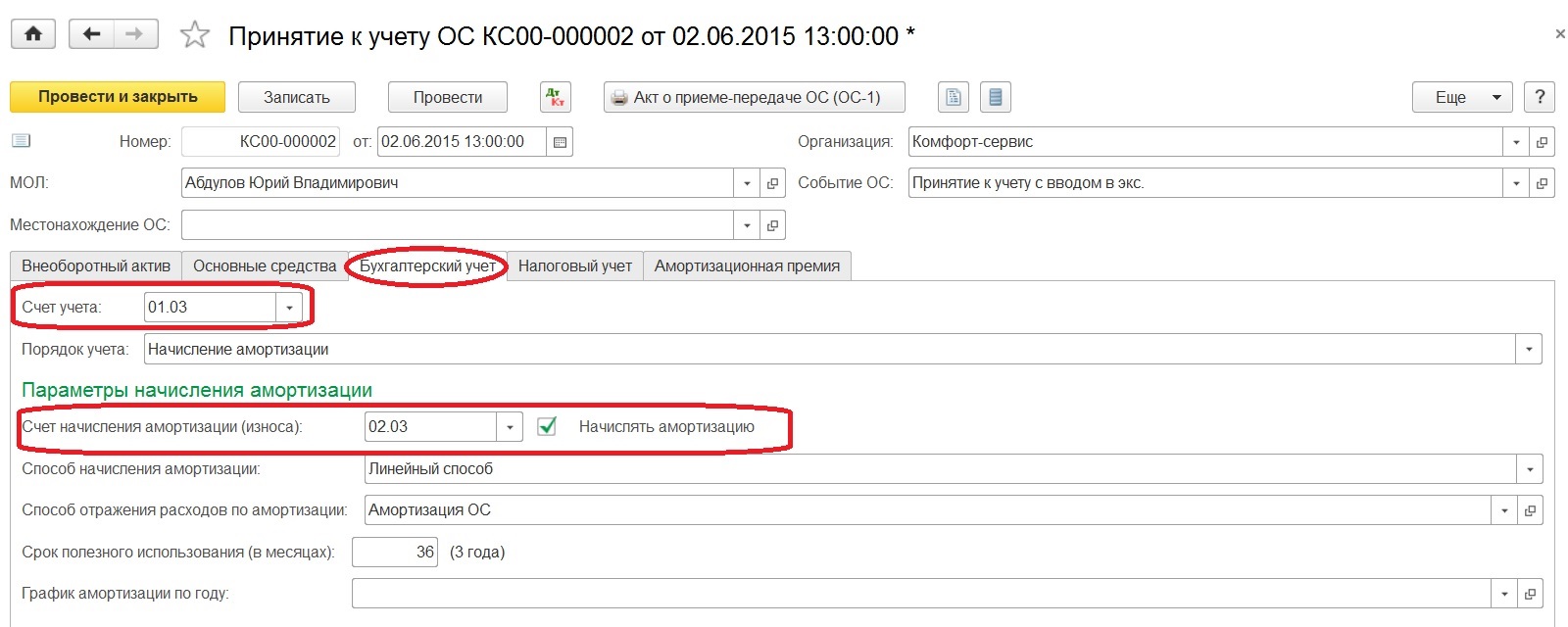

В-четвертых, сумма по налоговому учету - это сумма расходов лизингодателя. Следовательно, на закладке «Налоговый учет», указываем первоначальную стоимость для целей налогового учета. Эта стоимость есть сумма расходов лизингодателя на приобретение предмета лизинга. Также необходимо заполнить способ отражения расходов по лизинговым платежам и не забываем про параметры начисления амортизации. Исходя из того, что имущество числится на балансе лизингополучателя, то в поле "Порядок включения стоимости в состав расходов" указывается "Начисление амортизации", и устанавливается флаг "Начислять амортизацию".

![]()

Когда данный документ проведен, получаем отражение первоначальной стоимости имущества, которое получено в лизинг, по дебету счета 01.03. По бухгалтерскому учету будет стоимость без НДС, а по налоговому - сумма затрат лизингодателя. На дебете счета 01.К увидим разницу между первоначальной стоимостью предмета лизинга в БУ и НУ, а счет 08.04 закроется.

Что касается субсчета 01.К "Корректировка стоимости арендованного имущества", то он учитывает неамортизируемую в НУ часть стоимости основных средств организации, находящихся в аренде.

![]()

На основании договора необходимо осуществлять ежемесячное начисление лизинговых платежей, которое происходит с помощью документа "Поступление (акт, накладная)" с видом операции "Услуги лизинга". Для ввода данной информации обратимся к разделу "Покупки".

В расчетах требуется внести счет по учету задолженности по лизинговым платежам, в зависимости от конкретной ситуации: 76.07.2, 76.27.2 или 76.37.2. В табличной части указывается счет учета арендных обязательств, также выбираем по необходимости: 76.07.1, 76.27.1 или 76.37.1.

Ниже табличной части можем внести и зарегистрировать счет-фактуру, тогда НДС будет принят к вычету.После проведения документа мы видим отражение начисления очередного лизингового платежа, списание части арендных обязательств, списание суммы "отложенного" НДС и отражение "входного" НДС с суммы начисленного лизингового платежа.

Так как мы рассматриваем имущество, которое числится на балансе лизингополучателя, то его стоимость погашается посредством амортизационных отчислений. Для расчета суммы амортизации за месяц как для бухгалтерского, так и налогового учета, требуется выполнить закрытие месяца.

При обращении к обработке "Закрытие месяца" видим актуальные для нашей ситуации регламентные операции: "Амортизация и износ основных средств" и "Признание в НУ лизинговых платежей". При выполнении первой из этих операций, суммы начисленной по счету 02.03 амортизации списываются на расходы.

При реализации следующей регламентной операции вычисляется разница между лизинговыми платежами, которые были внесены через документы поступления, и начисленной амортизацией в налоговом учете.

Когда работаем с закрытием месяца можем воспользоваться справкой-расчетом "Признание расходов по ОС, поступившим в лизинг".

Выбранный отчет иллюстрирует суммы лизинговых платежей в бухгалтерском и налоговом учете лизингополучателя.![]()

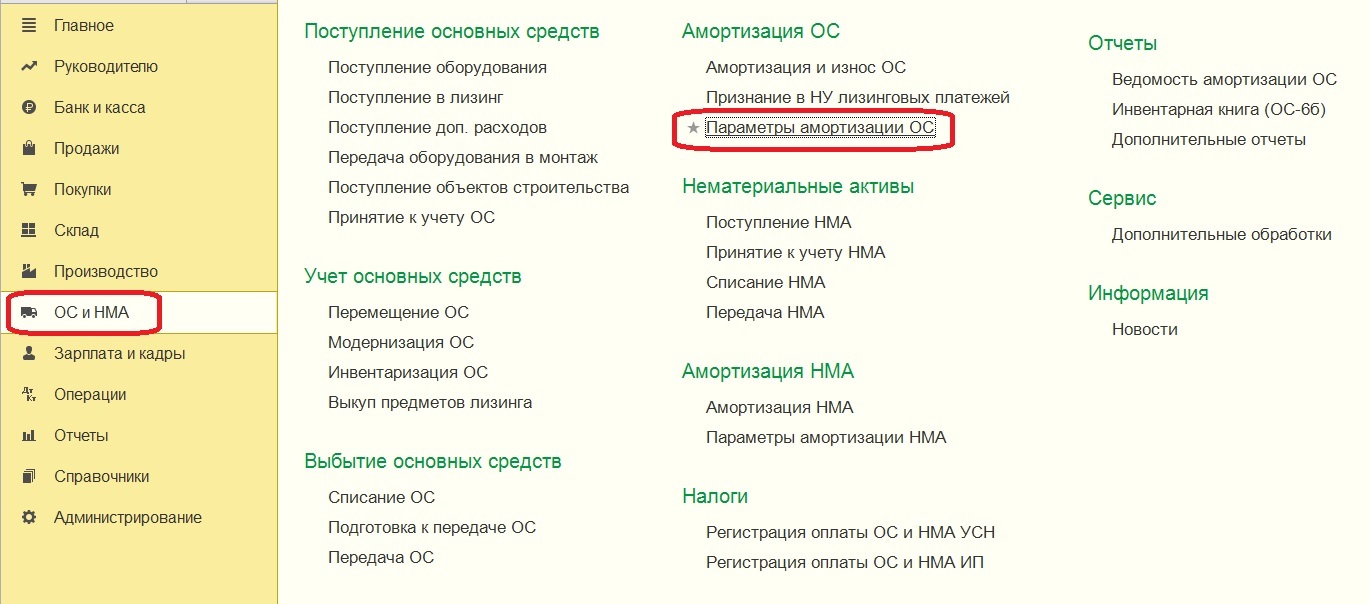

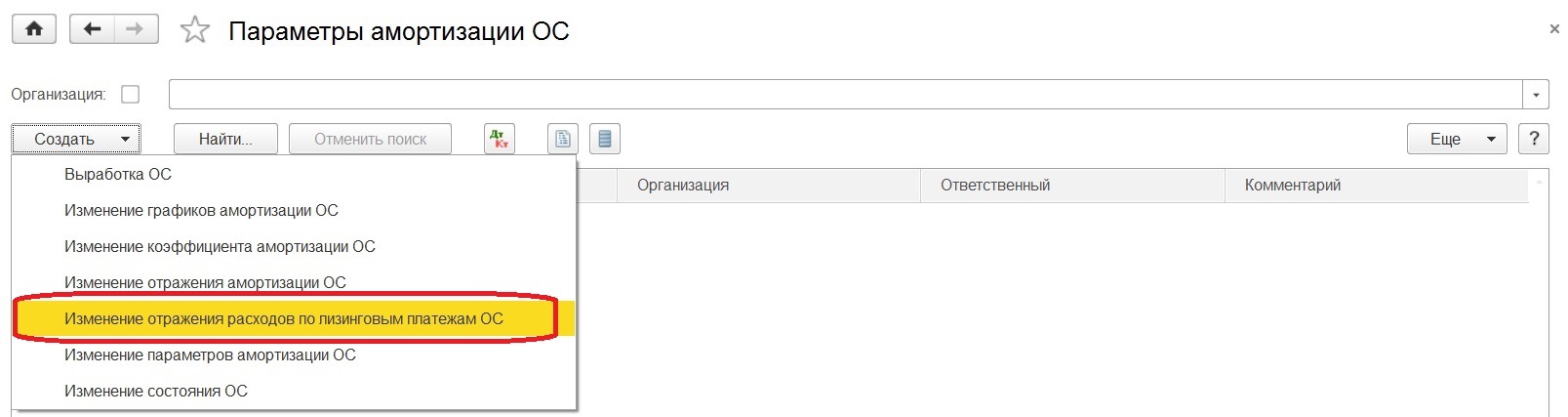

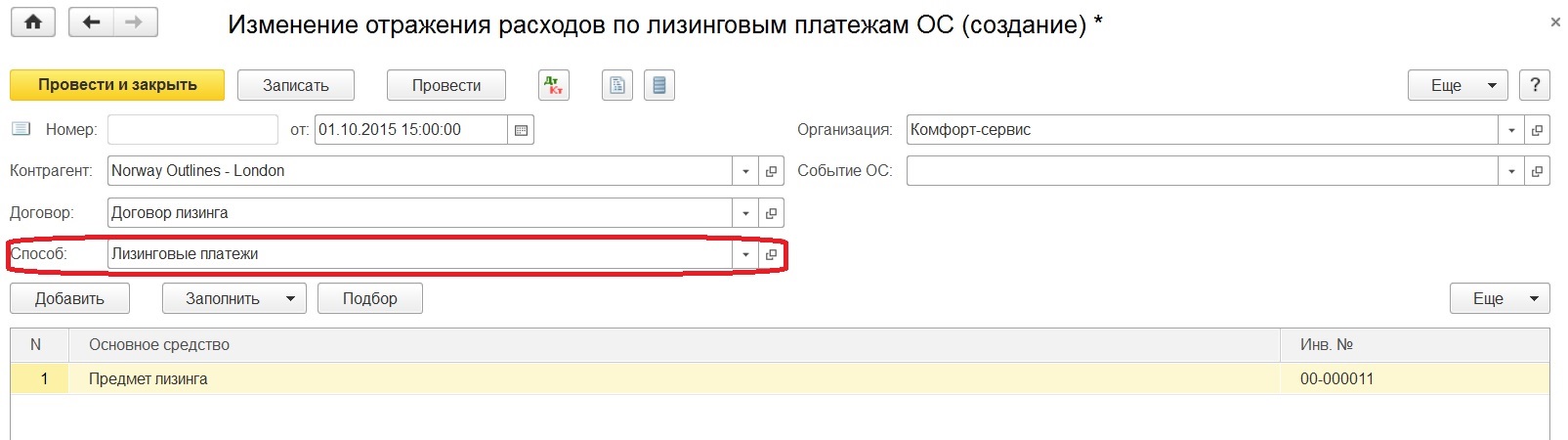

Если вдруг уже после принятия к учету лизингового имущества, потребовалось изменить способ отражения расходов по лизинговым платежам, то на этот случай предусмотрен документ «Изменение отражения по лизинговым платежам», расположенный в разделе "ОС и НМА".

![]()

При создании выбираем одноименную позицию.

![]()

В поле «Способ» указываем новый требуемый способ.

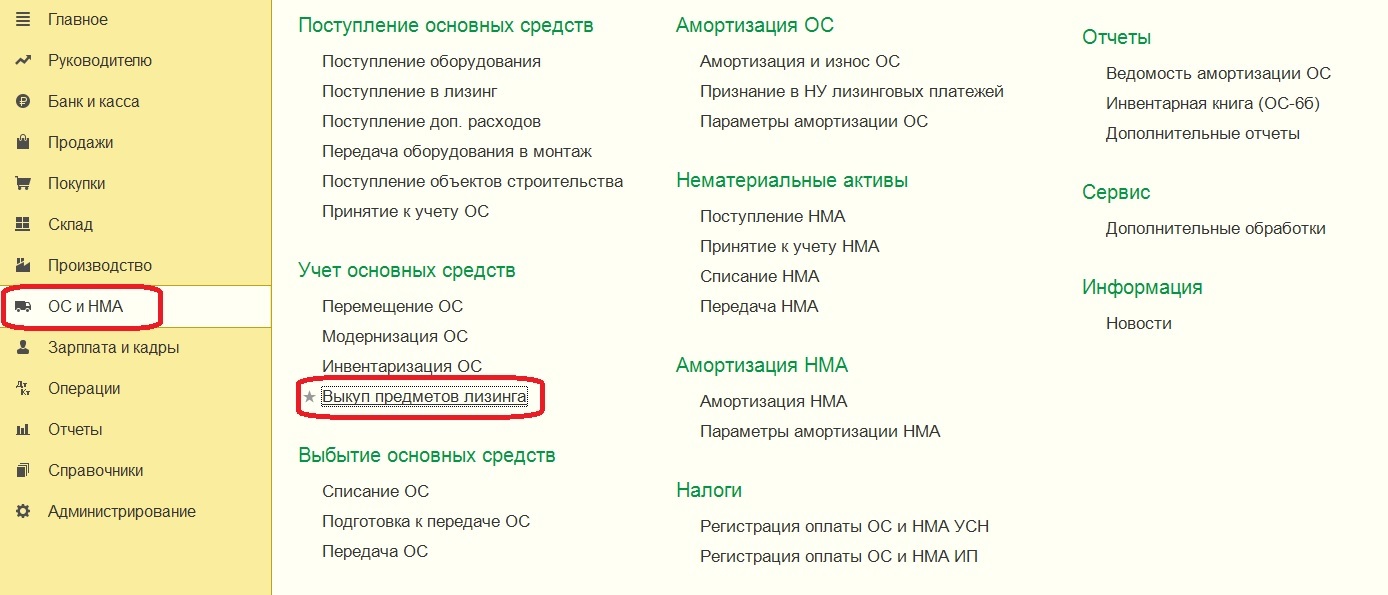

В дальнейшем для правильного выполнения перехода права собственности следует обратиться к документу «Выкуп предметов лизинга», через раздел "ОС и НМА".

![]()

Рассматриваемый документ реализован специально для лизингополучателя, чтобы осуществить перенос данных с субсчетов по имуществу, полученному в лизинг, на субсчета собственных основных средств; погасить оставшиеся арендные обязательства, отразить предъявленный НДС; погасить оставшийся НДС по арендным обязательствам.

![]()

Как только выбираем необходимую организацию и указываем нужного контрагента и договор, остальные сведения заполняются автоматически. Табличные данные можно корректировать, если есть необходимость.

![]()

На закладке "Бухгалтерский учет" проверяем счета, на которых будет учитываться теперь уже собственное основное средство.

![]()

Заполнение закладки "Налоговый учет" строится от выбранного порядка включения выкупной стоимости в расходы. При начислении амортизации определяем оставшийся срок полезного использования, при выборе "Включение в расходы при принятии к учету" - способ отражения расходов.

Также документ содержит закладку "Амортизационная премия", поэтому если порядок включения выбран "Начисление амортизации", то организация может в случае потребности воспользоваться правом применения амортизационной премии.

В результате все взаиморасчеты по предмету лизинга закрываются. После перехода права собственности стоимость теперь уже собственного основного средства списывается на расходы через начисление амортизации.

Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке .

Читайте также: