Как в 1с провести переоценку ос

В связи c вступлением в силу нового федерального стандарта по учету основных средств в государственных учреждениях изменяются и правила учета в программах 1С. Компания «1С» старается быть в курсе всех нововведений, актуализировать программы и упрощать учет. В этой статье я хотела бы рассказать о новом документе подсистемы учета основных средств в программе «1С: Бухгалтерия государственного учреждения 8, редакция 2.0».

Начиная с версии 2.0.53.20, в конфигурации «1С: Бухгалтерия государственного учреждения 8, редакция 2.0» появился новый документ – «Переоценка ОС». Этот документ предназначен для отражения в учете переоценки балансовой стоимости и амортизации объектов основных средств.

Ранее в БГУ 2.0 не существовало отдельного документа для отражения переоценки. Обычно использовался документ «Операция бухгалтерская», но применять его было не совсем удобно.

Вообще, переоценка основных средств в государственных учреждениях – явление редкое, и делалась она всегда по указаниям Минфина Российской Федерации.

Поясню: переоценка основного средства призвана присваивать реальную рыночную стоимость перед продажей основного средства. И это, как известно, чаще делают коммерческие организации. Для учреждения государственного сектора такая операция была не обязательной.

После вступления в силу нового федерального стандарта с начала 2018 года в отношении учета ОС, переоценка основных средств должна быть осуществлена в случае, когда основное средство отчуждается НЕ в пользу организаций государственного сектора. Простыми словами – продаем или передаем коммерческим организациям. И в свете этого нововведения – хорошо, что компания «1С» подготовила специализированный документ для данной операции. Начнем рассмотрение этого документа.

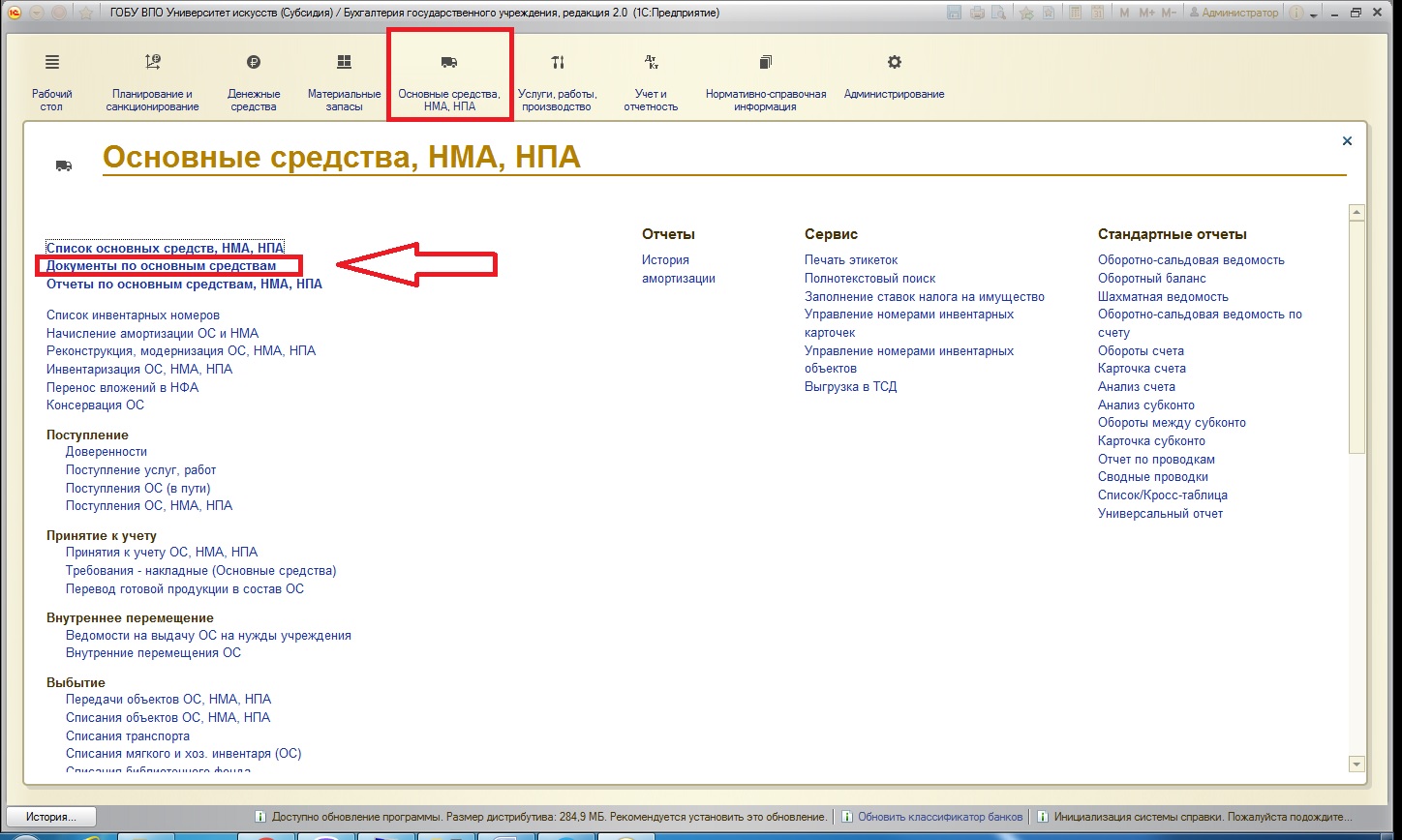

К сожалению, в старом интерфейсе документ найти нет возможности (он добавлен только в интерфейс «Такси»). Поэтому интересующий нас документ можно найти:

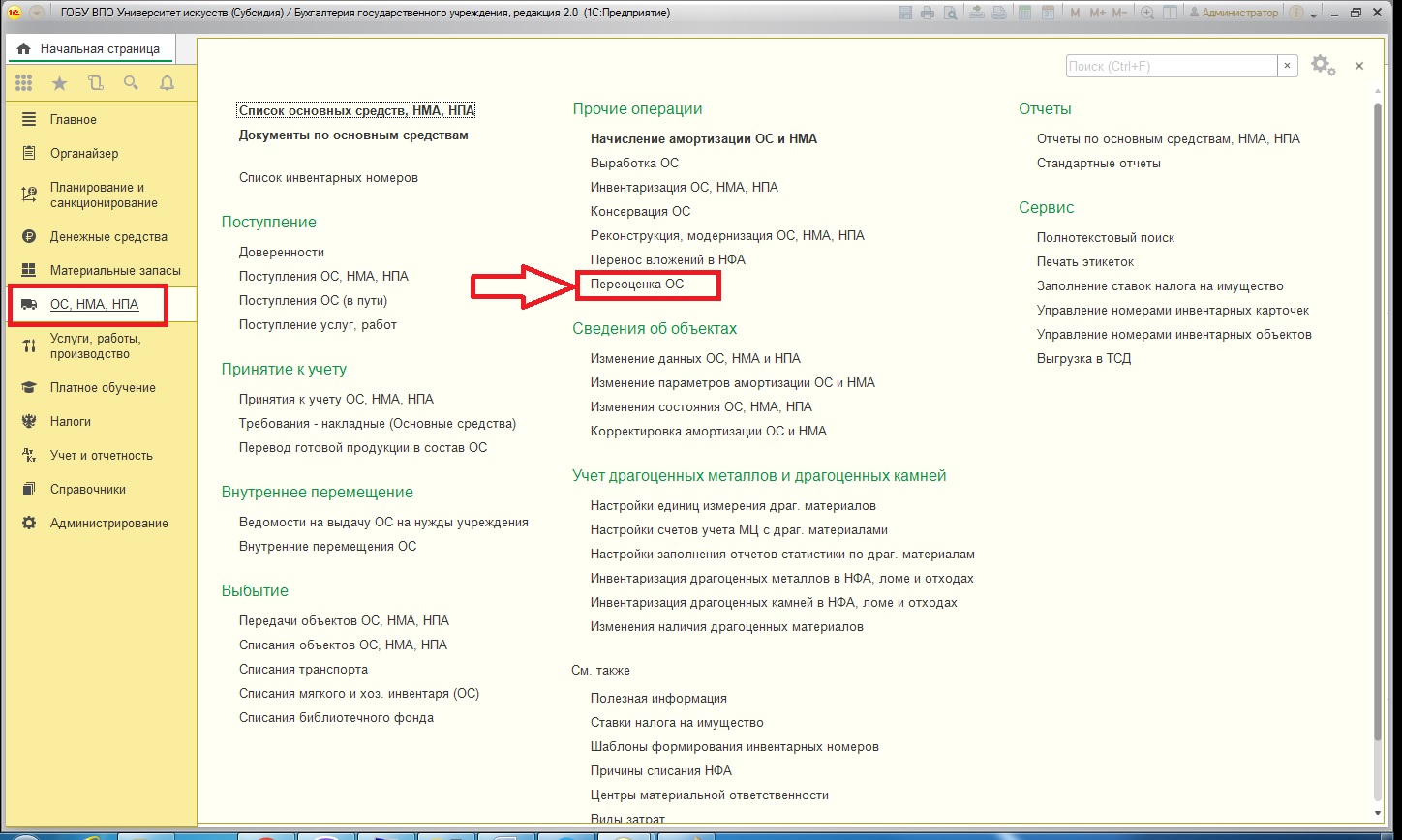

Для сравнения, в интерфейсе «Такси» этот документ можно найти:

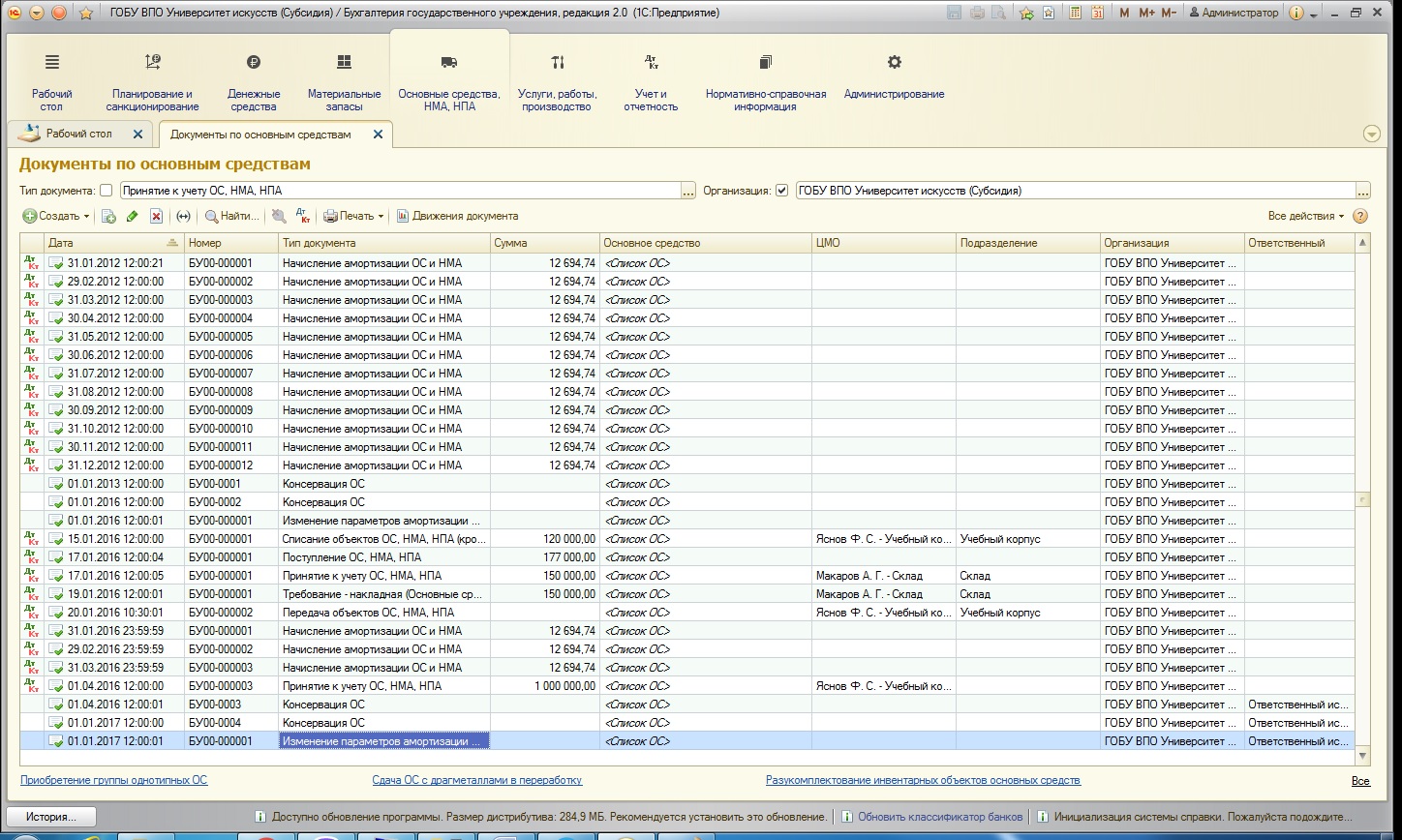

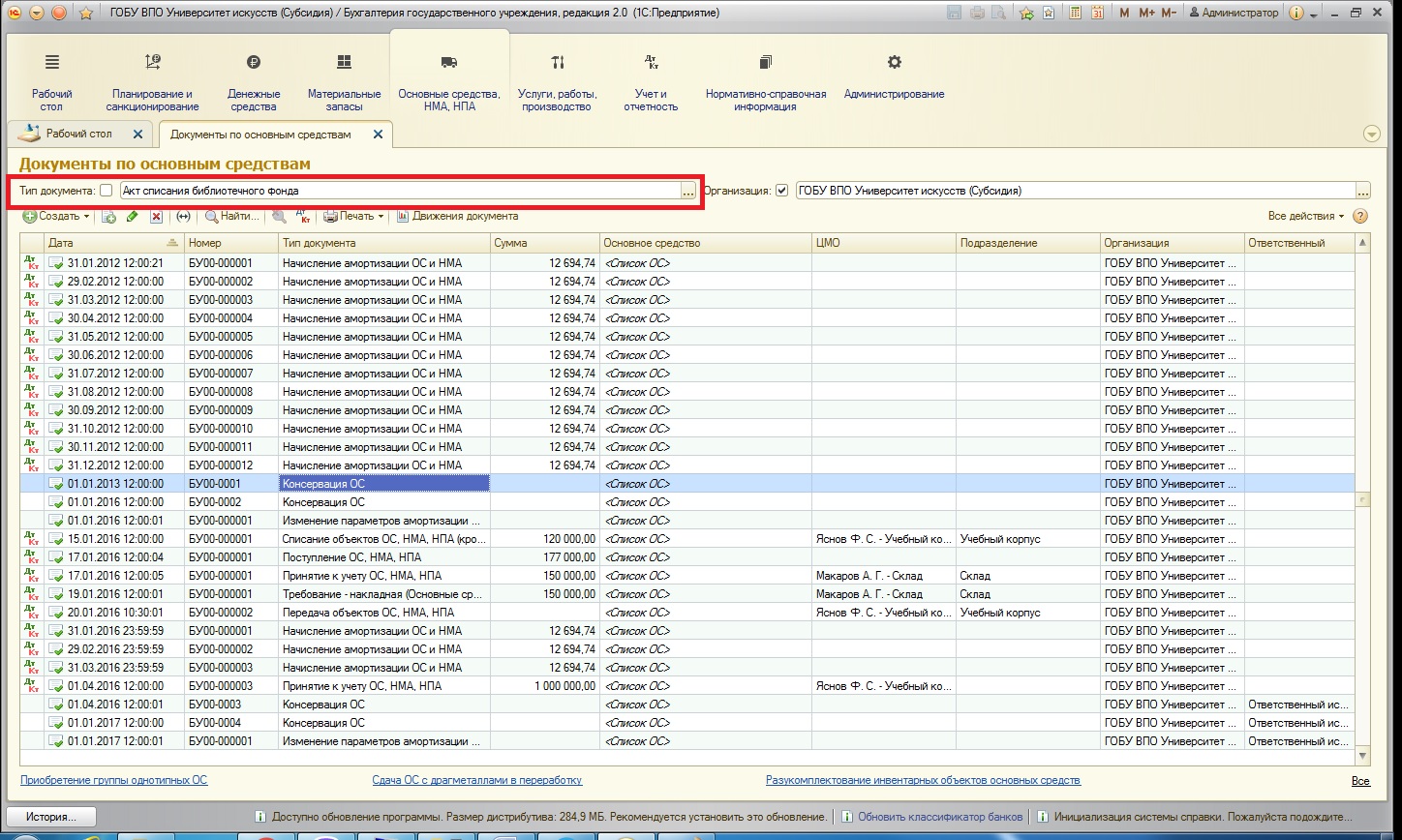

После открывается журнал документов по основным средствам:

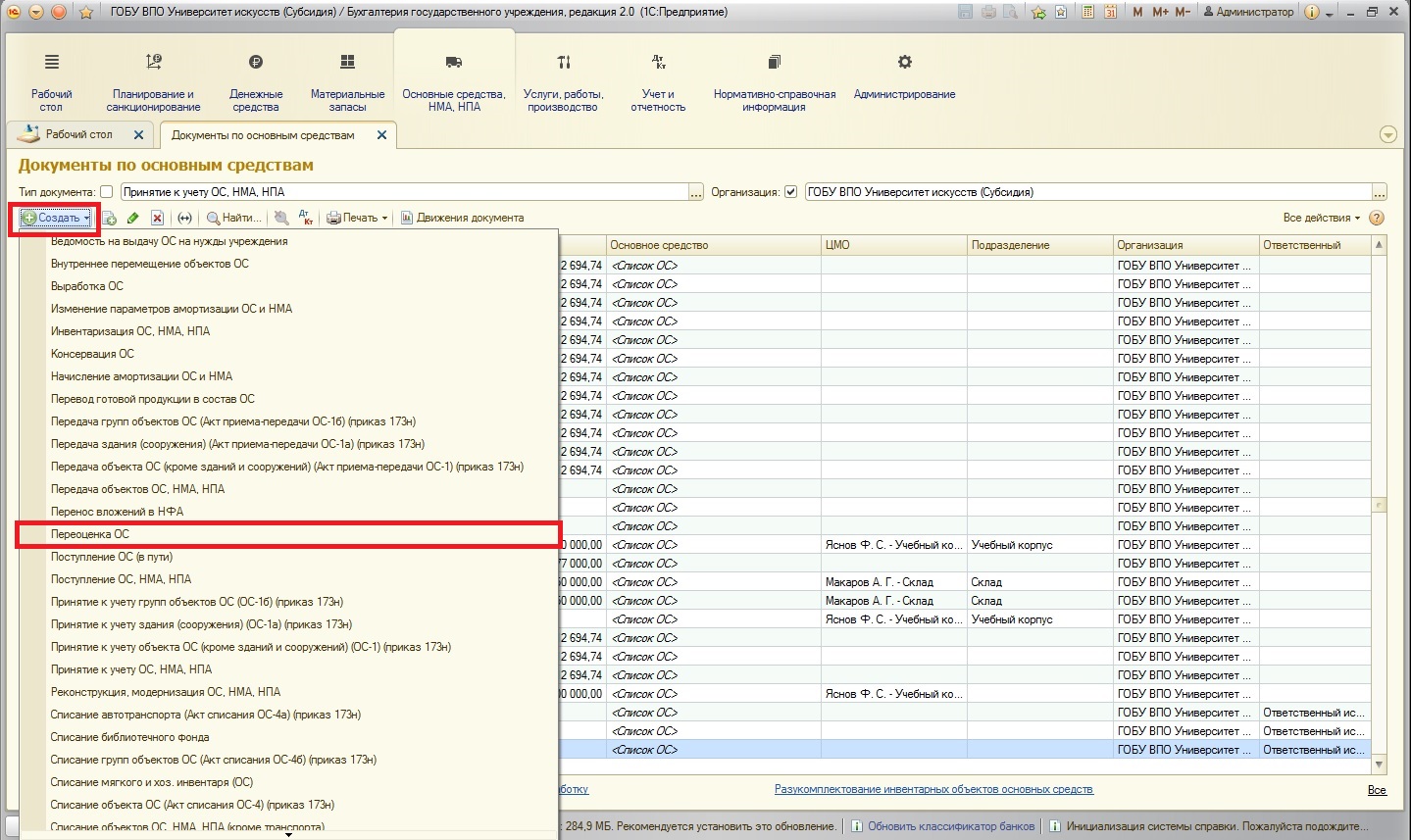

В этом журнале отражены все типы документов. Чтобы создать новый требуемый документ воспользуемся кнопкой:

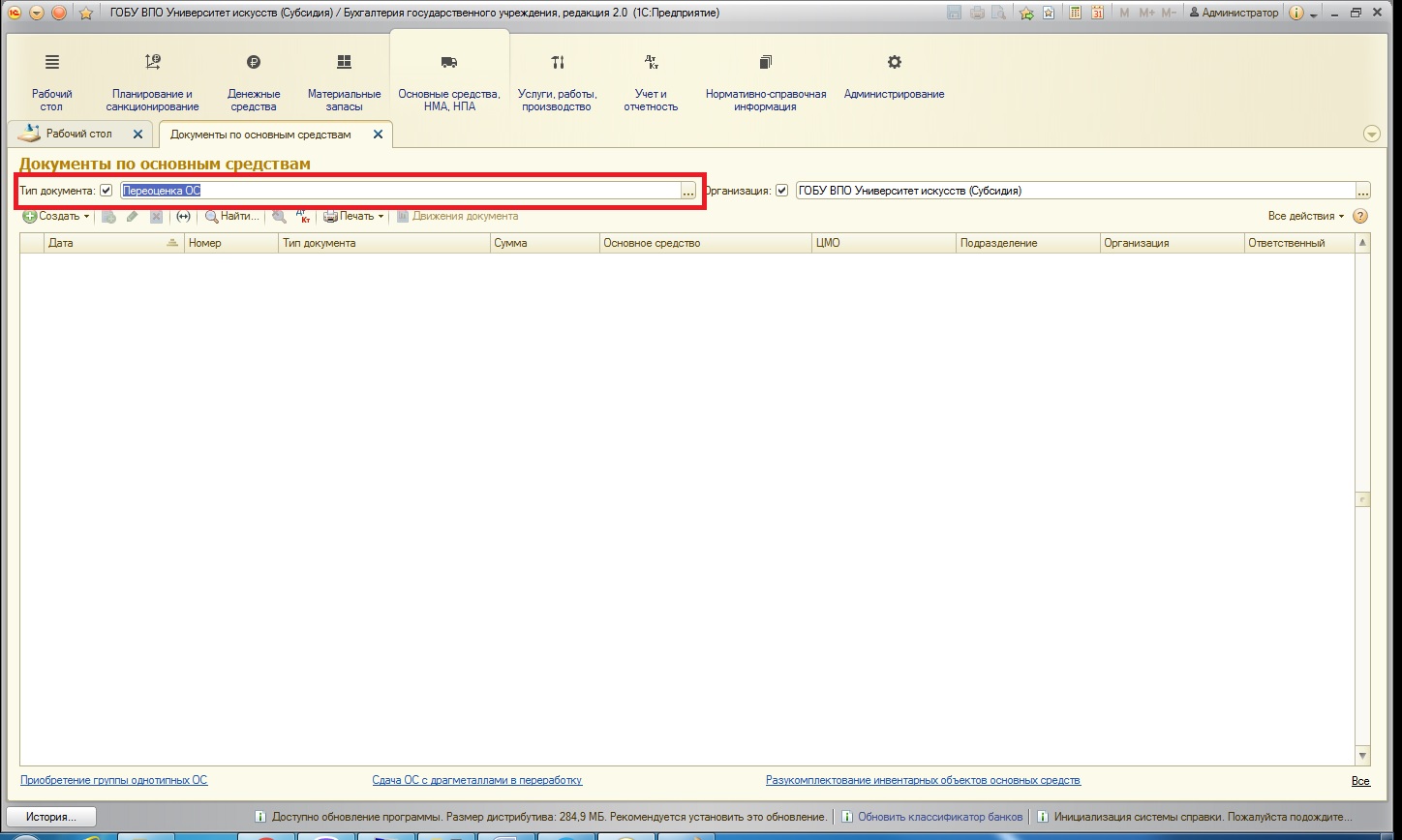

После того, как вами будут сформированы документы «Переоценка ОС», в этом журнале можно будет просмотреть только документы данного типа. Для этого нужно воспользоваться специальным отбором:

Выбираем в поле нужный нам вид документа:

Обратите внимание, что галка отбора при выборе нужного вида документа устанавливается автоматически. Для отказа от отбора нужно будет только лишь снять галку.

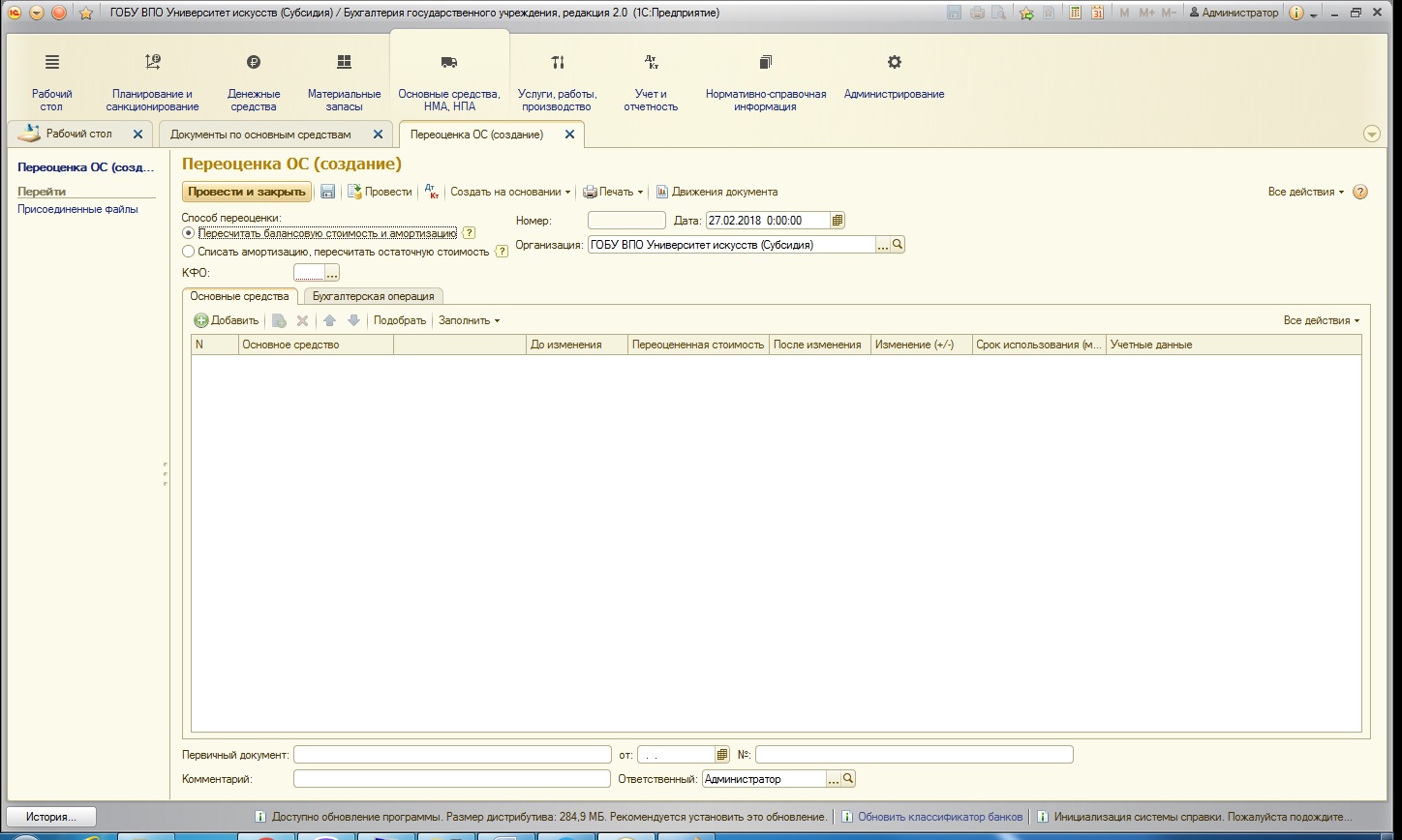

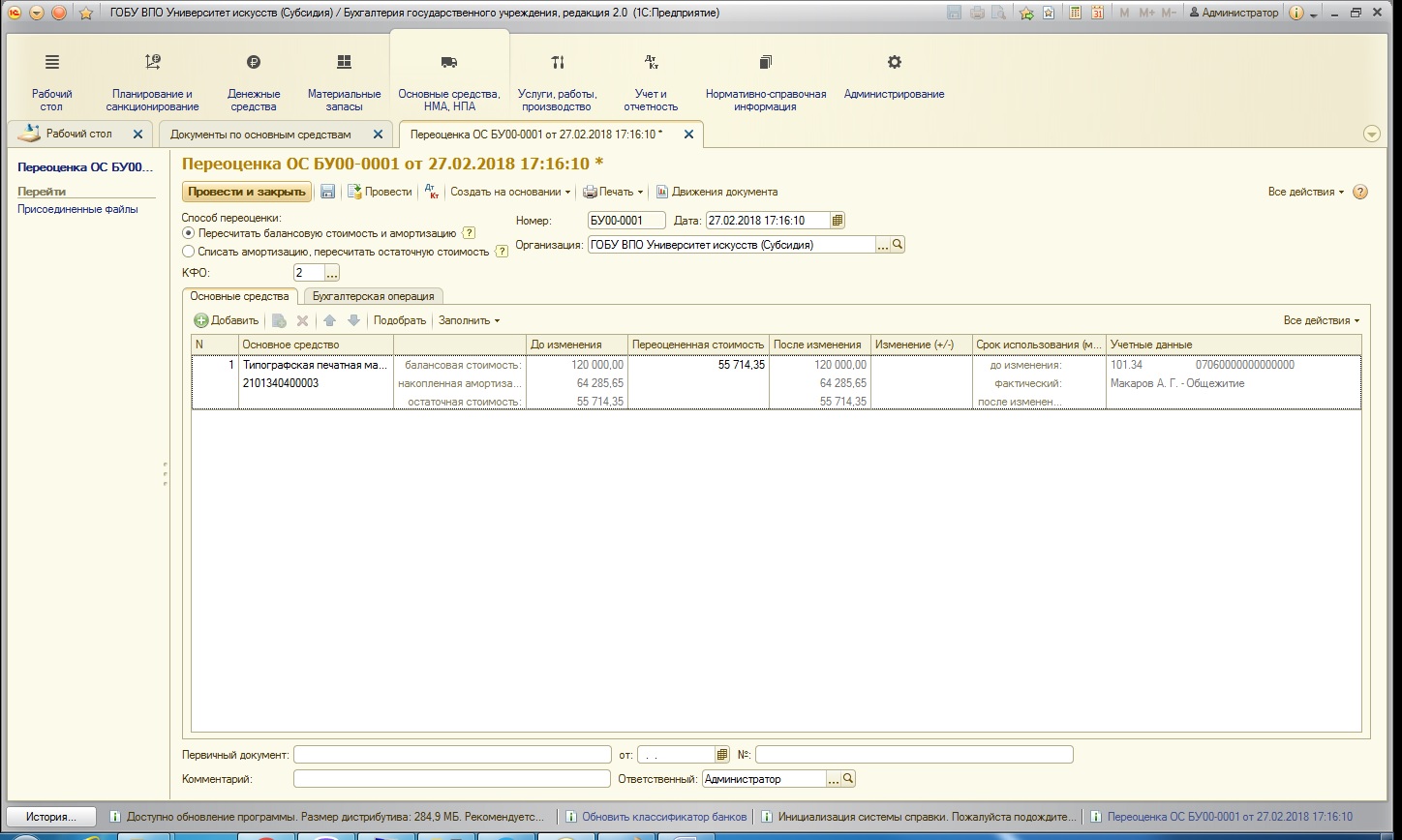

После создания документа «Переоценка ОС» открывается форма:

В целом, документ классический: содержит поля шапки, табличную часть «Основные средства» и вкладку «Бухгалтерская операция».

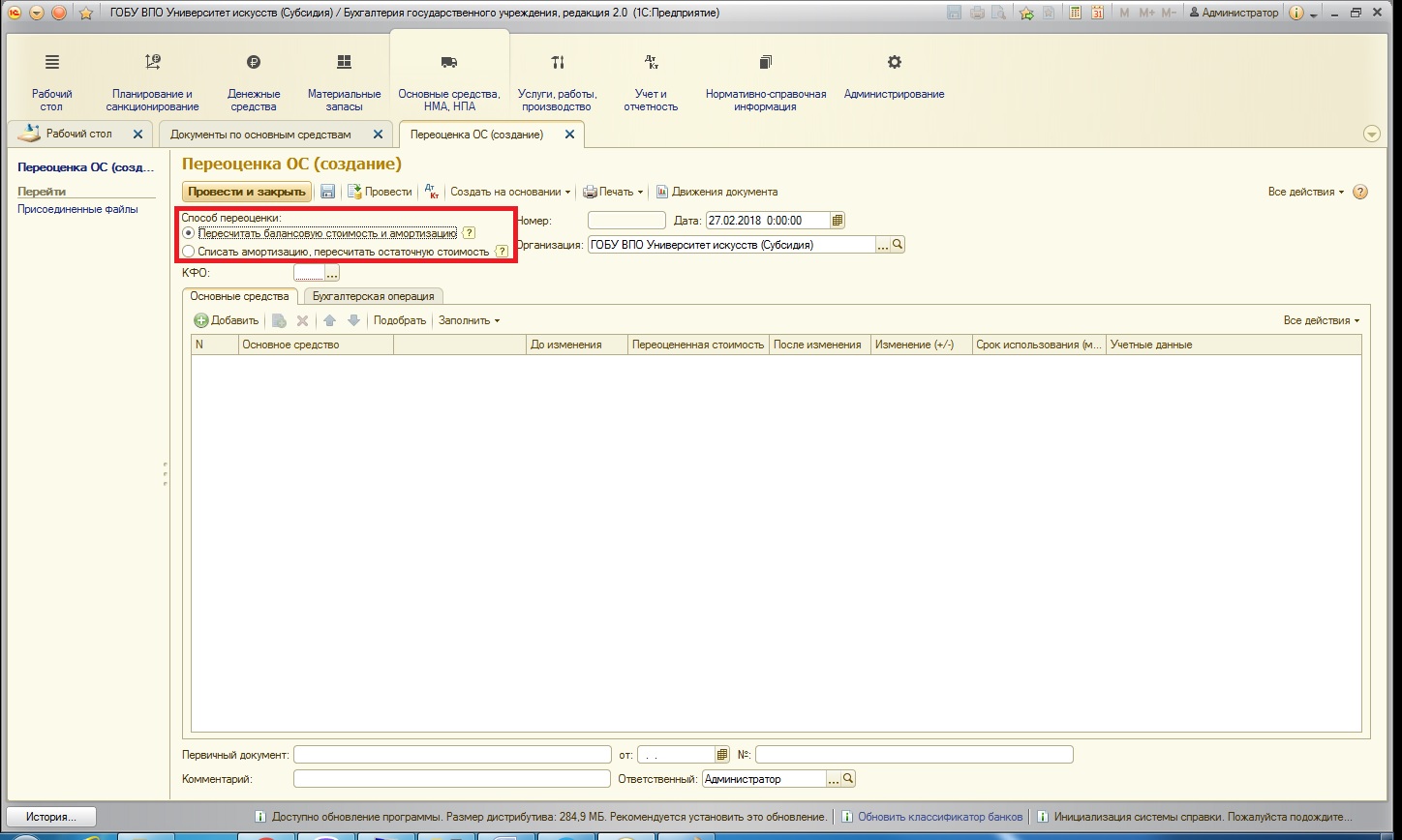

Документ может работать в двух режимах в соответствии со способами переоценки, описанными в приказе Минфина под номером 257н от 31.12.2016 (стандарт, который устанавливает единые требования к бухгалтерскому учету основных средств):

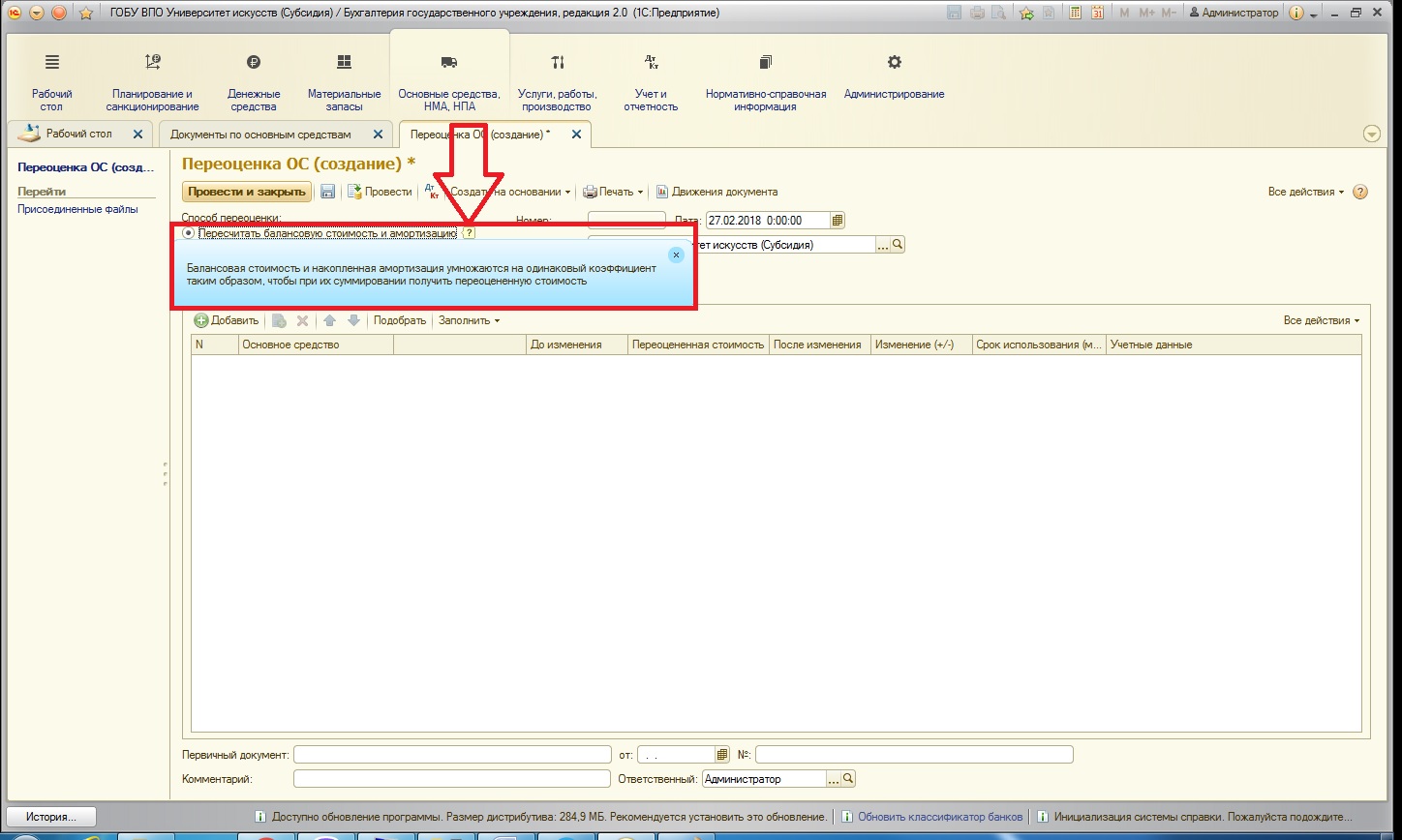

Рядом с переключателями способов есть справка о том, как работает алгоритм (необходимо щелкнуть на значок вопроса):

Чтобы воспользоваться тем или иным способом, не забываем закрепить его в учетной политике учреждения.

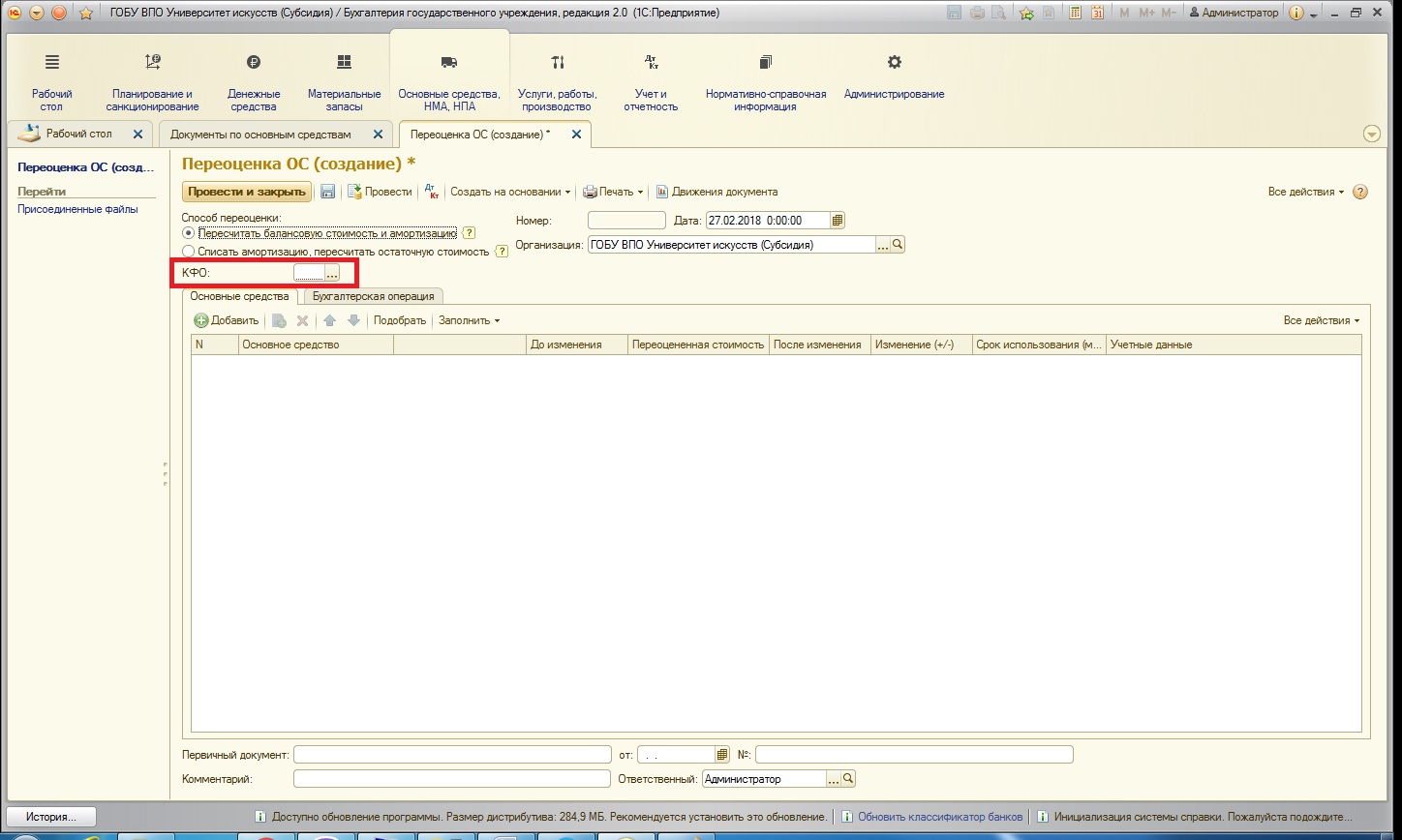

Также в шапке документа имеется реквизит КФО – в нем указываем код финансового обеспечения, в рамках которого осуществляется переоценка:

Таблицу на вкладке «Основные средства» можно заполнить тремя способами:

1. С помощью кнопки «Добавить» (добавление каждого отдельно взятого основного средства):

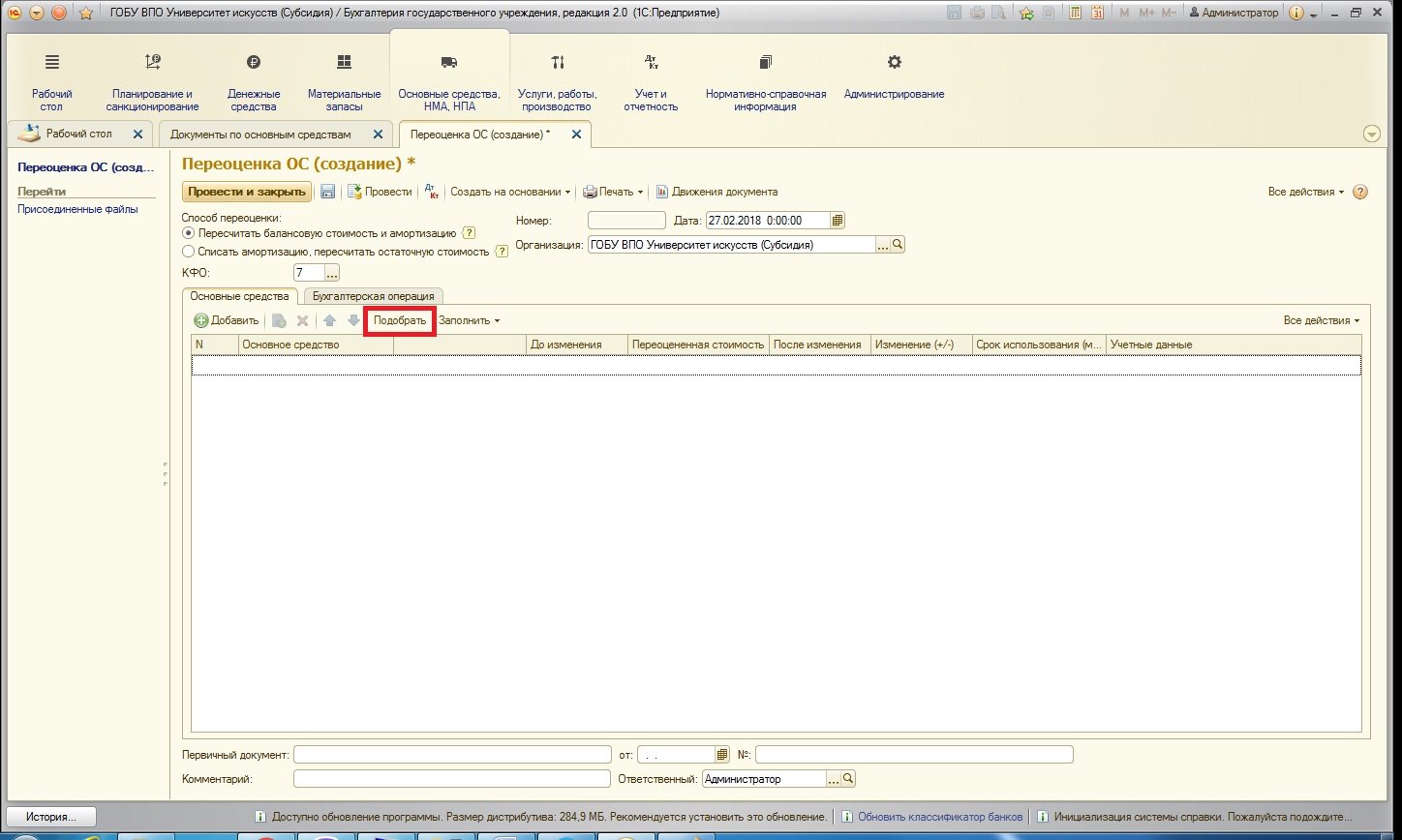

2. С помощью кнопки «Подобрать» (подбор сразу двух и более основных средств):

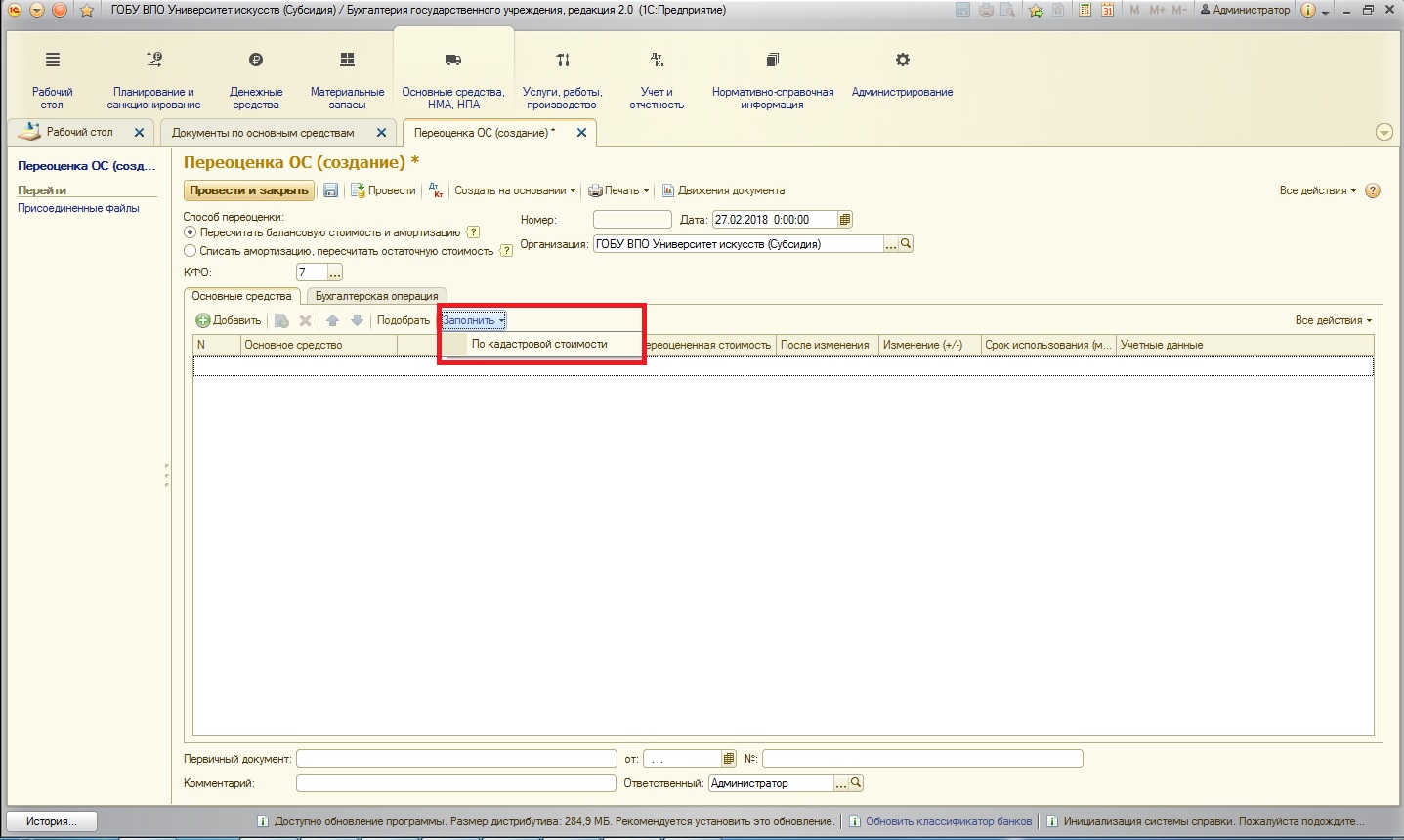

3. С помощью кнопки «Заполнить» по кадастровой стоимости (программа заполняет таблицу основными средствами на счетах 101.10, у которых кадастровая стоимость больше остаточной стоимости; кадастровая стоимость хранится в отдельном регистре «Сведения кадастрового учета»):

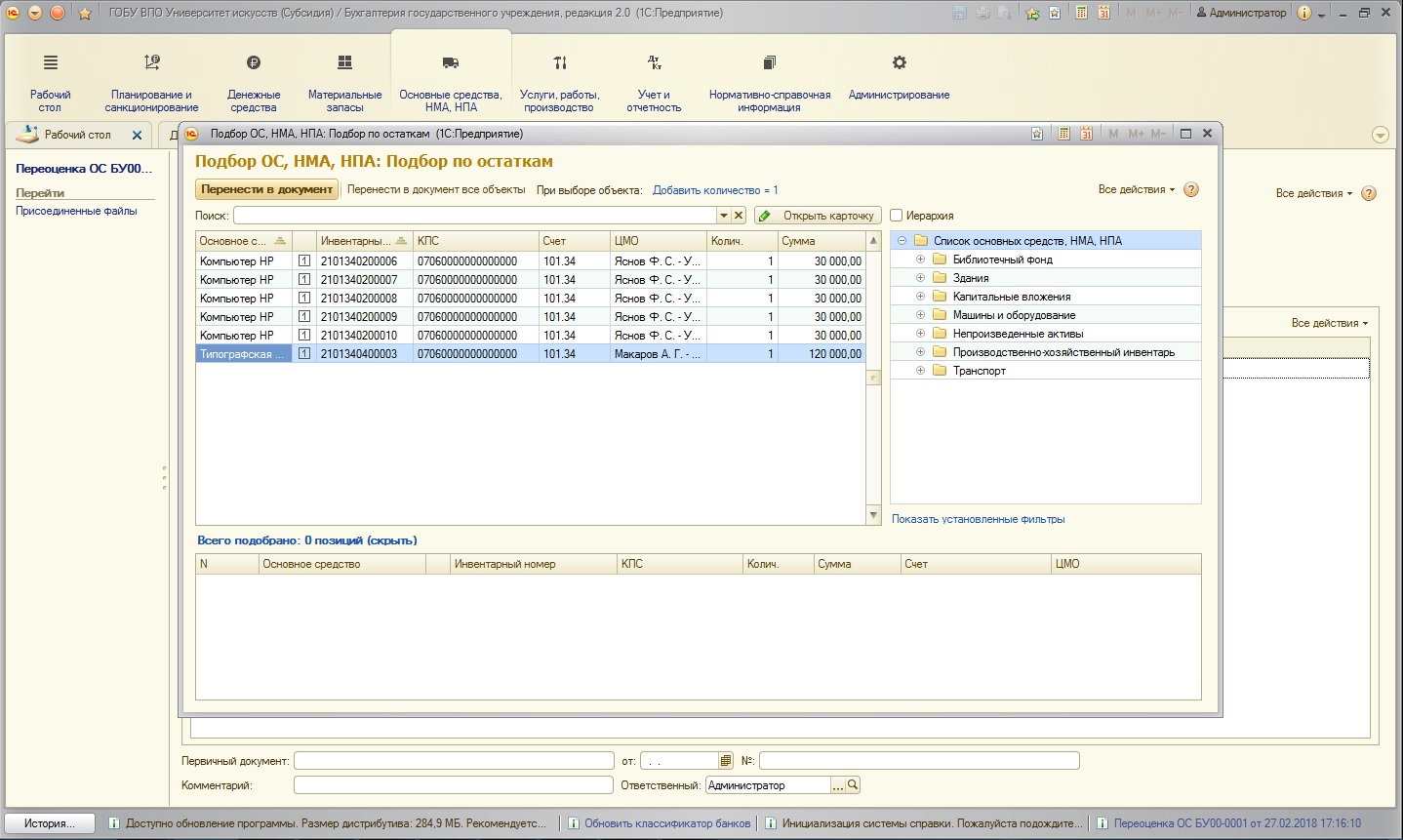

Воспользуемся вторым способом: открывается форма подбора, причем основные средства в форме отражаются только те, которые учитываются на выбранном в шапке КФО.

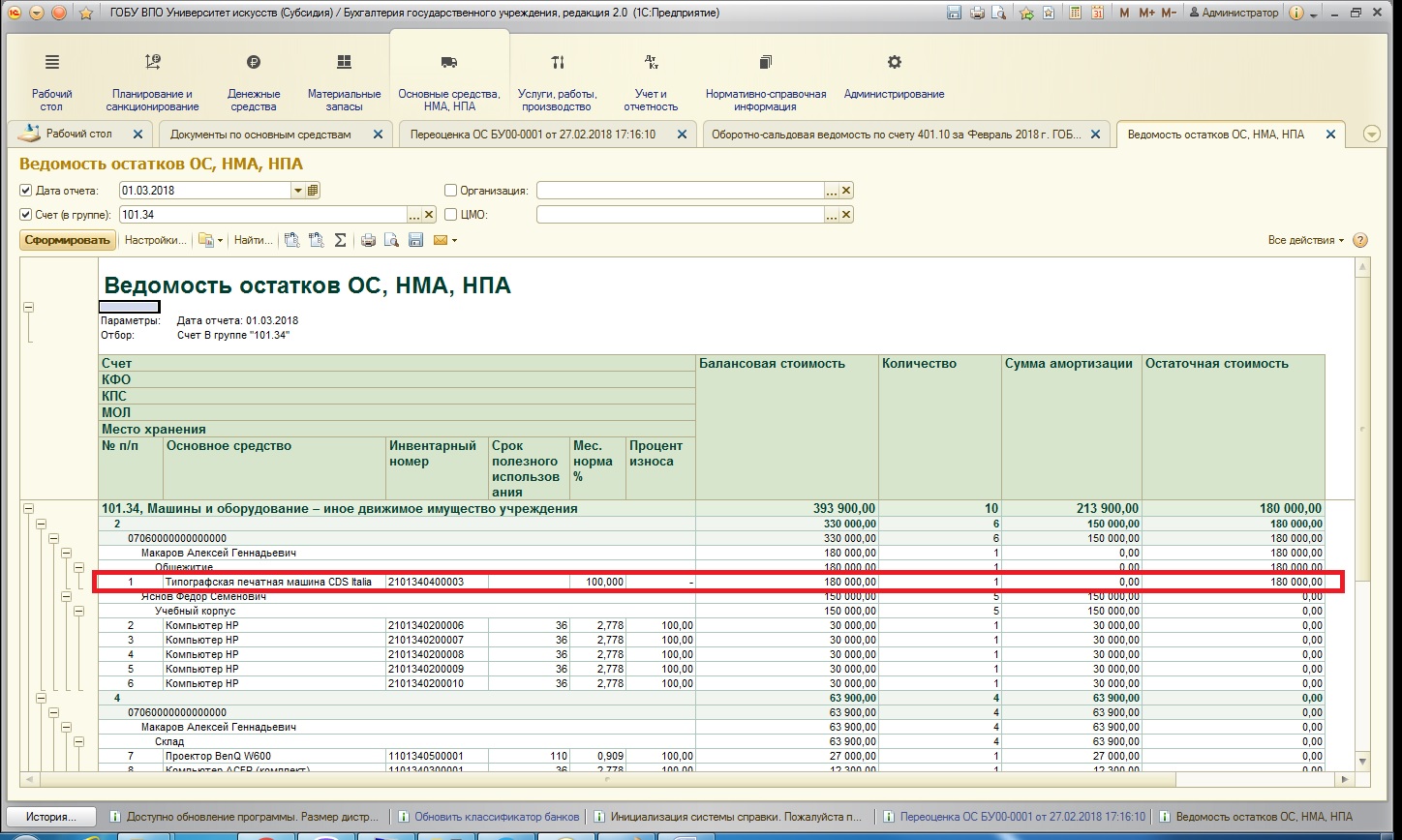

Хочу обратить внимание – при подборе в списке основных средств отражаются и те ОС, у которых нет остаточной стоимости. Их можно выбрать в документ, но переоценку стоимости с такими объектами НФА провести нельзя. Рассмотрим, как отработает программа в таком случае. Выберем основное средство без остаточной стоимости.

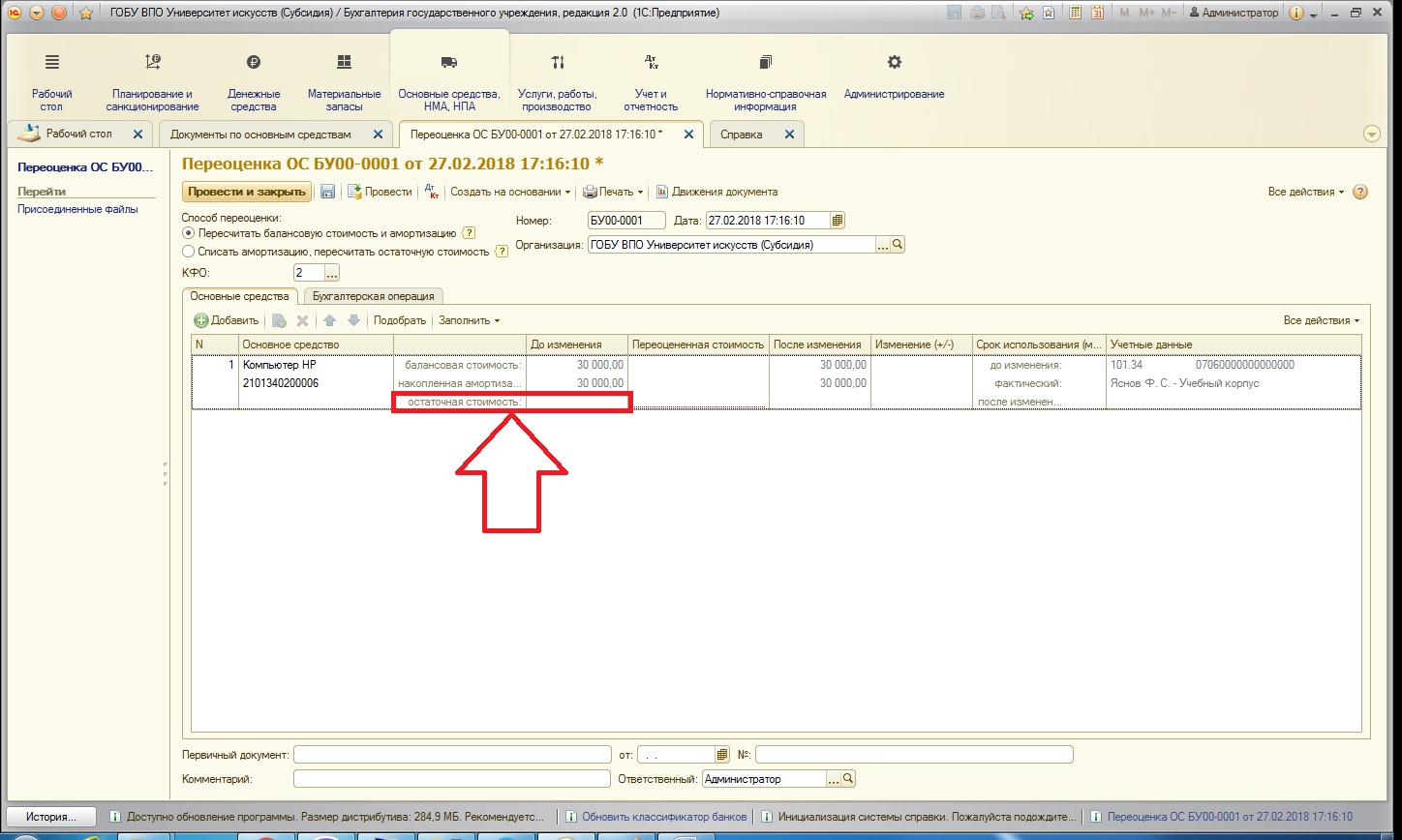

Как видно, поле «Остаточная стоимость» не заполняется:

При попытке указать переоцененную стоимость (которая при добавлении основного средства в таблицу документа не заполняется), программа позволит ввести сумму, но при попытке проведения – движения по счетам сформированы не будут:

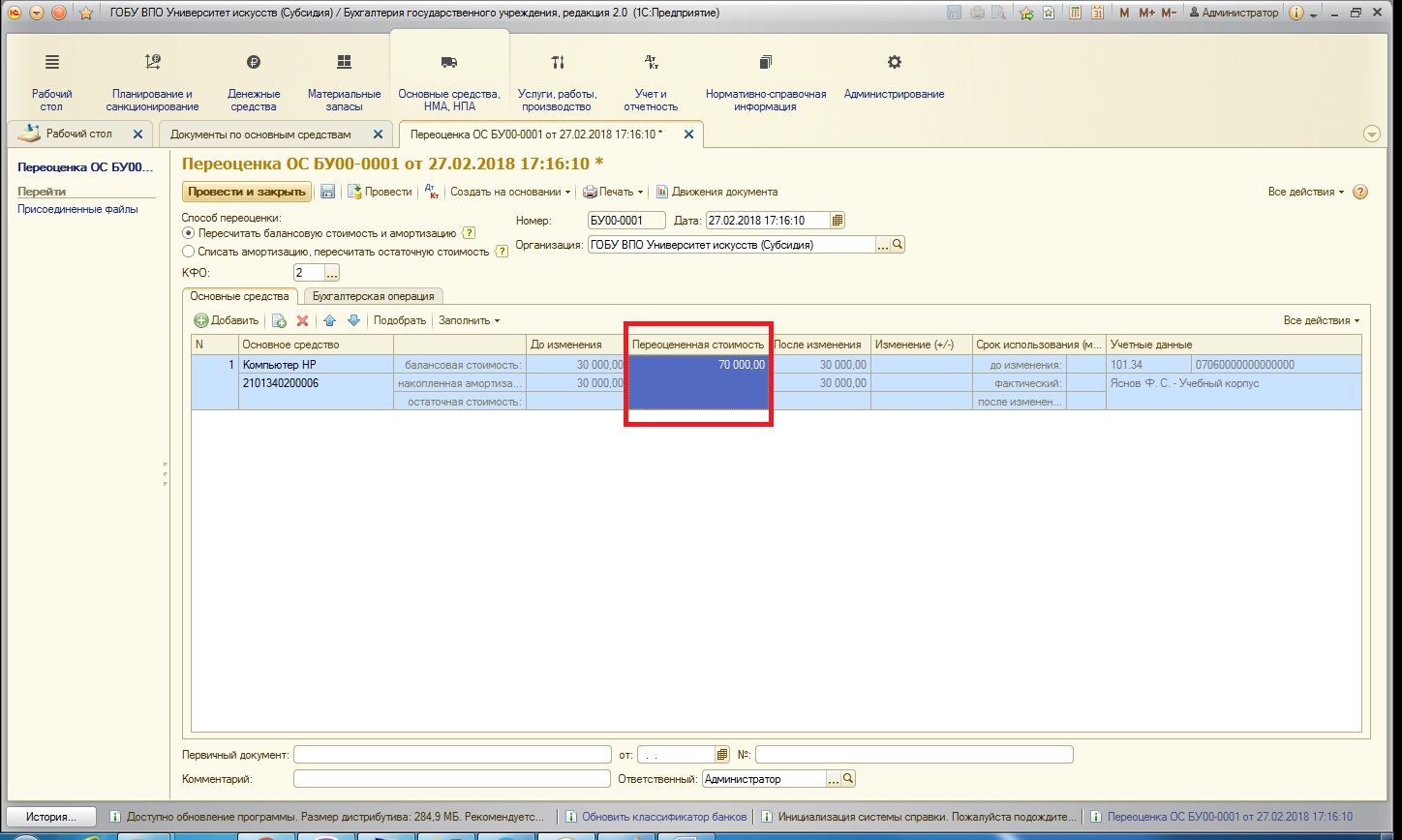

Выберем основное средство, которое имеет остаточную стоимость и может быть переоценено:

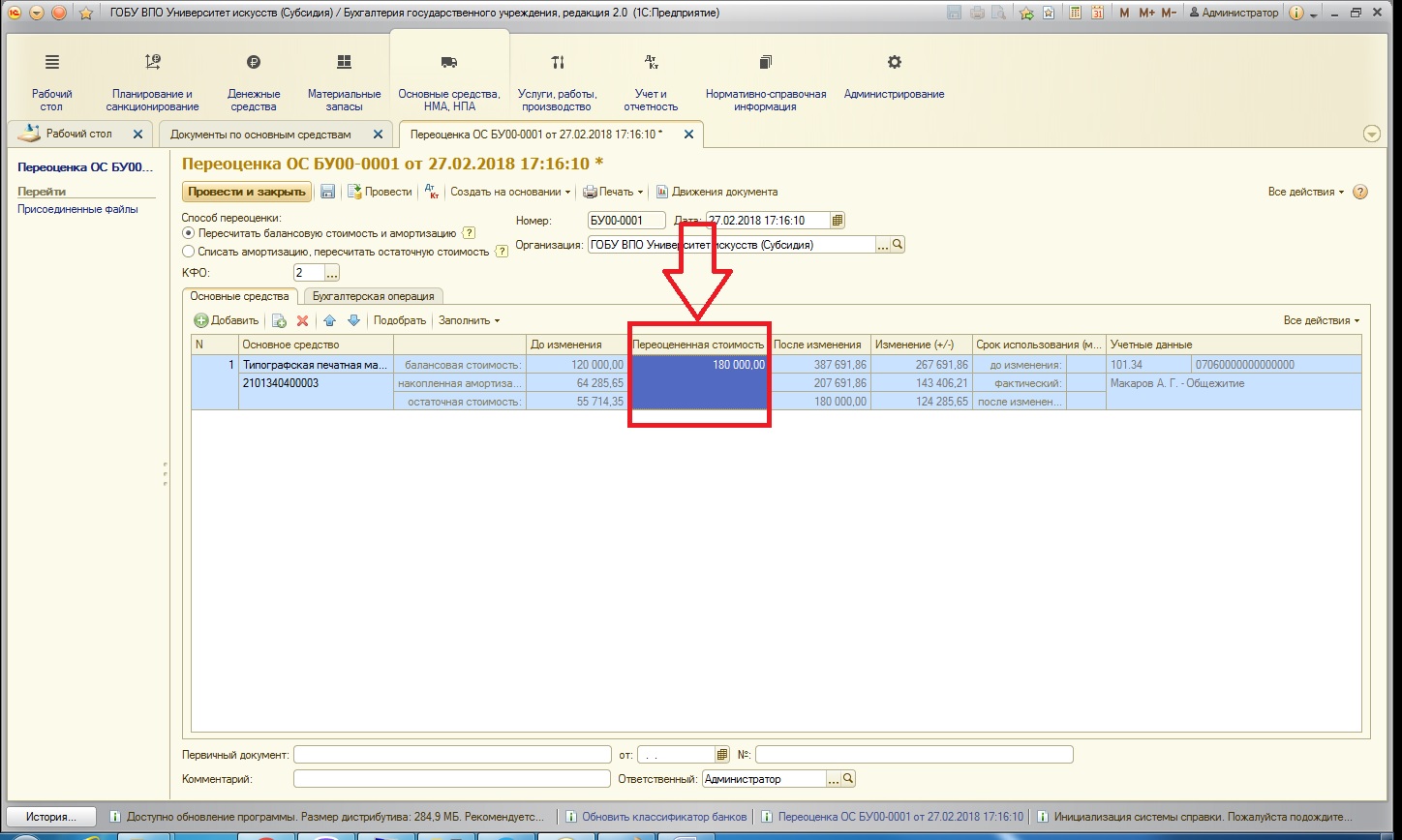

Как видно, переоцененная стоимость при заполнении по умолчанию равна остаточной. Укажем новую справедливую стоимость нашего основного средства (чаще всего, она соответствует текущей рыночной):

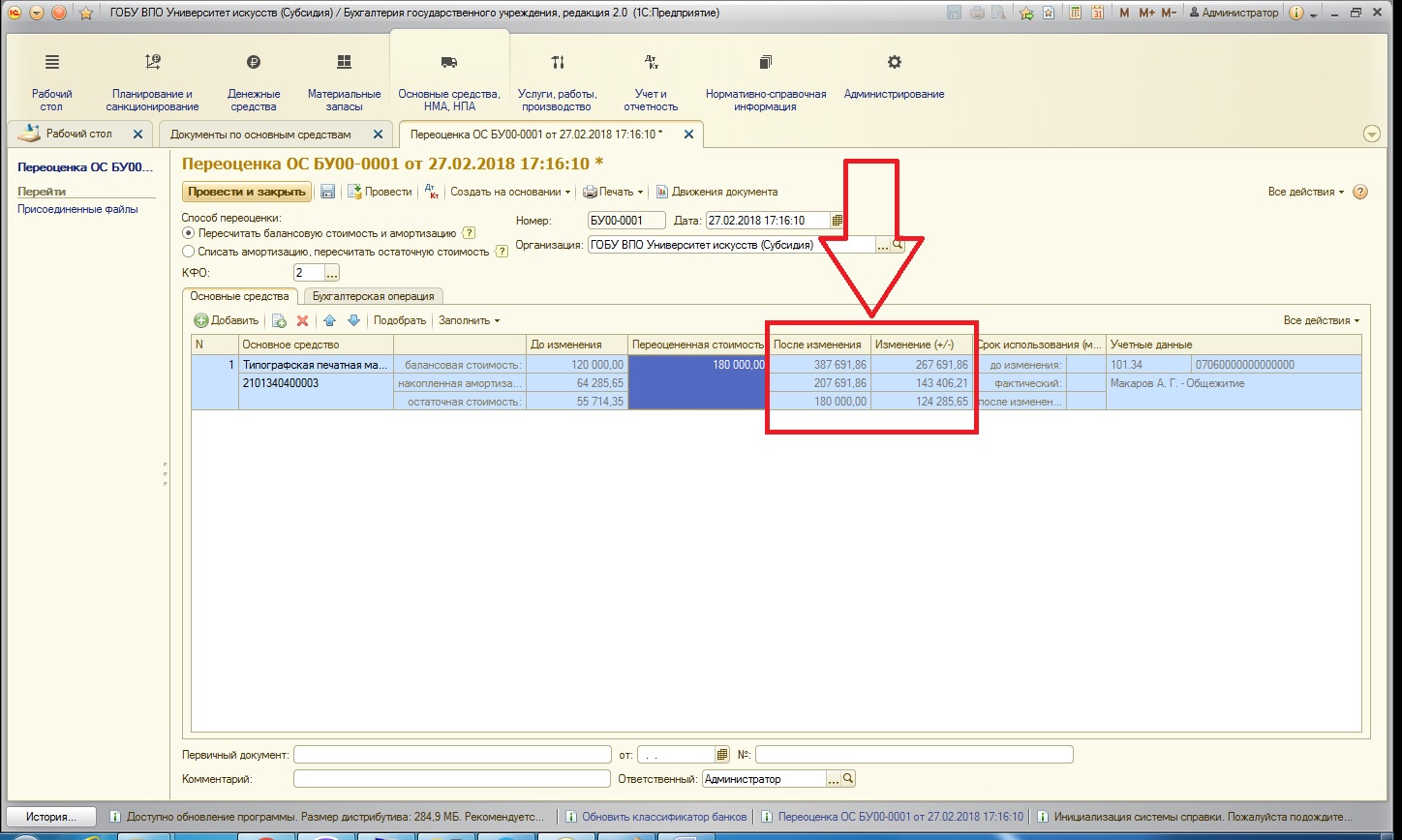

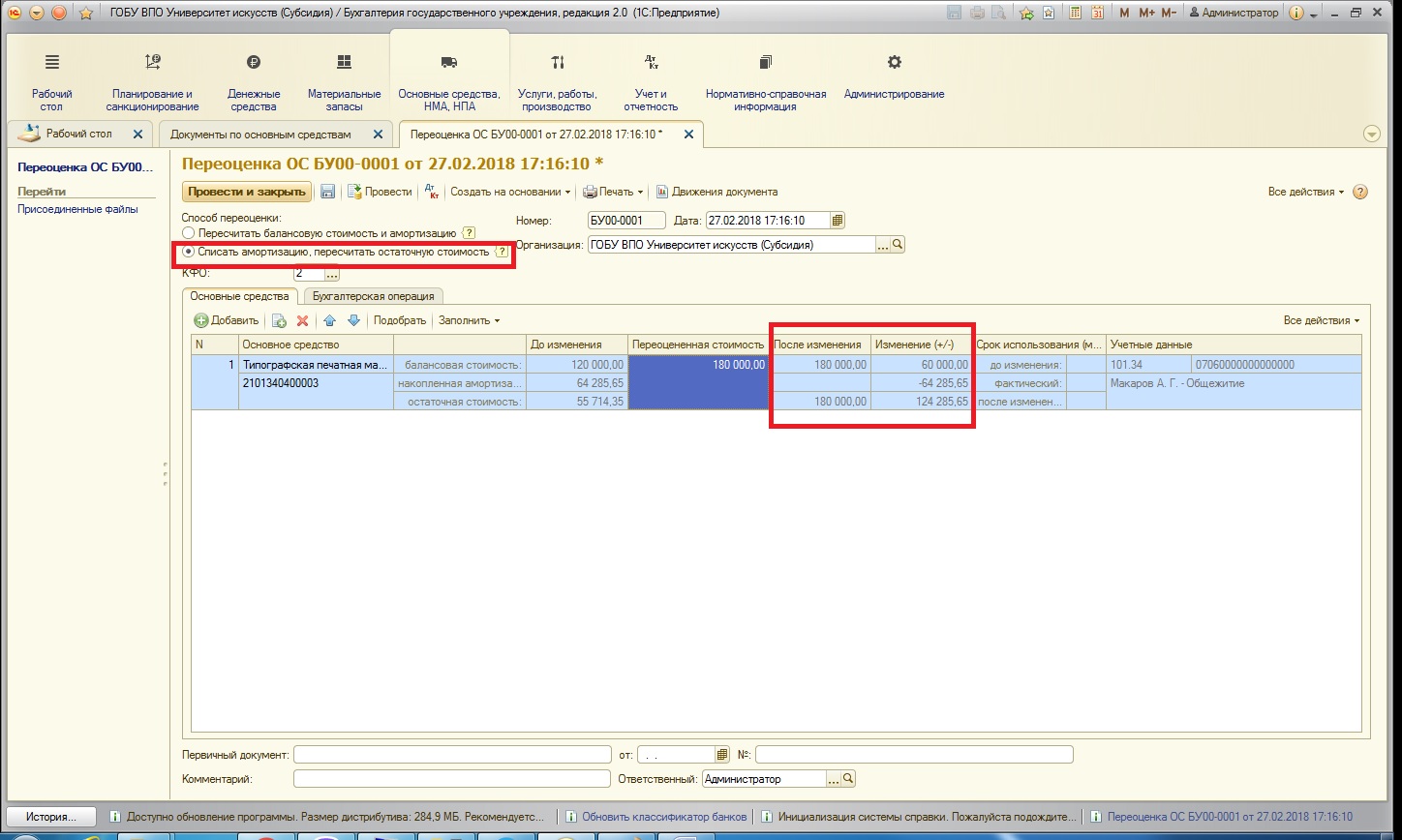

После того, как нами указана новая стоимость, автоматически рассчитывается столбец «После изменения» и «Изменение (-/+)» в соответствии с выбранным нами способом расчета (в шапке документа):

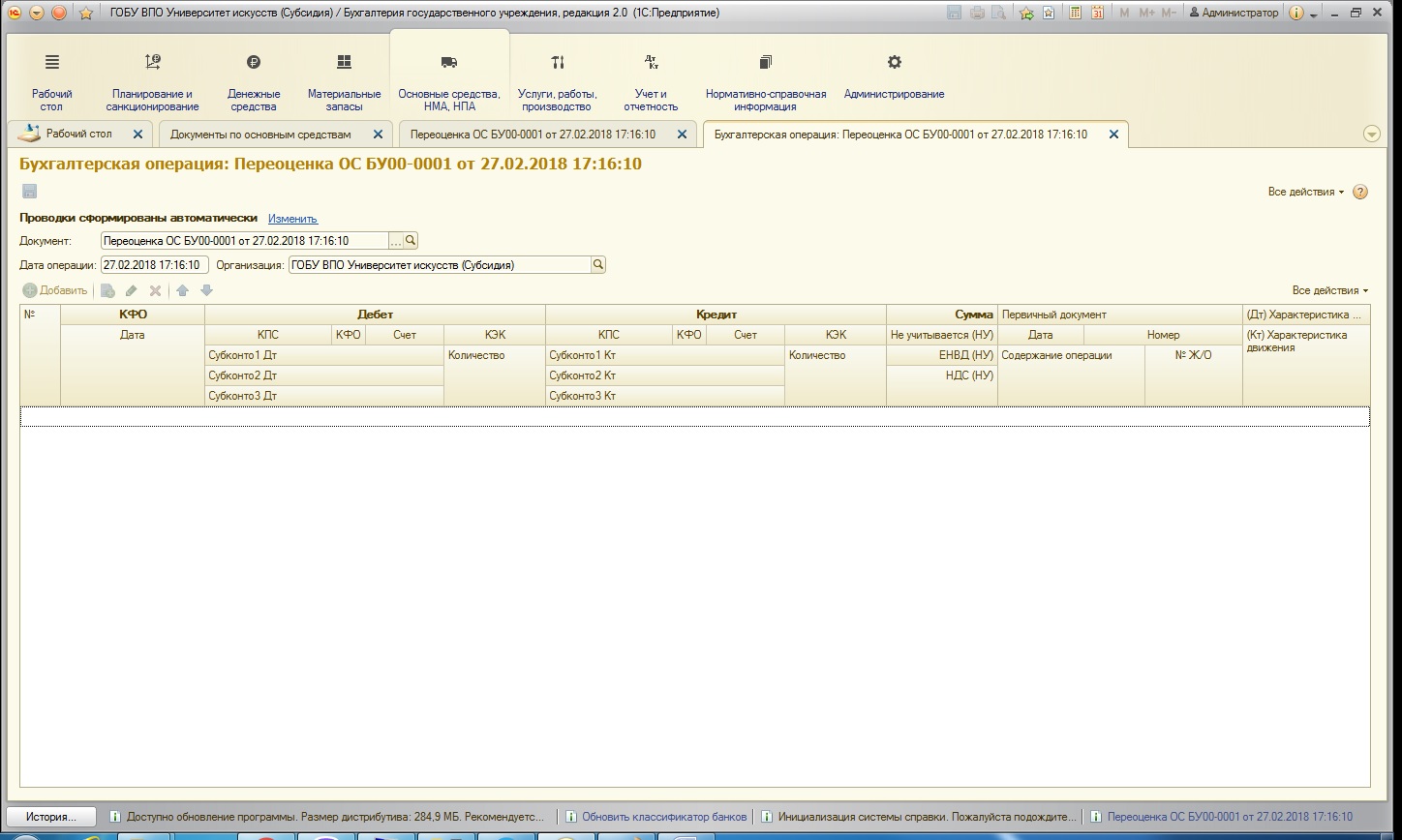

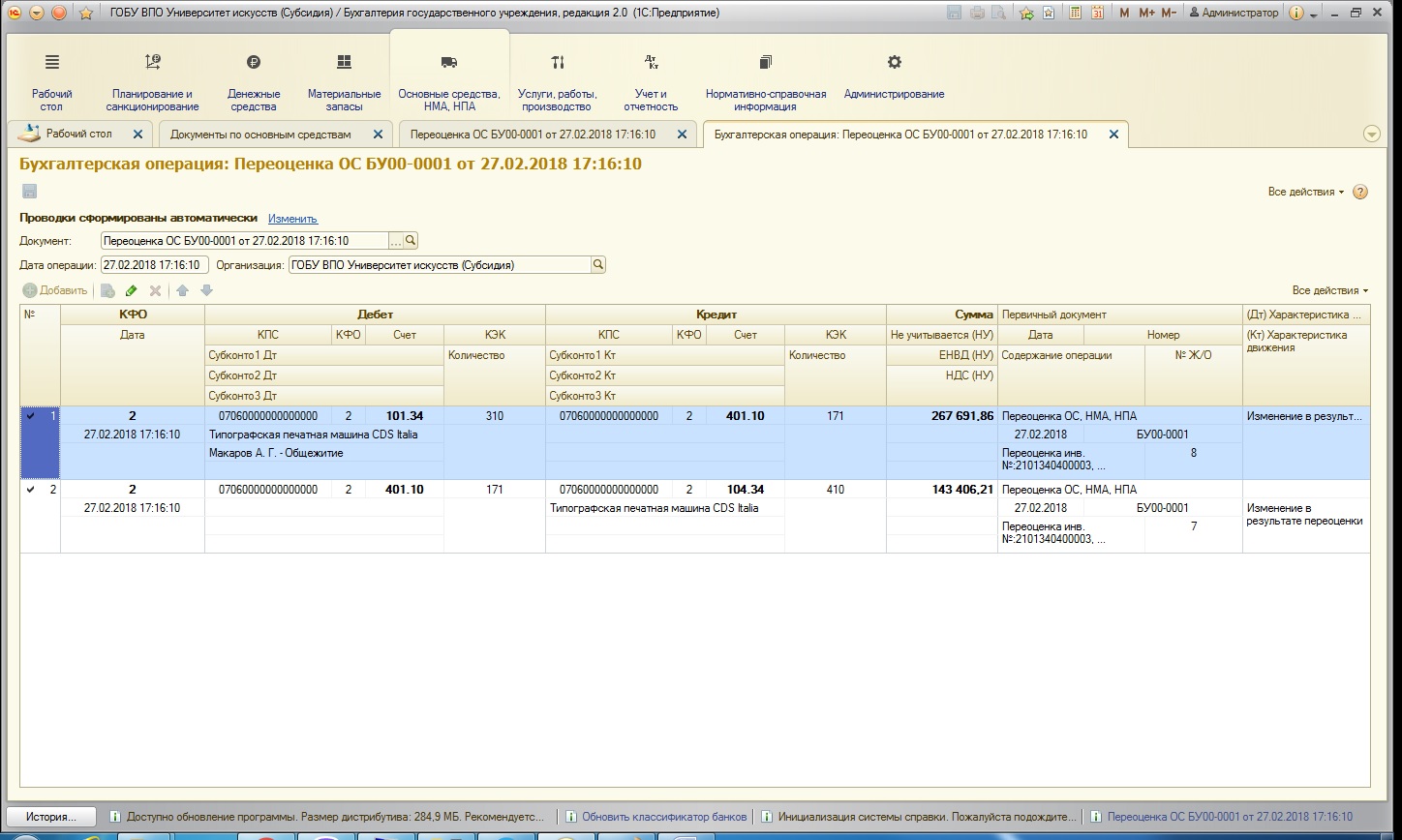

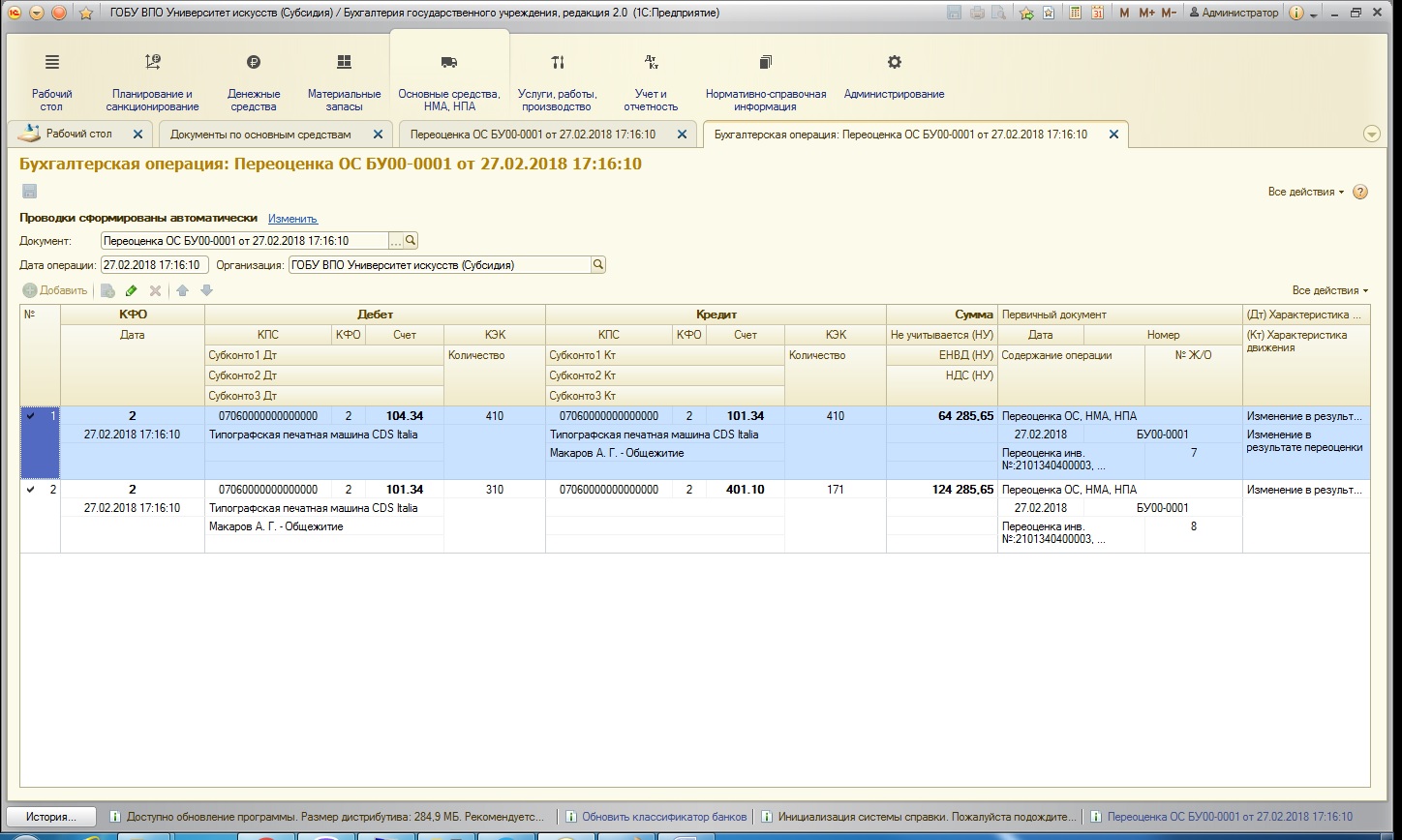

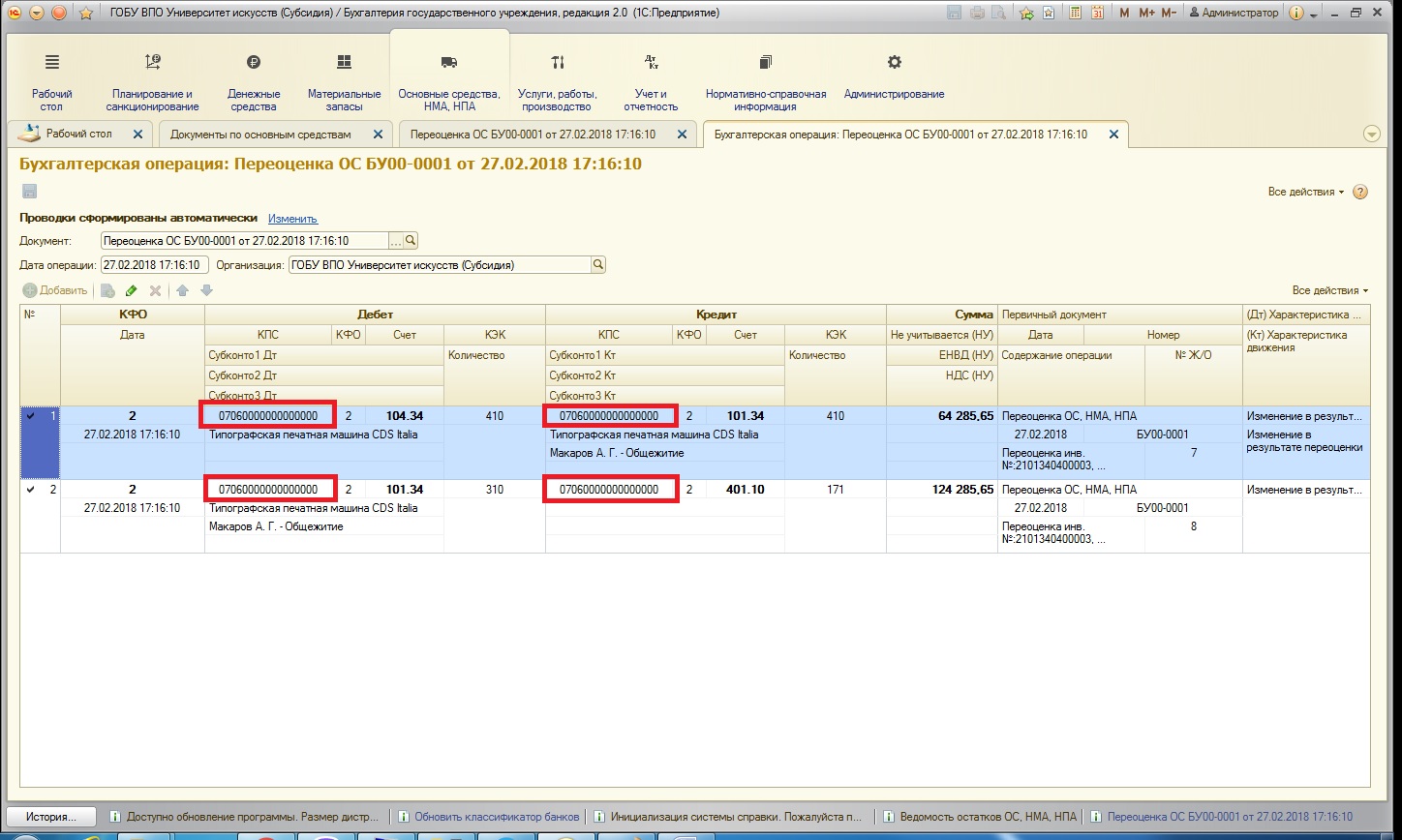

Проведем документ и просмотрим получившиеся проводки:

Проводки формируются на сумму изменений.

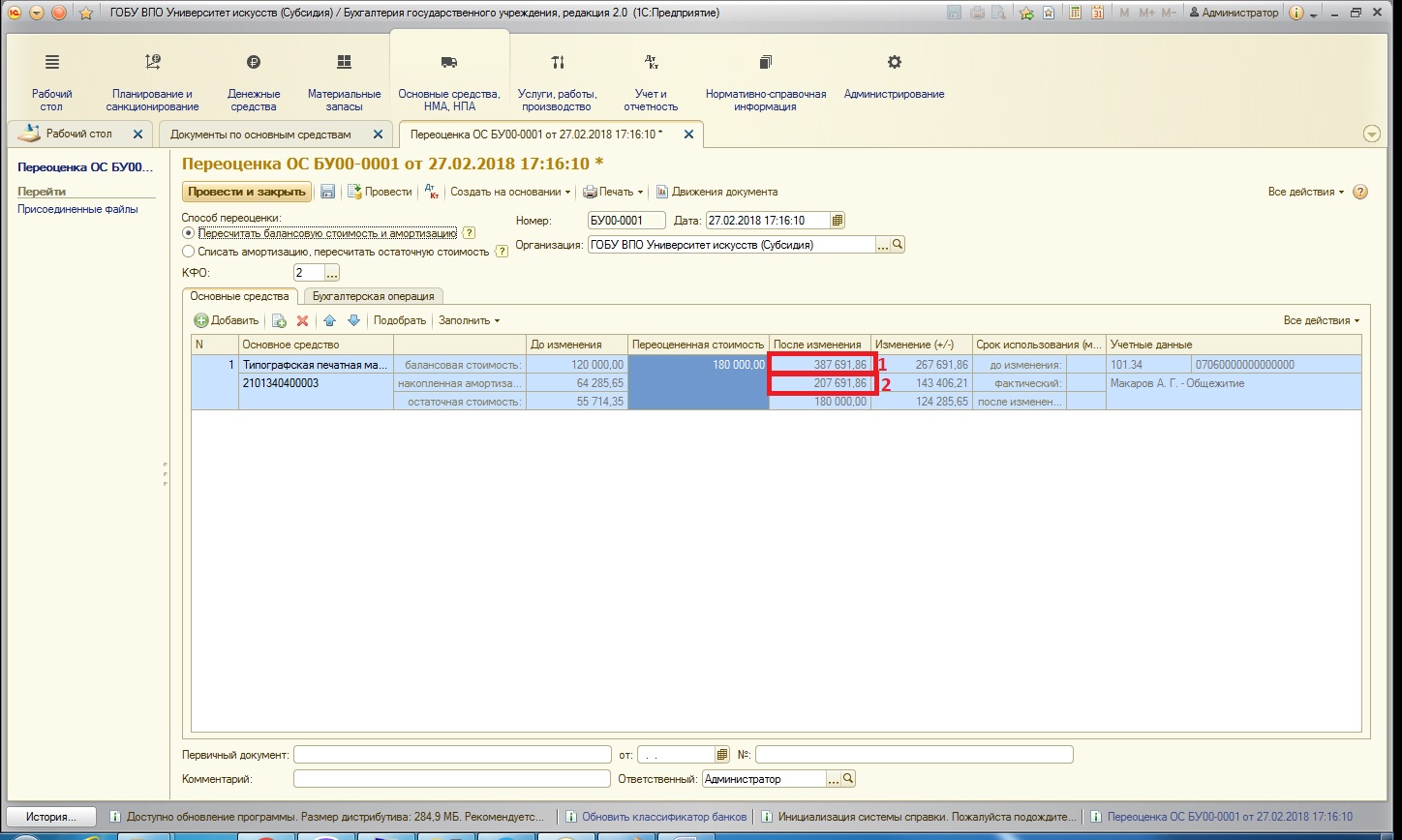

Для сравнения – переключу способ переоценки и рассмотрим получившиеся проводки в таком случае:

Проводки теперь другие. Хочу пояснить, чем отличаются эти 2 способа:

1. Пересчитать балансовую стоимость и амортизацию: этот способ подразумевает, что балансовая стоимость и начисленная амортизация умножаются на одинаковый коэффициент так, чтобы при вычитании из балансовой стоимости накопленной амортизации у нас получилась новая остаточная стоимость:

Число 1 – Число 2 на рисунке = получим новую остаточную стоимость.

При этих манипуляция у нас образуются разницы в суммах. Так как это разницы в балансовой стоимости и сумме амортизации – относим их на соответствующие счета.

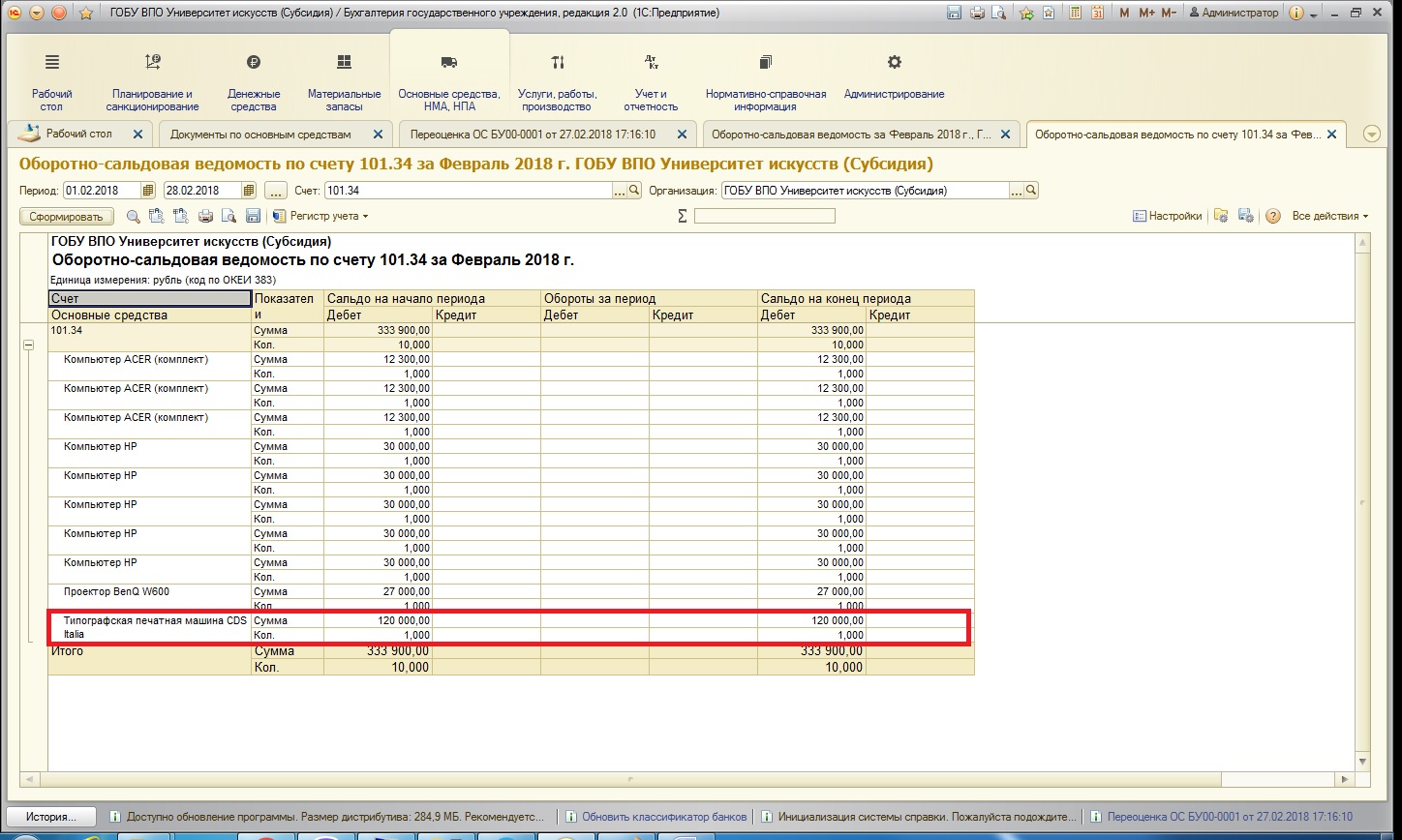

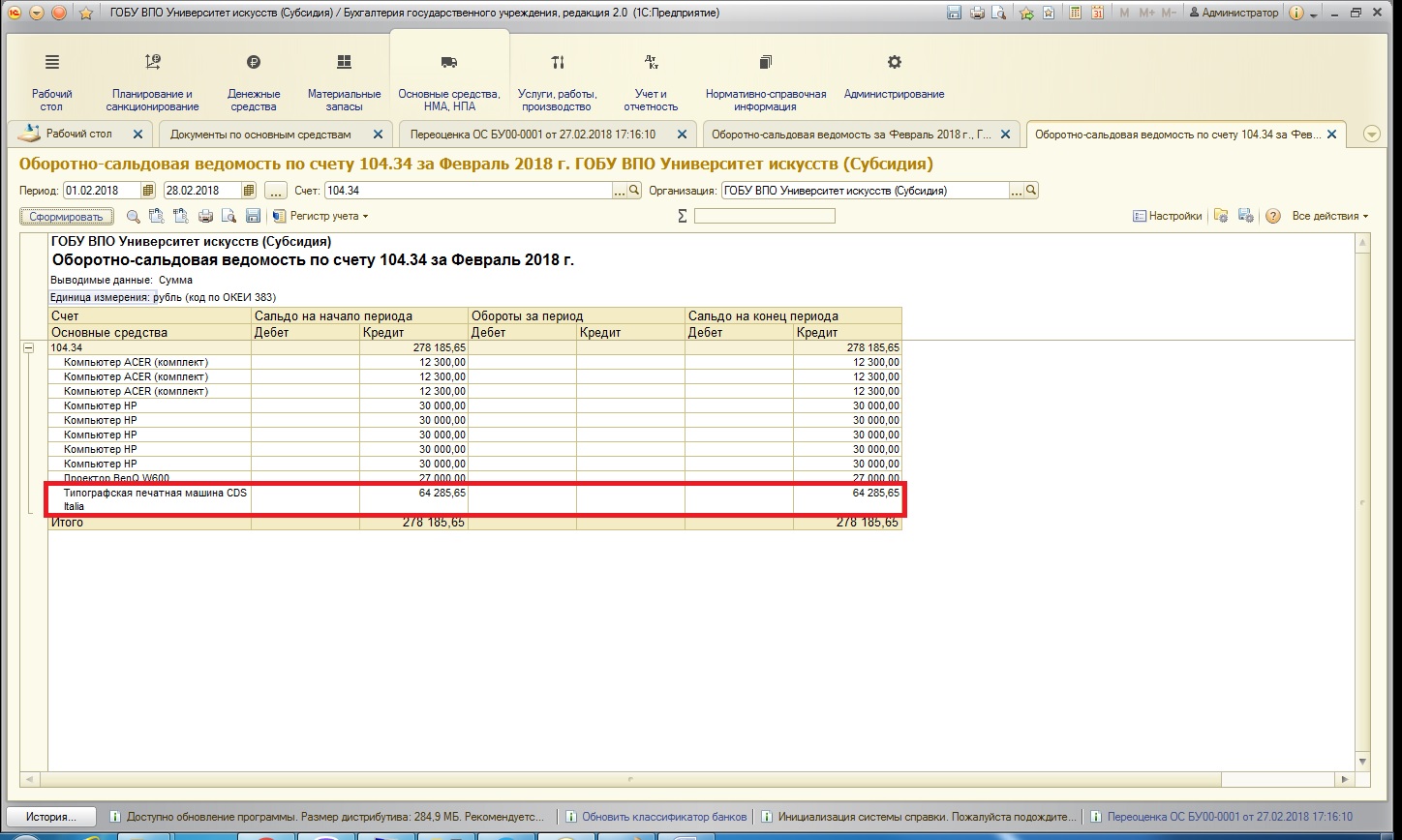

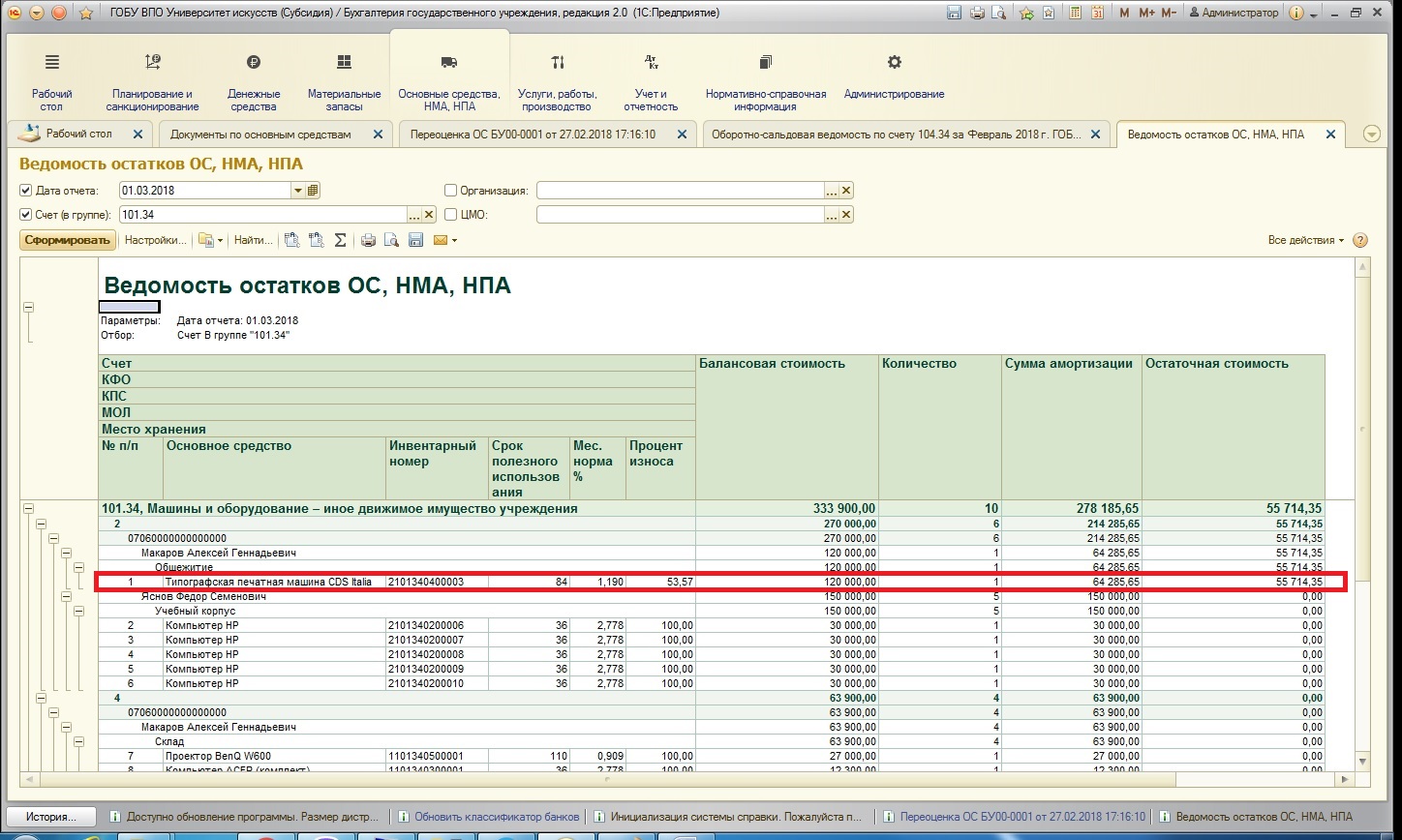

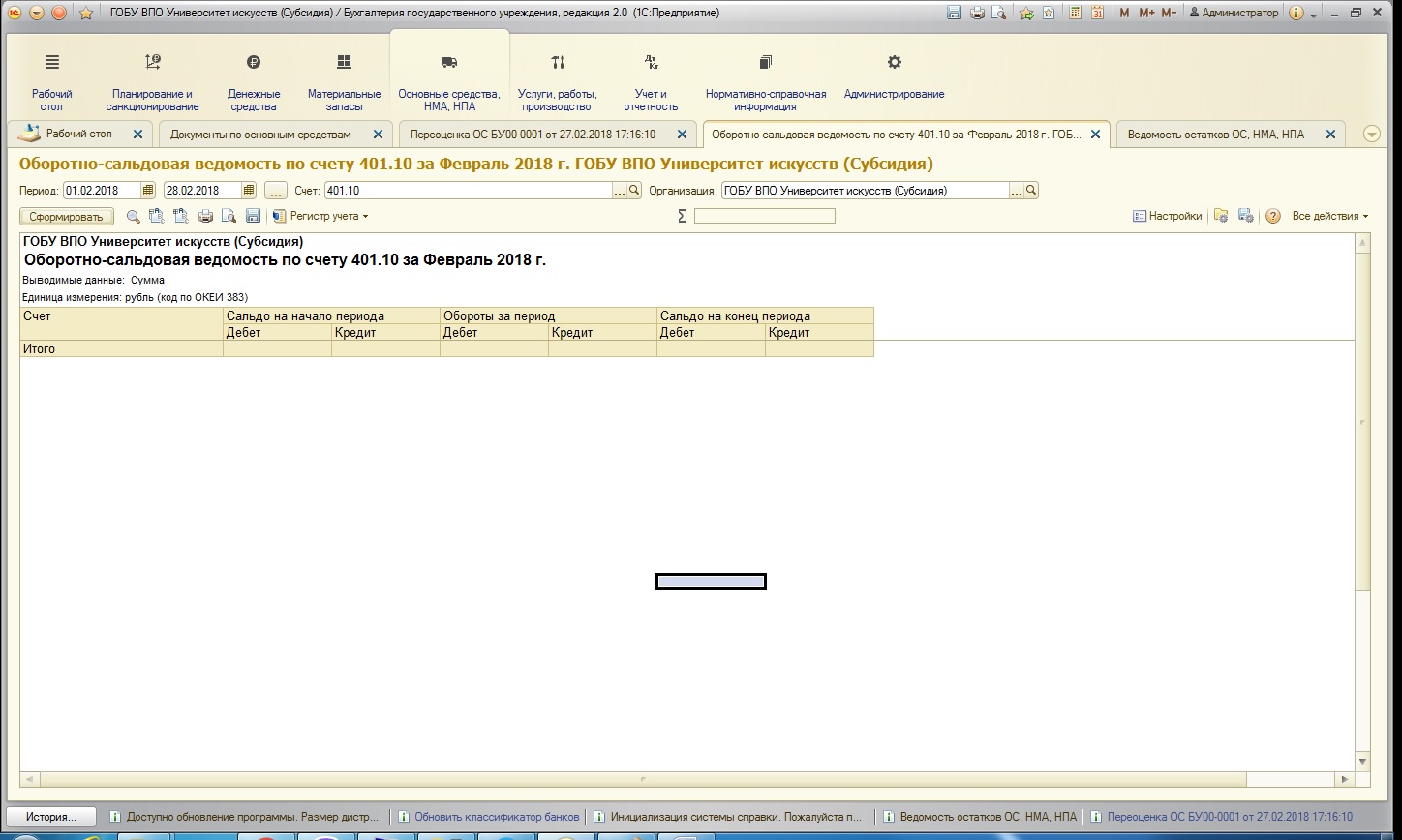

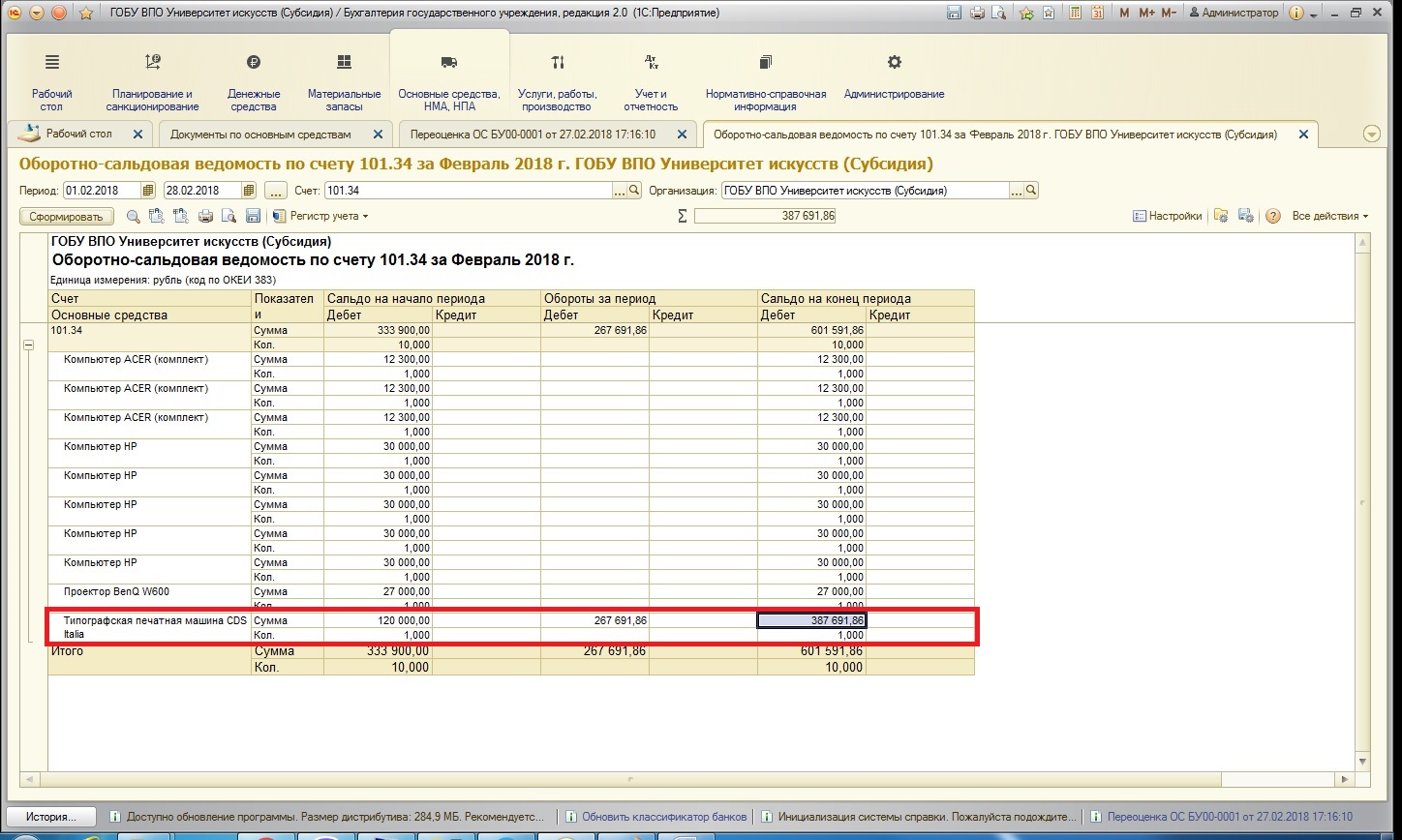

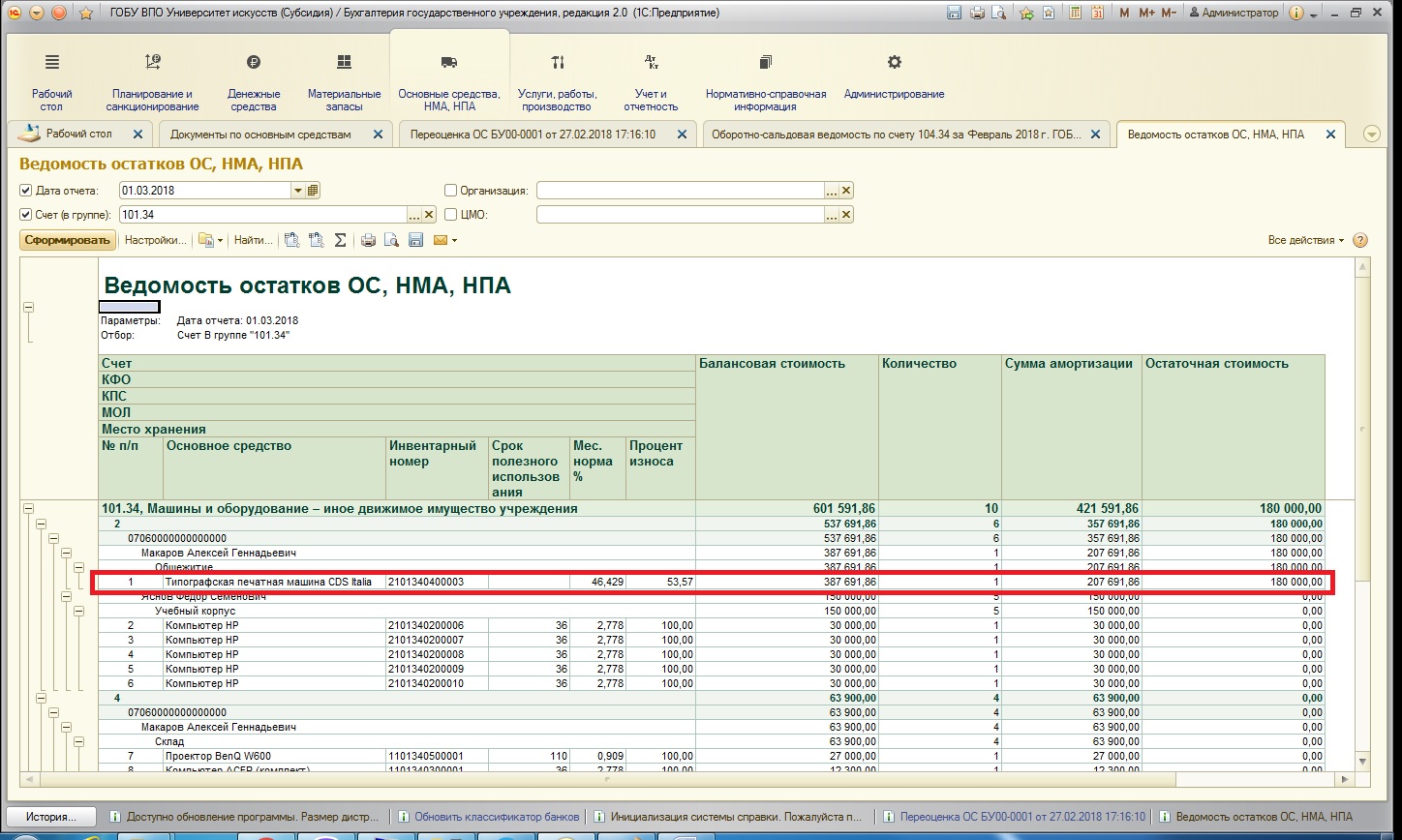

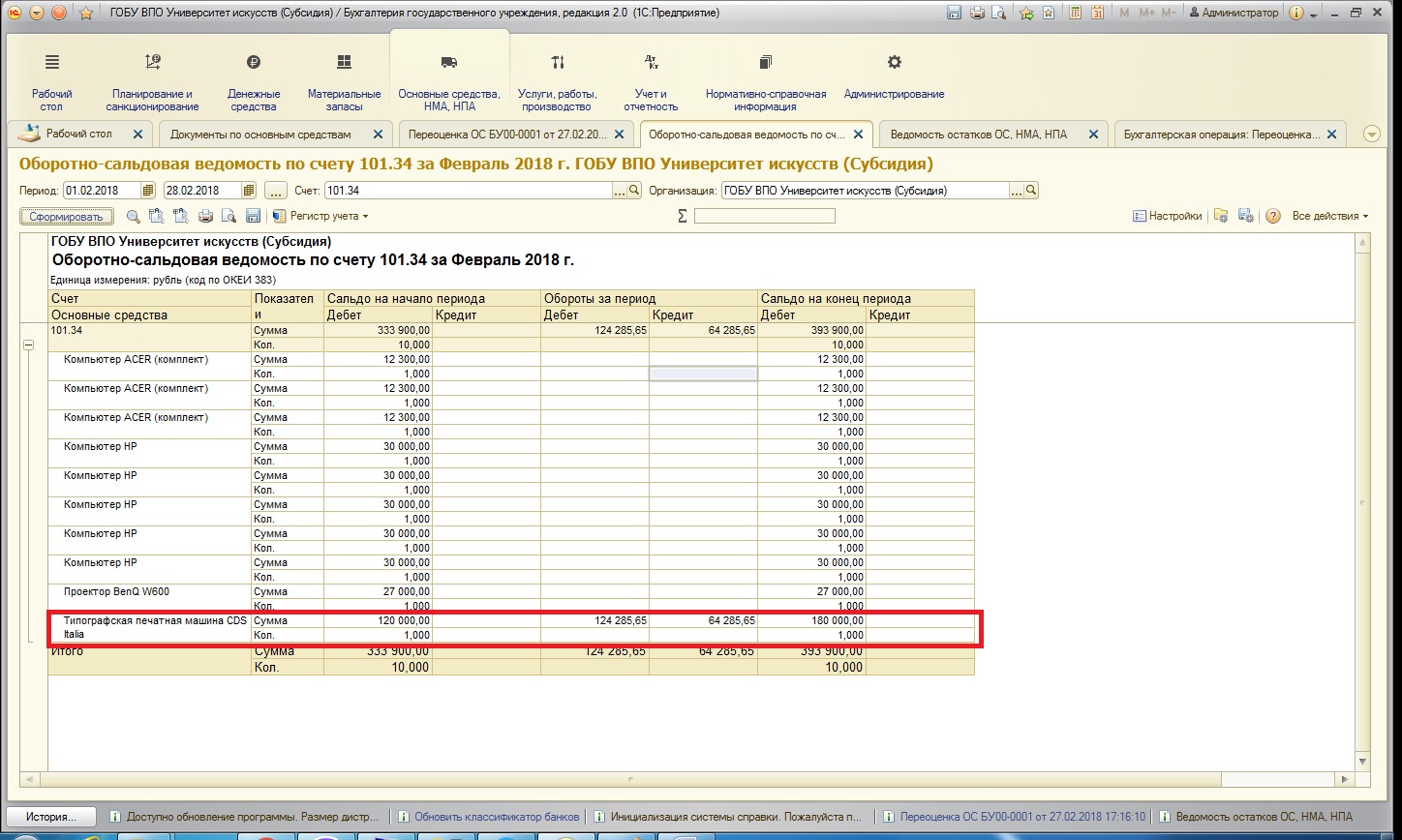

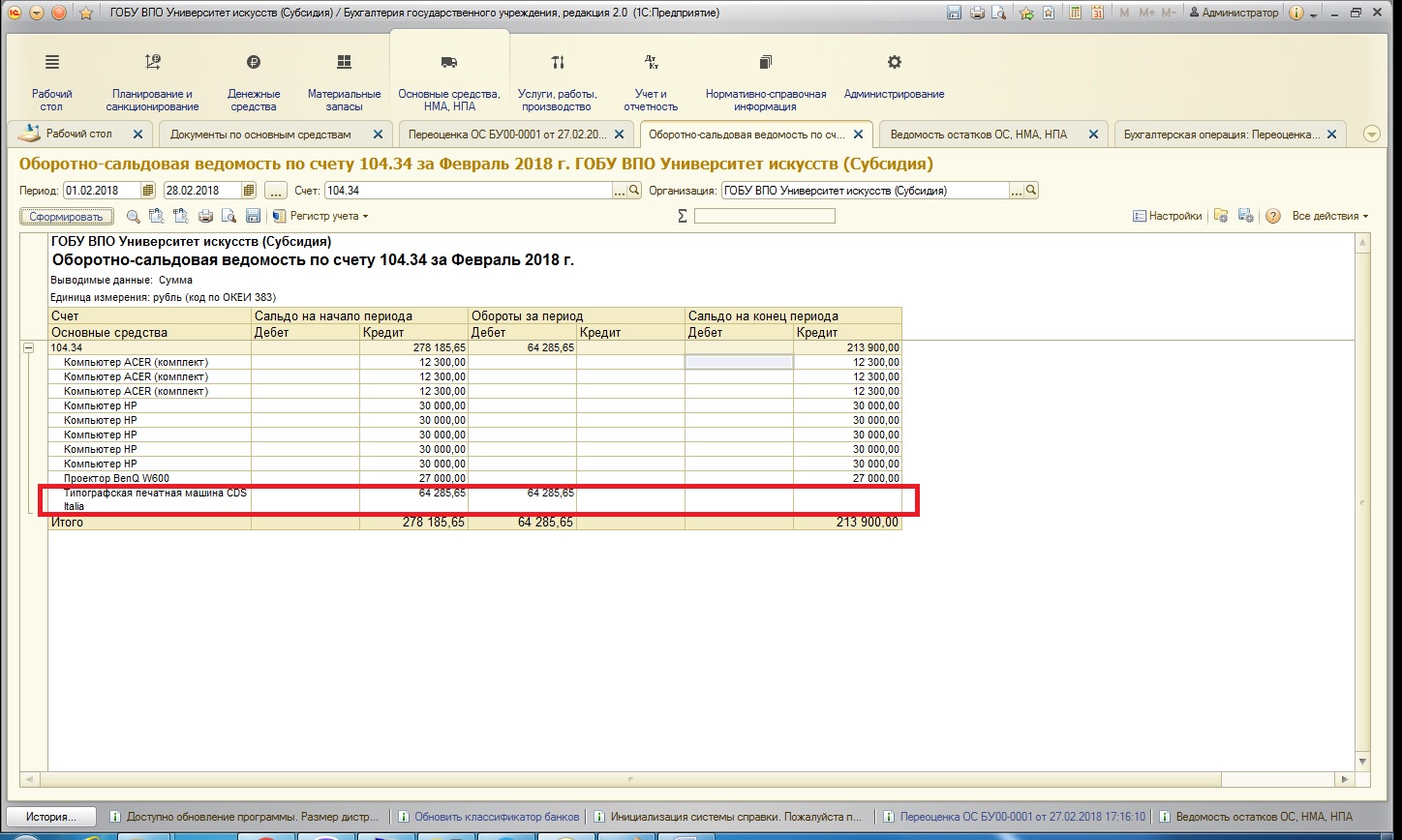

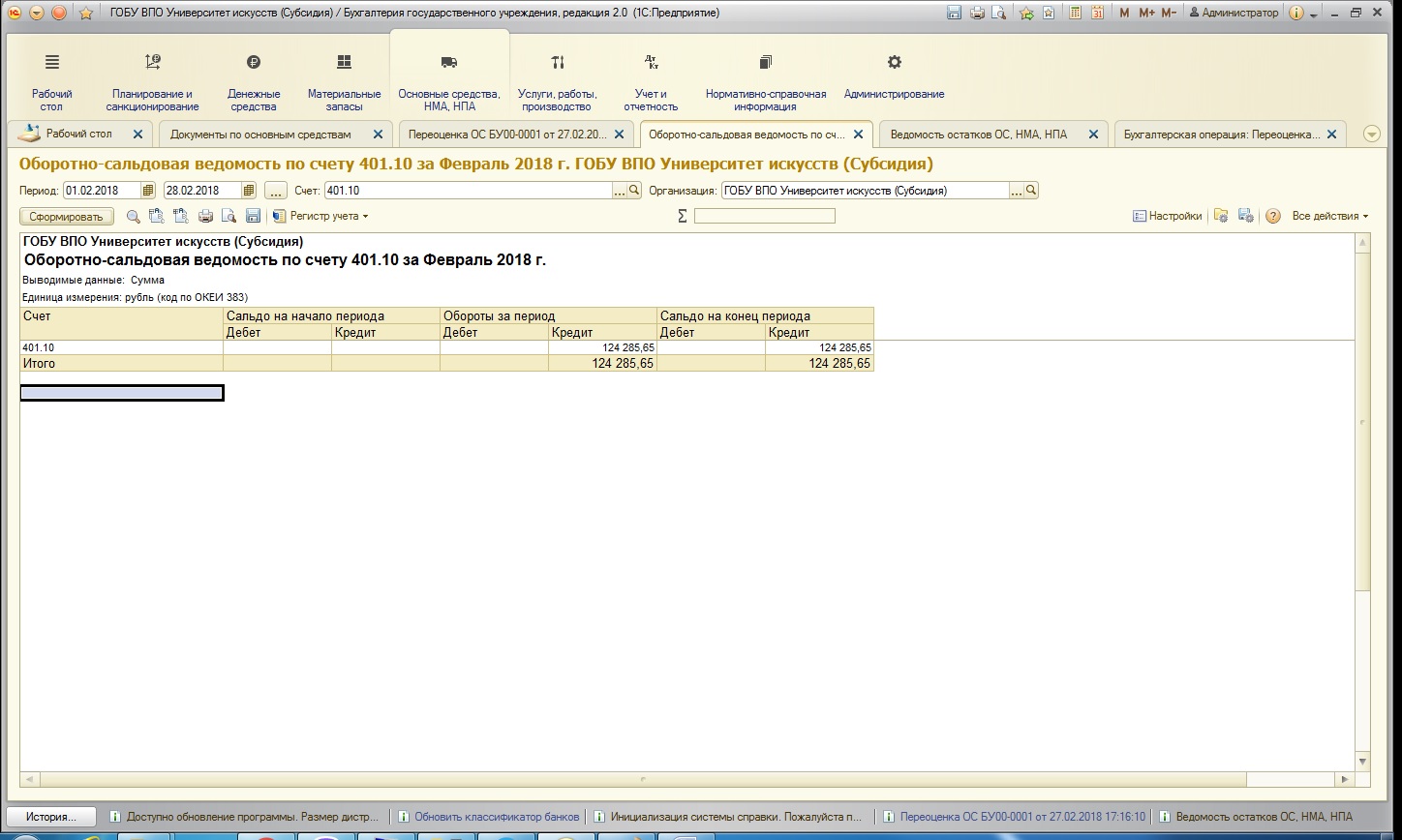

Чтобы было понятнее, сформируем оборотно-сальдовую ведомость по счетам (в нашем случае нас интересуют счета 101.34, 104.34 и 401.10 – для понимания картины в бухгалтерском учете, и отчет «Ведомость остатков ОС, НМА и НПА» - для понимания картины в регистрах) до наших манипуляций и сравним с картиной после.

До:

Видно, что обороты за период появляются ровно на суммы изменений и остаток изменяется в соответствии с необходимым нам.

2. Списать амортизацию, пересчитать остаточную стоимость: этот способ подразумевает вычитание амортизации из балансовой стоимости и увеличение остаточной стоимости на сумму разницы.

После проведения переоценки также приведу картину учета:

Как видно, амортизация после переоценки становится нулевой. При этом амортизация после переоценки на оставшийся срок полезного действия будет начисляться точно также, как и до переоценки, то есть по той же расчетной норме.

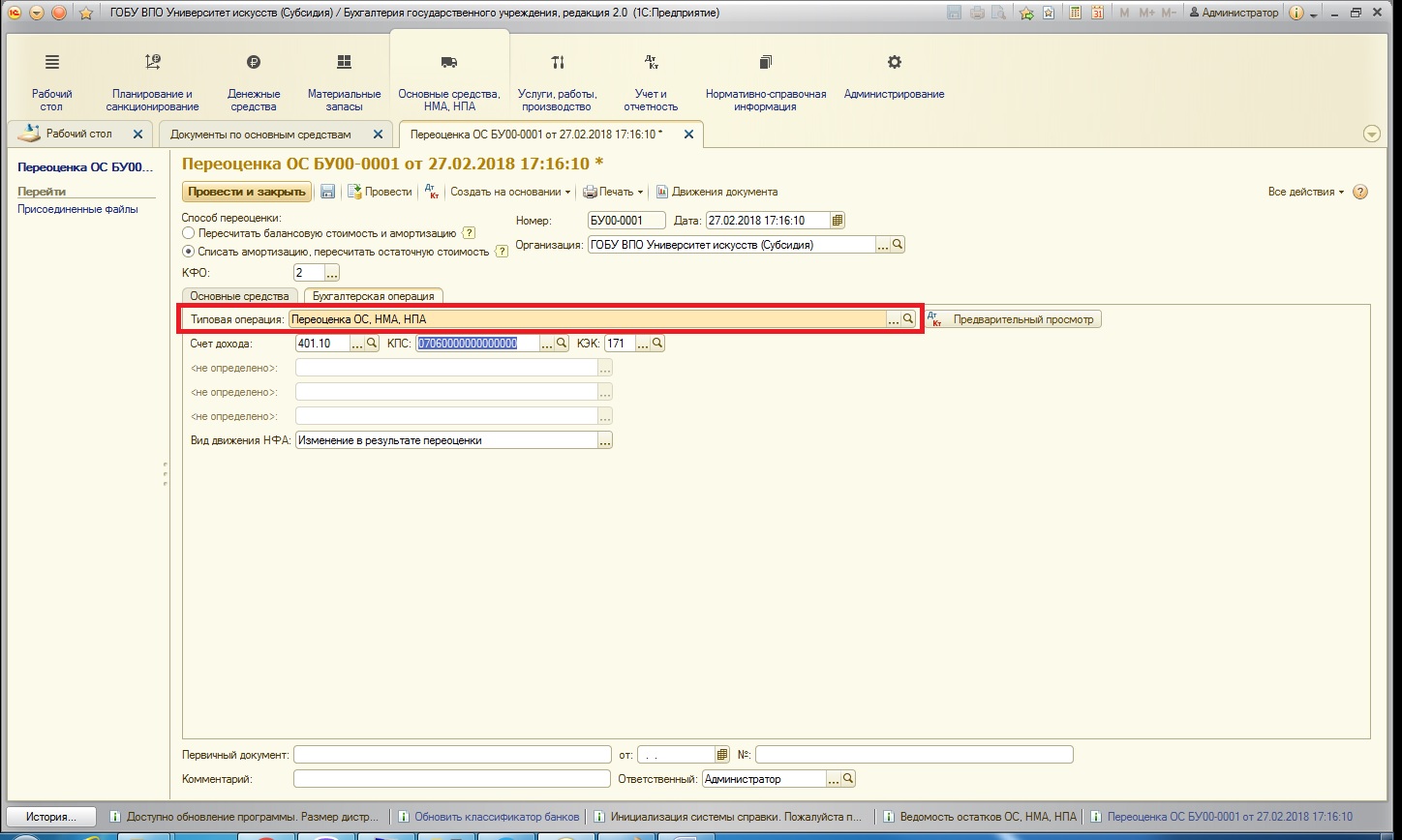

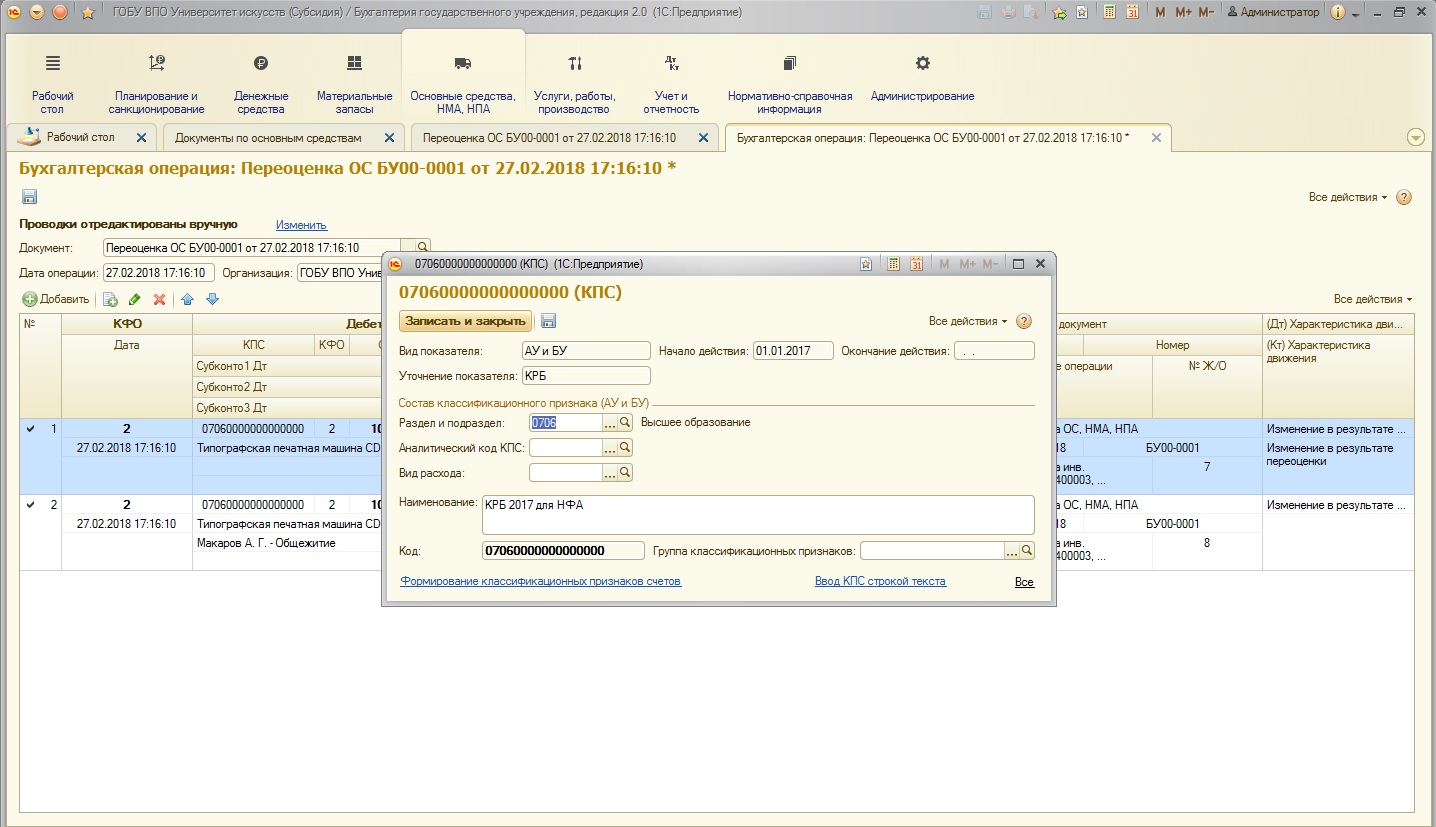

Также хотелось бы сказать, что в программе 1С имеется типовая операция для переоценки, которая автоматически и выбирается в документе:

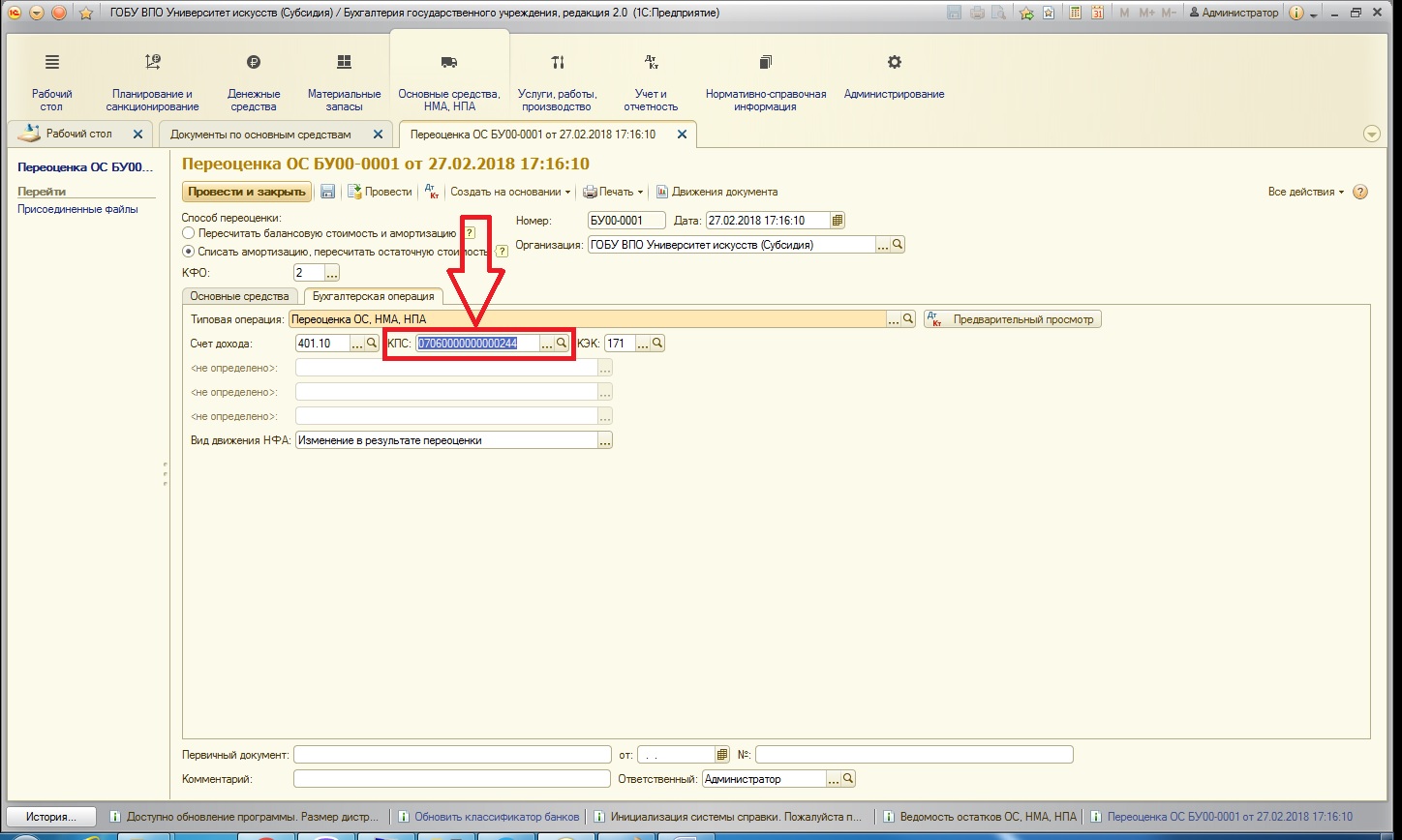

Причем, есть такая особенность этой типовой операции: при выборе КПС с видом расхода, отличного от 000 (например, 07060000000000244) – при формировании проводок типовая операция заменяет на КПС с видом расхода 000:

Хорошо, что программа помогает в этом, единственное – при ошибочном выборе вида КБК счетов, программа не исправляет эту оплошность. Приведу пример: выбирая КБК вида КРБ (а мы помним, что со счетом 401.10 используются КБК вида КДБ и КИФ) с видом расхода 244 – типовая операция заменяет ошибочный КБК на вид расхода 000, но при этом в целом КБК остается вида КРБ:

Будьте внимательны при выборе КБК при формировании этого документа!

Если у вас остались вопросы, то вы можете их задать в комментариях к статье.

Работая в программе 1С:Бухгалтерия предприятия ред. 3.0, можно столкнуться с проблемой, как правильно проводить переоценку имеющихся основных средств организации. В данной статье мы разберёмся, как решить данную проблему.

Но сначала разберёмся в базовых терминах. Под ОС понимают объекты, длительно использующиеся организацией в процессе производства либо в управленческих целях. К ним могут относиться, например, здания и сооружения, машины и оборудование, хозяйственный инвентарь и т. д.

Что касается переоценки, то под ней подразумевается приведение первоначальной стоимости ОС к рыночному уровню, в результате чего активы могут быть дооценены или уценены и учитываться по новой восстановленной стоимости.

Теперь рассмотрим варианты дооценки и уценки в 1С:Бухгалтерия предприятия ред. 3.0.

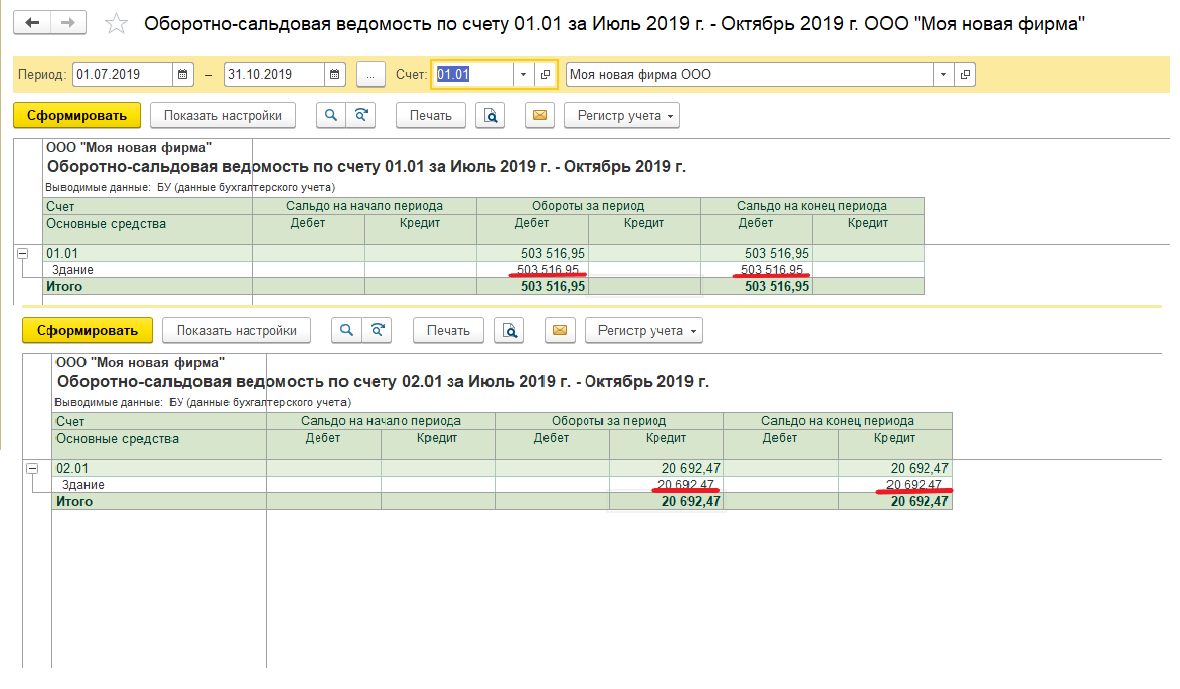

Чтобы узнать первоначальную стоимость ОС и сумму амортизации на дату переоценивания, рекомендовано использовать отчёт «ОСВ по счёту» по 01.01 и 02.01 (рис. 1).

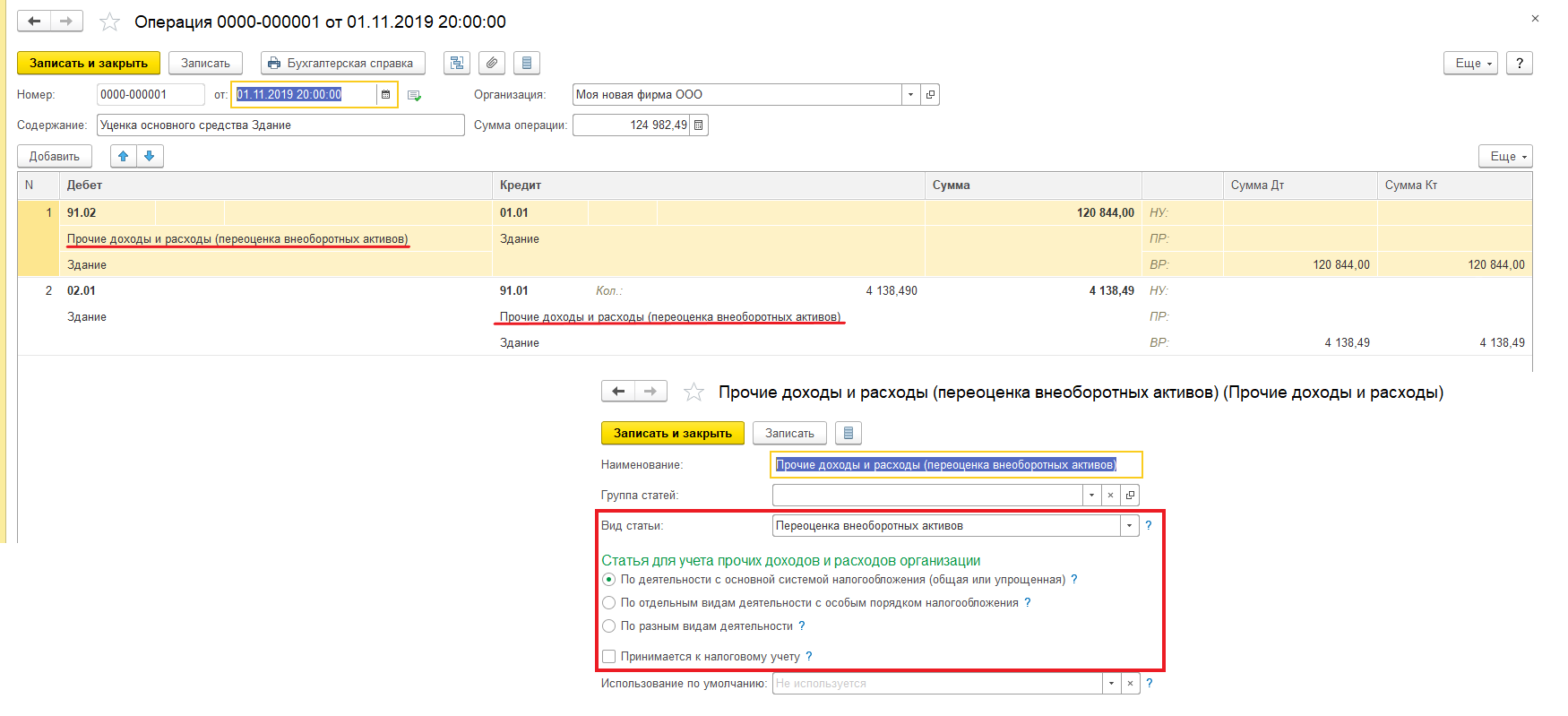

Провести переоценку необходимо через «Операции» – «Операции, введённые вручную» – «Создать» – «Операция». В шапке документа указывается дата и содержание проводимого документа.

Первым действием будет изменение первоначальной стоимости ОС.

Если речь идёт об уценке, мы должны сделать проводку: Дт 91.02 (с указанием аналитики: статья прочих доходов и расходов с видом «Переоценка внеоборотных активов» со снятым флажком «Принимается к налоговому учёту» и объект переоценки), Кт 01.01, т. е. счёт, на котором учитывается основное средство и также объект переоценки. В колонках «Сумма», «Сумма Дт и Кт» (по строке «ВР») указывается сумма уценки (рис. 1).

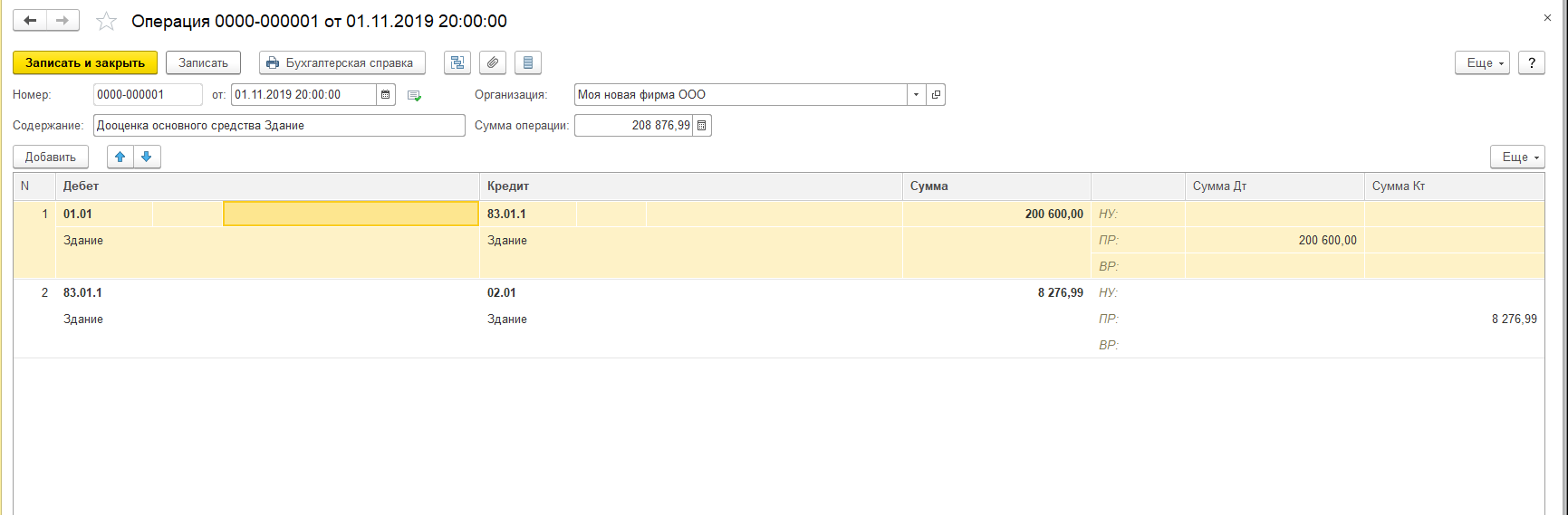

При дооценке даётся проводка Дт 01.01 Кт 83.01.1 («Прирост стоимости основных средств») с той же аналитикой объекта. В графе «Сумма» проставляется сумма дооценки. Нужно заметить, что в обеих операциях результаты учитываются только в бухгалтерском учёте (БУ), поэтому будут образованы разницы, в этом случае постоянная (рис. 2).

Следующей операцией мы должны изменить начисленную амортизацию по объекту.

При переоценке амортизации (уценке) требуется сделать запись Дт 02.01 Кт 91.01 с той же аналитикой, как и в первой проводке, а в поле «Сумма» указать сумму корректировки накопленной амортизации объекта. Также суммы по налоговому учёту (НУ) необходимо отразить по строке временных разниц.

При дооценке следует оформить проводку Дт 83.01.1 Кт 02.01 с указанием объекта переоценки. В графе «Сумма» указать корректировку накопленной амортизации, а в НУ по кредиту указать сумму в «ПР».

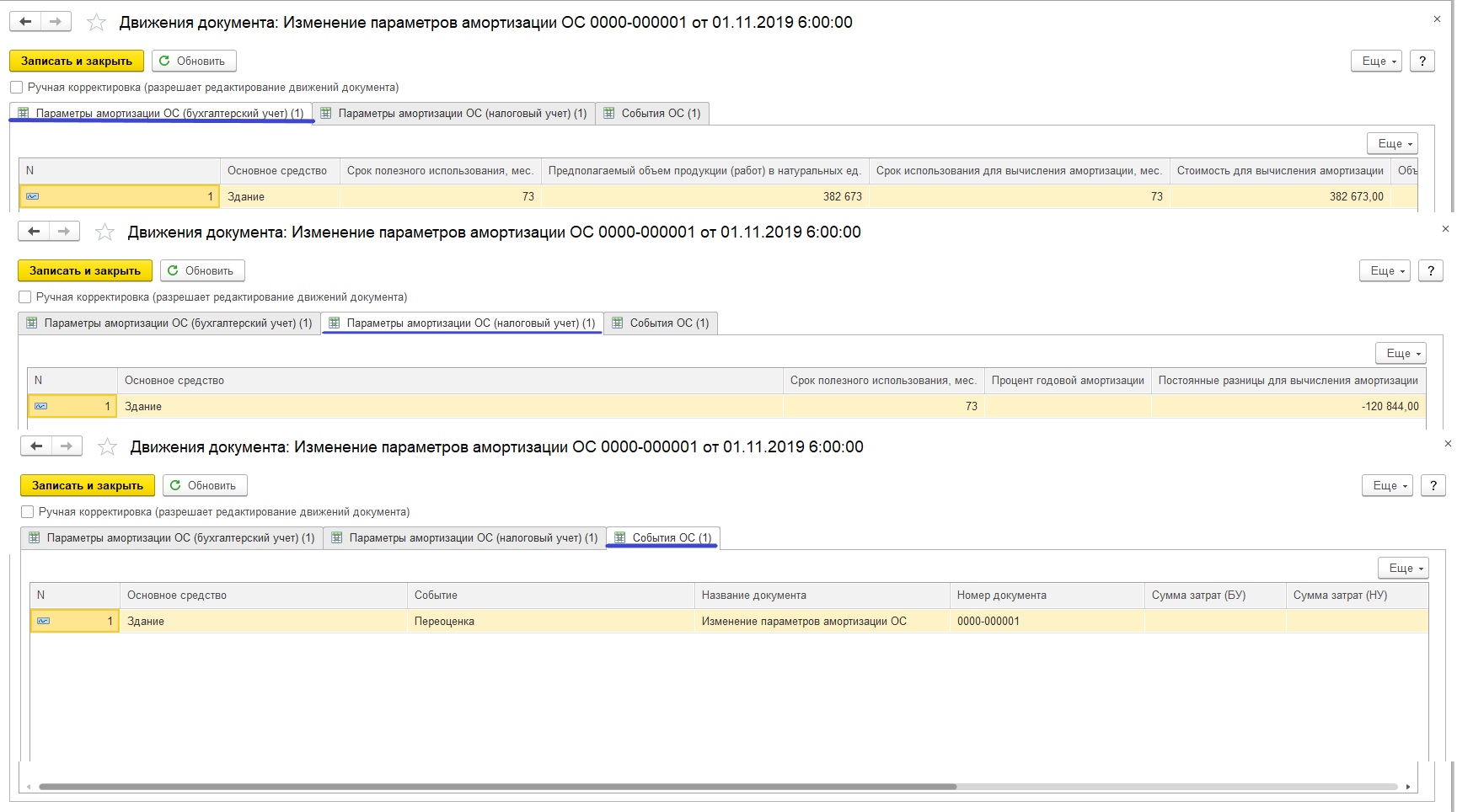

Для того чтобы в будущем амортизация по объекту считалась с учётом переоценки ОС, нам необходимо создать документ «Изменение параметров амортизации ОС» (раздел «ОС и НМА» – «Параметры амортизации ОС» – «Создать»). В графах «Срок для аморт. (БУ)», «Срок использ. (НУ)» указывается срок полезного использования (СПИ), который при переоценке не меняется. А реквизит «Стоимость для вычисления аморт. (БУ)» заполняется новой стоимостью для вычисления амортизации с учётом переоценки. В поле «Амортизация (ПР)» сумма при уценке будет со знаком минус, а при дооценке со знаком плюс.

После заполнения документа провести его, он проводок формировать не будет. Соответствующие записи отражаются в регистрах, как видно на следующих рисунках.

Начисленную амортизацию и остаточную стоимость до и после переоценки можно посмотреть в отчёте «Ведомость амортизации ОС». Также проанализировать сумму переоценки ОС можно в отчёте «Анализ счёта» по счёту 91.02.

Результатом всех внесённых изменений является регламентная операция «Амортизация и износ ОС» в «Закрытии месяца» в разделе «Операции», где необходимо выбрать «Показать проводки» и посмотреть результат переоценки. Со следующего месяца после изменения стоимости сумма ежемесячной амортизации также изменится. При дооценке в закрытии месяца при выполнении операции «Расчёт налога на прибыль» будет формироваться проводка в виде постоянного налогового обязательства, так как есть постоянные разницы.

Таким образом, в результате переоценки возрастает стоимость амортизационных отчислений, которые могут быть направлены на капитальные вложения, частичное восстановление основных средств.

Рассмотрев возможности переоценки в программе, можно сказать, что для её реализации требуется создание двух документов. При правильном и последовательном проведении основное средство будет переоценено после закрытия месяца.

Если у вас остались вопросы по этой или какой-либо другой теме, вы можете обратиться на нашу Линию консультаций 1С. С радостью вам поможем. Первая консультация совершенно бесплатно!

В этой статье рассмотрим тему «Учет операций по лизингу в программе 1С:Бухгалтерия предприятия, редакция 3.0». Приобретение Основного средства в лизинг появилось не так давно. Понятие лизинг можно обозначить как форму кредитования субъекта предпринимательской деятельности при покупке ОС. Объектами лизинга могут быть здания, сооружения, транспортные средства и оборудование. Что же такое лизинг? Лизинг – это вид финансовых услуг, при котором долгосрочная аренда фондов предприятия заканчивается приобретением в собственность.

Итак, давайте рассмотрим, какие операции необходимо провести в программе 1С:Бухгалтерия предприятия, редакция 3.0. Для отражения приобретения ОС в лизинг в программе предусмотрен специальный документ «Поступление в лизинг», который расположен в разделе «ОС и НМА» - «Поступление ОС» - «Поступление в лизинг». (Рис. 1)

Если не требуется отражать дополнительные затраты, связанные с поступлением, и если пользователя устраивают параметры амортизации, установленные по умолчанию, то в этом же документе можем формировать принятие к учету предмета лизинга. В этом случае переключатель "Принятие к учету", расположенный в верхней части, установить в положение "Этим документом". Если же в стоимость предмета лизинга будут включать дополнительные затраты, то переключатель "Принятие к учету" установить в положение "Позднее". (Рис. 2)

Также в верхней части нужно отразить, кто ведет налоговый учет имущества: лизингодатель или лизингополучатель. (Рис.3)

В случае, если налоговый учет ОС ведет лизингополучатель, то в табличной части вместе со стоимостью предмета лизинга, определяемой в соответствии с договором лизинга, дополнительно нужно показать сумму расходов лизингодателя на приобретение предмета лизинга. Эта сумма и будет использоваться при начислении амортизации предмета лизинга в налоговом учете лизингополучателя. Сумма расходов лизингодателя должна быть указана в договоре с лизингодателем. Ну а если предмет лизинга будет приниматься к учету позже, то при проведении "Поступление в лизинг" стоимость предмета лизинга будет учтена на счете 08.04.2 «Приобретение основных средств» в качестве капитальных вложений. (Рис. 4)

Таким образом, дополнительные затраты, связанные с поступлением предмета лизинга, в бухгалтерском учете необходимо отражать на счете 08.04.2. Дополнительные расходы в налоговом учете в первоначальную стоимость предмета лизинга не включаются, даже если налоговый учет имущества ведет лизингополучатель. Указанные затраты можно сразу отнести в состав расходов для целей налогообложения прибыли. (Рис. 5)

Важно помнить: в момент поступления предмета лизинга НДС отражается на счете 76.07.9. Проводки по регистрам учета НДС не формируются. На первоначальном этапе нельзя ни принять к вычету, ни включить НДС в стоимость, так как это «условный» НДС, счета-фактуры по нему отсутствуют. Для включения дополнительных затрат по лизингу в программе формируется "Поступление (акт, накладная, УПД)" с видом операции "Услуги" либо отразить операцией, введенной вручную.. В бухгалтерском учете в качестве счета учета затрат отражается счет 08.04.2 и соответствующий предмет лизинга. В налоговом учете – счет учета затрат, например, 20 «Основное производство», 26 «Общехозяйственные расходы» и т. д. После того, как дополнительные расходы будут учтены, можно ОС, приобретенное в лизинг, принимать к учету. Для этого в программе формируем "Принятие к учету ОС" с видом операции "Предметы аренды". При его заполнении можно столкнуться с некоторыми особенностями.

Во вкладке «Предмет аренды» необходимо показать лизингодателя и договор с ним, предмет лизинга, способ поступления - По договору лизинга и счет учета – 08.04.2. Также следует отразить, кто ведет налоговый учет имущества: лизингодатель или лизингополучатель. Во вкладке «Бухгалтерский учет» отражаются параметры начисления амортизации в бухгалтерском учете. Счетами учета предмета лизинга по умолчанию будут счета 01.03 «Арендованное имущество» и 02.03 «Амортизация арендованного имущества». При заполнении вкладки «Налоговый учет» заполняются данные о том, кто ведет налоговый учет имущества.

Если налоговый учет имущества ведет лизингодатель, то надо отразить способ отражения расходов по арендным платежам. В случае, если налоговый учет имущества ведет лизингополучатель, то отражается сумма расходов лизингодателя, способ отражения расходов по арендным платежам и параметры начисления амортизации. Сумма расходов лизингодателя заполняется автоматически по кнопке "Заполнить" по данным, отраженным в "Поступление в лизинг".

Итак, мы рассмотрели особенности отражения учета операций по лизингу в программе 1С:Бухгалтерия предприятия, редакция 3.0.

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.75.58.

Результаты переоценки объектов основных средств (ОС), проведенной по состоянию на конец отчетного года, учитываются в бухгалтерском учете обособленно. Сумма дооценки объекта ОС отражается по дебету счета учета основных средств в корреспонденции с кредитом счета учета добавочного капитала (п. 15 ПБУ 6/01 «Учет основных средств», утв. приказом Минфина России от 30.03.2001 № 26н; п.п. 47, 48 Методических указаний по бухгалтерскому учету основных средств, утв. приказом Минфина России от 13.10.2003 № 91н).

При исчислении налога на прибыль организаций результаты переоценки имущества не учитываются (п. 1 ст. 257 НК РФ, письмо Минфина России от 19.04.2019 № 03-03-06/3/28433).

Отложенный налог на прибыль, образующийся в связи с операциями, результаты которых не включаются в бухгалтерскую прибыль (убыток), отражается в корреспонденции с тем счетом, на который относятся результаты самих операций. Соответственно, увеличение отложенного налогового обязательства (ОНО) в связи с приростом налогооблагаемой временной разницы в результате дооценки основного средства отражается по дебету счета 83 «Добавочный капитал» в корреспонденции с кредитом счета 77 «Отложенные налоговые обязательства» (п. 6 рекомендации Бухгалтерского методологического центра № Р-102/2019-КпР «Порядок учета налога на прибыль», утв. Фондом «НРБУ «БМЦ» 26.04.2019).

Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток), отражается по строке 2510 отчета о финансовых результатах, а налог на прибыль, относящийся к таким операциям - по строке 2530 - в качестве статьи, уменьшающей (увеличивающей) чистую прибыль (убыток) при формировании совокупного финансового результата периода (п. 24 ПБУ 18/02, приказ Минфина России от 02.07.2010 № 66н в ред. приказа Минфина России от 19.04.2019 № 61н (далее – приказ № 61н)).

В «1С:Бухгалтерии 8» редакции 3.0 операции по переоценке ОС, в том числе признание отложенного налога на прибыль от переоценки, отражаются с помощью документа Операция (раздел Операции – Операции, введенные вручную). Документ следует создавать после выполнения 1-й группы регламентных операций, входящих в обработку Закрытие месяца за декабрь отчетного года.

Для корректного начисления амортизации со следующего месяца в бухгалтерском учете необходимо отразить изменения в регистрах сведений подсистемы учета основных средств с помощью документа Изменение параметров амортизации ОС (раздел ОС и НМА – Параметры амортизации).

После выполнения операций по переоценке ОС необходимо повторно выполнить регламентные операции 4-й группы регламентных операций, входящих в обработку Закрытие месяца за декабрь отчетного года. При необходимости можно повторно выполнить регламентные операции 2-й, 3-й, 4-й группы, не затрагивая регламентные операции 1-й группы.

Начиная с 2020 года, отчет о финансовых результатах будет автоматически сформирован в редакции Приказа № 61н. Если организация формирует отчет о финансовых результатах в редакции Приказа № 61н в 2019 году, то в стартовой форме отчета следует указать период (Январь - Декабрь 2019 г.), выбрать редакцию формы (от 19.04.2019 № 61н (за 2020 год)) и нажать на кнопку Создать. При ведении ПБУ 18/02 балансовым методом данная редакция будет устанавливаться автоматически.

По кнопке Заполнить отчет о финансовых результатах заполняется автоматически в редакции Приказа № 61н и в соответствии с пунктом 24 ПБУ 18/02.

В отличие от 1С:УПП, где не существовало специализированного документа для переоценки основных средств (ОС) и поэтому приходилось вручную корректировать регистры, в 1С:ERP предусмотрен документ «Переоценка ОС». Данный документ, конечно, не идеален — в нем нет возможности загрузки из Excel и возможности указания коэффициента переоценки, но сам факт наличия данного документа — это уже большой плюс, так как он двигает все необходимые регистры по учету ОС. А загрузку ОС из файла формата Excel, как правило, предоставляемого оценочными компаниями, производящими переоценку ОС, при желании не трудно доработать.

В данном документе имеется возможность подбора ОС по подразделению, Материально-ответственному лицу (МОЛ) и амортизационной группе.

Рис.1. Переоценка ОС.

В графе «Стоимость» указывается стоимость ОС с учетом переоценки.

На закладке «Учет» указываются счет учета дооценки, а также статьи расходов по уценке и их аналитика.

Рис.2. Счета учета для переоценки ОС.

При проведении документа программа автоматически определяет характер переоценки (дооценка или уценка) по каждому ОС и формирует необходимые проводки и движения по регистрам учета ОС. Коэффициент переоценки накопленной амортизации определяется исходя из коэффициента переоценки стоимости ОС. При дооценке ОС формируются проводки, представленные на рисунке ниже.

Рис.3. Проводки при дооценке ОС.

При уценке ОС формируются проводки, представленные на рисунке ниже.

Рис.4. Проводки при уценке ОС.

Надеюсь, данная статья Вам помогла. Предлагаю Вам ознакомиться с другими особенностями учета ОС в статье «Отличительные особенности учета ОС в 1C:ERP по сравнению с 1С:УПП».

Автор статьи: Специалист проектного отдела компании СИТЕК — Изместьева Татьяна. Дата обновления статьи 23.03.2017

Подпишитесь на нашу рассылку

и получите еще больше статей от экспертов по 1С!

Читайте также: