Как в 1с отразить реализацию без ндс

В последнее время очень часто мне стали задавать вопросы, связанные с учетом НДС при применении УСН. Бывает так, что организации, применяющие спецрежимы, вынуждены пойти на уступки покупателю и предоставить документы с выделенным НДС. Какими последствиями это чревато для «упрощенцев», и как отразить данные операции в 1С: Бухгалтерии предприятия 8, поговорим в данной статье.

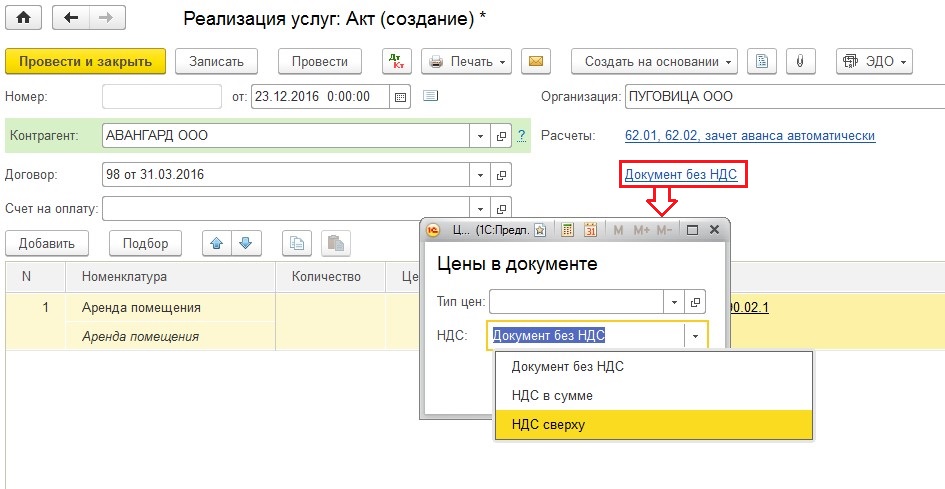

Первым делом, для отражения факта реализации (в нашем случае услуг) создаем новый акт (вкладка «Продажи» - «Реализация (акты, накладные)»). Заполняем требуемую информацию и щелкаем по ссылке «Документ без НДС» (данная настройка установлена автоматически для организаций на УСН), меняем значение на «НДС в сумме» или «НДС сверху».

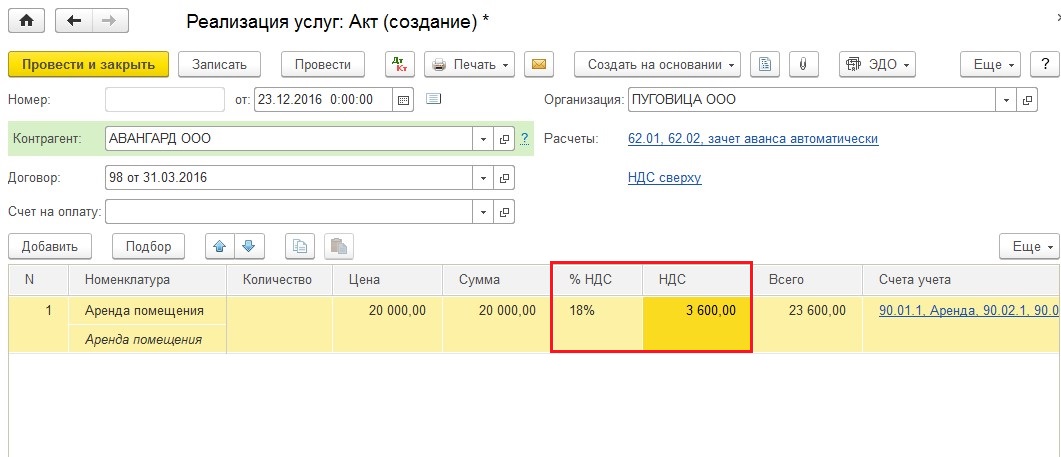

После изменения способа учета НДС в табличной части появляются колонки для указания процента и суммы налога.

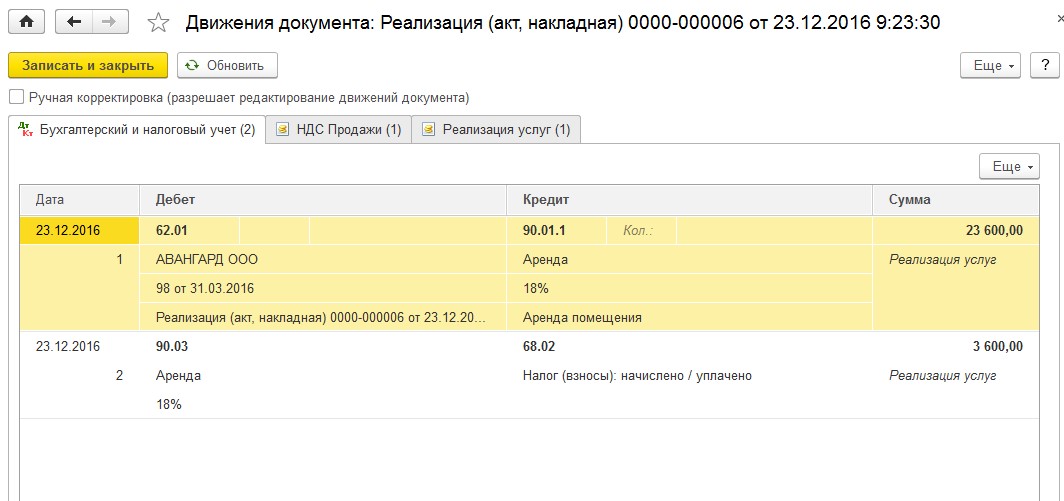

Проводим документ и видим, что сформирована проводка по начислению НДС на счет 68.02.

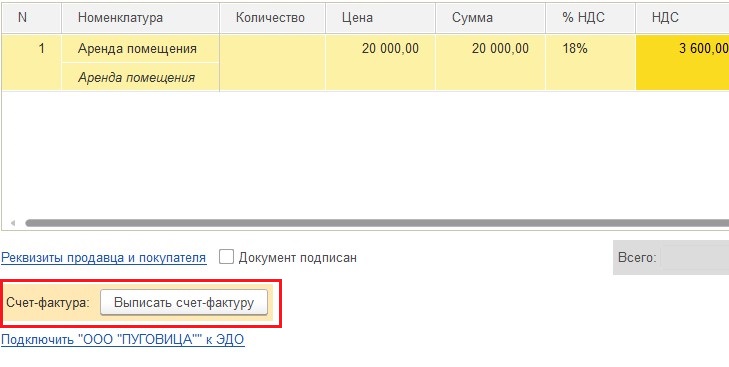

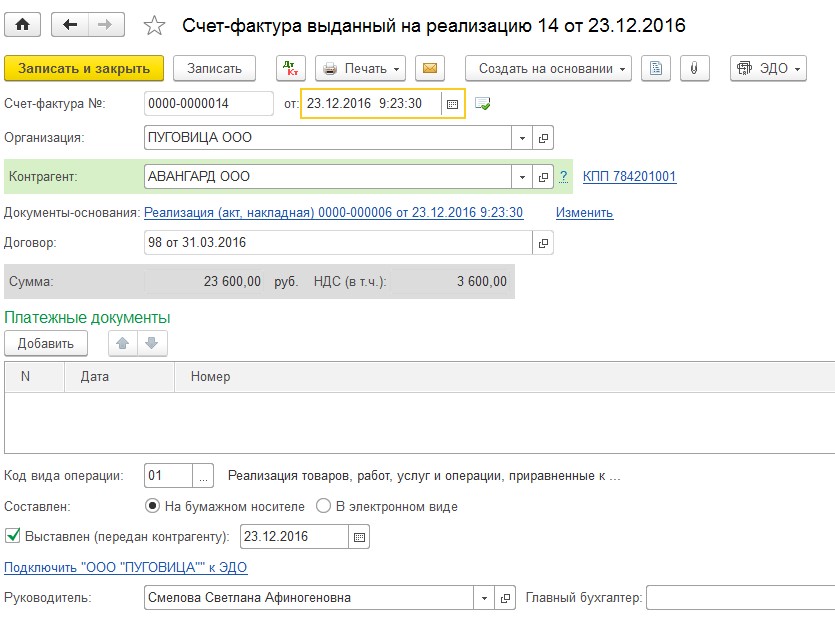

Также необходимо обязательно выписать счет-фактуру.

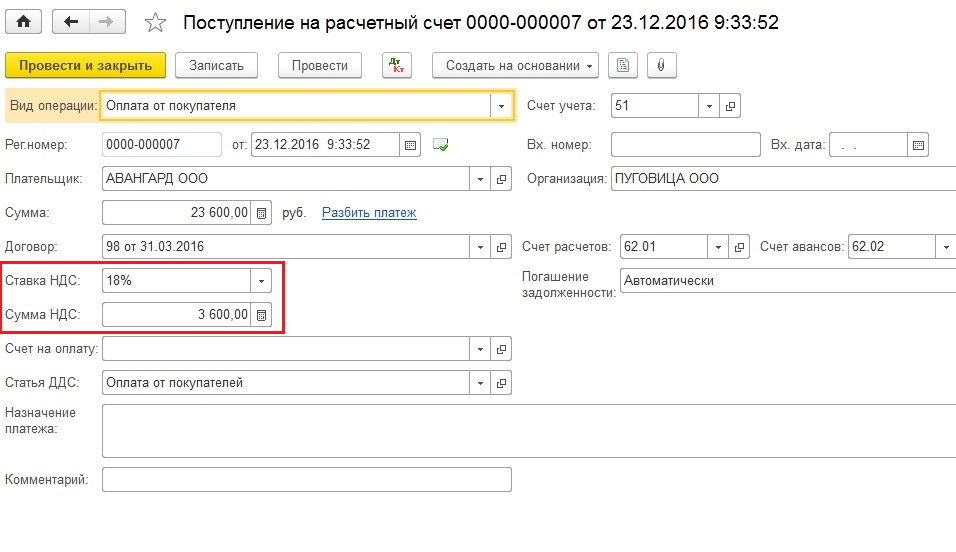

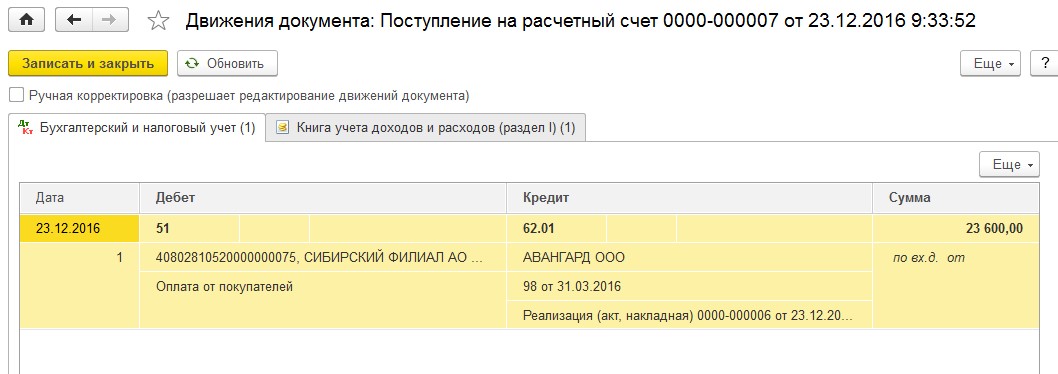

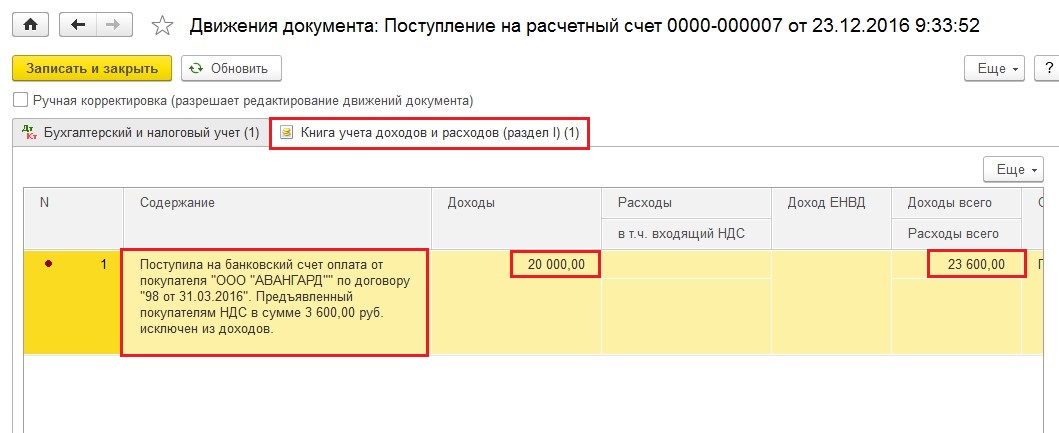

Теперь я хочу обратить ваше внимание на один важный момент: полученный от покупателя НДС не должен включаться в налоговую базу для расчета единого налога при применении УСН. Это значит, что из суммы оплаты, поступившей от покупателя, для целей учета доходов в КУДиР мы должны исключить НДС. Давайте введем документ на поступление денежных средств, и посмотрим, как будет отражена данная операция в налоговом учете УСН.

Переходим в раздел «Банк и касса» и формируем документ «Поступление на расчетный счет».

От покупателя поступила сумма 23 600 руб.

Но если мы перейдем на вкладку «Книга учета доходов и расходов (раздел 1)», то увидим, что в доходах учтены лишь 20 000 руб. Информация об исключении НДС из суммы доходов есть в содержании операции.

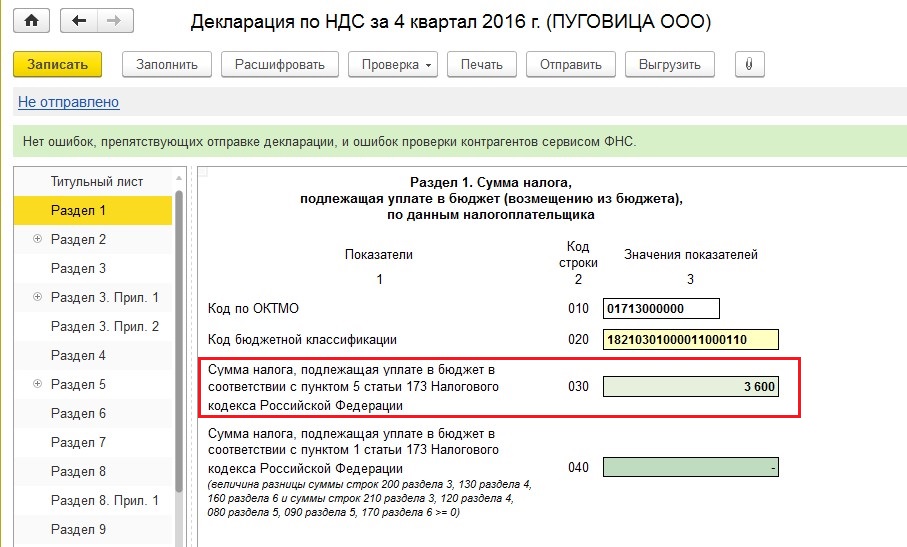

Если организация, применяющая УСН, выставила покупателю документы с выделенным НДС, то возникает обязанность предоставить в налоговый орган декларацию по итогам отчетного периода и уплатить данный налог в бюджет. Давайте разберемся, какие разделы в декларации по НДС должны быть заполнены. Переходим в раздел «Отчеты», создаем и заполняем новую декларацию.

Сумма налога, подлежащая уплате в бюджет, должна быть отражена в строке 030 раздела 1.

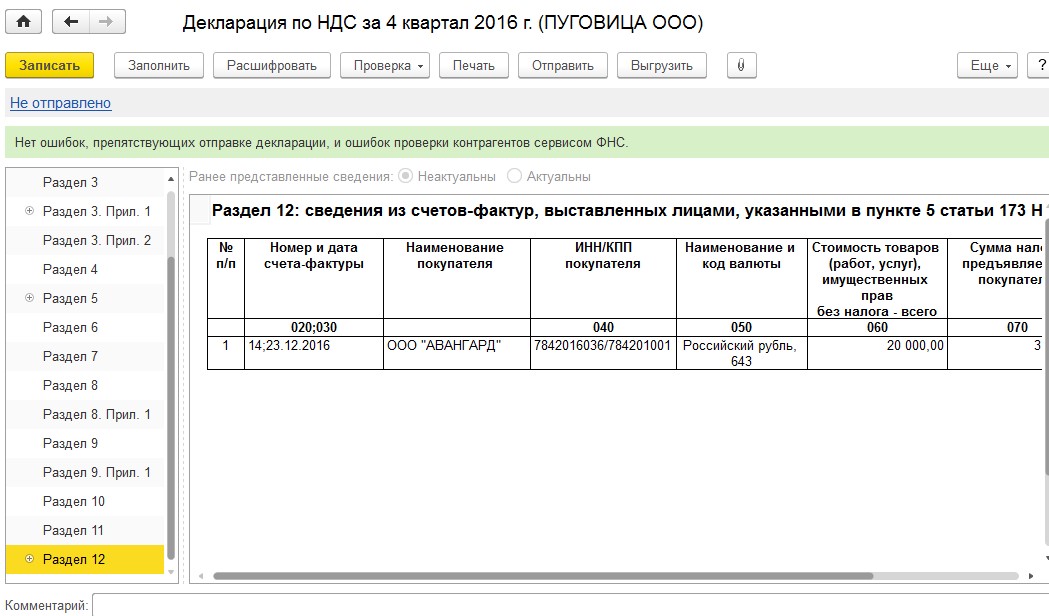

Также в данном случае заполняется раздел 12, т.к. организация не является плательщиком НДС в соответствии с законодательством.

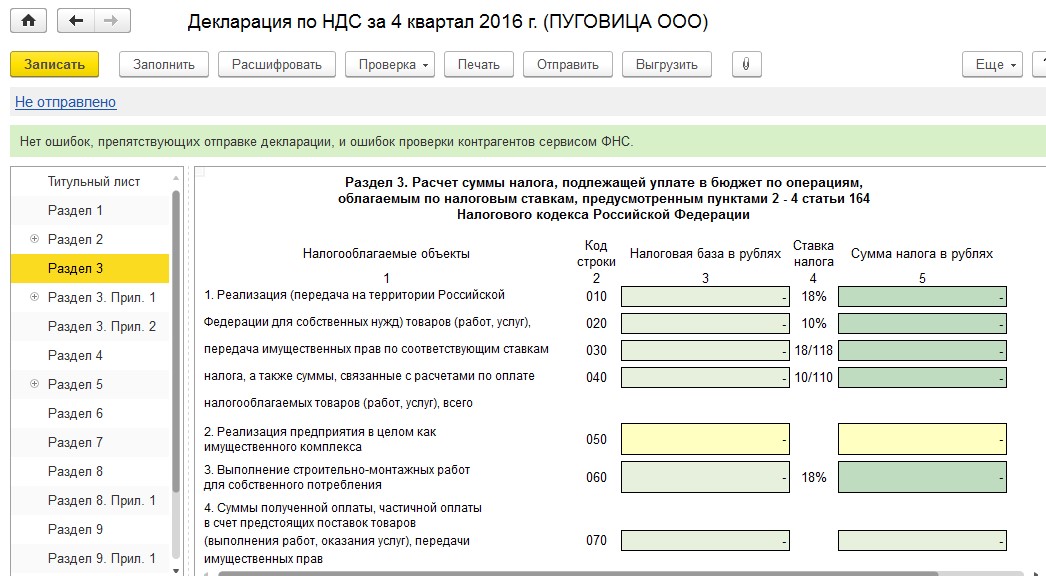

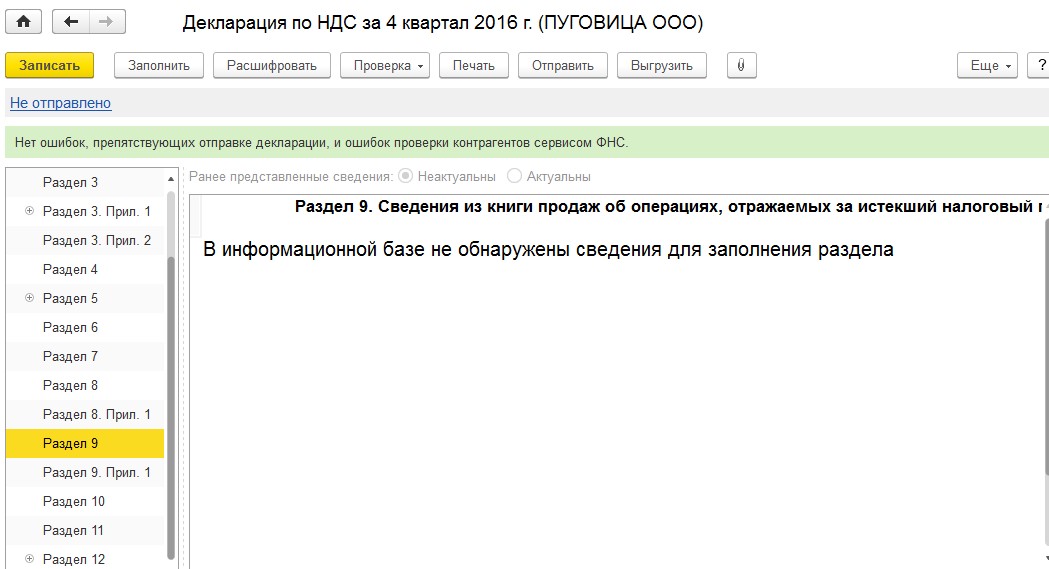

А вот разделы 3 и 9 для организации на УСН останутся пустыми.

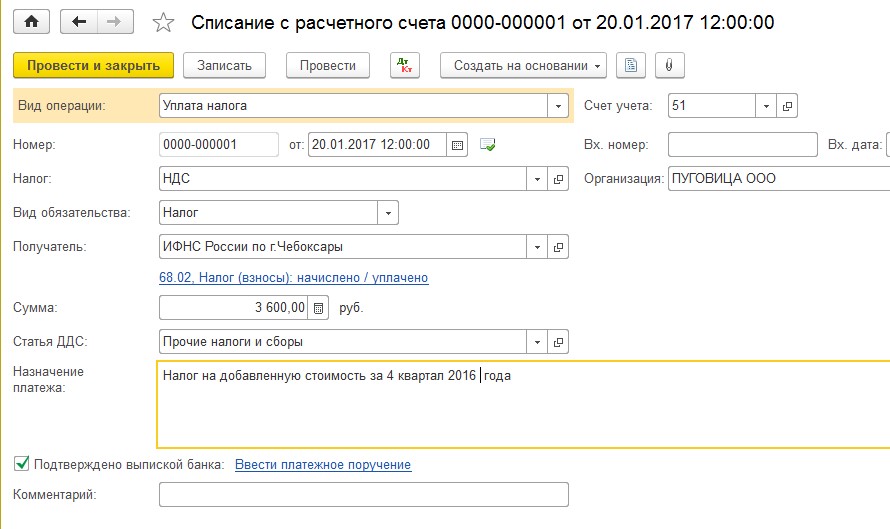

По итогам налогового периода исчисленный НДС нужно уплатить в бюджет, регистрируем данный факт документом «Списание с расчетного счета» с видом операции «Уплата налога».

Сумма уплаченного НДС не учитывается в расходах для определение налоговой базы при расчете единого налога, поэтому при проведении документа по регистру «Книга учета доходов и расходов (раздел 1)» графа «Расходы» остается пустой, а заполняется только колонка «Расходы всего» (графа 6 книги учета доходов и расходов).

Читайте также: