Как в 1с изменить ставку ндфл

Настройка и применение вычетов по НДФЛ

Расчет НДФЛ зависит от настройки видов расчета (начислений), назначаемых сотруднику (меню: «Зарплата – Сведения о начислениях»).Кроме того, если какие-либо сотрудники имеют право на вычеты по НДФЛ, необходимо ввести по ним данные для расчета НДФЛ. Это можно сделать из справочника «Физические лица» (меню или вкладка «Кадры»), нажав кнопку «НДФЛ».

В открывшейся форме ввода данных для НДФЛ есть три закладки.

На закладке «Вычеты» вводятся данные о стандартных вычетах. Личный стандартный вычет с 2012 года не применяется, поэтому раздел «Право на личный стандартный вычет» можно не заполнять (однако, если будет производиться расчет зарплаты за прошлые периоды, этот раздел придется заполнить).

Если у сотрудника есть дети, на которых ему предоставляются стандартные вычеты, заполняется раздел «Право на стандартные вычеты на детей». В нем добавляется строка, указывается дата начала применения вычета, дата окончания (не обязательно), код вычета и количество детей. При выборе кода вычета открывается справочник «Вычеты по НДФЛ», из которого следует выбрать нужный. Вычеты на 1-го, 2-го, 3-го и последующих детей отличаются, поэтому, если детей несколько, может потребоваться несколько строчек.

Также, в случае применения вычетов, обязательно должен быть заполнен раздел «Применение вычетов» (внизу), где указывается организация и дата начала применения. Это связано с возможностью ведения в программе учета по нескольким организациям: для одного и того же сотрудника одна организация может быть основным местом работы (в ней вычеты предоставляются), а другая – местом работы по совместительству (в ней вычеты не предоставляются).

Справочник «Вычеты НДФЛ», из которого выбирается нужный вычет (справочник соответствует законодательству):

На закладке «Статус налогоплательщика» формы ввода данных по НДФЛ указывается статус (резидент, нерезидент и др.), от которого зависит ставка НДФЛ. По умолчанию установлено «Резидент»:

На закладке «Доходы на предыдущих местах работы» вводятся данные о доходах с начала текущего года, необходимые для применения вычетов по НДФЛ. То есть, эта закладка заполняется для сотрудников, имеющих право на стандартные вычеты, которые пришли на данное место работы не с начала года и предоставили справку о доходах за прошлые месяцы.

Если какие-либо сотрудники имеют право на имущественный вычет, вводится документ «Подтверждение права на имущественный вычет» (меню: «Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ» или вкладка «Зарплата»). В документе указывается налоговый период (год), сотрудники, расходы, дающие им право на вычет, и другие данные из представленного работником уведомления ИФНС (например, проценты по кредитам). Зарегистрируем сотруднику Пономареву вычет 2000000 руб.:

При начислении сотруднику НДФЛ налогооблагаемая база будет уменьшена на указанную сумму вычета.

Начисление НДФЛ

Начисление НДФЛ производится ежемесячно тем же документом, который начисляет заработную плату: «Начисление зарплаты работникам».Он рассчитывает НДФЛ по каждому сотруднику, согласно введенным данным, и формирует проводку Дт 68.01 Кт 70, а также движения по регистрам учета НДФЛ. Результат проведения:

Существует возможность ручной корректировки НДФЛ и имущественных вычетов в самом документе «Начисление заплаты работникам». Для этого в нем нужно установить флаг «Корректировка расчета НДФЛ». На закладке «Начисления» можно редактировать суммы начислений, коды и суммы вычетов. Зарегистрируем для сотрудника Клименко вычет 5000 руб., связанный с убытком по операциям с ценными бумагами:

В случае необходимости в программе можно зарегистирировать перерасчет НДФЛ и возврат НДФЛ с помощью одноименных документов (доступны через меню: «Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ»).

Уплата НДФЛ

Выплата НДФЛ, как и любое другое перечисление средств через банк, отражается в программе документом «Списание с расчетного счета».Если мы хотим, чтобы суммы перечисленного НДФЛ отражались в Справках 2-НДФЛ и в регистре налогового учета, необходимо вводить документ «Перечисление НДФЛ в бюджет РФ» (меню: «Зарплата»). В этом документе данные о платеже (дата, сумма, реквизиты платежного поручения) заполняются вручную. Затем по кнопке «Заполнить» происходит автоматическое заполнение физ. лицами, получившими доходы, и распределение суммы платежа между ними. Для автоматического заполнения необходимо, чтобы «Перечисление НДФЛ в бюджет» шло по времени после документа по выплате зарплаты. Кроме того, у физ. лиц должны быть заполнены ИНН, адреса, паспортные данные. Документ формирует движения по регистру расчетов налоговых агентов с бюджетом по НДФЛ, имеет печатную форму «Реестр перечисленных сумм».

Отчетность по НДФЛ

Документ «Справка 2-НДФЛ для передачи в ИФНС» доступен через меню: «Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ» или вкладку «Зарплата». По кнопке «Заполнить» документ автоматически заполняется физическими лицами, получавшими доход. По каждому физ. лицу отображаются суммы полученных доходов и исчисленных, удержанных, перечисленных налогов. Суммы доступны для изменения вручную. На закладке «Личные данные налогоплательщика» можно отредактировать паспортные данные и адрес физ. лица. Документ имеет печатную форму «2-НДФЛ», а также позволяет сохранить данные в виде файла на диск для передачи в ИФНС в электронном виде.

Необходимо, чтобы у всех физических лиц были заполнены коды ИНН, адреса регистрации и сведения о документе, удостоверяющем личность, только тогда станет возможной печать 2-НДФЛ и запись данных в виде файла на диск.

Прием на работу сотрудников-иностранцев сопряжен с некоторыми особенностями налогообложения и отчетности. Эксперты 1С рассказывают, каким образом определить налоговый статус работника-иностранца в целях НДФЛ и зарегистрировать в «1С:Зарплате и управлении персоналом 8» редакции 3; как отразить в программе изменение налогового статуса и рассчитать НДФЛ по разным ставкам; как использовать расширенные возможности «1С:Зарплаты и управления персоналом 8 КОРП» (ред. 3) для учета НДФЛ.

Налоговый статус физлица

При исчислении НДФЛ следует в первую очередь уделять внимание вопросу не гражданства, а резидентства. Налоговое резидентство определяется принадлежностью физического лица к налоговой системе государства. Понятия валютного, миграционного, любого другого и налогового резидента отличаются.

В Федеральном законе от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» установлено, например, что валютные резиденты России - каждый гражданин Российской Федерации и постоянно проживающие на территории РФ иностранцы с видом на жительство. Граждане РФ, непрерывно проживающие за пределами страны не менее 183 дней, освобождаются от ограничений, связанных со статусом валютного резидента.

Понятие налогового резидента определено в статье 207 НК РФ. Это физическое лицо, фактически находящееся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. При этом требований о непрерывности течения указанных 183 дней положения НК РФ не содержат (письма Минфина России от 15.02.2017 № 03-04-05/8334, от 01.09.2016 № 03-04-05/51258, от 26.04.2012 № 03-04-06/6-123, ФНС России от 30.08.2012 № ОА-3-13/3157@).

Статус налогового резидента обеспечивает применение льгот и вычетов при исчислении налога с доходов во всех странах. Сотрудник может оказаться налоговым резидентом одновременно нескольких государств или, наоборот, быть везде налоговым нерезидентом.

Правила определения налогового статуса в разных странах различаются. Во избежание двойного налогообложения между большинством стран заключаются соответствующие соглашения, предусматривающие освобождение от налогов, зачет, налоговый вычет и др. налоговые льготы.

Статья 232 НК РФ предусматривает, что налоговый агент может не удерживать НДФЛ, если доход выплачивается резиденту иностранного государства, с которым у РФ заключено международное соглашение. Например, резидент иностранного государства может получать доходы на территории РФ. Аналогично нерезидент РФ может получать доходы за рубежом. В соответствии с такими соглашениями НДФЛ на доходы от российских компаний, полученные за рубежом, налоговые нерезиденты РФ не платят, но включают в декларацию о доходах (по форме 3-НДФЛ).

Ставки НДФЛ у нерезидентов

Доходы физических лиц, не являющихся налоговыми резидентами Российской Федерации, могут облагаться по ставкам 0, 13, 15, 30 %, в зависимости от источника и вида дохода, а также и статуса налогоплательщика-нерезидента (ст.ст. 207, 224 НК РФ).

Физические лица - нерезиденты РФ, выполняющие работы на территории иностранного государства и получающие вознаграждение за выполнение трудовых обязанностей от источников в иностранном государстве, не признаются налогоплательщиками по НДФЛ согласно пункту 1 статьи 207 НК РФ. Например, по ставке 0 % исчисляется НДФЛ с доходов сотрудников обособленных подразделений, территориально находящихся за пределами РФ. Согласно пункту 3 статьи 224 НК РФ доходы от российских источников, полученные физлицами, не являющимися налоговыми резидентами РФ, облагаются по ставке 30 %.

Предусмотрены исключения из этого правила:

1. НДФЛ в размере 13 % удерживается с доходов нерезидентов от осуществления трудовой деятельности:

2. НДФЛ в размере 15 % удерживается с доходов нерезидентов в виде дивидендов от долевого участия в деятельности российских организаций.

Статус резидента РФ обеспечивает применение ставок НДФЛ:

- 13 % - в отношении доходов в виде зарплаты;

- 35 % - для доходов от выигрышей и призов.

Только для физических лиц с налоговым статусом резидента РФ доступно применение налоговых льгот и вычетов.

Сотруднику, заключающему с работодателем трудовой договор или договор гражданско-правового характера, следует подтвердить свой статус налогового резидента. Налоговый агент несет ответственность за правильность определения статуса физического лица, а также за расчет и уплату НДФЛ. Если физлицо не представляет запрашиваемые документы о времени его пребывания в РФ, налоговый агент вправе рассчитать налог в порядке, предусмотренном для нерезидентов, то есть по ставке 30 % (см. письмо Минфина России от 12.08.2013 № 03-04-06/32676).

На самом деле, ставка НДФЛ может быть и 3, 5, 6, 7, 10, 12, 15 и др. процентов для некоторых доходов физлиц (дивиденды, доходы по ценным бумагам, авторские вознаграждения), не являющихся налоговыми резидентами РФ. Ставка НДФЛ может быть установлена международным договором, а в соответствии с пунктом 1 статьи 7 НК РФ нормы международных договоров Российской Федерации имеют приоритет по сравнению с нормами НК РФ.

Для того чтобы учесть все возможные ставки НДФЛ, в программе «1С:Зарплата и управление персоналом 8» редакции 3 предусмотрена регистрация налогового статуса налогоплательщика в карточке сотрудника по ссылке Налог на доходы в поле Статус (рис. 1).

Рис. 1. Статус налогоплательщика

В поле Установлен с указывается дата налогового периода, начиная с которой действует выбранный статус. Историю изменения статуса налогоплательщика можно посмотреть по одноименной ссылке.

Пользователь может указать один из следующих статусов:

Если статус налогового резидента не подтвержден ИФНС по установленной форме, то следует определить, есть ли у нерезидента основания для установки исключительного статуса, обеспечивающего применение ставки НДФЛ 13 % к «зарплатным» доходам. В общем случае устанавливается статус Нерезидент, и НДФЛ исчисляется по ставке 30 %.

Как зарегистрировать налоговый статус налогоплательщика-физлица в «1С:Зарплате и управлении персоналом 8» ред. 3

Одновременное применение разных ставок НДФЛ в зависимости от вида дохода физлица

По общему правилу доходы физлиц-нерезидентов РФ облагаются по ставке НДФЛ 30 %. Однако для доходов от трудовой деятельности выделенных нерезидентов - высококвалифицированных иностранных специалистов, граждан стран ЕАЭС и др. применяется ставка 13 %.

Под трудовой деятельностью иностранного гражданина понимается работа в России на основании трудового или гражданско-правового договора на выполнение работ, оказание услуг (ст. 2 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»). Однако НК РФ не уточняет, что именно относится к доходам от трудовой деятельности. Поэтому работодателю не всегда ясно, по какой ставке следует удерживать НДФЛ с тех или иных выплат данной категории сотрудников.

1С:ИТС

Подробнее о том, какие доходы высококвалифицированных иностранных специалистов-нерезидентов облагаются НДФЛ по ставке 13 %, см. в справочнике «Налог на доходы физических лиц» раздела «Налоги и взносы».

Пример 1

Сотруднику-нерезиденту РФ С.С. Горбункову, имеющему Статус «Высококвалифицированный иностранный специалист» и работающему по трудовому договору, в январе 2018 года начислены: оклад 100 000 руб., дивиденды 100 000 руб., оплачен абонемент в фитнес-клуб 100 000 руб.

Оплата по окладу, отпускные, оплата листка нетрудоспособности и командировки однозначно относятся к трудовой деятельности, и НДФЛ исчисляется по ставке 13 %.

Дивиденды не относятся к доходам от трудовой деятельности, и ставка НДФЛ составляет 15 %. Ставка НДФЛ на натуральный доход по оплате абенемента в фитнес-клуб составляет 30 %.

Соответственно, в январе исчислен НДФЛ в размере: 13 000 руб., 15 000 руб. и 30 000 руб (рис. 2).

Рис. 2. Справка 2-НДФЛ

Следовательно, форма 2-НДФЛ содержит три Раздела 3 «Доходы, облагаемые по ставке. » (рис. 3).

Рис. 3. Печатная форма справки 2-НДФЛ

Изменение налогового статуса физлица

Если сотрудник выезжает за пределы России, то он может потерять статус налогового резидента РФ. Налоговое резидентство РФ не прерывается, если физлицо выезжает не более чем на полгода за пределы РФ для лечения или обучения (п. 2 ст. 207 НК РФ). Не прерывается оно и в ряде других случаев, перечисленных в НК РФ. Например, при выезде за пределы территории РФ для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

При определении налогового статуса физического лица необходимо учитывать 12-месячный период, определяемый на дату получения им дохода, в том числе начавшийся в одном налоговом периоде (календарном году) и продолжающийся в другом налоговом периоде (календарном году) (письмо Минфина России от 26.04.2012 № 03-04-06/6-123). В течение года налоговые агенты (работодатели) вычисляют статус налогоплательщика на дату фактического получения дохода в соответствии с нормами статьи 223 НК РФ (письмо ФНС России от 30.08.2012 № ОА-3-13/3157@).

Приобретенный физическим лицом статус резидента РФ не может измениться в календарном году при условии, что лицо находится в России уже более 183 дней в этом году. Так, 3 июля в невисокосном году - это 184-й день года.

Таким образом, если по состоянию на 03.07.2018 года сотрудник не выезжал из России в течение года, то его налоговый статус в текущем году - резидент РФ - уже гарантирован. Если сотрудник приобретает статус резидента РФ, который уже не может измениться в текущем году, то налоговый агент может самостоятельно пересчитать налог по ставке 13 % вместо 30 %, руководствуясь пунктом 3 статьи 226 НК РФ.

Начиная с месяца, в котором изменился статус налогоплательщика, ранее удержанный НДФЛ по ставке 30 % засчитывается в счет уплаты налога по ставке 13 %.

Если по окончании года (налогового периода) остался незачтенный налог, то его возврат осуществляет налоговый орган по месту жительства (учета) физического лица (п. 1.1 ст. 231 НК РФ). Для этого налогоплательщик должен подать налоговую декларацию, а также документы, подтверждающие его статус налогового резидента РФ (письма Минфина России от 27.02.2018 № 03-04-06/12086, от 26.09.2017 № 03-04-06/62127, № 03-04-06/62126, от 15.02.2016 № 03-04-06/7958, от 15.04.2014 № 03-04-06/17166, от 03.10.2013 № 03-04-05/41061, от 15.11.2012 № 03-04-05/6-1301, от 16.04.2012 № 03-04-06/6-113, ФНС России от 09.06.2011 № ЕД-4-3/9150, от 05.09.2011 № ЕД-2-3/738@).

Этот подход справедлив и тогда, когда в течение налогового периода сотрудник был переведен из головной организации в обособленное подразделение (письмо Минфина России от 23.12.2014 № 03-04-06/66648).

Если налоговыый статус физического лица - получателя дохода можно определить только по окончании календарного года, то пересчет НДФЛ в связи с приобретением статуса резидента РФ и его возврат производятся налоговым органом по месту учета (пребывания) физического лица в соответствии с пунктом 1.1 статьи 231 НК РФ.

Для этого налогоплательщик должен представить в налоговый орган декларацию по форме 3-НДФЛ, а также документы, подтверждающие статус резидента РФ в этом налоговом периоде (см. письма Минфина России от 16.01.2013 № 03-04-06/4-11, от 09.08.2012 № 03-04-06/6-230, от 21.09.2011 № 03-04-06/6-226, ФНС России от 22.10.2012 № АС-3-3/3797@, от 14.08.2012 № ЕД-3-3/2898@, от 21.03.2012 № ЕД-3-3/910@).

1С:ИТС

Подробнее о том, как пересчитывается НДФЛ, если статус физического лица изменяется с нерезидента на резидента в течение календарного года, см. в справочнике «Налог на доходы физических лиц» .

Изменение налогового статуса в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Изменение налогового статуса сотрудника при наступлении этого факта следует отразить в карточке сотрудника по ссылке Налог на доходы, указав в поле Установлен с дату налогового периода, начиная с которой статус изменяется. Перерасчет НДФЛ происходит автоматически.

Пример 2

С 01.02.2018 года сотрудник С.С. Горбунков, имеющий Статус «Высококвалифицированный иностранный специалист» и работающий по трудовому договору (см. Пример 1), стал резидентом.

В этом случае автоматически пересчитывается НДФЛ на прочие доходы (рис. 4). НДФЛ, излишне начисленный на натуральный доход, отображается в документе Начисление заработной платы за февраль 2018 года в сумме 17 364 руб. Вычеты на детей применяются с января 2018 года.

Рис. 4. Перерасчет НДФЛ в документе «Начисление заработной платы»

Обратите внимание, автоматический перерасчет НДФЛ по дивидендам не предусмотрен в программе. Пользователи могут самостоятельно ввести документ Перерасчет НДФЛ в разделе Налоги и взносы. По кнопке Заполнить НДФЛ пересчитывается автоматически (рис. 5).

Рис. 5. Документ «Перерасчет НДФЛ»

Как изменить налоговый статус налогоплательщика-физлица в «1С:Зарплате и управлении персоналом 8» ред.3

Расширенные возможности «1С:Зарплаты и управления персоналом 8 КОРП» по учету НДФЛ

Учет ставок НДФЛ по международным договорам

Версия КОРП программы «1С:Зарплата и управление персоналом 8» редакции 3 предоставляет расширенные возможности по учету НДФЛ. В соответствии с международными договорами РФ во избежание двойного налогообложения в программе можно зарегистрировать доход нерезидентов РФ в виде дивидендов, доходов по ценным бумагам, авторским вознаграждениям и исчислить НДФЛ по указанным ставкам 3, 5, 6, 7, 10, 12, 15 %.

Ряд международных договоров предусматривает дробную ставку налога (4,5 %, 7,5 %, 13,5 %). Однако действующие в настоящее время электронные форматы отчетов 2-НДФЛ и 6-НДФЛ не предусматривают возможности передачи таких данных. Поэтому в программе указанные ставки не поддерживаются.

Подключить функциональность использования налогообложения в соответствии с международными договорами следует в меню Настройки - Расчет зарплаты - флаг Используются ставки НДФЛ, предусмотренные международными договорами РФ.

При этом в документе Дивиденды появляется возможность выбрать ставку НДФЛ по международному договору: 5, 10 или 12 %. В документе Договор авторского заказа аналогично можно выбирать ставку налога из вариантов 3, 5, 6, 7, 10, 15 %. НДФЛ исчисляется автоматически по указанной ставке.

Учет доходов в обособленных подразделениях за пределами РФ

В соответствии с Налоговым кодексом РФ (пп. 6 п. 3 ст. 208 НК РФ) доход, полученный сотрудниками, работающими в обособленных подразделениях, территориально расположенных за пределами РФ, считается доходом, полученным от источников за пределами Российской Федерации.

Согласно пункту 1 статьи 207 НК РФ лица, получающие доход из таких источников и не являющиеся при этом налоговыми резидентами Российской Федерации, не считаются налогоплательщиками НДФЛ.

Для поддержки такого требования законодательства в программе в карточке обособленного подразделения (в справочниках Подразделения и Организации) следует в поле Территориальные условия указать ЗАГР (территория за пределами РФ). Все доходы сотрудников-нерезидентов (с налоговым статусом Нерезидент) таких подразделений не будут облагаться НДФЛ.

В документах Больничный лист, Отпуск, Отсутствие с сохранением оплаты и Командировка можно установить флаг Доход получен на территории РФ, и тогда оплата этого отсутствия будет облагаться НДФЛ в соответствии с налоговым статусом (для Нерезидентов - 30 %).

Рассмотренный выше дополнительный инструментарий учета НДФЛ - это лишь пример расширенной функциональности программы «1С:Зарплата и управление персоналом 8 КОРП» (ред. 3). Программа «1С:Зарплата и управление персоналом 8 КОРП» (ред. 3) в полном объеме содержит все возможности регламентированного кадрового учета, расчета и учета заработной платы, исчисления НДФЛ и взносов, подготовки отчетности, реализованные в «1С:Зарплата и управление персоналом 8» (ред. 3). В дополнение к этому в программу «1С:Зарплата и управление персоналом 8 КОРП» (ред. 3) включены модули охраны труда, подбора, оценки, обучения персонала, настройки сложных схем мотивации сотрудников на основе ключевого коэффициента эффективности (КPI) и бальности льгот, как монетизируемых, так и социальных.

Программа «1С:Зарплата и управление персоналом 8 КОРП» редакции 3 содержит инструменты для интеграции с рекрутинговыми сайтами, осуществления электронного интервью по методике Светланы Ивановой, проведения курсов с использованием системы электронного обучения, учета ДМС и медосмотров, настройки чат-бота и многое другое.

Выбирая программу «1С:Зарплата и управление персоналом 8 КОРП» редакции 3 при переходе с предыдущих редакций, пользователь получает комплексное готовое решение по учету кадров, расчету зарплаты и управлению персоналом, позволяющее эффективно реализовывать кадровую политику организации.

Обо всех возможностях «1С:Зарплаты и управления персоналом 8 КОРП» редакции 3 эксперты 1С рассказывали в 1С:Лектории 14.06.2018. Подробнее см. в 1С:ИТС . Видеозапись доступна для просмотра всем желающим.

Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версии 3.1.16.134.

Федеральным законом от 23.11.2020 № 372-ФЗ внесены изменения в главу 23 НК РФ. С 1 января 2021 года ставка налога на доходы физических лиц для резидентов РФ устанавливается в следующих размерах (п. 1 ст. 224 НК РФ):

13% – с суммы доходов в пределах 5 млн рублей за налоговый период (год);

15% – с суммы доходов, превышающих 5 млн рублей за налоговый период (год).

Эти ставки применяются к доходам резидентов, налоговые базы по которым исчисляются отдельно (п. 2.1 ст. 210 НК РФ)

Налоговая ставка для некоторых нерезидентов устанавливается также в размере 13% и 15% (абз. 2 и 3 п. 3.1 ст. 224 НК РФ) :

высококвалифицированных иностранных специалистов;

участников Государственной программы по переселению в РФ;

работающих в РФ по патенту иностранцев;

членов экипажей судов, плавающих под госфлагом РФ;

иностранных граждан или лиц без гражданства, признанных беженцами или получивших временное убежище на территории РФ.

Выделены налоговые базы по доходам со ставкой 13%:

основная налоговая база;

доходы по ценным бумагам (5 налоговых баз);

особые доходы (выигрыши на тотализаторе).

В программе для определения налоговой базы используется категория доходов.

Расчет налога производится нарастающим итогом по каждой из налоговых баз в отдельности:

по ставке 13% с доходов до 5 млн;

по ставке 15% с доходов, превышающих 5 млн;

расчет одинаковый как для резидентов, так и для «льготных резидентов».

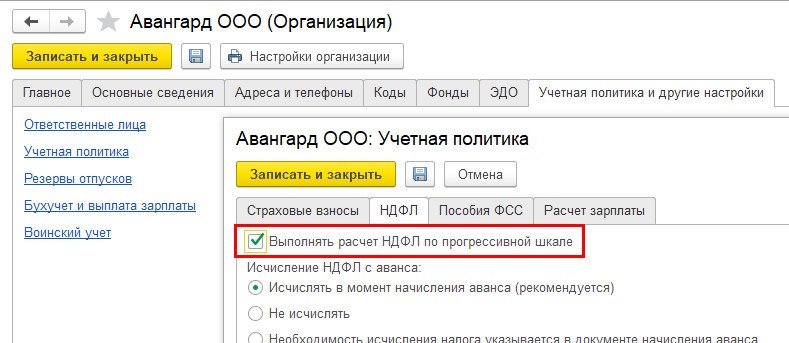

В настройках учетной политики организации появилась новая настройка Выполнять расчет НДФЛ по прогрессивной шкале.

Ее можно включить вручную или она включится автоматически, когда доход хотя бы одного сотрудника достигнет 5 млн руб.

После включения настройки в документах, производящих расчет НДФЛ, а также в ведомостях на выплату появляется колонка Налог с превышения.

Налог с превышения необходимо выделять в отчетности и уплачивать по отдельному КБК 182 1 01 02080 01 1000 110 (реализовано в «1С:Бухгалтерии 8» с релиза 3.0.87.28).

Рассмотрим, как считают налог на доходы физлиц по новым ставкам, показывают его в отчетности и что настроить в базах «1С» — как в «1С:Бухгалтерии 8», так и в «1С:Зарплата и управление персоналом 8».

Как работает прогрессивная шкала НДФЛ

Все мы привыкли к стандартной ставке НДФЛ для резидентов 13%. Еще есть особые тарифы 9, 30 и 35%, а по нерезидентам — 15 и 30%. Все эти ставки по-прежнему действуют, но к ним добавили еще один тариф, повышенный — 15%. Изменения в главу 23 НК РФ внес Федеральный закон от 23.11.2020 № 372-ФЗ.

Новая ставка работает по следующему принципу:

- 13% начисляем с доходов, которые в пределах 5 млн руб. Показатель берем за год;

- 15% — для той части доходов, которая превышает допустимый предел в 5 млн руб. за год.

С какой суммой сравнивать лимит 5 млн руб.?

Доходы, которые нужно брать по резидентам для сравнения с лимитом в 5 млн руб., смотрите в ст. 210 НК РФ.

Основные доходы — это заработная плата и другие стандартные выплаты работникам: отпускные, больничные, матпомощь, вознаграждения по ГПД. Так вот все эти выплаты суммируем и итог уже сравниваем с лимитом. С превышения, если оно есть, платим 15%.

Если есть налоговые вычеты — стандартные, социальные, имущественные, профессиональные (например, по ГПД), к доходу сначала применяем вычеты, а уже потом сравниваем налоговую базу с лимитом 5 млн руб.

От основных доходов отделяем дивиденды.

Например, директор-учредитель получает кроме зарплаты еще и выплаты как участник ООО. Тогда отдельно сравниваем с лимитом дивиденды и отдельно — все остальные выплаты.

По нерезидентам берем доходы, которые физлица получают как:

- высококвалифицированные иностранные специалисты;

- участники госпрограммы по переселению в РФ;

- иностранцы, работающие в Российской Федерации по патенту;

- члены экипажей судов, плавающих под госфлагом РФ;

- иностранные граждане или лица без гражданства, признанные беженцами или получившие временное убежище на территории РФ.

Если физлицо получает доход из нескольких источников, налоговый агент учитывает только свои выплаты. По итогам года налоговая суммирует все доходы (только дивиденды будут отдельно) и при необходимости доначислит налог, направит уведомление физическому лицу на доплату налога.

Как включить прогрессивную шкалу НДФЛ в «1С:БП» и «1С:ЗУП»

Расчет НДФЛ с учетом прогрессивных ставок реализовали как в «1С:Зарплата и управление персоналом 8», ред. 3.1, так и в «1С:Бухгалтерия предприятия 8», ред. 3.

Чтобы с превышения доходом 5 млн руб. программа считала НДФЛ уже по новой ставке 15 %, измените настройки. Действуйте в зависимости от вашей ситуации.

Ситуация 1. Ведем учет в «1С:Зарплата и управление персоналом 8», ред. 3.1

Тогда перейдите в раздел «Настройка» — «Организации» или «Реквизиты организации» и в учетной политике на закладке «НДФЛ» установите флаг «Выполнять расчет НДФЛ по прогрессивной шкале».

Ситуация 2. Ведем учет в «1С:Бухгалтерия предприятия 8», ред. 3.

Здесь установите флаг «Выполнять расчет НДФЛ по прогрессивной шкале» в настройках налогов и отчетов (раздел «Главное» — «Налоги и отчеты» — закладка «НДФЛ»).

Имейте в виду: сразу изменения в программе вы не увидите. Но как только доход одного из физлиц превысит установленный лимит, в расчете НДФЛ появится дополнительная графа «Налог с превышения». А в бухгалтерской конфигурации — новый вид налога в платежном поручении «НДФЛ с доходов свыше предельной величины, исчисленный налоговым агентом».

Как заполнить 6-НДФЛ при больших зарплатах

Если считали НДФЛ по новой ставке, придется заполнить раздел 1 и 2 формы 6-НДФЛ не только со стандартной ставкой 13%, но и со ставкой 15%.

ФНС уже выпустила примеры заполнения формы «шесть» в такой ситуации. Смотрите приложение к письму от 01.12.2020 № БС-4-11/19702@.

Предлагаем рассмотреть нюансы по начислению и удержанию НДФЛ в программа 1С 8.3. И как правильно подготовиться к отчетности по формам 2-НДФЛ и 6-НДФЛ.

Следующей важной настройкой является «Настройка зарплаты» в разделе «Зарплата и кадры».

Переходим в раздел «Общие настройки» и указываем в пункте «Учет расчетов по заработной плате и кадровый учет ведутся» - «В этой программе» для того, чтобы соответствующие разделы были доступны.

Затем проходим по ссылке «Порядок учета зарплаты»:

И далее пройдем по ссылке внизу окна «Настройка налогов и отчетов»:

Здесь проходим на закладку «НДФЛ», в которой указываем порядок применения стандартных вычетов «Нарастающим итогом в течение налогового периода»:

Далее на закладку «Страховые взносы». Ставим обозначения в пунктах:

Тариф страховых взносов – «Организации, применяющие ОСН, кроме с/х производителей».

Ставка взноса от несчастных случаев – указываем ставку в процентном эквиваленте.

Данный справочник можно откорректировать, для этого возвращаемся в «Настройки зарплаты», разворачиваем раздел «Классификаторы» и проходим по ссылке «НДФЛ»:

После чего открывается окошко «Параметры расчета НДФЛ» и заходим на нужную вкладку «Виды доходов НДФЛ»:

Для настройки налогообложения НДФЛ по начислениям и удержаниям в окошке «Настройка зарплаты» разворачиваем раздел «Расчет зарплаты»:

Для начала учета зарплаты и НДФЛ установленных параметров достаточно. Но не забывайте обновлять конфигурацию на актуальную.

Начисление и расчет НДФЛ происходит за каждый полученный фактический доход ежемесячно в конце отчетного периода (месяца) по документам «Начисление зарплаты», «Отпуск», «Больничный лист» и другие. Рассмотрим документ «Начисление зарплаты».

Суммы налога по каждому сотруднику будут отражены на вкладке «НДФЛ»:

Эту же информацию можно просмотреть в проводках:

На основании документа формируется запись в реестре «Учет доходов для исчисления НДФЛ» и происходит заполнение форм отчетности:

Расходный кассовый ордер на выдачу наличных ДС;

Списание с расчетного счета;

Операция учета НДФЛ.

Дата проведения документа будет являться датой удержания налога.

Уделим внимание документу «Операция учета НДФЛ». По нему рассчитывается НДФЛ с дивидендов, отпускных и другой материальной выгоды. Чтобы создать документ нужно пройти на вкладку «Зарплата и кадры», раздел «НДФЛ» и нажать ссылку «Все документы по НДФЛ».

Попадаем в журнал. Для формирования нового документа жмем «Создать» и из выпадающего списка выбираем нужный вариант:

Рассмотрим на примере документа «Списание с расчетного счета». Перейдем на вкладку «Зарплата и кадры» и откроем пункт «Ведомости в банк»:

Создадим данный документ. И на основании сделаем списание с р/с:

А также движения по регистрам:

Вышеописанные регистры производят формирование основных отчетов 2-НДФЛ для сотрудников и для передачи в ИФНС. Находится на вкладке меню «Зарплата и кадры» раздел «НДФЛ»:

Для формирования жмем клавишу «Создать» и заполняем справку по конкретному сотруднику:

По документу не формируются проводки, он нужен только для вывода печатной формы.

Отчетность по 6-НДФЛ является регламентированной. Находится на вкладке меню «Зарплата и кадры» раздел «НДФЛ», а также на вкладке «Отчеты» раздел «Отчетность-1С» пункт «Регламентированные отчеты»:

В верхней панели находим «Расчеты налогоплательщиков с бюджетом по НДФЛ». В открывшейся форме нажимаем «Показать настройки». Вверху выбираем регистр, по которому будем строить отчет. На вкладке «Группировка» добавляем:

Ставка налогообложения резидента.

Затем указываем период и жмем «Сформировать»:

Если какая-то сумма не закрылась, то переходим в документ прямо из отчета и корректируем.

Читайте также: