Как в 1с 7 начислить дивиденды

При начислении дивидендов ООО в программе автоматически указывается дата получения дохода. Откуда программа берет эту дату?

Нормативное регулирование

Дивиденды в ООО должны быть выплачены или не позднее 60 дней с момента принятия решения, или в срок (п. 3 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ):

- определенный Уставом, но не позднее 60 дней;

- определенный решением о выплате дивидендов, но не позднее 60 дней.

28 марта общим собранием учредителей Организации было принято решение распределить полученную за прошлый год прибыль в пользу учредителя-физического лица (резидента РФ) Антоновой Анны Юрьевны — 100 000 руб.

14 апреля дивиденды выплачены.

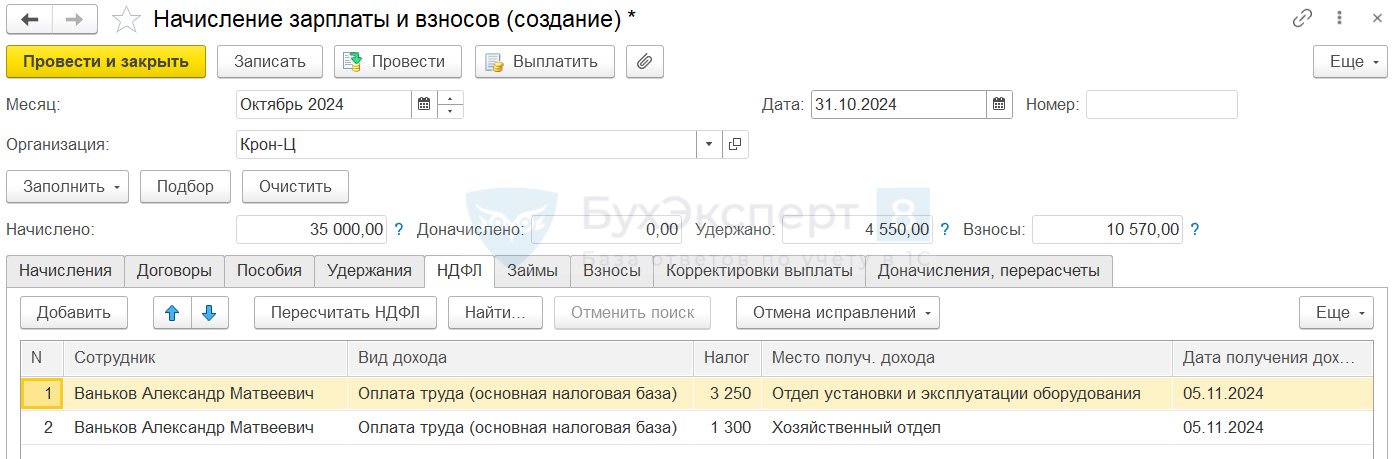

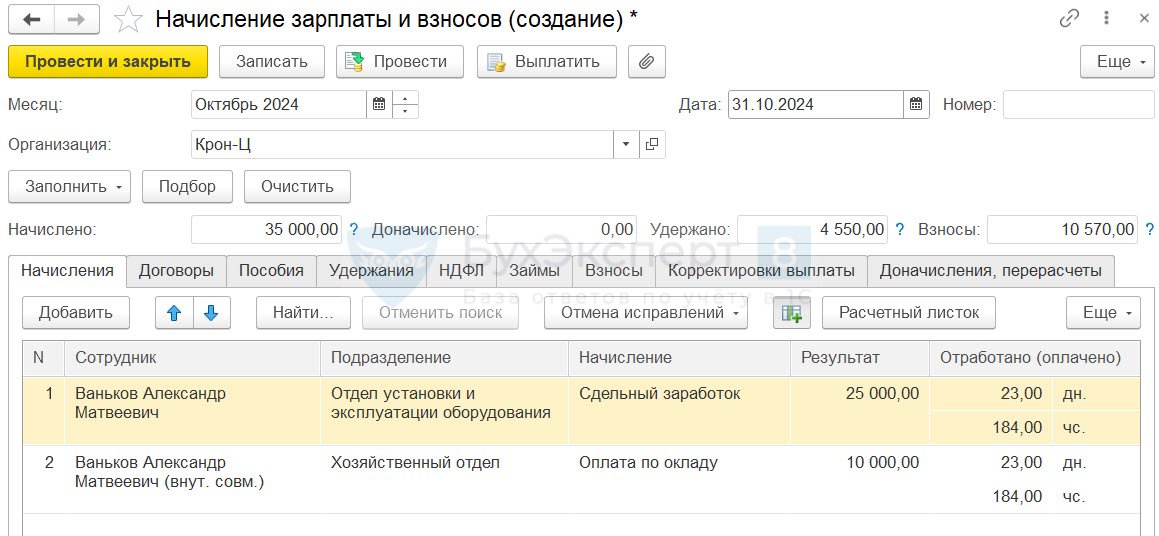

Начисление дивидендов

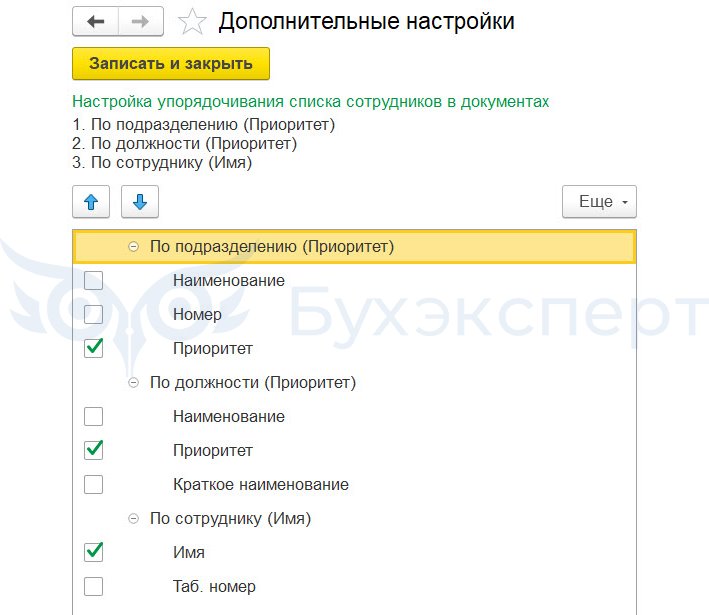

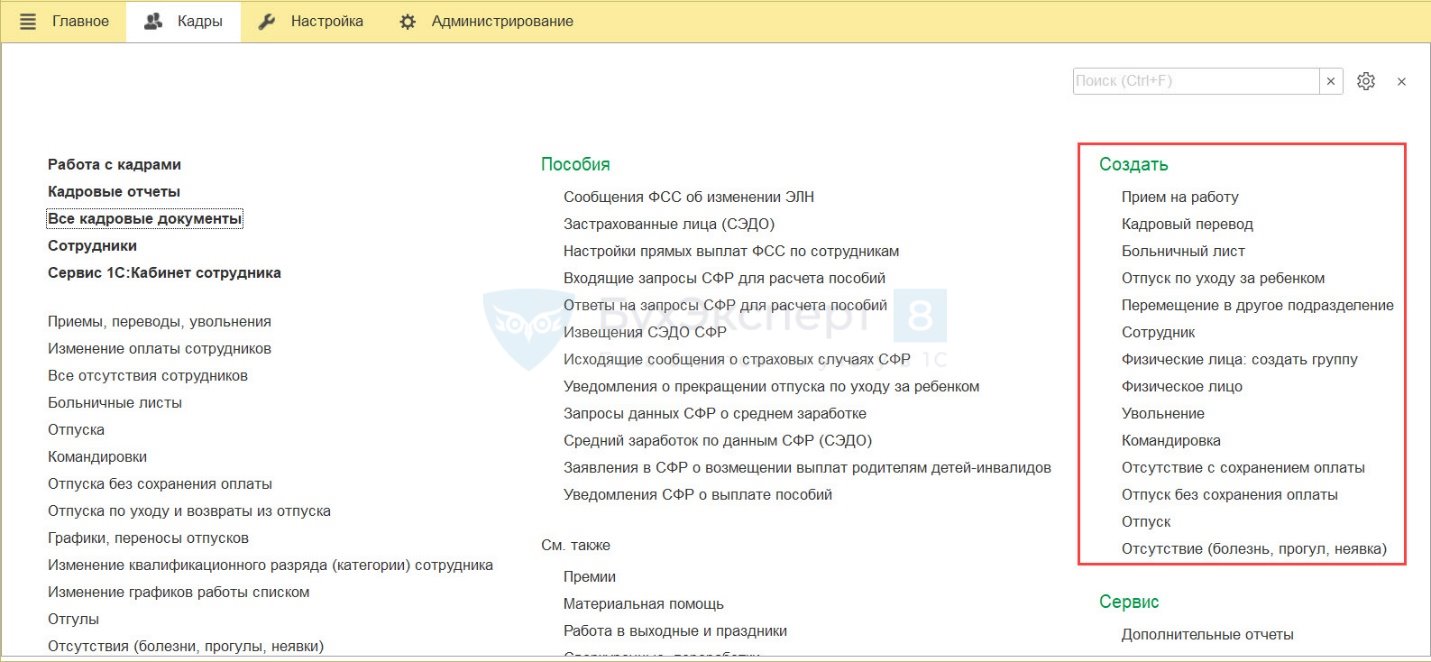

Отразите начисление дивидендов документом Начисление дивидендов в разделе:

- Зарплата и кадры — Зарплата — Начисление дивидендов — кнопка Создать ;

- Операции — Бухгалтерский учет — Начисление дивидендов — кнопка Создать .

- Получатель — тип учредителя, в нашем примере Физическое лицо;

- Дивиденды за — период, за который начислены дивиденды, в нашем примере 2018;

- Начислено — сумма дивидендов, в нашем примере 100 000 руб.;

- Дата выплаты — автоматически устанавливается крайний срок выплаты дивидендов по закону, в нашем примере 27.05.2019 (28.03.2019 + 60 дней). При необходимости, дату можно изменить.

Если в форме документа отсутствует поле Дата выплаты , добавьте его по кнопке Еще — Изменить форму — Дата выплаты .

Проводки по документу

Документ формирует проводки:

- Дт 84.01 Кт 75.02 — начислены дивиденды;

- Дт 75.02 Кт 68.01 — удержан НДФЛ с дивидендов.

- запись с видом движения Приход ,

- Дата получения дохода — дата, указанная в документе Начисление дивидендов .

Выплата дивидендов

Оформите выплату дивидендов по кнопке Выплатить в верхней части формы или на основании документа Начисление дивидендов .

Сумма выплаченных дивидендов будет отражена в отчетности после проведения документа Списание с расчетного счета (раздел Банк и касса — Банк — Банковские выписки ).

![]()

Документ заполнится данными автоматически:

- Вид операции — Перечисление дивидендов;

- Получатель — Физическое лицо;

- Статья расходов — статья из справочника Статьи расходов :

- вид движения — Выплата дивидендов и других платежей в пользу собственников.

Проводки по документу

![]()

Документ формирует проводку:

![]()

Документ формирует движения по регистру Расчеты налогоплательщиков с бюджетом :

- запись с минусом с видом движения Приход :

- Дата получения дохода — дата, указанная в документе Начисление дивидендов .

- Дата получения дохода — дата документа Списание с расчетного счета .

Таким образом, предполагаемая дата будет заменена в программе на реальную дату получения дохода.

Отражение в отчете 6-НДФЛ

В форме 6-НДФЛ сумма дивидендов отражается:

в периоде выплаты:

- В Разделе 1 «Обобщенные показатели»: PDF

- стр. 025 — сумма дивидендов вместе с НДФЛ;

- стр. 030 — сумма предоставленных вычетов;

- стр. 040 — сумма исчисленного налога;

- стр. 045 — сумма исчисленного налога с дивидендов.

в периоде, на который приходится срок уплаты НДФЛ в бюджет

- В Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»: PDF

- стр. 100 и 110 — 15.04.2019, дата выплаты дивидендов;

- стр. 120 — 16.04.2019, следующий рабочий день после выплаты;

- стр. 130 — 13 000, сумма дивидендов вместе с НДФЛ;

- стр. 140 — 130, сумма удержанного налога.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

..ИП на УСН принимает оплату от покупателей пластиковыми картами. В..

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (2)

Спасибо, что написали. Правки внесены!

Спасибо за важную и полезную информацию.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

Нормативное регулирование

-

«Прибыль, подлежащая распределению»;

- 68 «Расчеты по налогам и сборам»; «Расчетный счет» или 50 «Касса».

- по налогу на прибыль – при выплатах юридическим лицам (ст. 275 НК РФ);

- по налогу на доходы физических лиц – при выплатах физическим лицам (п. 1 ст. 226 НК РФ).

План счетов

Начисление и выплата дивидендов отражается в 1С на счете 75.02 «Расчеты по выплате доходов».

Учет ведется по каждому учредителю (участнику) по субконто Учредители .

Каждый учредитель (участник) выбирается из:

![]()

Счет 68.34 «Налог на прибыль при исполнении обязанностей налогового агента» предназначен для обособленного учета налога на прибыль при исполнении обязанностей налогового агента по дивидендам.

![]()

Пошаговая инструкция

Пошаговая инструкция оформления примера. PDF

Начисление дивидендов физическому лицу-резиденту РФ

Для отражения операций по начислению дивидендов в программе используется документ Начисление дивидендов .

Найти его можно:

- Зарплата и кадры – Зарплата – Начисление дивидендов ;

- Операции – Бухгалтерский учет – Начисление дивидендов .

Доходы, полученные в виде дивидендов, физическими лицами-налоговыми резидентами РФ облагаются по ставке 13% (п. 1 ст. 224 НК РФ).

Программа автоматически определяет ставку НДФЛ с дивидендов и удерживает налог с получателя дивидендов, ориентируясь на статус, указанный в карточке физического лица.

По умолчанию при создании нового физического лица в справочнике Физические лица ему устанавливается статус Резидент .

![]()

В документе указывается:

- Получатель – тип учредителя – Физическое лицо;

- Дивиденды за – 2017 г.– период, за который начислены дивиденды;

- Начислено – сумма дивидендов.

Проводки по документу

![]()

Документ формирует проводки:

- Дт 84.01 Кт 75.02 – начислены дивиденды;

- Дт 75.02 Кт 68.01 – НДФЛ с дивидендов.

Так как форма документа Начисление дивидендов не содержит поля для счета расчетов по дивидендам, у пользователя нет возможности для его установки или изменения. Программа автоматически формирует проводки с участием счета 75.02 «Расчеты по выплате доходов».

Начисление дивидендов физическому лицу-нерезиденту РФ

Доходы, полученные в виде дивидендов физическими лицами-налоговыми нерезидентами РФ, облагаются по ставке 15% (п. 3 ст. 224 НК РФ).

![]()

- Статус – Нерезидент;

- Установлен с – дата установления статуса физического лица.

В документе указывается

- Получатель – тип учредителя – Физическое лицо;

- Дивиденды за – 2017 г.– период, за который начислены дивиденды;

- Начислено – сумма дивидендов.

Проводки по документу

![]()

Документ формирует проводки:

- Дт 84.01 Кт 75.02 – начислены дивиденды;

- Дт 75.02 Кт 68.01 – НДФЛ с дивидендов.

Начисление дивидендов российскому юридическому лицу

- 0% – для юридических лиц, владеющих не менее 365 календарных дней долей размером 50% и более в уставном капитале общества (пп. 1 п. 3 ст. 284 НК РФ);

- 13% – для остальных юридических лиц (пп. 2 п. 3 ст. 284 НК РФ).

ООО «Карандаш» владеет долей размером 50% в течение 6 месяцев, что менее 365 дней. Сумма налога на прибыль с дивидендов в документе Начисление дивидендов рассчитывается автоматически по ставке 13%.

![]()

В документе указывается:

Сумму в поле Налог на прибыль можно отредактировать, указав нужную сумму.

Это необходимо, если для расчета налога на прибыль с дивидендов используется другая ставка. Например, когда налог рассчитывается по ставке 0%, если организация владеет не менее 50% акций 365 дней и более. Программа автоматически ставку не определяет.

Если в поле Налог на прибыль сумма равна 0, то в декларации по налогу на прибыль сумма дивидендов отразится по стр. 021 – дивиденды, налоги с которых начислены по ставке 0%.

Проводки по документу

![]()

Документ формирует проводки:

- Дт 84.01 Кт 75.02 – начислены дивиденды;

- Дт 75.02 Кт 68.34 – налог на прибыль с дивидендов.

Выплата дивидендов

Помощник выплаты

В программе предусмотрен помощник выплаты дивидендов, НДФЛ и налога на прибыль с дивидендов.

![]()

Помощник запускается из документа Начисление дивидендов по кнопке Выплатить .

Результатом его работы будет создание документов Платежное поручение .

![]()

Для физических лиц Иванова А. П. и Кутузова А.П. автоматически будут сформированы документы Платежное поручение :

- на выплату дивидендов;

- на уплату НДФЛ.

Для ООО «Карандаш» будут сформированы документы Платежное поручение :

- на выплату дивидендов;

- на уплату налога на прибыль с дивидендов.

Платежное поручение

Платежное поручение можно также создать из документа Начисление дивидендов по кнопке Создать на основании .

![]()

Необходимо обратить внимание на заполнение полей:

- Вид операции – Перечисление дивидендов;

- Получатель – Физическое лицо;

- Статья расходов – Выплата дивидендов с установленным видом движения Выплата дивидендов и других платежей в пользу собственников. PDF

Статья расходов – это статья движения денежных средств (ДДС), она важна для корректного отражения дивидендов в Отчете о движении денежных средств , если организация его формирует.

Документ Списание с расчетного счета

Суммы выплаченных дивидендов и уплаченных налогов будут отражены в отчетности после проведения документов Списание с расчетного счета .

Списание с расчетного счета можно сформировать по ссылке Ввести документ списания с расчетного счета в документе Платежное поручение :

Для физических лиц – Иванова А.П. и Кутузова А.П.:

- на выплату дивидендов;

- на уплату НДФЛ;

Для российского юридического лица – ООО «Карандаш»:

- на выплату дивидендов;

- на уплату налога на прибыль с дивидендов.

Сформированный документ Списание с расчетного счета автоматически заполнится.

![]()

Необходимо проверить поля:

Проводки по документу

![]()

Документ формирует проводки:

Дт 75.02 Кт 51 – выплата дивидендов.

Уплата НДФЛ с дивидендов

Для отражения сумм уплаченного НДФЛ с дивидендов необходимо сформировать документ Списание с расчетного счета :

Документ формирует проводки:

Дт 68.01 Кт 51 – уплата НДФЛ с дивидендов физических лиц.

Уплата налога на прибыль с дивидендов

Для отражения сумм уплаченного налога на прибыль с дивидендов, полученных от российских организаций российскими юридическими лицами, необходимо сформировать документ Списание с расчетного счета :

Документ формирует проводки:

Дт 68.34 Кт 51 – уплата налога на прибыль с дивидендов.

Отчетность

6-НДФЛ

- в Разделе I – за период выплаты физ.лицам (п. 3.3 Порядка заполнения расчета 6-НДФЛ, ст. 216 НК РФ);

- в Разделе II – за квартал, в котором наступил срок перечисления НДФЛ с них (Письмо ФНС РФ от 09.08.2016 N ГД-4-11/14507).

Расчет 6-НДФЛ формируется из раздела:

- Зарплата и кадры – НДФЛ – Отчетность по 6-НДФЛ – кнопка Создать ;

- Отчеты – 1С Отчетность – Регламентированные отчеты – кнопка Создать – 6-НДФЛ .

По кнопке Заполнить отчет по форме 6-НДФЛ автоматически заполнится суммами начисленных дивидендов, исчисленного, удержанного и перечисленного НДФЛ.

- Раздел 1 Обобщенные показатели (двумя блоками):

- стр. 010 – 13% (15%);

- стр. 025 – сумма начисленных дивидендов;

- стр. 045 – сумма исчисленного налога с дивидендов; PDF

- стр. 100 – дата фактического получения дохода;

- стр. 110 – дата удержания налога;

- стр. 120 – срок уплаты налога;

- стр. 130 – сумма фактически полученного дохода;

- стр. 140 – сумма удержанного налога. PDF

2-НДФЛ

Сведения о выплаченных физическим лицам дивидендах и удержанном с них НДФЛ нужно отразить в справке 2-НДФЛ в периоде, когда дивиденды были фактически перечислены получателю дохода (п. 2 ст. 230 НК РФ).

Справка по форме 2-НДФЛ может быть сформирована:

- для получателя доходов из раздела Зарплата и кадры – НДФЛ – 2-НДФЛ для сотрудников ;

- по результатам года как отчет, Зарплата и кадры – НДФЛ – 2-НДФЛ для передачи в ИФНС .

В 2-НДФЛ по кнопке Заполнить автоматически заполняются суммы:

- начисленных дивидендов;

- исчисленного НДФЛ;

- удержанного НДФЛ;

- перечисленного в бюджет НДФЛ.

Дивиденды, облагаемые по ставке 13%, отражаются в Справке в составе доходов, облагаемых по ставке 13% на вкладке 13% .

![]()

Дивиденды, облагаемые по ставке 15%, отражаются обособленно от других доходов на вкладке 15% .

- Раздел 2 Данные о физическом лице – получателе дохода:

- Статус налогоплательщика – 1.

- Раздел 3 Доходы, облагаемые по ставке 13%:

- Код дохода – 1010;

- Сумма дохода – сумма начисленных дивидендов. PDF

- Раздел 2 Данные о физическом лице – получателе дохода:

- Статус налогоплательщика – 2;

- Раздел 3 Доходы, облагаемые по ставке 15%:

- Код дохода – 1010;

- Сумма дохода – сумма начисленных дивидендов. PDF

Декларация по налогу на прибыль

- Лист 03 – заполняется по каждому решению собственников (п. 11.2.1 Порядка заполнения декларации по налогу на прибыль);

- Раздел В Листа 03– заполняется по каждой организации, которой выплачены дивиденды, отраженные в Листе 03 Раздела А;

- Подраздел 1.3 Раздела 1 Листа 01 заполняется суммами налога с дивидендов, выплаченных в квартале (месяце), по итогам которого представляется декларация (п. 4.4 Порядка заполнения декларации по налогу на прибыль).

Декларация по налогу на прибыль формируется в разделе Отчеты – 1С Отчетность – Регламентированные отчеты .

- стр. 022 Листа 03 Раздел А – дивиденды юридическим лицам, налоги с которых исчислены по ставке 13%;

- стр. 030 Листа 03 Раздел А – по дивидендам физических лиц; PDF

- Лист 3 Раздел В – по дивидендам ООО «Карандаш»; PDF

- Подраздел 1.3 Раздела 1. PDF

- скорректировать сумму в стр. 030, указав 700 000 руб. – дивиденды Иванова А.П.

- заполнить стр. 050, указав 300 000 руб. – дивиденды Кутузова А.П. PDF

Отчет о движении денежных средств

Организации, не применяющие упрощенные формы бухгалтерской отчетности, отражают сведения о выплаченных дивидендах и удержанном с них НДФЛ в Отчете о движении денежных средств (пп. в п. 11 ПБУ 23/2011).

В составе бухгалтерской отчетности формируется Отчет о движении денежных средств (ОДДС) из раздела Отчеты – 1С Отчетность – Регламентированные отчеты .

- стр. 4124 – налог на прибыль организаций; PDF

- стр. 4129 – прочие платежи; PDF

- стр. 4322 – платежи на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников) суммами выплаченных дивидендов. PDF

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую....

Карточка публикации

(9 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (1)

Спасибо за подробное изложение

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

Учредители создают коммерческую организацию ради прибыли, а значит, дивиденды — обязательная часть жизни Общества. В статье мы рассмотрим нормативное регулирование дивидендов в 2021 году и как правильно оформить в 1С Бухгалтерия 3.0 начисление и выплату дивидендов.

Ответим на эти и другие вопросы:

- Может ли ООО выплачивать дивиденды?

- Как составить отчетность по дивидендам?

- Надо ли заполнять декларацию по налогу на прибыль, если участник Общества — физлицо?

- Какой счет использовать в проводках 1С по дивидендам (70 или 75), если учредитель — физическое лицо-сотрудник?

Отчетность по дивидендам в 2021 году

Что относится к дивидендам?

Понятие дивидендов закреплено в ст. 43 НК РФ. К ним относят любой доход, выплаченный учредителям за счет прибыли Общества (ООО) за исключением:

- выплат при ликвидации ООО, не превышающих взноса учредителя;

- передачи акций общества акционерам;

- выплат некоммерческой организации на ее уставную деятельность.

Порядок заполнения и сдачи отчетности зависит от состава учредителей Общества:

- только физические лица;

- только юридические лица;

- физические лица и юридические лица.

Разберемся, как сдавать отчетность по дивидендам в 2021 году в каждом из этих случаев.

Участники — только физлица

Сдается отчетность по НДФЛ (п. 2 ст. 230 НК РФ):

- за 2020 год:

- 6-НДФЛ — после фактической выплаты по итогам за квартал;

- 2-НДФЛ по итогам за год.

- 6-НДФЛ по итогам за квартал;

- Приложение 1 к Расчету 6-НДФЛ за год.

В декларации по налогу на прибыль дивиденды, выплаченные только физическим лицам не отражаются.

Участники — только юридические лица

Организация, выплачивающая дивиденды, подает декларацию по налогу на прибыль, независимо от системы налогообложения:

Смешанные участники (юрлица и физлица)

Если в ООО (АО) среди участников присутствуют как юридические, так и физические лица, то:

- подается отчетность по НДФЛ:

- аналогично перечня, указанного в части Участники только физлица.

- Лист 03 — помимо данных по юридическим лицам, справочно указывается информация по выплате дивидендов физлицам.

- Подраздел 1.3 Раздела 1 — данные только по юридическим лицам.

Схема начисления дивидендов в 1С 8.3

Начисление и выплата дивидендов

![]()

Учет для целей НДФЛ

![]()

Разберем на примере в 1С, как оформить хозяйственные операции по начислению и выплате дивидендов.

- Соловьев К. А. (не сотрудник — 90%) — 270 000 руб.

- ООО «УЮТНЫЙ ДОМ» (10%) — 30 000 руб.

Как начислить дивиденды в 1С

ООО обязано начислить дивиденды не позднее 60 дней после принятия решения об их начислении (п. 3 ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ).

Дивиденды — это доход, а, следовательно, они облагаются либо НДФЛ, либо налогом на прибыль независимо от системы налогообложения общества, которое их выплачивает или получает. Общество является налоговым агентом и обязано уплатить налоги с дивидендов при их выплате.

Перейдите в раздел Зарплата и кадры и введите документ Начисление дивидендов на каждого участника ООО.

Участник ООО — физлицо (не сотрудник)

- является ли физическое лицо резидентом

- является — 13%;

- превысили ли доходы получателя от дивидендов 5 млн. руб. (Письма ФНС РФ от 22.06.2021 N БС-4-11/8724@, Минфина РФ от 07.06.2021 N 03-04-05/44556)

- не превысили — 13%;

- превысили — 15%;

![]()

Выберите учредителя, заполните период начисления дивидендов и их размер. НДФЛ рассчитается автоматически.

Как определяется статус физического лица — резидент или нерезидент в целях НДФЛ?

Статус физического лица устанавливается на дату события (выплаты дивидендов) пользователем вручную в зависимости от того, сколько дней физическое лицо фактически находится в России в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ): зайдите в карточку физического лица и перейдите по ссылке Налог на доходы .

![]()

Проводки

![]()

Участник ООО — юрлицо

- российская организация:

- 0% — доля владения в УК не менее 50% в течение 365 дней подряд;

- 13% — для иных организаций.

- 15% кроме организаций, по которым установлены прочие ставки, определенные п. 3 ст. 284 НК РФ.

Аналогично оформите документ для юридического лица.

![]()

Обратите внимание, что в отличие от НДФЛ, сумма рассчитанного налога на прибыль редактируется. Измените ее при необходимости: автоматически налог исчисляется исходя из ставки для организаций РФ – 13%.

Проводки

Выплата дивидендов

![]()

Здесь же оформите уплату налогов (НДФЛ или налога на прибыль).

Все Банковские выписки откройте из раздела Банк и касса .

Участник ООО – физлицо (не сотрудник)

![]()

Проводки

![]()

Участник ООО — юрлицо

Аналогично оформите документ для юридического лица.

![]()

Проводки

![]()

Исчисленный НДФЛ с суммы выплаченных дивидендов уплачивается не позднее следующего дня после их фактической выплаты.

Уплата НДФЛ

![]()

Проводки

![]()

Расчет 6-НДФЛ

С 2021 года вся отчетность по НДФЛ отражается в Расчете 6-НДФЛ (Приказ ФНС РФ от 15.10.2020 N ЕД-7-11/753@).

Раздел 1

В примере дивиденды выплачиваются 23 июля, поэтому в 6-НДФЛ эта операция отразится в отчете за 9 месяцев. Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражайте.

![]()

В разделе 1 НДФЛ по дивидендам отражается, если дивиденды фактически выплачены, а налог удержан в отчетном периоде.

Срок перечисления налога указывается, но не влияет на необходимость отражения в Разделе 1 именно в данном отчетном периоде.

Раздел 1 заполнится:

- стр. 020 — сумма налога, удержанная в III квартале;

- стр. 021 — срок перечисления НДФЛ в бюджет;

- стр. 022 — сумма к перечислению в указанную дату.

Раздел 2

![]()

В разделе 2 отражаются показатели по доходам, выплаченным налоговым агентом с начала налогового периода:

- стр. 100 — ставка, по которой исчислен НДФЛ на листе (для каждой ставки — отдельный лист);

- стр. 110 — сумма дохода, начисленная;

- стр. 111 — в т.ч. в виде дивидендов;

- стр. 141 — в т.ч. с дивидендов;

Приложение 1

По окончании года организация представляет в ИФНС Справку о доходах и суммах налога каждого физического лица, вместо 2-НДФЛ.

По нашему примеру в Приложении 1 заполняются Раздел 1, 2 и Приложение.

Налог на прибыль

Уплата налога на прибыль

![]()

Проводки

![]()

Декларация по налогу на прибыль

Если в составе участников ООО только физические лица, дивиденды в декларации не отражаются.

Лист 3 Раздел А декларации по налогу на прибыль заполняется автоматически на основании документа Начисление дивидендов . Здесь указываются данные по всем выплаченным дивидендам независимо от того, является учредитель юридическим лицом или нет. Если в отчетном периоде выплачивались дивиденды сотруднику, эти данные внесите в декларацию вручную.

![]()

В расшифровке сумм укажите данные только по юридическим лицам. Желтые поля заполните вручную.

![]()

Не забудьте про Подраздел 1.3 Раздела 1. Заполните его по сроку уплаты налога на прибыль с дивидендов.

![]()

В нашем примере — перенос с 24.07.2021 на 26.07.2021, т. к. следующий за выплатой день — выходной.

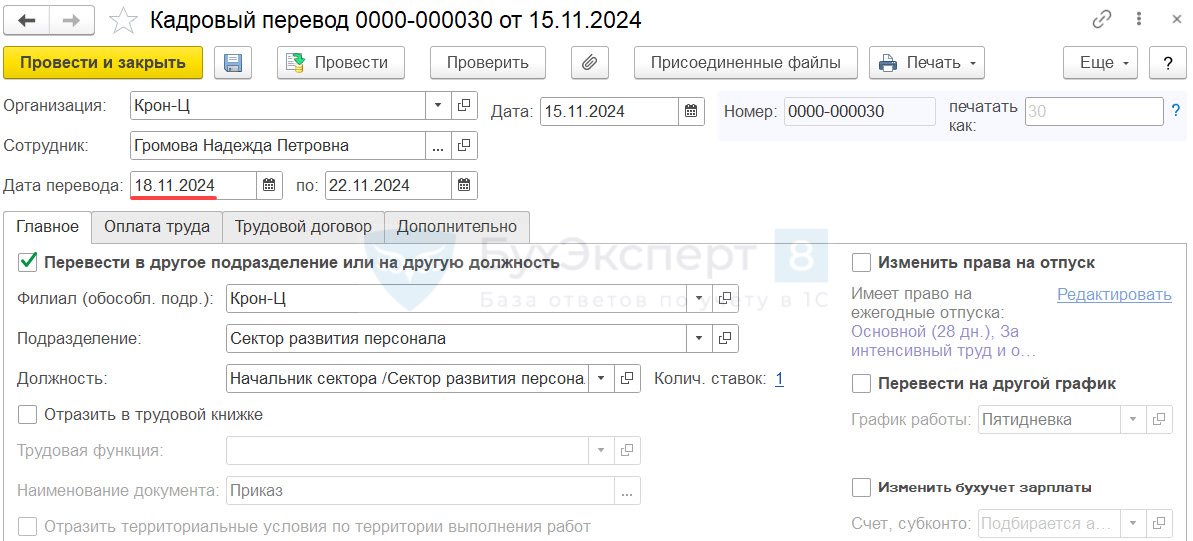

Если участник — сотрудник ООО

Начисление дивидендов

Если учредитель — сотрудник, то традиционно при расчетах с ним используется счет 70 (Инструкция к плану счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н).

Однако, руководствуясь принципом рациональности, и учитывая, что налогообложение дивидендов и отчетность для физлиц-сотрудников и не сотрудников не имеет особенностей, в учетной политике можно утвердить счет расчетов с сотрудником по начислению и выплате дивидендов — 75 «Расчеты с учредителями».

Бухгалтеры, придерживающиеся традиционного подхода, могут воспользоваться следующим алгоритмом отражения в 1С.

Перейдите в раздел Операции и заполните документ Операция, введенная вручную.

![]()

Выплата дивидендов

Фактическую выплату дивидендов зарегистрируйте документом Списание с расчетного счета. Для этого перейдите в Банковские выписки из раздела Банк и касса .

![]()

- Вид операции — Прочее списание;

- Получатель — не заполняйте несмотря на то, что поле подчеркивается красным: оно необязательно для заполнения и не влияет на данные;

- Сумма — сумма дивидендов, за вычетом НДФЛ;

- раздел Отражение в БУ — аналитика, аналогичная той, что указана при начислении дивидендов:

- Счет дебета — 70;

- Работники организации — учредитель-сотрудник.

Проводки

![]()

Учет НДФЛ

Так как начисление дивидендов в 1С 8.3 сотруднику оформляется ручными операциями, и автозаполнения регистров нет, для целей учета НДФЛ введите документ Операция учета НДФЛ. Перейдите в раздел Зарплата и кадры и создайте его по ссылке Все документы по НДФЛ .

![]()

На вкладке Доходы отразите дату выплаты дивидендов и их начисленный размер, а также исчисленный НДФЛ.

Для отражения НДФЛ в Приложении 1 к Расчету 6-НДФЛ не ставьте флажок Соотв. Ст. 226.1 НК РФ .

Также заполните вкладку Удержано по всем ставкам .

Вкладку Перечислено по всем ставкам заполнять не требуется, т.к. НДФЛ, уплаченный в бюджет, отразится в регистрах при оформлении документа Списание с расчетного счета на перечисление этого налога.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Выплата дивидендов собственникам организации происходит в соответствии с законодательно установленным.Рассмотрим пошагово, как выполняется расчет и выплата аванса в программе.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.Физлицу-резиденту 08.02.2021 выплатили дивиденды от долевого участия в российской организации.

Карточка публикации

(13 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (2)

Спасибо за важную и полезную информацию.

Благодарю за полезную информацию и доступное изложение материала!

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

Бизнес может принадлежать нескольким владельцам. Соответственно каждому из них принадлежит часть чистой прибыли компании. Задача бухгалтера провести все платежи вовремя.

Налоговая ставка

Начисление с использованием документа "Начисление дивидендов"

Начисления в 1С можно провести автоматически или вручную. Разберемся для начала с первым вариантом. Заходим в меню «Операции», «Бухгалтерский учет», «Начисление дивидендов». В новом окне нажимаем «Создать».

![]()

Теперь нужно добавить учредителя, сумму выплат. Налог программа посчитает сама. После того, как все графы заполнены, проводите и нажимайте «Выплатить».

![]()

![]()

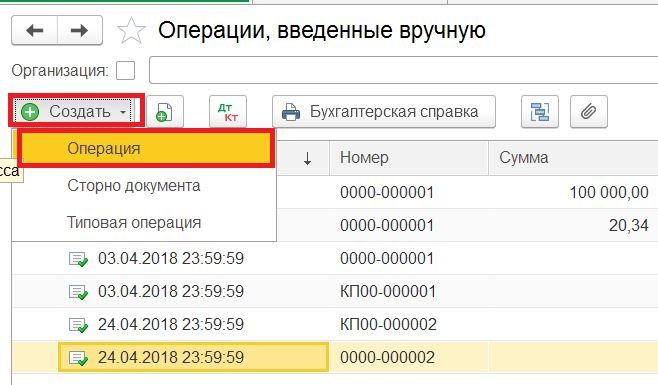

Начисление вручную

Автоматический режим не всем кажется удобным, поэтому мы предлагаем еще вариант ручного начисления. Снова переходим в меню «Операции», «Бухгалтерский учет», но теперь нажимаем на строку «Операции, введенные вручную».

![]()

![]()

У нас открылось новое окно. Вбиваем данные. Указываем организацию, наименование платежа, сотрудников, код и сумму.

![]()

Переходим к НДФЛ. Снова нужно указать код, учредителей и рассчитать налог.

![]()

Теперь проводим и переходим к учету. «Зарплата и кадры», «НДФЛ», «Все документы по НДФЛ».

![]()

Создаем: «Операция учета НДФЛ».

![]()

Теперь нам снова нужно все заполнить: компания, сотрудник, перечисления и удержания. Проверьте точность кода. После проведения вам останется только списать средства со счета.

![]()

Читайте также:

- превысили ли доходы получателя от дивидендов 5 млн. руб. (Письма ФНС РФ от 22.06.2021 N БС-4-11/8724@, Минфина РФ от 07.06.2021 N 03-04-05/44556)

- является — 13%;