Как сделать справку 2 ндфл в 1с

Порядок представления физлицам справки о доходах и суммах НДФЛ

Налоговые агенты по НДФЛ должны выдавать физическим лицам по их заявлениям справки о полученных доходах и удержанных суммах налога по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов (п. 3 ст. 230 НК РФ).

С 01.01.2019 работодатель обязан выдавать сотруднику справку о доходах и суммах налога по новой форме согласно приказу ФНС России от 02.10.2018 № ММВ-7-11/566@. Сведения о доходах и суммах налога за налоговый период 2018 года предоставляются по новой форме справки.

Налоговое ведомство утвердило две новые формы регламентированного отчета:

- справка для выдачи сотруднику «Справка о доходах и суммах налога физического лица» (Приложение № 5 к Приказу)

- машиноориентированная форма - сведения для налоговой инспекции «Справка о доходах и суммах налога физического лица» (форма 2-НДФЛ) (Приложение № 1 к Приказу).

О сроках поддержки изменений в форме 2-НДФЛ в «1С:Предприятии 8» в соответствии с приказом ФНС России от 02.10.2018 № ММВ-7-11/566@ можно узнать в «Мониторинге изменений законодательства» .

По сути, показатели в новой справке остались прежними, как в форме 2-НДФЛ, утв. приказом ФНС России от 30.10.2015 № ММВ-7-11/485@ и действовавшей ранее. Изменения незначительные: в справке для сотрудника по новой форме теперь отсутствуют штрихкод; признак (возможности удержания налога); код налогового органа; дата выдачи и номер уведомлений о вычетах и уведомлений, подтверждающих право на уменьшение налога на фиксированные авансовые платежи.

Справка о доходах и НДФЛ физлица в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Для составления справки о доходах и суммах налога физического лица, выдаваемой сотрудникам (и другим физическим лицам, получавшим доходы от организации), в программе «1С:Зарплата и управление персоналом 8» редакции 3 предназначен документ 2-НДФЛ для сотрудников.

Для составления справки каждому сотруднику и по каждому основанию выдачи по кнопке Создать вводится отдельный экземпляр документа: раздел Налоги и взносы - Все документы по НДФЛ или раздел Налоги и взносы - 2-НДФЛ для сотрудников (рис. 1).

Сотрудник (физическое лицо), которому необходимо сформировать справку о его доходах и суммах налога, выбирается в поле Сотрудник из справочника Физические лица (раздел Кадры - Физические лица).

В поле Формировать выбирается:

- Сводно - если необходимо составить единую справку по всем доходам сотрудника (безотносительно ОКТМО и КПП) для представления, например, в банк или в другие организации и учреждения;

- В разрезе кодов ОКТМО/КПП и ставок налога - если необходимо составить справку в разрезе кодов ОКТМО/КПП, указанных в поле ОКТМО/КПП (которое становится активным) и ставок налога.

Дата составления справки указывается в поле Дата. По умолчанию в документе будет указана текущая рабочая дата компьютера.

На закладках 13%, 30%, 35%, 15%, 9%, 10%, 5% в табличной части помесячно отображаются начисленные физическому лицу доходы, облагаемые соответственно по ставкам налога 13 %, 30 %, 35 %, 15 %, 9 %, 10 %, 5 % и предоставленные налоговые вычеты.

В другой табличной части (справа) отображаются предоставленные налоговые вычеты (стандартные, имущественные, социальные).

1С:ИТС

Смотрите подробнее в справочнике «Кадровый учет и расчеты с персоналом в программах "1С"» раздела «Кадры и оплата труда», каким образом отразить в 1С стандартные вычеты , имущественные вычеты , социальные вычеты .

Если физическому лицу предоставлялся имущественный или (и) социальный вычет, то раздел Уведомления на предоставление вычетов (см. рис. 1) заполняется автоматически данными (номер и дата уведомления, а также код налогового органа, выдавшего уведомление), указанными в документах регистрации этих вычетов Уведомление НО о праве на вычеты.

В разделах Суммы дохода и Суммы налога документа отображаются суммы дохода (общая и облагаемая) и налога (исчисленного, удержанного и неудержанного налога, суммы излишне удержанного и перечисленного налога, авансовые платежи по налогу) по каждой закладке. Указанные данные в печатной форме справки приводятся в Разделе 3 «Доходы, облагаемые по ставке _%», 4 «Стандартные, социальные и имущественные налоговые вычеты» и 5 «Общие суммы дохода и налога» (см. рис. 3). Если физическому лицу в течение налогового периода начислялись доходы, облагаемые по разным ставкам налога, Разделы 3-5 справки заполняются для каждой из ставок. Если после формирования документа произошли изменения в части доходов или сумм налога физического лица, можно учесть эти изменения, нажав на кнопку Заполнить.

На закладке Личные данные (рис. 2) отображаются данные о физическом лице, для которого составляется справка о его доходах, и сумма налога. Эти данные в печатной форме справки приводятся в Разделе 2 «Данные о физическом лице - получателе дохода» (рис. 3).

Обратите внимание, в справку о доходах, которая выдается сотруднику, включаются все доходы работника, в том числе дивиденды, которые не всегда отражаются в справке для ИФНС по форме 2-НДФЛ. Дивиденды по акциям российских организаций отражаются в Приложении № 2 к декларации по налогу на прибыль (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@), представляемой за год. Поэтому акционерные общества не включают дивиденды в справку для ИФНС по форме 2-НДФЛ.

Дивиденды, полученные физическим лицом - участником общества с ограниченной ответственностью (ООО), отражаются в справке для ИФНС по форме 2-НДФЛ.

Если какие-либо личные данные сотрудника окажутся некорректны или не заполнены, следует внести и сохранить недостающие данные в справочник Физические лица по ссылке Редактировать. Сделанные изменения автоматически отразятся в разделе Личные данные. Также на данной закладке автоматически заполняются реквизиты уведомления на право зачета авансовых платежей налога, которые были указаны в документе Авансовый платеж по НДФЛ.

В нижней части формы документа по ссылке Подписи в полях Подписал, Должность, Телефон указывается Ф.И.О., должность лица, которое подписывает данную справку, и телефон. Затем следует нажать кнопку Провести.

Для формирования и печати справки о доходах и суммах налога физического лица используется кнопка Справка о доходах (2-НДФЛ), см. рис. 1, 2.

1С:ИТС

Подробнее о формировании справки о доходах и суммах НДФЛ для сотрудника в других программах 1С см. в справочнике «Кадровый учет и расчеты с персоналом в программах "1С"» раздела «Кадры и оплата труда». Как сформировать в 1С справку 2-НДФЛ для передачи в налоговую инспекцию, передать в ИФНС, см. в справочнике «Отчетность по налогу на доходы физических лиц» раздела «Отчетность».

От редакции. Об особенностях формирования отчетов по НДФЛ в «1С:Зарплате и управлении персоналом 8» редакции 3 см. видеозапись лекции от 07.02.2019 «Подготовка отчетов 2-НДФЛ и 6-НДФЛ за 2018 год, особенности формирования в "1С:Зарплате и управлении персоналом 8" редакции 3» с участием В.Д. Волкова (ФНС России) и экспертов 1С. Подробнее - в 1С:ИТС на странице 1С:Лектория .

Справка 2-НДФЛ считается многофункциональной. Ее требуют банки для подтверждения дохода, сотрудник представляет ее на новом месте работы для введения первичных данных. Работодатель должен обязательно предоставлять справки 2-НДФЛ по сотрудникам в ФНС.

Формирование 2-НДФЛ в 1С

Расскажем, как формируется справка в 1С:ЗУП 8. В Бухгалтерии процесс происходит аналогично.

Сразу отметим, что программа предложит два вида справок:

- «2-НДФЛ для сотрудников»;

- «2-НДФЛ для передачи в ИФНС».

Как создать справку для сотрудников

Заходим в меню «Налоги и взносы». («Зарплата и кадры» в 1С:Бухгалтерия).

Необходимо отрыть список документов и нажать «2-НДФЛ для сотрудников».

Важно! Для каждого отдельного сотрудника справка создается отдельно за каждый год. Нажмите на кнопку «Создать».

Откроется окно, где сначала нужно заполнить шапку. Обязательно указывается период (нужный год), сотрудник и организация (если вы ведете несколько, то придется выбрать необходимую).

Как только вы внесете эти основные данные, остальные подтянутся автоматически. Чтобы их обновить, нажмите «Заполнить».

Если перед вами стоит задача сформировать справку 2-НДФЛ в разрезе кодов ОКТМО/КПП и ставок налога, то обязательно укажите эти значения в реквизите «Формировать».

Далее, когда вы сами проверили все заполненные данные, запустите программную проверку и проведите документ.

Остается только распечатать справку для сотрудника по нужной кнопке.

В шапке готовой распечатанной справки 2-НДФЛ вы увидите пометку, что эта форма не предназначена для передачи в ИФНС.

Как создать справку для передачи в налоговую

Следующие операции нужно выполнить, если вы готовите справку 2-НДФЛ для последующей передачи ее в ФНС.

Снова зайдите в меню «Налоги и взносы». Чтобы продолжить, создайте здесь новый документ.

Как и в предыдущем варианте первым делом нужно заполнить шапку. Отметьте здесь необходимый год и организацию, для которой вы готовите данную отчетность.

Следующим шагом указывается ОКТМО и КПП при выплате доходов.

Также откроются поля, где следует заполнить КПП и код ИФНС, куда вы отправите потом отчет.

В поле «вид справки» необходимо указать «Ежегодная отчетность».

И последний штрих, который необходимо заполнить в шапке, это уточнить вид. Справка может быть: исходная, корректирующая или аннулирующая с указанием номера корректировки.

Далее переходим к заполнению табличной части, где отражены все сотрудники компании.

Сделать это можно автоматически по кнопке «Заполнить». Или вбить необходимые данные в ручном режиме.

Обратите внимание, что для каждого отдельного сотрудника откроется своя собственная справка 2-НДФЛ.

В целом этот документ и выступает реестром справок по всем сотрудникам.

Данные внесены, вам необходимо их проверить и провести документ.

Если вам нужен бумажный вариант справки, распечатайте его по соответствующей кнопке. В одном отчете справки по всем выбранным сотрудникам.

Законодатели периодически меняют формы справок и других документов. Чтобы использовать актуальные формы, позаботьтесь о том, чтобы ваша программа 1С вовремя проходила обновления, а договор 1С:ИТС был действующим.

Рассмотрим изменения в справках о доходах физических лиц, внесенные Приказом ФНС РФ от 02.10.2018 № ММВ-7-11/566, и порядок их формирования в программе «1С:Зарплата и управление персоналом 8». И еще поговорим про 6-НДФЛ.

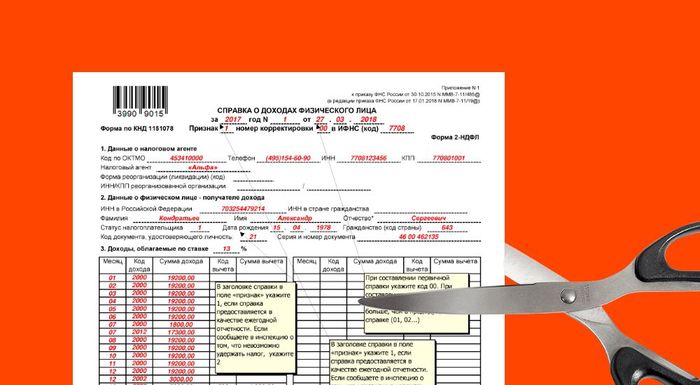

2-НДФЛ

Для начала рассмотрим изменения, произошедшие непосредственно в форме справки. Так, ранее справка имела более короткое название «Справка о доходах физического лица», а с 2019 г. она будет называться «Справка о доходах и суммах налога физического лица», однако сокращенное название справки «2-НДФЛ» сохранилось. Справка 2-НДФЛ для передачи в ИФНС изменила свою форму: теперь существует регламентированная форма как для подачи в налоговые органы (она же форма 2-НДФЛ), так и для выдачи на руки сотруднику (форма, которая пока не имеет сокращенного названия).Справка 2-НДФЛ, которая предназначена для налоговых органов, теперь имеет машиноориентированный формат, что означает наличие знакомест для введения только одного символа в каждое знакоместо. Это нововведение позволит сканировать справки, предоставленные на бумажных носителях, в единую федеральную базу данных налоговых органов РФ. Также добавлен штрихкод для автоматической обработки справок налоговыми органами. Штрихкод является частью утвержденной формы справки и не может быть удален или перемещен в другое место. При отсутствии штрихкода налоговый орган вправе отказать в приеме документа. Также для упрощения считывания данных такие поля как «Уведомление, подтверждающее право на имущественный налоговый вычет», «Уведомление, подтверждающее право на социальный налоговый вычет», «Уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи» убраны и заменены в форме справки полем «Код вида уведомления».

Количество разделов справки уменьшено с пяти до трех. Новая форма состоит из основного листа, отражающего суммы дохода и НДФЛ за весь налоговый период, и приложения («Сведения о доходах и соответствующих вычетах по месяцам налогового периода»), в котором отражена помесячная расшифровках доходов, ранее находящаяся в разделе № 3. В случае если физическому лицу выплачивались доходы, которые облагаются по разным ставкам, то первые три раздела и приложение к справке необходимо заполнять несколько раз.

Что же касается Приложения 5 Приказа ФНС РФ от 02.10.2018 № ММВ-7-11/566, то по форме справка схожа со справкой 2-НДФЛ действующего образца 2018 г. Здесь было убрано поле для номера справки, и не установлен порядок заполнения данной формы. Заполнение справки происходит по аналогичным правилам, действующим для справки прошлогоднего образца.Сроки представления справок о доходах и порядок их предоставления остались прежними. По правилу справки 2-НДФЛ необходимо предоставить в налоговый орган по месту нахождения организации (индивидуального предпринимателя) — налогового агента по телекоммуникационным каналам связи (ТКС). Срок подачи справок различен в зависимости от цели ее представления. Если представляются справки о суммах НДФЛ, которые невозможно было удержать в течение отчетного года (2-НДФЛ с признаком «2» или «4»), то для этих справок срок подачи — не позднее 1 марта года, следующего за отчетным. В этот срок нужно не только сдать справку в налоговый орган, но и вручить физлицу, с дохода которого не представилось возможным удержать НДФЛ (ст. 216, п. 5 ст. 226 НК РФ).

Если же справка содержит сведения обо всех полученных физическим лицом доходах за год (2-НДФЛ с признаком «1» и «3»), то подавать ее необходимо не позднее 1 апреля года, следующего за отчетным. Если последний день срока выпадает на выходной или нерабочий праздничный день, то последним днем представления справки 2-НДФЛ будет ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ).В случае если справка не предоставлена вовремя, к налоговому агенту будут применены штрафные санкции в соответствии с п. 1 ст. 126 НК РФ. Штрафы будут также, если налоговый орган выявит ошибки до предоставления корректирующей справки.

Также следует помнить, что форма справки 2-НДФЛ и порядок ее заполнения в соответствии с Приказом ФНС РФ от 02.10.2018 № ММВ-7-11/566 не предусматривает печати. Достаточно подписи руководителя организации либо любого другого лица по доверенности.

Чтобы сформировать справку в программе «1С:Зарплата и управление персоналом 8», ред. 3, необходимо перейти на вкладку «2-НДФЛ для передачи в ИФНС», далее выбрать «2018 год» и вид справки «Ежегодная отчетность». Затем при нажатии кнопки «Заполнить» программа заполняет справку данными. При нажатии «Печать» и выборе "Справка о доходах (2-НДФЛ)«программа выведет окно предварительного просмотра, где можно увидеть новую форму справки 2-НДФЛ для передачи в налоговые органы.При печати же справки 2-НДФЛ для сотрудника мы увидим форму из Приложения № 5 Приказа ФНС РФ от 02.10.2018 № ММВ-7-11/566.

6-НДФЛ

Форма 6-НДФЛ не претерпела таких коренных изменений, как форма 2-НДФЛ, и не изменилась по сравнению с отчетом за 2017 г. Форма и формат предоставления в налоговые органы остались прежними. Отчет необходимо сдать не позднее 1 апреля 2019 г. в налоговый орган (абз. 3 п. 2 ст. 230 НК РФ).В программе «1С:Зарплата и управление персоналом 8», ред. 3, необходимо войти в раздел «1С-Отчетность». Для правильного формирования отчета необходимо отразить все доходы, полученные физическими лицами за выбранный период,введены сведения о праве на налоговые вычеты, рассчитаны и учтены суммы исчисленного налога. Далее нажимаем «Создать» и выбираем «Отчетность по физлицам».

В появившейся форме указываем организацию (если ведется учет по нескольким организациям) и период, за который составляется отчет. По кнопке «Создать» получаем сформированный отчет.

Для формирования расчета сразу по всем регистрациям ФНС установите галочку «Создать для нескольких налоговых органов» и выберите налоговые органы, куда следует предоставить расчет.

Настройка и применение вычетов по НДФЛ

Расчет НДФЛ зависит от настройки видов расчета (начислений), назначаемых сотруднику (меню: «Зарплата – Сведения о начислениях»).Кроме того, если какие-либо сотрудники имеют право на вычеты по НДФЛ, необходимо ввести по ним данные для расчета НДФЛ. Это можно сделать из справочника «Физические лица» (меню или вкладка «Кадры»), нажав кнопку «НДФЛ».

В открывшейся форме ввода данных для НДФЛ есть три закладки.

На закладке «Вычеты» вводятся данные о стандартных вычетах. Личный стандартный вычет с 2012 года не применяется, поэтому раздел «Право на личный стандартный вычет» можно не заполнять (однако, если будет производиться расчет зарплаты за прошлые периоды, этот раздел придется заполнить).

Если у сотрудника есть дети, на которых ему предоставляются стандартные вычеты, заполняется раздел «Право на стандартные вычеты на детей». В нем добавляется строка, указывается дата начала применения вычета, дата окончания (не обязательно), код вычета и количество детей. При выборе кода вычета открывается справочник «Вычеты по НДФЛ», из которого следует выбрать нужный. Вычеты на 1-го, 2-го, 3-го и последующих детей отличаются, поэтому, если детей несколько, может потребоваться несколько строчек.

Также, в случае применения вычетов, обязательно должен быть заполнен раздел «Применение вычетов» (внизу), где указывается организация и дата начала применения. Это связано с возможностью ведения в программе учета по нескольким организациям: для одного и того же сотрудника одна организация может быть основным местом работы (в ней вычеты предоставляются), а другая – местом работы по совместительству (в ней вычеты не предоставляются).

Справочник «Вычеты НДФЛ», из которого выбирается нужный вычет (справочник соответствует законодательству):

На закладке «Статус налогоплательщика» формы ввода данных по НДФЛ указывается статус (резидент, нерезидент и др.), от которого зависит ставка НДФЛ. По умолчанию установлено «Резидент»:

На закладке «Доходы на предыдущих местах работы» вводятся данные о доходах с начала текущего года, необходимые для применения вычетов по НДФЛ. То есть, эта закладка заполняется для сотрудников, имеющих право на стандартные вычеты, которые пришли на данное место работы не с начала года и предоставили справку о доходах за прошлые месяцы.

Если какие-либо сотрудники имеют право на имущественный вычет, вводится документ «Подтверждение права на имущественный вычет» (меню: «Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ» или вкладка «Зарплата»). В документе указывается налоговый период (год), сотрудники, расходы, дающие им право на вычет, и другие данные из представленного работником уведомления ИФНС (например, проценты по кредитам). Зарегистрируем сотруднику Пономареву вычет 2000000 руб.:

При начислении сотруднику НДФЛ налогооблагаемая база будет уменьшена на указанную сумму вычета.

Начисление НДФЛ

Начисление НДФЛ производится ежемесячно тем же документом, который начисляет заработную плату: «Начисление зарплаты работникам».Он рассчитывает НДФЛ по каждому сотруднику, согласно введенным данным, и формирует проводку Дт 68.01 Кт 70, а также движения по регистрам учета НДФЛ. Результат проведения:

Существует возможность ручной корректировки НДФЛ и имущественных вычетов в самом документе «Начисление заплаты работникам». Для этого в нем нужно установить флаг «Корректировка расчета НДФЛ». На закладке «Начисления» можно редактировать суммы начислений, коды и суммы вычетов. Зарегистрируем для сотрудника Клименко вычет 5000 руб., связанный с убытком по операциям с ценными бумагами:

В случае необходимости в программе можно зарегистирировать перерасчет НДФЛ и возврат НДФЛ с помощью одноименных документов (доступны через меню: «Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ»).

Уплата НДФЛ

Выплата НДФЛ, как и любое другое перечисление средств через банк, отражается в программе документом «Списание с расчетного счета».Если мы хотим, чтобы суммы перечисленного НДФЛ отражались в Справках 2-НДФЛ и в регистре налогового учета, необходимо вводить документ «Перечисление НДФЛ в бюджет РФ» (меню: «Зарплата»). В этом документе данные о платеже (дата, сумма, реквизиты платежного поручения) заполняются вручную. Затем по кнопке «Заполнить» происходит автоматическое заполнение физ. лицами, получившими доходы, и распределение суммы платежа между ними. Для автоматического заполнения необходимо, чтобы «Перечисление НДФЛ в бюджет» шло по времени после документа по выплате зарплаты. Кроме того, у физ. лиц должны быть заполнены ИНН, адреса, паспортные данные. Документ формирует движения по регистру расчетов налоговых агентов с бюджетом по НДФЛ, имеет печатную форму «Реестр перечисленных сумм».

Отчетность по НДФЛ

Документ «Справка 2-НДФЛ для передачи в ИФНС» доступен через меню: «Зарплата – Учет НДФЛ и налогов (взносов) с ФОТ» или вкладку «Зарплата». По кнопке «Заполнить» документ автоматически заполняется физическими лицами, получавшими доход. По каждому физ. лицу отображаются суммы полученных доходов и исчисленных, удержанных, перечисленных налогов. Суммы доступны для изменения вручную. На закладке «Личные данные налогоплательщика» можно отредактировать паспортные данные и адрес физ. лица. Документ имеет печатную форму «2-НДФЛ», а также позволяет сохранить данные в виде файла на диск для передачи в ИФНС в электронном виде.

Необходимо, чтобы у всех физических лиц были заполнены коды ИНН, адреса регистрации и сведения о документе, удостоверяющем личность, только тогда станет возможной печать 2-НДФЛ и запись данных в виде файла на диск.

Справка 2-НДФЛ является многофункциональной и может использоваться на другом месте работы, в банках, ФНС для подтверждения размера заработка и уплаченных налогах. Ее может запросить ваш сотрудник, а так же она предназначена для обязательной сдачи в налоговую инспекцию.

Естественно, чтобы сформировать 2-НДФЛ на сотрудника, он должен быть принят на работу в программе, а так же нужно начислить ему заработную плату. Останавливаться на этом мы подробно не будем, так как все действия уже описаны в других наших статьях.

В 1С 8.3 ЗУП и Бухгалтерия предприятия существуют два вида справок:

- «2-НДФЛ для сотрудников»;

- «2-НДФЛ для передачи в ИФНС».

В 1С ЗУП они находятся в меню «Налоги и взносы», а в Бухгалтерии в меню «Зарплата и кадры».

Принцип из создания и заполнения в обеих типовых конфигурациях одинаков, поэтому в рамках нашей пошаговой инструкции мы будем рассматривать пример на демо-базе ЗУП 3.1.

2-НДФЛ для сотрудников

Перейдите в список документов 1С 8.3 «2-НДФЛ для сотрудников». Для каждого сотрудника на определенный год создается отдельный документ. Нажмите на кнопку «Создать».

В открывшемся окне созданного документа заполните шапку. Здесь необходимо заполнить поля: год, организация и сотрудник. Остальные данные будут подставлены автоматически. Для их обновления воспользуйтесь кнопкой «Заполнить».

В том случае, когда вам в 1С 8.3 необходимо формировать данную справку в разрезе кодов ОКТМО/КПП и ставок налога, укажите это в реквизите «Формировать». В данной ситуации нужно выбрать верное значение в поле «ОКТМО/КПП», которое расположено ниже.

Получите понятные самоучители по 1С бесплатно:

В том случае, когда доходов не было найдено, примечание программы будет выглядеть так, как показано на рисунке ниже. Данные о доходах в таком случае отображаться не будут.

На последней вкладке расположены личные данные того работника, для которого делается данная 2-НДФЛ. Их можно отредактировать непосредственно в карточке документа. Если они будут отличаться от тех, что введены в карточке сотрудника, программа выдаст вам соответствующее предупреждение.

После самостоятельной проверки всех данных, вы можете запустить программную проверку соответствующей кнопкой и провести документ. Далее печатается уже сама справка 2-НДФЛ по сотруднику.

Эта форма является приложением № 1 к Приказу ФНС РФ № ММВ-7-11/485@ от 30 октября 2015 года, о чем указано в ее шапке. Так же там прописано, что эта форма не предназначена для передачи в ИФНС.

В конце 2016 года налоговая служба утвердила несколько новых кодов доходов и вычетов. Их использование в справке 2-НДФЛ обязательно. Полный список новых кодов приведен в приложении к приказу ФНС от 22.11.2016 № ММВ-7-11/633@.

Старайтесь внимательно следить за выходом новых релизов отчетности и изменением законодательства, чтобы вовремя обновлять 1С и использовать только актуальные формы отчетности и способы расчетов.

Справки 2-НДФЛ для передачи в налоговый орган

Данный документ так же расположен в меню 1С «Налоги и взносы». Создайте новый документ.

Перейдем к заполнению шапки. Первым делом укажите год и организацию, для которой формируется отчетность. Далее указывается ОКТМО и КПП при выплате доходов. Так же здесь нужно указать КПП и код ИФНС, в которую данный отчет в дальнейшем будет передан.

Вид справок в нашем случае – «Ежегодная отчетность». Так же у данного поля доступно значение «О невозможности удержания НДФЛ».

Последним этапом заполнения шапки будет указание вида справки: исходная, корректирующая или аннулирующая с указанием номера корректировки.

Заполнить саму табличную часть с сотрудниками вы можете автоматически (кнопка «Заполнить»), вручную, либо подбором. В рамках данного примера мы выбрали первый способ заполнения.

При нажатии на любую строку заполнившейся строки, для каждого сотрудника будет открыта отдельная справка 2-НДФЛ. Данный документ, по сути, является реестром справок сотрудников.

При печати в одном отчете сразу же сформируются справки по всем выбранным в документе сотрудникам. Они практически идентичны с той, которую мы формировали в предыдущем примере.

Как видите, здесь нет ничего сложного. Самое главное – правильно вести учет и следить за обновлениями программы.

Читайте также: