Как сделать дооценку в 1с

ОС к бухгалтерскому учету принимаются по первоначальной стоимости, которой признается сумма фактических затрат на их приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов (п. п. 7, 8 Положения по бухгалтерскому учету "Учет основных средств" ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н).

Стоимость объектов ОС погашается посредством начисления амортизации (п. 17 ПБУ 6/01).

Изменение первоначальной стоимости ОС, в которой они приняты к бухгалтерскому учету, допускается в том числе в случае переоценки объектов ОС (абз. 2 п. 14 ПБУ 6/01).

Переоценка основных средств - это приведение первоначальной стоимости объекта основных средств до рыночного уровня.

Переоценка объектов ОС производится с целью определения реальной стоимости объектов ОС путем приведения первоначальной стоимости объектов ОС в соответствие с их рыночными ценами и условиями воспроизводства на дату переоценки (абз. 3 п. 41 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н (далее - Методические указания)).

Коммерческая организация может не чаще одного раза в год (на конец отчетного года) переоценивать группы однородных объектов ОС по текущей (восстановительной) стоимости (п. 15 ПБУ 6/01).

Отметим, что при принятии решения о переоценке по таким ОС следует учитывать, что в последующем они переоцениваются регулярно, чтобы стоимость ОС, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости (абз. 2 п. 15 ПБУ 6/01).

Переоценка объекта ОС производится путем пересчета его первоначальной стоимости или текущей (восстановительной) стоимости, если данный объект переоценивался ранее, и суммы амортизации, начисленной за все время использования объекта (абз. 3 п. 15 ПБУ 6/01).

Порядок расчета и отражения на счетах бухгалтерского учета результатов переоценки разъяснен в п. 48 Методических указаний.

В результате переоценки основных средств активы могут быть дооценены или уценены и далее учитываются на балансе организации по новой восстановленной стоимости.

Отметим, что проведение переоценки основных средств - это право, а не обязанность предприятия.

Цель проведения переоценки основных средств

Переоценка ОС актуальна для организаций, у которых основные средства составляют существенную часть активов.

Основные средства переоцениваются для отображения их на балансе по реальной рыночной стоимости, что может понадобиться:

для увеличения уставного капитала;

при оформлении основных средств под залог по кредитным обязательствам;

для учета реальной суммы начисленной амортизации при формировании себестоимости готовой продукции;

для привлечения инвестиций;

при реструктуризации организации;

при продаже некоторых активов.

Основные правила проведения переоценки основных средств

Переоценка основных средств проводится по текущей (восстановительной) стоимости путем индексации или прямого пересчета по подтвержденным рыночным ценам.

Если предприятие решит однажды переоценить объекты основных средств, то в последующем придется проводить переоценку объектов основных средств на регулярной основе для того, чтобы стоимость, по которой объекты основных средств отражаются в бухгалтерском учете и бухгалтерской отчетности, существенно не отличалась от текущей (восстановительной) стоимости объектов основных средств.

Переоценку объектов основных средств можно проводить не чаще 1 раза в год на конец отчетного года.

Переоцениваться должны все объекты основных средств, которые включены в группу однородных объектов основных средств.

Однородной группой основных средств могут быть вычислительная техника, здания и сооружения, оборудование, транспортные средства и т.д.

Какая информация необходима для проведения переоценки основных средств

Для проведения переоценки основных средств и отражения ее результатов в бухгалтерском учете необходима следующая информация:

данные о первоначальной стоимости объекта основных средств или текущей (восстановительной) стоимости объекта основных средств (если объект основных средств переоценивался ранее) по состоянию на 31 декабря отчетного года по данным бухгалтерского учета;

данные о сумме амортизации, которая была начислена за все время эксплуатации объекта основных средств по состоянию на 31 декабря отчетного года по данным бухгалтерского учета;

документально подтвержденные данные о текущей (восстановительной) стоимости переоцениваемых объектов основных средств по состоянию на 31 декабря отчетного года.

Для того чтобы определить текущую (восстановительную) стоимость, необходимо использовать:

данные на аналогичную продукцию, полученную от организаций-изготовителей;

сведения об уровне цен, имеющихся у органов статистики, торговых инспекций и организаций;

сведения об уровне цен, опубликованные в средствах массовой информации и специальной литературе.

Порядок проведения переоценки основных средств

Непосредственно перед проведением переоценки организация должна оформить распорядительный документ. Таким документом может быть приказ или распоряжение, который обязателен для всех служб организации, которые будут задействованы в переоценке основных средств.

Кроме этого, следует проверить наличие объектов основных средств, подлежащих переоценке и подготовить перечень объектов основных средств, подлежащих переоценке.

В этом перечне рекомендуется указать следующие данные об объекте основных средств:

дату приобретения, сооружения, изготовления;

дату принятия объекта к бухгалтерскому учету.

Результаты переоценки оформляются в виде акта специальной комиссией с приложением всех документов, на основании которых была установлена стоимость переоцененных объектов основных средств.

Данные о переоценках отражаются в Инвентарной карточке учета объекта основных средств ОС-6.

Отражение результатов переоценки основных средств в бухгалтерском учете

1. Если после переоценки стоимость основных средств увеличилась, в бухгалтерском учете делают следующие записи:

Дебет 01 Кредит 83 - увеличена стоимость объекта основного средства в результате переоценки.

Дебет 83 Кредит 02 - доначислена амортизация по объекту основных средств в результате его переоценки.

Пример. Дооценка основных средств

Итогом переоценки ОС в компании стала дооценка в сумме 20 000 руб.

Первоначальная стоимость ОС – 200 000 руб., износ на момент переоценки – 50 000 руб.

В учете операцию по дооценке основных средств следует отразить такими проводками:

| Операции | Д/т | К/т | Сумма |

| Отражена сумма дооценки основных средств | 01 | 83 | 20 000 |

| Доначислена амортизация по формуле с учетом степени износа (50000/200000 х (200000+20000) - 50000) | 83 | 02 | 5000 |

2. Если после переоценки стоимость объектов основных средств, ранее дооцененных уменьшилась, то сумма уценки, равная сумме предыдущей дооценки, уменьшает добавочный капитал.

При этом в бухгалтерском учете делаются такие записи:

Дебет счета 83 Кредит счета 01 — отражена уценка ОС в пределах предыдущей дооценки.

Дебет счета 02 Кредит счета 83 — отражено уменьшение амортизации ОС в пределах предыдущей дооценки.

Превышение суммы уценки над суммой дооценки относится на финансовый результат и отражается в составе прочих расходов.

Дебет счета 91-2 Кредит счета 02 — отражена уценка ОС сверх предыдущей дооценки.

Дебет счета 02 Кредит счета 91-1 — отражено уменьшение амортизации сверх предыдущей дооценки.

Пример. Отражение уценки после проведенной дооценки

Сумма предыдущей дооценки равна 20 000 руб.

Допустим, что на следующий год итогом переоценки стала уценка ОС в сумме 50 000 руб.

На дату переоценки восстановительная стоимость ОС составила 220 000 руб., износ – 100 000 руб.

Произведем расчет суммы корректируемого износа:

100 000 / 220 000 х (220 000 – 50 000) = 77 273 руб.

Разница между начисленной и пересчитанной амортизацией – 22 727 руб. (100 000 – 77 273), а с учетом уменьшенной за счет добавочного капитала – 17 727 руб. (22 727 – 5000).

Бухгалтер отразит уценку следующим образом:

| Операции | Дебет | Кредит | Сумма |

| Стоимость ОС уменьшена на размер предыдущей дооценки | 83 | 01 | 20 000 |

| Соответственно уменьшена амортизация на сумму предыдущего доначисления | 02 | 83 | 5000 |

| Отражена уценка объекта (50 000 – 20 000) | 91/2 | 01 | 30 000 |

| Учтена сумма превышения уценки в изменении амортизации (100000 – (100 000/220 000 х (220 000 – 50 000) – 5000) | 02 | 91/1 | 17 727 |

3. Если после переоценки стоимость объекта основных средств уменьшилась, то сумму уценки объекта основных средств относят на финансовый результат и отражают в составе прочих расходов.

В бухгалтерском учете следует сделать следующие проводки:

Дебет счета 91-2 Кредит счета 01 уценен объект основных средств, который раньше не дооценивался.

Дебет счета 02 Кредит счета 91-1 - уменьшена амортизация по ранее недооценному объекту основных средств.

Пример. Расчет стоимости ОС при первоначальной уценке

В первый год произведена уценка ОС в общей сумме – 60 000 руб. Первоначальная стоимость ОС – 300 000 руб., износ – 100 000 руб.

Проводки по уценке будут следующие:

| Операции | Дебет | Кредит | Сумма |

| Стоимость ОС уменьшена | 91/2 | 01 | 60 000 |

| Уменьшена амортизация (100 000 – (100 000 / 300 000 х (300 000 – 60 000)) | 02 | 91/1 | 20 000 |

4. Если после переоценки стоимость объектов основных средств, ранее уцененных увеличилась, то сумму дооценки, равной сумме предыдущей уценки относят на финансовый результат и отражают в составе прочих доходов.

Проводки будут следующими:

Дебет счета 01 Кредит счета 91.1 - отражена дооценка объекта основных средств в пределах предыдущей уценки.

Дебет счета 91-2 Кредит счета 02 - увеличена амортизация по объекту основных средств в пределах предыдущей уценки.

Превышение суммы дооценки над суммой уценки включается в состав добавочного капитала.

При этом в бухгалтерском учете делаются такие записи:

Дебет счета 01 Кредит счета 83 - отражена дооценка объекта основных средств сверх предыдущей уценки.

Дебет счета 83 Кредит счета 02 - увеличена амортизация по объекту основных средств сверх предыдущей уценки.

Пример. Расчет стоимости ОС при первоначальной уценке и последующей дооценке

В первый год произведена уценка ОС в общей сумме – 60 000 руб. Первоначальная стоимость ОС – 300 000 руб., износ – 100 000 руб.

Проводки по уценке:

| Операции | Дебет | Кредит | Сумма |

| Стоимость ОС уменьшена | 91/2 | 01 | 60 000 |

| Уменьшена амортизация (100 000 – (100 000 / 300 000 х (300 000 – 60 000)) | 02 | 91/1 | 20 000 |

На следующий год по ОС произвели дооценку в размере 80 000 руб. при восстановительной стоимости объектов 240000 руб. и начисленном износе 120000 руб.

По произведенной дооценке основных средств проводки следующие:

| Операции | Дебет | Кредит | Сумма |

| Стоимость ОС увеличена на размер предыдущей уценки | 01 | 91/1 | 60 000 |

| Увеличена амортизация на размер произведенной ранее уценки | 91/2 | 02 | 20 000 |

| Учтено превышение суммы дооценки над размером уценки прошлого года (80 000 – 60 000) | 01 | 83 | 20 000 |

| Отражено превышение суммы дооценки над уценкой (120 000/240 000 х (240 000 + 80 000) – 120 000 – 20 000) | 83 | 02 | 20 000 |

Если ликвидируется объект, по которому имеется добавочный капитал, то его сумма переносится в состав нераспределенной прибыли компании (Д/т 83 К/т 84).

Налоговый учет переоценки основных средств

В налоговом учете переоценка основных средств не учитывается.

Таким образом, стоимость основных средств и размер начисленной налоговой амортизации по основным средствам не меняется.

После проведения переоценки у организации появятся постоянные разницы, так как суммы начисленной амортизации в налоговом и бухгалтерском учете будут различаться.

Если произошла дооценка основных средств, то в бухгалтерском учете сумма ежемесячной амортизации станет больше, чем в налоговом учете и возникнет постоянное налоговое обязательство (ПНО).

В бухгалтерском учете следует сделать такую проводку:

Дебет счета 99 субсчет «Постоянные налоговые обязательства (активы)» Кредит счета 68 субсчет «Расчеты по налогу на прибыль» - отражено ПНО с разницы между сумами амортизации.

Если произошла уценка основных средств и амортизация в бухгалтерском учете меньше, чем в налоговом учете, то возникает постоянный налоговый актив (ПНА).

В бухгалтерском учете следует сделать такую проводку:

Дебет счета 68 субсчет «Расчеты по налогу на прибыль» Кредит счета 99 субсчет «Постоянные налоговые обязательства (активы)» - отражен ПНА с разницы между суммами амортизации.

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.75.58.

Результаты переоценки объектов основных средств (ОС), проведенной по состоянию на конец отчетного года, учитываются в бухгалтерском учете обособленно. Сумма дооценки объекта ОС отражается по дебету счета учета основных средств в корреспонденции с кредитом счета учета добавочного капитала (п. 15 ПБУ 6/01 «Учет основных средств», утв. приказом Минфина России от 30.03.2001 № 26н; п.п. 47, 48 Методических указаний по бухгалтерскому учету основных средств, утв. приказом Минфина России от 13.10.2003 № 91н).

При исчислении налога на прибыль организаций результаты переоценки имущества не учитываются (п. 1 ст. 257 НК РФ, письмо Минфина России от 19.04.2019 № 03-03-06/3/28433).

Отложенный налог на прибыль, образующийся в связи с операциями, результаты которых не включаются в бухгалтерскую прибыль (убыток), отражается в корреспонденции с тем счетом, на который относятся результаты самих операций. Соответственно, увеличение отложенного налогового обязательства (ОНО) в связи с приростом налогооблагаемой временной разницы в результате дооценки основного средства отражается по дебету счета 83 «Добавочный капитал» в корреспонденции с кредитом счета 77 «Отложенные налоговые обязательства» (п. 6 рекомендации Бухгалтерского методологического центра № Р-102/2019-КпР «Порядок учета налога на прибыль», утв. Фондом «НРБУ «БМЦ» 26.04.2019).

Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток), отражается по строке 2510 отчета о финансовых результатах, а налог на прибыль, относящийся к таким операциям - по строке 2530 - в качестве статьи, уменьшающей (увеличивающей) чистую прибыль (убыток) при формировании совокупного финансового результата периода (п. 24 ПБУ 18/02, приказ Минфина России от 02.07.2010 № 66н в ред. приказа Минфина России от 19.04.2019 № 61н (далее – приказ № 61н)).

В «1С:Бухгалтерии 8» редакции 3.0 операции по переоценке ОС, в том числе признание отложенного налога на прибыль от переоценки, отражаются с помощью документа Операция (раздел Операции – Операции, введенные вручную). Документ следует создавать после выполнения 1-й группы регламентных операций, входящих в обработку Закрытие месяца за декабрь отчетного года.

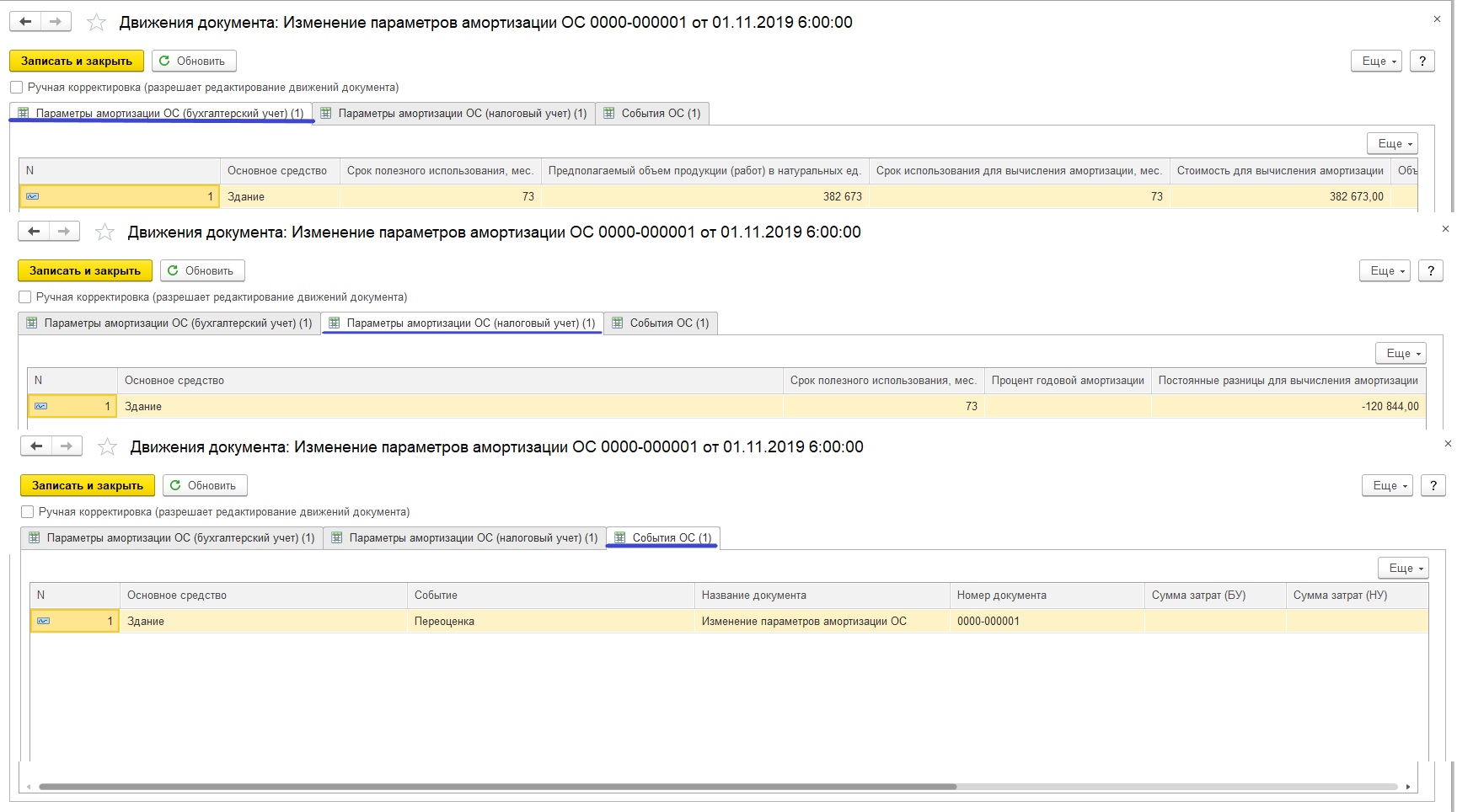

Для корректного начисления амортизации со следующего месяца в бухгалтерском учете необходимо отразить изменения в регистрах сведений подсистемы учета основных средств с помощью документа Изменение параметров амортизации ОС (раздел ОС и НМА – Параметры амортизации).

После выполнения операций по переоценке ОС необходимо повторно выполнить регламентные операции 4-й группы регламентных операций, входящих в обработку Закрытие месяца за декабрь отчетного года. При необходимости можно повторно выполнить регламентные операции 2-й, 3-й, 4-й группы, не затрагивая регламентные операции 1-й группы.

Начиная с 2020 года, отчет о финансовых результатах будет автоматически сформирован в редакции Приказа № 61н. Если организация формирует отчет о финансовых результатах в редакции Приказа № 61н в 2019 году, то в стартовой форме отчета следует указать период (Январь - Декабрь 2019 г.), выбрать редакцию формы (от 19.04.2019 № 61н (за 2020 год)) и нажать на кнопку Создать. При ведении ПБУ 18/02 балансовым методом данная редакция будет устанавливаться автоматически.

По кнопке Заполнить отчет о финансовых результатах заполняется автоматически в редакции Приказа № 61н и в соответствии с пунктом 24 ПБУ 18/02.

Работая в программе 1С:Бухгалтерия предприятия ред. 3.0, можно столкнуться с проблемой, как правильно проводить переоценку имеющихся основных средств организации. В данной статье мы разберёмся, как решить данную проблему.

Но сначала разберёмся в базовых терминах. Под ОС понимают объекты, длительно использующиеся организацией в процессе производства либо в управленческих целях. К ним могут относиться, например, здания и сооружения, машины и оборудование, хозяйственный инвентарь и т. д.

Что касается переоценки, то под ней подразумевается приведение первоначальной стоимости ОС к рыночному уровню, в результате чего активы могут быть дооценены или уценены и учитываться по новой восстановленной стоимости.

Теперь рассмотрим варианты дооценки и уценки в 1С:Бухгалтерия предприятия ред. 3.0.

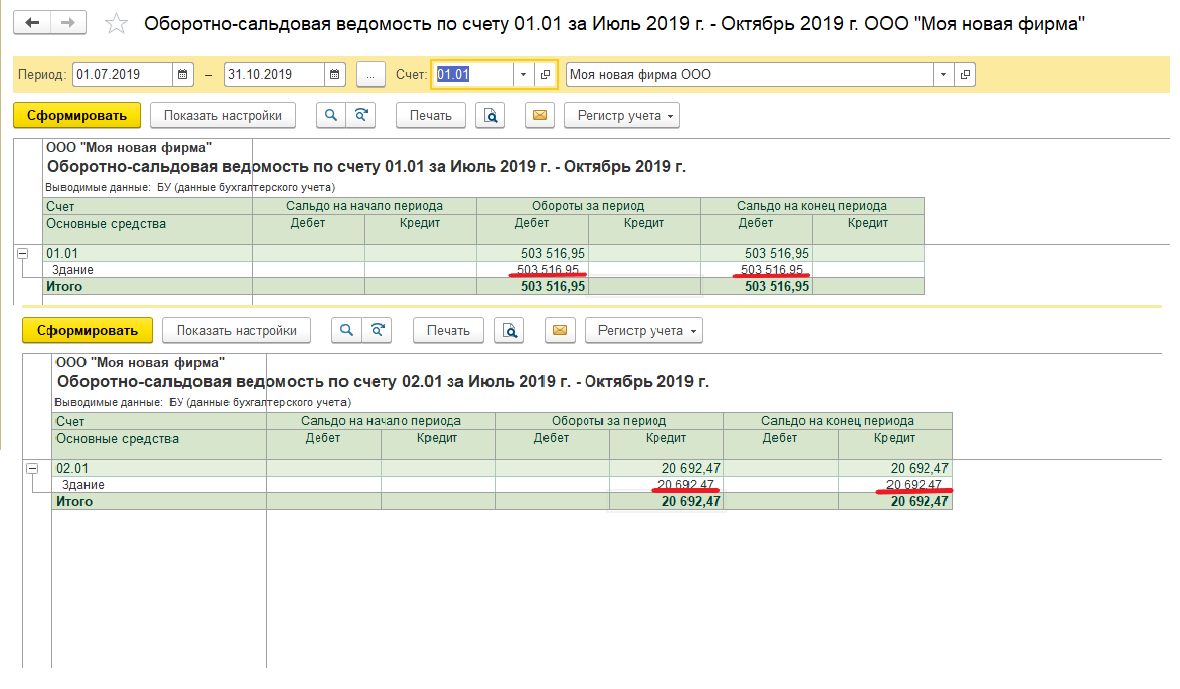

Чтобы узнать первоначальную стоимость ОС и сумму амортизации на дату переоценивания, рекомендовано использовать отчёт «ОСВ по счёту» по 01.01 и 02.01 (рис. 1).

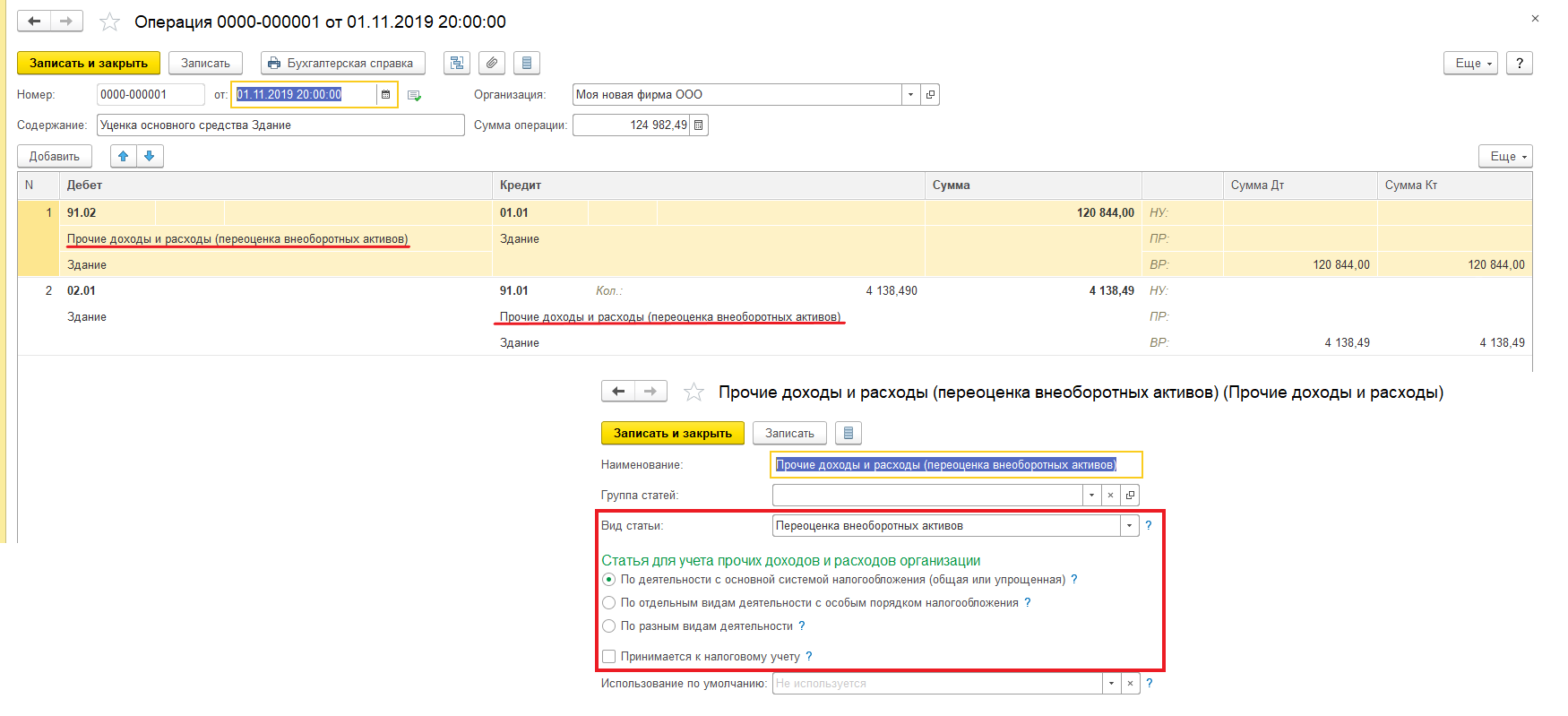

Провести переоценку необходимо через «Операции» – «Операции, введённые вручную» – «Создать» – «Операция». В шапке документа указывается дата и содержание проводимого документа.

Первым действием будет изменение первоначальной стоимости ОС.

Если речь идёт об уценке, мы должны сделать проводку: Дт 91.02 (с указанием аналитики: статья прочих доходов и расходов с видом «Переоценка внеоборотных активов» со снятым флажком «Принимается к налоговому учёту» и объект переоценки), Кт 01.01, т. е. счёт, на котором учитывается основное средство и также объект переоценки. В колонках «Сумма», «Сумма Дт и Кт» (по строке «ВР») указывается сумма уценки (рис. 1).

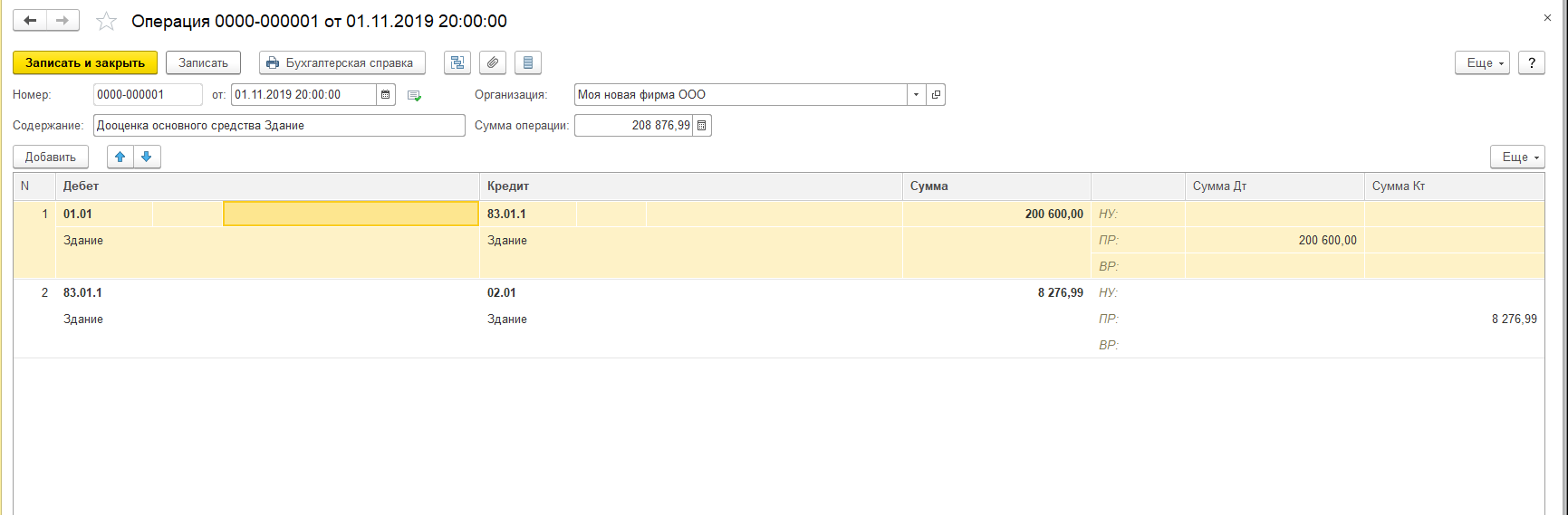

При дооценке даётся проводка Дт 01.01 Кт 83.01.1 («Прирост стоимости основных средств») с той же аналитикой объекта. В графе «Сумма» проставляется сумма дооценки. Нужно заметить, что в обеих операциях результаты учитываются только в бухгалтерском учёте (БУ), поэтому будут образованы разницы, в этом случае постоянная (рис. 2).

Следующей операцией мы должны изменить начисленную амортизацию по объекту.

При переоценке амортизации (уценке) требуется сделать запись Дт 02.01 Кт 91.01 с той же аналитикой, как и в первой проводке, а в поле «Сумма» указать сумму корректировки накопленной амортизации объекта. Также суммы по налоговому учёту (НУ) необходимо отразить по строке временных разниц.

При дооценке следует оформить проводку Дт 83.01.1 Кт 02.01 с указанием объекта переоценки. В графе «Сумма» указать корректировку накопленной амортизации, а в НУ по кредиту указать сумму в «ПР».

Для того чтобы в будущем амортизация по объекту считалась с учётом переоценки ОС, нам необходимо создать документ «Изменение параметров амортизации ОС» (раздел «ОС и НМА» – «Параметры амортизации ОС» – «Создать»). В графах «Срок для аморт. (БУ)», «Срок использ. (НУ)» указывается срок полезного использования (СПИ), который при переоценке не меняется. А реквизит «Стоимость для вычисления аморт. (БУ)» заполняется новой стоимостью для вычисления амортизации с учётом переоценки. В поле «Амортизация (ПР)» сумма при уценке будет со знаком минус, а при дооценке со знаком плюс.

После заполнения документа провести его, он проводок формировать не будет. Соответствующие записи отражаются в регистрах, как видно на следующих рисунках.

Начисленную амортизацию и остаточную стоимость до и после переоценки можно посмотреть в отчёте «Ведомость амортизации ОС». Также проанализировать сумму переоценки ОС можно в отчёте «Анализ счёта» по счёту 91.02.

Результатом всех внесённых изменений является регламентная операция «Амортизация и износ ОС» в «Закрытии месяца» в разделе «Операции», где необходимо выбрать «Показать проводки» и посмотреть результат переоценки. Со следующего месяца после изменения стоимости сумма ежемесячной амортизации также изменится. При дооценке в закрытии месяца при выполнении операции «Расчёт налога на прибыль» будет формироваться проводка в виде постоянного налогового обязательства, так как есть постоянные разницы.

Таким образом, в результате переоценки возрастает стоимость амортизационных отчислений, которые могут быть направлены на капитальные вложения, частичное восстановление основных средств.

Рассмотрев возможности переоценки в программе, можно сказать, что для её реализации требуется создание двух документов. При правильном и последовательном проведении основное средство будет переоценено после закрытия месяца.

Если у вас остались вопросы по этой или какой-либо другой теме, вы можете обратиться на нашу Линию консультаций 1С. С радостью вам поможем. Первая консультация совершенно бесплатно!

В системе учета «1С:Бухгалтерия 8» (ред. 3.0) имеются четыре формы отчетности по основным средствам:

- Стандартная форма отчета;

- Специализированные формы отчета;

- Универсальный отчет;

- Регистр налогового учета.

Общая схема работы с основными средствами в той же программе состоит из следующих этапов:

- Поступление и оформление ОС;

- Ввод их в эксплуатацию;

- Перемещение;

- Ремонт и/или модернизация;

- Амортизация;

- Списание;

- Инвентаризация.

Принятие и оформление основных средств на предприятие для любого из видов отчетности по основным ОС можно посмотреть с помощью проведенных и взятых на учет документов.

Стандартная форма отчета – это оборотно-сальдовые ведомости по заданным счетам. Находится этот вид отчета во вкладе «Отчеты».

Помимо того что в данной форме отчета можно посмотреть основные средства, их обороты и движение, на закладке «Показать настройки» также вводят дополнительные сведения: местонахождение ОС, их инвентарные номера, заводские номера или же коды проведения операций, что также попадет в отчет по ОС в 1С 8.3 и даст более развернутое представление о балансе.

Формировать этот отчет можно по любому из действующих счетов, а «Дополнительные поля» можно применять как для одной колонки, так и для отдельных колонок.

По этому принципу настраиваются и формируются другие виды отчетов в «Бухгалтерии».

Специализированные формы отчета можно найти во вкладе ОС и НМА.

Инвентарная книга используется в основном для учета ОС на малых предприятиях. К ней можно применять различные настройки, в том числе можно просмотреть и местонахождение ОС, и материально-ответственных лиц, и подразделения. Выводится отчет по настраиваемым датам, от года до дня.

Здесь же можно сформировать отчет по начисленной амортизации во вкладке «Ведомость амортизации ОС».

Один из самых обширных и чаше всего применяемых в 1С отчетов – Универсальный отчет. Он помогает создать структурный и развернутый отчет, в котором можно просмотреть все поступления ОС за весь период, а также использовать разнообразные дополнительные настройки. В формировании этого отчета используются все регистры данных, занесенных в рабочую базу.

Для того чтобы сформировать данный отчет по уже имеющимся на балансе компании или предприятия ОС, необходимо использовать закладку «Отчеты-Универсальный отчет».

В верхней части на панели настроек установить необходимый период для формирования отчета, в ячейке «Тип данных» выбрать значение «Регистр сведений», в ячейке «Объект» – местонахождение ОС (бухучет).

В объекте «Таблица» необходимо задать значение пустого поля.

Далее задают следующие настройки: в закладке «Отборы» – отбор по необходимому предприятию. Если их в базе не одно, а несколько, выбираем необходимое.

В следующей закладке «Показатели» добавляем новое поле и выбираем в выпадающем списке «Основное средство».

Со всеми вышеперечисленными настройками формируем отчет и получаем развернутую форму универсального отчета по ОС.

Можно настраивать этот отчет в соответствии с описанием выше, добавлять инвентарные номера, коды операций, либо выстраивать отчет по МОЛ.

Регистр налогового учета в основном используют для получения необходимых сведений по ОС, но намного реже, нежели остальные формы получения данного отчета. Регистр можно найти в одноименной вкладке, в разделе «Регистры учета состояния единицы налогового учета».

Формируется он так же, как и остальные отчеты, в соответствии с заданными параметрами и настройками.

Мы увидели, что средств, чтобы получить отчет по группам ОС в 1С 8.3, достаточно много, и можно выбрать те, которые являются наиболее удобными для конкретной ситуации, а следуя приведенным рекомендациям также составить и другие отчеты.

В связи c вступлением в силу нового федерального стандарта по учету основных средств в государственных учреждениях изменяются и правила учета в программах 1С. Компания «1С» старается быть в курсе всех нововведений, актуализировать программы и упрощать учет. В этой статье я хотела бы рассказать о новом документе подсистемы учета основных средств в программе «1С: Бухгалтерия государственного учреждения 8, редакция 2.0».

Начиная с версии 2.0.53.20, в конфигурации «1С: Бухгалтерия государственного учреждения 8, редакция 2.0» появился новый документ – «Переоценка ОС». Этот документ предназначен для отражения в учете переоценки балансовой стоимости и амортизации объектов основных средств.

Ранее в БГУ 2.0 не существовало отдельного документа для отражения переоценки. Обычно использовался документ «Операция бухгалтерская», но применять его было не совсем удобно.

Вообще, переоценка основных средств в государственных учреждениях – явление редкое, и делалась она всегда по указаниям Минфина Российской Федерации.

Поясню: переоценка основного средства призвана присваивать реальную рыночную стоимость перед продажей основного средства. И это, как известно, чаще делают коммерческие организации. Для учреждения государственного сектора такая операция была не обязательной.

После вступления в силу нового федерального стандарта с начала 2018 года в отношении учета ОС, переоценка основных средств должна быть осуществлена в случае, когда основное средство отчуждается НЕ в пользу организаций государственного сектора. Простыми словами – продаем или передаем коммерческим организациям. И в свете этого нововведения – хорошо, что компания «1С» подготовила специализированный документ для данной операции. Начнем рассмотрение этого документа.

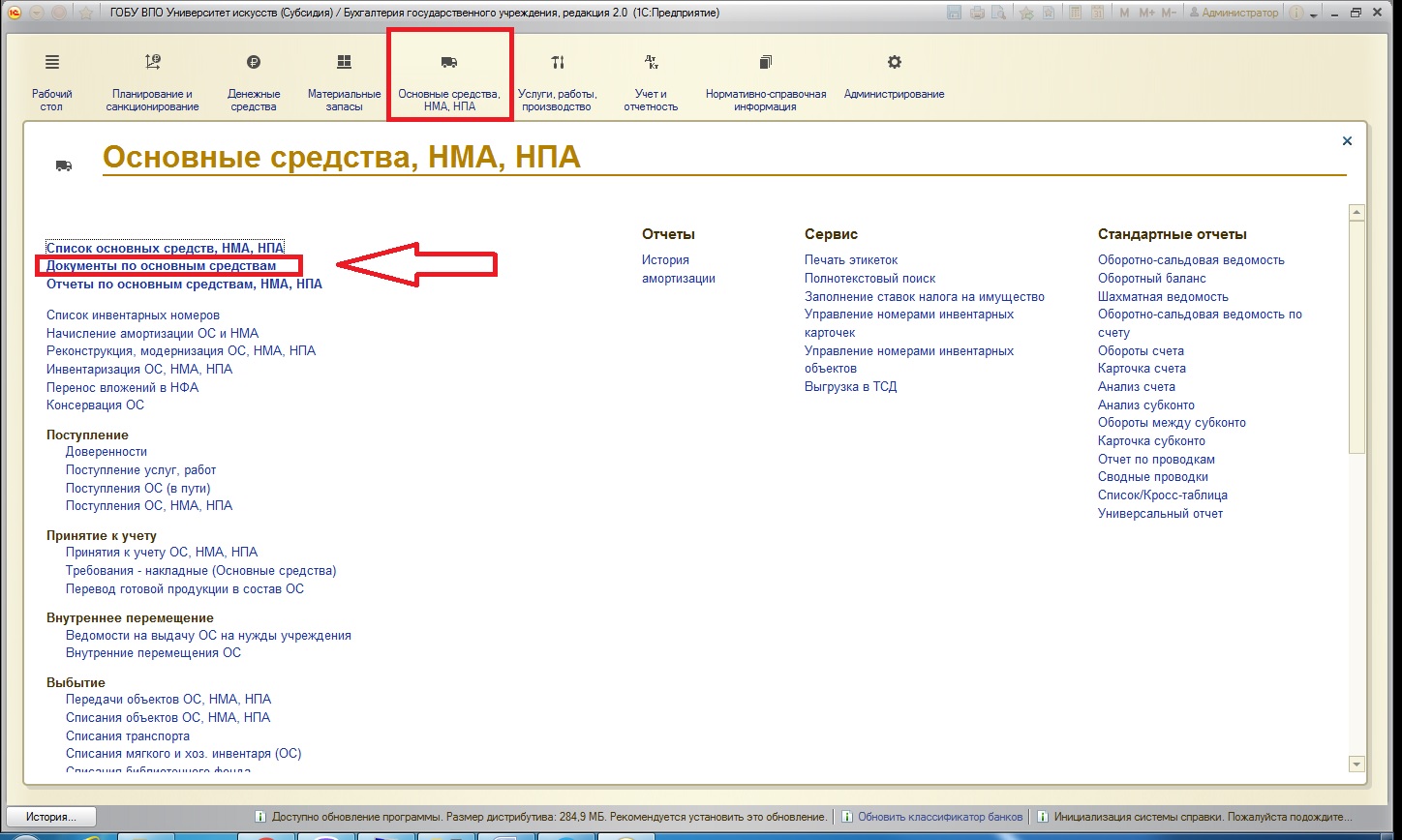

К сожалению, в старом интерфейсе документ найти нет возможности (он добавлен только в интерфейс «Такси»). Поэтому интересующий нас документ можно найти:

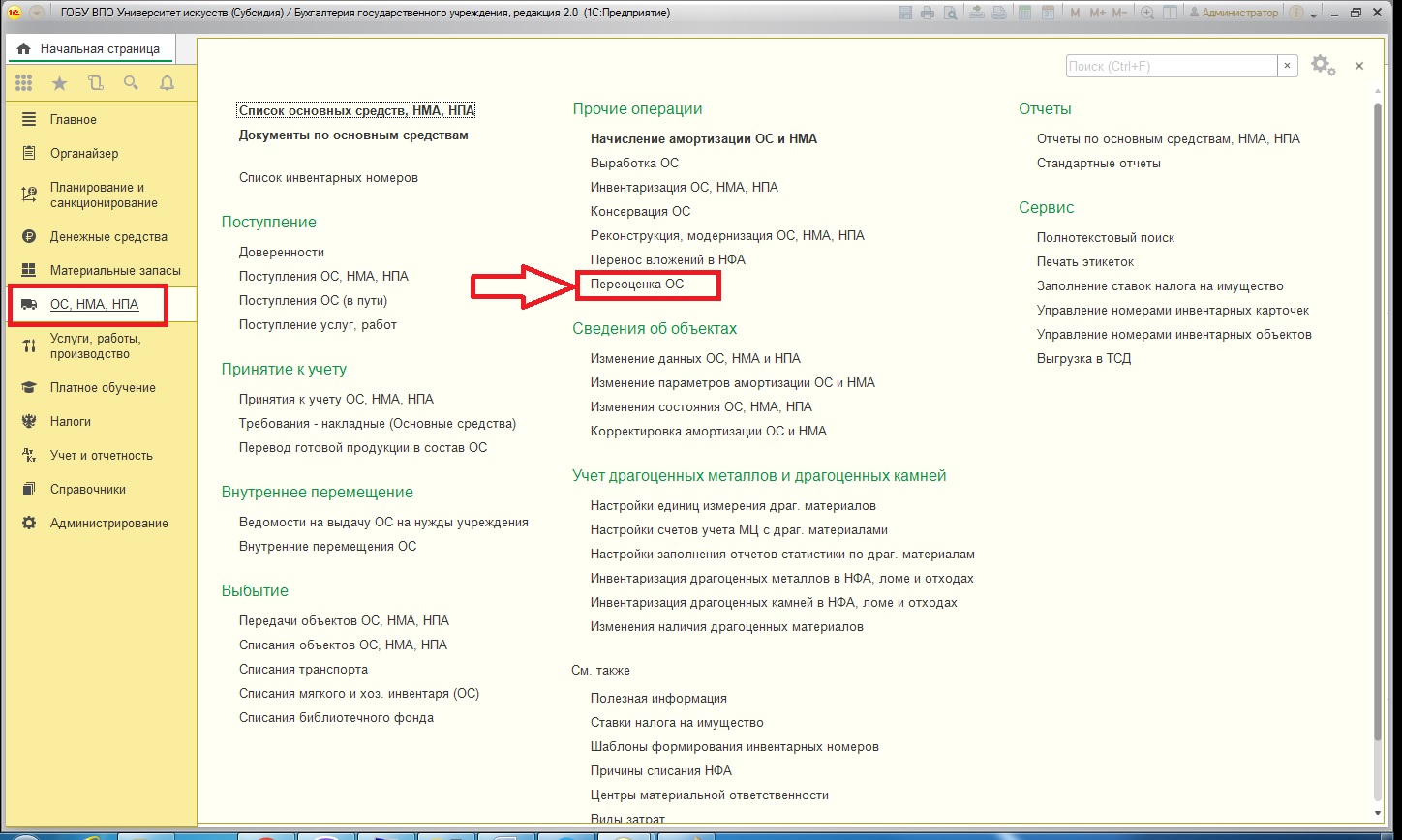

Для сравнения, в интерфейсе «Такси» этот документ можно найти:

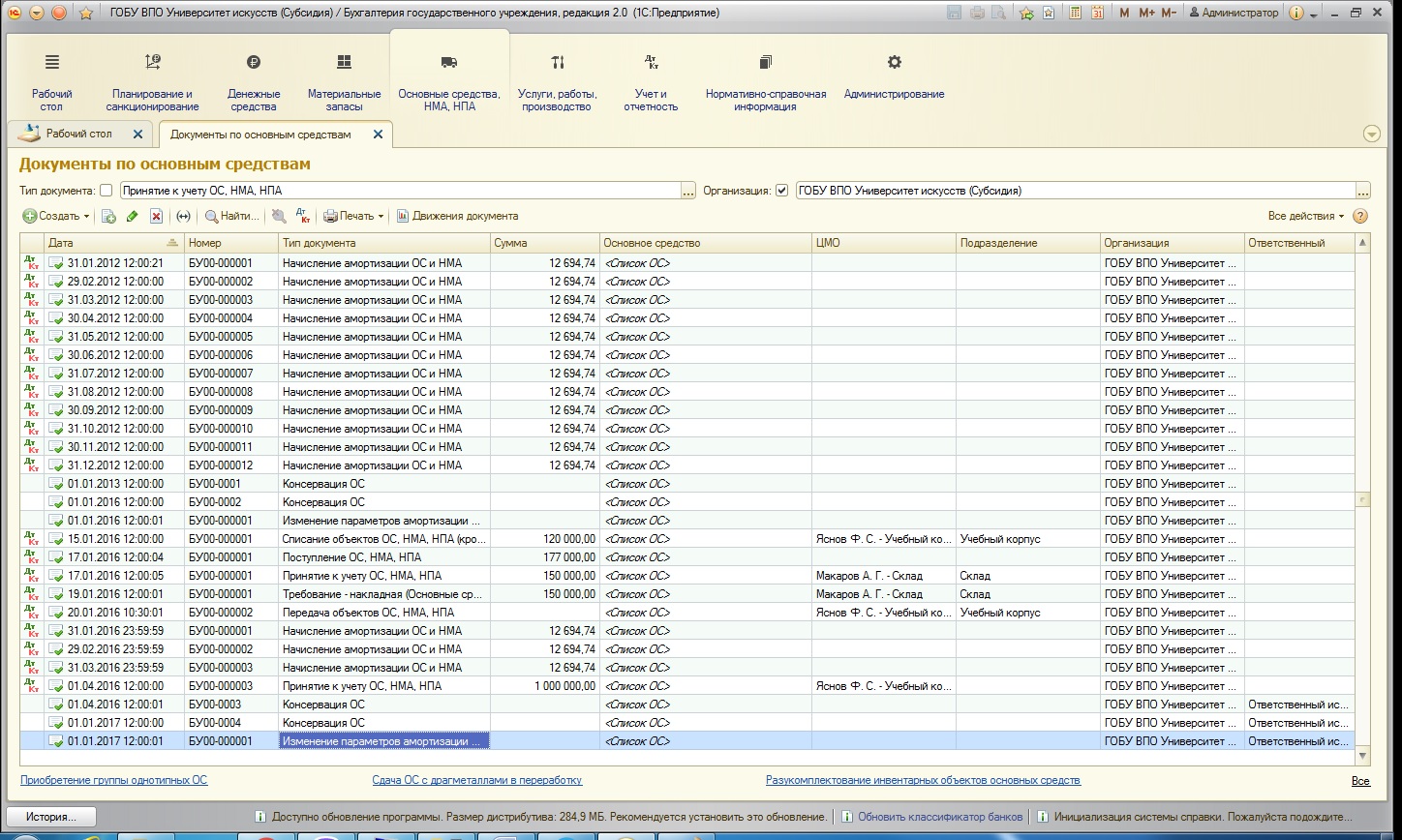

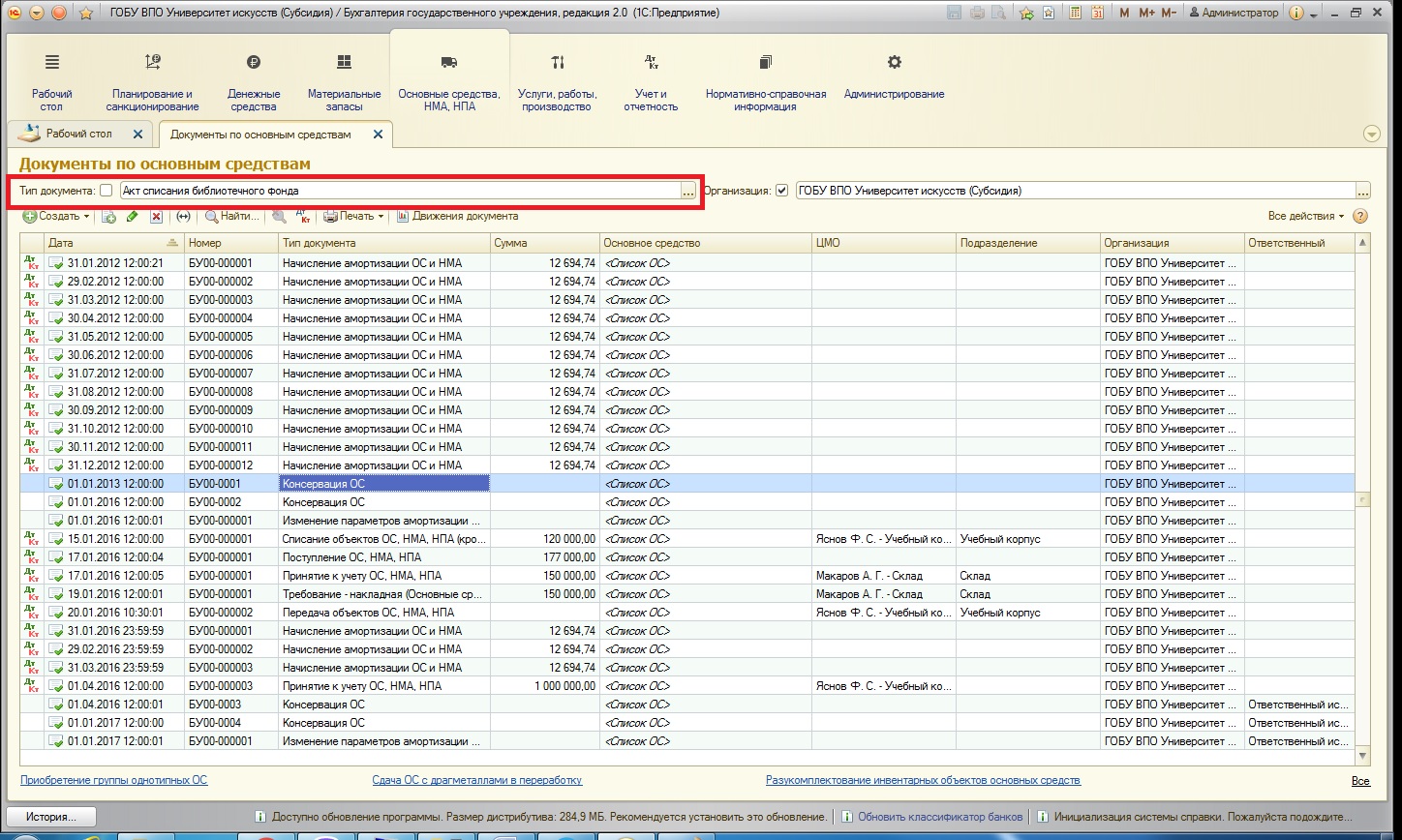

После открывается журнал документов по основным средствам:

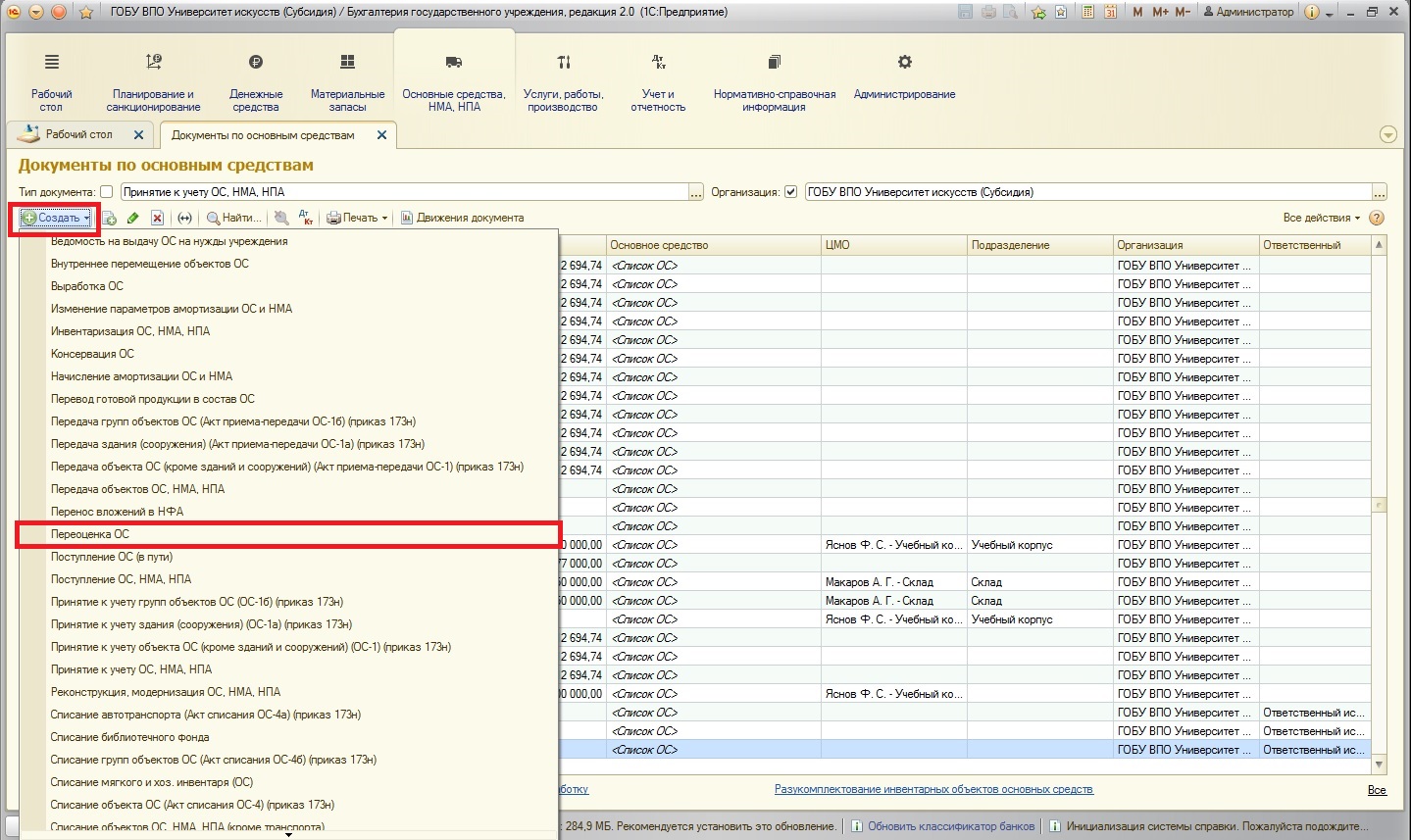

В этом журнале отражены все типы документов. Чтобы создать новый требуемый документ воспользуемся кнопкой:

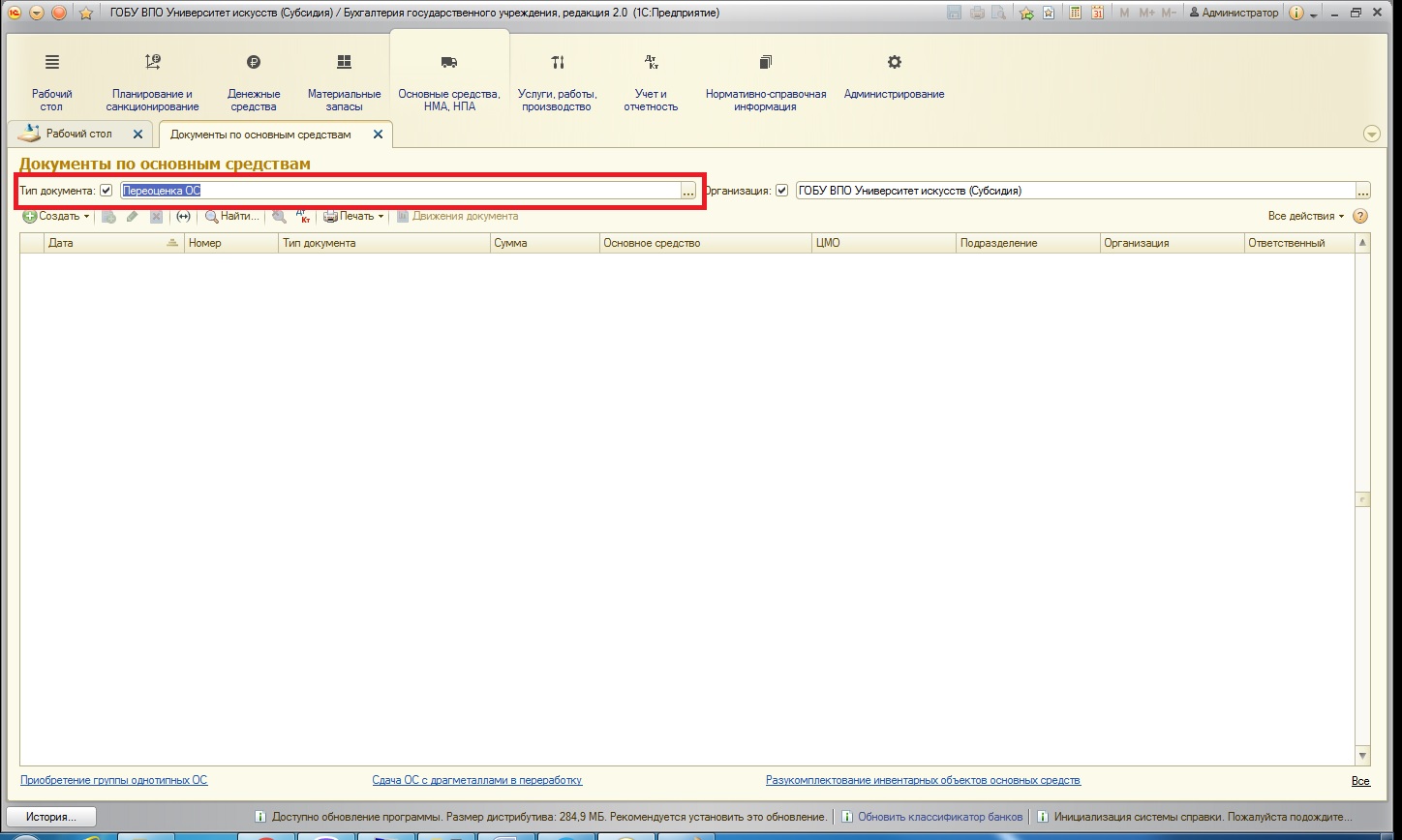

После того, как вами будут сформированы документы «Переоценка ОС», в этом журнале можно будет просмотреть только документы данного типа. Для этого нужно воспользоваться специальным отбором:

Выбираем в поле нужный нам вид документа:

Обратите внимание, что галка отбора при выборе нужного вида документа устанавливается автоматически. Для отказа от отбора нужно будет только лишь снять галку.

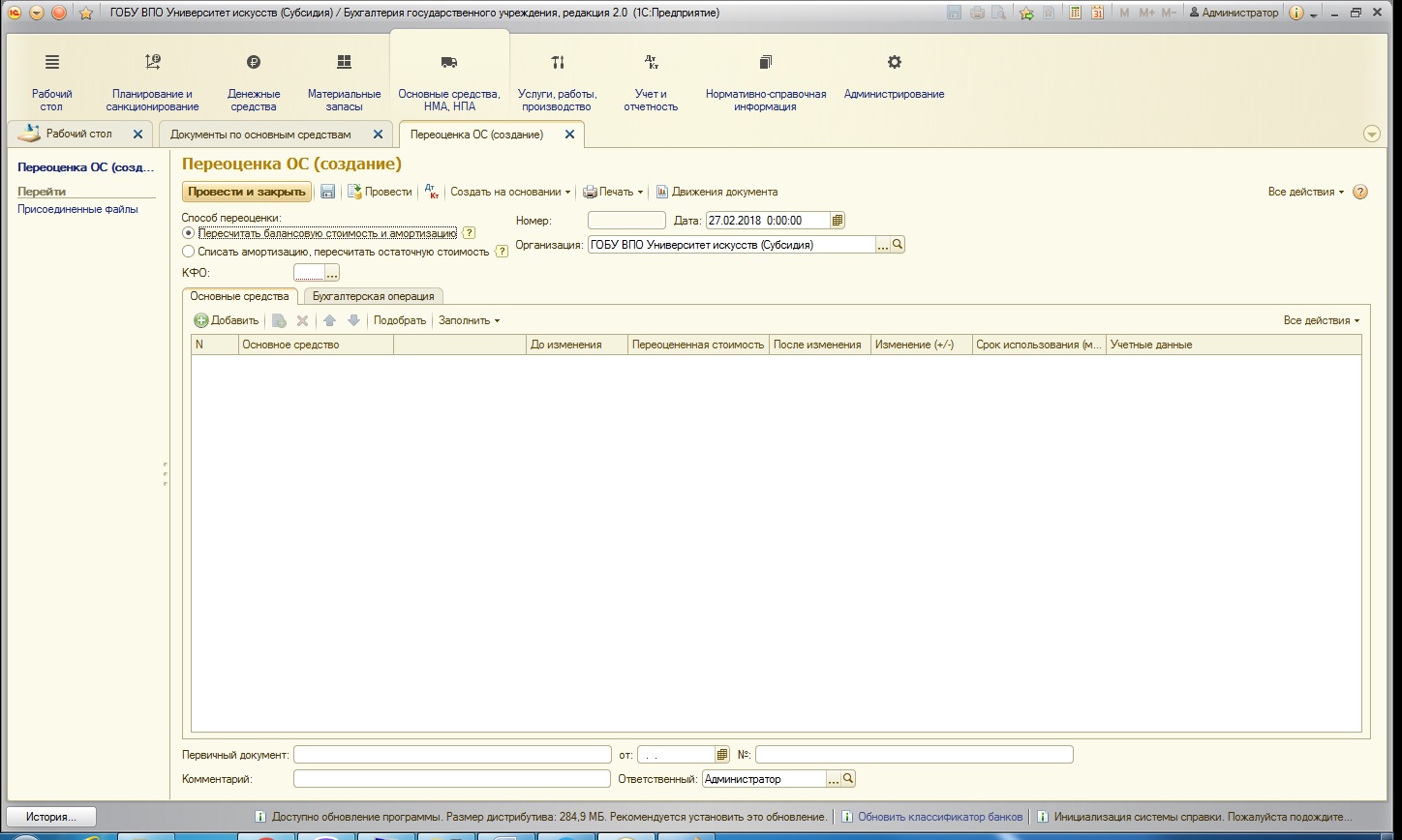

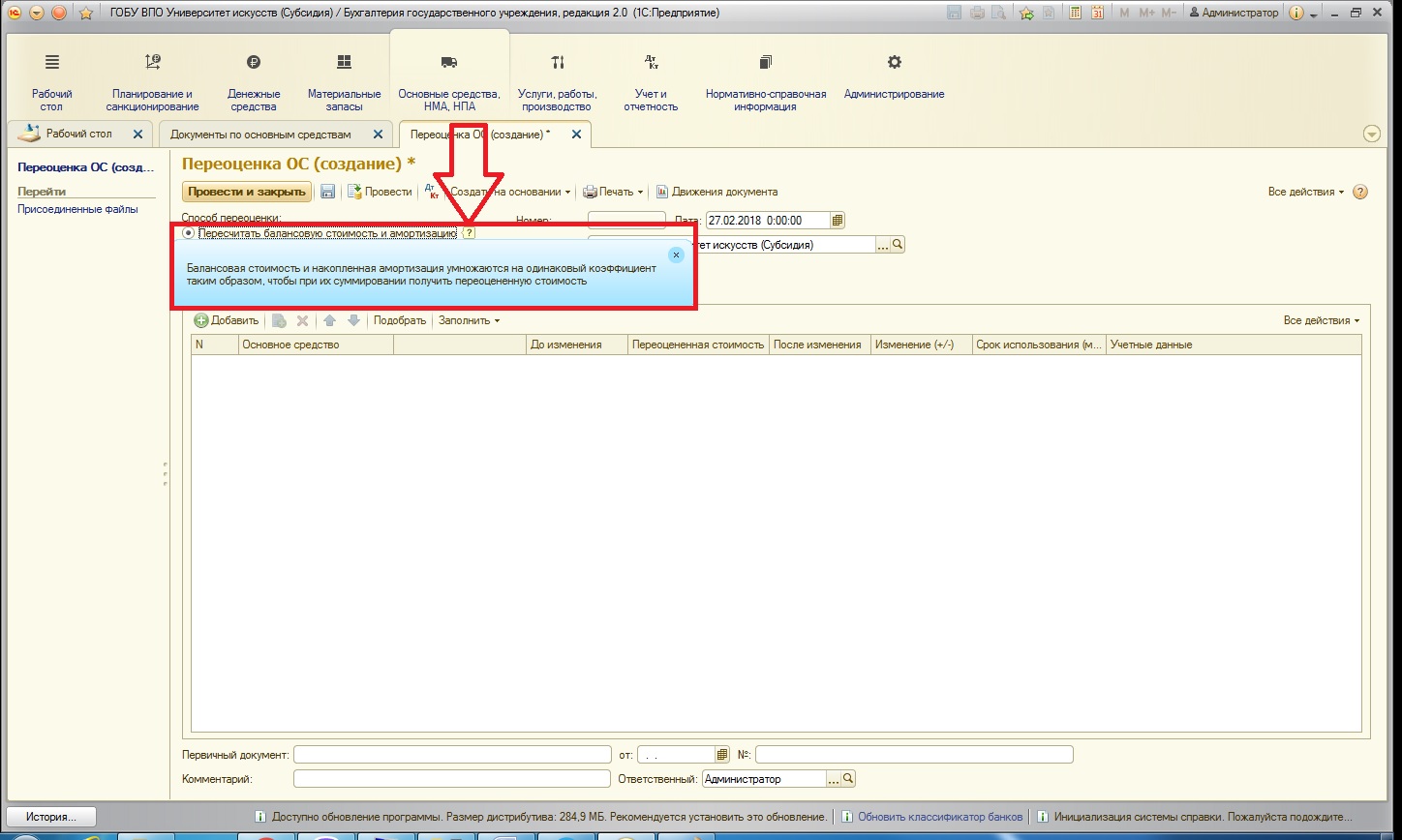

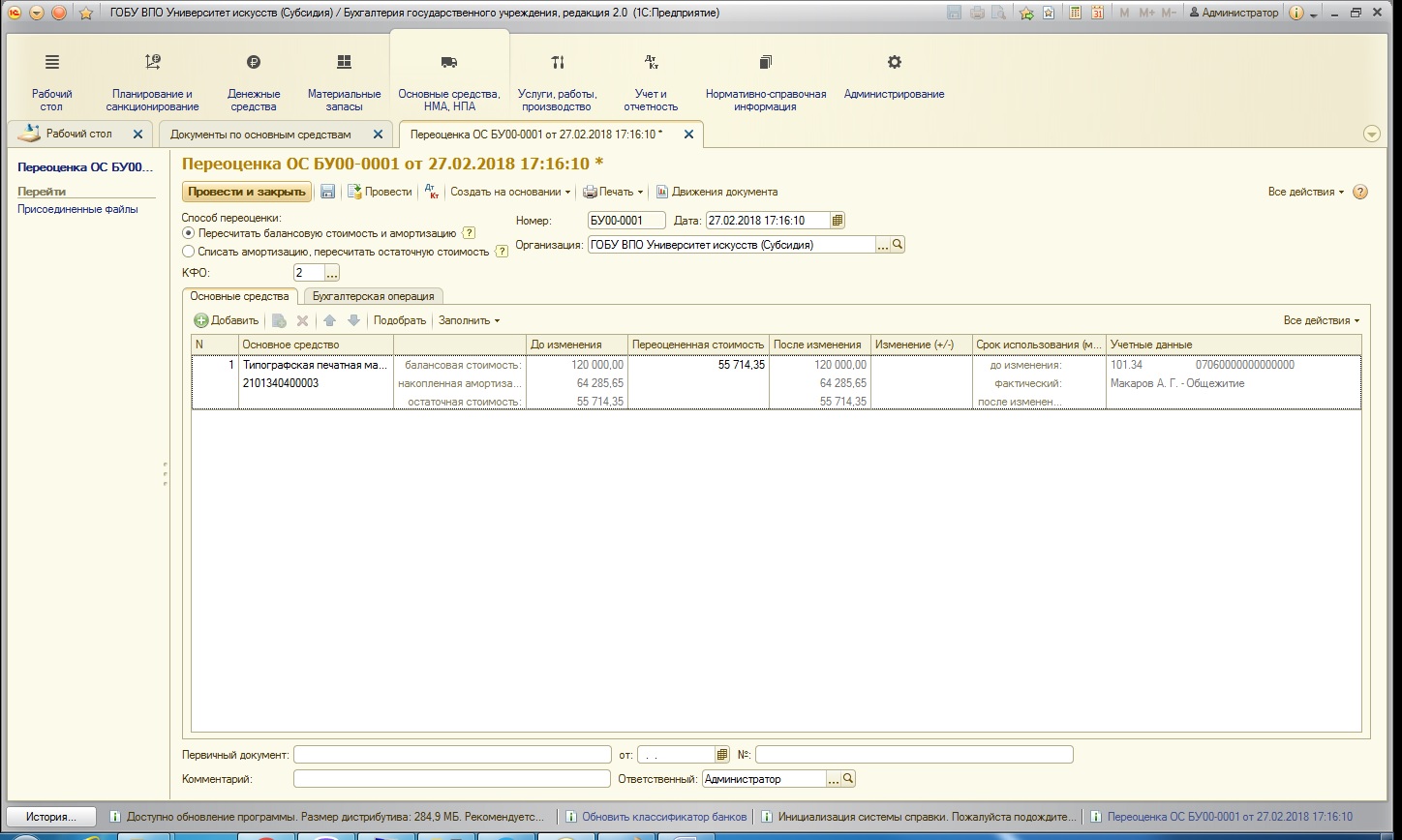

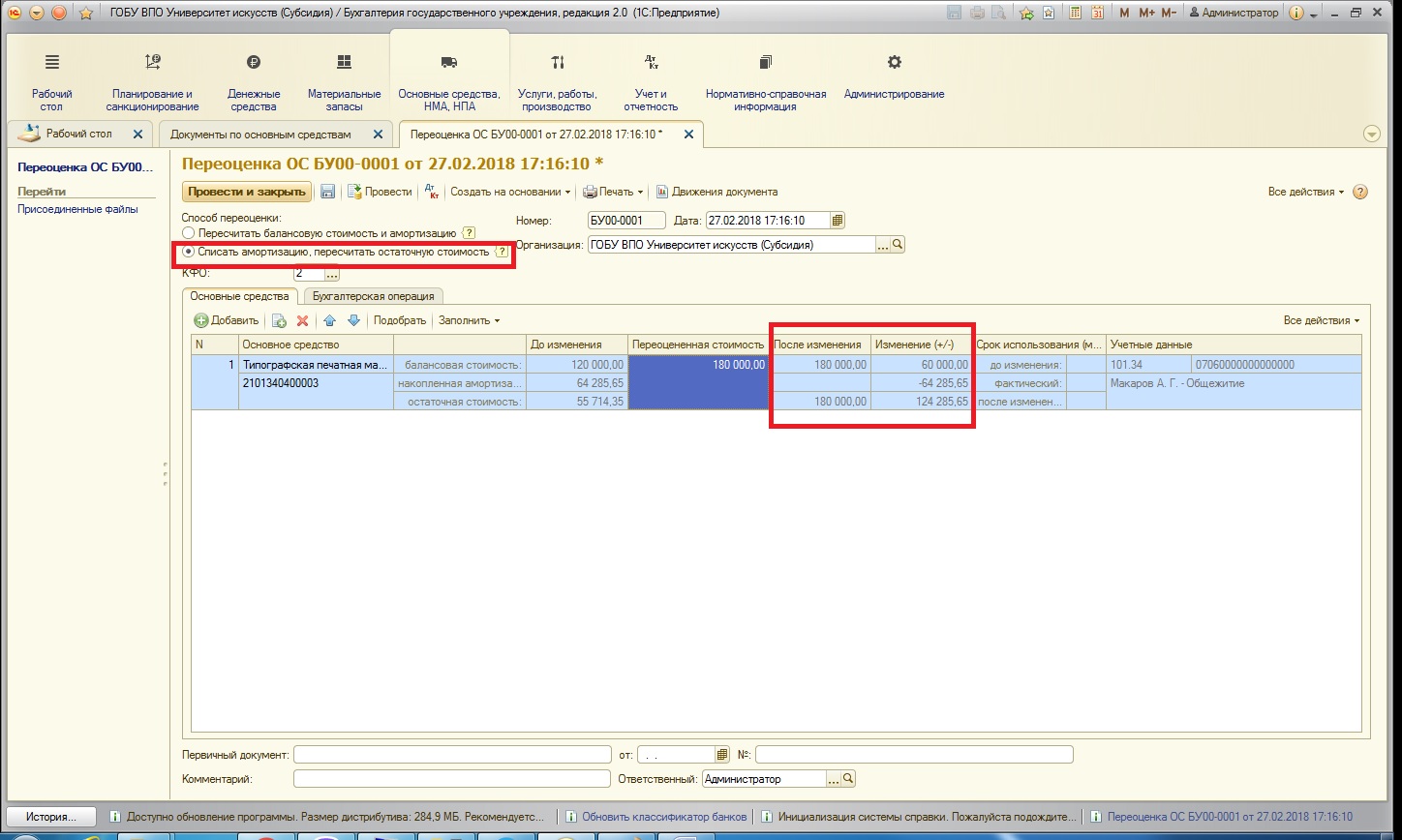

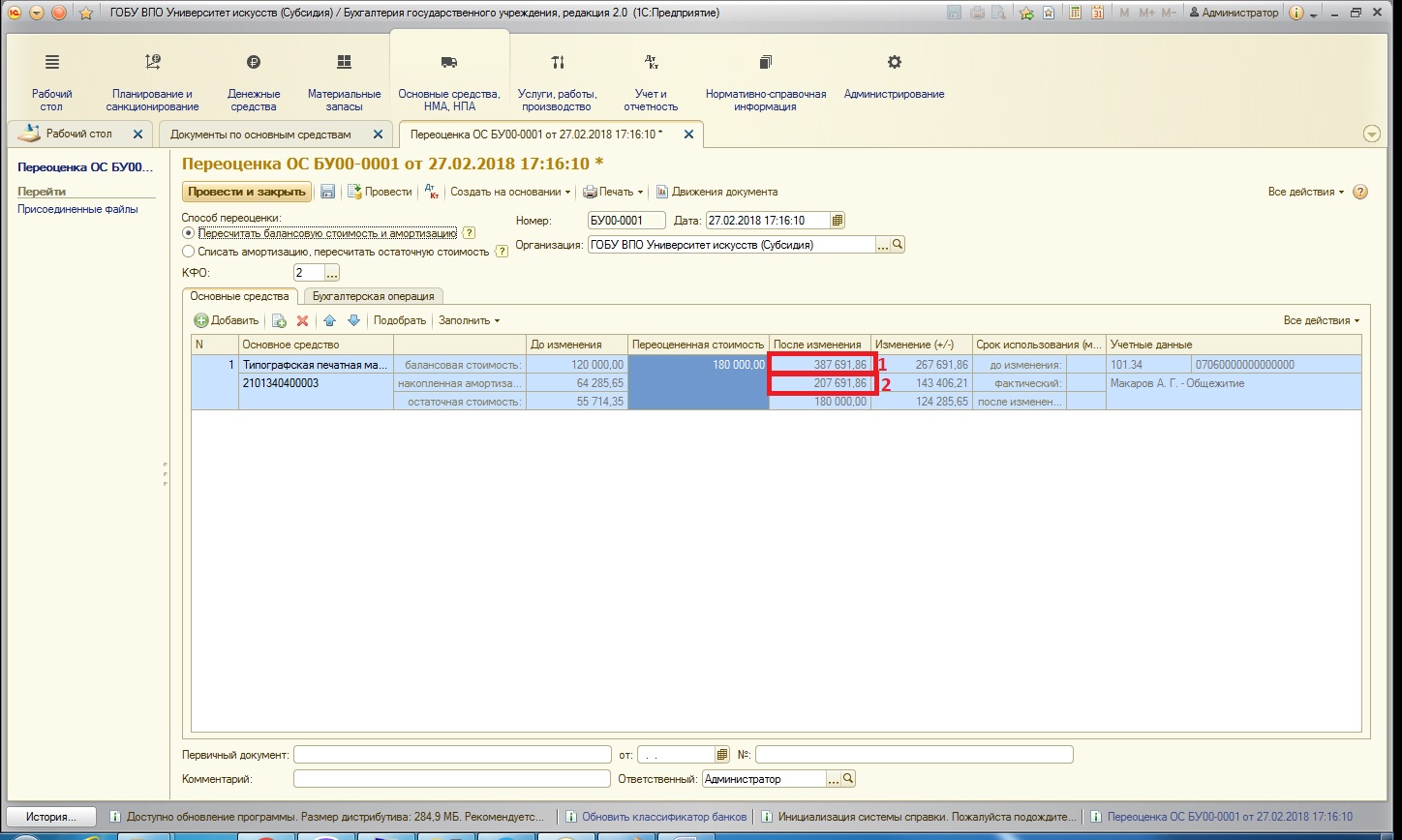

После создания документа «Переоценка ОС» открывается форма:

В целом, документ классический: содержит поля шапки, табличную часть «Основные средства» и вкладку «Бухгалтерская операция».

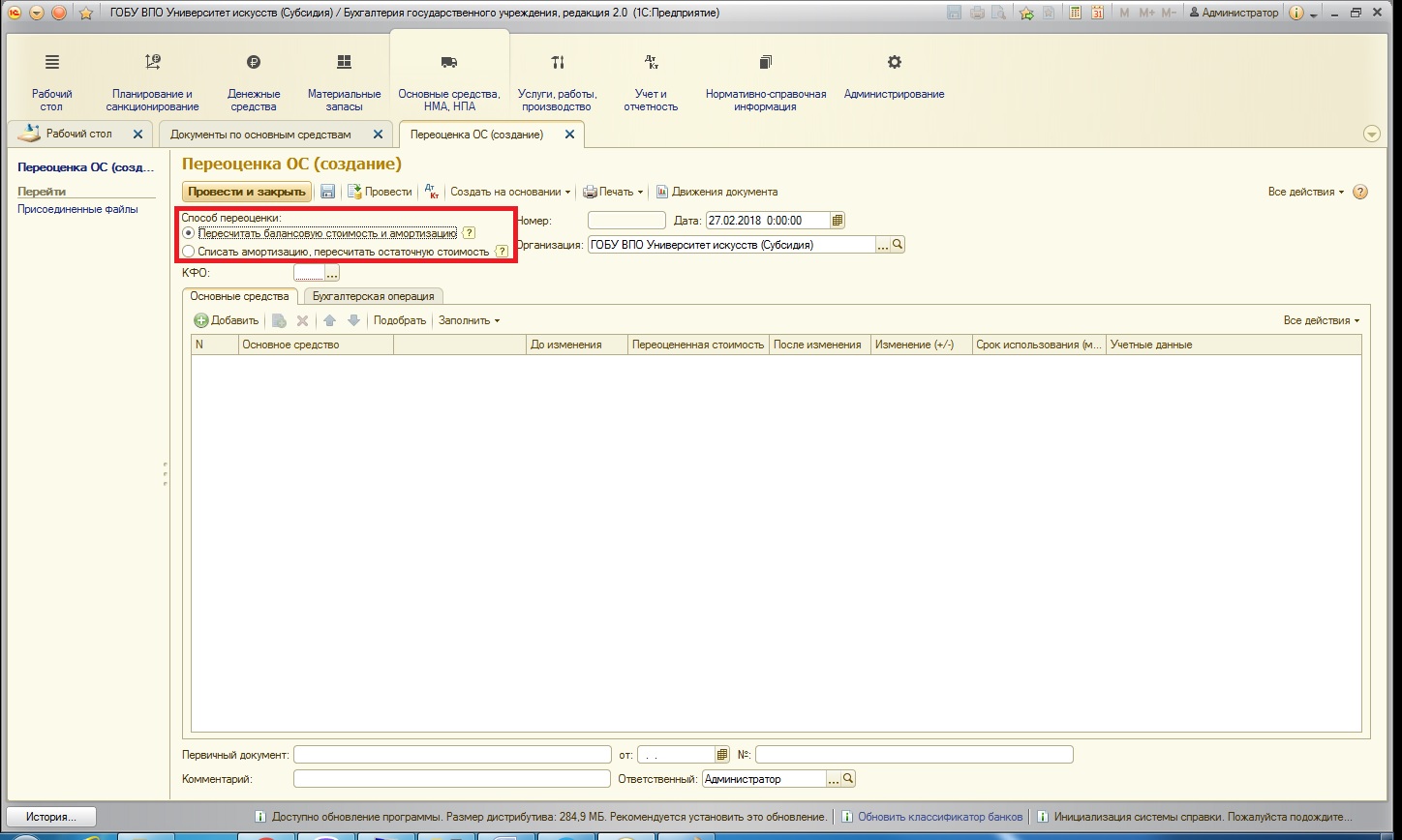

Документ может работать в двух режимах в соответствии со способами переоценки, описанными в приказе Минфина под номером 257н от 31.12.2016 (стандарт, который устанавливает единые требования к бухгалтерскому учету основных средств):

Рядом с переключателями способов есть справка о том, как работает алгоритм (необходимо щелкнуть на значок вопроса):

Чтобы воспользоваться тем или иным способом, не забываем закрепить его в учетной политике учреждения.

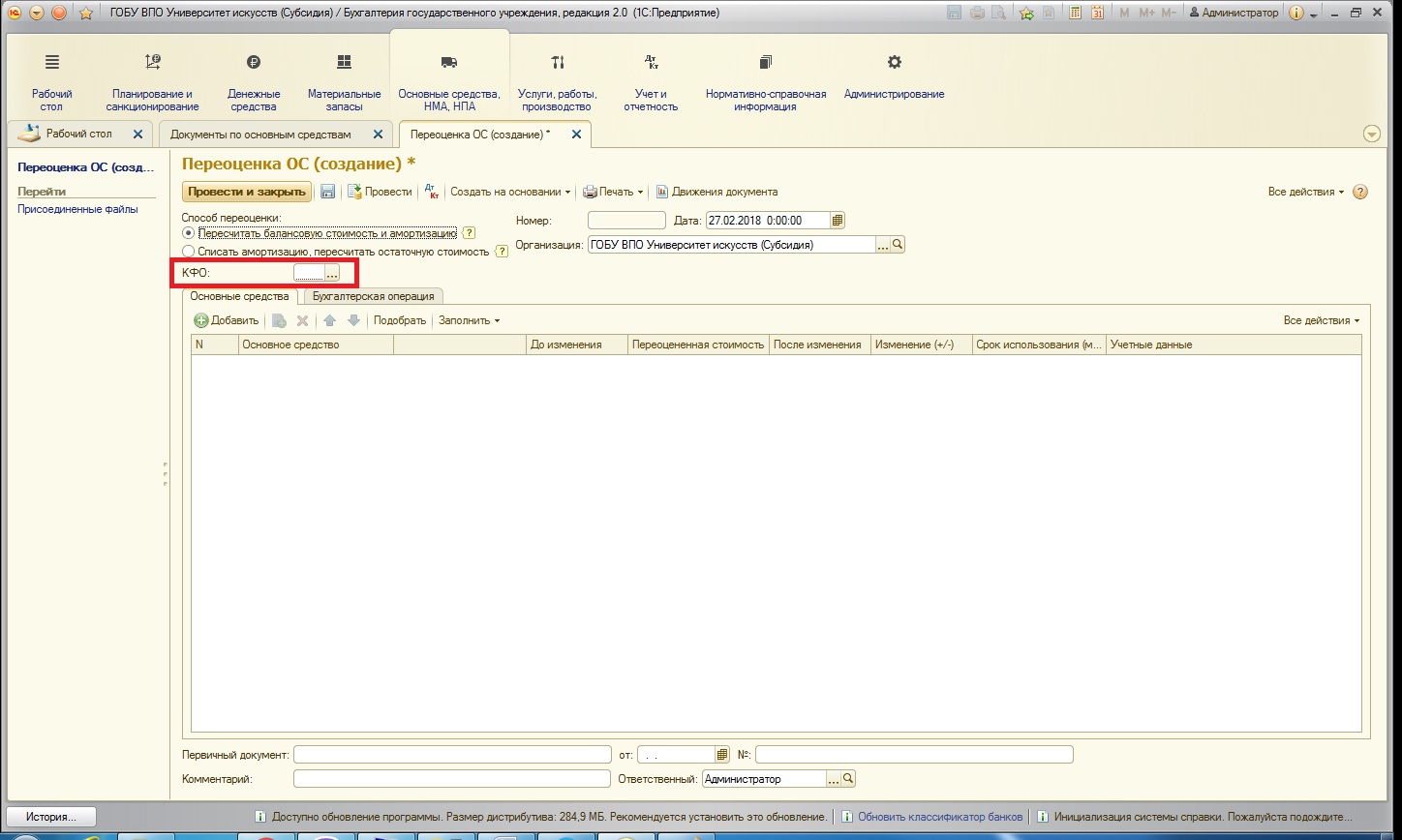

Также в шапке документа имеется реквизит КФО – в нем указываем код финансового обеспечения, в рамках которого осуществляется переоценка:

Таблицу на вкладке «Основные средства» можно заполнить тремя способами:

1. С помощью кнопки «Добавить» (добавление каждого отдельно взятого основного средства):

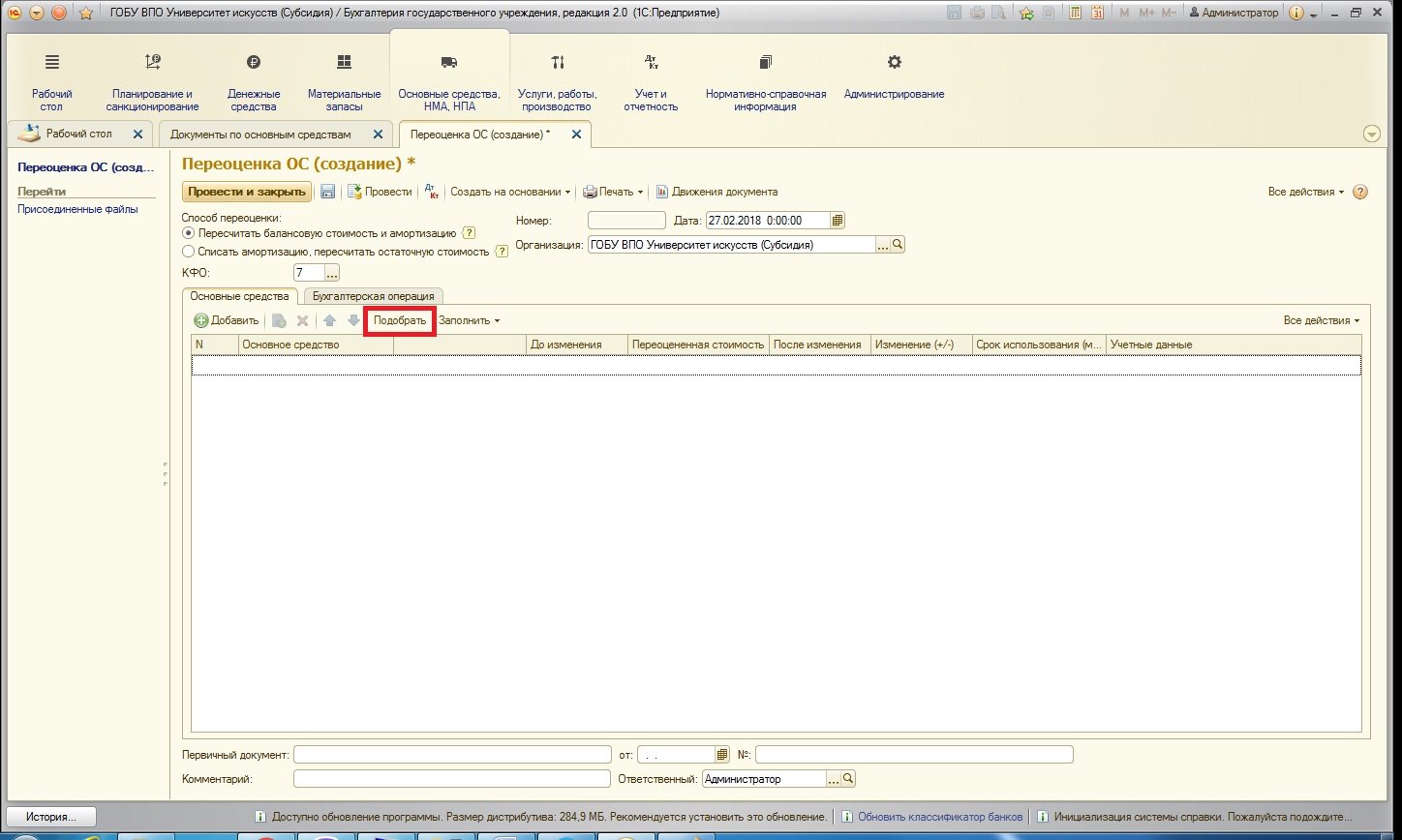

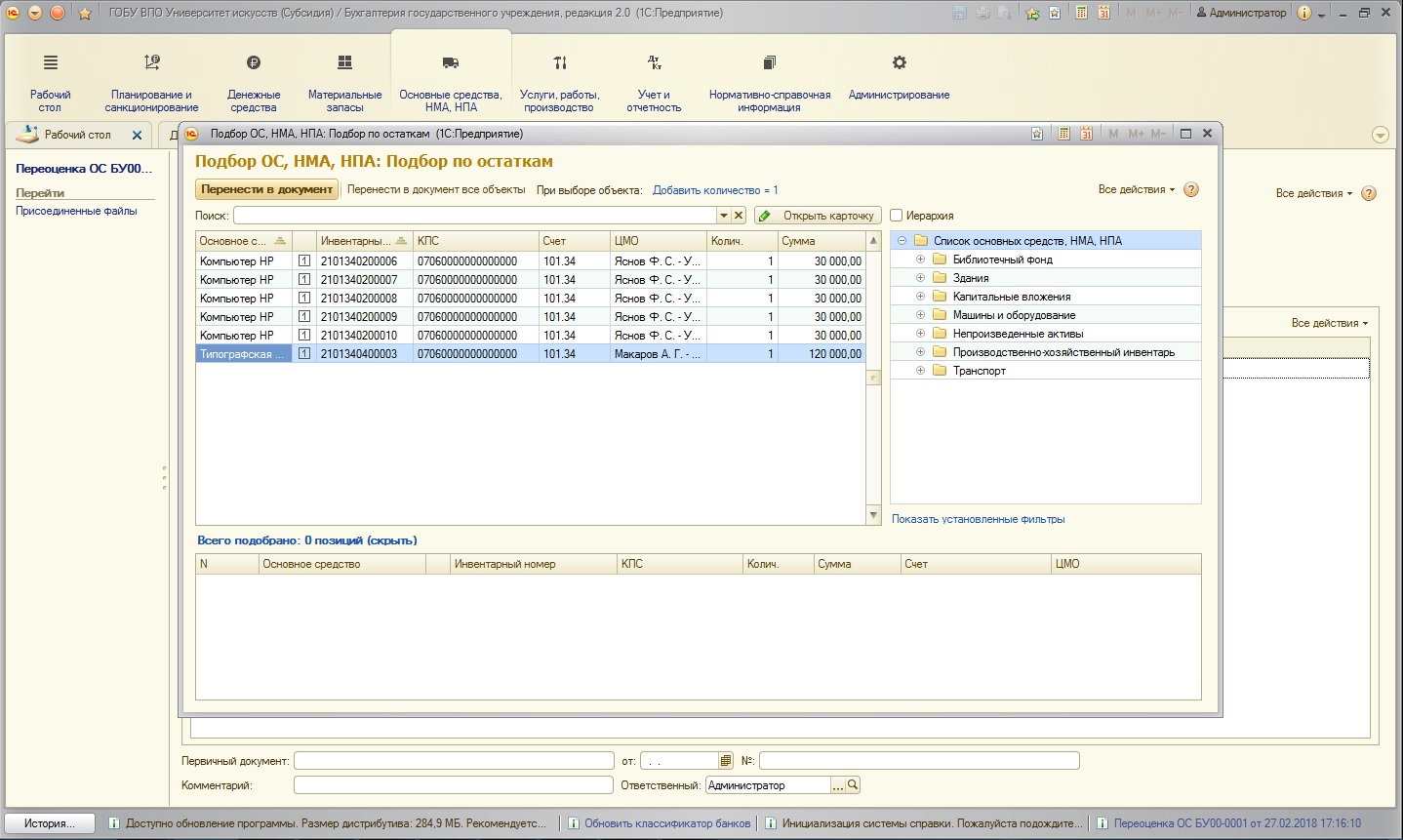

2. С помощью кнопки «Подобрать» (подбор сразу двух и более основных средств):

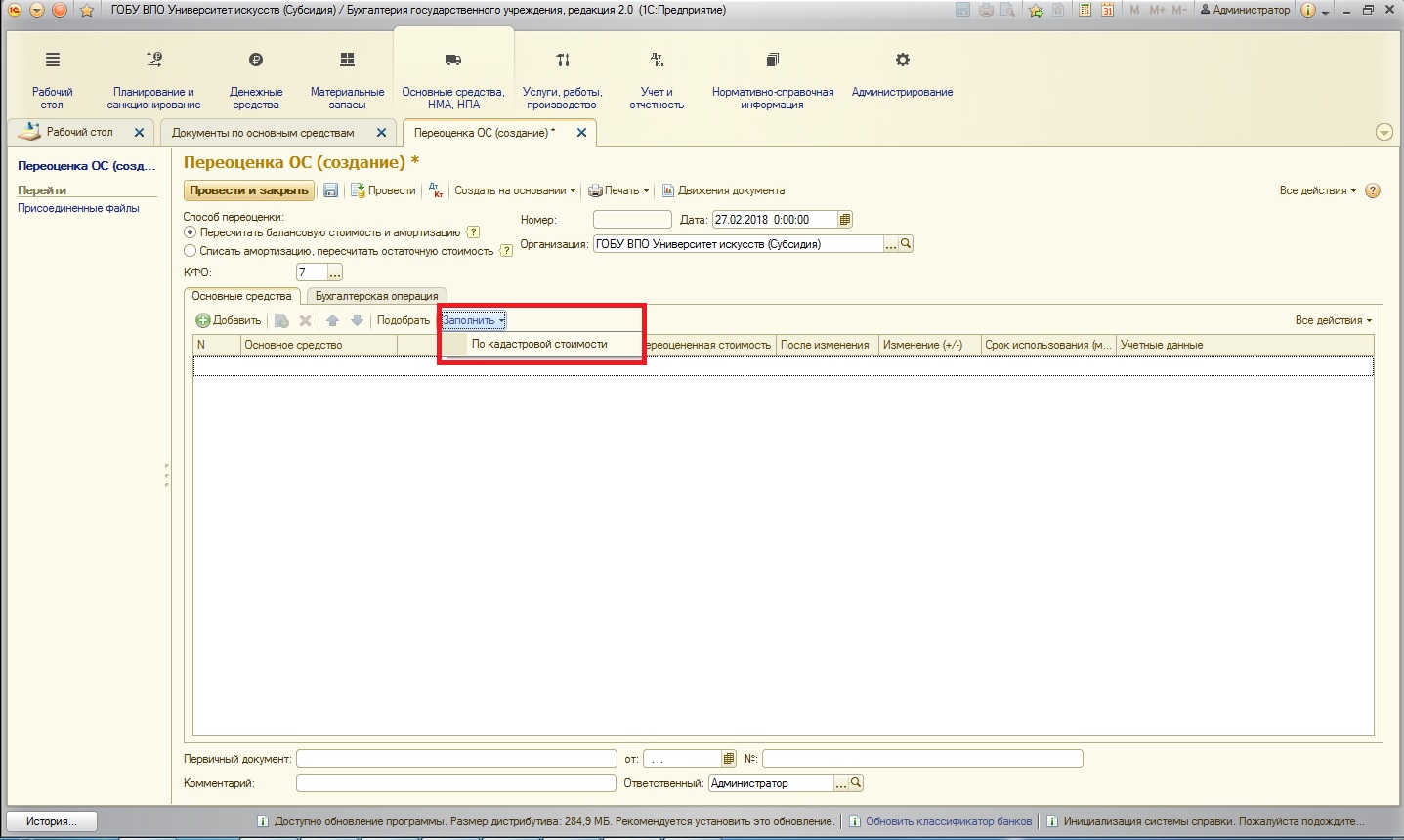

3. С помощью кнопки «Заполнить» по кадастровой стоимости (программа заполняет таблицу основными средствами на счетах 101.10, у которых кадастровая стоимость больше остаточной стоимости; кадастровая стоимость хранится в отдельном регистре «Сведения кадастрового учета»):

Воспользуемся вторым способом: открывается форма подбора, причем основные средства в форме отражаются только те, которые учитываются на выбранном в шапке КФО.

Хочу обратить внимание – при подборе в списке основных средств отражаются и те ОС, у которых нет остаточной стоимости. Их можно выбрать в документ, но переоценку стоимости с такими объектами НФА провести нельзя. Рассмотрим, как отработает программа в таком случае. Выберем основное средство без остаточной стоимости.

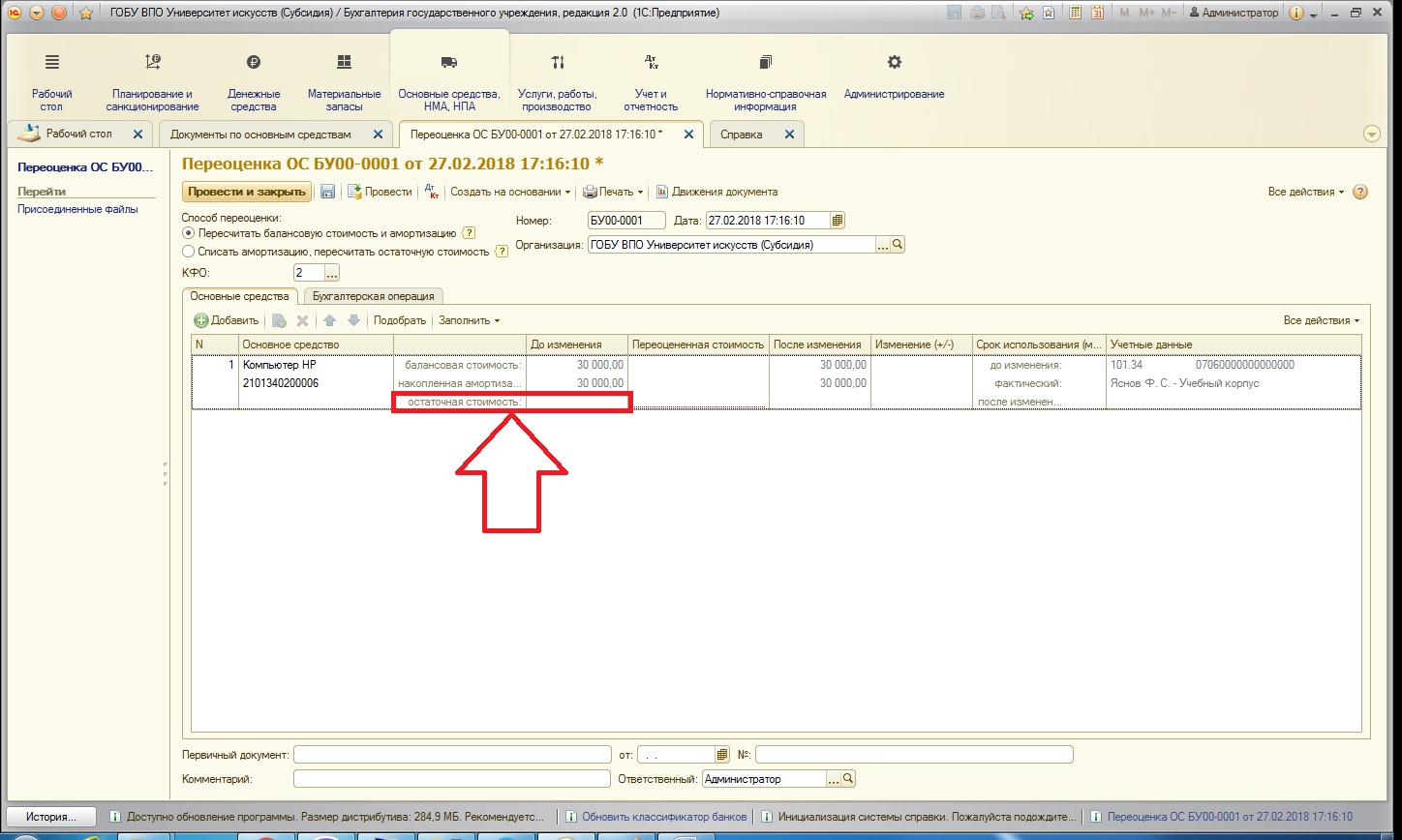

Как видно, поле «Остаточная стоимость» не заполняется:

При попытке указать переоцененную стоимость (которая при добавлении основного средства в таблицу документа не заполняется), программа позволит ввести сумму, но при попытке проведения – движения по счетам сформированы не будут:

Выберем основное средство, которое имеет остаточную стоимость и может быть переоценено:

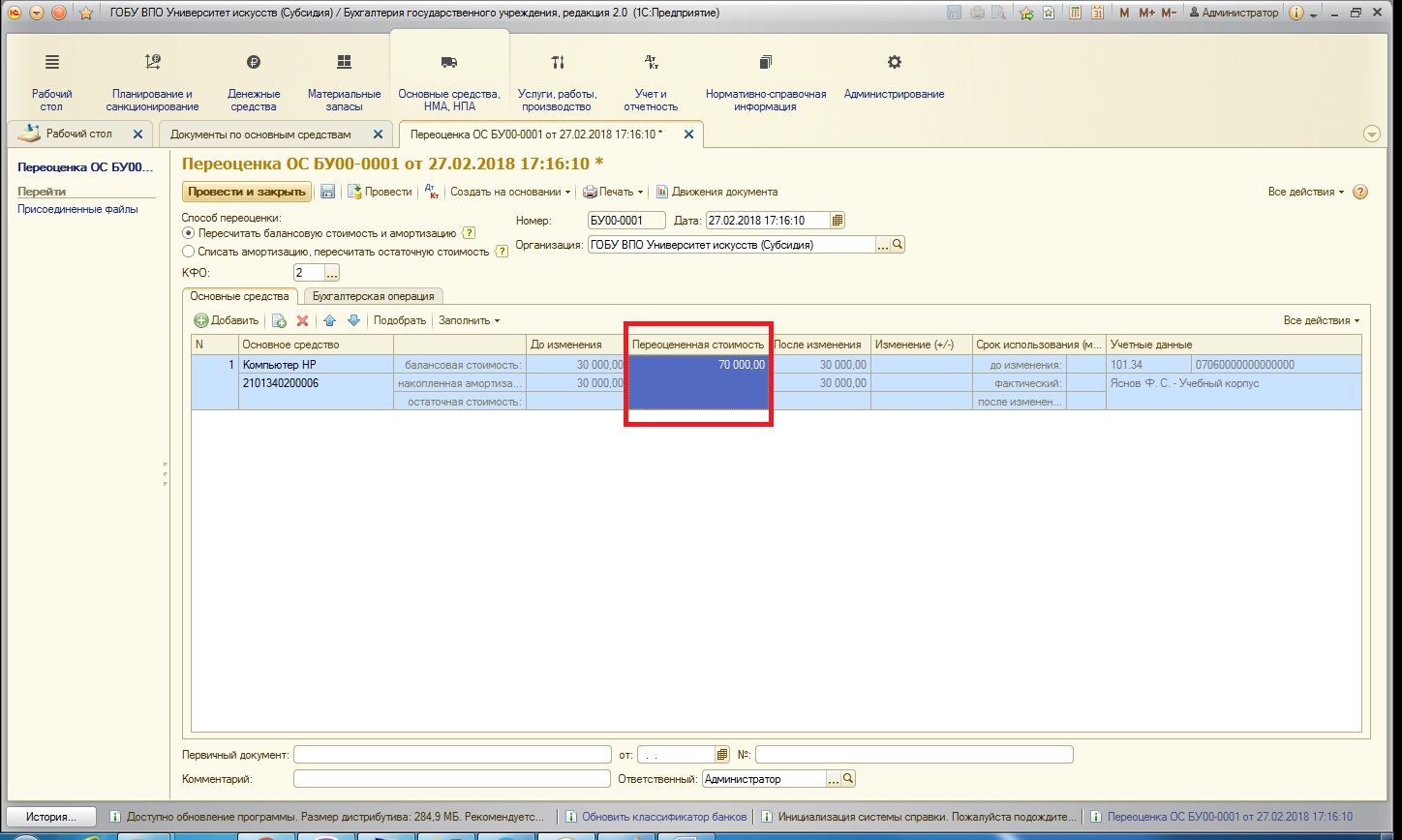

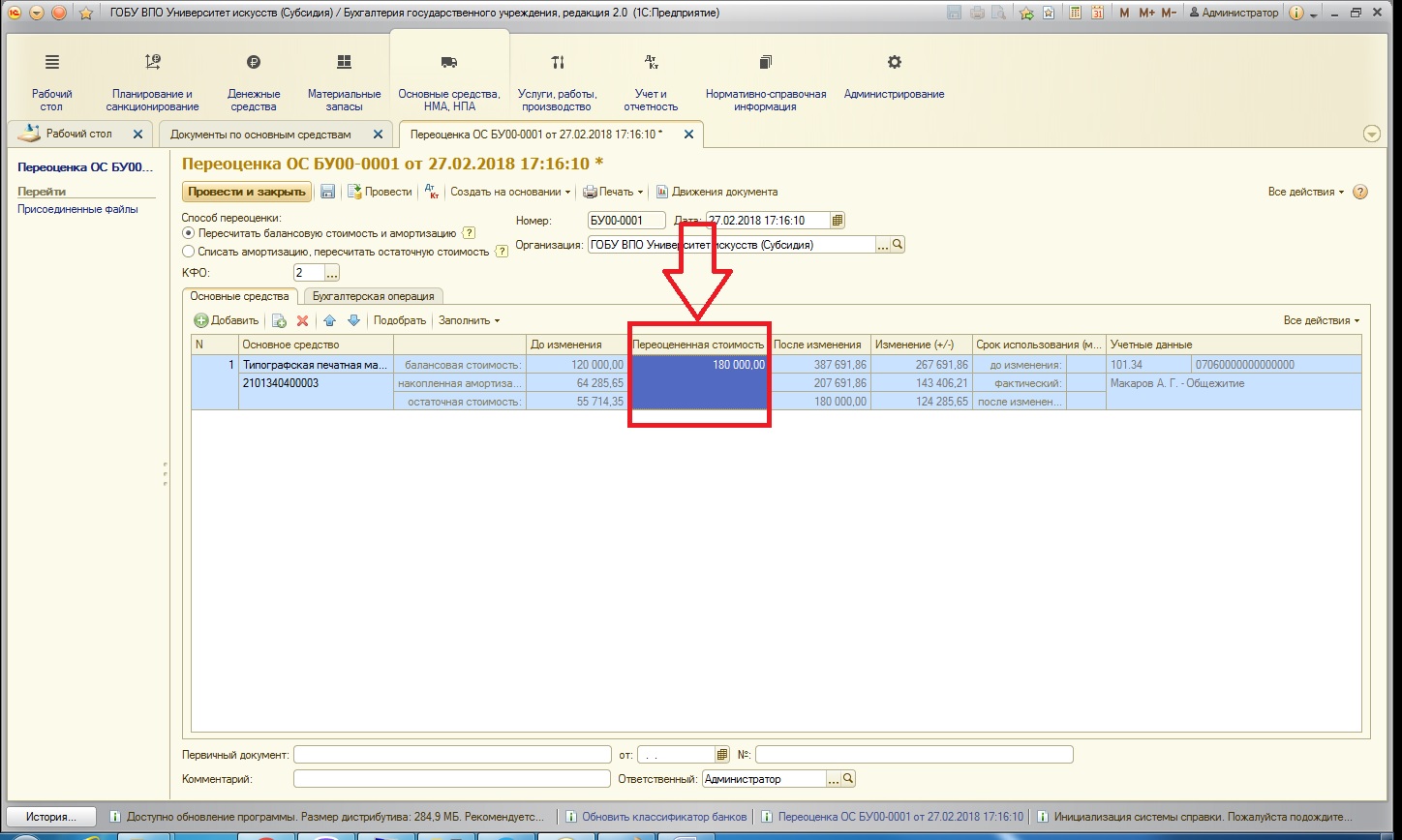

Как видно, переоцененная стоимость при заполнении по умолчанию равна остаточной. Укажем новую справедливую стоимость нашего основного средства (чаще всего, она соответствует текущей рыночной):

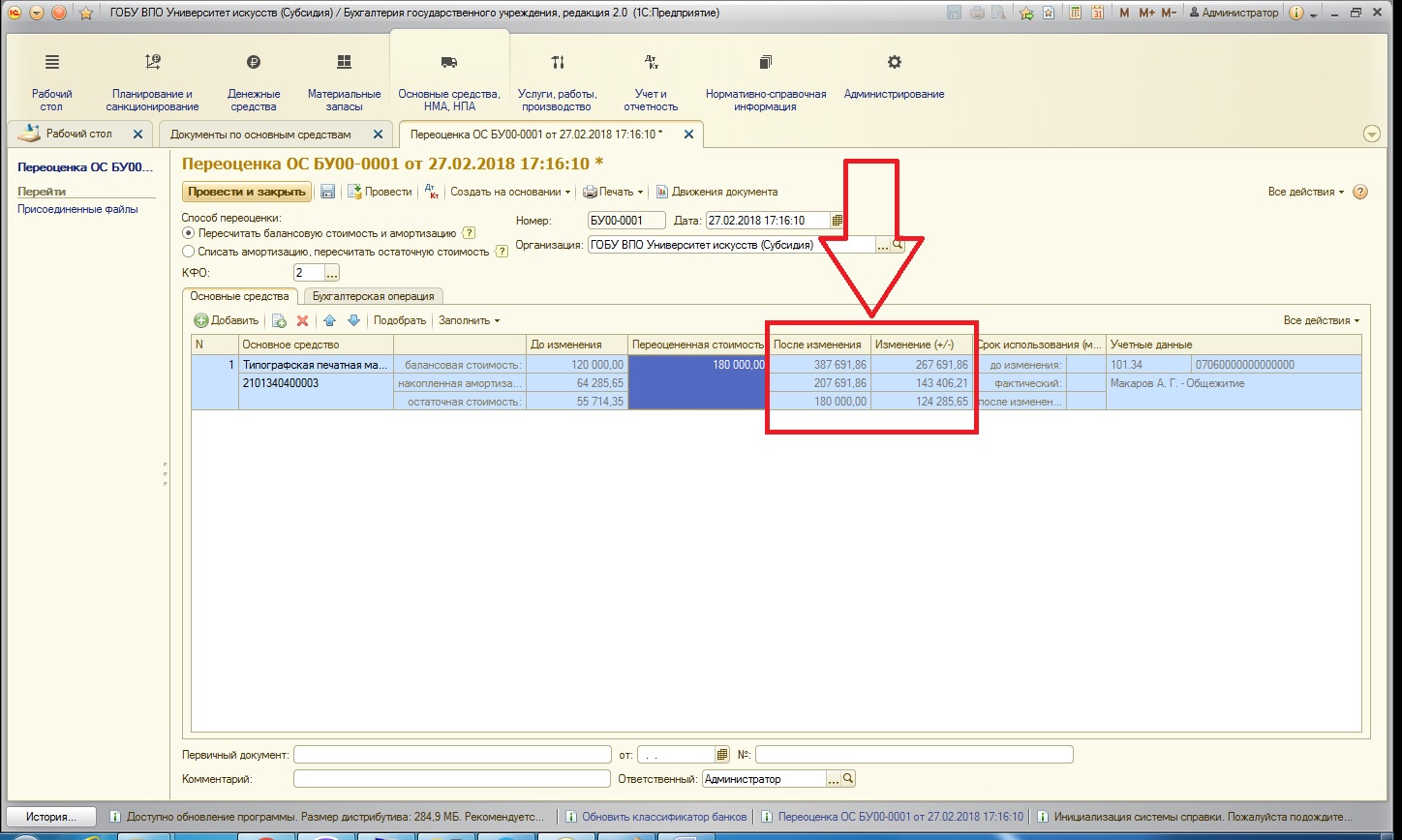

После того, как нами указана новая стоимость, автоматически рассчитывается столбец «После изменения» и «Изменение (-/+)» в соответствии с выбранным нами способом расчета (в шапке документа):

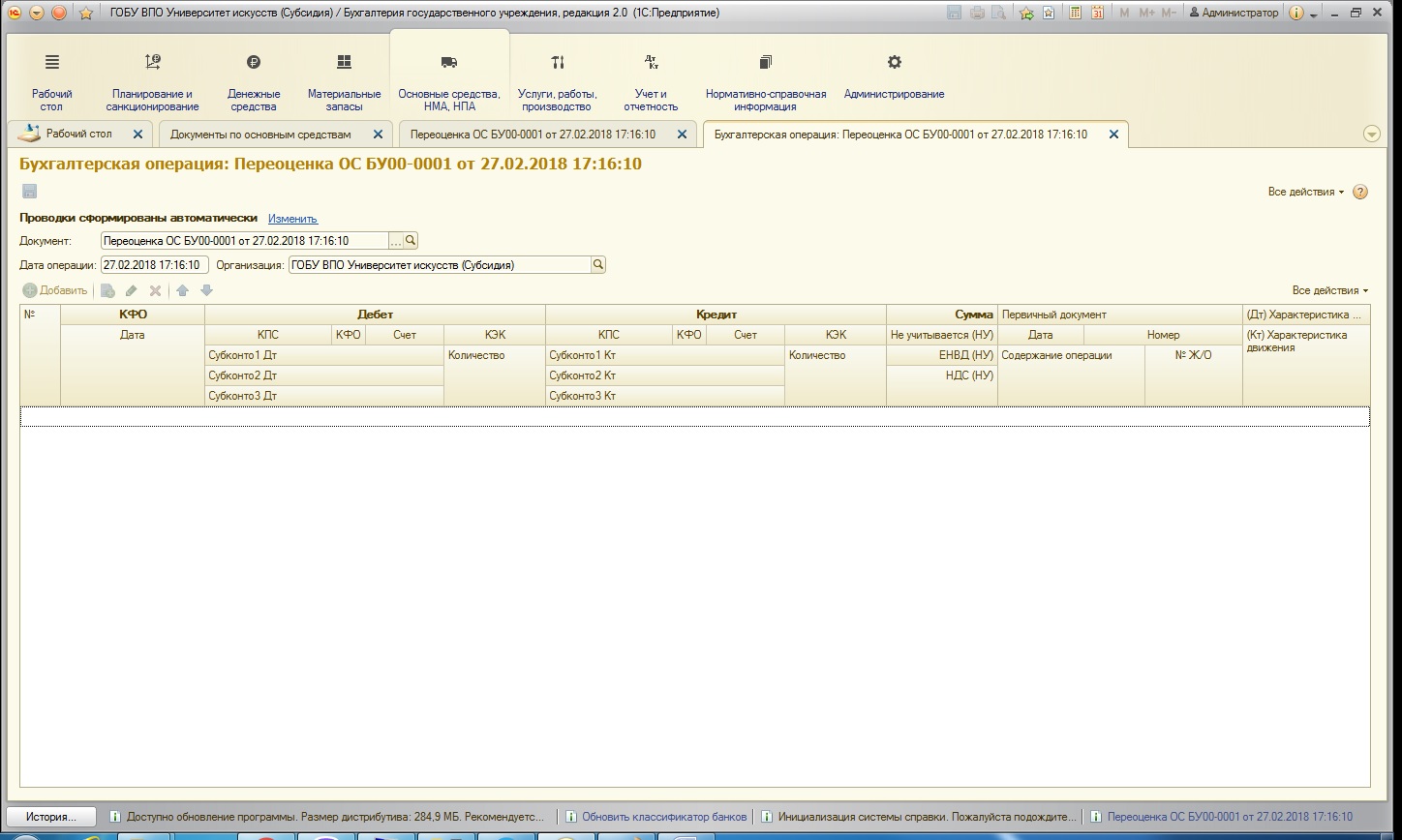

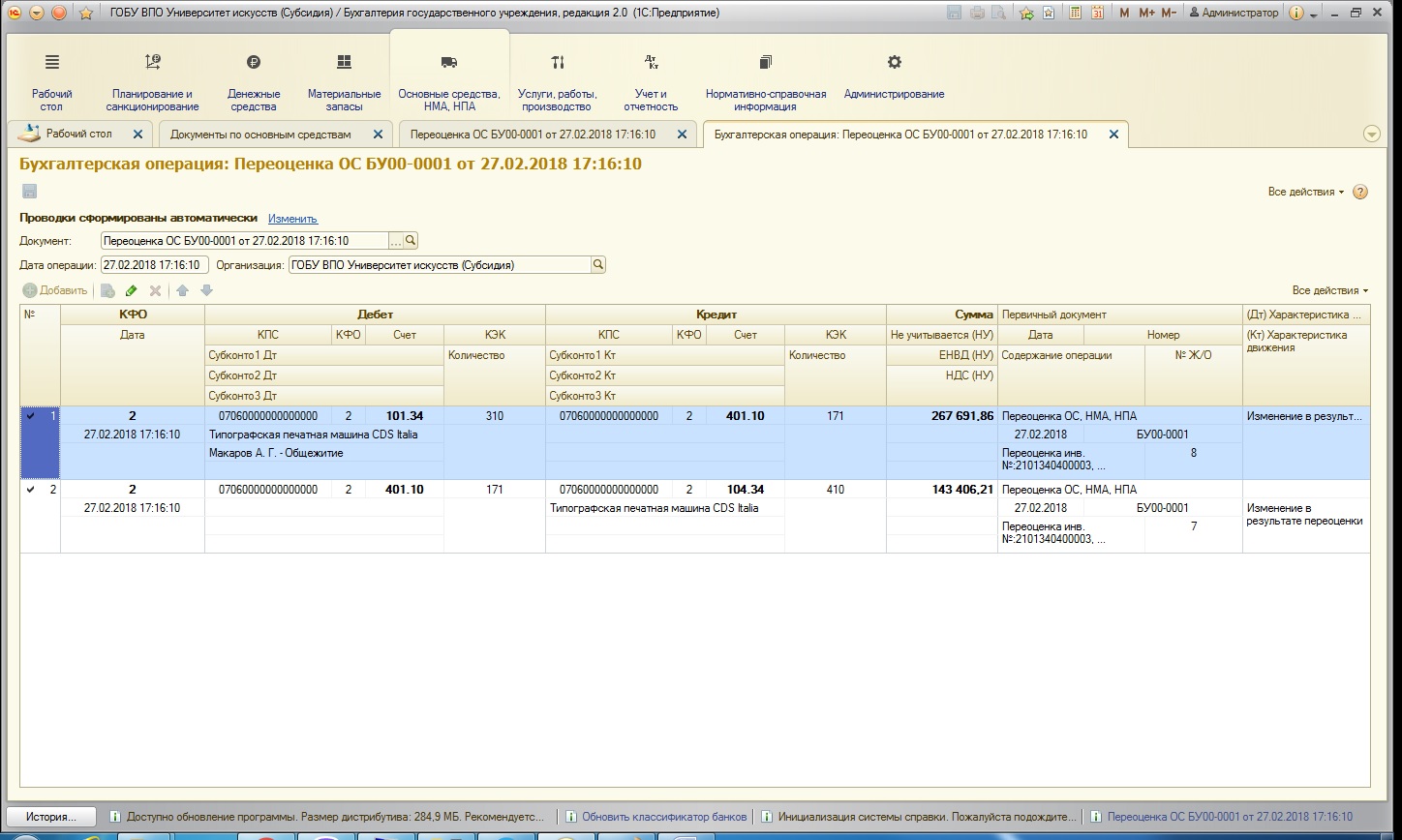

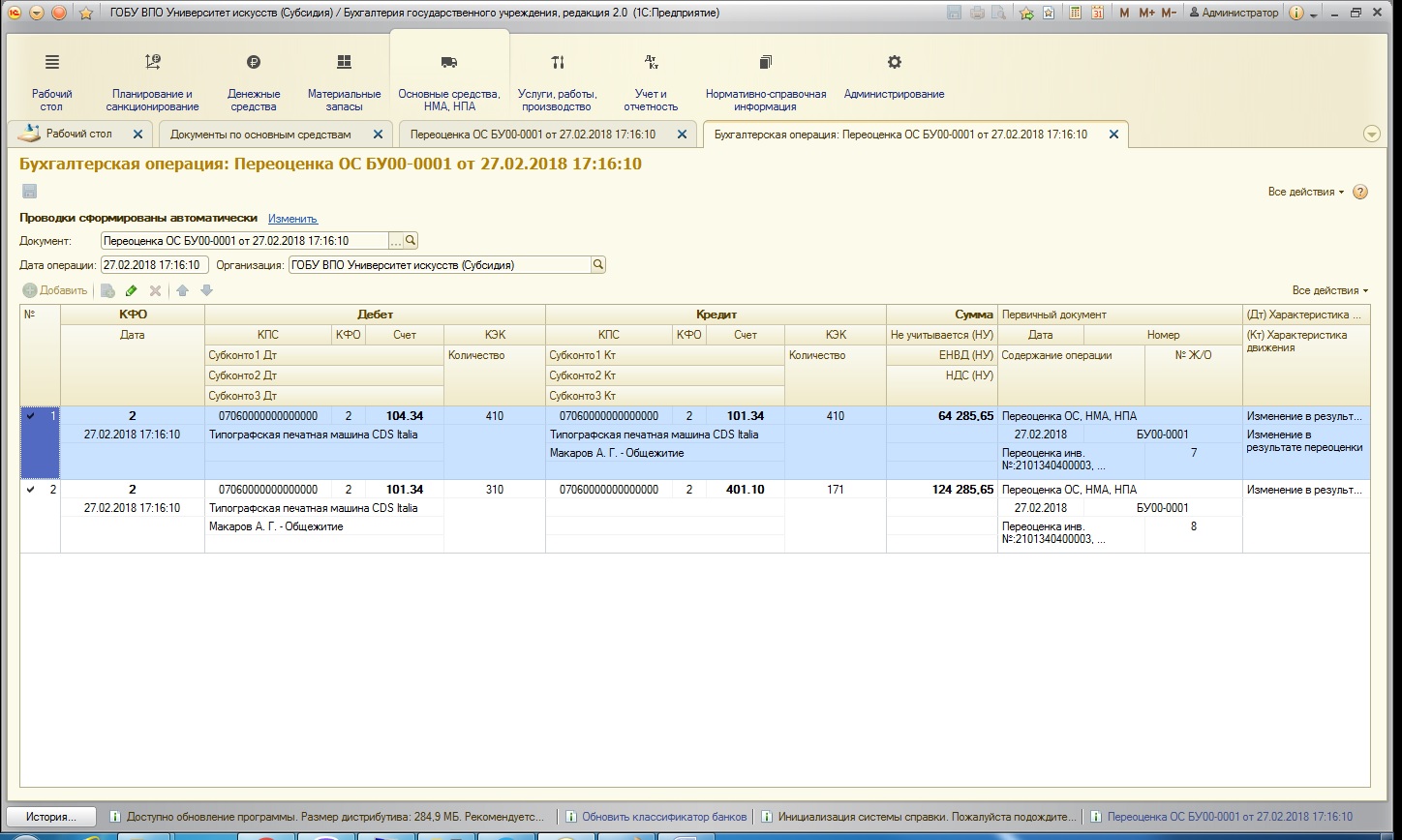

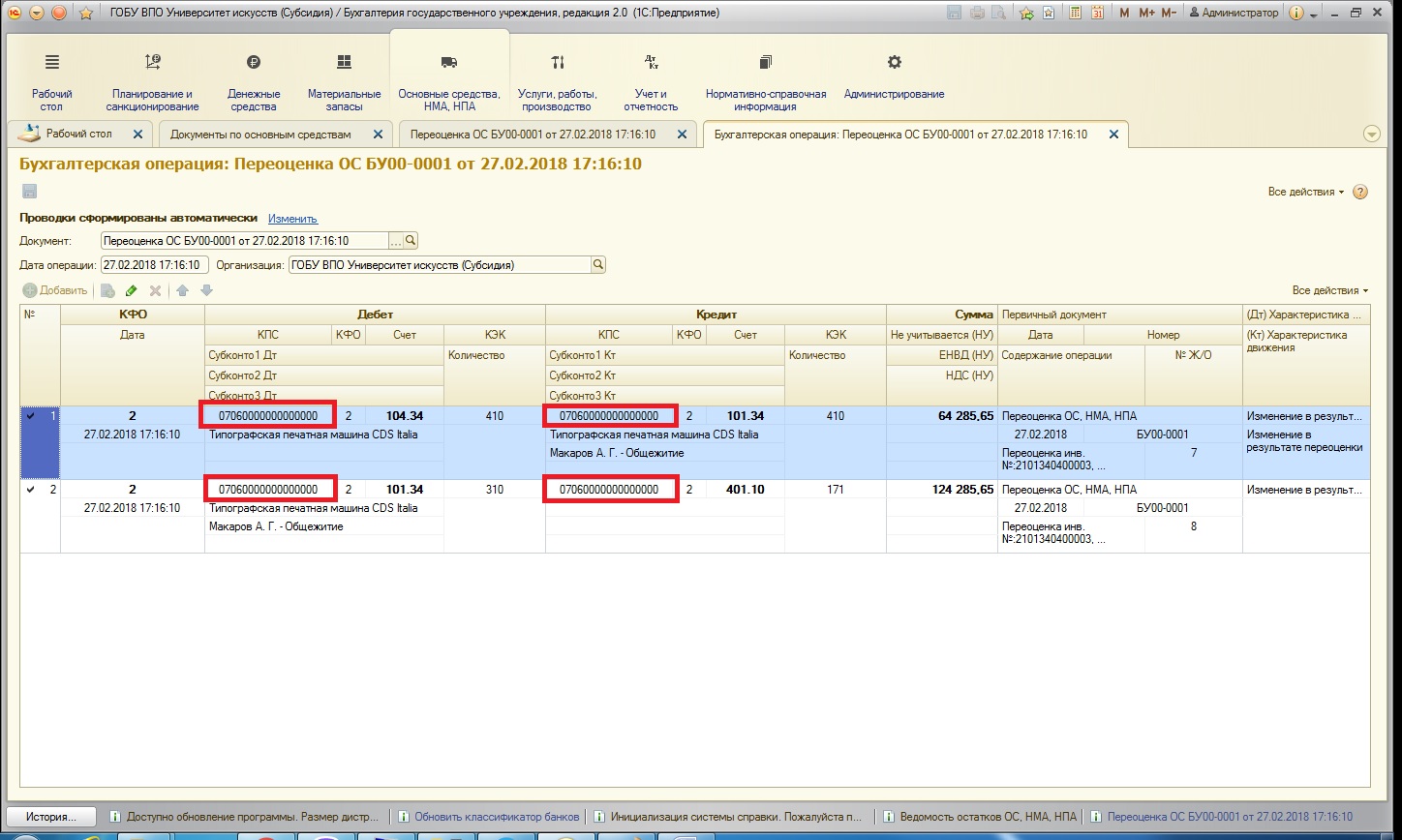

Проведем документ и просмотрим получившиеся проводки:

Проводки формируются на сумму изменений.

Для сравнения – переключу способ переоценки и рассмотрим получившиеся проводки в таком случае:

Проводки теперь другие. Хочу пояснить, чем отличаются эти 2 способа:

1. Пересчитать балансовую стоимость и амортизацию: этот способ подразумевает, что балансовая стоимость и начисленная амортизация умножаются на одинаковый коэффициент так, чтобы при вычитании из балансовой стоимости накопленной амортизации у нас получилась новая остаточная стоимость:

Число 1 – Число 2 на рисунке = получим новую остаточную стоимость.

При этих манипуляция у нас образуются разницы в суммах. Так как это разницы в балансовой стоимости и сумме амортизации – относим их на соответствующие счета.

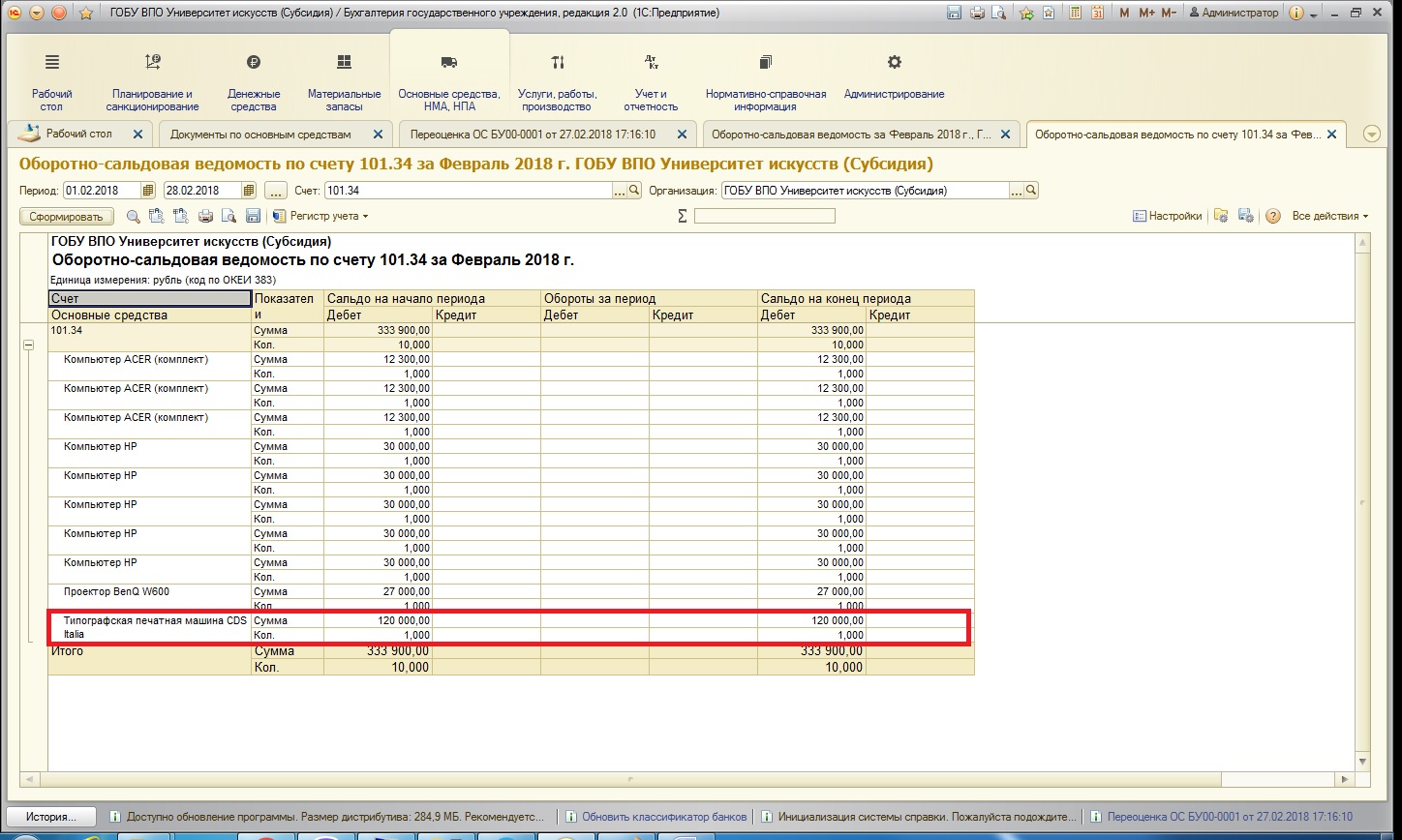

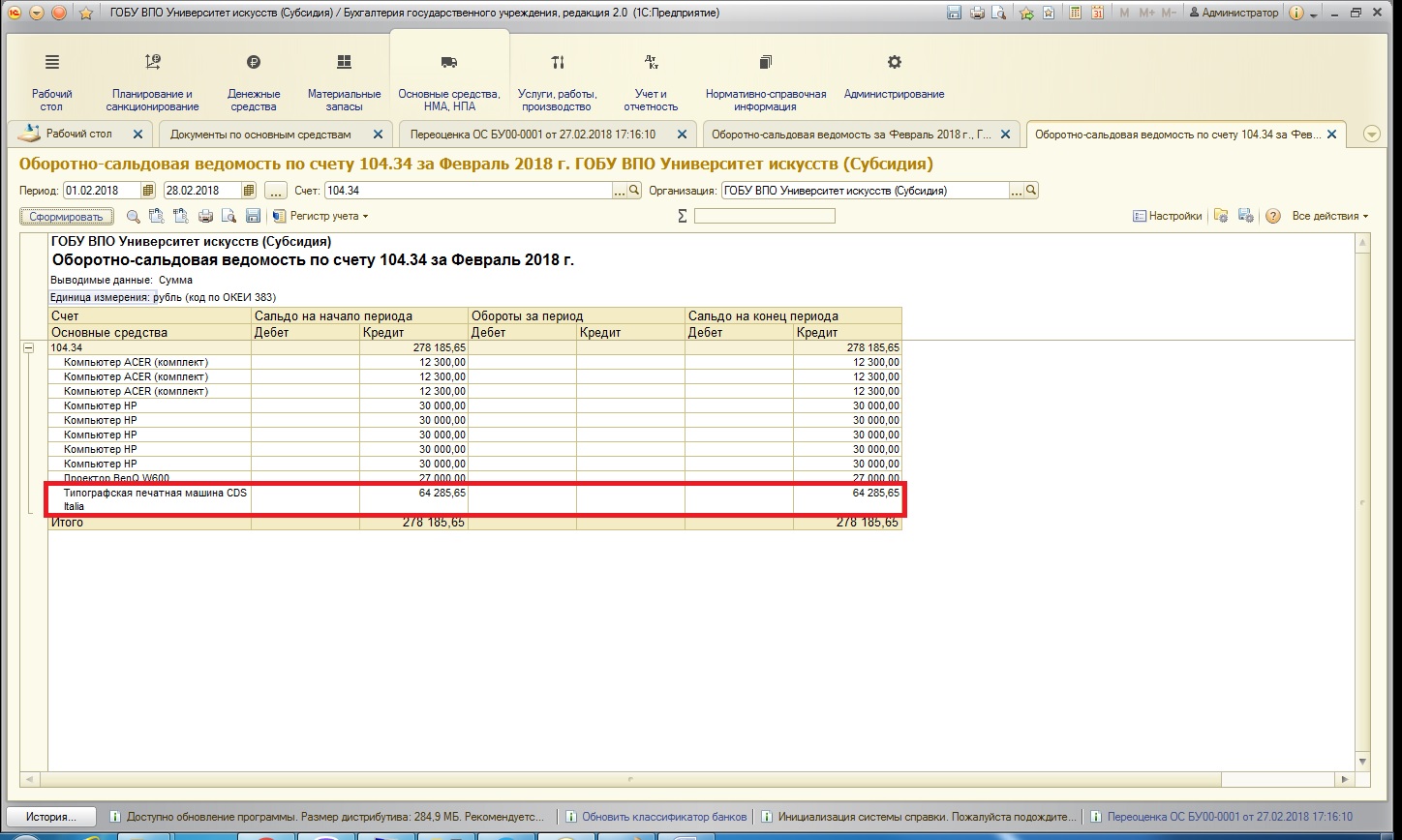

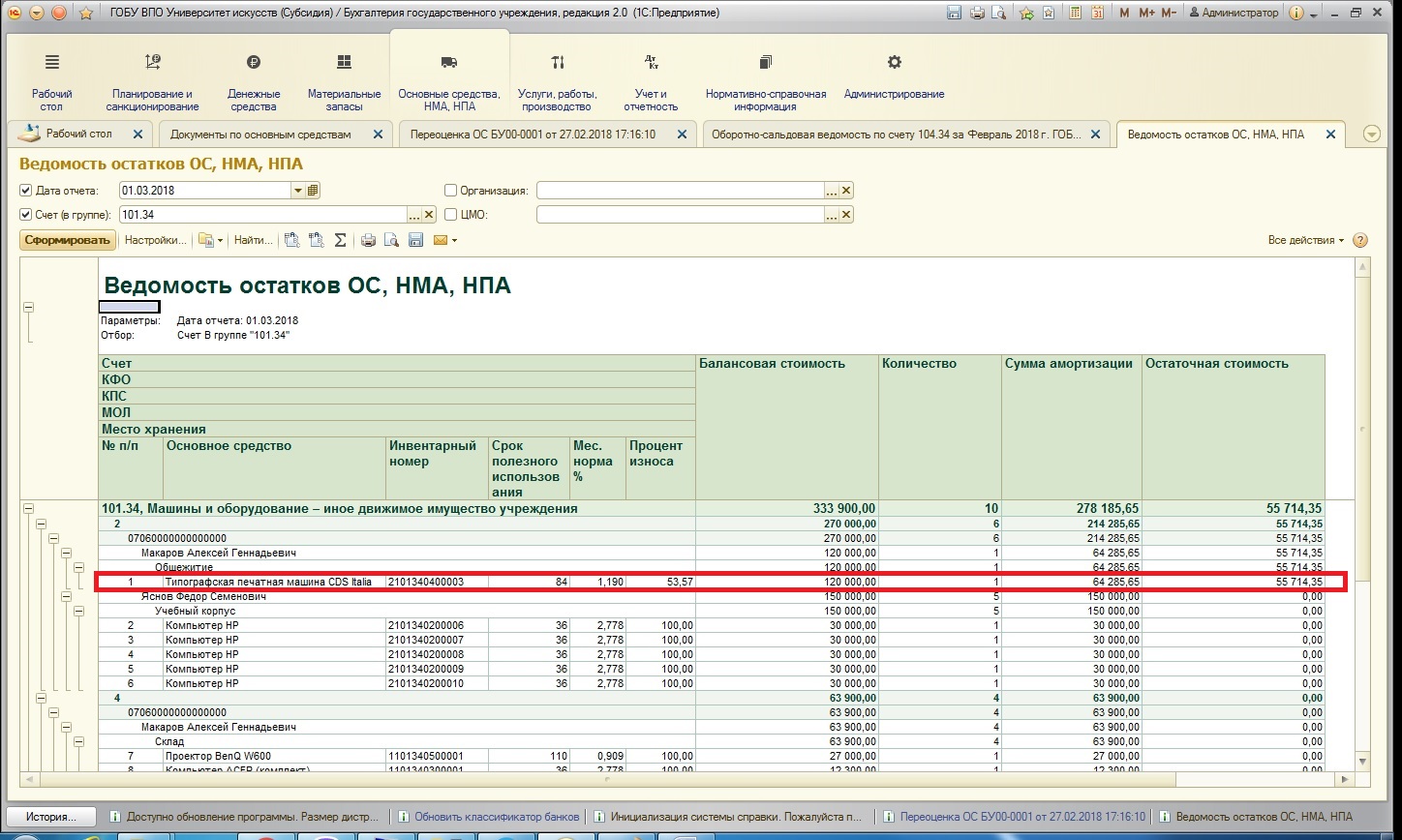

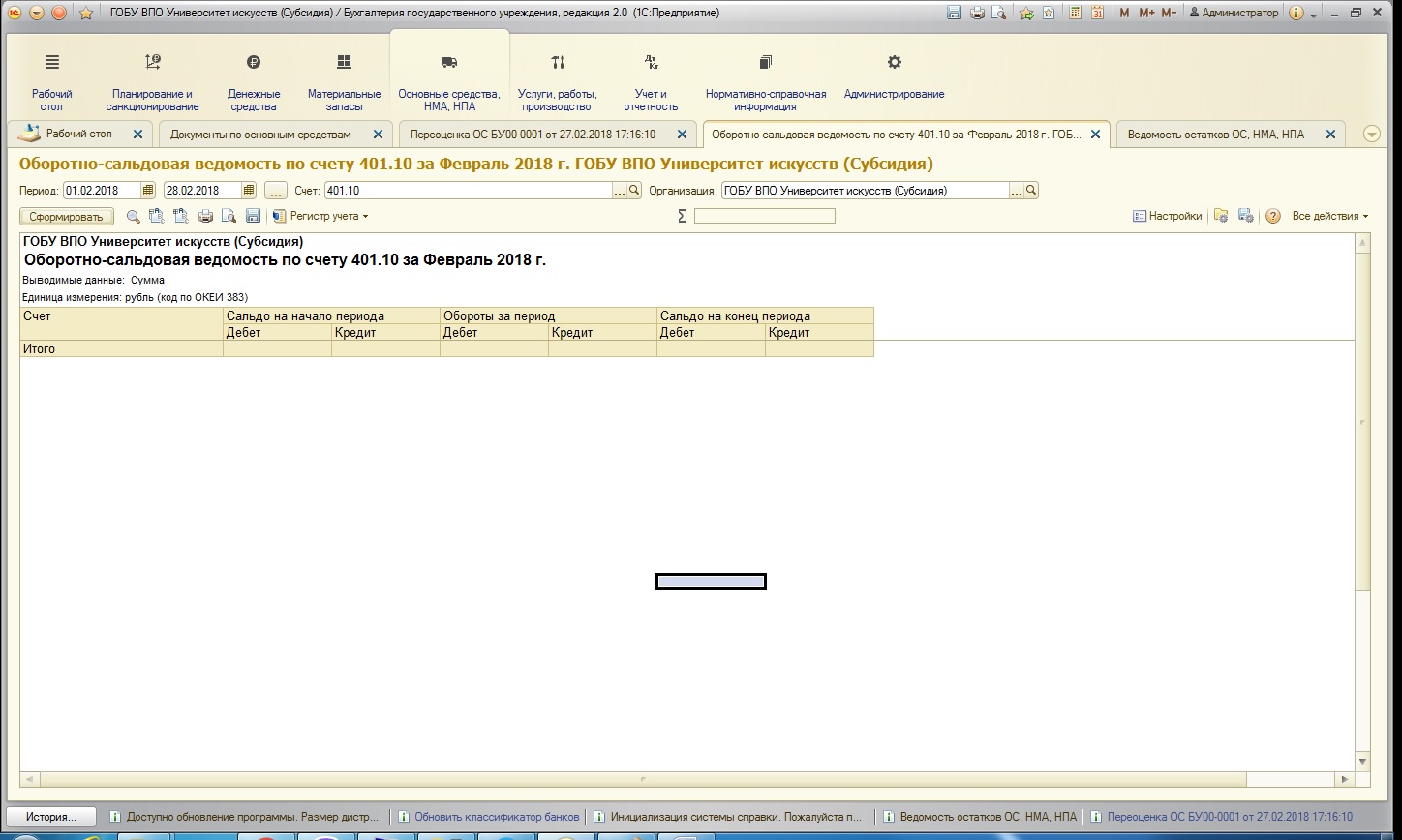

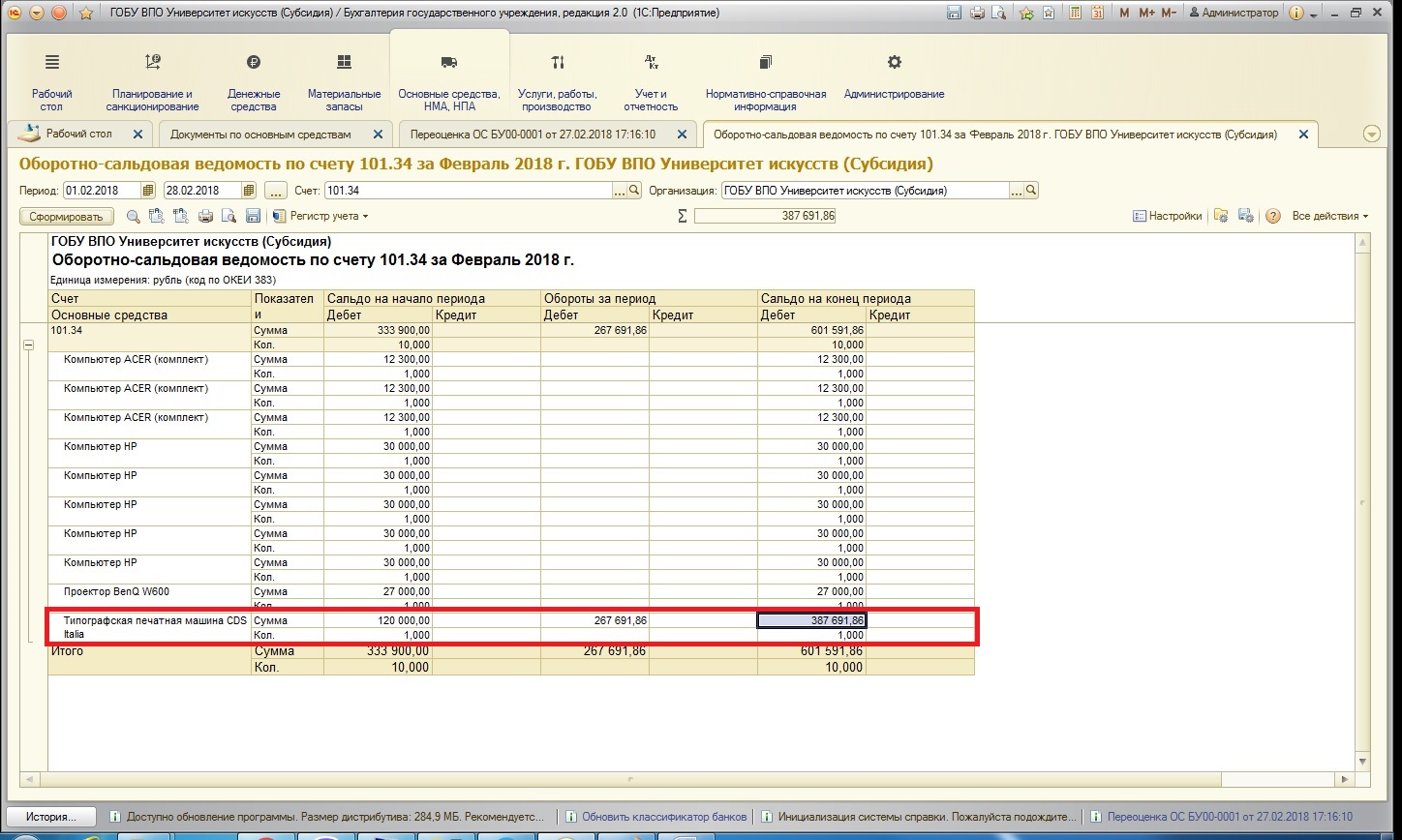

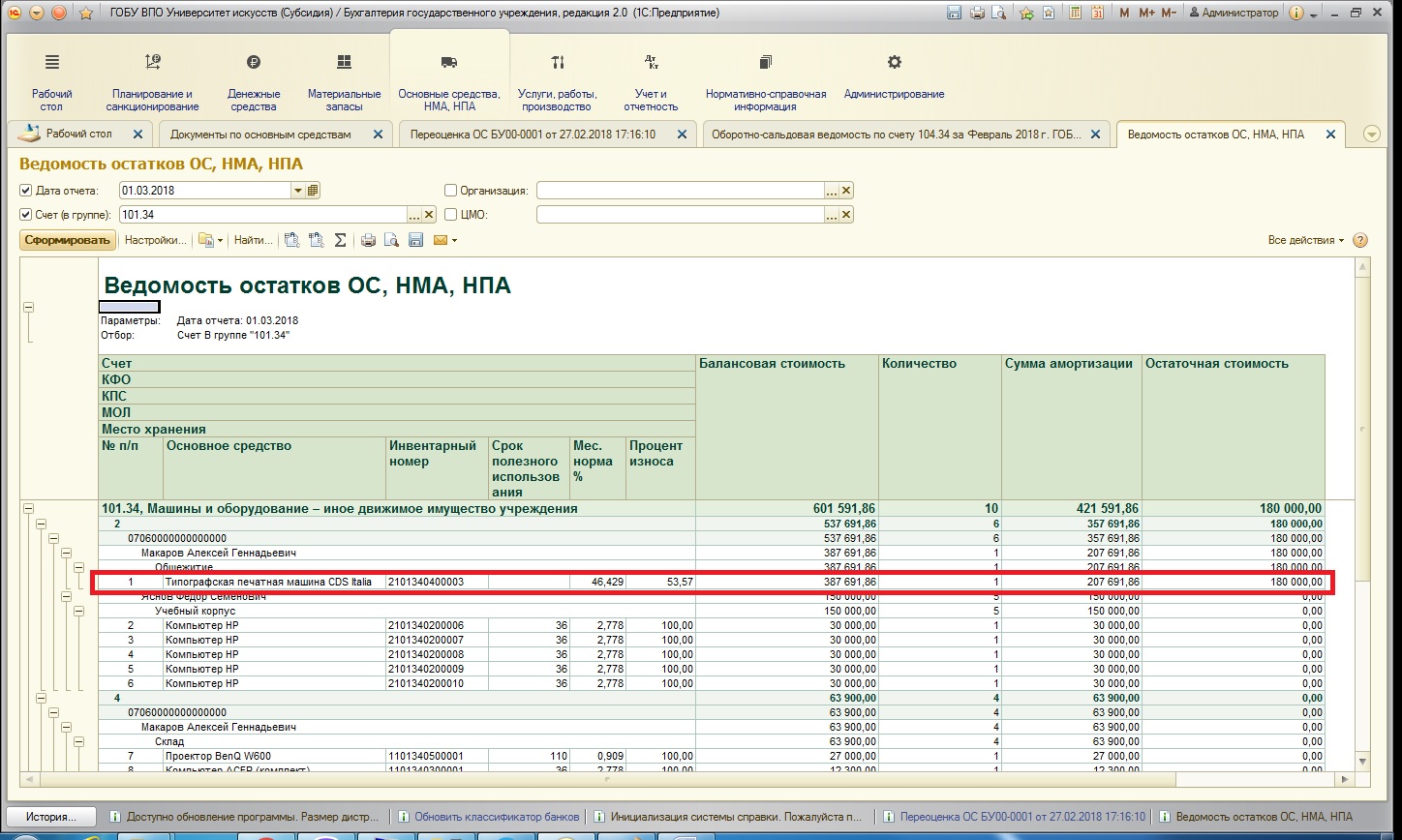

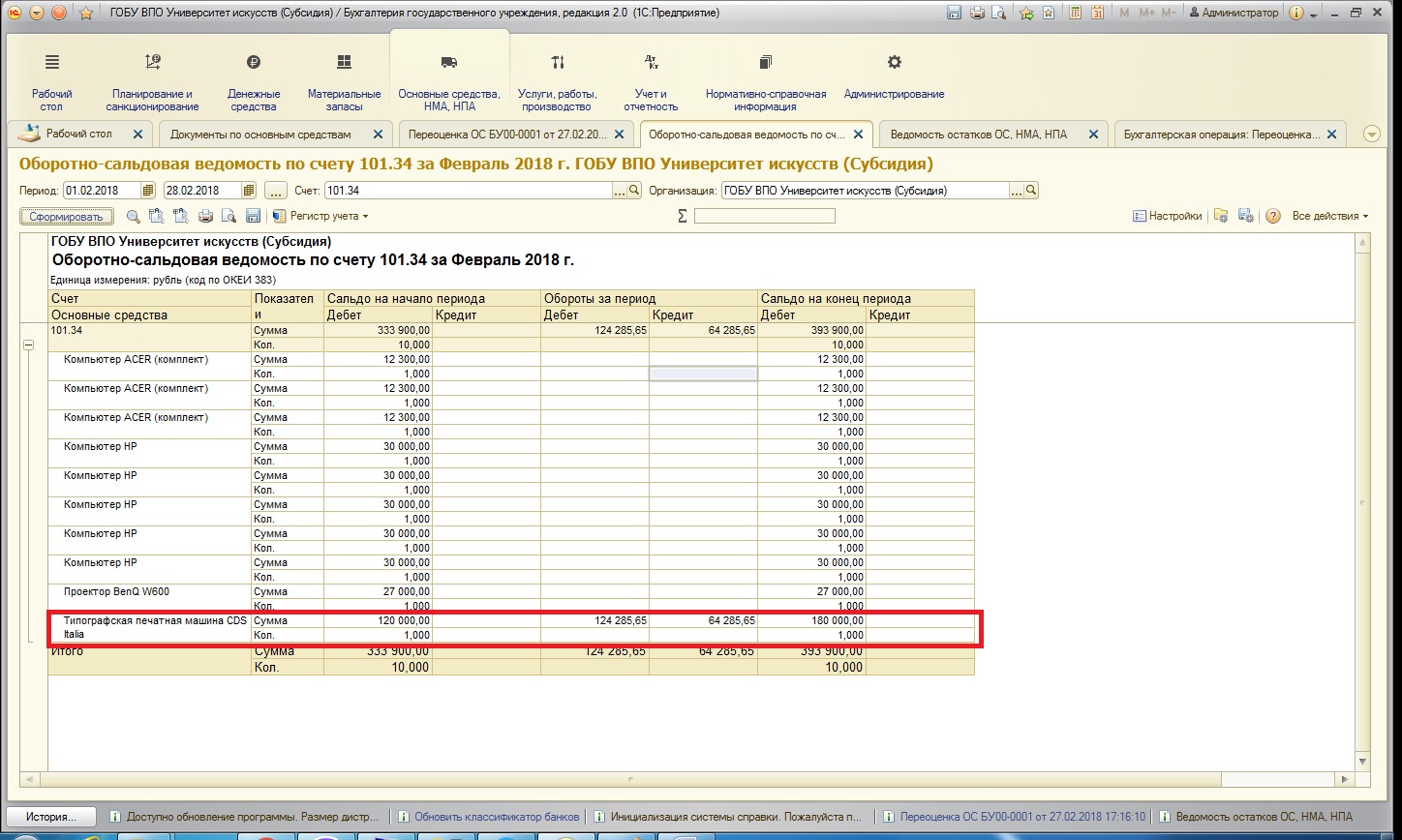

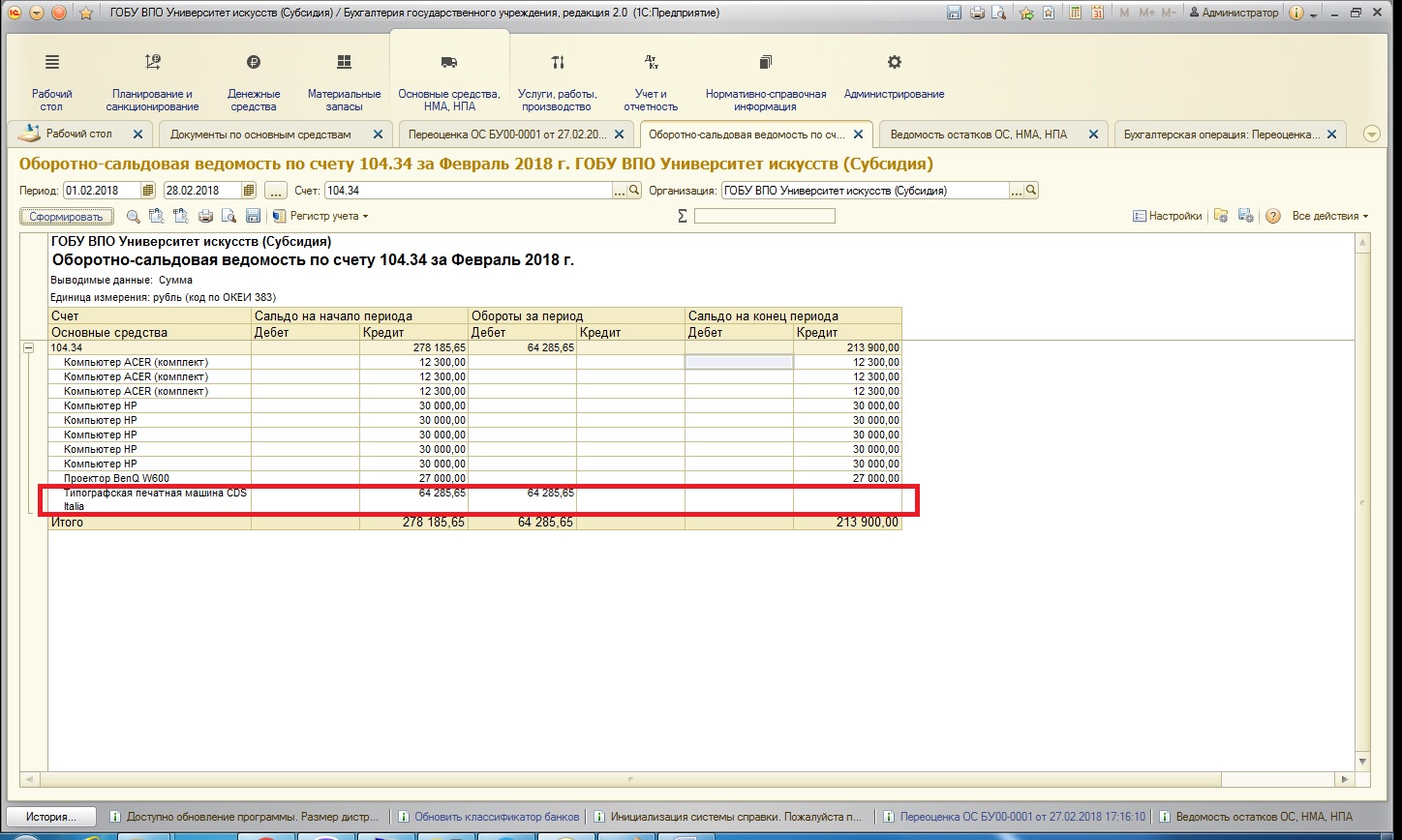

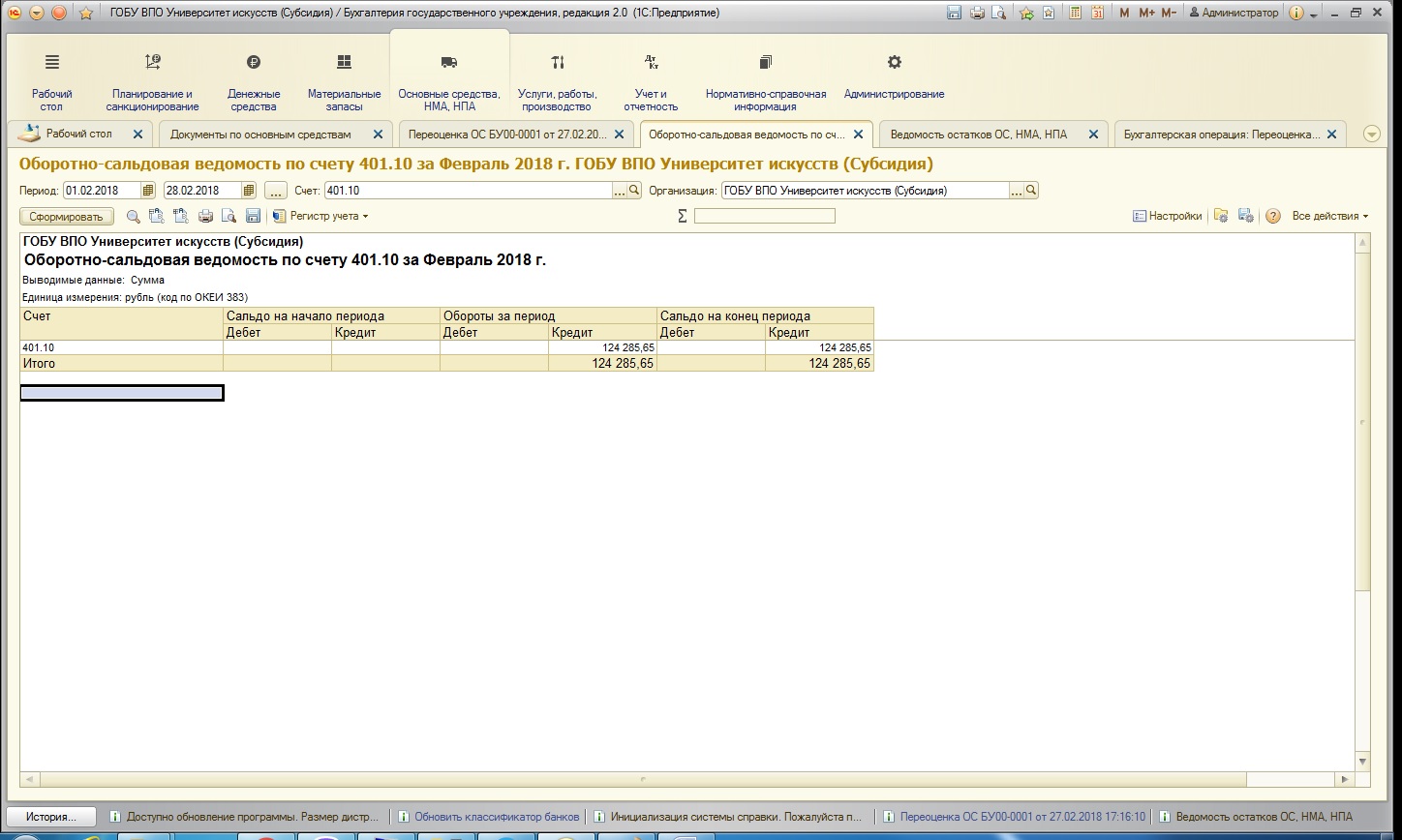

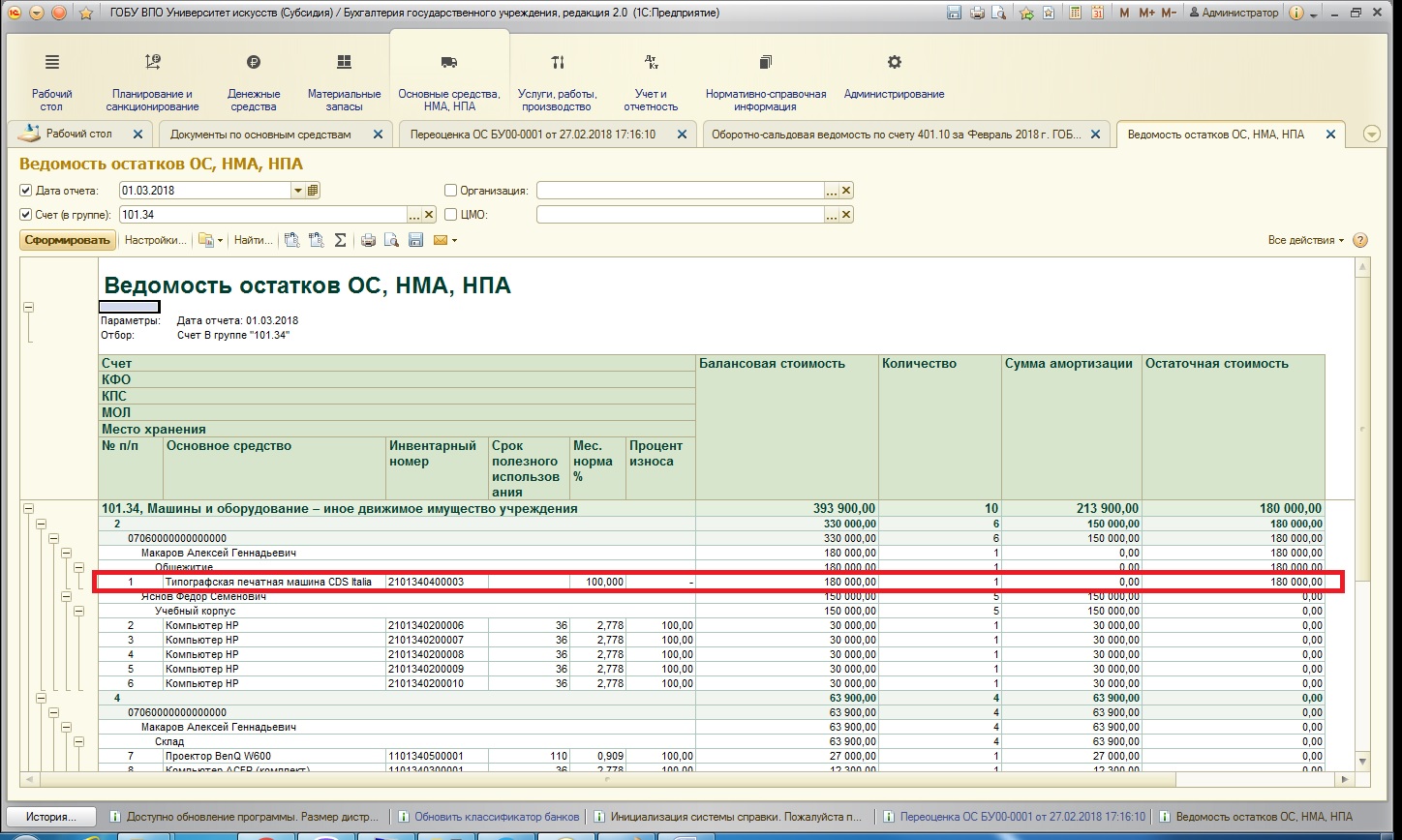

Чтобы было понятнее, сформируем оборотно-сальдовую ведомость по счетам (в нашем случае нас интересуют счета 101.34, 104.34 и 401.10 – для понимания картины в бухгалтерском учете, и отчет «Ведомость остатков ОС, НМА и НПА» - для понимания картины в регистрах) до наших манипуляций и сравним с картиной после.

До:

Видно, что обороты за период появляются ровно на суммы изменений и остаток изменяется в соответствии с необходимым нам.

2. Списать амортизацию, пересчитать остаточную стоимость: этот способ подразумевает вычитание амортизации из балансовой стоимости и увеличение остаточной стоимости на сумму разницы.

После проведения переоценки также приведу картину учета:

Как видно, амортизация после переоценки становится нулевой. При этом амортизация после переоценки на оставшийся срок полезного действия будет начисляться точно также, как и до переоценки, то есть по той же расчетной норме.

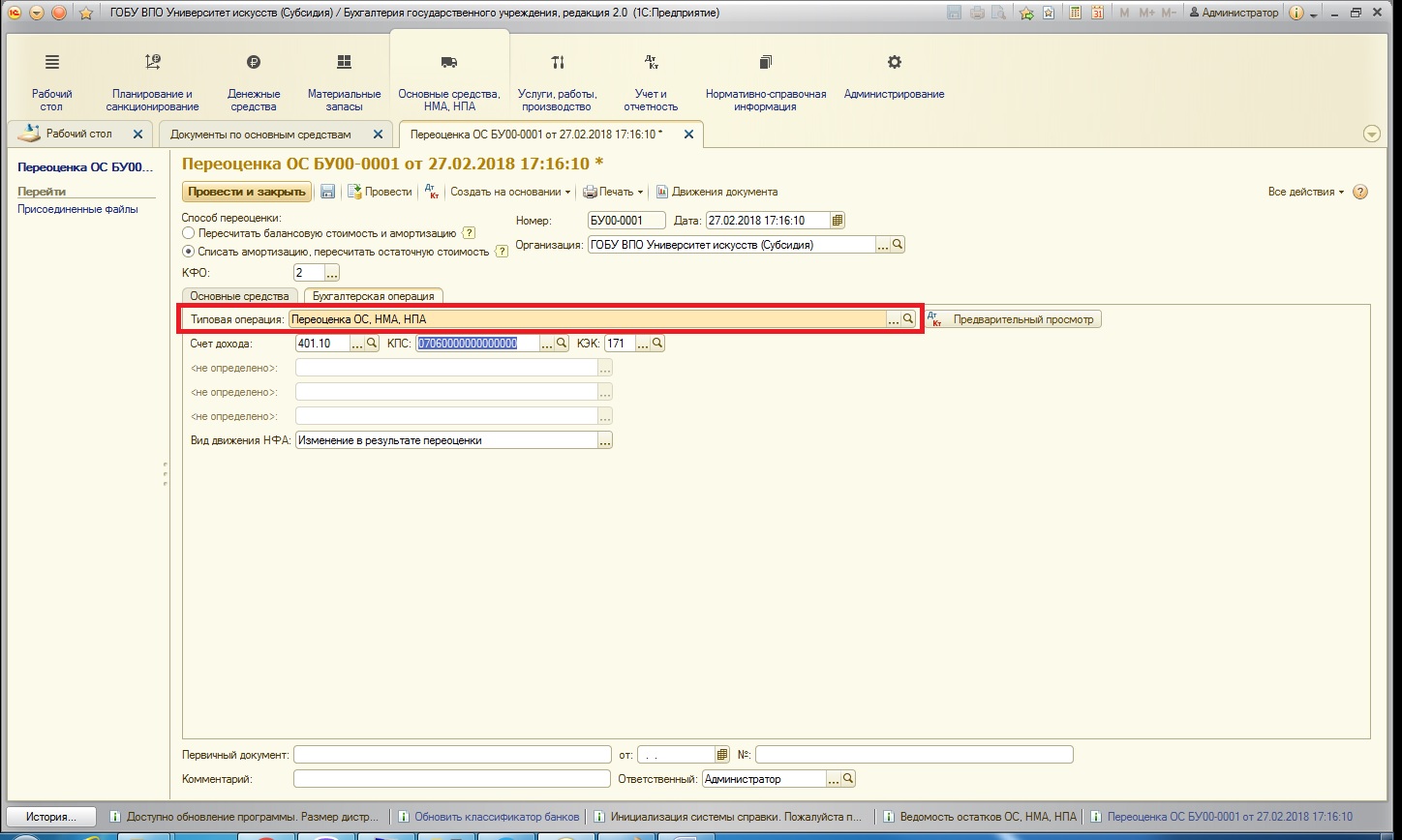

Также хотелось бы сказать, что в программе 1С имеется типовая операция для переоценки, которая автоматически и выбирается в документе:

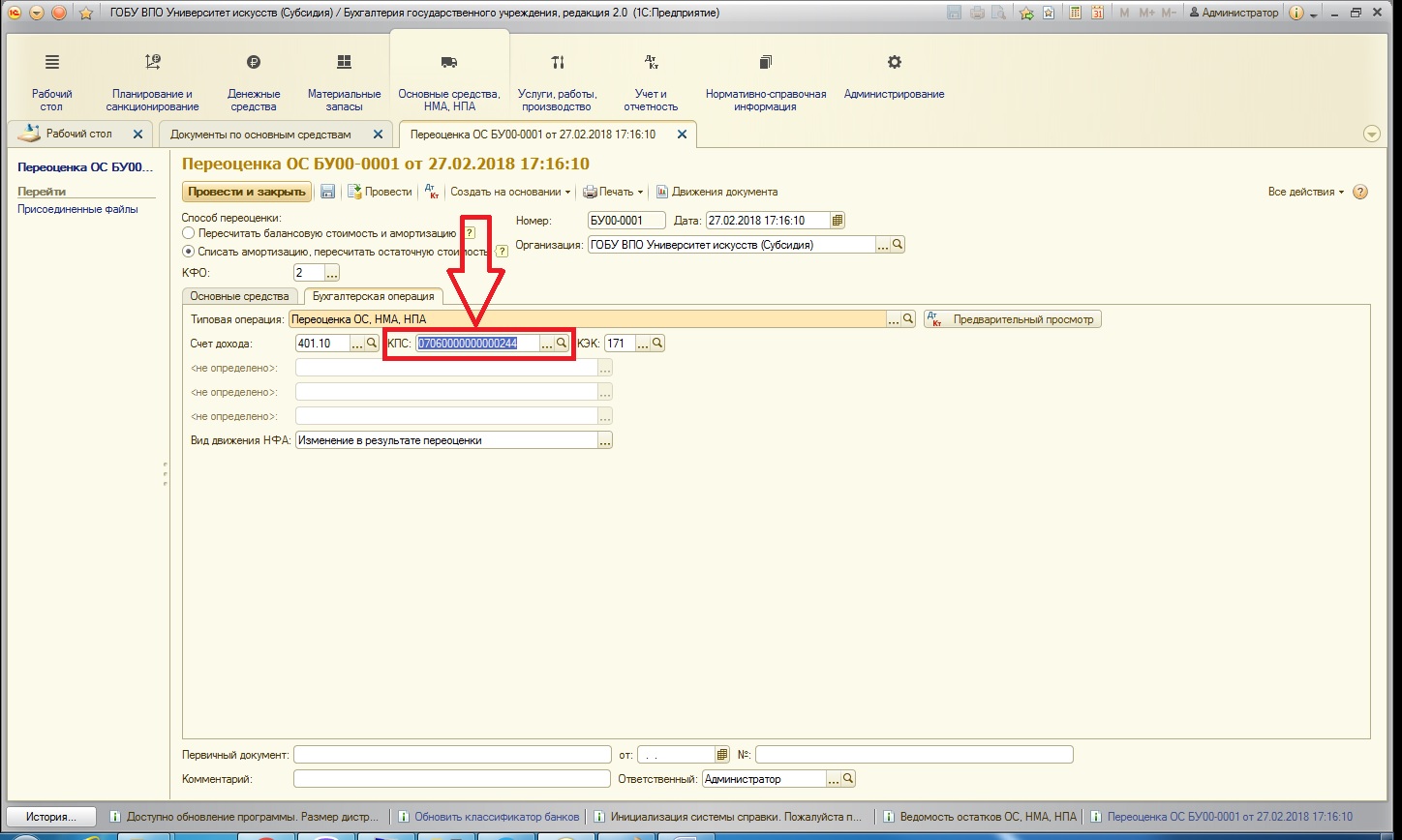

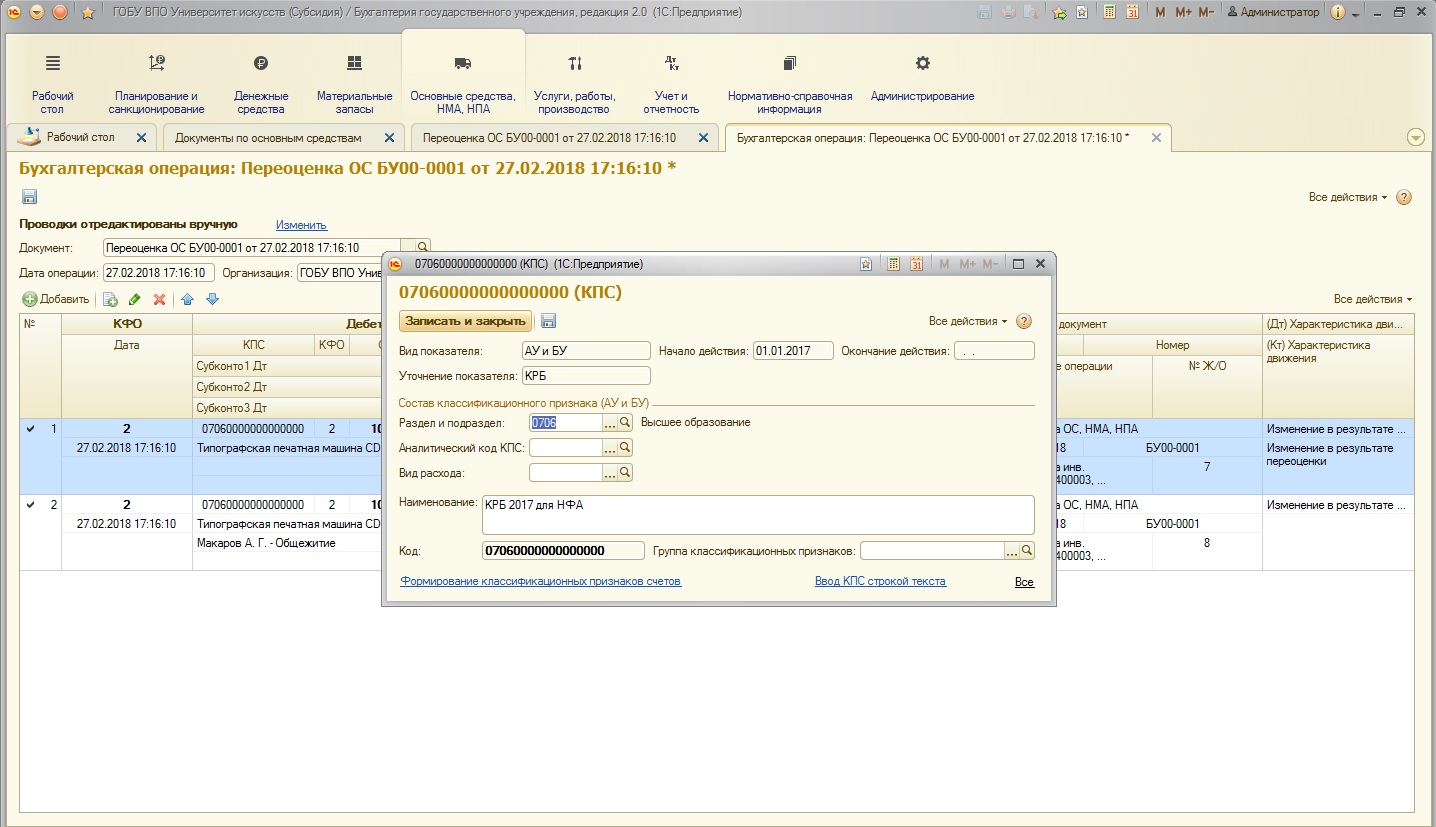

Причем, есть такая особенность этой типовой операции: при выборе КПС с видом расхода, отличного от 000 (например, 07060000000000244) – при формировании проводок типовая операция заменяет на КПС с видом расхода 000:

Хорошо, что программа помогает в этом, единственное – при ошибочном выборе вида КБК счетов, программа не исправляет эту оплошность. Приведу пример: выбирая КБК вида КРБ (а мы помним, что со счетом 401.10 используются КБК вида КДБ и КИФ) с видом расхода 244 – типовая операция заменяет ошибочный КБК на вид расхода 000, но при этом в целом КБК остается вида КРБ:

Будьте внимательны при выборе КБК при формировании этого документа!

Если у вас остались вопросы, то вы можете их задать в комментариях к статье.

Читайте также: