Как сдать корректировку по 2 ндфл за 2020 год по одному сотруднику в 1с 8

Справка 2-НДФЛ — это документ с информацией о доходах физических лиц и уплаченном ими налоге, который выдают работодатели по требованию или при увольнении работников. С 2021 года действуют новая форма и правила оформления.

Для чего нужна справка о доходах

Функция, которую выполняет справка о доходах физического лица, — информирование уполномоченных органов и организаций (например банков) о размере заработка граждан и суммах удержанного с него налога. Составление этого документа является одной из основных задач любого бухгалтера, который занимается вопросами заработной платы.

До 2021 года этот документ назывался 2-НДФЛ, и, кроме выдачи на руки работникам, налоговые агенты ежегодно оформляли его и сдавали в ИФНС на всех сотрудников организации. Теперь ситуация изменилась. Отдельной 2-НДФЛ больше не существует, для отчетности ее включили в состав расчета 6-НДФЛ, приказом ФНС № ЕД-7-11/753@ от 15.10.2020 утверждена для выдачи на руки налогоплательщикам новая форма справки 2-НДФЛ в 2021 году, она носит название «Справка о доходах и суммах налога физического лица». Но функционал документа, его назначение и требования к его выдаче не изменились.

Как получить справку о доходах в 2021 году

По нормам Трудового кодекса РФ , работодатели обязаны выдать работнику документ о доходах:

- при увольнении вместе с трудовой книжкой и остальными документами;

- в любой момент по запросу — на изготовление документа дается 3 дня после получения заявления.

Никаких других оснований для изготовления справки 2-НДФЛ для сотрудника в 2021 году у работодателей нет. Никакие органы и службы не вправе ее запрашивать, минуя налогоплательщика.

Обратите внимание, что срок сдачи 2-НДФЛ за 2020 год в 2021 году истек 01.03.2021 и больше направлять этот документ в ИФНС не требуется. Он теперь включен в состав расчета 6-НДФЛ в виде приложения № 1.Бланк расчета и приложения к нему для сдачи за 2021 год утверждены приказом ФНС России № ЕД-7-11/753@ от 15.10.2020. Отдельная отчетность 2-НДФЛ в 2021 году для налоговых агентов не предусмотрена.

Как заполняется этот отчет, подробно рассказано в статье «Как заполнить форму 6-НДФЛ за 1 квартал 2021 года. Полное руководство».При запросе работником, в том числе уже уволенным, сведений о заработной плате и удержанном налоге за прошлые периоды организация выдает документ по форме, которая действовала в тот период. Учитывайте и действовавший на тот момент порядок заполнения, который обычно утвержден тем же приказом ФНС, что и бланк.

Образец заявления для получения сведений о доходах

По нормам ТК РФ, письменное заявление работника о запросе сведений о доходах не является обязательным. Но рекомендуется его затребовать — это выгодно как работнику, так и работодателю. С даты его получения начинается трехдневный срок для изготовления справки. Если возникнут разногласия по этому поводу, проще окажется доказать правоту.

Написать заявление о выдаче 2-НДФЛ при увольнении в 2021 году разрешается в произвольной форме, главное, чтобы были подпись заявителя и дата составления. Вот так выглядит примерный образец:

от экспедитора Савельева М.Л.

Прошу выдать мне справку о доходах и суммах НДФЛ за январь-март 2021 г.

Коды доходов и вычетов

ФНС приказом № ММВ-7-11/820 от 24.10.2017 утвердила целый ряд кодов доходов и вычетов, которые необходимо использовать при заполнении документа о доходах (бывшей 2-НДФЛ). Они необходимы для обозначения операций в документе.

Некоторые коды доходов приведены в таблице ниже. Разберемся, какие изменения в 2-НДФЛ в 2021 году произошли в этой сфере. Отдельные коды ФНС присвоила доходам граждан от операций с финансовыми инструментами: появился код инвестиционного вычета «619». Он соответствует сумме положительного финансового результата, полученного налогоплательщиком по операциям на индивидуальном инвестиционном счете. Код дохода «дивиденды» не изменился, их по-прежнему обозначают 1010.

Сумма компенсации за неиспользованный отпуск

Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, которая превышает т рехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для уволенных работников из организаций в районах Крайнего Севера и приравненных к ним местностях

Суммы штрафов и неустойки, которые выплачивает организация на основании решения суда за несоблюдение требований потребителей, в соответствии с законом № 2300-1 от 07.02.1992

Сумма списанного безнадежного долга

Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях

Налоговым агентам следует внимательно следить за верным указанием кодов налоговых вычетов. Например, стандартный вычет на ребенка обозначают кодом 126. Если ошибиться, то придется доказывать, что вычет предоставлен законно и его сумма не превышает предусмотренную Налоговым кодексом РФ. Если налоговый агент необоснованно увеличил сумму вычета, тем самым он уменьшил сумму налога к уплате, фактически обманув бюджет. В этом случае его заставят не только вернуть разницу с учетом пени по нормам статьи 75 НК РФ, но и заплатить штраф в размере 20% от этой суммы, по нормам статьи 123 НК РФ.

Полный перечень кодов вычетов приведен в приложении к приказу ФНС № ММВ-7-11/387@ от 10.09.2015 .

Как выглядит форма 2-НДФЛ в 2021 году

Для выдачи работникам действует отдельная справка 2-НДФЛ за 2021 год для работника о доходах и суммах налога. Ее форма ничем не отличается от упраздненной 2-НДФЛ. Вот так выглядит образец заполнения по новой форме:

Алгоритм заполнения документа:

- Указать период и дату, когда выдана справка 2-НДФЛ за 2021 год;

- Указать данные налогового агента (организации) — наименование, код ОКПО, ИНН, номер телефона, адрес.

- Указать данные налогоплательщика — Ф.И.О., ИНН, дату рождения, реквизиты и код документа, удостоверяющего личность, код статуса налогоплательщика.

- Привести действующую ставку налога — в примере стандартные 13%.

- Привести в разделе 3 коды полученных налогоплательщиком доходов за каждый месяц (в примере зарплата — код 2000).

- Сообщить об использованных вычетах с указанием их кодов.

- Указать общие суммы выплат и удержанного налога.

Заверяет справку своей личной подписью тот бухгалтер, который ее составлял.

Исправление ошибок

Если справка 2-НДФЛ в 2021 году содержит ошибку, налоговый агент оформляет уточненную форму. В ее поле «№» необходимо указать номер первоначальной справки (в которой была допущена ошибка). Дату оформления ставят текущую. В поле «Номер корректировки» надо указать код 01 или 02 и т. д. (в зависимости от того, какая по счету корректировка). Если необходимо сдать полностью аннулирующую справку, используется код 99. Аналогичный порядок действует при указании ошибочных данных налогоплательщика (например, ИНН), об этом сказано в письме УФНС по г. Москве от 18.03.2011 № 20-14/3/025669@.

В работе бухгалтера нередко может возникнуть ситуация, когда необходимо внести изменения в право на вычеты сотрудников для исчисления НДФЛ. Обычно, такое случается, когда зарплата уже начислена (и не за один месяц), а бухгалтер забыл отразить предоставленную справку о вычетах или же сотрудник не вовремя ее предоставил. А еще больше вопросов возникает, когда сумма «пропущенных» вычетов становится больше начисленного за текущий месяц НДФЛ. Как поступать в таких ситуациях, чтобы программа 1С: ЗУП ред. 3.1 корректно рассчитала НДФЛ и правильно отразила данные в отчетах 6-НДФЛ и 2-НДФЛ? Оба случая подробно рассмотрим в статье.

Ситуация № 1: предоставленный вычет меньше исчисленного НДФЛ

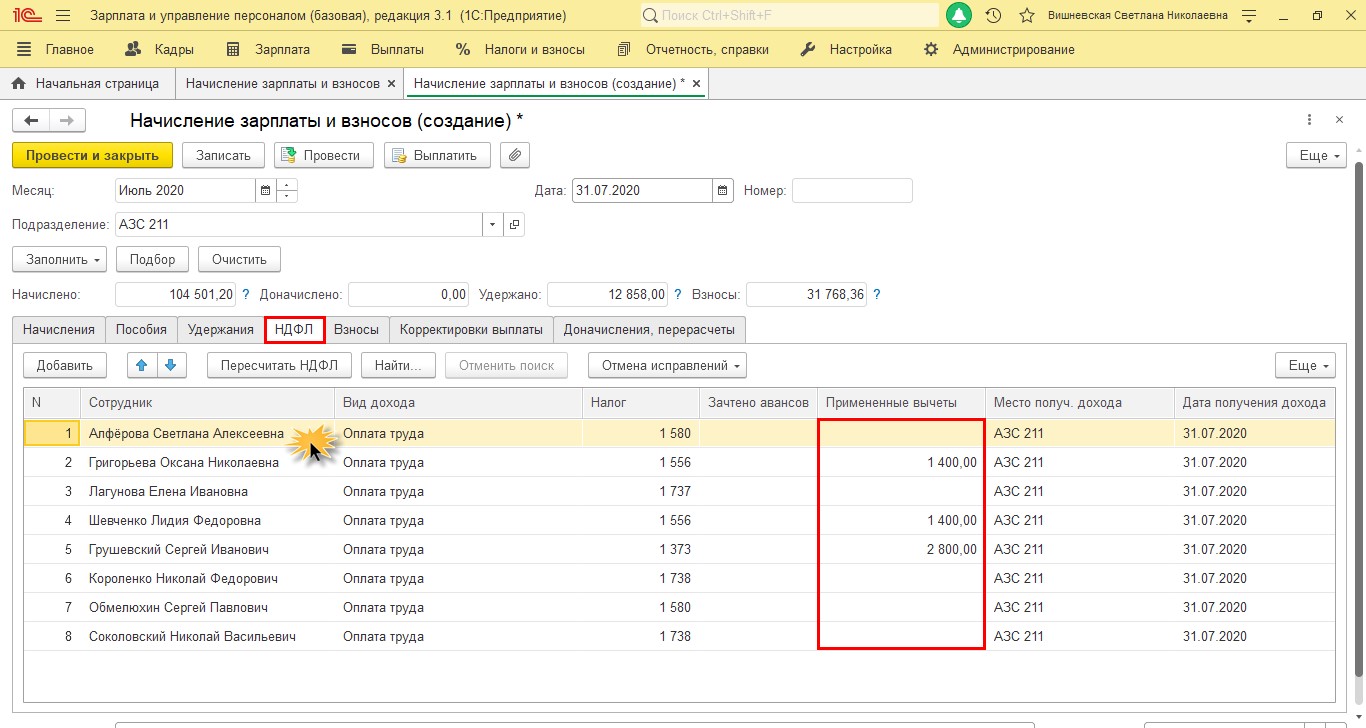

Для начала посмотрим, в каком документе наглядно отражаются вычеты?

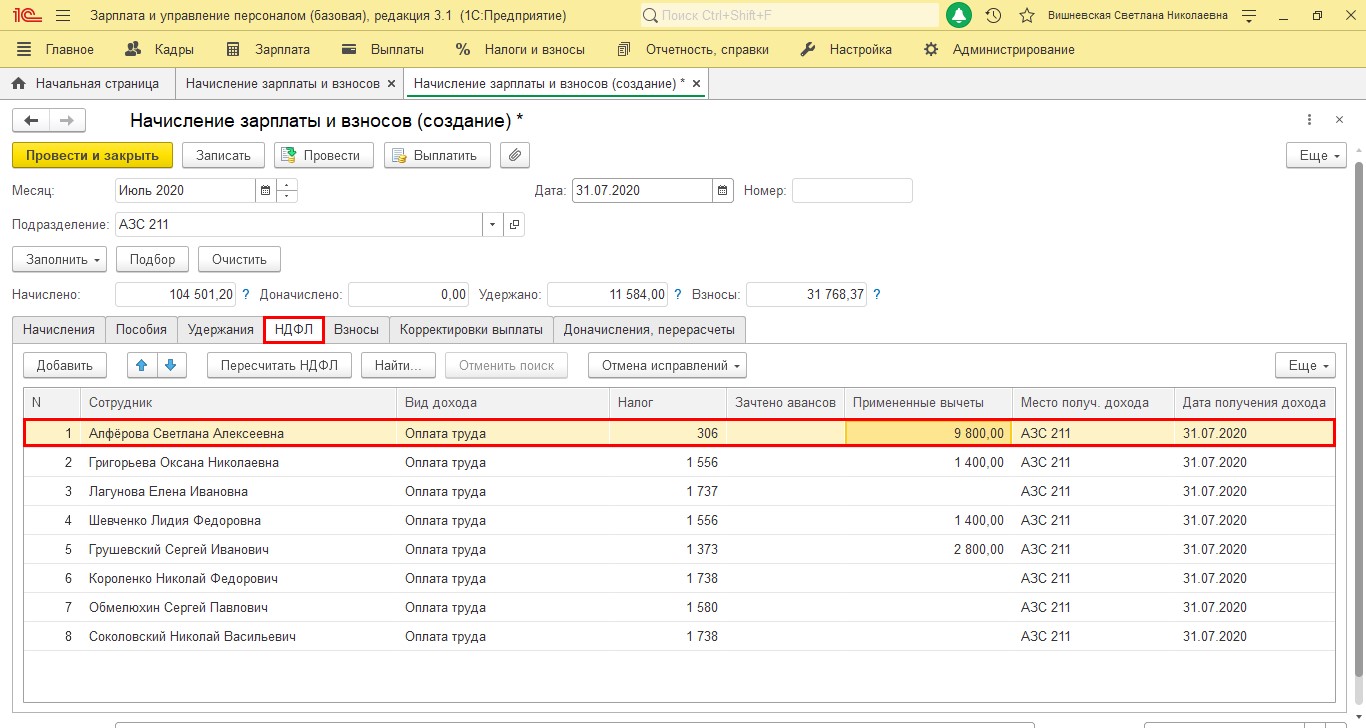

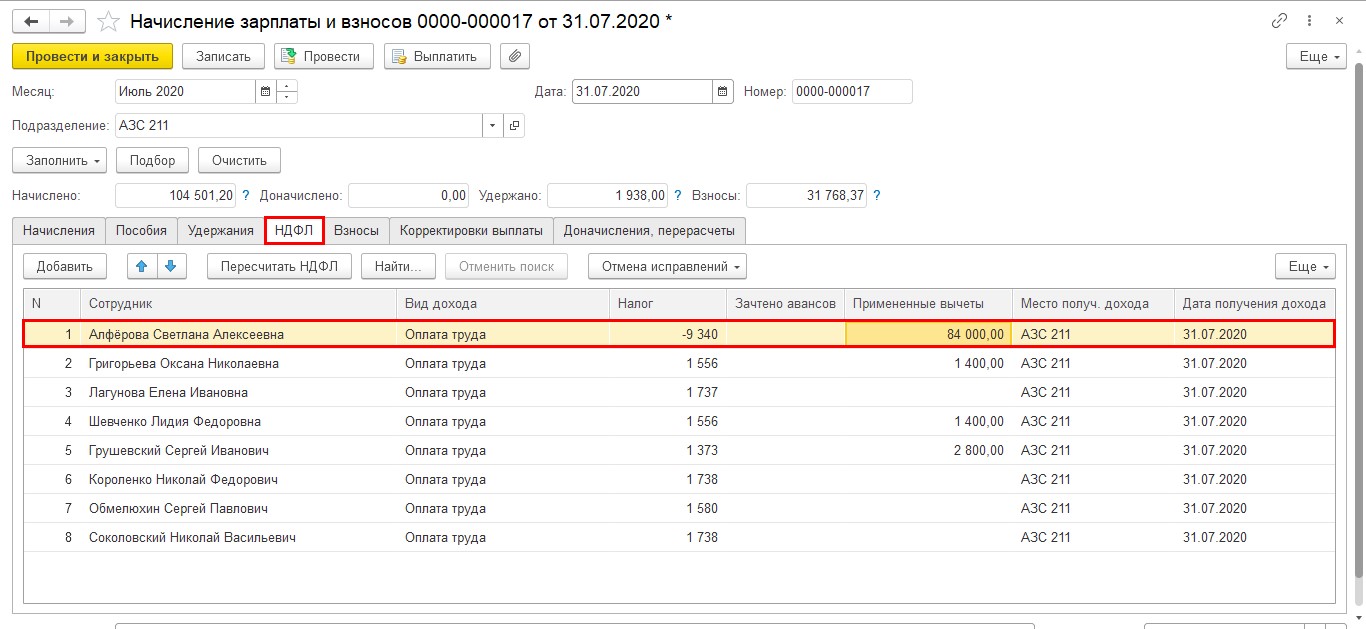

При начислении зарплаты в документе «Начисление зарплаты и взносов» на вкладке «НДФЛ» кроме сумм исчисленного налога есть информация о предоставленных вычетах – колонка «Примененные вычеты».

По щелчку мышкой на строке с интересующим сотрудником откроется подробная информация об исчисленном НДФЛ, доходах и примененных вычетах с начала года.

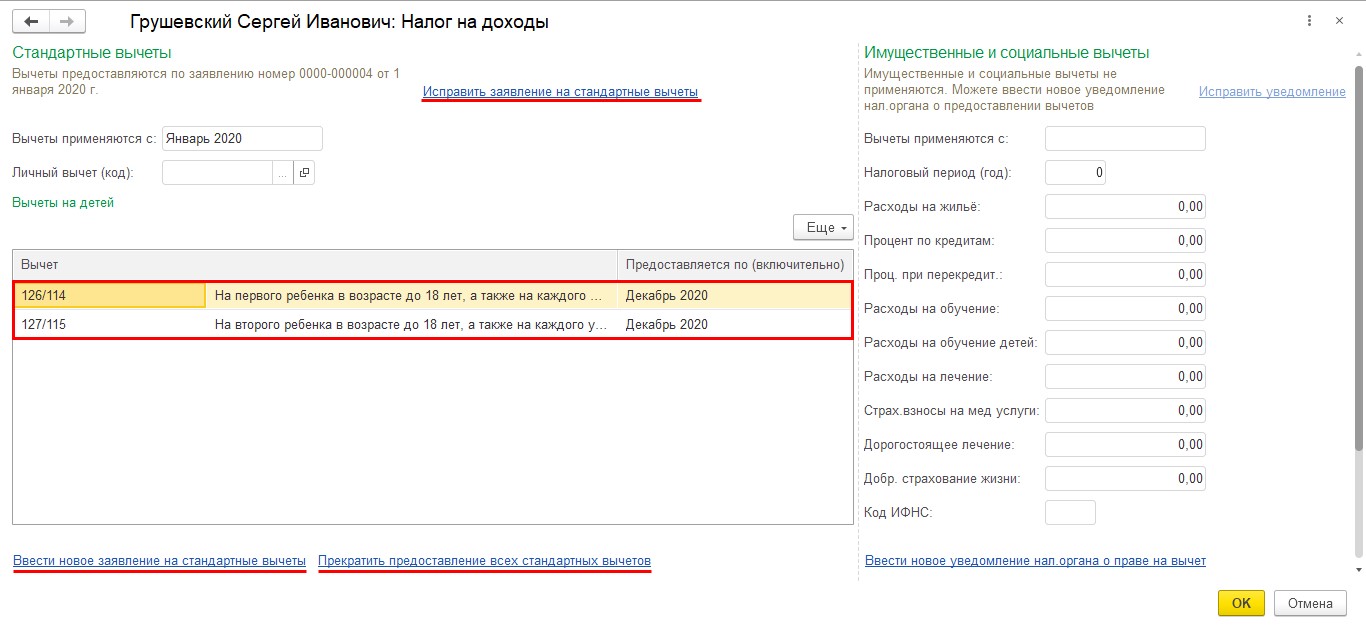

У сотрудника Грушевский С.Н. учтен вычет на двух детей.

В этом разделе можно:

У сотрудницы Алферовой С.А. бухгалтер не учла предоставленную справку о праве на вычет и с начала года вычеты ей не предоставлялись.

Исправим эту ситуацию.

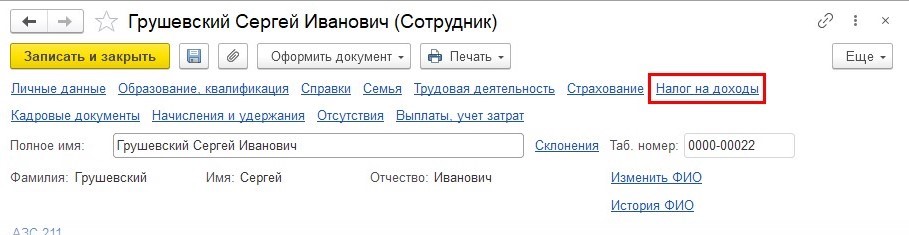

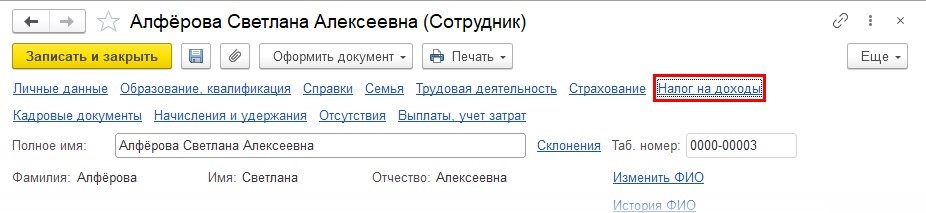

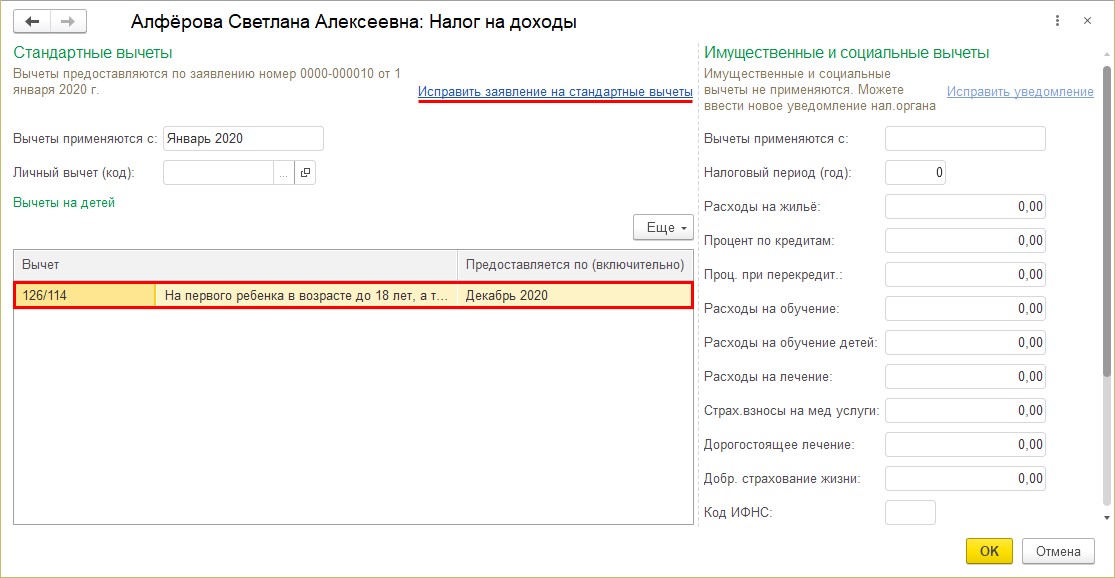

Шаг 1. Откроем в разделе «Кадры» справочник «Сотрудники». Выберем сотрудника и перейдем по гиперссылке «Налог на доходы».

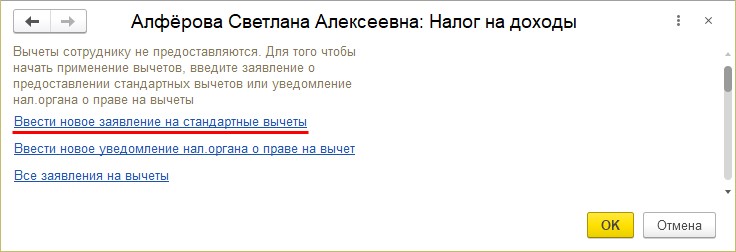

Шаг 2. Переходим по гиперссылке «Ввести новое заявление на стандартные вычеты».

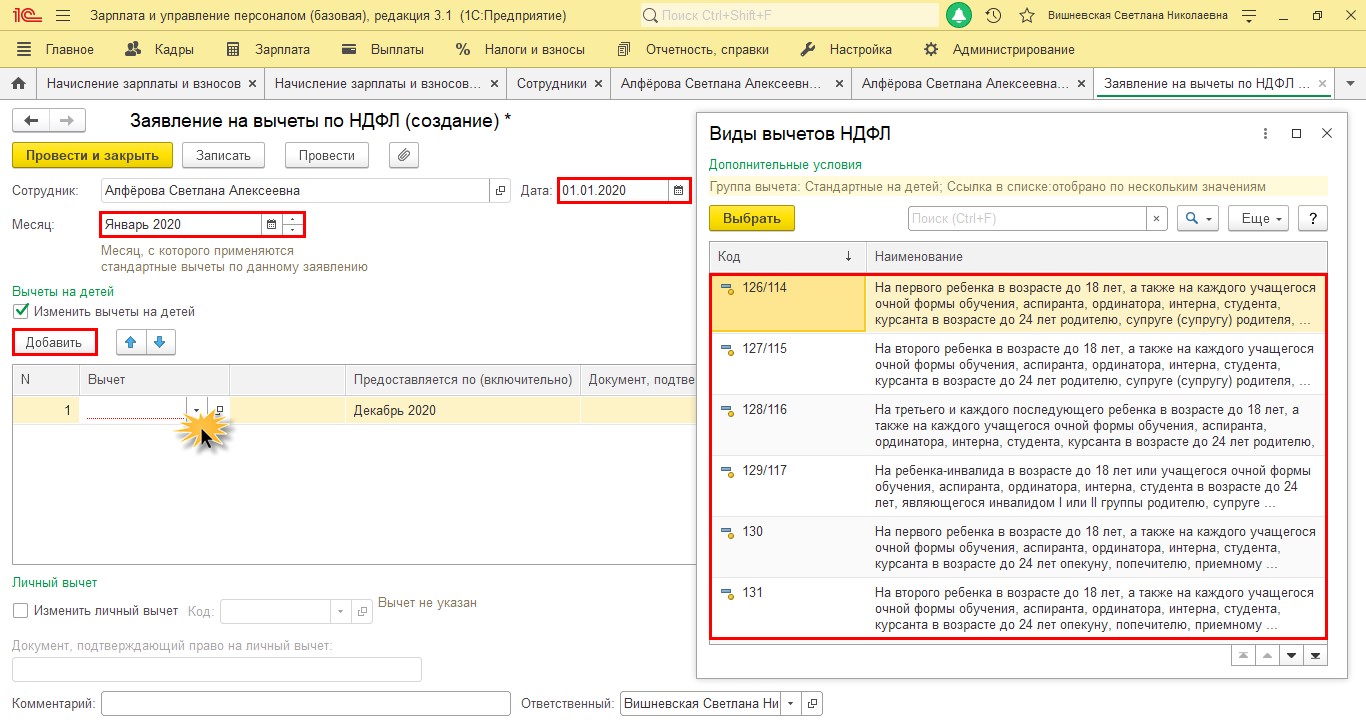

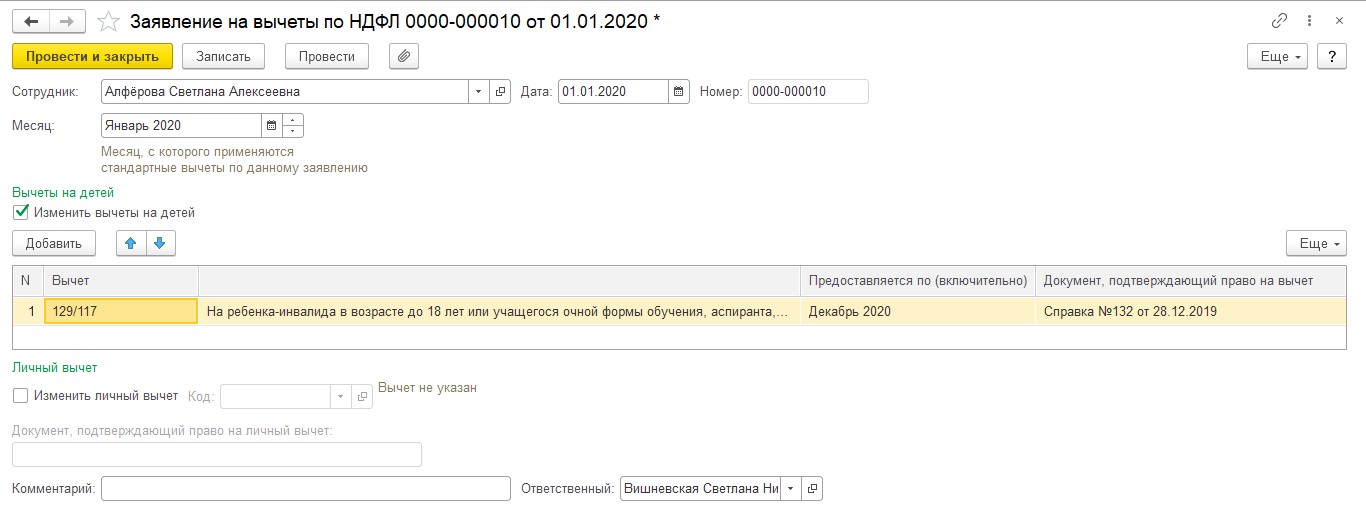

Шаг 3. Заполним данные о предоставленном вычете.

• дату заявления;

• с какого месяца предоставляется;

• код вычета;

• по какой месяц предоставляется вычет;

• документ, подтверждающий право на применение вычета.

Одна маленькая подсказка: в поле «Предоставляется по (включительно)» программа по умолчанию ставит декабрь текущего налогового периода. В этом случае в начале следующего нужно будет снова внести информацию о вычете в программу. Но мы понимаем, сколько работы у бухгалтера в конце и начале года, есть большая вероятность, что про вычет вы даже и не вспомните в период сдачи отчетности. Соответственно, зарплата будет начислена без вычета НДФЛ, что в последствии приведет к перерасчету налога. Поэтому рекомендуем вам в этом поле сразу поставить месяц и год, в котором ребенку исполняется 18 лет. В этом случае вам больше не придется возвращаться к этому вопросу, если не произойдет никаких изменений.

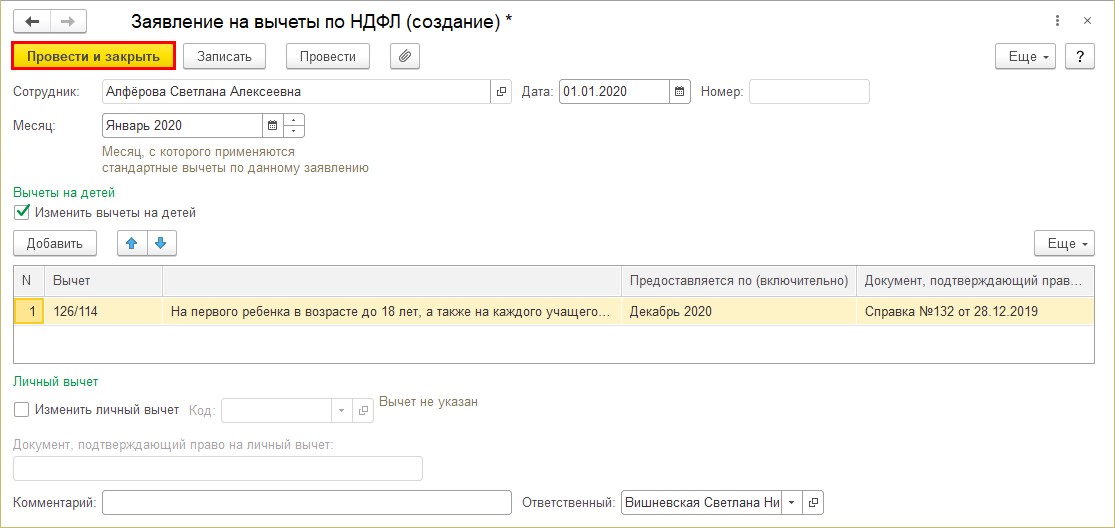

Шаг 4. Сохраняем документ – «Провести и закрыть».

Перейдем к расчету зарплаты и начислению НДФЛ в текущем месяце. Рассмотрим, как отразится наше изменение данных.

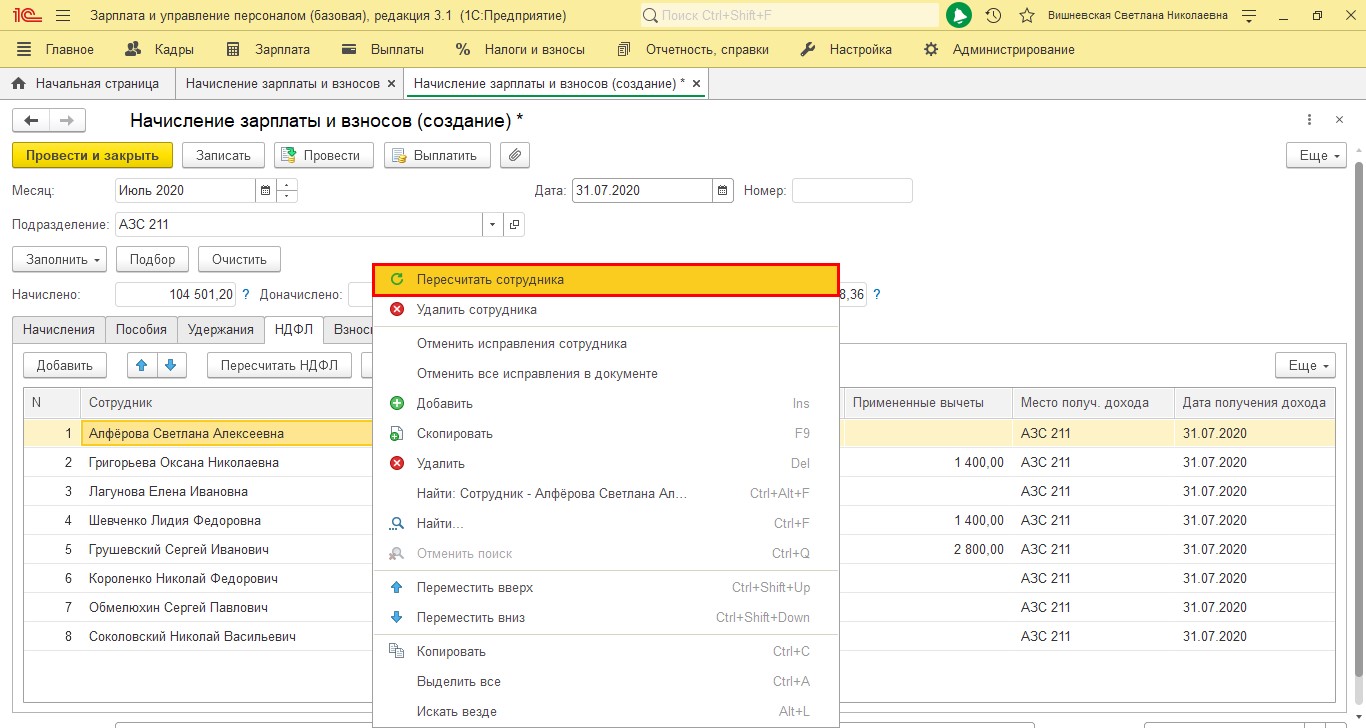

При начисленной зарплате текущего месяца, чтобы не затрагивать других сотрудников, нажимаем на нужной строке правой кнопкой мышки и в контекстном меню выбираем «Пересчитать сотрудника».

В результате пересчета программа учтет внесенные данные о предоставленных вычетах и пересчитает НДФЛ.

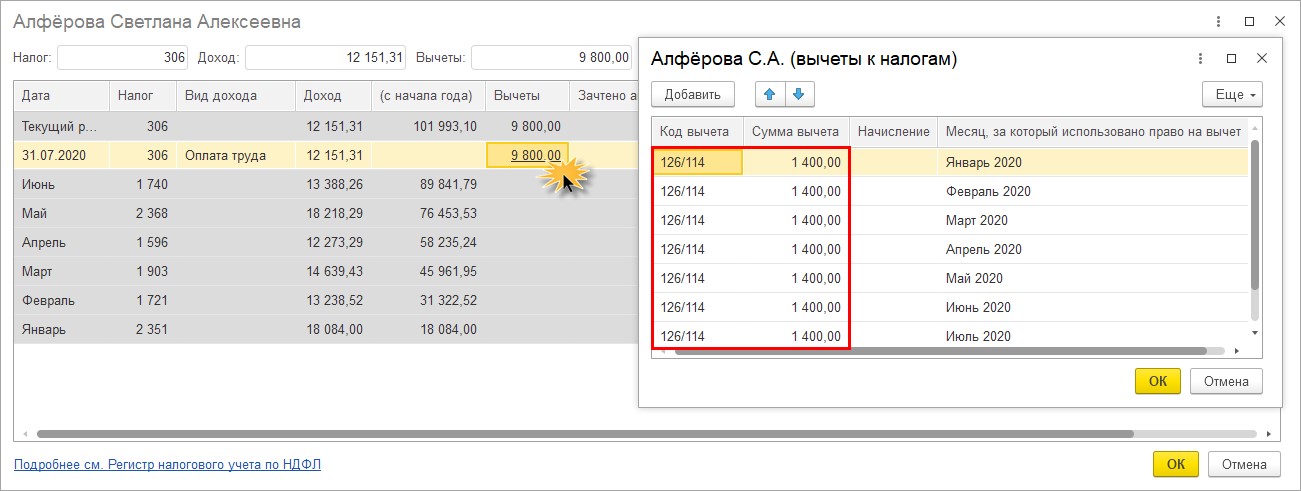

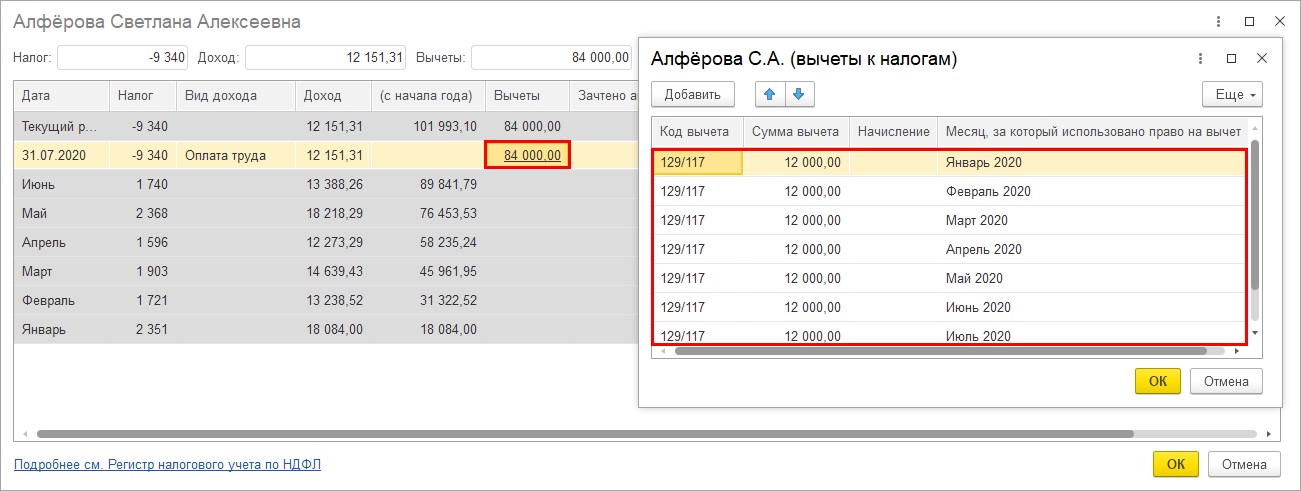

Откроем расшифровку НДФЛ, щелкнув двойным щелчком мышки на фамилии сотрудника.

В строке за текущий месяц стоит сумма предоставленных вычетов с начала года. По щелчку мышкой откроется окно с детализацией месяцев, за который они предоставлены.

В результате ввода справки задним числом все вычеты за текущий год учтены.

Проверим, как отразились предоставленные вычеты в отчетах.

Для проверки сформируем следующие отчеты:

1. Справка 2-НДФЛ;

2. Отчет 6-НДФЛ.

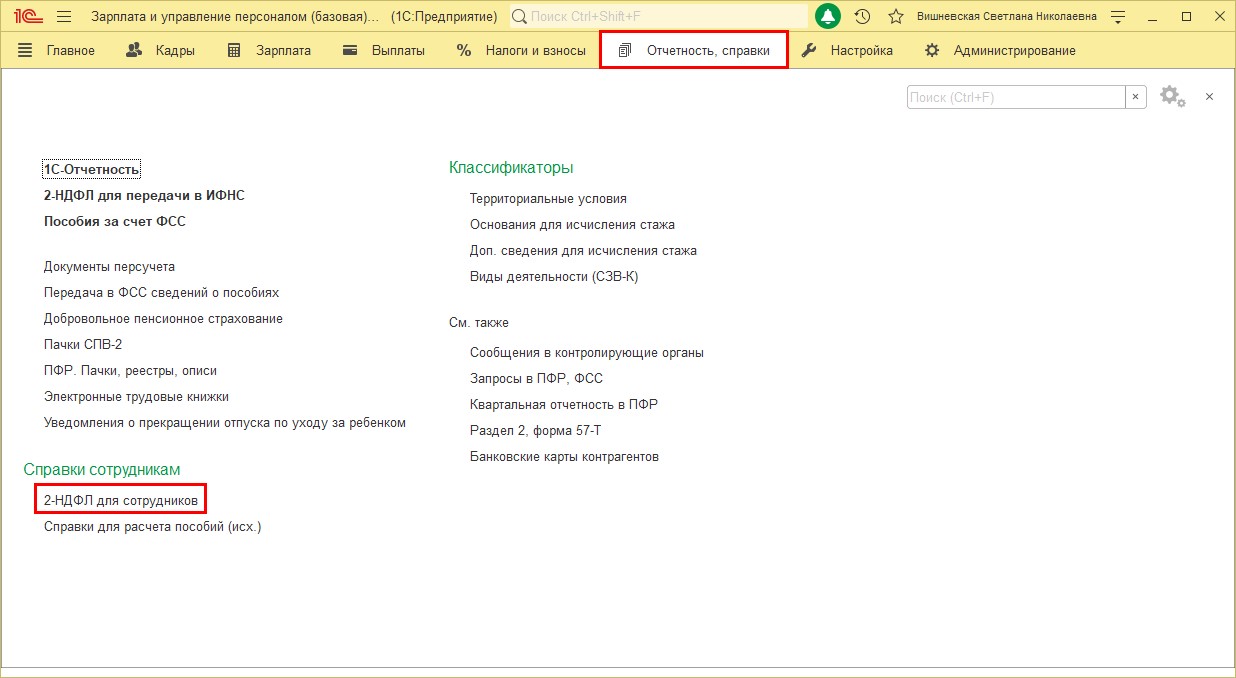

Переходим в раздел «Отчетность, справки» – «2-НДФЛ для сотрудников».

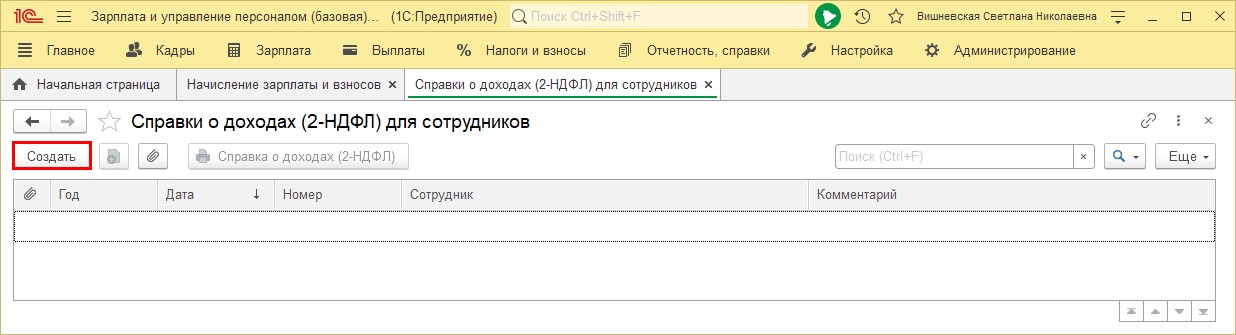

Шаг 1. Нажимаем «Создать».

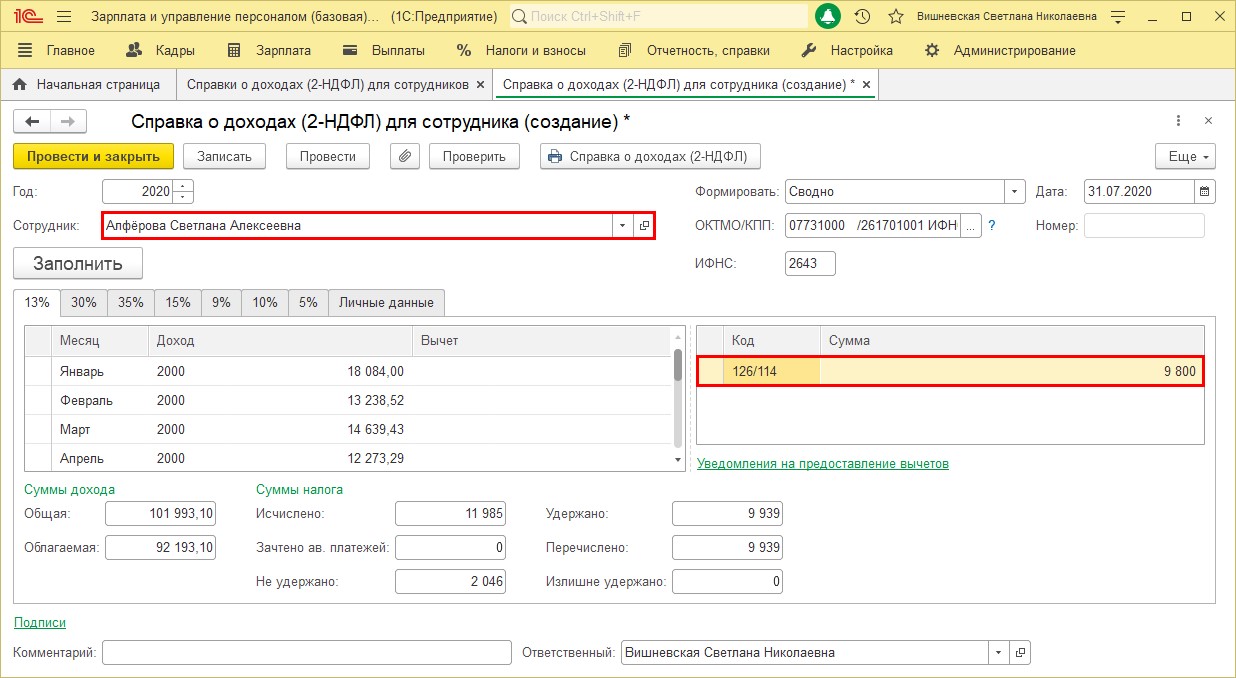

Шаг 2. Выбираем сотрудника. Данные в справке заполнятся автоматически.

В справке отражены доходы сотрудника, суммы исчисленного и удержанного налога, а также предоставленные вычеты.

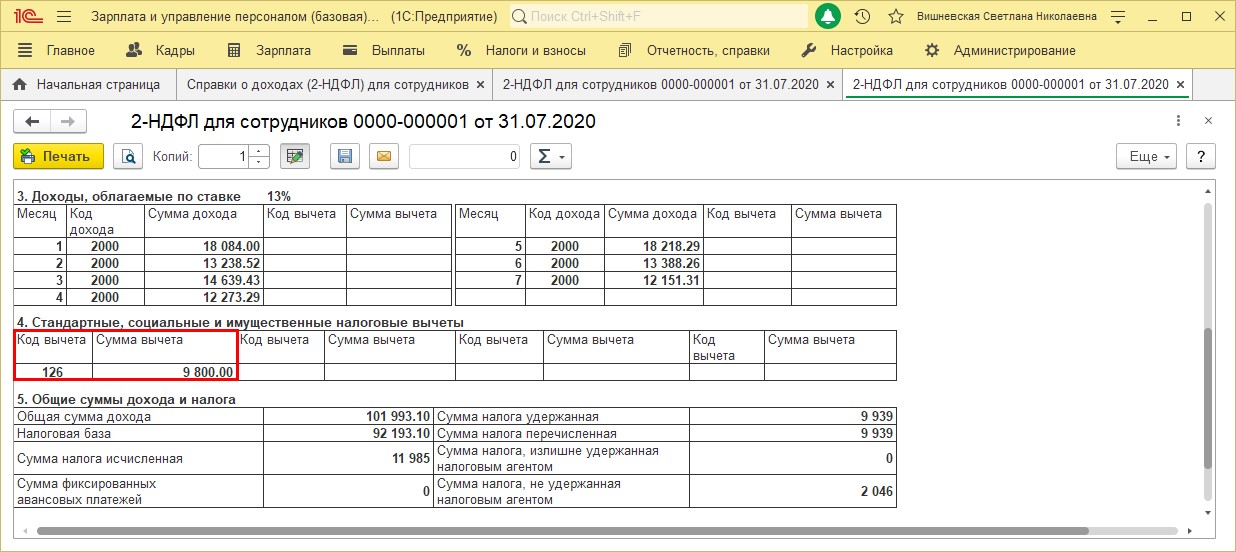

Шаг 3. Сформируем печатную форму справки – «Справка о доходах (2-НДФЛ)».

В печатной форме видно, что сумма вычетов предоставлена за весь указанный нами период.

Сформируем отчет 6-НДФЛ и посмотрим, как отразились в нем данные сотрудника.

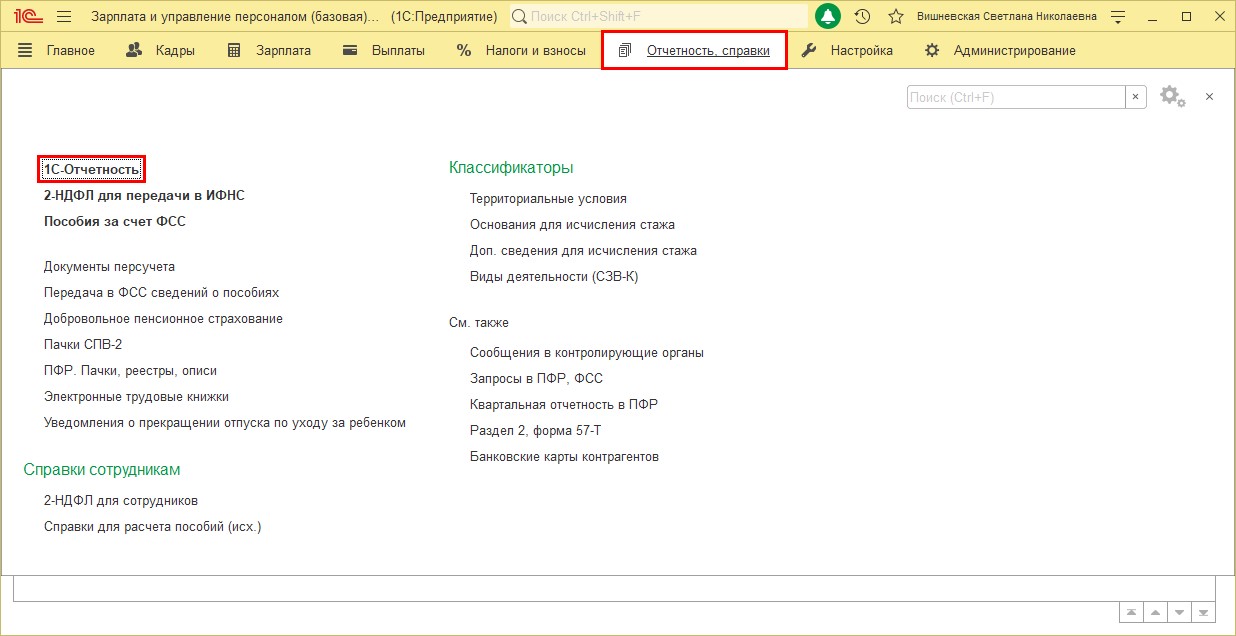

Шаг 1. Переходим в раздел «Отчетность, справки» – «1С-Отчетность».

Шаг 2. Нажимаем «Создать» и в категории «Отчетность по физлицам» выбираем «6-НДФЛ».

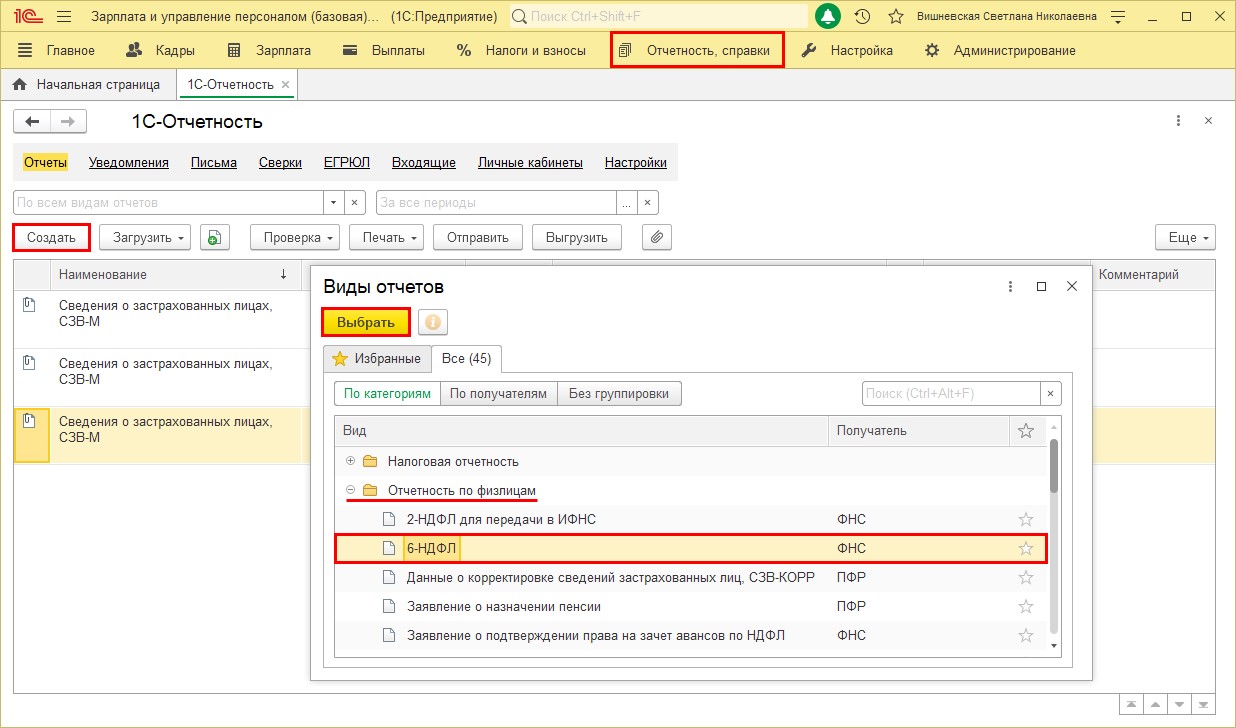

Шаг 3. С помощью кнопок выбора периода установим период отчета. В нашем примере июль входит в период 9 месяцев. Нажимаем «Создать».

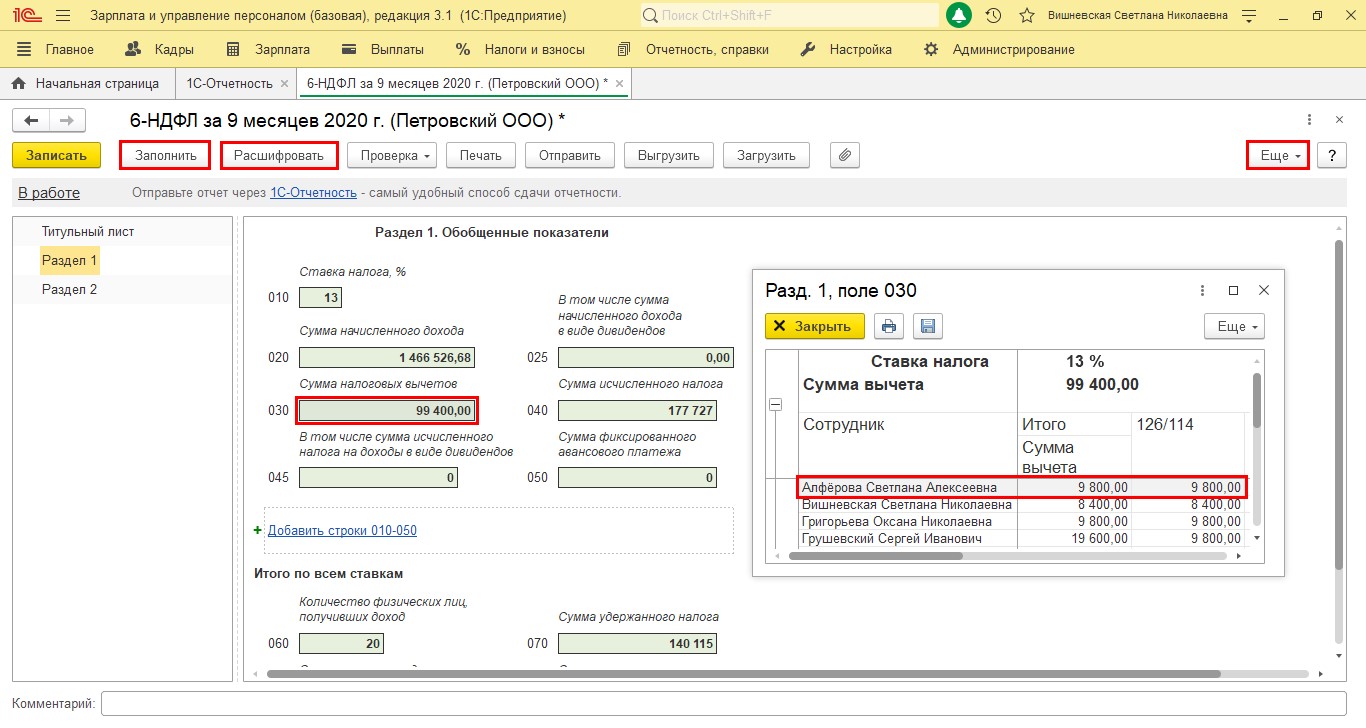

Шаг 4. Сформируем отчет – кнопка «Заполнить».

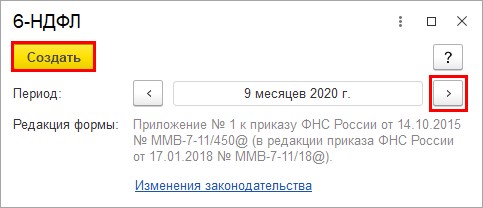

В первом разделе отчета отражены суммы дохода, исчисленного налога и примененных вычетов в целом по организации.

Выделив ячейку в отчете, ее можно расшифровать разными способами:

1. Нажав кнопку «Расшифровать»;

2. Щелкнув правой кнопкой мышки на ячейке и выбрав команду «Расшифровать»;

3. Выбрав «Расшифровать» в подменю по кнопке «Еще»;

В детализации ячейки отчета «Сумма налоговых вычетов» видны предоставленные вычеты по всем сотрудникам. У сотрудницы Алферовой С.А. вычеты в полной сумме учтены в отчете 6-НДФЛ.

Ситуация № 2: предоставленный вычет больше исчисленного НДФЛ

Рассмотрим нередкий случай, когда в результате применения накопленного вычета его сумма больше, чем налог, исчисленный за текущий месяц. Ведь ничто не пугает бухгалтера больше, чем красный минус в документе или отчете.

Предположим, сотруднице Алферовой С.А. предоставлен вычет на ребенка инвалида (код 129/117) в размере 12000 руб. ежемесячно. Этот код отражается в карточке сотрудника в заявлении на вычеты.

Пересчитаем начисления сотрудника и проанализируем ситуацию.

Из начисления видно, что Алферовой С.А. предоставлен вычет в текущем месяце в размере 84000 руб., из расчета 12000 руб. за период с января по июль. В результате сумма НДФЛ отразилась к возврату с минусом. Детально это видно в расшифровке строки. Откроем детализацию двойным щелчком мышки в документе начисления на строке сотрудника и в появившемся окне нажмём на ячейку «Вычеты».

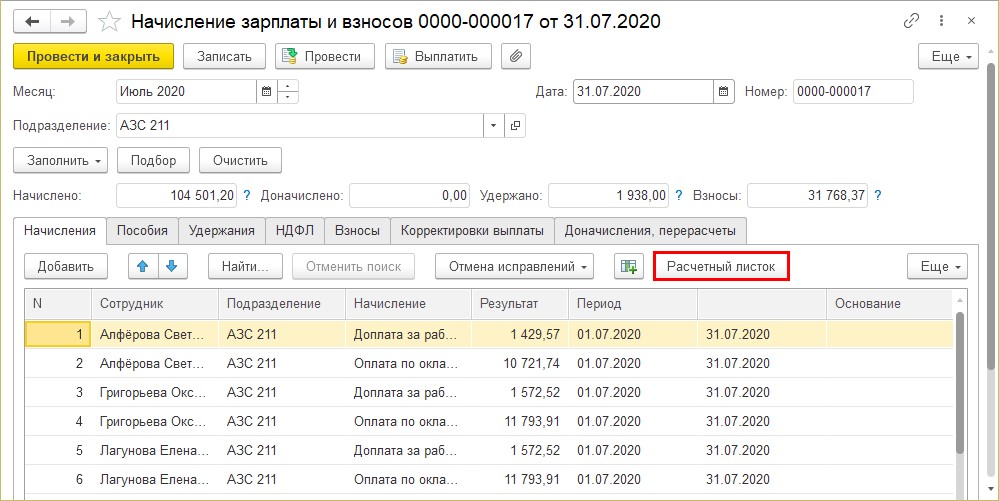

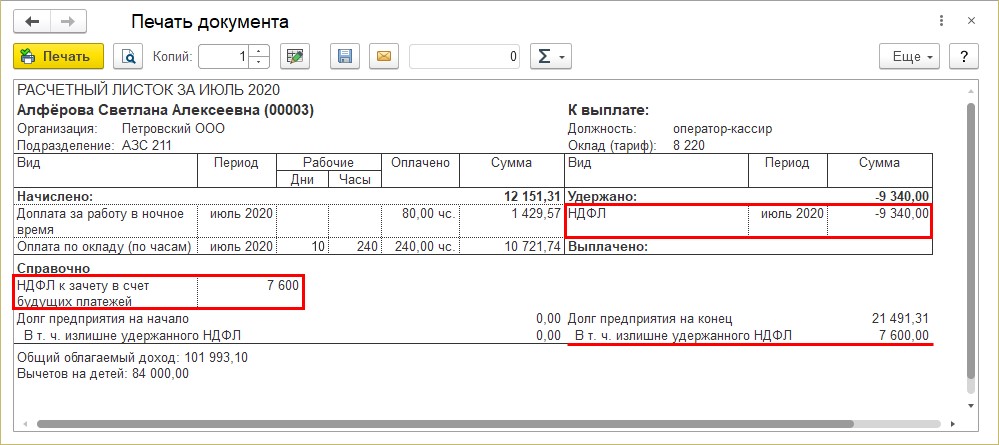

На вкладке «Начисления» сформируем расчетный листок по сотруднику.

В расчетном листке отражена сумма перерасчета НДФЛ и сумма излишне удержанного НДФЛ.

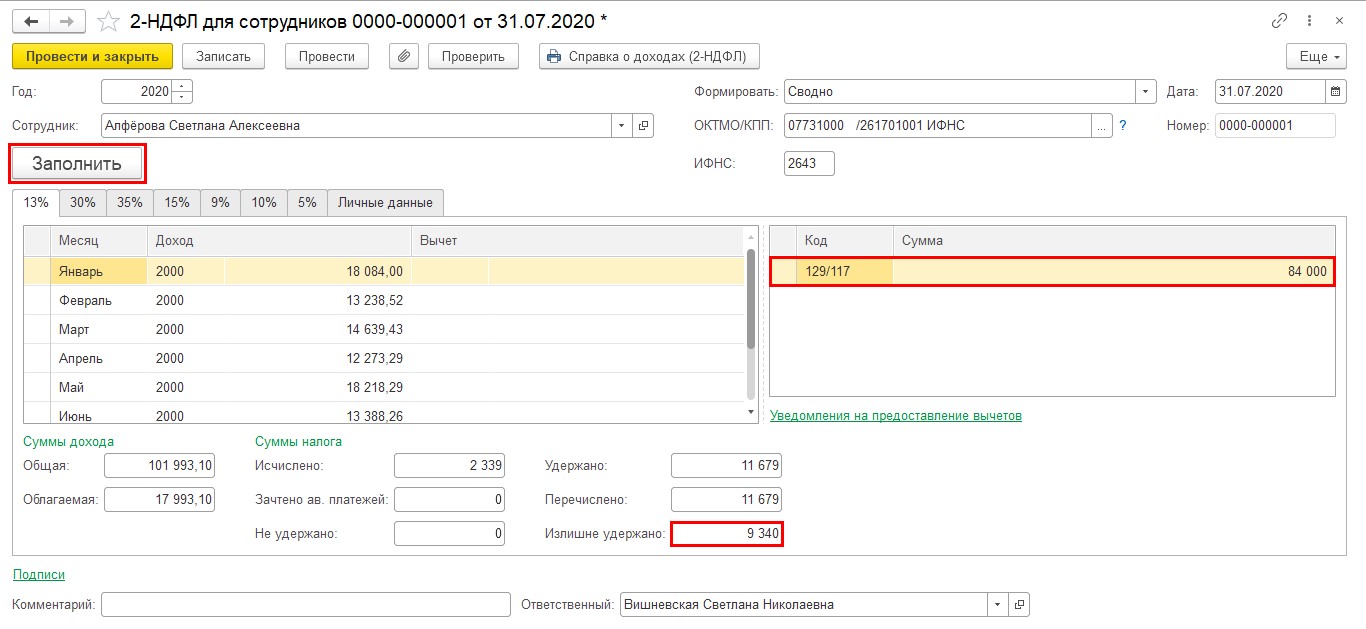

Посмотрим, как отразится данное исправление в справке 2-НДФЛ.

Вернемся к нашей справке в разделе «Отчетность, справки» – «2-НДФЛ для сотрудников». Нажимаем «Заполнить», чтобы обновить данные.

В справке отражена сумма предоставленного вычета и сумма излишне удержанного налога.

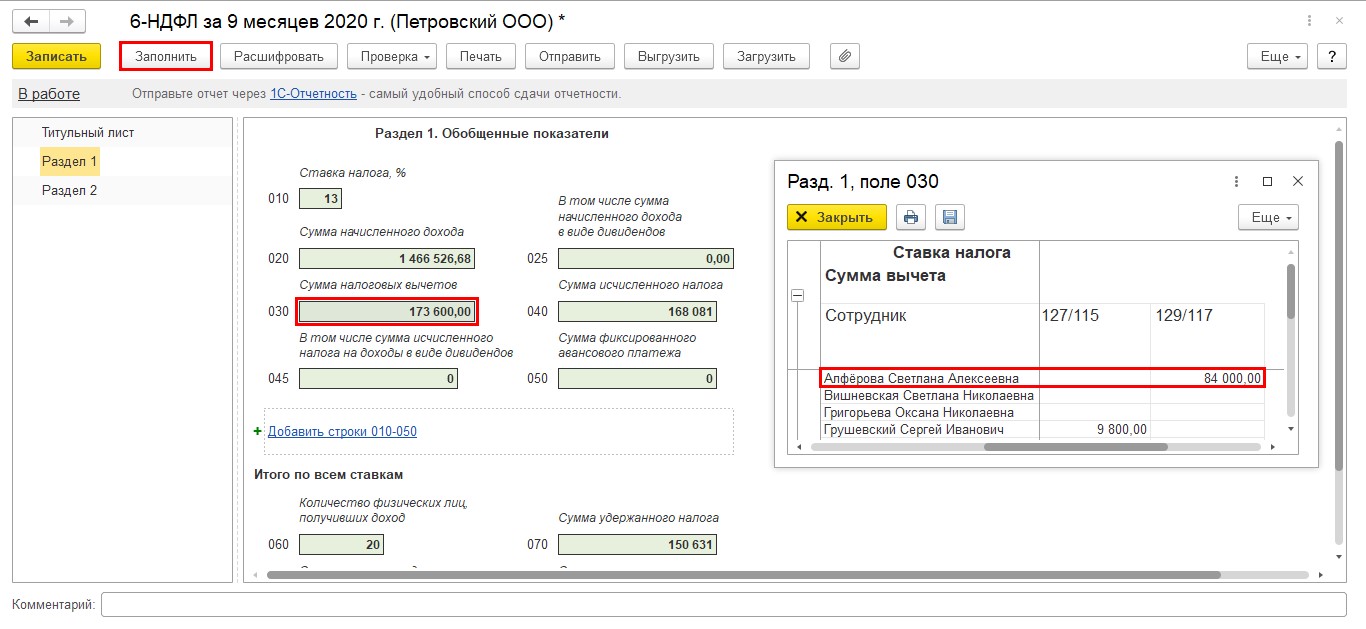

Сформируем отчет 6-НДФЛ после исправления данных («Отчетность, справки» – «1С-Отчетность»).

Откроем ранее сохраненный отчет и нажимаем «Заполнить».

Сведения изменились. В расшифровке ячейки «Сумма налоговых вычетов» видно измененную сумму вычетов по сотруднице Алферовой С.А.

Таким образом мы исправили недочеты в предоставлении вычетов сотруднику.

Для правильного расчета налога при начислении зарплаты важно контролировать корректность применения вычетов и при обнаружении ошибки своевременно ее исправлять. Так как применение вычетов и расчет НДФЛ происходят нарастающим итогом с начала года, то такое исправление допустимо.

До 1 апреля 2019 года работодатели обязаны отчитаться о доходах, которые они выплатили физическим лицам, а также об удержанном НДФЛ с этих сумм. Если юридическое лицо или индивидуальный предприниматель воспользовались трудом наемных работников и/или осуществляли в течение отчетного года другие виды выплат физическим лицам (например, дивиденды, аренда имущества у физического лица, выплаты по договору гражданско-правового характера), то они обязаны предоставить этот отчет в налоговую.

Напомним, что индивидуальные предприниматели не сдают 2-НДФЛ на самого себя.

Способ подачи 2-НДФЛ в налоговую напрямую зависит от количества справок, которые входят в отчет. Если их число не превышает двадцати пяти справок (одна справка равна одному физическому лицу, которое получало доход на вашем предприятии), то можно подать 2-НДФЛ на бумажном носители, отправив его по почте или предоставить лично в налоговую. Если количество справок более 25, то в этой ситуации необходимо воспользоваться телекоммуникационным каналам связи, то есть через интернет с помощью оператора электронного документооборота между налогоплательщиками и инспекциями (например, с помощью сервиса 1С-Отчетность, который позволяет отправлять отчеты напрямую из программы 1С).

Если для расчета и учета заработной платы, вы используете продукты фирмы 1С (Зарплата и управление персоналом, Зарплата и кадры государственного учреждения, Бухгалтерия предприятия и др.), то формирование сведений о доходах физических лиц в этих программах происходит автоматически. Для корректного заполнения необходимо

- отразить все доходы, выданные физическим лицам в отчетном периоде;

- занести информацию о праве на вычеты сотрудников и об их предоставлении;

- рассчитать и учесть все суммы исчисленного, удержанного и перечисленного НДФЛ.

Кроме этого, необходимо проверить корректность заполнения персональных данных в справочнике “Физические лица”.

В этой статье рассмотрим самые популярные ошибки при заполнении 2-НДФЛ в программных продуктах 1С, а также способы их исправления.

1. Старая форма отчета

Каким бы ни был банальным вопрос, но он является самым популярным в период с января по март, потому что налоговая ежегодно публикует приказы об утверждении форм справок, порядка заполнения и предоставления. В этом году с 1 января 2019 года вступил приказ ФНС РФ от 02.10.2018 года № ММВ-7-11/566@, который распространяется на отчетность за 2018 год.

Напоминаем, что для программных продуктов 1С: Зарплата и кадры бюджетного учреждения, редакция 1.0 и 1С: Зарплата и Управление Персоналом, редакция 2.5 (базовые и проф версии) с марта 2018 года не выпускались обновления в связи со снятием этих программ с поддержки, поэтому ни о какой новой форме в этих конфигурациях речи не идет.

В конфигурации 1С: Зарплата и Управление Персоналом, редакция 3 новая форма 2-НДФЛ появляется в релизах 3.1.8.214 и 3.1.5.379.

В конфигурации 1С: Зарплата и кадры государственного учреждения, редакция 3 форма 2-НДФЛ приводится в соответствие с приказом ФНС РФ в релизах 3.1.8.214 и 3.1.5.379.

Перед заполнением отчета проверьте релиз. Сделать это можно, нажав на кнопку информация о программе .

После обновления программы создайте отчет 2-НДФЛ, НЕ копируя предыдущий, укажите дату создания отчета 31.03.2019 г. (независимо от даты формирования) и нажмите “Заполнить”.

2. Сумма дохода меньше, чем в полном своде / анализе / ОСВ / расчетном листке

Для начала следует отметить, что такая ситуация не обязательно будет ошибкой. В первую очередь необходимо проанализировать начисления декабря, которые попадают в общую сумму дохода в своде, анализах и т.д., и найти суммы, которые не нашли отражение в 2-НДФЛ. Чаще всего это годовые премии, больничные листы и выплаты по договору гражданско-правового характера, начисленные в декабре 2018 года, но выплаченные в январе 2019 года.

В этой ситуации мы можем наглядно посмотреть различия налогового и бухгалтерского учета НДФЛ. Для целей бухгалтерского учета большое значение имеет дата начисления дохода, в то время, как для налогового учета в приоритете дата выплаты, так называемая дата фактического получения дохода, которая определяется в зависимости от кода дохода, присвоенного начислению.

Если у начисления код дохода 2000 “Вознаграждение за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним” (который используется для начислений оплаты труда), то дата фактического получения дохода во всех регистрах налогового учета равна последнему дню месяца.

Для других кодов (например, код дохода 2012 обозначаются суммы отпускных выплат, 2002 - премии, а 2013 - больничные листы и т.д., подробнее о кодах дохода смотрите в приказе ФНС РФ от 10.09.2015 N ММВ-7-11/387@) дата фактического получения дохода во всех регистрах налогового учета равно дню выплаты.

Поэтому если премия начислена 20 декабря 2018 года, а выплачена 10 января 2019 года, то в бухгалтерском учете - это доход 2018 года, в то время, как для налогового учета - это доход января 2019, который не будет попадать в 2-НДФЛ, так как дата фактического получения находится за границами отчетного периода.

Вы также можете столкнуться с такой ситуацией в течение года, когда, например, премия или отпускные начислены в одном месяцев, а в 2-НДФЛ попадают в тот месяц, когда была выплата. Но стоит обратить внимание, что такое поведение нормально для кодов дохода, отличных от 2000-ного.

Если же начисления и выплаты были в пределах одного месяца, а программа все равно переносит это начисление в другой период, то смотрим пункт 3 этой статьи.

3. Сумма попадает в 2-НДФЛ со знаком минус или не в тот месяц

Рассмотрим эту ситуацию и пути ее исправления на демо-организации ООО “Крон-Ц” и сотруднике Булатов Игорь Виленович. В мае 2018 года начисляем и выплачиваем ему отпускные полностью, однако в 2-НДФЛ эта сумма попадает в июнь.

Для быстрого обнаружения ошибки лучше всего использовать регистры накопления, в которых хранится вся информация. Для этого необходимо для начала зайти в Главное меню - Сервис - Параметры и включить функцию “Отображать команду Все функции”.

Далее заходим в Главное меню - Все функции - Регистры накопления - Учет доходов для исчисления НДФЛ и в строке поиск вводим ФИО необходимого сотрудника.

Если вы работаете в облачной версии программы с помощью сервиса 1C fresh, то доступ к разделу Все функции у Вас закрыт. Для того, чтобы добраться до регистра необходимо нажать “Перейти по ссылке” и вставить в строку e1cib/list/РегистрНакопления.СведенияОДоходахНДФЛ.

Также функционал программы позволяет позволяет установить период, сделать отбор и отсортировать данные для удобства пользователя. На скриншоте у меня регистр с отбором по сотруднику, установленным периодом - 2018 год, а также дополнительно настроен отбор по коду дохода 2012. В этом регистре мы видим, что по какой-то причине 08.06.2018 происходит сторнирование суммы отпускных с 14.05.2018. Для того, чтобы разобраться в причине, можем двойным щелчком по нужной строчке перейти в документ, которые сделал запись в этом регистре.

Напомню, что главной в учете НДФЛ является дата получения дохода, поэтому неудивительно, что записи регистров по учету НДФЛ формируются из ведомостей на выплату (обратите внимание на колонку Регистратор).

С виду ничем не примечательная ведомость, которая была заполнена автоматически без ручного вмешательства, внутри имеет вот такой вид (открывается по нажатию на кнопку “Изменить зарплату”):

По какой-то причине в эту ведомость подтягивается документ-основание для выплаты Отпуск, хотя у нас есть отдельная ведомость 14.05.2018, которой был выплачен отпуск в полном размере. Такое происходит, когда бухгалтером при начислении и выплате нарушена хронологическая последовательность.

Для исправления этой ошибки нужно удалить записи, которые имеют отношения к отпускным. В данной ситуации мы оставляем только одну строку с заработной платой и нажимаем ОК.

После этих действий ошибка уходит.

4. Не заполнено «Перечислено»

При формировании 2-НДФЛ в табличной части документа в столбце “Перечислено” не отражаются суммы НДФЛ, или указаны неверные значения, которые отличаются от сумм в столбцах “Налог” и “Удержано”.

Такое происходит, если в ведомости на выплату заработной платы не стоит галочка “Налог перечислен вместе с зарплатой”, которая появляется при нажатии на гиперссылку “Выплата зарплаты и НЛФЛ”.

Не рекомендую использовать документ “Перечисление НДФЛ в бюджет”, который находится в разделе Налоги и взносы, так как программа не корректно распределяет суммы перечисленного НДФЛ между сотрудниками.

5. Суммы «Налог», «Удержано» и «Перечислено» не равны

Если вы уверены, что у вас нет задолженность перед бюджетом по НДФЛ, а программа все равно ставит цифры в графу “Не перечислено” или “Излишне перечислено”, то для исправления этой ошибки воспользуйтесь отчетом “Анализ НДФЛ по месяцам”, который находится в разделе Налоги и взносы - Отчеты по налогам и взносам.

В этом отчете есть возможность сделать отбор по конкретному сотруднику в разделе настройки и сформировать по месяцам.

Анализируя данные в колонках “Исчислено”, “Удержано” и “Перечислено” можно увидеть в каком месяце эти суммы не равны.

Нажав правой кнопкой на сумму, выбираем расшифровать и указываем поле Регистратор. Появляется список документов, которые создавали движения по регистрам учета НДФЛ.

При анализе расшифровки мы обнаруживаем, что в одной из ведомостей некорректно подтянулась сумма налога. Заходим в эту ведомость, выделяем строку с сотрудником и нажимаем Обновить налог.

Сумма в графе НДФЛ к перечислению должна измениться. Для проверки сформируем снова отчет Анализ НДФЛ по месяцам.

Работодатели, которые в 2020 году выплачивали доходы своим сотрудникам и иным физлицам, до 01.03.2021 уже сдали в налоговые органы сведения о доходах физлиц. Но как сделать корректировку 2-НДФЛ, если допущены ошибки в форме? Разберемся в ситуации подробно.

Исправительная отчетность для ИФНС обязательно подается в случаях выявления ошибки в уже предоставленных сведениях. Налоговый орган относит к ошибкам неправильно указанные:

- сумму дохода;

- сумму вычетов;

- начисленный, удержанный и(или) перечисленный налог (руб.);

- признак налогоплательщика;

- личные данные физических лиц и их паспортные данные, ИНН;

- коды доходов;

- реквизиты налогового агента — работодателя;

- иные сведения.

Камеральная проверка справок не проводится. Но если обнаружена ошибка в 2-НДФЛ после сдачи отчетности, налоговый орган письменно уведомляет предприятие о необходимости внести изменения в отчет.

Если вы получили уведомление о неточностях в сданных формах и не исправили недочеты, то за каждую справку, в которой содержится ошибка, налоговики наложат штраф за некорректные сведения. Если же ошибки исправлены вовремя, то штрафные санкции не применяются.

Работаем по новым формам

С 2020 года отчетность о доходах сдают по новым формам. Бланки теперь заполняются в двух вариантах: первый подойдет только для ФНС России, а второй подготовьте по запросу сотрудника.

В 2021-м подаем отчет за 2020 год по форме из Приказа ММВ-7-11/566@ от 02.10.2018 . А вот справки по запросу сотрудников формируются на новом бланке из Приказа №ЕД-7-11/753@ от 15.10.2020. Отчетность за 2021-й сдаем до 01.03.2022 по-новому, объединяя расчет 6-НДФЛ и справку о доходах и суммах налога физического лица.В итоговую справку вносим информацию о доходах работников, начисленных за отчетный год. Если организации требуется подать корректировочную отчетность за более ранние сроки, то заполняйте бланки, соответствующие отчетным периодам. Налоговая инспекция разъясняет, как сдать уточненку по 2-НДФЛ за 2019 год по одному сотруднику — заполнить бланк, утвержденный приказом ФНС №ММВ-7-11/566@ от 02.10.2018.

Особенности заполнения

Во избежание штрафа проверьте уже сданные формы отчетов по подоходному налогу и в случае обнаружения в них неточностей сдайте исправленную отчетность. Даже если неточность допущена в одной справке, придется исправлять. Иначе работодателю грозит штраф в размере 500 рублей.

Учтите особенности, как сдать корректировку по 2-НДФЛ за 2020 год по одному сотруднику: если личные данные сотрудников, например, фамилия или номер и серия паспорта, изменились после подачи сведений, сдавать уточнения не требуется (Письмо ФНС №ГД-4-11/5667@ от 27.03.2018). Кроме того, сотруднику рекомендовано выдавать отчет о доходах и подоходном налоге с уже новыми реквизитами паспорта, и это не нарушение, несмотря на то что в налоговый орган вы отчитались по старым сведениям (Письмо ФНС №ГД-4-11/5667@ от 27.03.2018).

Уточненная отчетность о доходах сотрудника подается по форме, которая действовала в том периоде, за который обнаружена ошибка. Специалисты ФНС неоднократно объясняли, что означает номер корректировки 99 в 2-НДФЛ — это документ, который аннулируется по конкретному физлицу. То есть корректировка 99 в справке 2-НДФЛ не уточняет, а полностью отменяет данные по физлицу в случае ошибочного заполнения документа на лицо, которое не получало в отчетном году доходов. В таком случае в аннулирующей справке сведения в разделах 1 и 2 повторяются из уже сданной, а разделы 3, 4 и 5 не заполняются.

Порядок заполнения и форма по доходам, полученным в 2020 году физлицами, утверждены Приказом ФНС №ММВ-7-11/566@ от 02.10.2018.

Как подготовить корректировку

Сделать корректировку — это заполнить сведения на физлицо заново, но с правильной информацией и реквизитами. Алгоритм, как пересдать 2-НДФЛ по сотруднику в 2021 году в пять шагов:

- В поле № — номер сданной справки, в которой содержатся неточности.

- В поле «от__.___.__» — дату оформления уточняющих сведений.

- В поле «Номер корректировки» — цифру, начиная с 01. Например, 03 означает, что по данному сотруднику вы подаете третью исправленную форму.

- Показатели (сведения), в которых допущена ошибка в ранее предоставленных формах, теперь следует указать корректно.

- Показатели (сведения), которые в ранее предоставленных справках не содержали ошибок, продублируйте.

Образец, как подать корректировку 2-НДФЛ по 1 сотруднику (или нескольким работникам) за 2020 год:

Как проверить сведения отчетности

- Сведения о доходах и удержаниях должны совпадать с данными бухгалтерского учета организации. Сверьте информацию в справке о подоходном налоге с личной карточкой работника. Также проконтролируйте показатели расчетно-платежных ведомостей, учетных журналов по заработной плате. Информация должна совпадать с помесячными бухгалтерскими данными.

- Если помимо заработной платы и вознаграждений за труд работникам начисляются иные виды доходов, то необходимо включить информацию в корректировку 2-НДФЛ. Пример: организация выплачивает подчиненным дивиденды, распределяет прибыль либо оплачивает оздоровительные путевки. Такие доходы включите в справку 2-НДФЛ по соответствующему коду дохода.

- По разным категориям поступлений применяются разные ставки налогообложения. По каждой ставке придется составить отдельное приложение (п.1.19 Порядка).

- Аналогичные правила действуют для поля признак корректировки в справке 2-НДФЛ. Если налог удержан работодателем вовремя, то указывается признак «1». Если подоходный налог удержать невозможно, то в справке 2-НДФЛ указывают признак «2».

- Сроки сдачи отчетности по разным признакам налогоплательщика уравняли. Отчитайтесь до 1 марта года, следующего за отчетным. Если день сдачи выпал на выходной, то подайте форму в первый рабочий день.

Как в «Налогоплательщике» сделать корректировку 2-НДФЛ

Описанный алгоритм действий при внесении уточняющей информации одинаков как для предоставления исправлений на бумаге, так и с помощью любых программных продуктов. Это 1С, онлайн-сервисы, бесплатное ПО ФНС «Налогоплательщик ЮЛ». Современная корректировка 2-НДФЛ за 2020 год по нескольким сотрудникам представляется любым способом, на выбор налогоплательщика.

Штрафы за ошибки в 2-НДФЛ

Если налоговики выявят в отчетности ошибки, то налогоплательщика ждут административные взыскания. Суммы штрафных санкций невелики. Но если в компании большая численность сотрудников, а ошибок допущено много, суммы штрафа увеличиваются в разы.

Так, например, за предоставление недостоверных сведений придется заплатить 500 рублей за каждый неверно составленный документ. Такие положения содержатся в п. 1 ст. 126 НК РФ .

Если же отчетность предоставлена в ФНС с опозданием, то придется заплатить по 200 рублей за каждый просроченный отчет (п. 1 ст. 126 НК РФ).

Читайте также: