Как принять ндс по авиабилетам в авансовом отчете в 1с

В «1С:Бухгалтерии 8» начиная с версии 3.0.81 упрощен учет расходов на электронные билеты, приобретенные организацией для командировок сотрудников. Пользователи, которые не загружают билеты из сервиса Smartway, теперь могут самостоятельно вводить в учетную систему билеты, приобретенные у разных агентов, а также отражать любые операции с билетами (доплата, обмен, возврат).

Для этого в программе используется справочник Билеты (раздел Справочники), документ Поступление билетов (раздел Покупки) и специальный счет учета 76.14 «Приобретение билетов для командировок».

Для компаний, использующих сервис для управления командировками Smartway, все приобретенные компанией билеты автоматически загружаются в справочник, без необходимости ручного внесения данных. Дополнительные операции с билетами, такие как обмен или возврат, также отражаются в учете автоматически. Подробнее об упрощении учета командировок в «1С:Бухгалтерии 8» редакции 3.0 и интеграции с сервисом Smartway см. в статье «Командировки в 1С: упрощение учета и интеграция со Smartway».

После регистрации поступивших билетов (любым способом) учет расходов на проезд отражается документом Авансовый отчет (раздел Банк и Касса или раздел Покупки).

Поступление и учет билетов

Приобретение нового билета в программе регистрируется из формы списка Поступление билетов по команде Создать — Покупка.

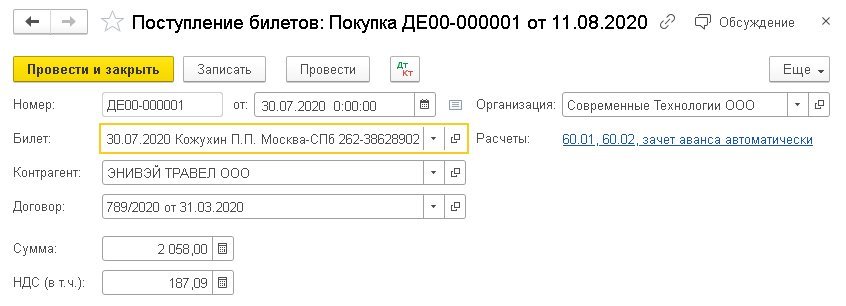

В открывшейся форме документа Поступление билетов с видом операции Покупка следует ввести данные нового билета согласно маршрутной квитанции электронного авиабилета (контрольному купону электронного ж/д билета).

После записи нового билета следует заполнить остальные поля документа Поступление билетов, указав (рис. 1):

наименование контрагента — агента или перевозчика, у которого приобретен билет;

наименование договора на приобретение билетов с агентом или перевозчиком, если в организации ведется учет по договорам;

общую стоимость поездки и сумму НДС, выделенную в электронном билете отдельной строкой.

Документ Поступление билетов при проведении формирует бухгалтерские проводки:

Дебет 60.02 Кредит 60.01

— на сумму зачтенной предоплаты;

Дебет 76.14 Кредит 60.01

— на сумму приобретенного билета.

Напомним, что счет 76.14 «Приобретение билетов для командировок» специально предназначен для учета приобретенных организацией билетов для командированных сотрудников в валюте РФ. Аналитический учет ведется по каждому командированному сотруднику (субконто Работники организаций) и билету (субконто Билеты). Каждый сотрудник является элементом справочника Физические лица, а каждый билет — элементом справочника Билеты.

Если к уже оплаченному билету приобретаются дополнительные услуги (например, возможность выбора места, наличие багажа и т. д.), то такое приобретение следует отразить документом Поступление билетов с видом операции Доплата. При этом дополнительные услуги должны быть включены в общую стоимость билета, указанную в маршрутной квитанции обновленного электронного авиабилета (контрольном купоне электронного ж/д билета).

Изменение даты, маршрута и других параметров, при которых меняется номер электронного билета в системе бронирования, отражается документом Поступление билетов с видом операции Обмен. Эта операция означает одновременное списание прежнего билета и оформление нового. Поэтому в документе по обмену билетов указывается билет, который выбывает, новый билет и его общая стоимость (в том числе НДС).

Отмена поездки оформляется документом Поступление билетов с видом операции Возврат.

Любой приобретенный билет отражается в справочнике Билеты. Открыв билет, можно проанализировать не только основную информацию о предоплаченных услугах перевозчика (закладка Основное), но и все операции, совершенные с билетом (гиперссылка Операции с билетом).

Оформление авансового отчета

Чтобы учесть в расходах стоимость использованных билетов, их необходимо указать в авансовом отчете. При этом можно использовать как общую, так и упрощенную форму авансового отчета.

В форме авансового отчета с видом Закупка, расходы для отражения расходов на проезд предназначена отдельная закладка Билеты. В прежних версиях программы закладка Билеты была доступна только при настроенной интеграции с сервисом Smartway. По кнопке Заполнить программа автоматически подбирает приобретенные билеты для сотрудника, указанного в авансовом отчете, в соответствии с периодом командировки.

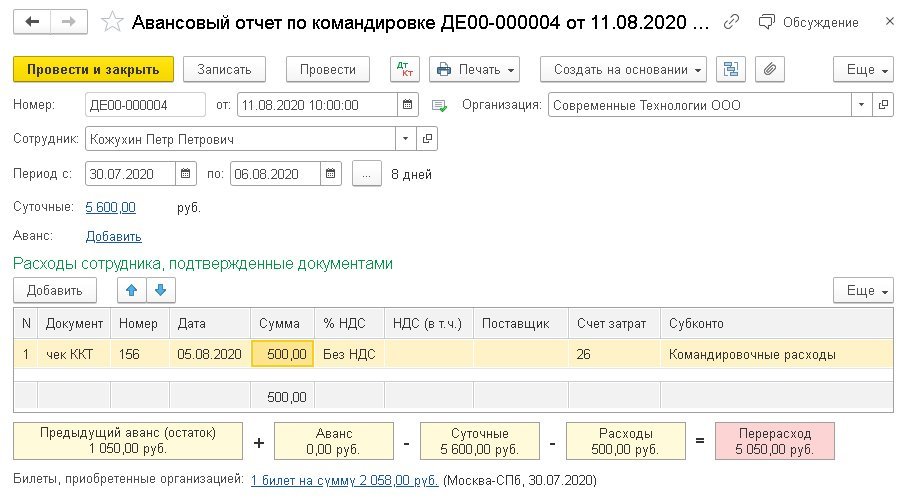

В форме авансового отчета с видом Командировка (рис. 2) при выборе сотрудника и периода командировки подходящие по дате отправления билеты подгружаются автоматически и отражаются в виде гиперссылки, расположенной рядом с текстом Билеты, приобретенные организацией.

Рис. 2. Авансовый отчет по командировке

Расходы, которые командированный сотрудник оплатил самостоятельно, следует вручную указать в табличной части Расходы сотрудника, подтвержденные документами.

При проведении документа Авансовый отчет формируются бухгалтерские проводки:

Дебет 26 (44.01, 20.01. ) Кредит 71.01

— на сумму расходов, понесенных командированным лицом;

Дебет 26 (44.01, 20.01. ) Кредит 76.14

— на сумму расходов на проезд, оплаченных организацией;

Дебет 19.04 Кредит 76.14

— на сумму НДС (если он выделен в билете отдельной строкой).

От редакции. Актуальную информацию о новых возможностях «1С:Бухгалтерии 8» редакции 3.0 и других программ 1С см. в 1С:ИТС в справочнике «Информация об обновлениях программных продуктов 1С:Предприятие» раздела «Инструкции по учету в программах 1С».

В программе у документа Авансовый отчет есть два вида операций:

- Авансовый отчет — универсальный вариант, который подходит всем;

- Авансовый отчет по командировке — вариант для отражения только командировочных расходов. Использовать его рекомендуется при подключенном сервисе Smartway.

Рассмотрим, как отражаются операции по покупке электронных билетов организацией и отчету за них сотрудником.

При таком варианте учета билетов отражать их как денежные документы в программе не нужно.

Покупка билетов

Покупка билетов отражается одинаково независимо от того, какой вид операции для АО применяется Авансовый отчет или Авансовый отчет по командировке. Но есть некоторые особенности.

Покажите поступление билета документом Поступление билетов вид операции Покупка в разделе Покупки — Поступление билетов .

- Билет — создайте элемент справочника Билеты , заполните его данные на основании оригинала. PDF

- Контрагент — наименование перевозчика или посредника, у которого приобретен билет, выбирается из справочника Контрагенты;

- Договор — выберите договор с контрагентом при наличии из справочника Договоры;

- Сумма и НДС (в т.ч.) — заполните на основании билета.

Проводки по документу

Документ формирует проводки:

- Дт 60.01 Кт 60.02 — зачет аванса перевозчику;

- Дт 76.14 Кт 60.01 — принятие к учету билета.

В журнале Покупка билетов по кнопке Создать можно оформить другие действия с приобретенными билетами:

При использовании сервиса Smartway билеты автоматически загружаются в справочник Билеты .

Расходы по командировке проводятся документом Авансовый отчет вид операции Авансовый отчет по командировке .

Билеты, если используется вид операции Авансовый отчет

- авиабилет (Москва-Тюмень) на сумму 9 000 руб. (в т. ч. НДС 20% — 1 500 руб.);

- авиабилет (Тюмень-Москва) на сумму 9 000 руб. (в т. ч. НДС 20% — 1 500 руб.);

- БСО за проживание в гостинице на сумму 6 000 руб. (без НДС).

В документе Авансовый отчет вид операции Авансовый отчет доступна вкладка Билеты (раздел Банк и касса — Авансовые отчеты ).

По кнопке Добавить или Заполнить табличная часть документа автоматически заполнится данными приобретенных для указанного сотрудника билетов на текущую дату:

- Билеты — указывается нужный билет из справочника Билеты .

- Сумма — стоимость билета.

- %НДС — ставка НДС, обозначенная в билете.

- НДС (в т.ч.) — сумма НДС, указанная в билете.

- Перевозчик — наименование перевозчика или посредника, у которого приобретен билет, выбирается из справочника Контрагенты.

- Счет затрат — счет, на который будут отнесены затраты в БУ. В поле автоматически отражается счет, указанный в настройках Учетной политики как Основной счет учета затрат . При необходимости Счет затрат можно поменять вручную.

- Подразделение — подразделение учета затрат. Выбирается из справочника Подразделения то подразделение, к которому относятся произведенные затраты. Автоматически подставится то, которому присвоен признак Использовать как основное .

- Субконто — статья затрат из справочника Статьи затрат:

- Вид расхода — Командировочные расходы.

В сумму расхода по Авансовому отчету стоимость билетов не включается, но при проведении документа происходит списание расходов.

Проводки по документу

![]()

Документ формирует проводки:

- Дт 26 Кт 76.14 — принятие к учету расходов на командировку;

- Дт 26 Кт 76.14 — принятие к учету расходов на билет;

- Дт 19.04 Кт 76.14 — принятие к учету НДС по билету.

Приобретенные билеты автоматически отражаются на счете 76.14 «Приобретение билетов для командировок».

При проведении документа Авансовый отчет автоматически датой билета создается документ Счет-фактура полученный вид операции Бланк строгой отчетности .

При установленном флажке Отразить вычет НДС в книге покупок НДС будет принят к вычету автоматически.

Проводки по документу

![]()

Документ формирует проводку:

- принимается к вычету по оплаченным расходам (п. 7 ст. 171 НК РФ);

- не может быть перенесен на 3 года (п. 1 ст. 172 НК РФ, п. 18 Правил ведения книги покупок,Письмо Минфина РФ от 14.07.2020 N 03-07-14/61018).

Билеты, если используется вид операции Авансовый отчет по командировке

Создайте документ Авансовый отчет вид операции Авансовый отчет по командировке (раздел Банк и касса — Авансовые отчеты ).

![]()

Укажите сотрудника и период командировки, после этого в документ автоматически подтягиваются приобретенные на этот период билеты.

![]()

По соответствующей ссылке проверьте указанные билеты и аналитику:

- Билеты — указывается нужный билет из справочника Билеты .

- Сумма — стоимость билета.

- %НДС — указывается ставка НДС, указанная в билете.

- НДС (в т.ч.) — отражается сумма НДС, указанная в билете.

- Перевозчик — наименование перевозчика или посредника, у которого приобретен билет, выбирается из справочника Контрагенты.

- Счет затрат — счет, на который будут отнесены затраты в БУ. В поле автоматически отражается счет, указанный в настройках Учетной политики как Основной счет учета затрат . При необходимости Счет затрат можно поменять вручную.

- Подразделение — подразделение учета затрат. Выбирается из справочника Подразделения то подразделение, к которому относятся произведенные затраты. Автоматически подставится то подразделение, которому присвоен признак Использовать как основное .

- Субконто — статья затрат из справочника Статьи затрат:

- Вид расхода — Командировочные расходы.

Проводки по документу

![]()

Документ формирует проводки:

- Дт 26 Кт 71.01 — принятие к учету расходов на командировку;

- Дт 26 Кт 76.14 — принятие к учету расходов на билет;

- Дт 19.04 Кт 76.14 — принятие к учету НДС по командировочным расходам.

При проведении документа Авансовый отчет автоматически датой билета создается документ Счет-фактура полученный вид операции Бланк строгой отчетности .

![]()

При установленном флажке Отразить вычет НДС в книге покупок НДС будет принят к вычету автоматически.

Проводки по документу

![]()

Документ формирует проводки:

- принимается к вычету по оплаченным расходам (п. 7 ст. 171 НК РФ);

- не может быть перенесен на 3 года (п. 1 ст. 172 НК РФ, п. 18 Правил ведения книги покупок,Письмо Минфина РФ от 14.07.2020 N 03-07-14/61018).

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Не за горами 2020 год, а это значит, что совсем.Прямой эфир прошёл 26 мая 2020 г. Лектор: Климова М.А.Работодателям в 2020 г. предстоит выполнить ряд мероприятий для перехода..

Карточка публикации

(8 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (4)

Спасибо за очень подробную статью! Было бы интересно попробовать сервис Smartway.

Спасибо за обратную связь. Если сервис интересует, то можно заказать на их сайте демо. Там подробно все расскажут и покажут.

Если много командировок, а следовательно заказов билетов, гостиниц и т.д., то точно имеет смысл ознакомиться с этим сервисом.НДС, выделенный в кассовом чеке, если отсутствует счет-фактура:

- нельзя принять к вычету (Письмо Минфина от 27.11.2019 N 03-07-11/92132);

- нужно списать в расходы, не учитываемые для налога на прибыль (Письмо Минфина от 13.08.2018 N 03-07-11/57127, Письмо Минфина от 28.12.2017 N 03-07-11/87948).

- принимается к вычету по оплаченным расходам (п. 7 ст. 171 НК РФ);

- не может быть перенесен на 3 года (п. 1 ст. 172 НК РФ, п. 18 Правил ведения книги покупок,Письмо Минфина РФ от 14.07.2020 N 03-07-14/61018).

НДС по чеку в документе Авансовый отчет по командировке

При использовании документа Авансовый отчет по командировке ( Банк и касса – Авансовые отчеты ) учет НДС зависит от вида подтверждающего документа.

![]()

В графе Вид документа доступно 3 варианта документов:

В графе Учет НДС по умолчанию установлен вариант Не принимается к вычету.

![]()

Если представлен билет, в графе Учет НДС :

- установите флажок Принять к вычету ;

- заполните реквизиты БСО или иного документа, дающего право на применение вычета;

- укажите перевозчика.

![]()

Автоматически создается документ Счет-фактура (бланк строгой отчетности) с установленным флажком Отразить вычет НДС в книге покупок .

Документ формирует проводку:

![]()

Если представлен чек, в графе Учет НДС :

- установите флажок Принять к вычету — только при наличии счета-фактуры, выписанного на организацию, с выделенным НДС;

- заполните реквизиты СФ;

- укажите поставщика.

Если входящего СФ нет, флажок не устанавливайте, НДС к вычету не принимайте.

![]()

Если кроме чека предоставлены иные документы (например, акт), выберите вид документа Другой документ. В графе Учет НДС :

- установите флажок Принять к вычету — только если в наличии счет-фактура, выписанный на организацию, с выделенным НДС;

- заполните реквизиты СФ и документа, подтверждающего оплату;

- укажите поставщика.

![]()

Автоматически создается документ Счет-фактура полученный на поступление с установленным флажком Отразить вычет НДС в книге покупок датой получения .

Документ формирует проводку:

Выбранные настройки отражаются в графе Учет НДС по каждой строке.

Проводки по документу

![]()

Документ формирует проводки:

- Дт 26 Кт 71.01 — принятие к учету расходов на командировку;

- Дт 19.04 Кт 71.01 — принятие к учету НДС по всем командировочным расходам;

- Дт 91.02 Кт 19.04 — списание НДС по кассовому чеку;

- Дт НЕ.01.9 — НДС по кассовому чеку списан в не принимаемые в НУ расходы.

- Только кассовый чек — выберите Чек — НДС к вычету и в расходы приниматься не будет.

- Билеты, БСО из гостиницы — выберите Билет и заполните, как указано выше. Это необходимо для указания в книге покупок кода вида операции (КВО) 23.

- Акт, кассовый чек, СФ — выберите Другой документ , заполните поля СФ № , Чек № . КВО — 01.

Книга покупок

![]()

В книге покупок отражаются данные в зависимости от вида документа в Авансовом отчете по командировке :

- Билет:

- гр. 3. и 7— номер и дата БСО;

- гр. 3 — дата и номер СФ;

- гр. 7 — дата и номер документа оплаты.

НДС по билетам, приобретенным организацией

При добавлении в документ Билета, приобретенного организацией, НДС автоматически принимается к вычету.

![]()

Реквизиты платежного документа и наименование перевозчика заполняются автоматически.

![]()

НДС в Авансовом отчете по командировке при раздельном учете

Если в программе ведется раздельный учет НДС, то в документе доступны все способы учета этого налога, предусмотренные в программе.

![]()

Используйте их по назначению в зависимости от цели командировки.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

В Бухгалтерия 8.3 электронные билеты, приобретенные организацией для командированных работников.Получить вычет НДС исключительно по кассовому чеку, выданному командировочному сотруднику.Хозяйственная операция «снятие наличных» может быть абсолютно в любой организации.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

(5 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Вы можете оформить заявку от имени Юр. или Физ. лица Оформить заявкуНажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Как не попасть в ловушку, работая с контрагентами из ЕАЭС

[17.11.2021 запись] Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

Изменения в 2021 году, о которых нужно знать бухгалтеру

[11.10.2021 запись] Учет ОС по-новому: ФСБУ 6/2020, ФСБУ 26/2020, ФСБУ 25/2018

[29.10.2021 запись] Пообъектный учет ОС и подходы к определению и пересмотру СПИ

Огромное спасибо! Огромное количество информации как всегда интересно и доступно преподнесено Мариной Аркадьевной. Всегда с удовольствием посещаю ваши семинары

![]()

Ваш сотрудник отправляется в командировку на самолете, а билет электронный. Какие документы подтвердят расход в целях налога на прибыль и как быть с НДС?

Мы сделали подборку разъяснений Минфина на этот счет.

Расходы на командировку

В соответствии с подпунктом 12 пункта 1 статьи 264 НК расходы на командировки относятся к прочим расходам, связанным с производством и реализацией.

Указанные расходы должны:

- быть экономически обоснованы;

- подтверждены документами, оформленными в соответствии с законодательством РФ;

- произведены для осуществления деятельности, направленной на получение дохода.

Все про организацию документооборота по командировкам (и еще представительским расходам!) расскажут на семинаре, который пройдет 24 сентября в Москве.

Еще важная часть семинара: расскажут про новые требования к документированию расходов с учетом реформы ККТ.

Чем подтвердить расходы

Оправдательными документами, подтверждающими расходы на приобретение авиабилета для целей налогообложения, являются сформированная автоматизированной системой маршрут/квитанция электронного документа (авиабилета) на бумажном носителе, в которой указана стоимость перелета, посадочный талон, подтверждающий перелет подотчетного лица по указанному в электронном авиабилете маршруту.

При этом посадочный талон, в том числе электронный, полученный при электронной регистрации на рейс, должен содержать соответствующие реквизиты, подтверждающие факт потребления подотчетным лицом услуги воздушной перевозки. Как правило, данным реквизитом является штамп о досмотре.

При отсутствии штампа о досмотре на распечатанном электронном посадочном талоне необходимо подтвердить факт потребления подотчетным лицом услуги воздушной перевозки иным способом.

В случае невозможности получения штампа о досмотре на посадочном талоне организация может предоставить выданную авиаперевозчиком или его представителем справку, содержащую необходимую для подтверждения полета информацию.

В ситуации, когда ни один из указанных выше документов не может быть предоставлен, организация вправе обосновать потребление услуги воздушной перевозки любыми иными документами, напрямую или косвенно подтверждающими факт использования приобретенных авиабилетов.

Такие разъяснения дает Минфин в письме № 03-03-06/1/32039 от 30.04.2019.

Если подотчетник предоставил квитанцию и посадочный талон со штампом, то подтверждение расходов на приобретение авиабилета дополнительными документами, например, выпиской удостоверяющей оплату банковской картой, не требуется.

О том, что делать, если возвратившийся из командировки работник потерял документы, расскажут на семинаре 24 сентября.

Записывайтесь!

Справка

И так, если подотчетник не может предоставить квитанцию или посадочный талон со штампом (например, он их потерял), то для подтверждения расходов годится справка из авиакомпании.

Отметим, что услуга по выдаче такой справки не бесплатная.

Так, например в «Аэрофлоте», авиакомпании Utair за предоставление справки взимается оплата в размере 1000 рублей.

В «Нордавиа» за справку возьмут 900 рублей. В авиакомпании Red Wings справка стоит 600 рублей, в «Победе» — 500 рублей.

На основании пункта 18 Правил ведения книги покупок, утвержденных Постановлением Правительства РФ от 26.12.2011 № 1137, при приобретении услуг по перевозке работников к месту служебной командировки и обратно в книге покупок регистрируются счета-фактуры либо заполненные в установленном порядке бланки строгой отчетности (или их копии) с выделенной отдельной строкой суммой НДС, выданные работнику и включенные им в отчет о служебной командировке.

Таким образом, при приобретении электронных авиабилетов для проезда сотрудников организации к месту командировки и обратно, при исчислении НДС, подлежащего уплате в бюджет, к вычету принимается сумма НДС, выделенная отдельной строкой в маршрут/квитанции электронного пассажирского билета, составленного автоматизированной информационной системой оформления воздушных перевозок и распечатанного на бумажном носителе.

Об этом сообщается в письме Минфина № 03-07-11/63996 от 07.09.2018.

Проблемы налоговых вычетов по НДС в части командировочных расходов — одна из тем семинара. Приглашаем вас на это мероприятие, где разъяснят основные правила расчетов с подотчетными лицами.

Читайте также: