Как откорректировать 70 счет в 1с

Вот передо мной Служебная записка бухгалтера адресованная ГлавБуху. Привожу почти полность.

В результате анализа счета 70 выявлены след. расхождения:

Сальдо по счету 70 на 01.01.2006 в 1С Бух составляет 46908.99 а по данным 1С Камин 46408.99 разница 500 руб;

В июне 2006г по 1С Бух сторнировано пособие на рождение ребенка дважды на сумму 4600 а по 1С камин проведено исправление на сумму 2000 руб.; Задолженность по счету 70 за работником на 01.01.06 сИвановым составиляет 3336.99

Вот такая служебная. Вот не могу сообразить с какой стороны начать делать исправления. И вообще какова методика. Что сверить. Как исправлять и т.д. Каково ваше мнение?

Бух пытается прикрыть попу. На ком разница 500 ре - она явно не знает. Дальше - больше. 4600 дважды - это 9200. По Камину не прошло. 2000 - неизвестно что исправляли, но не пособие. Откуда у Иванова задолженность - не знает. Кино.

Нда. значит не я один не вкурил.

Спасибо за внимание. Пойду разговоры разговаривать с расчетчиком.

Будем идти маленькими шашками и наводящими вопросами к истине.

(4) В том то и дело что ГлавБух отдала эту справку мне со словами "Сделай чтобы все было нормально, проведи необходимые исправления".

А у меня бухгалтерских знаний и опыта не хватает. Чтобы осмыслить эту ситуацию. Вот и спрашиваю с чего начать. Куда рыть.

Перенос из Камина действительно в виде операций.

Программист я там. Сторонний по договору на обслуживание ПО. Только вот начал работать с этой организацией.

(6) OFF

Был у нас такой случай:

Бух. Мне надо внести исправления.

Прог. Ну Вы скажите какие проводки должны быть, а я Вам объясню, как их ввести.

Бух. (Возмущенно). Ну если Вы не знаете, какие тут должны быть проводки, то откуда это может знать бухгалтер ?

(8) Тогда для тебя методика см.(9). И, вообще, никогда не вводи ничего в чужих базах. Сами пусть вводят, а подсказать как ввести подскажи обязательно! .

А вообще бы неплохо определится. Или они выгружают проводки из Камина, и Кассу ( в части зарплаты) ведут на основе выписанных в Камине ведомостей и расходников, или забивают руками в Бухию что хотят и пишут вот такие докладные записки.

2Потап: ни в коем случае ничего не правь! В (10) истина. И еще: что значит ошибка в 70-м счете из-за неправильного сторнирования пособия? А в 69-м, что, все в шоколаде? Так не бывает. У проводки два два счета, и если неправильный оборот по одному, то неправильный оборот и по другому.

И в этой связи оччень подозрительно подсовывание только одного счета.

У нас такая же ситуация. Но мы на УСН, ПБУ не применяется. А как тут быть?

Ви спрашиваете пра праводки? Но если ПБУ не применяется, то пачиму вы спрашиваете пра них? Спасибо, Бульдозер! ПБУ прочла, применила Списала на 84 сч.

Для Вас эти 45т.р. являются существенной ошибкой?

3. Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности. Не все так просто с ПБУ 22 и 84 счетом. А налоги? Если вы списываете кредиторскую задолженность - у вас доход появился. Тем более, что когда-то эту зарплату начислили и в затраты списали, если неправильно начислили - значит уточненки по налогам. И не забудьте про ретроспективный пересчет отчетности - ПБУ 22, если у вас существенность - меньше 45 тыс. Если это несущественная ошибка - то исправления через 91 счет. И проверьте - на эту же сумму нареняка и ЕСН начисляли.Тоже надо исправлять вроде как. Фигасе, бухгалтера уже и 84-м счетом распоряжаются.

А мы по-старинке все, через учредителей. Уточнёнки по налогам сделать просто невозможно. Я так и не нашла, в каком году или за какие годы сложилась эта сумма. Проверила 2009, 2008, 2007 годы. За это время сменились собственники, несколько генеральных. А про бухгалтерию вообще молчу. Да и переезд, были проблемы, какие-то документы были изъяты органами, какие-то просто пропали.

Да, про прибыль я не подумала. Надо на 91 списать, чтобы доход отразить. А с ЕСН не знаю что делать. Фиг с ним, если налоговикам надо, то пусть проверяют, доначисляют прибыль, уменьшают есн. Только сомневаюсь, что кто-то это будет делать.

Надо на 91 списать, чтобы доход отразить.

Блинский блин.

hfcvec, поймите, бухгалтерские проводки абсолютно не зависят от начисления/неначисления доходов в налоговом учете.

Еще раз: признаете Вы эту сумму существенной (в контексте ПБУ22) или нет?

Если признаете - сч.84 и ретроспективный пересчет показателей бух.отчетности (или корректировка входного сальдо).

Если не признаете - сч.91 (т.е. включение в доходы отчетного года).

А для налога на прибыль списание кредиторской задолженности по-любому является доходом.

ЗЫ При всем при этом в данной ситуации (ИМХО) вполне вероятно, что это не ошибка в начислении зарплаты, а невостребованная (невыплаченная) зарплата. Т.е. кредиторка, по которой истек срок исковой давности (особенно если учесть, что 3 года Вы таки проверили). И т.о. делать ретроспективный пересчет или корректировать входящий показатели отчетности нет достаточных оснований.

Материалы газеты «Прогрессивный бухгалтер», бюджетный выпуск, зима 2019 г.

Рассмотрим, как исправлять недочеты в первичных учетных и других документах соответствии с новыми правилами, вступившими в силу в 2019 г.

Нормативно–правовое регулирование

Требования к достоверности учета и отчетности для учреждений государственного сектора, и правила по исправлению допущенных ошибок регулируются рядом нормативно-правовых (нормативных) актов, это:

СГС «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора» (утвержден приказом Минфина РФ от 31.12.2016 № 256н) (далее СГС «Концептуальные основы»);

СГС «Учетная политика, оценочные значения и ошибки» (утвержден приказом Минфина РФ от 30.12.2017 №274 н) далее (СГС «Учетная политика»);

письмо Минфина РФ от 31.08.2018 № 02-06-07/62480 «О направлении Методических указаний по применению положений СГС «Учетная политика, оценочные значения и ошибки» (далее Методические рекомендации).

Достоверной считается информация полная, нейтральная и не содержащая существенных ошибок – п. 68 СГС «Концептуальные основы». Там же приведены разъяснения критериев. Полной считается информация, которая включает данные и (или) пояснения, сформированные (имеющиеся) на момент формирования отчетности и необходимые для принятия финансовых решений пользователем отчетности. Нейтральность означает, что отбор информации для представления в отчетности осуществляется объективно. Отсутствие ошибок означает, что формирование данных бухгалтерского учета и составление отчетности осуществлено в соответствии с требованиями законодательства регулирующими ведение бухгалтерского учета и составление отчетности, а также учетной политикой, отвечающей требованиям СГС «Концептуальные основы».

Определение ошибки в бухгалтерской отчетности приведено в п. 27 в СГС «Учетная политика» - это пропуск и (или) искажение, возникшее при ведении бухгалтерского учета и (или) формировании отчетности в результате неправильного использования или не использования информации о фактах хозяйственной жизни отчетного периода, которая была доступна на дату подписания отчетности и должна была быть получена и использована при подготовке отчетности. Приведенное определение признается ошибкой отчетного периода.

Ошибка предшествующего года – новое понятие, введенное п. 33 СГС «Учетная политика». Это ошибка отчетного периода, выявленная после даты утверждения годовой бухгалтерской (финансовой) отчетности.

Обратите внимание: утвержденная бухгалтерская (финансовая) отчетность за предшествующий год (годы) пересмотру, замене и повторному представлению не подлежит.

Порядок исправления ошибок прошлых лет в учете

В соответствии с п. 18 Инструкции №157н дополнительные бухгалтерские записи по исправлению ошибок, а также исправление ошибок методом «Красное сторно» подлежат оформлению первичным учетным документом – Справкой, в которой необходимо отразить информацию по обоснованию внесения исправлений: наименование исправляемого регистра бухгалтерского учета (Журнала операций), его номер (при наличии), а также период, за который он составлен и период, в котором были выявлены ошибки.

Выявленная ошибка предшествующего года (лет) согласно положениям, п. 17 Методических рекомендаций отражается путем выполнения записей на дату обнаружения ошибки с применением специальных счетов бухгалтерского учета.

Ключевое нововведение – это требование об обособлении операций, связанных с исправлением ошибок прошлых лет, выявленных в отчетном периоде. В Единый план счетов бухгалтерского учета введен ряд специальных счетов бухгалтерского учета (приказ Минфина РФ от 31.03.2018 №64н):

401 18 «Доходы финансового года, предшествующие отчетному»

401 19 «Доходы прошлых финансовых лет»

401 28 «Расходы финансового года, предшествующего отчетному»

401 29 «Расходы прошлых финансовых лет»

304 84 «Консолидируемые расчеты года, предшествующего отчетному»

304 94 «Консолидируемые отчеты года иных прошлых лет»

304 86 «Иные расчеты года, предшествующего отчетному»

304 96 «Иные расчеты прошлых лет»

Бухгалтерские записи по исправлению ошибок прошлых лет подлежат обособлению в бухгалтерском (бюджетном) учете и бухгалтерской (финансовой) отчетности в отдельном Журнале по прочим операциям, содержащем отметку «Исправление ошибок прошлых лет». Информация из Журнала по прочим операциям с признаком «Исправление ошибок прошлых лет» отражается в оборотах Главной книги (ф. 0504072) в момент обнаружения ошибки прошлых лет и осуществления корректировочных записей.

Правила отражения в отчетности исправленных ошибок прошлых лет

В соответствии с п. 33 Стандарта порядок отражения фактов исправления в отчетности зависит от периода, в котором была допущена ошибка:

в бухгалтерской отчетности за отчетный год, начиная с того предшествующего года, в котором была допущена ошибка раскрываемые сравнительные показатели подлежат корректировке. Исключение составляют случаи, когда осуществление такой корректировки невозможно. Скорректированные показатели предшествующего года (лет) в бухгалтерской отчетности отчетного года должны приводиться обособленно с отметкой «Пересчитано»;

если ошибка была допущена ранее предшествующего года, то корректировке подлежат входящие остатки по статье «Финансовый результат экономического субъекта» бухгалтерского баланса, а также значения связанных статей бухгалтерской отчетности за самый ранний предшествующий год, для которого в бухгалтерской отчетности раскрываются сравнительные показатели;

когда однозначно отнести суммы корректировок к конкретному предшествующему году не представляется возможным, корректировке подлежат входящие остатки по статье «Финансовый результат экономического субъекта» бухгалтерского баланса, а также значения связанных статей бухгалтерской отчетности за самый ранний предшествующий год, к которому такие корректировки возможно применить, либо на начало отчетного года.

К сравнительным показателям, раскрываемым в бухгалтерской (финансовой) отчетности относятся, в частности:

показатели на начало отчетного периода (начало года, предшествующего отчетному периоду (году);

показатели на конец отчетного периода (месяца, квартала, полугодия, 9 месяцев) года, предшествующего отчетному периоду (году);

обороты по показателям за отчетный период года, предшествующего отчетному периоду (году).

Показатели Баланса (ф. 0503130, ф. 0503730) на начало года после проведенной корректировки будут отличаться от показателей (остатков) на начало отчетного года, отраженных в Главной книге (ф. 0504072) за отчетный год на суммы корректировок (исправлений) ошибок прошлых лет.

Показатели (остатки) на конец отчетного года Главной книги (ф. 0504072) за отчетный год и Баланса (ф. 0503130, ф. 0503730) за отчетный год будут одинаковыми.

Обороты по исправлению ошибок прошлых лет в корреспонденции со специальными счетами 304 84, 304 94, 304 86, 304 96, 401 18, 401 28, 401 19, 401 29 форм в составе Пояснительной записки (ф. 0503160, ф. 0503760) отражаются следующим образом:

в составе Сведений об изменении остатков валюты баланса (ф. 0503173, 0503773) подлежат отражению в графе 6 (по причине 03 - Исправление ошибок прошлых лет);

в отчетах ф. 0503168 (ф. 0503768), ф. 0503169 (ф. 0503769) исключаются из оборотов отчетного года, а включаются в остатки на начало отчетного года.

В программе «1С:Бухгалтерия государственного учреждения 8»

В п. 17 р. V «Исправление ошибок в бухгалтерской (финансовой) отчетности» Методических рекомендаций приведены только 2 примера ошибок прошлых лет и их исправления по новым правилам - с применением счетов 304 84, 304 94, 401 18, 401 28, 401 19, 401 29.

В документах программы «1С:Бухгалтерия государственного учреждения 8» реализован общий механизм исправления ошибок, который предполагает, что пользователь исправляет ошибку прошлых лет как ошибку текущего года – в обычном порядке. Далее производится конвертация «обычных» проводок в проводки по исправлению ошибок прошлых лет.

При формировании проводок по исправлению ошибок прошлых лет «обычные» счета заменяются на соответствующие специальные счета исправления ошибок прошлых лет (таблица 1).

Таблица 1

Счет до исправления

Счет исправления ошибок (прошлого года)

Счет исправления ошибок (ранее прошлого года)

Для конвертации «обычных» проводок в бухгалтерские записи с применением специальных счетов исправления ошибок прошлых лет реализован алгоритм, который применяется в документах начиная с 01.01.2019.

При конвертации бухгалтерских записей анализируется каждая проводка, которая была бы сформирована в обычном порядке. Конвертация выполняется по следующим правилам:

1. Если в проводке есть счета 401.10, 401.20, 304.04, они заменяются на соответствующий специальный счет. Например, в проводке Дебет 101.ХХ.310 Кредит 401.10.199 счет 401.10 будет заменен на счет 401.18 (если исправляется ошибка прошлого года) или 401.19 (если исправляется ошибка ранее прошлого года). После конвертации получим Дебет 101.00.310 Кредит 401.18.199.

2. Если в проводке нет ни одного счета, для которого предусмотрены специальные счета исправления ошибок, проводка разбивается на две - в корреспонденции со счетом 304.86 или 304.96 (в зависимости от того, это ошибка прошлого года или более ранних лет).

Например, нет ни одного счета, для которого есть специальный счет исправления ошибок в проводке:

Дт 101.ХХ.310 Кт 106.01.310.

Поэтому при конвертации получим две проводки:

Дт 101.ХХ.310 Кт 304.86.73Х;

Дт 304.86.83Х Кт 106.01.310.

«1С:Бухгалтерия государственного учреждения 8», ред. 1.0

Реализован следующий порядок исправления ошибок прошлых лет с применением типовых документов:

Шаг 1: создать документ с записями по исправлению ошибку прошлых лет, как ошибку текущего года.

Шаг 2: нажать на иконку «Исправление ошибок прошлых лет» в верхней командной панели документа.

Шаг 3: в открывшейся форме выбора способа «Исправление ошибок прошлых лет» выбрать способ исправления ошибок:

Ошибка прошлого года.

Ошибка ранее прошлого года.

Ошибка: задать проводки вручную.

Затем следует нажать «ОК».

После проведения документа в программе формируются проводки с применением специальных счетов исправления ошибок согласно выбранному периоду.

«1С:Бухгалтерия государственного учреждения», ред. 2.0

В созданном документе необходимо перейти в раздел «Бухгалтерские записи» и включить флаг «Исправление ошибок прошлых лет». Установить переключатель на один из двух режимов: «прошлого года» или «ранее прошлого года» (при проведении документа сформируются проводки с применением специальных счетов исправления ошибок прошлых лет).

Далее - провести документ. Документ формирует проводки с применением специальных счетов исправления ошибок согласно выбранному периоду.

Исправление ошибок (текущего периода и прошлых лет) может отражаться тремя способами, в зависимости от характера ошибки:

1 способ: ошибочно был введен лишний документ, например, акт об оказании услуг. В этом случае следует сторнировать лишний акт об оказании услуг (ввести документ «Сторно»). При этом проводки документа «Сторно» следует отразить с применением специальных счетов исправления ошибок прошлых лет.

2 способ: ошибочно не был отражен документ, например, не было отражено оприходование ОС по результатам инвентаризации. В этом случае следует ввести новый учетный документ «Принятие к учету ОС, НМА, НПА». При этом проводки документа «Принятие к учету ОС, НМА, НПА» следует отразить с применением специальных счетов исправления ошибок прошлых лет.

3 способ: документ был введен, но содержит ошибки. Например, документом «Поступление услуг, работ» отразили увеличение капвложений в дебет счета 106.00, а следовало отнести на текущие расходы – в дебет счета 109.81. В этом случае следует сторнировать документ с ошибкой (ввести на его основании документ «Сторно»), далее ввести новый правильный учетный документ «Поступление услуг, работ». При этом проводки документов «Сторно» и нового документа «Поступление услуг, работ» следует отразить с применением специальных счетов исправления ошибок прошлых лет.

В «Журнале операций» и списках документов документы, которые введены в режиме «Исправление ошибок прошлых лет» будут помечены специальной пиктограммой «Дебет-Кредит».

Как уже упоминалось выше, при формировании отчетных форм если в отчетном периоде были исправлены ошибки прошлых лет показатели бухгалтерской отчетности на начало отчетного периода (в любых формах отчетности) приводятся с учетом их корректировок по исправительным записям.

После проведения регламентированной операции по закрытию счетов при завершении отчетного года составляется форма «Сведения об изменении остатков валюты баланса» (ф. 0503173, ф. 0503773). Операции исправления ошибок прошлых лет отражаются в форме с кодом причины 03. В графе 3 отражается сумма изменений по тем счетам бухгалтерского учета, где были скорректированы показатели. Показатели баланса на начало года будут отличаться от остатков на начало отчетного года в главной книге – расхождение допустимо на суммы корректировок приведенные в указанных Сведениях.

Обороты (увеличение, уменьшение) по доходам и расходам при формировании показателей отчетов ф. 0503168, 0503121, 0503110 (0503768, 0503721, 0503710) должны быть приведены без учета операций по исправлению ошибок за предшествующий период.

При начислении и выплате зарплаты в 1С: ЗУП у многих пользователей возникают вопросы, связанные с корректностью сальдо взаиморасчетов по сотрудникам. Речь идет о ситуации, когда выплата зарплаты за текущий месяц (например, ноябрь) производится в начале следующего месяца (в декабре). В таких случаях в программе 1С: ЗУП ред. 3.1 в расчетном листке сальдо взаиморасчетов может отображаться, а может и отсутствовать.

Соответственно, это касается и сальдо зарплатных отчетов. В результате возникают сложности при сверке взаиморасчетов с работниками по счетам 70, 76 после синхронизации с программой 1С: Бухгалтерия предприятия ред. 3.0. Как все-таки «включить» необходимый вам вид сальдо в 1С: ЗУП, расскажем в этой публикации.

Для начала разберемся с двумя видами сальдо взаиморасчетов:

- «Сальдо бухгалтерское» — программа отражает «переходящее сальдо» в отчетах как остаток на конец месяца. И оно переходит на начало следующего месяца и закрывается выплатой зарплаты.

- «Сальдо зарплатное» — вне зависимости от даты выплаты зарплаты, сальдо на конец месяца в отчетах будет отражать состояние расчетов за данный месяц (например, если вся зарплата за ноябрь выплачена, то будет ноль). В таком варианте четко видно, что выплата «закрыла» месяц.

По умолчанию в настройках установлено использование «зарплатного сальдо». Но, возможно, пользователь захочет видеть переходящий остаток, зарплату к выплате в отчетах (и сверять значение с сальдо 70 счета в 1С: Бухгалтерии). Эту настройку можно изменить.

Рассмотрим, как это сделать, и сравним варианты отчетов при разных настройках.

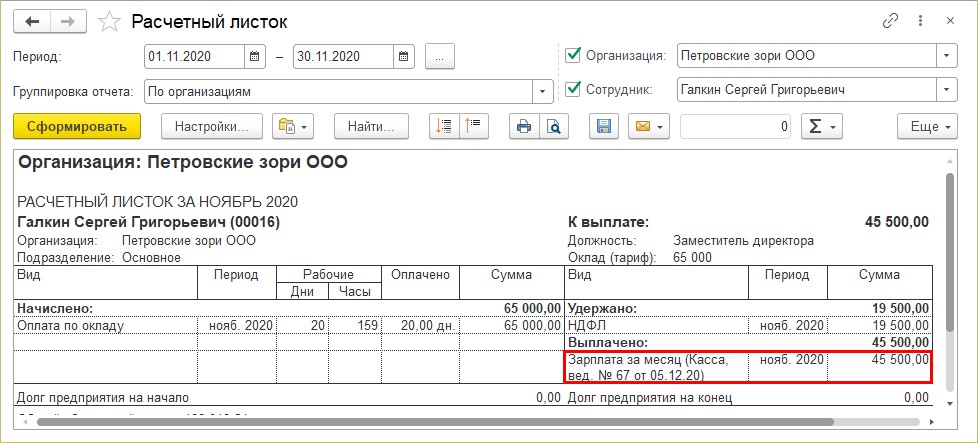

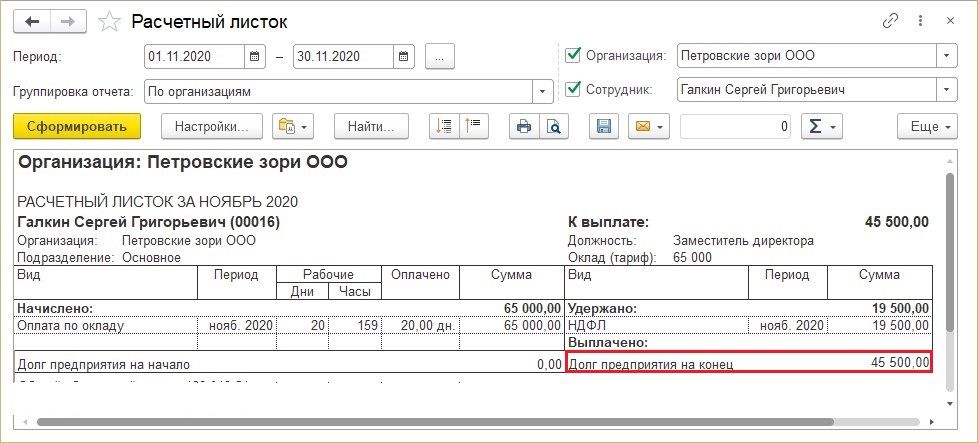

Шаг 1. Сформируйте расчетный листок по сотруднику. Из отчета видно, что выплата заработной платы за ноябрь была 05.12.2020 года. (НДФЛ у сотрудника удержан в размере 30%). Сальдо на конец расчетный листок не показывает, т.к. зарплата сотруднику выплачена по ведомости.

Это и есть «зарплатное сальдо».

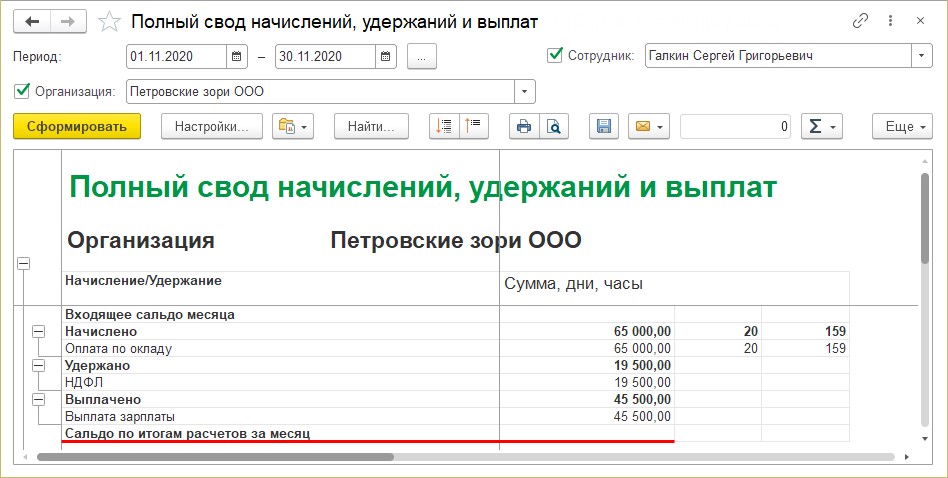

Шаг 2. Сформируйте отчет «Полный свод начислений, удержаний и выплат». Для удобства мы сделали отбор по одному сотруднику. Сальдо по итогам за месяц отсутствует, зарплата выплачена.

Сальдо закрыто выплатой зарплаты за ноябрь в декабре (см. расчетный листок).

Рассмотрим настройку отражения взаиморасчетов с сотрудниками.

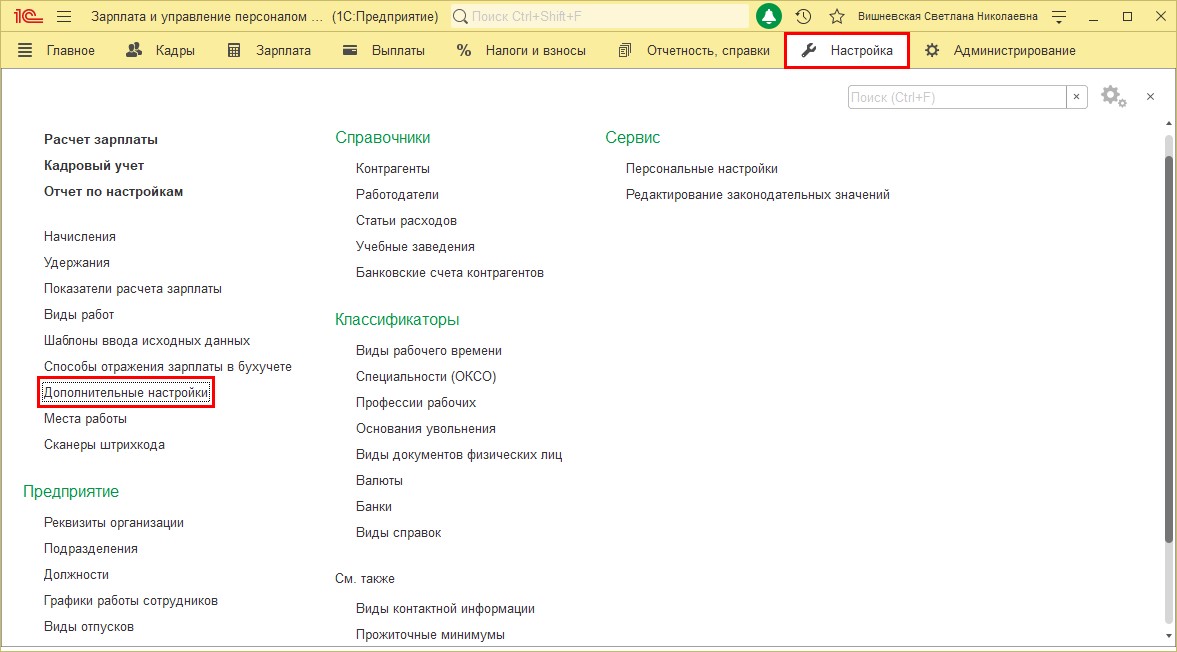

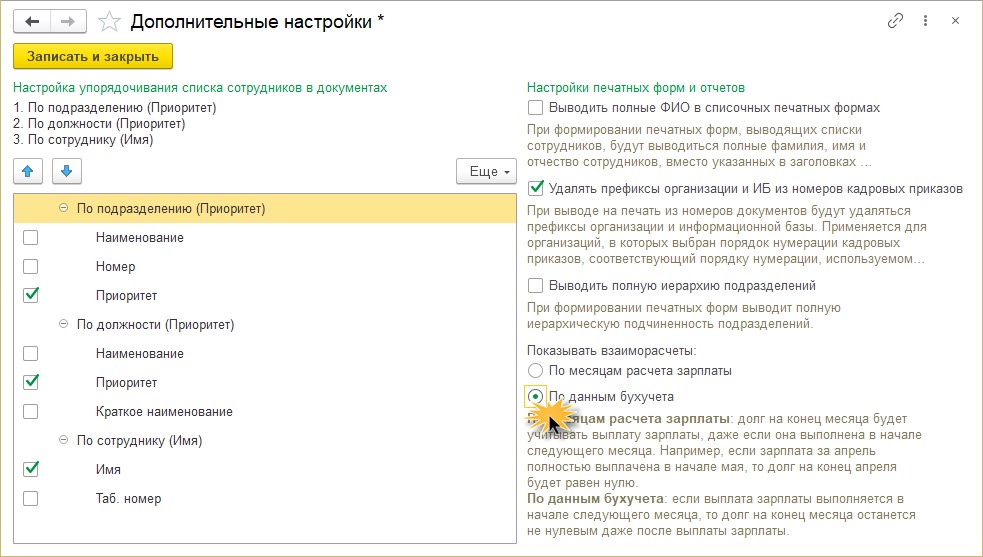

Шаг 3. Перейдите в раздел «Настройка» — «Дополнительные настройки».

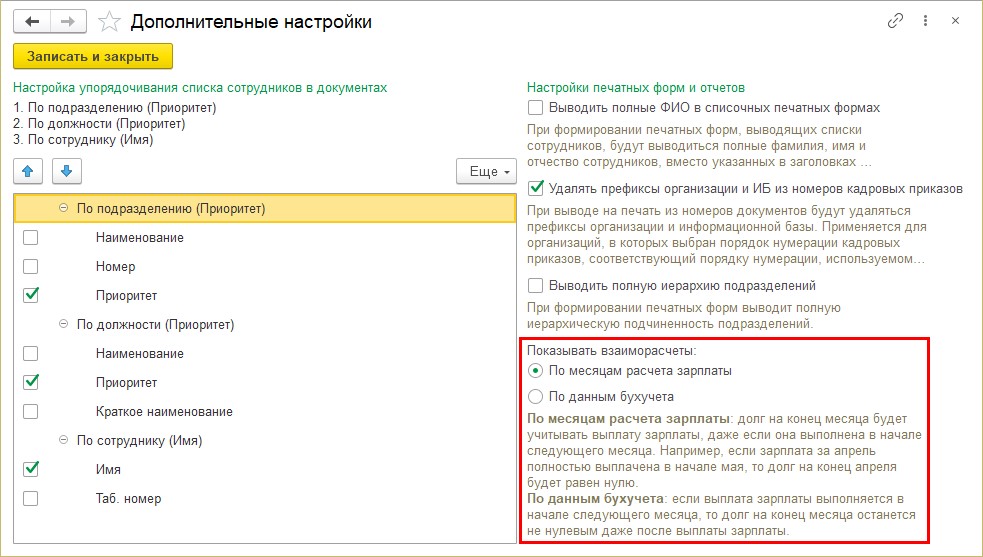

Обратите внимание на настройку «Показывать взаиморасчеты».

- по месяцам расчета зарплаты — это и есть вариант «зарплатное сальдо», т.е. выплата отражается в месяце, за который выплачивается зарплата.

- по данным бухгалтерского учета — «бухгалтерское сальдо», переходящая задолженность по зарплате.

Шаг 4. Измените настройку, установите переключатель в положение «По данным бухучета».

Сформируйте снова отчеты.

В расчетном листке сальдо уже выглядит иначе:

Сальдо теперь «бухгалтерское», т.е. переходящее в другой период.

Да и в других зарплатных отчетах появилась сумма сальдо — невыплаченная на конец месяца зарплата.

Возможно кому-то такой вариант более удобен.

Шаг 5. Сформируйте заново «Полный свод начислений, удержаний и выплат».

Для наглядности сделаем отбор по сотруднику Галкин С.Г. Отчет показывает сальдо на конец месяца.

Читайте также: