Как исправить договор в 1с прошлого периода

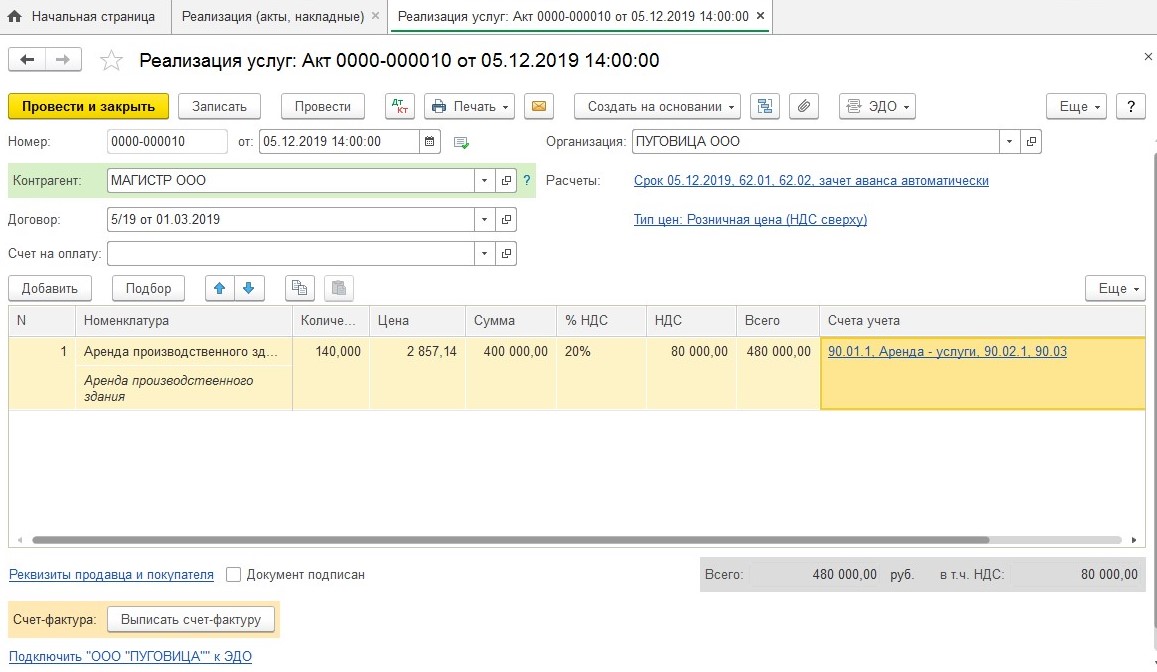

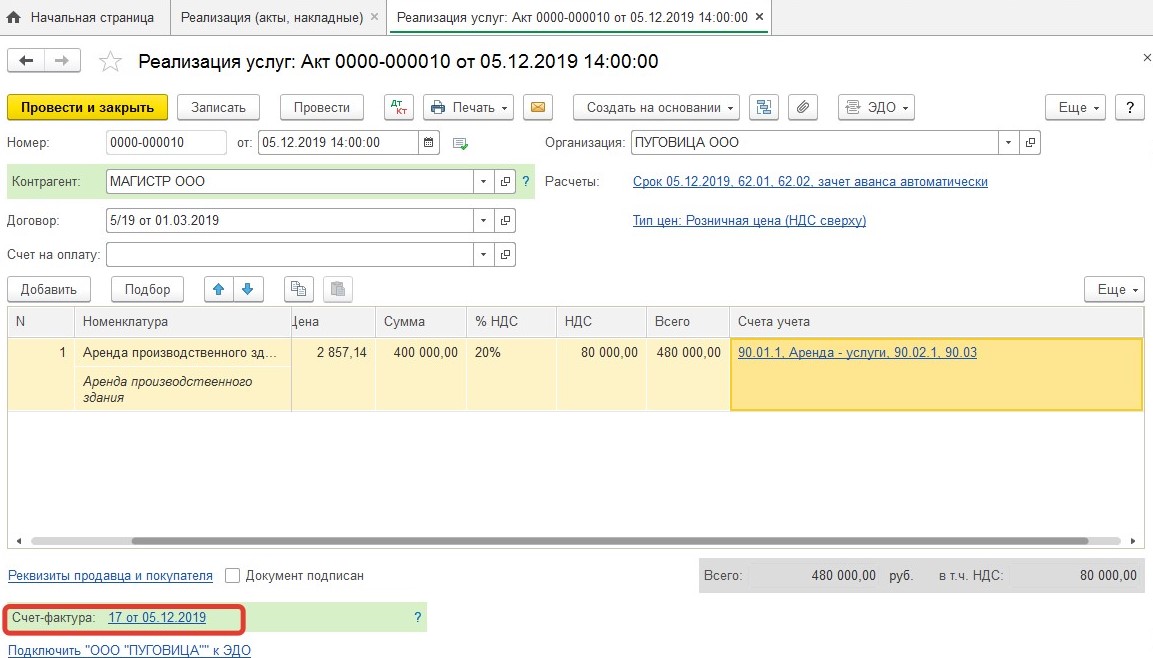

Итак, допустим, бухгалтерия ООО «Пуговица» (применяет ОСН) по каким-то причинам «забыла» отразить реализацию ООО «Магистр» на сумму 480 000 рублей в 1 квартале 2019 года (31.03.2019г.). А обнаружили это в декабре 2019 года, т.е. в том же году, но в другом отчетном периоде. При этом в первом квартале и полугодии 2019-го по данным налогового учета был получен убыток более 500 000 рублей.

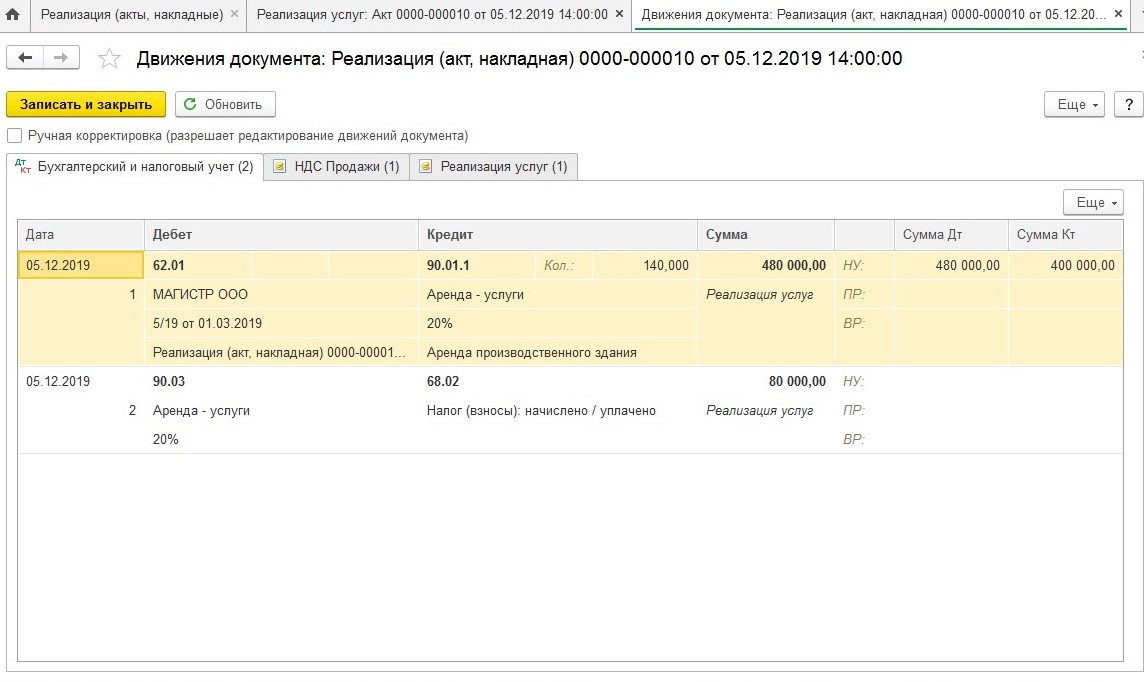

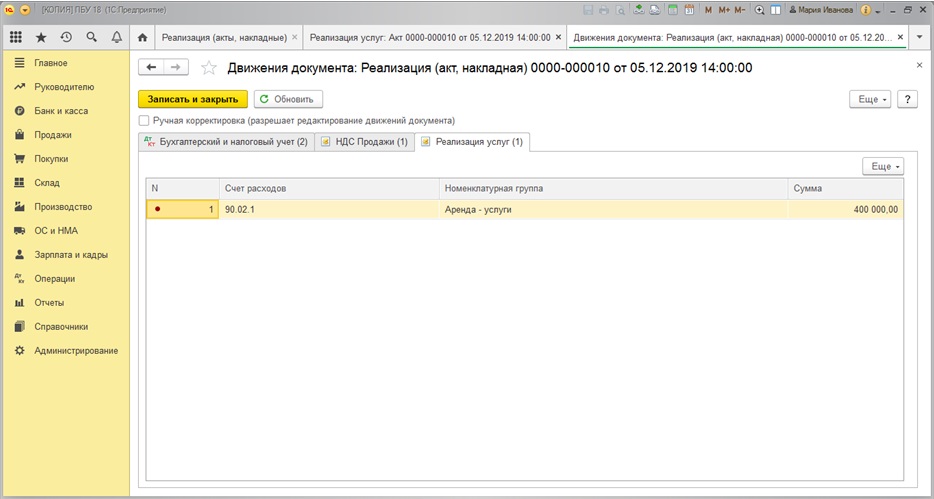

При проведении документа реализации программа сформирует движения по счетам учета:

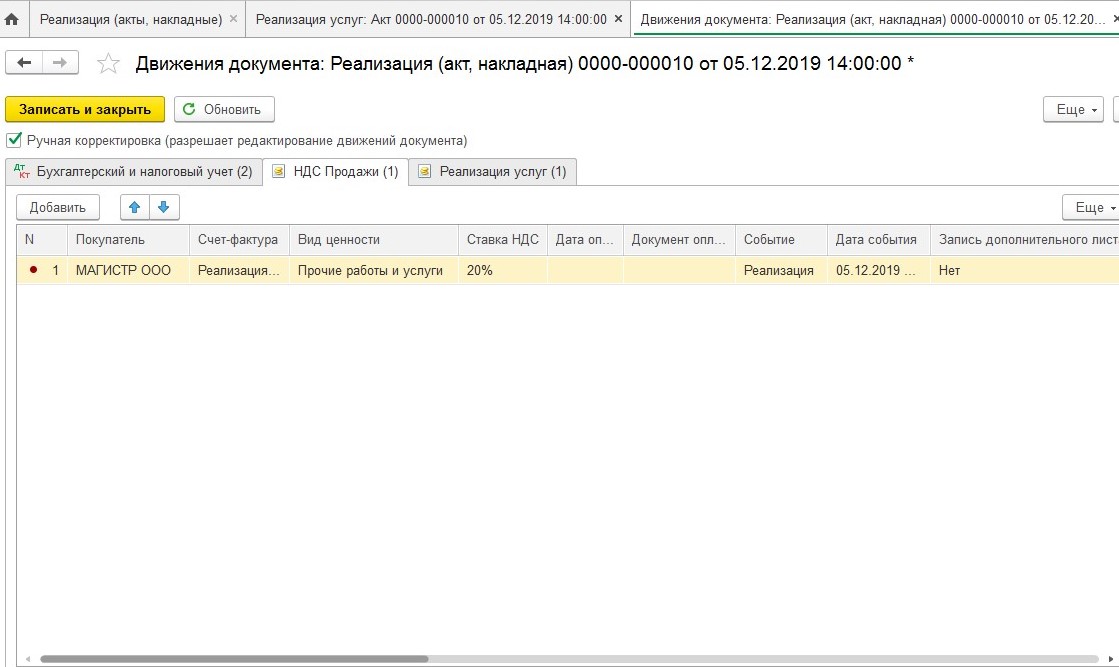

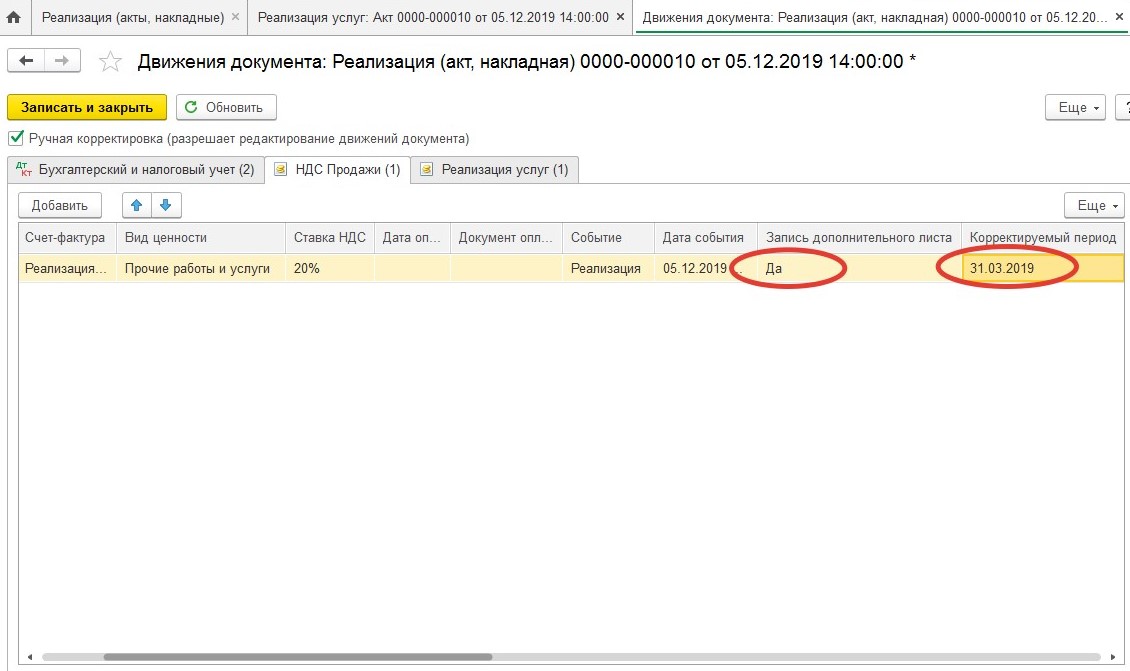

И движения по регистрам «НДС Продажи» и «Реализация услуг»

Как видим, регистр «НДС Продажи» после проведения документа содержит запись текущей датой, т.е. четвертым кварталом 2019 г. Нам же нужно скорректировать НДС за 1 квартал 2019 года, сделать доп. лист в книге продаж и подать уточненную декларацию по налогу на добавленную стоимость. Для этого потребуется внести изменения в данный регистр вручную. Устанавливаем галочку «Ручная корректировка», в столбце «Запись дополнительного листа» выбираем «Да», а в столбце «Корректируемый период» - нужную дату:

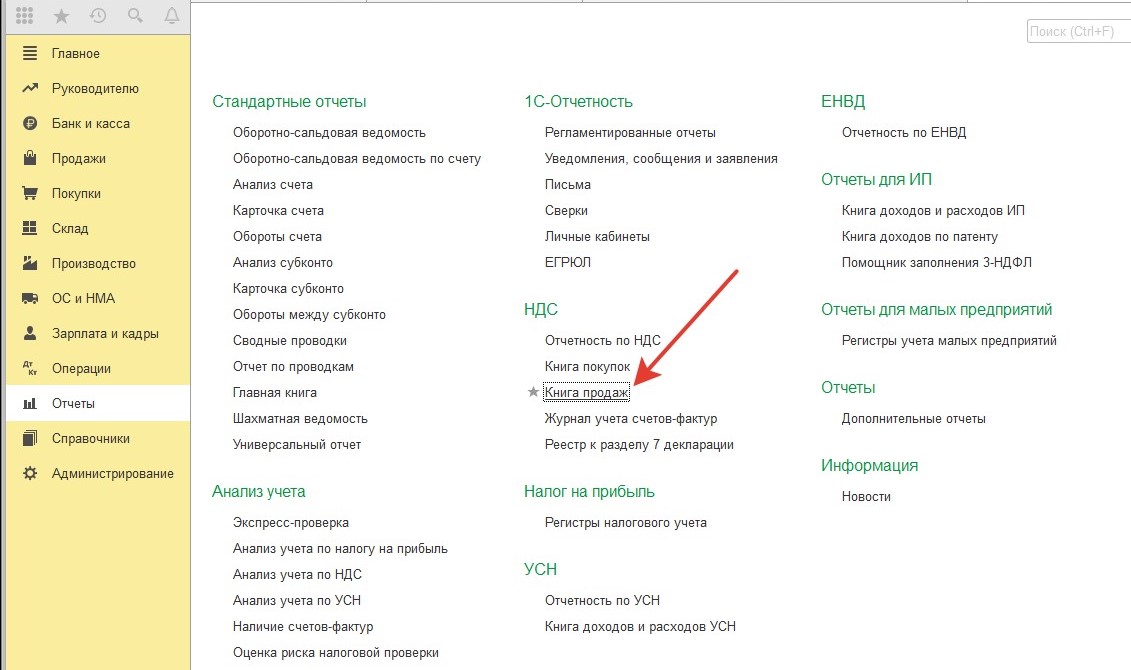

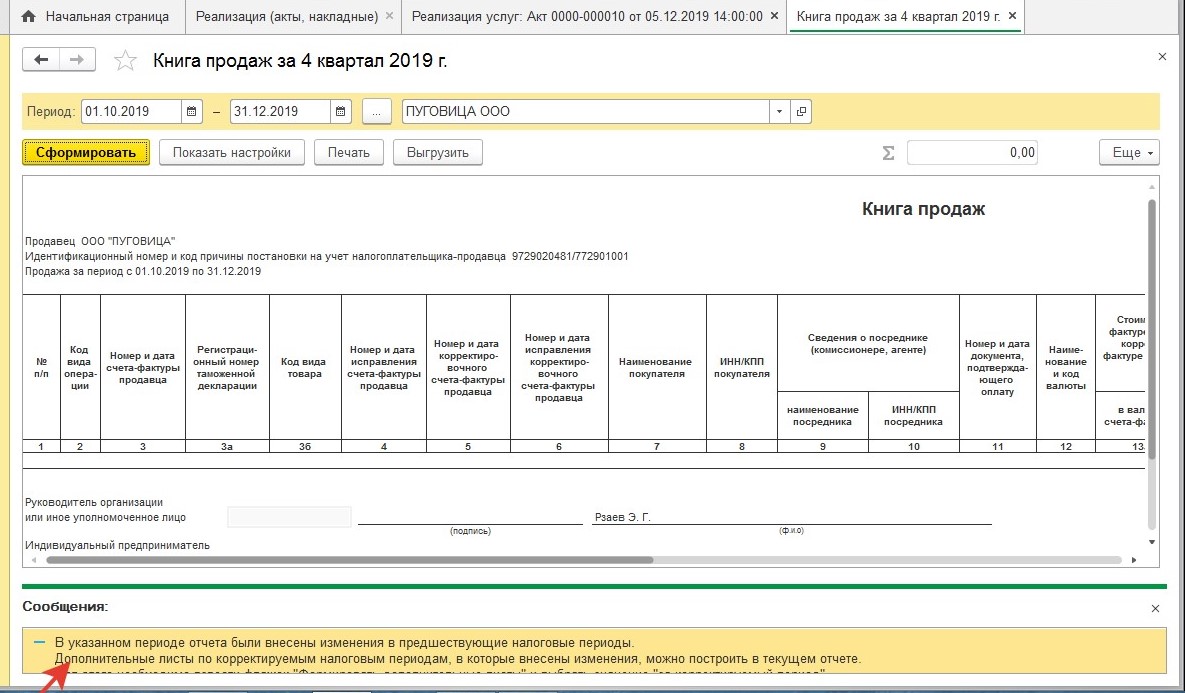

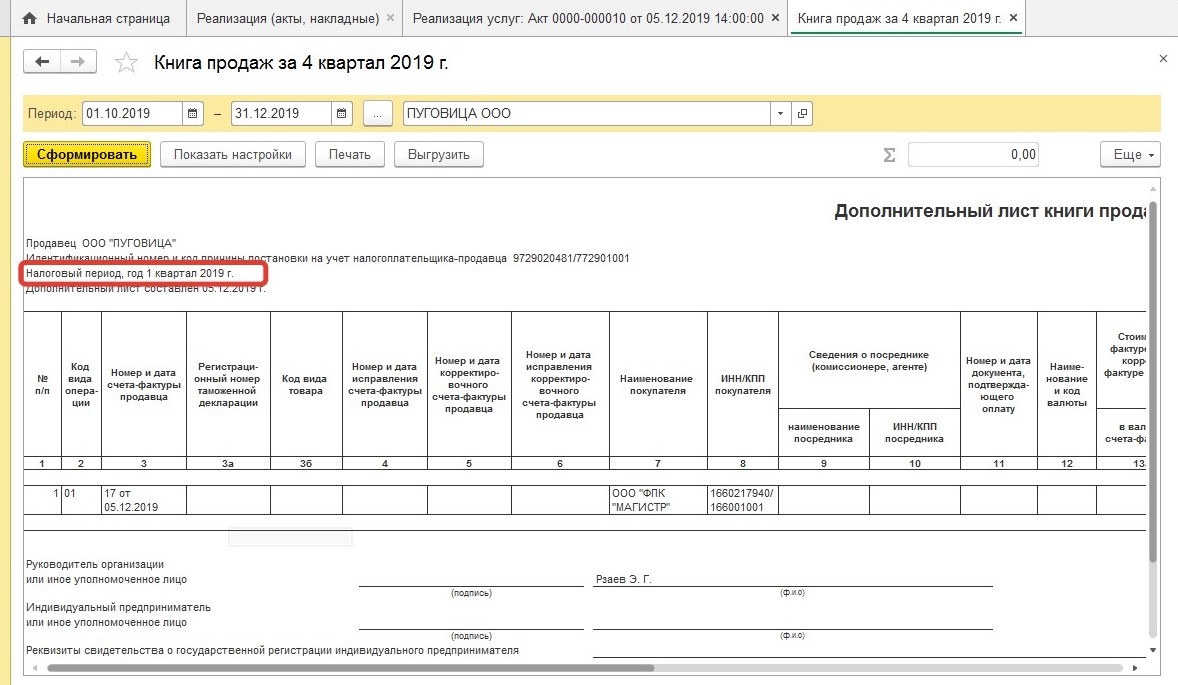

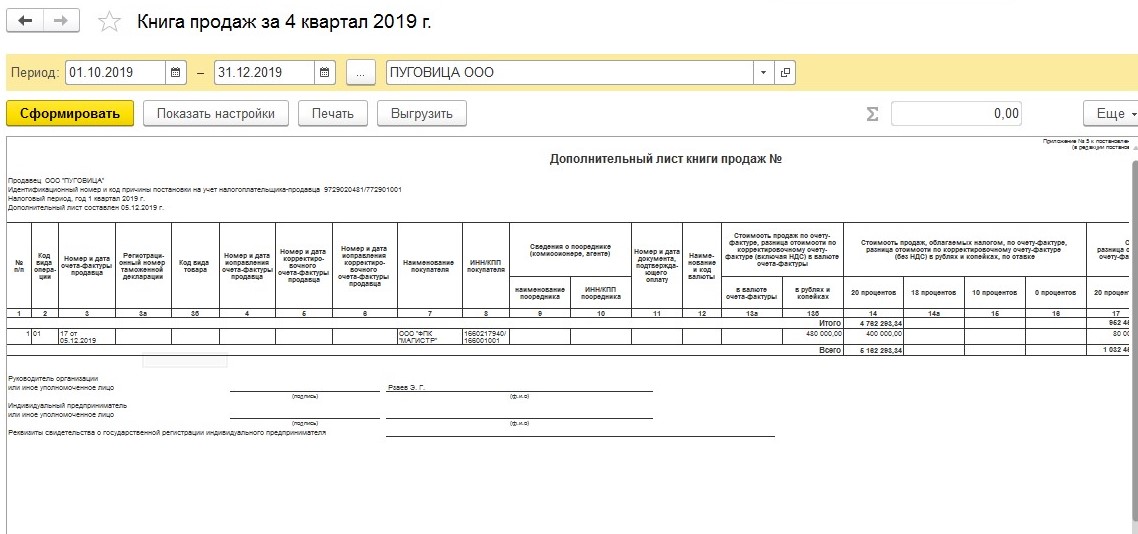

Сформируем книгу продаж:

«В указанном периоде отчета были внесены изменения в предшествующие налоговые периоды.

Дополнительные листы по корректируемым налоговым периодам, в которые внесены изменения, можно построить в текущем отчете.

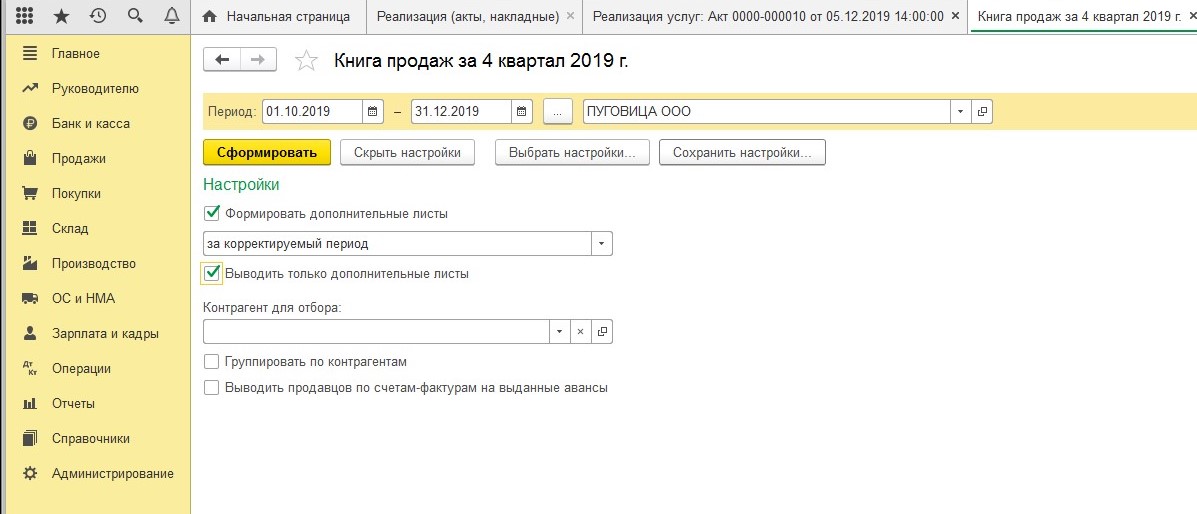

Для этого необходимо взвести флажок "Формировать дополнительные листы" и выбрать значение "за корректируемый период"».

Воспользуемся указанным советом и установим необходимые настройки:

Программа сформирует дополнительный лист книги продаж за 1 квартал 2019 года:

Остается только создать и заполнить корректирующую декларацию по НДС, на титульном листе нужно указать номер корректировки и дату заполнения отчета (обязательно должна быть позже даты ввода документа реализации).

Как быть с декларацией по налогу на прибыль?

Так как по условиям нашего примера в первом квартале и полугодии по налогу на прибыль был получен убыток, то в этом случае авансы по налогу мы не платим, соответственно, подавать уточненную декларацию не обязаны.

Однако, после предоставления уточненной декларации по налогу на добавленную стоимость выручка от реализации в отчетах по НДС и налогу на прибыль перестанет совпадать:

Стр.010 + Стр.100 Приложения №1 к листу 02 Декларации по налогу на прибыль ≠ Стр.010 гр.3 разд.3 за все кварталы с начала года Декларации по НДС

В том случае, если в периоде совершения ошибки была бы получена налоговая прибыль, то необходимо было бы также подать уточненную декларацию по прибыли и доплатить авансовые платежи по налогу в бюджет.

Нормативное регулирование исправления ошибок прошлых лет

В соответствии с пунктом 2 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению, утв. приказом Минфина России от 01.12.2010 № 157н:

Выдержка из документа:

«. в бухгалтерском учете подлежит отражению информация, не содержащая существенных ошибок и искажений, позволяющая ее пользователям положиться на нее, как на правдивую;

наличие ошибок и (или) искажений по показателям (аналитическим показателям) бухгалтерской (финансовой) отчетности субъекта учета, не влияющих на экономическое решение учредителей учреждения (пользователей информации), принимаемое на основании данных такой бухгалтерской (финансовой) отчетности, и не формирующих показатели, необходимые для оценки (определения) исполнения субъектом учета (субъектом отчетности) условий получения субсидий бюджетными (автономными) учреждениями, условий получения бюджетных кредитов, межбюджетных трансфертов, иных бюджетных ограничений, не влияет на достоверность бухгалтерской (финансовой) отчетности;»

Приказом от 30.12.2017 № 274н Минфин России утвердил федеральный стандарт бухгалтерского учета для организаций государственного сектора «Учетная политика, оценочные значения и ошибки». Новые правила вступили в силу с 01.01.2019.

Согласно Стандарту «Учетная политика, оценочные значения и ошибки»:

Выдержка из документа

«Ошибкой в бухгалтерской отчетности считаются пропуск и (или) искажение, возникшие при ведении бухгалтерского учета и (или) формировании бухгалтерской отчетности в результате неправильного использования информации о фактах хозяйственной жизни отчетного периода, которая была доступна на дату подписания отчетности и должна была быть получена и использована при ее подготовке (далее - ошибка отчетного периода).»

«Исправление выявленной ошибки производится в бухгалтерском учете дополнительной бухгалтерской записью либо бухгалтерской записью способом "Красное сторно" и дополнительной бухгалтерской записью.»

Стандарт ввел новый порядок отражения исправления ошибок прошлых лет в учете и отчетности. Ошибка отчетного периода, выявленная после даты утверждения годовой бухгалтерской (финансовой) отчетности, отражается путем выполнения в соответствии с пунктом 28 Стандарта записей по счетам бухгалтерского учета в период (на дату) обнаружения ошибки и (или) ретроспективного пересчета бухгалтерской (финансовой) отчетности.

Корректировке подлежат сравнительные показатели, раскрываемые в бухгалтерской (финансовой) отчетности за отчетный год, начиная с того предшествующего года, в котором была допущена ошибка, за исключением случаев, когда осуществление такой корректировки не представляется возможным. Скорректированные сравнительные показатели предшествующего года (годов) приводятся в бухгалтерской (финансовой) отчетности отчетного года обособленно с отметкой «Пересчитано» (п. 33 Стандарта).

Приказом Минфина России от 31.03.2018 № 64н в Единый план счетов бухгалтерского учета введены специальные счета бухгалтерского учета для обособления операций, связанных с исправлением ошибок прошлых лет, выявленных в отчетном периоде:

- 401 18 «Доходы финансового года, предшествующего отчетному»;

- 401 19 «Доходы прошлых финансовых лет»;

- 401 28 «Расходы финансового года, предшествующего отчетному»;

- 401 29 «Расходы прошлых финансовых лет»;

- 304 84 «Консолидируемые расчеты года, предшествующие отчетному»;

- 304 94 «Консолидируемые расчеты года иных прошлых лет»;

- 304 86 «Иные расчеты года, предшествующего отчетному»;

- 304 96 «Иные расчеты прошлых лет».

Согласно пункту 18 Инструкции № 157н, дополнительные бухгалтерские записи по исправлению ошибок, а также исправления способом «Красное сторно» оформляются первичным учетным документом, составленным субъектом учета - Справкой, в которой содержится информация по обоснованию внесения исправлений, наименование исправляемого регистра бухгалтерского учета (Журнала операций), его номер (при наличии), а также период, за который он составлен, и период, в котором были выявлены ошибки.

Бухгалтерские записи по исправлению ошибок прошлых лет подлежат обособлению в бухгалтерском (бюджетном) учете и бухгалтерской (финансовой) отчетности в отдельном Журнале по прочим операциям, содержащем отметку «Исправление ошибок прошлых лет».

Обороты по исправлению ошибок прошлых лет в корреспонденции со специальными счетами 304 84, 304 94, 304 86, 304 96, 401 18, 401 28, 401 19, 401 29 отражаются в составе Сведений об изменении остатков валюты баланса (ф. 0503173, 0503773) в графе 6 (по причине 03 - Исправление ошибок прошлых лет). И при этом в остальных отчетах исключаются из оборотов отчетного года, а включаются в остатки на начало отчетного года.

Однако в Инструкциях по применению Плана счетов бюджетного учета, утв. приказом Минфина России от 06.12.2010 № 162н, по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. приказом Минфина России от 16.12.2010 № 174н, по применению Плана счетов бухгалтерского учета автономных учреждений, утв. приказом Минфина России от 23.12.2010 № 183н, не приведены бухгалтерские записи по специальным счетам исправления ошибок прошлых лет.

Разъяснения по применению Стандарта «Учетная политика, оценочные значения и ошибки» доведены письмом Минфина России от 31.08.2018 № 02-06-07/62480 «О направлении Методических указаний по применению положений СГС „Учетная политика, оценочные значения и ошибки"».

Согласно пункту 14 Методических рекомендаций:

Выдержка из документа

«. Ошибка отчетного периода классифицируется в зависимости от периода, в котором она была допущена:

ошибка отчетного года - ошибка в бухгалтерской (финансовой) отчетности допущена в периоде (в году), за который субъект учета не сформировал бухгалтерскую (финансовую) отчетность (промежуточную или годовую), либо в периоде, за который годовая бухгалтерская (финансовая) отчетность сформирована, но не утверждена (осуществляются мероприятия по камеральной проверке годовой бухгалтерской (финансовой) отчетности, внутреннему финансовому контролю, внешнему финансовому контролю, а также внутреннему контролю или внутреннему финансовому аудиту);

ошибка прошлых лет - ошибка в бухгалтерской (финансовой) отчетности допущена в периоде, за который годовая бухгалтерская (финансовая) отчетность утверждена (завершены мероприятия по внешнему финансовому контролю).

Ошибка в бухгалтерской (финансовой) отчетности, допущенная в отчетном периоде и выявленная по результатам внутреннего финансового контроля, внешнего финансового контроля, а также внутреннего контроля или внутреннего финансового аудита представленной (принятой) бухгалтерской (финансовой) отчетности, по решению субъекта консолидированной отчетности или органа, уполномоченного принимать бухгалтерскую (финансовую) отчетность (далее - уполномоченный орган), исходя из существенности ошибки, повлиявшей на достоверность бухгалтерской (финансовой) отчетности, исправляется в бухгалтерском учете и (или) бухгалтерской (финансовой) отчетности как ошибка отчетного года или ошибка прошлых лет.

Ошибка отчетного периода, выявленная после завершения мероприятий по внешнему финансовому контролю, исправляется в бухгалтерском учете и (или) бухгалтерской (финансовой) отчетности как ошибка прошлых лет.»

Согласно пункту 28 Стандарта, пункту 17 Методических рекомендаций ошибка прошлых лет, допущенная при ведении бухгалтерского учета, исправляется в бухгалтерском учете дополнительной бухгалтерской записью либо бухгалтерской записью способом «Красное сторно» и дополнительной бухгалтерской записью по счетам бухгалтерского учета в период (на дату) обнаружения ошибки и ретроспективного пересчета бухгалтерской (финансовой) отчетности.

Как видно из положений Стандарта и Методических рекомендаций по его применению, исправление ошибок прошлых лет производится, как и исправление ошибок текущего года, в текущем периоде и теми же записями, только с применением специальных счетов. Исправительные операции отражаются в отдельном регистре - Журнале по прочим операциям (ф. 0504071) с признаком «Исправление ошибок прошлых лет» (п. 17 Методических рекомендаций).

Информация из Журнала по прочим операциям (ф. 0504071) с признаком «Исправление ошибок прошлых лет» отражается в оборотах Главной книги (ф. 0504072) в момент обнаружения ошибки прошлых лет и осуществления корректировочных записей (п. 17 Методических рекомендаций).

Методика исправления ошибок прошлых лет в «1С:Бухгалтерии государственного учреждения 8»

Методические рекомендации не содержат методику применения специальных счетов для формирования бухгалтерских записей, в пункте 17 раздела V «Исправление ошибок в бухгалтерской (финансовой) отчетности» Методических рекомендаций приведены только 2 примера ошибок прошлых лет и их исправления по новым правилам - с применением счетов 304 84, 304 94, 401 18, 401 28, 401 19, 401 29.

Методологи 1С провели работу по сбору примеров ошибок, сформировали таблицу с вариантами отражения исправления по-старому и по-новому. Из анализа таблицы выявлена закономерность - в каких случаях какие специальные счета применяются.

В документах программы «1С:Бухгалтерия государственного учреждения 8» реализован общий механизм исправления ошибок, который предполагает, что пользователь исправляет ошибку прошлых лет, как ошибку текущего года, - в обычном порядке. Далее производится конвертация «обычных» проводок в проводки по исправлению ошибок прошлых лет.

При формировании проводок по исправлению ошибок прошлых лет «обычные» счета заменяются на соответствующие специальные счета исправления ошибок прошлых лет.

В Таблице 1 приведено соответствие «обычных» счетов Единого плана счетов и специальных счетов исправления ошибок прошлых лет.

С расходами будущих периодов бухгалтеры сталкиваются все чаще и чаще: страховка автомобиля, покупка программ, лицензий и сертификатов, ДМС. И если с поступлением таких расходов особых проблем нет, то вот прекратить автоматическое списание удается не каждому. В этой публикации мы расскажем, как это сделать на примере расторжения договора страхования автомобиля в случае его реализации в 1С: Бухгалтерии предприятия ред. 3.0.

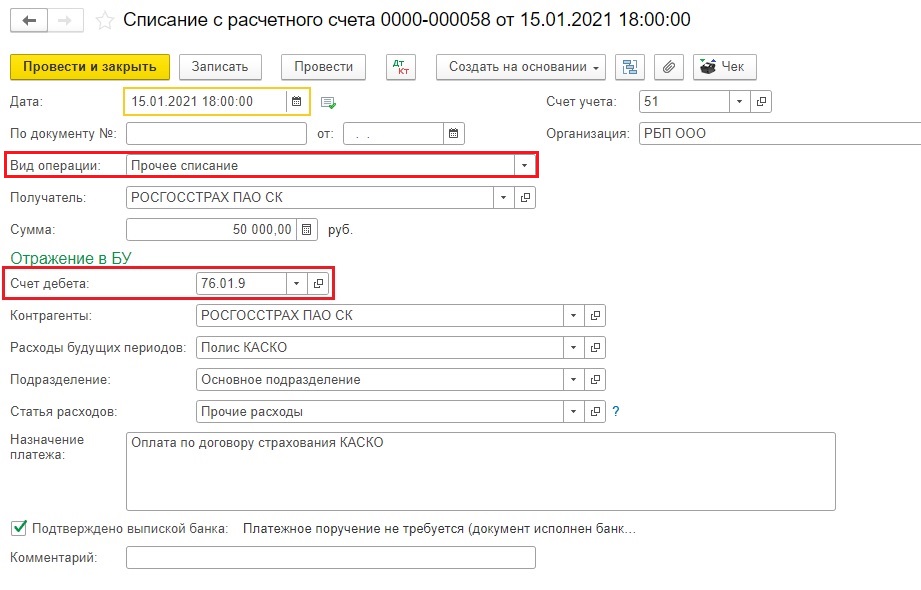

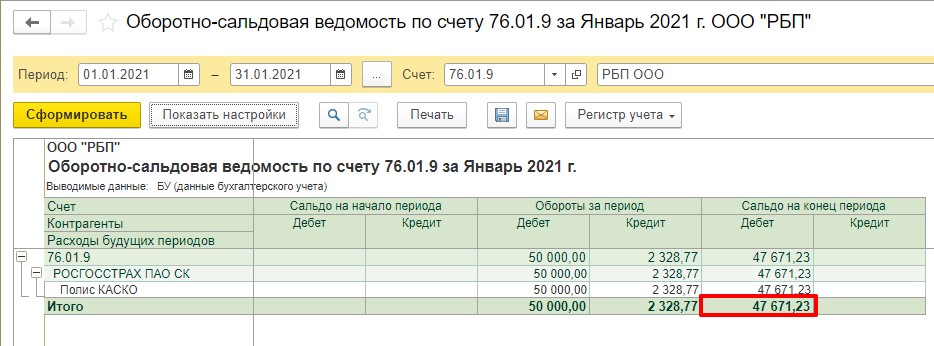

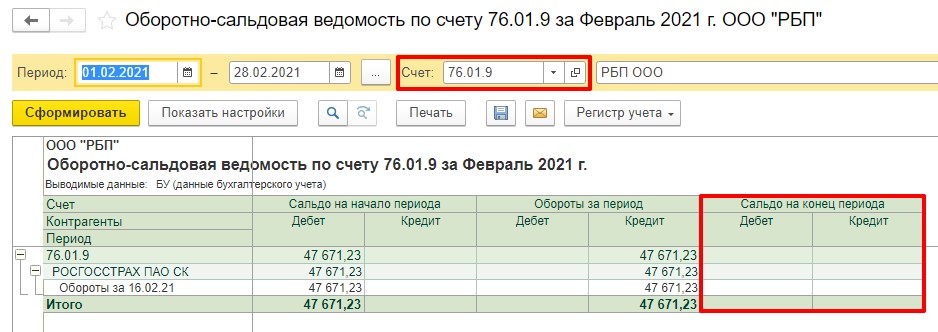

Для учета расходов будущих периодов по страховке автомобиля используется счет 76.01.9 «Платежи (взносы) по прочим видам страхования» с использованием справочника «Расходы будущих периодов».

Перейдем к конкретному примеру: в январе был приобретен автомобиль (далее по тексту — основное средство (ОС). Затраты по полису КАСКО составили 50000 руб. Перечисление страховой премии было выполнено одним платежом в месяце приобретения ОС. В феврале ОС внезапно продается, поэтому необходимо списать остаток страховой премии на прочие расходы, соответственно, прекратить списание РБП по полису КАСКО.

1. Итак, сначала страховка была оплачена.

Учет страховой премии должен быть учтен в составе расходов будущих периодов. Просим обратить внимание на счет дебета — 76.01.9. Да, именно он используется при учете страховых премий по договору добровольного страхования.

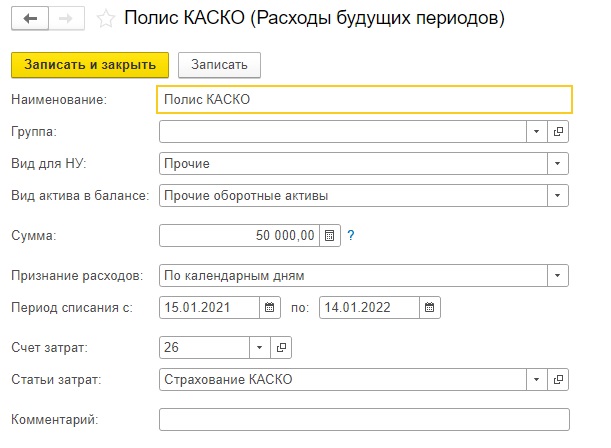

2. Выполним настройку элемента справочника «Расходы будущих периодов», укажем:

Примерно так должен выглядеть ваш элемент справочника «Расходы будущих периодов».

Однако не все параметры, указываемые в этом справочнике, напрямую влияют на результат расчета. К таким параметрам относится сумма. Она указывается справочно. Более того, сумму вовсе можно не указывать и результат расчета не изменится. Программа обращает внимание при списании РБП на остаток по счету 76.01.9 (в нашем случае, у вас это может быть, к примеру, счет 97.21).

Темный лес для бухгалтера — это федеральные стандарты бухучета. Пожалуй, разобраться во всех и применять в работе может только счастливчик. Поэтому ловите бесплатный вебинар «Клерка» об одном из ФСБУ — ФСБУ 6/2020! Все без воды, понятно и на практических примерах.

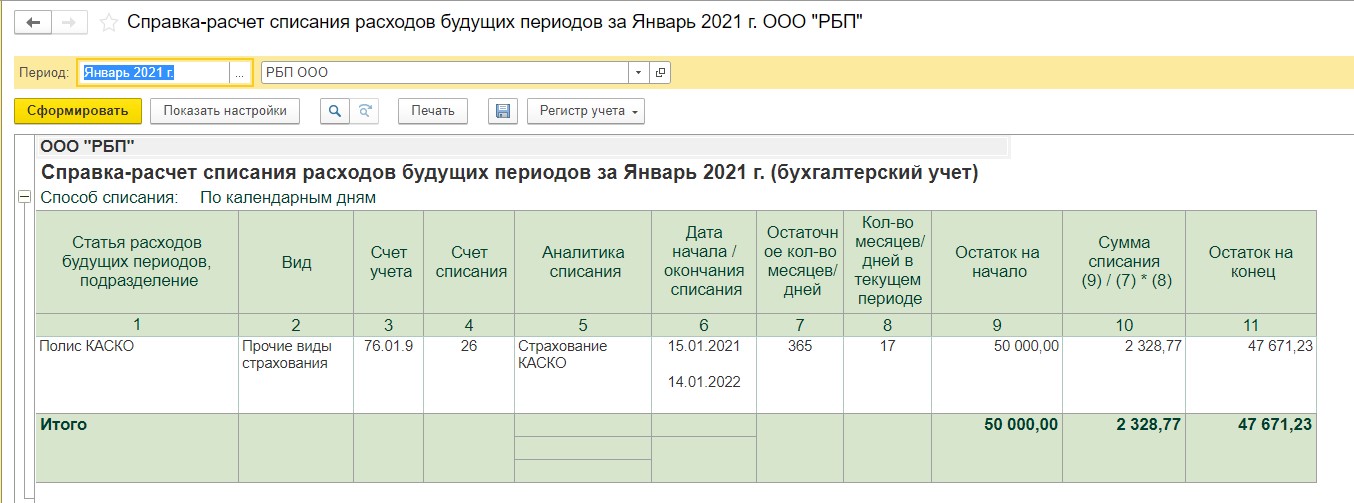

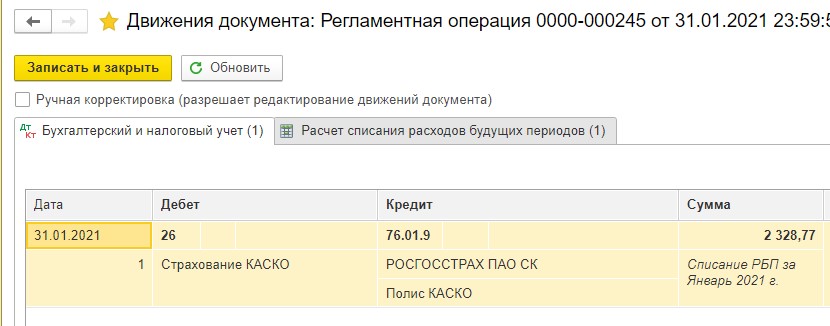

3. С текущими настройками в январе программа списала следующую сумму страховой премии на расходы:

Так как расчет РБП у нас происходит по календарным дням, то программа высчитывает количество дней до окончания месяца и, разделив 50 000 руб./ 365 дней, получает 136,99 руб. ежедневно. Умножаем 136,99 руб. на 17 дней (с учетом дня учета страховой премии — 15 число), получаем 2 328,77 руб. На остаток приходится сумма, равная 47 671,23 руб.

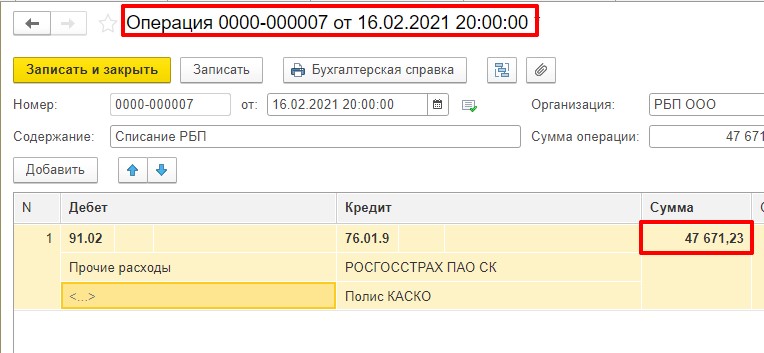

4. Так как ОС мы продаем в феврале, то февралем и должны списать РБП.

Для этого нам не нужно снова заходить в справочник «Расходы будущих периодов», менять дату окончания списания потому, что иначе сумма в январе при повторном закрытии месяца изменится!

Для списания РБП на прочие расходы нам потребуется остаток по счету 76.01.9.

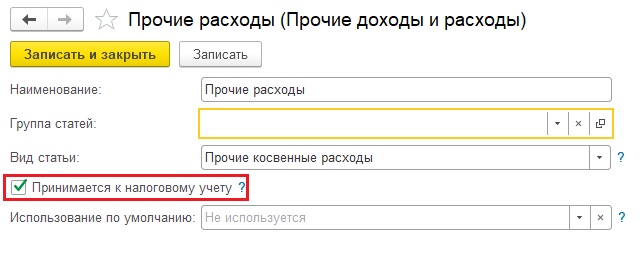

5. Нужно отнести остаток по счету 76.01.9 на прочие расходы, указав необходимую вам статью прочих затрат.

Делаем операцию вручную, как указано на скриншоте:

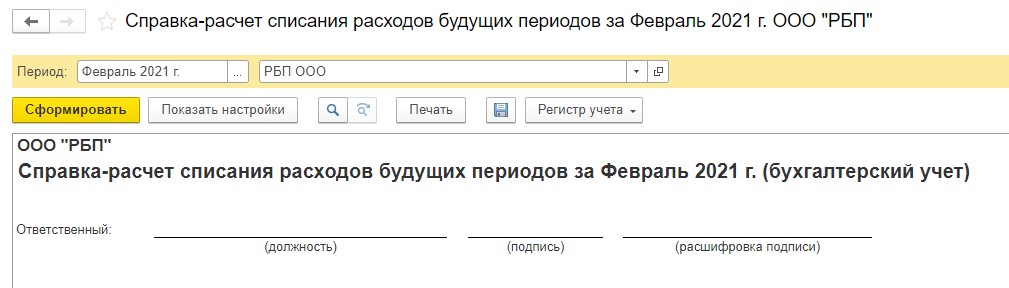

6. Проверяем справку-расчет за февраль.

Она пустая, так и должно быть.

Но! Если ОС часть месяца применялось в основной деятельности, то нужно высчитать сумму стоимости списания, которая все-таки будет закрыта на основной счет затрат в операции «Списание расходов будущих периодов». И тогда в предыдущей операции нужно указать не весь остаток по счету 76.01.9, а за вычетом той суммы, которая будет отнесена на основной счет затрат.

7. Проверяем ОСВ по счету 76.01.9. Остатка нет, все хорошо.

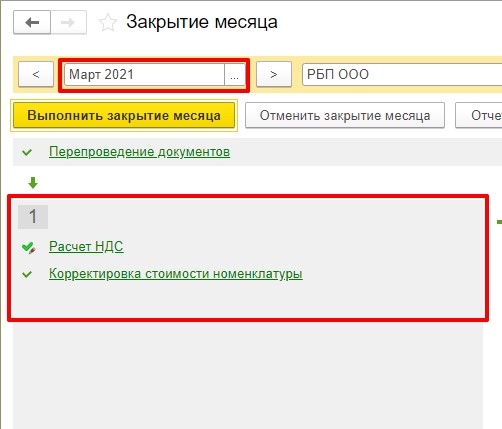

8. Проверяем, есть ли списание РБП в следующем месяце.

Видим, что операции нет. Значит, делаем выводы — все сделали верно!

В прошлые периоды не входили, справочник не меняли, соответственно, при перезакрытии месяцев у нас ничего «не слетит».

Допустим, ваша компания не смогла или забыла по определенным причинам отобразить договор на сумму полмиллиона рублей в первом квартале 2019 года, а обнаружили они это только в декабре этого же года. Грубо говоря, это тот же год, но совершенно другой отчетный период.

Сначала давайте разберемся, каким образом исправляется подобная ситуация в учете бухгалтера. Главный документ, который регламентирует исправление подобных ошибок ПБУ 22/2010, который называется «Исправление ошибок в бухучете и отчетности». Именно по этому документу реализацию необходимо отобразить именно текущей датой.

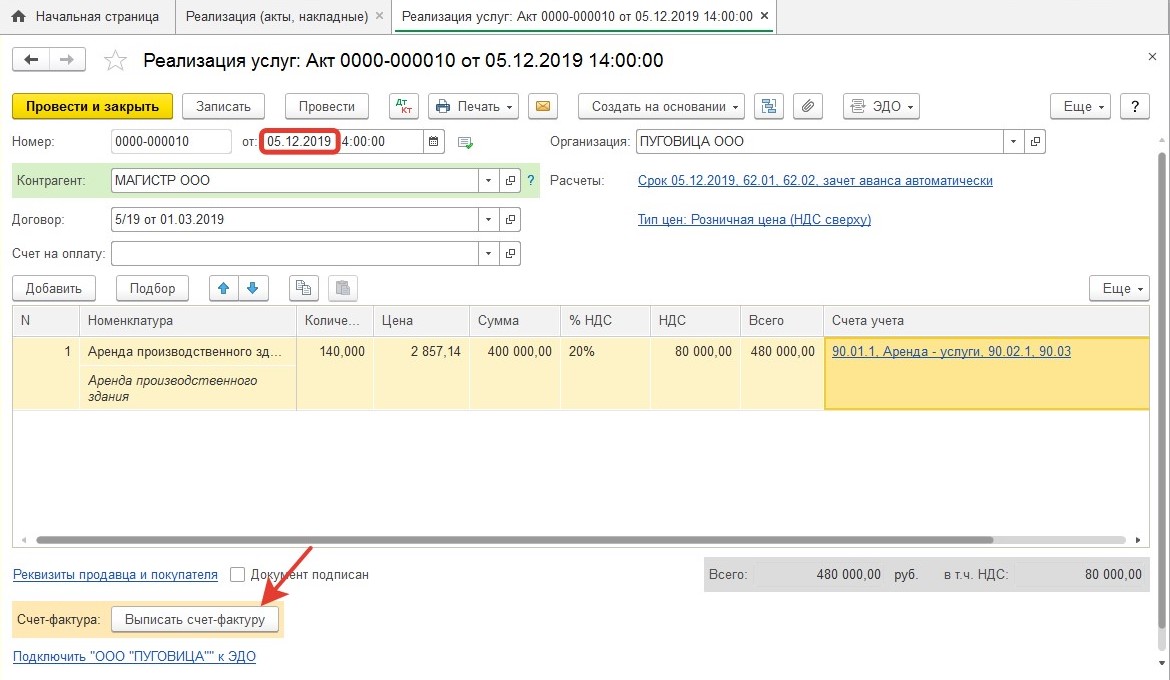

Далее мы вставляем исправленные данные учета по НДС из налоговой и вам необходимо подать декларацию, чтобы доплатить недостающую сумму налога в государственный бюджет. Чтобы это сделать, нужно регистрироваться в книге продаж и провести счет-фактуру.

Следом, когда вы будете проводить документ, программа автоматически сформирует движение по счетам.

Далее вам нужно перейти в движение по регистрам и «Реализацию услуг».

Теперь вы можете заметить, что «НДС Продажи» содержит запись с текущей датой по четвертому кварталу 2019. Теперь вам нужно скорректировать НДС за первый квартал этого года, делается это там же.

Для этого сделайте дополнительный лист в книге продаж и подайте уточненную декларацию.

Далее формируем книгу для продаж

«В указанном периоде отчета были внесены изменения в предшествующие налоговые периоды.

Дополнительные листы по корректируемым налоговым периодам, в которые внесены изменения, можно построить в текущем отчете.

Для этого необходимо взвести флажок "Формировать дополнительные листы" и выбрать значение "за корректируемый период"».

Теперь программа будет формировать еще один лист для книги продаж к первому кварталу 2019 года.

Теперь вам останется только создать декларацию по НДС, которая будет корректирующей и указать на титульном листе номер корректировки, а также дату, когда вы заполняли отчет. Обратите внимание, что дата должна быть позже, чем дата, когда документ был введен в реализацию.

Что делать с декларацией по прибыльному налогу

По нашему примеру налог на прибыль был получен в убыток, и тогда в этом году аванс по налогу мы не платим, а значит уточненную декларацию можем не подавать. Но нужно заметить, что после того, как вы предоставите уточненную декларацию, то сумма в отчетах и по налогу будет не совпадать.

Именно поэтому после предоставления декларации вы можете получить от налоговой инспекции требование пояснить о причине такой разницы. У вас будет 5 рабочих дней, чтобы подать пояснение. Его можно подать в произвольной форме или скачать ее на нашем сайте и заполнить.

Читайте также: