Как 1с в налоговом учете формирует резерв по сомнительным долгам

Начиная с релиза 2.0.37 в программе «1С:Бухгалтерия 8» автоматизирован процесс создания резервов по сомнительным долгам в соответствии с п.70 «Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ» (утвержден приказом Минфина от 29.07.1998 г. № 34н, в ред. Приказа Минфина РФ от 24.12.2010 г. № 186н) и ст.266 НК РФ. Согласно абз.1 п.70 «Положения по ведению бухгалтерского учета», все организации обязаны вести учет резервов по сомнительным долгам.

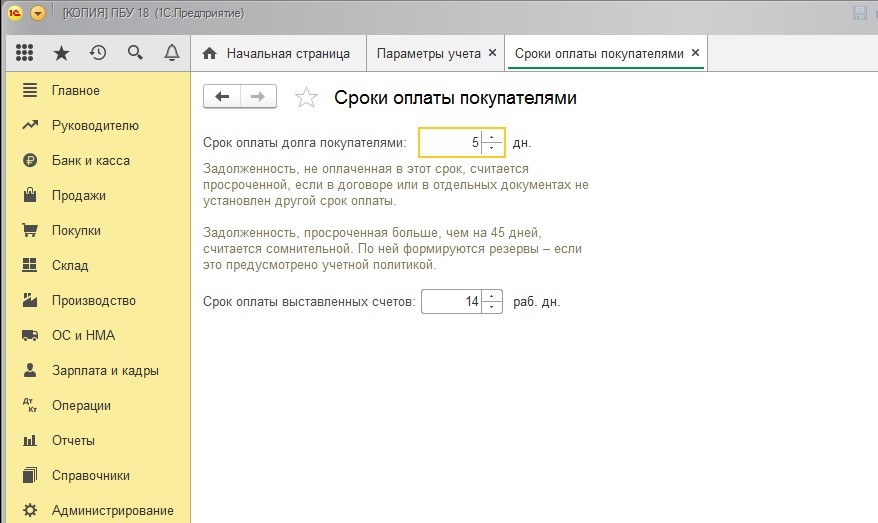

В настройках параметров учета на закладке «Расчеты с контрагентами» можно установить срок оплаты, начиная с которого в программе будет вестись отсчет срока задолженности. Если с каким-либо покупателем в договоре указан иной срок оплаты, то непосредственно в договоре с этим контрагентом можно указать другой период, начиная с которого долг будет считаться просроченным. Эти настройки действуют для всех организаций, по которым ведется учет в информационной базе. Но эти настройки начинают действовать, только в том случае, если в учетной политике на закладке «Расчеты с контрагентами» установлен флаг необходимости учета резервов по сомнительным долгам для бухгалтерского и/или налогового учета.

Если в организации применяется ПБУ 18/02 и учет резервов ведется только в бухгалтерском учете (или только в налоговом), то будут возникать постоянные разницы. Если резервы начисляются и в бухгалтерском и в налоговом учете, то и в этом случае не всегда удастся избежать разниц. Т.к. для целей начисления налога на прибыль расходы на создание резервов не должны превышать 10% от выручки текущего налогового периода, для бухгалтерского учета такого ограничения нет.

Если срок возникновения задолженности (количество дней после отгрузки плюс количество дней из параметров учета или договора контрагента) превышает 45 календарных дней, то при закрытии месяца регламентной операцией «Расчет резервов по сомнительным долгам» будет начислен резерв в размере 50% от суммы остатка по дебету счетов 62 и 76.06. Если же срок превышает 90 дней, то резерв будет составлять 100%. При чем, для не рублевой задолженности резерв при необходимости можно сформировать операцией вручную.

Если вся задолженность или ее часть была погашена контрагентом, то при закрытии месяца будут признаны прочие доходы в виде восстановленных резервов.

Проверить, как в программе были рассчитаны резервы можно с помощью справки-расчета «Резерв по сомнительным долгам», которую можно использовать и для целей бухгалтерского, и для целей налогового учета, по кнопке «Настройка» выбрав необходимый режим отображения данных

Рассмотрим, какие необходимы проводки для учета резервов и какими документами в программе «1С:Бухгалтерия предприятия» они формируются:

Резервирование сумм сомнительных долгов

Дт 91.02 (прочие внереализационные доходы (расходы) Кт 63 (Контрагенты, Договоры, Документы расчетов)

Проводка формируется автоматически в конце месяца регламентным документом «Расчет резервов по сомнительным долгам».

Резерв создается по каждому договору контрагента. Программа анализирует развернутое по документам расчетов сальдо по дебету счетов 62 и 76.06. При этом если по одному договору с контрагентом числится аванс, а по другому договору с этим же контрагентом есть задолженность, превышающая 45 дней, то резерв будет начислен. В случае, если сумма резерва в бухгалтерском учете будет отличаться от налогово учета, автоматически будет учтена постоянная разница.

Если Вы вели учет резервов, еще до обновления на релиз 2.0.37, то в этом случае на счете 63 суммы резервов были отнесены без разбивки по расчетным документам (т.е. по документам реализации).

Поэтому, после обновления с предыдущих релизов, необходимо создать новую учетную политику, начиная с месяца обновления, в которой нужно установить автоматический учет резервов. Далее необходимо распределить общую сумму резервов на конкретный документ реализации, для этого необходимо ввести документ «Операция (бухгалтерский и налоговый учет)». Кт 63 указанием субконто "Документы расчетов с контрагентом" Дт 63 без указания этого субконто.

Восстановление резерва

Дт 63 (Контрагенты, Договоры, Документы расчетов) Кт 91.01 «Прочие внереализационные доходы (расходы)»

Проводка формируется автоматически в конце месяца регламентным документом «Расчет резервов по сомнительным долгам».

Если контрагент погасил часть своей задолженности, то необходимо уменьшить сумму созданного резерва в оплаченной части долга.

Перенос резерва на следующий год

Дт 63 (Контрагенты, Договоры, Документы расчетов) Кт 91.01 «Прочие внереализационные доходы (расходы)»

Дт 91.02 «Прочие внереализационные доходы (расходы)» Кт 63 (Контрагенты, Договоры, Документы расчетов)

Проводка формируется автоматически в конце года регламентным документом «Расчет резервов по сомнительным долгам».

Если до конца года, следующего за годом создания резерва по сомнительным долгам, резерв не был использован, то для целей бухгалтерского учета неизрасходованные суммы резерва, созданного в прошлом году, присоединяются к финансовому результату (п.70 Положения по ведению бухгалтерского учета и отчетности).

При этом сразу после присоединения резерва к финансовому результату необходимо вновь создать резерв по сомнительным долгам (письмо Минфина РФ от 12.07.2004г. № 03-03-05/3/55). Это относится только к бухгалтерскому учету, в налоговом учете будет возникать постоянная разница.

При закрытии первого месяца отчетного года сумма вновь создаваемого резерва для целей начисления налога на прибыль корректируется на сумму остатка резерва предыдущего налогового периода:

- если сумма вновь создаваемого по результатам инвентаризации резерва больше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, то разница включается во внереализационные расходы в текущем отчетном налоговом периоде;

- если сумма вновь создаваемого резерва для целей налогового учета (не более 10% от выручки текущего налогового периода) меньше, чем сумма остатка резерва предыдущего налогового периода, то разница включается во внереализационные доходы.

Списание дебиторской задолженности за счет резерва по тем или иным основаниям

Дт 63 (Контрагенты, Договоры, Документы расчетов) Кт 62 (76.06) (Контрагенты, Договоры, Документы расчетов)

Списание производится документом «Корректировка долга» с видом операции «Списание задолженности». Документ может быть заполнен автоматически по кнопке «Заполнить» на закладке «Дебиторская задолженность». На закладке «Счета расчетов» указать счет списания 63 и заполнить соответствующие субконто.

В том случае, если сумма списания задолженности за счет резерва в бухгалтерском учет не совпадает с налоговым учетом, необходимо будет в проводках скорректировать сумму списания.

Для этого в результате проведения документа «Корректировка долга» нужно установить флаг «Ручная корректировка» в проводке Дт 63 Кт 62.01 по налоговому учету установить сумму покрытую резервом, а остаток по по дебету отнести в постоянные разницы, а по кредиту во временные.

Для того, чтобы программа корректно расчитала налог на прибыль обязательно должно выполняться условие БУ=НУ+ПР+ВР.

Остаток задолженности, не покрытый резервом в налоговом учете должен списываться на счет 91.02 «Списание дебиторской (кредиторской) задолженности. Соответственно по дебету будет возникать отрицательная постоянная разница, а по кредиту отрицательная временная разница.

Кроме этого списанная задолженность, по которой истек срок исковой давности (прошло более трех лет с момента возникновения задолженности) должна еще в течение пяти лет числиться по дебету забалансового счета 007 «Списанная в убыток задолженность неплатежеспособных дебиторов».

Если в течение пяти лет дебитор произведет оплату, то суммы поступлений отразятся по кредиту счета 007, а оплата в бухгалтерском и налоговом учете должна быть отражена:

Дт 50 (51) Кт 91.02 «Прочие внереализационные доходы ( расходы)»

Если же в течение пяти лет оплата так и не поступила, то счет 007 закрывается «Операцией бухгалтерский (налоговый) учет» на всю сумму задолженности.

В одной из прошлых статей мы рассмотрели создание резерва по сомнительным долгам. Но может случиться и так, что после того, как резерв сформирован, контрагент погашает свою задолженность полностью или частично. В этом случае созданный резерв придется скорректировать, т.е. восстановить. Рассмотрим практический пример восстановления резерва по сомнительным долгам в программе 1С: Бухгалтерия предприятия 8 редакции 3.0.

Продолжим разбор ситуации, описанной в прошлой статье.

Погашение задолженности в полном объеме

Допустим, ООО «Авангард» (покупатель) погасил задолженность 2 апреля в полном объеме.

В этом случае при закрытии апреля резерв будет восстановлен. Так как покупатель погасил задолженность полностью, то резерв восстановится в размере ранее начисленной суммы:

При восстановлении резерва программа сформирует проводку:

Дт 63 Кт 91.01 – на сумму восстановленного резерва

Корректировка резерва происходит также и в целях налогового учета по налогу на прибыль (сумма будет отражена в составе внереализационных доходов):

Частичное погашение задолженности и использование резерва

Резерв может быть не только восстановлен, но и использован. Это произойдет в случае, когда за счет резерва списывается безнадежная дебиторская задолженность (п. 77 Положения по ведению бухучета и отчетности).

В этом случае проводка будет такая:

Дт 63 Кт 62 – на сумму безнадежной задолженности

Списанную таким образом безнадежную задолженность в течение 5 лет учитывают за балансом на случай возможной оплаты, отражая проводкой по дебету счета 007.

Допустим, ООО «Авангард» из нашего примера погасил свою задолженность 2 апреля частично – в размере 1 000 000 рублей:

Мы должны восстановить резерв на сумму 1 000 000 руб.

После частичной оплаты задолженность контрагента составит 1 665 752 руб. (2 803 752 руб. – 138 000 руб. – 1 000 000 руб.), срок задолженности 87 дней.

На конец месяца в резерв должно быть отправлено 50% от суммы задолженности:

1 665 752 руб. * 50% = 832 876 руб.

Рассматривая тему создания резерва по сомнительным долгам, мы уже говорили о том, что программой предусмотрено, что расчет резервов по сомнительным долгам в бухгалтерском учете ведется по правилам налогового учета. Обратимся к Налоговому кодексу. Статья 266 НК РФ предусматривает единственный случай, когда нужно восстановить резерв: превышение размера остатка резерва прошлого периода над суммой нового резерва.

В прошлом месяце сумма резерва составляла 1 332 876 руб. Сравниваем суммы резервов прошлого и текущего месяца. Так как сумма резерва, исчисленного на отчетную дату 30.04.2019 г., меньше, чем сумма остатка резерва предыдущего отчетного периода, разница подлежит включению в состав внереализационных доходов налогоплательщика в текущем отчетном периоде.

Вернемся к программе. В конце апреля программа произведет расчет резерва по состоянию на конец месяца с учетом изменения суммы задолженности. После поступления оплаты появляется потребность в восстановлении части резерва. Таким образом, программа восстановит разницу: 1 332 876 руб. - 832 876 руб. = 500 000 руб.

Будут сформированы проводки:

Дт 63 Кт 91.01– 500 000 руб.

В мае 2019 г. в ЕГРЮЛ внесена запись о ликвидации ООО «Авангард». Оставшуюся сумму задолженности в размере 1 665 752 руб. ООО «Пуговица» (продавец) признала безнадежной.

Когда величина резерва по сомнительным долгам меньше суммы безнадежной задолженности, то разница относится на внереализационные расходы (подп. 2 п. 2 ст. 265 НК РФ). Финансовое ведомство это подтверждает – письмо Минфина от 14.11.2011г. № 03-03-06/1/750.

30 мая 2019 г. бухгалтерия ООО «Пуговица» сделает запись:

Дт 63 Кт 62 – 832 876 руб. - списана безнадежная задолженность за счет созданного резерва по сомнительным долгам.

Дт 91.02 Кт 62 – 832 876 руб. – разница отнесена на внереализационные расходы.

В программе списание безнадежной задолженности за счет резервов осуществляется документом «Корректировка долга».

Сумму списания безнадежного долга за счет резерва проведем с помощью документа «Корректировка долга» с видом операции «Списание задолженности»:

Обратите внимание: в данном документе графа «Документ расчетов» подлежит обязательному заполнению! Если данную графу оставить незаполненной, то задолженность в итоге не спишется, а «разъедется» на счете 62 по субконто.

После проведения документа счет 63 должен закрыться. Для проверки сформируем оборотно-сальдовую ведомость по этому счету:

Как мы помним, у ООО «Пуговица» имелась встречная задолженность перед ООО «Авангард» в размере 138 000 руб.:

Для ее списания можно воспользоваться тем же документом «Корректировка долга», только с видом операции «Зачет задолженности»:

После проведения этого документа наша задолженность перед ООО «Авангард» будет полностью погашена.

Разницу в части безнадежного долга сверх суммы резерва отнесем на внереализационные расходы. Для этой цели нам так же поможет документ «Корректировка долга» с видом операции «Списание задолженности»:

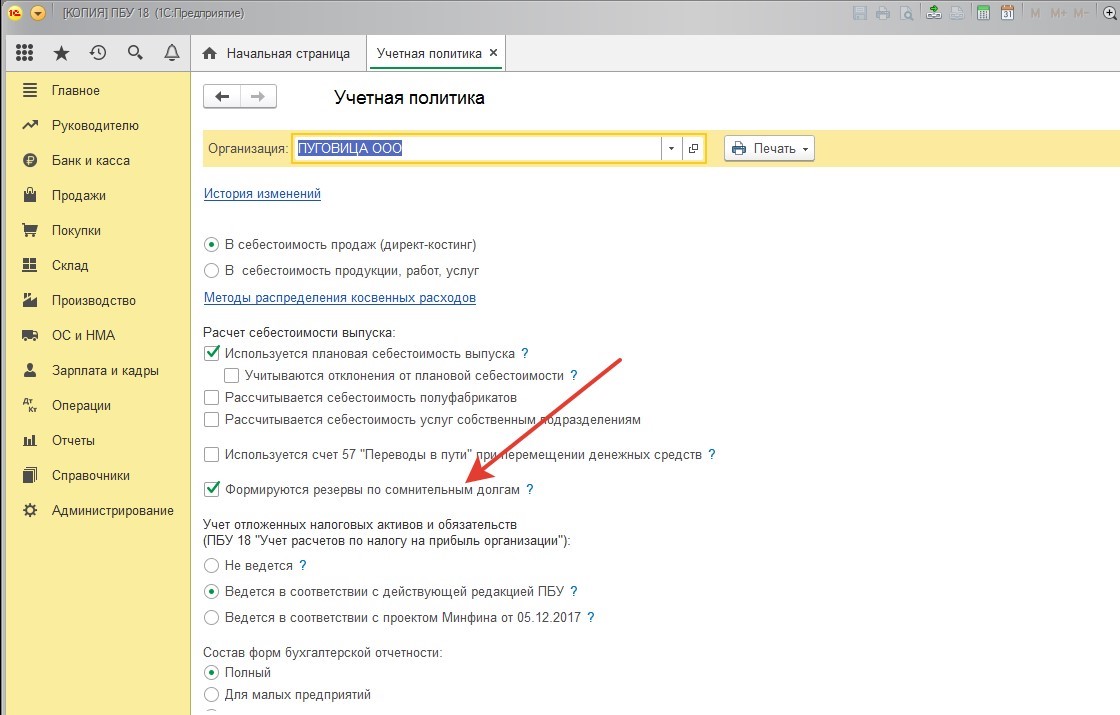

Для ознакомления и просмотра создания заложенности необходимо кликнуть на вопросительный знак, находящейся с правой стороны от строчки «Формируются резервы по сомнительным долгам».

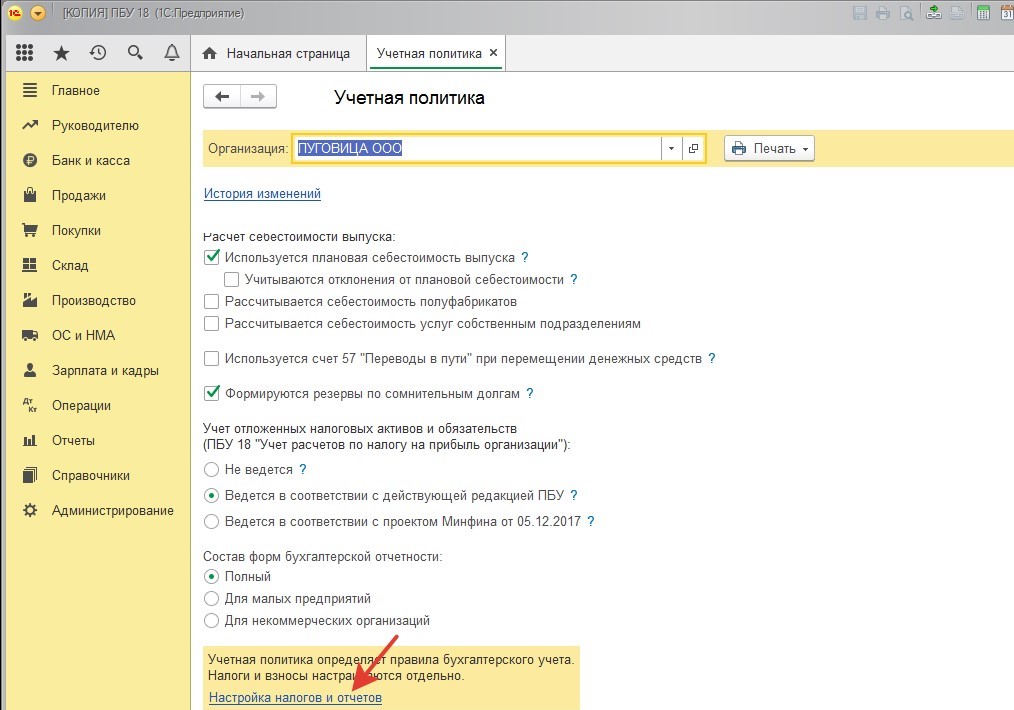

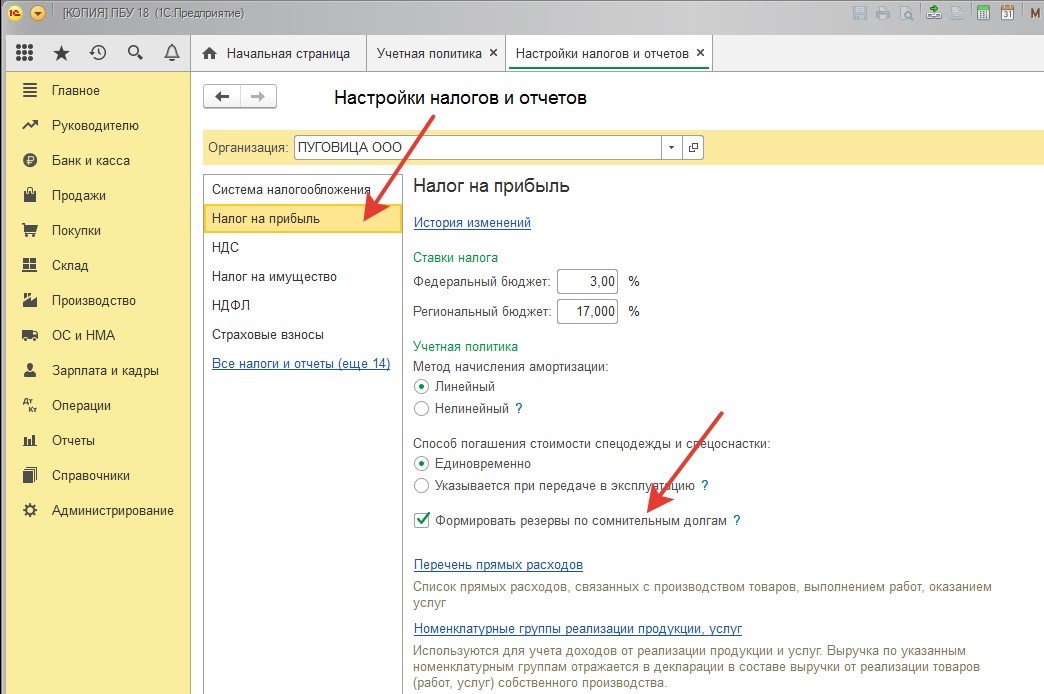

Для создания резерва в налоговом учете следует кликнуть на «Главное», затем на «Настройки», «Налоги и отчеты» и «Налог на прибыль». В этом подразделе следует найти форму по настройке налогов и отчетов и поставить галочку в соответствующей графе.

Для ознакомления и просмотра создания заложенности необходимо кликнуть на вопросительный знак, находящейся с правой стороны от строчки «Формируются резервы по сомнительным долгам».

Установить период отсчета возникновения сомнительной задолженности есть возможность в контракте с контрагентом.

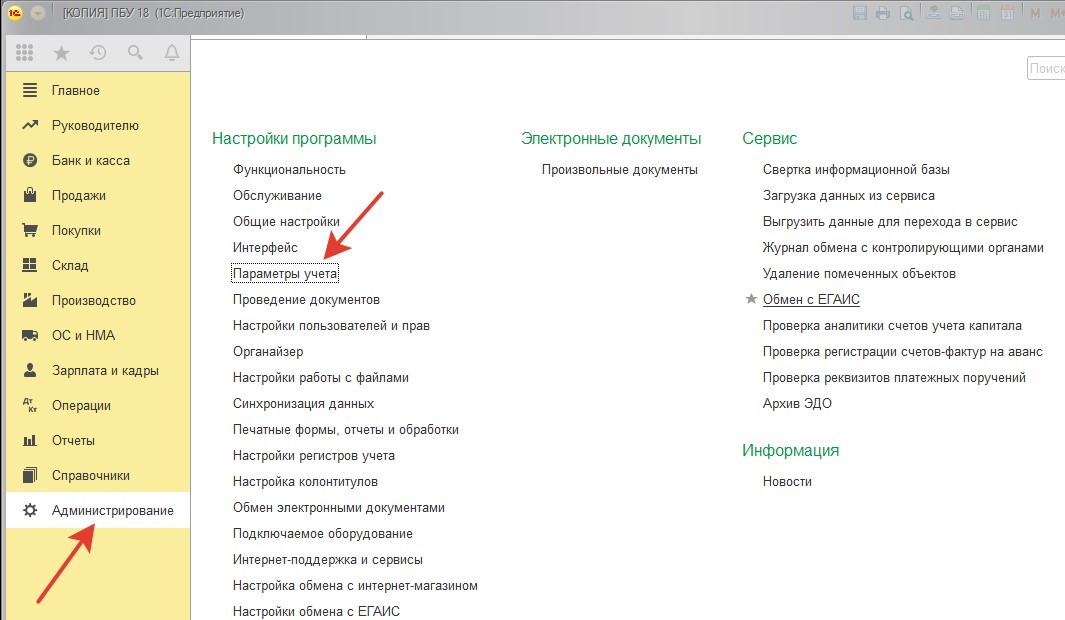

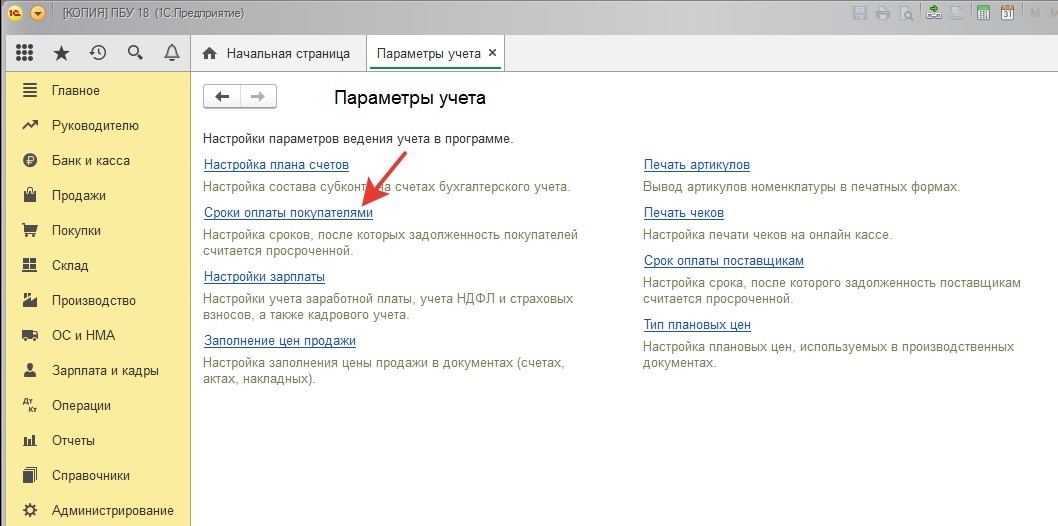

Установить период отсчета возникновения задолженности для всех договорных документов с контрагентами можно, зайдя в раздел «Администрирование» и выбрав пункт «Параметры учета». Для этого необходимо выбрать и применить «Срок оплаты покупателем» или поставщиком.

Чтобы указать сведения, содержащиеся в Учетной политике, необходимо кликнуть на гиперссылку.

Как показывает практика, достаточно часто бухгалтера сталкиваются с трудностями, связанными с формированием резервов. Прежде всего, потому, что стандартной системы их расчета не существует. Кроме того, проблемы возникают из-за различных условий формирования резервов налогового и бухгалтерского учета, и порядка их начисления в 1С.

В связи с этим, невзирая на корректировки в нормативных актах по бухучету, в соответствии с которыми оформлять резервы в учете требуется обязательно, все больше специалистов отказываются от их создания. Если вы хотите работать в соответствии с российским законодательством, прочитайте нашу инструкцию. Мы докажем вам, что в действительности в формировании резервов нет ничего сложного.

Резервы налогового учета и бухучета – отличия

В бухучете резервы предназначаются для того, чтобы правильно анализировать активы и давать пользователям реальную информацию об обязательствах предприятия. Резервы налогового учета – законный метод экономить налоги.

Отличие заключается в том, что резервы бухучета оформлять следует в обязательном порядке, налогового учета – нет. Иными словами, в последнем случае хозяйствующим субъектам дается возможность выбора.

Резервы налогового учета позволяют экономить на оплате налога на прибыль. Но в то же время они приводят к осложнению налогового и бухгалтерского учетов. Образуется разница по ПБУ 18/02, которая и объясняет неприязнь бухгалтеров к формированию резервов и попытки отказаться от их создания.

Как правило, предприятия создают только два типа резервов:

- Резерв на отпуска;

- Резерв по сомнительным задолженностям.

Поговорим о том, что представляет собой резерв последнего типа.

Особенности резервов по сомнительным долгам

Множество предприятий имеет проблемы, связанные с недобросовестностью контрагентов. Последние закрывают задолженности, допуская просрочки, результатом которых становится увеличение отражающейся в 1-ом разделе баланса дебиторской задолженности.

Однако если долг контрагента вызывает сомнения и взыскать его не получается (предположим, если у контрагента есть материальные сложности), то размер актива на балансе окажется нецелесообразно завышенным. У пользователей не будет шанса правильно оценить действительную ситуацию на предприятии.

Именно для возможности изменения балансовой цены активов в бухучете и существует такой инструмент, как резерв по сомнительным задолженностям. Его основная задача состоит в том, чтобы бухгалтерская отчетность компаний могла быть соответствующей истине, и внутренние и внешние пользователи отчетности получили возможность полноценно оценивать финансовую ситуацию фирмы.

Инструкция по формированию резерва сомнительного долга в 1С:Бухгалтерии версии 3.0

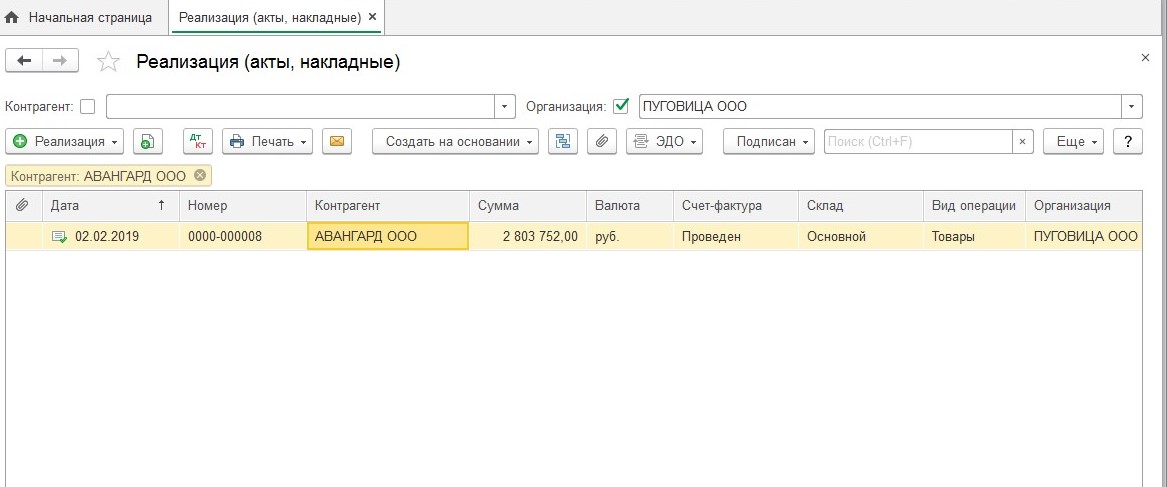

Рассмотрим пример, который объяснит вам, как формировать резервы в 1С:Бухгалтерии (программа в нашем случае будет версии 3.0). предположим, что фирма «ПУГОВИЦА» и ее контрагент предприятие «АВАНГАРД» оформили следующие документы:

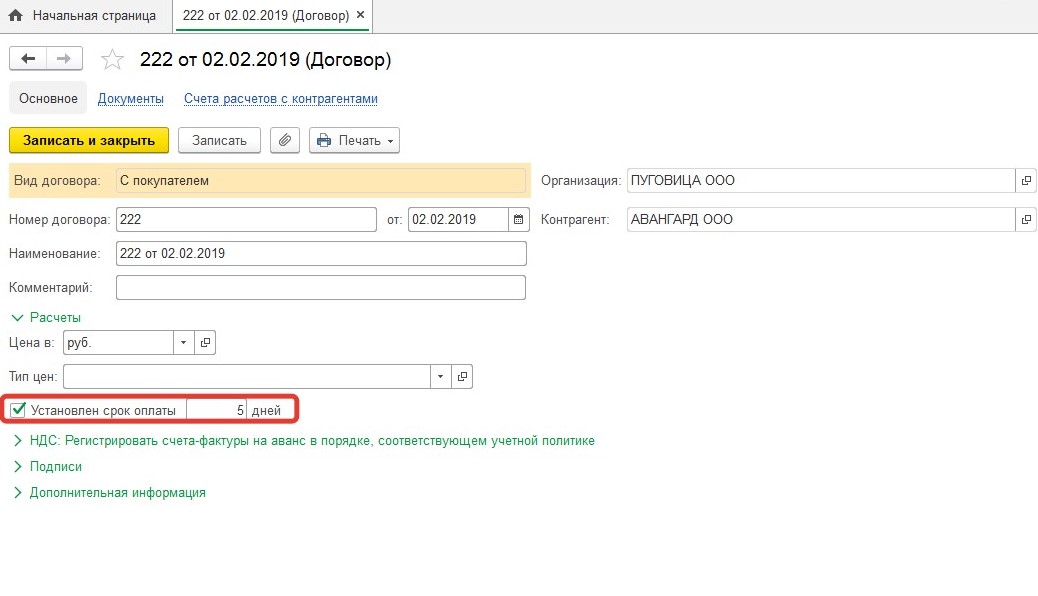

- Соглашение «Купли-Продажи», в соответствии с которым 02.02.2019 года «ПУГОВИЦА» (в нашем примере продавец) передала «АВАНГАРДУ» (заказчик) продукцию на 2 803752 рублей и подписала ТОРГ-12. Период оплаты покупки по документам – пять суток со дня отгрузки партии «АВАНГАРДУ». Однако в положенный день денег от покупателя не было.

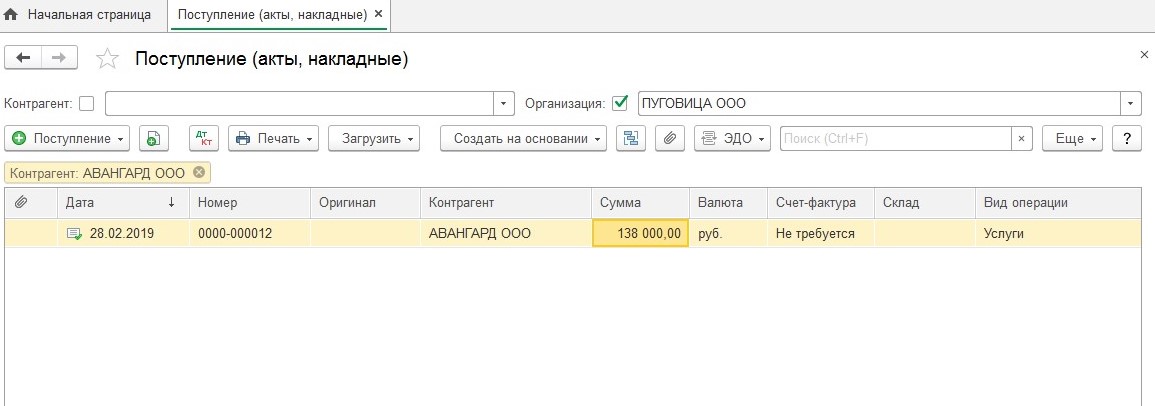

- Соглашение «Об оказании услуг», в соответствии с которым «АВАНГАРД» в феврале 2019 года провел клининговые работы в торговых залах и подсобках компании «ПУГОВИЦА». Стоимость работ по уборке составила 138 000 рублей.

«ПУГОВИЦА» ведет резервы по сомнительным задолженностям и в налоговом учете, и в бухучете.

На первом этапе для формирования резервов следует провести настройки «Учетной Политики».

Для создания резервов бухучета в меню с подразделами непроходимо найти вкладку «Учетная Политика» (располагается в «Настройках», в «Главное»). В нужном окошке потребуется установить галочку на строке «Формируются резервы по сомнительным долгам»:

Настройка создания резервов налогового учета выполняется в подразделе «Настройка налогов и отчетов»:

В появившейся вкладке нужно открыть подраздел «Налог на прибыль», установить там галочку в строке «Формировать резервы по сомнительным долгам»:

Дальнейший этап – определение времени расчетов с покупателями, по прошествии которого долг для формирования резерва может быть отнесен к категории «сомнительный». 1С:Бухгалтерия 3.0 позволяет выполнить нужное действие одним из следующих методов:

- Если в соглашении с контрагентом имеется определенная дата оплаты по договору, то данный период можно без проблем указать в справочнике «Документы». В рассматриваемом примере мы знаем срок (пять суток). Поэтому определяем его для соглашения с «АВАНГАРДОМ».

- Если период оплаты по соглашению не обозначен, разрешается для всех договором определить его в настройках «Параметры учета».

Обратите внимание: настройки, заданные в разделе «Параметры учета» в плане приоритетности проигрывают настройкам «Договоров». Иными словами, если в настройках будут значиться разные периоды времени, то при формировании резервов станет использоваться тот срок, который определяется «Договорами».

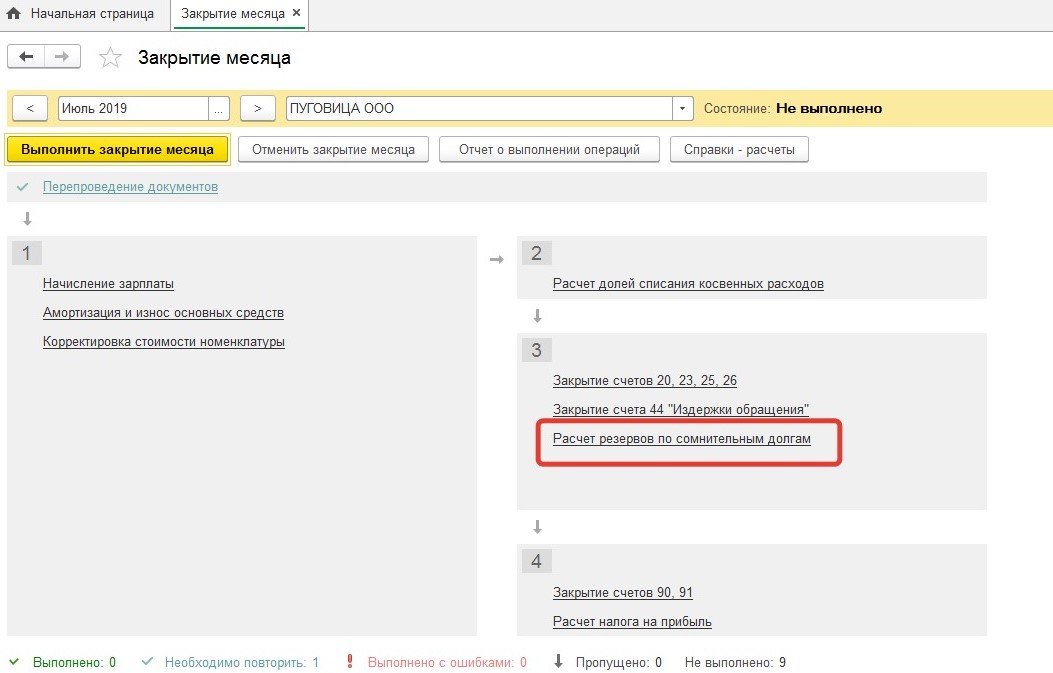

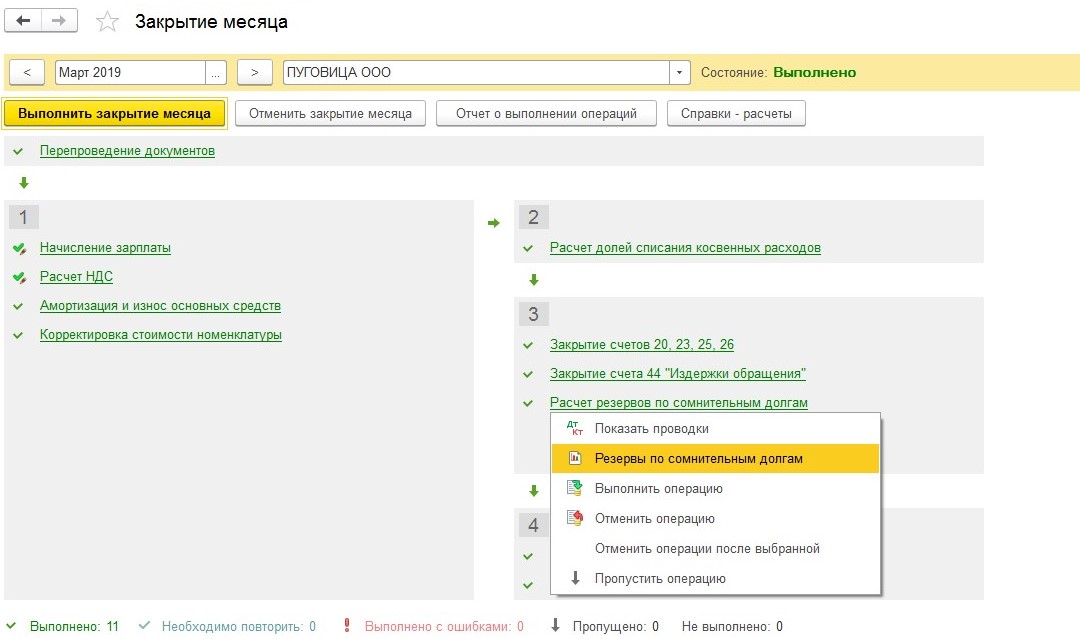

После того, как определение начальных параметров, требующихся для формирования резервов, подойдет к концу, приступайте к непосредственному созданию резервов. Формирование резервов по сомнительным задолженностям осуществляется при завершении месяца с использованием операции с тем же названием:

Регламентная операция формирует резервы одновременно и для налогового учета, и для бухучета.

В российских законах нет единого метода расчета резервов по сомнительным задолженностям бухучета. Регламентированные стандарты указываются лишь в НК РФ, и актуальны исключительно для налогового учета. В связи с этим всем хозяйствующим субъектам требуется на свое усмотрение выбрать методику и способ формирования резервов, и указать соответствующую информацию в учетной политике предприятия.

1С:Бухгалтерия предусматривает, что формирование резервов по сомнительным задолженностям бухучета осуществляется по регламентам налогового учета. Поэтому резервы создаются в % от величины задолженности и имеют непосредственное отношение к продолжительности просрочки:

- Если длительность просрочки составляет менее 45 суток, резерв не формируется;

- Если продолжительность просрочки составляет 46-90 календарных дней (включительно), в резерв входит 50% от величины долга;

- Если срок возникновения просрочки составляет более 90 календарный дней, в резерв входит 100% долга.

Если у компании также есть долг перед должником-контрагентом (проще говоря, долг имеет встречный характер), в нашей ситуации, сомнительной будет лишь та его часть, которая более обязательств.

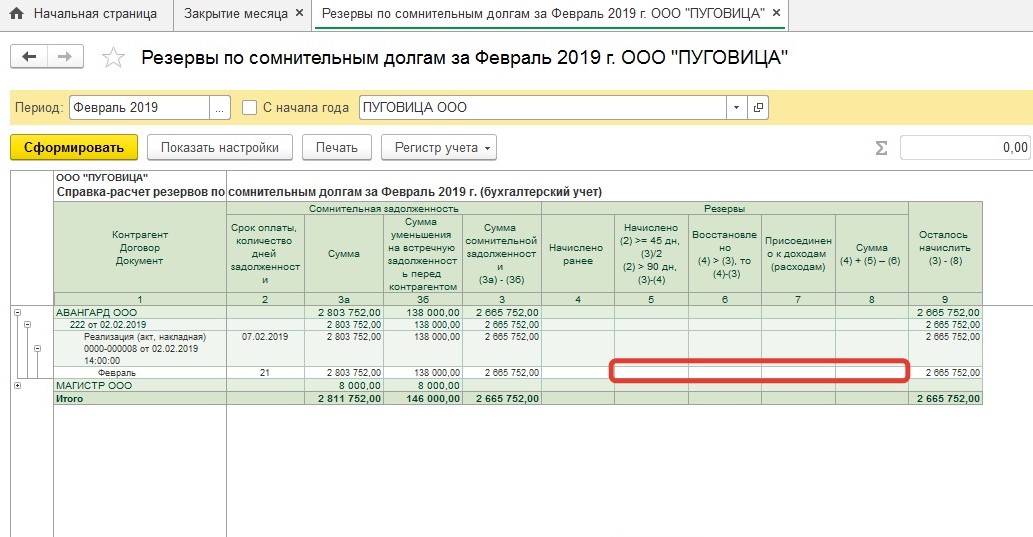

По завершению февраля у «ПУГОВИЦЫ» появился сомнительный долг по отношению к «АВАНГАРДУ» на сумму 2 665 752 рублей (138 000 рублей вычли из 2 803752 рублей). Принимая в расчет, что период образования просрочки не составил более 45 календарных суток, в резервы за февраль регламентная операция не начисляет:

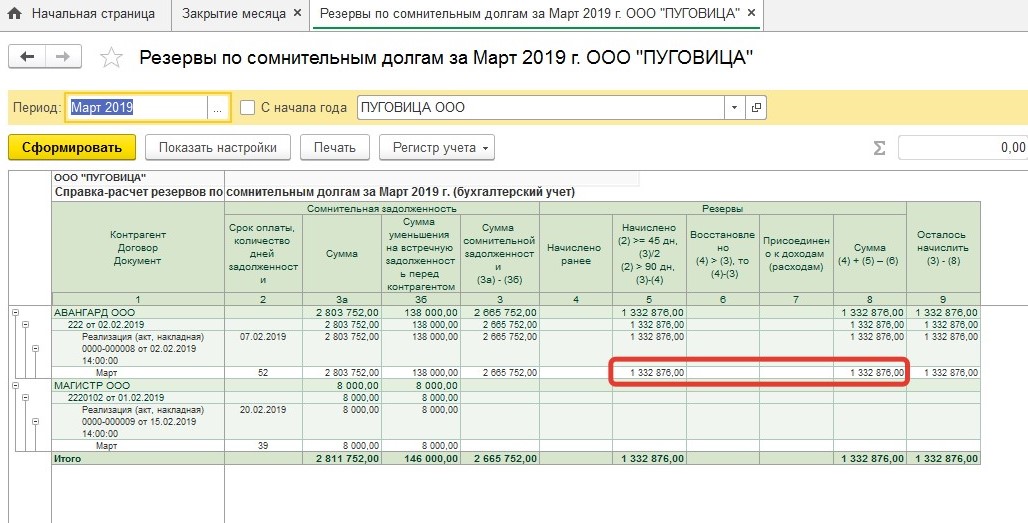

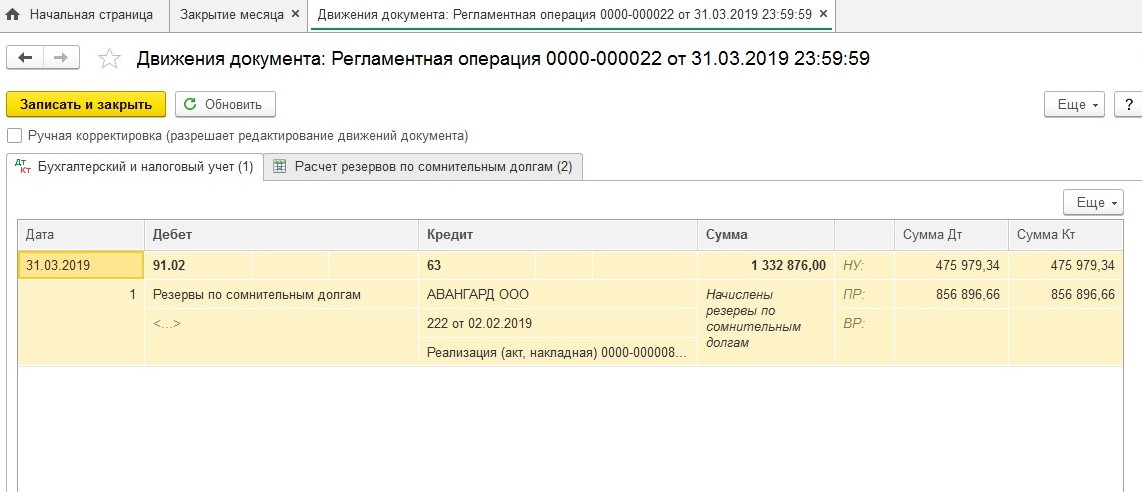

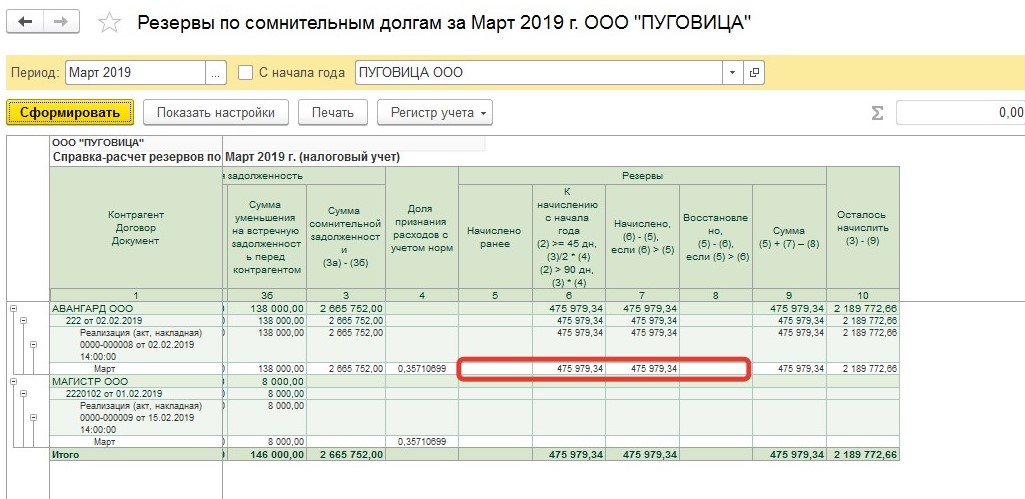

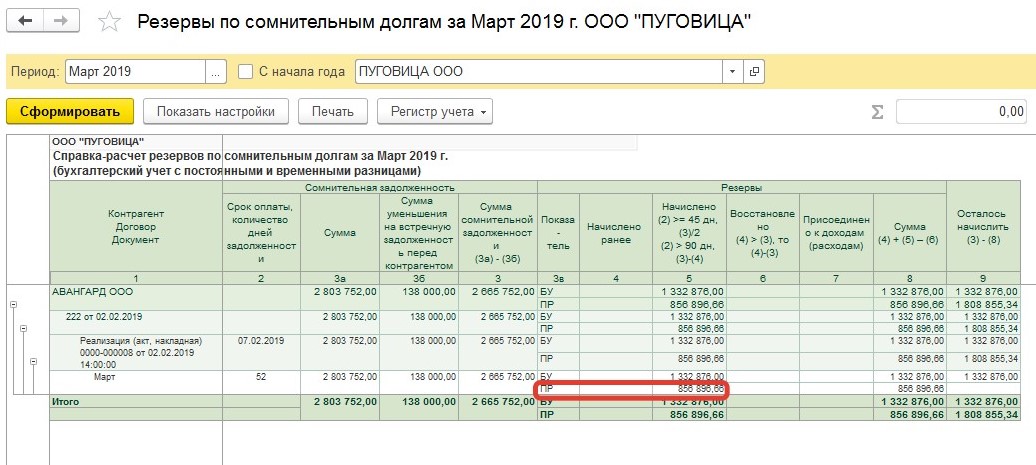

Тогда как по положению дел на 29 марта 2019 года период образования задолженности будет равен уже 52 суткам, в связи с чем при осуществлении операции «Расчет резервов по сомнительным долгам» за март резерв будет сформирован как 50% от величины долга:

- 2 665 752 рублей * 50 процентов равно 1 332 876 рублей

При формировании резерва 1С:Бухгалтерия станет сформировывать проводки:

- Дт 91.02 Кт 63 – на величину созданного резерва

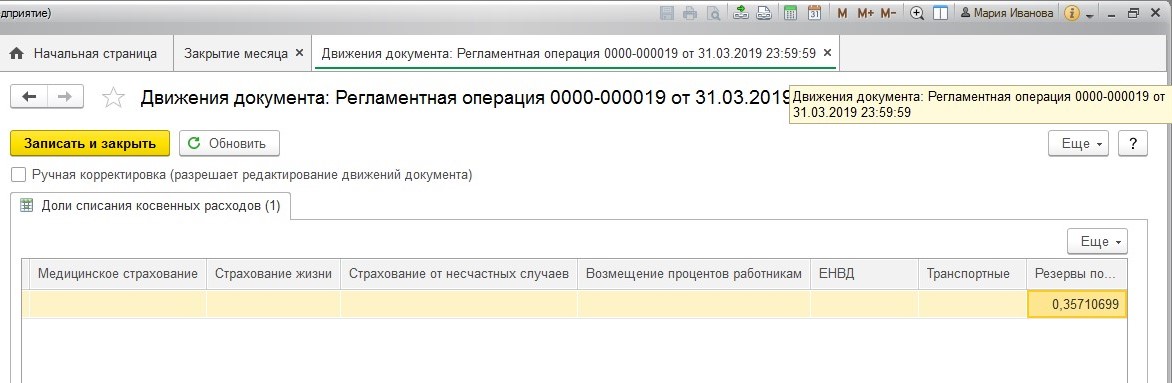

В налоговом учете при формировании резервов предусматривается ограничение, определяемое при осуществлении операции «Расчет долей списания косвенных расходов».

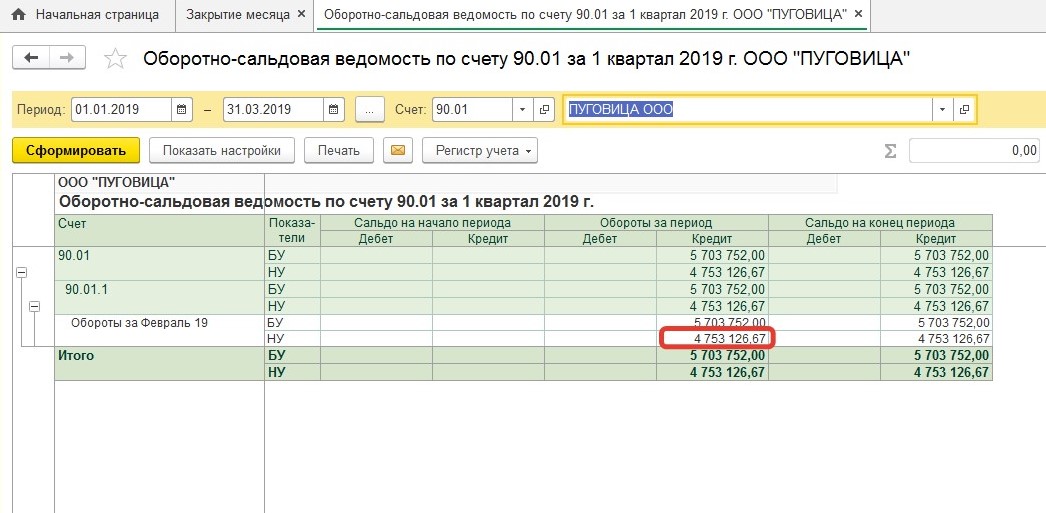

В соответствии с нынешними законами РФ, величина резерва, формируемого в налоговом учете, не может быть более 10% выручки от продажи за прежний налоговый год (отчетный период) или 10% от выручки за действующий отчетный отрезов (предположим, за 1-ый квартал года). Соответственно, по результатам отчетных периодов необходимо сопоставлять две суммы и учитывать большую из них.

В рассматриваемом случае прибыль от продажи за 1-ый квартал 2019 года равна 4 753126,67 рублей.

В соответствии с общепринятыми нормами, если общая величина резерва, определенного с учетом периода образования задолженности, составляет более 10% выручки за выбранный срок, то величина резерва исчисляется методом умножения на коэффициент. Сам коэффициент нужно определять как соотношение величины резервов по нормативу к общему размеру резервов, рассчитанных с учетом периода образования просрочки по долгу.

Объем списания косвенных затрат - 0,35710699:

Величина ограничения резерва 475 312,67 рублей (10 процентов * 4 753126,67 рублей)

Величина резерва, определенного с учетом периода образования просрочки в нашем примере составляет более размера ограничения (сумма 475 312,67 рублей меньше, чем сумма 1 332876 рублей). В связи с этим при проведении операции «Расчет резервов по сомнительным долгам» за март 2019 года в резерв налогового учета нужно заложить 50% от величины просроченного долга, умноженные на коэффициент: 475 979,34 рублей = 2 665752 рублей * 50 процентов * 0,35710699 коэффициент.

В результате величина начисленного резерва налогового учета и бухучета не совпадают. Поэтому возникают постоянные разницы:

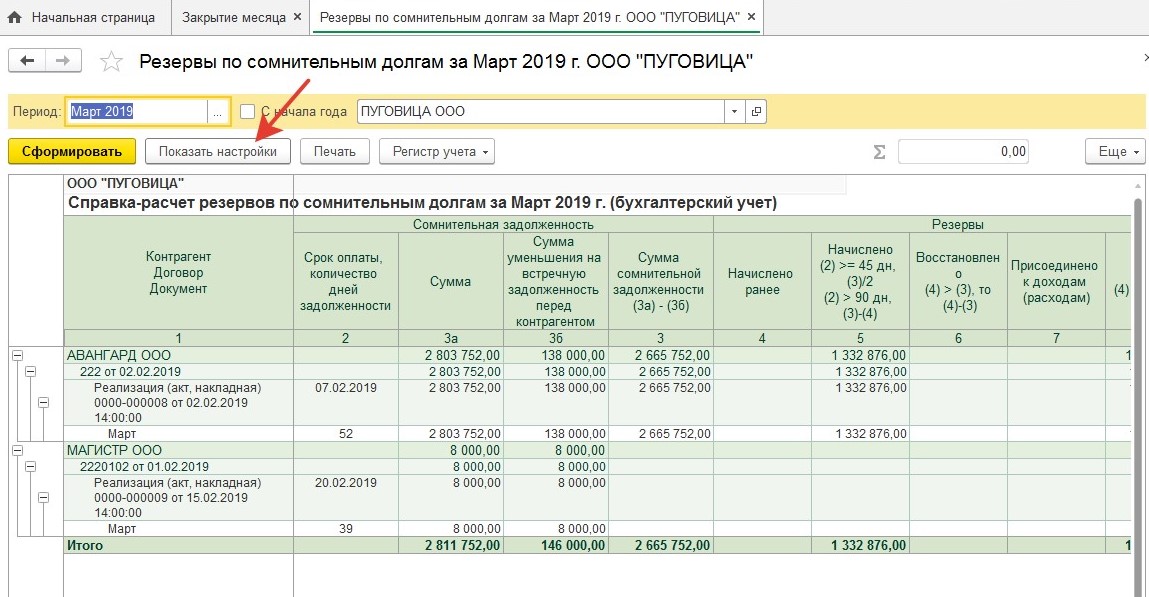

Для контроля правильности расчета утилитой суммы резерва, и для документального подтверждения необходимо получить печатные формы справки-расчета. Данные документы можно сформировать, кликнув на строчку «Расчет резервов по сомнительным долгам» левой кнопкой мышки. Во всплывшем окошке необходимо найти раздел под названием «Резервы по сомнительным долгам»:

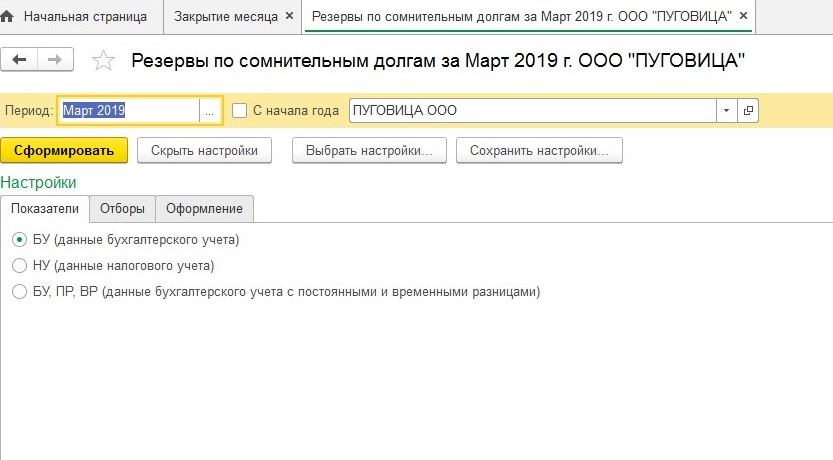

Перейдя в «Настройки», можно определить тип демонстрации справки-расчета:

Справки-расчета можно получить по отдельности с информацией по налоговому учету, бухучету или по сведениям бухучета с временными и постоянными разницами:

Важно! Отказываясь от формирования резервов, вы серьезно нарушаете требования ведения бухучета на предприятии и нормы оформления бухгалтерской отчетности. При проверке контролирующими службами, вы (главный бухгалтер) получите штраф. Штраф определяется по ст. КоАП №15.11, и может составлять от 5 тыс. рублей до 10 тыс. рублей. Если вы продолжите допускать нарушение, сумма штрафа будет в два раза большей. Главного бухгалтера в таких случаях (при повторном нарушении) можно отстранять от работы на период от 1 года до 2-х лет.

Кроме того, ответственность за отказ от формирования резервов определяется и Налоговым Кодексом РФ. Согласно НК РФ, такие случае должны рассматриваться как серьезное нарушение требований учета расходов и/или учета доходов. В результате проверки налоговиками, предприятие получит штраф (по ст. №120 НК РФ) на сумму от 10 тыс. рублей до 30 тыс. рублей. Используйте нашу инструкцию и не нарушайте закон.

Читайте также: