1с упп как отразить прочие доходы

Кроме оплаты услуг физических лиц по подрядным и трудовым договорам, возникают расходы, не связанные с заработной платой. Получателями могут выступать не только сотрудники организации, но и любые другие люди. Чтобы эти выплаты были законными, их следует правильно отразить в 1С:ЗУП. Это потребуется для составления отчётности, а также для уплаты страховых взносов.

К незапланированным доходам можно отнести:

- призы и подарки, не относящиеся к наличным деньгам;

- услуги, представленные сотруднику в натуральной форме (оплата коммунальных услуг, питания, аренды, проезда);

- различные дивиденды;

- выплаты уволенным сотрудникам (временная материальная помощь на период трудоустройства);

- прочие расходы.

1С:ЗУП имеет специальные документы для первых четырёх видов расходов. Рассмотрим их подробней.

Антикризисное предложение с 1С:ЗУП

- Настройку 1С ЗУП под изменения законодательства и новые введения в связи с ограничениями;

- Настройку электронного кадрового документооборота с сотрудниками;

- Настройку интеграции 1С:ЗУП с Корпоративным порталом;

- Создание корпоративного портала, если у вас его нет.

Как правильно настраивать выплату прочих доходов

В 1С ЗУП настроить подобные выплаты можно, используя два способа:

- С переносом сведений о таких доходах в систему ведения бухгалтерского учёта компании. При этом все начисления происходят в ЗУПе. Затем данные переносятся в бухгалтерскую программу.

- Без переноса данных в программу, где ведётся бухгалтерский учёт компании. Начисление доходов будет происходить в бухгалтерской системе. При этом в ЗУПе будут только данные, необходимые для начисления страховых взносов и НДФЛ.

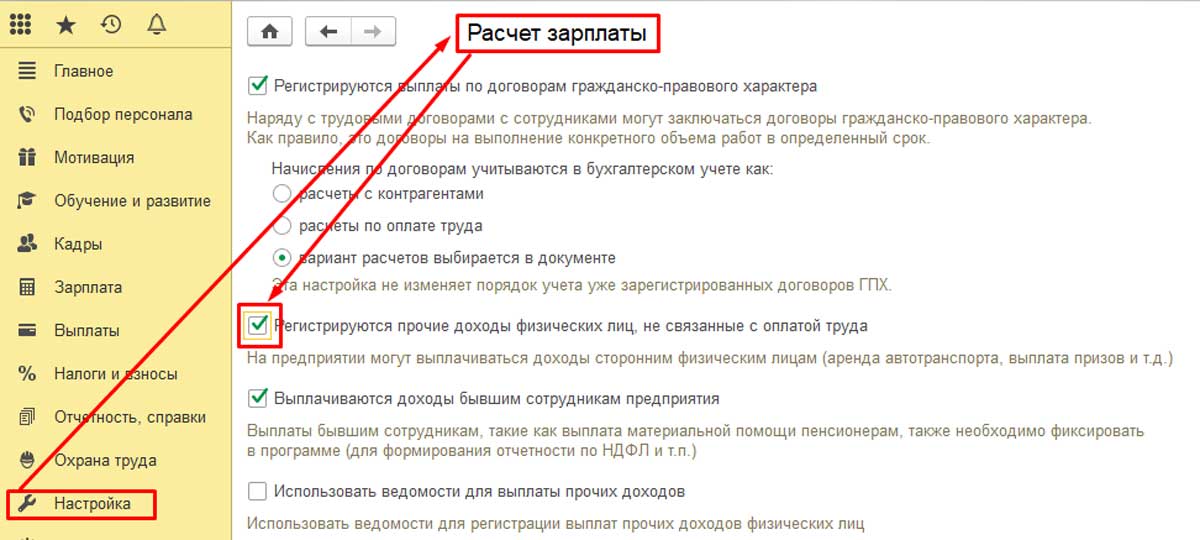

Начнём с рассмотрения первого варианта. Для этого следует зайти в настройки, активировать там опцию «Расчёт зарплаты»

Открываем документ «Начисления прочих доходов», жмём на кнопку «Создать». Здесь необходимо указать период проведения, вид дохода и организацию. Существует справочник, в котором уже имеется выбор видов дохода:

- выдача призов;

- аренда транспорта;

- вознаграждение, выплачиваемое наследникам или правопреемникам авторов;

- доходы по лицензионным договорам;

- выдача призов в рекламных целях;

- доходы, полученные от отчуждения авторских или смежных прав.

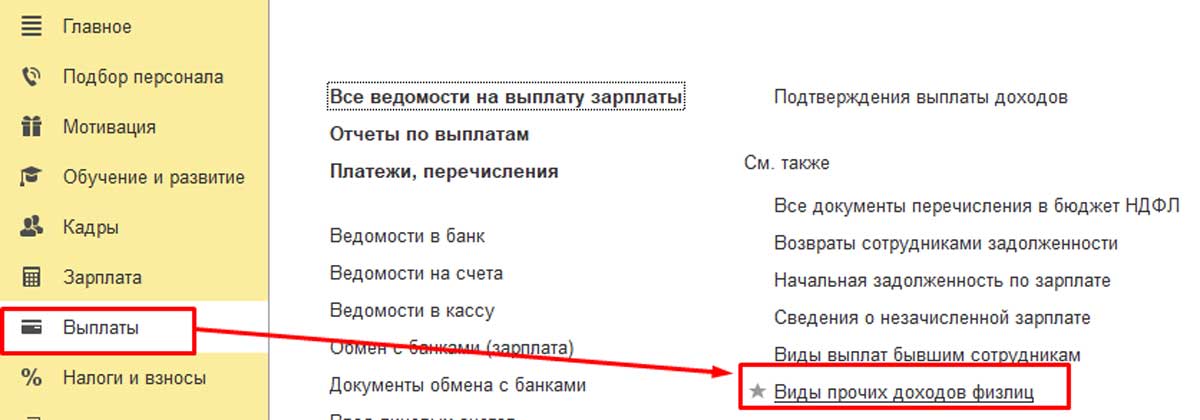

Этот документ можно открывать прямо из раздела «Выплаты». Там имеется только ограниченный список вариантов дохода. Поэтому его можно расширить, внеся собственный пункт. Это может быть, например, аренда помещения или аренда автотранспорта.

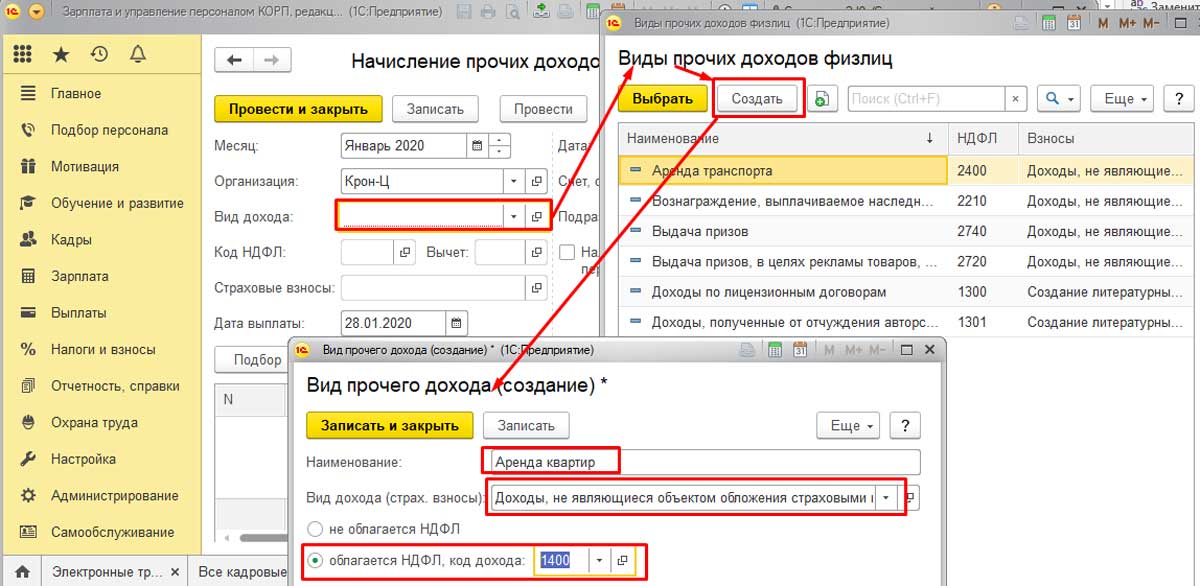

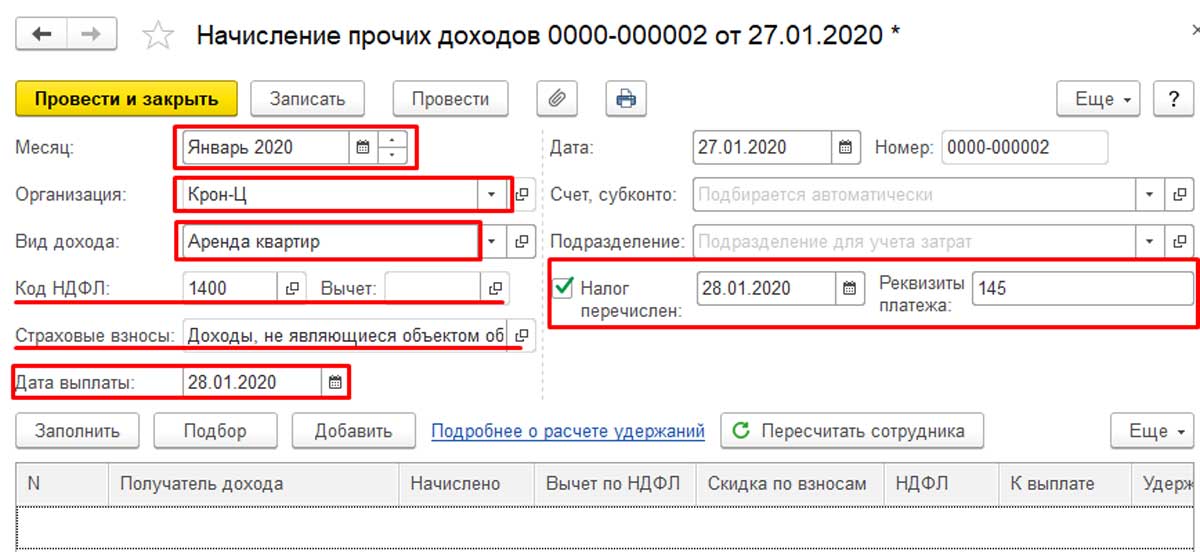

Чтобы попрактиковаться, добавим в список пункт «Аренда квартир». Для этого откроем справочник «Виды прочих доходов физических лиц», нажмём кнопку «Создать». В поле введём наименование «Аренда квартир». Этот вид начисления не облагается страховыми взносами. Код дохода по НДФЛ будет 1400 (доходы от аренды или иного использования имущества (кроме доходов от сдачи в аренду компьютерных сетей, автотранспорта, средств связи)).

Переходим к созданному виду дохода. Видим, что проставлены код и вид дохода. Здесь эти данные изменить нельзя. Чтобы это сделать, нужно вернуться назад, в справочник «Виды прочих доходов физических лиц». А здесь следует проставить дату выплаты дохода, которая пойдёт в отчётность по НДФЛ, а также реквизиты документа.

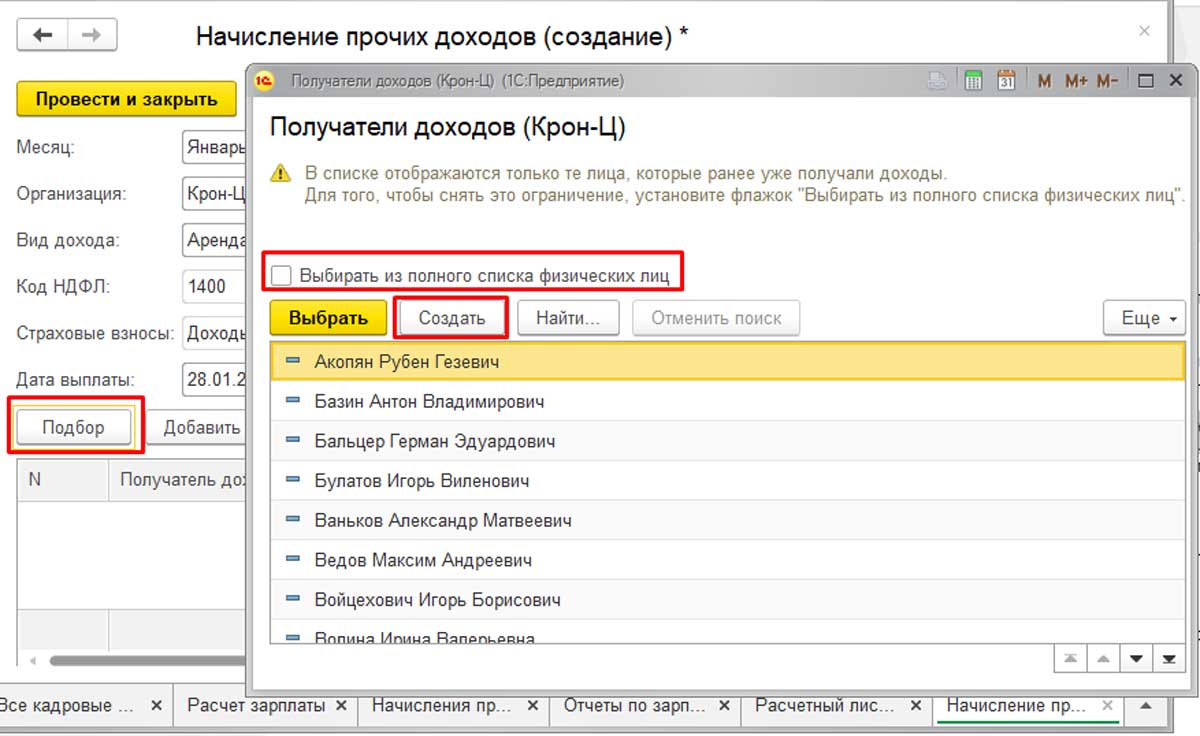

Затем требуется указать, кому и в каком размере начислены данные суммы. Для этого нужно открыть справочник с перечнем физических лиц, который открывается при нажатии на кнопку «Подбор». Там будут только те лица, которые раньше уже получали доходы. Чтобы внести в список новое физлицо, которое в базе присутствует, но ещё не получало дохода, необходимо сделать активной опцию «Выбирать из полного списка физических лиц».

Если нужного физлица нет вообще, следует нажать на кнопку «Создать», затем создать его в базе. Те же самые действия доступны, если перейти к разделу «Кадры» - «Физические лица».

Далее следует указать сумму дохода и провести новый документ. Это обеспечит формирование отчётности по НДФЛ, а также по страховым взносам.

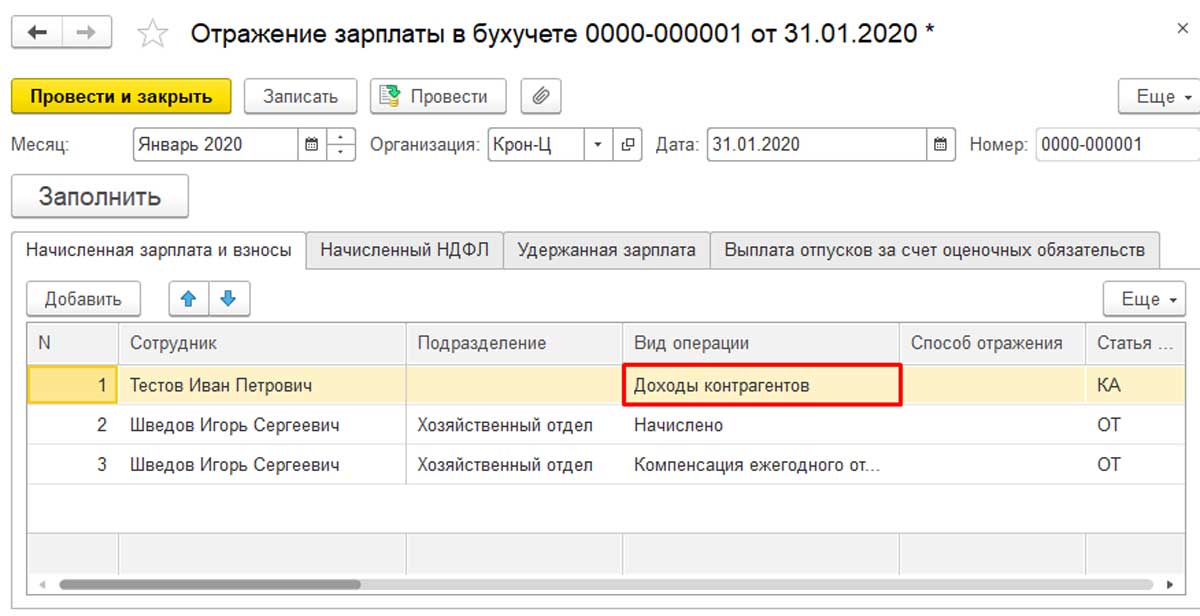

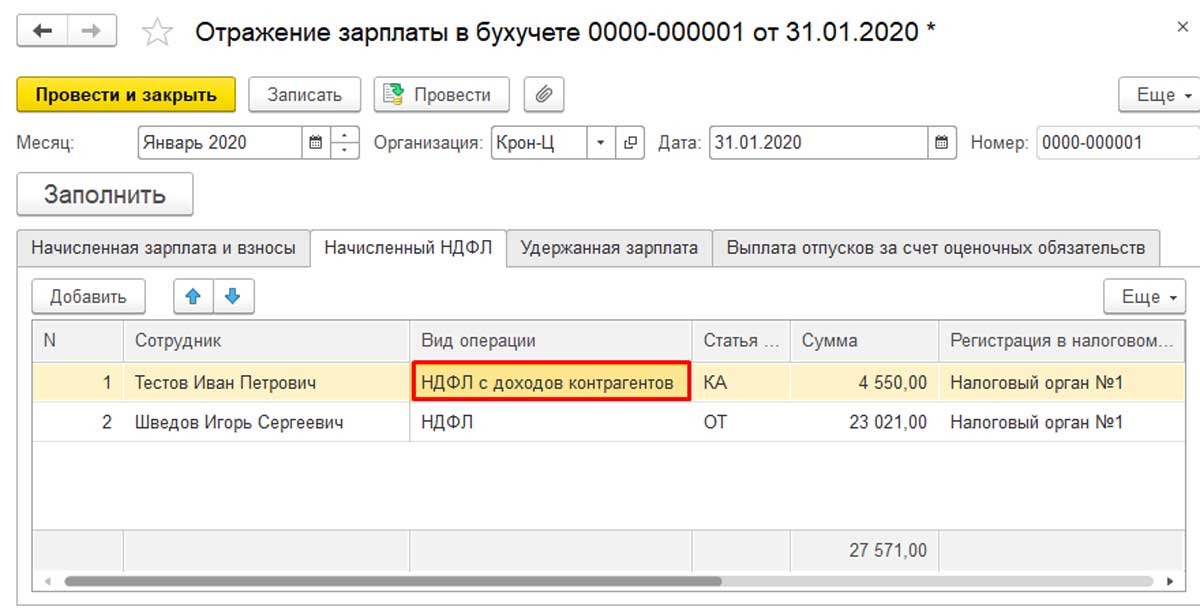

В «Отражении зарплаты в учёте» данный вид операции будет называться «Доходы контрагентов».

После того, как это будет сделано, в бухгалтерской программе отразятся проводки по начислению дохода, взносам и НДФЛ.

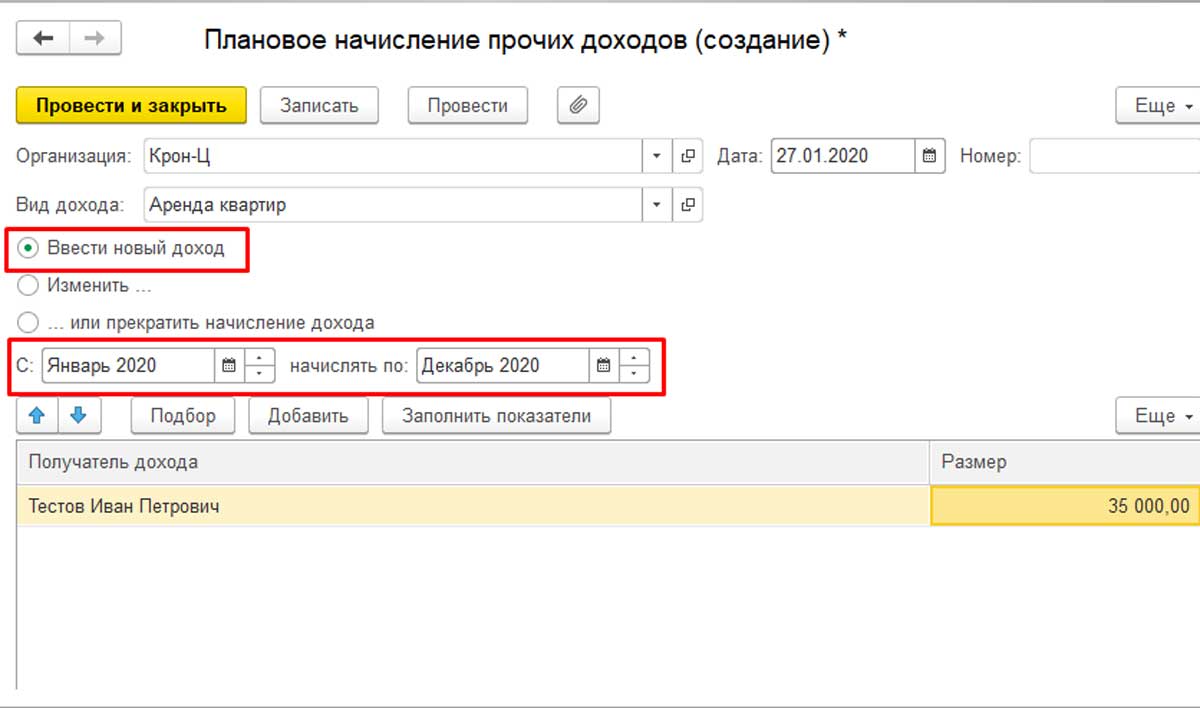

Особенности планового начисления прочих доходов в 1С:ЗУП

Для отражения начисления плановых доходов новая версия 1С:ЗУП значительно удобнее, чем предыдущая. Теперь не надо копировать старый документ и изменять каждый раз дату. Это весомый довод в пользу того, что программу нужно как можно скорее обновить.

В новой версии 1С:ЗУП есть отдельный документ «Плановое начисление прочих доходов». Там можно создать шаблон, который заполняется ежемесячно или по мере необходимости. Это делает удобней работу с запланированными доходами, например, с оплатой аренды квартиры или автотранспорта.

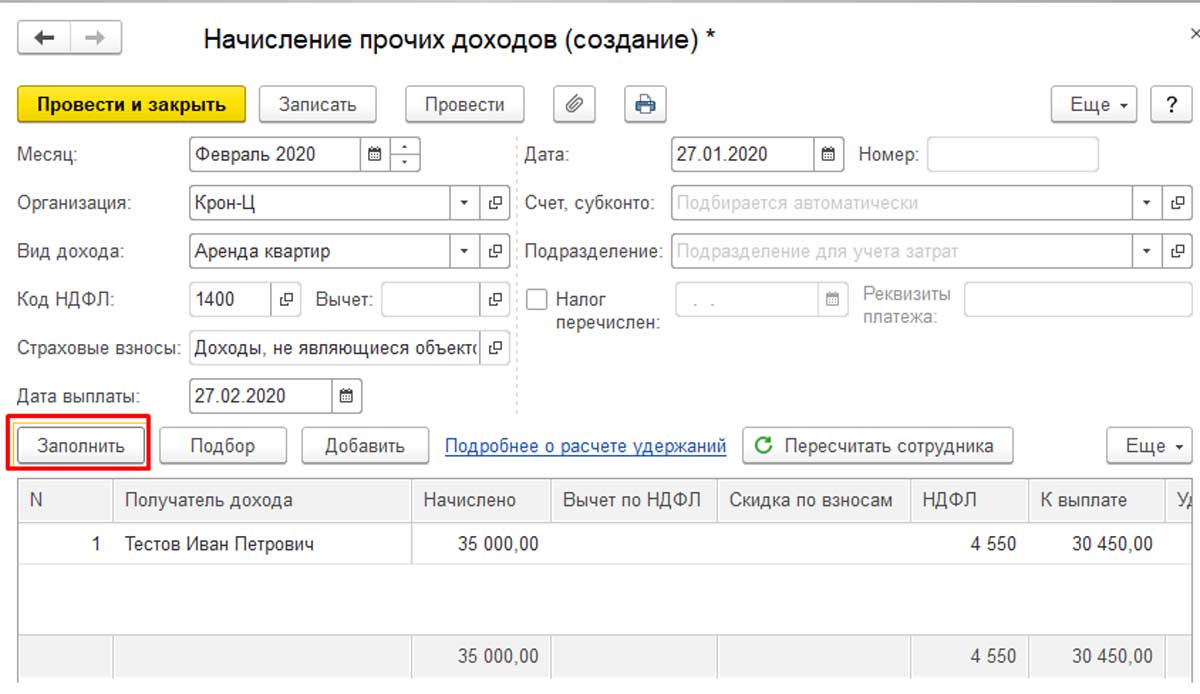

После того, как в программе появляется документ «Плановое начисление», в документе «Начисление» можно увидеть кнопку «Заполнить». Простым её нажатием все данные заполняются в автоматическом режиме. При этом можно не проверять актуальность сведений по организации, виду и периоду дохода.

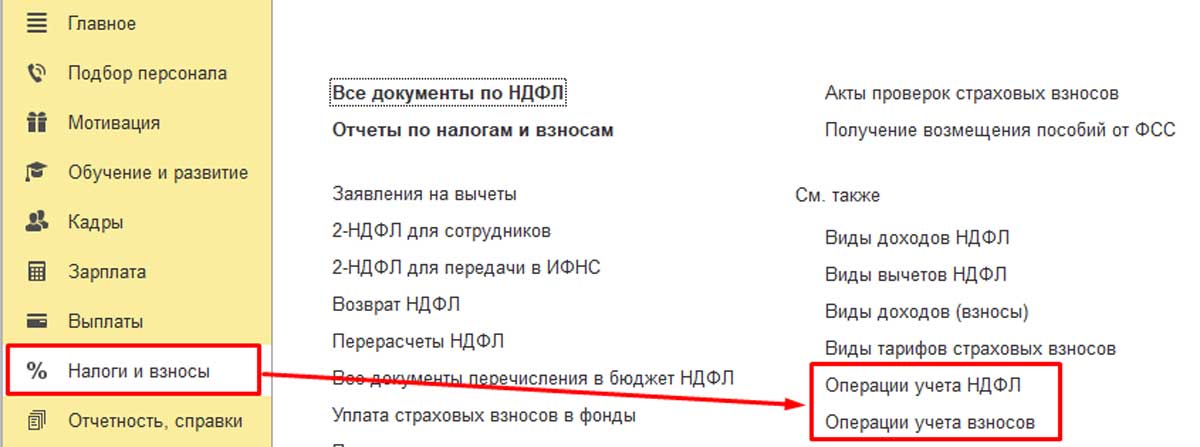

Теперь перейдём к рассмотрению второго способа регистрации доходов, относящихся к прочим. Он происходит без переноса актуальных данных в бухгалтерскую программу. Для этого перейдём в раздел «Налоги и Взносы». Чтобы отразить данные о страховых взносах и НДФЛ, воспользуемся документом «Операции учёта взносов» и «Операции учёта НДФЛ».

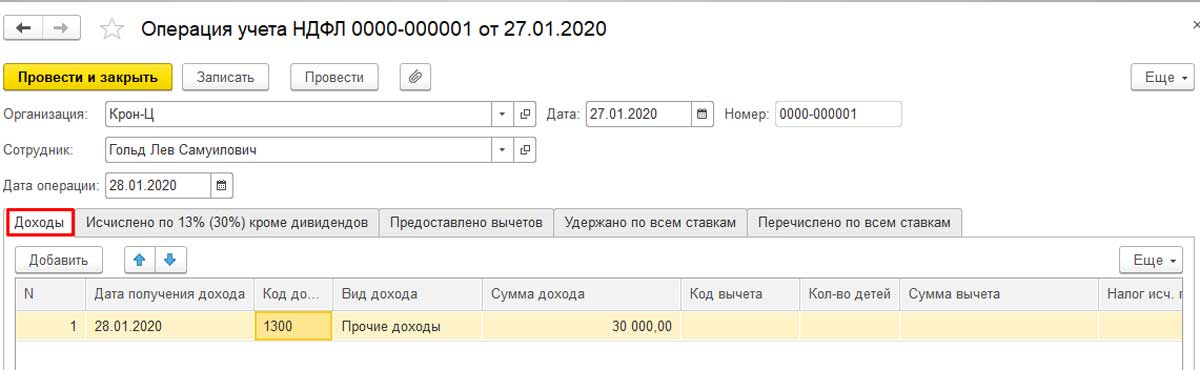

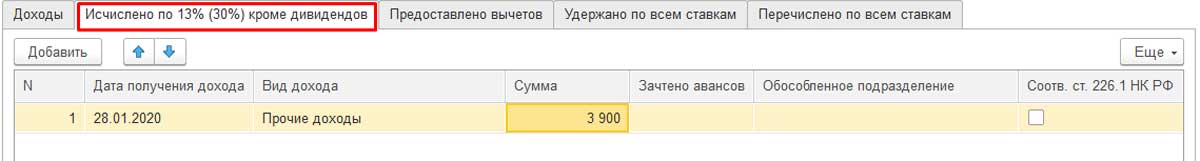

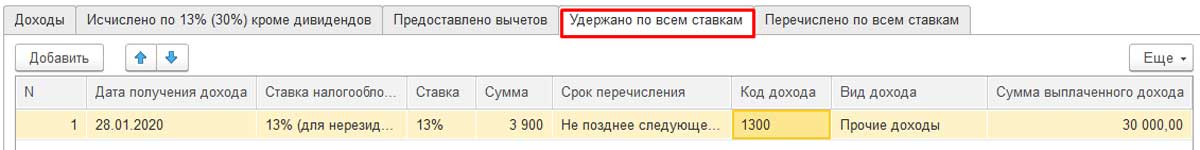

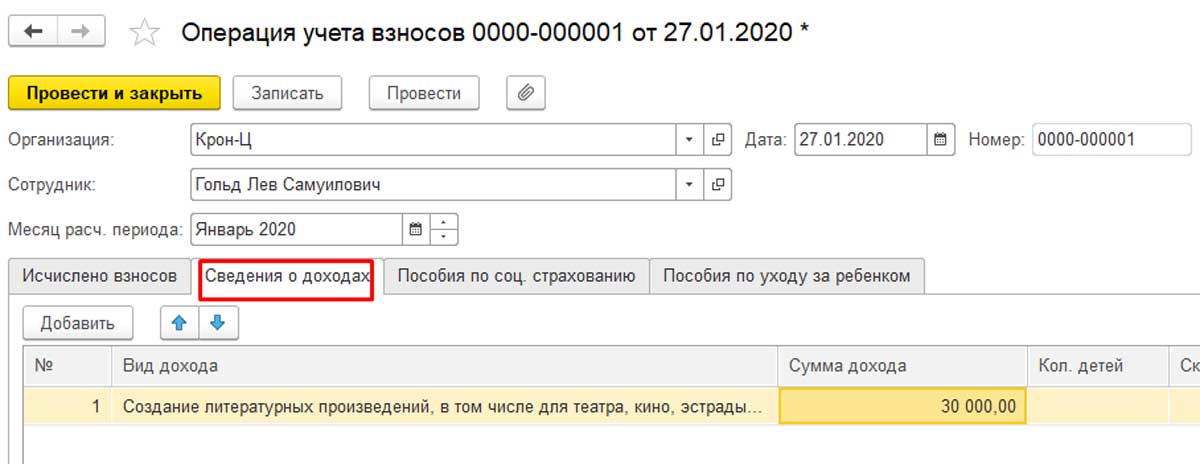

Приведём пример. Сотруднику требуется начислить 30000 рублей по лицензионным договорам. Этот вид дохода подлежит обложению НДФЛ (Доходы, полученные налогоплательщиком от использования в РФ авторских или иных смежных прав). Код дохода 1300. Кроме того, данный вид дохода частично облагается страховыми взносами ФОМС и ПФР. Однако в случае, если доход не подлежит обложению страховыми взносами, документ «Операции учёта взносов» создавать не обязательно.

Открываем документ «Операции учёта НДФЛ», заполняем там следующие вкладки:

- Доходы;

- Исчислено кроме дивидендов;

- Удержано по всем ставкам;

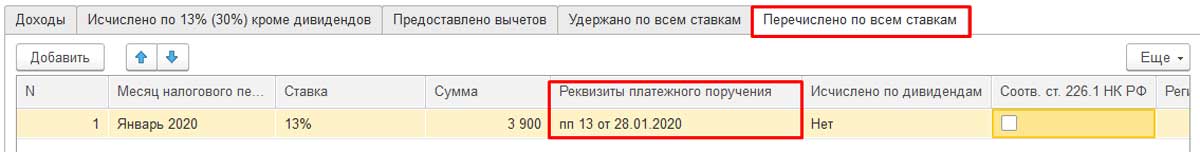

- Перечислено по всем ставкам.

Чтобы получить отражение отчётности по НДФЛ, на вкладке «Перечислено» можно указать реквизиты документа.

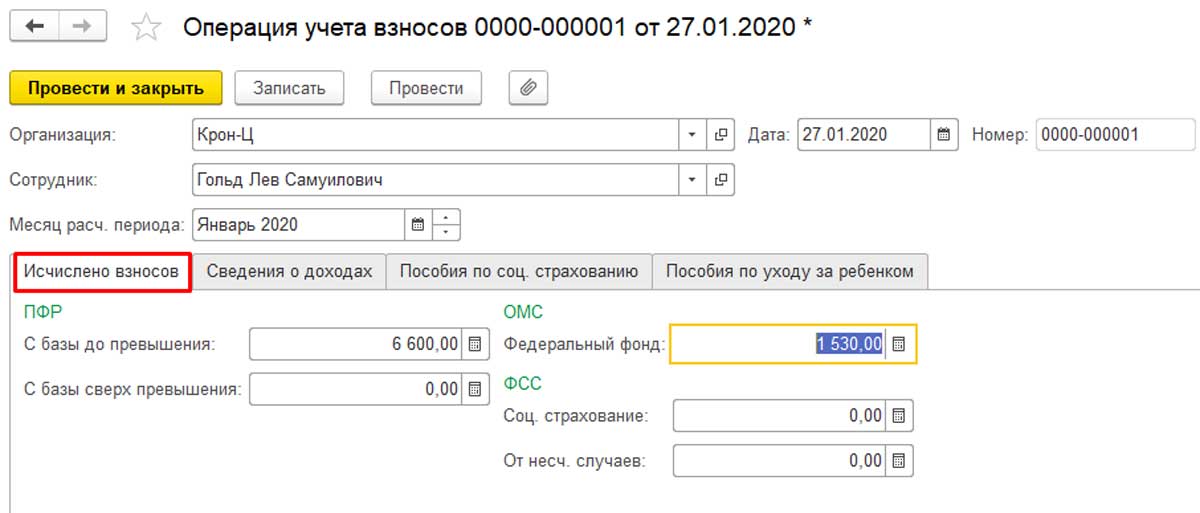

После этого переходим к документу «Операция учёта взносов». Там необходимо заполнить следующие вкладки:

- Сведения о доходах;

- Исчислено взносов.

Размер этих взносов подлежит самостоятельному расчёту.

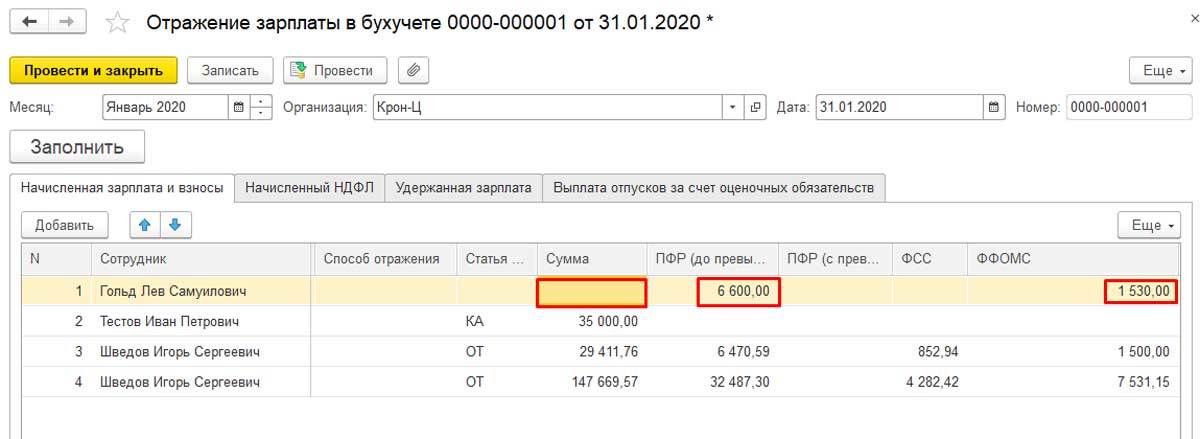

Данный доход не будет отражаться в документе «Отражение зарплаты в учёте». Но будут указаны средства, относящиеся к страховым взносам.

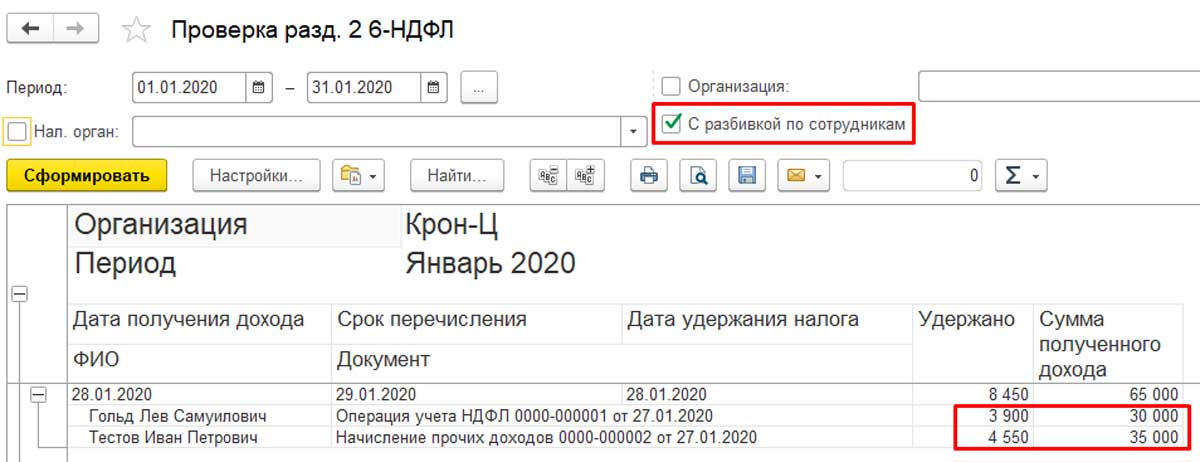

Не лишним будет проверить правильность введённых данных. Для этого нужно открыть отчёты в разделе «Налоги и взносы». Проверка возможна в справке о доходах 2-НДФЛ для сотрудника (дата формирования отчёта должна быть позднее даты выплаты документа). Кроме того, проверить правильность ввода данных можно через формирование отчёта «Проверка Разд. 2 6-НДФЛ», в котором используется разбивка по сотрудникам.

Правильность ввода данных по страховым взносам также можно проверить. Для этого нужно сформировать отчёт «Проверка расчёта взносов».

Как происходят в ЗУП выплаты не сотрудникам

При выплате прочих доходов не сотрудникам система 1С:ЗУП не используется. Для этой цели оформляется платёжное поручение или расчётно-кассовый ордер с использованием бухгалтерской программы. Однако суммы прочих доходов могут быть отражены в ЗУП в справочном порядке в расчётном листке или при проведении других перечислений.

Из статьи можно понять, что новая версия 1С:ЗУП стала понятней и удобней для пользователей, а наличие нового функционала позволит решать задачи в более короткие сроки.

Существует два способа отражения в программе. Первый метод сопровождается необходимостью дальнейшего переноса в 1С Бухгалтерия по счету 76. Для этого нужно установить метку рядом со строкой «Регистрируются прочие доходы физических лиц…», которая находится в разделе «Настройка» и подразделе «Расчет зарплаты».

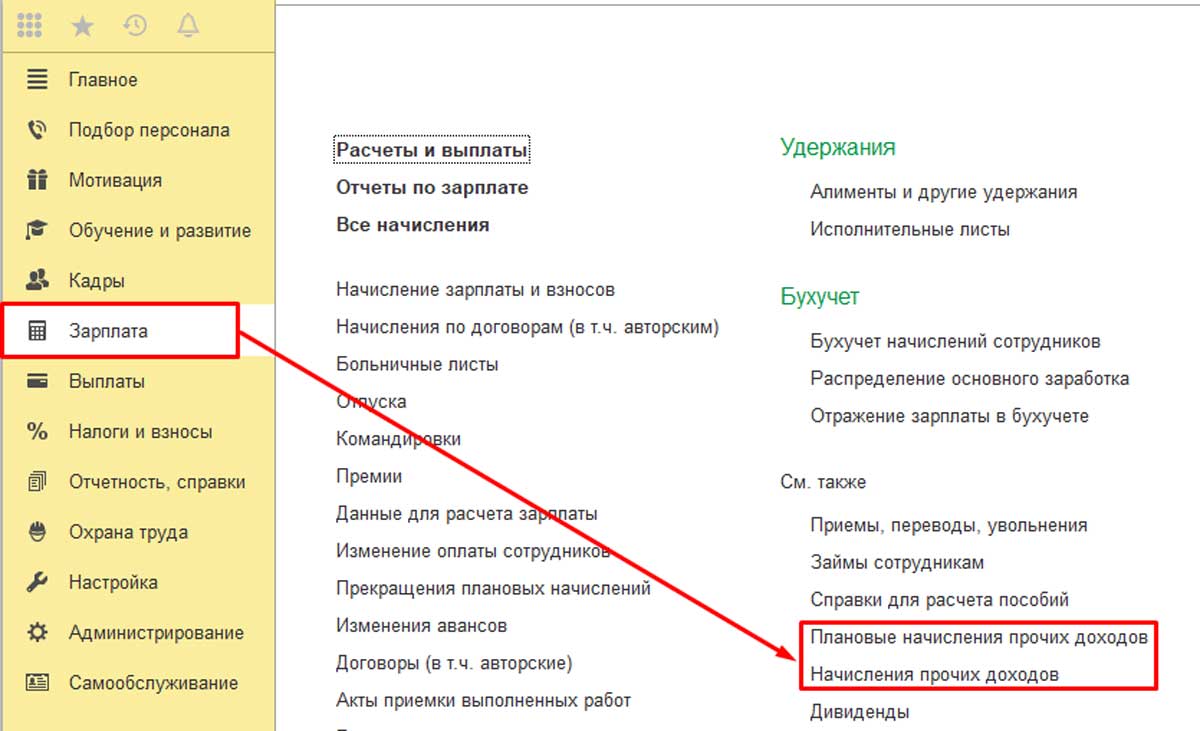

После проведения этой операции в разделе «Зарплата» бухгалтеру становится доступный документ «Начисление прочих документов».

Для отражения НДФЛ в соответствующей отчетности следует указывать дату фактической выплаты, вне зависимости от периода начисления. Если компания осуществляет несколько таких выплат, то на каждую по отдельности создается свой документ. При этом в поле «Вид дохода» требуется выбрать необходимый тип из существующего справочника.

При отсутствии в справочнике требуемого вида дохода его можно создать. Для этого достаточно клинкуть в открывшемся окне на кнопку «Создать».

Проверка корректности введенных сведений можно осуществить в отчетах:

справка 2-НДФЛ, с указанием даты позднее дня выплаты. Этот документ находится в разделе «Отчетность, справки»;

отчет «Проверка Разд. 2 6-НДФЛ». Он находится в разделе «Налоги», «Отчеты по налогам и взносам», «С разбивкой по сотрудникам».

Обложение по взносам в веденной документации проверяется по отчету «Проверка расчета взносов», который находится в разделе «Налоги», подразделе «Отчеты по налогам и взносам».

В ведомостях на выплату, например, в банковскую организацию или кассу, суммы из документации «Начисление прочих доходов» не попадают, а также не отражаются в расчетных листах. Они фигурируют для справки в отчете «Общий налогооблагаемый доход».

А в документ по отражению заработной платы в учете сведений из начисления прочих доходов попадут в операции «Доходы контрагентов». И во вкладке начисление НДФЛ с операцией – НДФЛ с доходов контрагентов.

После синхронизации с 1С при таком способе сформируются необходимые проводки по 76 счету.

Второй метод не требует переноса в программу. В разделе «Налоги и взносы» по каждому факту осуществления выплаты необходимо создать документ «Операция учета НДФЛ».

В документации бухгалтер должен заполнить поля по «Исчислено», Доходы», «Удержано» и «Перечислено». Для отражения взносов присутствует необходимость в создании документа «Операция учета взносов», в котором заполняются вкладки «Сведения…» и «Исчислено взносов».

В документации по отражению заработной платы в учете информация об этих документов не попадет, а необходимые проводки необходимо создать в 1С Бухгалтерия.

Если организация выплачивает физическим лицам доходы, которые являются предметом обложения НДФЛ и/или взносами, или их необходимо отразить в регламентированной отчетности, есть 2 способа.

-

Способ. С дальнейшим переносом впрограмму Бухгалтерияс проводками по 76 счету.

Для этого необходимо в разделе Настройка, Расчет зарплаты установить флаг Регистрируются прочие доходы физических лиц, не связанные с оплатой труда.

После чего в разделе Зарплата станет доступным документ Начисление прочих доходов.

Для целей отражения НДФЛ в отчетности необходимо в качестве даты выплаты указать дату фактической выплаты, вне зависимости от периода начисления. Если таких выплат несколько, то на каждую из них необходим отдельный документ.

В поле Вид дохода необходимо выбрать нужный из справочника Виды доходов физ.лиц.

Если нужного вида дохода в справочнике нет, можно создать его, нажав соответствующую кнопку.

При создании вида дохода следует указать код дохода НДФЛ и вид обложения взносами.

Следует обратить внимание на различие между «Доходы, целиком не облагаемые..» и «Доходы, не являющиеся объектом налогообложения. ».

Первые из них будут отображаться в отчетах как необлагаемые доходы, вторые-в отчетах не будут показываться вообще.

Если при подборе получателей доходов установлен флаг Выбирать из полного списка физических лиц, то можно выбрать и физ.лиц, которые не работники организации.

В документе можно выбрать в поле Счет, субконто- один из способов отражения зарплаты в учете.

Этот способ определяет счет Дт. Счет Кт формируется из данного документа автоматически-76.10.

Если оставить поле пустым, то подставится способ по умолчанию для всей организации.

Проверить корректность введенных данных можно отчетами:

НДФЛ -Справка о доходах 2-НДФЛ для сотрудника (с датой формирования позднее даты выплаты документа) из раздела Отчетность, справки.

Либо отчетом «Проверка Разд. 2 6-НДФЛ» из раздела Налоги, взносы- Отчеты по налогам и взносам-С разбивкой по сотрудникам.

В Ведомости на выплату (в банк, в кассу и т.п.) суммы из документа Начисление прочих доходов не попадают, в Расчетном листке не отражаются, -только справочно, как Общий налогооблагаемый доход.

В документ Отражение зарплаты в учете данные документа Начисление прочих доходов попадут с операцией -Доходы контрагентов.

И во вкладке Начисление НДФЛ с операцией -НДФЛ с доходов контрагентов.

После синхронизации с программой Бухгалтерия предприятия такой способ отражения сформирует проводки по 76 счету.

Способ. Без переноса в программу Бухгалтерия.

Если необходимо отразить операции по начислению сумм и удержанию НДФЛ на счете ином, чем 76.10, необходимо использовать этот способ.

В разделе Налоги и взносы на каждый факт выплаты дохода создать документ Операция учета НДФЛ.

В документе заполняем данные на вкладках Доходы, Исчислено, Удержано, Перечислено.

Если доход не является объектом обложения страховыми взносами, то документ Операция учета взносов создавать не нужно.

Во всех остальных случаях такой документ необходим. В нем нужно заполнить вкладки Исчислено взносов и Сведения о доходах.

В документ Отражение зарплаты в учете доходы, внесенные в документ Операция учета НДФЛ не попадают. В программе Бухгалтерия предприятия проводки необходимо выполнить отдельными документами.

В Отражение зарплаты в учете попадут только взносы из Операции учета взносов, доход не попадет.

Способ отражения в учете-выставляется установленный для организации по умолчанию.

При необходимости можно изменить вручную.

Способ определяет только счет Дт, Счета Кт программой Бухгалтерия предприятия

Кроме оплаты услуг физических лиц по подрядным и трудовым договорам, возникают расходы, не связанные с заработной платой. Получателями могут выступать не только сотрудники организации, но и любые другие люди. Чтобы эти выплаты были законными, их следует правильно отразить в 1С:ЗУП. Это потребуется для составления отчётности, а также для уплаты страховых взносов.

К незапланированным доходам можно отнести:

- призы и подарки, не относящиеся к наличным деньгам;

- услуги, представленные сотруднику в натуральной форме (оплата коммунальных услуг, питания, аренды, проезда);

- различные дивиденды;

- выплаты уволенным сотрудникам (временная материальная помощь на период трудоустройства);

- прочие расходы.

1С:ЗУП имеет специальные документы для первых четырёх видов расходов. Рассмотрим их подробней.

Антикризисное предложение с 1С:ЗУП

- Настройку 1С ЗУП под изменения законодательства и новые введения в связи с ограничениями;

- Настройку электронного кадрового документооборота с сотрудниками;

- Настройку интеграции 1С:ЗУП с Корпоративным порталом;

- Создание корпоративного портала, если у вас его нет.

Как правильно настраивать выплату прочих доходов

В 1С ЗУП настроить подобные выплаты можно, используя два способа:

- С переносом сведений о таких доходах в систему ведения бухгалтерского учёта компании. При этом все начисления происходят в ЗУПе. Затем данные переносятся в бухгалтерскую программу.

- Без переноса данных в программу, где ведётся бухгалтерский учёт компании. Начисление доходов будет происходить в бухгалтерской системе. При этом в ЗУПе будут только данные, необходимые для начисления страховых взносов и НДФЛ.

Начнём с рассмотрения первого варианта. Для этого следует зайти в настройки, активировать там опцию «Расчёт зарплаты»

Открываем документ «Начисления прочих доходов», жмём на кнопку «Создать». Здесь необходимо указать период проведения, вид дохода и организацию. Существует справочник, в котором уже имеется выбор видов дохода:

- выдача призов;

- аренда транспорта;

- вознаграждение, выплачиваемое наследникам или правопреемникам авторов;

- доходы по лицензионным договорам;

- выдача призов в рекламных целях;

- доходы, полученные от отчуждения авторских или смежных прав.

Этот документ можно открывать прямо из раздела «Выплаты». Там имеется только ограниченный список вариантов дохода. Поэтому его можно расширить, внеся собственный пункт. Это может быть, например, аренда помещения или аренда автотранспорта.

Чтобы попрактиковаться, добавим в список пункт «Аренда квартир». Для этого откроем справочник «Виды прочих доходов физических лиц», нажмём кнопку «Создать». В поле введём наименование «Аренда квартир». Этот вид начисления не облагается страховыми взносами. Код дохода по НДФЛ будет 1400 (доходы от аренды или иного использования имущества (кроме доходов от сдачи в аренду компьютерных сетей, автотранспорта, средств связи)).

Переходим к созданному виду дохода. Видим, что проставлены код и вид дохода. Здесь эти данные изменить нельзя. Чтобы это сделать, нужно вернуться назад, в справочник «Виды прочих доходов физических лиц». А здесь следует проставить дату выплаты дохода, которая пойдёт в отчётность по НДФЛ, а также реквизиты документа.

Затем требуется указать, кому и в каком размере начислены данные суммы. Для этого нужно открыть справочник с перечнем физических лиц, который открывается при нажатии на кнопку «Подбор». Там будут только те лица, которые раньше уже получали доходы. Чтобы внести в список новое физлицо, которое в базе присутствует, но ещё не получало дохода, необходимо сделать активной опцию «Выбирать из полного списка физических лиц».

Если нужного физлица нет вообще, следует нажать на кнопку «Создать», затем создать его в базе. Те же самые действия доступны, если перейти к разделу «Кадры» - «Физические лица».

Далее следует указать сумму дохода и провести новый документ. Это обеспечит формирование отчётности по НДФЛ, а также по страховым взносам.

В «Отражении зарплаты в учёте» данный вид операции будет называться «Доходы контрагентов».

После того, как это будет сделано, в бухгалтерской программе отразятся проводки по начислению дохода, взносам и НДФЛ.

Особенности планового начисления прочих доходов в 1С:ЗУП

Для отражения начисления плановых доходов новая версия 1С:ЗУП значительно удобнее, чем предыдущая. Теперь не надо копировать старый документ и изменять каждый раз дату. Это весомый довод в пользу того, что программу нужно как можно скорее обновить.

В новой версии 1С:ЗУП есть отдельный документ «Плановое начисление прочих доходов». Там можно создать шаблон, который заполняется ежемесячно или по мере необходимости. Это делает удобней работу с запланированными доходами, например, с оплатой аренды квартиры или автотранспорта.

После того, как в программе появляется документ «Плановое начисление», в документе «Начисление» можно увидеть кнопку «Заполнить». Простым её нажатием все данные заполняются в автоматическом режиме. При этом можно не проверять актуальность сведений по организации, виду и периоду дохода.

Теперь перейдём к рассмотрению второго способа регистрации доходов, относящихся к прочим. Он происходит без переноса актуальных данных в бухгалтерскую программу. Для этого перейдём в раздел «Налоги и Взносы». Чтобы отразить данные о страховых взносах и НДФЛ, воспользуемся документом «Операции учёта взносов» и «Операции учёта НДФЛ».

Приведём пример. Сотруднику требуется начислить 30000 рублей по лицензионным договорам. Этот вид дохода подлежит обложению НДФЛ (Доходы, полученные налогоплательщиком от использования в РФ авторских или иных смежных прав). Код дохода 1300. Кроме того, данный вид дохода частично облагается страховыми взносами ФОМС и ПФР. Однако в случае, если доход не подлежит обложению страховыми взносами, документ «Операции учёта взносов» создавать не обязательно.

Открываем документ «Операции учёта НДФЛ», заполняем там следующие вкладки:

- Доходы;

- Исчислено кроме дивидендов;

- Удержано по всем ставкам;

- Перечислено по всем ставкам.

Чтобы получить отражение отчётности по НДФЛ, на вкладке «Перечислено» можно указать реквизиты документа.

После этого переходим к документу «Операция учёта взносов». Там необходимо заполнить следующие вкладки:

- Сведения о доходах;

- Исчислено взносов.

Размер этих взносов подлежит самостоятельному расчёту.

Данный доход не будет отражаться в документе «Отражение зарплаты в учёте». Но будут указаны средства, относящиеся к страховым взносам.

Не лишним будет проверить правильность введённых данных. Для этого нужно открыть отчёты в разделе «Налоги и взносы». Проверка возможна в справке о доходах 2-НДФЛ для сотрудника (дата формирования отчёта должна быть позднее даты выплаты документа). Кроме того, проверить правильность ввода данных можно через формирование отчёта «Проверка Разд. 2 6-НДФЛ», в котором используется разбивка по сотрудникам.

Правильность ввода данных по страховым взносам также можно проверить. Для этого нужно сформировать отчёт «Проверка расчёта взносов».

Как происходят в ЗУП выплаты не сотрудникам

При выплате прочих доходов не сотрудникам система 1С:ЗУП не используется. Для этой цели оформляется платёжное поручение или расчётно-кассовый ордер с использованием бухгалтерской программы. Однако суммы прочих доходов могут быть отражены в ЗУП в справочном порядке в расчётном листке или при проведении других перечислений.

Из статьи можно понять, что новая версия 1С:ЗУП стала понятней и удобней для пользователей, а наличие нового функционала позволит решать задачи в более короткие сроки.

Читайте также: