1с 8 как обновить вычеты

Условия предоставления стандартных налоговых вычетов по НДФЛ и их размеры с 1 января 2009 года изменены в соответствии с поправками в главу 23 Налогового кодекса РФ, внесенными Федеральным законом от 22.07.2008 № 121-ФЗ. В связи с этим приказом ФНС РФ от 30.12.2008 № ММ-3-3/694@ утверждена новая редакция Приложения № 2 к форме 2-НДФЛ "Справка о доходах физического лица"*, содержащего справочники, необходимые для заполнения данной формы, в частности, справочники доходов и вычетов.

Так, в действующем справочнике "Коды вычетов" расширен список стандартных налоговых вычетов по НДФЛ на детей. Так называемые "двойные" вычеты (стандартные налоговые вычеты на детей, предоставляемые в двойном размере в соответствии с подпунктом 4 пункта 1 статьи 218 НК РФ) теперь имеют коды в зависимости от причины их получения: вычет единственному родителю или вычет при отказе второго родителя от получения вычета. В общем случае в данных о вычетах работника может встретиться шесть возможных видов вычетов на детей.

В связи со вступлением вышеуказанных нормативно-правовых актов в силу в решениях по заработной плате системы программ "1С:Предприятие 8" ("Зарплата и Управление Персоналом", "Бухгалтерия предприятия", "Управление производственным предприятием", "Зарплата и кадры бюджетных учреждений") изменены некоторые механизмы работы с данными о вычетах сотрудников по НДФЛ. При реализации изменений разработчики руководствовались следующими принципами:

- сохранение привычного порядка действий пользователя;

- соответствие механизмов работы программы как текущему, так и прошлогоднему законодательству;

- предоставление пользователю четких критериев выбора того или иного значения из справочника при указании вычета на детей;

- предоставление пользователю возможности при просмотре списка вычетов физического лица оценить, что он увидит в налоговой отчетности.

Причины и принципы изменений

Условия предоставления стандартных налоговых вычетов по НДФЛ и их размеры с 1 января 2009 года изменены в соответствии с поправками в главу 23 Налогового кодекса РФ, внесенными Федеральным законом от 22.07.2008 № 121-ФЗ. В связи с этим приказом ФНС РФ от 30.12.2008 № ММ-3-3/694@ утверждена новая редакция Приложения № 2 к форме 2-НДФЛ "Справка о доходах физического лица"*, содержащего справочники, необходимые для заполнения данной формы, в частности, справочники доходов и вычетов.

Так, в действующем справочнике "Коды вычетов" расширен список стандартных налоговых вычетов по НДФЛ на детей. Так называемые "двойные" вычеты (стандартные налоговые вычеты на детей, предоставляемые в двойном размере в соответствии с подпунктом 4 пункта 1 статьи 218 НК РФ) теперь имеют коды в зависимости от причины их получения: вычет единственному родителю или вычет при отказе второго родителя от получения вычета. В общем случае в данных о вычетах работника может встретиться шесть возможных видов вычетов на детей.

В связи со вступлением вышеуказанных нормативно-правовых актов в силу в решениях по заработной плате системы программ "1С:Предприятие 8" ("Зарплата и Управление Персоналом", "Бухгалтерия предприятия", "Управление производственным предприятием", "Зарплата и кадры бюджетных учреждений") изменены некоторые механизмы работы с данными о вычетах сотрудников по НДФЛ. При реализации изменений разработчики руководствовались следующими принципами:

- сохранение привычного порядка действий пользователя;

- соответствие механизмов работы программы как текущему, так и прошлогоднему законодательству;

- предоставление пользователю четких критериев выбора того или иного значения из справочника при указании вычета на детей;

- предоставление пользователю возможности при просмотре списка вычетов физического лица оценить, что он увидит в налоговой отчетности.

Справочник "Вычеты по НДФЛ"

Таким образом, теперь для каждого элемента справочника однозначно определяются код и наименование вычета согласно действующему законодательству и законодательству прошлых лет, что значительно облегчает пользователю поиск и выбор нужного вычета.

Отметим, что справочник Вычеты по НДФЛ расширяемый, то есть пользователь может добавлять в него новые виды вычетов самостоятельно, но при этом следует учитывать, что в качестве стандартных и имущественных налоговых вычетов программа "признает" только соответствующие предопределенные элементы справочника.

Для удобства работы пользователя изменен внешний вид формы ввода информации о стандартных налоговых вычетах физического лица (см. рис. 2). Теперь право на получение личных вычетов и вычетов на детей регистрируются в разных таблицах. Это сделано для того, чтобы пользователь, редактируя сравнительно часто изменяющуюся информацию о праве на получение детских вычетов, был избавлен от необходимости постоянно контролировать данные о праве на получение личного вычета.

Для каждого из детей теперь можно в отдельной строке таблицы указать применяемый вычет и период его применения (даты начала и окончания периода). Таким образом, пользователю не придется добавлять в таблицу дополнительную строку, чтобы зарегистрировать факт прекращения применения вычета. Строки в таблицу добавляются в случае ввода начальных данных при приеме на работу или в случае рождения у сотрудника ребенка.

В обе таблицы, отображающие данные о праве работника на стандартные налоговые вычеты, строки могут быть добавлены также в случае, когда изменяется причина получения вычета. Например, если работник признается инвалидом (личный вычет) или если второй родитель ребенка отказывается от вычета в пользу работника (вычет на ребенка).

В этом случае нужно обязательно указать дату окончания действия предшествующего вычета, в противном случае программа будет считать действующим право на получение обоих видов вычета.

Порядок регистрации применения вычетов в организации не изменился: по-прежнему для каждого физического лица должно быть указано, в какой организации и с какого момента применяются стандартные вычеты, иначе при расчете НДФЛ вычеты применяться не будут.

Обновление информационной базы

Новые версии программ обладают в вопросе работы с вычетами по НДФЛ большим функционалом, нежели предыдущие, и потому для полноценного использования всех предоставляемых программой возможностей некоторые данные необходимо после обновления программы дополнить или скорректировать вручную.

Если в начале года в соответствии с нашими рекомендациями в сведения о размере и условиях предоставления вычетов были внесены ручные изменения, автоматическая реорганизация справочника Вычеты по НДФЛ при обновлении не нанесет информационной базе никакого вреда.

Что касается сведений о стандартных вычетах на детей, то эту информацию пользователю придется проверить и при необходимости скорректировать. Дело в том, что вычет, ранее имевший код 102, в справочнике "Коды вычетов" (в ред. приказа ФНС России от 30.12.2008 № ММ-3-3/694@) разделен на два вида вычетов:

- с кодом 110 - в размере 2 000 руб. на каждого ребенка единственному родителю (приемному родителю), опекуну, попечителю;

- с кодом 111 - в размере 2 000 руб. на каждого ребенка родителю (приемному родителю) при условии отказа второго родителя (приемного родителя) от получения вычета в отношении этого ребенка.

При обновлении для всех работников, имевших право на применение вычета с кодом 102, было автоматически установлено право на применение вычета 110 (в справочнике Вычеты по НДФЛ он так и обозначен 110/102). Если же в действительности работнику положен вычет 111, данные об этом пользователь должен будет скорректировать вручную.

Аналогичная ситуация с вычетом на ребенка-инвалида, имевшим ранее код 107 - теперь он разделен на вычеты с кодами 112 и 113. При обновлении по умолчанию вычет 107 заменяется на вычет 112/107, сведения же о применении вычета 113 нужно указать вручную.

При ручной корректировке обязательно помнить о том, что вычеты с кодами 113 и 111 не применялись в прошлые годы и, с точки зрения программы, не имеют предшественников, в отличие от других стандартных вычетов на детей. Поэтому, чтобы иметь возможность корректно пересчитывать результаты расчетов прошлых лет и формировать за прошлые годы отчетность, необходимо для таких случаев представить сведения о вычетах в виде двух строк: с периодом до 1 января 2009 года и "старым" видом вычета и с периодом после 1 января 2009 и действующим вычетом.

Также необходимо дополнить сведения о "детских" вычетах работников, поскольку ранее невозможно было указать момент прекращения действия вычета, а значит, при обновлении эти поля не будут заполнены. Это не повлияет на корректность работы программы, но и не позволит полностью использовать предоставляемые программой возможности.

Расчет налога

Изменения конфигураций не коснулись процедуры расчета НДФЛ, как и прежде расчет налога производится документом Начисление зарплаты работникам организаций, данные о результатах расчета отображаются на закладке НДФЛ документа.

Однако теперь пользователь при желании может получить развернутую информацию о примененных при расчете налога вычетах. Для этого на закладке НДФЛ документа Начисление зарплаты работникам организации с помощью стандартного инструмента Настройка списка нужно вывести все возможные колонки таблицы. При этом в таблице добавятся колонки для всех стандартных и имущественных налоговых вычетов, в которых, соответственно, будут указаны суммы примененных вычетов.

Аналогичное решение применено в документе Перерасчет НДФЛ (только в этом случае колонки, отображающие информацию о примененных вычетах, по умолчанию видимы).

Налоговая отчетность

В связи с изменением классификаторов доходов и вычетов, произошли изменения и в процедуре формирования налоговой отчетности.

В программах эти изменения нашли свое отражение в разделе 3 формы карточки 1-НДФЛ:

- количество строк в таблице расчета налоговой базы увеличено до 10;

- в таблице примененных стандартных налоговых вычетов отражены новые коды.

Таким образом, изменения, реализованные в новых версиях "зарплатных" решений, предназначены не только для отражения новаций законодательства, но и для создания удобного универсального пользовательского инструмента, призванного упорядочить данные о налоговых вычетах работников предприятия и упростить работу с ними.

Сотруднику Возвращаемому И.П. в январе, феврале начислена заработная плата по 10 000 руб. и исчислен НДФЛ – по 1 300 руб. Заработная плата за январь, февраль полностью выплачена, НДФЛ удержан и перечислен в бюджет. В марте сотрудник принес из налоговой уведомление об имущественном вычете и попросил вернуть НДФЛ за два предыдущих месяца.

Необходимо зарегистрировать возврат НДФЛ в программе 1С:ЗУП 8.

Нормативное регулирование и этапы возврата НДФЛ

Для решения задачи сначала требуется рассмотреть нормативное регулирование возврата НДФЛ. Порядок возврата НДФЛ налогоплательщику описан в ст. 231 НК РФ.

Этапы возврата НДФЛ:

- обнаружен излишне удержанный НДФЛ;

- сообщить в течение 10 рабочих дней об этом сотруднику;

- сотрудник должен написать заявление;

- в течение 3-х месяцев организация должна вернуть НДФЛ;

- возврат НДФЛ производится строго на счет сотрудника в банке, т.е. нельзя вернуть НДФЛ через кассу.

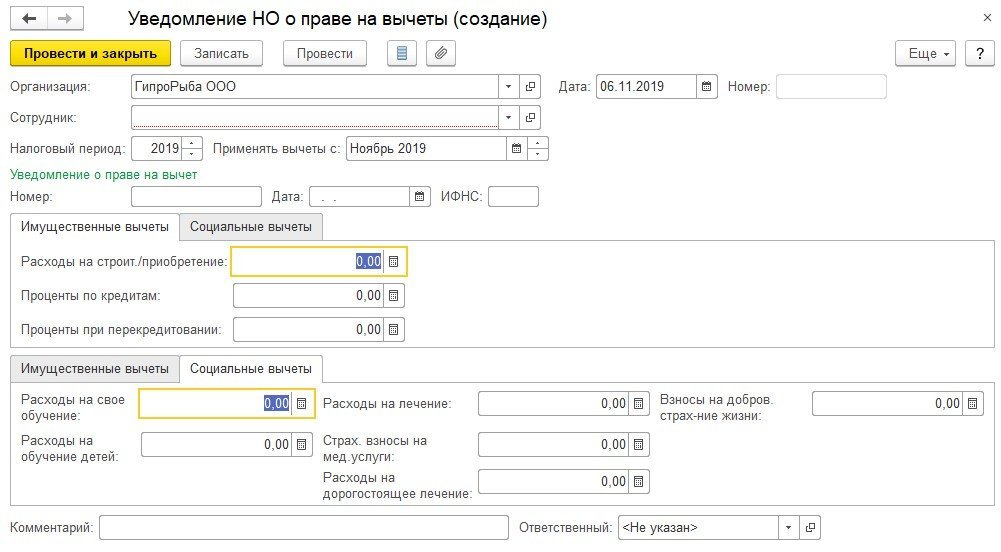

Имущественный вычет сотруднику регистрируется в программе документом Уведомление НО о праве на вычет ( Налоги и взносы – Заявление на вычеты – Уведомление НО о праве на вычеты ).

В нем указывается:

- номер и дата уведомления из налогового органа;

- применение имущественного вычета с Января 2017 г.;

- сумма имущественного вычета.

При расчете заработной платы за март 2017 г. в документе Начисление зарплаты и взносов происходит перерасчет НДФЛ с начала года.

На вкладке НДФЛ отражаются суммы фактически предоставленного имущественного вычета по 10 000 руб. за 3 месяца и перерасчитывается НДФЛ за январь и февраль 2017 г. по -1 300 руб.:

На вкладке Корректировка выплаты отражаются суммы НДФЛ к возврату:

По суммам на этой закладке можно отследить возникновение излишне удержанного НДФЛ, о котором нужно сообщить работнику.

Возврат НДФЛ

Проверить сумму к возврату можно с помощью сервиса Анализ НДФЛ к возврату ( Зарплата – Сервис – Анализ НДФЛ к возврату ):

Для регистрации возвращаемой суммы НДФЛ сотруднику необходимо создать документ Возврат НДФЛ ( Налоги и взносы – Возврат НДФЛ ).

В поле Месяц выбрать месяц, в котором будет отражен возврат НДФЛ. По кнопке Обновить суммы к возврату автоматически загружается сумма – 2 600 руб. с датой получения дохода – 28.02.2017:

Выплата возврата может быть произведена вместе с выплатой заработной платы.

Сумма к выплате составит: 10 000 (зарплата) + 2 600 (возврат НДФЛ) = 12 600 руб.:

Обратите внимание, что выплата возврата НДФЛ должна производиться только через банк (согласно ст. 231 НК РФ). Если выплата зарплаты сотруднику производится через кассу, то для возврата НДФЛ в программе следует ввести отдельную ведомость – документ Ведомость на счета ( Выплаты – Ведомости на счета ). В поле Выплачивать в этом случае необходимо указать значение Возврат НДФЛ и выбрать введеный ранее документ Возврат НДФЛ .

Перечисление НДФЛ в бюджет в месяце возврата налога

В месяце, когда произошел возврат налога, сумма перечисляемого организацией в бюжет НДФЛ уменьшается на сумму возвращенного НДФЛ.

Для этого в документе Ведомость в банк необходимо снять флажок Налог перечислен вместе с зарплатой :

В результате при проведении Ведомости будет зафиксирована информация по выплаченным суммам сотруднику и удержанному НДФЛ.

Для того чтобы в программе отразить факт перечисления налога, необходимо создать документ Перечисление НДФЛ в бюджет ( Налоги и взносы – Перечисления НДФЛ в бюджет ).

Сумма к перечислению: 7 800 (всего удержанный НДФЛ) – 2 600 (возврат НДФЛ) = 5 200 руб.:

При проведении документа Перечисление НДФЛ в бюджет в регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ спишется отрицательное перечисление по сотруднику, по которому был возврат, а для остальных сотрудников – зарегистрируются как перечисленные ровно удержанные с них суммы:

Уточнение даты получения дохода в документе «Возврат НДФЛ»

Начиная с релизов ЗУП 3.1.8 описанные в данном разделе действия производить НЕ СЛЕДУЕТ, иначе это будет приводить к ошибкам при следующих удержаниях НДФЛ.

В целом сумма уплаченного НДФЛ по сотруднику Возвращаемый И.П. – нулевая, но есть положительная и отрицательная сумма за январь и февраль соответственно:

Получается, что в программе:

- за январь 2017 г.: зафиксирован удержанный, но не возвращенный НДФЛ. Осталась сумма уплаченного налога;

- за февраль 2017 г.: зафиксирован удержанный и излишне возвращенный НДФЛ. Появилась отрицательная сумма уплаченного налога.

Если необходимо, чтобы:

- сумма возвращенного НДФЛ соответствовала сумме удержанного налога не только в целом за период, но и за каждый месяц;

- сумма уплаченного НДФЛ стала нулевой не только в целом за период, но и за каждый месяц,

После этого необходимо обновить информацию по налогу в документе Ведомость в банк , нажав соответствующую кнопку Обновить налог .

Далее перепровести документ Перечисление НДФЛ в бюджет .

В отчете Анализ НДФЛ по месяцам перечисленный НДФЛ в целом за период и за каждый месяц станет нулевым. Суммы возвращенного и перечисленного НДФЛ будут совпадать не только в целом за период, но и за каждый месяц:

Отражение возврата НДФЛ в отчетах: 2-НДФЛ, 6-НДФЛ, Регистрах налогового учета по НДФЛ

В справке 2-НДФЛ для передачи в ИФНС ( Налоги и взносы – 2-НДФЛ для передачи в ИФНС ) возврат НДФЛ отдельно не отражается, сумма возврата уменьшает сумму удержанного налога. Из-за уменьшения перечисленной суммы налога в бюджет на сумму возвращенного НДФЛ сотруднику, перечисленный до этой операции налог также уменьшается.

В результате в рассматриваемом примере после регистрации возврата налога в справке 2-НДФЛ налог исчисленный, удержанный и перечисленный будут равны нулю:

В расчете 6-НДФЛ за 1 квартал 2017 г. сумма возвращенного НДФЛ отразится в строке 090 Раздела 1. В Разделе 2 суммы возврата НДФЛ не отражаются.

- в Разделе 4 – в таблице «Возвращено излишне удержанного налога» показаны суммы возвращенного НДФЛ:

- в Разделе 4 – в таблице «Перечислено налога» отражаются изначально перечисленные суммы НДФЛ в бюджет и такие же отрицательные цифры из-за уменьшения суммы перечисляемого в бюджет налога за счет средств налогоплательщика, которому был произведен возврат НДФЛ :

В релизе 3.1.2.213 в Регистре налогового учета по НДФЛ ошибочно заполняется колонка Сумма налога, не удержанная налоговым агентом , в которой отражается сумма возвращенного НДФЛ.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Статья 210 НК РФ определяет, что налоговая база по НДФЛ учитывает все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение, которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

Налоговая база может быть уменьшена на величину налоговых вычетов по НДФЛ, что приводит к уменьшению суммы налога (п. 3 ст. 210 НК РФ).

В общем случае на налоговые вычеты уменьшить можно доходы резидентов, облагаемые НДФЛ по ставке 13 % согласно пункту 1 статьи 224 НК РФ, кроме доходов от долевого участия в организациях, выигрышей в лотереях и азартных играх (п.п. 3, 4 ст. 210 НК РФ).

Налоговый кодекс предусматривает 7 групп вычетов по НДФЛ в зависимости от целей их предоставления:

- стандартные вычеты (ст. 218 НК РФ):

- для льготных категорий физлиц;

- для лиц, на обеспечении которых находятся дети;

- на лечение;

- на обучение;

- на дополнительные меры по пенсионному обеспечению;

- на другие социально значимые цели;

- при приобретении жилья и земельных участков;

- при продаже некоторых видов имущества;

- в случае изъятия у налогоплательщика недвижимости для государственных или муниципальных нужд;

- оказывают услуги;

- выполняют работы по гражданско-правовым договорам;

- получают авторское вознаграждение;

- открывают инвестиционные счета;

- получают доходы от продажи (погашения) ценных бумаг, обращающихся на ОРЦБ;

Кроме того, статья 217 НК РФ перечисляет доходы, освобождаемые от налогообложения. Некоторые доходы освобождаются от налогообложения в сумме, не превышающей 4 000 руб., полученных за налоговый период. К таким доходам относятся, например:

- стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей;

- стоимость призов и выигрышей в денежной и натуральной форме, полученных налогоплательщиками:

- на конкурсах и соревнованиях;

- в проводимых мероприятиях в целях рекламы;

- от участия в азартных играх и лотереях;

Условия и размеры применения этих вычетов существенно различаются. Налоговый агент при расчете налоговой базы НДФЛ учитывает необлагаемые доходы и предоставляет налогоплательщику на основании заявления и подтверждающих документов следующие вычеты:

- стандартные;

- имущественные;

- социальные;

- профессиональные.

Предоставить стандартные вычеты сотруднику невозможно, если у него отсутствует доход, потому что вычет предоставляется путем уменьшения дохода, облагаемого НДФЛ. Но в ситуации, когда доход отсутствовал не весь год или в отдельных месяцах доход был меньше предоставляемого вычета, применяются правила, установленные учетной политикой организации.

1С:ИТС

Подробнее о видах вычетов по НДФЛ и порядке их предоставления (как налоговыми агентами, так и налоговым органом) см. в разделе "Консультации по законодательству" .

Вычеты по НДФЛ в "1С:Зарплате и управлении персоналом 8" (ред. 3)

Рассмотрим порядок регистрации в программе "1С:Зарплата и управление персоналом 8" редакции 3 стандартных, имущественных, профессиональных, социальных вычетов, а также доходов и вычетов с предыдущих мест работы.

Стандартные вычеты

Заявления на стандартные вычеты (личные и на детей) регистрируются в программе "1С:Зарплата и управление персоналом 8" редакции 3. Действие стандартных вычетов (личных и на детей) можно отменить досрочно документом Отмена стандартных вычетов по НДФЛ.

Стандартные вычеты могут применяться как накопительно в течение налогового периода, так и в пределах месячного дохода - в зависимости от учетной политики, принятой в организации.

Правило применения стандартных вычетов

В "1С:Зарплате и управлении персоналом 8" редакции 3 при Настройке организации на закладке Учетная политика и другие настройки по ссылке Учетная политика на закладке НДФЛ зафиксировано правило Применения стандартных вычетов (рис. 1).

Рис. 1. Настройка учетной политики организации

Переключатель Применение стандартных вычетов указывает, применять ли вычеты нарастающим итогом в течение налогового периода или в пределах месячного дохода налогоплательщика. Настройку можно переключать в течение года. Это не повлечет перерасчетов в прошлых периодах. При очередном расчете вычеты будут предоставлены с начала налогового периода в соответствии с актуальной настройкой.

Пример 1

На начало 2019 года было установлено, что стандартные Вычеты, не использованные в течение месяца, "сгорают". Начиная с апреля переключатель Применение стандартных вычетов изменен на рекомендованный вариант Вычеты, не использованные в течение месяца, переходят на следующий месяц (рекомендуется).

Сотрудник В.С. Плющ имеет право на стандартный вычет по НДФЛ на первого ребенка в размере 1 400 руб. С января по март 2019 года вычеты применялись согласно настройке в пределах месячного дохода. Доход 1 000 руб. в январе и феврале оказывался меньше вычета. При этом вычет 1 400 руб. был применен не в полном объеме. Непримененный вычет (2 х 400 руб.) "сгорает" при такой настройке. Когда доход больше вычета (март), то вычет применялся в размере 1 400 руб. Расчет применяемых вычетов отражен в таблице.

Месяц 2019 года

Доход, руб.

Положенный вычет, руб.

Примененный вычет, руб.

Переходящий вычет, руб.

При переключении в апреле правила Применения стандартных вычетов на вариант Вычеты, не использованные в течение месяца, переходят на следующий месяц (рекомендуется) вычеты стали применятся нарастающим итогом в течение налогового периода. Это не повлекло перерасчетов в прошлых месяцах, однако при расчете НДФЛ за апрель вычет пересчитан с начала года, учтены части вычетов, не примененных в январе и в феврале. В апреле доход 2 000 руб. превышает положенный месячный вычет 1 400 руб. Из накопленной (не примененной ранее) за январь и февраль суммы вычетов 800 руб. часть вычета (600 руб.) дополнительно к месячному вычету применяется к доходу. Оставшаяся часть (200 руб.), превышающая доход, накапливается для применения в следующих месяцах.

Всякий раз при изменении правила производится перерасчет применяемых стандартных вычетов в текущем периоде.

Статья 218 НК РФ предусматривает предоставление стандартных налоговых вычетов по НДФЛ в размере 3 000 руб. и 500 руб. для отдельных категорий граждан РФ.

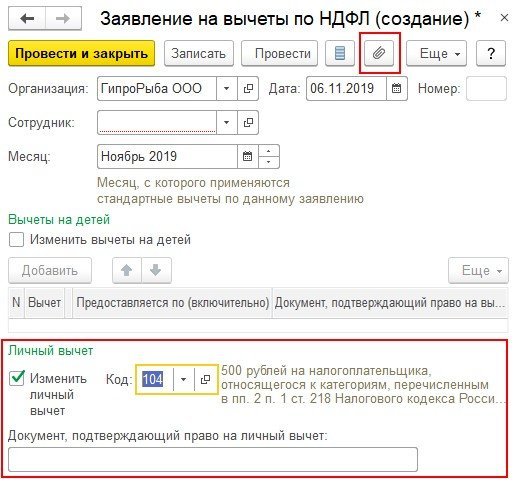

В программе "1С:Зарплата и управление персоналом 8" редакции 3 зарегистрировать заявление на личный стандартный налоговый вычет можно из карточки сотрудника по кнопке Налог на доходы. В открывшейся форме следует перейти по ссылке Ввести новое заявление на стандартный вычет (рис. 2). В поле Месяц следует установить период, начиная с которого сотрудник имеет право на предоставление этого вычета. Установленный по умолчанию флаг Изменить вычеты на детей следует снять, а флаг Изменить личный вычет - установить. При этом предоставляется возможность в поле Код выбрать Вид вычета по НДФЛ и уточнить Документ, подтверждающий право на личный вычет в соответствующем поле.

Обратите внимание, что в программе удобно сохранять копии документов сотрудника, подтверждающих право на получение вычетов.

Файлы со сканкопиями указанных документов следует предварительно сохранить на диске компьютера. В форме Заявление на вычеты по кнопке Присоединенные файлы (иконка Скрепка - см. рис. 2) эти файлы загружаются в программу кнопкой Добавить - Файлы с диска, что обеспечивает быстрый доступ к файлам впоследствии. Файлы с диска можно удалить после загрузки копий. В программе копии сохраняются, и их можно просматривать и печатать.

![019-001.jpg]()

В соответствии со статьей 218 НК РФ вычеты на детей могут заявить родители, супруга (супруг) родителя, усыновители, опекуны, попечители, приемные родители, супруга (супруг) приемного родителя. Размер вычета (от 1 400 руб. до 12 000 руб.) зависит от того, кому и на какого ребенка он предоставляется. Вычет может быть предоставлен в одинарном или двойном размере.

В программе "1С:Зарплата и управление персоналом 8" редакции 3 заявления на вычеты на детей регистрируются в той же форме Заявление на вычеты, что и заявление на личный вычет (рис. 2): в карточке Сотрудника по ссылке Налог на доходы. Для того чтобы начать применение вычетов, необходимо Ввести новое заявление на стандартные вычеты. В форме Заявления на вычеты по НДФЛ следует установить Месяц, начиная с которого будут применяться вычеты по этому заявлению. При установленном флаге Изменить вычеты на детей по кнопке Добавить формируется запись о стандартном вычете.

Вычет выбирается из списка в соответствии с заявлением работника и документами, подтверждающими право на этот вычет. Например, вычет на первого ребенка имеет код 126. В поле Документ, подтверждающий право на вычет можно просто перечислить предоставленные документы, а по кнопке Присоединенные файлы (иконка Скрепка) загрузить в программу сканкопии. В поле Предоставляется по (включительно) необходимо указать период окончания действия вычета. Действие вычета прекращается автоматически либо при наступлении даты окончания действия, либо по достижении предела совокупного дохода.

Для применения стандартных вычетов на детей действует ограничение по размеру дохода с начала налогового периода. Подпунктом 4 пункта 1 статьи 218 НК РФ предусмотрено следующее: "Налоговый вычет действует до месяца, в котором доход налогоплательщика (за исключением доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами Российской Федерации), исчисленный нарастающим итогом с начала налогового периода (в отношении которого предусмотрена налоговая ставка, установленная пунктом 1 статьи 224 настоящего Кодекса) налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 350 000 рублей". Если доход освобождается от налогообложения, то при определении совокупного дохода такие доходы учитывать не нужно. Такая позиция подтверждена в письме Минфина России от 21.03.2013 № 03-04-06/8872.

Доход, полученный у налогового агента, автоматически учитывается при определении предела предоставления вычетов.

Доход, полученный у предыдущих работодателей, следует зарегистрировать в программе на основании предоставленной работником справки 2-НДФЛ.

Информация о доходах с предыдущих мест работы в программе "1С:Зарплата и управление персоналом 8" редакции 3 заполняется суммарно по всем справкам 2-НДФЛ за год, без уточнения работодателя. Однако нельзя просто просуммировать доход помесячно. Так как в программе этот доход регистрируется с целью определения предела предоставления вычетов, то его следует уменьшить на указанную в том числе величину доходов, освобожденных от налогообложения (например, материальная помощь в пределах 4 000 руб.).

В карточке сотрудника следует последовательно перейти по ссылкам Налог на доходы - Доходы с предыдущего места работы и помесячно заполнить исчисленный по всем справкам 2-НДФЛ совокупный доход, не освобожденный от налогообложения.

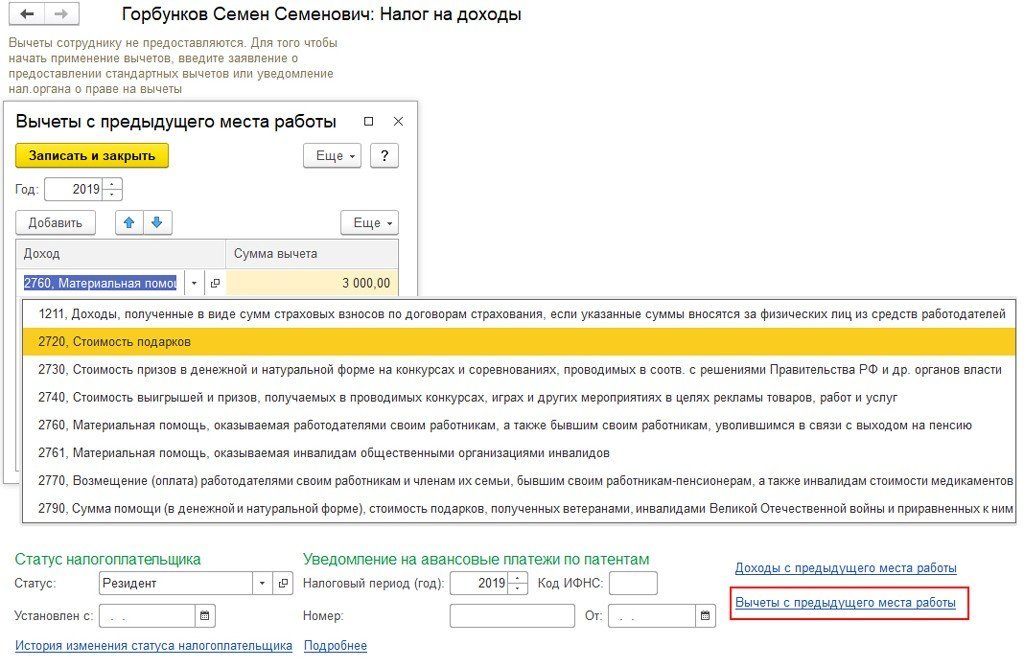

Доходы с предыдущего места работы, освобожденные от налогообложения не полностью, а не более установленных нормативов за налоговый период, следует зарегистрировать в программе в карточке сотрудника по ссылке Налог на доходы - Вычеты с предыдущего места работы (рис. 3).

![021-01.jpg]()

К таким доходам относятся доходы с кодами 1211, 2720, 2730, 2740, 2760, 2761, 2770, 2790. Несмотря на то, что для налогового агента в отношении этих доходов не установлена обязанность контролировать факт и сумму получения по прежнему месту работы, нет и оснований не учитывать эти обстоятельства, если налогоплательщик предоставляет с прежнего места работы справку 2-НДФЛ, в которой перечислены освобождаемые от налогообложения доходы.

Пример 2

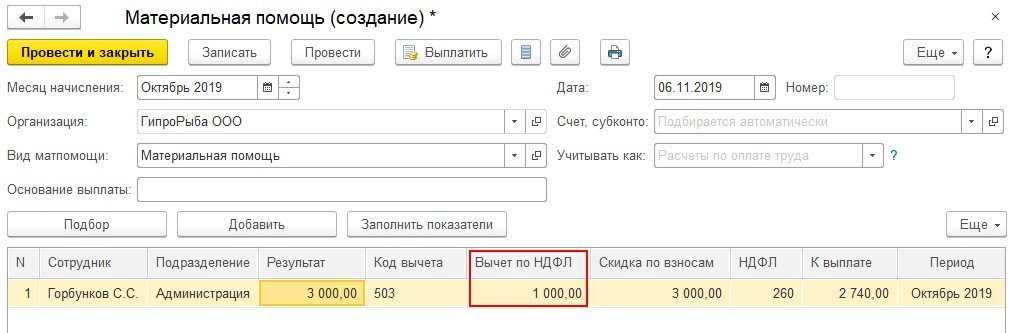

C.C. Горбунков получил на предыдущем месте работы материальную помощь (доход с кодом 2760) в размере 3 000 руб. и представил справку с предыдущего места работы. На новом месте работы сотруднику также предоставляется материальная помощь 3 000 руб. (рис. 4).

![021-02.jpg]()

Рис. 4. Документ "Материальная помощь"

Для получения имущественных и социальных вычетов сотрудник предоставляет уведомление налогового органа, которое необходимо зарегистрировать в "1С:Зарплате и управлении персоналом 8" редакции 3. Подтверждение налоговым органом права на имущественный или социальный налоговый вычет отражается в карточке сотрудника: Налог на доходы - Ввести новое уведомление нал. органа о праве на вычет (рис. 5).

![022-01.jpg]()

Рис. 5. Уведомление о праве на имущественные и социальные вычеты

На закладке Имущественные вычеты следует указать:

- Расходы на строительство/приобретение - Расходы на строит./приобретение;

- Проценты по кредитам;

- Проценты при перекредитовании.

На закладке Социальные вычеты следует указать:

- Расходы на свое обучение;

- Расходы на обучение детей;

- Расходы на лечение;

- Страховые взносы на медицинские услуги - Страх. взносы на мед. услуги;

- Расходы на дорогостоящее лечение;

- Взносы на добровольное страхование жизни - Взносы на добров. страх-ние жизни.

Профессиональные вычеты

Профессиональные вычеты предоставляются при работах по договорам гражданско-правового характера и авторским.

В программе их можно зарегистрировать документами Договор (работы, услуги); Договор авторского заказа; Акт приемки выполненных работ.

В этих документах предназначены поля НДФЛ и Код вычета для регистрации соответствующих кодов дохода и вычета.

Все указанные в программе вычеты будут учитываться при исчислении НДФЛ и отразятся в отчетах по форме 2-НДФЛ и 6-НДФЛ.

От редакции. Приглашаем 20.02.2020 в 1С:Лекторий на лекцию "Подготовка отчетов 2-НДФЛ и 6-НДФЛ - на что обратить внимание. Особенности составления в "1С:Зарплате и управлении персоналом 8" (ред. 3). Новое в отчетности в 2020 году". Лекторы - В.Д. Волков (ФНС России) и эксперты 1С. Зарегистрироваться на мероприятие и задать лекторам свои вопросы по теме лекции можно на сайте 1С:ИТС на странице 1С:Лектория .

Стандартные налоговые вычеты по НДФЛ может предоставить один из налоговых агентов по выбору налогоплательщика на основании письменного заявления и документов, подтверждающих право на такие налоговые вычеты (п. 3 ст. 218 НК РФ). Если у налогоплательщика право вычет сохранилось и в следующем году, то подавать заявление повторно он не должен. Написать заявление сотрудник может в произвольной форме (см. рис.1), к нему нужно приложить копии документов, подтверждающих право на вычеты.

Рис. 1. Образец заявление о предоставлении стандартного вычета

Если сотрудник принят на работу в организацию не с 1 января, то к заявлению он должен приложить справки 2-НДФЛ со всех своих предыдущих мест работы в этом году.

Учет вычетов в «1С:Зарплате и управлении персоналом 8» ред. 3.0

В программе «1С:Зарплата и управление персоналом 8» редакции 3.0 стандартные вычеты вместе с другими (имущественными, социальными) находятся в справочнике Виды вычетов по НДФЛ на закладке Налоги и взносы.

Отредактировать этот справочник невозможно, хотя виды и размеры вычетов периодически корректируются законодательством. При своевременном обновлении конфигурации изменения будут отражаться в программе автоматически.

Данные из справок, принесенных сотрудником с прошлых мест работы, заносятся в регистр сведений Доходы с предыдущего места работы (НДФЛ) из формы Налог на доходы по одноименной команде.

Права на стандартные вычеты учитываются в программе «1С:Зарплата и управление персоналом 8» редакции 3.0 автоматически. Необходимые сведения заносятся в программу с помощью Заявления на вычеты по НДФЛ (см. рис. 2).

Рис. 2. Документ «Заявление на вычеты по НДФЛ»

Открывается этот документ по команде Ввести новое заявление на стандартные вычеты из карточки сотрудника в форме Налог на доходы (см. рис. 3).

Рис. 3. Карточка сотрудника с открытой формой «Налог на доходы»

Вычеты делятся на так называемые личные и детские. К личным относятся вычеты, предоставленные в соответствии с подпунктами 1 и 2 пункта 1 статьи 218 НК РФ (код 104, 105).

Налогоплательщику может быть предоставлен только один из них. Если у налогоплательщика есть основания для получения нескольких личных вычетов, то, согласно пункту 2 статьи 218 НК РФ предоставляется максимальный из них.

Для указания личного вычета в документе Заявление на вычеты по НДФЛ (рис. 2) нужно установить флаг Изменить личный вычет и указать Код вычета.

Обратите внимание: вычет с кодом 103 не применяется с 1 января 2012 года! Согласно Федеральному закону от 21.11.2011 № 330-ФЗ подпункт 3 пункта 1 статьи 218 НК РФ с этого времени утратил силу. Если указать этот вычет после 31 декабря 2011 года, то на расчет НДФЛ он не повлияет.

Вычеты на детей

Вычеты на детей (коды 114-125), установленные подпунктом 4 пункта 1 статьи 218 НК РФ, применяются независимо от предоставления личных вычетов, и их может быть несколько. Поэтому в программе «1С:Зарплата и управление персоналом 8» при установке флага Изменить вычеты на детей становится доступной для заполнения таблица вычетов. Применение стандартных вычетов на детей имеет ряд особенностей. Налоговый вычет на ребенка предоставляется с месяца, в котором ребенок родился (его усыновили или установили опеку), или с месяца, когда вступил в силу договор о передаче ребенка на воспитание в семью.

Так, при определении размера вычета необходимо учитывать общее количество детей, включая тех, которые достигли возраста, после которого родители утрачивают право на вычет. Очередность детей для целей вычета определяется по старшинству. Таким образом, если на первого и второго ребенка вычет уже не предоставляется, то родитель все равно имеет право получать вычет на третьего ребенка в размере 3 000 рублей.

Момент, когда право на вычеты прекращается

Сумма дохода налогоплательщика. Статья 218 НК РФ регламентирует также и порядок окончания применения вычетов. Так, вычет на ребенка предоставляется до тех пор, пока доходы налогоплательщика-работника с начала года не достигнут 280 000 руб.

Совершеннолетие и учеба. Уменьшение налоговой базы производится до конца того года, в котором ребенок достиг 18 лет, а если ребенок учится очно или находится в академическом отпуске, то до 24 лет. Очная форма обучения - это классическое образование на дневном отделении.

При обучении на вечернем отделении право на налоговый вычет не продлевается до 24 лет, поскольку по сути это очно-заочная форма. Прекратить применение вычетов согласно НК РФ следует и в случаях, когда расторгается или завершается договор о передаче ребенка на воспитание в семью.

Вступление ребенка в брак. В письме от 31.03.2014 № 03-04-06/14217 Минфин России разъяснил, что согласно подпункту 4 пункта 1 статьи 218 НК РФ налоговый вычет на ребенка прекращается при вступлении его в брак, поскольку с этого момента родители перестают его обеспечивать.

- второй родитель ребенка умер либо признан безвестно отсутствующим;

- запись об отце в справке о рождении ребенка внесена на основании заявления матери, не состоящей в браке (т. е. отцовство юридически не установлено).

Окончание применения вычетов в «1С:Зарплате и управлении персоналом 8» ред. 3.0

Рис. 4. Прекращение применения вычетов

От редакции. Отметим, что право на имущественный регистрируется в программе документом Уведомление о праве на имущественный вычет (форма Налог на доходы - Ввести новое уведомление о праве на имущественный вычет из карточки сотрудника).

Видеоурок по теме

Пример оформления в программе «1С:Зарплата и управление персоналом 8» (редакция 3.0) заявления о применении стандартных вычетов (личных и на детей) и уведомления о праве на имущественный вычет.

Читайте также: