Как досрочно погасить кредит в райффайзенбанке в приложении

По статистике, россияне стараются закрыть ипотеку досрочно — при среднем сроке 15 лет ипотечные кредиты возвращают за 6−7 лет.

Банку невыгодно досрочное погашение ипотеки — так он лишается части будущей процентной прибыли. Но запретить заемщику вернуть кредит досрочно банк не может. По закону, заемщик имеет право выплатить ипотеку раньше срока без штрафных санкций, если деньги получены «для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью». Ст. 810 ГК РФ

Возможно ли досрочное погашение ипотеки любым клиентом и как выглядит процедура?

Как происходит досрочное погашение ипотеки

При заключении кредитного договора заемщик получает график погашения, по которому он будет выплачивать долг перед банком. График погашения — это таблица, в которой указаны суммы платежей с разбивкой на проценты и основной долг, даты погашения — часто это последний день каждого месяца, и остаток основного долга после каждого погашения.

Аннуитет. Обычно применяется аннуитетная схема погашения кредита. Это значит, что погашение происходит равными платежами, которые включают в себя сумму в погашение процентов и сумму в погашение основного долга.

Порядок начисления процентов и погашения долга при аннуитетных платежах описан в кредитном договоре, но так как текст сложен для восприятия, клиенту дают еще информационный график погашения. Это удобно, так как не надо считать или узнавать в банке, сколько заплатить в очередную дату погашения. Да и планировать семейный бюджет удобнее, когда сумма известна.

Например, если взять кредит в Райффайзенбанке на 3 млн рублей на 20 лет под 8,99% годовых, то график платежей будет выглядеть так:

В этом примере размер аннуитетного платежа — 27 013 руб. В первый платеж уплачиваются только проценты, поэтому он не совпадает с аннуитетным. Последний платеж включает остаток долга и проценты — обычно он меньше, чем аннуитет

Аннуитетная схема предполагает, что первые годы проценты в ежемесячном платеже составляют большую долю, чем основной долг:

Расчет аннуитета. Сначала определяется аннуитет, потом проценты. Размер аннуитета определяется при заключении кредитного договора и зависит от ставки по кредиту, срока кредита и суммы кредита. Аннуитет считается по сложной формуле:

- месячная процентная ставка равна 1/12 от годовой процентной ставки;

- кол-во месяцев — срок кредита в количестве полных месяцев;

- (кол-во месяцев — 1) указано потому, что первый платеж не аннуитетный, а только проценты.

Посчитать аннуитет можно и с помощью встроенной функции в Excel: ПЛТ (СТАВКА/12; СРОК; СУММА). Но самый простой способ — это калькулятор на сайте банка. Вводите значения в соответствии с условиями кредита — и калькулятор рассчитывает аннуитет.

Расчет процентов. Процент всегда считают за фактическое количество дней в процентном периоде от остатка долга на начало этого периода.

Процентный период — это период с даты предыдущего планового погашения до следующего. Обычно это месяц, но в каждом месяце разное количество дней. Сумма в погашение основного долга считается как разница между размером аннуитетного платежа и суммой начисленных процентов.

Виды досрочного погашения

Есть два вида досрочного погашения: полное и частичное. Тут все зависит от ваших материальных возможностей.

Полное погашение — это когда гасишь сразу весь остаток долга, включая проценты, штрафы, пени, если они были. Частичное погашение ипотеки — когда оплачиваешь очередной платеж и еще любую сумму сверху.

Процедура досрочной выплаты

Процедура досрочной выплаты всегда прописана в кредитном договоре. В разных банках она отличается. Когда читаете договор, обращайте внимание на следующие моменты.

Срок досрочного погашения. Нужно учитывать, что платить по ипотеке досрочно частями часто возможно только в плановые сроки ежемесячного погашения, то есть в дату планового платежа. А вот погасить кредит полностью можно в любое время вне графика выплат.

Срок предупреждения банка. По закону досрочно вернуть кредит можно, предупредив банк не менее чем за 30 дней до дня возврата. Это касается обоих видов досрочного погашения. п. 2 ст. 810 ГК РФ

У банка есть право снизить этот срок. Часто для полного погашения достаточно предупредить банк за 15 дней до погашения, а при частичном — за один день. Но все зависит от банка, поэтому проверяйте заранее сроки предупреждения банка о намерении досрочного погашения — они прописаны в кредитном договоре.

Способ подачи заявления. Условия досрочного погашения предполагают подачу заявления о своем намерении. Некоторые банки принимают заявление только в бумажной форме, в других — достаточно поставить галочку в личном кабинете.

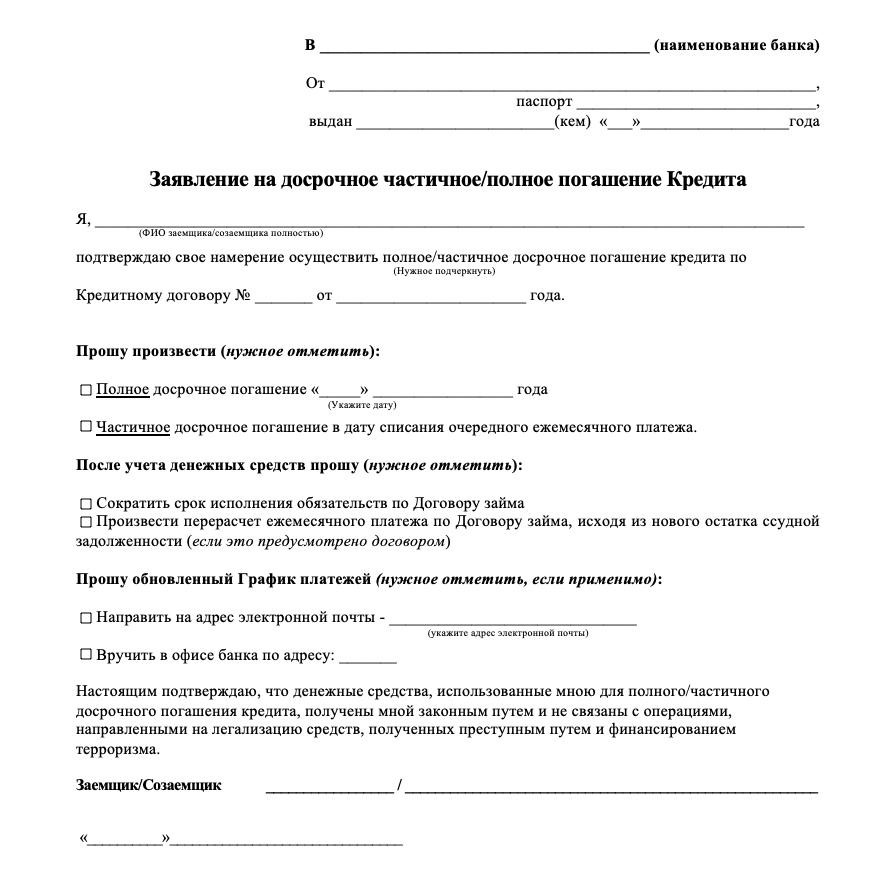

Это пример формы заявления — запрашивайте ее в своем банке. В заявлении прописывают сумму досрочного погашения

Полное досрочное погашение

Если вы решили погасить ипотеку досрочно полностью:

- Определитесь с точной датой погашения, то есть датой, когда на вашем счету будет нужная сумма. Это нужно спланировать заранее.

- После этого обратитесь в свой банк и рассчитайте с менеджером точную сумму к погашению на эту дату — она состоит из остатка по основному долгу и суммы процентов, которые будут доначислены к предполагаемой дате полного погашения, то есть проценты за фактическое время пользования кредитом.

- Напишите заявление — укажите в нем дату и сумму к полному погашению.

- В согласованную дату банк спишет деньги с вашего счета, откуда обычно списывается платеж по кредиту. В счет погашения зачисляются все поступившие средства. Если сумма поступивших денег равна или больше остатка долга по кредиту, то кредит полностью закрывается, а лишняя сумма возвращается на счет заемщику. Если сумма меньше, то происходит частичное досрочное погашение.

- После полного погашения кредита вы имеете возможность снять обременение и распоряжаться своей собственностью в полной мере без согласования с банком.

Частичное досрочное погашение

При частичном досрочном погашении возможно уменьшение срока ипотеки либо снижение суммы платежа — и то, и другое влечет более комфортные условия возврата кредита.

Проценты по кредиту всегда начисляются от фактического остатка долга, поэтому досрочным погашением вы снижаете будущие проценты.

При частичном досрочном погашении:

- Определитесь с суммой сверх планового платежа.

- Обычно при частичном досрочном погашении по умолчанию сокращается срок кредитования. Чтобы снизить ежемесячный платеж, укажите это в заявлении на досрочное погашение.

- Попросите менеджера банка составить новый график погашения, даже если платеж не менялся, а просто сократился срок.

- Новый график погашения направьте в страховую и составьте дополнительное соглашение к страховому графику оплаты взносов. Ежегодные суммы по страхованию сократятся, так как они зависят от остатка долга по кредиту.

При изменении размера платежа его считают по той же формуле, о которой писали вначале, но с небольшими изменениями.

- остаток основного долга по кредиту берется на момент пересчета платежа;

- месячная процентная ставка равна 1/12 от годовой процентной ставки;

- кол-во месяцев — это остаток срока кредита в количестве полных месяцев на дату пересчета.

Особое досрочное погашение

В некоторых случаях досрочное погашение происходит не по заявлению заемщика, а при других обстоятельствах. Рассмотрим эти случаи.

При использовании материнского капитала. Заемщик может использовать маткапитал на досрочное погашение в двух случаях: когда это обязательное условие банка для получения кредита или добровольно.

После получения кредита заемщик должен:

При выплате страхового возмещения. Обычно ипотечная сделка включает в себя заключение договоров страхования: страхуется недвижимость и жизнь заемщика. Если происходит страховой случай, то страховая переводит сумму возмещения на счет заемщика.

При банкротстве застройщика. Если вы покупаете квартиру по договору долевого участия, то при банкротстве застройщика по закону вам выплачивается возмещение из компенсационного фонда. Для получения этих денег нужно подать заявление конкурсному управляющему, указать свой счет в банке-кредиторе. Копия заявления предоставляется в банк. После поступления денег на счет банк списывает их в качестве погашения долга по кредиту. Закон № 127-ФЗ — о банкротстве

По требованию банка. Если заемщик не исполняет условие договора, то банк может потребовать полное досрочное погашение. В этом случае он предъявит письменное требование о полном досрочном погашении кредита. Если заемщик не исполнит это требование, то банк вправе начать процедуру обращения взыскания и погасить кредит за счет продажи заложенной квартиры. ст. 50 № 102-ФЗ

При любом досрочном погашении:

- Общая сумма уплаченных процентов будет меньше суммы, изначально указанной в графике погашения.

- Если вносить досрочку в первой половине срока кредитования, то вы сэкономите больше. Это связано с тем, что доля процентов в составе платежа в первые годы выше, и вы быстрее сократите остаток долга и сумму переплаты по процентам.

Что выгодно, снижать срок кредита или размер платежа при частичном досрочном погашении

Возьмем наш пример с кредитом в 3 млн руб. Допустим, спустя год заемщик внес досрочное погашение в 500 000 руб.

Вариант 1. Снижаем срок кредита

При досрочном погашении срок кредита сократится на: 240 — 164 = 76 месяцев. То есть кредит будет погашен примерно на 6 лет раньше.

Переплата по процентам снизится на: 3 456 590 руб. — 1 898 111 руб. = 1 558 479 руб.

Вариант 2. Сокращаем размер платежа

В этом случае срок кредита остался прежний.

Экономия на переплате составит: 3 456 590 руб. — 2 896 478 руб. = 560 112 руб.

Это заметно меньше, чем в первом варианте, но зато ежемесячный платеж становится ниже примерно на 5000 руб.

Вариант 3. Промежуточная стратегия — снизить ежемесячный платеж до комфортной вам суммы, а при наличии лишних денег вносить их на досрочное погашение.

Например, вы опасаетесь снижения доходов и сделали себе комфортный платеж, снизив его на 5000 руб. Но фактически вы можете платить эти «лишние» 5000 руб. Тогда вы, как и раньше, переводите банку каждый месяц по 27 013 руб., а 5000 руб. вносите в досрочку. Правда, придется каждый месяц писать заявление на досрочное погашение. Но можно упростить: деньги для досрочного погашения откладывать в кубышку и вносить их раз в полгода. Так вы снизите и срок, и переплату. Но зато, если доходы упали — вы можете остаться в рамках своего комфортного платежа.

С 2011 года российские банки обязаны предоставлять клиентам право досрочного погашения кредитов без дополнительных платежей или комиссий. Это позволяет заемщику быстрее закрыть долг или уменьшить переплату по кредиту. Рассказываем об особенностях, видах и ошибках досрочных погашений.

Можно ли полностью погасить кредит до окончания его срока?

Возможность досрочного погашения указана в кредитном договоре. Для закрытия долга перед банком необходимо внести на счет остаток по телу кредита и начисленные проценты. Точную сумму такого платежа можно узнать у менеджера вашего банка или в мобильном приложении. Досрочное погашение кредита снижает финансовую нагрузку за счет уменьшения суммы процентов: вы платите только за то время, что фактически пользовались деньгами.

Главное условие — в установленный договором срок предупредить банк о том, что вы планируете закрыть кредит досрочно. Обычно период уведомления банка составляет 30 рабочих дней.

Преждевременное погашение кредита без уведомления возможно если:

- вы брали нецелевой займ, с даты выдачи которого прошло не более 14 суток;

- вы брали целевой займ, с даты выдачи которого прошло не более 30 суток.

В обоих случаях вместе с телом кредита заемщик платит проценты за дни пользования деньгами.

На практике не все банки требуют уведомлять о намерении закрыть кредит или погасить его часть. Если это не противоречит условиям договора, операцию можно выполнять с помощью дистанционных сервисов или в операционной кассе банка в день обращения, заполнив необходимые формы.

Можно ли досрочно закрыть только часть кредита?

Такая возможность тоже существует. Это называется частичным досрочным погашением. В качестве частичного досрочного погашения может быть принята любая сумма, если не выставлены ограничения банком.

Большинство кредитных организаций никак не ограничивает сумму, которую можно положить на счет сверх обычного взноса.

При частичном досрочном погашении банк обязан скорректировать индивидуальный график платежей и сообщить об этом клиенту. В зависимости от условий кредитной программы вашего банка, корректировка может происходить по одному из двух параметров: можно сохранить срок кредита, но уменьшить сумму ежемесячных выплат, или же наоборот, оставить выплаты на прежнем уровне, уменьшив срок.

Что нужно учесть при досрочном погашении

- Комиссия при частичном погашении полностью отменена. Штрафы за досрочное закрытие кредита также не взимаются.

- Банки не имеют права отказать клиенту в намерении погасить свой долг досрочно. Поэтому если сотрудники банка отказываются принять у вас заявление или препятствуют вам другим способом, просите обосновать действия в письменном виде. Такой документ впоследствии поможет вам защитить свои права.

- Процентная ставка сохраняется на весь срок действия договора, даже если часть кредита погашена досрочно. В случае займов, полученных с господдержкой, применением субсидий, жилищных сертификатов или по программам льготного кредитования досрочное погашение также не ведет к повышению ставки.

Райффайзенбанк предоставляет клиентам возможность полностью или частично закрыть свой кредит досрочными погашениями. Это можно сделать через мобильное приложение Райффайзен Онлайн или в отделении банка. При досрочном погашении через приложение перерасчет процентов и уменьшение ежемесячного платежа производится автоматически на следующий день после зачисления средств на счет.

Обратите внимание, при погашении кредита очередной ежемесячный платеж не отменяется. При заключении кредитного договора устанавливается график, где оговорена дата внесения ежемесячного платежа, и если вы вносите честь средств не именно в этот день, а до него, обязательно проверьте остаток к доплате в текущем периоде. Банк доначислит ежемесячный платеж, включающий часть тела долга и проценты по нему, с учетом числа дней, оставшихся с даты досрочного погашения до даты ежемесячного платежа. Эта сумма будет отличаться от регулярного ежемесячного платежа, сформированного после пересчета графика с учетом погашения: она меньше, так как взимается за неполный месяц.

Какие документы нужны?

Процедура погашения кредита максимально упрощена, дополнительных документов для этого не требуется. Чтобы закрыть долг, вам понадобится только привязанная к кредитному счету банковская карта или наличные.

В Райффайзенбанке доступно досрочное погашение кредита через мобильное приложение и личный кабинет на сайте, документы уже есть в системе, заполнять их данные не надо. При погашении долга через Райффайзенбанка ограничений по максимальному размеру платежа нет, кредит можно досрочно закрыть единым платежом. Возможность досрочных погашений предусмотрена для потребительских, автокредитов и ипотеки.

Как рассчитать примерные условия преждевременного погашения?

Чтобы рассчитать, что более выгодно — уменьшение общего срока или суммы ежемесячного платежа, можно воспользоваться кредитным калькулятором досрочного погашения, который можно найти на , посвещенных финансам. Внесите сумму и срок кредита, дату его получения, размер и вид ставки (она может быть фиксированной или изменяемой) и тип платежа — аннуитетный или дифференцированный. Вы получите новый график и расчет общей суммы переплаты при разных вариантах погашения долга.

Выгодно ли погашать кредит досрочно?

Заемщик, который погашает кредит досрочно, получает:

Снижение стоимости приобретаемого имущества. И при потребительском, и при целевом кредитовании процент начисляется на остаток суммы по договору в течение периода пользования деньгами. Внося часть средств до срока, вы в любом случае сокращаете общую переплату.

Сокращение расходов на дополнительные услуги. Некоторые кредитные программы дают возможность получить скидку от базовой ставки при заключении договора страхования имущества или жизни и здоровья заемщика. Страховка может действовать всего год или два, а значит, вам придется покупать ее снова, чтобы избежать изменений условий кредитного договора. Закроете кредит раньше — сэкономите на страховании.

Ускоренный переход приобретаемого на заемные средства имущества в полное распоряжение. Если кредит целевой и оформлен на машину, дом, гараж — имущество находится в залоге до полного расчета. Закрыв кредит, вы можете продать, подарить, обменять имущество без ограничений.

Но есть и риски. Так, частое оформление кредитов с их постоянным досрочным погашением может негативно отразиться на вашем кредитном рейтинге, а значит — снизить вероятность получения одобрения по новым заявкам или повлиять на ставки по вновь оформляемым займам. Например, если вы регулярно берете ипотеку и погашаете ее досрочно в короткий период, банк может увидеть в этом коммерческий умысел и отказать в кредитовании или предложить менее выгодные условия. Но если это ваш первый кредит, вы не планируете в ближайшие года брать еще одну ипотеку — используйте возможности экономии так, как нужно вам.

Для потребительских кредитов ситуация такая же: возможно, новый будет оформить сложнее. Сведения обо всех кредитах передаются в бюро кредитных историй и хранятся там несколько лет. При рассмотрении заявок любое учреждение имеет право обратиться за вашей кредитной историей, а значит, запрос в другие банки не поможет скрыть наличие нескольких быстро закрытых кредитов в прошлом. Если вы регулярно пользуетесь заемными средствами, можно оформить кредитную карту — для них не существует досрочного погашения, а закрытие долга в течение льготного периода положительно влияет на кредитную историю.

Как оформить досрочное погашение кредита — пошаговая инструкция

Если ваш банк допускает возможность и не требует личного присутствия в отделении, достаточно внести на кредитный счет нужную сумму; банк автоматически обновит график платежей, который банковское приложение формирует автоматически. При полном погашении порядок действий будет тот же. Вы также можете получить письменное подтверждение о полном закрытии кредита в отделении.

При погашении в отделении банка порядок следующий:

- Минимум за 1 день до внесения досрочного платежа нужно уведомить банк, о намерении погасить кредит досрочно. Для этого нужно прийти в отделение банка и составить уведомление, в котором также нужно будет указать сумму запланированного дополнительного взноса. Срок подачи этого уведомления в разных организациях может различаться и составлять больше стандартных 30 дней — обычно эта информация прописывается в кредитном договоре или указывается в прочей документации.

- Далее вместе с менеджером вы определяете, до какой даты нужно будет внести дополнительный платеж. Обычно это делается до дня планового ежемесячного платежа, хотя отдельные банки позволяют делать внеочередные взносы в промежутках между плановыми. Вы можете внести средства на счет заранее, но списаны они будут именно в оговоренную дату.

- Если вы оплатили долг не полностью, а частично, получите новый график платежей у менеджера.

Если вы полностью закрыли свой кредит, получите подтверждающий это документ: уведомление или официальное письмо на фирменном бланке кредитной организации, где обязательно стоит подпись ответственного сотрудника и печать. Этот документ будет подтверждением того, что ваши обязательства перед банком исполнены, кредит считается погашенным и кредитная организация не имеет к вам претензий.

Самые частые ошибки досрочного погашения кредитов

Есть несколько нюансов, на которые стоит обратить внимание, чтобы досрочное погашение кредита было действительно выгодным. Вот ошибки, которые часто совершают заемщики:

- Копят деньги до «круглой суммы» и потом вносят их одним платежом. Банк начисляет проценты каждый день. Если по условиям договора число досрочных погашений и их сумма не ограничены, вносите средства тогда, когда они есть. Это уменьшит общую переплату.

- Ждут дату ежемесячного платежа. Да, если оплатить кредит раньше, за эти несколько дней придется доплатить еще сумму. Это может быть не очень удобно в плане отслеживания платежа — надо убедиться, что в дату платежа на счету есть деньги. Зато вы снизите общий размер начисленных процентов, а узнать, сколько надо будет доплатить, можно в мобильном банке — через пару дней после внесения платежа будет готов расчет.

- Отдают все свободные деньги на досрочное погашение. При любой ситуации стоит иметь финансовый резерв из расчета на 2–3 месяца жизни на случай, если вы потеряете постоянный источник дохода.

- Не пользуются досрочным погашением. При комфортном размере ежемесячного платежа можно просто платить кредит по сроку: настроить автоплатеж, например, а свободные средства тратить на другие цели — отпуск, ремонт, покупки. Но не стоит забывать, что при большом размере кредита полный срок гашения означает максимальную переплату: посчитайте, сколько вы теряете, на что можно было потратить эти деньги, и только потом принимайте решение, стоит гасить кредит досрочно или нет.

Что сократить, срок или размер платежа?

Выбирайте с учетом своей финансовой ситуации и приоритетов:

Уменьшение размера ежемесячного платежа при сохранении общего срока кредитования снижает финансовую нагрузку в моменте. Если у вас нет растущих доходов, снизить ежемесячный платеж может быть более правильным решением.

Сокращение периода кредитования позволяет быстрее закрыть кредит.

Считается, что при дифференцированном графике погашения логичнее сокращать размер ежемесячного платежа, а при аннуитетном — срок кредита, поскольку при дифференцированном графике сначала гасится тело долга, а при аннуитетном погашение идет равными долями.

Ряд банков позволяет изменить и срок, и сумму ежемесячного платежа. Если вы в силах платить больше и хотите как можно скорее рассчитаться с задолженностью, используйте этот метод.

С помощью преждевременного погашения ипотеки вы не только ускорите процесс погашения задолженности, но и существенно сэкономите на уплате процентов. Специальный калькулятор Выберу.ру позволит рассчитать онлайн возможную выгоду по 10 предложениям Райффайзенбанка в городе. На странице приводится пример расчета для кредита на сумму 3000000 руб., оформленного на срок 10 лет. Узнайте свою выгоду в 2021 – 2022 году при досрочном погашении ипотеки на сумму от до до 26 000 000 рублей.

- Общие условия

- Требования и документы

- Примеры расчётов

- Общие условия

- Требования и документы

- Примеры расчётов

- Общие условия

- Требования и документы

- Примеры расчётов

- Общие условия

- Требования и документы

- Примеры расчётов

- Без первоначального взноса

- Без страхования

- Общие условия

- Требования и документы

- Примеры расчётов

- Без первоначального взноса

- Материнский капитал

- Общие условия

- Требования и документы

- Примеры расчётов

- Общие условия

- Требования и документы

- Примеры расчётов

- Без первоначального взноса

- Без страхования

- Материнский капитал

- Общие условия

- Требования и документы

- Примеры расчётов

- Общие условия

- Требования и документы

- Примеры расчётов

- Общие условия

- Требования и документы

- Примеры расчётов

Информация о ставках и условиях ипотеки в России предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в отделениях банков или по телефонам справочных служб.

Заполните анкету, и мы подберем для вас лучшие предложения банков! Первоначальный взнос не может превышать стоимость недвижимости- 1 год

- 2 года

- 3 года

- 4 года

- 5 лет

- 6 лет

- 7 лет

- 8 лет

- 9 лет

- 10 лет

- 12 лет

- 15 лет

- 20 лет

- 25 лет

- 30 лет

Готовые решения по ипотеке в Райффайзенбанке

Отзывы об ипотеке в Райффайзенбанке

Отзыв полезен? 31 0 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Была у меня ипотека в Сбербанке, взятая несколько лет назад. В связи со снижением процентной ставки вопрос о рефинансировании стал актуальным. Выбирал между Райфом и ВТБ. К сожалению, менеджеры по продажам в ВТБ совсем не хотят работать и ответили на мой запрос, когда я уже распрощался со Сбером и перешёл в Райф. Итак, буду краток и предложу Вам задуматься о переводе ипотеки в Райф - насколько Вы готовы столкнуться с неприятными моментами, о которых, конечно, никто из сотрудников Вам не скажет: 1: При страховании ипотеки вы узнаете, что Райф, почему-то, хочет страховку в сумме на 10% больше суммы выданной Вам ипотеки (уж не знаю насколько это законно). 2: Также, в случае Вашей смерти, Банк получит всю сумму страховки, а не остаток Вашей задолженности; и Вашим наследникам от страховки - ничего. 3: Самая жесть – процентная ставка по кредиту у Вас будет даже выше прежней до тех пор, пока Вы не принесёте в банк закладную на квартиру. Добывать её в росреестре Вам предложат самостоятельно, выписав Вам за Ваши же деньги доверенность. А то, как работают наши госорганы – отдельная история, леденящая кровь – так что даже не надейтесь на обещанную ставку раньше, чем через три месяца. В результате Вы получите кучу проблем в МФЦ и не совсем тот экономический эффект от рефинансирования, на который рассчитываете; а процентная ставка Райфа оказывается уже не такой привлекательной.

Отзыв полезен? 26 0 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Обман по условиям кредита. Прислали выгодные условия по рефинансированию ипотеки – ставка 7,99%. Выполнил условия – собрал весь пакет документов, потратив 2 недели, провёл оценку объекта недвижимости. После чего сотрудник банка (Мария Маякова) сообщает, что выдать кредит на изначальных условиях невозможно – есть другая программа по более высокой ставке – существенно выше текущего уровня рынка. Уверен схема отточена и на эту удочку попадаются многие – расчёт на то, что потратив деньги и время, человек подпишется на невыгодных условиях. НЕ ПОКУПАЙТЕСЬ НА ЭТУ РАЗВОДКУ – Райффайзенбанк никогда не даст комфортных условий клиенту. Вся переписка и доказательства действий банка имеются.

Если вы хотите погасить кредит в банке досрочно, то сначала прочитайте нашу статью: это поможет вам избежать негативных последствий.

Как выгодно погасить кредит досрочно

Выплатить банку долг раньше срока стремятся многие заемщики. Главная причина заключается в том, что это помогает избежать переплаты и снижает нагрузку на семейный бюджет.

Процесс досрочного погашения можно поделить на этапы:

- Проанализируйте свой портфель задолженностей.

- Внимательно изучите документы по кредитам.

- При внесении долга выберите назначение платежа:

- полное досрочное погашение,

- частичное погашение в пользу сокращения срока кредитования,

- частичное погашение в пользу снижения ежемесячного платежа.

- Внесите оплату.

- Получите подтверждающие документы.

В среднем, багаж финансовой нагрузки семьи насчитывает 3 займа:

-

на приобретение техники

До выбора займа для погашения ответьте на три вопроса:

- Какую сумму вы готовы внести?

- Как долго оплачивается кредит на настоящий момент?

- Есть ли другие финансовые цели, выгода по которым будет выше, чем от выплаты по займу?

Совет от банка:

Для погашения лучше выбрать тот долг, по отношению к которому вносимая сумма будет больше. Этот способ поможет получить большую экономическую выгоду и снизить ежемесячную финансовую нагрузку.

Планируя досрочное или частично досрочное погашение займа, помните, что нельзя переводить деньги в счет погашения со счетов ИП и юридических лиц, даже если счет этого ИП ваш, или в этой компании вы — генеральный директор.

Когда банк фиксирует поступление на счет физлица больших сумм со счетов ИП или ООО, он немедленно блокирует средства согласно закону 115-ФЗ о противодействии легализации (отмыванию) доходов. Все переводы средств в счет погашения допускаются только с банковских счетов физических лиц.

Анализ кредитного соглашения

Прежде чем перечислять деньги на счёт, изучите договор с банком. В первую очередь следует обратить внимание на тип платежа – от этого будет зависеть стратегия погашения.

Разберем на примере:

Ежемесячный платёж:

Ежемесячный платеж:

от 5 028,28 до 2 542,25 руб.

Переплата за весь срок:

Переплата за весь срок:

Тип платежа – аннуитетный.

Ежемесячный платеж одинаковый на протяжении всего срока займа.

Тип платежа – дифференцированный.

Ежемесячный платеж разный, он зависит от размера долга.

Начисление процентов: на остаток долга

В первую очередь Иван выплатит процент за пользование средствами банка, сумма погашения основного долга будет составлять меньшую часть платежа.

Разница заключается в структуре платежа. Сумма, которая идёт в счёт погашения основного долга, у Марии больше, чем у Ивана – 1/60 от 150 000 рублей. Благодаря этому процент к концу периода уменьшается пропорционально телу долга, и переплата по займу Марии будет ниже.

Основной долг выплачивается дольше, переплата из-за этого становится выше, но ежемесячный платеж при этом комфортнее.

Используя дифференцированный платёж, управлять размером переплаты проще, но в начале периода ежемесячные взносы выше, они снижаются только спустя время – это удобно не всем.

Клиенту не всегда дается выбор. В большинстве банков при оформлении потребительского займа или ипотеки устанавливается аннуитетный тип. Дифференцированный предоставляется реже и при соблюдении особых условий, выполнить которые может не каждый.

Совет от банка:

Чтобы определить, по какой схеме вы платите, загляните в график, который выдал вам менеджер при оформлении кредитного договора. Если выплаты в пользу основного долга будут равными это дифференцированный платёж, если наоборот, то аннуитетный.

Порядок досрочной оплаты кредита

Еще один важный шаг предупредить банк о желании погасить долг. Уведомить можно в офисе, с помощью онлайн-чата на сайте или выбрать нужную опцию в мобильном приложении.

Чтобы списание произошло корректно, необходимо сообщить о назначении: списание в счет основного долга для полного погашения, в пользу снижения ежемесячного платежа или сокращения срока кредитования.

В Совкомбанке процесс выглядит так:

- Уведомление банка с указанием типа досрочного погашения.

- Получение рекомендации по дате внесения платежа.

- Внесение средств на счёт.

- Списание денег по назначению.

- Получение справки об отсутствии долговых обязательств.

Как правильно погасить аннуитетный кредит

Правила выплаты долга с аннуитетной системой платежа заключаются в добросовестном ежемесячном выполнении обязательств по установленному графику.

Если вы решили выплатить долг раньше

На этапе изучения документов стоит обратить внимание на пункт о досрочной оплате. Обычно банки прописывают условия, где указывают на порядок действий при полной или частичной выплате по договору.

Например, если срок займа короткий, то досрочное погашение может быть запрещено или доступно только внесение суммы до полной выплаты, а на частичную наложен мораторий.

Совет от банка:

Обратите внимание на требования кредитора, их нарушение может отразиться на вашей кредитной истории или привести не к тому результату, на который вы рассчитывали.

Если препятствий для оплаты раньше срока нет, то порядок действий следующий:

- Сообщите банку о намерении закрыть долг раньше установленного срока.

- Запросите точную сумму для выплаты с учетом процентов, которые будут начислены на момент внесения.

- Уточните рекомендуемую дату зачисления денег.

- Внесите сумму.

- Запросите документы о снятии с вас обязательств.

Совет от банка:

Если вы выплачиваете займ уже более половины срока, полное досрочное погашение не принесет вам экономической выгоды, так как процент банку при аннуитетной схеме платежа выплачивается в самом начале периода.

В таком случае лучше платить согласно графику и воспользоваться полагающимся вознаграждением: в некоторых случаях можно вернуть стоимость страховки, а Совкомбанк, например, вернет всю сумму переплаты.

Как частично погасить кредит

Несмотря на то, что более популярной схемой является аннуитетная, мы разберем все сценарии быстрого погашения займа.

Как повлияет частичное внесение на кредиты Ивана и Марии:

Ежемесячный платеж:

Ежемесячный платеж:

от 5 028,28 до 2 542,25 руб.

Переплата за весь срок:

Переплата за весь срок:

Ежемесячный платёж:

Новый ежемесячный платёж:

3 965,74 - 1 609,51 руб.

Переплата после:

Переплата после:

Изменения:

- При внесении суммы Иван выбрал перерасчёт в пользу уменьшения срока кредитования, так как его основная цель – переплатить как можно меньше.

- Разница в переплатах после внесения в пользу сокращения периода займа – 53 219 рублей.

- Таким образом, ежемесячная нагрузка на бюджет Ивана не поменялась.

Изменения:

- Мария выбрала другую цель – снижение ежемесячного платежа, так как в будущем у нее запланированы большие траты.

- Заемщик позаботился заранее о кредитной нагрузке, которая ожидает её позже.

- Сэкономить на переплате Марии тоже удалось. Выгода составила 25 347 рублей. Меньше, чем у Ивана, так как экономия на процентах не была основной целью.

Основные правила частичного досрочного погашения:

- проверить договор на отсутствие ограничений;

- определиться, в пользу чего будет списана сумма: сокращение срока или платежа;

- связаться с банком и сообщить о намерении погасить часть задолженности;

- получить рекомендации о дате внесения и списания;

- получить перерасчет, согласно выбранным целям.

Совет от банка:

Существует еще один популярный способ частичной выплаты по займам. Некоторые клиенты вносят двойной платеж, который банк автоматически засчитывает в пользу сокращения срока выплат. Иногда это вызывает непонимание со стороны заёмщика, так как его ожидания направлены на снижение ежемесячной нагрузки.

Поэтому стоит обратить внимание менеджера банка, что внесенные деньги направлены на конкретную цель, это касается даже небольших сумм. Если по договору нет ограничений, то средства будут зачтены по назначению.

Что выгоднее: сокращать ежемесячный платеж или срок кредита

Первое при частичном досрочном погашении долга это выбор между:

- перерасчетом в пользу сокращения срока,

- перерасчетом в пользу сокращения суммы платежа.

Если рассуждать с точки зрения экономии, то выгоднее уменьшать количество месяцев, так переплата будет ниже. Иногда в жизни человека возникают финансовые сложности: сокращают на работе, задерживают выплаты, подводит здоровье, тогда лучше внести средства в пользу сокращения суммы ежемесячного платежа, это поможет избежать просрочек, но экономическая выгода будет меньше.

В каких случаях страховая компания выплачивает кредит

На примере наших заемщиков, расскажем, в каких ситуациях страховка поможет сократить ущерб от возможных проблем.

При оформлении займа у Ивана страхование жизни и здоровья было обязательным условием выдачи кредита.

На полученный займ Мария приобрела дачный участок с небольшим строением, поэтому страхование залогового имущества подходило ей больше.

Если не вдаваться в индивидуальные подробности каждого отдельного случая, такой полис позволит переложить обязательства по кредитному договору на страховую компанию в случае:

- возникновения серьезных заболеваний, которые приводят к недееспособности,

- смерти заёмщика.

Страховая компания возьмет на себя финансовые обязательства в том случае, если дачный участок пострадает в результате внешних факторов, не зависящих от Марии: пожара, наводнения и других стихийных бедствий.

В случае со страховыми продуктами нет единого алгоритма, каждый полис индивидуален, часто он трансформируется под потребности конкретного клиента.

Совет от банка:

Вобщей традиции – игнорировать этот финансовый инструмент и прибегать к нему только в крайних ситуациях. Чтобы страховой полис работал, а не был платным приложением, внимательно изучайте предложенные на рынке варианты.

Иногда правильно выбранная страховка может не только сократить ущерб, но и улучшить качество жизни.

Читайте также:

- Розыгрыш среди вакцинированных от ковид в россии в 2021 году как зарегистрироваться в приложение

- Вы слушаете музыку не в официальном приложении вк

- Как в яндекс почте настроить папки чтобы письма попадали в нужные папки на телефоне

- В каком приложении торговать опционами

- Что значит чек не получен в приложении проверка чеков