Где можно в приложении тинькофф увидеть мили накопленные

В Тинькофф можно открыть дебетовую или кредитную карту, позволяющую копить мили на покупку авиабилетов. Банк предлагает два варианта — S7-Tinkoff и ALL Airlines. Во втором случае мили можно тратить на билеты любых авиакомпаний.

Тинькофф предлагает дебетовые и кредитные карты с бонусами для путешественников — S7-Tinkoff и All Airlines. Пользуясь любой из этих карт, можно получать мили за покупки и тратить их на авиабилеты.

S7-Tinkoff – совместный проект Тинькофф и российской авиакомпании S7. Банк выпускает дебетовые и кредитные карты двух типов — World и Black Edition.

S7-Tinkoff имеет следующие преимущества:

Карта Black Edition дополнительно принесет 2 бесплатных посещения VIP-зала в аэропортах, приоритетное обслуживание в S7 и расширенную страховку в путешествии.

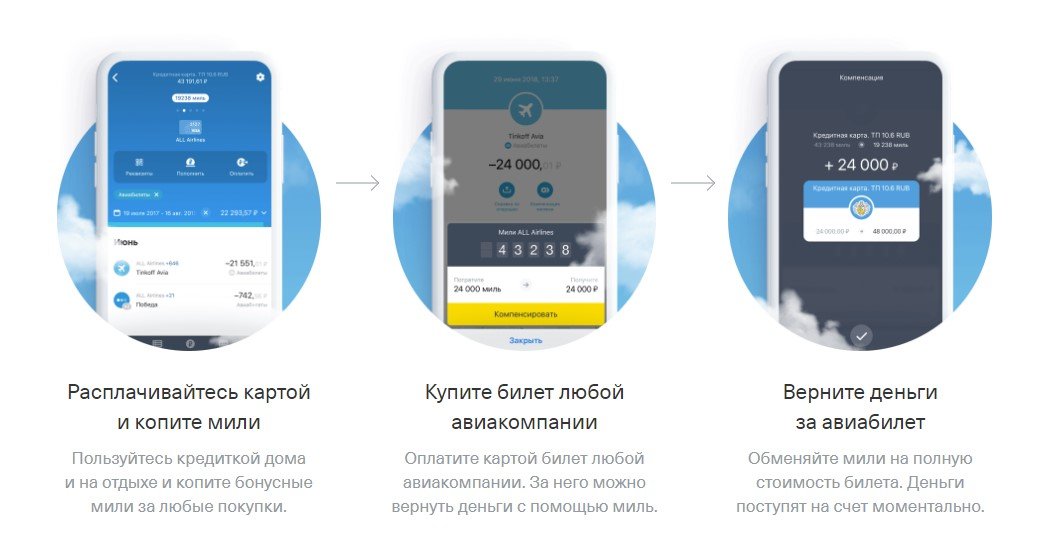

Карты All Airlines – собственный продукт банка. Милями, которые она копит, можно компенсировать стоимость любых авиабилетов. Для этого достаточно оплатить билет с карты, а затем обменять мили на рубли в интернет-банке. Карта также выпускается в двух статусных категориях - World и Black Edition.

Копить мили можно тремя способами:

По стандартной карте вы сможете обменивать мили на рубли в сумме, кратной 3000. Black Edition позволит обменять любое количество миль. Максимальный размер вознаграждения по All Airlines World составляет 6000 миль в месяц, по премиальной карте – 30 000 миль. Обе карты дают доступ к туристической страховке.

Стоимость обслуживания карты World составляет 299 рублей в месяц, Black Edition – 1990 рублей в месяц. Возможно бесплатное обслуживание при сумме трат от 50 000 рублей в месяц (для кредитной карты) или при неснижаемом остатке от 100 000 рублей (для дебетовой карты).

В команде с 2019 года, до этого занималась фрилансом. Работает над заполнением и обновлением информации о размещаемых на сайте продуктах — займах, кредитах, картах и других. Хорошо ориентируется в предложениях банков и МФО, внимательна к деталям и учитывает все важные сведения для потенциального заемщика.

По поводу выгодности или невыгодности до сих пор идут «горячие» споры. Хорошо ТАМ попробует самостоятельно разобраться, чем примечательна карта, и как ее использовать, чтобы получить максимум пользы.

Спойлер: Для тех, кто ведет активный образ жизни и часто путешествует, то мы точно рекомендуем взять себе данную кредитку, так как вам будет несложно копить мили, например, за покупку на Букинге вам вернётся 10% милям.

Остальным же, если вы хотя бы делаете 1 перелёт в год, то тоже стоит присмотреться, ведь за любую покупку так же возвращается 2% на ваш баланс милями и в дальнейшем можно использовать этот кэшбэк на возврат стоимости купленного билета.

Сейчас идут акции на карту:

-

оформить с промокодом на бесплатный год обслуживания при трате от 1 000 рублей в течение 30 дней

Кредитка ALL Airlines: что предлагают, разбираем детально

С помощью ALL AirLines можно оплатить любые повседневные или дорогостоящие покупки, услуги, включая ЖКХ, туризм, интернет.

Предложенные банком условия по кредитке можно разделить на два направления. Общие:

- кредитный лимит максимальный — до 1 000 000 руб.;

- беспроцентный период — 55 дней, когда будет применена кредитная ставка 0%, то есть, если вернёте деньги на карту в течении этих дней, то процент никакой платить не нужно.

Но есть и индивидуальные условия, отмечаемые предлогами «от» и «до»:

- минимальный платеж — до 8% от задолженности. Например, вы купили на 10 000 руб, вам нужно будет вернуть на карту 800 руб. за 1 отчетный период;

- процент за пользование кредитом на покупки — от 15% до 29,9%, но будет 0% если вернёте деньги за 55 дней;

- за оплату других операций, обналичивание — от 25,9% до 39,9% в год. Не советуем снимать деньги с кредитки.

Важно: банк указывает максимальный размер кредитной линии, на которую может претендовать клиент. Сумма зависит от его платежеспособности, кредитной истории, наличия источников постоянных доходов. Аналогично, и в определении процента по кредиту — много зависит от личности заемщика.

Выдачу кредитного носителя банк согласует в течение нескольких минут. Для этого достаточно позвонить в колл-центр или заполнить онлайн-зявку на сайте. Выпуск и доставка карты клиенту чаще всего занимает не более 2-х дней.

В чем же преимущества?

Бонусные накопления вырастут существенно, если использовать ресурс Тинькофф Путешествия:

- бронирование отелей и автомобилей через Тинькофф Путешествия — 10%;

- покупка авиабилетов, так же через подсайт Путешествия — 7%;

- туристические туры и оплата билетов для железнодорожных поездок — 5%;

- по специальным предложениям — до 30% кэшбэка.

Содружество банка и компаний «Аэрофлот», «Победа», S7, UralAirlines, Utair приносят 2% бонусов за оплату билетов Tinkoff–картой непосредственно на сайтах авиаперевозчиков, то есть, если вы решили купить авиабилеты прямо на их сайтах. Но лучше сравните стоимость предварительно и рассчитайте выгоду.

Плата за обслуживание кредитки и что банк делает бесплатно

Плата за годовое обслуживание карты составляет 1890 руб. Сумму списывают в день активации карты.

В Tinkoff-банке предусмотрен ряд платных услуг, от которых можно отказаться:

- информирование об операциях — 59 руб./мес.;

- страховая защита — 0,89% от остатка задолженности.

При этом банк выполняет бесплатно:

- эмиссию основного и дополнительных носителей (карт), перевыпуск по сроку;

- доставку карты клиенту на дом или в офис;

- пополнение ALL AirLines переводом с другого карточного счета или межбанковским перечислением, в банкоматах Тинькофф или банков-партнеров;

- онлайн-обслуживание в личном кабинете, мобильном приложении, в чате или по телефону.

Также заемщик бесплатно получает выписку об операциях и напоминания о предстоящих платежах.

Период без процентов и минимальный платеж

Продолжительность льготного периода в 55 дней оптимальна и для банка, и для заемщика. В Tinkoff его отсчет ведут от первой операции по карте, что означает ее активацию и начало расчетного периода. На протяжении последующих 30-ти дней заемщик совершает траты в кредит, последующие 25 дней используют для погашения или внесения минимального платежа.

Минимальный платеж составляет не более 8% от суммы задолженности, но минимум – 600 руб. Если остались неоплаченными минимальные платежи в предшествующие периоды, они будут включены банком в очередной транш. Это не проценты сверху, то именно та минимальная сумма, которую нужно вернуть на баланс.

Предусмотрена и неустойка за неуплату минимального платежа в размере 20% от суммы просроченного долга. Комиссия за превышение лимита задолженности — 390 руб.

Кредитка ALL AirLines: кому и почему выгодна

К кредитной карте Tinkoff ALL AirLines рекомендуем присмотреться тому, кто часто выезжает за рубеж в командировку, на отдых или активно путешествует.

Какие плюсы у карты:

По информации сайта Tinkoff, при сравнительно небольших расходах по карточному носителю, за год можно накопить на бесплатный авиаперелет Москва-Сочи. Ну то есть, вы просто совершаете обычные покупки, покупаете продукты, что-то для дома, а в конце года узнаёте, что у вас теперь достаточно миль, чтобы слетать в Сочи.

Отдельно о страховании

А ещё с картой ALL AirLines вы получаете бесплатное страхование. Страховое покрытие составляет:

- до $50000 на лечение, медикаменты, транспортировку заболевшего;

- до $1000 для багажа, на случай его утери, повреждения или задержки доставки более 6 часов.

Страховка действует на протяжении первых 45-ти дней поездки, пригодится для туризма и путешествий, в том числе для активных видов отдыха и спорта. В течение года число поездок не ограничено.

Стоимость подобного полиса в страховых компаниях достигает 6000 руб., а вот держатели ALL AirLines получают его в качестве бонуса, с бесплатным ежегодным продлением.

Снятие налички и денежные переводы

Не рекомендуем снимать наличные по трём причинам:

- обналичивание кредитки, денежные переводы — не включаются в беспроцентный период.

- за снятие клиент оплачивает как за обычный потребительский кредит, в размере от 25.9% до 39.9% годовых.

- банк взимает комиссию 390 руб. на сумму обналичивания до 100000 руб., а свыше 100 тыс. уже 2% от суммы снятия плюс 390 руб.

О минусах и мифах

Теперь немного о том, за что могут ругать кредитную ALL AirLines и сопоставим ее условия с альтернативными «мильными» картами.

Льготный период ALL AirLines всего лишь 55 дней. Действительно, в докорнавирусное время набрали популярность кредитки с grace-периодом в 100-120 дней. Но насколько ожидания заемщиков в этом случае оправдались, трудно сказать. Поскольку долгий грейс-период подразумевал 3-4 кратный минимальный 5%-й платеж. На сегодня большинство «флагманских» банков предлагают кредитки с grace-периодом в 50-60 дней, поэтому Tinkoff-карта — «в тренде».

Якобы высокий процент за пользование кредитной линией. Достоинство карты — невысокие «пороги» нижней и верхней процентных ставок. Альтернативные предложения конкурентов начинаются от 23,99%-25,9%, а для персональных — от 23,9%. То есть, с процентом по кредитке всё в порядке, но надо учесть, что если вам нужен именно кредит, то лучше возьмите потребительский кредит, а не кредитную карту.

Существенная плата за обслуживание кредитки. Здесь ничего не поделаешь — рынок финансовых услуг также дорожает. Но, чтобы убедиться в том, что Tinkoff-карта лучше или хуже, надо сравнить с альтернативами. «Флагманы» обслуживают «мильные» карты с подобными возможностями за 2490-4990 руб. в год. Если найдёте дешевле — пишите ✍️, добавим такой же обзор.

Некоторым сложно понять, как начисляют «мили». Все просто: берем указанный процент от покупок – получаем бонусные рубли, каждый из них приравнивается к бонусной «миле». У некоторых банков расчет сложнее: бонусные рубли переводят в «мили» в определенной кратности. Например, 60 бонусных рублей равны 2 или даже 1,5 бонус-мили.

Высокая комиссия за обналичивание кредитки. Но обратим внимание, что Tinkoff ALL AirLines установлен сравнительно небольшой платеж при получении суммы до 100 тыс. руб. Альтернативные предложения банков анонсируют равнозначную комиссию за обналичивание — 3,9% до 4,9% от всей суммы. Но опять же, не рекомендуем вообще снимать деньги, этот продукт не для этих целей!

Как выжать максимум

Перечислим несколько моментов, которые будут полезны.

- Если карта оформляется впервые, клиент не имеет «истории» взаимоотношений с банками, процент по кредитке будет выше. Чтобы привлечь Тинькофф на свою сторону и сделать условия более лояльными, за несколько месяцев до кредитования рекомендуем открыть дебетовую карту или депозит, тем самым банк увидит ваши финансы воочию, посмотрит как вы тратите деньги и тем самым сделает вывод, стоит ли ему дать вам более низкие проценты, чтобы переманить на свою сторону 🤗;

- День первой оплаты кредитной картой станет стартом расчетного периода. Его надо запомнить, например 17 февраля, тогда до 17-го марта клиент проводит траты. Следующие 25 дней, до 12 апреля — беспроцентный возврат средств, потраченных с 17.02 по 17.03, или уплата минимального транша. Чтобы упростить самоконтроль, банк предоставляет выписку по операциям, в которой отмечает окончание расчетного и начало отчетного периодов, дату завершения грейс-периода.

- Покупки кредиткой становятся выгодней, если их совершать в начале расчетного периода. Если опыта мало и сложно контролировать, картой оплачивают немногочисленные дорогостоящие приобретения, не размениваясь на ежедневные траты.

- Окончание грейс-периода часто приходится на выходные или праздничные дни. Избежать начисления процентов, штрафов помогут заблаговременные платежи. Если мы пользуемся услугами банков-партнеров, учитываем, что межбанковские зачисления могут занимать до 3-х рабочих дней.

- Самое быстрое накопление миль будет при оплате услуг, связанных с поездками и туризмом через Тинькофф Путешествия: оплата авиа и железнодорожных билетов, брони отелей и автомашин, туристических поездок, а так же следите за акциями, так можно за одну покупку получить сразу 30% миль кэшбэком.

Бывает так, что вы можете быть не довольны выделенным лимитом. В таком случае не стоит торопиться с активацией карты. Через некоторое время банк может сам предложить расширить кредитную линию для лояльности нового клиента.

Обналичиванием и денежными переводами пользуйтесь крайне редко или вообще не снимайте. Транзакции не выгодны из-за отсутствия беспроцентного периода и высокого процента.

Лайфхак – как получить еще больше выгоды

По отзывам от других клиентов банка, максимальную пользу приносит совместное использование Tinkoff ALL AirLines с дебетовой картой Тинькофф-банка. Поясним алгоритм действий заемщика:

- дебетовую Tinkoff Black используют для различных зачислений собственных средств. Это может быть заработная плата, пенсионные выплаты или предпринимательский доход. Банк обслуживает бесплатно и ежемесячно начисляет 3,5% на остаток по счету. Если использовать пластик для платежей, можно также получать поощрительные мили, но в меньшем объеме;

- для оплаты покупок используют карту ALL AirLines. При этом, когда наступает время погашения, перечисления проводят с дебетового счета;

- Используйте промокод на 4000 миль или на год бесплатного обслуживания.

При совместном использовании карточных носителей клиент оплачивает только годовое обслуживание кредитки, которое с лихвой покроют проценты по дебетовому счету. Бонус-мили, бесплатное страхование — дополнительные поощрения, необходимые при организации поездок.

Бонусы: на что и как потратить выгодно

В отличие от других банков, использующих принцип кратности при начислении кэшбека, в Tinkoff бонусные мили начисляют из расчета 1 руб. = 1 бонус-миля. Поэтому, при ежемесячных тратах в 25 тыс. руб., заемщик за год сможет накопить до 6000 бонус-миль. Примечательно, что накопленные бонусы Tinkoff предлагает обменять на авиабилеты. Как это сделать правильно?

Компенсировать стоимость билетов на самолет банк проводит с «шагом» 3000 миль, а минимальная компенсация составляет 6000 миль. Если билет дешевле, например 5600 бонус-миль, с бонусного счета все равно спишут 6 тыс., а на карточный счет вернут 5600 руб.

А если покупают 2 билета, 5500 и 4300 руб.? Тогда выгодней со счета с накопленными бонус-милями оплатить более дорогой авиабилет и получить компенсацию на карточный счет в сумме 5500 руб. Клиент тогда теряет только 500 бонусов. Если оплачивать бонусами оба проездных, с бонус-счета спишут 12 тыс., с компенсацией 9800 руб. на карту, а потеря составит уже 2200 бонус-миль.

К сожалению банк не информирует пользователей, как избежать подобных потерь и можно ли «добрать» какие-то услуги на оставшуюся сумму. Грубо говоря, если вы точно решили, что данный билет вы будете компенсировать за счёт миль, а сумма не кратна 3000 руб. то возьмите ещё услуги у авиакомпании, например, выберите место поудобнее, закажите платную еду.

Заключение

Кредитная карта Tinkoff ALL AirLines станет надежным помощником для активных, аккуратных и вдумчивых заемщиков. Чтобы превратить ее в непрерывно возобновляемую кредитную линию, необходимо помнить простые принципы: никогда не снимать наличность, не делать денежных переводов, погашать кредит к концу беспроцентного периода. Тогда стоимость пользования будет равна годовому обслуживанию. Заказать карту можно на официальном сайте Тинькофф Банка.

В Тинькофф можно открыть дебетовую или кредитную карту, позволяющую копить мили на покупку авиабилетов. Банк предлагает два варианта — S7-Tinkoff и ALL Airlines. Во втором случае мили можно тратить на билеты любых авиакомпаний.

Тинькофф предлагает дебетовые и кредитные карты с бонусами для путешественников — S7-Tinkoff и All Airlines. Пользуясь любой из этих карт, можно получать мили за покупки и тратить их на авиабилеты.

S7-Tinkoff – совместный проект Тинькофф и российской авиакомпании S7. Банк выпускает дебетовые и кредитные карты двух типов — World и Black Edition.

S7-Tinkoff имеет следующие преимущества:

Карта Black Edition дополнительно принесет 2 бесплатных посещения VIP-зала в аэропортах, приоритетное обслуживание в S7 и расширенную страховку в путешествии.

Карты All Airlines – собственный продукт банка. Милями, которые она копит, можно компенсировать стоимость любых авиабилетов. Для этого достаточно оплатить билет с карты, а затем обменять мили на рубли в интернет-банке. Карта также выпускается в двух статусных категориях - World и Black Edition.

Копить мили можно тремя способами:

По стандартной карте вы сможете обменивать мили на рубли в сумме, кратной 3000. Black Edition позволит обменять любое количество миль. Максимальный размер вознаграждения по All Airlines World составляет 6000 миль в месяц, по премиальной карте – 30 000 миль. Обе карты дают доступ к туристической страховке.

Стоимость обслуживания карты World составляет 299 рублей в месяц, Black Edition – 1990 рублей в месяц. Возможно бесплатное обслуживание при сумме трат от 50 000 рублей в месяц (для кредитной карты) или при неснижаемом остатке от 100 000 рублей (для дебетовой карты).

В команде с 2019 года, до этого занималась фрилансом. Работает над заполнением и обновлением информации о размещаемых на сайте продуктах — займах, кредитах, картах и других. Хорошо ориентируется в предложениях банков и МФО, внимательна к деталям и учитывает все важные сведения для потенциального заемщика.

Тинькофф банк предлагает клиентам выгодную мильную карту All Airlines, что в переводе означает «все авиалинии». Основное преимущество таких карт – быстрое накопление бонусов за покупки, которые в последующем можно расходовать на оплату авиабилетов. Предлагаем подробней изучить все преимущества карты Тинькофф All Airlines, стоимость обслуживания, правила и размер начисления бонусных миль и другие условия банка.

Tinkoff All Airlines – условия карты для накопления миль

Гражданам, часто путешествующим на авиатранспорте, крупный российский банк Тинькофф предлагает специальные бонусные карты - Тинькофф Олл Эйрлайнс. Получить пластиковую карту и стать участником программы могут жители РФ, возрастом от 18 лет.

Клиент может получать бонусные мили за любые покупки по кредитной карте, рассчитываться ими при покупке билетов в любой авиакомпании и на любом сайте, без ограничений. Банк предлагает выгодные условия обслуживания и тарифы.

Основные условия и преимущества бонусной программы Тинькофф:

Тарифы по картам World и Black Edition

Банк выпускает кредитные карты двух видов: Tinkoff All Airlines World и Tinkoff All Airlines black edition. Размер начислений по карте зависит от ее вида, транзакции и акций, в которых она принимает участие.

Тарифы и условия по карте

1890 ₽ в год. Либо 0 ₽ в месяц, если тратить от 50 т.р (иначе - 249 ₽ в месяц)

1990 ₽ в месяц, бесплатно при наличии на Счете Вклада, Накопительном счете, Картсчете, брокерском счете за расчетный период остатка в сумме не менее 3 000 000 ₽ и/или при сумме операций покупок 200 000 ₽ и более за расчетный период по всем картам Клиента.

Ограничения по транзакционным милям в месяц

До 30 000 миль каждый месяц

Lounge Key - позволяет посещать бизнес залы

Консьерж организует за вас поездку, праздник, досуг.

Автоконсьерж, который доставит автомобиль в сервис и проследит за ходом работ. Бесплатно для одного авто в месяц.

Читайте также: