Замена монитора в компьютере проводки бюджет

Пожалуй, каждое бюджетное учреждение имеет на балансе компьютеры. Они широко используются сотрудниками бухгалтерии, отдела кадров, секретарями и прочими работниками. Во многих учреждениях здравоохранения компьютеры необходимы в регистратуре. А например, в образовательных учреждениях имеются целые учебные компьютерные классы.

Поэтому практически всем бухгалтерам бюджетных учреждений приходится сталкиваться с различными проблемами, связанными с учетом компьютеров и комплектующих к ним. Одна из таких проблем возникает в случае, когда производится замена монитора. Причем конкретный порядок учета зависит прежде всего от причины такой замены.

Компьютер - единое целое

Прежде всего подчеркнем, что монитор не является самостоятельным инвентарным объектом основных средств. Ведь он не может функционировать отдельно от системного блока и иных составляющих компьютера. Как, впрочем, и наоборот - системный блок не может использоваться без монитора, клавиатуры, мыши и т.д.

Поэтому Минфин России многократно, в том числе и в недавнем Письме от 06.11.2009 N 03-03-06/4/95, подчеркивал, что компьютер учитывается как единый инвентарный объект основных средств, так как любая его часть не может выполнять свои функции по отдельности.

Замена в компьютере любой детали может привести к изменению эксплуатационных характеристик компьютера. При этом порядок бюджетного и налогового учета операций, связанных с заменой деталей компьютера - например, с заменой монитора, - зависит прежде всего от причины такой замены.

Как разъясняется все в том же Письме, к расходам на ремонт основных средств относятся только расходы, осуществляемые при замене вышедших из строя элементов компьютерной техники и вызванные необходимостью поддержания компьютера в работоспособном состоянии.

А вот замена отдельных элементов компьютера на новые по причине морального износа не может рассматриваться как ремонт компьютера и является его модернизацией. Поэтому, например, замена морально устаревшего монитора на новый является модернизацией.

Такая трактовка применяется и в бюджетном учете, и в целях налогового учета (если речь идет о ремонте или модернизации компьютеров, приобретенных и используемых в рамках приносящей доход деятельности).

Если старый монитор сломался

Начнем с объективной причины замены монитора - его поломки. Ведь если старый монитор сломался, учреждение просто вынуждено заменить его на новый. В такой ситуации речь однозначно пойдет о ремонте объекта основных средств. Даже если купленный на замену монитор будет отличаться по своим техническим характеристикам от сломавшегося (например, потому что такие же модели, как сломавшийся монитор, уже давно сняты с производства), операции все равно отражаются не как модернизация, а как ремонт объекта основных средств - компьютера.

Покупка монитора взамен сломавшегося рассматривается в соответствии с Указаниями о порядке применения бюджетной классификации (утв. Приказом Минфина России от 25.12.2008 N 145н) как приобретение запасных и составных частей к объектам основных средств - по статье 340 "Увеличение стоимости материальных запасов" КОСГУ.

Как разъясняется в Методических рекомендациях по применению классификации операций сектора государственного управления (Письмо Минфина России от 21.07.2009 N 02-05-10/2931), приобретение запасных частей для вычислительной техники, таких как мониторы, системные блоки, клавиатуры, мыши, соединительные кабели, следует рассматривать как приобретение прочих материальных запасов. Поэтому учитывать их нужно на счете КРБ 010506000 "Прочие материальные запасы".

Следовательно, в случае, если учреждение осуществляет замену сломанного монитора в рамках бюджетной деятельности, операции нужно отражать такими записями:

- приобретение монитора у поставщика по безналичному расчету:

Дебет КРБ 110506340 "Увеличение стоимости прочих материальных запасов"

Кредит КРБ 130222730 "Увеличение кредиторской задолженности по приобретению материальных запасов"

- отражен монитор, приобретенный взамен сломавшегося;

Дебет КРБ 130222830 "Уменьшение кредиторской задолженности по приобретению материальных запасов"

Кредит КРБ 130405340 "Расчеты по платежам из бюджета с финансовыми органами по приобретению материальных запасов"

- оплачен приобретенный монитор;

- приобретение монитора за наличный расчет (через подотчетное лицо):

Дебет КРБ 121003560 "Увеличение дебиторской задолженности по операциям с наличными денежными средствами получателя бюджетных средств"

Кредит КРБ 130405340 "Расчеты по платежам из бюджета с финансовыми органами по приобретению материальных запасов"

- списаны денежные средства для выдачи под отчет с лицевого счета на основании заявки;

Дебет КИФ 120104510 "Поступления в кассу"

Кредит КРБ 121003660 "Уменьшение дебиторской задолженности по операциям с наличными денежными средствами получателя бюджетных средств"

- получены в кассу наличные деньги для выдачи под отчет;

Дебет КРБ 120822560 "Увеличение дебиторской задолженности подотчетных лиц по приобретению материальных запасов"

Кредит КИФ 120104610 "Выбытия из кассы"

- выданы наличные денежные средства подотчетному лицу для приобретения монитора взамен сломавшегося;

Дебет КРБ 110506340 "Увеличение стоимости прочих материальных запасов"

Кредит КРБ 120822660 "Уменьшение дебиторской задолженности подотчетных лиц по приобретению материальных запасов"

- принят к учету монитор, приобретенный подотчетным лицом взамен сломавшегося (на основании утвержденного авансового отчета с приложенными к нему документами, подтверждающими приобретение монитора, - накладная, кассовый чек и т.д.);

- списание приобретенного монитора при проведении ремонта (замены сломавшегося монитора на новый):

Дебет КРБ 140101272 "Расходование материальных запасов"

Кредит КРБ 110506440 "Уменьшение стоимости прочих материальных запасов"

- списан новый монитор, использованный для ремонта (замены сломавшегося монитора);

- оприходование пригодных к эксплуатации комплектующих частей от сломавшегося монитора, которые могут быть использованы или проданы (если таковые возникают при осуществлении замены мониторов):

Дебет КРБ 110506340 "Увеличение стоимости прочих материальных запасов"

Кредит КДБ 140101180 "Прочие доходы"

- оприходованы по итогам проведенного ремонта комплектующие части от сломавшегося монитора, которые могут быть использованы или проданы.

Пример 1. Бюджетное учреждение в декабре 2009 г. в рамках бюджетной деятельности (за счет бюджетных средств) произвело замену сломавшегося монитора. Стоимость приобретенного для замены монитора составила 9400 руб., оплата произведена в безналичном порядке. Предположим также, что стоимость комплектующих частей со сломавшегося монитора, оприходованных по результатам ремонта, составила 1200 руб.

Бухгалтер отразил операции так:

Если же учреждение производит замену монитора у компьютера, приобретенного в рамках приносящей доход деятельности и используемого при оказании платных услуг, операции по покупке и замене монитора за счет средств от приносящей доход деятельности отражают такими записями:

- приобретение монитора у поставщика по безналичному расчету:

Дебет КРБ 210506340 "Увеличение стоимости прочих материальных запасов"

Кредит КРБ 230222730 "Увеличение кредиторской задолженности по приобретению материальных запасов"

- отражен монитор, приобретенный взамен сломавшегося;

Дебет КРБ 230222830 "Уменьшение кредиторской задолженности по приобретению материальных запасов"

Кредит КИФ 220101610 "Выбытия денежных средств учреждения со счетов"

Одновременно отражено увеличение забалансового счета 18 "Выбытия денежных средств со счетов учреждения" по КОСГУ 340;

- приобретение монитора за наличный расчет (через подотчетное лицо):

Дебет КРБ 221003560 "Увеличение дебиторской задолженности по операциям с наличными денежными средствами получателей бюджетных средств"

Кредит КИФ 220101610 "Выбытия денежных средств учреждения со счетов"

- получены по чеку наличные деньги для выдачи под отчет.

Одновременно отражено увеличение забалансового счета 18 "Выбытия денежных средств со счетов учреждения" по КОСГУ 340;

Дебет КИФ 220104510 "Поступления в кассу"

Кредит КРБ 221003660 "Уменьшение дебиторской задолженности по операциям с наличными денежными средствами получателей бюджетных средств"

Дебет КРБ 220822560 "Увеличение дебиторской задолженности подотчетных лиц по приобретению материальных запасов"

Кредит КИФ 220104610 "Выбытия из кассы"

- выданы наличные денежные средства подотчетному лицу для приобретения монитора взамен сломавшегося;

Дебет КРБ 210506340 "Увеличение стоимости прочих материальных запасов"

Кредит КРБ 220822660 "Уменьшение дебиторской задолженности подотчетных лиц по приобретению материальных запасов"

- принят к учету монитор, приобретенный подотчетным лицом взамен сломавшегося (на основании утвержденного авансового отчета с приложенными к нему документами, подтверждающими приобретение);

- списание приобретенного монитора при проведении ремонта (замены сломавшегося монитора на новый):

Дебет КРБ 210604340 "Увеличение стоимости изготовления материальных запасов, готовой продукции (работ, услуг)"

Кредит КРБ 210506440 "Уменьшение стоимости прочих материальных запасов"

- списан новый монитор, использованный для ремонта (замены сломавшегося монитора);

- оприходование пригодных к эксплуатации комплектующих частей от сломавшегося монитора, которые могут быть использованы или проданы (если таковые возникают при осуществлении замены мониторов):

Дебет КРБ 210506340 " Увеличение стоимости прочих материальных запасов"

Кредит КРБ 240101180 "Прочие доходы"

- оприходованы по итогам проведенного ремонта комплектующие части от сломавшегося монитора, которые могут быть использованы или проданы.

Пример 2. Изменим условия примера 1 и предположим, что:

- замена сломавшегося монитора производится в рамках приносящей доход деятельности;

- покупка монитора производится через подотчетное лицо.

В этом случае бухгалтер составит такие записи:

На практике вполне возможна ситуация, когда и системный блок компьютера, у которого сломался монитор, тоже уже устарел, и руководство учреждения может принять решение списать компьютер полностью (как сломанный монитор, так и не сломанный, но морально устаревший системный блок).

В таком случае отражать операции по списанию компьютера нужно в общеустановленном порядке:

Дебет КРБ 010404410 "Уменьшение стоимости машин и оборудования за счет амортизации"

Кредит КРБ 010104410 "Уменьшение стоимости машин и оборудования"

- списана сумма начисленной амортизации по списываемому компьютеру;

Дебет КДБ 040101172 "Доходы от реализации активов"

Кредит КРБ 010104410 "Уменьшение стоимости машин и оборудования"

- списана остаточная стоимость компьютера (если на момент списания он еще не полностью самортизирован);

Дебет КРБ 010506340 "Увеличение стоимости прочих материальных запасов"

Рассмотрев вопрос, мы пришли к следующему выводу:

Учитывая, что системный блок, меняемый на более современный, в дальнейшем предполагается использовать для создания другого компьютера, в бухгалтерском учете бюджетного учреждения рассматриваемую ситуацию можно отразить следующей последовательностью хозяйственных операций:

- списание существующего основного средства устаревшего компьютера;

- постановка на баланс отдельных частей компьютера в составе материального запаса;

- сборка (монтаж) нового компьютера.

Про формирование корреспонденции счетов надо иметь в виду:

- учет материальных запасов для капитальных вложений ведется на счете 0 105 ХХ 347 "Материальные запасы";

- объект имущества, созданный за счет двух источников, один из которых - средства субсидии на выполнение государственного (муниципального) задания (КФО 4), а второй - средства приносящей доход деятельности (КФО 2), следует учитывать по КФО 4.

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер, член ИПБ России Андреева Наталья

19 января 2021 г.

------------------------------------------------------------------------

*(1) Исходя из пояснений, которые дают специалисты финансового ведомства, в качестве расходов для целей капитальных вложений отражаются те расходы, которые в дальнейшем приведут к увеличению стоимости основных средств, непроизведенных и нематериальных активов. То есть в части основных средств это те расходы, которые в дальнейшем приведут к формированию вложений на счете 106 01 "Вложения в основные средства" (п. 130 Инструкции N 157н).

*(2) Обратите внимание, если в момент отражения процедуры списания еще принято решения о дальнейшем функциональном назначении (использовании, реализации и т.д.) составных частей старого компьютера, то выбывший из эксплуатации компьютер следует отнести на время принятия решения на забалансовый счет 02 "Материальные ценности, принятые на хранение" (письмо Минфина России от 28.02.2018 N 02-06-10/12969).

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Составные части компьютера нередко приходится списывать из-за поломки. Так же в связи с развитием технологий компьютеры морально устаревают быстрее, чем другие виды техники. Поэтому даже рабочие компьютеры нужно обновлять через 3–5 лет. Как бухгалтеру учесть замену вышедшей из строя или устаревшей части компьютера? Разберем требования ФСБУ на примере.

Как учитывать компьютеры и комплектующие

Вебинар в Контур.Школе. Разбор практических ситуаций.С точки зрения Инструкций по бухгалтерскому учету в учреждениях госсектора, компьютер является «обособленным комплексом конструктивно-сочлененных предметов, представляющих собой единое целое и предназначенных для выполнения определенной работы».

Ранее в письмах Минфина не раз разъяснялось, что комплектующие, являющиеся составными частями компьютера, не могут выполнять свои функции по отдельности. Следовательно, компьютер должен учитываться как основное средство, единый инвентарный объект, а монитор, системный блок, клавиатура, мышь, до сборки компьютера, как материальные запасы.

Федеральный стандарт бухгалтерского учета для организаций госсектора «Основные средства» содержит такое же определение: «объектом основных средств признается обособленный комплекс конструктивно-сочлененных предметов, представляющих собой единое целое и предназначенных для выполнения определенной работы».

Пример

На балансе учреждения числится инвентарный объект — компьютер стоимостью 108 000 ₽ ., приобретенный в 2016 году.

Компьютер состоит из:

- системного блока — стоимостью 63 000 ₽

- монитора — стоимостью 35 000 ₽

- блока питания, клавиатуры, мыши — стоимостью 10 000 ₽

В 2018 г. системный блок сломался. На момент замены системного блока сумма начисленной амортизации на компьютер составила 72 000 ₽ .

В соответствии с методологией бюджетного учета системный блок, монитор, блок питания, клавиатура, мышь приобретались учреждением в 2016 г. как материальные запасы, принимались к учету на счет 105 36. Сборка компьютера отражалась на счете 106 31, и уже собранный компьютер учитывается на счете 101 34.

При списании неисправного системного блока происходит ликвидация части объекта основного средства.

Учреждению следует не списывать компьютер полностью, а списать лишь системный блок, пришедший в негодность, а затем включить в инвентарную карточку компьютера новый системный блок.

Алгоритм списания системного блока

Шаг 1. Сторонняя экспертная организация составляет акт о том, что системный блок сломан и восстановлению не подлежит.

Шаг 2. Комиссия учреждения по поступлению и выбытию активов:

- определяет стоимость системного блока в общей стоимости компьютера, рассчитывает сумму амортизации, приходящуюся на него;

- составляет акт о частичной ликвидации объекта основных средств, оформляет актом операцию доукомплектации компьютера;

- утверждает акты у руководителя учреждения.

Шаг 3. Бухгалтерия оформляет проводками:

- частичное списание системного блока;

- доукомплектацию компьютера;

- вносит изменения в инвентарную карточку.

Почти все перечисленные операции производятся бухгалтерией и действия распределены в данном случае в соответствии с авторством подписи, стоящей в документе.

Частичное списание системного блока

Проводки по частичному списанию основных средств есть в Инструкциях 174н, 183н, 162н. Например в п. 12 Инструкции 174н говорится: «ликвидация части объекта основного средства, являющегося единицей инвентарного учета, отражается по дебету соответствующих счетов аналитического учета счета 010400000 «Амортизация», счета 040110172 «Доходы от операций с активами» и кредиту соответствующих счетов аналитического учета счета «010100000».

Сумма амортизации, приходящаяся на системный блок, в момент его частичного списания составила:

72 000 /108 000 * 63 000 = 42 000 ₽ .

Остаточная стоимость системного блока:

63 000 - 42 000 = 21 000 ₽ .

- частичное списание стоимости компьютера на сумму остаточной стоимости системного блока: Дт 0 401 10 172 Кт 0 101 34 410 21 000 ₽ .

- частичное списание стоимости компьютера на сумму начисленной амортизации системного блока: Дт 0 104 34 411 Кт 0 101 34 410 42 000 ₽ .

Если решение о дальнейшем использовании системного блока, изъятого из компьютера не принято, то отразить его следует на забалансовом счете 02 «Материальные ценности, принятые на хранение». На этом счете системный блок учитывают до принятия решения о его дальнейшем использовании (реализации, утилизации) (письмо Минфина России от 28.02.2018 № 02-06-10/12969).

Документ, которым можно оформить разукомплектацию компьютера в инструкциях не установлен. Нужно утвердить в учетной политике самостоятельно разработанный документ.

Обязательные реквизиты первичного документа предусмотрены п. 25 ФСБУ «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора».

Доукомплектация компьютера

Согласно п. 27 ФСБУ «Основные средства» при замене отдельных составных частей основного средства, затраты по такой замене могут увеличивать стоимость объекта с одновременным уменьшением стоимости ОС на стоимость выбывающих частей. Учреждению нужно закрепить в своей учетной политике применение в бухгалтерском учете положений 27 пункта ФСБУ «Основные средства» в отношении групп основных средств.

Алла Жукунова, эксперт Контур.Школы: Напишите в учетной политике, в отношении каких групп основных средств, отдельных видов объектов вы будете применять положения п. 27 стандарта «Основные средства». Можно использовать стоимостные критерии. Например, установить в учетной политике, что положения п. 27 стандарта «Основные средства» учреждение будет применять только при замене частей, имеющих существенную стоимость.

Существенность стоимости части объекта имущества учреждение так же определяет самостоятельно. Это можно прописать в учетной политике, как процентное соотношение. Например, стоимость части объекта имущества считается существенной, если составляет 30 и более процентов от общей стоимости ОС.

Новый системный блок приобретен за 65 000 ₽ по статье 340 КОСГУ. Стоимость его является существенной. Принято решение увеличить первоначальную стоимость компьютера на стоимость системного блока.

- отражены капитальные вложения в связи с дооборудованием компьютера:

Дт 0 106 31 310 Кт 0 105 36 440 65 000 ₽ - увеличена первоначальная стоимость компьютера:

Дт 0 101 34 310 Кт 0 106 31 310 65 000 ₽

Оформить операцию доукомплектации компьютера нужно Актом приема-сдачи отремонтированных, реконструированных и модернизированных объектов основных средств ф.0504103. Изменения комплектации компьютера обязательно отражаем в Инвентарной карточке ф.0504031.

Если в учетной политике не установить порядок учета замены составных частей объекта ОС, имеющих существенную стоимость, а списать стоимость сломанного системного блока в расходы или, наоборот, увеличить стоимость компьютера на стоимость нового системного блока, не уменьшив на остаточную стоимость вышедшей из строя части, то можно получить замечание проверяющих. Ведь в таких случаях балансовая стоимость компьютера может оказаться либо заниженной, либо завышенной.

В нашем примере после замены системного блока изменится стоимость компьютера:

108 000 - 63 000 + 65 000 = 110 000 ₽

Изменится и амортизация, которую предстоит начислить на компьютер с новым системным блоком:

108 000 - 72 000 - 42 000 + 65 000 = 59 000 ₽

Стандарт «Основные средства» не дает ответ на вопрос, как начислять амортизацию при замене частей основного средства. Пропишите это в учетной политике. Например, можно действовать так:

- если амортизация линейным способом начислена по компьютеру не полностью — при определении новой ежемесячной суммы амортизации равномерно распределяйте увеличившуюся остаточную стоимость на протяжении оставшегося срока полезного использования;

- если по компьютеру начислена амортизация 100% - доначисляйте амортизацию доукомплектованного ОС до 100% единовременно.

Новое, что предлагает ФСБУ «Основные средства» по учету основных средств:

Инвентарным объектом может признаваться часть объекта имущества, в отношении которой можно определить период поступления будущих экономических выгод, полезного потенциала. Но при этом должны выполняться условия:

- часть объекта имущества, имеет отличный от остальных частей срок полезного использования (способ получения будущих экономических выгод или полезного потенциала);

- стоимость части объекта имущества составляет значительную величину от общей стоимости объекта имущества, т.е. является существенной.

Такая единица учета основных средств определяется как отдельный инвентарный объект, независимо от того, можно ее физически обособить от других частей объекта ОС или нельзя.

В нашем примере стоимость нового системного блока является существенной, срок его полезного использования отличается от остальных частей компьютера и тогда вместо доукомплектации компьютера новым системным блоком, можно принять к учету этот системный блок как отдельное основное средство. Необходимо присвоить ему инвентарный номер и завести отдельную инвентарную карточку.

Но такой вариант учета должен быть закреплен в учетной политике учреждения.

Что нового в учете компьютерной техники

При учете компьютеров в 2018 году, необходимо принять во внимание вступившие в силу с 1 января 2018 года приказы Минфина России от 31.12.2016 года:

- № 256н «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора»

- № 257н «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора «Основные средства»

Данные федеральные стандарты обязательны к применению учреждениями. При этом продолжают действовать инструкции по учету № 157н, 162н, 174н, 183н.

В настоящее время учреждения госсектора могут использовать два подхода к учету компьютера как основного средства:

- Учитывать компьютер как комплекс конструктивно сочлененных предметов, включающий системный блок, монитор, клавиатуру, мышь и т.д.;

- Учитывать системный блок и монитор как самостоятельные основные средства. При этом клавиатура, мышь и другие части являются составными частями системного блока.

Обязательно установите в учетной политике, способ учета компьютера как инвентарного объекта и какая стоимость части компьютера будет для вашего учреждения существенной. От этого зависит учет замены вышедшей из строя или устаревшей части компьютера.

По классификации ОС компьютеры, принтеры и серверы отнесены ко второй амортизационной группе как машины офисные прочие — код ОКОФ 330.28.23.23. Таким образом, эти ОС являются имуществом со сроком полезного использования свыше 2 лет до 3 лет включительно (Письмо от 11.09.2012 № 02-06-10/3621).

Повышение квалификации в Контур.Школе: Бухгалтерский учет в бюджетных организациях . Главному бухгалтеру бюджетного, казённого, автономного учреждения. Диплом о профессиональной переподготовке 272 ак.часа., 33 онлайн-урока: теория и практика

Компьютерная техника достаточно часто ломается и очень быстро устаревает. Поэтому у учреждения возникает необходимость ее замены. Например, старый монитор нужно заменить на новый. Как учесть подобные затраты? Как модернизацию компьютера или как его ремонт?

Отметим, что приобретенные части вычислительной техники (в том числе мониторы), как правило, не могут являться отдельным объектом основных средств. Они способны выполнять свои функции только в составе сопряженного комплекта.

Именно поэтому на протяжении последних лет специалисты финансового ведомства неизменно указывали на то, что компьютеры должны учитываться в качестве

единых инвентарных объектов (письма Минфина России от 02.06.2010 № 03-03-06/2/110, от 06.11.2009 № 03-03-06/4/95, от 14.11.2008 № 03-11-04/2/169, от 27.05.2005 № 03-03-01-04/4/67 и т. д.). Разъяснения финансистов касались налогового учета. Однако их логика применима и в отношении бухгалтерского учета.

Запасные части, необходимые для ремонта и замены изношенных частей в машинах и оборудовании, относятся к материальным запасам . Соответственно, расходы на их приобретение относят на статью 340 «Увеличение стоимости материальных запасов» КОСГУ.

Операция по замене сломанного и неработоспособного монитора должна рассматриваться как ремонт вычислительной техники, затраты по которой не увеличивают ее первоначальную стоимость. Соответственно, стоимость запасных частей, использованных в процессе ремонта, списывается на затратные счета учреждения (счета 0 109 60 000, 0 109 70 000, 0 109 80 000, 0 109 90 000, 0 401 20 000) по коду 272 «Расходование материальных запасов» КОСГУ. Если работы по ремонту выполняются сторонней организацией, то расходы на оплату ее услуг также учитывают на затратных счетах, но по коду 225 «Работы, услуги по содержанию имущества» КОСГУ. Аналогичные правила применяют в отношении других частей вычислительной техники (например сетевых плат, CD или DVD — привода, материнской платы и т. д.).

Пример

Учреждение проводит ремонт компьютера в связи с поломкой монитора. Данные работы осуществляются за счет субсидии на выполнение госзадания. Техника используется в основной деятельности учреждения, не облагаемой НДС. Стоимость нового монитора составляет 11 800 руб. (в том числе НДС — 1800 руб.). Он относится к особо ценному движимому имуществу. Расходы на его доставку до учреждения составили 944 руб. (в том числе НДС — 144 руб.). Работы по установке и отладке монитора выполнены сторонней организацией. Их стоимость составила 1062 руб. (в том числе НДС — 162 руб.).

Затраты на ремонт техники будут отражены в учете учреждения записями (для упрощения примера порядок забалансового учета денежных средств не приводится):

Дебет 4 106 24 340 Кредит 4 302 34 730

– 11 800 руб. — отражены расходы на приобретение монитора и кредиторская задолженность перед поставщиком (с учетом «входного» НДС);

Дебет 4 302 34 830 Кредит 4 201 11 610

– 11 800 руб. — оплачены затраты на приобретение нового монитора с лицевого счета учреждения в казначействе;

Дебет 4 106 24 340 Кредит 4 302 22 730

– 944 руб. — учтены затраты на доставку монитора до учреждения и кредиторская задолженность перед транспортной организацией (с учетом «входного» НДС);

Дебет 4 302 22 830 Кредит 4 201 34 610

– 944 руб. — оплачены затраты на доставку монитора до учреждения из кассы организации;

Дебет 4 105 26 340 Кредит 4 106 24 340

– 12 744 руб. (11 800 + 944) — первоначальная стоимость монитора учтена в составе материальных запасов учреждения;

Дебет 4 109 60 272 (4 109 70 272 . 4 401 20 272) Кредит 4 105 26 440

– 12 744 руб. — списана стоимость монитора, установленного на новую технику;

Дебет 4 109 60 225 (4 109 70 272 . 4 401 20 225) Кредит 4 302 25 730

– 1062 руб. — учтены расходы на установку и отладку монитора (с учетом «входного» НДС по ним);

Дебет 4 302 25 830 Кредит 4 201 11 610

– 1062 руб. — оплачены затраты на установку и отладку монитора с лицевого счета учреждения в казначействе.

Порядок учета операций по замене старых, но работоспособных частей основного средства на новые и более современные законодательством не определен. По общему правилу, если подобная замена приводит к повышению технического уровня и характеристик объекта, подобные работы должны рассматриваться как модернизация основного средства. Например замена старого монитора на новый с большей площадью экрана, увеличение оперативной или жесткой памяти и т. д. Соответственно, стоимость израсходованных частей, а также затраты на их установку включают в первоначальную стоимость компьютера.

Если в результате данных работ улучшения технических характеристик объекта не происходит, то затраты на проведение этих работ рассматриваются как ремонтные и отражаются на «затратных» счетах учреждения.

Мнение специалиста

Понятие «модернизации» в целях правильного применения КОСГУ в 2010 году было дано Минфином России в письме от 05.02.2010 № 02-05-10/383 как совокупность работ по усовершенствованию объекта основных средств, приводящая к повышению технического уровня и экономических характеристик объекта, осуществляемая путем замены его конструктивных элементов и систем более эффективными. То есть для признания их модернизацией действия учреждения по приобретению и замене морально устаревших частей компьютера на новые изначально должны быть спланированы и направлены именно на повышение технического уровня и экономических характеристик компьютера. Так, например, для этих целей может быть заключен договор (контракт), предметом которого будет определена именно модернизация компьютеров, в ходе которой будут заменены отдельные их части.

Фактически же при обычной замене, например, монитора функциональное назначение, качественное использование и экономические характеристики компьютера практически не изменяются, что не в полной мере соответствует понятию модернизации, определенному финансовым ведомством. В любом случае квалификация выполняемых учреждением операций (модернизация, ремонт) должна быть проведена учреждением самостоятельно.

А. Семенюк, эксперт службы Правового консалтинга ГАРАНТ

А. Суховерхова, рецензент службы Правового консалтинга ГАРАНТ

После проведения рассматриваемых работ работоспособные части компьютера должны быть оприходованы и отражены в составе материальных запасов. Если работы могут быть классифицированы как модернизация, по нашему мнению, учреждение вправе провести частичную ликвидацию компьютера, то есть уменьшить его первоначальную стоимость на стоимость, например, старого монитора с его последующим оприходованием по рыночной цене и отражением в составе материалов (как части основного средства). Определить первоначальную и рыночную стоимость частей компьютера можно несколькими способами.

Мнение специалиста

Наиболее проблемным аспектом частичной ликвидации объекта основ ных средств, безусловно, является расчет стоимости ликвидируемой части объекта. К сожалению, порядок определения указанной стоимости не установлен действующими в настоящее время нормативными правовыми актами.

Следовательно, учреждение вправе разработать собственный способ расчета стоимости ликвидируемой части объекта и закрепить его в учетной политике.

В подобных ситуациях, в частности, могут применяться следующие способы: в процентном отношении к стоимости всего объекта, определенном соответствующей комиссией; исходя из стоимости отдельных предметов, входящих в состав сложных объектов основных средств (если представляется возможным определить стоимость ликвидируемой части объекта на основании первичных документов, имеющихся в распоряжении учреждения); независимая оценка.

А. Семенюк, эксперт службы Правового консалтинга ГАРАНТ

В. Пименов, рецензент службы Правового консалтинга ГАРАНТ

Соответственно, в данной ситуации стоимость нового монитора включается в первоначальную стоимость объекта.

Пример

Учреждение проводит замену старого монитора на новый с большей площадью экрана и улучшенными техническими характеристиками. Данные работы осуществляются за счет субсидии на выполнение госзадания. Техника используется в основной деятельности учреждения, не облагаемой НДС. Стоимость нового монитора — 29 500 руб. (в том числе НДС — 4500 руб.). Он относится к особо ценному движимому имуществу. Расходы на его доставку до учреждения составили 944 руб. (в том числе НДС — 144 руб.). Работы по установке и отладке монитора выполнены сторонней организацией. Их стоимость составила 1062 руб. (в том числе НДС — 162 руб.). Первоначальная стоимость старого монитора составляет 6700 руб. Амортизация, начисленная по компьютеру, приходящаяся на стоимость монитора, составляет 4690 руб. Его рыночная цена на дату проведения работ по модернизации составляет 3000 руб.

Затраты на модернизацию компьютера будут отражены в учете учреждения записями (для упрощения примера порядок забалансового учета денежных средств не приводится):

Дебет 4 106 24 340 Кредит 4 302 34 730

– 29 500 руб. — отражены расходы на приобретение монитора и отражена кредиторская задолженность перед поставщиком (с учетом «входного» НДС);

Дебет 4 302 34 830 Кредит 4 201 11 610

– 29 500 руб. — оплачены затраты на приобретение нового монитора с лицевого счета учреждения в казначействе;

Дебет 4 106 24 340 Кредит 4 302 22 730

– 944 руб. — учтены затраты на доставку монитора до учреждения (с учетом «входного» НДС) и кредиторская задолженность перед транспортной организацией;

Дебет 4 302 22 830 Кредит 4 201 34 610

– 944 руб. — оплачены затраты на доставку монитора до учреждения из кассы организации;

Дебет 4 105 26 340 Кредит 4 106 24 340

– 30 444 руб. (29 500 + 944) — первоначальная стоимость монитора учтена в составе материальных запасов учреждения;

Дебет 4 104 24 410 Кредит 4 101 24 410

– 4690 руб. — списана амортизация, приходящаяся на стоимость старого монитора;

Дебет 4 401 10 172 Кредит 4 101 24 410

– 2010 руб. (6700 – 4690) — списана остаточная стоимость старого монитора;

Дебет 4 105 36 340 Кредит 4 401 10 180

– 3000 руб. — оприходован старый монитор по рыночной цене;

Дебет 4 106 21 310 Кредит 4 105 26 440

– 30 444 руб. — списана стоимость нового монитора на увеличение первоначальной стоимости компьютера;

Дебет 4 106 21 310 Кредит 4 302 25 730

– 1062 руб. — учтены расходы на установку и отладку нового монитора (с учетом «входного» НДС по ним);

Дебет 4 302 25 830 Кредит 4 201 11 610

– 1062 руб. — оплачены затраты на установку и отладку монитора с лицевого счета учреждения в казначействе;

Дебет 4 101 24 310 Кредит 4 106 21 310

– 31 506 руб. (30 444 + 1062) — расходы на модернизацию компьютера включены в его первоначальную стоимость.

Комплектующие в компьютере меняют в двух случаях: при ремонте и модернизации. Поскольку в бухучете и налогах эти операции отражают по-разному, важно правильно их классифицировать. Основной критерий – цель работ. Компьютер не работает – ремонт, устарел – модернизация. Подтверждает такие выводы Минфин в письмах от 06.11.2009 № 03-03-06/4/95, от 27.05.2005 № 03-03-01-04/4/67, от 01.12.2004 № 03-03-01-04/1/166. Подробнее читайте – отличие ремонта от модернизации.

Бухучет комплектующих

Запасные комплектующие для компьютера: монитор, клавиатура, процессор, жесткий диск и т. п. – это материальные запасы. Учитывайте их на счете 105.06 «Прочие материальные запасы». Как отразить в бухучете движение запчастей, читайте в рекомендациях: как поставить на учет, передать в свое ремонтное подразделение или подрядчику.

Купили новые комплектующие для модернизации старого компьютера, есть два варианта, как их учесть. Первый – в составе старого компьютера, второй – отдельным объектом. Решение принимает комиссия исходя из функционала новой запчасти и правил, которые закрепили в учетной политике. Покажем на примере. Учреждение купило новый современный монитор. Комиссия определила, что срок его полезного использования больше, чем у старого компьютера. Значит, монитор – отдельное основное средство. Аналогично учтите монитор, который из-за функциональных особенностей используете на нескольких рабочих местах.

Такие правила учета комплектующих следуют из пунктов 99, 117, 118 Инструкции к Единому плану счетов № 157н, пункта 10 СГС «Основные средства». Дополнительные разъяснения дает Минфин в письме от 14.07.2017 № 02-05-10/44839.

Бухучет расходов на ремонт

Компьютер вышел из строя, отремонтируйте его. Порядок, как учесть такие расходы, зависит от того, кто делает ремонт: само учреждение или подрядчик. В первом случае отразите затраты на зарплату сотрудников, начисления на нее. Во втором – расчеты с подрядчиком ведите на счете 302.25. Подробнее об этом и о том, какие документы оформить до и после ремонта, как распределить расходы по КВР и КОСГУ, – в рекомендации Как оформить и учесть ремонт основных средств.

Рассмотрим на примерах, как отразить замену комплектующих при ремонте компьютера.

ПРИМЕР

как отразить в бухучете и налогах замену комплектующих при ремонте компьютера

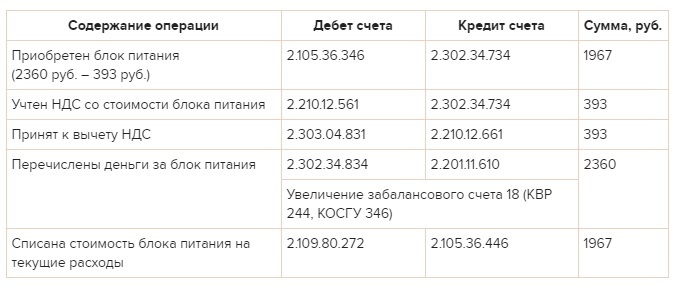

На компьютере в бухгалтерии бюджетного учреждения «Альфа» вышел из строя блок питания, ремонту не подлежит. Чтобы устранить поломку, купили в коммерческой организации новый блок по цене 2360 руб. (в том числе НДС – 393 руб.). В этом же месяце провели ремонт и составили акт в произвольной форме. Компьютер используют в платной деятельности. «Альфа» применяет метод начисления и платит налог на прибыль поквартально. Операций, которые не облагают НДС, нет.

Бухгалтер «Альфы» в учете сделал проводки:

Стоимость блока питания – 1967 руб. бухгалтер учел при расчете налога на прибыль за I квартал в составе расходов на ремонт.

Бухучет расходов на модернизацию

Компьютер морально устарел и не тянет нужные вам программы, установите современные комплектующие – модернизируйте. Затраты на модернизацию соберите на счете 106.01 «Вложения в основные средства». Подробнее о том, какие документы и проводки оформить, нужно ли менять срок полезного использования компьютера и что делать с амортизацией, – в рекомендации Как провести и учесть модернизацию основных средств.

Рассмотрим на примерах, как отразить замену комплектующих при модернизации компьютера.

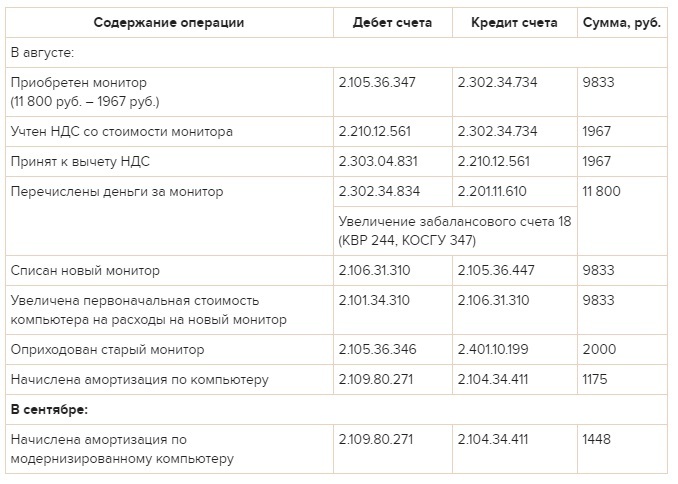

ПРИМЕР

как отразить в бухучете и налогах замену комплектующих при модернизации компьютера

В августе модернизировали компьютер главного бухгалтера бюджетного учреждения «Альфа», который приобрели в 2014 году: заменили ЭЛТ-монитор на жидкокристаллический. Стоимость монитора – 11 800 руб. (в том числе НДС – 1967 руб.), купили его в коммерческой организации. На замену монитора составили акт в произвольной форме. Старый монитор учреждение планирует использовать и дальше. Справедливая стоимость – 2000 руб. «Альфа» применяет метод начисления и платит налог на прибыль поквартально. Операций, которые не облагают НДС, нет.

Первоначальная стоимость компьютера, по которой его приняли к учету, – 42 300 руб. Компьютерная техника попадает во вторую амортизационную группу. Поэтому для компьютера установили максимальный срок полезного использования – 3 года (36 месяцев).

Для целей бухучета амортизацию начисляют линейным методом:

– годовая норма амортизации по компьютеру – 33,3333 процента (1 : 3 × 100);

– годовая сумма амортизации – 14 100 руб. (42 300 руб. × 33,3333%);

– ежемесячная сумма амортизации – 1175 руб./мес. (14 100 руб. : 12 мес.).

Для целей налогового учета:

– ежемесячная норма амортизации – 2,7778 процента (1 : 36 мес. × 100);

– ежемесячная сумма амортизации – 1175 руб./мес. (42 300 руб. × 2,7778%).

Замена монитора не привела к увеличению срока полезного использования компьютера, поэтому его не пересматривали. Первоначальная стоимость компьютера с учетом расходов на новый монитор составила 52 133 руб. (42 300 руб. + 9833 руб.). В сентябре бухгалтер пересчитал амортизацию и стал начислять так:

– в бухучете годовая сумма амортизации – 17 377 руб. (52 133 руб. × 33,3333%), а ежемесячная сумма амортизации – 1448 руб./мес. (17 377 руб. : 12 мес.);

– для налогов ежемесячная сумма амортизационных отчислений после модернизации – 52 133 руб. × 2,7778% = 1448 руб./мес.

Бухгалтер «Альфы» сделал в учете такие проводки:

Для налога на прибыль за 9 месяцев бухгалтер «Альфы» учел:

– во внереализационных доходах рыночную стоимость старого монитора – 2000 руб.;

– в расходах амортизационные отчисления по компьютеру с января по сентябрь.

Налог на прибыль: расходы на ремонт

Бюджетные и автономные учреждения в налоговом учете расходы на комплектующие для компьютера учитывают по-разному. Порядок зависит от того, относят компьютер, который приобрели и используют в платной деятельности, к основным средствам или нет.

Компьютер – основное средство, стоит больше 100 000 руб. В этом случае стоимость комплектующих для его ремонта включите в состав расходов на ремонт основных средств. Такой вывод – из пункта 1 статьи 257 и пункта 1 статьи 260 НК.

Компьютер в налоговом учете к ОС не относится – специальный порядок для учета расходов на его ремонт в НК не прописан. Поэтому учреждение вправе учесть эти затраты в составе прочих расходов. Такой вывод – из подпункта 49 пункта 1 статьи 264 НК и письма Минфина от 30.06.2008 № 03-03-06/1/376.

При методе начисления налоговую базу уменьшайте по мере замены комплектующих в компьютере (п. 5 ст. 272 НК). При кассовом методе – по мере замены и оплаты комплектующих поставщику (п. 3 ст. 273 НК).

О том, как учесть при расчете налога на прибыль годные старые комплектующие, – в рекомендации.

Налог на прибыль: модернизация

Бюджетные и автономные учреждения в налоговом учете расходы на комплектующие для модернизации компьютера учитывают по-разному. Порядок зависит от того, относят компьютер, который приобрели и используют в платной деятельности, к основным средствам или нет.

Компьютер в налоговом учете не относится к ОС – стоимость комплектующих для модернизации включите в прочие расходы. Сделайте это сразу после того, как закончите работы. Об этом – подпункт 49 пункта 1 статьи 264 НК. Подробнее о том, как для налогов отразить затраты на модернизацию объектов до 100 000 руб., читайте в рекомендации.

Компьютер – основное средство, стоит больше 100 000 руб. В этом случае стоимость комплектующих включите в его первоначальную стоимость. При методе начисления стоимость компьютера увеличьте по мере замены комплектующих. При кассовом методе – запчасти нужно не только заменить, но и оплатить. Такой вывод следует из пункта 2 статьи 257, пункта 1 статьи 272, пункта 3 статьи 273 НК.

Учреждение вправе единовременно учесть в составе расходов не более 10 процентов стоимости комплектующих, которые использовали при модернизации (п. 9 ст. 258 НК).

После модернизации учреждение вправе увеличить срок полезного использования. Это возможно, если характеристики объекта изменились так, что позволяют эксплуатировать его дольше срока, который установили ранее. Решили увеличить срок, делайте это в пределах амортизационной группы, к которой отнесли основное средство. Поэтому, если изначально установили максимальный срок, увеличить его после модернизации нельзя. Такие правила установлены в пункте 1 статьи 258 НК. Поясним на примере компьютера.

Компьютерную технику относят ко второй амортизационной группе (п. 3 ст. 258 НК, Классификация, утв. постановлением Правительства от 01.01.2002 № 1). Для этой группы максимальный срок полезного использования – 36 месяцев. Если изначально установили такой срок, после модернизации его не пересматривайте. Если меньше – вы вправе его увеличить.После модернизации амортизацию начисляйте по прежним нормам. Подробнее об этом – в рекомендации.

О том, как в налоговом учете отразить старые запчасти, которые планируют использовать и дальше, – в рекомендации.

Автономное учреждение на УСН

Порядок, как учитывать при расчете единого налога расходы на замену комплектующих в компьютере, зависит от объекта налогообложения:

– «доходы» – стоимость комплектующих налоговую базу не уменьшит;

– «доходы минус расходы» – стоимость комплектующих попадет в расходы на ремонт основных средств или в материальные расходы по мере оплаты и замены.

Стоимость комплектующих отражайте в расходах на ремонт основных средств, если поломанный компьютер учитываете как основное средство – он стоит больше 100 000 руб. Как отразить в расходах замену запчастей при модернизации основного средства, читайте в рекомендации.

Компьютер в налоговом учете к ОС не относится – стоимость комплектующих учитывайте в составе материальных расходов. Стоит отметить, что порядок учета расходов на восстановление компьютера-матзапаса в НК не прописали. Поэтому учреждение вправе списать их по статьям расходов по пункту 1 статьи 346.16 НК. Условие – соблюдены все требования главы 26.2 НК: расходы экономически обоснованны, подтверждены документами, оплачены и т. д.

Такие правила расчета единого налога при упрощенке установлены пунктом 1 статьи 252, подпунктом 1 пункта 1 статьи 254, пунктом 1 статьи 257, пунктом 1 статьи 346.14, подпунктами 3, 5 пункта 1, пунктами 2, 4 статьи 346.16, пунктом 2 статьи 346.17 НК. Дополнительные разъяснения дает Минфин в письме от 14.11.2008 № 03-11-04/2/169.

Важно! При модернизации компьютера заменили все его комплектующие или большую часть – собранный ПК учитывайте как новый объект. Если новая стоимость такого объекта превысила 100 000 руб., затраты на модернизацию классифицируйте как расходы на приобретение амортизируемого имущества. Их списывайте в общем порядке. Это подтверждают сотрудники Минфина в частных разъяснениях.

Читайте также: