Металлический вклад золото в сбербанке курс

Покупка драгоценных металлов во все времена являлась самым безопасным и надежным способом капиталовложений. В кризисной экономической ситуации деньги могут обесцениться, а золото останется золотом независимо от состояния экономики. Вариантов, как и где купить золото физическому лицу, немало. Каждый из них имеет свои особенности, достоинства и недостатки.

Выгодно ли вкладывать в золото?

Золото – один из самых надежных способов хранения сбережений. 10 грамм благородного металла сегодня – это те же самые 10 грамм и через 15 лет. Динамика цен на золото – важнейший экономический индикатор, который позволяет оценить инвестиционные риски. В периоды неустойчивой экономической ситуации стоимость золота повышается, в то время как иные варианты вложений подвергаются высокому риску. Когда экономическая ситуация улучшается и прогнозы становятся более оптимистичными, цены на золото снижаются. Поэтому покупка золота в спокойное время и продажа в кризисное может принести хорошую прибыль.

В настоящее время золото используется не только для создания ювелирных изделий и коллекционных монет. Его широко применяют в производстве техники, в медицине, косметологии и пищевой отрасли. Чистое золото практически не взаимодействует с окружающей средой. Его добыча ведется с давних времен, и запасы постепенно истощаются.

Где можно купить золото?

Редкость, уникальность физических свойств и востребованность золота в разных отраслях обеспечивают стабильно высокий спрос на него. Оно не может резко потерять в стоимости или обесцениться. Физически золото можно купить в виде:

- ювелирных украшений

- слитков,

- инвестиционных или памятных монет,

В нематериальной форме – в виде акций золотодобывающих компаний и виртуальных граммов на металлических счетах.

Ювелирные украшения

Приобретение ювелирных изделий с целью получения дополнительной прибыли имеет смысл только в тех случаях, когда речь идет об эксклюзивных украшениях, обладающих исторической ценностью или являющихся предметом современного искусства. Обычные ювелирные изделия массового производства выступать инвестиционным инструментом не могут. Приобретенное украшение практически невозможно продать по цене покупки.

Общая цена ювелирных изделий при их продаже формируется из нескольких составляющих. В нее входит не только стоимость самого металла, но и оплата работы мастера, затраты магазина на производство и его прибыль. Кроме того, ювелирные изделия, как правило, изготавливаются не из чистого металла, а из различных сплавов. Ломбарды скупают их по цене лома, поэтому использовать украшения в качестве инвестиционного инструмента невыгодно.

Слитки

Наиболее оптимальным способом долгосрочного инвестирования собственных средств является покупка слитков из чистого высокопробного золота. Физические лица могут купить золотые слитки только в тех банковских организациях, которые наделены правом осуществления операций с драгметаллами. Покупка облагается НДС в размере 20%. В случае обратной продаже средства не возвращаются.

Слитки бывают мерными и стандартными. Мерные имеют массу от 0,001 до 1 кг, стандартные – от 11,0 до 13,3 кг. В обязательном порядке на лицевой стороне указывается номер, масса, проба или доля, название металла, товарный знак производителя и надпись «Россия».

Купить слиток золота можно в банке, который предоставляет такие услуги. Для этого:

- Приходим в отделение с паспортом

- Оформляем покупку.

Слиток взвешивается несколько раз перед глазами клиента и вес записывается в документы. Каждый экземпляр упаковывается в банковскую упаковку, снимать которую не рекомендуется.

Хранить слиток нужно именно с документами, подтверждающими покупку, так как стоимость слитка без них сразу уменьшается, а последующая продажа станет невозможной.

Чтобы минимизировать риск порчи или утраты слитка, необходимо организовать его правильное и безопасное хранение. Наиболее простой способ – аренда банковской ячейки. В случае даже минимального повреждения слитка банк с высокой вероятностью не примет его обратно.

Обезличенные металлические счета

Физическим лицам открытие ОМС позволяет инвестировать деньги в благородный металл, не приобретая его в материальной форме. Покупка будет отображаться виртуально. Для этого на имя покупателя будет открыт персональный счет - на нем и будет числиться приобретенная масса золота в граммах.

- отсутствие дополнительных расходов на хранение;

- высокая ликвидность;

- возможность получения дополнительного дохода в виде процентов;

- отсутствие рисков порчи или потери металла;

- освобождение от уплаты НДС.

- необходимость уплаты НДФЛ в случае, если доход получен при владении драгметаллом менее трех лет;

- высокий риск потери собственных сбережений в случае отзыва лицензии у банка или признании его банкротом.

При зачислении средств рубли пересчитываются в граммы, при выводе денег, наоборот. При покупке виртуального металла через ОМС НДС не взимается. Вывести средства вкладчик может в любое время.

Монеты

Еще один способ инвестирования – приобретение памятных и инвестиционных монет, выпускаемых банком России. Инвестиционные монеты чеканят большими тиражами, поэтому они не имеют коллекционной ценности, но отлично подходят для инвестиций или хранения сбережений. Их стоимость приблизительно равна стоимости металла, содержащегося в них.

Памятные монеты больше предназначены для коллекционирования. Они выпускаются небольшим тиражом и, как правило, посвящены какому-либо памятному событию или важной исторической дате. Коллекционные монеты отличаются безупречным качеством чеканки, сложным дизайном и высокой художественной ценностью. Их стоимость определяется редкостью и спросом у нумизматов.

Монеты запечатываются в специальные пластиковые футляры, в которых их нужно хранить после покупки. Отпечатки пальцев или потертости негативно скажутся на стоимости изделия. Также следует сохранять квитанцию, она будет необходима для расчета НДФЛ или в случае продажи монеты.

Монеты можно купить в отделениях банков, а также в бутиках Сбербанка. Также на сайте Сбербанка можно уточнить наличие монет в отделениях на сайте.

Акции золотодобывающих компаний

Приобретение акций золотодобывающих компаний – это инвестиции в золотодобычу. Инвестор в таком случае может рассчитывать на регулярный пассивный доход в виде дивидендов от прибыли компании. Их можно использовать для реинвестирования и увеличения портфеля акций. Купить акции можно онлайн на Московской бирже.

Россияне, не имеющие статуса квалифицированного брокера или счета у иностранного брокера, могут приобрести акции российских компаний Полюс Золото и Полиметалл (Polymetal), а также американской компании Newmont.

- ПАО «Полюс» - крупнейший российский производитель золота, входит в топ-10 золотодобывающих компаний. Главным активом является Олимпиадинское месторождение – одно из наиболее крупных месторождений золота в России.

- Полиметалл - российская компания, специализирующаяся на добыче драгоценных металлов. Полиметалл ведет геологоразведочные работы, добывает золото и серебро в Хабаровском крае, Якутии, Карелии и других областях.

- Newmont Goldcorp – американская горнодобывающая компания, второй по величине производитель золота в мире. Имеет активные рудники в Австралии, Перу, Неваде и других странах.

- Barrick Gold – крупная канадская компания, является одним из лидеров золотодобывающей промышленности. Ведет работы на приисках в Австралии, Аргентине, США, Перу, Канаде и некоторых других странах.

В каких банках можно купить золото?

Реализацией золотых слитков имеют право заниматься далеко не все банки России. Для осуществления операций, связанных с продажей, покупкой или хранением драгоценных металлов, необходима специальная лицензия Центробанка. Такая лицензия сегодня есть у большинства крупных российских банков, среди которых стоит отметить следующие:

Выбирая, где купить золото в слитках, следует учитывать уровень надежности банка и его репутацию. Лидером по объемам операций с драгметаллами является ПАО Сбербанк.

Цены на золотые слитки в Сбербанке в 2022 году

ПАО Сбербанк предлагает физическим лицам купить слитки массой от 1 до 13300 г в отличном и удовлетворительном состоянии. Отличное качество означает, что слиток имеет гладкую, чистую поверхность без дефектов, потертостей и посторонних включений; комплектуется сертификатами производителя без нарушений целостности и загрязнений. На слитках удовлетворительного качества возможны загрязнения, дефекты в виде царапин или вмятин, не изменяющие их вес. Заводской сертификат может быть поврежден, на нем могут присутствовать надписи или пятна, затрудняющие просмотр текста. К этой же группе относятся слитки с символикой иного кредитного учреждения.

Цена на мерные слитки (за штуку, в рублях)

Следить за ценами можно на официальном сайте банка здесь.

Как купить золото физическому лицу в Сбербанке?

Покупка золота в слитках возможна только в определенных офисах Сбербанка. Список отделений доступен на официальном портале банка. Для покупки необходимо иметь при себе паспорт. Открыть ОМС можно в офисе Сбербанка или через систему Сбербанк Онлайн. Для этого необходимо:

- Авторизоваться в системе.

- Открыть вкладку «Прочее» - «Металлические счета».

- Кликнуть на кнопку «Открытие ОМС».

- Выбрать тип металла.

- Заполнить форму заявки, указав счет списания средств, сумму вклада или массу металла. При указании суммы масса будет рассчитана автоматически, и наоборот.

- Нажать кнопку «Открыть».

- Подтвердить указанные реквизиты.

В присутствии клиента слиток внимательно осматривается и взвешивается. Итоговые результаты проверки сверяются со сведениями, отраженными в сертификате. После оплаты формируется акт приема-передачи с указанием данных клиента и кассира, а также информация о слитке. Клиенту передается чек и сертификат, которые следует хранить весь период владения золотым слитком.

Преимущества и недостатки вложений в золото

Вложения в золото – один из самых надежных способов защиты средств от инфляции и хороший инструмент получения прибыли в среднесрочной перспективе. Как и любой другой способ инвестирования, он имеет и плюсы, и минусы.

- Надежность. Постоянная добыча золота ведет к постепенному истощению рудников и удорожанию металла.

- Стабильный рост. Получение инвестиционного дохода потребует времени, но в долговременной перспективе стоимость золота практически всегда растет.

- Ликвидность. Даже в случае кризисной ситуации в экономике золото не потеряет своей ценности, а наоборот, вырастет в цене. При необходимости его всегда можно продать.

- Различные формы покупки. Клиент может выбрать как материальную форму (слитки, монеты), так и виртуальную (ОМС).

- Дополнительные расходы. При инвестировании в золото часть дохода теряется из-за необходимости уплаты налогов, различных комиссий и затрат на безопасное хранение.

- Отсутствие дополнительного дохода. В случае покупки акций или при открытии депозита в банке вкладчик получает дивиденды. Золото не приносит пассивного дохода.

- Долгосрочность. Стоимость золота может падать и расти, поэтому ожидать получение прибыли можно несколько лет.

- Невыгодные условия покупки. Цена покупки чаще всего существенно превышает цену продажи. Разница между ними иногда достигает 20%, что делает краткосрочные операции невыгодными для инвестора.

Риск порчи или потери

Затраты на хранение

не облагаются монеты, имеющие статус средства наличного платежа

Участие в программе АСВ

облагается в случае владения драгоценным металлом менее 3 лет

Недостатки и риски есть при любом способе инвестирования, однако золото имеет существенное преимущество – с течением времени его ценность не меняется.

Правила безопасности

Есть несколько правил, которых необходимо придерживаться, чтобы не прогадать при покупке золота:

- Если покупаете 1 кг золота в слитке, то стоит помнить, что продать часть от него не получится. Нельзя его пилить, иначе примут только по цене металлолома. А целиком продать быстро не получится. Поэтому лучше покупать маленькими объемами.

- Нужно иметь одновременно большие и маленькие слитки. Если начнется крах финансовой системы, то мелкие вырастут в цене быстрее. Но составлять только из них свой актив не стоит.

- Обязательно проверять маркировку. На каждом слитке должны быть его данные – масса, проба, тип металла, собственный индивидуальный номер и знак от завода, который изготовил его.

- У слитка всегда есть свой сертификат, на котором дублируются данные. Там будет прописано все, что есть на самом слитке, кроме того – паспорт от изготовителя.

- Все операции, которые банк будет производить с золотом, должны производится только в присутствии покупателя. Если его необходимо взвесить, сверить данные, проверить качество, то сначала должны пригласить его владельца. При этом ему обязательно должны показывать весы. Погрешность инструмента не может превышать 0,01г.

- Вместе с покупкой обязательно оформляются все кассовые документы, в них также дублируется информация о покупке, слитке и измерениях.

- Важно правильно выбрать продавца. Прежде чем купить золото у одного из них, стоит проверить их право на работу и наличие необходимой разрешительной документации от ЦБ на подобную деятельность. После этого – сравнить предложения, выбрать наиболее выгодное.

- Покупать можно только у проверенных продавцов. Приобретать золото с рук категорически не рекомендуется, даже если у них есть проба и именник (клеймо, которое должно находиться слева или сверху от пробы).

- Приобретать слитки можно только отличного или удовлетворительного качества. Если при визуальном осмотре, взвешивании или других проверках выявляется отклонение от заявленных параметров, то лучше его не покупать.

Где можно покупать золото

Ниже мы приведем несколько вариантов мест, где можно купить золото:

- Отделения банков. Чаще всего за золотом идут именно туда. Из плюсов – просто и безопасно, дадут все необходимые документы. Из минусов – наценка банка может быть большой.

- Биржи и покупка онлайн. Стоимость может оказаться выгодной, документы тоже будут в порядке, как и качество. Но процедура вывода с биржи часто сложная или неудобная.

- Частные лица. Иногда можно купить золото напрямую у бывшего владельца. Из плюсов – покупка будет выгоднее, чем через банк. Из минусов – очень сложно проверить подлинность, соответствие заявленным характеристикам. Кассовых документов может вообще не быть. И самое опасное - в момент покупки могут ограбить.

- Специализированные магазины, например, ломбарды. Обычно здесь продают металлолом, но иногда бывают и слитки. Минусы те же, что и при покупке у частных лиц. Из плюсов – ломбард остается на месте, можно попробовать вернуть слиток, если с ним что-то не так. Но сильно рассчитывать на это не стоит.

Стоит ли покупать

Как показывает время, золото – надежный актив. Период владения слитками или монетами не ограничен, всегда можно купить или продать его, даже в другой стране или в момент экономического кризиса есть возможность его реализовать. Но при этом стоит помнить о том, что в краткосрочной перспективе заработать на нем не получится. Прибыльность у золота не слишком высокая, особенно на коротких дистанциях, а его хранение в банковской ячейке требует дополнительных ежегодных расходов.

Проанализировав все особенности золота, можно сделать вывод, что покупать его нужно в том случае, если планируется инвестировать надолго. Это не быстрый способ заработать, это как покупка недвижимости – инвестиция в будущее. Золото имеет смысл покупать, если продавать владелец будет его через 10-30 лет.

Металлический счет в Сбербанке

Далеко не все инвестиционные и финансовые инструменты, присутствующие на отечественном рынке, гарантируют сохранность средств клиента с одновременной возможностью заработать. Металлический счет в Сбербанке – это один из немногих реальных способов вложения денег, сочетающих надежность и выгодность. Он, как и любой другой инструмент, имеет определенные недостатки, которые в значительной степени перекрываются очевидными достоинствами.

- Что такое обезличенные металлические счета?

- Какие металлы можно купить на ОМС?

- Как зарабатывать на ОМС?

- Динамика

- Стоит ли вкладывать деньги в ОМС?

- В какой металл лучше инвестировать?

- Налоги на ОМС

- Плюсы и минусы металлического счета в Сбербанке

Что такое обезличенные металлические счета?

Под обезличенным металлическим счетом понимается специальный счет, отражающий количество драгметалла, которое принадлежит клиенту банка. Важной его особенностью выступает отсутствие информации о конкретном производителе металла, его пробе или номере слитка. При этом клиенту предоставляется возможность приобрести или реализовать металл банку без излишних формальностей в виде проверки слитков или их физической передачи из рук в руки.

Другими словами, ОМС представляет собой право обладания драгоценным металлом, которое не сопровождает необходимостью его поиска на рынке, получения, хранения, проверки состояния и других достаточно обременительных и специфических функций. Все перечисленные обязанности берет на себя банк, что удобно и выгодно обеим сторонам. Клиент получает надежный вариант инвестиций и сбережения средств, а банк – возможность привлечения дополнительных финансовых ресурсов.

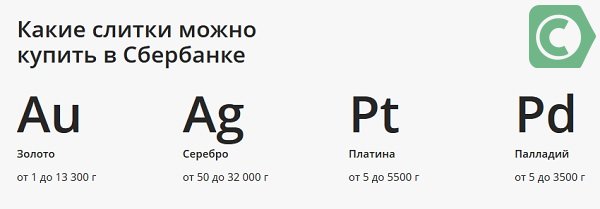

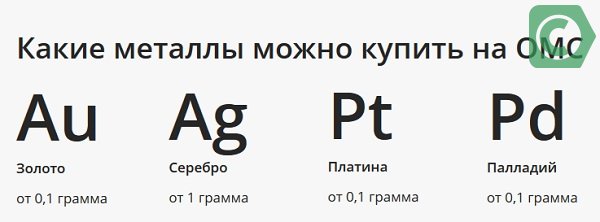

Какие металлы можно купить на ОМС?

Сбербанк предлагает 4 вида драгметаллов, которые могут быть приобретены для размещения на ОМС. К ним относятся:

- золото (традиционное обозначение – Au, минимальный размер покупки – 0,1 г.). Самый известный и часто применяемый драгметалл. Именно его стоимость зачастую определяет рыночные тенденции, несмотря на активное развитие фондового и других финансовых рынков. Поэтому нет ничего удивительного в том, что золотой счет является наиболее востребованным среди клиентов Сбербанка;

- серебро (традиционное обозначение – Ag, минимальный размер покупки – 1 г.) Чаще всего, используется как бюджетный аналог золота. Менее ценится из-за большей добычи, которая примерно в 4,5 раза превосходит аналогичный показатель для золота;

- платина (традиционное обозначение – Pt, минимальный размер покупки – 0,1 г.) Третий по популярности и востребованности драгоценный металл. По плотности платина сопоставима с золотом и хорошо с ним сплавляется, будучи при этом заметно дешевле. Следствием этого выступает частая подделка золотых слитков плавами из двух металлов. Открывая ОМС, клиенту не нужно разбираться в подобных вопросах, так как все проблемы решает банк, что выступает важным плюсом обезличенного металлического счета;

- палладий (традиционное обозначение – Pd, минимальный размер покупки – 0,1 г.) Самый редкий и поздно открытый из представленных металлов. Одно из частых использований – сплав с золотом, которое резко меняет цвет и становится «белым».

Как зарабатывать на ОМС?

Наиболее простой способ заработка на ОМС достаточно очевиден. Он реализуется по следующей схеме:

- сначала покупкой одного или нескольких металлов открывается ОМС;

- затем контролируется динамика изменения цен на любой из приобретенных драгметаллов;

- при повышении котировок вклад в металле полностью или частично продается, в результате чего из-за разницы с покупной ценой образуется прибыль.

Естественно, это самое общее описание процедуры возможного заработка на ОМС. Важно отметить, что извлечение прибыли далеко не всегда является целью открытия обезличенного металлического счет. В некоторых случаях потенциальный клиент Сбербанка руководствует другими немаловажными достоинствами при принятии решения об открытии ОМС, которые подробнее рассматриваются ниже.

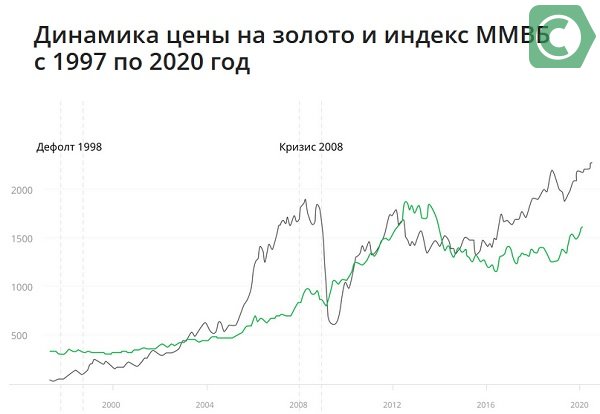

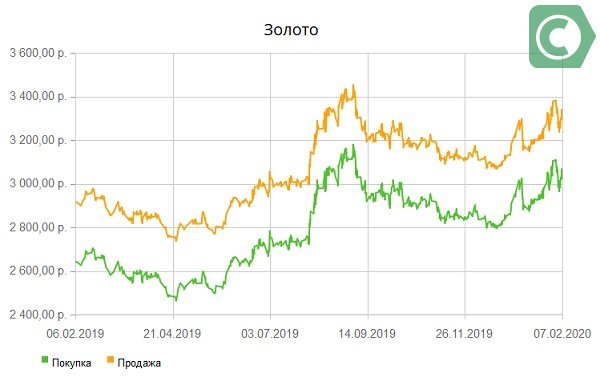

Динамика

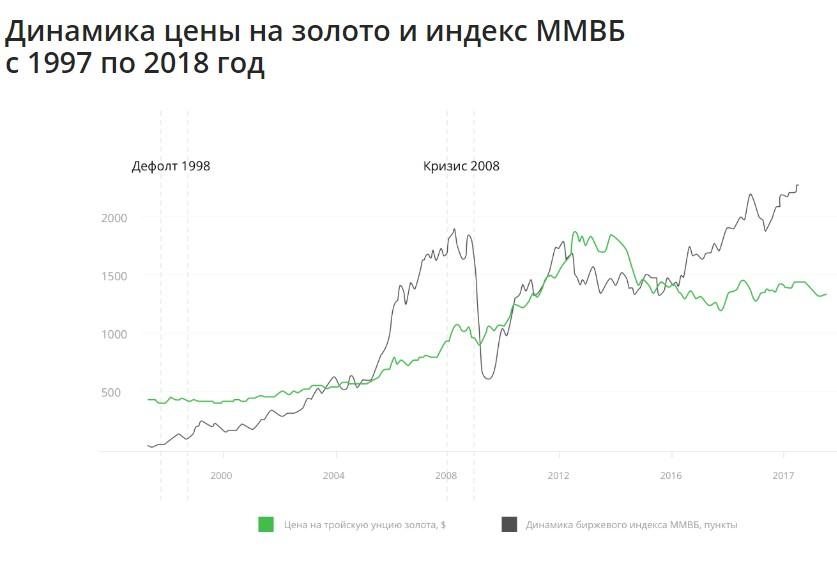

Особенности рынка драгоценных металлов и изменения цен на нем хорошо показывает сравнение в динамике двух ключевых параметров – цены тройской унции золота (традиционная мера веса для этого металла, равная 31,1035 грамма) и биржевого индекса отечественной ММВБ. Для получения более объективной картины целесообразно рассмотреть достаточно длительный период – с 1998 по текущий год. Первый показатель указывается в долларах США, второй – в традиционных пунктах.

Анализ диаграммы наглядно демонстрирует несколько важных моментов:

- при стабильной финансово-экономической ситуации в стране динамика стоимости золота практически не уступает росту биржевого индекса;

- при наступлении любого кризиса – 2 из них (в 1998 и в 2008 году) показаны на диаграмме, третий (в 2014 году) не отмечен, но также четко прослеживается – рост цен на золото стремительно обгоняет индекс, который не менее быстро обваливается;

- огромная разница в динамике во время кризисов позволяет золоту с легкостью компенсировать незначительное отставание во времена роста экономики.

Исходя из проведенного анализа, можно сделать несколько очевидных выводов:

- золото (как и остальные драгоценные металлы, динамика которых в целом аналогична) – это намного более надежный актив, чем акции фондового рынка;

- при прогнозировании кризисных явлений целесообразно переводить активы именно в драгоценные металлы;

- при стабильно растущей экономике России разумно сохранять часть активов в золоте и других металлах, что обеспечит так называемую подушку безопасности и сохранность средств при любом развитии событий. Тем более, что предсказывать кризисы удается далеко не всем;

- независимо от ситуации на финансовых рынках и в экономике, вложение в золото – самый гарантированный актив, надежно сохраняющий средства владельца и часто позволяющий ему заработать.

Общий вывод, с которым согласны большинство экспертов заключается в следующем. Золото и другие драгметаллы в виде ОМС Сбербанка далеко не всегда позволяют заработать много, но гарантируют достаточно стабильный доход. При этом они точно исключат потерю накоплений владельца.

Стоит ли вкладывать деньги в ОМС?

Принятие решения об открытии ОМС в значительной степени зависит от предпочтений и потребностей потенциального клиента Сбербанка. В любом случае необходимо внимательно рассмотреть основные достоинства подобного вложения финансовых ресурсов. Сначала необходимо привести наиболее важные плюсы вложения в драгоценные металлы:

- сохранность сбережений. Приведенные выше аргументы наглядно продемонстрировали, насколько уверенно ведут себя котировки цен на золото и другие драгметаллы даже во время самых серьезных кризисов;

- выгодность. В долгосрочной перспективе вложения в драгоценные металлы всегда окупаются. Более того, достаточно часто они приносят прибыль, превышающую любые альтернативные варианты инвестиций при намного меньшей рискованности;

- ликвидность. Спрос на золото, серебро, платину и палладий стабилен всегда. С течением времени он только растет и практически не зависит от увеличения объемов добычи и других факторов.

Помимо очевидных достоинств вложения средств в драгоценные металлы, требуется обязательно отметить несколько впечатляющих преимуществ, касающихся открытия ОМС в Сбербанке. В их числе:

- полное исключение риска потери или кражи драгметалла. В этом ключевое достоинство ОМС по сравнению с монетами или слитками;

- простота совершения операций с ОМС. Функционал Сбербанк Онлайн позволяет продать или купить необходимое количество нужного металла в течение 2-3 минут. Для осуществления сделки не требуется оформление каких-либо документов, вся информация находится в личном кабинете интернет-сервиса клиента, а оплата выполняется с его карточки;

- отсутствие расходов, сопутствующих операциям со слитками или монетами. Речь в данном случае идет о поиске металла, оформлении большого количества документов, хранении и других подобных действиях. Не стоит забывать о налогообложении таких сделок, что дополнительно увеличивает расходы;

- удобство управления. ОМС открывается один раз – при первой покупке драгметалла. Срок действия металлического счета не ограничен, что исключает затраты времени на ненужные формальности.

В какой металл лучше инвестировать?

После принятия решения об открытии ОМС необходимо определиться, какой именно драгоценный металл целесообразнее всего купить. Существует один достаточно простой совет, которые заключается в следующем. Самая надежная и при этом эффективная стратегия на рынке – диверсификация вложений, которая предусматривает приобретение разных инвестиционных продуктов.

Приведенное правило в полной мере применимо к рынку драгметаллов. Поэтому новичкам, не обладающим достаточным набором навыков и умений ориентироваться в хитросплетениях рынка, проще всего, приобрести сразу несколько разных металлов. Тем более, что дополнительных расходов, по сравнению с покупкой одного драгметалла, отсутствуют.

Необходимые условия

Для того, чтобы стать владельцем ОМС, необходимо быть клиентом Сбербанка и иметь оформленную в финансовой организации карточку. Это является обязательным условием, так как все операции по покупке и продаже драгметаллов выполняются непосредственно в Сбербанк Онлайн с баланса карточки.

Пошаговая инструкция

Сбербанк предлагает два способа открытия обезличенного металлического счета. Первый предусматривает личный визит клиента в офис банка. В этом случае необходимо обратиться к сотруднику учреждения и следовать его инструкциям.

Однако, намного чаще используется второй вариант. Он предусматривает следующие действие клиента:

- авторизация в сервисе Сбербанк Онлайн. Для этого требуется пройти по ссылке с главной страницы портала финансового учреждения;

Подробная инструкция об открытии ОМС приводится на сайте Сбербанка. Там же размещается альтернативный вариант перехода к форме открытия.

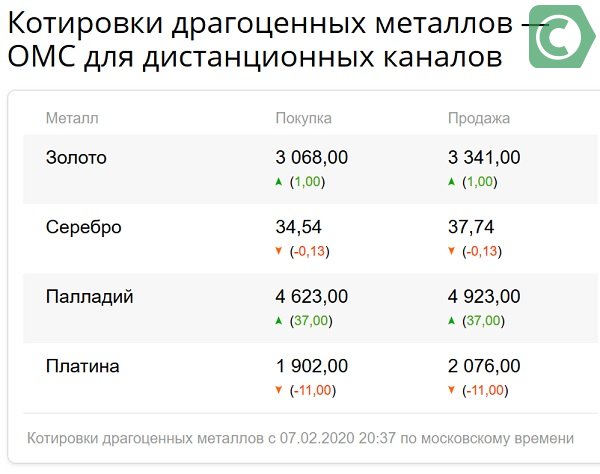

Где следить за динамикой цен?

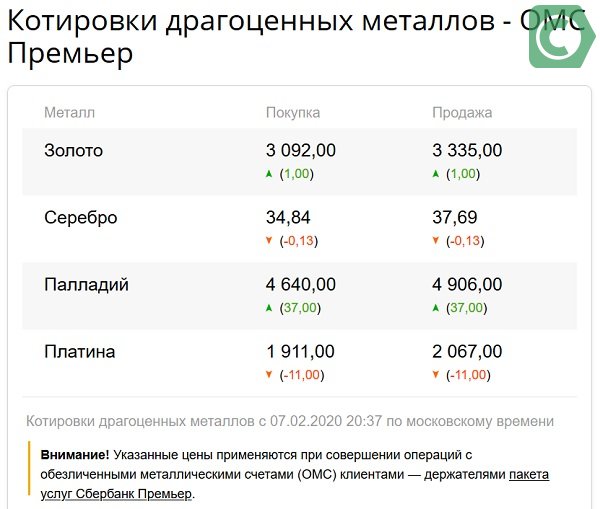

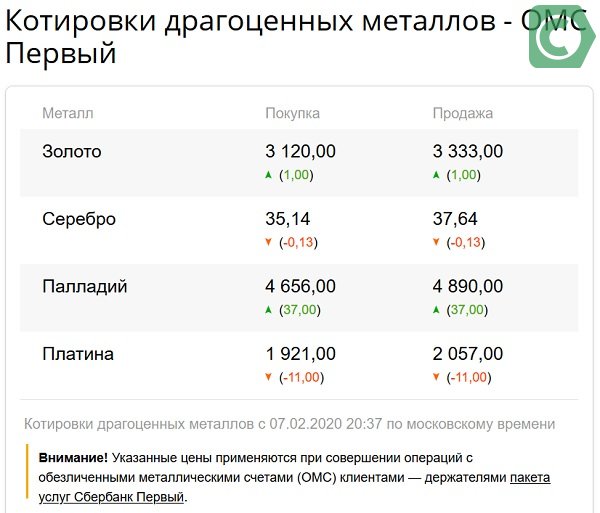

Для работы клиентов с обезличенными металлическими счетами Сбербанк предоставляет несколько удобных инструментов. В первую очередь, речь идет о странице с котировками драгоценных металлов. На ней размещается исчерпывающая информация, из которой пользователь имеет возможность узнать:

- текущую стоимость покупки и продажи любого из четырех драгметаллов;

- динамику ее изменения по сравнению с предыдущей торговой сессией;

Клиенту предоставляется возможность распечатать любой из графиков. Кроме того, на странице размещается ссылка на калькулятор доходности, позволяющий произвести необходимые клиенту расчету о выгодности различных вариантов вложений.

С помощью удобного онлайн-калькулятора пользователь имеет возможность рассчитать доходность приобретения любого из драгоценных металлов исходя из вложенной суммы. Вычисления выполняются с учетом уже имеющейся динамики котировок и наглядно демонстрируют, какая могла быть получена прибыль при инвестировании средств в тот или иной временной отрезок.

Калькулятор доходности позволяет получить представление о выгодности такого инвестиционного инструмента как обезличенный металлический счет. Кроме того, он помогает лучше изучить особенности рынка драгоценных металлов в кратко- и долгосрочной перспективе. Именно поэтому для новичков, только открывших ОМС, крайне важно провести несколько расчетов и понять принципы работы как самого калькулятора, что пригодится в будущем, так и всего сегмента рынка.

Налоги на ОМС

На сегодняшний день не существует проработанной нормативно-правовой базы, касающейся налогообложения обезличенных металлических счетов. Как следствие – даже у специалистов в финансах и налогах нет единого мнения о том, как правильно начислять и платить налоги с возможных доходов или имущества. Более того, не всегда понятно, кто именно должен это делать – банк или его клиент.

Большая часть экспертов считает, что налогом следует облагать только доход от курсовой разницы, полученный при продаже драгметалла банку в случае превышения цены его приобретения при сроке действия ОМС свыше 3-х лет. В этом случае доход должен быть задекларирован самим клиентом по итогам года, после чего начисляется и уплачивается налог.

Важно отметить, что никаких других налогов – НДС, на имущество и т.д. – платить не нужно, что является важным плюсом подобных операций. По крайней мере, по мнению большинства специалистов. Тем более, имеется возможность закрывать счет каждые три года.

В любом случае, необходимо понимать, что открытие ОМС и связанные с этим сделки с драгоценными металлами – не самая интересная для фискальных служб тема. Следует признать, что и это существенное достоинство обезличенного металлического счета Сбербанка.

Плюсы и минусы металлического счета в Сбербанке

Стандартным минусом обезличенного металлического счета является отсутствие обязательного страхования, как это принято для обычных банковских вкладов. Однако, применительно к Сбербанку данный недостаток сложно признать реальным, учитывая стабильность финансового положения и место организации в отечественной экономике. Другой возможный минус – нестабильность цен на драгоценные металлы в краткосрочной перспективе. Но и в этом случае необходимо признать, что любые другие альтернативные варианты инвестиций по этому показателю уступают золоту и другим драгметаллам.

В остальном открытие ОМС в Сбербанке предоставляет клиенту несколько существенных преимуществ, в числе которых:

Металлический вклад золото в Сбербанке

Золото всегда считалось символом богатства и благополучия, поэтому является привлекательным инструментом для инвестирования. Современная экономика является крайне нестабильной и многие люди боятся, что деньги могут обесцениться, и они понесут большие финансовые потери. Открытие металлического вклада в Сбербанке на золото – это отличный способ застраховать свои сбережения от инфляции или валютных скачков.

В связи с растущим интересом россиян к инвестированию в драгоценные металлы (чаще всего в золото) Сбербанк предлагает открытие обезличенного металлического счета. Отличительная особенность ОМС — на нем учитывается не реальный драгметалл с определенными характеристиками (проба, количество слитков, производитель), а обезличенные параметры.

В зависимости от собственных потребностей, клиент может выбрать один из вариантов ОМС:

- счет с неограниченным сроком действия;

- срочный счет с фиксированным сроком действия, который указывается в договоре при открытии;

- ОМС без начисления процентов (доход растет с ростом цен на драгоценный металл);

- с начислением процентов в виде граммов драгметалла, благодаря чему увеличивается его размер к моменту завершения срока договора.

Процедура открытия ОМС не представляет собой ничего сложного. Первым делом потребуется обратиться в любой филиал. Здесь будущий вкладчик сможет получить профессиональную консультацию.

Работник банка расскажет обо все нюансах процедуры и возможной выгоде ОМС. Ему можно задать различные вопросы, а также уточнить какой процент придется отдавать за использование услуги. Далее последует процедура ознакомления с данным вариантом инвестиций. Вкладчик сможет ознакомиться со списком требуемых документов, ознакомиться с ценой драгоценного металла, а также узнает, в каких случаях можно будет расторгнуть соглашение.

Металлические вклады в золото

Нужно учесть тот факт, что банковское учреждение заботиться в первую очередь о своей выгоде, а уже потом о выгоде клиентов. Вклады в золото в Сбербанке могут быть максимально выгодными, если учесть некоторые нюансы:

- Первым делом нужно понять, что представляет собой такое понятие как курсовая разница. Драгметалл приобретается вкладчиком по одной цене, а продаваться он будет по цене, которая выгодна в первую очередь банковскому учреждению. Потребуется запастись терпением, так как золото окупит себя минимум через 6 месяцев.

- Важным нюансом является ставка по процентам. Ставка по драгоценным металлам значительным образом отличается от рублевого депозита, который может достигать до 7-8%. Вложения в золото возможны только при 3-4% годовых.

- Необходимо также разобраться с таким понятием как ликвидность. Для того чтобы обезопасить вкладчиков от различных рисков, банк предусмотрел возможность оперативного обналичивания средств. Если у клиента внезапно поменяются планы, он сможет забрать свои вложенные средства. В данном случае правда произойдет небольшая потеря процентов прибыли.

Депозит в драгоценные металлы всегда считался более выгодным, так как стоимость золота является равной во всем мире, тогда как валюта может обесцениться внезапно, или наоборот подняться в цене.

Оформить счет можно в режиме онлайн, для этого вам потребуется зайти в Сбербанк онлайн и пройти регистрацию, подробнее читайте в нашей статье — Сбербанк онлайн логин идентификатор — что это?

Преимущества металлического вклада

Большинство людей понимают, насколько невыгодным и даже опасным может быть хранение денег «под подушкой». Деньги должны не просто лежать, а приносить доход их хозяину. С каждым годом все больше людей обращают внимание на банковские депозиты.

Один из наиболее безопасных надежных способов приумножить свое богатство – это металлический вклад золота в Сбербанке. Данный тип депозита характеризуется как преимуществами, так и недостатками. Среди плюсов ОМС можно отметить следующие моменты:

- Вкладчик сможет манипулировать средствами на своем счету, так как он сможет пополнять их или снять по своему усмотрению. Также инвестор сможет переводить средства на счета другого типа.

- Если речь идет об обезличенном счете, то стоит учесть что настоящего драгоценного металла не будет на счету. Клиент покупает виртуальный металл и кладет его на свой такой же виртуальный счет. Главное преимущество данного типа счета состоит в том, что налогов уплачивать не потребуется. Если приобретается настоящее золото, то уплаты НДС не избежать.

- Прибыль обезличенного счета также не облагается налогами. Если же вкладчик захочет забрать средства в виде настоящего золота, то налог придется заплатить.

- Отсутствуют проблемы, связанные с приобретением реальных слитков. В этом случае необходимо внимательно следить за сохранностью слитка, поскольку в конечном счете это влияет на стоимость дальнейшей продажи. Не требуются дополнительные затраты на хранение, сертификацию слитков.

Было бы несправедливо не рассказать о минусах данного типа депозита:

- Главный недостаток это невысокая ставка по процентам.

- Необходимо учесть, что ОМС в отличие от обычных депозитов не страхуют с дальнейшим возмещением.

- За операции с золотом взимается комиссия.

Отзывы про металлические вклады

Существует большое количество отзывов о данных типов депозита. Отзывы о вкладах в золото в Сбербанке преимущественно являются положительными. Большинство вкладчиков утверждают, что такие инвестиции являются выгодными и перспективным для получения дохода вариантом.Стоит отметить, что вкладчики, оставляющие положительные отзывы, в основном вкладывали большой слиток драгоценного металла и на длительный срок.

Исходя из отзывов, можно сделать следующие выводы:

- ОМС пользуются у клиентов популярностью и доверием.

- Клиенты, которые инвестируют средства в золото, ничего не теряют в худшем случае, но обычно со временем получают прибыль.

- Данный способ приумножения денег больше приходится по душе тем гражданам, которые не нацелены на быстрое обогащение.

В последние годы заметно, что золото на мировом рынке только растет в цене. Благодаря этому нюансу можно сделать вывод, что прибыль от металлического депозита будет только расти.

Надежность металлического вклада в Сбербанке (видео)

Мнение экспертов об эффективности приобретения ОМС.

Перед тем как осуществить вклад необходимо выбрать банковское учреждение. Поскольку ОМС не страхуются (так же как и средства на Сберегательном сертификате Сбербанка), вкладчик может потерять средства в результате ликвидации банковского учреждения.

Поэтому стоит доверить свои средства надежному и проверенному банку. Именно таким является Сбербанк России. У данного финансового учреждения имеются в наличии все необходимые приборы и оборудования, которые помогут, не только максимально точно измерить вес золота, но и определить его подлинность. Также стоит отметить, что банк использует только те методы хранения, которые обеспечат металлам целостность и сохранность.

Обезличенные металлические вклады (видео)

Из видео вы узнаете, как открыть ОМС в Сбербанке на золото.

Заключение

ОМС в Сбербанке — интересный и безусловно достойный внимания вариант для вложения средств в современной России, но не стоит забывать, что финансы нужно распределять и не вкладывать все свои свободные средства только в драгметаллы.

Как в Сбербанке вложить деньги в золото

Издавна золото считается самым ликвидным активом в банковской сфере. Последнее время драгметалл наряду с депозитами и облигациями становится надежным инструментом для инвестирования. Рассмотрим, как в Сбербанке выгодно вложить деньги в золото, и какие преимущества и риски ожидают начинающих инвесторов.

Как вложить деньги в золото в Сбербанке под проценты

Открыть золотой вклад в Сбербанке можно двумя способами – купить золотые слитки или открыть обезличенный металлический счет.

Первый способ отличается от другого тем, что приобретению драгметалла сопутствует платная процедура экспертизы и дальнейшего хранения. По завершению договора слитки выдаются на руки владельцу с выплатой налога. Открытие ОМС происходит без выдачи реального золота, а ежемесячный доход рассчитывается по разнице котировок на драгметалл с последующей конвертацией в деньги.

Если в обычном вкладе прибыль определяется за счет начисления процентов, то по ОМС проценты не начисляются, а доход от вклада зависит только от роста цен на металл на международном рынке. Такой вклад подходит тем клиентам, которые привыкли иметь дело с реальными денежными средствами и получать прибыль в привычном «бумажном» эквиваленте. Еще одно преимущество обезличенного металлического счета – отсутствие оплаты НДС и трат на хранение.

Перед тем как вложить деньги в золото в Сбербанк под проценты, покупая реальный металл, а не виртуальный, следует продумать варианты его хранения. Лучше всего это сделать в одном учреждении: налоги и расходы будут меньше. Опытные инвесторы советуют приобретать слитки в 50 г и 100 г: они более выгодны, чем экземпляры меньшего объема. Чем больше вес покупаемого слитка, тем меньше цена металла за 1 г. Чтобы избежать налогообложения, можно перевести металл на металлический счет ответственного хранения.

Преимущества золотого вклада

Стоит делать вклад в золото в Сбербанке, выгодно ли это? Рассмотрим преимущества такого инвестирования:

- в отличие от рублевых и валютных счетов золотые вклады безопасны – они менее подвержены инфляции;

- при длительном сроке можно не только спасти собственные средства от инфляции, но и добиться определенной прибыли;

- неуклонный рост цен на мировом рынке гарантирует небольшую, но стабильную и прогнозируемую прибыль;

- у товара высокая ликвидность;

- прекрасный инструмент для диверсификации инвестиционного портфеля;

- высококачественные золотые слитки можно использовать в любых целях;

- процедура оформления занимает минимум времени, открытие и содержание счета бесплатные;

- металлический счет можно открыть на ребенка.

Рисков таких вложений — минимум, самый главный риск – выбор банка и его надежность: золотые вклады не подлежат страхованию в случае банкротства учреждения, и клиенту не удастся вернуть свои средства.

Условия открытия золотого вклада

Процедура открытия золотого вклада упрощена до минимума. Вкладчику потребуется предоставить следующие документы:

- паспорт,

- ИНН,

- заявление,

- подписанный договор, где указаны все условия по ведению и сохранению вклада, порядок приема и выдачи драгметалла;

- поручение о передаче слитков в банковское хранилище.

Если физлицо не открывает ОМС, а приобретает реальный драгметалл, то предварительно ему придется внести платеж за прием товара в хранилище и оплатить экспертизу, которая определит итоговую цену металла.

Есть особенности процедуры:

- приобрести драгметалл можно в диапазоне от 1 г до 1000 г;

- нет необходимости открывать банковский счет;

- допускается хранение в банковской ячейке.

После окончание договора, вкладчик может получить свой слиток, предварительно оплатив НДС.

Как определяется цена на слитки 999 пробы

Для расчета реальной стоимости золота 999 пробы за 1 грамм на конкретную дату необходимо знать, что курс на драгметаллы устанавливается Сбербанком ежедневно и зависит от цен на мировом рынке драгоценных металлов. Среди факторов, влияющих на стоимость слитков, можно отметить следующие:

- спрос инвесторов;

- высокий уровень качества слитков, поскольку Сбербанк работает только с надежными производителями;

- уменьшение объема производства на международном рынке;

- наличие у Сбербанка золотовалютного резерва.

Именно такие факторы учитывает банк при расчете стоимости слитков золота. Можно самостоятельно высчитать цену за 1 грамм золота. Для этого соотнести стоимость 1 тройской унции драгметалла к курсу доллара на конкретный день. К этому числу прибавить НДС (13-16 %).

Как хранить деньги в золоте в Сбербанке

Приобретая слитки, нужно задуматься об их правильном хранении. Есть несколько аргументов против хранения их дома. Это небезопасно, а вдобавок, клиент вряд ли способен предоставить хорошие условия для сохранности товарного вида слитка.

Малейшая царапина автоматически снижает стоимость изделия, более серьезные повреждения могут стать причиной отказа банка в покупке. Иногда повреждение самой упаковки может значительно повлиять на цену, а некоторые учреждения принимают изделия только в фирменной упаковке. Поэтому большинство банков неохотно идут навстречу при покупке слитков, которые не были оставлены у них на хранение. Так банки стремятся обезопасить себя от проблем в реализации товара. Поэтому желание держать золото дома может закончиться тем, что при желании реализовать его в банке цена слитка приравняется к цене лома.

Как правильно хранить деньги в золоте в Сбербанке? Если клиент отдает предпочтение не виртуальному золоту в виде ОМС, а реальному, то лучше оформить металлический счет ответственного хранения. Его можно открыть только в тех отделениях, где есть специальное оборудование для оценки и измерения металла. При внесении на хранение все слитки имеют собственные характеристики: проба, вес, серийный номер, клеймо, дату выпуска. Эта информация фиксируется специальным документом и во время передачи слитков на склад составляется акт. Учреждение не имеет право использовать размещенные на ответственное хранение слитки как кредитные средства, и обязано выдать клиенту его собственность по первому требованию. За подобные услуги берется комиссия – за зачисление на склад, ежемесячно за ведение вклада, за выдачу или перевод в другую финансовую организацию.

На время карантина и после него смогие банковские услуги стали доступные в онлайн режиме. Банки пошли на встречу клиентам с учётом современных вызовов перед человечеством максимально перевели свою сферу в онлайн плоскость.

Перед тем как вложить деньги в золото в Сбербанке, следует учесть несколько нюансов и взвесить все возможные плюсы и риски данного инвестирования.

Необходимо знать, что цена на золото не всегда растет и могут быть периоды, когда она снижается. Поэтому самый выгодный вариант – делать вложения на длительный период. Это главный совет для новичков-инвесторов. Еще один важный момент касается хранения: дома держать золото не выгодно.

Несоблюдение правил хранения может привести к утере физического состояния металла и упаковки, что значительно скажется на цене и затруднит дальнейшую реализацию драгоценного металла. Золотые слитки облагаются налогом. Поэтому есть альтернативный способ – открытие виртуального металлического счета, получая прибыль в денежном эквиваленте от разницы цен на драгметалл.

Котировки драгметаллов Сбербанк

Выбирая варианты инвестирования, нередко рынок драгоценных металлов вызывает большее доверие у клиентов. Не секрет, что котировки драгметаллов (в Сбербанк по ОМС) демонстрируют более стабильные тенденции по сравнению с валютными вложениями.

Котировки драгаметаллов Сбербанк

Клиенты, открывшие обезличенный металлический счет, должны знать, что курс драгметаллов может существенно отличаться. Это во многом зависит от статуса клиента и способа получения информации. Различают 4 вида котировок:

- для VIP-клиентов, подключившихся к сервису Премьер;

Для двух последних категорий предлагаются льготные курсы покупки драгметаллов в обезличенном виде.

В частности, клиент получает доступ к своему счету в сервисе дистанционного обслуживания клиентов. Используя его, можно видеть изменения баланса, а также просматривать котировки непосредственно на сайте банковского учреждения в соответствующем разделе для частных инвесторов.

Преимущества металлического счета

Банковское учреждение предлагает своим клиентам открыть обезличенный металлический счет. Не стоит путать это с покупкой непосредственно слитков. В отличие от последних, на ОМС не указываются конкретные характеристики приобретенного клиентом металла.

Когда клиент приобретает слиток, он получает к нему дополнительный документ, содержащий полную информацию о нем: вес, номер, производитель, проба. При открытии металлического вклада клиент приобретает металл в обезличенном виде.

Например, золото на определенную сумму. Но характеристик ему не присуждается. Обусловлено это необходимостью становления участником игры на фондовых биржах по группе драгоценных металлов.

Принцип получения прибыли основан на котировках драгметаллов. ОМС Сбербанка на сегодня позволяет получать полную информацию в данном направлении.

Металлический счет предоставляет клиентам такие возможности и преимущества:

- Получение дополнительной прибыли, связанной с ростом курса драгоценного металла.

- Покупка металла происходит мгновенно. Аналогично продажа.

- При проведении операций с обезличенным металлом не взимается НДС.

- Альтернативный вариант участия на фондовом рынке.

- Открытие бесплатное. За обслуживание не взимается комиссия или оплата.

- Возможно открытие на иное лицо.

Способы открытия ОМС

Металлический вклад демонстрирует ценовую динамику металлов в обезличенном виде. Инвесторы отмечают привлекательность такого вида инвестирования для получения достойного уровня прибыли.

Это объясняется его преимуществами по сравнению с приобретением реальных слитков драгметаллов:

- операции покупки-продажи не облагаются НДС;

- отсутствуют затраты на хранение и транспорт, что влияет на себестоимость обезличенного металла;

- отсутствуют риски, связанные с кражами и форс-мажорными обстоятельствами;

- легкость обналичивания.

Наиболее распространенный и востребованный металл сегодня – золото. Также клиент имеет возможность открыть счет с использованием серебра, палладия и платины. Для открытия можно использовать любой из способов:

- Банковское отделение .

- Онлайн-сервис (при наличии открытых счетов и активации сервиса).

При посещении отделения, потребуется заполнить заявку. Сотруднику нужен паспорт, чтобы произвести идентификацию личности клиента. Открытие металлического счета происходит в порядке, аналогичном любому другому.

Клиент может выбрать вариант своего вклада, которые предусматривают разный уровень доходности:

- Прибыль вырастает только в связи с изменением курса. Количество обезличенного металла остается на одном уровне, но меняется его стоимость исходя из тенденций фондового рынка.

- Кроме вышеупомянутого принципа изменения суммы, происходит начисление процентов (как при вкладе на депозит).

При открытии в онлайн-сервисе, инструкция схожа с открытием любого другого счета. Потребуется выбрать: Открыть счет – ОМС. Составить заявку на предложенном бланке: внести паспортные данные, сумму для инвестирования, тип металла. После рассмотрения, сотрудники банка сообщат клиенту, когда можно подойти в отделение и подписать документы на открытие счета.

Помимо этого, можно вложить имеющиеся слитки металлов. На такие операции предусмотрено взимание оплаты:

- стандартные слитки — 0%;

- в неудовлетворительном состоянии — 0,1%;

- мерные слитки — 15-400 рублей исходя из веса;

- мерные слитки в неудовлетворительном состоянии — не принимаются.

- в отличном состоянии — 0-0,5%;

- не соответствующее good delivery — 1-1,5%;

- в мерных слитках — 0%;

- в неудовлетворительном состоянии — не принимается.

- Платина, палладий — по согласованию.

Сервис также позволяет контролировать свой счет. Котировки драгметаллов по ОМС в Сбербанке РФ клиент может просмотреть из своего Кабинета в сети.

Открытие ОМС на иное лицо

Открыть металлический вклад можно на имя несовершеннолетнего. Сделать это могут родители или опекун. Потребуется предъявить свидетельство, выданное при его рождении, и паспорт родителя, в котором есть отметка о наличии детей. У опекуна должно быть удостоверения соответствующего образца, выданное органом опеки.

Если несовершеннолетнему более 14 лет, он может выполнить операцию самостоятельно, заручившись разрешением родителей. Оно должно быть заверено у нотариуса.

Производить операции по вкладу разрешено опекунам, родителям и иным гражданам, ели это оговорено в договоре и заверено нотариально. По достижению 14 лет, он сможет производить действия сам, если в банк передано соответствующее разрешение от родителей. Также родители или опекун могут посетить отделение и лично сообщить сотрудникам о своем согласии.

Таким образом, родители могут накопить определенную сумму на имя своего ребенка. Тенденция изменения стоимости золота в долгосрочной перспективе имеет ярко выраженный рост, вы всегда можете проверить историю котировок драгметаллов для Сбербанк ОМС. По примерным подсчетам специалистов за 12 лет можно накопить порядка 2 млн. рублей при ежемесячном вкладе на металлический счет 3 тыс. рублей.

Особенности инвестирования в ОМС (видео)

Консультация эксперта в особенностях приобретения обезличенных металлических счетов, важные нюансы, на которые стоит обратить внимание.

Котировки драгоценных металлов являются ключевым показателем, определяющим инвестиционную целесообразность того или иного драгметалла. Изменение цен отражает ОМС, который является идеальным решением для инвестирования на длительный период. Поскольку вклад не входит в категорию гарантированных, следует внимательно отнестись к выбору банка, где планируется открытие счета.

Читайте также: