Металлический вклад в сбербанке условия

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

ОМС — обезличенный металлический счет. Его можно назвать вкладом, но валютой выступают не деньги, а металл, причем без физического присутствия. Прибыль вкладчика формируется за счет постоянного роста стоимости металлов на рынке. Обезличенный металлический счет в Сбербанке могут открыть все граждане РФ, ничего сложного в этом нет.

Как работает ОМС Сбербанка, что собой представляют такие инвестиции, их особенности. Как открыть обезличенный металлический счет, какие металлы приобретаются, механизм получения прибыли. Важная информация для вкладчиков на Бробанк.ру.

Суть ОМС в Сбербанке

Открывая в Сбербанке обезличенный металлический счет, гражданин фактически становится вкладчиком. Но валютой выступают не реальные деньги, а драгоценный металл. Человек сам выбирает, какой в какой металл хочет вложиться. Можно открыть счет в Сбербанке в золоте, серебре, платине или палладии.

Банк устанавливает минимальную сумму покупки. В случае с серебром — это 1 грамм, с другими металлами — от 0,1 грамма. То есть фактически открытие не подразумевает больших затрат.

Если по классическим вкладам все понятно, гражданин видит актуальную процентную ставку, то с ОМС не все так очевидно. Ставки по таким вложениям не устанавливаются, доходность определяется на счет роста стоимости металла на рынке. Чем серьезнее увеличение, тем выше окажется прибыль. Но однозначно назвать доход невозможно.

Металлические вклады в Сбербанке, важные особенности:

- металл покупается только на бумаге, фактически его нет. Поэтому не нужно нести расходы на хранение, но и на руки металл не получите;

- счет ОМС в Сбербанке открывается бесплатно, НДС при покупке и продаже высчитываться не будет;

- в договоре фигурирует масса и вид драгоценного металла. Фактически вкладчик указывает желаемую сумму вложения, ему переводят эти деньги в граммы;

- покупка металла при открытии ОМС совершается по текущему курсу, его можно увидеть на сайте Сбера.

Такого вида инвестирование используется при желании вложить средства долгосрочно. Для краткосрочного вложения ОМС не подходит. Курс стоимости драгоценных металлов постоянно увеличивается, но не в краткосрочной перспективе. Обезличенный металлический вклад в Сбербанке лучше открывать при намерении вложить капитал минимум на 3-5 лет. Срок можно выбрать и меньше, но в таком случае прибыль не будет очевидной, проще открыть классический депозитный счет.

По факту ОМС Сбербанка и других банков вкладом не является. Соответственно, такие вложения не попадают под защиту системы страхования вкладов.

Деньги вкладчика не застрахованы, поэтому выбирать банк для такого инвестирования нужно крайне тщательно. Идеально для этого подходит именно Сбер, потому что он считается самым надежным и стабильным банком в России. Счет открывается с перспективой на длительный срок, поэтому нужно быть бдительным и внимательным при выборе обслуживающего банка.

Как открыть ОМС в Сбербанке

Стандартно услугой пользуются граждане, достигшие 18 лет. Они открывают металлический счет при наличии паспорта. Но таким инвестированием могут воспользоваться родители или опекуны — открыть счет на имя несовершеннолетнего. Если родитель желает сделать такой “подарок” своему ребенку, то кроме своего паспорта предоставляет свидетельство о рождении. Пополнять счет можно будет без проблем, а вот расходовать средства с него — только с разрешения органов опеки.

Несовершеннолетние возраста 14-18 лет тоже могут делать вклады в драгоценные металлы в Сбербанке, но для открытия депозита такого вида потребуется письменное согласие законного представителя, то есть родителя или опекуна. Также ребенку такого возраста законный представитель может выдать письменное согласие, составленное в банке, чтобы тот самостоятельно мог выполнять финансовые операции.

Как открыть металлический счет в Сбербанке Онлайн:

- Если клиент действующий, имеет деньги на счетах, он может выполнить процесс открытия дистанционно. Нужно авторизоваться в банкинге или мобильном приложении.

- Выбрать раздел “Металлические счета”. Предварительно следует определиться с металлом и выбрать его.

- Клиент заполняет форму на открытие, банк ознакамливает его с условиями договора.

- Заявитель подтверждает намерение купить выбранный металл, эквивалентная граммам сумма списывается с текущего счета. Операция выполнена.

Удобнее всего открыть металлический счет в Сбербанке онлайн, но этот метод подходит только действующим клиентам компании. Все остальные граждане могут подключаться к услуге стандартным методом, обратившись в офис банка.

Предварительно позвоните на горячую линию Сбера по бесплатному номеру 900, чтобы узнать, возможна ли операция в удобном вам отделении. Техническая возможность открытия ОМС есть не в каждом офисе. Определившись с офисом, просто приходите туда с паспортом, деньгами и заключаете договор.

Котировки, прогнозирование доходности

Большинство граждан предпочитают открывать в Сбербанке ОМС в золоте или серебре. Эти металлы наиболее востребованы и стабильны в своем росте. Причем по последним тенденциям серебро значительно выигрывает. Например, если использовать калькулятор ОМС, предлагаемый самим Сбером, то на текущий момент золото предполагает доходность в 4,4% годовых, а если открыть ОМС в Сбербанке в Серебре, доходность указывается 12,19%. Но это на данный момент: что будет через 3-5 лет, можно только прогнозировать.

Рассматривая металлические счета в Сбербанке, обращайте внимание на котировки и график скачков цен, они помогут определиться с оптимальной формой вложения. Сервисы, предлагаемые для этого банком:

- котировки стоимости драгоценных металлов, начиная с 2002 года. Для удобства они отражены н графике, можно отследить тенденцию повышения и понижения цен;

- тем, кого интересует обезличенный металлический счет Сбербанка, будет полезно посмотреть и на текущий курс. Например, на момент написания статьи положительная динамика наблюдается для тех, кто открыл в Сбербанке ОМС золотом и серебром. А вот клиенты с палладием и платиной в убытке, курс падает;

- калькулятор доходности. Прежде чем открыть в Сбербанке обезличенный металлический вклад, обязательно воспользуйтесь этим сервисом. Но учитывайте, что курс постоянно подвергается колебаниям, поэтому расчеты предварительные и делаются на срок не больше года.

Еще один важный момент. Обезличенные металлические счета в Сбербанке — это не вклады, поэтому на инвестора налагается обязательств по уплате НДФЛ на полученную прибыль. Процедуру выполняет он сам после закрытия счета и фактического получения дохода. Но если в Сбербанке России обезличенный металлический счет действовал больше 3-х лет, обязанность уплаты НФДЛ снимается.

Приходные операции по счету допускаются, фактически ограничений нет. Главное, чтобы пополняемая сумма превышала эквивалент 1 грамма в серебре и 0,1 грамма в другом металле.

Обезличенные металлические счета

Банковские вклады, которые определяются стоимостью драгоценного металла – это обезличенные металлические счета. Обычно в качестве вклада выбирается:

- Котировки обезличенных металлических счетов

- Обезличенный металлический счет в Сбербанке

- Открытие обезличенного металлического счета

- Договор обезличенного металлического счета

- Преимущества обезличенных металлических счетов

- Расходные операции по ОМС

- Недостатки ОМС

- Закрытие обезличенного металлического счета

- золото,

- платина,

- палладий,

- серебро.

Для открытия такого счета необходимо провести следующую сделку: купить металл по установленному курсу, и его стоимость зачислится на счет. На руки драгметалл не выдается. Если необходимо обналичить часть счета – металл продается по текущему курсу и сумма списывается со счета. ОМС считаются самым удобным способом инвестирования в драгоценные металлы. Подобные операции осуществляют только крупные финансовые учреждения, они же в определенный случаях могут выдать металл в виде слитков.

Котировки обезличенных металлических счетов

Обезличенные металлические счета – на сегодня самая выгодная форма инвестиций в драгоценные металлы. Доход от них будет в долговременной перспективе – котировки обезличенных металлических счетов меняются со временем в сторону увеличения.

Почти 200 лет цена за тройскую унцию – $20.67 была неизменной. С 1934 года котировки постоянно изменяются, на 13.05.2016 года учетная цена на золото в Центробанке РФ составляет 2648.89 руб. за грамм. Убедительно ползущая вверх цена на такой драгоценный металл, как золото, заставляет всерьез задуматься о подобных инвестициях. В 2001 году за унцию просили $272, в 2011 – $1600.

Обезличенный металлический счет в Сбербанке

ОМС – это выгодная долговременная инвестиция. Открывая обезличенный металлический счет в Сбербанке, вы сможете играть на котировках драгметаллов таким же образом, как идет игра на фондовом рынке.

Преимущества открытия обезличенного металлического счета в Сбербанке Российской Федерации:

- отсутствие НДС при любых действиях с металлами на счету;

- возможность получить немалый доход в долгосрочной перспективе;

- любой металл покупается мгновенно;

- счет открывается и ведется бесплатно;

- можно оформить ОМС на ребенка.

Открытие обезличенного металлического счета

Если запланировали открытие обезличенного металлического счета, зайдите на сайт выбранного вами банка. Сегодня открыть ОМС можно в онлайн-режиме. Если вы не доверяете подобному подходу, можно обратиться к оператору банка.

Счет будет открыт в течение нескольких минут. Вам не нужно иметь дело со слитками, взвешиванием их и другими вещами, которые сопровождают покупки реальных металлов. В случае срочной нужды вы получаете деньги со счета быстро, согласно котировкам драгметаллов на текущий момент.

Договор обезличенного металлического счета

Банковский договор обезличенного металлического счета скачивается в интернете на сайте выбранного вами банка. Он практически в каждом российском банке одинаков. Здесь нужно указать все свои данные. Затем выкупить у банка драгоценный металл, который предпочитаете, о чем есть соответствующая графа в договоре, и внести его на банковский счет. Все это происходит без реального получения металла, что значительно уменьшает время открытия счета.

Операции с ОМС проходят при обязательном предъявлении клиентом документа, который подтверждает его личность. Если клиент хочет снять драгметалл в реальном виде со счета – ему придется заплатить определенную сумму.

Преимущества обезличенных металлических счетов

Если решили уберечь средства от неуклонно ползущей инфляции и даже получить выгоду от увеличения цены на драгоценные металлы, стоит открыть обезличенный металлический счет на золото, серебро, платину, палладий. Преимущества обезличенных металлических счетов следующие:

- можно открыть ОМС до востребования или срочный, что дает возможность гибко реагировать на цены рынка драгметаллов;

- у таких счетов выгодное налогообложение дохода;

- нет проблем, которые возможны при приобретении металлов в натуральном виде;

- простота и скорость открытия счета и проведения операций по нему;

- реальная возможность получения дохода за счет роста цен на драгоценные металлы.

Расходные операции по ОМС

Расходные операции по ОМС проходят оперативно и беспрепятственно – драгметалл на вашем счете продается банку по текущему курсу рубля. Деньги зачисляются на рублевый счет или выдаются наличными. Существуют некоторые особенности при проведении расходных операций по обезличенному металлическому счету:

- определенный минимальный размер приобретаемого металла;

- проценты на остаток не начисляются;

- все операции проводятся без физического присутствия драгметалла;

- срок договоров ОМС пролонгируется по желанию клиента.

Недостатки ОМС

К основному недостатку ОМС можно причислить нераспространение на эти виды счетов гарантий возмещения от системы страхования вкладов. Недостатки ОМС заключаются еще и в том, что обычно комиссия на операции по этим счетам достаточно велика. Если же вы захотите забрать драгоценный металл, лежащий на счету в реальной форме, вас ждут немалые трудности и издержки. Нужно будет оплатить:

- изготовление слитков;

- страховку их;

- транспортировку в банк;

- комиссию банка.

Если захотите закрыть обезличенный металлический счет, вам выдадут стоимость драгоценного металла деньгами.

Закрытие обезличенного металлического счета

Самый простой способ прекратить операции по ОМС – это закрыть его. Закрытие обезличенного металлического счета заключается в продаже банку граммов металла, находящихся на счету, по курсу и получение денег.

Можно снять (в некоторых банках) драгоценные металлы в физическом виде. Но при этом необходимо уплатить НДС 18 процентов от стоимости золота, платины, серебра или палладия на вашем счету. И сам банк берет за эту операцию приличную комиссию.

Вклад в золото в Сбербанке — выгодно ли?

Золото традиционно играет роль надежного актива, цена которого остается стабильной, несмотря на кризисные явления. В связи с этим вклады в золото в Сбербанке начинают интересовать всё большее число клиентов. Рассмотрим 3 варианта, доступные в банке для открытия золотого вклада и разберемся выгодно ли это, какие есть преимущества и недостатки.

Золотой вклад Сбербанка для физических лиц

Не будем выяснять причины, по которым вам захотелось сделать накопления именно в золоте — это достойный выбор, который в сочетании с другими вариантами распределения финансов может замечательно дополнить ваш инвестиционный портфель.

Вложить деньги в золото можно несколькими способами, узнаем какие варианты предлагаются в Сбербанке.

Золотые слитки

Самый простой и очевидный способ – просто купить золотой слиток. Но у этого способа есть несколько ощутимых недостатков.

Во-первых, его необходимо хранить в специальных условиях, поскольку малейшая царапина снижает продажную цену изделия, – а это дополнительные расходы как минимум на сейфовую ячейку в Сбербанке.

Во-вторых, при продаже слитка необходимо уплатить налог на добавленную стоимость – 18% от дохода.

В-третьих, цена продажи и покупки Сбербанком слитков золота вас сильно расстроит. Посмотрим на таблицу «Цены покупки и продажи мерных слитков из драгоценных металлов» для золота, за сентябрь 2018 года:

Если вы купили золото, а через пару дней решите его продать банку — вы потеряете до 30% вложений. Не самый привлекательный вариант, но в долгосрочной перспективе — возможно получить прибыль.

Золотые монеты

Сделать выгодный золотой вклад в монетах — решение, которое потребует вашего времени. Золотых монет в Сбербанке очень много, какие из них выбрать?

Одно дело, когда вы хотите просто подарить кому-то и драгоценный подарок и, фактически, предмет искусства. А другое дело, если вы решили рассмотреть монеты с точки зрения инвестиций.

Но не стоит отбрасывать такой вариант вклада — изучите специфику вопроса и возможные выгоды, они есть, но получиться может не у всех. Этот вариант подходит так же, только для долгосрочных вложений.

Золотой вклад ОМС

Поэтому для клиентов банка — проще открыть Обезличенный Металлический Счет (ОМС). Это – тот самый золотой вклад Сбербанка. Основная его единица измерения – грамм вещества.

Само же золото вам не передается, но обеспечивается резервами банка. При желании можно заказать доставку непосредственно слитка – но придется доплатить разницу в стоимости.

Открыть вклады в драгоценных металлах в Сбербанке можно любому совершеннолетнему клиенту на себя или же на своего ребенка. На вклад можно оформить доверенность или же составить завещательное распоряжение.

Помимо золота, для открытия доступны вклады в следующих металлах:

- в серебре – минимальная сумма к покупке 1 грамм;

- в платине и палладии – шаг покупки 0,1 грамм.

Банк самостоятельно устанавливает курс покупки и продажи металла, в целом он коррелирует с ценами на сырье на международных товарных биржах.

Посмотреть актуальный курс золота на сегодня по металлическим вкладам в Сбербанке можно в онлайн-кабинете на сайте банка или в мобильном приложении. Там же находится информация о стоимости основных валют – доллара и евро.

Курс золота на сегодня — просмотр через Сбербанк Онлайн

Цена золота в мобильном приложении

Особенности ОМС

Разберем — на какие ключевые особенности стоит обратить внимание физическому лицу при желании открыть золотой вклад в Сбербанке.

Преимущества

Существенными плюсами ОМС являются:

- бесплатное обслуживание – счет открывается бесплатно, за покупку и продажу металла не взимается никакой комиссии;

- возможность открыть золотой вклад онлайн с помощью интернет-банка или мобильного приложения;

- удобное управление – продажа и покупка золота на ОМС осуществляется в круглосуточном режиме прямо из дома;

- такое золото невозможно украсть или повредить;

- цена ОМС меняется в соответствии с реальным курсом драгметаллов;

- вклад бессрочный, не нужно его продлевать;

- вклад может быть открыт на имя несовершеннолетнего ребенка. При этом инвестиции надежно защищены законом. Любые расходные операции по вкладу, если ребенку еще нет 14 лет, разрешается проводить только с разрешения органов опеки и попечительства, а с 14 – им лично с письменного разрешения законного представителя.

Такой вклад защищает средства от инфляции. Если взглянуть на динамику стоимости золота, то становится ясно, что оно практически не испытывает на себе влияния от мировых кризисов и быстро восстанавливается в стоимости после падения цены.

Недостатки

Но среди минусов стоит отметить:

- проценты на вклады в золото в Сбербанке не начисляются;

- достаточно высокие спрэды;

- ограниченная ликвидность – продать золото с ОМС можно только самому Сбербанку;

- средства на ОМС не застрахованы в АСВ, и в случае отзыва лицензии у банка «сгорают» (впрочем, вероятность отзыва лицензии у Сбербанка ничтожно мала);

- необходимость доплаты за доставку физического золота.

Что касается налогообложения, то при продаже золота с ОМС необходимо будет уплатить подоходный налог (13%) с прибыли. Декларацию потребуется подавать самостоятельно – Сбербанк не выступает налоговым агентом по ОМС и не рассчитывает прибыль клиента.

Как заработать на металлическом вкладе

Многие задаются вопросом, выгодно ли открывать вклад в золоте в Сбербанке? Чтобы ответить на него, необходимо прояснить несколько моментов:

- начисления процентов по золотому вкладу нет;

- прибыль образуется за счет разницы между ценой покупки и продажи;

- Сбербанк регулирует курс драгоценных металлов в соответствии с мировыми ценами;

- между ценой покупки и продажи имеется существенная разница – спрэд (банк всегда продает дороже, а покупает дешевле);

- спрэд может составлять от 3% до 10% цены (зависит от волатильности рынка).

Заработать на данном виде вклада можно только при повышении цены на актив – т.е. на само золото. При этом рост должен быть значительным, чтобы обогнать спрэд. Так, если разница между ценой покупки и продажи составляет 5%, то и цена должна вырасти более чем на 5%.

Цена на золото в краткосрочной перспективе может не увеличиваться и даже падать, к этому нужно быть готовым. Обычно вложения в драгметаллы совершаются на несколько лет.

Особенно хорошо металлические вклады сочетаются с депозитами в долларах. На биржевых рынках испокон веков установилась зависимость: когда растет стоимость золота – падает доллар (и наоборот). Валютный вклад Сбербанка поможет нивелировать риски потери при ценовых колебаниях.

Курс золота сегодня

Следить за изменениями курса золота в ОМС Сбербанка удобнее всего на официальном сайте банка, вот ссылка: Котировки драгоценных металлов онлайн.

Здесь же можно распечатать график за выбранный вами период.

Обратите внимание, наблюдение за выставлением котировок на покупку золота у Сбербанка показало, что самый невыгодный спрэд (разница между покупкой и продажей) банк фиксирует на выходные и в ночные часы. Самые благоприятные котировки в будние дни в рабочее время.

Открытие золотых вкладов производится и в отделениях Сбербанка, и в режиме онлайн.

В офисе

Надо учесть, что не все офисы имеют необходимое оборудование, чтобы обеспечить для клиента открытие ОМС. Как правило, это те же отделения, где осуществляется продажа золотых монет и слитков.

- позвонить в Сбербанк по номеру 900📞 и уточнить — возможно ли открытие вклада в золоте в удобном для вас отделении.

- если нет желания общаться с оператором — на сайте банка есть список всех подходящих офисов.

Список на сайте найти не так просто:

Для каждого отделения будет указана информация по ОМС, монетам и слиткам:

В Сбербанк Онлайн

Но проще открыть золотой вклад Сбербанка России для физических лиц через Сбербанк Онлайн или мобильное приложение. Сам банк советует применять именно этот способ за счет его удобства и оперативности.

Порядок действий таков:

Теперь ОМС отразится в списке имеющихся у вас счетов. Для удобства расчетов Сбербанк показывает два значения: количество грамм и их стоимость (по цене продажи банку).

Если необходимо пополнить золотой вклад или продать часть актива, то нужно выбрать нужный счет, нажать Операции и далее выбрать нужное действие.

В мобильном приложении

Небольшая уточняющая инструкция для мобильного приложения. Отделение в пункте 6 — это офис Сбербанка, за которым будет закреплен ваш вклад. Если вам захочется получить бумажный договор или лично задать вопросы по золоту, то можно будет обратиться туда. Для открытия посещение Сбербанка не понадобится.

Открываем ОМС в золоте через мобильнрое приложение Сбербанка — 3 шага

Выгодно ли открывать вклад в золото

Таким образом, вклад в золото в Сбербанке может послужить для сбережения средств от инфляции. Стоимость драгоценных металлов преимущественно растет, так что сделанная вовремя покупка может обернуться хорошей инвестицией.

Приобретать золото лучше не в физическом виде, а в виртуальном на обезличенный металлический счет. Так придется платить меньше налогов и не тратиться на содержание. Однако у ОМС есть и минусы – на него не начисляются проценты и счета не застрахованы в АСВ. При снижении цены на металл доходность такого вклада падает. Заработать на золотом вкладе можно только при повышении стоимости металла в долгосрочной перспективе.

Вклады Сбербанк

Сбербанк — самый крупный российский банк, в котором открывают вклады миллионы клиентов. Но назвать предложения Сбера самыми выгодными — сложно. Можно найти вклады, которые принесут большую доходность при тех же суммах вложения. Но многие вкладчики продолжают доверять Сберу и не уходят в другие банки в погоне за процентной ставкой.

| Сумма от | 100 000 Р |

| Проц. ставка | До 7% |

| Срок | До 1 года |

| Макс. сумма | Любая |

| Пополнение | Возможно |

| Снятие | Нет |

От 4,5% до 8%

Ставка зависит от срока, способа открытия вклада (онлайн выгоднее, чем в отделении) и наличия подписки СберПрайм (+1% к ставке)

| Сумма от | 30 000 Р |

| Проц. ставка | До 5% |

| Срок | До 1 года |

| Макс. сумма | Любая |

| Пополнение | Возможно |

| Снятие | Нет |

| Сумма от | 3 000 Р |

| Проц. ставка | До 8% |

| Срок | Любой |

| Макс. сумма | 1 млн |

| Пополнение | Есть |

| Снятие | Есть |

| Сумма от | 1 000 Р |

| Проц. ставка | До 8% |

| Срок | Любой |

| Макс. сумма | Любая |

| Пополнение | Есть |

| Снятие | Есть |

Базовые вклады

Бробанк составил обзор вкладов Сбербанка в 2022 году, из которого вы узнаете, какие вклады оформляет Сбер, какие у них условия и преимущества, и как выбрать наилучшее предложение банка.

В Сбере разработано несколько программ для вкладчиков базового и премиального уровня. Второй вариант более выгоден, но чтобы стать его участником, понадобится выполнить ряд условий, которые доступны не каждому физическому лицу. Поэтому рассмотрим вначале те варианты, которые сможет открыть абсолютно любой клиент Сбера в 2022 году.

Процентные ставки по некоторым вкладам зависят от способа оформления. Так при оформлении дистанционной заявки на вклад клиент может повысить ставку на 1-3% по сравнению с оформлением в офисе.

Все вклады в Сбере делятся на:

- накопительные с самым удобным способом доступа, чаще всего у них нет ограничений по сумме пополнения и снятия;

- сберегательные, их цель не столько приумножить, сколько сохранить;

- социальные, их открывают социальным группам клиентов, например, пенсионерам или льготным категориям граждан, которые получают пособия;

- универсальные, сочетают признаки нескольких вышеописанных депозитов.

Кроме того, в Сбере есть программы для премиальных клиентов и инвестиционные программы.

Калькулятор вкладов в Сбербанке

Сравнение вкладов

В Сбере действуют два вида вкладов, которые не зависят от сезона или промо-акций.

| Условие | СберВклад | СберВклад Прайм |

| Срок хранения | 1 месяц — 1 год | 1 месяц — 1 год |

| Минимальная сумма вклада | От 100 тыс. руб. | От 100 тыс. руб. |

| Дополнительное увеличение суммы вклада | Безналом без ограничений. Наличными минимум от 1 000 рублей | Безналом без ограничений. Наличными минимум от 1 000 рублей |

| Частичное снятие суммы с вклада | Не предусмотрено, за исключением причисленных процентов | Не предусмотрено, за исключением причисленных процентов |

| Условия начисления процентов | Проценты начисляются в конце срока вклада | Проценты начисляются в конце срока вклада |

| Установленная ставка зависит от места оформления, суммы и срока | В офисе — от 5% до 8%. Онлайн — от 8% до 11% | В офисе — от 6% до 9%. Онлайн — от 9% до 12% |

При досрочном расторжении договора независимо от наличия подписки СберПрайм вкладчику выплатят доход по ставке 0,01%.

Социальные программы

В Сбербанке три вида социальных вкладов и один накопительный счет. Они отличаются условиями, ставками и тем, кому их можно открывать.

| Условие | Социальный | Пенсионный | Активный возраст | Подари жизнь |

| Кому можно открыть | Ребенку-сироте, ветерану или инвалиду ВОВ | Всем, кому начисляют пенсию или любой другой вид социальных выплат | Для женщин от 55 лет и мужчин от 60 лет | Всем, кто хочет оказать благотворительную помощь детям с тяжелыми заболеваниями |

| Максимальное количество годовых | 1,95% с капитализацией | 3,67% с капитализацией | 12% при поступлении пенсии в Сбер | 3,44% с капитализацией |

| Минимальная сумма вложения | 1 рубль РФ | 1 рубль РФ | начисление процентов при остатке от 1 000 рублей | 10 тысяч рублей |

| Период | 3 года | 3 года | бессрочный | 1 год |

| Возможность пополнить и изъять часть суммы | Доступно пополнение. Снимать можно начисленные проценты и сумму пополнения до установленного неснижаемого остатка. | Можно пополнять наличными и по безналу в любом объеме. Снимать можно до суммы неснижаемого остатка, которая установлена договором. | Можно пополнять и снимать наличные со счета без ограничений. | Пополнение недоступно. Снять можно только сумму начисленных процентов. |

| Капитализация | Доступна | Доступна | Недоступна | Доступна |

| Начисление процентов | Раз в три месяца и в конце общего или пролонгированного срока | Раз в три месяца и в конце общего или пролонгированного срока | Ежемесячно на минимальный остаток, хранящийся на счёте в течение месяца | Один раз в три месяца. Также проценты начисляются в конце общего или пролонгированного срока. |

Социальный вклад «Подари жизнь» — это благотворительная, а не только социальная программа. Сбербанк один раз в три месяца отчисляет 0,3% от годовых процентов по сумме вклада и направляет их в фонд «Подари жизнь».

Как определить выгоду по стандартным программам

Чтобы оформить самый выгодный вклад в Сбербанке, кажется логичным сравнить процентные ставки. Но это не совсем так. Ставки не прямо пропорциональны сумме вклада и сроку.

Например, при онлайн оформлении вклада СберВклад на сумму 100 тысяч рублей сроком на 3 месяца — ставка будет 11%. А вот на год при тех же условиях — 8%. При этом при оформлении вклада в офисе банка, доходность будет ниже. На 3 месяца — 8%, на год — 5%. Поэтому проще всего определить выгоду вкладов в Сбербанке — это сравнить вклады на одну и ту же сумму, но по разным программам, срокам и способам оформления.

Возьмем для примера такие условия — вклад на 400 тысяч сроком год:

| Вклад | Доходность, в рублях |

| «Подари жизнь» | 13 774,37 |

| СберВклад оформление в офисе | 20 000 |

| СберВклад оформление онлайн | 32 000 |

| СберВклад Прайм оформление в офисе | 24 000 |

| СберВклад Прайм оформление онлайн | 36 000 |

При заданных условиях самым выгодным оказался СберВклад Прайм с оформлением онлайн.

Другие программы для вкладчиков

Все вклады в Сбербанке застрахованы, потому что банк участвует в системе страхования. Поэтому суммы до 1,4 млн рублей государство вернет вкладчику вне зависимости от того, что случится с компанией. Дополнительное преимущество для вкладчика — не обязательно идти в отделение, если в Сбере открыт счет или есть карта, любой депозит можно оформить онлайн.

«Промо Управляй», «Валютный Сохраняй», «Валютный Управляй»

Клиентам в Сбере кроме СберВкладов доступно 3 программы: «Промо Управляй», «Валютный Сохраняй», «Валютный Управляй». Сравним условия продуктов.

| Условие | «Промо Управляй» | «Валютный Сохраняй» | «Валютный Управляй» |

| Минимальная сумма вклада | 30 тыс. рублей | 1 тыс. долларов или евро | 1 тыс. долларов или евро |

| Самая высокая ставка | 9% | 0,1% | 0,1% |

| Довнесение средств на счет | Возможно | Не допускается | Возможно |

| Частичное снятие | До неснижаемого остатка | Не допускается, кроме начисленных процентов | До неснижаемого остатка |

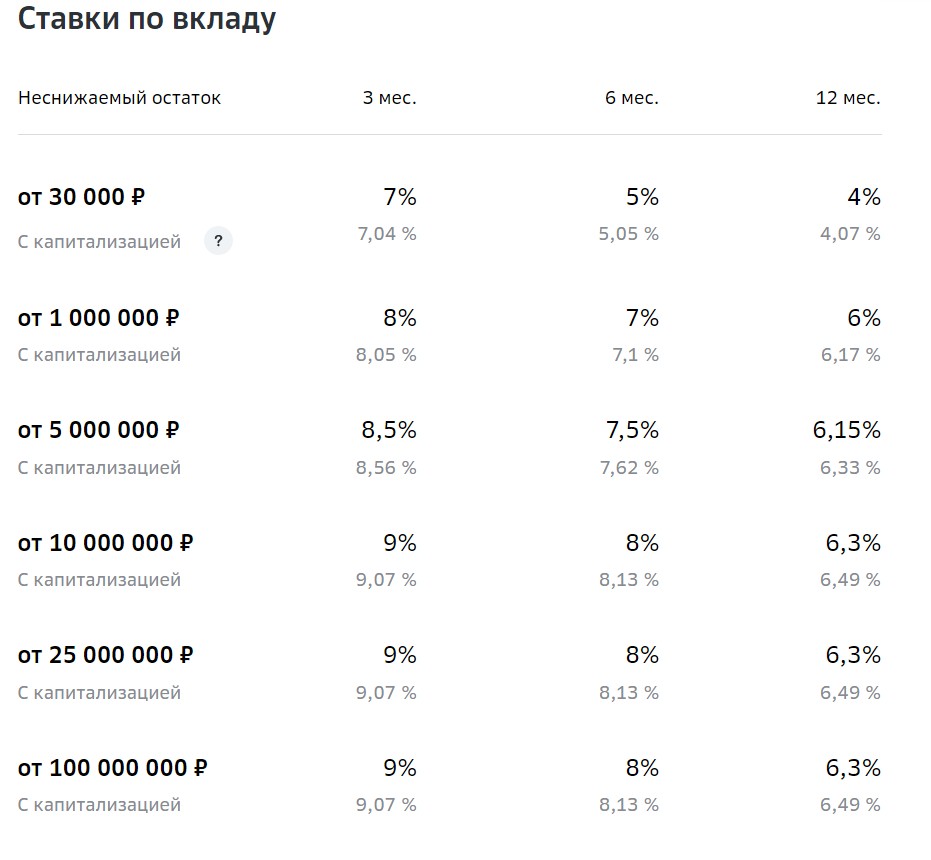

Процентные ставки «Промо Управляй»

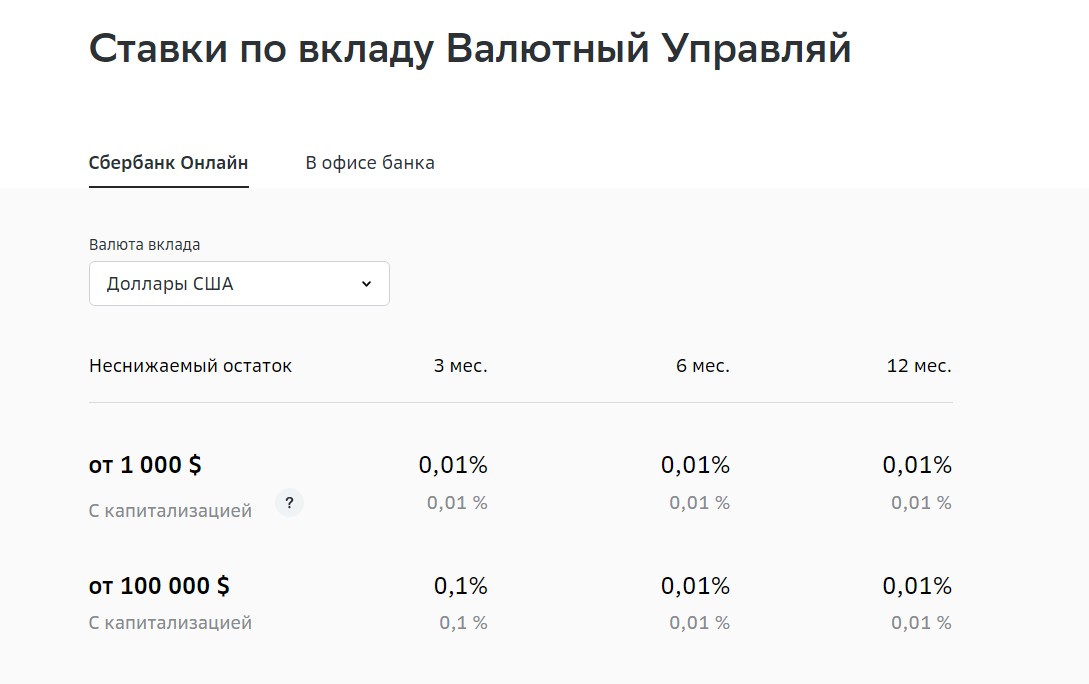

Процентные ставки «Валютный Сохраняй

«Портфель сбережений до 10%»

Специальное предложение для сбережений клиентов Сбера «Портфель сбережений до 10%». Позволяет не только сохранить средства, но и накопить на большие цели:

- Повышенная ставка по вкладу

- Налоговый вычет

- Вложение сбережений в разные инструменты

В рамках портфеля сбережений клиентам Сбера доступны накопительные продукты:

- Персональная пенсия ИПП «Целевой». Этот инструмент позволяет сформировать накопления за счет самостоятельных взносов и инвестиций фонда. Средняя историческая доходность составляет около 7%.Можно открыть онлайн. Минимальная сумма от 21 600 рублей.

- Накопительное страхование жизни. Оформить продукт можно одновременно с вкладом. За это установят повышенную ставку и оформят защиту жизни и здоровья. НЖС — надёжный способ накопить на важные цели. При открытии онлайн от 18 000 рублей. В офисе от 24 000 рублей.

Как получить премиальные условия

Сбербанк для вкладчиков премиум класса предлагает более выгодные условия обслуживания. Это относится не только к процентным ставкам по вкладам, которые доступны клиентам с пакетами «Первый» или «Сбербанк Премьер».

Чтобы Сбербанк сделал выгодное предложение и перевел на такие условия, потребуется стать участником одного из двух пакетов премиального обслуживания. Для бесплатного пакета «Первый» понадобится оставлять на счетах в Сбере не меньше 15 млн. рублей. Это могут быть депозиты, дебетовые карты, инвестиционный счета, страховые продукты. В противном случае с 3-го месяца за пакет понадобится оплачивать по 10 тысяч рублей в месяц, первые два месяца бесплатны для всех.

Для пакета «Премьер» суммы ниже. Для бесплатного обслуживания суммарный баланс по счетам в 2,5 млн рублей в месяц, или 1,5 млн + 100 тысяч обороты по картам, или только обороты по картам больше 150 тысяч рублей. Если условия не выполнены, то стоимость обслуживания 2,5 тысячи рублей в месяц.

Кроме повышенных ставкам пользователи премиальных пакетов получают доступ к эксклюзивным услугам:

- финансовому и юридическому помощнику;

- льготным обменным курсам валюты;

- страхование для всех членов семьи в период путешествий на сумму до 1 млн рублей;

- доступ в VIP-залы аэропортов для владельца премиального пакета и его спутников;

- скидку на пользование сейфовыми ячейками;

- повышенные бонусы по программе лояльности «Спасибо».

При оформлении подписки клиент получает СберКарту Прайм с бесплатным обслуживанием и повышенными бонусами.

Как досрочно снять деньги с вклада в Сбере

Если вы по каким-либо обстоятельствам не можете дождаться завершения срока вклада и деньги понадобились срочно, помните — банк не откажет в возврате первоначальной суммы. Но вот получить полную сумму начисленных процентов не получится.

Досрочное изъятие средств по вкладам происходит по ставке 0,01% годовых. Кроме того, даже если в условиях вклада была предусмотрена капитализация процентов, пересчет досрочно изъятой суммы будет происходить без этой оговорки.

Резюме

Самый выгодный в 2022 году вклад в Сбербанке для каждого клиента свой. Так получается из-за разных целей, которые ставят перед собой вкладчики:

- Получить максимальную прибыль. Если исходить только из процентной ставки, то самые выгодные предложения на 6 месяцев — СберВклад Прайм с дистанционным оформлением.

- Пополнять, изымать и зарабатывать. Привлекательнее остальных выглядят предложения «Промо Управляй». Вклад можно пополнять и фиксировать новую неснижаемую сумму. Кроме того, деньги с вклада можно снимать в пределах неснижаемого остатка.

Исходя из поставленных целей, подбирайте выгодный вклад в Сбербанке под себя. Если хотите заработать больше, узнайте, какие бывают еще способы получения ежемесячных доходов, кроме вклада. Кроме того изучите как работает ИИС в Сбербанке или в Тинькоффе. Возможно, такой вид пассивной прибыли заинтересует вас гораздо больше, чем вклады.

Металлический счет в Сбербанке

Далеко не все инвестиционные и финансовые инструменты, присутствующие на отечественном рынке, гарантируют сохранность средств клиента с одновременной возможностью заработать. Металлический счет в Сбербанке – это один из немногих реальных способов вложения денег, сочетающих надежность и выгодность. Он, как и любой другой инструмент, имеет определенные недостатки, которые в значительной степени перекрываются очевидными достоинствами.

- Что такое обезличенные металлические счета?

- Какие металлы можно купить на ОМС?

- Как зарабатывать на ОМС?

- Динамика

- Стоит ли вкладывать деньги в ОМС?

- В какой металл лучше инвестировать?

- Налоги на ОМС

- Плюсы и минусы металлического счета в Сбербанке

Что такое обезличенные металлические счета?

Под обезличенным металлическим счетом понимается специальный счет, отражающий количество драгметалла, которое принадлежит клиенту банка. Важной его особенностью выступает отсутствие информации о конкретном производителе металла, его пробе или номере слитка. При этом клиенту предоставляется возможность приобрести или реализовать металл банку без излишних формальностей в виде проверки слитков или их физической передачи из рук в руки.

Другими словами, ОМС представляет собой право обладания драгоценным металлом, которое не сопровождает необходимостью его поиска на рынке, получения, хранения, проверки состояния и других достаточно обременительных и специфических функций. Все перечисленные обязанности берет на себя банк, что удобно и выгодно обеим сторонам. Клиент получает надежный вариант инвестиций и сбережения средств, а банк – возможность привлечения дополнительных финансовых ресурсов.

Какие металлы можно купить на ОМС?

Сбербанк предлагает 4 вида драгметаллов, которые могут быть приобретены для размещения на ОМС. К ним относятся:

- золото (традиционное обозначение – Au, минимальный размер покупки – 0,1 г.). Самый известный и часто применяемый драгметалл. Именно его стоимость зачастую определяет рыночные тенденции, несмотря на активное развитие фондового и других финансовых рынков. Поэтому нет ничего удивительного в том, что золотой счет является наиболее востребованным среди клиентов Сбербанка;

- серебро (традиционное обозначение – Ag, минимальный размер покупки – 1 г.) Чаще всего, используется как бюджетный аналог золота. Менее ценится из-за большей добычи, которая примерно в 4,5 раза превосходит аналогичный показатель для золота;

- платина (традиционное обозначение – Pt, минимальный размер покупки – 0,1 г.) Третий по популярности и востребованности драгоценный металл. По плотности платина сопоставима с золотом и хорошо с ним сплавляется, будучи при этом заметно дешевле. Следствием этого выступает частая подделка золотых слитков плавами из двух металлов. Открывая ОМС, клиенту не нужно разбираться в подобных вопросах, так как все проблемы решает банк, что выступает важным плюсом обезличенного металлического счета;

- палладий (традиционное обозначение – Pd, минимальный размер покупки – 0,1 г.) Самый редкий и поздно открытый из представленных металлов. Одно из частых использований – сплав с золотом, которое резко меняет цвет и становится «белым».

Как зарабатывать на ОМС?

Наиболее простой способ заработка на ОМС достаточно очевиден. Он реализуется по следующей схеме:

- сначала покупкой одного или нескольких металлов открывается ОМС;

- затем контролируется динамика изменения цен на любой из приобретенных драгметаллов;

- при повышении котировок вклад в металле полностью или частично продается, в результате чего из-за разницы с покупной ценой образуется прибыль.

Естественно, это самое общее описание процедуры возможного заработка на ОМС. Важно отметить, что извлечение прибыли далеко не всегда является целью открытия обезличенного металлического счет. В некоторых случаях потенциальный клиент Сбербанка руководствует другими немаловажными достоинствами при принятии решения об открытии ОМС, которые подробнее рассматриваются ниже.

Динамика

Особенности рынка драгоценных металлов и изменения цен на нем хорошо показывает сравнение в динамике двух ключевых параметров – цены тройской унции золота (традиционная мера веса для этого металла, равная 31,1035 грамма) и биржевого индекса отечественной ММВБ. Для получения более объективной картины целесообразно рассмотреть достаточно длительный период – с 1998 по текущий год. Первый показатель указывается в долларах США, второй – в традиционных пунктах.

Анализ диаграммы наглядно демонстрирует несколько важных моментов:

- при стабильной финансово-экономической ситуации в стране динамика стоимости золота практически не уступает росту биржевого индекса;

- при наступлении любого кризиса – 2 из них (в 1998 и в 2008 году) показаны на диаграмме, третий (в 2014 году) не отмечен, но также четко прослеживается – рост цен на золото стремительно обгоняет индекс, который не менее быстро обваливается;

- огромная разница в динамике во время кризисов позволяет золоту с легкостью компенсировать незначительное отставание во времена роста экономики.

Исходя из проведенного анализа, можно сделать несколько очевидных выводов:

- золото (как и остальные драгоценные металлы, динамика которых в целом аналогична) – это намного более надежный актив, чем акции фондового рынка;

- при прогнозировании кризисных явлений целесообразно переводить активы именно в драгоценные металлы;

- при стабильно растущей экономике России разумно сохранять часть активов в золоте и других металлах, что обеспечит так называемую подушку безопасности и сохранность средств при любом развитии событий. Тем более, что предсказывать кризисы удается далеко не всем;

- независимо от ситуации на финансовых рынках и в экономике, вложение в золото – самый гарантированный актив, надежно сохраняющий средства владельца и часто позволяющий ему заработать.

Общий вывод, с которым согласны большинство экспертов заключается в следующем. Золото и другие драгметаллы в виде ОМС Сбербанка далеко не всегда позволяют заработать много, но гарантируют достаточно стабильный доход. При этом они точно исключат потерю накоплений владельца.

Стоит ли вкладывать деньги в ОМС?

Принятие решения об открытии ОМС в значительной степени зависит от предпочтений и потребностей потенциального клиента Сбербанка. В любом случае необходимо внимательно рассмотреть основные достоинства подобного вложения финансовых ресурсов. Сначала необходимо привести наиболее важные плюсы вложения в драгоценные металлы:

- сохранность сбережений. Приведенные выше аргументы наглядно продемонстрировали, насколько уверенно ведут себя котировки цен на золото и другие драгметаллы даже во время самых серьезных кризисов;

- выгодность. В долгосрочной перспективе вложения в драгоценные металлы всегда окупаются. Более того, достаточно часто они приносят прибыль, превышающую любые альтернативные варианты инвестиций при намного меньшей рискованности;

- ликвидность. Спрос на золото, серебро, платину и палладий стабилен всегда. С течением времени он только растет и практически не зависит от увеличения объемов добычи и других факторов.

Помимо очевидных достоинств вложения средств в драгоценные металлы, требуется обязательно отметить несколько впечатляющих преимуществ, касающихся открытия ОМС в Сбербанке. В их числе:

- полное исключение риска потери или кражи драгметалла. В этом ключевое достоинство ОМС по сравнению с монетами или слитками;

- простота совершения операций с ОМС. Функционал Сбербанк Онлайн позволяет продать или купить необходимое количество нужного металла в течение 2-3 минут. Для осуществления сделки не требуется оформление каких-либо документов, вся информация находится в личном кабинете интернет-сервиса клиента, а оплата выполняется с его карточки;

- отсутствие расходов, сопутствующих операциям со слитками или монетами. Речь в данном случае идет о поиске металла, оформлении большого количества документов, хранении и других подобных действиях. Не стоит забывать о налогообложении таких сделок, что дополнительно увеличивает расходы;

- удобство управления. ОМС открывается один раз – при первой покупке драгметалла. Срок действия металлического счета не ограничен, что исключает затраты времени на ненужные формальности.

В какой металл лучше инвестировать?

После принятия решения об открытии ОМС необходимо определиться, какой именно драгоценный металл целесообразнее всего купить. Существует один достаточно простой совет, которые заключается в следующем. Самая надежная и при этом эффективная стратегия на рынке – диверсификация вложений, которая предусматривает приобретение разных инвестиционных продуктов.

Приведенное правило в полной мере применимо к рынку драгметаллов. Поэтому новичкам, не обладающим достаточным набором навыков и умений ориентироваться в хитросплетениях рынка, проще всего, приобрести сразу несколько разных металлов. Тем более, что дополнительных расходов, по сравнению с покупкой одного драгметалла, отсутствуют.

Необходимые условия

Для того, чтобы стать владельцем ОМС, необходимо быть клиентом Сбербанка и иметь оформленную в финансовой организации карточку. Это является обязательным условием, так как все операции по покупке и продаже драгметаллов выполняются непосредственно в Сбербанк Онлайн с баланса карточки.

Пошаговая инструкция

Сбербанк предлагает два способа открытия обезличенного металлического счета. Первый предусматривает личный визит клиента в офис банка. В этом случае необходимо обратиться к сотруднику учреждения и следовать его инструкциям.

Однако, намного чаще используется второй вариант. Он предусматривает следующие действие клиента:

- авторизация в сервисе Сбербанк Онлайн. Для этого требуется пройти по ссылке с главной страницы портала финансового учреждения;

Подробная инструкция об открытии ОМС приводится на сайте Сбербанка. Там же размещается альтернативный вариант перехода к форме открытия.

Где следить за динамикой цен?

Для работы клиентов с обезличенными металлическими счетами Сбербанк предоставляет несколько удобных инструментов. В первую очередь, речь идет о странице с котировками драгоценных металлов. На ней размещается исчерпывающая информация, из которой пользователь имеет возможность узнать:

- текущую стоимость покупки и продажи любого из четырех драгметаллов;

- динамику ее изменения по сравнению с предыдущей торговой сессией;

Клиенту предоставляется возможность распечатать любой из графиков. Кроме того, на странице размещается ссылка на калькулятор доходности, позволяющий произвести необходимые клиенту расчету о выгодности различных вариантов вложений.

С помощью удобного онлайн-калькулятора пользователь имеет возможность рассчитать доходность приобретения любого из драгоценных металлов исходя из вложенной суммы. Вычисления выполняются с учетом уже имеющейся динамики котировок и наглядно демонстрируют, какая могла быть получена прибыль при инвестировании средств в тот или иной временной отрезок.

Калькулятор доходности позволяет получить представление о выгодности такого инвестиционного инструмента как обезличенный металлический счет. Кроме того, он помогает лучше изучить особенности рынка драгоценных металлов в кратко- и долгосрочной перспективе. Именно поэтому для новичков, только открывших ОМС, крайне важно провести несколько расчетов и понять принципы работы как самого калькулятора, что пригодится в будущем, так и всего сегмента рынка.

Налоги на ОМС

На сегодняшний день не существует проработанной нормативно-правовой базы, касающейся налогообложения обезличенных металлических счетов. Как следствие – даже у специалистов в финансах и налогах нет единого мнения о том, как правильно начислять и платить налоги с возможных доходов или имущества. Более того, не всегда понятно, кто именно должен это делать – банк или его клиент.

Большая часть экспертов считает, что налогом следует облагать только доход от курсовой разницы, полученный при продаже драгметалла банку в случае превышения цены его приобретения при сроке действия ОМС свыше 3-х лет. В этом случае доход должен быть задекларирован самим клиентом по итогам года, после чего начисляется и уплачивается налог.

Важно отметить, что никаких других налогов – НДС, на имущество и т.д. – платить не нужно, что является важным плюсом подобных операций. По крайней мере, по мнению большинства специалистов. Тем более, имеется возможность закрывать счет каждые три года.

В любом случае, необходимо понимать, что открытие ОМС и связанные с этим сделки с драгоценными металлами – не самая интересная для фискальных служб тема. Следует признать, что и это существенное достоинство обезличенного металлического счета Сбербанка.

Плюсы и минусы металлического счета в Сбербанке

Стандартным минусом обезличенного металлического счета является отсутствие обязательного страхования, как это принято для обычных банковских вкладов. Однако, применительно к Сбербанку данный недостаток сложно признать реальным, учитывая стабильность финансового положения и место организации в отечественной экономике. Другой возможный минус – нестабильность цен на драгоценные металлы в краткосрочной перспективе. Но и в этом случае необходимо признать, что любые другие альтернативные варианты инвестиций по этому показателю уступают золоту и другим драгметаллам.

В остальном открытие ОМС в Сбербанке предоставляет клиенту несколько существенных преимуществ, в числе которых:

Читайте также: