Добыча редкоземельных металлов в мире по странам в 2019

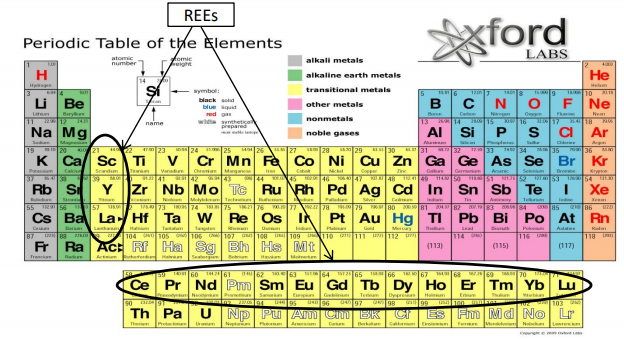

Редкоземельные металлы (Rare-earth elements, REE) – группа металлов, как правило, серебристо-белого цвета, состоящая из 17 элементов, обладающих схожими физическими и химическими свойствами.

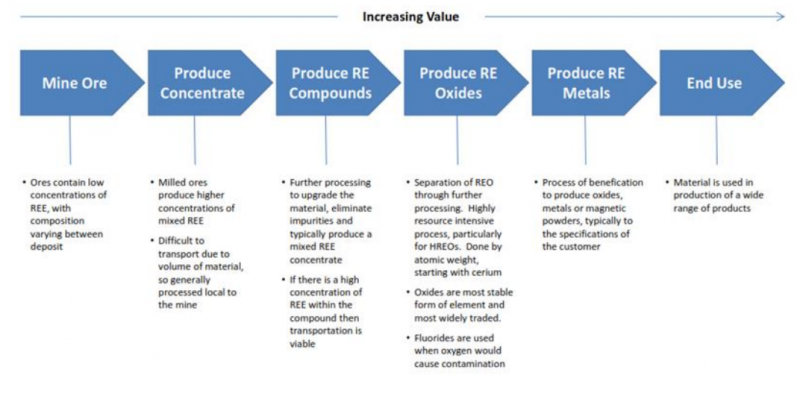

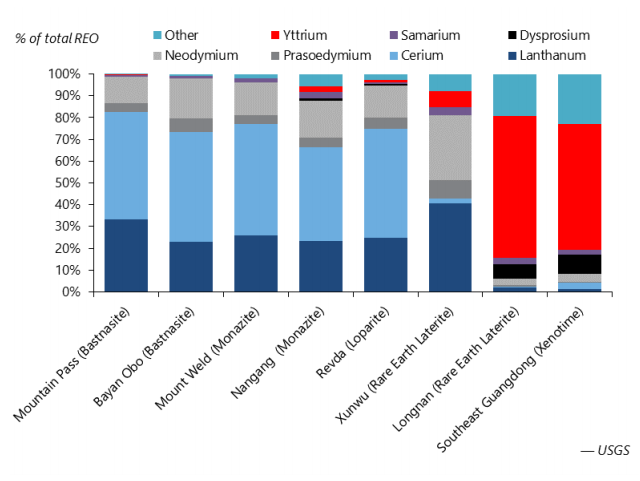

Особенность добычи редкоземельных металлов состоит в том, что они располагаются совместно – нельзя добыть один элемент, при этом не добыв другой. При этом процедура получения чистых металлов, которые в дальнейшем используются в различных сферах, крайне сложна – необходим комплексный ряд процедур по очистке руды, выделению соединений с REE, далее получение оксидов редкоземельных металлов (REO).

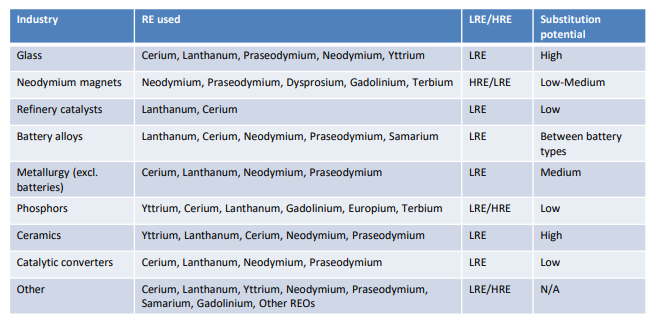

Редкоземельные металлы имеют стратегическое значение, и применяются сегодня практически везде: от LCD и LED телевизоров и магнитов до катализаторов в нефтяной промышленности и легированных добавок в алюминиевые сплавы.

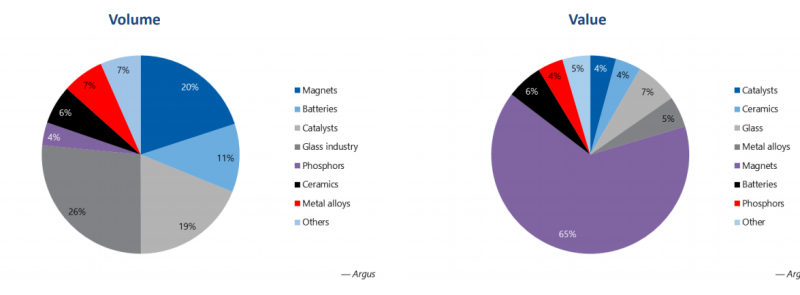

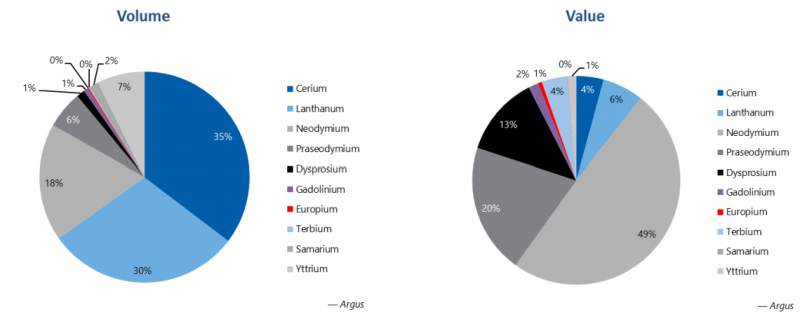

Количественно наибольшие объемы поставок REE приходятся на стекольную индустрию (26%), магниты (20%), которые используются в ветряной энергетике, гибридных двигателях машин и даже в военной промышленности, и катализаторы (19%), использующиеся в нефтедобывающей и нефтеперерабатывающей промышленности – процесс крекинга; в обезвреживании выхлопных газов автомобилей и очистке сточных вод. Однако в денежном эквиваленте главный спрос составляют магниты – на них приходится около 65% поставок.

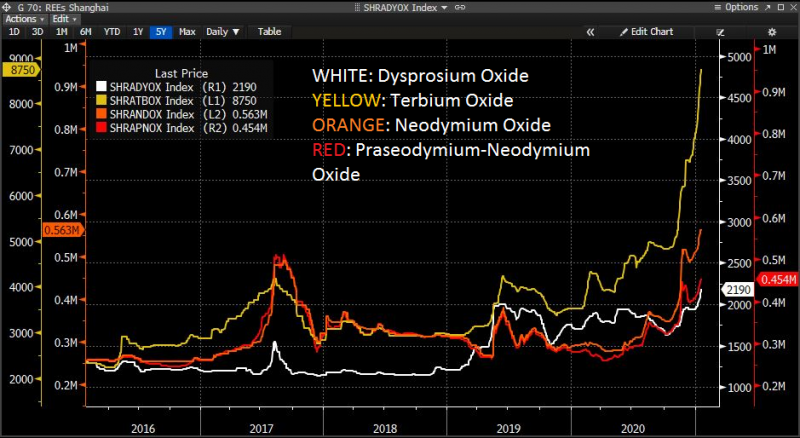

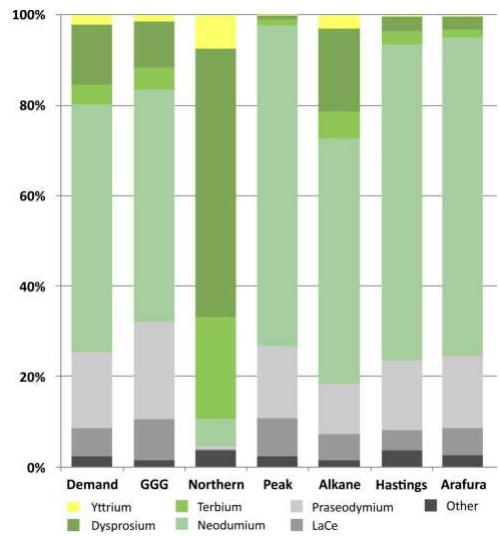

Такая же ситуация наблюдается и относительно спроса на конкретные элементы. Количественно наибольшие поставки приходятся на церий и лантан – 65% объема. А в денежном эквиваленте на 3 элемента: неодим, празеодим и диспрозий, к ним также часто относят тербий. Все 4 вышеперечисленных элемента сейчас и составляют основной спрос рынка редкоземельных металлов, так как используются при создании магнитов.

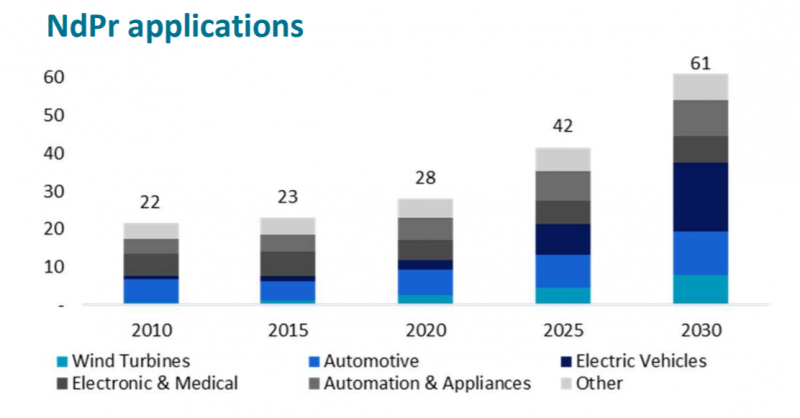

Сегодня и в ближайшем будущем основным драйвером роста спроса на эти элементы будет создание постоянных магнитов, которые имеют широкий температурный режим. Такие магниты, например, неодимные (NdFeB) используются в гибридных автомобилях и электрокарах, производство которых сейчас растет быстрыми темпами, а также ветряных турбинах и различной электронике.

Рынок раньше и сейчас

Изначально до 1960 редкоземельные металлы добывали в Индии, Бразилии и Африке в небольших объемах. C середины 1960-х по 1990-ые ключевым производителем редкоземельных металлов были США, где открыли крупное месторождение Mountain Pass в Калифорнии.

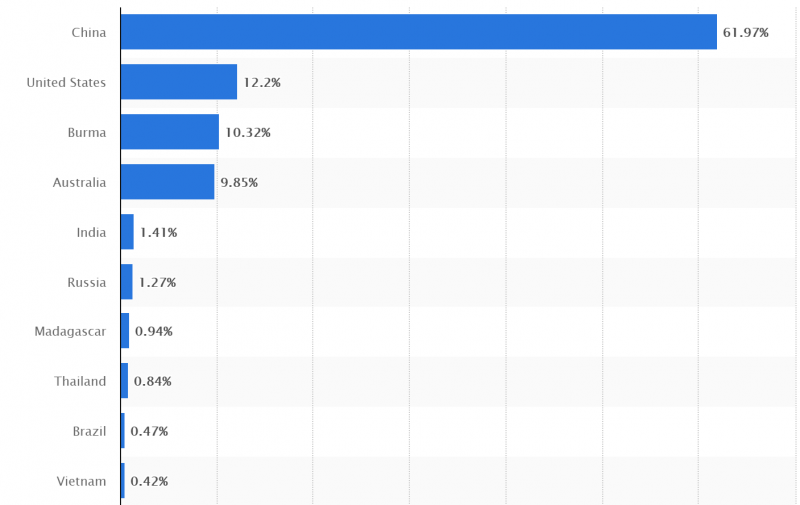

С 1990-х ситуация быстро изменилась из-за открытия ряда крупных месторождений в Китае (одно из самых крупных по содержанию редкоземельных металлов – Баян-Обо), сейчас на Китай приходится около более 60% добычи всех редкоземельных металлов. Примерно по 10% мировой добычи сосредоточено в США, Австралии и Мьянма, в остальных странах она совсем незначительная и, как правило, редкоземельные металлы являются побочным продуктом. При этом в Мьянме буквально пару недель назад произошел военный переворот, поэтому лишь около четверти всей добычи находится в надежных юрисдикциях.

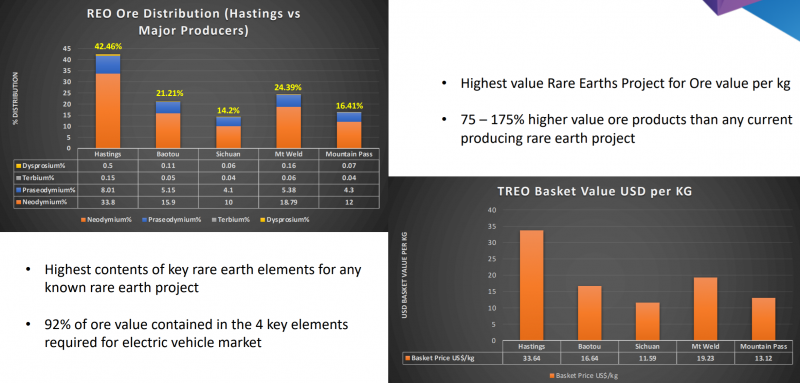

Ниже содержание редкоземельных элементов на крупнейших месторождениях – пропорции очень похожи в большинстве случаев кроме пары небольших китайских месторождений.

В России также есть запасы редкоземельных металлов и даже ведется их добыча на Соликамском магниевом заводе (СМЗ), правда в рамках мирового масштаба она крайне мала – около 1%. С 2019 года правительства уменьшило налоговые ставки на экстракцию REE с 8% до 4.8% с целью стимулирования компаний. Сейчас Ростех и миллиардер Александр Несис инвестируют в разработку нового месторождения, которое должно запуститься в 2023 году и потенциально может давать около 10% от мирового объема добычи редкоземельных металлов. Компания, естественно, не публична.

Несмотря на малую долю добычи, Россия экспортирует порядка 95% концентрата REE и только 5% обрабатывает внутри страны. Это связано с ограниченными мощностями по переработке – в России только 1 завод в Великом Новгороде, который может производить до 200 т REO в год.

Несмотря на то, что добыча руды, содержащей редкоземельные металлы, ведется и вне Китая, он по-прежнему является ключевым звеном в цепочке поставок – это связано с очистными мощностями, которые необходимы для выделения REE из руды. Сейчас на Китай приходится около 90% мирового рынка переработки редкоземельных металлов, сырье из США и Мьянмы поставляется на китайское заводы. Единственной альтернативой является Малайзия, которая также может выделить REE из первичного сырья на мощностях, принадлежащих австралийской Lynas.

Если говорить про последний этап переработки, непосредственно производство постоянных магнитов, оно также очень концентрировано – значимые мощности есть только в Китае и Японии.

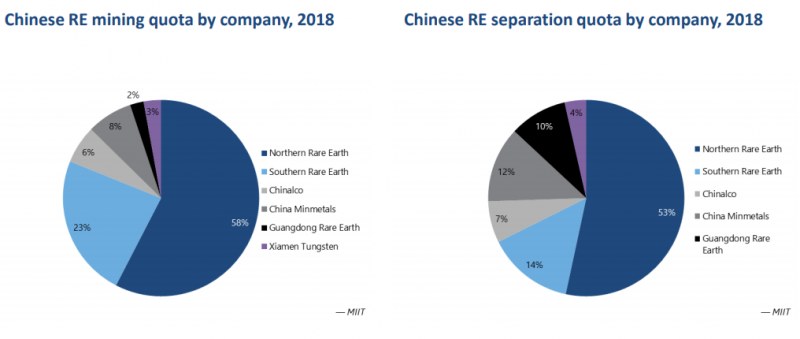

Исходя из вышеперечисленного, следует, что Китай является главным регулятором поставок REE в мире. При этом правительство Китая к 2009 году фактически взяло под свой контроль все компании, которые ранее были частными, заставляя мелких игроков объединяться в гос. корпорации, в противном случае компании закрывались. В 2018 более 50% китайской добычи приходилось на крупную публичную компанию Northern Rare Earth, которая, кстати, входит в ETF на REE, который будет рассмотрен ниже.

Но как уже говорил выше, почти все китайские компании являются государственными или имеют высокую долю гос. участия, и Northern Rare Earth не исключение – около 40% акционерного капитала принадлежит местному правительству.

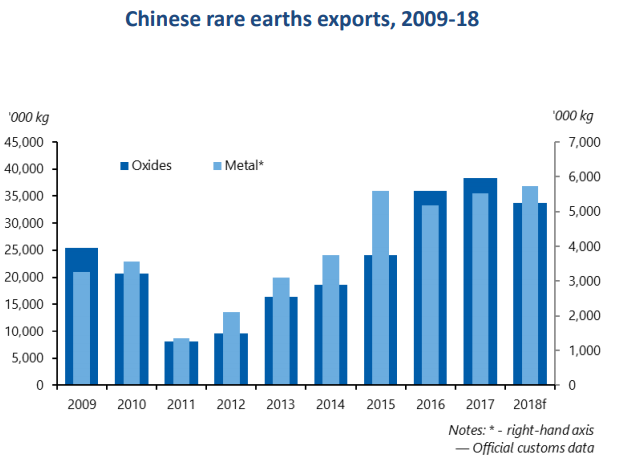

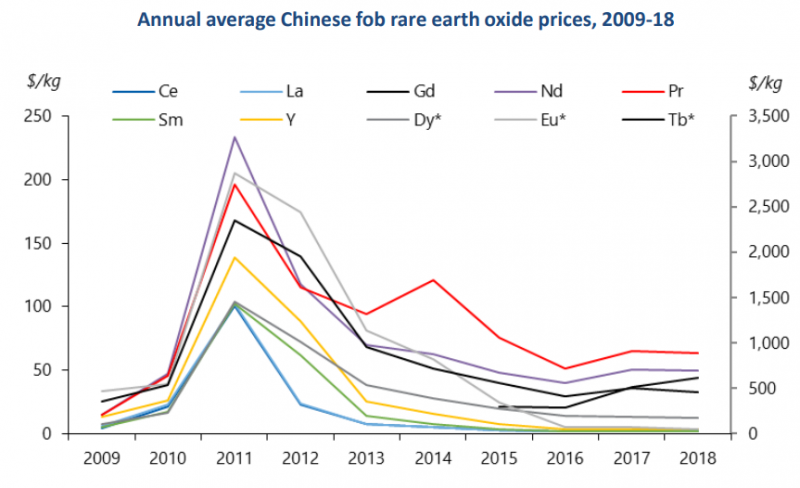

Экспорт редкоземельных металлов и продуктов их переработки из Китая регулируется квотами, которые сильно влияют на мировой рынок. Например, в 2009-2011 годах правительство Китая агрессивно уменьшало квоты поставки редкоземельных металлов в другие страны, что привело к сокращению экспорта с 2009 почти на 70%.

Такое сокращение стратегически важных элементов, использующихся практически во всех сферах, вызвало сильное недовольство со стороны США и ЕС, а также повлекло кратный рост цен на REO. В этот же период, как ответ и решение на такие действия со стороны Китая, начали активно развиваться австралийская Lynas и американская Molycorp (владела месторождением Mountain Pass, обанкротилась в 2015, сейчас месторождение принадлежит MP Materials) по добыче REE, после чего цены быстро рухнули когда Китай снова увеличил поставки.

В 2020 году цены на REO вновь взлетели, в данном случае основную роль сыграла не физическая нехватка металла, а ожидания увеличения спроса на фоне растущих объемов производства электрокаров.

При этом стоит отметить, что редкоземельные металлы не являются незаменимыми в электрокарах и других применениях. Например, Tesla Model S, производство которой было начато в 2012, изначально не использовала постоянные магниты на основе REE, потому что годом ранее был хайп на редкоземельные металлы, и они стоили очень дорого. Поэтому в случае потенциального повторения ситуации 2011 года, производство электрокаров или гибридных автомобилей вряд ли остановится, хотя альтернативные решения могут негативно сказаться на характеристиках автомобилей.

Как можно инвестировать

Существует несколько способов инвестировать в редкоземельные металлы – через ETF, компании с активной добычей, джуниоров на этапе разработки месторождений и майнеров, для которых редкоземельные металлы не являются основным бизнесом. Каждый вариант имеет свои особенности, преимущества и риски.

Компании с действующим бизнесом

С учетом того, что рынок редкоземельных металлов, несмотря на свою стратегическую значимость, не очень большой в абсолютных значениях и почти целиком сосредоточен в Китае, вариантов инвестиций в компании сектора с действующим бизнесом немного.

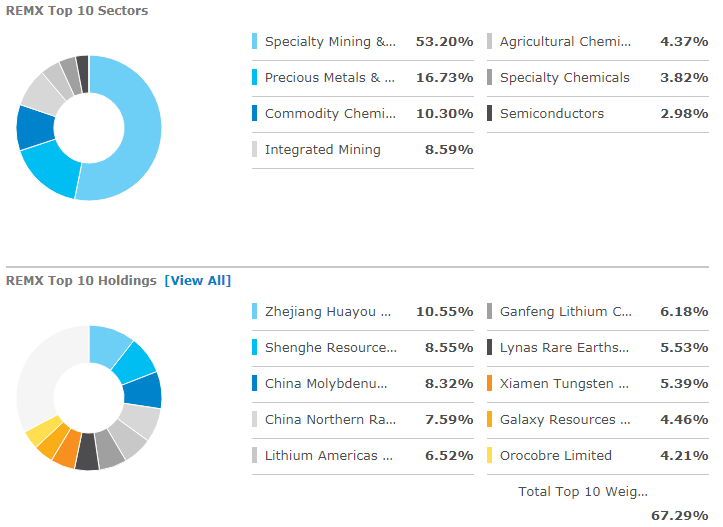

REMX. Единственный ETF на редкоземельные металлы и по сути единственный способ получить экспозицию на китайских производителей, акции которых торгуются в основном на китайских биржах и недоступны для большинства зарубежным инвесторов. При этом в нем много сторонних китайских компаний, которые не связаны с редкоземельными металлами и добывают другое сырье, поэтому это не чистая ставка на сектор, но наиболее близкий к ней вариант, доступный большинству инвесторов.

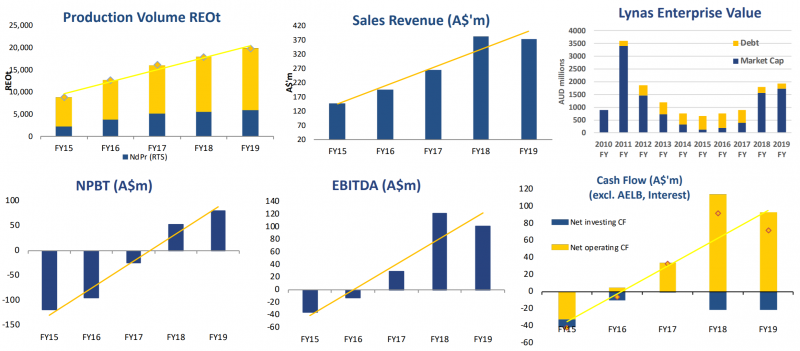

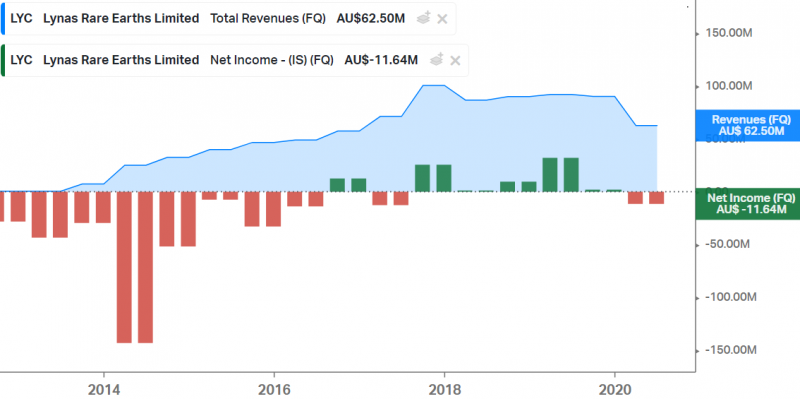

Lynas (LYC на ASX) – австралийский производитель редкоземельных металлов и единственная компания за пределами Китая, у которой есть собственные перерабатывающие мощности. Lynas быстро росла до 2019 года пока наращивала объемы производства. При этом в первое время компания несла значительные убытки и в 2014-2016 годах у нее был сложный период, когда капитализация обвалилась и акции стоили очень дешево.

В последние несколько лет добыча вышла на плато, как и показатели компании, которые теперь определяются в первую очередь ценами на сырье. В первом полугодии 2020 был спад как в объеме добычи, так и в ценах, отчета за второе полугодие пока нет, но он явно будет хорошим на фоне ралли в ценах на редкоземельные металлы под конец года.

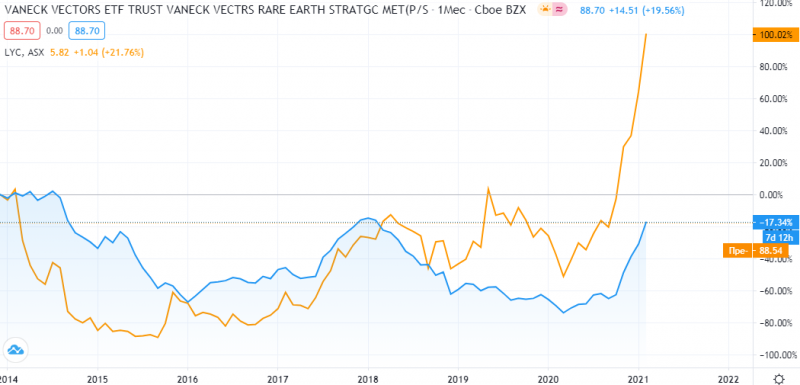

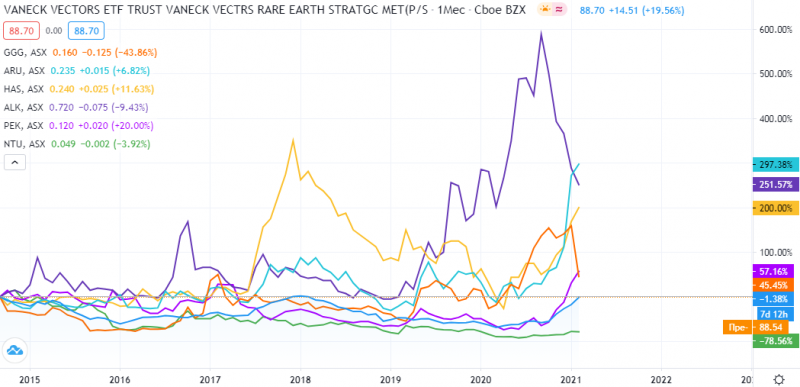

С 2014 года котировки Lynas упали на 60-90% и на протяжении 6 лет торговались дешевле значений 2014 года, но из-за недавнего хайпа на рынке редкоземельных металлов акции компании очень быстро выросли и сейчас стоят в 2 раза больше, чем 7 лет назад. При этом за тот же промежуток времени ETF на редкоземельные металлы REMX до сих пор торгуется на 17% ниже уровней 2014 года, хотя в конце прошлого года также сильно вырос.

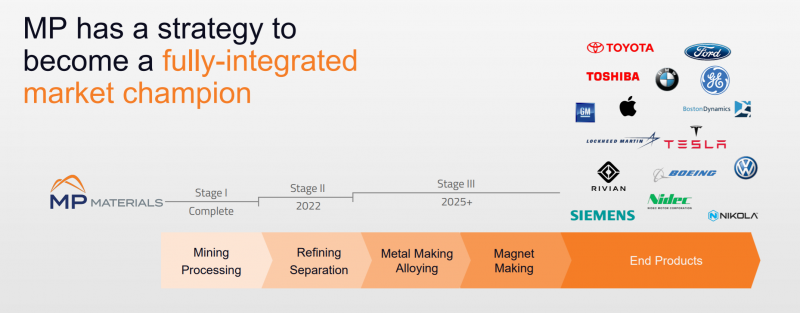

MP Materials (MP на NYSE) – американский производитель редкоземельных металлов, ныне владеющий рудником Mountain Pass и другими активами, которые купил у обанкротившейся Molycorp. MP Materials стала публичной через SPAC в июле 2020. Компания хочет стать вертикально интегрированной и контролировать всю цепочку поставок от добычи редкоземельных металлов до производства постоянных магнитов, но на это уйдут годы – пока она умеет только добывать металлы и отправлять их в Китай на переработку.

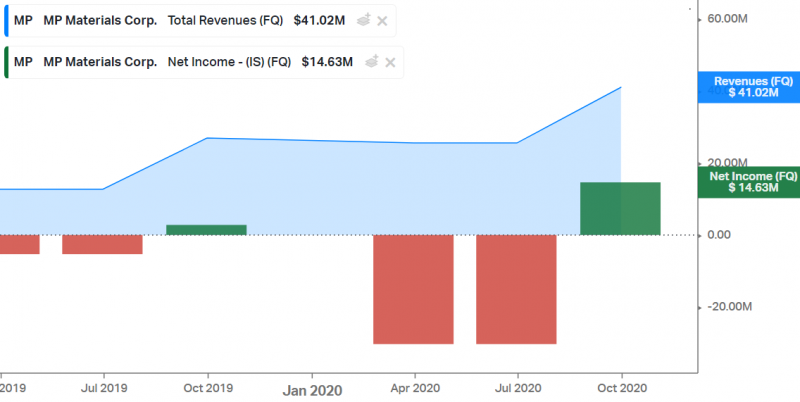

Финансовые показатели у MP Materials ниже чем у Lynas – хотя объем добычи сопоставим или даже больше, так как у MP нет собственной переработки.

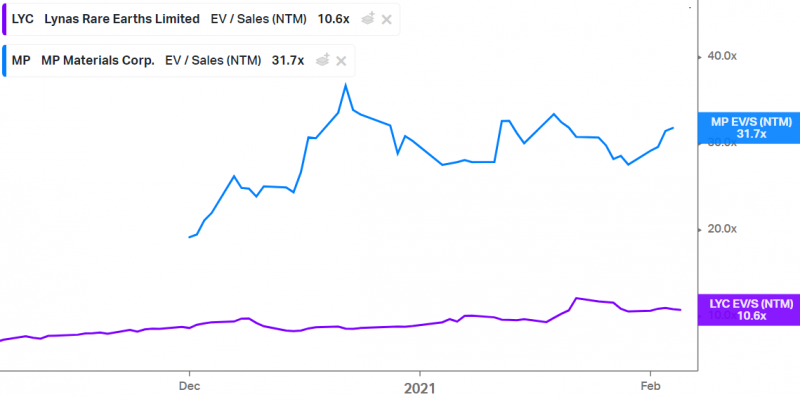

Обе компании по мультипликаторам EV/S LTM стоят дорого, причем MP Materials, у которой финансовые показатели хуже, стоит в 3 раза дороже Lynas и торгуется по космическим 48 LTM выручкам.

Форвардные мультипликаторы немного ниже чем LTM, но по-прежнему остаются на очень высоком уровне.

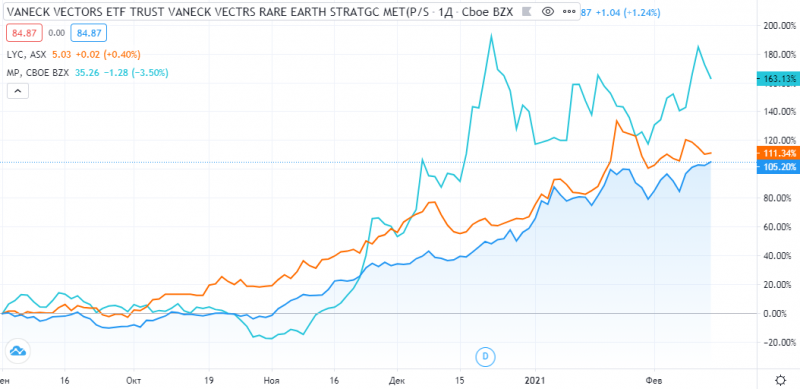

С сентября 2020 акции MP Materials выросли более чем на 160%, обогнав Lynas и ETF на редкоземельные металлы REMX, которые “всего лишь” удвоились.

Джуниоры

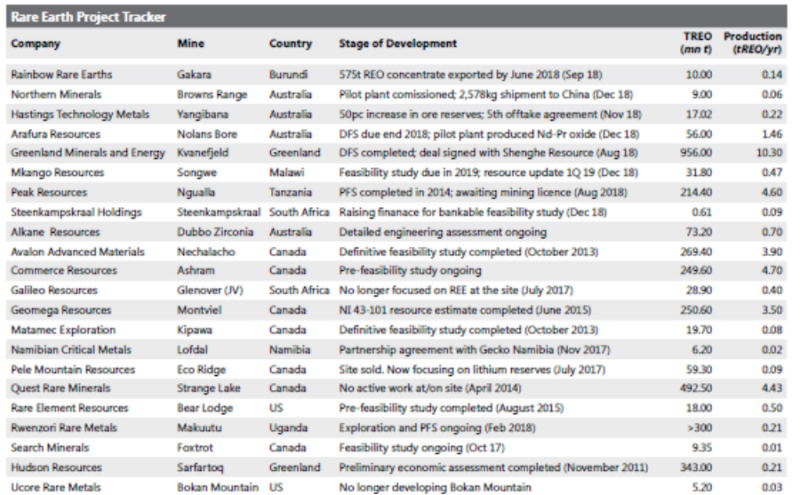

В связи с фактической монополией Китая на рынке и растущим спросом на редкоземельные металлы, в последние 10 лет появилось большое количество проектов по разработке новых месторождений за пределами Поднебесной. Их осуществляют компании, которые принято называть джуниорами – они владеют лицензиями на разработку потенциальных месторождений, но пока не ведут операционной деятельности. Большинство из них сейчас только проводят различные геологоразведочные работы, хотя некоторые уже строят заводы – как например австралийская Northern Minerals.

Среди десятков компаний можно выделить несколько, владеющих лицензиями на разработку потенциально крупных месторождений:

- Greenland Minerals (GGG)

- Arafura Resources (ARU)

- Hastings Technology Metals (HAS)

- Alkane Resources (ALK)

- Peak Resources (PEK)

- Northern Minerals (NTU)

Все перечисленные компании торгуются на бирже ASX в Австралии и имеют похожий профиль месторождений с точки зрения содержания редкоземельных металлов. Единственным исключением является Northern Minerals, месторождения которой имеют высокое содержание “тяжелых” и более дорогих металлов группы – диспрозия и тербия.

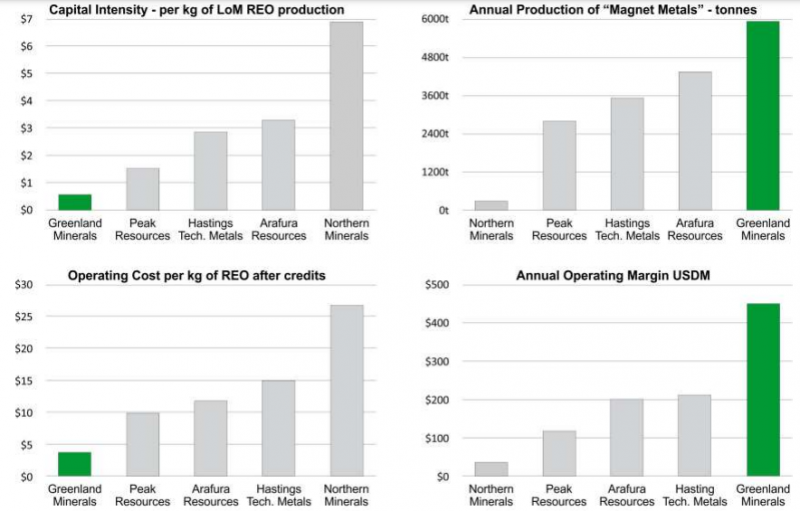

Оценка привлекательности инвестиций в майнинговых джуниоров зависит от нескольких факторов:

- Потенциал проекта с точки зрения объема (чем больше, тем лучше)

- Потенциальная себестоимость добычи (чем ниже, тем лучше)

- Потенциальный срок жизни месторождения (чем дольше, тем лучше)

- Необходимый объем инвестиций на разработку месторождения и сопутствующую инфраструктуру (чем ниже, тем лучше)

- Срок начала добычи и выхода проекта на целевую мощность (чем меньше, тем лучше)

- Текущая стоимость и долговая нагрузка компании

Естественно, идеальной компании не существует и у каждой есть свои плюсы и минусы. В майнинговых джуниорах способность менеджмента продать инвесторам красивую историю и увеличить стоимость компании напрямую влияет на ее способность привлечь финансирование без сильного размытия акционеров. По этой причине стоит очень осторожно анализировать такие компании, так как в своих презентациях они специально выбирают метрики, которые показывают их с лучшей стороны.

Например, среди потенциальных новых месторождений наибольшим по целевому объему добычи владеет Greenland Minerals. Компания также считает, что у нее будет наименьшая себестоимость добычи в расчете на килограмм добытых металлов, однако эта метрика может вводить в заблуждение – конечная стоимость корзины металлов у GGG тоже будет ниже конкурентов, так как в них выше доля более дешевых элементов.

Hastings Technology Metals сравнивает себя с действующими месторождениями и подчеркивает более высокое содержание основных редкоземельных металлов, которые дают более высокую цену добытой корзины в расчете на килограмм.

Peak Resources прямо на сайте применяет хитрую и не очевидную серию фильтров, которые в итоге сводятся к тому, что это лучший вариант для инвестиций в секторе 🙂

Инвестиции в джуниоров могут быть интересны тем, что они стоят намного дешевле, чем компании с действующим бизнесом вроде Lynas или MP Materials. Однако все перечисленные выше джуниоры, владеющие потенциально крупными месторождениями, уже стоят сотни миллионов долларов, хотя риски в них все еще очень высокие – до коммерческого запуска проектов еще потребуется как минимум несколько лет и сотни миллионов инвестиций, а во многих случаях это может вовсе не произойти.

За последние 6 лет котировки большинства джуниоров изменялись синхронно, однако были случаи, когда котировки кратно росли на заявлениях компаний о промежуточных результатах геологоразведочных работ. Сейчас акции почти всех джуниоров торгуются дороже, чем 6 лет назад. При этом почти все обогнали ETF REMX, который на данном промежутке времени показал отрицательную доходность.

Компании с побочной добычей редкоземельных металлов

Не буду останавливаться подробно на этой группе компаний, так как их разбор потребует еще и углубления в другие сегменты бизнеса, коротко напишу про пару компаний для примера.

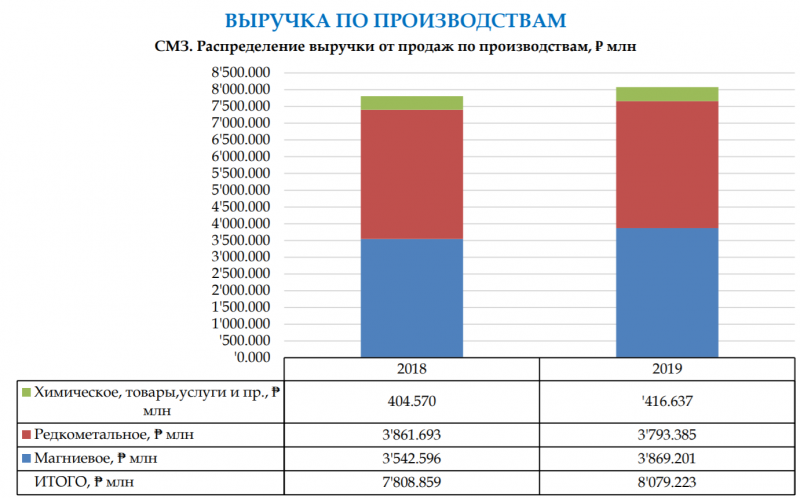

Соликамский магниевый завод (СМЗ). Торгуется на ММВБ, чем может быть интересен российским инвесторам. Несмотря на название, около половины выручки за 2019 год (и вероятно больше половины за 2020) приносят редкоземельные металлы. СМЗ стоит кратно дешевле любых западных аналогов относительно объема производства редкоземельных металлов. Однако это дальний эшелон на российском рынке и неликвид, а недавно в компании еще и корпоративный конфликт начался, поэтому большой дисконт вполне может быть оправдан.

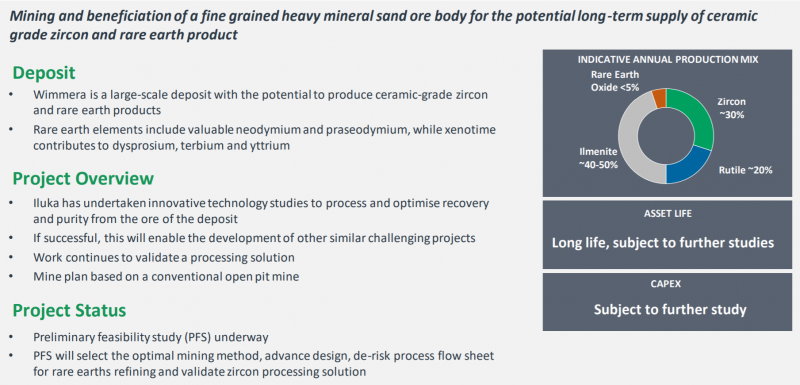

Iluka Resources (ILU на ASX). Вообще компания добывает цирконий и рутил, которые приносят ей фактически все доходы. Недавно на фоне ажиотажа вокруг редкоземельных металлов Iluka Resources также начала их подсвечивать в презентациях для инвесторов, однако сейчас они фактически не добываются и в потенциальных месторождениях их доля также будет невелика.

Редкоземельные металлы имеют стратегическое значение во многих отраслях и спрос на них будем расти в ближайшие годы. Однако вариантов для инвестиций в секторе не сильно много, компании, которые уже занимаются добычей, стоят дорого, а в джуниорах высокие риски и длительные сроки до начала добычи, и очевидных вариантов для вложений тоже нет, как минимум на первый взгляд. Пока решил ничего не покупать из сектора.

Редкоземельные металлы: инвестиционная идея

Мы продолжаем нашу серию статей про интересные объекты для инвестиций.

Сегодня на очереди у нас редкоземельные металлы (РЗМ). Пока железная руда летит в космос, а золото консолидируется около уровней 1800 $/oz, мы решили обратить внимание именно на них.

РЗМ используются в самых быстрорастущих секторах экономики: зеленой энергетике, электрокарах и в отраслях высоких технологий. Что скрывается под РЗМ и как на этом заработать, читайте в этой статье.

Что такое редкоземельные металлы

Название «редкоземельные металлы» объединяет 17 элементов, схожих по своим химическим свойствам: иттрий, церий, скандий, иттербий, лютеций, неодим и др.

В природе редкоземельные металлы встречаются в виде оксидов в земной коре. По общему присутствию на планете редкими их назвать нельзя, но их высокая разбросанность по поверхности планеты и низкая концентрация в одном регионе делает их труднодоступными для промышленного использования.

Китай – лидер производства РЗМ

На Земле всего несколько стран, где есть значимые запасы редкоземельных металлов. Среди них можно выделить Китай, Бразилию, Вьетнам, Россию, Индию, Австралию и США. Абсолютным лидером по добыче и запасам является Китай с общей долей добычи РЗМ ~80%–95% в зависимости от элемента.

Страны, в которых представлены запасы редкоземельных металлов, млн т

Ежегодная добыча редкоземельных металлов в стране, т

Редкоземельные металлы важны в высоких технологиях и других горячих трендах

17 элементов из РЗМ очень важны в современной промышленности. Они используются в разных сферах: атомная, солнечная и ветряная энергетики, медицина, электромобили, высокоточные измерительные приборы и др.

Из-за особенностей мирового баланса в РЗМ есть большая зависимость от Китая. Поэтому спрос вне КНР сильно зависит от объемов экспорта Поднебесной.

Рынок РЗМ завязан на китайском производстве

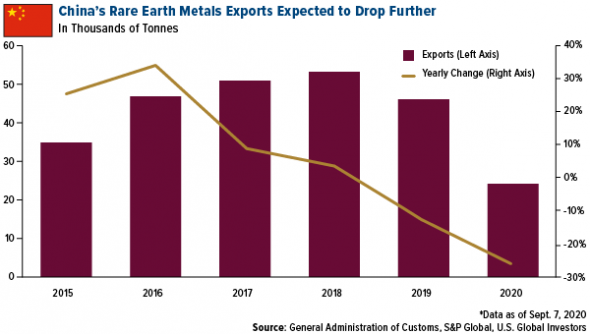

2021 год, по всей видимости, станет третьим годом подряд, когда Китай будет снижать экспорт редкоземельных металлов из-за роста потребления внутри страны и административного регулирования отрасли и цепочек поставок. При постоянном спросе вне Китая снижение экспорта существенно давит на общее предложение, создавая дефицит в отрасли.

Падение экспорта редкоземельных металлов Китаем, тыс. т

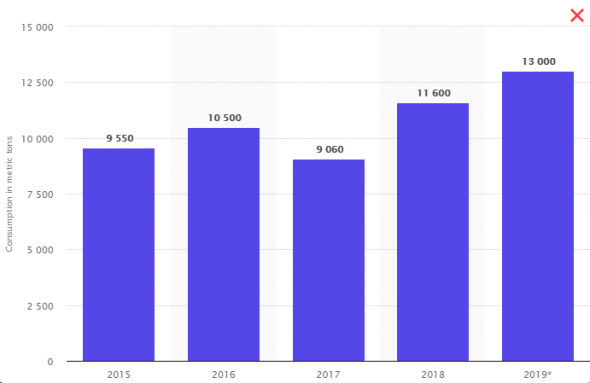

США называет этот процесс катастрофой, т.к. они потребляют ~10%+ всего предложения ежегодно, и 80% из них приходится на Китай. Кратное снижение экспорта РЗМ Китая бьет напрямую по интересам США.

Потребление США РЗМ в метрических тоннах

К ситуации постоянного развития отраслей, где необходимы РЗМ, добавляется борьба США и Китая. Так как основные запасы редкоземельных металлов находятся в Китае, а США они также необходимы, возникает конфликтная точка. США активно ее используют для давления на Китай, а КНР, в свою очередь, следует своим национальным интересам: регулирует на законодательном уровне эту отрасль и удовлетворяет внутренний растущий спрос за счет снижения экспорта.

При таком противостоянии РЗМ рынок получает структурный дефицит и, как следствие, сильный рост цены.

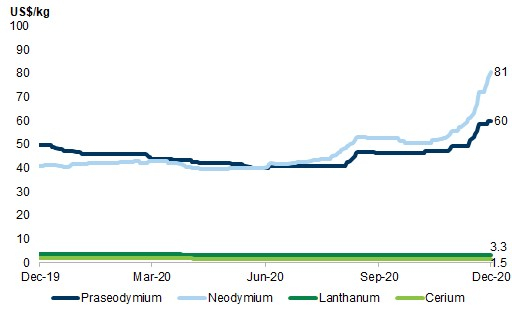

Цены на РЗМ выросли в 1,5–2 раза

Сейчас этот процесс уже выливается в рост стоимости редкоземельных металлов. К примеру, цены на неодим с сентябрьских уровней в 60 $/кг выросли до 81$/кг.

Цены на редкоземельные металлы, $/кг

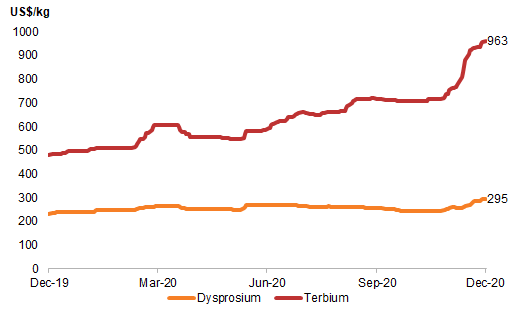

Тербий же показал практически кратный рост с 500 до 950 $/кг.

Цены на редкоземельные металлы, $/кг

Источник: Goldman Sachs

Рынок растет умеренными темпами

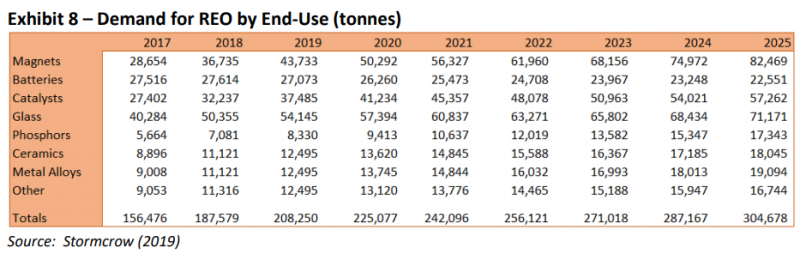

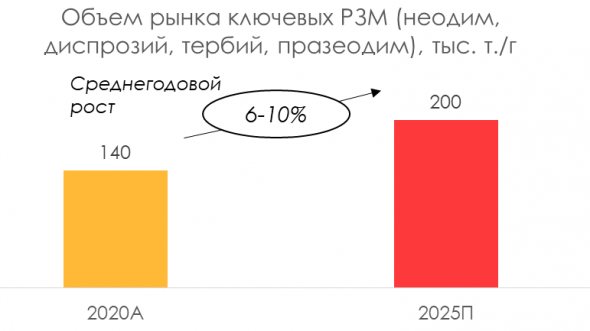

Сам рынок РЗМ в объемах растет темпами 6–10% благодаря буму в спросе на электромобили, озеленению энергетики и др.

Предполагается, что рынок ключевых РЗМ для указанных целей вырастет со 140–150 тыс. тонн в год в 2020 году до> 200 тыс. тонн в год к 2025 году, при мощностях неодима и празеодима в ~ 70 тыс. тонн в год.

Инвестиционные инструменты для отыгрыша идеи в РЗМ

Рынок РЗМ нам видится интересным. Фундаментальный дисбаланс не уходит и, вероятнее всего, будет сохраняться. При этом РЗМ будут сильно дорожать. На этом можно заработать через:

- ETF-инструмент — VanEck Vectors Rare Earth/Strategic Metals ETF. На Тинькофф брокере доступен для квалифицированных инвесторов.

- Металлургов в отрасли РЗМ. Среди них мы выделим:

- MP Materials — крупнейшая добывающая компания РЗМ за пределами Китая (доля рынка ~15% всех мировых редкоземельных оксидов, ~80% китайские производители).

- Iluka Resources — компания занимается добычей циркона и титана, а также разработкой одного из месторождений в Австралии с общим содержанием РЗМ в 20%. Бумага доступна для квалифицированных инвесторов на Тинькофф-инвестиции.

- Lynas Rare Earths Limited – австралийский металлург в РЗМ сегменте. 20–25% продаж компании приходится на неодим и празеодим (рзм). Объемы продаж будут драйвиться улучшением состояния на рынке и восстановления промышленного производства с уходом эффекта от пандемии COVID-19.

- Также есть российский актив СМЗ (Соликамский магниевый завод). Этот актив сопоставим с американский Iluka Resources по объемам производства (россиянин делает 3–4 тыс. т неодима и других РЗМ) и доступен для покупок российским инвесторам. Ралли в РЗМ он уже начал отыгрывать.

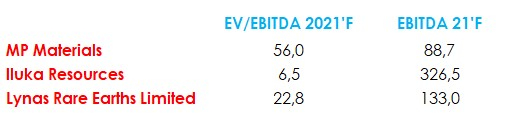

Финансовые метрики зарубежных металлургов в РЗМ, млн $

Резюме

На рынке редкоземельных металлов сформировался структурный дефицит из-за огромной доли Китая в общем выпуске редкоземельных металлов (80%–95% чистого объема в зависимости от металла) при одновременном сокращении им экспорта РЗМ за пределы страны.

Ситуацию усугубляет рост производства электромобилей, озеленение энергетики и рост потребления РЗМ в других областях производства, а также, глобальное противостояние США-Китай, ведущее к укреплению дефицита.

Мы считаем, что на этом можно заработать через ETF и покупку некоторых добывающих компаний из Австралии и США.

С невиданным прежде рением

Как Россия планирует выйти в лидеры по производству редких металлов

Россия, потерявшая лидирующие позиции на рынке редких и редкоземельных металлов (РМ и РЗМ) вместе с развалом СССР, пытается вернуться в число крупнейших мировых производителей. “Ъ” стали известны детали программы Минпромторга на ближайшие три года стоимостью 284,6 млрд руб. Она предполагает, что к 2024 году выпуск РМ и РЗМ должен вырасти до почти 20 тыс. тонн, к 2030 году — превысить 70 тыс. Реализация планов может сделать Россию крупнейшим в мире экспортером РМ и РЗМ. Участники рынка считают планы слишком амбициозными и не видят источников их финансирования.

Фото: Олег Харсеев, Коммерсантъ

“Ъ” ознакомился с утвержденной летом «дорожной картой» развития добычи в РФ редких (РМ) и редкоземельных (РЗМ) металлов до 2024 года, подготовленную Минпромторгом совместно с «Росатомом». РМ — сборная группа примерно из 60 элементов, куда входят, например, литий, ванадий, молибден и вольфрам, а также РЗМ. РЗМ — 17 элементов (лантаноиды, скандий и иттрий). Они используются в широком спектре отраслей, от выпуска электромобилей до ветровых турбин и аэрокосмической промышленности. «Дорожная карта» предполагает выпуск 11,8 тыс. тонн в год РМ и 7 тыс. тонн РЗМ к 2024 году, а к 2030 году — 43,4 тыс. тонн и 30 тыс. тонн соответственно.

Стоимость программы до 2024 года оценивается в 284,6 млрд руб., из них 62,67 млрд руб. должно выделить государство, 222 млрд руб.— другие инвесторы. В частности, «Росатом» вложит 17,7 млрд руб., еще 144,6 млрд руб.— партнеры госкорпорации. Еще 59,7 млрд руб. квалифицированы как «дефицит средств». При этом в бюджете на 2021–2023 годы заложены лишь 1,93 млрд руб., которые выделяются на субсидирование ставок по кредитам. В денежном выражении потенциал рынка РФ оценивается в 56,9 млрд руб. в 2024 году, 264 млрд руб.— к 2030 году.

От «Ростеха» к «Росатому»

Прежде «Росатом» не имел масштабных планов по развитию РМ и РЗМ. Основным разработчиком и исполнителем предыдущей программы на 2014–2020 годы был «Ростех», для которого тема РЗМ важна в контексте развития обороной промышленности. На тот момент «Ростех» вместе с группой ИСТ Александра Несиса вошел в проект по разработке ключевого для отрасли актива — Томторского месторождения, а сама программа предполагала полное импортозамещение и выход на производство 20 тыс. тонн продукции в год, ее стоимость оценивалась в 145 млрд руб. Но цели не были достигнуты: в 2019 году Россия произвела около 2,7 тыс. тонн РЗМ, ее доля на мировом рынке не превышает 2% (запасы при этом оцениваются в 12 млн тонн). В новой «дорожной карте» заявлена цель получить долю мирового рынка в 5% к 2024 году и 9–12% к 2030 году.

В августе 2019 года попавший под санкции США «Ростех» вышел из СП по Томтору. Теперь у госкорпорации в области РМ и РЗМ сохраняется бериллиевая программа и производство германия (подробную информацию об этих, а также частных проектах в отрасли см. инфографику и справку).

«Росатом» в рамках освоения РМ и РЗМ намерен диверсифицировать бизнес урановых холдингов — «Атомредметзолота» (АРМЗ) и Uranium One Group (U1G). На фоне роста спроса на литий и кобальт, используемых в производстве аккумуляторов, АРМЗ может реанимировать проект по добыче и переработке лития на базе Завитинского месторождения в Сибири (запуск планируется на май 2026 года). Компания уже производит коллективный концентрат РЗМ и оксид скандия из урановых растворов на месторождении Далур в Курганской области и до конца 2021 года за счет повышения глубины переработки сырья хочет выйти на выпуск оксида скандия чистотой 99,9% в объеме 2 тонн в год, алюмо-скандиевой лигатуры — 2 тонн в год.

Вице-президент группы ИСТ Николай Добринов о проблемах разработки Томторского месторождения

U1G планирует развивать литиевые проекты за рубежом, выкупив доли в компаниях — владельцах прав на недропользование в Аргентине и Чили с запуском в августе 2027 и 2029 годах соответственно. В октябре стало известно о том, что U1G намерена приобрести 51% в литиевом проекте канадской Wealth Minerals Ltd в чилийской пустыне Атакама. Также компания планирует создать комплекс по производству кобальта в Конго, добывая к концу 2027 года 3,5 тыс. тонн в год. На Каракульском месторождении кобальта на Алтае U1G хочет выпускать до 1,5 тонн металла к 2027 году. До октября 2022 года компания планирует запустить завод по выпуску сорбента (речь идет о сорбционном извлечении РЗМ через обработку кислотой) в Забайкалье, инвестиции оцениваются в 2,2 млрд руб. до 2024 года.

Другая структура «Росатома», ТВЭЛ, может заняться расширением мощностей по выпуску гидроксида лития до 10 тыс. тонн в год и производством металлического лития в объеме до 1 тыс. тонн в год к концу 2027 года на базе Ангарского электролизного химического комбината и Новосибирского завода химконцентратов.

Кратко в программе описаны планы «Росатома» по созданию производства постоянных магнитов (Nd-Fe-B) и тантала, которые ТВЭЛ и «НоваВинд» должны вывести на проектную мощность до конца 2025 года. Без указания исполнителя проекта отмечается разработка Брикетно-Желтухинского уран-молибден-рениевого месторождения в Рязанской области. Вероятно, его развитием после получения лицензии также займется одна из структур «Росатома». Проект предполагает создание промышленного производства металлического рения (гранулы Re 99,99%) — редкого и дорогостоящего металла — по технологии скважинного подземного выщелачивания с выходом на 3,4 тонны в год к концу 2024 года.

В «Росатоме» дополнительных комментариев не предоставили. Собеседники “Ъ”, знакомые с планами госкорпорации, называют программу «слишком оптимистичной». По их мнению, в условиях жесткого дефицита бюджета, падения спроса на металлы на фоне COVID-19 и отсутствия источников финансирования в самом «Росатоме» большинство проектов останутся в замороженном состоянии или сроки их реализации далеко сдвинутся. С другой стороны, признает один из собеседников “Ъ”, отрасли нужен какой-то толчок для развития, и программа «безусловно, возобновит движение по некоторым проектам».

Проекты в области РМ и РЗМ за пределами «Росатома»

Китай и остальные

Китай в течение десятилетий доминирует в производстве редкоземельных металлов благодаря богатым залежам, а в последние годы — и в потреблении. По данным Roskill, в 2020 году добыча редкоземельных элементов в Китае достигнет 110 тыс. тонн, несколько сократившись с 2019 года, но по-прежнему будет превышать 55% мировой добычи. US Geological Survey (USGS) оценивала рынок оксидов редкоземельных металлов в 2019 году в 210 тыс. тонн.

В 2010 году Китай начал вводить ограничения на поставки РЗМ через квоты, лицензии и налоги, что объяснялось необходимостью сохранения своих ограниченных ресурсов для удовлетворения внутренних потребностей. Намерение Китая вызвало протесты в Европе, США и Японии. На этом фоне в 2012 году началась добыча в Австралии и США, которым впоследствии удалось существенно ее нарастить. Например, шахта Mountain Pass в Калифорнии (принадлежала Molycorp) обеспечивала всю добычу редкоземельных элементов (РЗЭ) в США. Но в 2014 году Китай согласился снять ограничения на экспорт РЗМ, цены на них упали, Molycorp разорился и был куплен консорциумом с участием китайского капитала. По словам исполнительного директора Центра экономического прогнозирования Газпромбанка Айрата Халикова, большинство месторождений РЗЭ вне Китая развиваются с целью обеспечения стратегической безопасности в сырье. «На рынках, где значительная часть сырья добывается по стратегическим, а не экономическим соображениям, возможно долгосрочное закрепление цен на низких, убыточных для горнодобытчиков уровнях»,— считает он.

Старший директор АКРА Максим Худалов о состоянии редкоземельной отрасли РФ

Дэвид Мэрримэн из Roskill отмечает, что ценообразование на РЗМ, как правило, основывается на цене соответствующего оксида в Китае, а также затратах на его переработку до чистого металла и логистику. При этом краткосрочные перебои в поставках могут привести к тому, что премии к цене чистого металла могут значительно вырасти. Например, для лантана стоимость чистого металла (FOB Китай) составляет $4,3 за кг, а оксида — $1,55, по данным немецкого Института редкоземельных металлов (ISE).

По прогнозу Roskill, из-за роста спроса на редкоземельные элементы к 2030 году может возникнуть дефицит предложения, что даст возможность для финансирования строительства и ввода в эксплуатацию новых производственных мощностей, в том числе и на территории РФ.

Квоты и стратегический резерв

Внутреннее потребление в России по-прежнему остается на крайне низком уровне — не более 1 тыс. тонн в год (в пересчете на оксиды РЗМ) и формируется в основном за счет импорта. Для стимулирования внутреннего спроса Минпромторг, согласно «дорожной карте», по аналогии с Китаем предлагает к 2025 году ввести обязательную квоту для госкомпаний по применению РЗМ в различных отраслях. В «дорожной карте» также предлагается субсидировать выпадающие доходы производителей в течение первых пяти лет после запуска производства в случае снижения цены на внешнем рынке ниже себестоимости. В Минпромторге, впрочем, заявили “Ъ”, что такие субсидии не предполагаются. «Наша задача — не вводить квоты, а наоборот, максимально широко вовлекать в торговые отношения всех участников отрасли редких металлов — производителей, переработчиков, конечных потребителей»,— отметили в министерстве.

Еще одной мерой поддержки сектора может стать формирование стратегического запаса РМ и РМЗ через механизм госзакупки металлов «в объеме, обеспечивающем минимальную окупаемость создаваемых производств». Этот механизм, как пояснили “Ъ” в Минпромторге, будет страховать не только производителей, но и потребителей. Но не планируется «огульного складирования всех металлов в резерв», подчеркнули в министерстве, речь будет идти о конкретном целевом формировании резерва.

В Минпромторге сообщили, что вместе с «Росатомом» уже ведут работу по заключению соглашений между производителями и потребителями РМ и РЗМ в России. По словам одного из собеседников “Ъ”, ожидается, что основной объем будет продаваться по долгосрочным контрактам. При экспорте РЗМ, говорят в министерстве, соглашения могут заключаться не только напрямую с крупными потребителями, но и с трейдерами.

Анализ рынка редкоземельных металлов

Читайте также: